ハウス食品、2Qは減収増益 コロナ禍で外食事業が低迷するも家庭内食需要増加により販売が伸長

2021年3月期第2四半期決算説明会

浦上博史氏:本日はお忙しい中、弊社説明会にご出席を賜り、誠にありがとうございます。新型コロナウイルス(COVID-19)の激動の中で始まった当期も、早くも半年が経過いたしました。まだまだ終息も見通せない中、本日の説明会も、前期末に続きオンラインでの開催とさせていただいております。ご不便をおかけすることもあろうかと思いますがご了承賜りますよう、よろしくお願い申し上げます。

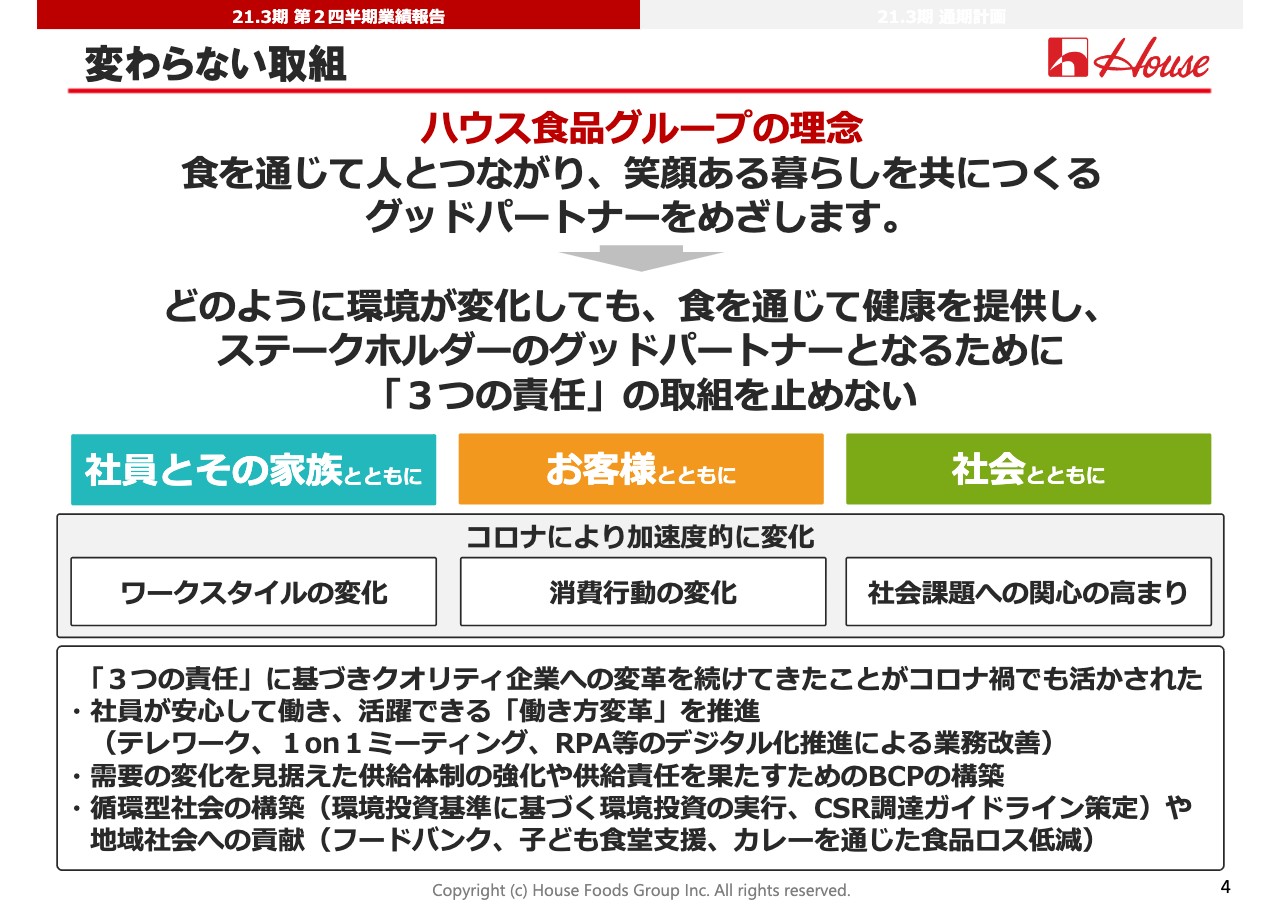

変わらない取組

それでは「21.3期第2四半期業績報告」に入ります。4ページをご覧ください。4ページでは、コロナ禍における当社グループの取り組みについてご説明いたします。

今回のコロナ禍は、世界中の人々の生活や経済に大きなインパクトをもたらし、今まで想定してこなかった問題を我々に提起しております。

当社グループは「食を通じて人とつながり、笑顔ある暮らしを共につくるグッドパートナーをめざします」というグループ理念の実現に向け、これまで「お客さまに対して」「社員とその家族に対して」「社会に対して」という3つの責任それぞれに重点テーマを設け、一企業市民としての社会での役割を果たすべく取り組んでおります。

今回のコロナ禍では「社員とその家族に対して」というテーマにおいて、現在の中期計画スタート時よりテレワークやフレックスなど多様なワークスタイルを受け入れ、活躍を促す仕組みを整備していたことから、安全を確保しながら事業継続できる体制へのスムーズな移行につなげることができました。

「お客さまに対する責任」においては、国内のレトルトやスパイスの能力増強、中国の第3拠点新設など、成長領域での設備増強の推進が供給責任を果たす一助となりました。

また、「社会に対する責任」においては、循環型モデルの構築というテーマのもと、環境投資基準も定め、生産部門での太陽光発電の導入など、脱炭素に向けた具体的な取り組みが動き始めており、ポストコロナ時代の社会要請に応えられる体制づくりに励んでおります。

今後も、3つの責任に基づく一貫した取り組みを着実に進め、企業市民としての責任を果たしてまいります。

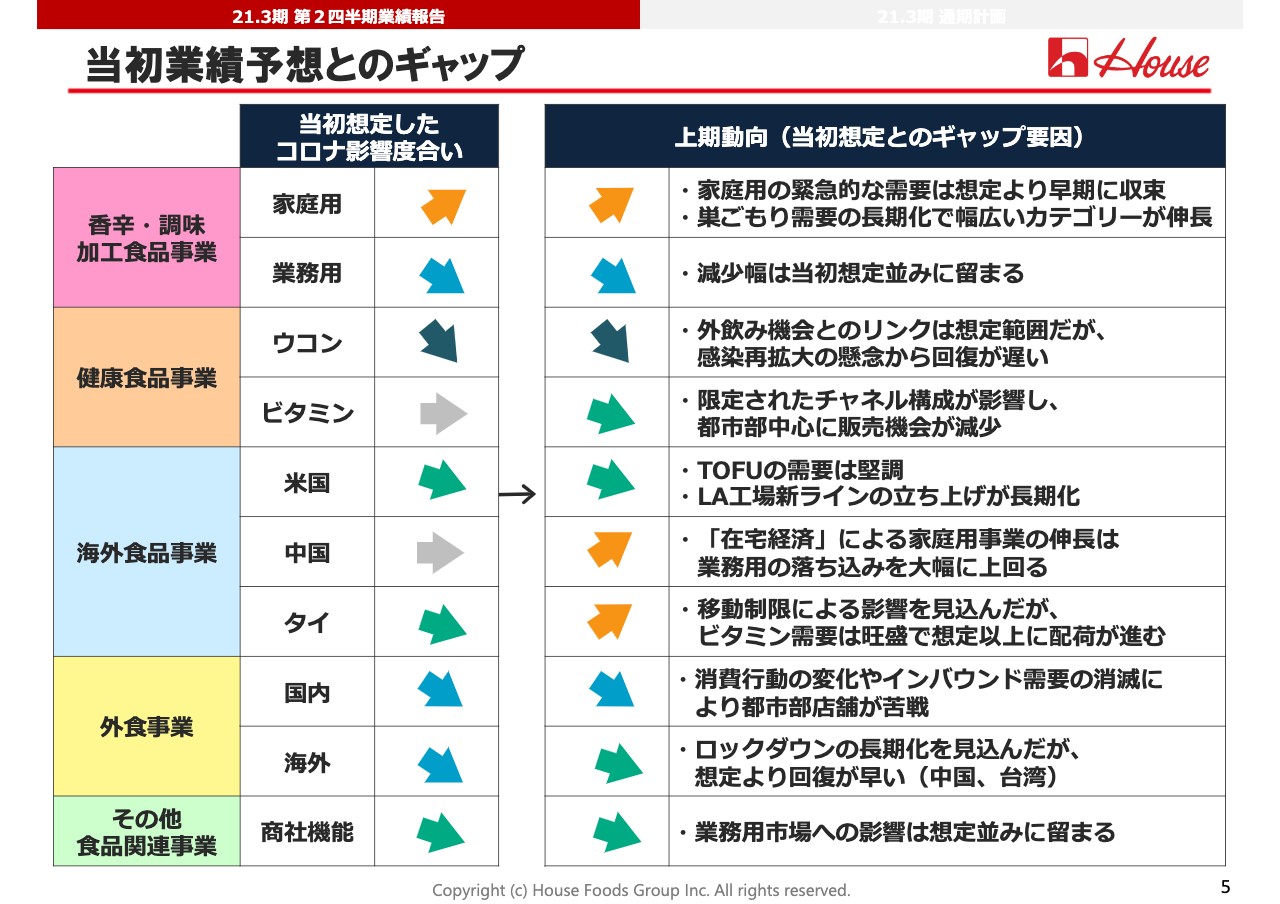

当初業績予想とのギャップ

続いて5ページでは、当初想定したコロナ影響に対する事業面でのギャップを記載しております。一つひとつの詳細は省略させていただきますが、当社グループにとっても家庭用向け事業は国内外で幅広く追い風となる一方、外食や業務用を中心とする壱番屋やギャバン、外飲み需要と連動する「ウコンの力」を主力商品とするハウスウェルネスフーズには逆風になり、事業セグメントごとにプラス、マイナスと、さまざまな影響を受けることになりました。

あらためて、今回のコロナ禍は消費行動の劇的な変化やサプライチェーンの分断リスクなど、今の「当たり前」が今後も「当たり前」であり続ける保証はどこにもないことを示しました。

当社グループは、東日本大震災を契機に「食」の外部化が一気に進んだ際に大きなダメージを受け、BtoCブランドメーカーとしてのマーケティング一本足打法では変化対応力が弱いと考え、バリューチェーンの展開領域の拡大、イノベーション力の強化を進めてまいりました。

今回のコロナインパクトは内食化への移行であり、当時とは正反対の方向に逆戻りしている感があるものの、上期増益を確保できたことは当時よりも変化対応力が強化されていることを実感でき、感慨深いものがございます。

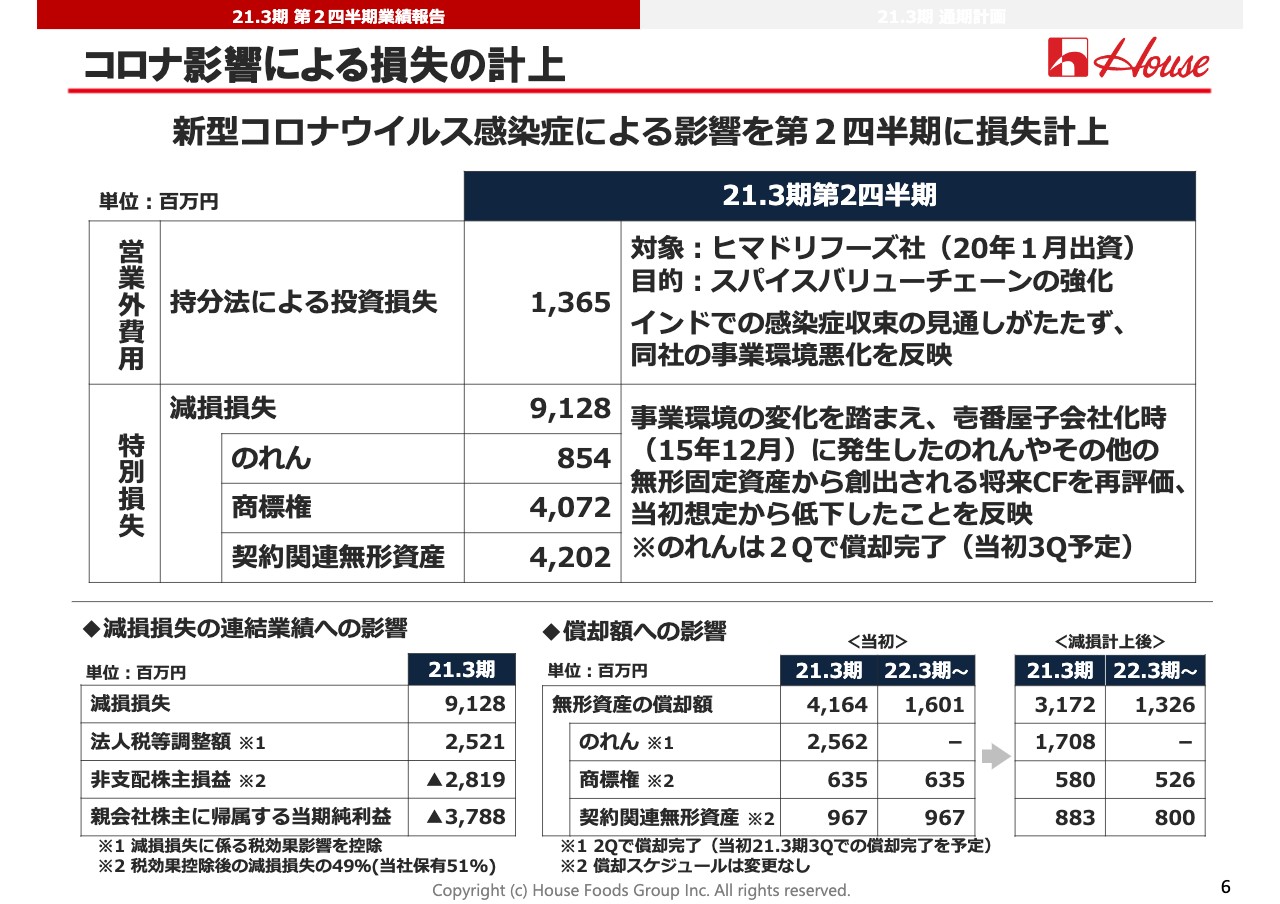

コロナ影響による損失の計上

続く6ページでは、コロナ影響を受け、当第2四半期に計上した減損損失について記載しております。

1点目、持分法による投資損失については、インドにある当社持分法関連会社ヒマドリフーズ社の事業環境の悪化を織り込んだものになります。当社は、スパイスバリューチェーンの強化を目的に本年1月に同社に出資を行い、約50パーセントの株式を取得いたしました。しかし、3月以降ロックダウンが実施されるなど影響が深刻化し、現在も収束の見通しが立たない状況です。同社の事業活動も大幅に制限された状況が続いており、総合的に判断した結果、当第2四半期にて投資額全額の14億円を損失計上しております。

2点目は、2015年12月に壱番屋をグループに迎える際に発生したのれん、及びその他の無形固定資産に対して減損処理を行ったもので、当第2四半期は特別損失約91億円を計上しております。

これは新型コロナウイルス感染症による事業環境の変化を踏まえ、のれんやその他の無形固定資産から創出される将来のキャッシュ・フローが、当初想定に対して低下したことを反映したもので、足元の同社業績に影響を及ぼすものではないことを補足させていただきます。

なお、ページ下部にて、壱番屋無形資産の減損による当上期の業績への影響額、及び今後の償却額について記載しておりますが、当上期の当社純利益の影響は約38億円となります。

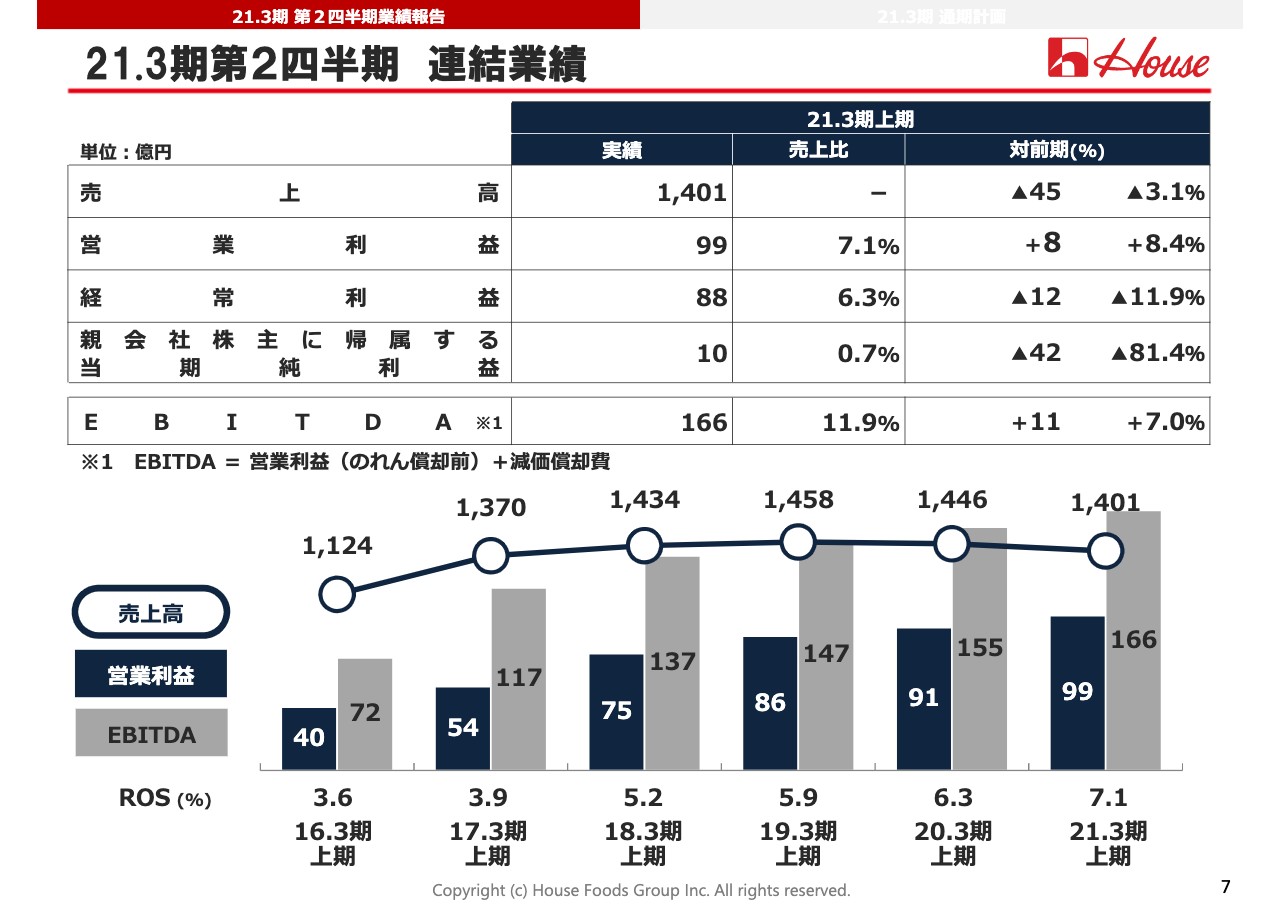

21.3期第2四半期 連結業績

ここまでご説明した内容を踏まえ、連結業績を記載しております。売上高は前期比マイナス3.1パーセント、45億円減収の1,401億円となりました。営業利益は前期比プラス8.4パーセント、8億円増益の99億円となりました。

コロナ禍で想定以上にコストが抑制されたこともあり、手放しで実力とは言い切ることはできないものの、上期としては3期連続で最高益を更新するかたちで着地しております。

一方、経常利益以下は、先ほどご説明した損失の計上がマイナス要因として働いており、経常利益は前期比マイナス11.9パーセント、12億円減益の88億円。当期純利益は前期比マイナス81.4パーセント、42億円減益の10億円となりました。

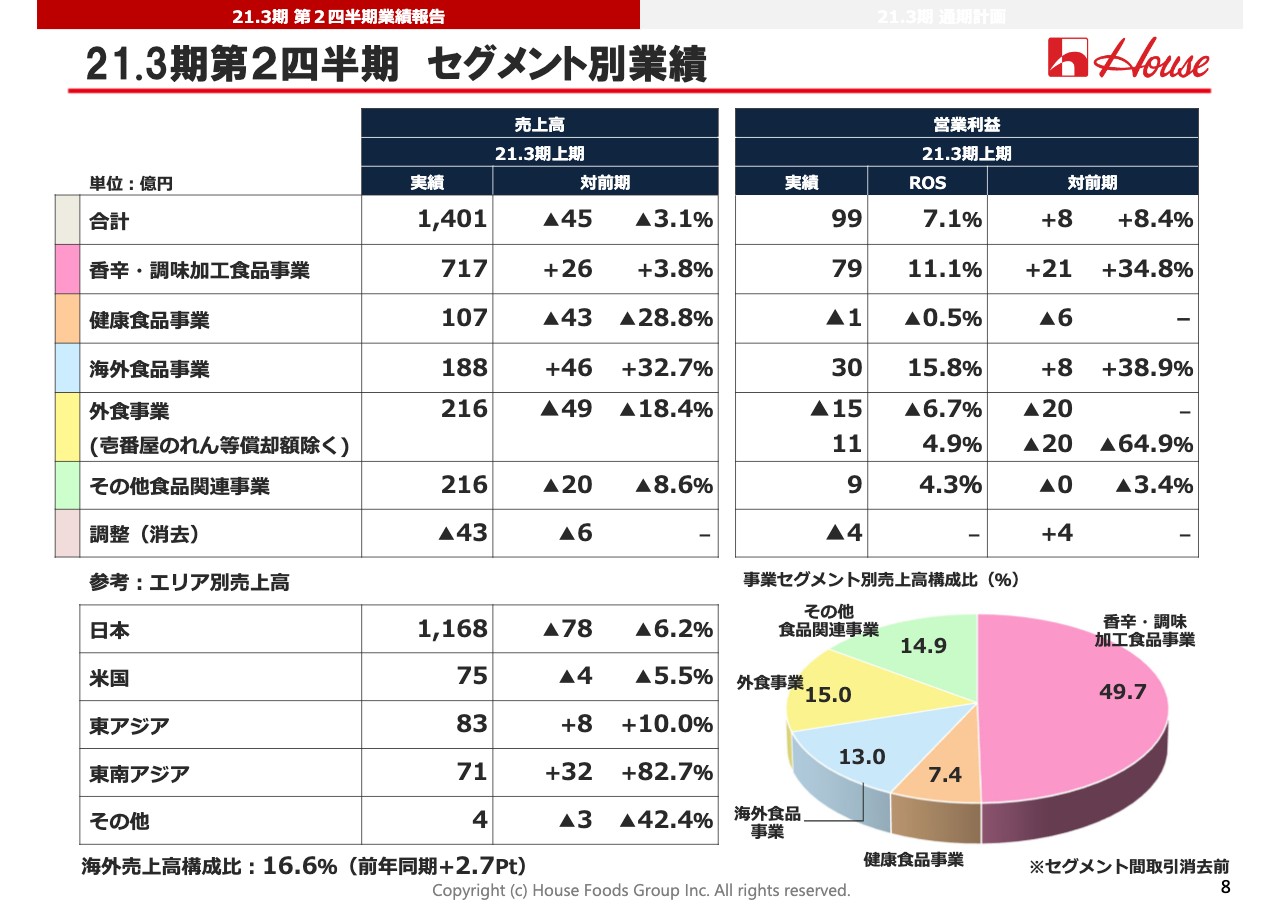

21.3期第2四半期 セグメント別業績

続いて、セグメント別の業績を記載しております。詳細は、この後セグメントごとにご説明いたしますが、コロナ禍における消費行動の変化が各事業に大きく影響し、外出自粛等の影響から健康食品事業や外食事業が低迷する一方、家庭内食需要の増加により国内外で家庭用製品の販売が伸長し、香辛・調味加工食品事業や海外食品事業は好調に推移いたしました。

海外販売ウエートについては、コロナ禍で中国のカレー事業、タイの機能性飲料事業が大きく拡大したことにより、前年同期から2.7ポイント増加の16.6パーセントとなっております。

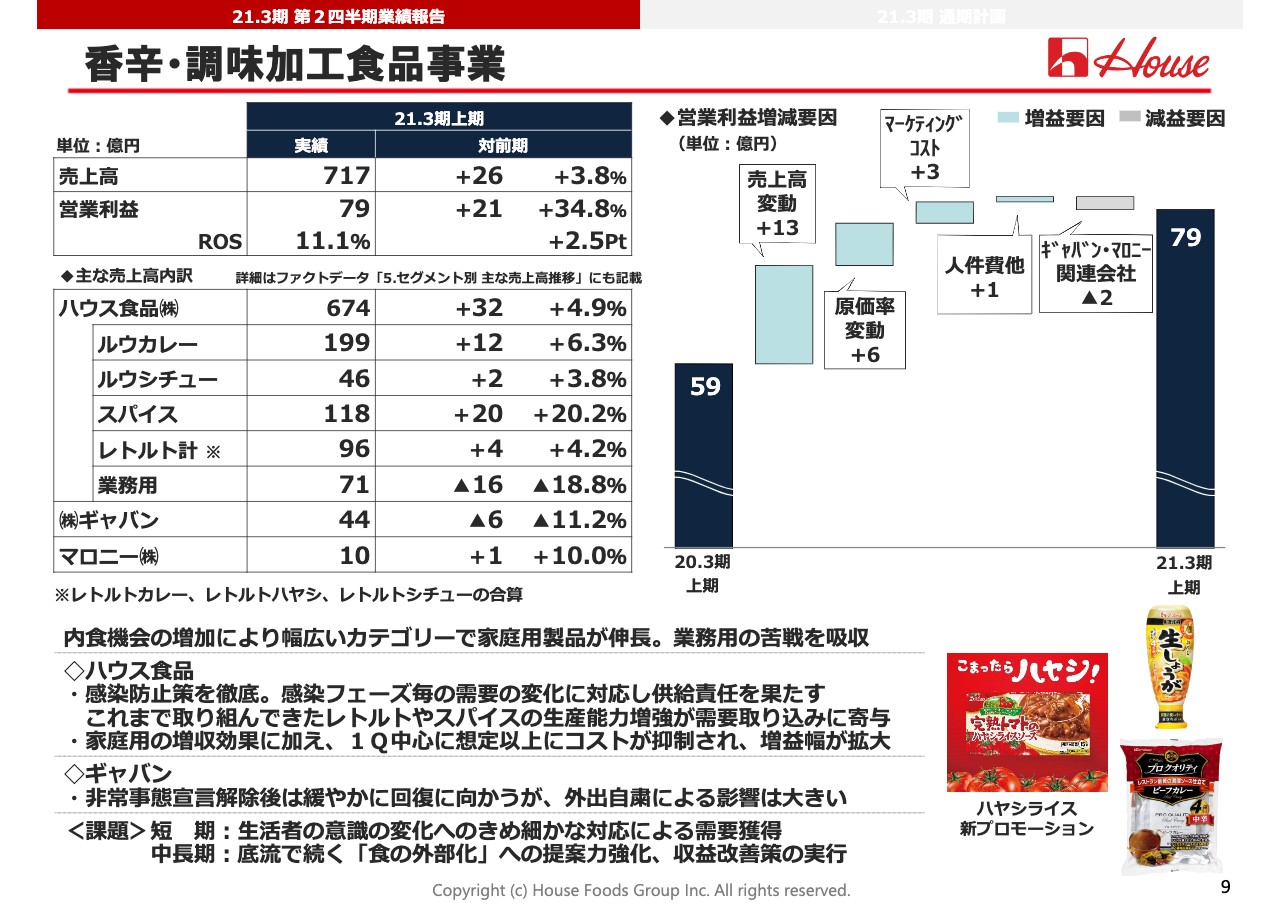

香辛・調味加工食品事業

それでは詳細に入ってまいります。9ページをご覧ください。香辛・調味加工食品事業は、コロナ禍での家庭内食需要の拡大が業務用事業のマイナス影響を上回ったことに加え、供給責任を果たすことを最優先に取り組んだことでマーケティングコストが抑制されました。また、その他の費用も想定よりかからず、26億円の増収、21億円の増益、ROSは11.1パーセントという結果になりました。

ハウス食品が手がける家庭用事業について、前期末から続くカレーを中心とした緊急対応的なニーズは、非常事態宣言の解除とともに収束に向かったものの、その後も巣ごもり消費が拡大、長期化したことでスパイスの裾野が拡大し、幅広い製品群で販売が伸長しました。

一方、ハウス食品やギャバンが手がける業務用事業は、現在、穏やかに回復に向かっておりますが、上期期間中の市場低迷の影響は大きく、減収となっております。

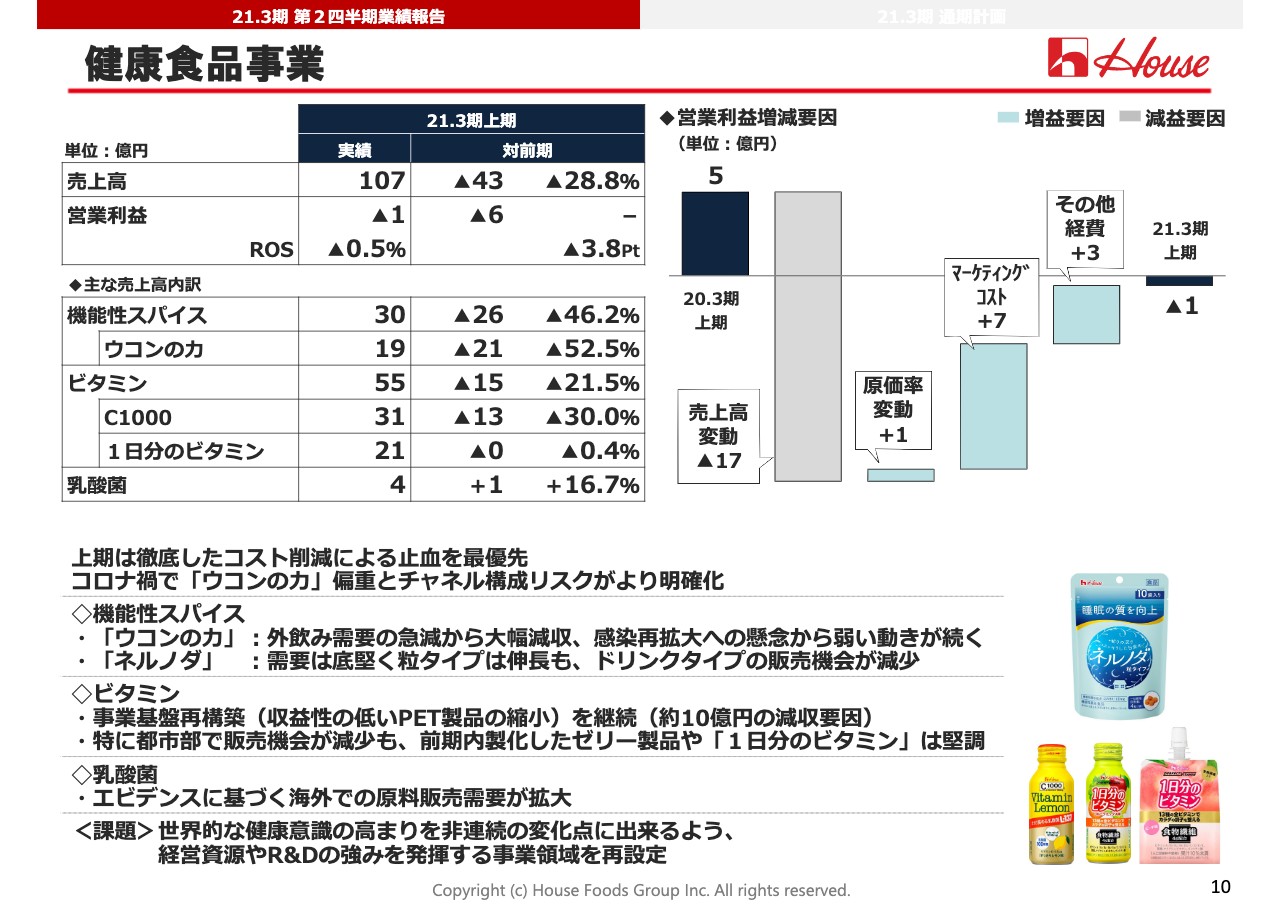

健康食品事業

健康食品事業は、コロナ禍によりあらためて「ウコンの力」に偏重した商品構成上の課題、またCVSに販売が集中するチャネル構造上の課題が顕在化し、非常に厳しい結果となりました。

当上期、43億円の減収のうち、収益性の低いPET製品の意図的な事業縮小による影響約10億円を除き、多くが上期課題に由来したものであり、特に外飲み需要の急減により主力製品の「ウコンの力」が大幅に減収になったため、業績に大きなネガティブインパクトを与えました。

このような状況で、独立した事業会社として徹底したコスト削減による止血に最優先で取り組みましたが、前年同期から6億円の減益、1億円の営業損失となりました。

一方、前期に内製化して提案の幅を広げたゼリー製品や、エビデンスに裏打ちされた乳酸菌は厳しい環境下でも踏みとどまっており、引き続き育成に注力してまいります。

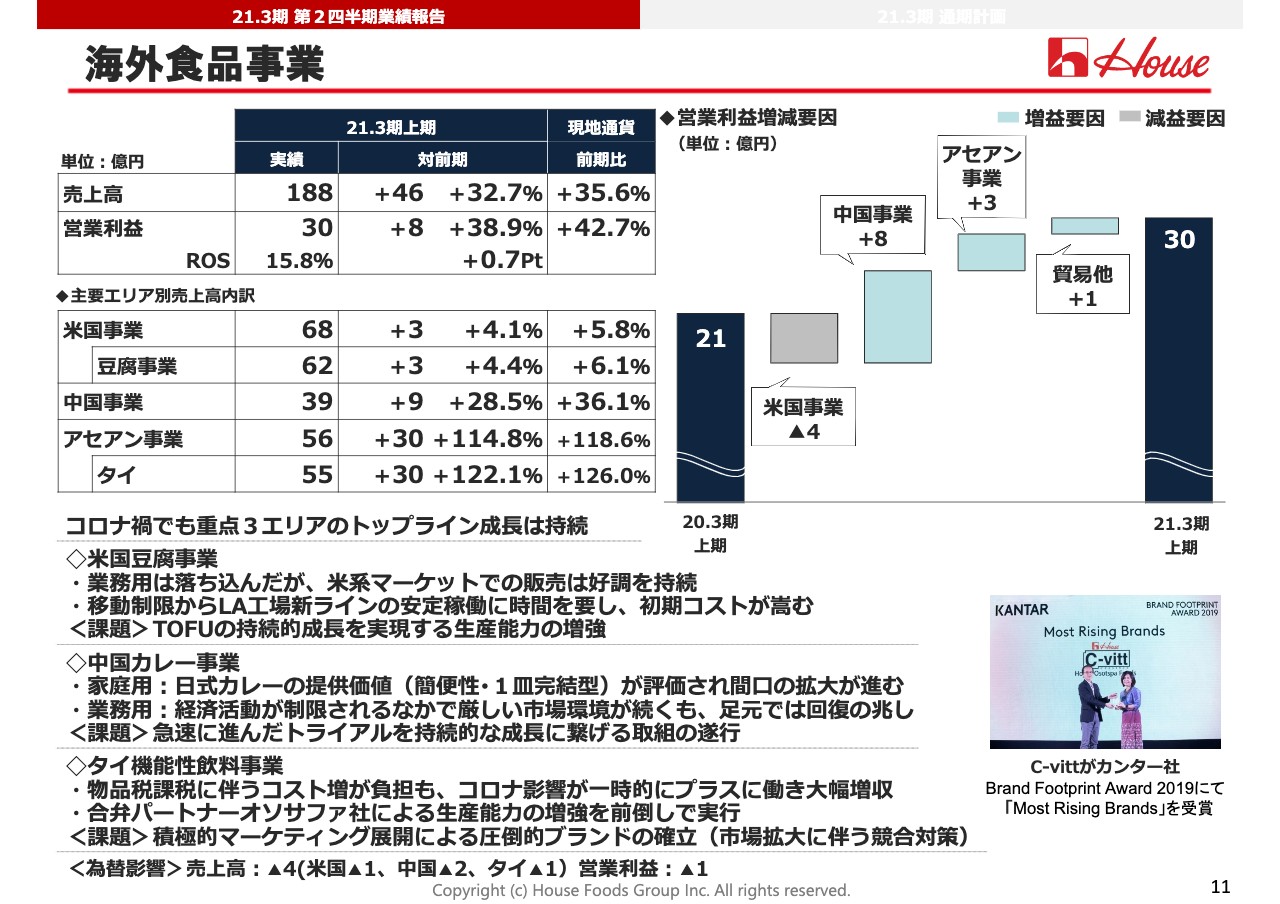

海外食品事業

11ページは海外食品事業です。通期で増収の一方、前期並みの利益確保を見込んでいたセグメントですが、当上期は中国、タイの各事業が予想を超えて進捗し、46億円の増収、8億円の増益と、特需効果も大きいものの、事業ポテンシャルを示す結果となりました。

米国豆腐事業は、植物性タンパク市場の力強い拡大を背景に、ここ数年続くひっぱくした供給体制の解消に向け、本年1月にLA工場に新ラインを立ち上げました。しかし、高速ラインを導入した同ラインには日本の技術者による支援が欠かせず、コロナの影響下で渡航制限が続く中、安定稼働に課題を抱えており、増収ながらも減益となっております。

中国のカレー事業は、在宅経済の特需を受け、内食機会が増加したことから家庭用製品が大幅に伸び、あらためて日式カレーが持つ高い成長ポテンシャルを感じる機会となりました。

また、2018年に大量生産型の浙江工場が稼働し、配達面でも供給体制に不安がなかったことで、急激な需要の拡大を取り込むことができ、食品産業における地産地消の重要性を実感しております。

タイの機能性飲料事業は、当初、外出禁止令等の移動制限によるマイナス影響を見込んでおりましたが、ビタミンへの高い健康期待による力強い需要が続く中、新工場稼働により供給能力が大きく拡大し、前年同期から2倍を超える大幅増収となりました。ただし、ここには前年発生した生産トラブルの反動も含まれておりますので、油断することなく、圧倒的ブランドの確立に努めてまいります。

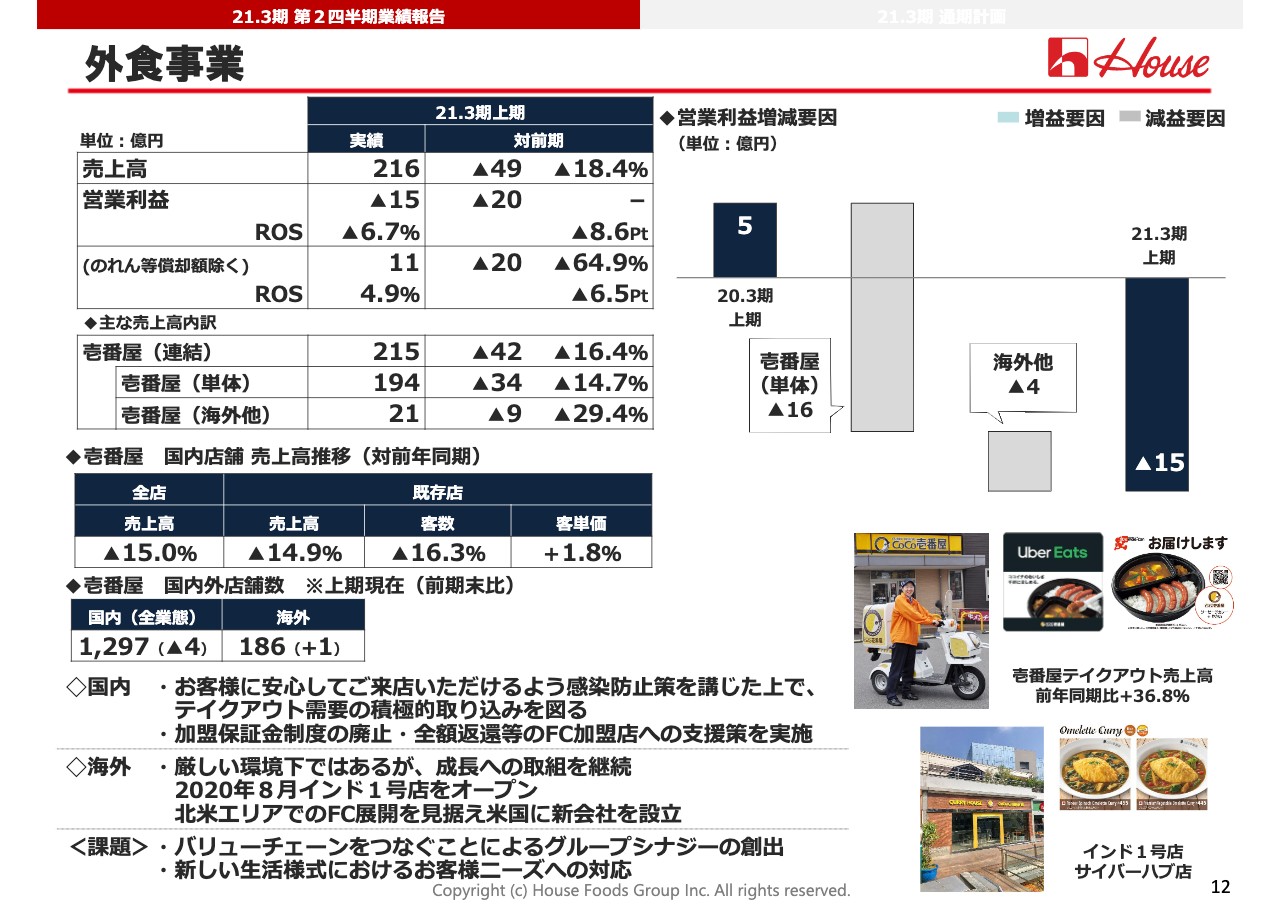

外食事業

続いて12ページは外食事業です。壱番屋は新型コロナウイルス感染の拡大防止に向けた外出自粛などの要請や、消費マインドの大幅な落ち込みから大変厳しい経営環境となり、国内外ともに来店客数が大きく減少し、大幅な減収減益となりました。このような状況で、お客さまに安心してご来店いただけるよう店舗の感染防止策を講じたことにより、来店客数は徐々に回復傾向にあります。

また、テイクアウトの強化が客単価増に寄与するなど、新しい生活様式における店舗運営を引き続き模索してまいります。

海外は今期計画策定時には厳しい設定で臨みましたが、中国、台湾を中心に想定よりも回復が早く、全体では回復基調にあります。また、8月にはカレーの母国インドに1号店を出店しました。同国は感染拡大の勢いは衰えておりませんが、人口13億人の巨大市場で徐々に認知度を高めてまいります。

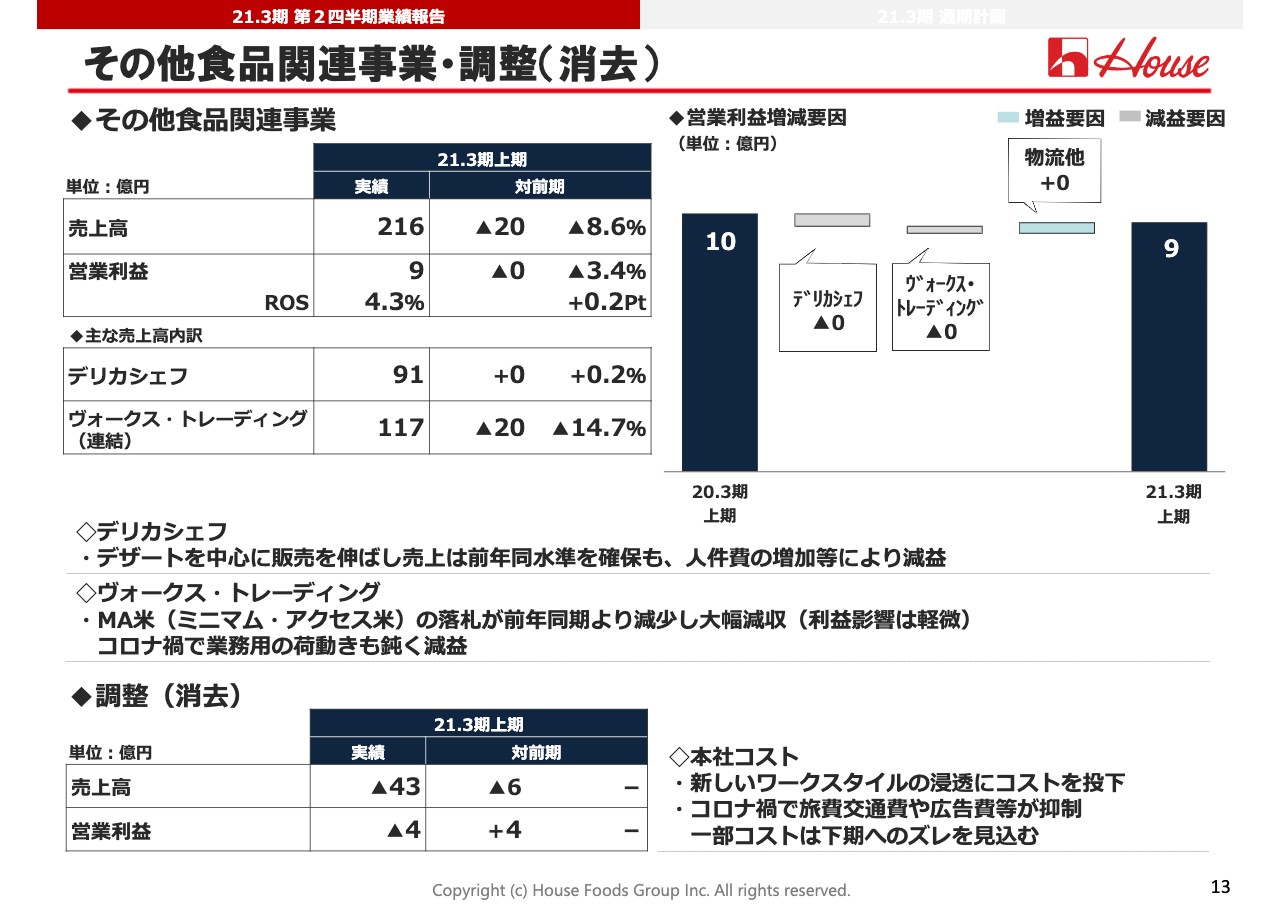

その他食品関連事業・調整(消去)

続いて、その他の食品関連事業と調整額について記載しております。デリカシェフ、ヴォークス・トレーディングの2社ともに少なからずコロナ影響を受けましたが、それぞれ提案力の強化に取り組んだことで軽微な影響にとどめ、減益ながらも前年同期並みの利益水準を確保しました。

最後に、調整額にはグループ本社のコスト等が含まれており、テレワークなど多様なワークスタイルの浸透に積極的にコストを投下した一方で、旅費やグループ広告費などが抑制されたことから4億円のコストダウンとなりました。

新規事業開発やシステム投資など、上期に実施を予定しながら延期したこともあり、こちらは第7次中期計画に向けて下期にコストをかけていく予定でございます。

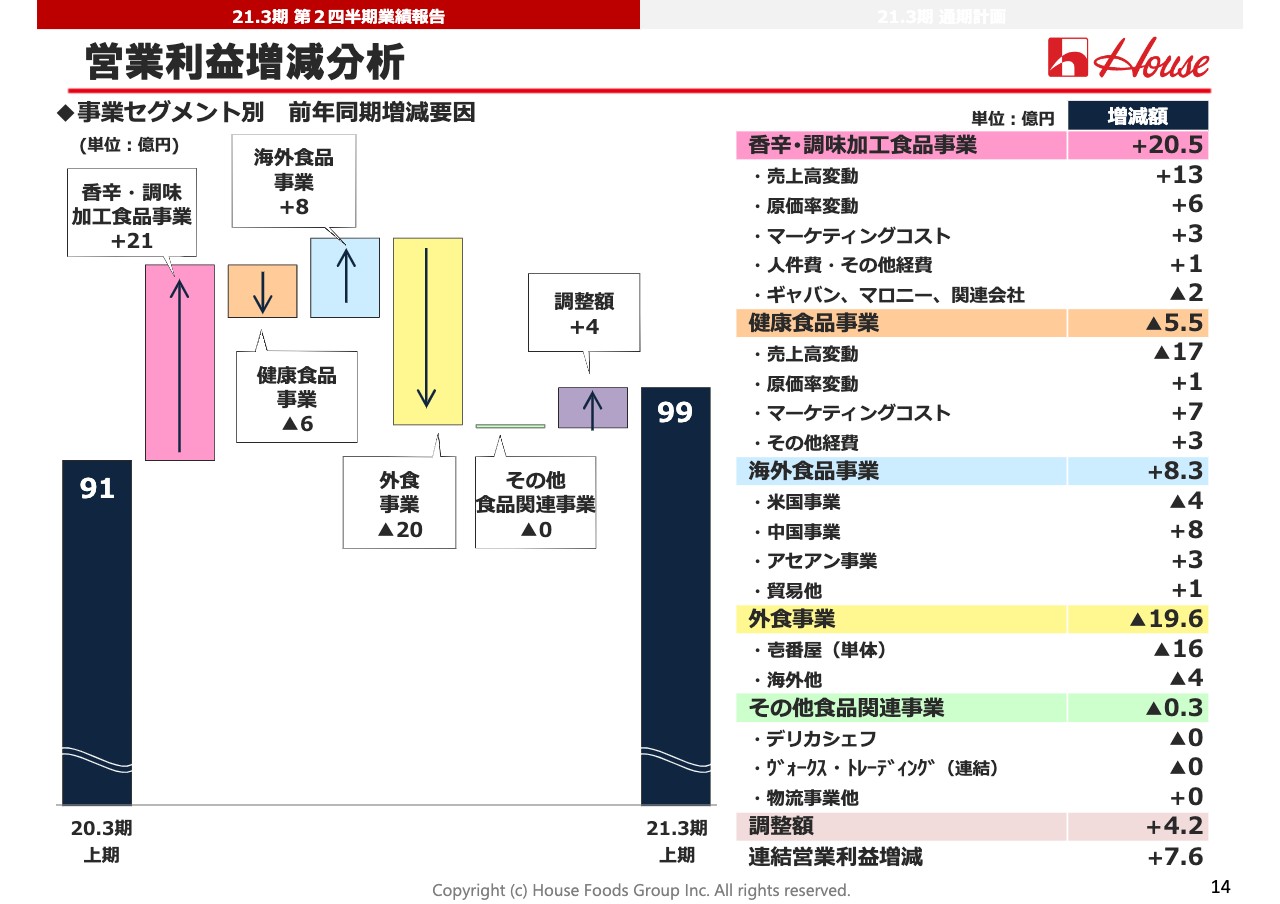

営業利益増減分析

14ページでは事業セグメント別の営業利益の増減状況、及びその内訳を記載しております。

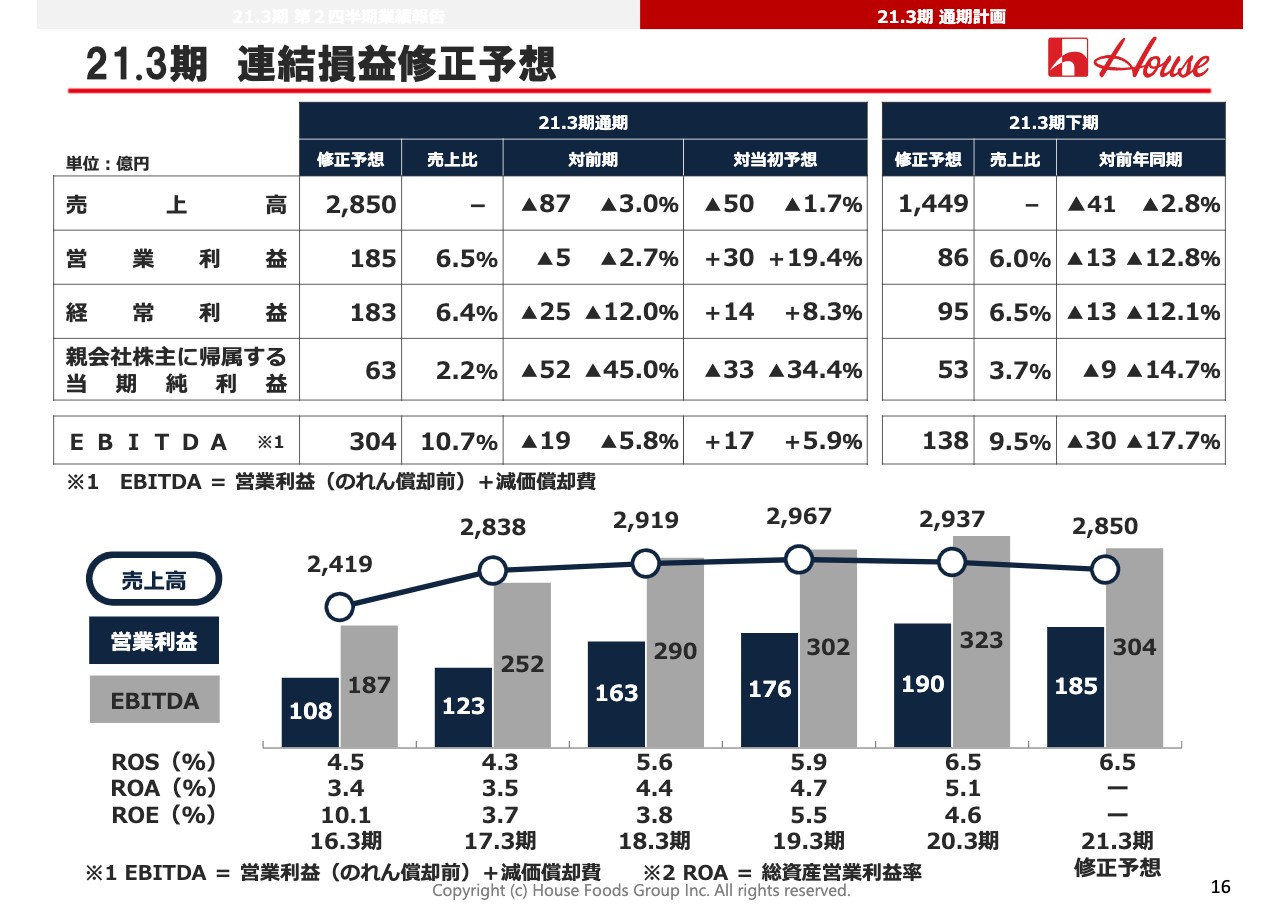

21.3期 連結損益修正予想

次に通期の計画についてご説明いたします。新型コロナウイルス(COVID-19)の終息は当面見通せず、社会経済活動に与える影響は依然不透明な状況が続きます。

上期業績を支えた家庭内食の需要拡大も、ある意味一律的に底上げされた上期とは異なり、生活者の変化にきめ細やかに対応しチャンスを創出した企業が勝利する、よりシビアな状況に変わっていくことが見込まれます。また、前期の2月後半から発生したコロナによる特需の反動も見込まれます。

そのような状況で、短期的には各事業セグメントが変化するお客さまニーズに迅速、的確に対応するとともに、第6次中期計画の最終年度、7次へのバトンタッチの年として、引き続きグループシナジーの創造に取り組んでまいります。

通期の業績について、上期の業績や損失計上を踏まえ見直しを行い、売上高は当初予想から50億円下方修正した2,850億円、営業利益は上期の業績に加え、減損によるのれんの償却終了が第3クールから第2クールに前倒しとなる影響を読み込み、30億円上方修正し185億円といたしました。経常利益は14億円上方修正の183億円、当期純利益は減損の影響が大きく、33億円下方修正の63億円としております。

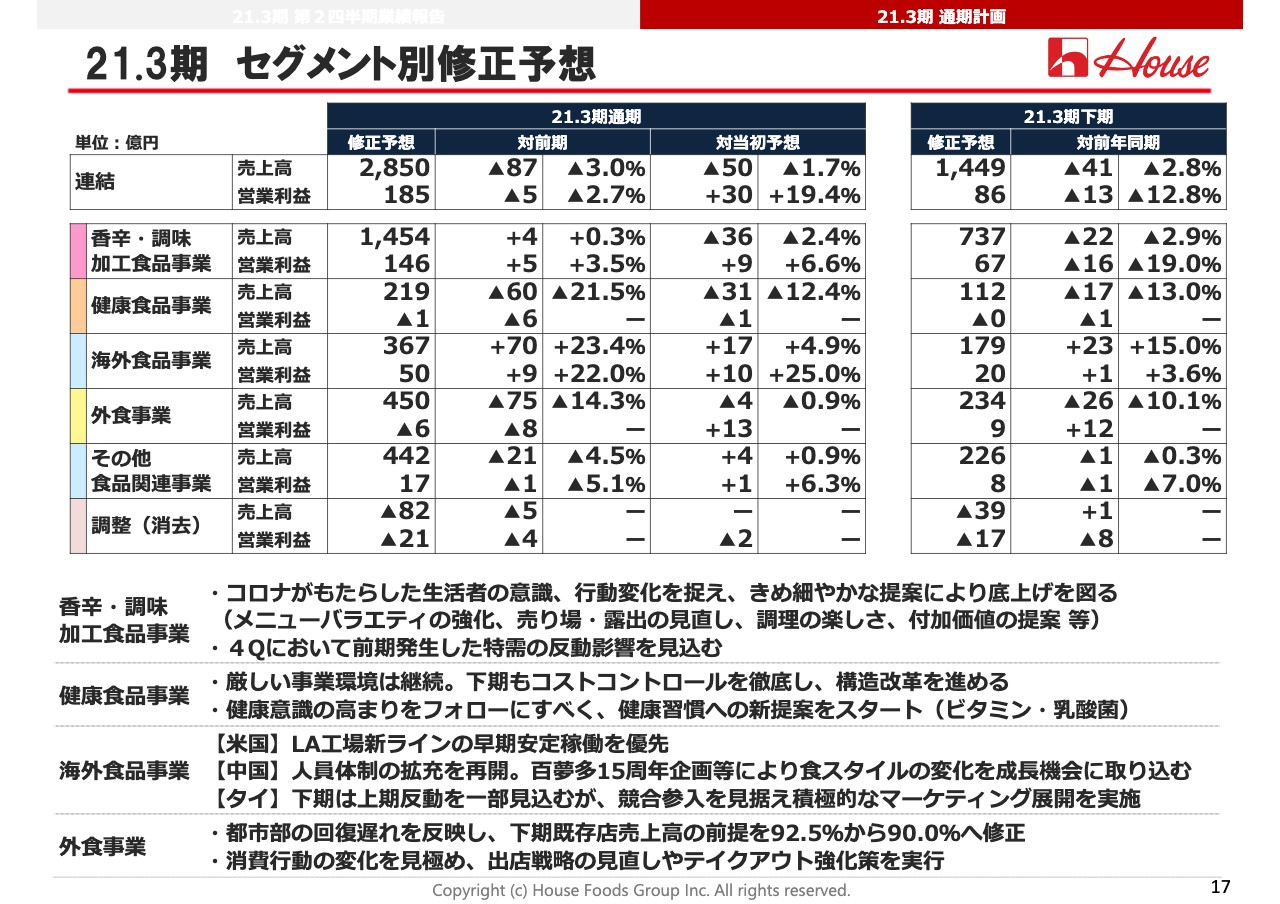

21.3期 セグメント別修正予想

17ページではセグメント別の売上高及び営業利益予想を記載しております。上期の状況を踏まえ、セグメント単位での見直しを行っております。

香辛・調味加工食品事業は、売上高を1,454億円に下方修正。営業利益を146億円に上方修正しました。

上期21億円の増益に対して、下期16億円の減益を見込んでおります。これは、コロナ影響の長期化による業務用の回復の遅れや、前期第4クールの特需の反動影響、需要変化に対応するためのコスト投下などを読み込んだものです。これまでの長期トレンドであった「食の外部化」が、コロナのインパクトにより逆回転している今をチャンスと捉え、メニューバラエティーの強化や売り場露出方法の見直し、調理の楽しさ等を提案することで、需要の獲得に努めてまいります。

健康食品事業は、上期の減益影響は大きく、通期でも1億円の営業損失と設定いたしました。下期では、ほぼ前年並みの利益を確保する計画であり、独立した事業会社として徹底したコスト削減を継続するとともに、健康意識の高まりを背景にビタミン、乳酸菌などの当社独自の強みを生かした、新しい健康習慣の提案に注力してまいります。

海外食品事業は、上期業績を踏まえ、売上、利益ともに上方修正しましたが、課題と機会が混在している状況であり、課題解決と機会獲得を同時に進める両にらみの経営を行ってまいります。

米国豆腐事業は、コロナ禍でも好調な販売を持続し、健康素材としての豆腐の高いポテンシャルが証明された一方、生産能力が追いつかず需給バランスのギャップを当面抱えることになります。当下期の喫緊の課題は、LA工場の安定稼働となりますが、9月より日本から技術者の派遣支援が再開しているため、早期の課題解決に取り組んでまいります。

中国のカレー事業は、コロナで中断していた人員採用も下期から再開し、フォローの風を生かす体制が整ってまいりました。

早期の戦力化に注力するとともに、上期に実施できなかった販促活動、特に発売15周年を迎える「バーモントカレー」を中心とした施策を強化し、期せずして拡大したトライアルの維持とリピートへの確実な移行を進めてまいります。

タイの機能性飲料事業は、当社が開拓してここまで市場が拡大したビタミン摂取市場への新たな競合参入が進んでいることから、マーケティングコストも投下し圧倒的なブランドの確立に努めるとともに、上期に発売したゼリータイプの育成による製品ラインアップの拡大や、将来的なエリア拡大に向けた仕込みを進めてまいります。

なお、昨年10月に導入された物品税については、本年7月より一部カテゴリの見直しを行い、料率は10パーセントから3パーセントに低減しました。マーケティングコストを積極投下しつつ、ROSは上期同程度にコントロールしていく計画です。

続いて外食事業ですが、壱番屋は国内店舗の既存店売上高の前提を、期初は第3クール・90パーセント、第4クール・95パーセントと設定しておりましたが、都市部の売上の戻りが遅いことを反映し、第4クールを第3クール同水準の90パーセントに下方修正しました。

今期、コロナ影響により都市部を中心に7店舗の閉店を見込んでおり、テイクアウト需要の取り込みとともに消費行動の変化を見極めてまいります。

一方、海外はコロナ影響による退店もなく、中国や台湾など既存店売上高は前年比9割台まで回復してきたエリアもあることから、当事業の成長カテゴリーとして日本式カレーの価値の浸透に取り組んでまいります。

その他食品関連事業については、川下のCVSのデリカシェフ。川上の商社機能に強みを持つヴォークス・トレーディングとも収益基盤の強化に取り組み、コロナ影響による収益性の悪化を最低限にとどめてまいります。

最後に調整額については、上期実施できなかったコストの増加やグループ経営収入の減少から、下期は前期比8億円のコストアップを見込んでおります。

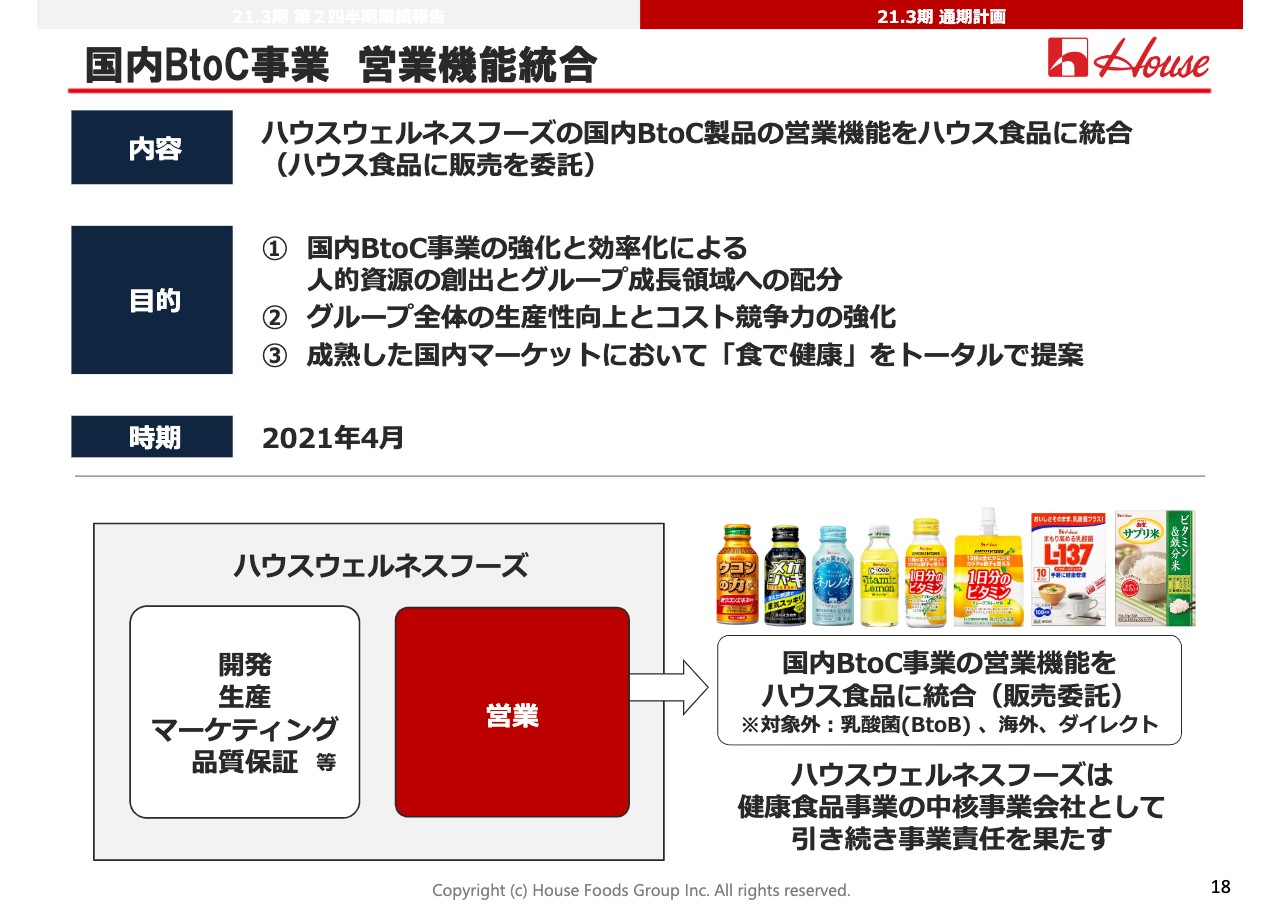

国内BtoC事業 営業機能統合

ここで、先日の決算発表と同時にリリースした国内BtoC製品の営業機能統合についてご説明いたします。

グループ本社体制に移行して以来、国内のBtoC事業はハウス食品とハウスウェルネスフーズがそれぞれの事業領域において、開発から販売までの各機能を各々が保有し独自に事業展開する体制をとってまいりました。しかし近年、当社グループは壱番屋、ギャバン、マロニーをグループに加えたほか、海外事業のウエートも高まり、グループの展開領域は大きく拡大しています。

このような状況の中、既存事業の生産性を高め成長領域に資源を振り向けていくために、今回、両社のBtoC事業の営業機能を統合することにしました。

ハウスウェルネスフーズは、開発、生産、マーケティングに機能を集中し、健康食品事業の中核事業会社として事業責任を果たしてまいります。同時に営業機能については、ハウス食品に機能統合し販売委託を行うことにより、流通に対してこれまでより幅広い提案を一括して行うことができ、成熟市場での当社グループのプレゼンスをさらに高めることにつなげてまいります。

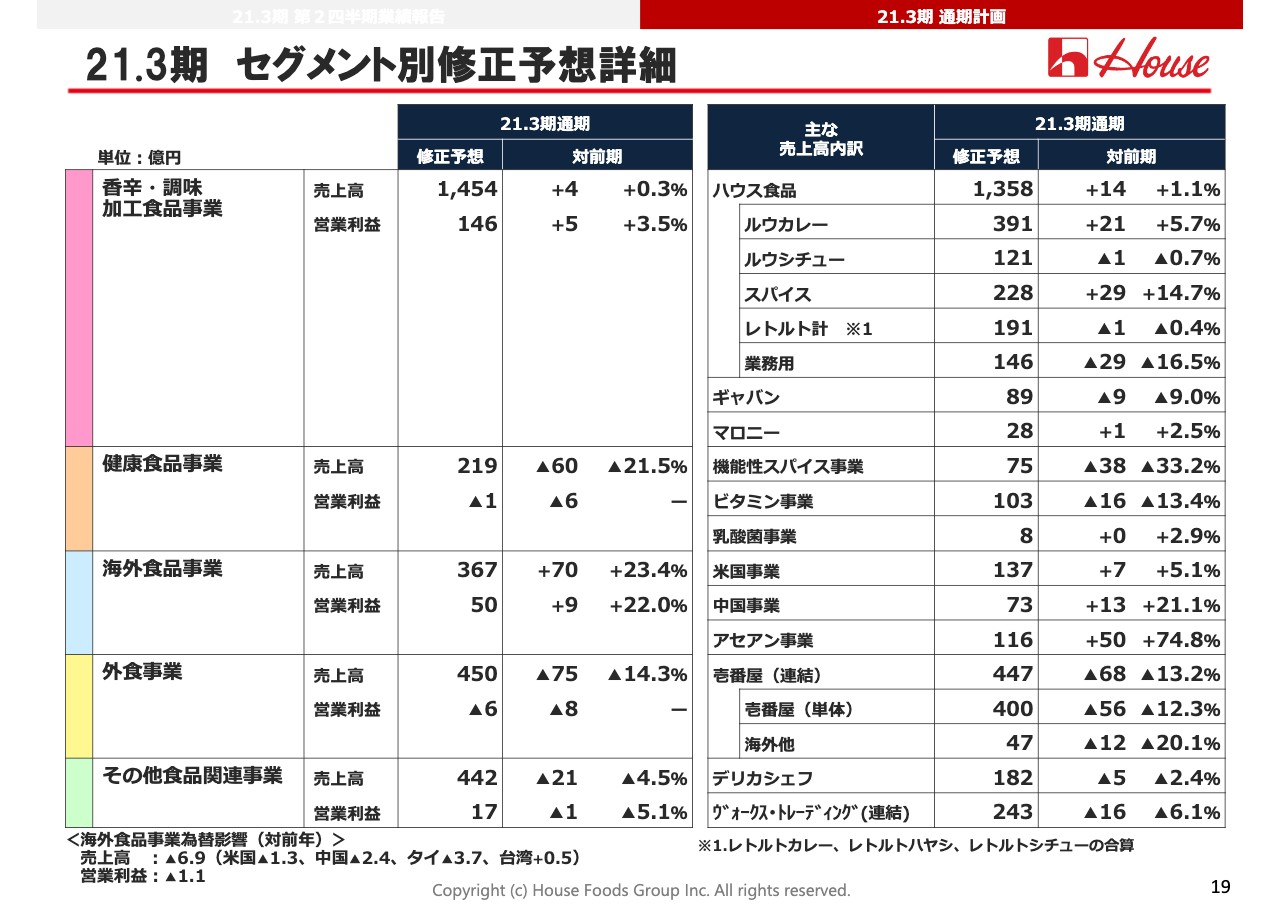

21.3期 セグメント別修正予想詳細

19ページでは、セグメントごとの主な売上高内訳を一覧でお示ししております。詳細はファクトデータにも記載していますので、併せてご確認いただければと思います。

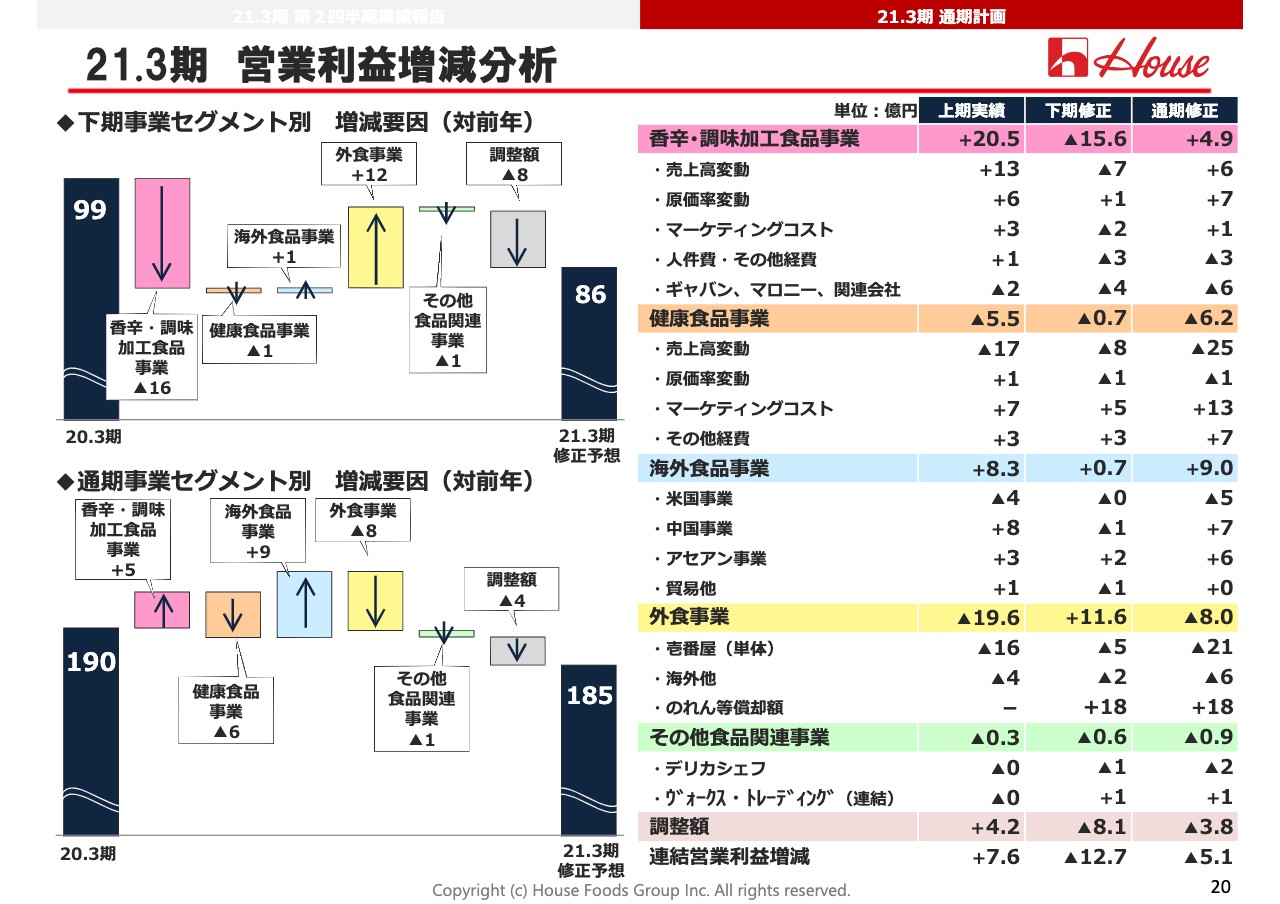

21.3期 営業利益増減分析

20ページでは、これまでお伝えした取り組みを踏まえ、事業セグメント別、期間別の営業利益増減要因、及びセグメント別の増減状況を表示しております。

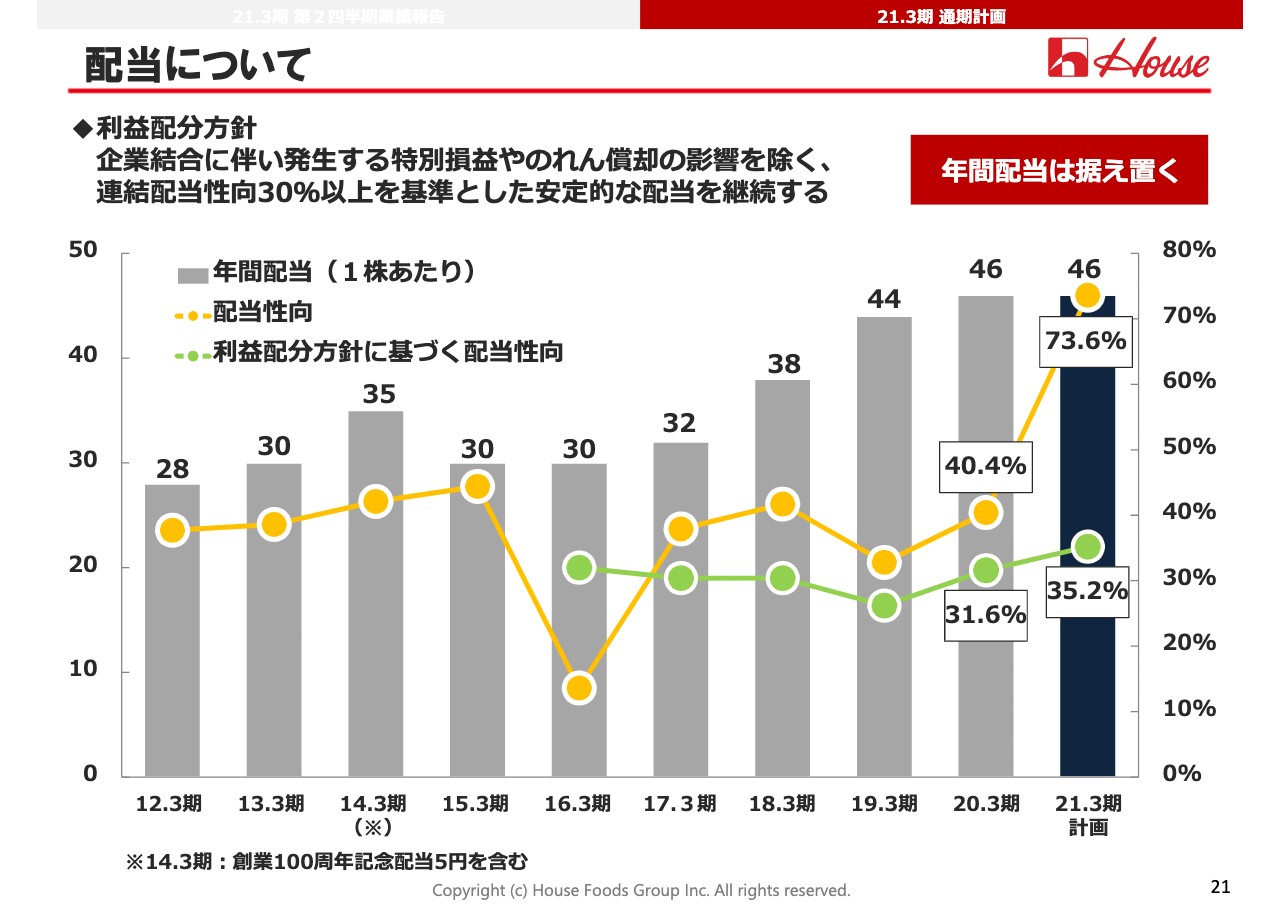

配当について

最後に、配当について、当期はコロナ影響による減損の計上により純利益の大幅な減益を見込んでおりますが、当社は「企業結合に伴い発生する特別損益やのれんの償却の影響を除く、連結配当性向30パーセント」を基準とした、安定的な配当を継続する基本方針をとっており、今回の減損は、利益配分を判断する基準からは除かれることもあり、当期の年間配当金は前期と同様、1株当たり46円を予定しております。

以上、これで私からの報告を終わらせていただきます。ご清聴ありがとうございました。

新着ログ

「食料品」のログ