新生銀行、中間純利益は前年比53%減の133億円 2Qは1Q比で増収増益となり、モメンタムは回復

主要ポイント

工藤英之氏:新生銀行の工藤です。本日はオンライン決算説明会にご参加いただき、ありがとうございます。

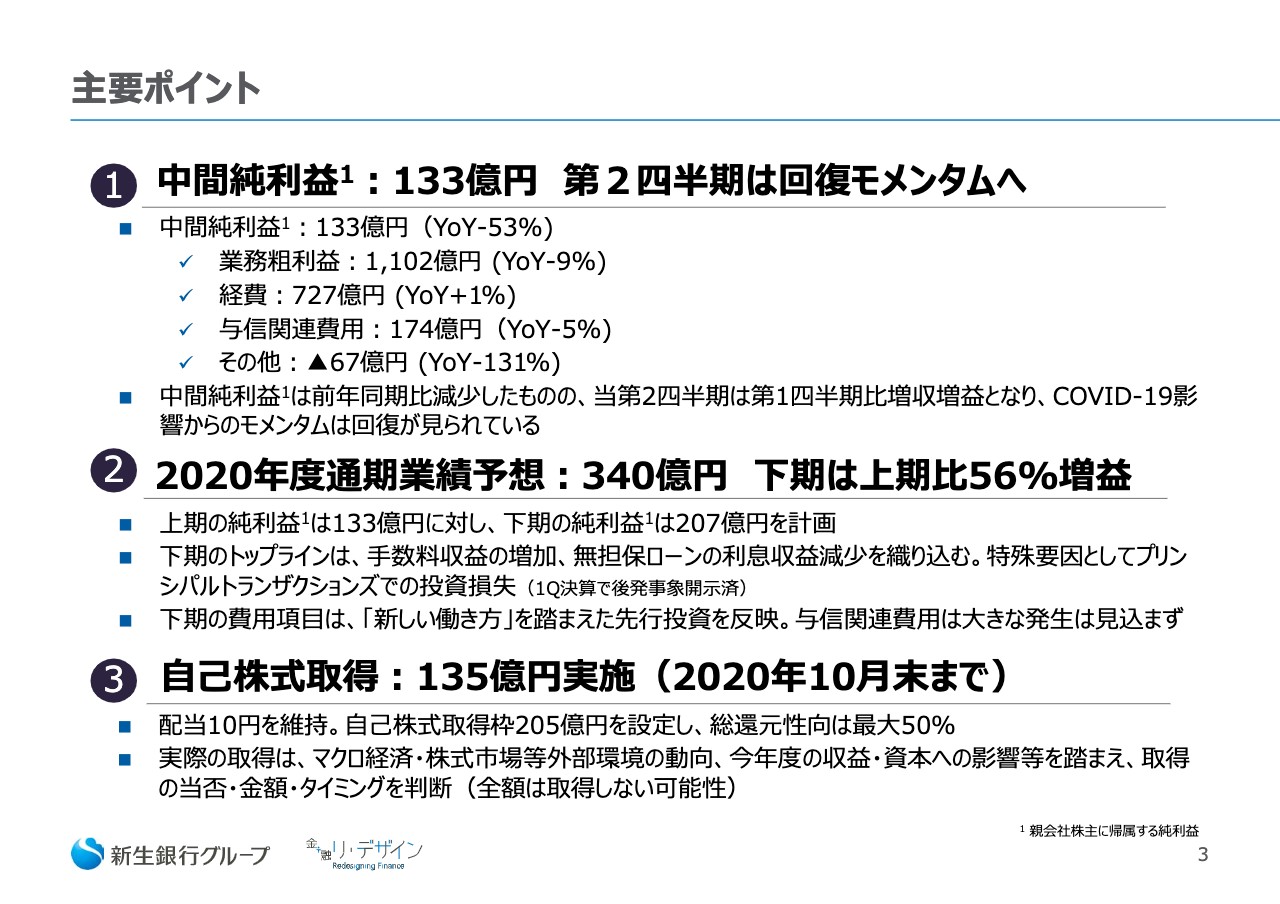

スライドの3ページで、まず主要ポイントを3点ご説明します。1点目、2020年度の親会社株主に帰属する中間純利益は133億円と、前年同期比53パーセント減益となっています。

前年同期との比較では、そもそも前年同期が好調だったという背景はありますが、主たる要因としては、COVID-19によるトップラインの減少、与信関連費用の増加に加えて、繰延税金資産の取崩等による法人税等の費用増加が要因です。しかしながら、四半期ベースのモメンタムで見ますと、第2四半期は第1四半期対比増収増益となっており、回復基調に転じています。

2点目、2020年度の業績予想は340億円です。内訳は、上期の純利益133億円に対し、下期は207億円を計画しています。下期の増益要因として、トップラインは平均残高減少による無担保ローンの利息収益減少を織り込んでなお資金利益はおおむね横ばいと見ています。一方、手数料収益による非資金利益の増加を見込んでいます。

なお、下期の特殊要因として、第1四半期決算の際にすでに後発事象として開示していますが、プリンシパルトランザクションズでの投資損失27億円が含まれています。

与信関連費用は大きな発生を見込んでおらず、落ち着いた水準を想定しています。費用項目では、「新しい働き方」を踏まえた先行投資を経費に反映しています。これらについては、後ほど詳しくご説明します。

3点目、自己株式取得については、10月末までに135億円を実施しています。これは、205億円の取得枠の66パーセントとなります。実際の自己株式取得の金額やタイミングについての見解は、5月の2019年度通期決算発表時点から変わっていません。

2020年度中間期の親会社株主純利益は、133億円

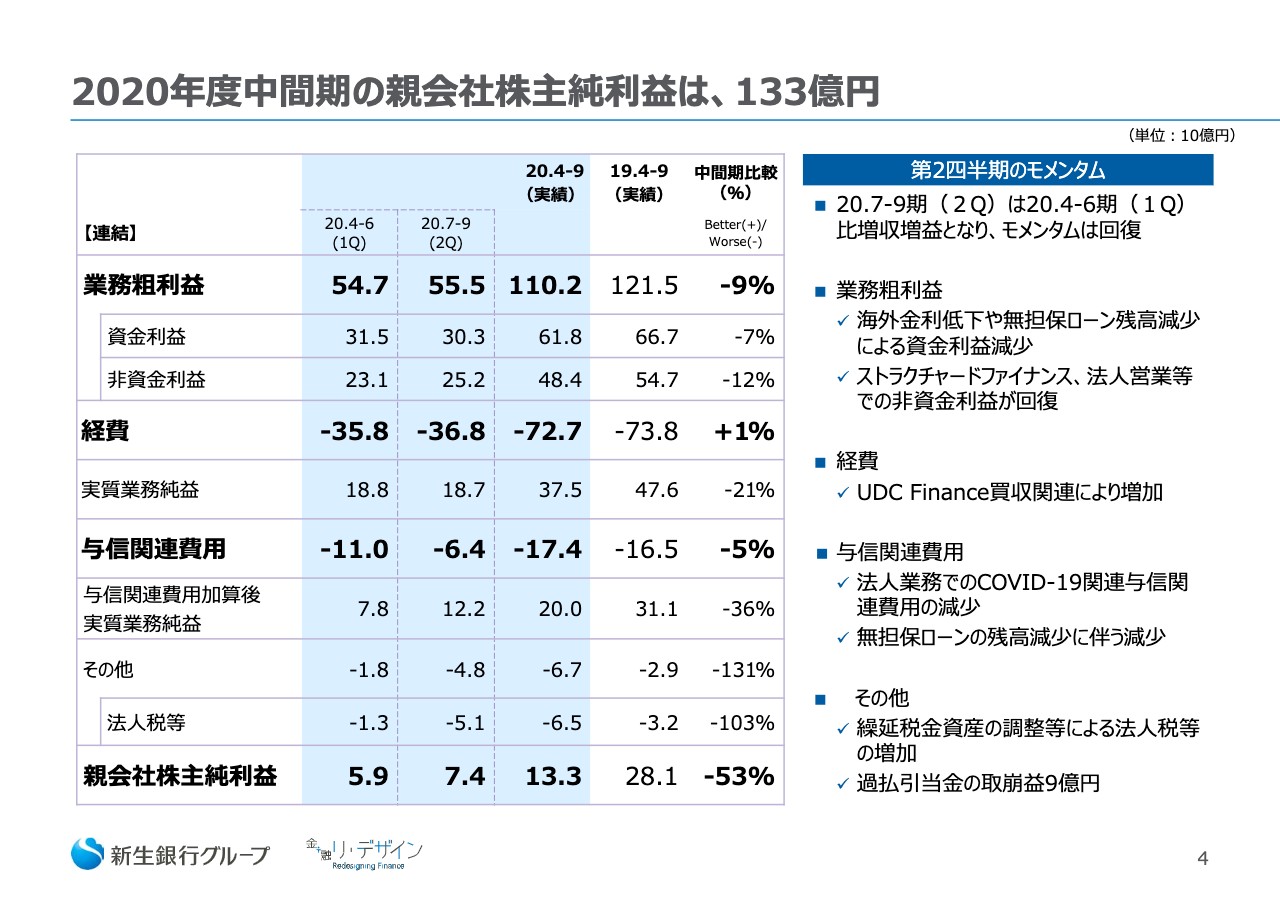

スライドの4ページにまいります。ご覧のとおり、第2四半期は第1四半期比で増収増益となっています。

右側にコメントしていますが、プラス要因としては、非資金利益の増加や与信関連費用の減少があり、マイナス要因としては、UDC Finance買収関連費用や繰延税金資産の取崩等による法人税等の費用増加がありました。

中間決算の概要は、後ほど平野からご説明しますので、次に進みます。

2020年度通期業績は、下期に反転することを計画

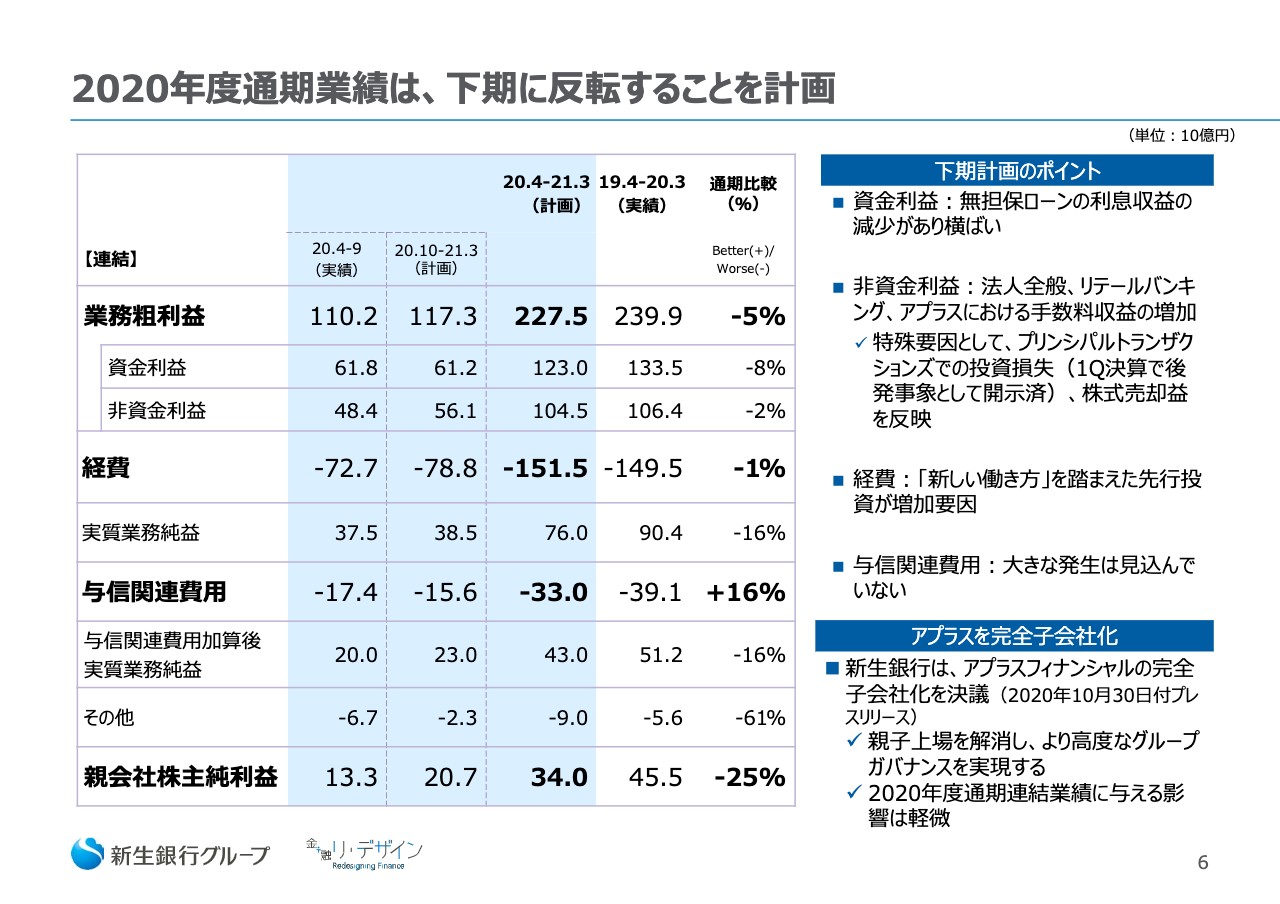

スライドの6ページをお開きください。2020年度の通期業績予想についてご説明します。

今年度の当期純利益は、340億円を計画しています。まず、下期の資金利益は、無担保ローンの平残減少による利息収益減少を織り込むものの、非資金利益では、法人営業、ストラクチャードファイナンス、リテールバンキング、アプラスなどの事業領域からの手数料収益の増加を想定しています。

なお、下期の特殊要因として、プリンシパルトランザクションズでの過去の投資にかかる損失としてマイナス27億円、株式売却益としてプラス10億円を見込んでいます。

次に経費は、無担保ローンにおける広告宣伝費や、ニューノーマルにおける「新しい働き方」の施策のために先行投資をしますので、上期に比べて増加します。

与信関連費用は、無担保ローンビジネスにおいて、新規貸出に伴う引当の相当な増加を見込む一方で、COVID-19関連やそれ以外の個別案件でも大きな発生は見込んでおらず、ネットでは上期比で減少を想定しています。

以上のことから、純利益は上期133億円から、下期は207億円への増益を計画し、通期では340億円を計画しています。

なお、10月30日に、当行はグループ会社であるアプラスフィナンシャルを完全子会社化することを発表しました。それによる今年度業績への影響は軽微ですが、親子上場を解消し、グループガバナンスとグループ一体運営を強化していく観点から、本件の経営上の意義は大きいものとなります。

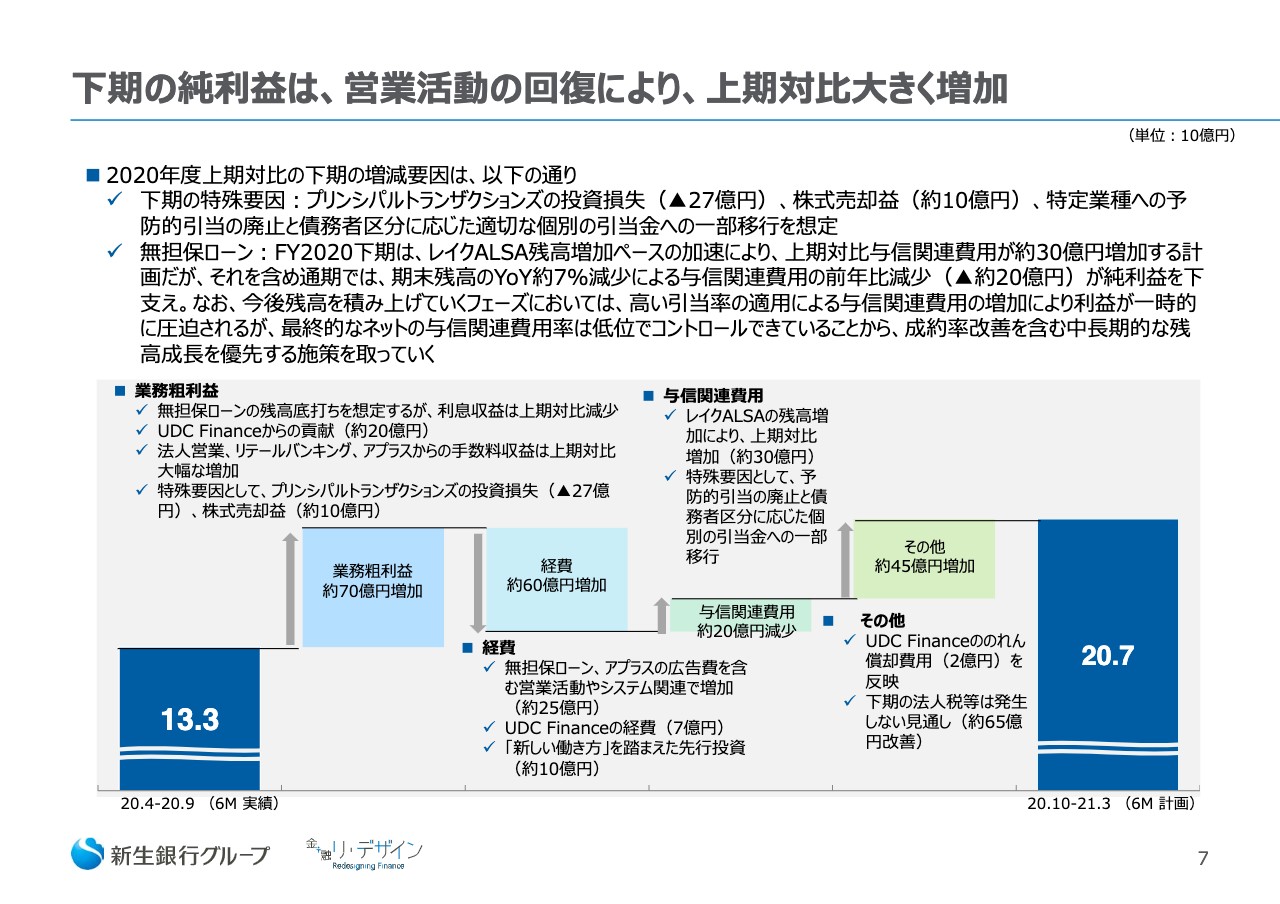

下期の純利益は、営業活動の回復により、上期対比大きく増加

次に、スライド7ページをご覧ください。このスライドでは、2020年度下期の業績計画の上期対比の増減要因ならびに特殊要因を、もう少し詳しくご説明しています。

下期にはCOVID-19による短期的なビジネスへの影響は和らぎ、グループのビジネスアクティビティはかなり正常化することを想定しますが、一部、特殊な一時的な要因も混在しています。

ここでは、すでにご説明した点に加え、2点補足いたします。1点目、COVID-19により、2019年度末および2020年度第1四半期に繰り入れた特定業種に対する予防的引当金を廃止して、通常の債務者区分に応じた適切な個別の引当金への移行を想定しています。一部移行となろうかと思います。

2点目は無担保ローンについてです。2020年度下期は、「レイクALSA」の残高増加ペースの加速により、上期対比与信関連費用が約30億円増加する計画です。ただ、それを含めても、通期では期末残高が前年比で約7パーセント減少することにより与信関連費用が前年比で約20億円減少となりますので、結果的に今期の純利益を支えていることになります。

ただ、今後、残高を積み上げていくフェーズにおいては、新規貸出に対する高いイニシャルの引当率の適用による与信関連費用の増加によって、足元の利益が一時的に圧迫されることになります。ただし、ポートフォリオ全体では、最終的なネットの与信関連費用率は低位でコントロールできていることから、むしろ成約率改善を含む中長期的な残高成長を優先する施策をとっていきます。

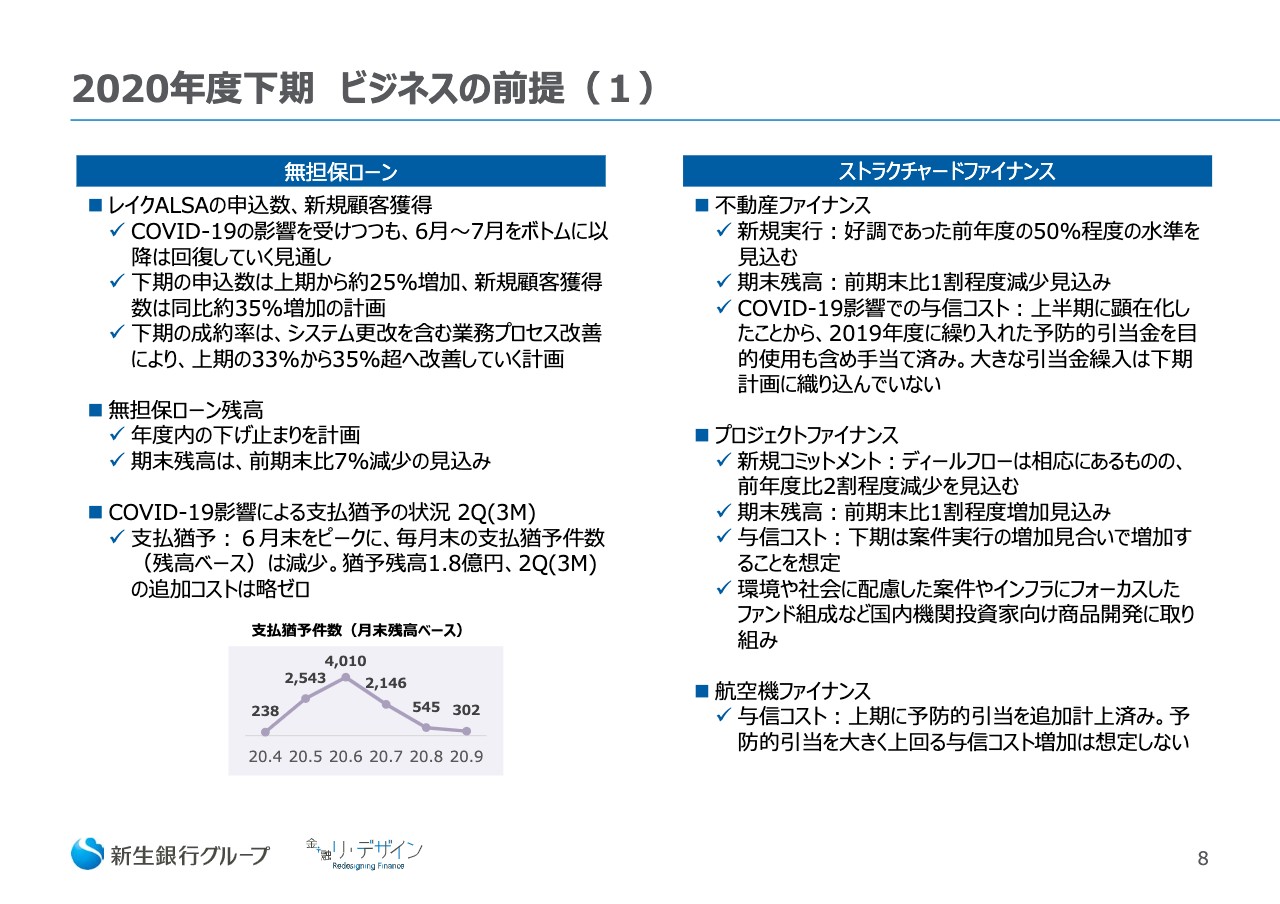

2020年度下期 ビジネスの前提(1)

スライド8から10ページは、今回の業績予想にあたってのビジネスの前提をご説明しています。

8ページの左側は無担保ローンについてです。「レイクALSA」の申込数、成約数、新規顧客獲得数とも、下期から増加させていく計画となっています。したがって、残高も年度内の下げ止まりを計画していますが、前期末比では7パーセント程度減少する見込みになっています。

無担保ローンの与信関連費用は、残高減少に加え支払猶予件数なども大幅に減少していますので、通期では低い水準になると見ています。

右側のストラクチャードファイナンスのうち不動産ファイナンスは、新規実行および残高とも、前年対比で減少を見込んでいます。与信関連費用は上期までに手当てしていますので、下期計画に大きな繰入は想定していません。

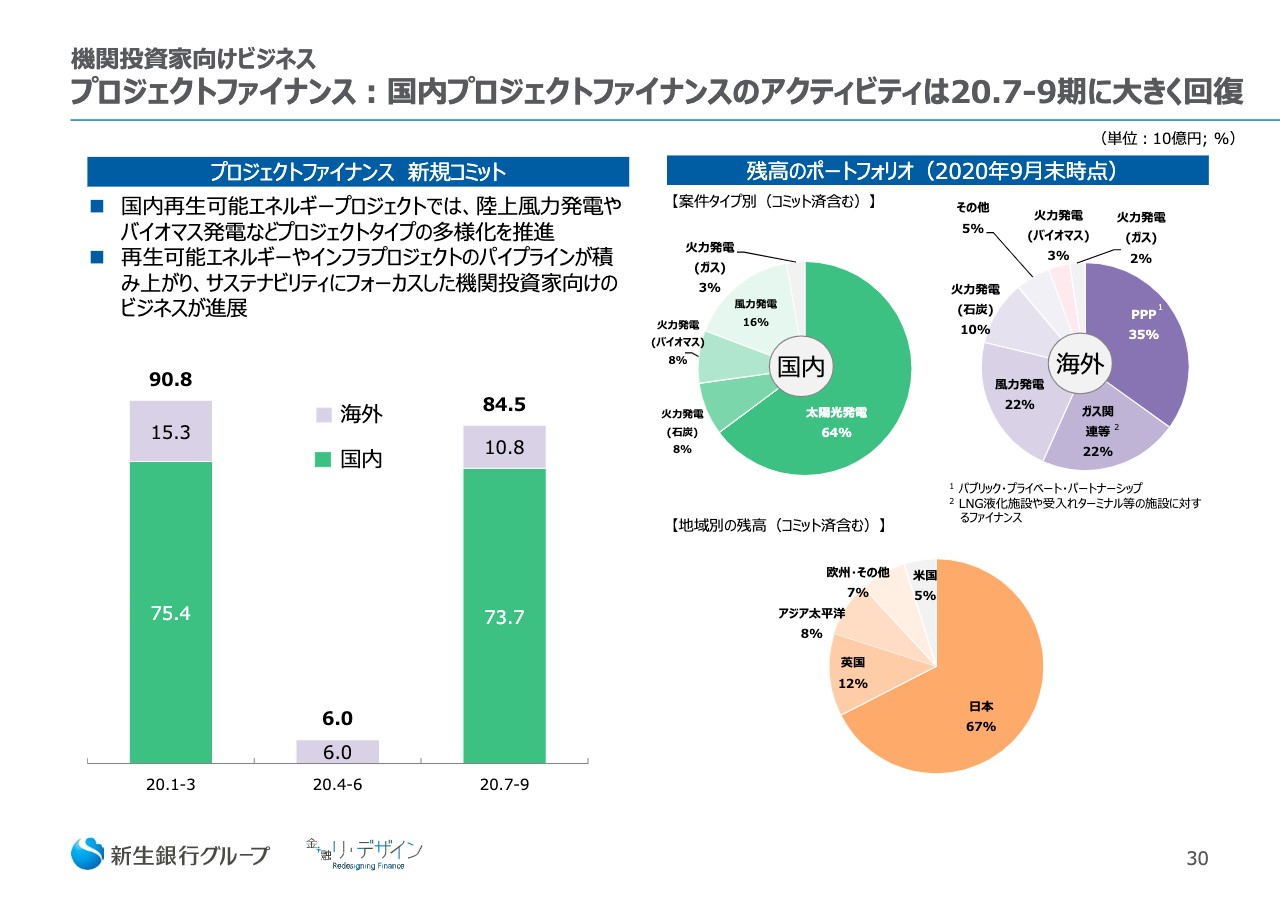

もう1つの柱のプロジェクトファイナンスは、新規コミットメントは前年対比で減少するものの、残高は増加を見込んでいます。またこの領域では、サステナビリティの観点から、環境や社会に配慮した案件やインフラにフォーカスしたファンド組成など、機関投資家向けの商品にも積極的に取り組んでいるところです。

航空機ファイナンスについては、下期には、すでに積んである予防的引当を大きく上回る与信コストは想定していません。

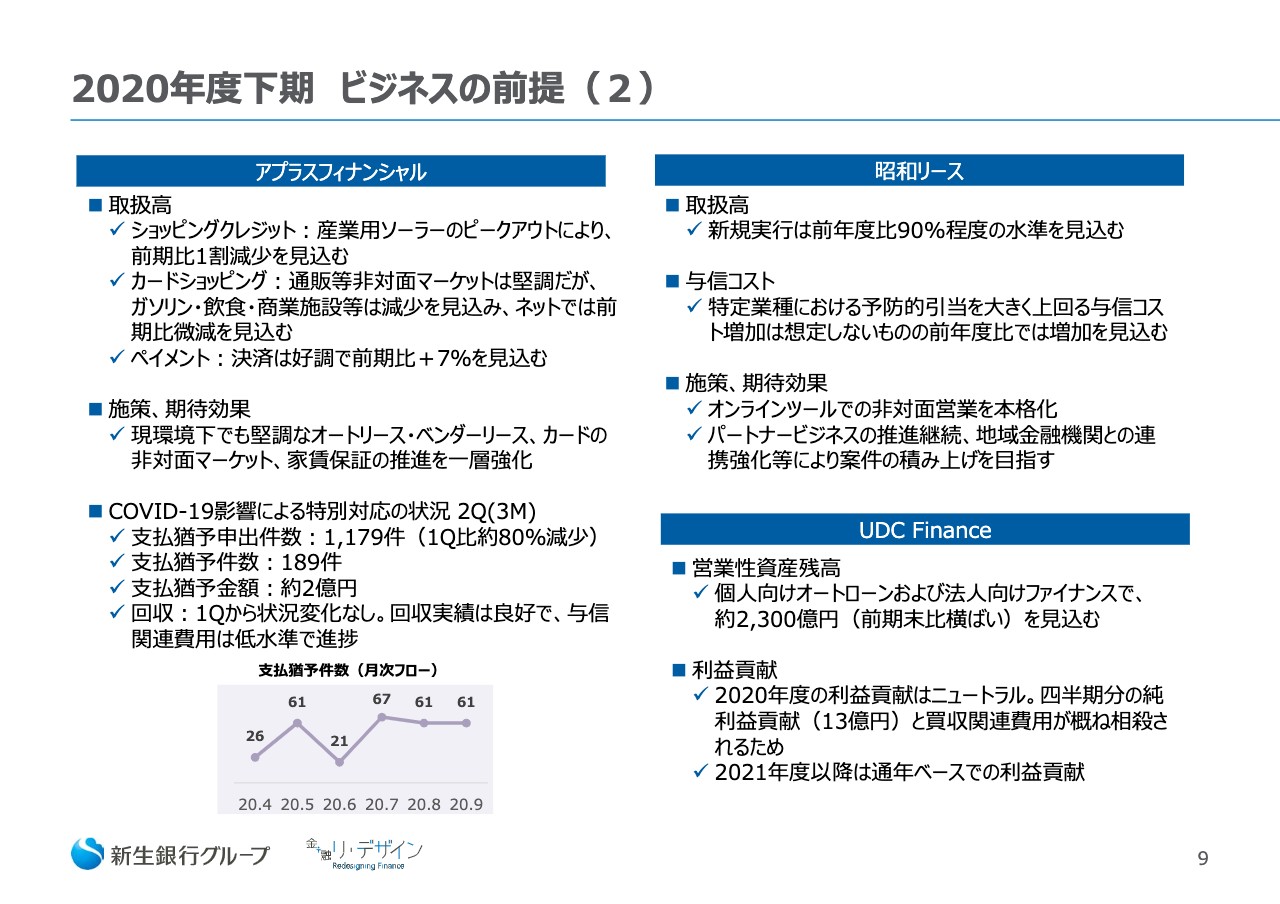

2020年度下期 ビジネスの前提(2)

スライド9ページにまいります。まずアプラスは、非対面で完結する通販などのカードショッピングや決済ビジネスが好調です。与信関連費用も、第1四半期から状況変化なく、引き続き低水準となっています。昭和リースは、新規実行はやや減少、与信関連費用はやや増加を見込んでいます。

また、9月に連結子会社化したニュージーランドのUDC Financeですが、個人向けオートローンおよび法人向けファイナンスによる営業性資産は、前期末比横ばいの約2,300億円を見込んでいます。私どもの連結純利益への貢献は、今年度は買収関連費用などによりニュートラルですけれども、来年度以降は通年ベースでの利益貢献があります。

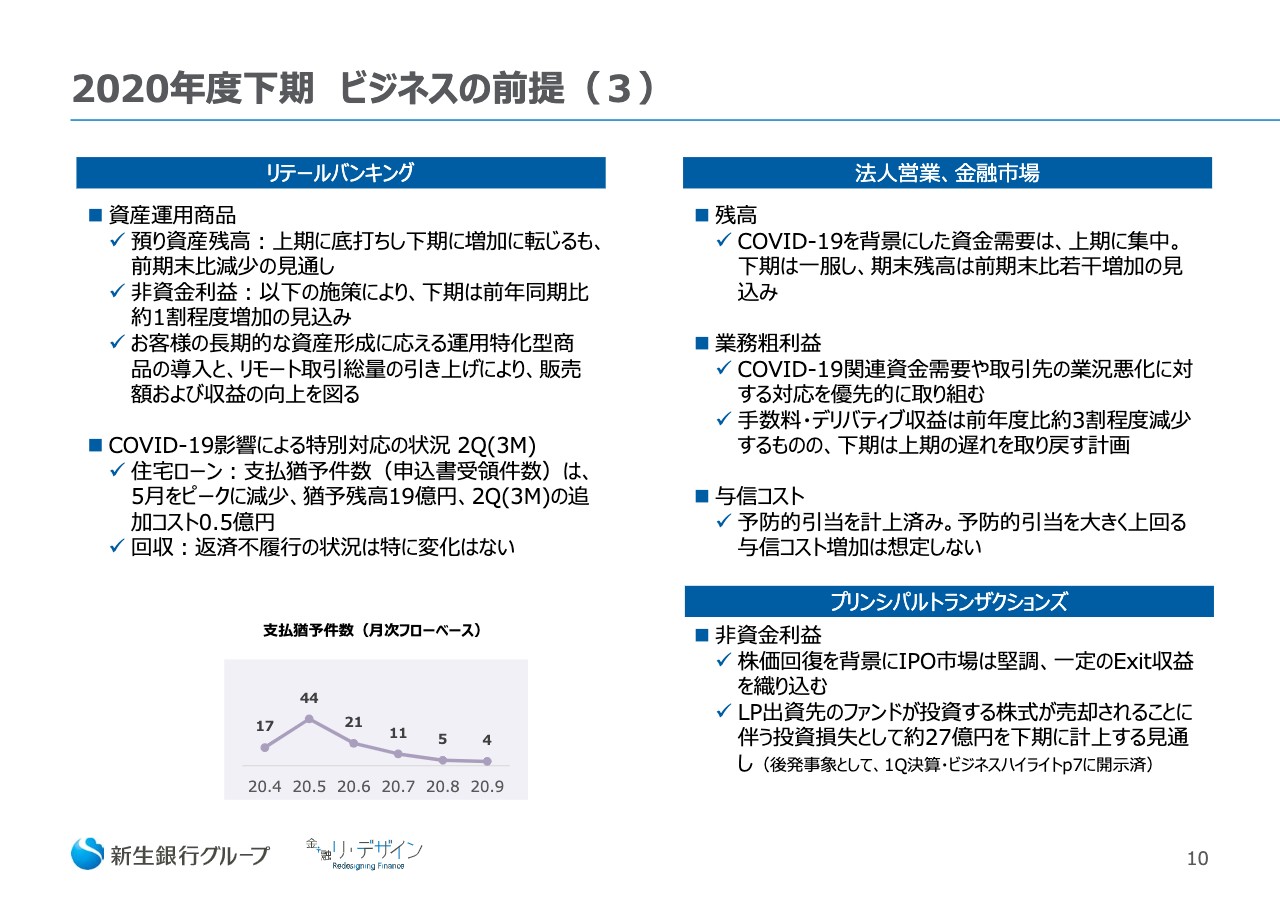

2020年度下期 ビジネスの前提(3)

10ページでは、リテールバンキング他、3つのエリアについてご説明します。まずリテールバンキングでは、預り資産残高は上期に底打ちし、下期に増加に転じるものの、前期末比では減少の見込みとなっています。ただ、資産運用商品販売は、対面およびリモートでの施策により、下期は前年同期比で約1割程度増加の見込みです。

右上の法人営業、金融市場では、上期で資金需要が一服し、下期は手数料収益を増やしていくことを考えています。

右下のプリンシパルトランザクションズでは、先ほど申し上げたとおり、投資損失27億円を計上する見通しですが、こうしたレガシー以外の本業では、株価回復を背景にIPO市場は堅調で、一定のExit収益を織り込んでいます。

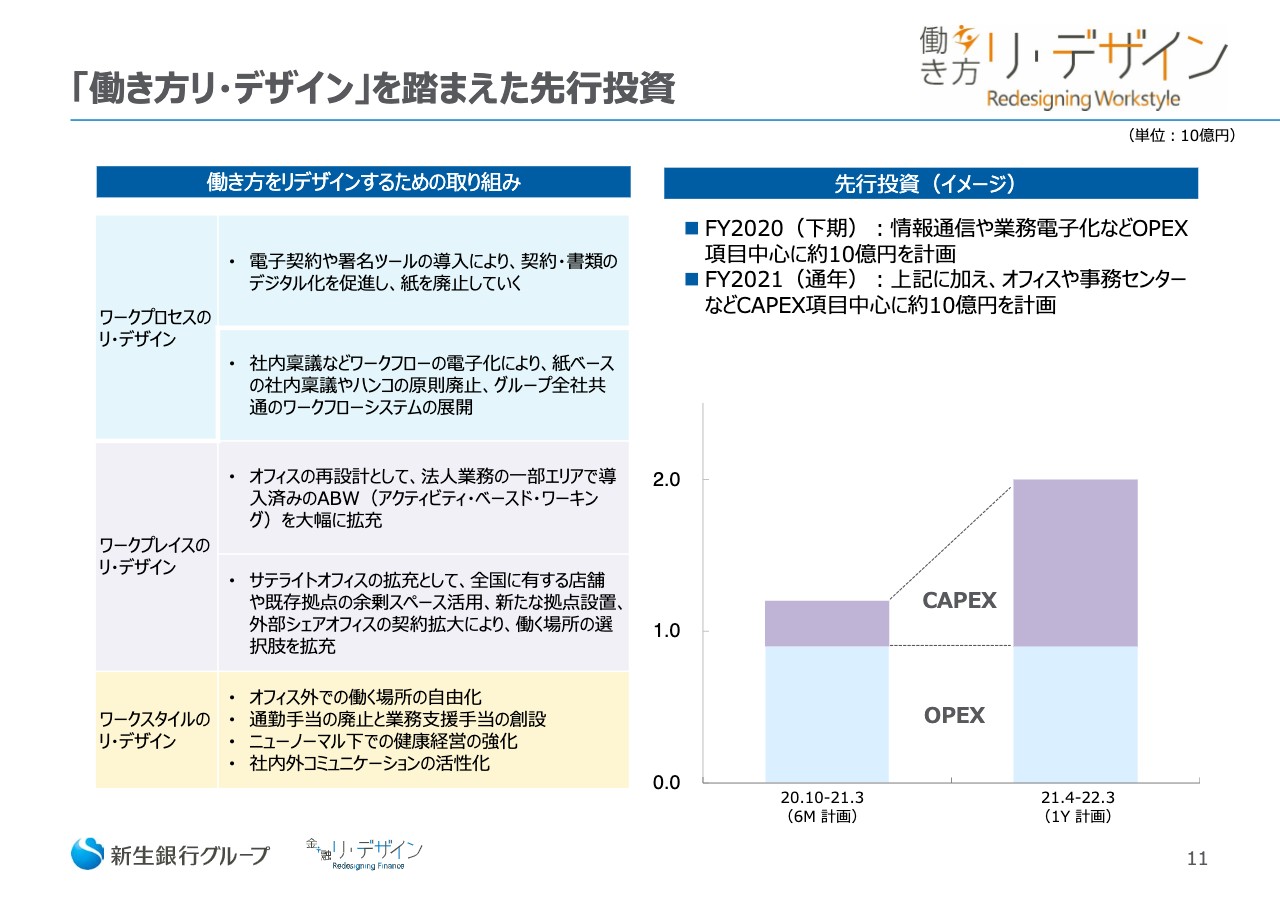

「働き方リ・デザイン」を踏まえた先行投資

11ページにお願いします。ここでは、「働き方リ・デザイン」と称していますが、この施策への先行投資についてご説明します。

「働き方リ・デザイン」は3つのコンポーネントがあり、1つは「ワークプロセスのリ・デザイン」として、デジタル化や業務プロセスの刷新。2つ目は「ワークプレイスのリ・デザイン」として、オフィスの再設計や働く場所の多様化。3つ目は「ワークスタイルのリ・デザイン」として、在宅勤務やサテライトオフィスの活用を踏まえた柔軟な業務支援のあり方や、コミュニケーションの活性化を含んでいます。

このための先行投資について、経費と投資に分けて右下に表示してありますので、ご覧ください。

業績予想に関するご説明は以上ですが、最後に一言、補足としてコメントさせていただきます。マクロ的には、まだまだCOVID-19の影響について予断を許さない状況となっていますが、私どものグループのビジネスポートフォリオに照らして考えたビジネスアクティビティとしては、下期はかなり普通に近い状態に戻るのではないかと考えています。

今般のプレゼン資料では、下期の計画を上期実績と対比して、特殊要因も含め、いろいろご説明していますので、そのあたりを読み取っていただければと考えています。

以上で、私からの説明は終わります。ここからの決算・ビジネスの概況は、企画財務・チーフオフィサーの平野からご説明いたします。よろしくお願いします。

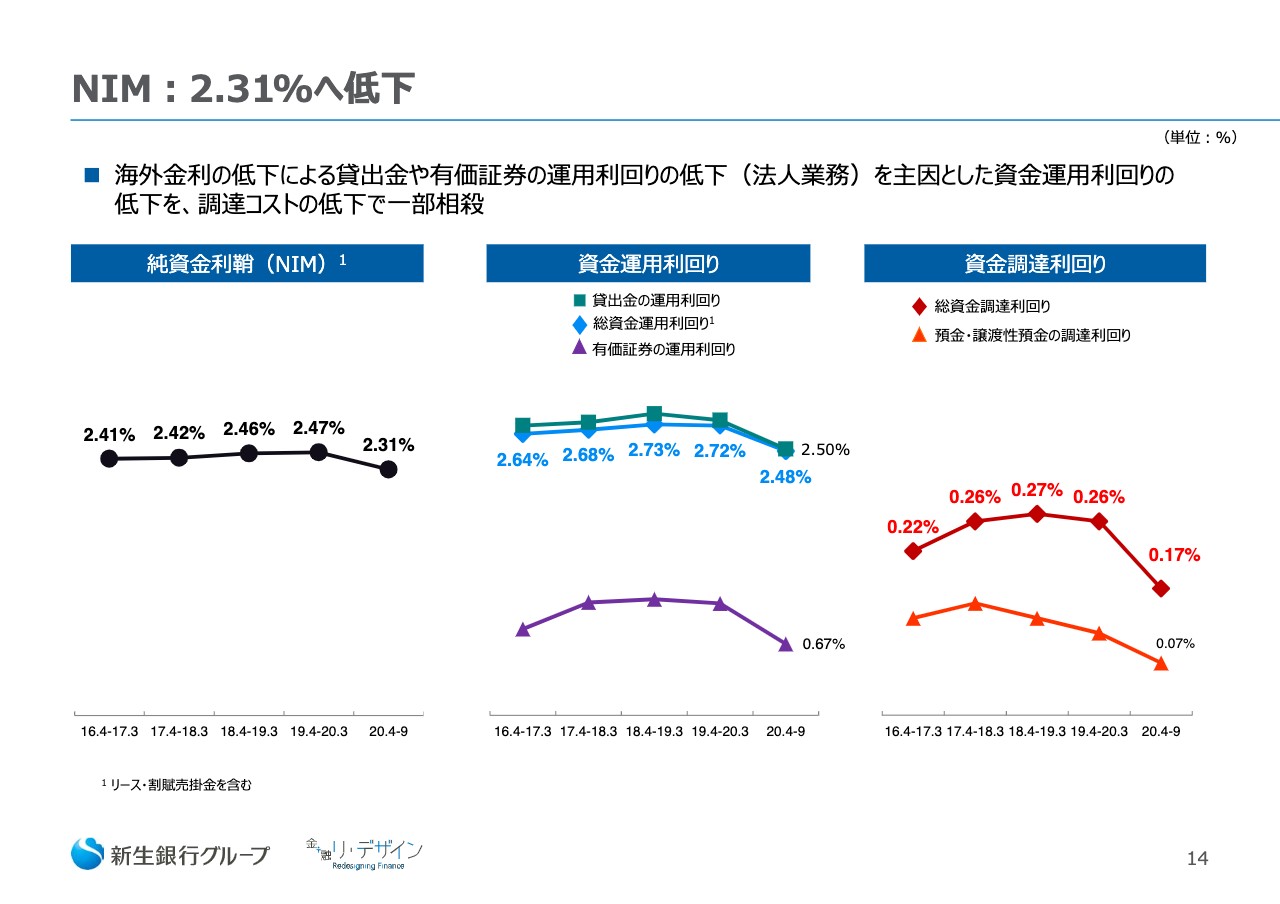

NIM:2.31%へ低下

平野昇一氏:企画財務・チーフオフィサーの平野です。私からは、中間決算の概要について、ポイントを絞ってご説明させていただきます。

まず、スライド14ページをご覧ください。14ページでは、純資金利鞘(NIM)についてご説明させていただきます。

純資金利鞘は2.31パーセントへ低下いたしました。海外金利低下の影響を受け、調達コストも低下しているのですが、そちらは限定的で、法人業務での貸出金ならびに有価証券の運用利回り低下の影響が大きかったことによるものです。

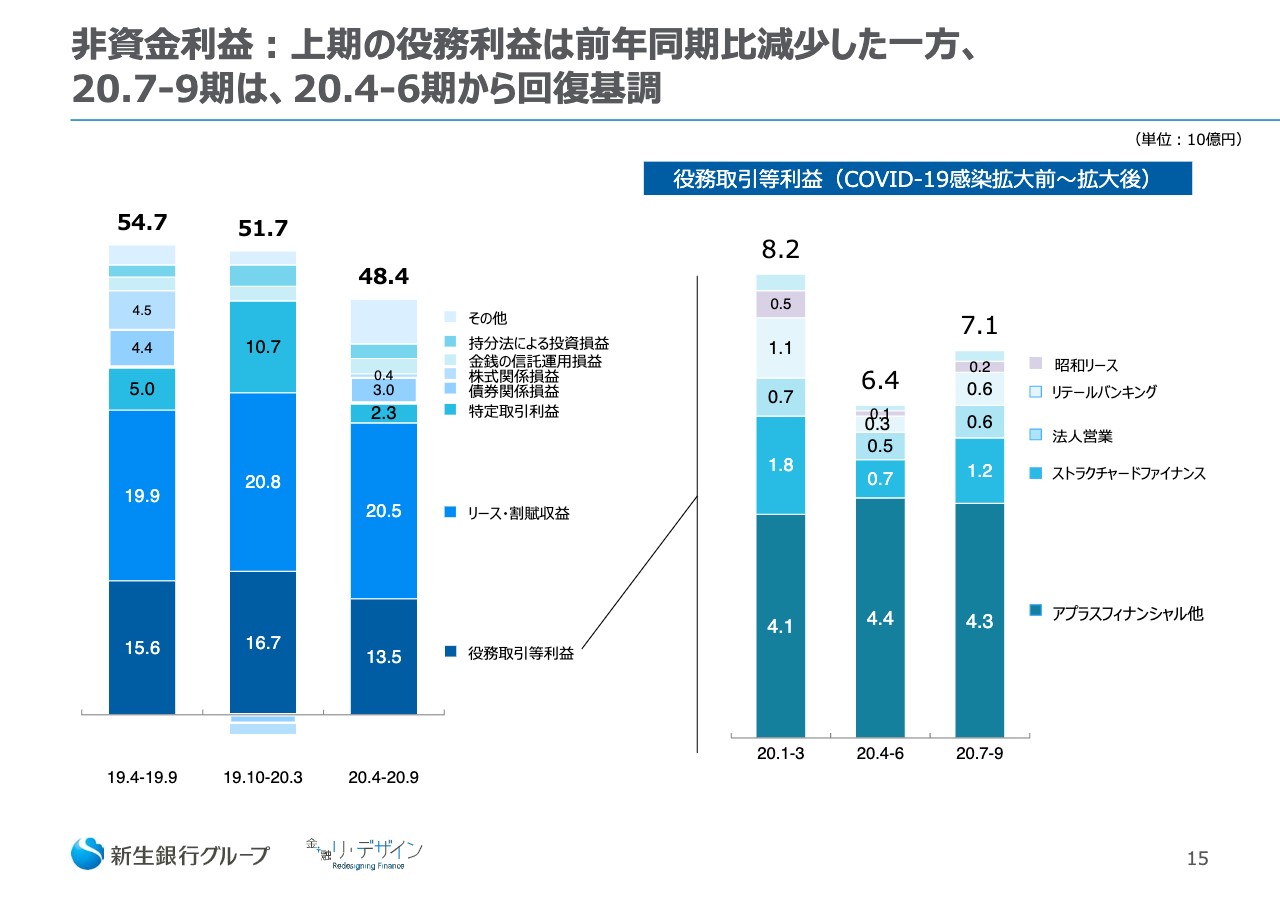

非資金利益:上期の役務利益は前年同期比減少した一方、 20.7‐9期は、20.4‐6期から回復基調

続きまして、非資金利益についてご説明させていただきます。上期の非資金利益は減少したものの、直近の四半期ベースの役務利益では、ストラクチャードファイナンスやリテールバンキングの手数料が回復傾向にございます。

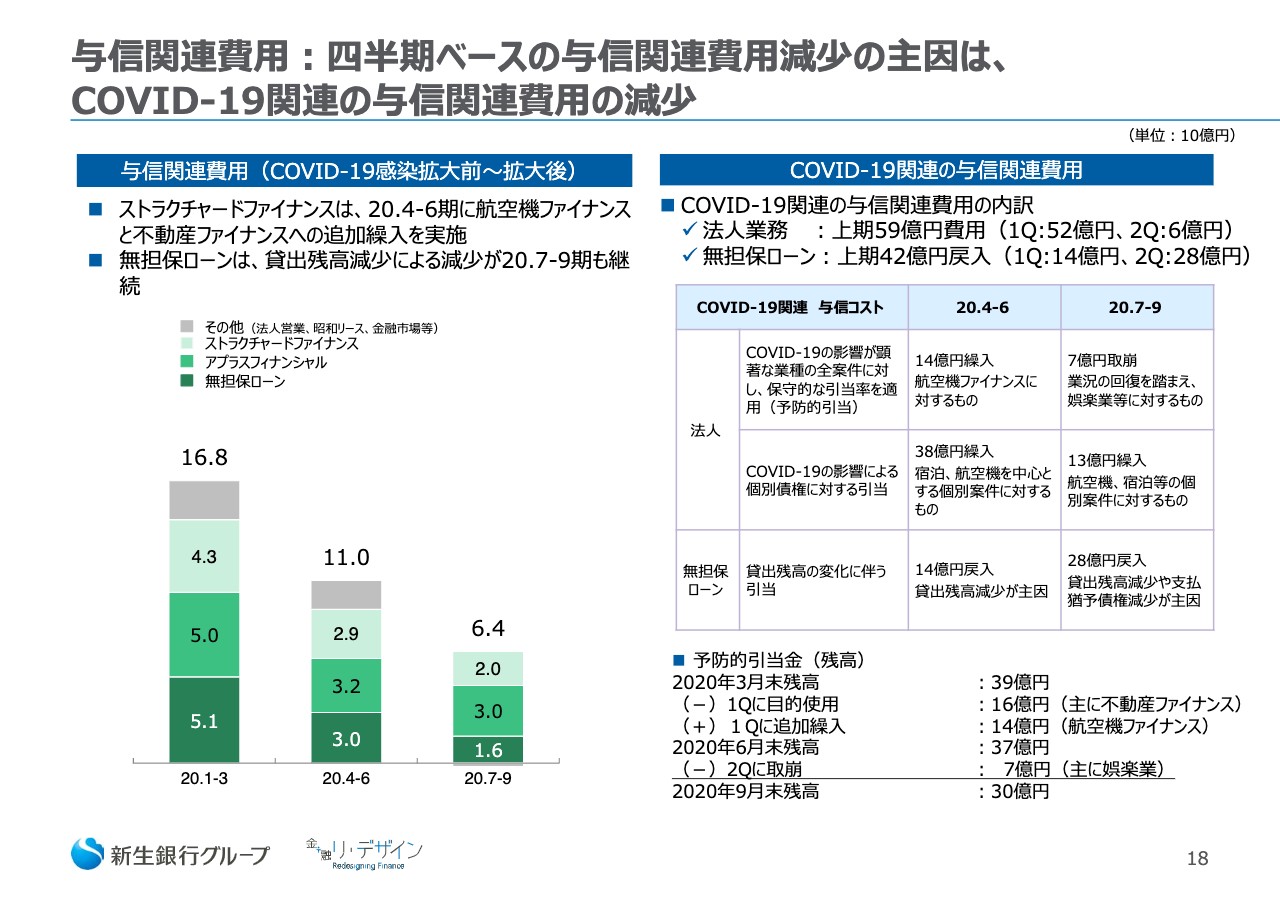

与信関連費用:四半期ベースの与信関連費用減少の主因は、 COVID-19関連の与信関連費用の減少

こちらでは、与信関連費用についてご説明させていただきます。右の表では、四半期ベースのCOVID-19関連の与信コストを示しています。法人業務では、第2四半期の業況回復を踏まえて、娯楽業に対する予防的引当金を中心に、7億円の取崩を行っています。一方で、個別債権に対する引当金としては、航空機や宿泊等の個別案件に対して、13億円を繰り入れています。

無担保ローンでは、貸出残高減少や支払猶予債権の減少を主因に、28億円を戻し入れました。法人業務も個人業務も、第1四半期に比べて、COVID-19関連の与信コストのマイナス影響は小さくなっています。

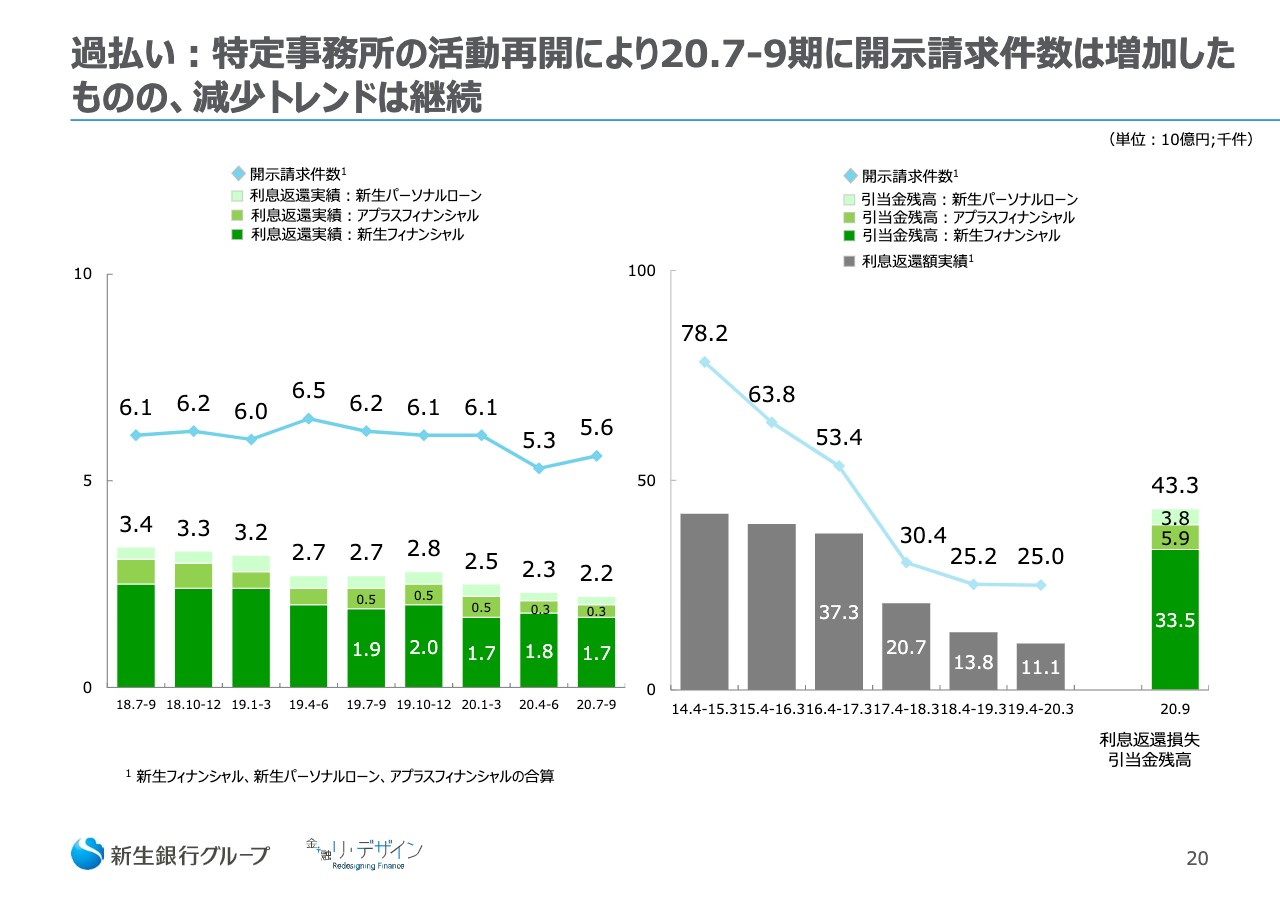

過払い:特定事務所の活動再開により20.7‐9期に開示請求件数は増加した ものの、減少トレンドは継続

こちらでは、過払いについてご説明させていただきます。四半期ベースの開示請求件数は第2四半期に増加していますが、これは特定事務所の活動再開によるものでして、過去からの減少トレンドは継続しています。過払い引当金残高は433億円あり、直近の利息返還実績に対して5年弱のカバレッジとなっています。

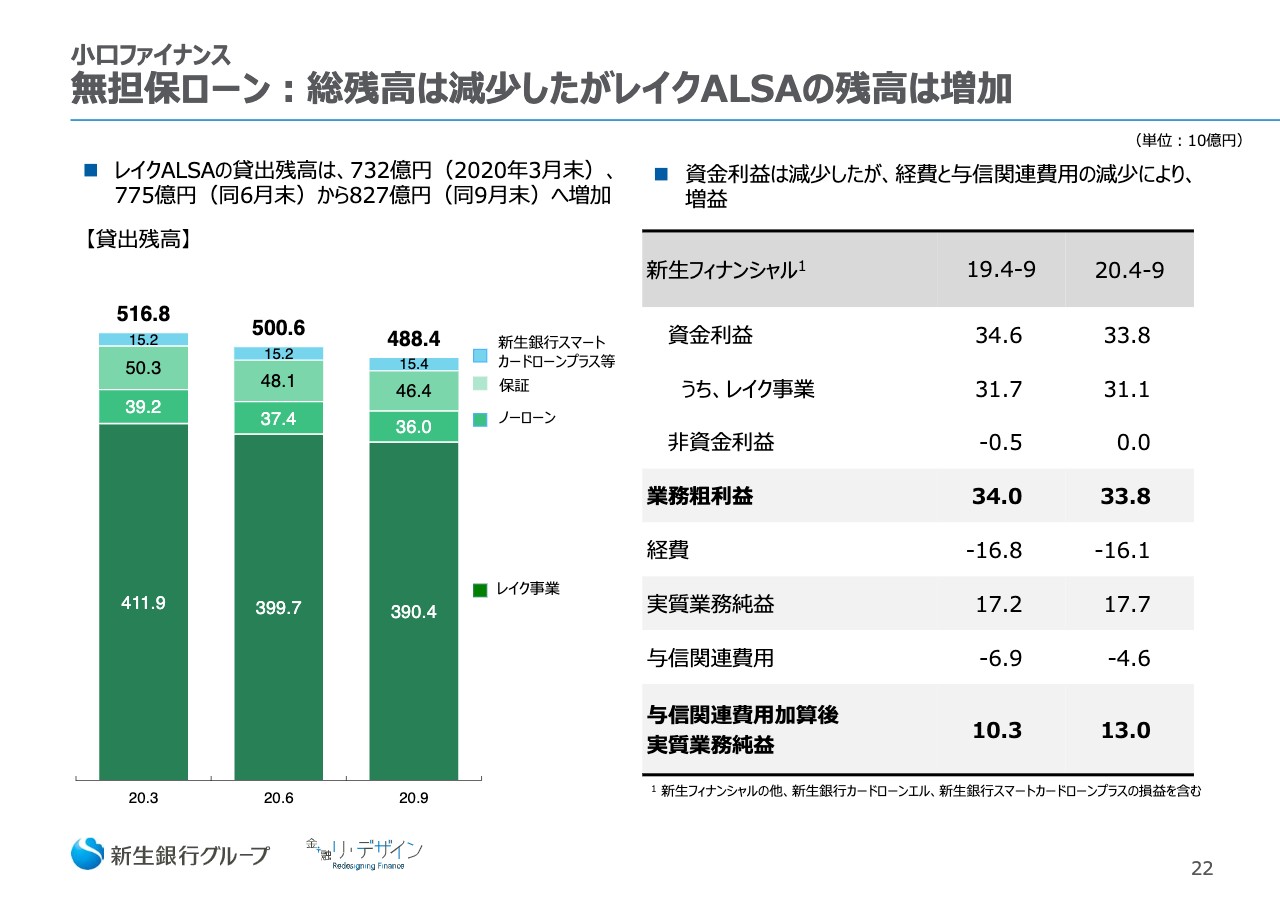

小口ファイナンス 無担保ローン:総残高は減少したがレイクALSAの残高は増加

次に、ビジネス概況として、無担保ローンとプロジェクトファイナンスについてご説明させていただきます。22ページは、無担保ローンの残高と損益についてです。

無担保ローン残高全体では4,884億円へ減少しましたが、このうち「レイクALSA」の貸出残高は増加を継続しています。損益では、資金利益がやや減少いたしましたが、与信関連費用も減少し、前年同期比で増益でした。

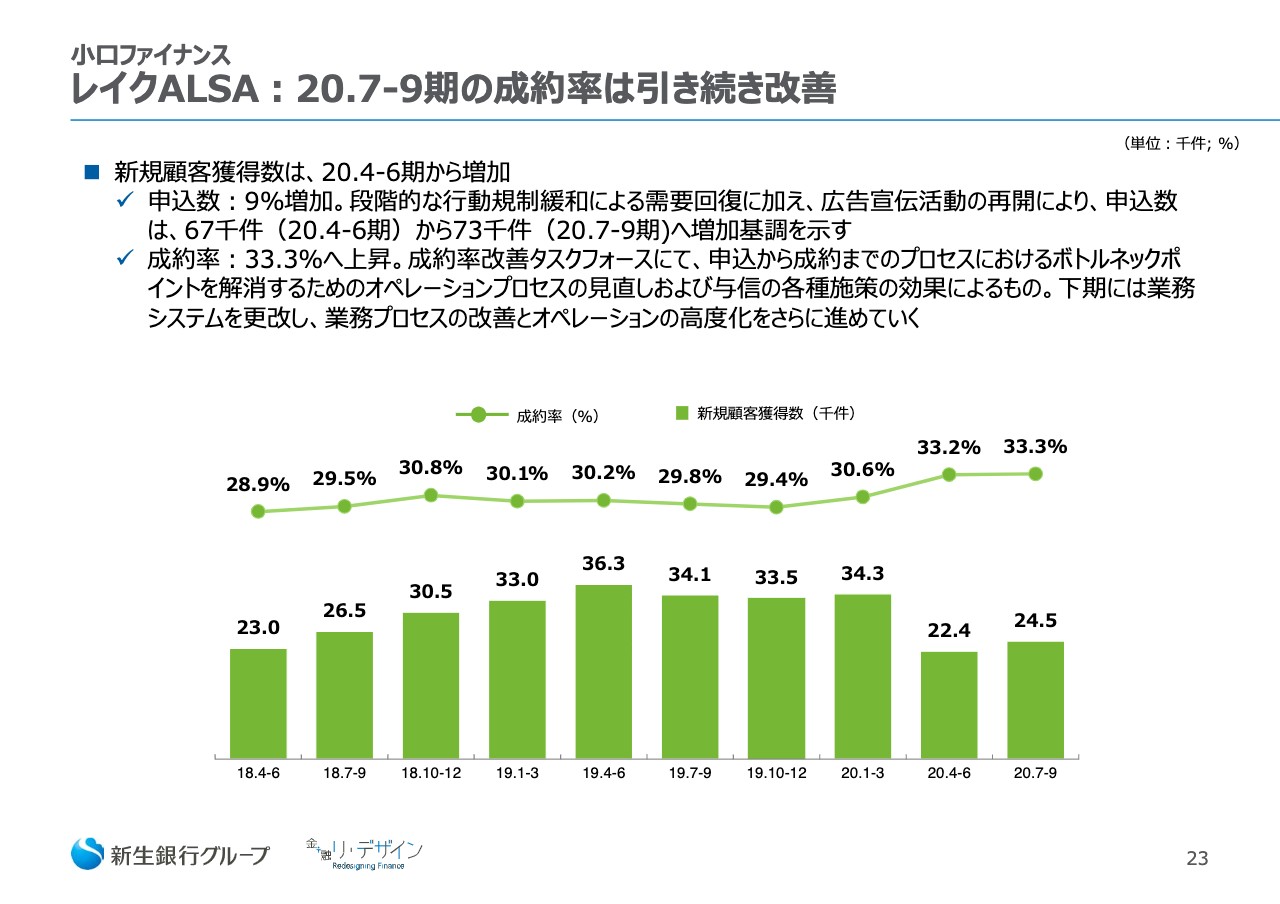

小口ファイナンス レイクALSA:20.7‐9期の成約率は引き続き改善

こちらは、新規顧客獲得数と成約率についてです。第1四半期は外出自粛による需要減退で新規顧客獲得数が減少しましたが、第2四半期には段階的な行動規制緩和による需要回復に加えて、広告宣伝活動の再開により、申込数は第1四半期の6万7,000件から、第2四半期は7万3,000件へと増加いたしました。

成約率も、33.3パーセントへと改善しました。これは、成約率改善タスクフォースにより、申込から成約までのプロセスにおけるボトルネックポイントを解消するためのオペレーションプロセスの見直し、および与信の各種施策の効果によるものです。

下期には業務システムを更改し、業務プロセスの改善とオペレーションの高度化をさらに進めてまいります。

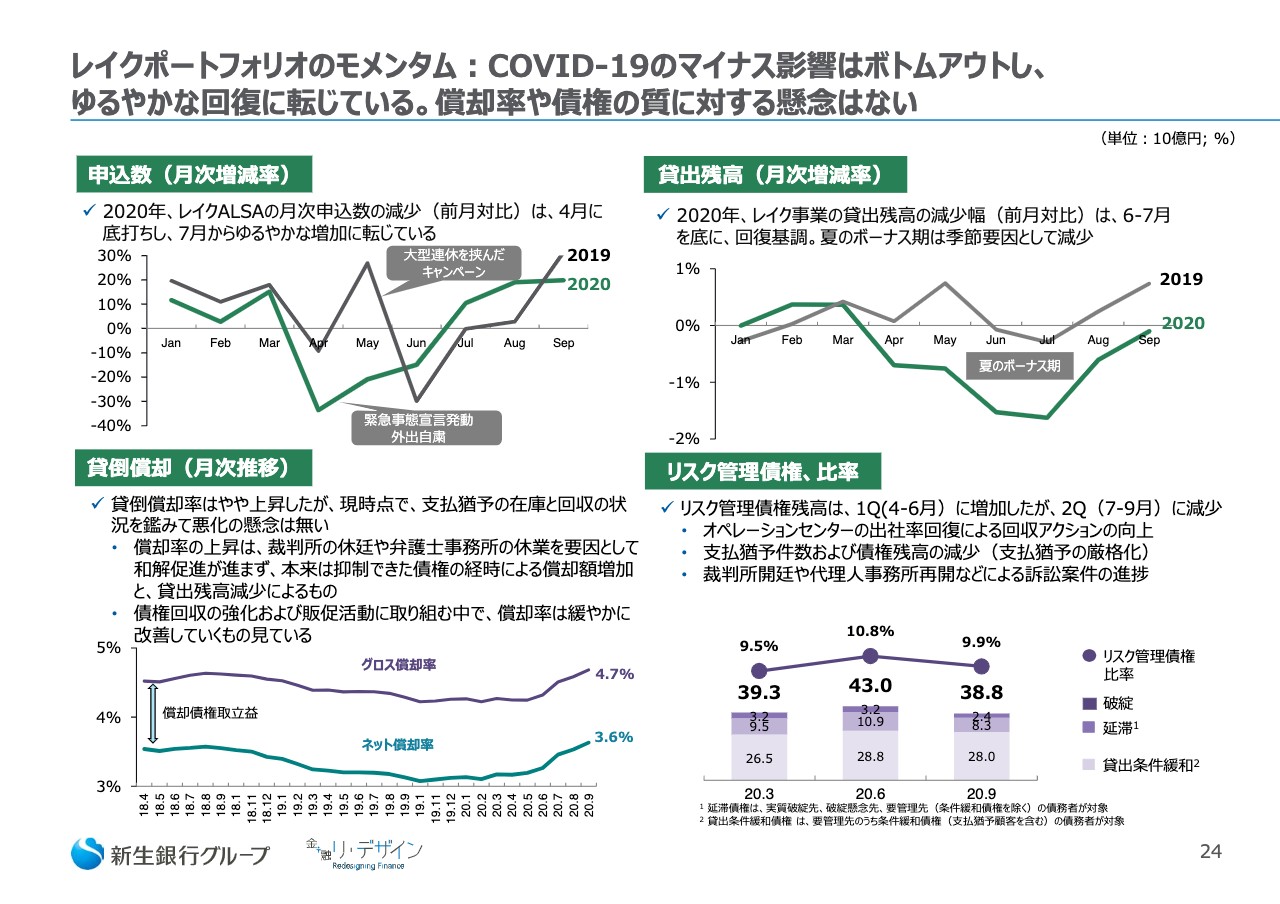

レイクポートフォリオのモメンタム:COVID-19のマイナス影響はボトムアウトし、 ゆるやかな回復に転じている。償却率や債権の質に対する懸念はない

こちらでは、レイクポートフォリオの月次モメンタムから、COVID-19のマイナス影響が底打ちし始め、緩やかな回復に転じていることを示しています。

左上の表は、前月対比の月次申込数の増減率の推移を示しています。前月対比の月次申込数は、緊急事態宣言発動で4月に大きく減少したものの、7月から緩やかな増加に転じています。

また右上の表は、前月対比の貸出残高の増減率の推移を示していますが、貸出残高は申込数増加から少しタイムラグがあるものの、6‐7月を底に回復基調になっています。

債権の質は、償却率がやや上昇していますが、これはCOVID-19により、裁判所の休廷や弁護士事務所の休業を要因として和解が促進せず、償却率の分子である償却額が増加したことに加え、分母の貸出残高が減少したことによるものです。しかしながら、現時点で支払猶予の在庫と回収の状況を鑑みて、悪化の懸念はありません。

リスク管理債権についても、比率ならびに残高とも減少に転じています。

機関投資家向けビジネス プロジェクトファイナンス:国内プロジェクトファイナンスのアクティビティは20.7‐9期に大きく回復

こちらでは、プロジェクトファイナンスについてご説明させていただきます。

第1四半期はプロジェクトファイナンスのアクティビティが停滞したものの、第2四半期は大きく回復し、陸上風力発電やバイオマス発電など、プロジェクトタイプの多様化を推進してまいりました。また、再生可能エネルギーやインフラプロジェクトのパイプラインが積み上がり、サステナビリティにフォーカスした機関投資家向けのビジネスも進展しています。

以上、注力ビジネスを中心にご説明させていただきましたが、その他のビジネスにおいても、第2四半期には回復モメンタムが見られていますので、通期業績予想である純利益340億円の達成に向けて、それらのビジネスの取り組みをきちんと収益化していく所存でございます。

以上、決算・ビジネスのハイライトをご説明させていただきました。

新着ログ

「銀行業」のログ