ヤマハ発動機、幅広い商品を世界中で展開 事業活動を通じて社会の課題解決に貢献し自らも成長へ

本日の内容

大川達実氏(以下、大川):それでは、説明に入らせていただきます。本日はこちらの4点をご説明します。

会社概要

まずは会社概要です。ヤマハ発動機は輸送用機器メーカーに分類されており、楽器を扱うヤマハ株式会社とは別会社となります。創業者は同じですが、1955年に二輪車の部門が独立してできたのが、現在のヤマハ発動機です。

創業から65年が経ち、従業員は国内では約1万人、海外も含めた連結ベースでは約5万5,000人になります。

連結の子会社は135社ありますが、そのうち100社以上は海外にあり、事業のグローバル化が進んでいることが特徴です。

多彩な商品展開 ~陸・海・空すべての領域で事業展開~

当社は二輪車のイメージが強いと思いますが、実はさまざまな商品、サービスを提供しています。主にランドモビリティ事業、マリン事業、ロボティクス事業、その他事業、そして金融サービス事業の5つの事業があります。

ランドモビリティ事業には二輪車のほか、電動アシストの自転車、北米を中心に展開をしている四輪のバギー車等の商品があります。

マリン事業は、船を動かすエンジンである船外機を中心に、ボート、水上オートバイ等があります。ロボティクス事業は、電子基板を製造する表面実装機、産業用ロボット、産業用の無人ヘリコプターやドローンがあります。

その他事業では、ゴルフカーや発電機、車椅子、除雪機等があります。金融サービス事業では、小売と卸の販売金融、そしてリース、保険等のサービスを提供しています。

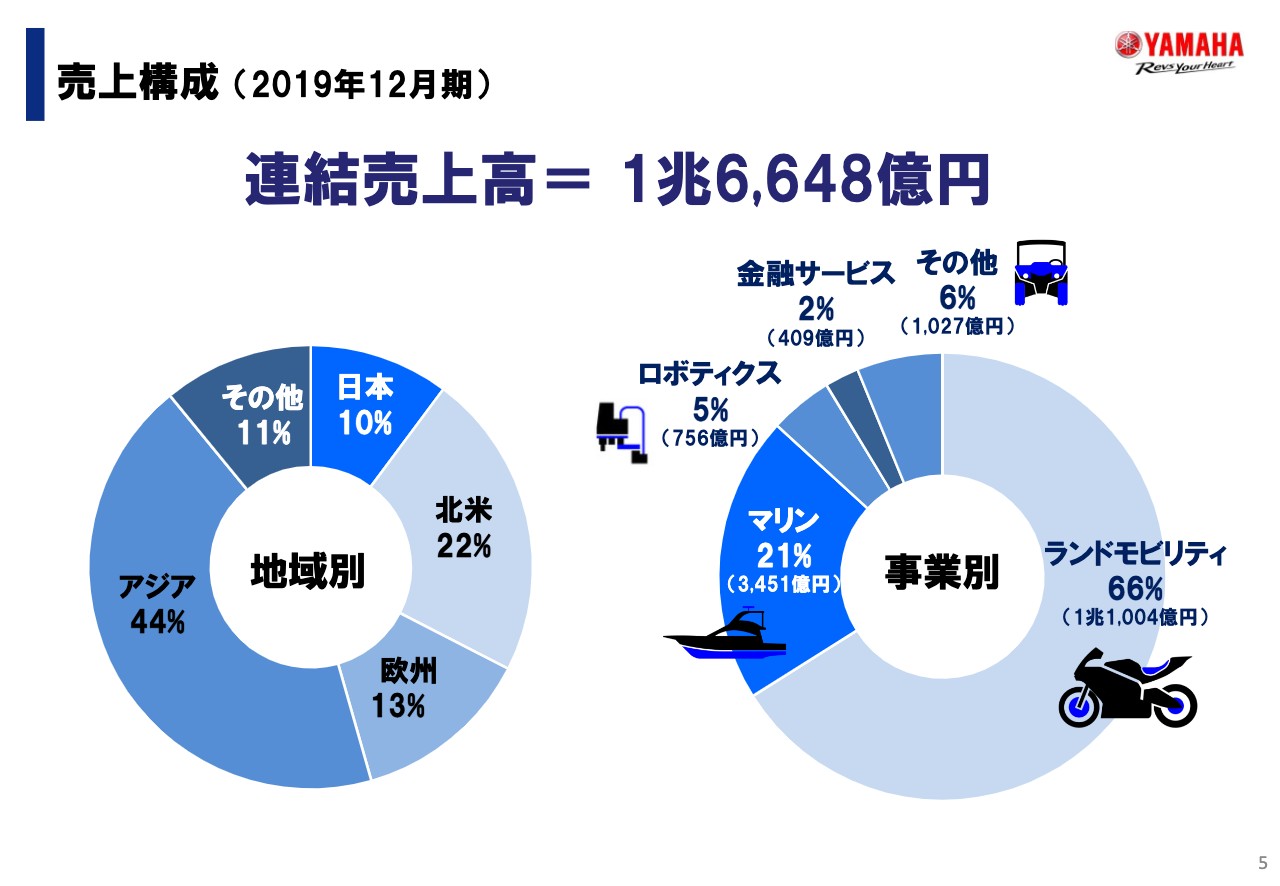

売上構成 (2019年12月期)

当社の売上構成をご紹介します。左側のグラフは地域別の売上構成です。日本国内の売上は約10パーセント、残りの90パーセントは海外になります。海外の中でもアジアが44パーセント、欧米合わせて35パーセントと、先進国、新興国ともに幅広く事業を展開しています。

右側のグラフは事業別の売上構成です。二輪車事業を含むランドモビリティの事業が66パーセント、マリン事業が21パーセント、ロボティクス事業が5パーセント、その他事業が6パーセント、金融サービス事業が2パーセントとなっています。

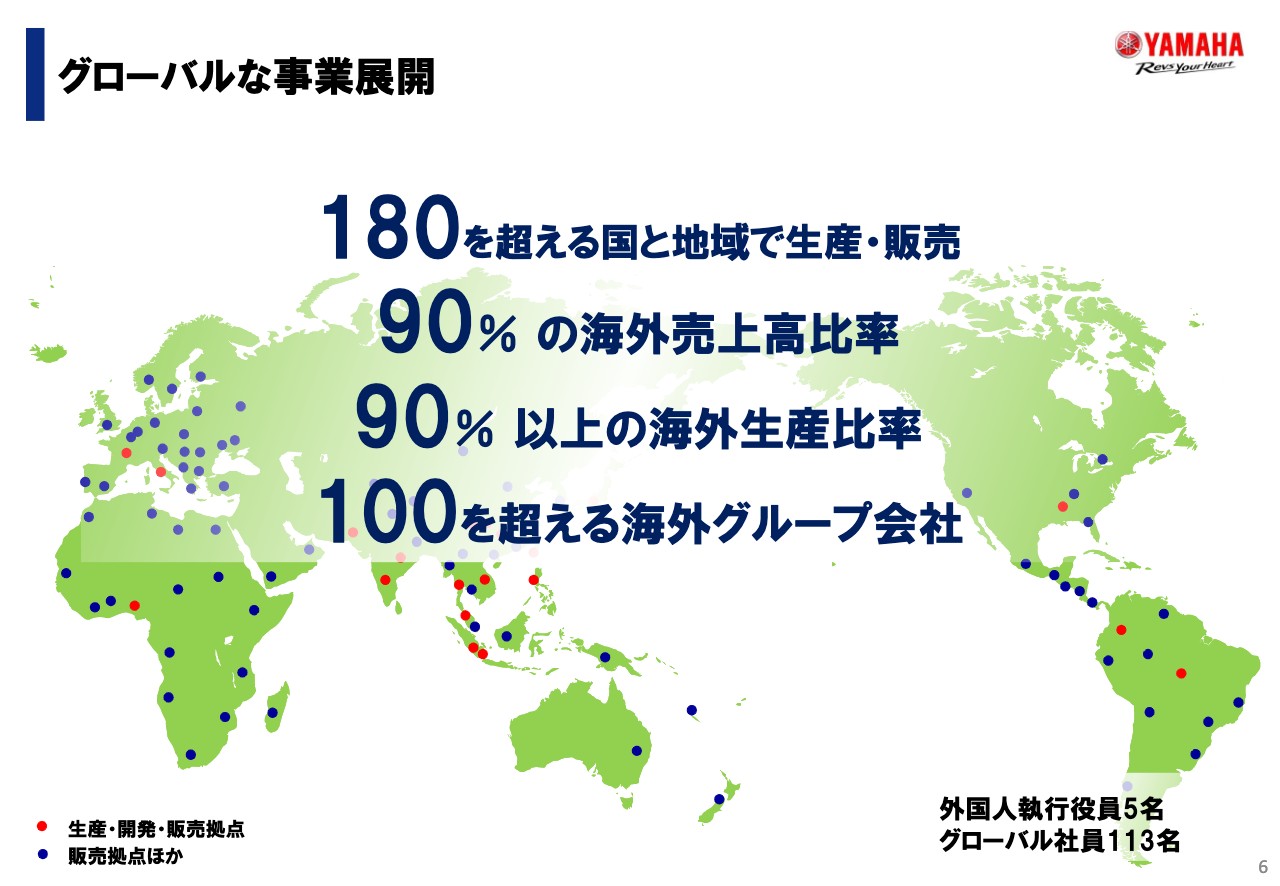

グローバルな事業展開

先ほど、売上の9割は海外であるとお話ししましたが、世界の180を超える国と地域で生産・販売を行っています。売上だけでなく、海外での生産の比率も90パーセントを超えており、海外グループ会社の数は100社以上となります。

当社はグローバル企業として多様性を尊重する職場づくりに取り組んでいます。外国人の執行役員も5名おり、静岡県の本社には世界各国から113名のグローバル社員が在籍しています。

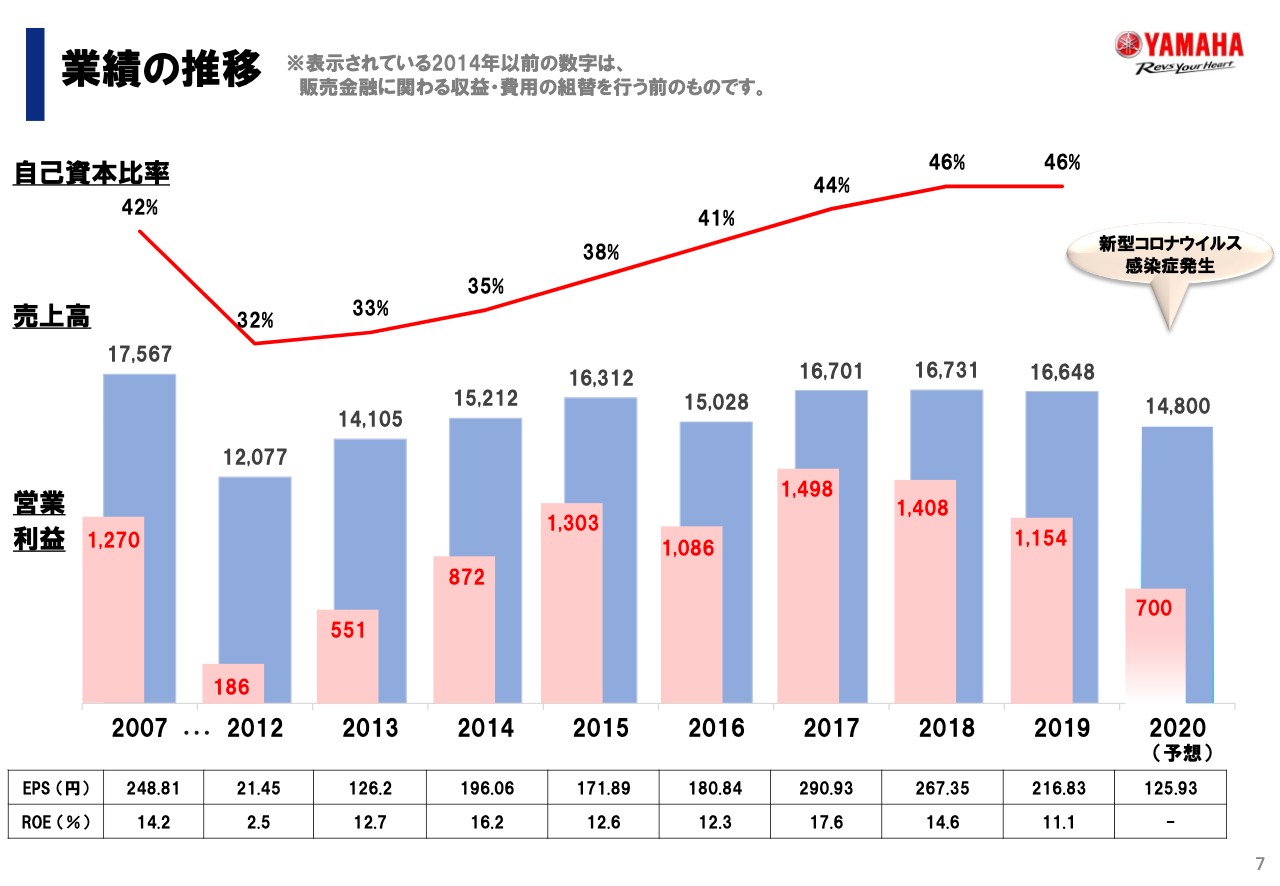

業績の推移

こちらは、当社の過去10年にわたる業績です。売上高が過去最高を記録したのは2007年で、売上高1兆7,567億円、営業利益が1,270億円、自己資本比率が約42パーセントでした。その後、2008年にリーマンショック、あるいは超円高等の影響を受けまして、一時的に業績が低迷しました。このような状況下、ものづくりの手法を改革しながら、新商品を積極的に投入し、2015年まで増収増益を続けました。

2016年は、為替の影響で一旦減収減益になったものの、アセアンでの二輪車事業のプラットフォーム戦略の推進、各事業でのコストダウン、マリン事業やロボティクス事業のように収益性の高い事業が成長したということで、2017年には営業利益は過去最高となりました。当時の営業利益率は9パーセント、EPSは291円、ROEは17.6パーセントまで向上しました。

しかしながら、2018年、2019年は為替の影響、あるいは米中の貿易摩擦によるロボティクス事業の苦戦、一部の新興国二輪市場での競争激化等がありまして、厳しい状況が続きました。

今年の業績については、新型コロナウイルスの影響を大きく受け減収減益となる見通しですが、特に6月以降は大きな回復を見せています。

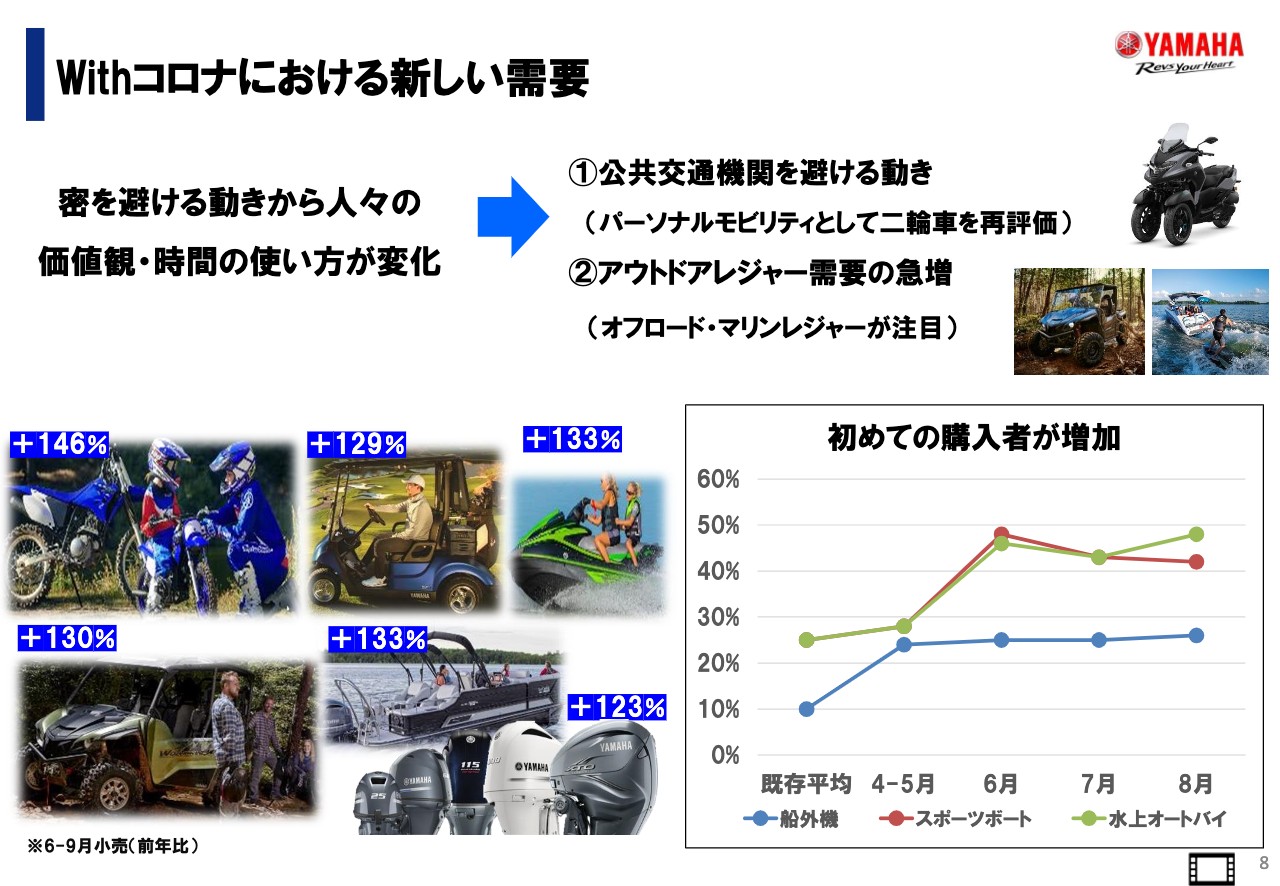

Withコロナにおける新しい需要

こちらが、先ほどお伝えした回復のドライバーとなっているコロナ禍における需要の変化です。ロックダウンや景気の減速によって需要が減少した一方、密を避けるという行動によって当社にとって新しい需要が生まれています。

1つ目は、公共交通機関の利用を避ける動きから、パーソナルなモビリティとしての二輪車の有用性が再評価されています。

2つ目は、旅行などの遠出を避け、近場で密になることなく遊ぶことができるということで、アウトドアレジャー需要が急増したことです。

左下の写真は、米国における6月から9月の小売のそれぞれの商品の伸び率です。アウトドアを楽しめる陸上、水上の乗り物の需要が前年から大きく伸長しています。右下のグラフは、マリンの製品を初めて購入されたお客さまの比率を表しています。

当社はこのようなWithコロナの状況下、新しい需要を取り込める製品を幅広く揃えています。ではここで、みなさまに今年市場に投入をしました新商品を映像でご紹介します。映像をお願いします。

それぞれ新型コロナウイルス流行の状況下で新しい需要に対応できる商品を投入したということです。

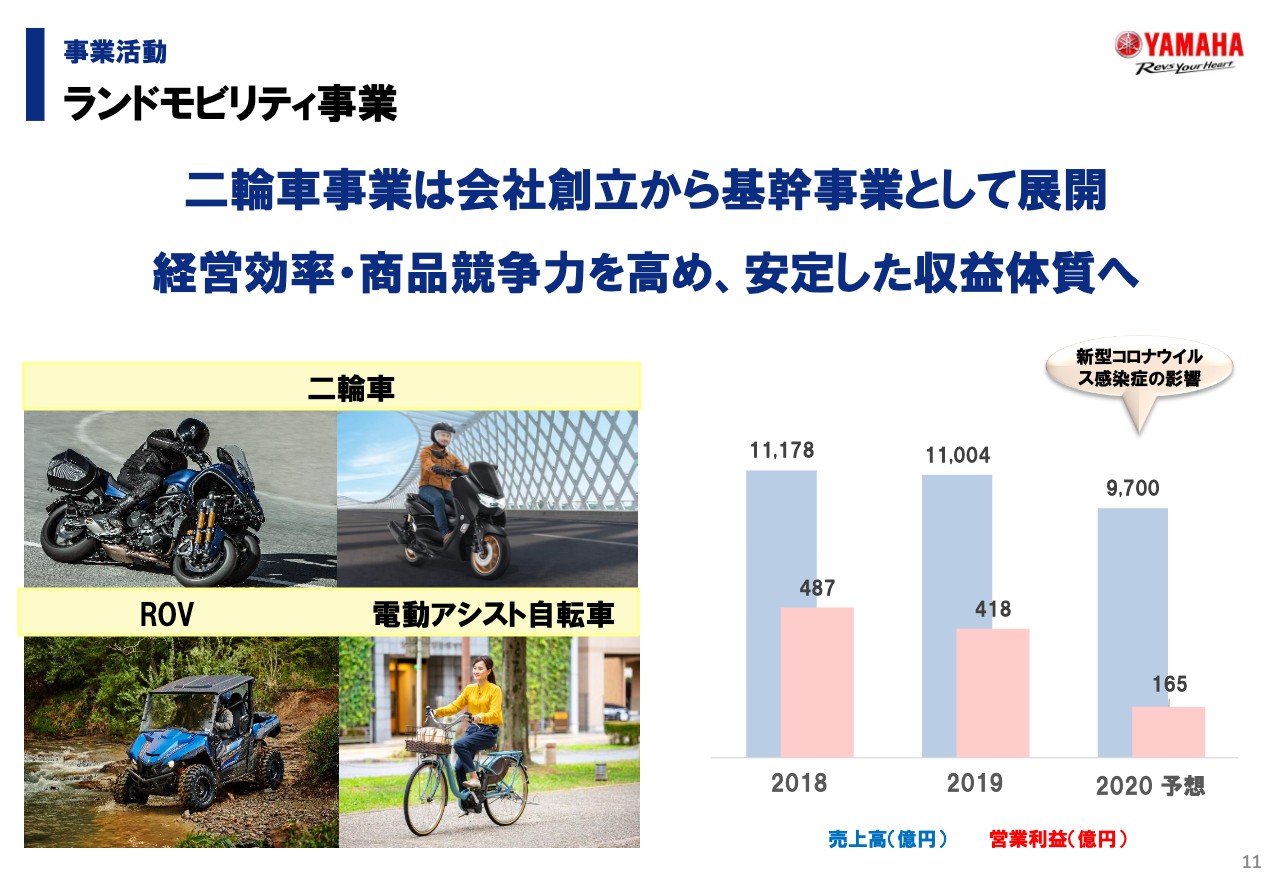

ランドモビリティ事業

それでは、ここから事業活動について説明します。本日はコア事業であるランドモビリティ事業、マリン事業、そしてロボティクス事業についてご説明します。まず、ランドモビリティ事業です。ランドモビリティ事業は二輪車のほか、四輪のバギー車、レクリエーショナル・オフハイウェイ・ビークル……先ほどご覧いただいた自動車のようなオフロード車、電動アシストの自転車がメイン商品で、売上の66パーセントを占めています。2020年度は新型コロナウイルスの影響を大きく受けていますが、経営効率、商品競争力を上げていくことで安定した収益を確保しています。

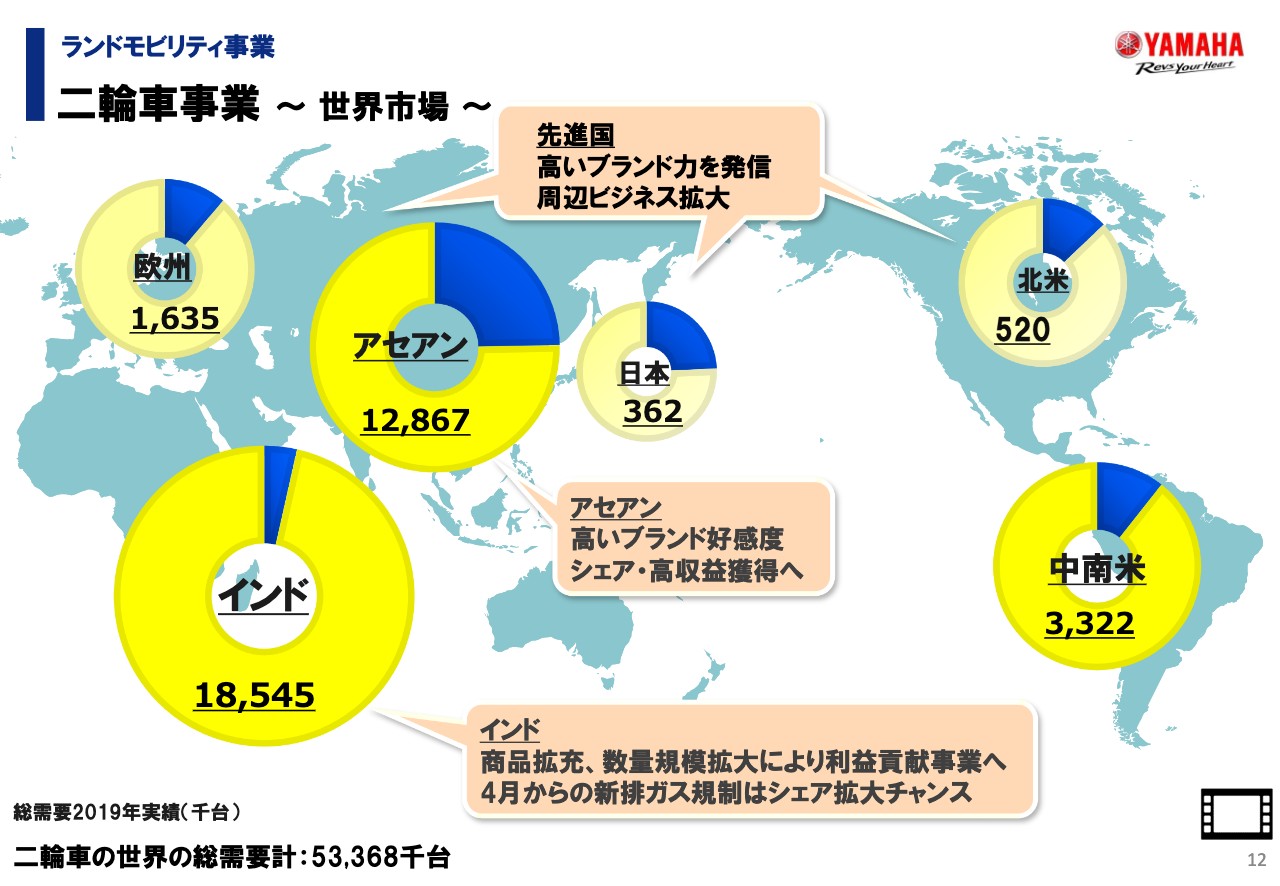

二輪車事業 ~ 世界市場 ~

こちらは2019年の世界二輪車の総需要を1,000台単位で表しているものです。この薄い黄色が先進国、濃い黄色が新興国、その中で青色の部分が当社の販売の比率を示しています。日本、欧州、北米といった先進国の規模は小さいのは事実ですが、1台あたり100万円前後の高価格の商品が多いことが特徴です。

また、この先進国で人気のあるモデルがブランドイメージを形成し、それらのエントリークラスのモデルが新興国で売れるという波及効果があります。

新興国は世界最大の市場であるインドの総需要が約2,000万台で、現在も成長しています。ASEANの地域も1,300万台を超える大きな需要があり、当社はシェア約25パーセントと高いプレゼンス、そして高い収益性を確保しています。

それではアジアで実際に使われている様子を映像でご覧ください。映像お願いします。

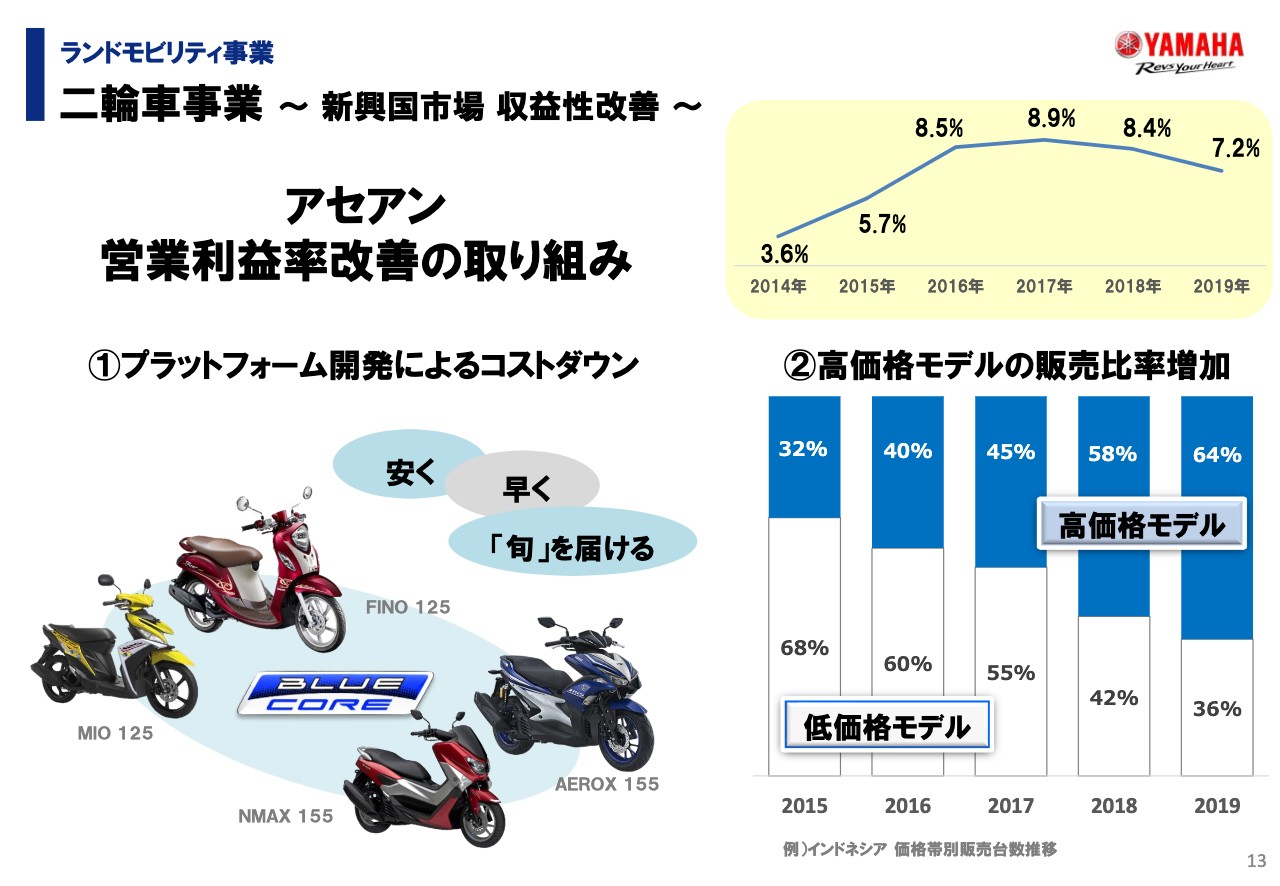

二輪車事業 ~ 新興国市場 収益性改善 ~

二輪車事業の収益性向上を牽引しているのが、ご覧いただいたASEANの市場です。フィリピン、ベトナム、インドネシア、タイなどでは、営業利益率が7パーセントから8パーセント台と、現在も改善の取り組みを続けています。

この取り組みの1つ目がプラットフォーム開発によるコストダウンです。これまでモデルごとにエンジンとフレームを開発していたところをそれぞれ共通化するということで、より安く、より早く、そして外観が異なる多くのバリエーションのモデルを開発できるようになりました。

もう1つは、高価格モデルの販売が伸長していることです。右のグラフは当社の販売台数における高価格モデルと低価格モデルの割合の推移を表しています。近年、新興国でもお客さまのニーズが多様化し、当社が得意な大型のスクーター、あるいはスポーツモデル等、高価格帯のモデルの販売比率が伸びてきています。

マリン事業

次にマリン事業についてご説明します。マリン事業が当社全体に占める売上は約2割ですが、利益貢献度が非常に高い事業です。主な製品としては、船のエンジンである船外機、あとボート、水上オートバイ、スイミングプールなどが含まれています。

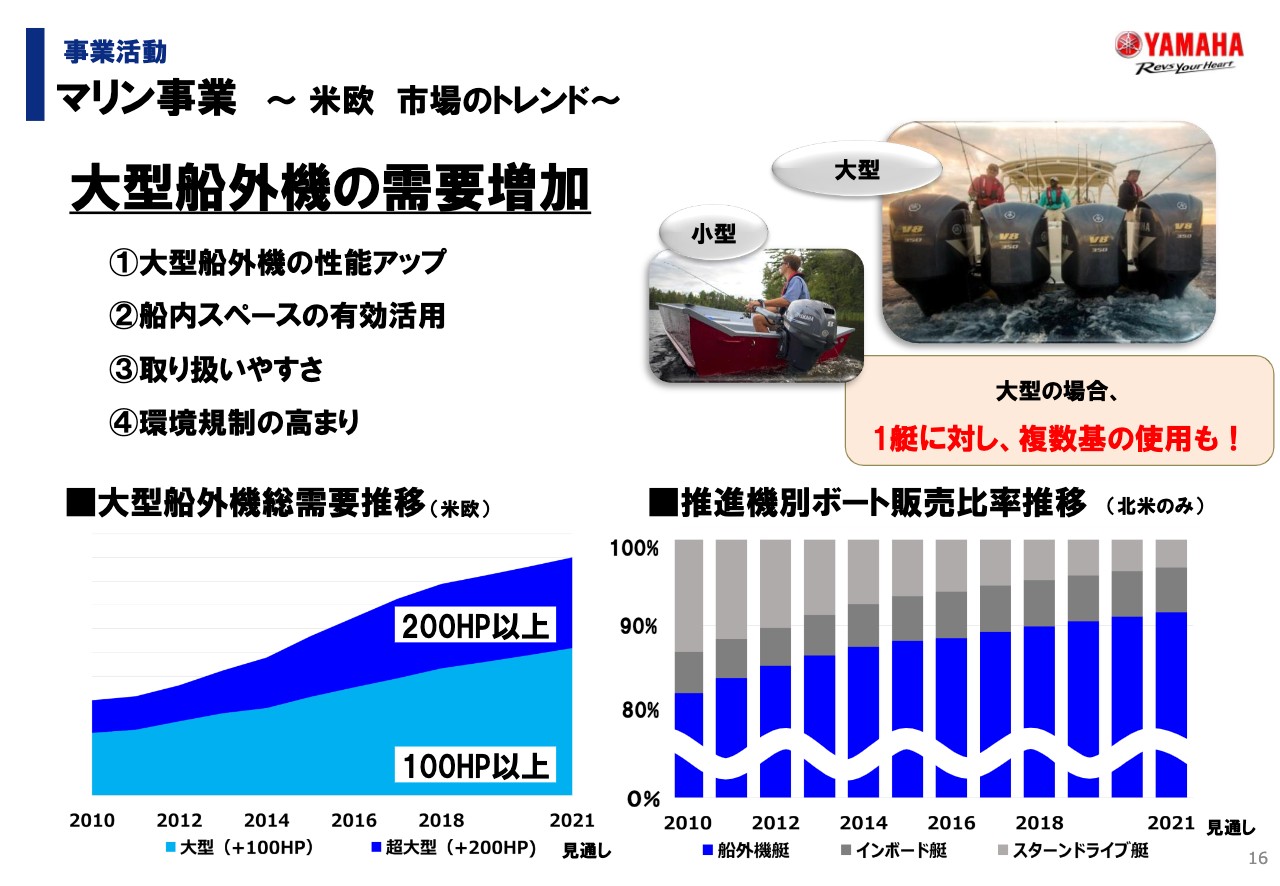

マリン事業 ~ 米欧 市場のトレンド~

このマリン事業の核となっているのが、右上の写真にある船外機です。右下のグラフは北米におけるエンジン別、推進機別の販売比率です。船内に設置されるインボード、スターンドライブといった推進機が船外機に置き換わってきています。

エンジンを船内に抱えるインボードに比べて外に付ける船外機は船の中のスペースが有効活用でき、さらにはメンテナンスも容易であるというメリットがあります。そのほか、いち早く環境規制の強化に対応できたことも船外機の需要が拡大している要因です。

左下は北米、そして欧州における大型船外機の総需要の推移を示すデータです。メインのマーケットとなる北米や欧州においては、100馬力を超える大型船外機の需要の増加が続いています。中でも200馬力を超える大型の需要の増加が顕著です。

船外機が搭載されるボートが増加していること、そして船外機そのものが大型化しているというトレンドは、今後も時間をかけて続くことが想定され、特に大型船外機に強みを持っている当社にとっては追い風となっています。

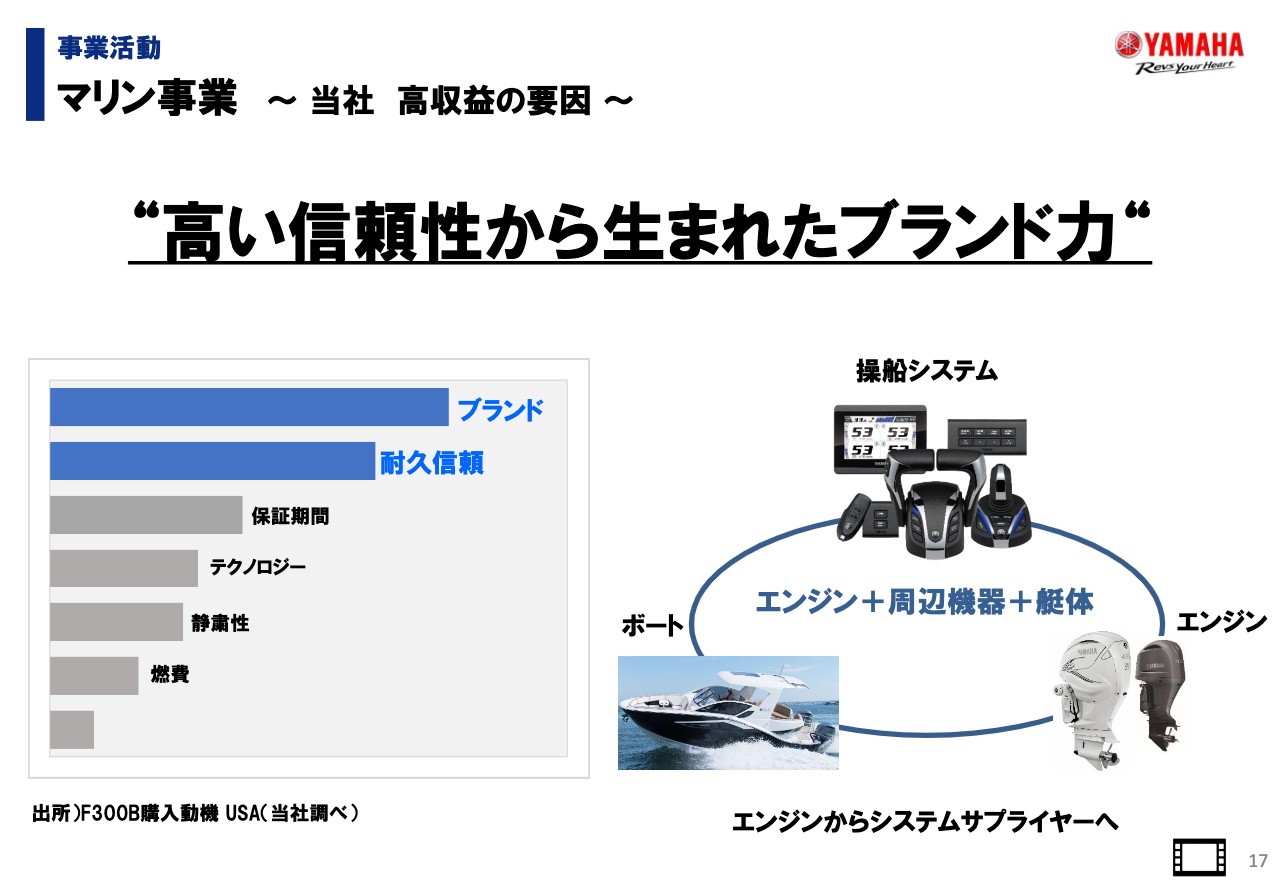

マリン事業 ~ 当社 高収益の要因 ~

この船外機は常に高回転で使われるため、特別な頑丈さが要求されます。さらに故障した場合、ボートの漂流につながり命に関わりますので、製品に対する信頼性が最も重視されます。

左側のグラフは、米国でヤマハの船外機を購入された方に購入動機を調査した結果です。高く評価されているのが技術力による耐久性、信頼性です。その結果「ヤマハ=高品質」のブランドという理解が浸透しています。実際にプレミアムブランドとして販売価格は他社製品よりも10パーセント高いという実態があります。

右の図はマリン事業の成長戦略を表しています。エンジンだけでなく船を操る制御システム、周辺機器、そして艇体、これをセットにしてトータルで提供できるビジネスを構築しているところです。

それでは、船外機が使われている様子と船外機用の操船制御システム「HELM MASTER(ヘルムマスター)」の映像をご覧ください。映像お願いします。

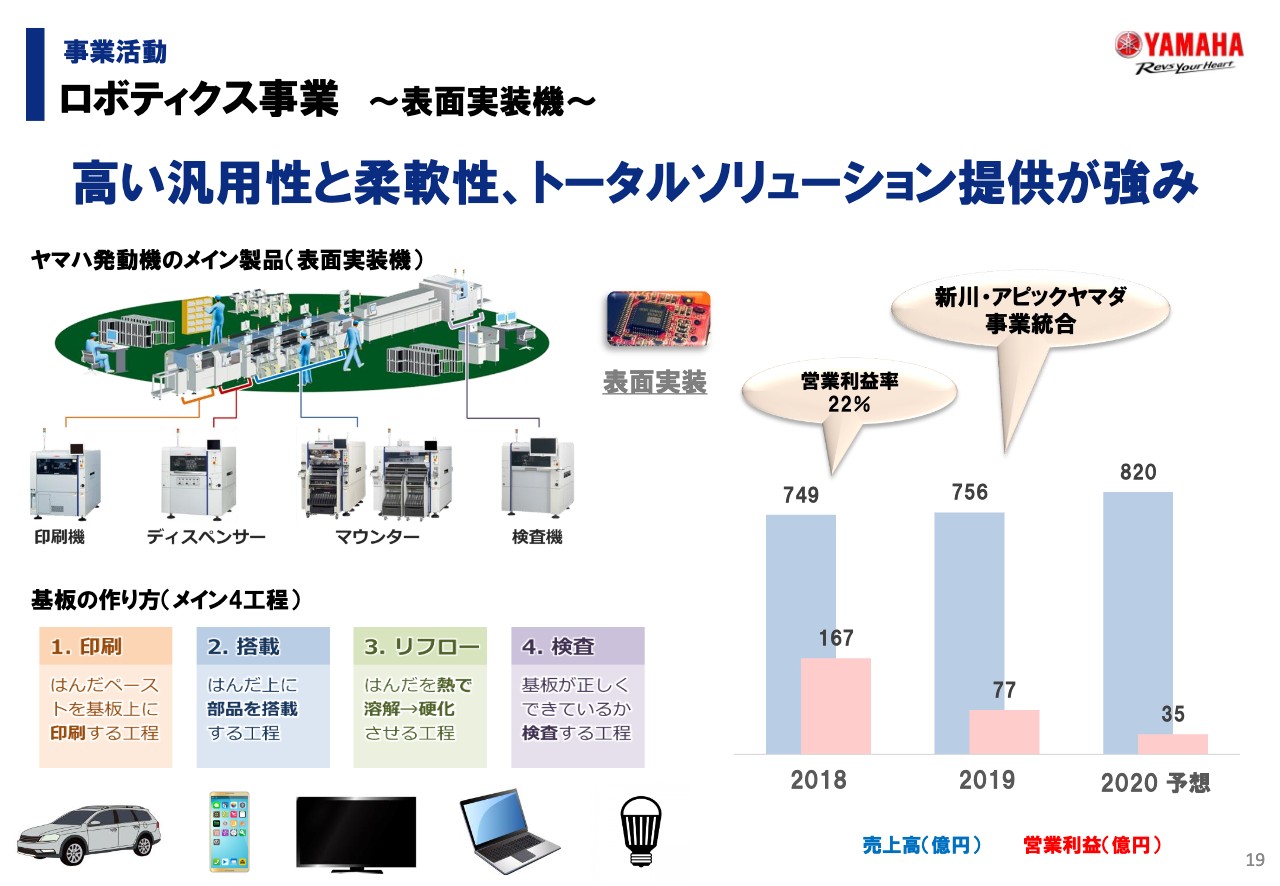

ロボティクス事業 ~表面実装機~

それでは事業紹介の最後となるロボティクス事業についてご説明します。当社のロボティクス事業は、もともと二輪車の工場の自動化を進める技術開発からスタートしています。80年代からは外販も開始し、高収益のビジネスに現在では成長しました。

主な製品は「表面実装機」で、プリント基板に部品、あるいは半導体を実装する機械です。この「表面実装機」で実装する電子基板はスマートフォン、パソコン、テレビ、車、LED照明等に使用され、高速で高精度な実装の技術が必要となります。スマートフォンの普及、自動車の電子制御化、IoT等々、新しい需要が次々と生まれ、成長が約束されている分野です。

当社は、機種の豊富さによる高い汎用性と柔軟性に加えて、トータルでソリューションを提供できることが他社にない強みになっています。

2018年の利益率は約22パーセントと、通常は20パーセントを超える高い利益率を持つ事業なのですが、2019年度は米中貿易摩擦による非常に大きなインパクトを受け、今年は新型コロナウイルスの影響という一過性の影響を受けて利益率を落としているのですが、現在は市場も回復しています。

成長戦略と創出する社会価値

それでは、成長戦略についてご説明します。当社の企業目的は「感動創造企業」。人々に新たな感動と豊かな生活を提供する、このことを目指しています。そして成長戦略の方向性として「ART for Human Possibilities “人はもっと幸せになれる”」を掲げています。

ヒューマンサイズのモビリティを数多くつくってきた当社には、常に「人間が中心」という考え方が根付いています。人間を中心に、人間の可能性を広げていくもの、あるいはサービスで社会課題を解決したいという思いを表現したものです。

ARTの「A」「R」「T」は、まず「A」は「Advancing Robotics」ということで、ロボティクスの事業で培った制御技術、画像処理、あるいはモーター技術にAI等の先進技術を加えて、あらゆる成長の基盤とすることです。

「R」は「Rethinking Solution」ということでヤマハらしいソリューション。例えば、ヒューマンサイズの低速な自動運転のシステム。これによって新しい移動手段を提供したり、あるいは医療・農業の自動化・省人化をサポートします。

「T」は「Transforming Mobility」で、モビリティを変革するということです。LMW(Leaning Multi Wheel)という三輪の新しいビークルあるいは、電動車等新しい乗り物を提供していきます。

社会とともに持続的に成長していくために、当社はこのART(アート)に沿った成長戦略のもと、さまざまな社会課題をヤマハらしい方法で解決していきたいと考えています。

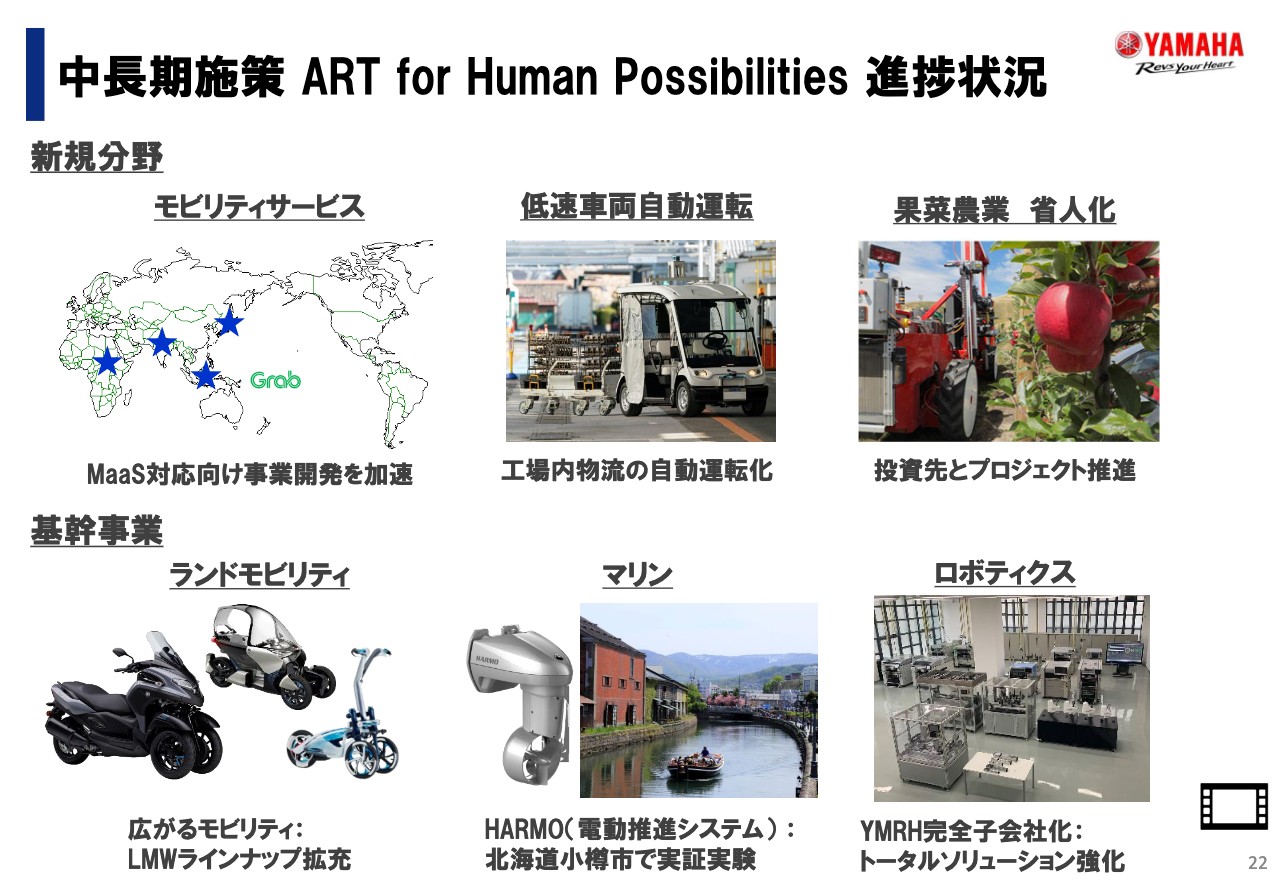

中長期施策 ART for Human Possibilities 進捗状況

成長戦略「ART for Human Possibilities」の最近の活動をご紹介します。新規の事業領域については、重点分野を絞り込んで、着実に事業化に向けて進めているところです。

例えば、モビリティサービスの分野では、MaaS対応の一環として配車サービス最大手のGrab社に出資し、戦略的な業務提携を進めています。その他にも自動運転車を使った工場内の物流システムを手がける新会社を設立したり、果菜農業での自動化を推進する米国企業と業務提携をして技術開発を進めたりしています。

既存の基幹事業においても、成長領域を定め、新しいかたちのモビリティ「LMW」のラインナップの拡充、電動の推進器とステアリングシステムを統合した新しい操船システム「HARMO(ハルモ)」の実証運航を小樽で実際に運航しています。ロボティクス事業については、M&Aを実施しています。

それでは、この中から新しいかたちのモビリティ、立ち乗り三輪タイプ「TRITOWN(トリタウン)」の動画をご覧ください。

社会価値創出に向けた活動事例

最後にアフリカなどで展開しているヤマハクリーンウォーターシステムについてご紹介します。これは、自然の浄水作用を応用したシンプルな浄水装置です。フィルターの交換や専門的なメンテナンス、大規模な電力等を必要としないことから、村の人々による自主運営が可能になっています。

さらに、現地ではこのシステムで濾過したきれいな水の販売や配達など、新しいビジネスの創出にも貢献しています。それでは、アフリカ・セネガルでの映像をご覧ください。映像をお願いします。

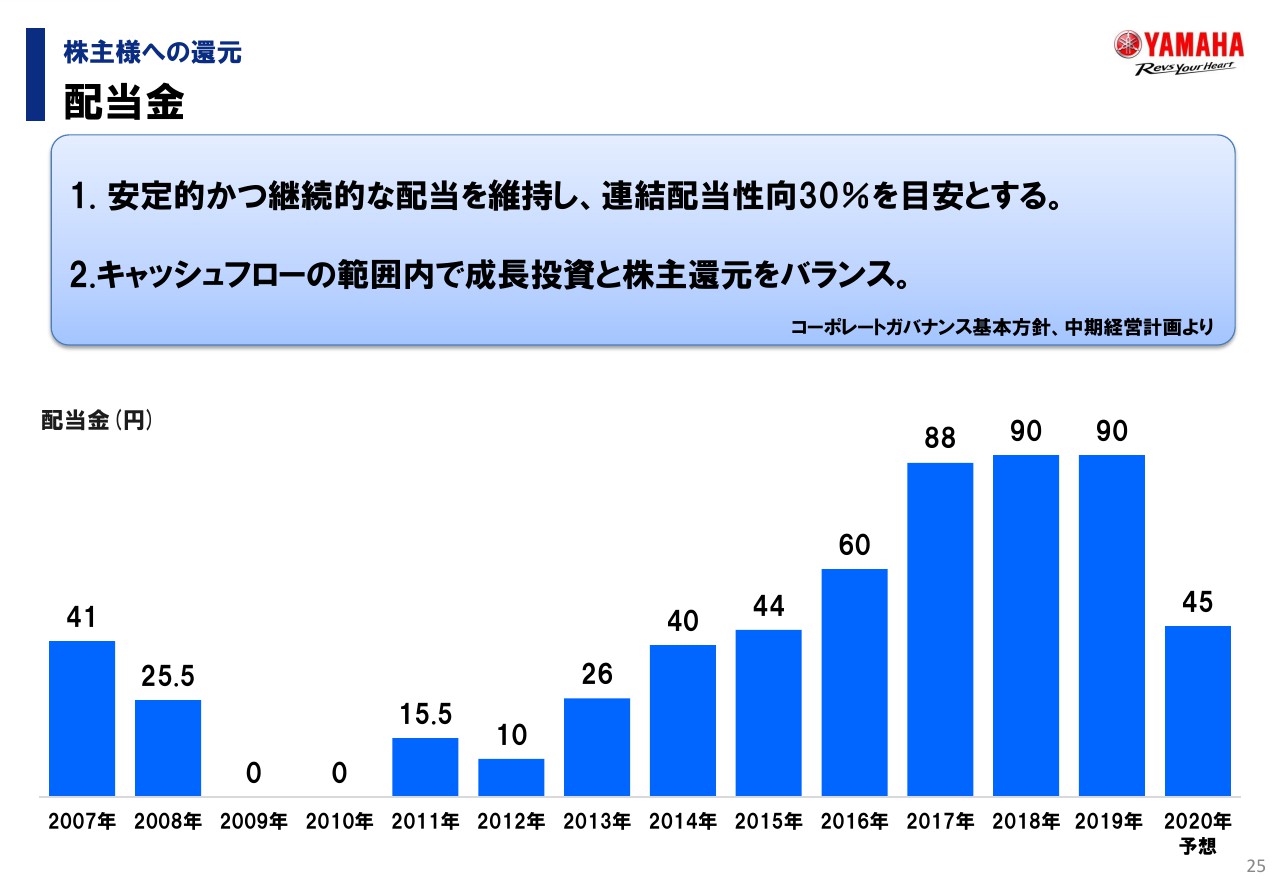

配当金

最後に、株主還元についてご説明します。当社の配当方針は、安定的かつ継続的な配当を維持し、連結配当性向30パーセントを目安とすることです。キャッシュフローの範囲内で、成長投資と株主還元をバランスさせるように定めていますが、近年の配当性向は40パーセントに近い水準になっています。今年は、新型コロナウイルスによる減収減益は避けられないのですが、配当性向は36パーセントで、1株あたり45円を予定しています。

株主優待

続いて、株主優待についてご紹介します。こちらは株主優待の商品例です。本社のある静岡県をはじめ、グループ会社がある各地の名産品をご用意しています。他にも、当社ならではの優待品として二輪車免許やボート免許の講習の割引券あるいは、レンタルボートの利用割引券等があります。

当社の優待は保有株数に応じてポイントを進呈し、ポイント数に応じてお好きな商品をお選びいただく制度になっています。また、3年保有していただくと、さらにポイントが増える仕組みになっています。当社の今後の成長にご期待いただき、ぜひ長期での保有をご検討いただければと思います。

ファン株主クラブ

また、株主との関係をさらに強化し、当社の魅力をより深く知っていただくことを目的として、2018年に「ファン株主クラブ」を立ち上げました。100株以上を保有する株主であれば、どなたでも無料でご登録していただけます。

活動内容としては、ボートショーやモーターショーなどの業界イベントへのご招待、ふだんは見ることのできない二輪車・ボート・船外機等の当社の工場見学あるいは、経営層との座談会等があります。

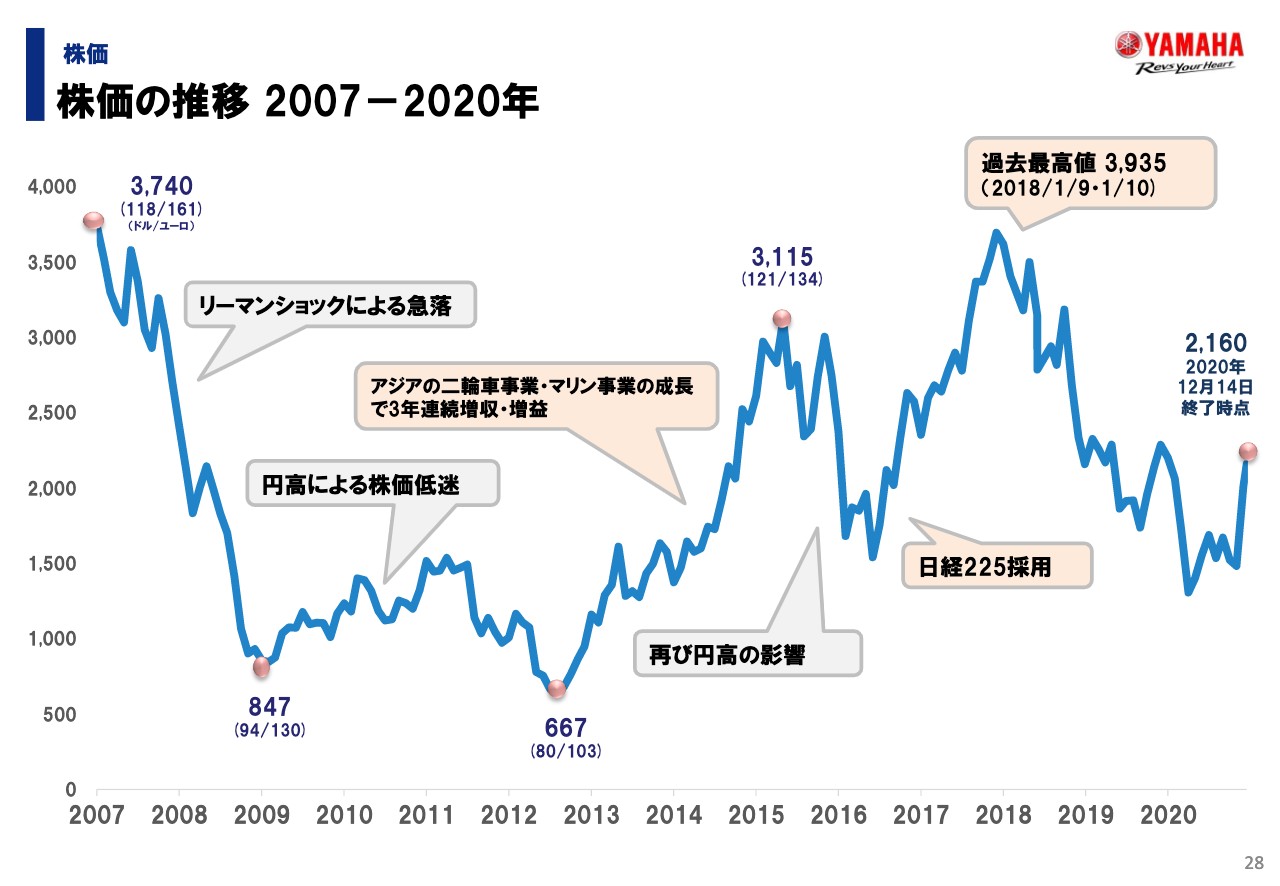

株価の推移 2007-2020年

こちらは当社の株価の推移を示しています。2018年のはじめをピークに、当社業績の下方修正、あるいは米中貿易摩擦や新型コロナウイルス感染の拡大等の外部要因もあって株価が低迷しましたが、今年の3月を底に株価は回復中です。当然ながら、こちらは経営陣にとっての最重要課題と捉えていますので、今後も企業価値の向上に努めていきます。

まとめ

最後に、本日の説明のまとめです。

当社は幅広い商品をグローバルに展開しています。特定の商品や特定の地域に偏らない事業基盤を持っていることは、ある意味レジリエントということでもあり、大きな強みであると考えています。

そして、通常の事業活動、長期ビジョンの実現を通じて社会課題の解決に貢献し、企業として成長していきます。

最後に、安定的な財務基盤を背景に、成長投資とのバランスをとりながら、株主還元を充実させていきます。

以上で、私からの説明を終わらせていただきます。ご清聴、誠にありがとうございました。

新着ログ

「輸送用機器」のログ