T&Dホールディングス、コロナ禍により営業活動に制約も上半期の新契約業績は予想を上回る進捗

2021年3月期第2四半期決算説明会

上原弘久氏:みなさま、こんにちは。T&Dホールディングスの上原です。本日はご多忙の中、T&DホールディングスのIR説明会にご参加いただきありがとうございます。また、日頃から当社グループをご支援いただき、あらためて感謝申し上げます。

今回のIR説明会についても、前回に続いて新型コロナウイルス感染防止の観点から電話会議形式で開催させていただくこととしました。何卒ご理解賜りますようお願い申し上げます。

本日は、はじめに2021年3月期第2四半期決算を簡単に振り返ったあと、「アフターコロナの営業戦略」についてご説明します。次に、「事業ポートフォリオ多様化の取組み」をご説明し、最後にコロナ禍による環境変化を受け、経営計画の見直しについて検討を開始していますので、現時点での考え方や方向性を共有したいと考えています。

本日のポイント

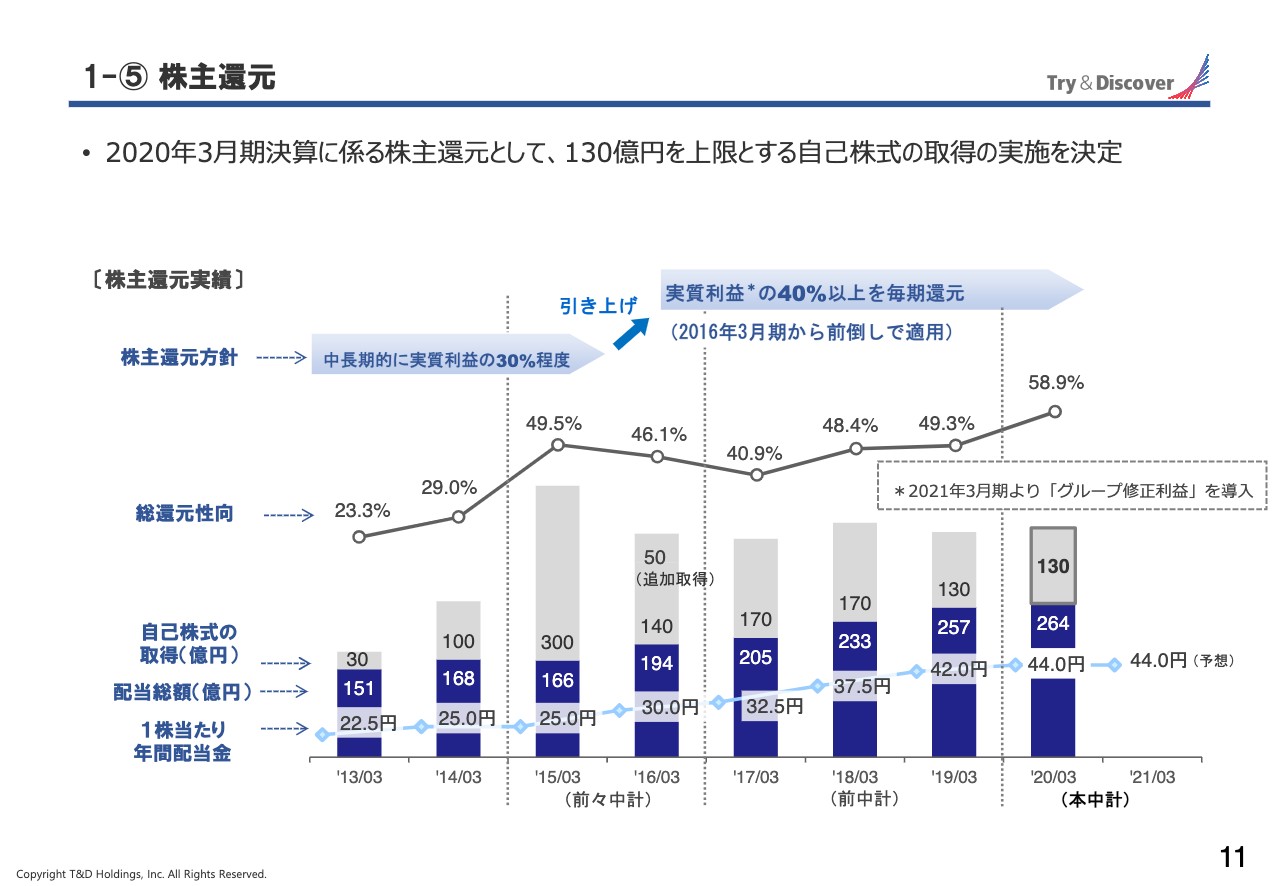

2ページに本日のご説明のポイントを記載しています。1点目は、2021年3月期第2四半期の決算についてです。新型コロナウイルスの感染拡大とそれに伴う緊急事態宣言等がありましたが、全体としては計画を上回る進捗となりました。これを受けて、2020年3月期決算に係る株主還元として、130億円を上限とする自己株式取得の実施を決定しました。

2点目は、中核生保3社の営業戦略についてです。コロナ禍において、生保各社はそれぞれの事業モデルに合わせて対面、非対面のチャネルの融合を進め、ニーズに合った商品提供やデジタルツールによる双方向でのサービス提供を進めています。その取組み内容についてご説明します。

3点目は、現行の中期経営計画を見直して、長期ビジョンや新たな経営計画の策定に着手していますが、その考え方や方向性についてご説明します。

1‐① 契約業績(サマリー)1/2

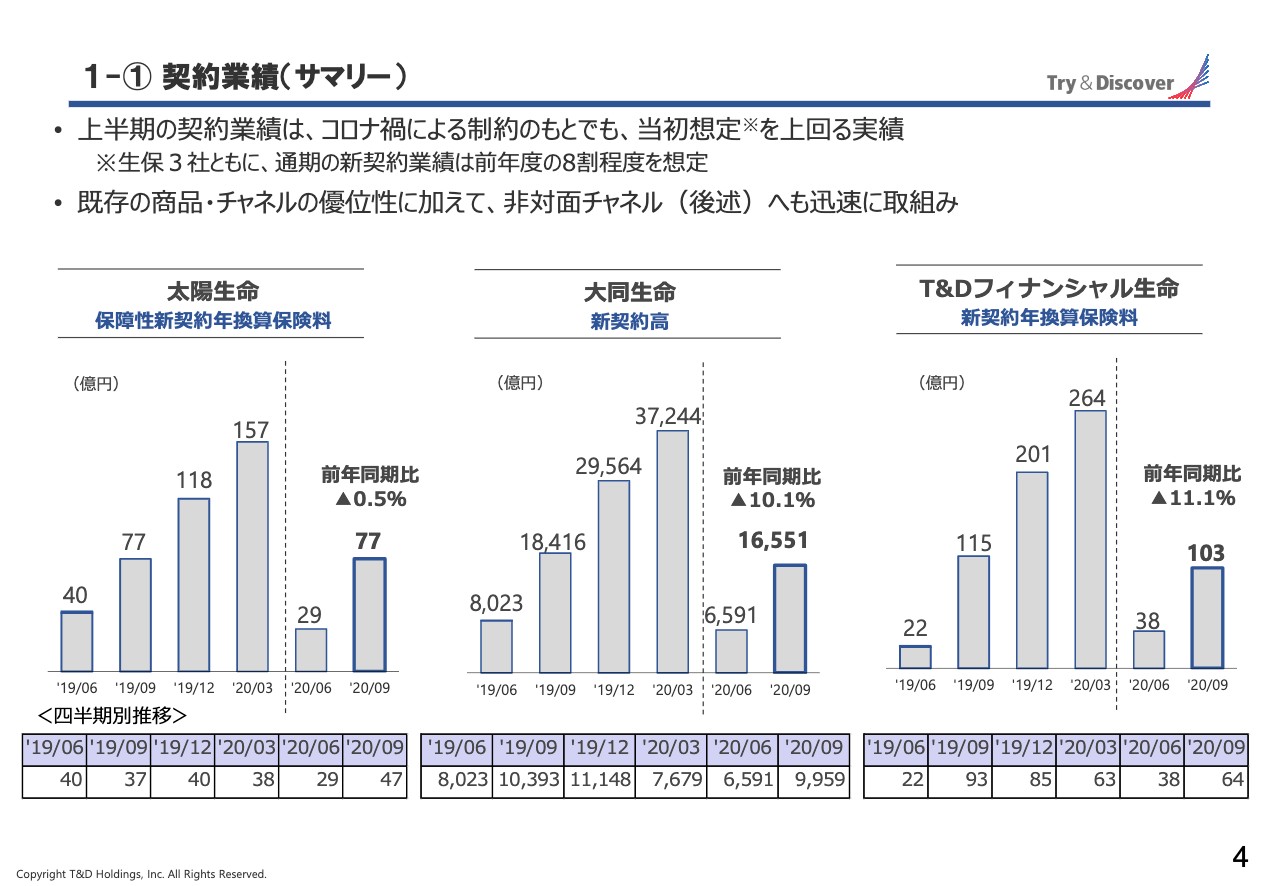

2021年3月期の上半期の業績を振り返ります。4ページと5ページは契約業績のサマリーです。

4ページには、生保3社の新契約業績を掲載しています。コロナ禍による4月から5月の緊急事態宣言により営業活動は大きく制約を受けましたが、上半期の新契約業績は各社とも前年同期比でほぼ横ばいからマイナス10パーセント程度となっており、当初の想定を上回って進捗しています。

こちらは商品・チャネルの優位性に加えて、後ほどご説明する非対面営業への迅速な取組みによるものであり、あらためてグループ生保各社の事業モデルの強さを示すことができたと考えています。

1‐① 契約業績(サマリー)2/2

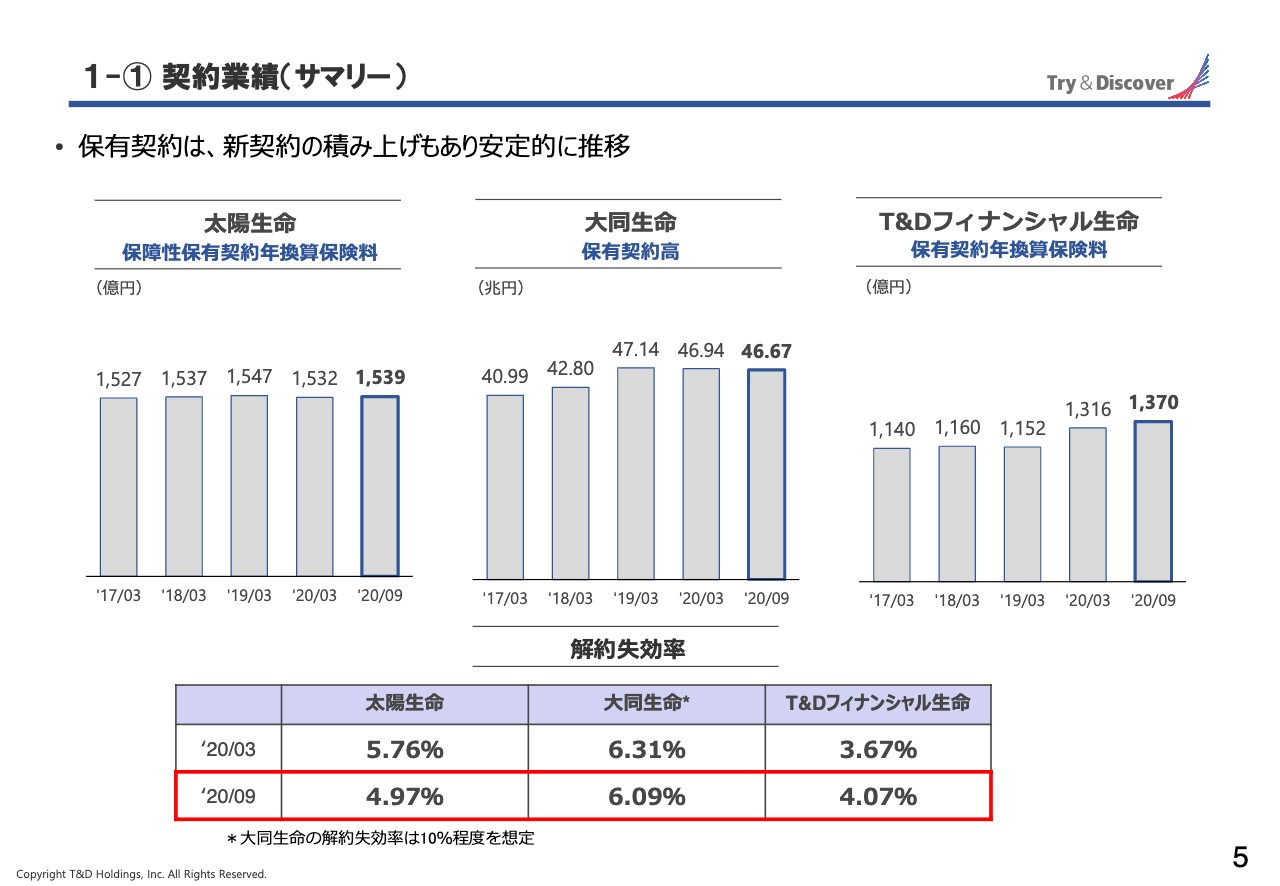

5ページは、生保3社の保有契約業績の推移を掲載しています。各社ともに保有契約は安定的に推移しています。スライドの下段に生保3社の解約失効率を記載していますが、上半期の解約失効率は保障ニーズの高まりもあり、各社ともに低位にとどまっています。

特に大同生命では、コロナ禍による中小企業の景況感の悪化から金融危機時並みの10パーセント程度まで解約失効率が上昇するものと想定していましたが、足元は6.09パーセントと想定を大幅に下回っています。

こちらは政府の中小企業支援策や金利減免による契約者貸付等により、中小企業の資金繰りが支えられている面もあると考えられますが、お客さまのニーズを丁寧に確認する活動を徹底することにより、お客さまに保障の必要性を十分にご認識いただけていることが背景にあると考えています。

1‐② 収支(サマリー)

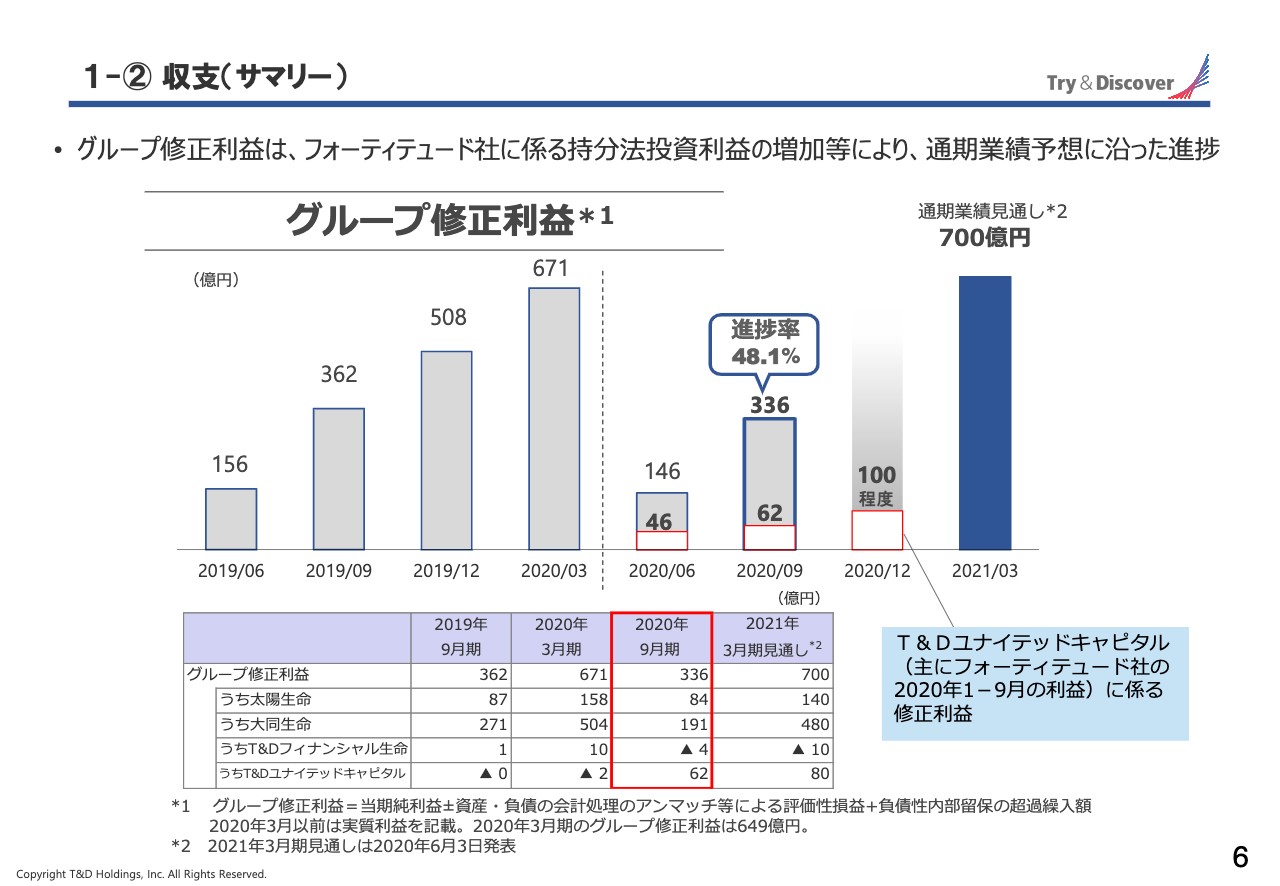

6ページにはグループ修正利益の推移を記載しています。上半期のグループ修正利益は336億円と、通期業績見通しの700億円に沿って順調に進捗しています。今年6月に持分法関連会社化したフォーティテュードの損益も順調に推移しており、グループ収益に着実に貢献しています。

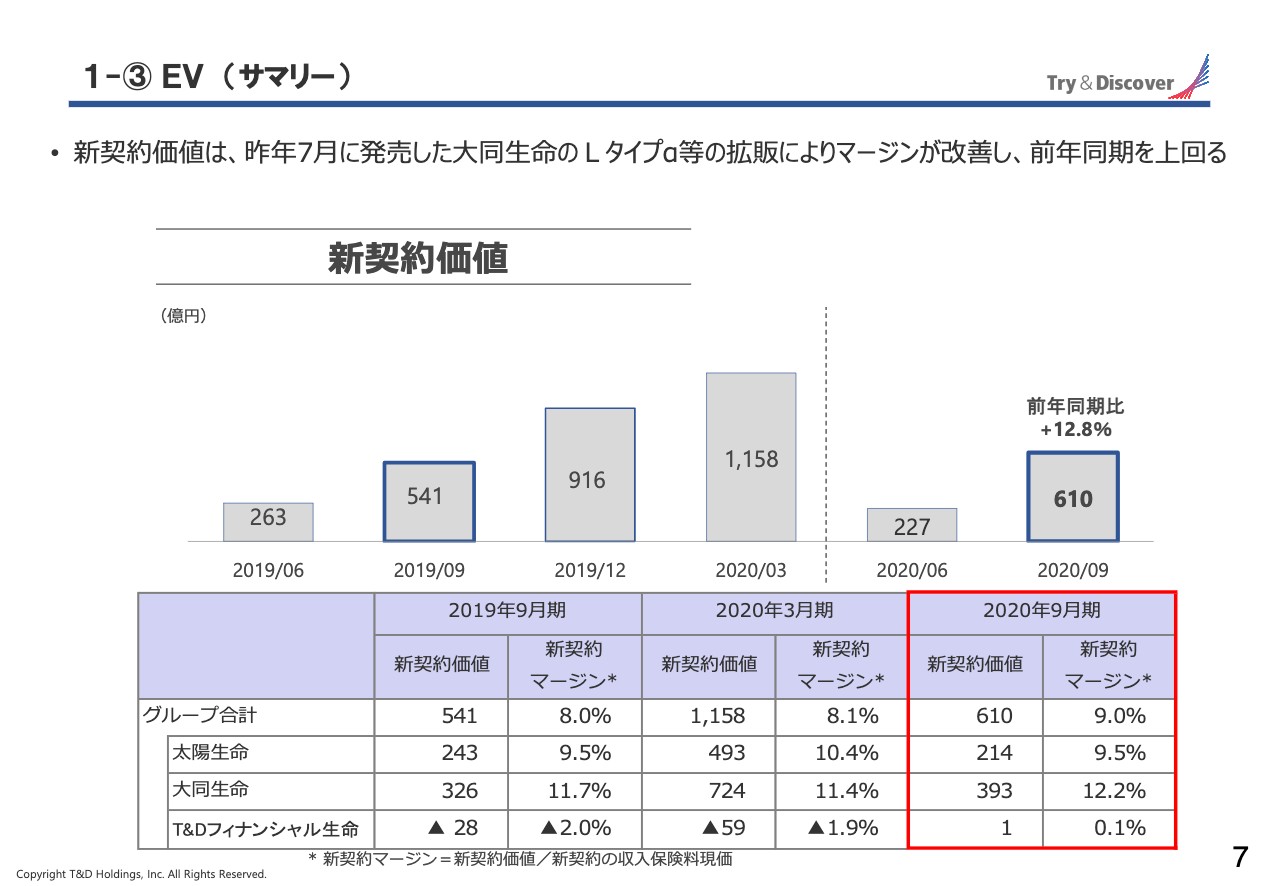

1‐③ EV(サマリー)1/2

7ページには新契約価値の四半期ごとの進捗を記載しています。2021年3月期上半期の新契約価値は、コロナ禍における営業活動の制約にもかかわらず、前年同期比でプラス12.8パーセントの610億円となりました。

大同生命が昨年7月に発売した「Lタイプα」等をはじめとする収益性の高い商品の販売拡大により、グループ合計の新契約マージンは前年度から0.9ポイント上昇し、9パーセントに改善しています。

1‐③ EV(サマリー)2/2

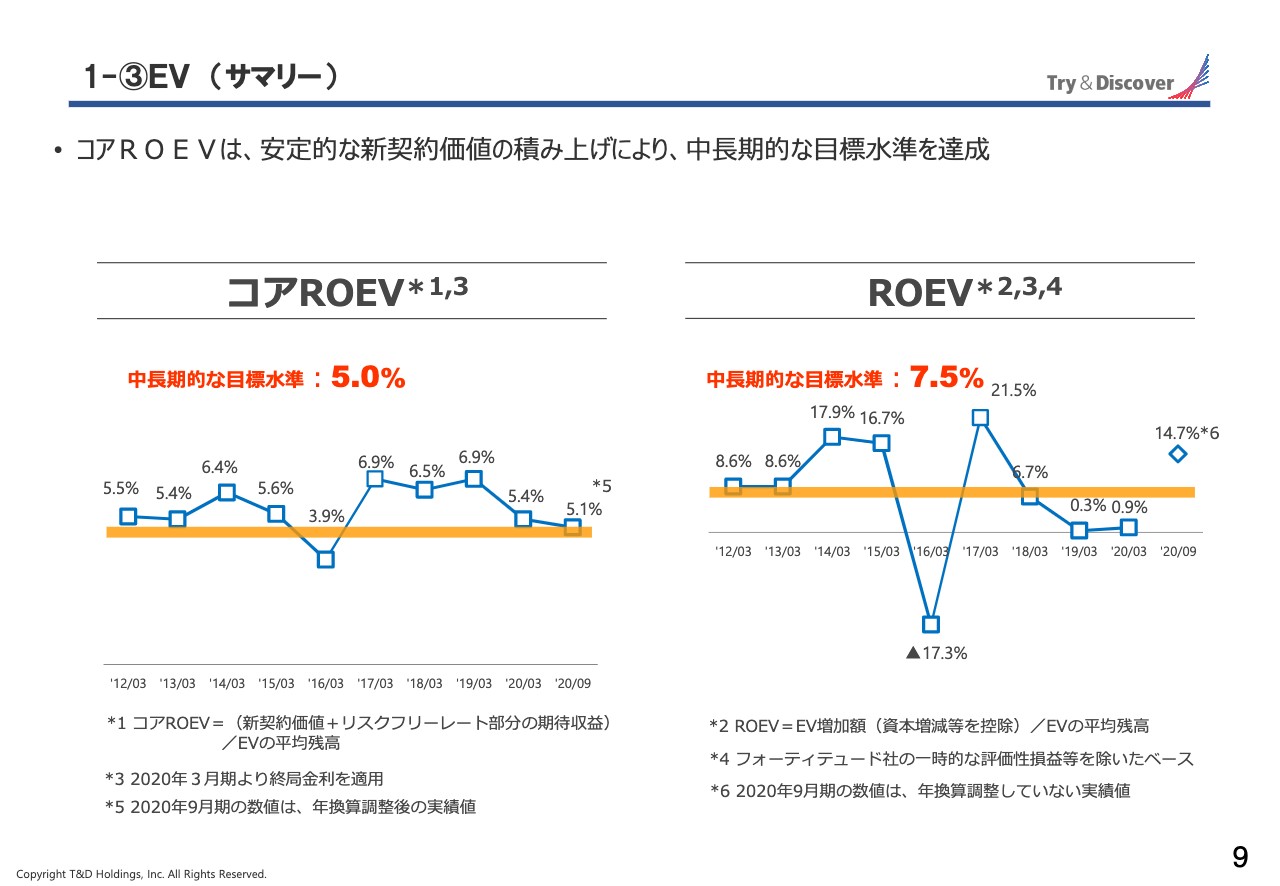

9ページをご覧ください。スライドの左側にはコアROEVの推移を掲載していますが、中長期的な目標水準の5.0パーセントを安定的に上回って推移しています。

1‐④ ESR

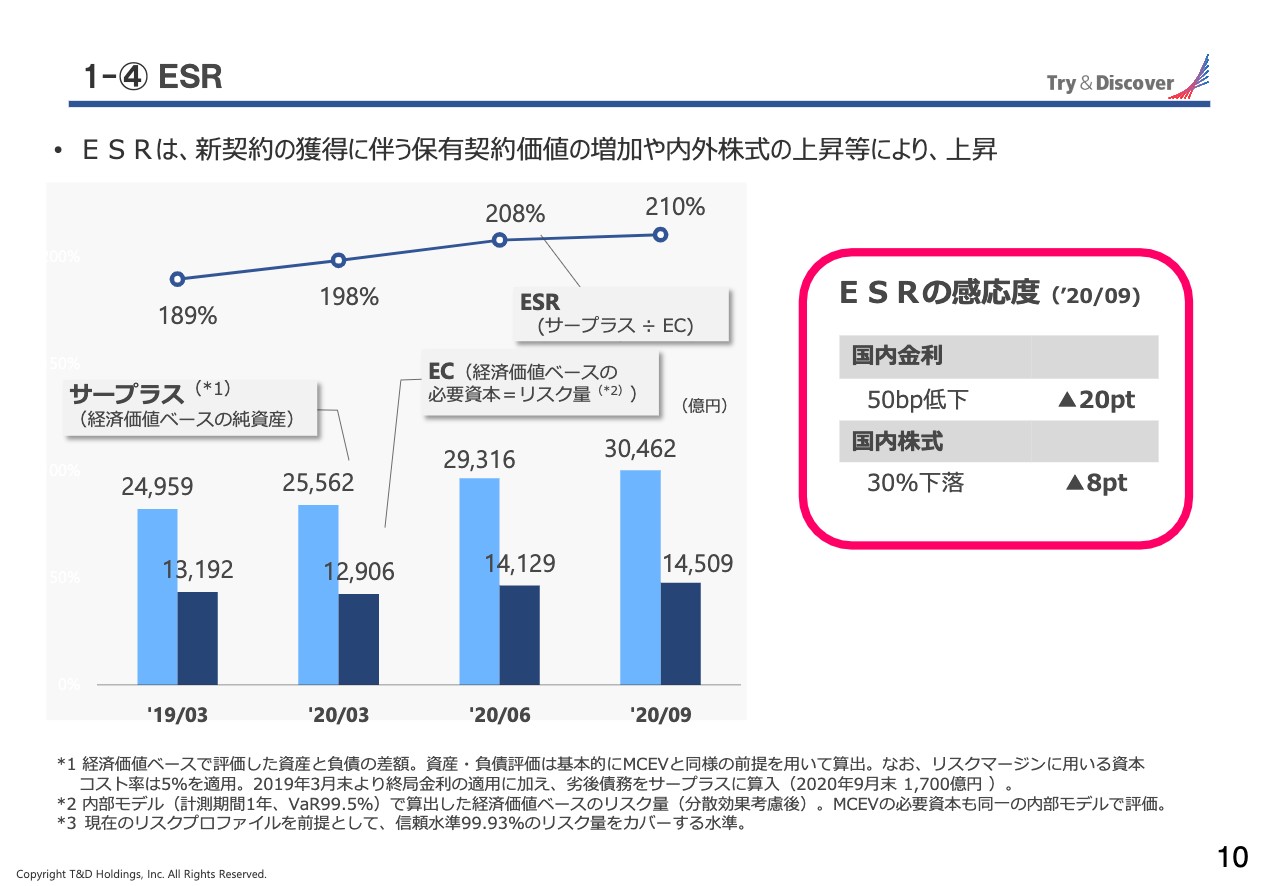

10ページをご覧ください。2020年9月末のESRは210パーセントとなりました。ESRの上昇は、新契約の獲得に伴う保有契約価値の増加や内外株式の上昇が主な要因です。

スライドの右側に、国内金利と国内株式へのESRの感応度を記載しています。後ほどご説明しますが、金融市場の変動に対するESRの感応度をコントロールしていくことは今後も継続的な課題であると考えています。

1‐⑤ 株主還元

11ページをご覧ください。2020年3月期の株主還元については、新型コロナウイルスの発生による業績への影響を見極めるため、自己株式取得を見合わせていました。

上半期を終えた時点で足元の契約業績は当初の想定以上に推移しており、また市場環境も落ち着く中、健全性に問題がないことから130億円を上限として自己株式取得を実施することを決定しました。これにより、前年度の総還元性向は58.9パーセントとなりました。

2‐① アフターコロナの営業戦略 ‐環境認識‐1/3

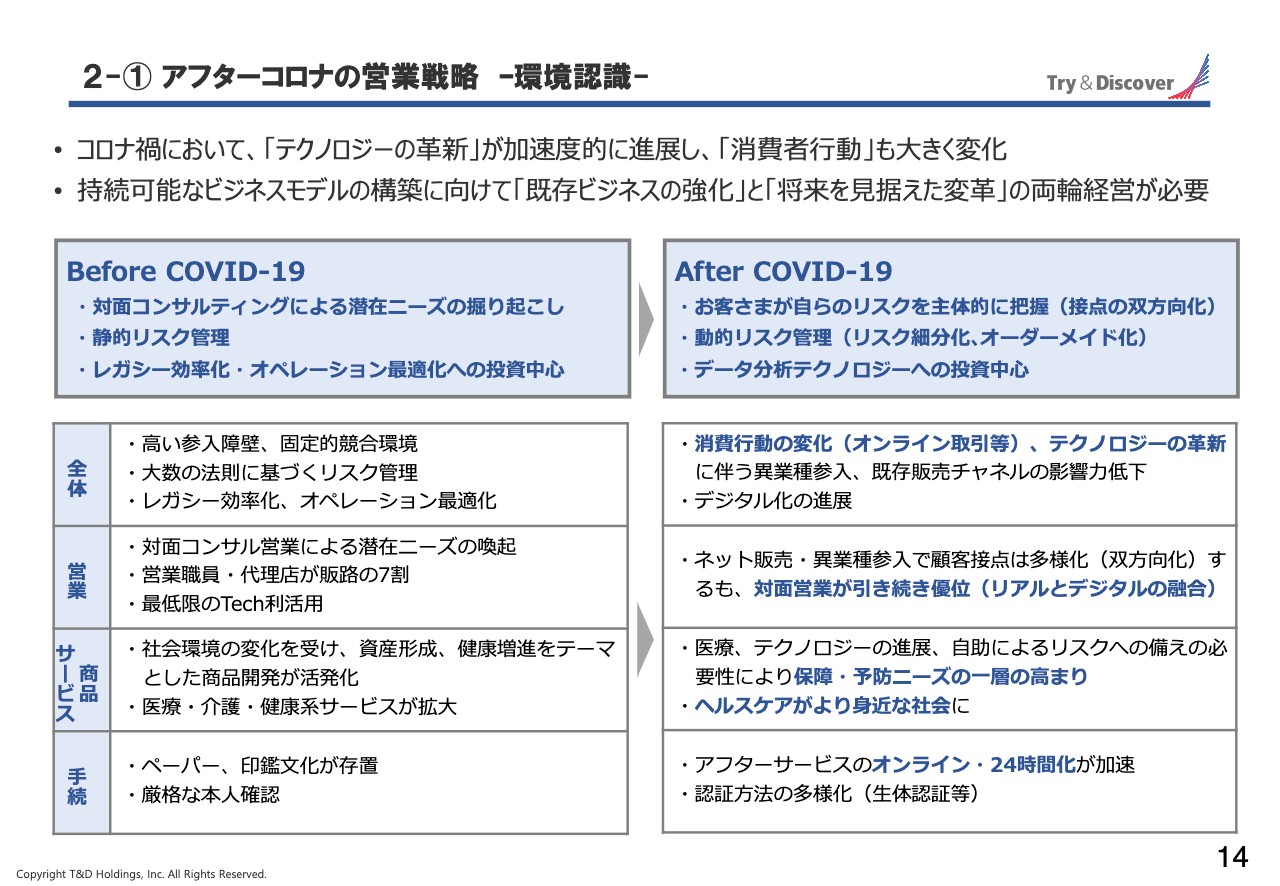

ここからは「アフターコロナの営業戦略」をご説明します。14ページは、コロナ前と比較して生命保険業界の環境がどのように変化しているのか、あるいはどのように変化していくのかをまとめたものです。

私たちがこのコロナ禍で体験し、実感している変化は「テクノロジーの革新」です。この「テクノロジーの革新」は今後も加速度的に進展し、それによるオンライン取引の一層の拡大にも見られるように「消費者行動」も大きく変化していくことは容易に想像できます。

また、異業種による参入や既存販売チャネルの影響力の低下も想定しなくてはなりません。コロナ前、コロナ後の変化のポイントは大きく3点あります。

1点目は、従来は対面コンサルティングにより潜在ニーズを掘り起こすことに注力してきましたが、お客さま自らが主体的にリスクを把握するような動きが活発になると考えています。

2点目は、従来は大数の法則に基づく静的なリスク管理を行ってきましたが、リスクの細分化やオーダーメイド化に代表されるように、動的な管理が必要となってきます。

3点目は、従来はレガシーの効率化やオペレーションの最適化を目的としたシステム投資が中心でしたが、データ分析テクノロジー等への投資が必要になると考えています。

こうした変化の中で、持続可能なビジネスモデルの構築に向けて「既存ビジネスの強化」と「将来を見据えた変革」を同時並行で進めていく必要があると考えています。

2‐① アフターコロナの営業戦略 ‐環境認識‐2/3

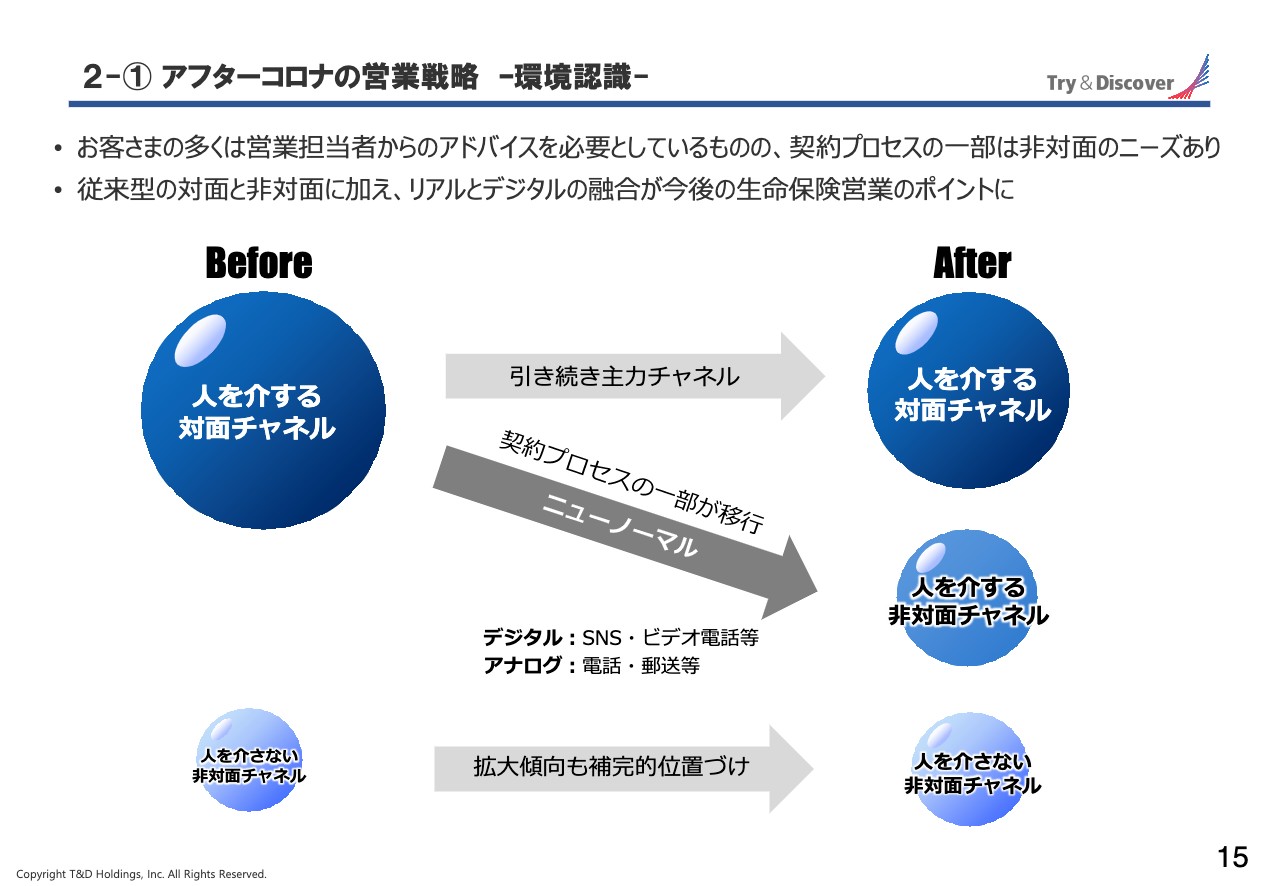

15ページは、生命保険営業のニューノーマルについての認識です。足元で業績を伸ばしているインターネット等の「人を介さない非対面チャネル」は今後も一定の範囲で拡大傾向が続くと想定しますが、引き続き補完的な位置づけにとどまると考えています。

生命保険という商品は信頼がベースにあり、お客さまの多くは生命保険のプロフェッショナルである営業担当者からのアドバイスを必要としているからです。今後も営業職員や税理士代理店をはじめとする「人を介する対面チャネル」が主力チャネルになると認識しています。

ただし、契約プロセスの一部ではアフターコロナの時代にあっても非対面のニーズが継続することは間違いなく、「人を介する非対面チャネル」との融合がコロナ後の生命保険営業におけるニューノーマルになると考えています。

従来型の対面と非対面に加え、リアルとデジタルの融合が今後の生命保険営業のポイントになると考えています。

2‐① アフターコロナの営業戦略 ‐環境認識‐3/3

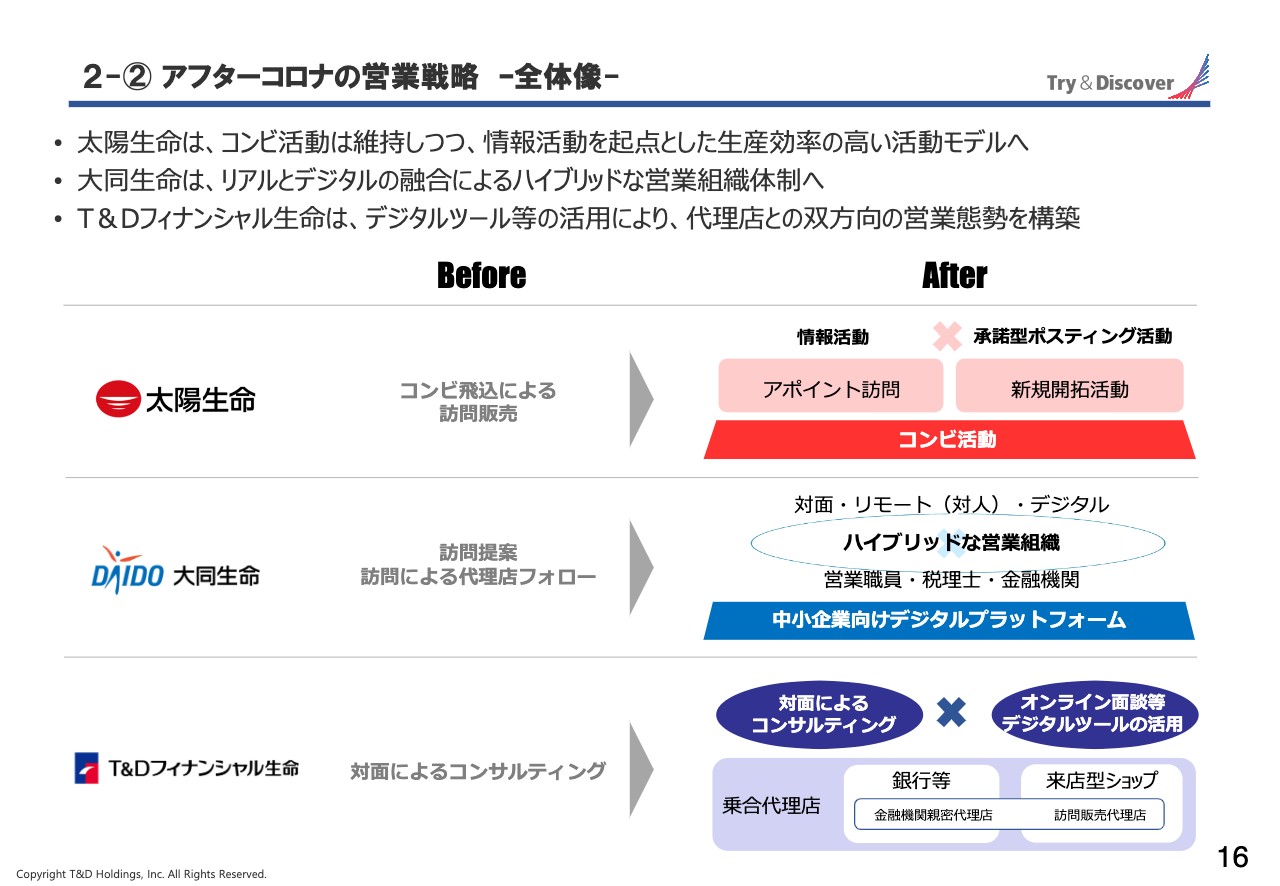

16ページは、生保3社のビジネスモデルに合わせたコロナ前、コロナ後の営業活動の変化をまとめています。後ほど詳しくご説明します。

2‐② アフターコロナの営業戦略 ‐全体像‐

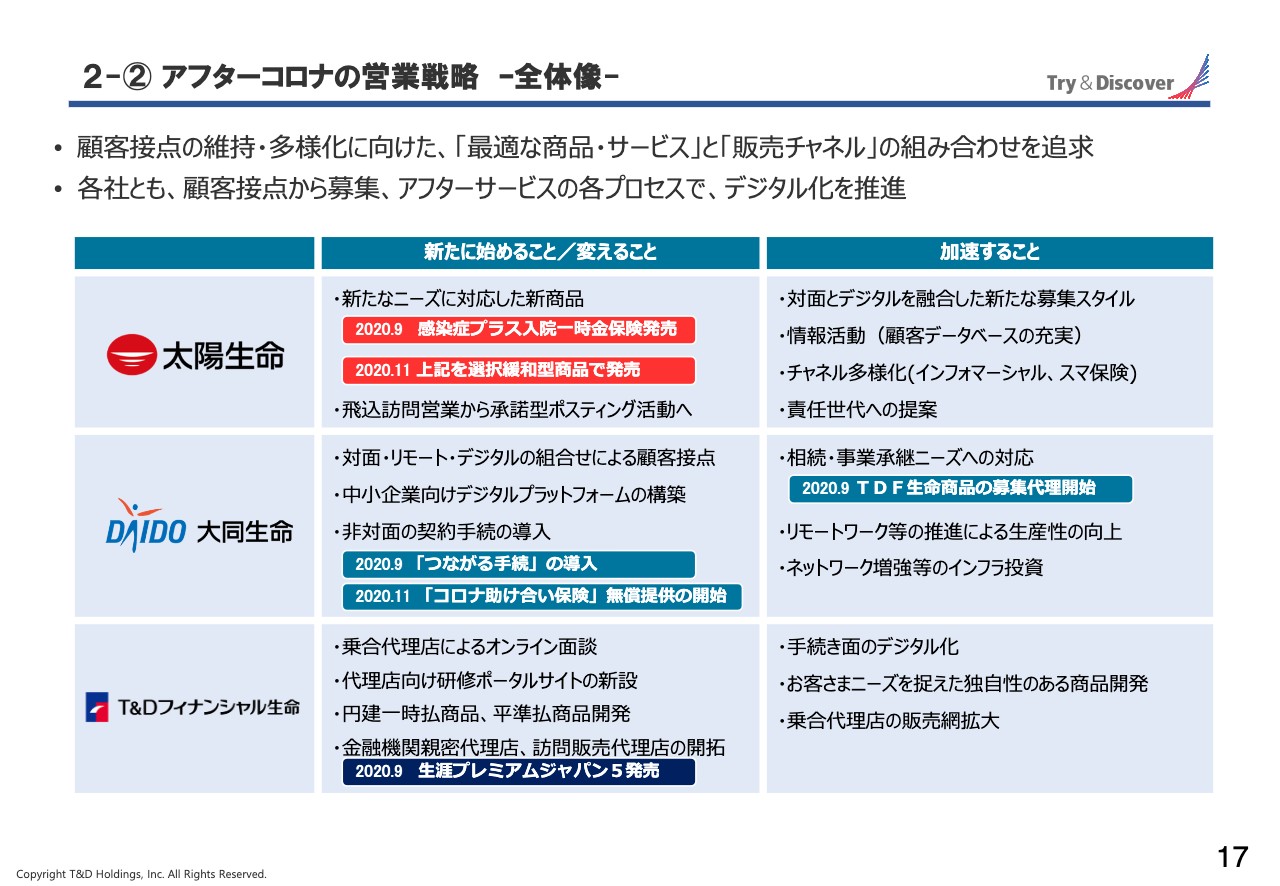

17ページをご覧ください。生保3社は顧客接点の維持・多様化に向けて「最適な商品・サービス」と「販売チャネル」の組み合わせを追求していきます。同時に、顧客接点から募集やアフターサービスの各プロセスでデジタル化を推進していきます。

具体的な取組みのご説明は省略しますが、各社ともに最近開始した具体的な取組みに加え、従来からの取組みを加速させていきます。

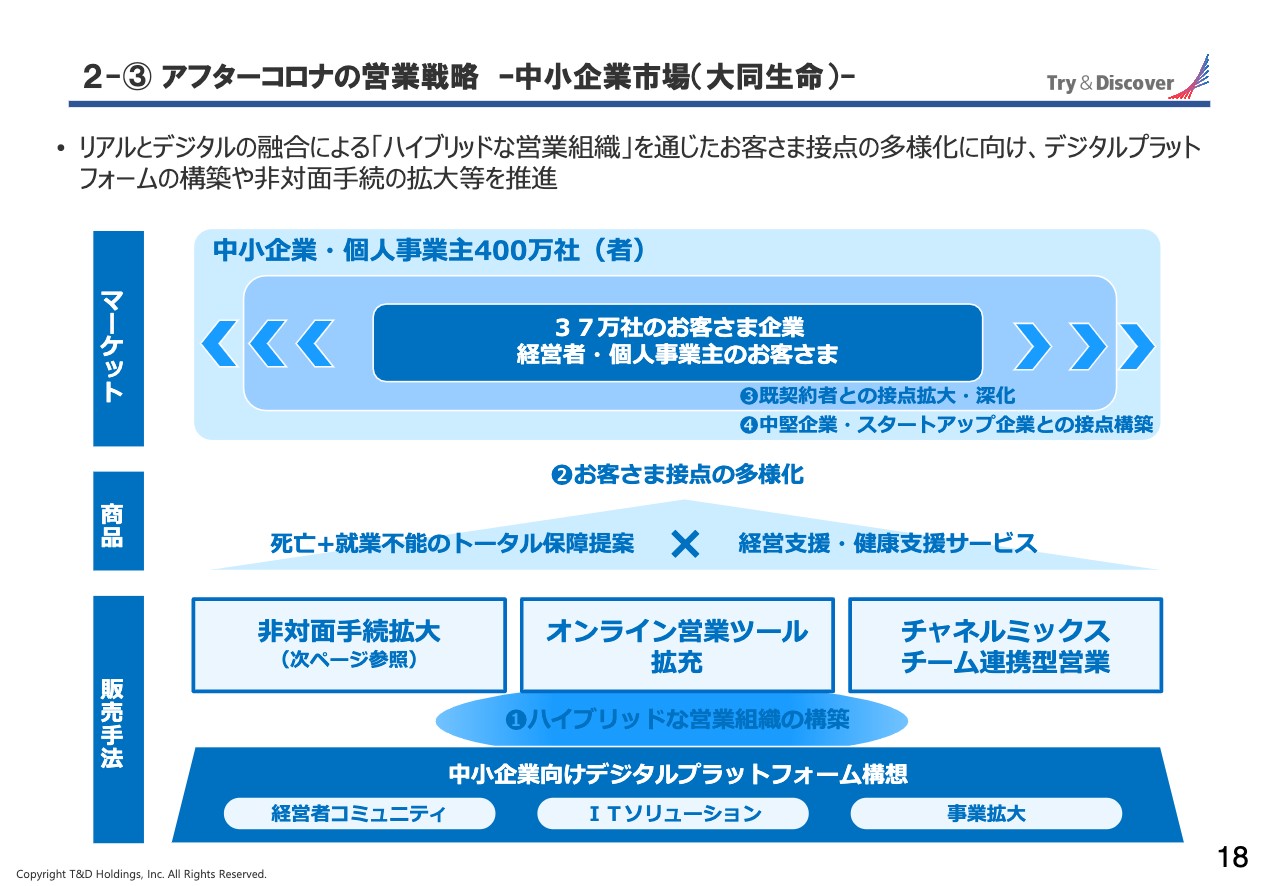

2‐③ アフターコロナの営業戦略 ‐中小企業市場(大同生命)‐1/2

18ページ以降は、生保3社の営業戦略について会社ごとにご説明します。大同生命では、リアルとデジタルの融合による「ハイブリッドな営業組織」を通じたお客さま接点の多様化に向けて、デジタルプラットフォームの構築や非対面手続の拡大等を推進します。

商品・サービス面では、従来以上に死亡保障と就業不能保障によるトータルな保障提案と、各種の経営支援・健康支援サービスの提供を充実していきます。

大同生命のターゲットとする中小企業・個人事業主400万社(者)の中で、お客さま接点の多様化による既契約者との接点拡大・深化に加えて、今後は中堅企業・スタートアップ企業との接点を構築し、マーケットの拡大を目指します。

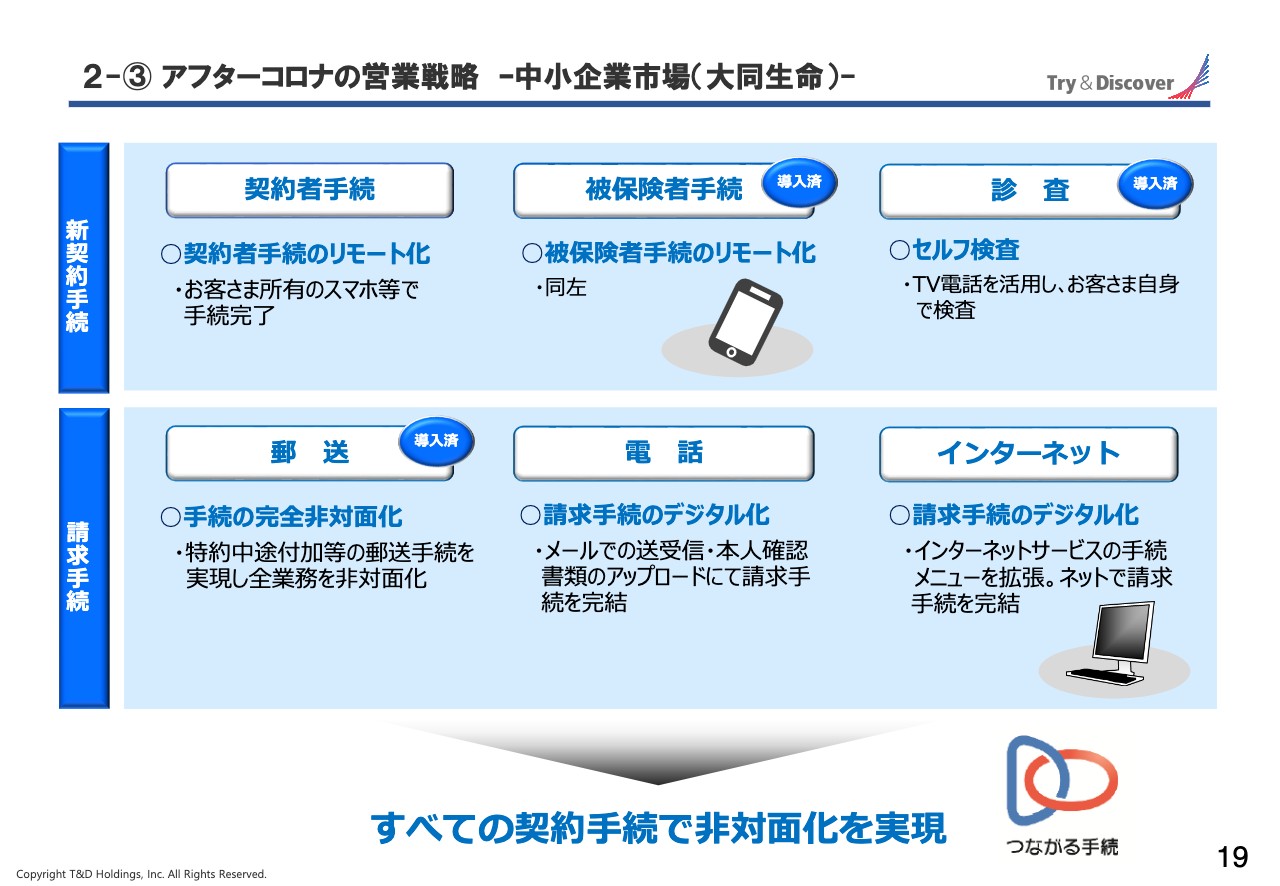

2‐③ アフターコロナの営業戦略 ‐中小企業市場(大同生命)‐2/2

19ページでは、大同生命の非対面化手続である「つながる手続」の概要を記載しています。大同生命では、すでに営業支援端末「エース・ウィズ」による契約手続のペーパーレス化を実現しています。

しかし、今後はお客さま手続のさらなる利便性向上や、ウィズコロナにおける新しい生活様式に適応するために、新契約手続、請求手続等のすべての契約手続の非対面化を実現していきます。

この9月より、新契約における被保険者手続のリモート化等を実現しています。今後も対象手続を拡大していく予定です。

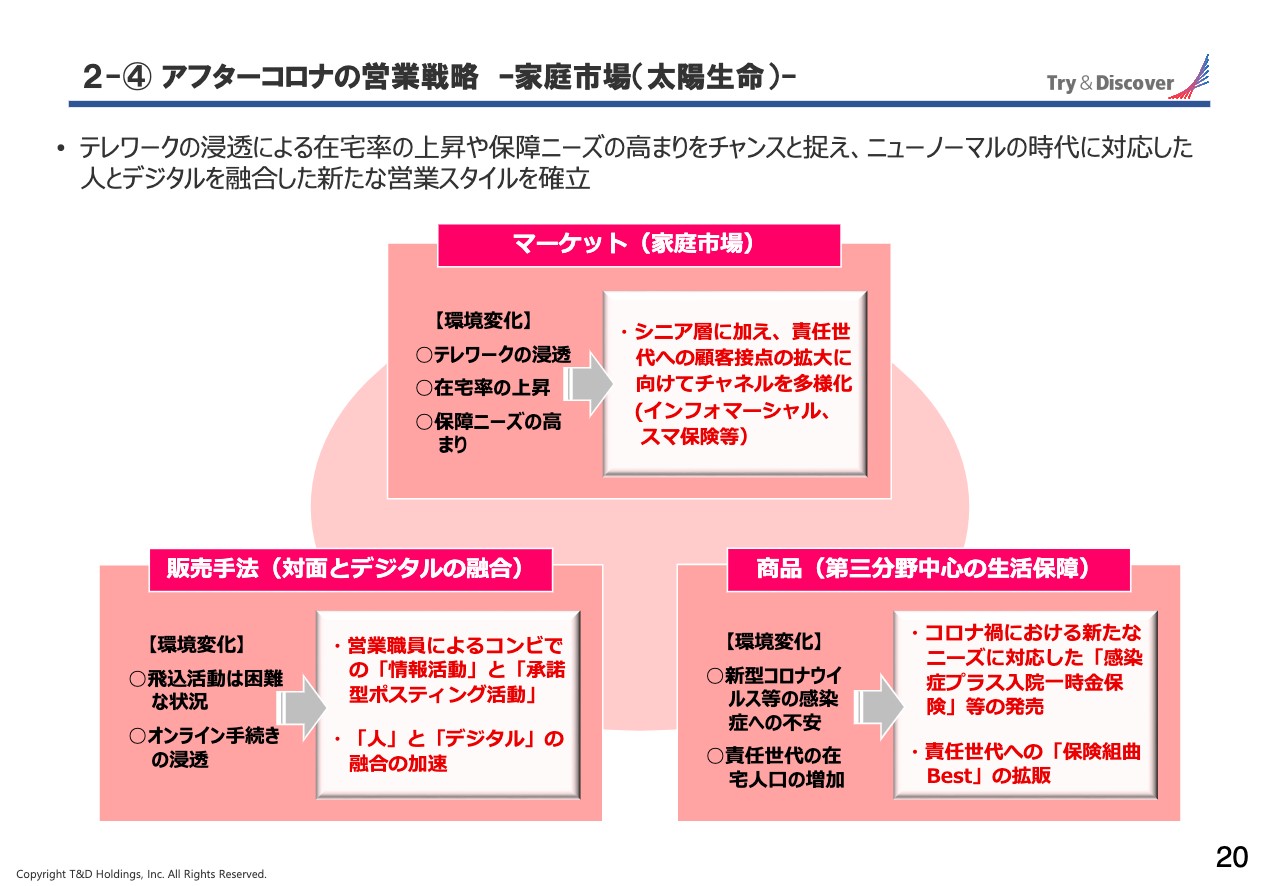

2‐④ アフターコロナの営業戦略 ‐家庭市場(太陽生命)‐1/2

20ページをご覧ください。太陽生命では、テレワークの浸透による在宅率の上昇や保障ニーズの高まりをチャンスと捉え、ニューノーマルの時代に対応した人とデジタルを融合した新しい営業スタイルの確立を目指しています。

従来から太陽生命が強みとしているシニア層に加え、責任世代への顧客接点の拡大に向けてチャネルの多様化を進めます。

商品では、新型コロナウイルス等の感染症への不安にお応えするため、「感染症プラス入院一時金保険」の発売を開始しましたが、大変ご好評いただいています。

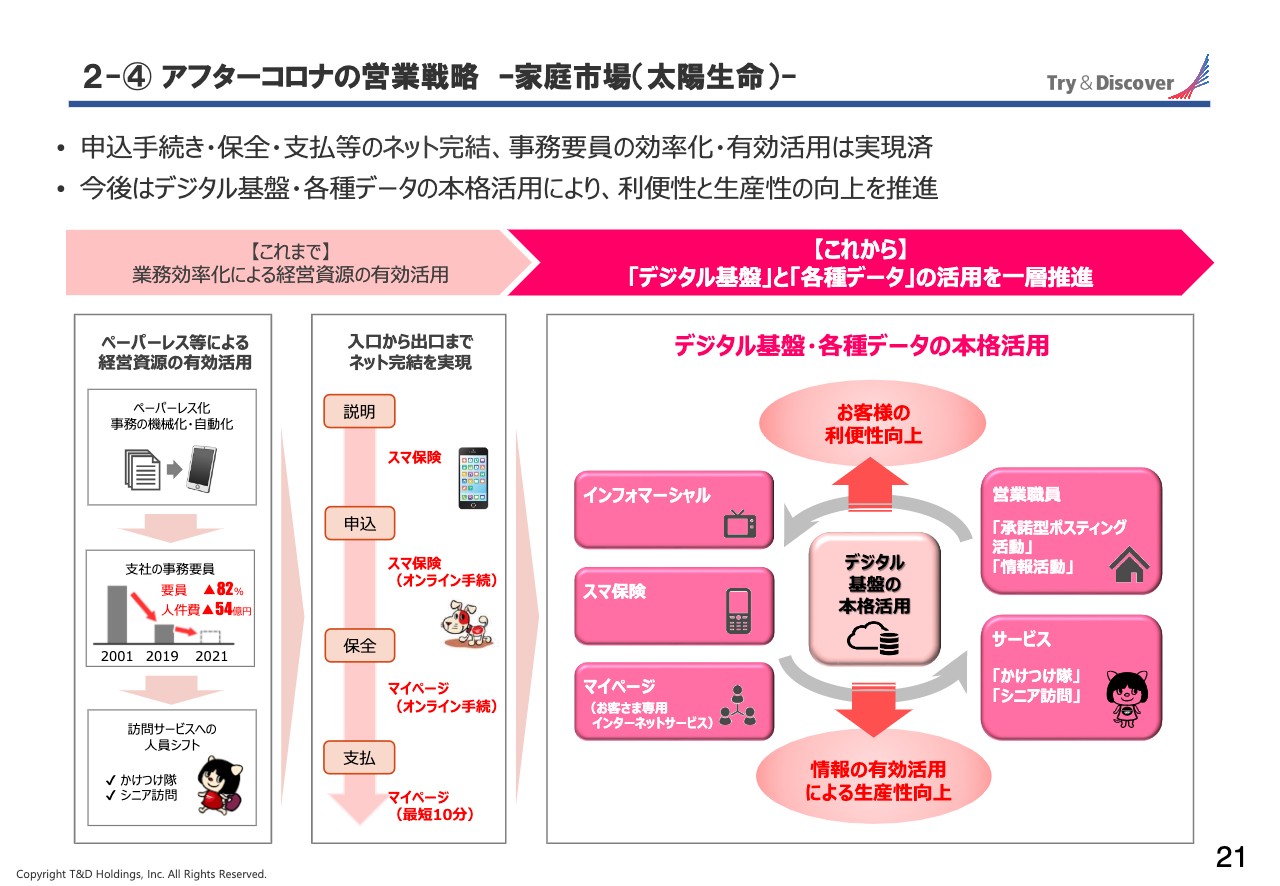

2‐④ アフターコロナの営業戦略 ‐家庭市場(太陽生命)‐2/2

21ページをご覧ください。これまで太陽生命では、ペーパーレス化による支社の事務要員の削減と訪問サービス人員へのシフト、「スマ保険」のマイページでの手続によるオンライン化等の業務効率化で、経営資源の有効活用を進めてきました。

今後はこれまで構築したデジタル基盤と各種データについて、営業職員の営業活動における活用をさらに推進し、生産性の向上を目指すとともにお客さまの利便性と満足度の向上を図ります。

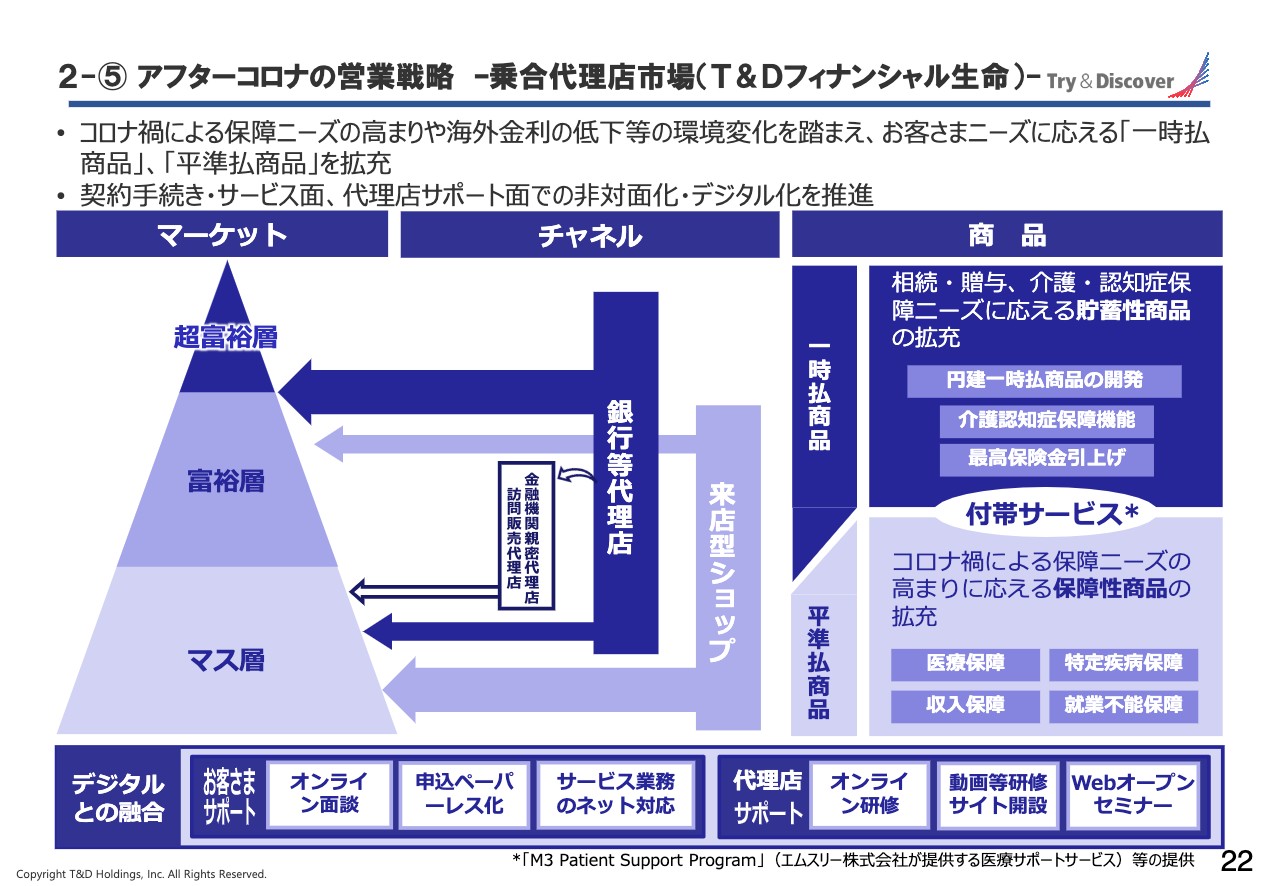

2‐⑤ アフターコロナの営業戦略 ‐乗合代理店市場(T&Dフィナンシャル生命)‐

22ページをご覧ください。乗合代理店市場のT&Dフィナンシャル生命では、コロナ禍における保障ニーズの高まりや海外金利の低下等の環境変化を受けて、「一時払商品」「平準払商品」の拡充を行い、付帯サービスとあわせて提供しています。

オンライン面談や申込みのペーパーレス化といったお客さまサポートと代理店サポートの両面から、デジタルとの融合を進めます。

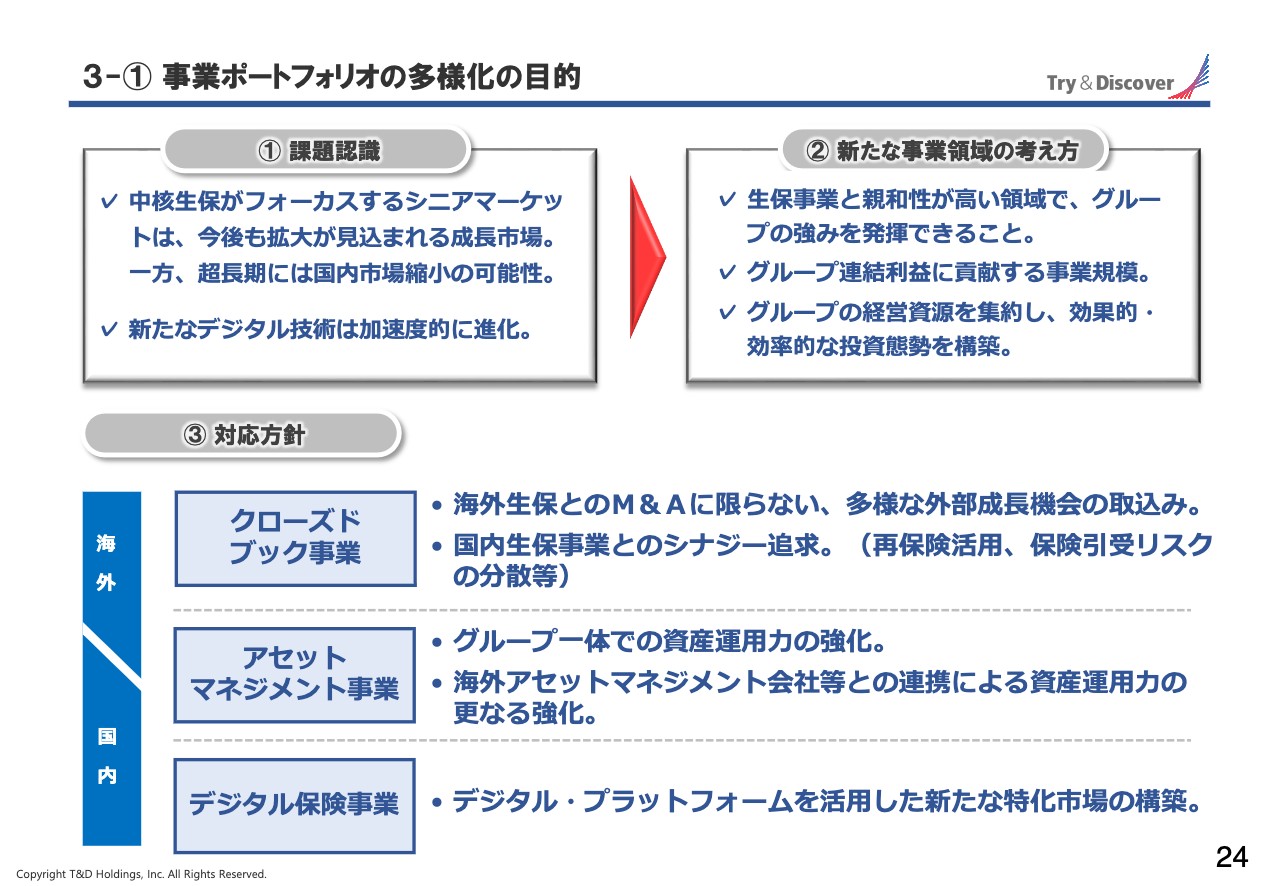

3‐① 事業ポートフォリオの多様化の目的

24ページから27ページでは、事業ポートフォリオ多様化の取組みについてまとめています。中期経営計画では、生保事業との親和性の高いクローズドブック事業、アセットマネジメント事業、デジタル保険事業の3つの領域を重点領域として、事業ポートフォリオの多様化に取り組んでいます。

24ページには、事業ポートフォリオの多様化の目的をあらためて記載していますのでご確認ください。

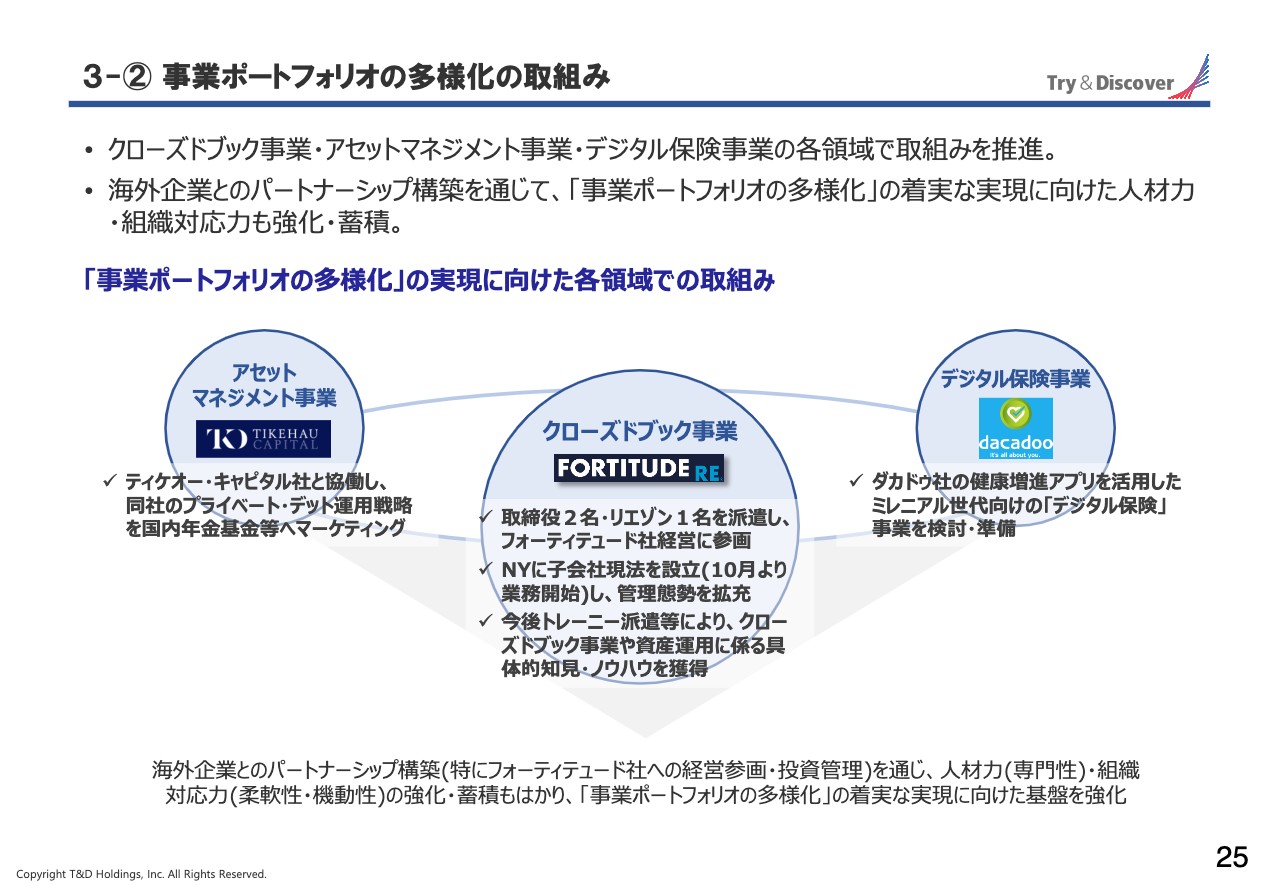

3‐② 事業ポートフォリオの多様化の取組み

25ページをご覧ください。すでに3つの事業領域で、海外企業の関連会社化や資本提携、業務提携等が進んでいます。これらの企業とのパートナーシップ構築を通じて、「事業ポートフォリオの多様化」の着実な実現に向けた人材力・組織対応力の強化・蓄積を進めていきます。

クローズドブック事業では、今年6月にフォーティテュードへの出資が完了し持分法関連会社としていますが、取締役やリエゾンを派遣して経営に参画しているほか、今後はトレーニーの派遣等により、クローズドブック事業や資産運用に係る具体的知見・ノウハウの獲得を目指します。

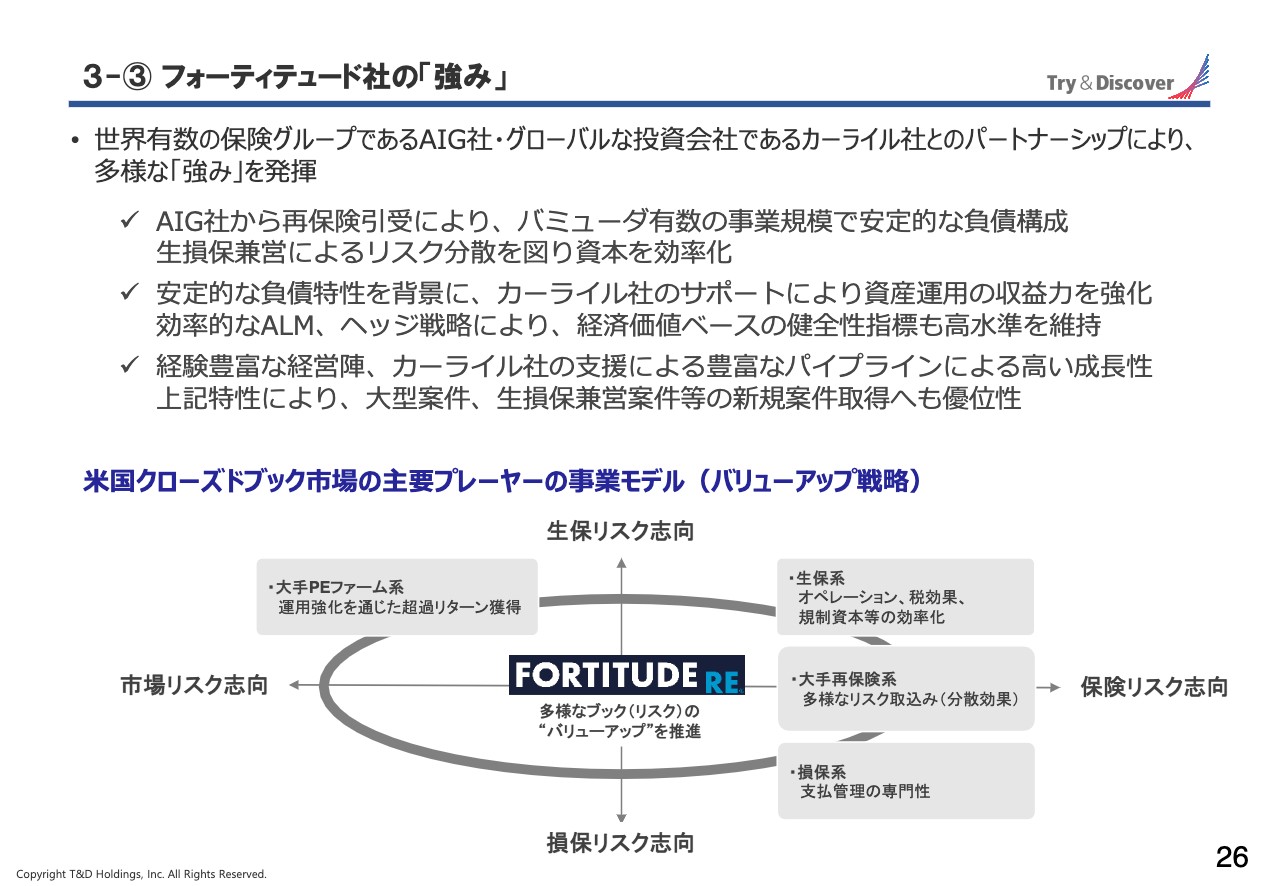

3‐③ フォーティテュード社の「強み」

26ページにはフォーティテュードの強みをまとめました。フォーティテュードは経験豊富な経営陣、生損保の兼営、バミューダ有数の事業規模といった特徴に加え、カーライルとの提携による運用収益力強化、成長支援等、クローズドブック事業において多くの優位性を有しています。

今後、クローズドブック事業を拡大していく中で有力なプラットフォームの1つと考えています。

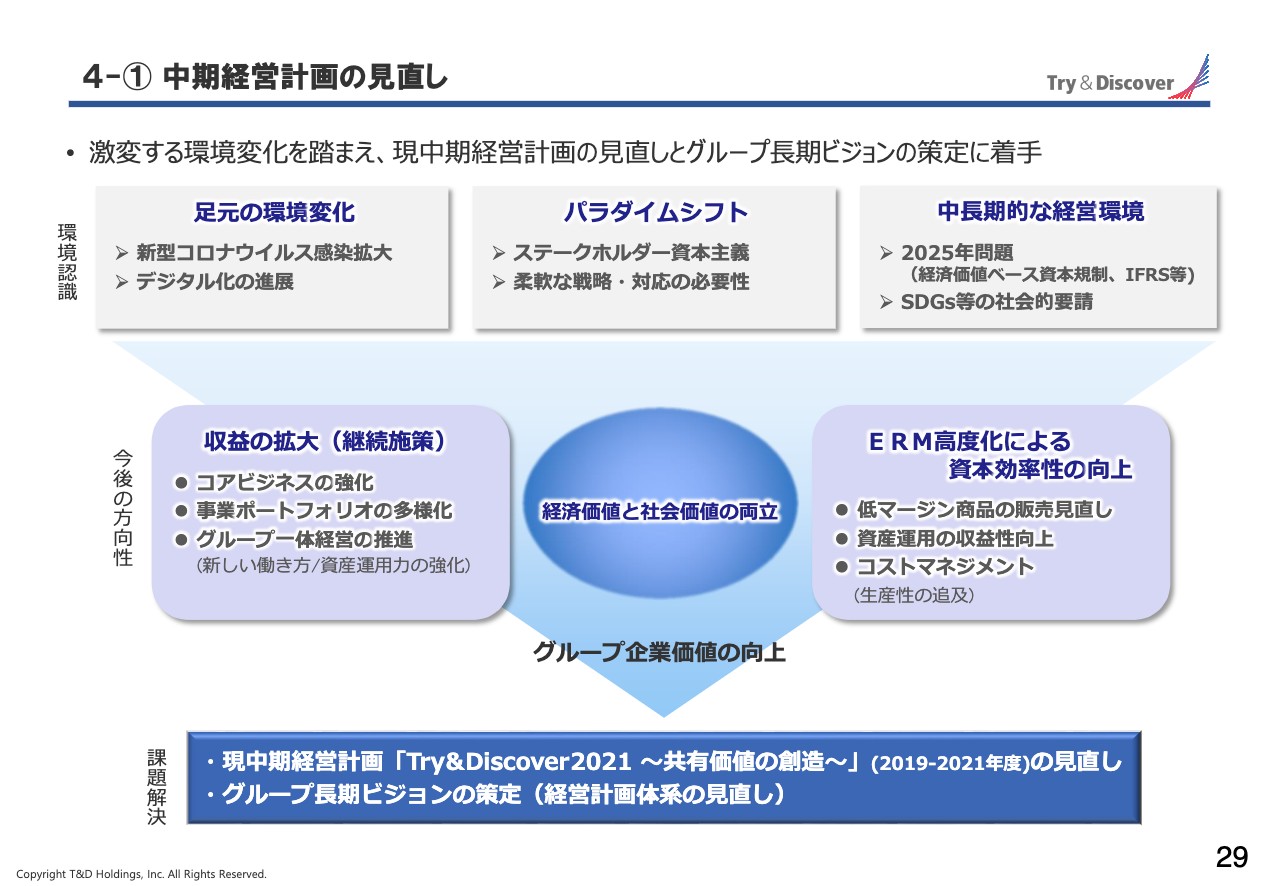

4‐① 中期経営計画の見直し

中期経営計画の見直しの項目です。新型コロナウイルスの感染が拡大する中、当社グループではお客さまと従業員の安全確保と生命保険会社としての社会的要請にお応えする事業の継続を最優先課題として、新型コロナウイルス対策を行ってきました。

グループ危機対策本部での対応や各社での業務執行等、これまでの対応は有効に機能してきたと評価しています。現在はコロナ後のニューノーマルを予見し、グループの成長に向けて次の一手を模索する段階にあります。

実際に、足元の環境は新型コロナウイルスの感染拡大と、それに伴うデジタル化の進展等、大きく変化しています。同時に従来の株主資本主義からステークホルダー資本主義への転換などパラダイムシフトが進んでおり、柔軟な戦略や対応が必要になっています。

また、2025年には経済価値ベースの規制が導入される方向で議論が進んでおり、そちらへの対応やIFRSへの検討等も必要です。今後、SDGs等の社会的要請も高まっていくと見込まれ、これらの中長期的な課題にも対応する必要があります。

このような環境認識の下、継続的な企業価値の向上のため、これまで取り組んできたコアビジネスの強化、事業ポートフォリオの多様化、グループ一体経営の推進による「収益の拡大」と、低マージン商品の販売見直し、資産運用の収益性向上、コストマネジメント等での「ERM高度化による資本効率性の向上」を2つの柱として、中期経営計画の見直しとグループ長期ビジョンの策定に着手しました。

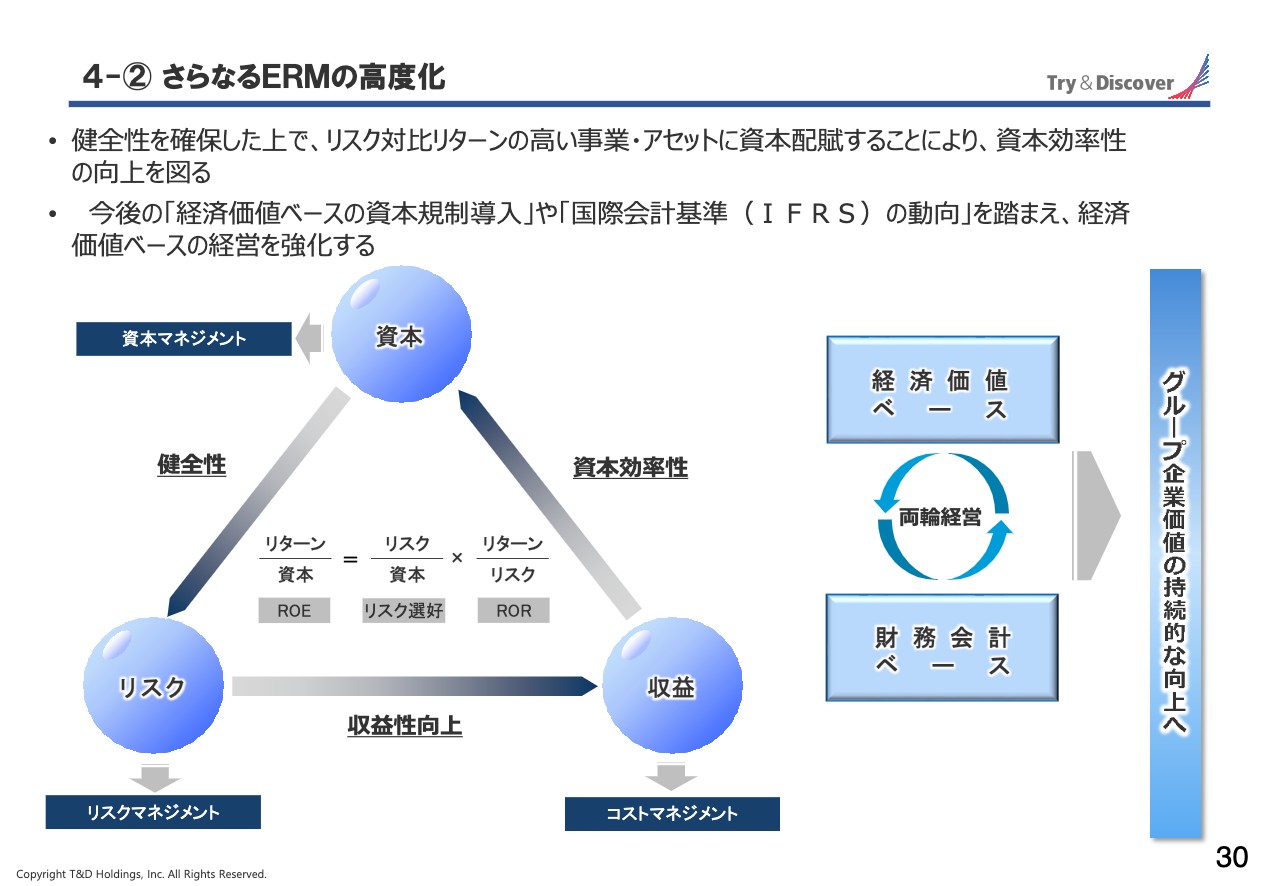

4‐② さらなるERMの高度化

30ページをご覧ください。当グループではこれまでもERMに基づく経営を推進してきましたが、ERMをさらに高度化し、健全性を確保した上でリスク対比リターンの高い事業・アセットに資本配賦することにより、資本効率性の向上を図ります。

当面は経済価値ベースと財務会計ベースの両輪経営を行っていくことに変わりはありませんが、今後の「経済価値ベースの資本規制導入」や「国際会計基準(IFRS)の動向」を踏まえ、経済価値ベースでの経営管理を一層強化していきたいと考えています。

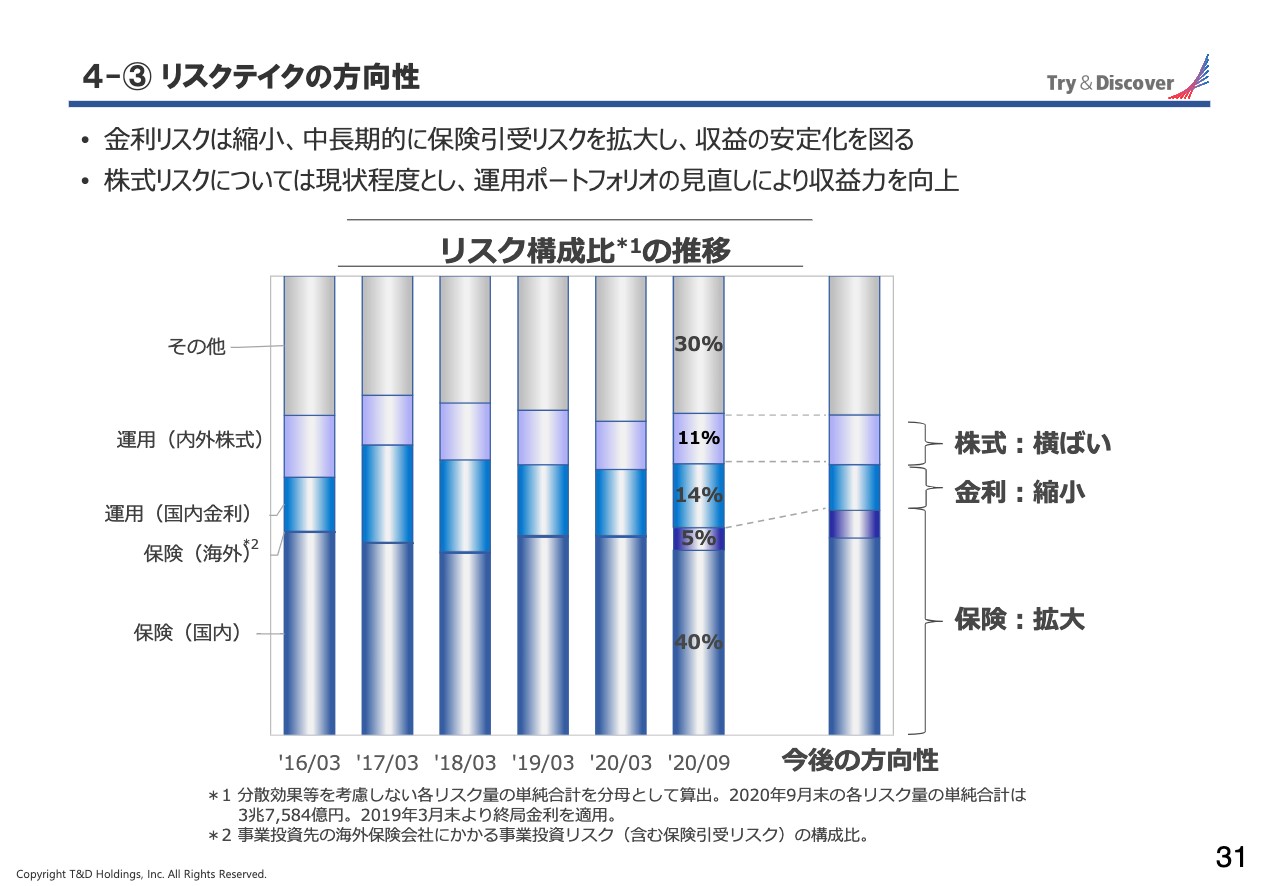

4‐③ リスクテイクの方向性

31ページにはリスク構成比の推移を示しています。今後のリスクテイクの方向性として、国内金利の割合を縮小させていく方針です。金利リスク以外の資産運用リスクには現状程度の資本配賦を継続しながらも、中身についてはより収益性の高いアセットクラスへの入れ替えにより、資産運用の収益性向上による収益拡大を図ります。

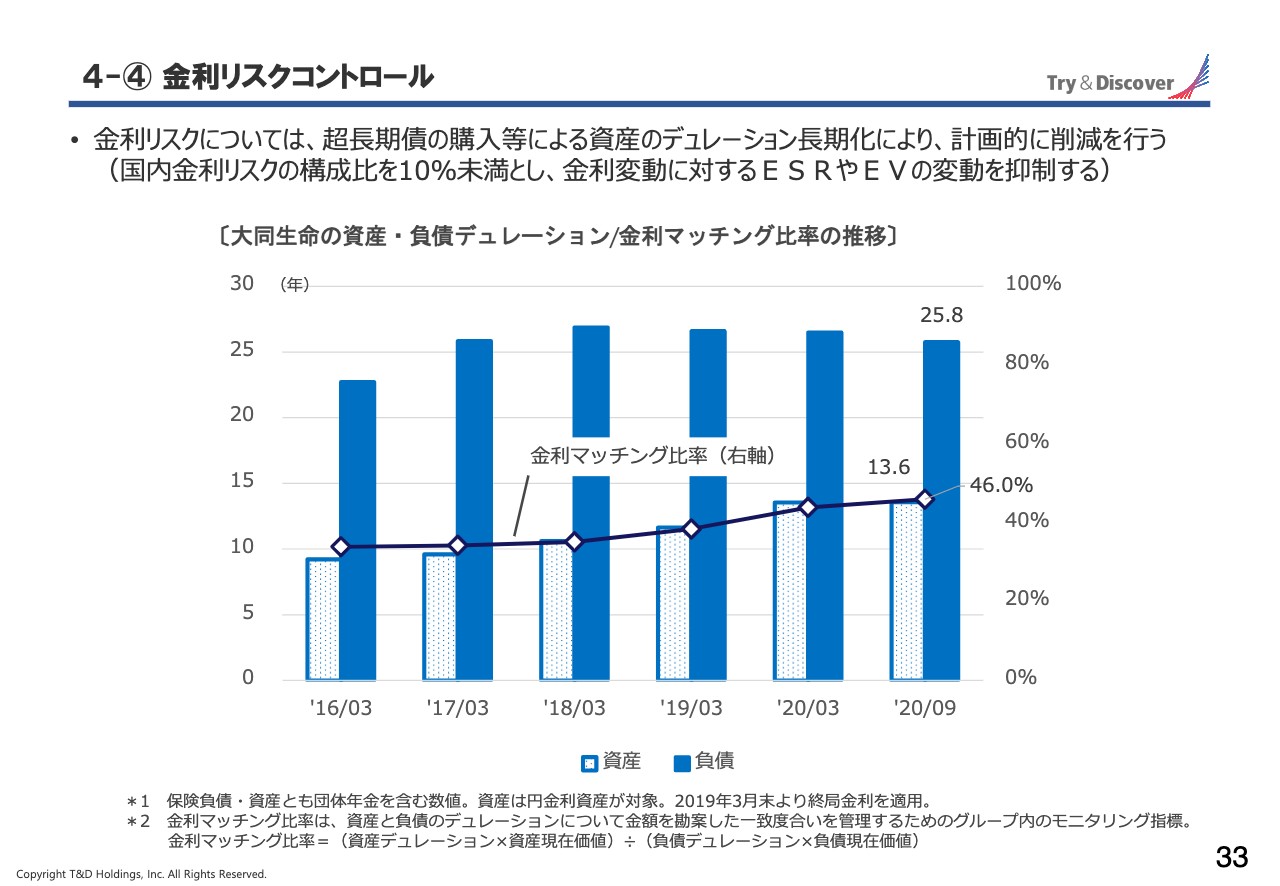

4‐④ 金利リスクコントロール

33ページをご覧ください。金利リスクについては、特に大同生命において資産と負債のデュレーションギャップが存在していますが、これまでも超長期債の購入等による資産デュレーションの長期化を実施し、金利センシティビティは低下してきています。

9月末時点でグループ全体の13.6パーセントを占める国内金利リスクの構成比を10パーセント未満とすることを1つの目安として、今後も計画的に金利リスクの削減を行い、金利変動に対するESRやEVの変動をさらに抑制していきたいと考えています。

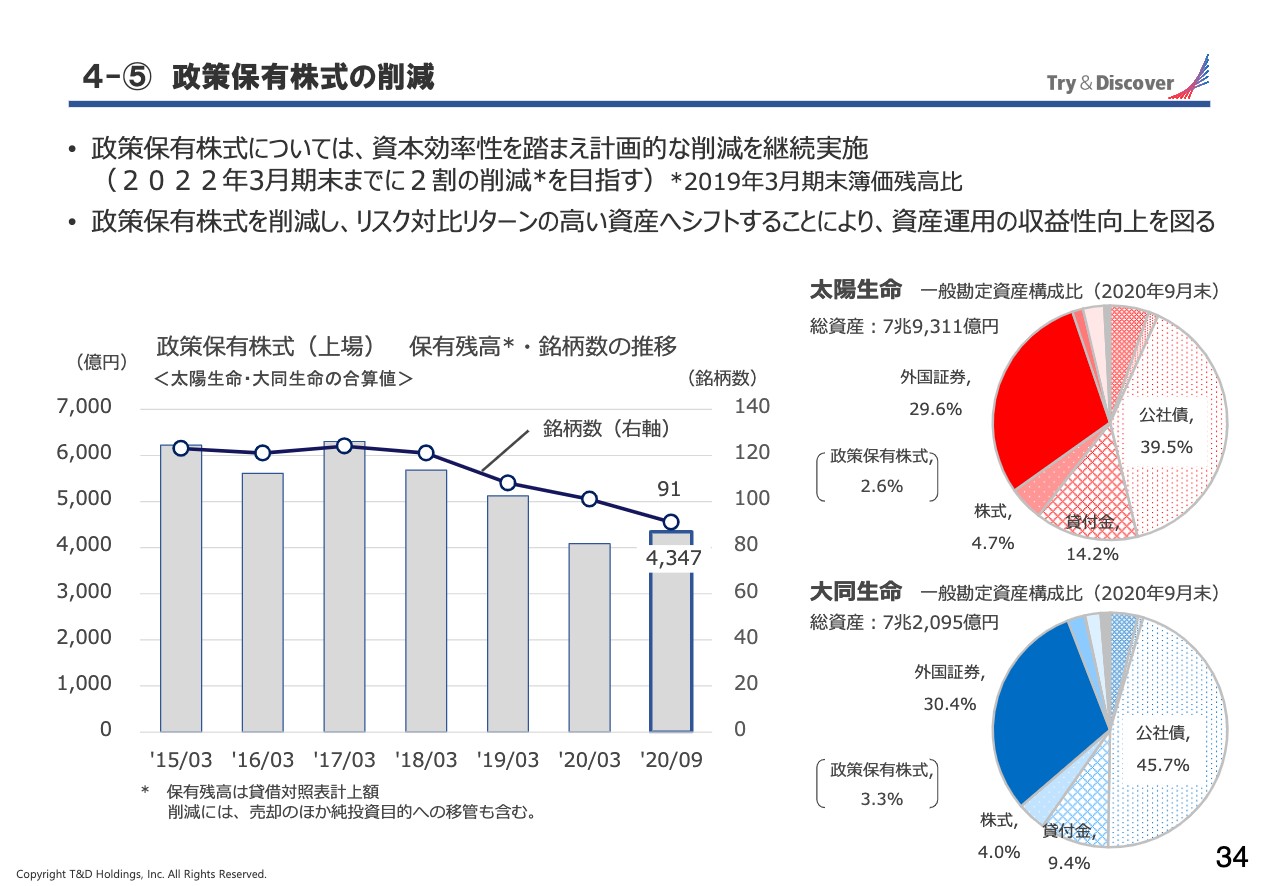

4‐⑤ 政策保有株式の削減

34ページは政策保有株式の削減についてです。現在、太陽生命と大同生命の政策保有株式は総資産の3パーセント程度を占めています。資本効率性を踏まえて従来から行ってきた計画的な削減を継続し、2022年3月末までに2019年3月末比で2割程度の残高削減を目指します。

同時に政策保有株式の削減により、リスク対比リターンの高い資産へシフトすることで資産運用の収益性向上を図っていきます。

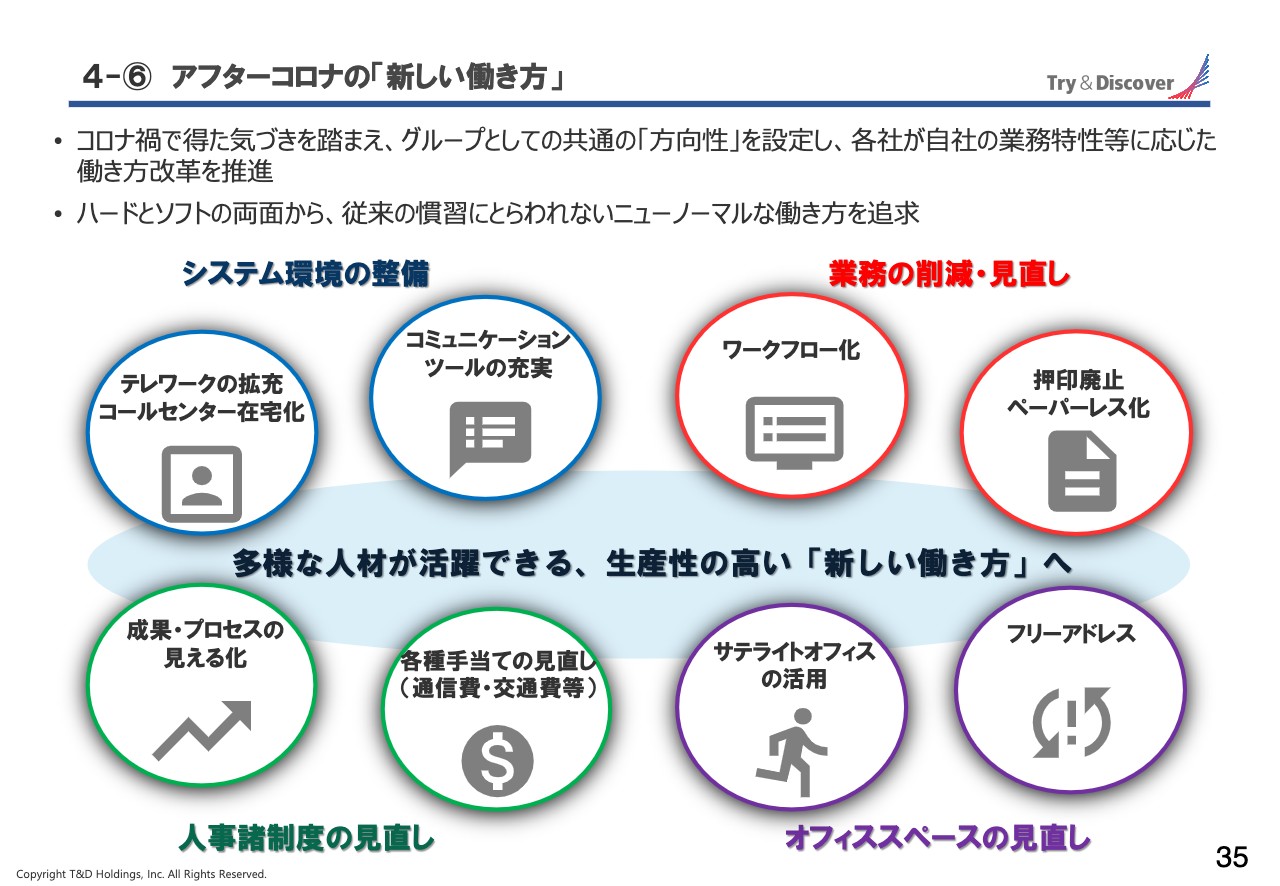

4‐⑥ アフターコロナの「新しい働き方」1/2

35ページ、36ページは、アフターコロナの「新しい働き方」の考え方をまとめています。コロナ禍で私たちの働き方も変革が迫られています。コロナ禍で得た気づきを踏まえて、グループとして共通の「方向性」を設定しました。

システム環境の整備、業務の削減・見直し、人事諸制度の見直し、オフィススペースの見直し等、ハードとソフトの両面から従来の慣習にとらわれないニューノーマルな働き方を追求し、生産性向上につなげていきたいと考えています。

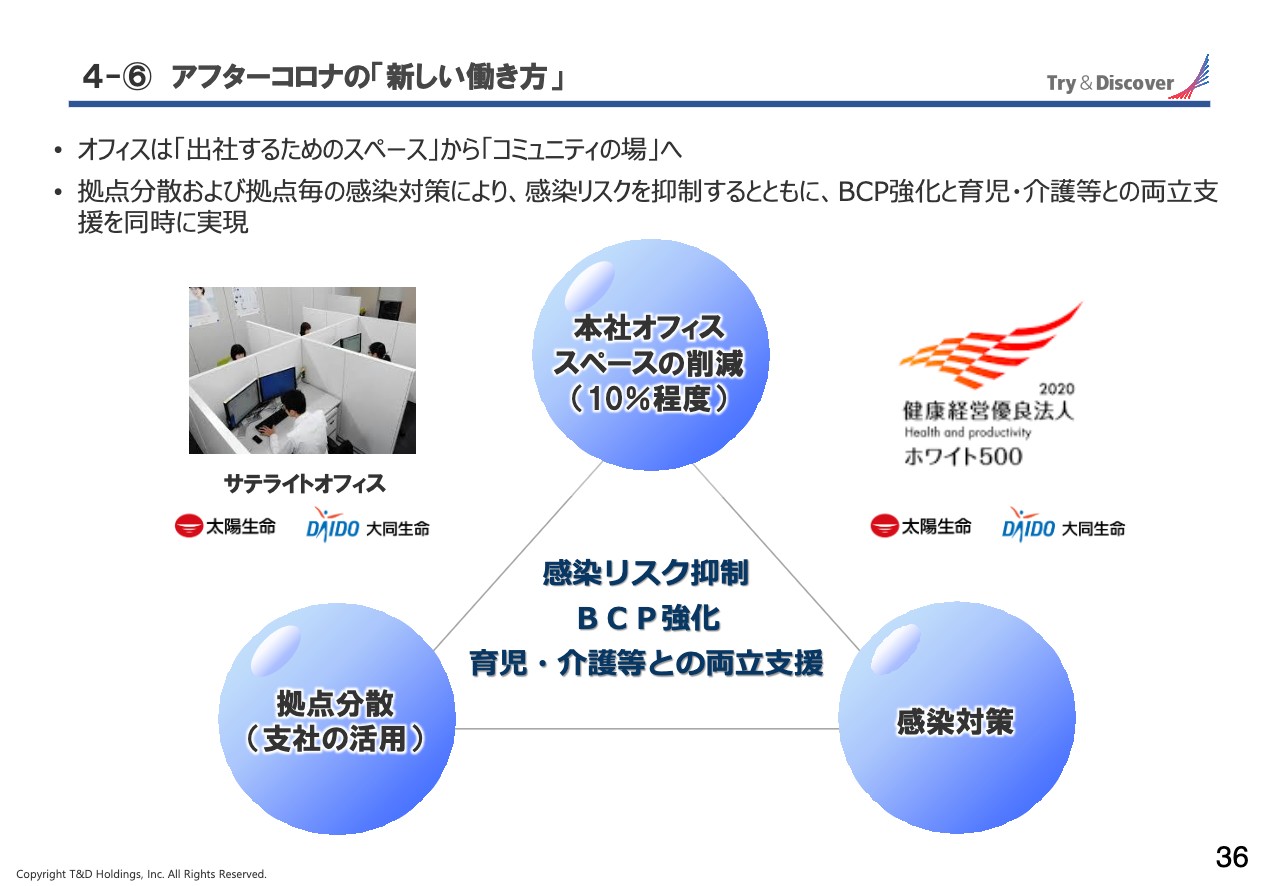

4‐⑥ アフターコロナの「新しい働き方」2/2

その一例として36ページに今後のオフィスのあり方を記載していますが、オフィスは「出社するためのスペース」から「コミュニティの場」に変化していくと考えています。

テレワーク等の浸透により本社オフィススペースの削減が可能になる一方で、支社拠点を活用したサテライトオフィスの拡充を図り、感染リスクの抑制とともにBCP強化と育児・介護等との両立支援を同時に実現します。

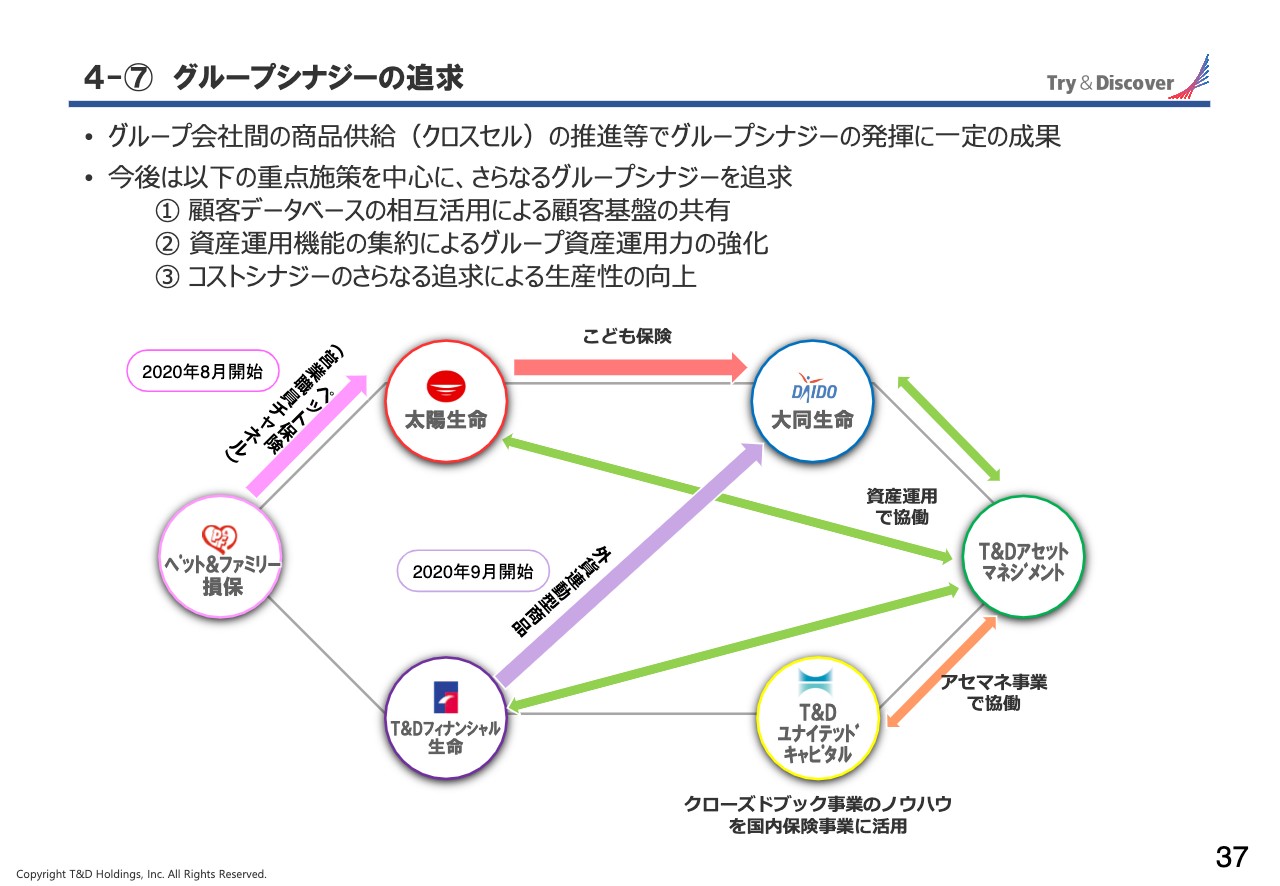

4‐⑦ グループシナジーの追求

37ページをご覧ください。グループシナジーの追求は重要な経営課題の1つです。当グループでは、これまでもグループ会社間で商品供給を行うクロスセルを行ってきました。

お客さまのニーズが多様化する中で、効率的かつ迅速な商品供給を可能とするために、足元でクロスセルの扱いをさらに推進していきます。具体的には、今年8月より太陽生命でペット&ファミリー損保のペット保険の販売を開始しています。

また、9月からは中小企業経営者個人の相続、資産形成ニーズにお応えするため、大同生命でT&Dフィナンシャル生命の外貨連動型商品の販売を開始しています。

これらの施策に加え、顧客データベースの相互活用による顧客基盤の共有、T&Dアセットマネジメントを活用したグループ資産運用機能の強化および資産形成商品の共同開発、コストシナジーのさらなる追求による生産性の向上等を重点施策として、グループシナジーの追求に取り組みます。

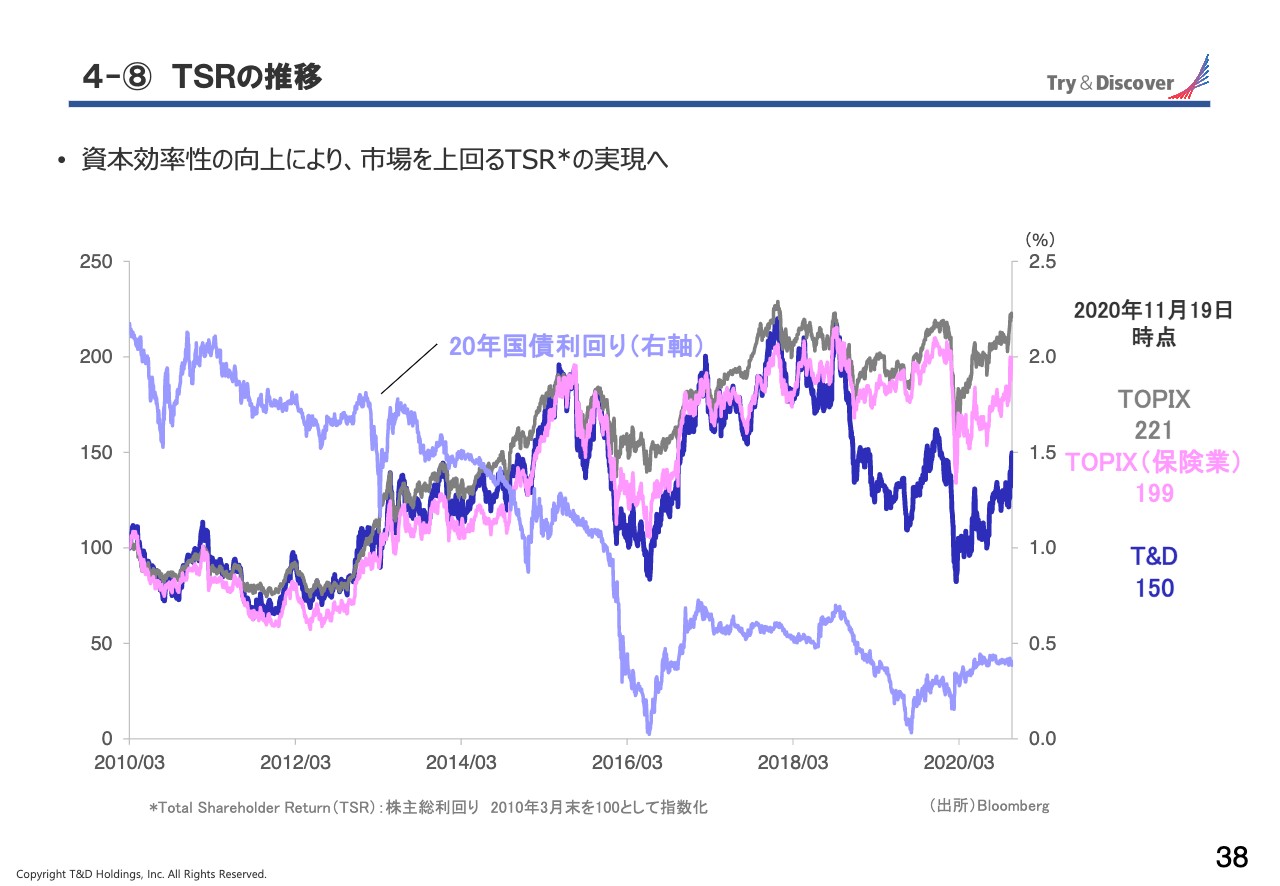

4‐⑧ TSRの推移

最後に、38ページにTSRの推移を載せています。残念ながら、この10年間で見ると当社のTSRは低迷しています。上半期については生保各社のビジネスモデルが機能し、契約業績は堅調に推移しています。また、クローズドブック事業については、今期は想定を上回る実質ベースの利益貢献が見込まれます。

こうしたビジネスの好調を継続し、株価の回復につなげていくためには、中長期的なグループ企業価値を増加させる道筋をしっかりと示し、市場からの信頼につなげていくことが課題であると考えています。

ご説明の中でお伝えしたとおり、大きな環境の変化を受けて中期経営計画の見直しと長期ビジョンの策定に着手しています。これまで進めてきたERMの高度化を一層推進し、資本効率性の向上を伴ってグループ企業価値の増大を図る所存です。

現在、細部の検討を進めているところですが、市場のみなさまの声に耳を傾けながらグループ一体となって検討のスピードを加速させ、来年5月の説明会でご説明したいと考えています。以上で、私からのご説明を終わります。ありがとうございました。

新着ログ

「保険業」のログ