MonotaRO、オンライン注文増加によるリピート率・アクティブ率上昇で2Qは増収増益

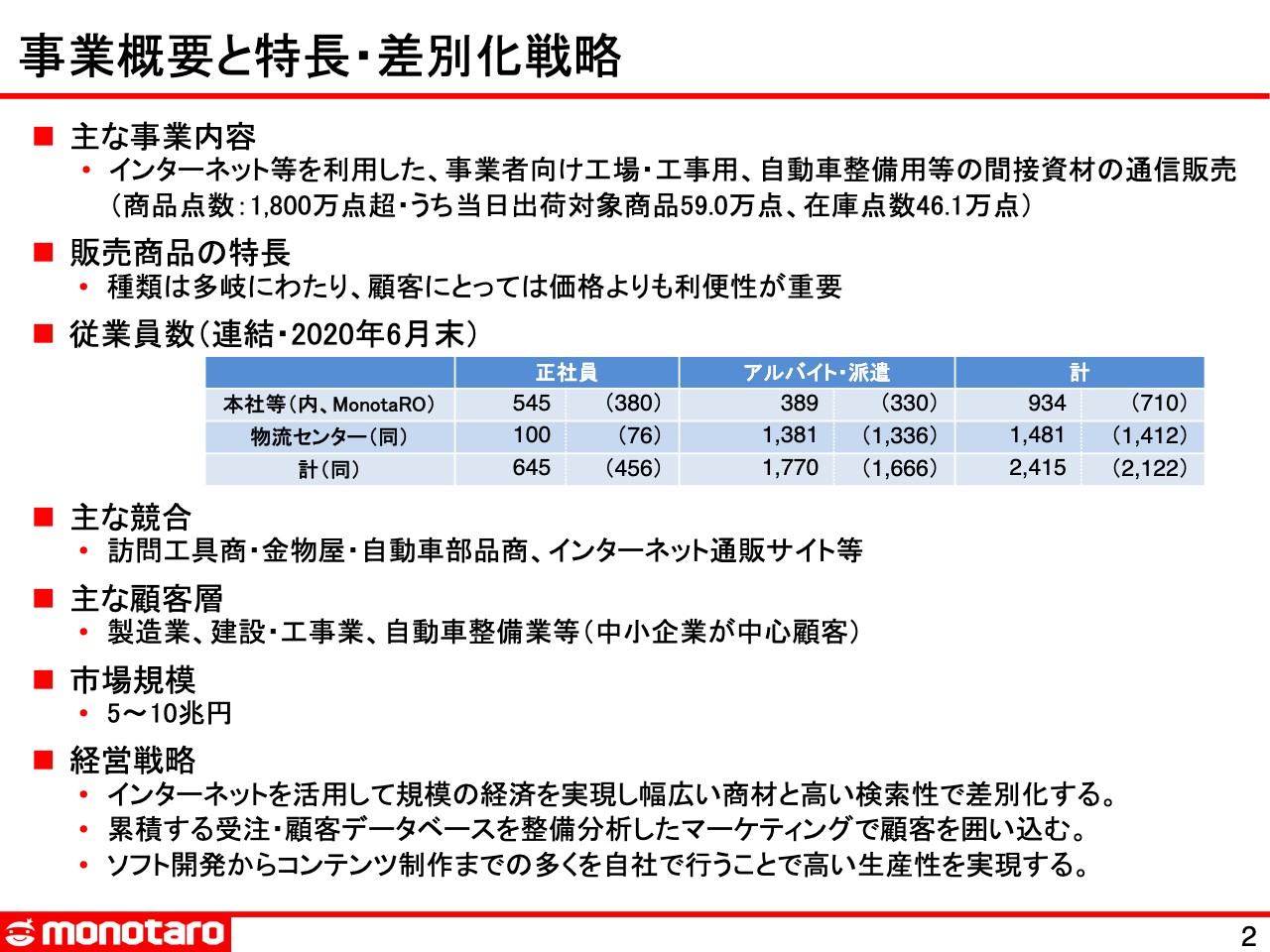

事業概要と特長・差別化戦略

鈴木雅哉氏:みなさま、こんにちは。第2四半期決算発表は現在のコロナ禍において、「Zoom」での決算説明会としました。何卒ご了承いただきますよう、よろしくお願いいたします。

まず総括からです。この6ヶ月間、2020年2月からコロナの影響が徐々に大きくなってきました。その中で3月、4月、5月と、お客さまの購買動向に関するプラスマイナス、利益、粗利における影響としてのプラスマイナス、販売管理費においてのプラスマイナスなど、いろいろなプラスマイナスがありました。本日はそのようなプラスマイナスを1つずつご説明します。

総じては、プラスマイナスがありながらも、営業利益、当期純利益ともに年初の計画に対してプラス3パーセント程度、また前年同期比においてもプラス2割を超えるような増収増益を達成できました。売上においては、6ヶ月間で売上、売上総利益、販売管理費それぞれが当初の計画を上回りました。販売管理費においては、当初の計画からセーブできているかたちです。

また、第2四半期における特徴として、まだ購入いただいて間もないお客さまから10年以上購入いただいているお客さまに至るまで、リピート率、アクティブ率が上昇しました。従来、既存のお客さまからのリピート率やアクティブ率は、登録いただいてから徐々に離脱されるお客さまも出てくる中、徐々に下がっていきます。

その中で、お客さまに新たな商品をご購入いただき、平均の単価が伸びていくことで、既存のお客さまからの成長を実現してきたのですが、この四半期においては、いずれのお客さまもリピート率、アクティブ率が上昇しました。やはり、コロナ禍において、より多くのお客さまがオンラインで注文する購買行動が見られたのかと思っています。これは当社にとってはプラスだったのではないかと思います。

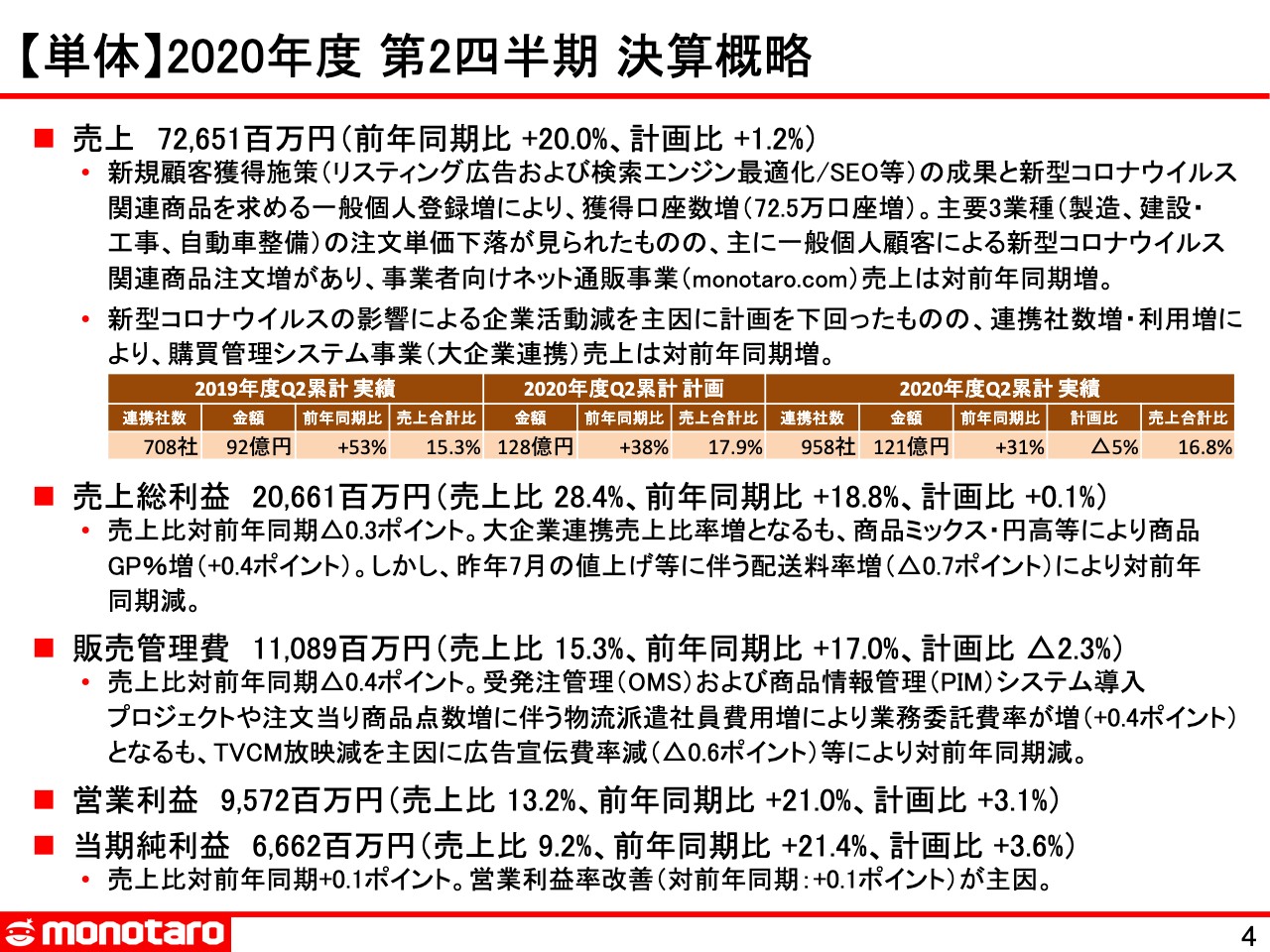

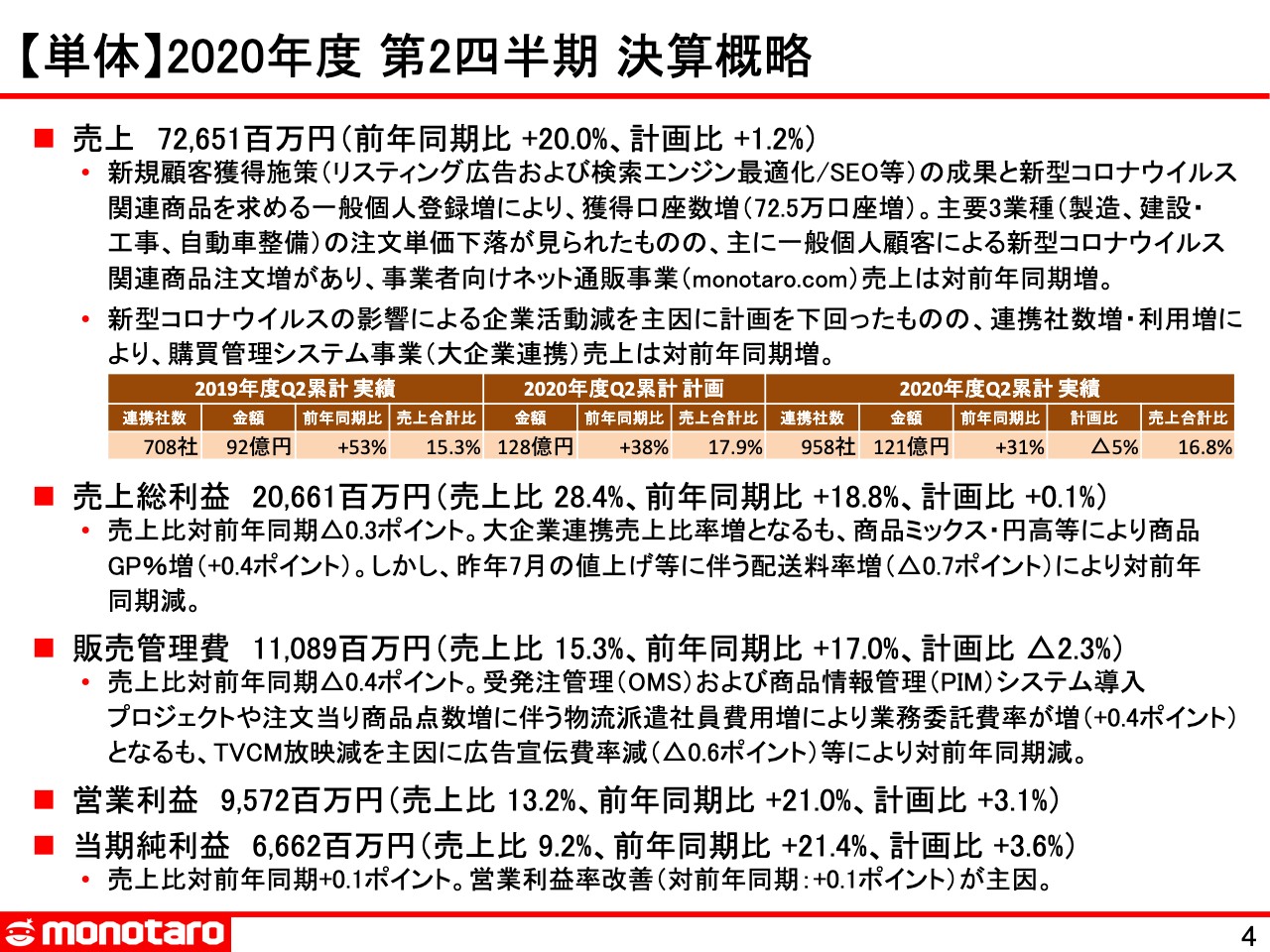

【単体】2020年度 第2四半期 決算概略

売上は726億5,100万円で、前年同期比プラス20パーセント、計画比プラス1.2パーセントでした。

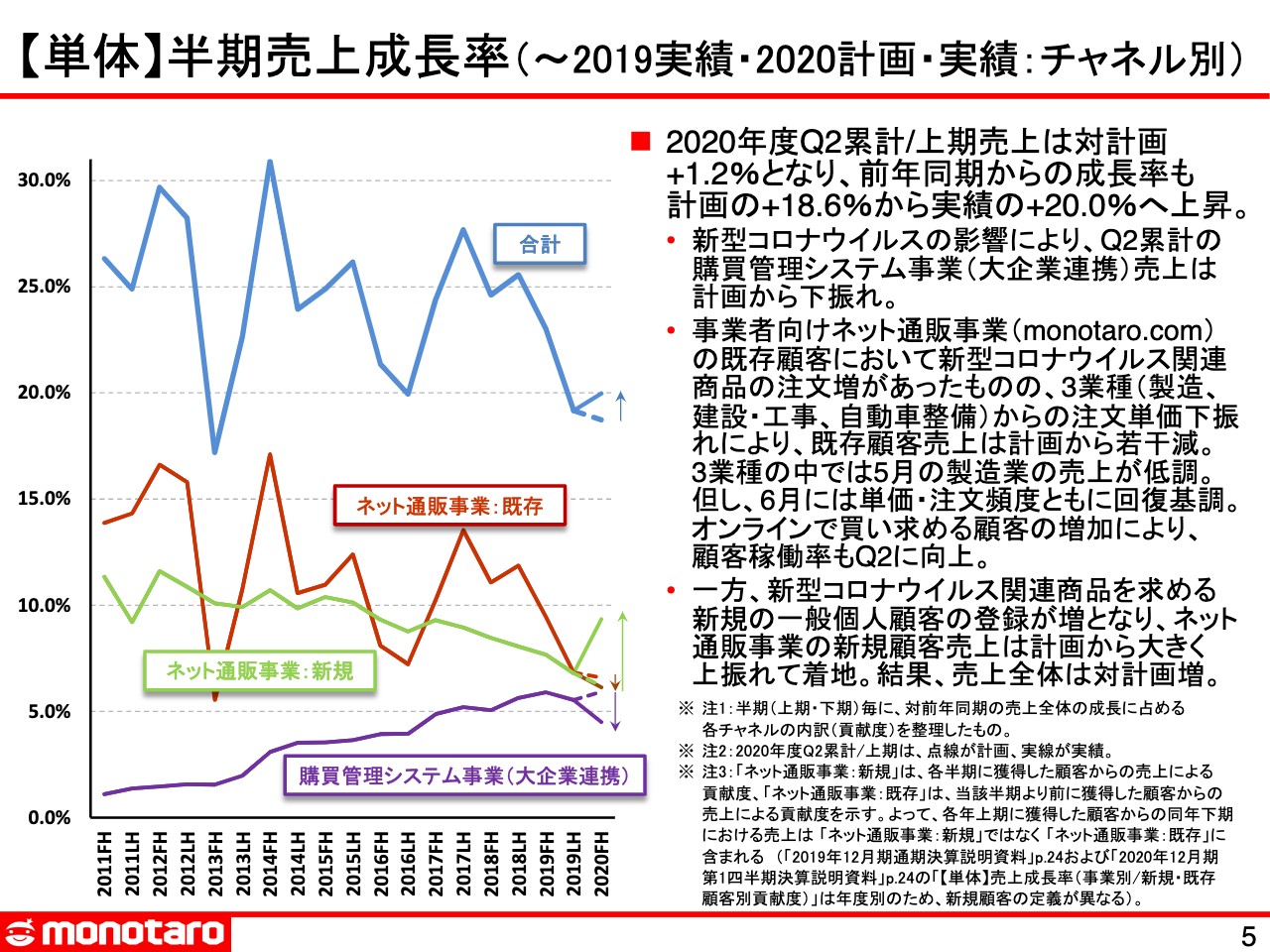

【単体】半期売上成長率(~2019実績・2020計画・実績:チャネル別)

今年の年初に公表した、過去10年に渡る年度ごとの成長率と、その中におけるネット通販事業「monotaro.com」での新規のお客さま獲得による成長、また、既存のお客さまの注文増による成長、この10年間注力してきた購買管理システム事業の大企業連携からの成長をそれぞれ半年ごとに割ったものです。

点線が年初の計画、実線が実際の数字となっており、全体の合計としては、年初の計画を1.2パーセント上回りました。内訳として、新規、既存、大企業連携の部分があります。新規においては、年初の計画に対してかなり大きくプラスに出ています。やはり新規のお客さまから新型コロナウイルス関連の商品の注文増があり、その中でお客さまの数、獲得数も、とくに2020年4月には17万を超えています。そのようなこともあり、新規のお客さまからの成長がプラスに貢献しています。

既存のお客さまからの成長の部分は、点線と実線がほぼ重なっているような状況で、カテゴリーによるプラスマイナス、また単価のマイナスとアクティブ率のプラスなど、いろいろなプラスマイナスあるのですが、おおよそほぼ計画どおりです。

大企業連携に関しては、若干マイナスに出ています。これはとくに2020年4月以降、緊急事態宣言下においてお客さまの需要が減退している中で、当初の計画に対してはマイナスとなりました。

売上総利益は206億6,100万円で、売上比では28.4パーセント、前年同期比ではプラス18.8パーセント、計画比ではプラス0.1パーセントです。売上は計画に対して1.2パーセント伸びた中で、売上総利益においてはプラス0.1パーセントということで、ほぼ同じでした。

【単体】2020年度 第2四半期 新型コロナウイルス・他影響

これらに対するプラスマイナスの要因を、6ページで表現しています。新型コロナウイルスによる影響で言うと、注文単価においては、既存の事業者向けの販売における平均単価が減となったことや、新規のお客さまにおいて、一般消費者のお客さまが伸びたことによって平均単価減となりました。また、企業ユーザーのお客さまにおける需要の減退により、平均単価が下がったことによって、配送料率が上がったということです。平均単価が下がっている中でも配送費そのものはそれほど変わりませんから、比率で見た場合にはプラスになります。この部分が0.3ポイントです。

商品カテゴリーの比率の変化によるマイナスの部分は、0.1ポイント分あります。オフィスサプライやオフィス家具、OAサプライのような、リモートワークのための需要に対する販売のカテゴリーの売上が増えました。これは全体の平均から比べると、粗利が低いカテゴリーになります。

一方で物流・保管用品や工具、作業工具のような、買い替え需要の商品に対する需要が弱まりました。平均の粗利よりも利益率がよい商品カテゴリーの売上の比率が下がったことによるマイナスインパクトによって、0.1ポイントマイナスになっています。

また、個人のお客さまは支払いの決済手段としてクレジットカードが多く用いられますので、クレジットカードの支払手数料率が売上に対して上がっています。これもマイナスの要因です。

プラスの要因でいうと、先ほども売上の増減要因のところでご説明したように、大企業連携の売上の比率が、昨年から比べると31パーセント増えていますが、年初の計画ではマイナス5パーセントになっています。ですので、大企業購買管理システムの事業で、ボリュームディスカウントの分が全体の中で下がったことによって、売上総利益に対してはプラス0.1ポイントのポジティブな上昇となりました。

その他の影響としては、のちほど詳しく説明しますが、海外ロイヤリティの受領額が増えています。ただ、これは全体の売上、または全体の売上総利益の成長の中で言うと、インパクトとしてはほぼない状態に近いのですが、2020年1月から私も親会社のGrainger社のEndless Assortmentというオンライン事業のマネージングディレクターを務めるようになり、とくにアメリカのZoro USの損益を改善することに注力してきましたので、その結果も徐々に見えてきていると思っています。

続いて、販売管理費における新型コロナウイルスの影響は、すべてがコロナウイルスの影響というわけではないのですが、大きなものでいうと1つはシステムの導入・稼働が遅れています。開発のチームがそれぞれのソフトウエア、OMSもPIMも海外からのベンダーの商品を導入していることもあり、そこにおいて、コロナによってそれぞれ開発チームは帰国もありましたので、時間がかかっています。

それだけがすべてではないのですが、当初2月や3月にリリースを予定していましたし、第1四半期の決算発表でも「第2四半期の中頃から終わりにはリリースできるのではないか」と見通しをお伝えしていたのですが、結果現状としては、9月以降の稼働に向けてテストを行なっている状況です。

その分、稼働が遅れたことによる減価償却費の開始が遅れていること、また、サーバー等もそうなのですが、その他インフラなどの経費の部分の利用料が下がっていることなどを合計すると、0.2ポイント販管費にはマイナスに、損益に対してはプラスに出る状況です。また、出張費なども国内・海外ともにほぼ行なっていませんので、その分の費用もプラス0.1ポイントとなっています。

一方で社員の安全を確保する上でも、在宅勤務のための費用が0.1ポイントかかっています。在宅勤務の関連費用のかたちで、通信費や備品としてのモニター、システムの利用料などをこの2月、3月から一気に準備をしています。

また、第1四半期の決算でもご説明しましたが、社員並びに派遣社員等に対する特別支援金、食事手当の支給を行なっています。若干少なくはなっているのですが、ほぼ上期の見込みどおりの支給で、プラスマイナスがありました。

その他の影響では、採用の計画が少し遅れています。あとは物流センターの補修の契約の締結が遅延しており、この分は期ずれとなります。

その他0.3ポイントあり、年初の計画では販売管理費は売上に対して15.8パーセントで見込んでいたものが、15.3パーセントで着地しています。結果、営業利益は95億7,200万円で、売上に対して13.2パーセント、計画に対してはプラス3.1パーセント、前年同期比ではプラス21パーセントとなっています。また、当期純利益においては、計画比ではプラス3.6パーセント、前年同期比ではプラス21.4パーセントで、66億6,200万円になっています。

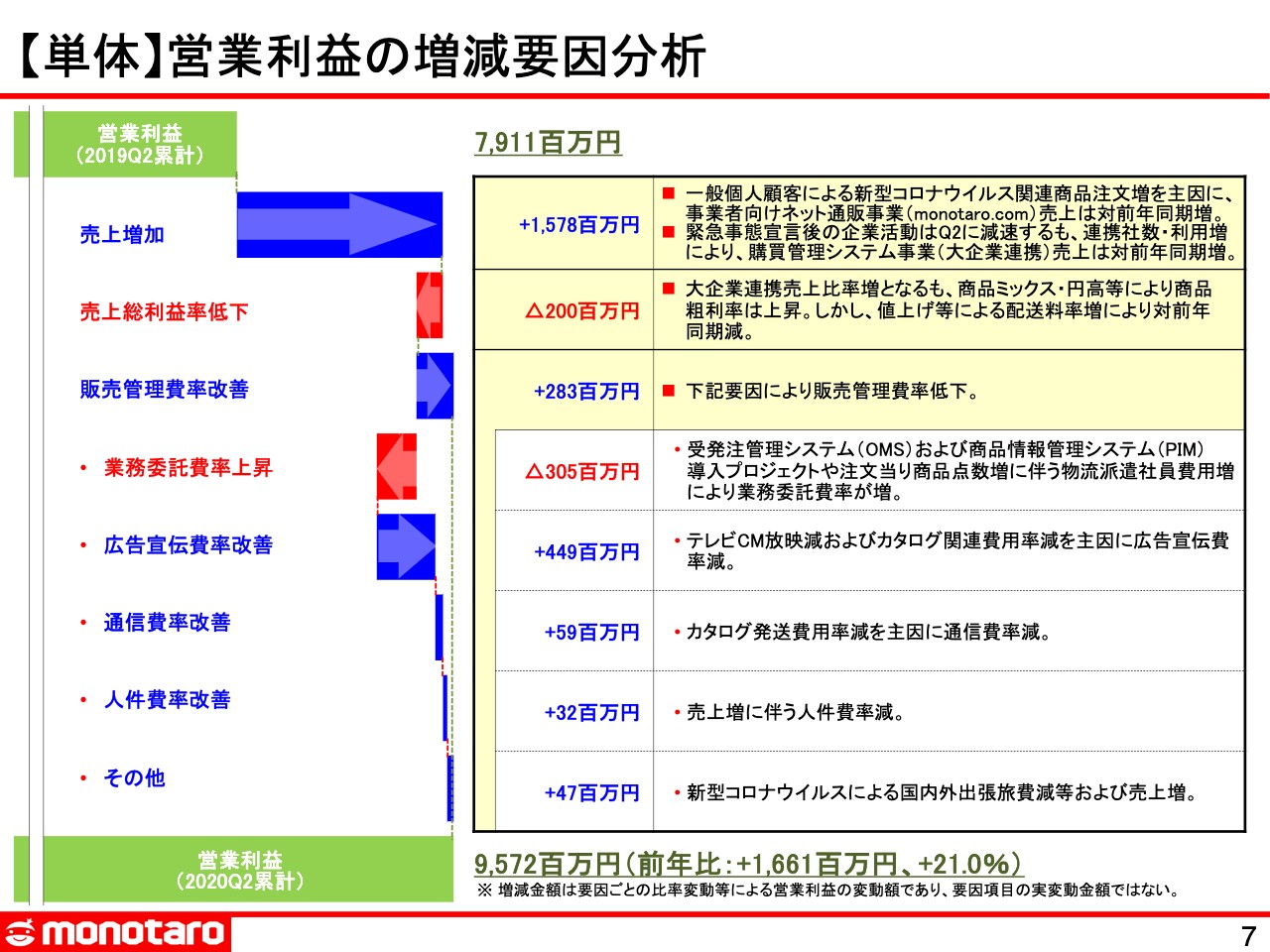

【単体】営業利益の増減要因分析

スライドは、単体での営業利益の増減要因ですが、前にご説明した部分になります。また、広告宣伝費の改善で、テレビCMの放映を引き続き取りやめていること、カタログの費用のより効率的な制作と配布などの要因によって、広告宣伝費率は下がっています。

一方でオンライン広告に関しては、引き続き積極的な顧客獲得を行うとともに、のちほどご説明しますライフタイムバリュー、顧客生涯価値が、やはり個人のお客さまと法人の事業者のお客さまでは10倍、20倍違うところがありますので、より事業者のお客さまを獲得していくためのマーケティングにフォーカスしていかなければならない状況です。

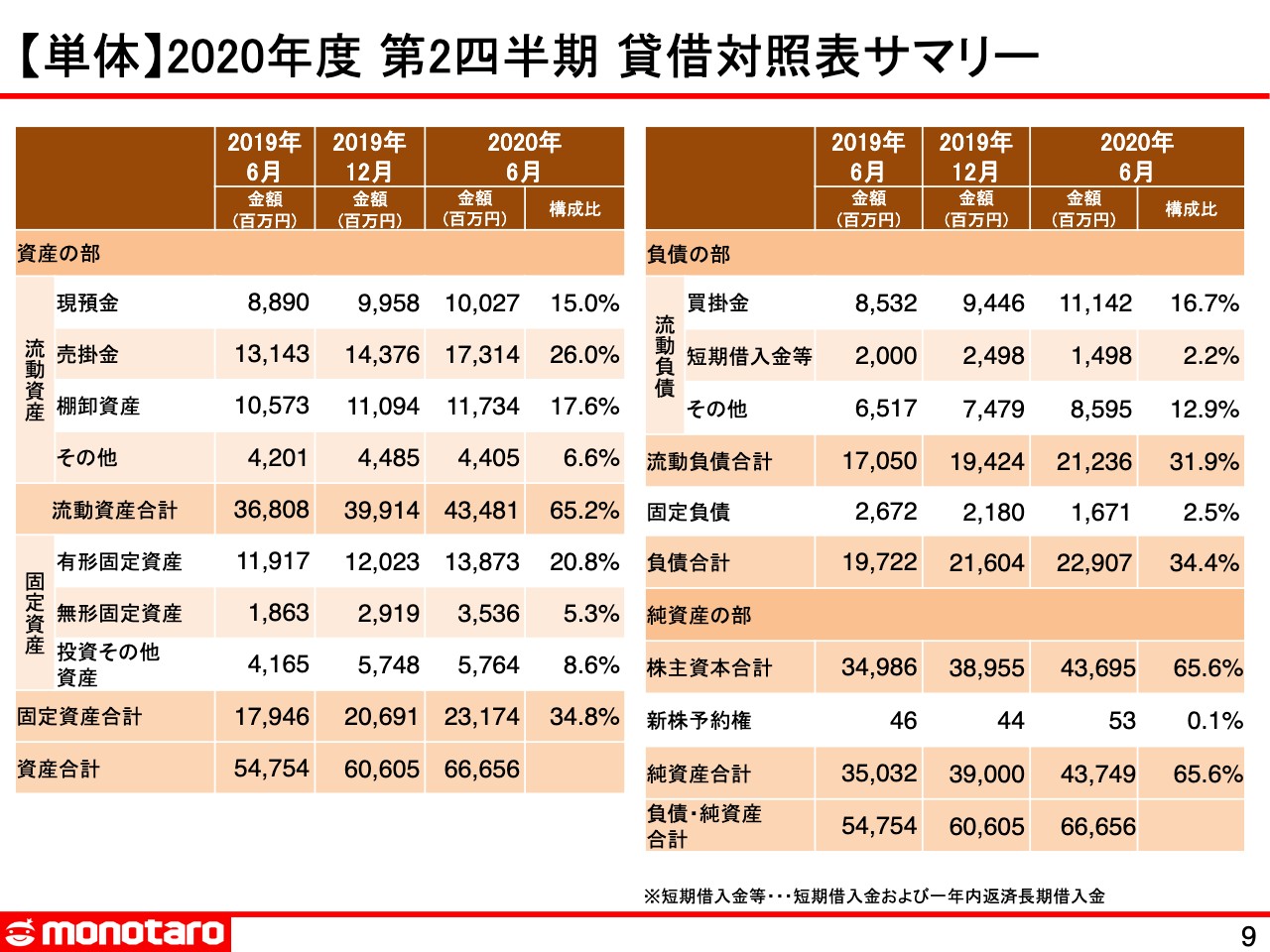

【単体】2020年度 第2四半期 貸借対照表サマリー

続いて、単体での貸借対照表のサマリーです。一部、棚卸資産、在庫が売上に対してそれほど伸びていない状況です。中国も含めた海外からの輸入商品の在庫量が少し減っていることや、国内の保有商品に関しても回転が上がっていることもあって、在庫は点数で見ても、金額で見てもあまり伸びていない状況ではあります。引き続きお客さまの利便性を向上していくためにも、下半期においては、笠間、尼崎市の両センターにおける在庫点数の拡大を目指していきたいと思っています。

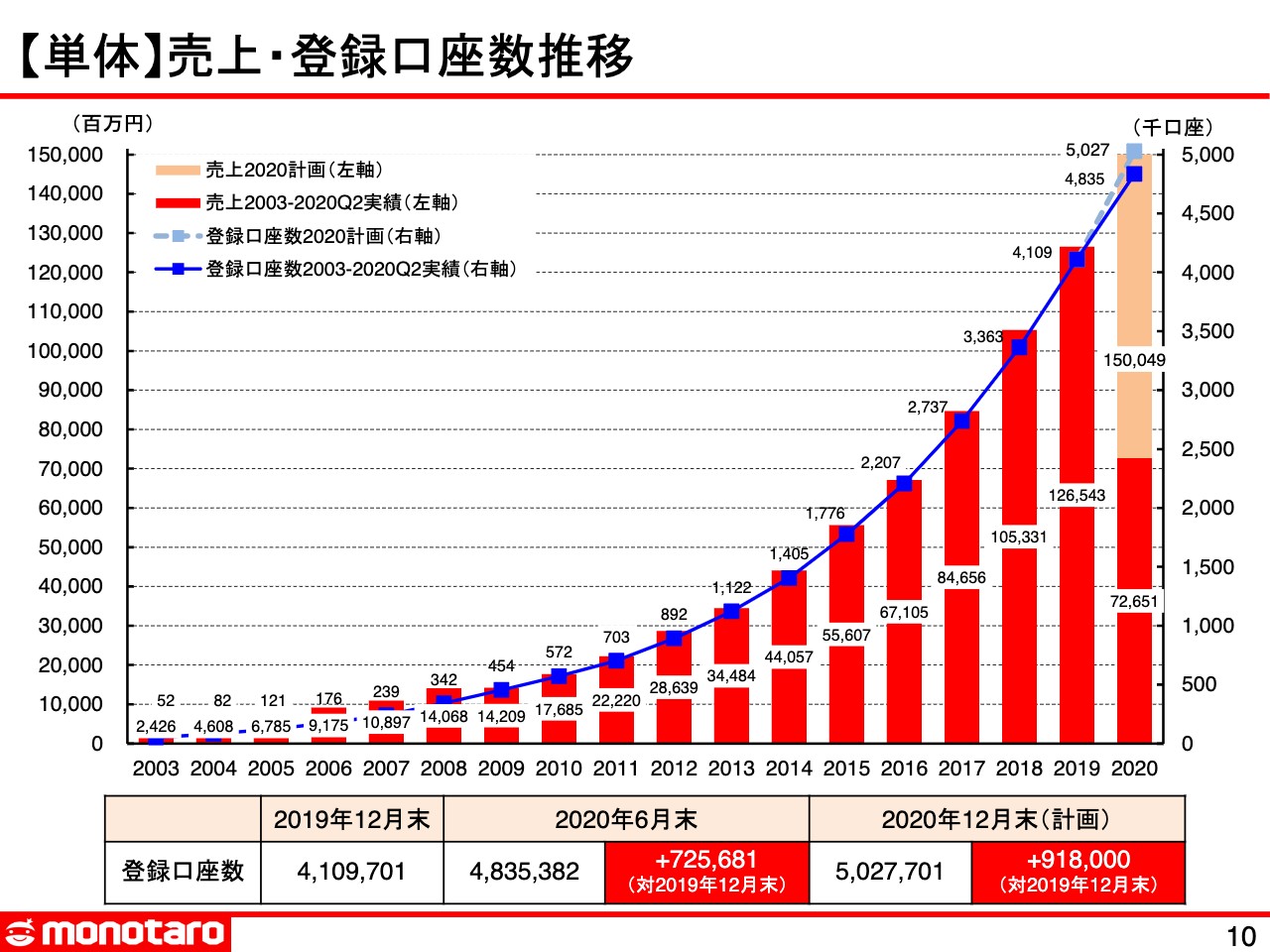

【単体】売上・登録口座数推移

顧客獲得数です。年初に1年間で91万8,000顧客を獲得することを目標にスタートしましたが、6ヶ月間ですでに72万5,681のお客さまを獲得できています。

繰り返しですが、2020年10月で創業20年になります。最初の10年間は、中小企業のお客さまを中心とした事業を拡大してきました。引き続き、中小企業のお客さま、事業者のお客さまに注力しながら、製造業から工事業、自動車整備業、その他のお客さま、あらゆる産業のお客さまに対して、原材料以外の商品を提供できるサービスを築いていきます。この10年間は、そこで築き上げた商品の販売のためのプラットフォームを大企業のお客さまにも提供していきます。

これまでは個人のお客さまの対しては「IHC」という別サイトへ誘導していましたが、「Google」に広告を出していくにあたって「いかなるお客さまの利用も妨げられない」ということで、個人のお客さまの導線を徐々に築いてきました。

その中でコロナに関係なく、個人のお客さまのフラグをしっかりと獲得し、長期的な顧客生涯価値を計算するための重要なデータとするために、個人のお客さまの登録の導線を新たに開発準備行い、4月にリリースしたわけです。このようなこともあって、また、コロナによる個人のお客さまの商品の需要も大きく増大したことによって、顧客数の獲得が4月以降一気に進んでいます。

繰り返しになりますが、当社としてよりユニバーサルなサービスとして提供していくために、いかなる規模のお客さまに対してもよりご満足いただけるサービスを提供するためのシステムの開発から物流センターの拡張に至るまで、ずっと行なっていきます。

やはり同じマーケティングコストを投下するにあたって、事業者のお客さまを獲得することは、将来の成長のためにも非常に重要なポイントになっていますので、引き続き第2四半期においても注力していきます。そのための人員の獲得もそうですし、数多くのトライアルということも行なっていくことを考えています。

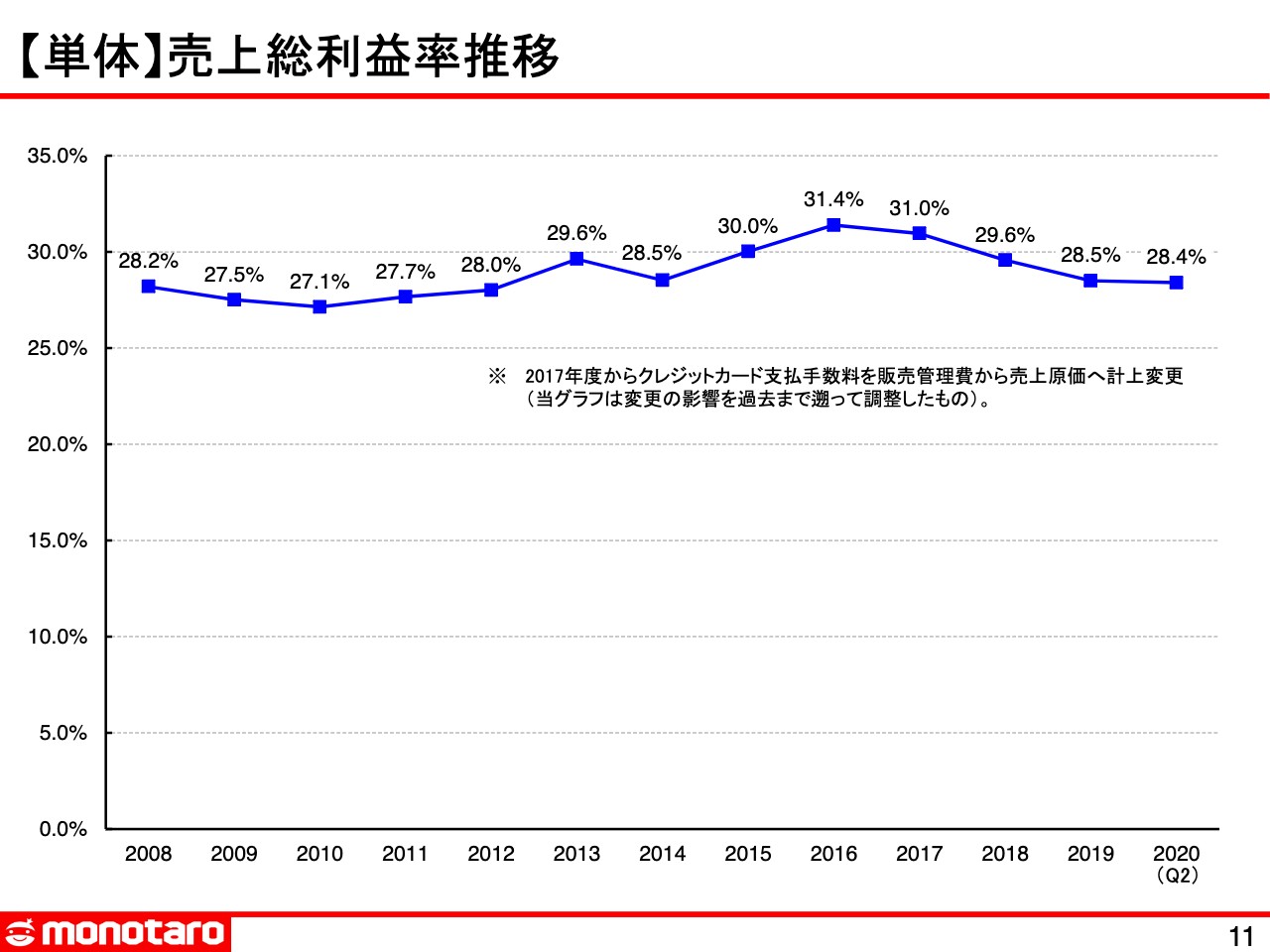

【単体】売上総利益率推移

こちらが単体での売上総利益率の推移です。昨年7月にヤマトや佐川の再度配送費の値上げがあった分が、今年の上半期においては売上総利益率を下げる要因にもなっています。この2年間、3年間ぐらいで、物流費の上昇によって利益率は下方に推移している状況です。その中でもこの1年間ぐらいは大手のキャリアからSKのほうに徐々に切り替えていきます。

その中で、サービスレベルのコントロールとコストのコントロールを行おうとしていますが、引き続きオーダーマネジメントシステムの導入等も含めて、お客さまによりご満足いただけるサービスを、利益率をしっかりとコントロールしながら提供しようと考えています。

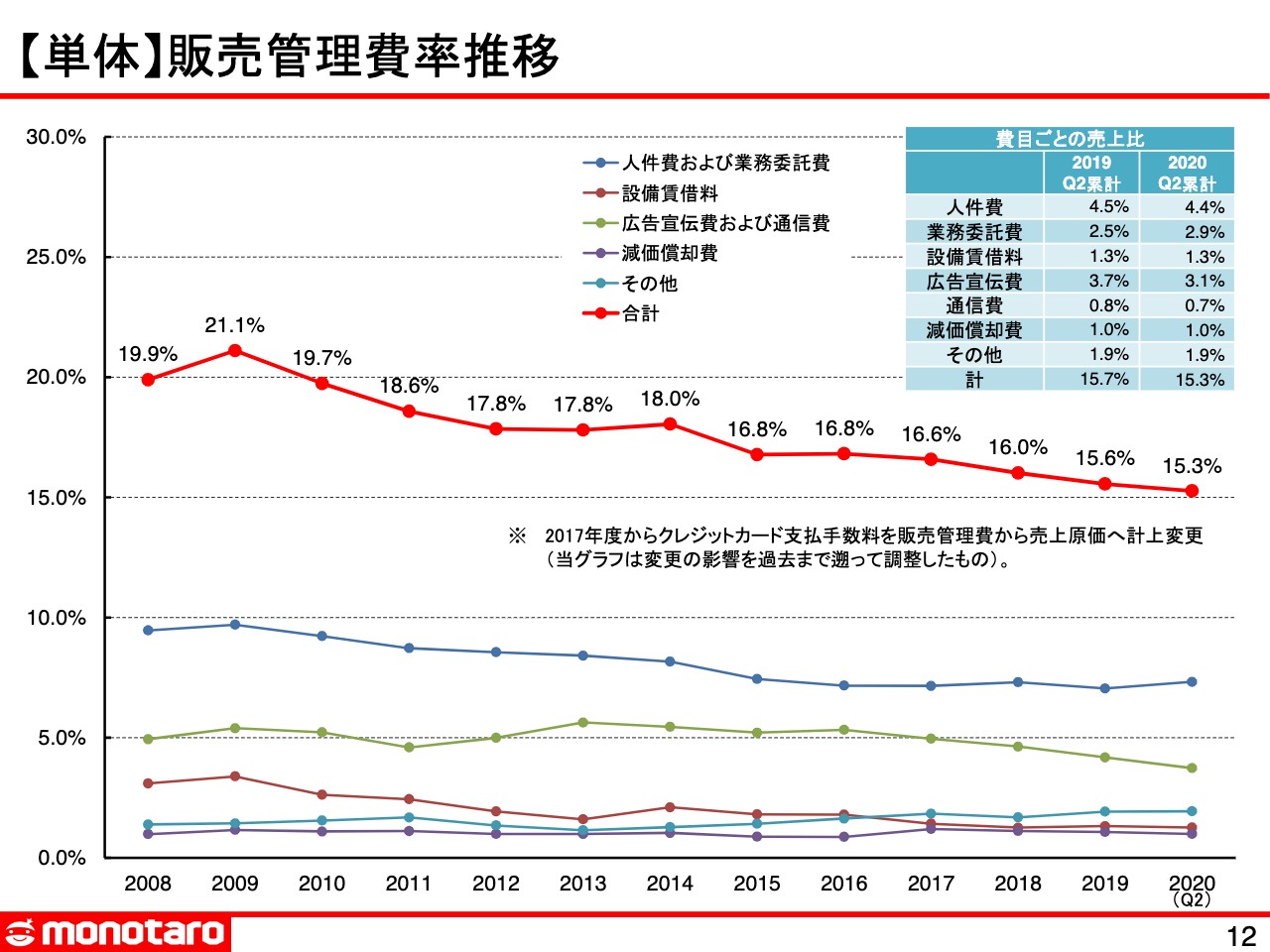

【単体】販売管理費率推移

続いて単体の販売管理費率の推移です。こちらは一貫して下がってきています。2014年においては、尼崎の現センターの開設もあり、17.8パーセントから18パーセントに販管費は上昇しましたが、その後もなだらかに下がってきています。この半期においては、15.3パーセントまで下がってきている状況です。

こちらについては引き続き、将来のための投資、物流センターなどへの投資、ソフトウエアへの投資もあります。また、お客さまへのサービスレベルの投資、新しい顧客に対する投資、よりよいサービスを提供するための人員の採用などを続けていきますが、売上や成長に対してコストコントロールをうまく行なっていくことによって、販管費は今後も下げていく方向で取り組んでいきたいと思います。

ただ、今後物流センターへの投資とそこでの償却のスタートなどもありますので、若干のプラスが出るときもあるかもしれないのですが、総じて中期、長期のスパンでいけば、さらに下がっていくのではないかと思っています。

【連結】2020年度 第2四半期 損益計算書サマリー 2/2

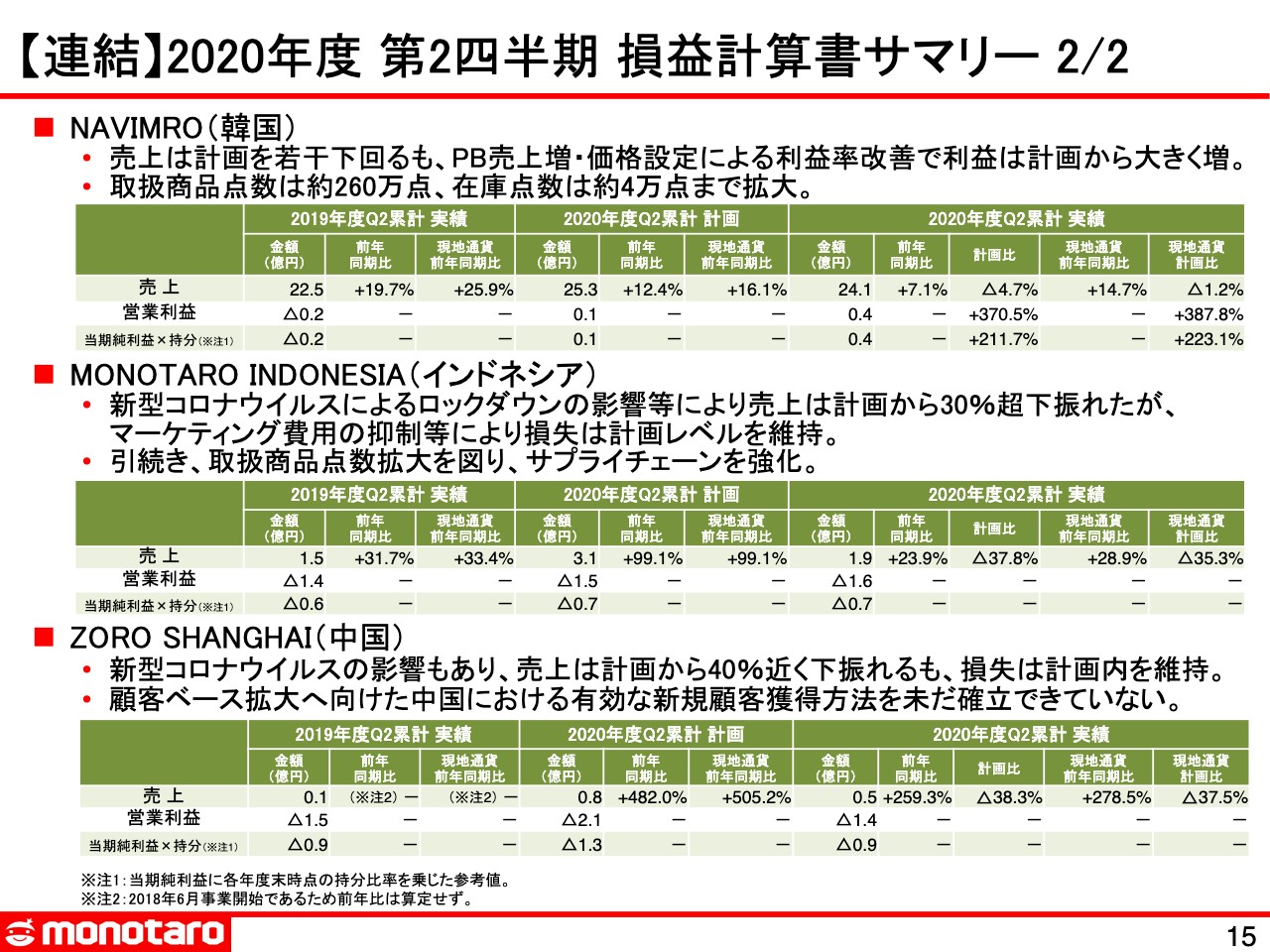

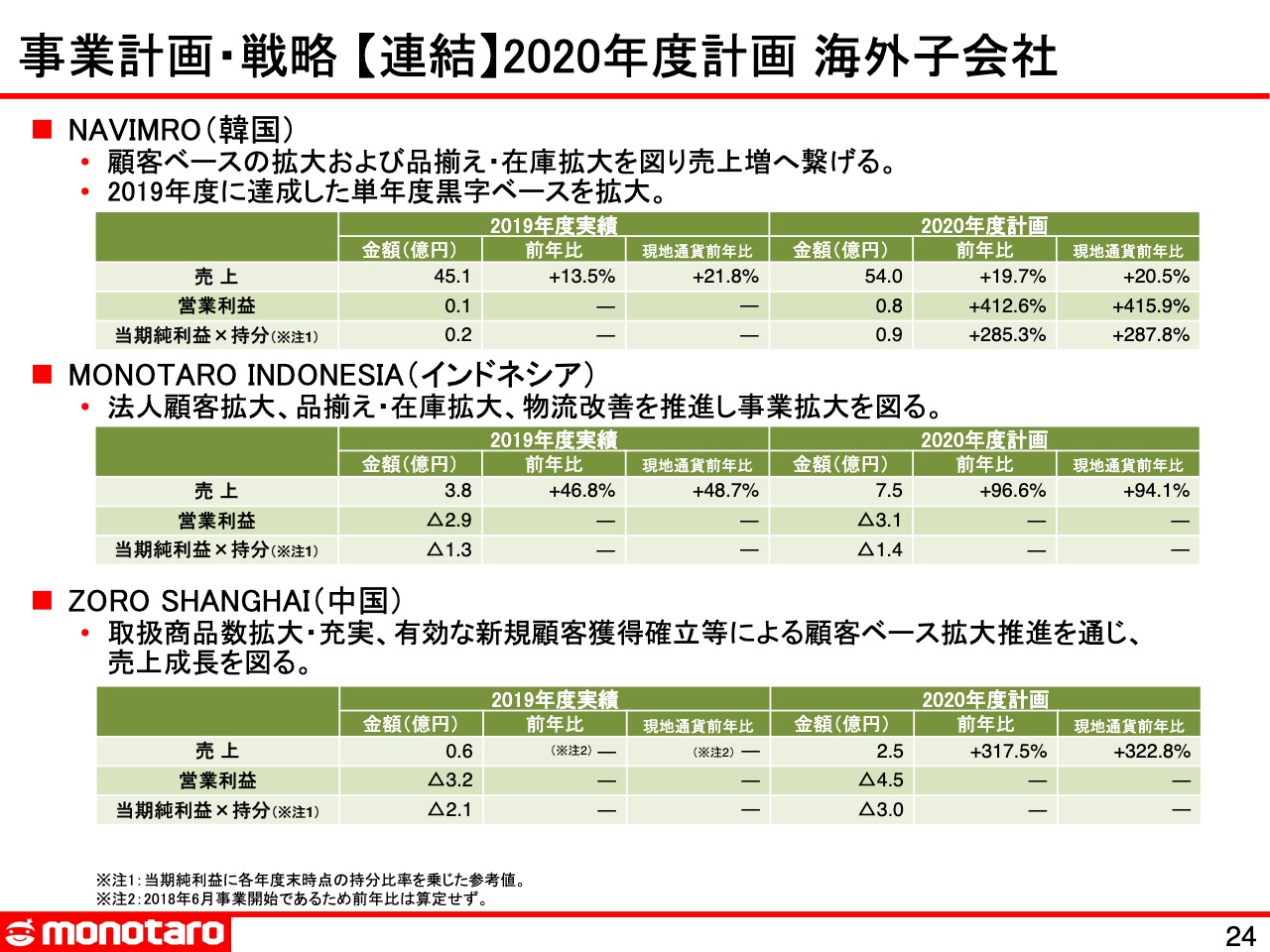

連結の損益についてです。まず韓国ですが、売上は第2四半期の累計実績で24億1,000万円、前年同期比でプラスの7.1パーセントとなりました。ウォンベースではプラス14.7パーセント、計画比では円ベースで4.7パーセント未達、ウォンベースで1.2パーセントの未達でした。

韓国は、我々が海外で事業を展開していますインドネシア・中国・韓国の中では、一番コロナの影響が小さかった状況ですが、売上は計画を若干下回りました。韓国経済そのものは好調とはとても言えない状況ですし、もちろんコロナの影響もありましたが、その中で昨年初めて通年での黒字を達成し、この半期においてもそのトレンドを維持し、さらに拡大している状況です。

営業利益においては、半期で4,000万円、計画比ではプラス370パーセント、ウォンベースでも387パーセントですので、当初の計画に対してはかなり上振れています。金額はそれほど大きなものではないのですが、韓国のチームにはより多くのプライベートブランドを導入し、取扱商品点数も260万点まで到達していますし、在庫点数も4万点まで拡大しています。その中で、売上は若干未達でしたが、販管費をうまくコントロールしています。

インドネシアは、海外3ヶ国の中でコロナの影響を一番受けている国ではないかと思っています。そのような影響の中で、計画比に対して売上は1億9,000万円、計画比マイナス37.8パーセント、前年に対してプラス23.9パーセントではありましたが、大幅に未達での着地となりました。

また、ルピアベースでも、前年同期比プラス28.9パーセント、計画比マイナス35.3パーセントというかたちです。ただし、マーケティング費用等の抑制を行うことによって、損失については計画レベル内で収まっています。

このような状況ですが、引き続き取扱商品点数の拡大を行う、ローカルの商品、ローカルのブランドをより多く登録していくことによって、ワンストップでインドネシアのお客さまにサービスを提供するサプライチェーンを強化していきたいと思っています。

ZORO SHANGHAI(中国)は、とくに第1四半期に新型コロナウイルスの影響がありました。売上は計画から40パーセント近く下振れています。ただし、インドネシア同様に損失は計画内を維持しています。

創業来の課題でもあるのですが、検索エンジンを活用した顧客獲得が有効に機能していません。インドネシアでも韓国でも、またZOROを展開している欧米においても、日本においても、基本的に当社の顧客の最初の接点はお客さまが必要とする商品を検索エンジンで検索することです。「Google」「Yahoo!」、韓国では「NAVER」などの検索エンジンを通した顧客との接点がありますが、中国では「Baidu(百度)」という検索エンジンを通してなかなか築けません。

一方で、購買や調達のための検索というものが「アリババ」や「ジンドン(京東)」などの大手のマーケットプレイスまたはショッピングサイトによっており、当社としては接点は作れています。初回の注文をいただくための信頼を得て、そこから一旦注文いただければ、2回目以降のリピート率もあります。ただ、最初の事業を軌道に乗せるだけの顧客はなかなか確立できていない状況です。下半期においても引き続き、顧客獲得の新たな方法を確立していくことにさまざまなトライアルを行っていきたいと思います。

売上は0.5億円、前年同期比では259パーセントで、もちろんプラスにはなっていますが、残念ながら計画比に対しては38.3パーセントの未達です。人民元ベースでも37.5パーセントの未達でした。

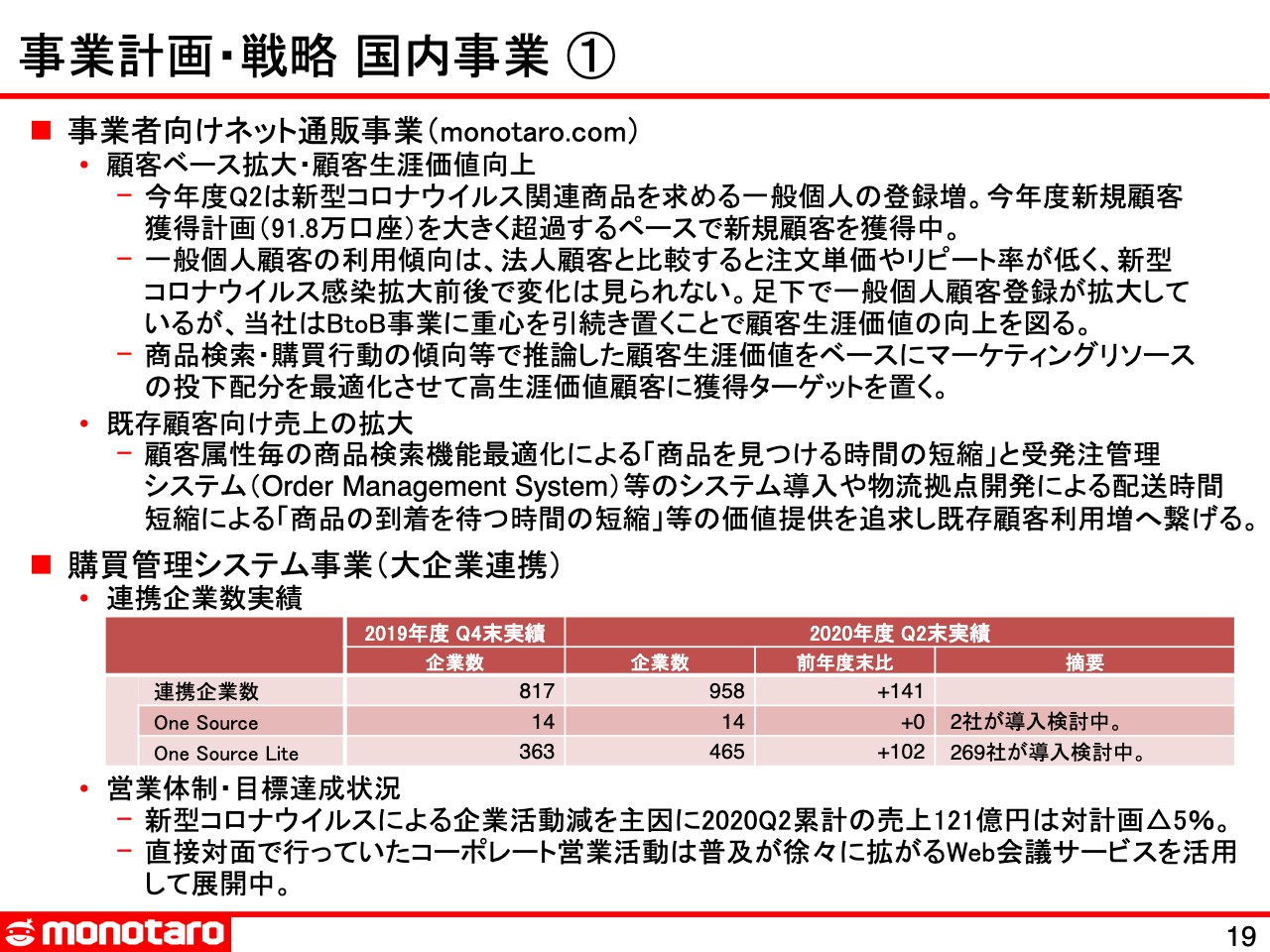

事業計画・戦略 国内事業①

続いて、下半期の事業戦略、事業計画についてご説明します。引き続き下半期もコロナの影響がなかなか見通しにくい状況にあると思っています。その中でも、商品面においてもそうですし、お客さまのセグメントによるプラスマイナスはさまざまあるとは思いますが、当社としては、変わらずシステムの導入または物流センターの準備なども通して、より多くのお客さまに対して利便性の高いサービスを提供していくことを目指していきたいと思っています。

既存顧客向けの売上の拡大ということで、顧客属性ごとの商品検索機能最適化を引き続き、システムの開発、データベースの開発、アルゴリズムの開発に注力していきます。

「商品を見つける時間の短縮」はお客さまと商品、お客さまが必要とする商品と実際の検索結果またはレコメンデーション、商品推薦、それによるマッチング、また、よりよい検索結果を提示するための商品情報管理システムの開発・リリースを行なうことです。

また、お客さまが注文後、受発注の管理システム、Order Management Systemを稼働させていくことや、物流拠点の開発による配送時間の短縮によって、「商品の到着を待つ時間の短縮」を実現していきたいと思っています。

購買管理システム事業(大企業連携)は、第2四半期末で958社という連携企業数です。この半年間だけでも141社のお客さまとの連携がスタートしています。もう間もなく1,000というかたちが見えてきます。

営業体制においては、コロナの中で直近6月、7月と徐々に対面での営業等を強化できる状況になってきたと思ったのですが、ここに来てやはりまたオンラインを中心としたコーポレート営業活動を行わざるを得ない状況です。やはりお客さまにおいても、Webを通した営業活動も非常に浸透してきていると感じています。対面のよさもありますが、Webなどによるお客さまへ当社のサービスをご理解いただくための活動にも非常に効果はあると思っています。

ただ、そのような中でもやはり、全体の需要そのものは減退している状況ではあるため、そこに関してはこの下半期においてもなかなか見通せない状況かと思います。

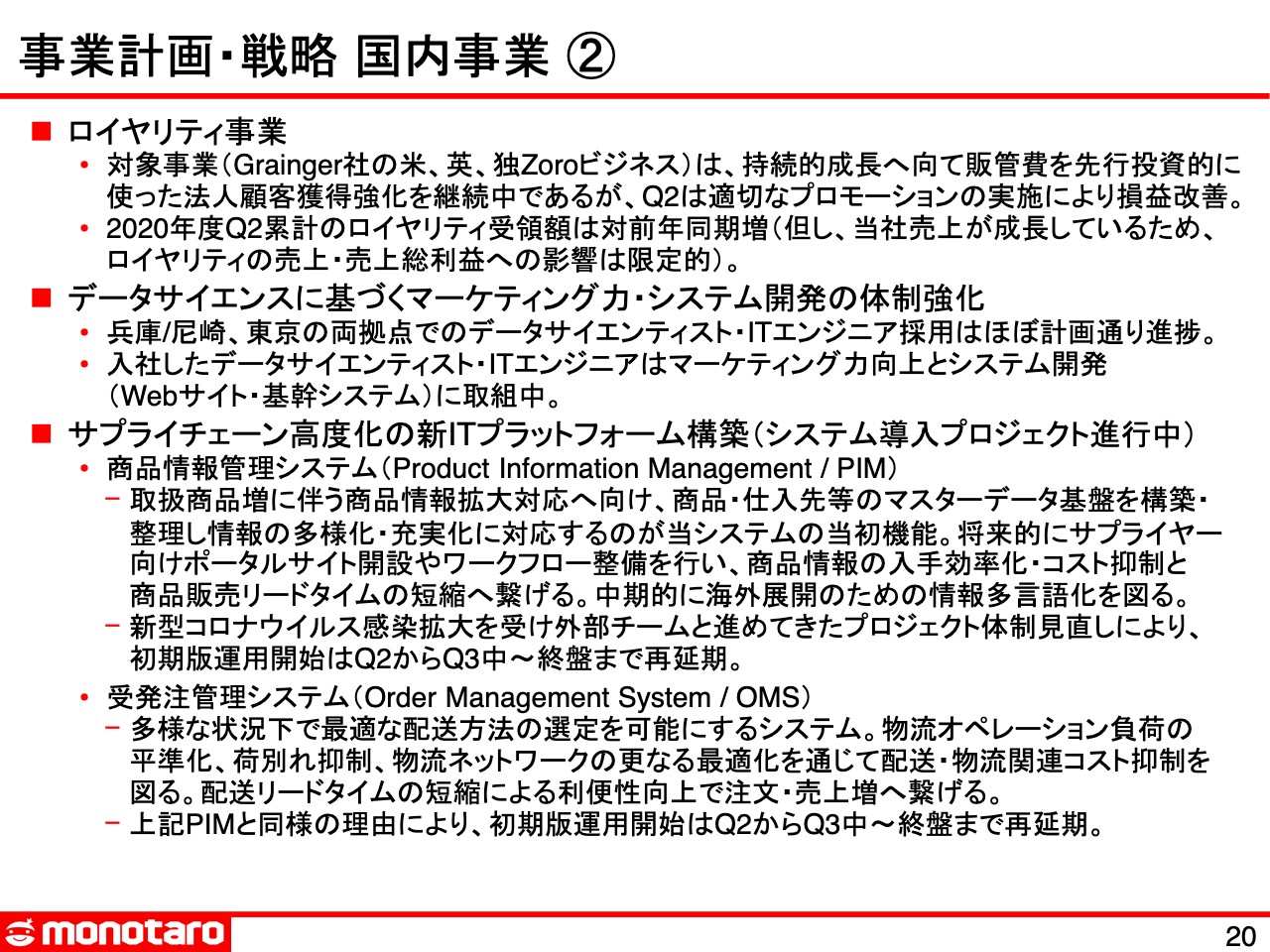

事業計画・戦略 国内事業②

ロイヤリティ事業です。先ほども少しご説明しましたが、Grainger社のアメリカ、イギリス、ドイツのZoroのビジネス、とくにアメリカにおいては、昨年持続的な成長、将来への成長のようなかたちで、販管費、主にマーケティング費用、マスマーケティングでの広告、ITのシステム開発のエンジニアを中心とした先行的な人員の採用等の投資によって、この2年間当社が受け取るロイヤリティそのものは徐々に下がっていました。

この第1四半期、第2四半期は、アメリカのチームとコミュニケーションしていく中で、適切なプロモーションの実施またはインセンティブ……いわゆるディスカウントをうまくコントロールしました。

プロモーションを行うにあたって、例えば「モノタロウ」であれば、実際にあるプロモーションを行い、A/Bテストのようなかたちでプロモーションを実施しないお客さまと実施するお客さまでの売上の差、利益の差をコントロールしながら、継続して行うプロモーションや、実際テストとしてはうまくいかないものを見極めて行ってくいわけです。

これと同じようなことはアメリカでも実施はされているのですが、売上や利益率、販管費をうまくコントロールし、その中から利益とキャッシュを生み出し、将来に対する投資を行なっていきます。これを実現していくことによって、持続的な成長が初めて築き上げられると思っています。

2020年度第2四半期までのロイヤリティの受領額は、対前年同期比では増えています。ただし、先ほどもお伝えしたように、当社売上が成長しているため、売上・売上総利益に対する影響は限定的ではあるものの、よいトレンドが徐々にではありますが見えてきているかと思っています。

データサイエンスに基づくマーケティング力・システム開発の体制強化は、引き続き、東京並びに兵庫県尼崎の本社の両拠点で開発を拡大させています。チーム体制も開発のプロダクトも、徐々によいかたちでできているのではないかと思っています。

サプライチェーン高度化の新ITプラットフォームの構築は、繰り返しになりますが、商品情報管理システム、受発注管理システムともに、現状は第3四半期の中盤から終盤にかけてのリリースのため、取り組んでいます。

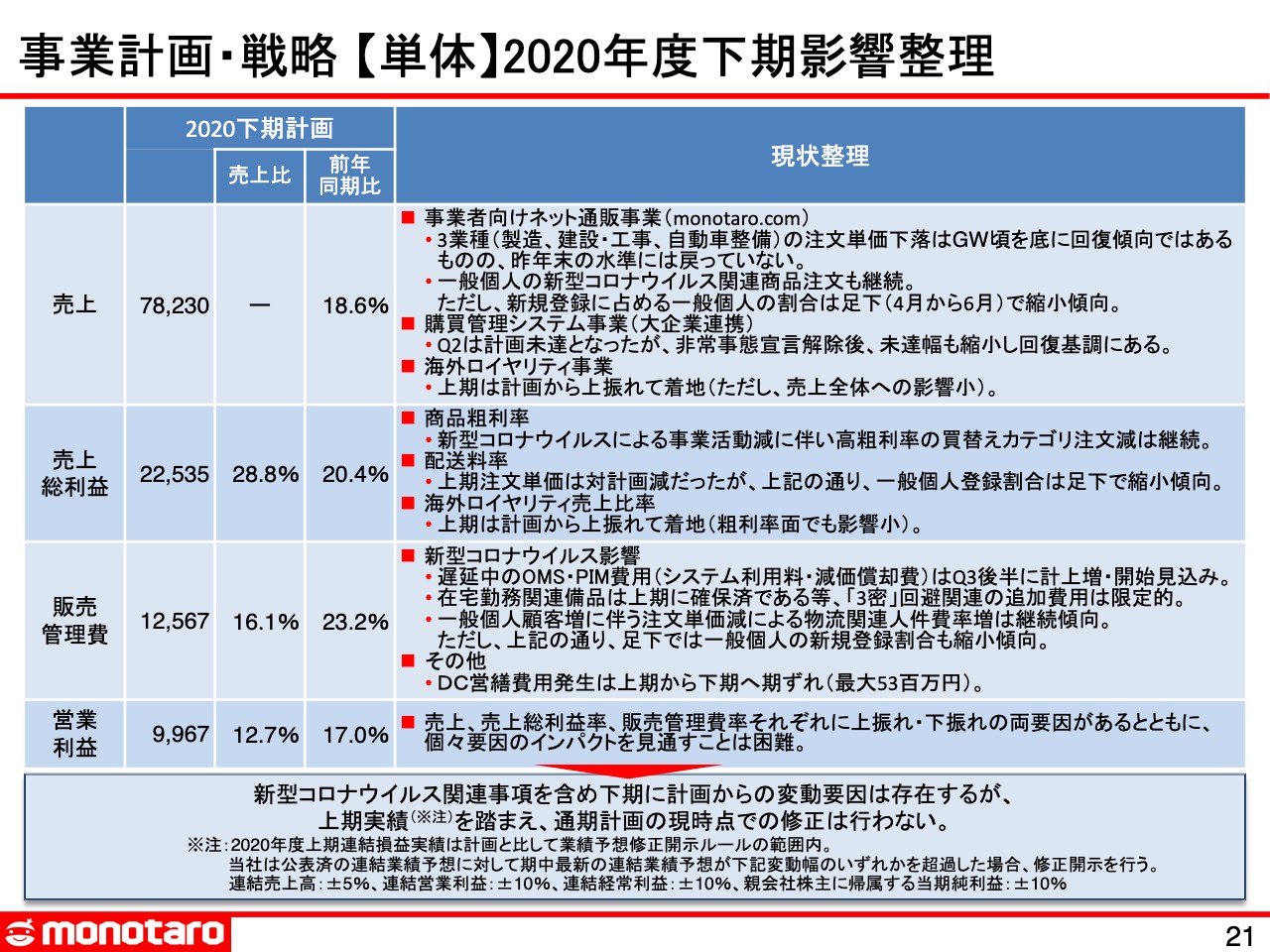

事業計画・戦略 【単体】2020年度下期影響整理

その他では、繰り返しですが、やはり下半期もプラスマイナスが見られる中で、全体的なトレンドとしては、コロナウイルスの感染状況が拡大すれば、その分特定のカテゴリー、また特定のお客さま、消費者のお客さまの部分での比率が上がり、単価は残念ながら下がっていきます。しかし、事業者のお客さまを含めて、オンラインでの購買をより増やしていきます。

期待するのは現状ではかなり難しい話だと思いますが、ワクチンによって今の現状が徐々に危機としてはなだらかに回復する状況になれば、事業者のお客さま、また大企業のお客さまからの注文と、そこにおける単価が上がると考えられます。一方で、個人のお客さまの感染の対応のためのカテゴリー、またお客さまそのものからのご登録は下がっていきます。

どちらの方向に行くにしてもプラスマイナスがあるのだと思いますが、一番のワーストケースは、ここから冬に向けて感染状況が悪化する中で、経済活動が停滞する状況です。現状としては、このようないくつかのシナリオを見通してはいるのですが、どのシナリオになるかはまったく判断できるものではありませんので、通期の計画は現時点からの修正は行わないと判断しています。

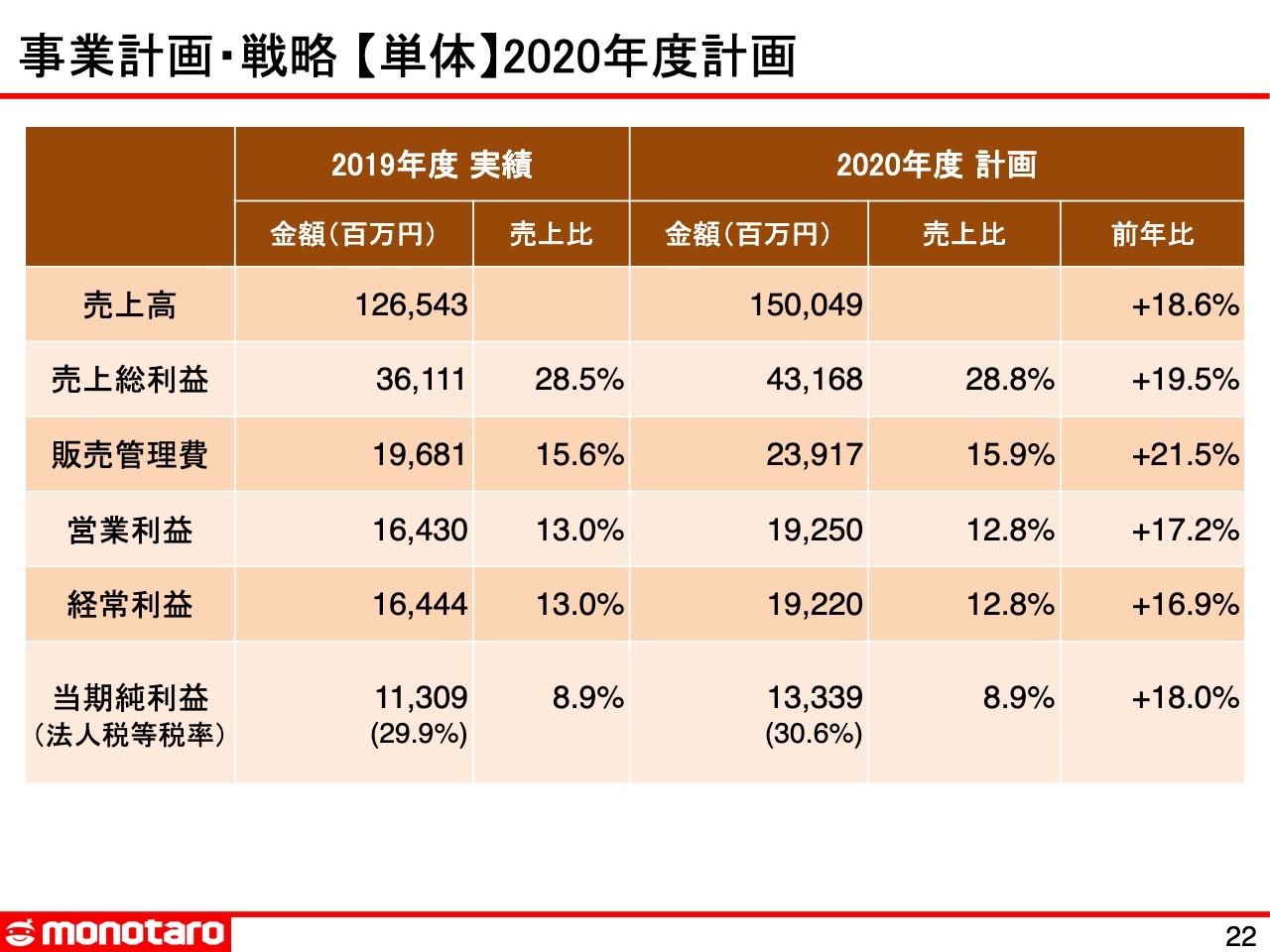

事業計画・戦略 【単体】2020年度計画

よって、年度の計画としては、売上高約1,500億円、売上総利益431億円6,800万円、販売管理費239億1,700万円、営業利益192億5,000万円、経常利益192億2,000万円、当期純利益133億3,900万円という、年初の計画を引き続き置いています。

事業計画・戦略 【連結】2020年度計画 海外子会社

コロナの影響は国ごとに違うのですが、韓国においてはこれまで行ってきたことを愚直に続けていき、さまざまなトライアルを行います。また、これはZoroのビジネスもそうですが、日本で得た知見、事業での知見を海外に広げていくだけではなく、海外から学んで日本に持ち帰ることによって、我々がまた新たなチャレンジができます。そのような事業ベースを築きたいと思っています。

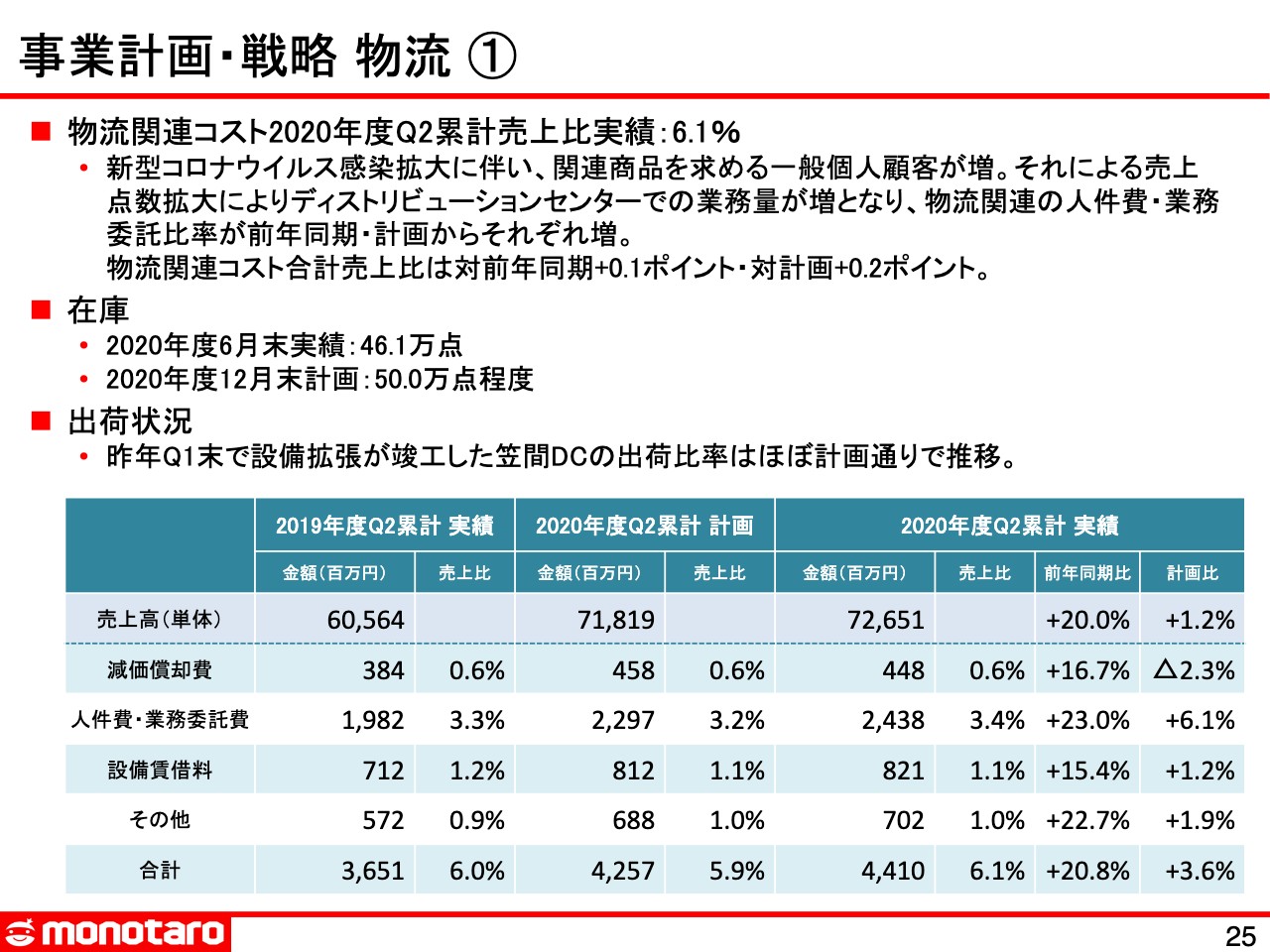

事業計画・戦略 物流①

続いて物流です。物流関連コスト2020年度第2四半期累計は、売上比で6.1パーセントでした。単価が下がることによって、同じ売上を築くために必要な出荷行数・入荷行数が膨れます。それによって、物流関連の人件費や業務委託比率が前年同期、または計画から膨れてました。

2020年3月に1人の感染者が出たのですが、しっかりとした危機管理対策でお客さまに安定したサービスを提供しました。非常に大変な6ヶ月だったと思いますが、チーム一丸となって非常によくがんばってくれたことに感謝しています。

2020年度第2四半期の累計は、人件費が計画比プラス6.1パーセントとなっています。合計でも年初の計画比で3.6パーセントです。減価償却は約1,000万円減って、マイナス2.3パーセントになっていますが、ほぼ計画どおりです。全部の金額はそれほど大きくはないので、一番大きな差でいうと、人件費と業務委託費の部分になっています。

事業計画・戦略 物流②

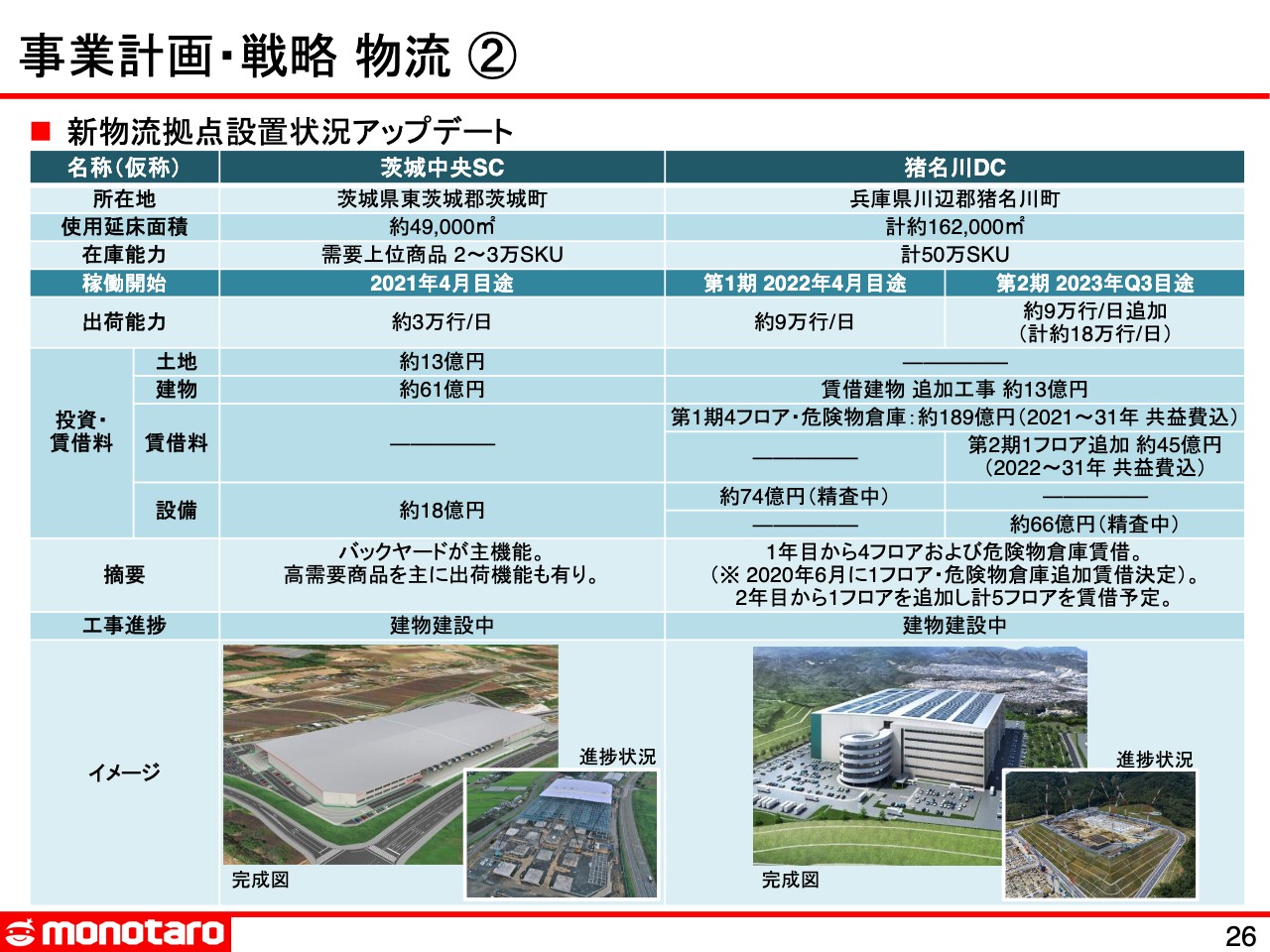

新物流拠点設置状況のアップデートとして、茨城中央サテライトセンターの現状の進捗状況です。工事もあと5ヶ月強ぐらいだと思いますが、今回のコロナの中でも工事は順調に計画どおり進んでいます。来年4月をめどに、とくに売れ筋商品のバックヤードとして、こちらのセンターに保管している商品を、通常であれば茨城県笠間市の物流センターと尼崎のDCに補充して出荷するというかたちになります。

ただし、お客さまからの注文がそれらの高頻度商品だけである場合、補充したものをわざわざ横持ちしてもう一度出荷するのではなく、バックヤードから直接出荷します。そのための在庫能力が3万商品に近いと思うのですが、それと合わせて1日3万行の出荷を行うための設備への投資に18億円、また、建物に61億円の投資を行ないます。

猪名川DCについては、前回の公表からもうワンフロア、賃借のスペースを広げています。これはこちらのセンターにバックヤードの機能を持つということと、通常の出荷形態ではない商品もこのセンターから出荷するようなことを考え、スペースを広げています。一方で、これから最終的な計画を詰めていくところですが、尼崎のセンターやその周辺で賃借しているスペースはうまくコントロールして減らしていきます。

プラスマイナスがありながら、もうワンフロア賃借して5フロア賃借することを決定しており、賃借料はこの5フロア並びに危険物倉庫を建設、賃借しますので、現状最新の金額を入れています。私からの第2四半期の決算内容の説明は以上です。ありがとうございました。

新着ログ

「小売業」のログ