モノタロウ、上期は前年比で増収増益 下期は取扱点数拡大や物流強化に注力

2018年12月期第2四半期決算説明会

鈴木雅哉:みなさま、本日も暑い中、当社決算発表会に足を運びいただきまして、誠にありがとうございます。今年の上半期におきましては、……私ももう7年目になるのですが、比較的この7年の中では好調な半年間になったのではないかと思っています。

集客という面におきましては、引き続きオンラインのマーケティングの部分におきまして、よりいっそう好打のマーケティングを実現するためのトライアンドエラーといいますか、新たな発見を発掘し、そこからまた次の集客につなげていく、そのサイクルというものを継続しております。

テレビのCMの方も新しいバージョンを作成いたしました。これまでは名前を知っていただくというところを主な目的として、ひたすら歌に乗せて連呼する形だったのですが、それを1つ、ステージをあげまして、なんでも揃うということをメインのメッセージといたしまして、ターゲットとなるような製造業、工事業、また自動車の整備業などに従事されるお客さまに対してアピールしていく……そういうことも実現できたのではと思っています。

その結果をもちまして、新規顧客の獲得数は継続的に増加しつつあります。昨年末あたりに、GoogleやYahoo! JAPANなどの検索エンジンにおけるルール変更があり、自分たちが取り組んでいた数値が少し落ちる時もありました。しかし、またそこからどういう変更が行われていて、それに対して自分たちはどう対応すべきなのかを学んでいくといったことができています。

現在(商品数)は1,500万点を越えております。もう1600万、1700万に近いです。こちらも継続的に、どのような商品がサイト上でお客さまに検索されているのか……そしてそのデータを仕入れ担当のMDも活用することによって、どのような商談につなげていけばいいのかを一人ひとりがよく考えてくれて、結果につなげるために新しいブランドを増やす、メーカーを増やす、また新しいカテゴリを広げていくといったように、1つ1つ拡大も続けられております。またプライベートブランドにおきましても、継続的に商品の拡充を行っております。

一方で、在庫点数の方も拡充しています。昨年末で30万商品強だったものが、現在35万(商品)を超えるまでになってきており、こちらも計画的に……計画といたしましては、年末に40万商品を持つという見通しなのですが、こちらの方もよく考えており、例えば同じような商品を2拠点で持つと、結果的にその持てる点数が少なくなりますが、一方でどのような商品を共通して持てば荷別れが少なくなって、送料を抑えることができるのかということも、データを通してお客さまの買い合わせを分析しています。そして、笠間、尼崎と、それぞれのセンターにどのような商品を持てばいいのかも、データを駆使して改善が加えられております。

このようにデータを見る、そのための基盤を作る、そしてそこから得られる学びを次に活かしていくことによって、冒頭に申し上げましたように、経済環境が良いというものあるのですが、我々が実施している施策、または提供している商品をご利用いただくお客さまの購入頻度が上がっています。

これらの施策によって、上半期は当初申し上げましたように、計画に沿って、また計画を少し上回るような形で進捗することができたのではないかと思います。

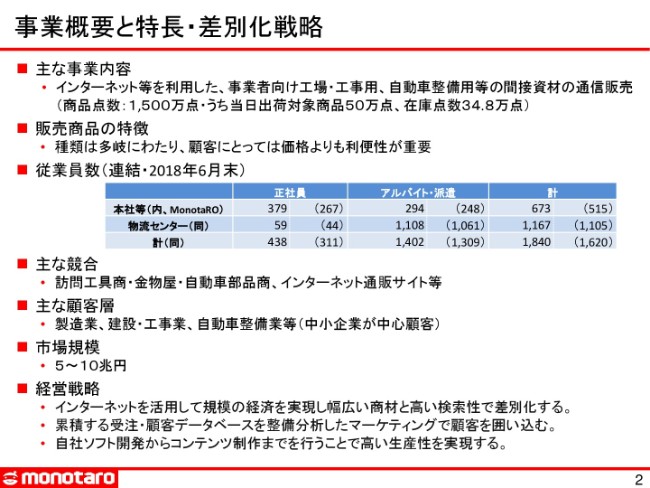

事業概要と特長・差別化戦略

では早速なのですが、最初の方の事業内容等につきましては一通りご説明しましたので、従業員数から説明いたします。現在、正社員並びにアルバイト・派遣スタッフの方を含めますと、日本・韓国・インドネシア、また先月からオペレーションを開始しました中国を含めますと、1,840名という形でございます。このうち1,620名が日本国内のモノタロウの事業に従事しております。

経営戦略といたしましては、引き続きインターネットを活用して規模の経済を実現し、幅広い商材と高い検索性で差別化をする。規模の経済というのは、データにおいては規模の経済は実現するのですが、物流においてはある一定以上の売上になってくると、だんだん規模の経済が効かなくなってくると最近感じております。ここをいかに乗り越えていくのかが、今後のサプライチェーンの改善、新たな創造になるのかもしれません。そういうものを通して、いかにこの規模の経済を実現するか。それが、物を運ぶということにおいて、今後の大きなチャレンジになってくると思っております。

累積する受注・顧客データベースを整備、分析したマーケティングで顧客を囲い込む。これで、この1年でまたさらに、自分たちができることが大きくなっているのではないかなと思ってます。基盤を作り、そこをデータとして活用できる。一般社員がそのデータを活用し、自らの業務への活用を高めていく。このサイクルができつつあります。

また自社でソフト開発からコンテンツ製作まで行うことで、高い生産性を実現しています。また次へのチャレンジになるのですが、上半期におきましては、東京都と大阪府にオフィスを開設しました。しかし、オフィスを開設しただけでは人数は増えませんで、より優秀なエンジニア社員を採用してくることが現在のチャレンジになっております。

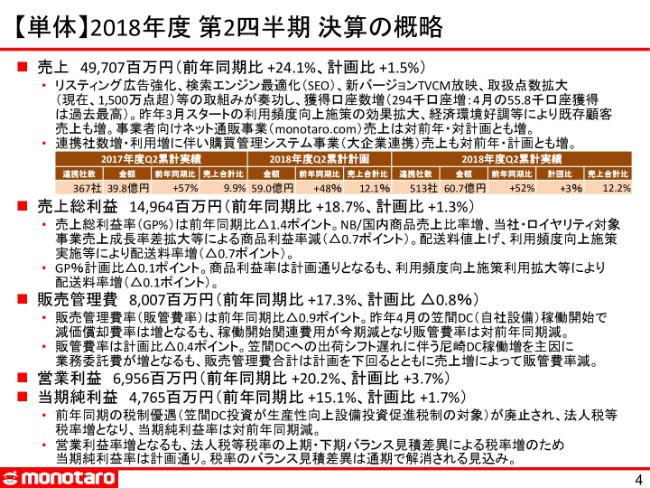

【単体】2018年度 第2四半期 決算の概略

では、2018年12月期第2四半期の単体での決算概要からご説明いたします。売上は計画費プラス1.5パーセント。前年同期比24.1パーセント増の497億700万円で着地いたしました。主な要因といたしましては、先ほど触れたところ以外でいきますと、大企業向けの購買管理システム事業が非常に好調に推移しております。

昨年の第2四半期では、連携社数が367社。売上におきましては39億8,000万円でしたが、この上半期におきましては、連携社数が513社まで増えています。当社が提供いたしますOneSourceならびにOneSourceLite、またそれぞれの会社様がお持ちの購買システムとの連携のリクエストも非常に増えています。

より多くの商品を品揃えすることによって、産業・業種を問わず、またお客さまの顧客規模の大小を問わず、仕事に必要となる商品・原材料以外の商品については、当社がおおよそ揃えることにより……従来であれば、お客さまが、各拠点・各サイト・各ご担当など、それぞれ地元の(業者さんや)、またはオンラインであったとしても、それぞれの業者さんに発注したり、またその見積もりを取ることで、見積もりを取るというコスト、また発注するというコスト、またそれを計上して支払うコストなど、それぞれのステップにおけるコストが、当社を利用いただくことで、商品代金、商品コストといった部分が下がります。

それ以上に一番重要なことは、いかにプロセスコストをコントロールするかということが、お客さまにとっての命題になっておりますので、その意味におきまして、より多くのお客さまがシステムの連携手段を問わず、そこを自社のエンジニアによって開発することで、非常にスピーディーに連携でき、お客さまの要望に応える(ことができるわけです)。これによって、連携者数がこの1年間で150社ほど増えております。

(上半期の)売上は60億7,000万円ということで、前年同期比は引き続き50パーセント超で、52パーセントの成長を実現し、計画比におきましても3パーセント増となっております。売上総利益におきましては149億6,400万円ということで、前年同期比で18.7パーセント増、計画比プラス1.3パーセントとなっております。

前年同期と比較しますと、マイナス1.4ポイントです。この1.4ポイントというのは、おおよそ半分が、ナショナルブランドと国内商品の比率が引き続き増えていること(が要因です)。その高い成長を実現するステージにおきましては、まずは国内商品が売れるということから始まります。今お使いの商品をインターネット……GoogleやYahoo! JAPANで検索すると、当社のサイトへのリンクが見え、そこから(サイトに)来ていただきます。そこでリードタイムと価格をご確認いただき、新たに注文される。または既存のお客さまも、今使っている商品はモノタロウにあるのかなということで検索されます。

その代替商品としての注文がスタートするということで、プライベートブランドは、より多くのお客さまが注文される商品を、最終的にプライベートブランドとして発売するというかたちになりますので、そのサイクルは少しあとからになります。

そうしたこともあり、高い成長を実現しているフェーズにおきましては、残念ながらプライベートブランドの比率が徐々に下がっていきます。また、これによる国内商品の比率が上がっていることや、後ほどご説明いたしますが、当社海外事業……親会社、アメリカのグレンジャーの子会社でありますゾロUS、ゾロEU、ドイツの事業、ゾロUK、イギリスの事業に対して、マーケティングノウハウ等とシステムを提供することでロイヤリティーを得ております。

しかし、この3ヶ国における事業の成長性が、現状では当社が上回っているということもあり、相対的な比率としては、それぞれの国は計画どおりに成長しているものの、日本における成長が一番高いです。よって結果的には受け取っているロイヤリティーは、売上に対する比率が小さくなります。また売上総利益の比率に対して小さく、成長の中でも小さくなっているということもあり、マイナス0.7ポイントとなります。

そして配送料の値上げについてです。こちらはデリバリーを起因としているものの売上総利益率減が0.7ポイントあるのですが、昨年来、配送料の値上げとともにご説明しております「7,000円ご注文いただくと、その月は送料無料にする」というプロモーションを、既存のお客さまに対して提供しておりまして、その結果、頻度としては現状も少しずつずっと伸びていって。

従来であれば、1回1万円をちょっと切るぐらいの金額で、平均で2回から2回ちょっとぐらい注文いただいていたものが、2.2回、2.3回近くまできております。若干単価は下がるのですが、それ以上により多くのお客さまが、より多くの商品をモノタロウから注文いただくという囲い込みを実現しております。

ただし、その結果によって、売上に対する配送コストの比率が上がっているということです。よって0.7ポイントの減となっております。しかし、計画比に対してはプラス1.3パーセントということです。

そして、販売管理費は80億700万円です。前年同期比でプラス17.3ポイント。計画比ではマイナス0.8パーセント。当初の計画に対しても少ないかたちで着地できたことは、非常に良かったかなと思っております。販売管理費率は前年同期比マイナス0.9ポイントで、一番大きな要因といたしましては、昨年上半期、5月まで仙台の物流センターを開設しておりまして、そこの賃料がありました。

今年は笠間を稼働させてから、その設備賃借料が下がっております。それにより、合計しますと売上に対する設備賃借料は、上半期におきましては1.5ポイントだったものが、本年は1.2ポイントになっており、0.3ポイント下がっています。そのほか、業務委託費や人件費も、売上の拡大に対して同じ比率で増えていくものではありません。

広告宣伝費以外の部分で、当社はこれまでも規模を拡大するに従って比率を改善していました。ただし今後におきましては、より多くのソフトウェアを開発していくことを目指すためにも、人件費の中でもとくにITエンジニアの部分やデータサイエンティストの人数は増やしていきたいなと思っております。

減価償却費は、昨年に比べて増えています。これは笠間の部分ですが、トータルして前年と比べますと0.9ポイントマイナスです。また、笠間への出荷シフトが若干遅れています。これは去年からずっと続いているのですが、現状では35万商品を2つのセンターで持っておりまして、尼崎が26万商品で、笠間が22万商品ぐらいだったと記憶しております。

そこから引き算すると、共通でどれぐらい持っているかをご理解いただけるかと思います。ここの部分で、おおよそ2、3ヶ月ほど、当初の計画に対してビハインドになっていますが、しっかりと計画をキャッチアップできるよう、毎月およそ1万商品ずつぐらい増えているようなかたちです。配送費の値上げ等もありますが、笠間のほうが生産性は高いため、より多くの商品は笠間から出荷していきたいと考えています。

これらの結果、営業利益は69億5,600万円。前年同期比プラス20.2パーセント、計画比プラス3.7パーセント。また当期純利益におきましては、前年同期比プラス15.1パーセント、計画比プラス1.7パーセントの47億6,500万円でした。

当期純利益ですが、前年同期は笠間の新センターへの投資が、生産性向上設備投資促進税制の対象だったのですが、これが廃止されたことにより法人税率が昨年よりも上がっています。もう1つ、上期と下期の法人税率の見積もりに、若干差異が発生しました。ただし、これは通期では解消する見込みです。

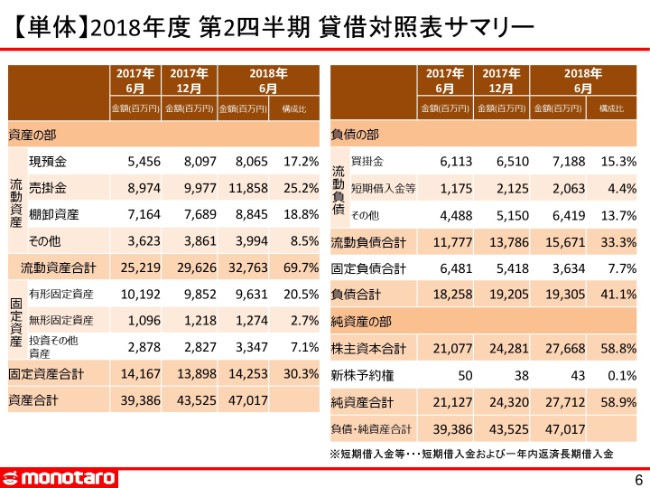

【単体】2018年度 第2四半期 貸借対照表サマリー

貸借対照表のサマリーです。棚卸資産につきましては、笠間で在庫は増えているものの、両センターで在庫をうまくコントロールすることにより、前年に比べて伸びは20パーセント強に抑えられております。

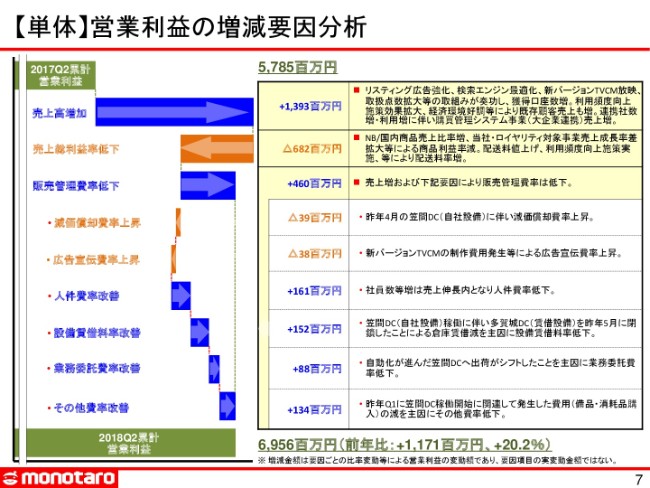

【単体】営業利益の増減要因分析

単体での営業利益の増減要因の分析でございます。一番大きな部分はもちろん売上高の増加ですが、マイナス方向に利益率が低下しています。それをすべてカバーできているわけではないのですが、その中のおよそ6割強、3分の2ぐらいは、販売管理費の比率を改善していくことで巻き戻しているかたちです。とくに人件費、設備賃借料、業務委託費、その他の改善によりプラスに増えております。

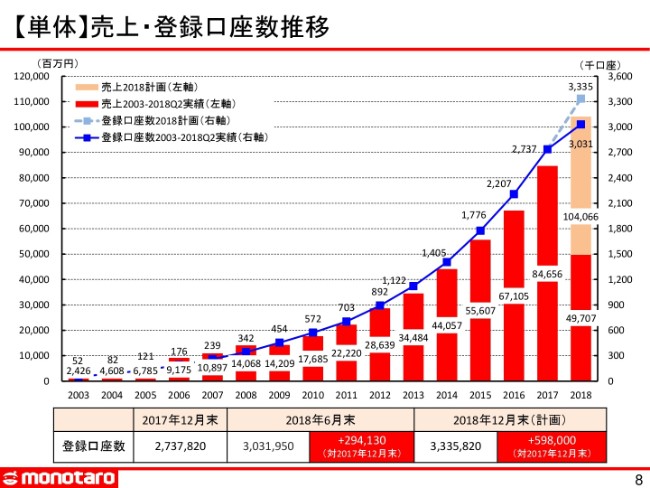

【単体】売上・登録口座数推移

単体での売上と登録口座数の推移でございます。本年6月末におきまして、この6ヶ月間で29万4,130口座増えまして、ついに300万口座を超え、303万1,950口座です。こちらも計画に比べますと、少しプラスで推移しております。

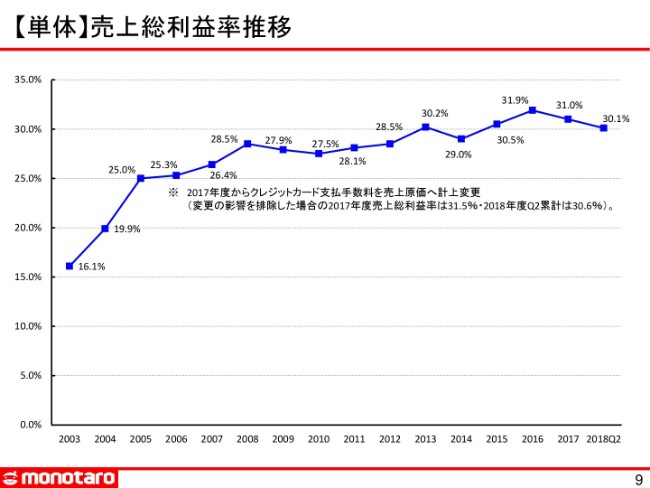

【単体】売上総利益率推移

単体での売上総利益率の推移でございます。これまではクレジットカードの支払い手数料を販売管理費に含めていたのですが、昨年から、仕入原価として計上しましたので、この分が0.5ポイントあります。よって昨年、実際は31.5パーセントで、今年におきましては30.6ポイントです。

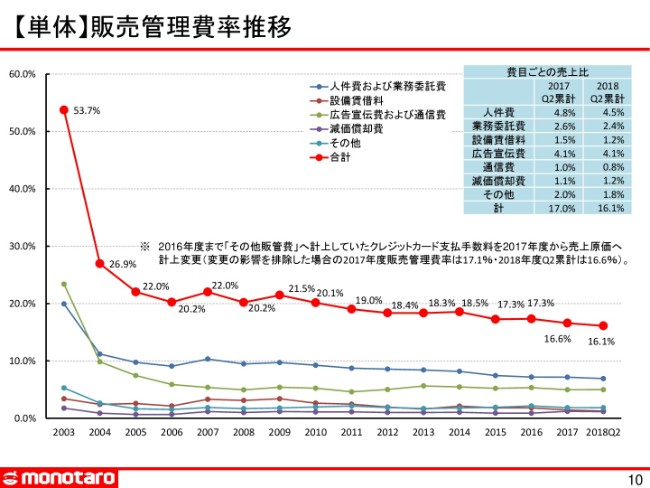

【単体】販売管理費率推移

販売管理費の推移でございます。先ほどもご説明しましたように、この2年間ぐらいでクレジットカードの支払い手数料が販管費から原価に移行していることにより……さきほどと同じように、昨年から0.5ポイント下がっている分につきまして、実質、昨年は0.2ポイントの改善だったわけですが、本年は0.5ポイントの改善というかたちになっております。半期ごとで見た場合は0.9ポイントの改善です。

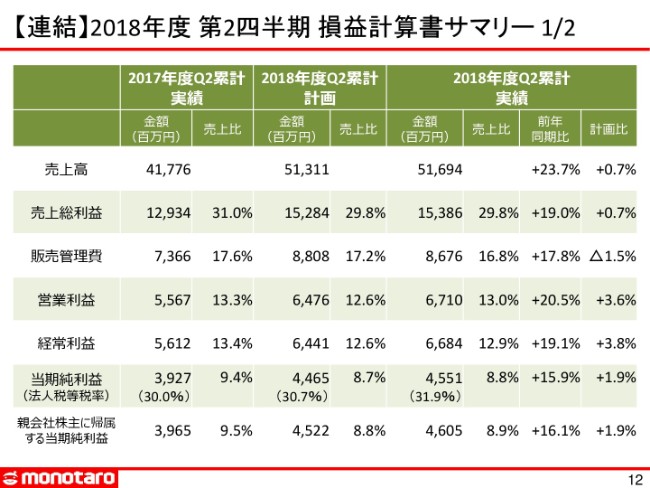

【連結】2018年度 第2四半期 損益計算書サマリー 1/2

続きまして、連結での決算概要をご説明いたします。売上におきましては、計画は513億1,100万円。実績は516億9,400万円ということで、計画比プラス0.7パーセント、前年同期比で(プラス)23.7パーセント。あとはご覧いただいているとおりです。

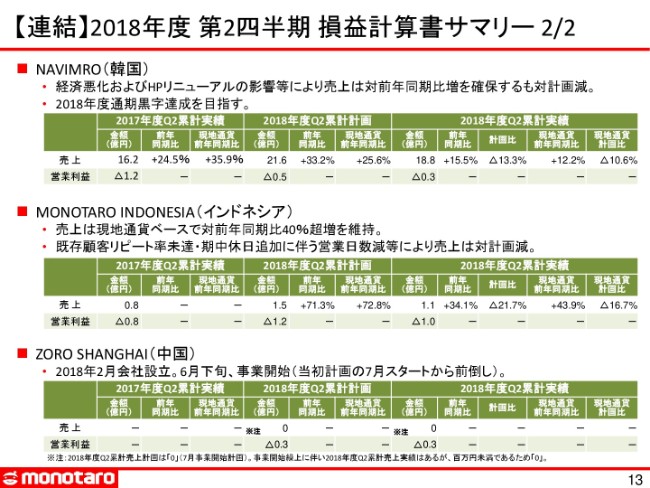

【連結】2018年度 第2四半期 損益計算書サマリー 2/2

韓国、インドネシア、中国と、それぞれ状況は違うのですが、国内は計画以上に推移しているものの、残念ながら海外事業におきましては、とくに売上の部分で韓国とインドネシアえ未達です。一方の中国は、当初7月スタートというかたちで発表させていただきましたが、6月26日にサイトをリリースいたしました。現状、1日に数十件の新規のお客さまを獲得しております。

まず韓国からですが、要因としては2つあると思っています。当初の計画21億6,000万円、これが今年の上半期での売上の計画で、前年同期比でプラス33.2パーセントを計画しておりました。ウォンベースでいきますと25.6パーセントです。これが実際は18億8,000万円ということで、前年同期比でウォンベースですと12.2パーセントのプラスというかたちです。計画に対して10パーセントのマイナスです。現状、足元におきましても、おおよそ10パーセントぐらいのマイナスというかたちで進捗しております。

その未達の要因は2つありまして、1つは、一番大きな部分は経済環境。韓国は現状では良くないと思っております。これは産業全体から聞こえる声で、既存のお客さまからの注文金額が減っており、計画に達しておりません。これが一番大きな要因ではないかなと思ってます。

ただし、景気だけの理由ではなく、2月にサイトをリニューアルしたのですが、開発におきましていくつかエラー、トラブルがございまして、それによってサイトがお客さまにきちんとご利用いただけない状況になってしまいました。その部分でのロスもございます。

売上ベースでは10パーセントマイナス、利益ベースでは依然上半期においては赤字なのですが、利益ベースでは計画の営業損失以内で収まっています。本年は5,000万円で計画していたのですが、結果は3,000万円の赤字損失というかたちでした。こちらからは引き続き、日本からのサポートチームとしてオンラインでのマーケティングに注力する。そして韓国での検索エンジンであるNAVER上で、いかに新規顧客を獲得する(かが重要です)。

また商品点数の増加については、非常に良い進捗になっておりまして、現状80万商品ぐらいをモノタロウのサイト上で販売できるようになっております。これも日本と同じように、まず商品点数を増やすことにより、次のフォーカスはダイレクトマーケティングの中で、デジタルマーケティング……オンライン、検索エンジン上でいかにロングテールなキーワードで顧客を集客できるか(がポイントになってきます)。

そこに対して、現在は海外の専任チームをつけましたので、そのメンバーがNAVIMROのメンバーと協力して実績を出しつつあると思っています。

続きましてMONOTARO INDONESIAです。インドネシアにおきましては、売上は現地通貨ベースで対前年同期比40パーセント超の成長を維持しております。ただし、当初計画1億5,000万円の売上に対しまして1億1,000万円。計画に対してマイナス16.7パーセントということで、未達に終わりました。

こちらも営業利益におきましては、昨年が8,000万円の赤字、本年の上半期におきましては1億2,000万円の赤字で計画をしておりましたが、着地は1億円の赤字ですので、売上は残念ながら未達ではあるのですが、損益面は、コストをしっかりとコントロールすることにより、計画していた損失内で収めております。

インドネシアの一番大きなチャレンジは、引き続きサプライチェーンです。いくつかの産業、いくつかのカテゴリーの商品……例えばアパレルや安全用品といったカテゴリーにおきましては、国内ブランドというものは存在するのですが、工具類または部品類におきましては、おおよそ海外から輸入しております。

海外のメーカーが国内の輸入社にまずはエクスクルーシブか、もしくはいくつか代理店として指定しまして、そこから実際にMONOTARO INDONESIAが購入しているケースもあります。ただし、これから注力していく部分としまして、こうした国内で流通をとおして商品を販売するにあたって、サプライチェーンが安定しません。実際に自分たちが在庫を持っていない商品をそういう仕入先に発注すると、彼らも在庫を持っておらず、輸入するのにリードタイムが数週間、または数ヶ月かかるケースがあります。

そういう中で当社は、日本で販売できている商品の中でもインドネシアで使われている商品を、直接日本からインドネシアに発送することで、より確実なサプライチェーンを実現します。こういったことを、この下半期にチャレンジすることで、現状、掲載商品点数が15万~16万商品ですが、これを大幅に増やしていきたいと思っております。

また、(赤字の)もう1つの理由は、インドネシアは6月の営業日が9日しかなかったことです。当初は14日で計算していたのですが、ラマダンというイスラム教の断食のあとのお休みでレバランというものがあり、それが突然政府によって延長された影響があります。また「ジャカルタの市長選があるため来週(の営業)はお休みです」というような突発的なことがけっこう起こったりしました。

この営業日数が足りていない部分も(赤字の)理由としてあげられるのですが、何より、これから5年もしくは10年単位で……韓国もそうですし、中国もそうなのですが、日本での市場ももちろん成長は実現していくのですが、当社の将来を考えたときに、今、日本で蓄えている知見を海外に活かした成長を実現するといったことを必ずやらなければいけないと思っています。引き続き、インドネシアでもがんばっていきたいと思っております。

中国事業はZORO SHANGHAIという名前で、2月に会社を設立し、事業を開始しております。まだ売上は上半期では0です。先ほどもご説明いたしましたように、中国の市場はおおよそ日本の3倍弱ぐらいはあるかなと思いますし、すでに2倍強にはなっています。アメリカがおおよそ3倍強ぐらいになると思います。そうした大きな市場で、サイトさえ立てれば売上がすぐに上がるという、そんなに簡単なものではありません。

親会社のグレンジャーが、中国で10年ほど事業を行っておりまして、主なターゲットはグレンジャーのアメリカのビジネスモデル同様、大手企業に対するセールスがついた売上をやっております。

現状、商品点数で既に50万商品ほどがグレンジャーチャイナのサイト上で販売されておりまして、また在庫点数も4万商品超を持っております。スタートといたしましては、その50万商品のリスティングされている商品、並びにその4万商品程度の在庫を活用しまして、我々が持っているオンラインに対するノウハウ、サイト構築のノウハウというものを速やかに移植していくことにより、売上を実現していきたいと考えています。

今後、そこで得られるノウハウといたしまして……「誰が何を探しているのか」ということがわかってきますと、さらにそこからロングテール、もしくは新たなカテゴリー、採用を積極的に進めていくことにより、50万、100万というかたちで商品点数を増やしていく。これが中国における事業展開となってまいります。

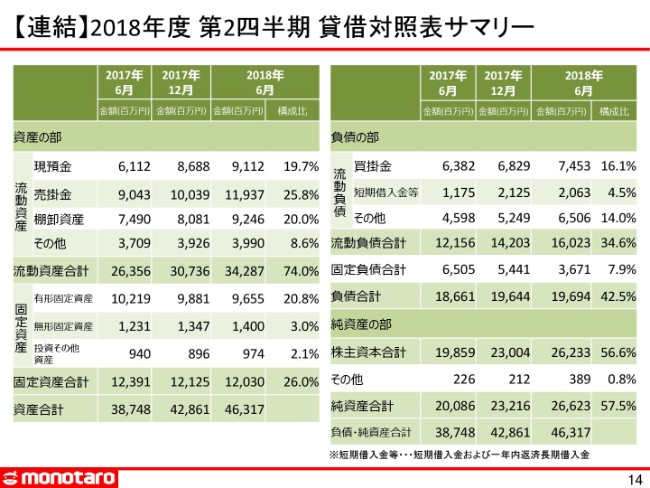

【連結】2018年度 第2四半期 貸借対照表サマリー

連結におきます貸借対照表のサマリーです。

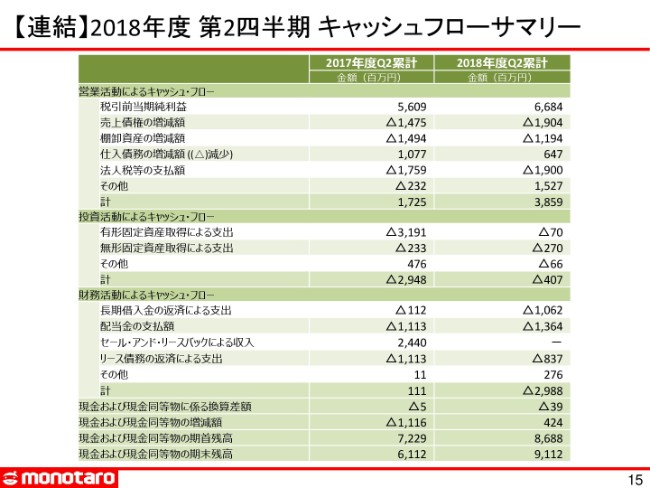

【連結】2018年度 第2四半期 キャッシュフローサマリー

キャッシュフローのサマリーでございます。

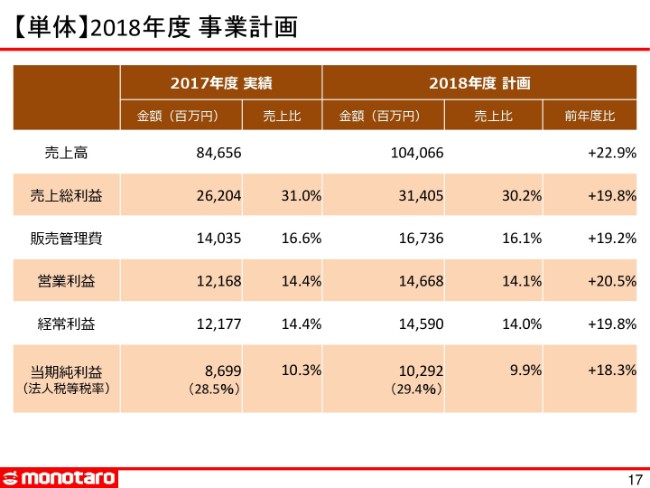

【単体】2018年度 事業計画

ここからは、この下半期の事業計画・戦略についてご説明いたします。まず、大阪で大きな地震がございました。私はその時にたまたま車に乗っておりまして、すぐにタクシーに乗り換えて会社へ向かうことができました。尼崎の物流センターは4階建てで、上に行けば行くほど棚から商品が滑り落ちて散乱しているような状態でした。

当日は電車も止まっておりましたので、なかなか社員も出勤できない中、半日程度で片付けることができました。その後は大きな影響は出ておりません。ただし、今後のリスクといたしましては、東南海地震もこの30年以内での発生確率がかなり高く見込まれております。昨年、ようやく物流センターを2拠点にし、BCP的にもリスク分散というのはできたのかなと思っています。

2拠点のうちの1拠点が毎日稼働できなくなると、これはこれで事業の継続が難しいなと感じるようになりました。また今後売上が拡大していくに従って、恐らく3拠点目を考えなければいけないのかなと思っています。

そして、大きな洪水が西日本で発生してしまいました。これに対する対応ですが、とくに土嚢(どのう)袋といった商品に対する発注をいただいております。それは順調に出荷できておりますが、その後も非常に暑い毎日が続いておりまして、どちらかと言いますとその影響が少し大きいです。

売上におきましては少しプラスに出ています。例えばクーラーや工場扇、熱中症対策用品などを非常に多く注文いただいておりまして、先週末の時点で、7月のそのカテゴリーにおける売上は、6月に対して50パーセント超で増えております。3週間で6月分の50パーセント超の売上になっております。

ただし、物流センター内の生産性も少し下がっております。尼崎はとくにロボットも現状稼働しておりませんし、毎日暑い中、カートを押してパートスタッフの方が従事してくれているのですが、そこでの本来の人数に対しての出荷量が未達という状態が続きまして、現状、当日出荷は約1日遅れておりました。

これ(の解決方法)は、いくつか外部から派遣の方に来ていただくこと。また苦しくなる……だいたい前年同期比30パーセント超ぐらいになってくると、毎回こういうことが起こるため、社員のみなさんには申し訳ないのですが、週に2回、夕方18時から物流センターでの出荷作業をお願いしています。また、週末もどちらか1日(手伝いを)お願いしますというかたちになっています。しかし、ほぼめどはつきましたので、今週中には解消できると思っています。

この上半期におきましては、笠間への投資を決定いたしました。おおよそ30億円です。150台のロボットが、AGV(Automatic Guided Vehicle)という……ルンバみたいなロボットが棚を持ち上げて人のところに持ってくるものです。

従来物流センターの中での作業というものは、おおよそ6割弱ぐらいは歩いている時間になるため、それを削減することで生産性を上げるということを実現したわけですが、このロボットをあと100台追加します。

その他、コンベアの延長や、出荷ステーションを増強します。現在の、1日8~9時間の稼働ですと、笠間からの1日の出荷個数能力はおおよそ2万個、4万行です。1つの箱に2つの商品が入っているのが今の能力ですが、これを30億円の投資により倍増させ、4万個、8万行というかたちにします。

これが今の、次に向けた投資になります。最終的に稼働できるようになるのが来年の4月になりますので、来年の3月までどうやって尼崎と笠間での能力を増大させるのかというところが、次の命題になっています。

売上におきましては10月、11月、または来年の3月は月間で100億円近い、または100億円を超える数字になってくると思いますので、ここは当面のチャレンジになってまいります。

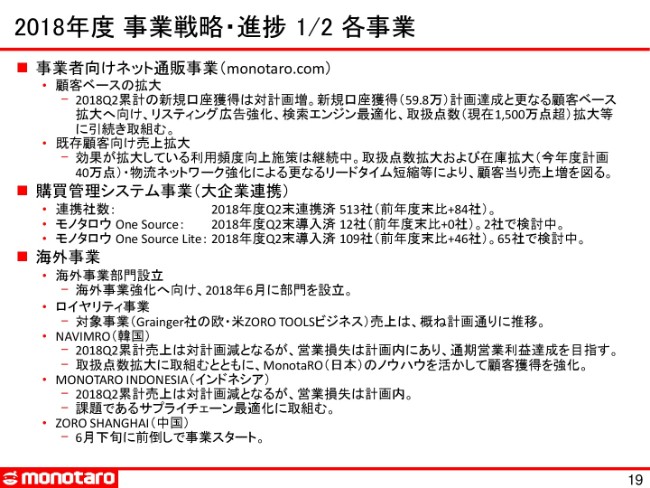

2018年度 事業戦略・進捗 1/2 各事業

サプライチェーンについて、今は2つのDC(ディストリビューションセンター)を抱えているのですが、残り7拠点にTC(通過型センター)というものがございます。これは、在庫商品35万商品、取扱商品1,500万点超となりますと、在庫していない商品は従来であれば仕入先、メーカー、問屋さんから我々のセンターに納品していただき、そこまでにおおよそ1日から2日、長いケースですと3日かかりました。そこで、我々のセンターで棚入れして、もう1回ピッキングして、それを梱包して発送するということに、また1日から2日かかっていました。

お客さまにお届けするまでに3日から5日かかっていたものを、仕入先のメーカー、問屋さんの近隣におきまして自分たちの拠点を構えることにより、自分たちの物流センターをバイパスします。当日、もしくは翌日までに近隣のセンターまで持ち込んでいただく、もしくは自分たちのミルクランで取りに行き、そこからダイレクトにお客さまに発送することで、期間を圧縮するということをやっています。

これも来年に向けた取り組みになっていくのですが、この部分に新しいシステムを導入し、オーダーマネジメントの仕組み、サプライチェーンのマネジメントの仕組みとします。在庫を持っている、持っていない商品にかかわらず、どのようにして最適なルートでお客さまにお届けするのかが、これからのチャレンジになってくるのかなと思います。

最初に申し上げました規模の経済、規模の拡大により、だんだんと効率化していくという中で、物流という部分はそこから完全に外れています。当初、笠間のセンターを立ち上げる時にみなさまにご説明しましたのは、おおよそ1,500億円までは2つのセンターでカバーできると思いますといったものでした。尼崎のセンターを最初に立ち上げた時は、800億円から1,000億円ぐらいまでカバーできると思いますというお話をさせていただいたかと思います。

要するに、このままやっていけば、おおよそ800億円ごと……物流センターの規模にもよるのですが、800億円ごとに新しいセンターを借りるなり立ち上げるなりして、それを何年かで減価償却していくかたちになります。もしくは、借りるなら賃料が発生するということを考えていけば、繰り返さざるを得なくなります。

減価償却であれば建物は30年ですから、なんとなく先送りしているようには見えるのですが、実際問題は800億円のためのセンターを作っているわけです。そういうことを考えまして、その次のチャレンジとしましては、メーカーさんがいて、問屋さんがいて、我々がその物流を構えて、ラストをそのお客さまにお届けするというところをいかに改善するか、いかに新たなネットワークを築き上げるかというのがチャレンジになっていくかなと思っております。

大企業向けの購買管理システム事業におきましては、連携社数は前年度末比プラス84社。6ヶ月で84社増えています。とくにOne Source Liteが……84社のうち46社は、当社が提供しておりますOne Source Liteの導入を決めていただいた、もしくはそれ以前に当社が提供しておりましたWAO!という購買システムからの乗り換えです。

より優れたサイトの検索機能、または一つひとつの(優れた)機能を提供することにより、切り替えたお客さまはより満足度も高まりますし、結果として売上も増えているような状況です。

また海外事業は、先ほど申し上げましたように、まず海外事業部門を設立しました。6月に専任の部門長を任命いたしまして、海外事業の強化に向けシステム、マーケティング、商品を3つの柱としまして、それぞれの国でサービスを提供してまいります。

ロイヤリティ事業も、計画どおりに推移しております。ゾロ社は計画どおりに推移しておりまして、海外事業部門を中心に、とくにマーケティングの部分、集客の部分、あとはオンラインマーケティングとオフラインマーケティングにおきまして、当社がこれまで18年間で蓄積したノウハウをゾロ社に提供することで、新規顧客の獲得、並びに売上の成長に貢献していきたいと思っております。

韓国のNAVIMROにおきましては、先ほどのご説明のとおりでございます。取扱点数の拡大に取り組むとともに、顧客獲得を強化します。6月末ぐらいから提供を開始しました集客モデル、仕組みというものが比較的うまくいっておりますので、下半期におきましては顧客獲得数も伸びていくのではないかなと思っております。

MONOTARO INDONESIAは、引き続きサプライチェーン最適化の取り組みです。またインドネシアの検索エンジンはGoogleですから、日本の海外事業部門がGoogleとも一緒にインドネシアの集客に取り組んでまいります。

ZORO SHANGHAIは、この下半期はいろんな学びを得ていきたいと思っております。まだまだサイトを立ち上げたばかりです。zoro.cnというURLで、立ち上げた最初の課題は、サイトのスピードや検索性。またいろいろと課題も見つかっています。それを速やかに、一つひとつを乗り越えていけるようにがんばっていきたいと思っております。

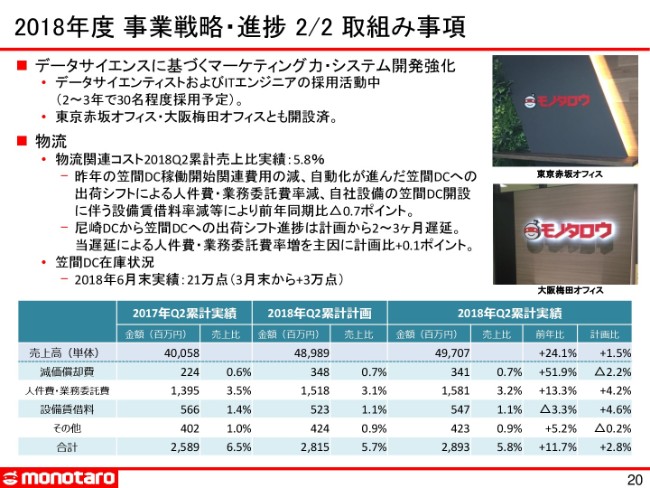

2018年度 事業戦略・進捗 2/2 取組み事項

最後になります。日本におきましては、データサイエンスに基づくマーケティング力、システム開発の強化です。5月、6月に赤坂見附で、大阪は梅田のハービスエントに50坪から100坪程度のオフィスを借りまして、こちらで採用のイベントも行います。もちろんここで働く人というのもこれから採用をしていきます。

2~3年で30名程度とは書いていますが、この数字をもっと大きくしたいと思っています。現状でいきますとまだ数名程度の採用にとどまっておりますので、ここをスピードアップしていきたいと思っています。

物流についてです。物流関連コストは売上に対しまして、上半期では5.8パーセントでした。引き続き生産性の改善……いろいろな災害、または暑い寒いなどがある中でも、安定したサービスをお客さまに提供することで信頼を得られます。また現状は、残念ながら少し信用を失っている……当日に発送しますと言っているものができていないわけですので、これを安定的に実現していくということを目指していきます。

新しい技術、ロボットもそうですが、この上半期でいきますと無人の店舗などもスタートさせました。これはテストマーケティングですが、そうして物流、サプライチェーンにおいて、新たなチャレンジをもっともっと増やしていきたいなと思っております。

私からのご説明は以上になります。ありがとうございました。

新着ログ

「小売業」のログ