ナブテスコ、経費抑制や非事業用不動産の売却等で2Qの営業利益は前年比14%増

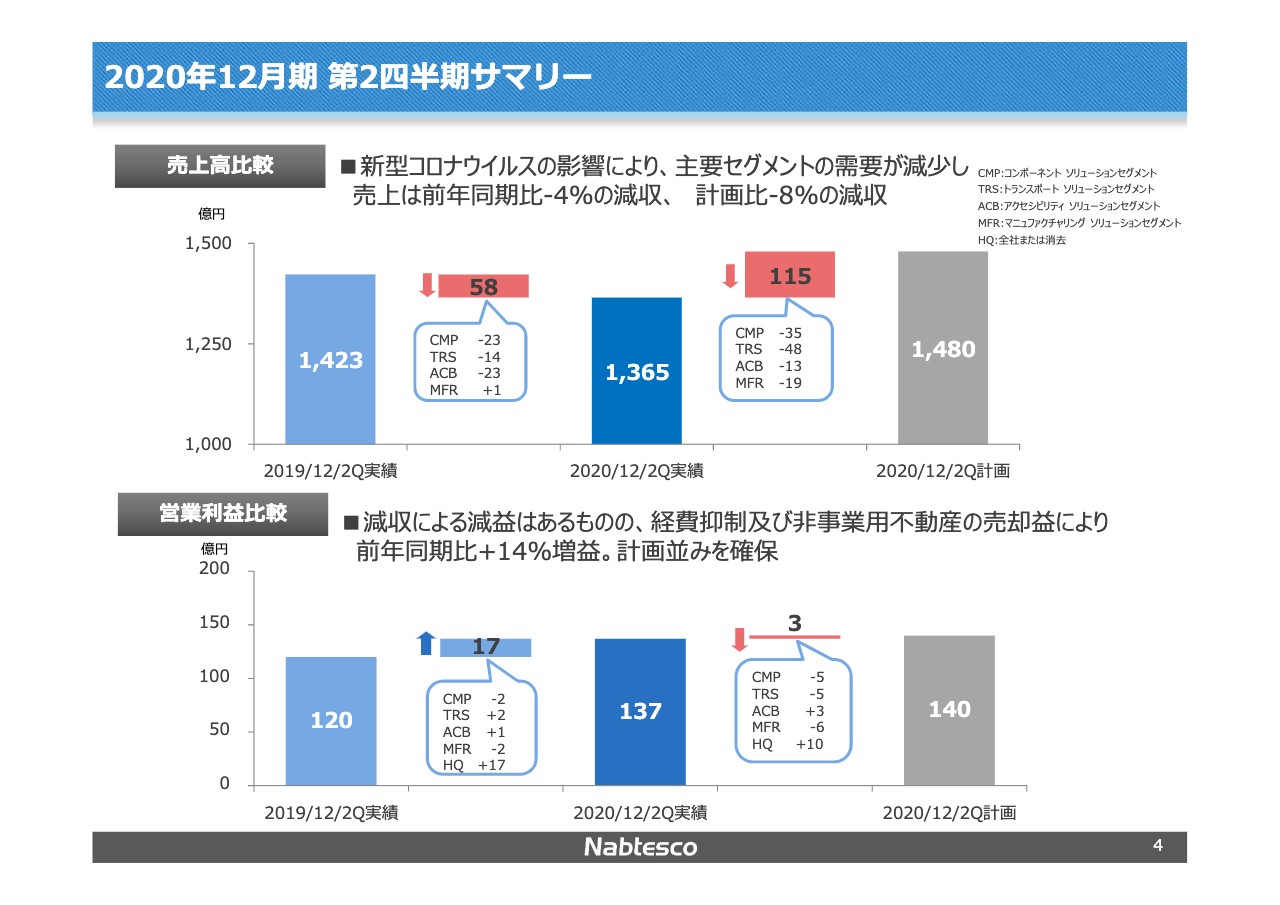

2020年12月期 第2四半期サマリー

寺本克弘氏:社長の寺本です。資料に沿ってご説明しますので、よろしくお願いします。4ページは上期の実績のサマリーです。売上高に関して、上期は前年同期比と計画比において減収の結果となりました。前年同期比で言えば、マニュファクチャリングセグメントを除き、また計画比ではすべてのセグメントで減収となりました。

一方、営業利益に関しては、前年同期比で第1四半期に非事業用不動産の売却を実施し、その金額がおおむね17億円であったことを差し引けば、ほぼ60億円減収したものの、経費の抑制や生産性の向上等でほぼ前期並みの利益を確保できたことになります。

対計画期に対しては、同様に大幅な減収となったものの、本社費の抑制や自動ドア等の利益率の向上等が、コンポーネントセグメントやトランスポーテーションセグメントの減益をカバーし、ほぼ予定どおりの利益を確保できました。140億円に対して137億円ですので、ほぼ予定どおりの結果を成すことができたと考えています。

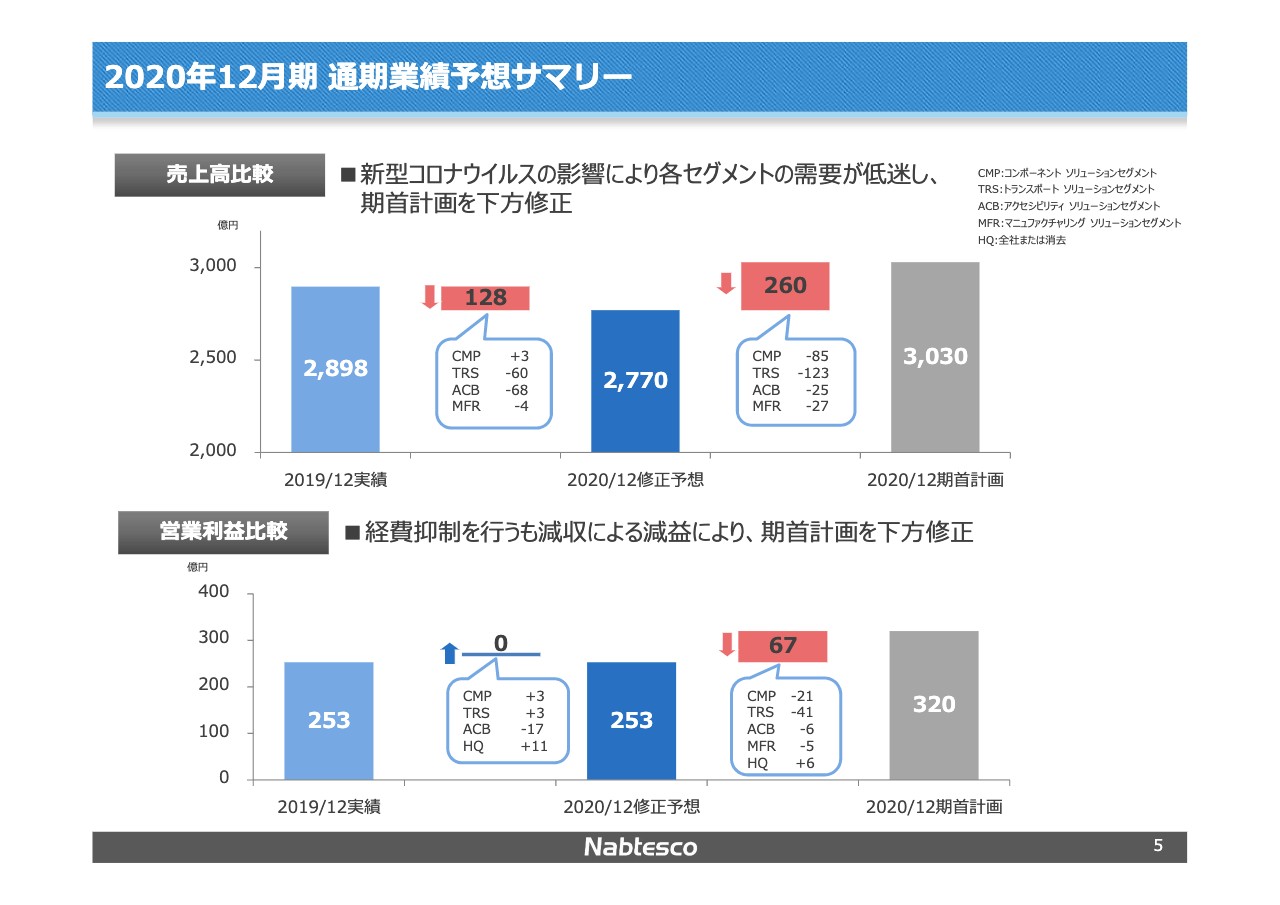

2020年12月期 通期業績予想サマリー

私どもは、2月の段階で本年度の通期予想を公表しました。第1四半期の実績を公表する段階においては、今後コロナの影響等も出てくると見られたため、修正公表はしませんでしたが、上期が終わったところで通期の修正をすることになりました。

まず、売上高に関しては、上期同様、全体では前年同期比で128億円、対計画比で260億円の減収となることを見込んでいます。

前年同期比で比較すると、コンポーネントソリューションに関しては、ほぼ同等の売上を見込んでいますが、航空機、商用機を含むトランスポーテーションや、当初からオリンピック影響で落ち込むと見込んでいた自動ドアが、コロナの影響もあり一層落ち込んだこともあって、現段階では128億円の減収を見込んでいます。

対計画値に関しては、当初事業の拡大を目指していた2019年度に対しての増収を見込んでいました。原則期を含むコンポーネントセグメント、それとまた同じように拡大を目指してきた航空機、舶用機器、Ovalo等のトランスポーテーションセグメントの増収が困難な状況に至っています。

一方、当初減収を予定していた自動ドアについても、先ほどお伝えしたように減収幅が増えています。現段階では、全体で計画比9パーセント減の260億円の減収を見込んでいます。

下段の営業利益に関しては、前年同期比において売上高はトータルで128億円の減収を見込んでいますが、上期に実施した非事業用不動産の売却や昨年度にあった減損はありませんでした。

また、経費の抑制や設備投資の見直し、研究開発費の見直し等で、前年同期比においては同等の利益を確保していきたいと考えています。対計画比では、先ほどお伝えしたように、2020年度に事業の拡大を考えてきた増収分がことごとく実現しない見込みとなり、経費の抑制等施策をとっても大幅な減益が避けられない見込みです。以上がサマリーですが、後ほど、P/Lの計算書をベースにご説明します。

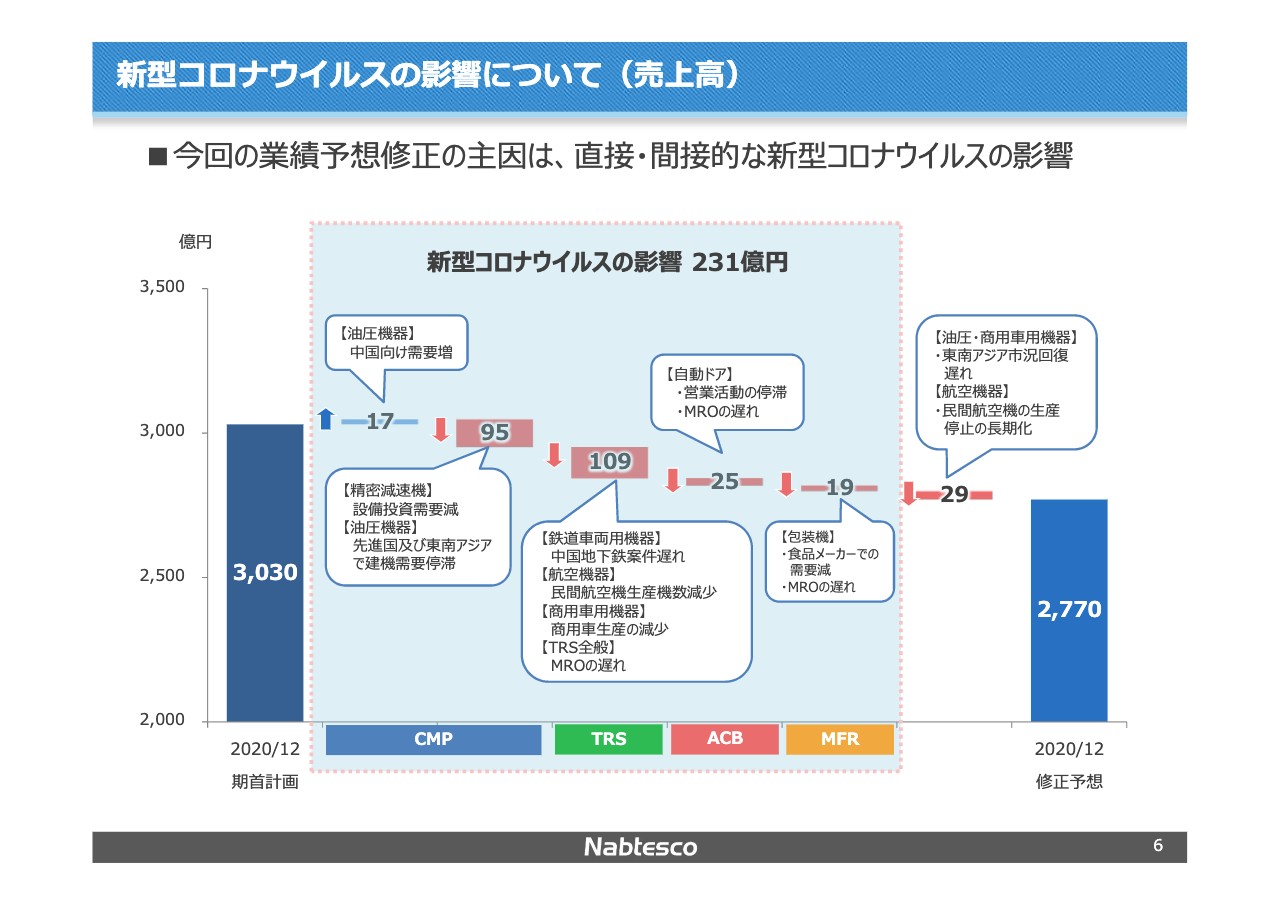

新型コロナウイルスの影響について(売上高)

6ページは新型コロナウイルスの影響についてです。今般売上を計画値に対して修正したものの中で、今回の新型コロナウイルスの直接、もしくは間接的な影響を図にしました。もちろん、コロナウイルスに関わらず、非常の状況等で減る部分もあります。それが、ブルーの枠の外のマイナス29と書いてあるところです。

これは、当初コロナの影響である部分に関して、さらに市況として悪化したと見なされるところです。油圧・商用車用機器はコロナウイルスの影響もあるのですが、従来の市況の延長からなかなかそれが回復しない状況です。航空機も、すでにコロナ前から始まっていた、とくに民間航空機の生産が長期化しています。コロナウイルス感染症以外の部分に置いてもいいのではないかということで、この表では欄外に出しています。

中央の約231億円の減収という部分がコロナウイルスと捉えています。油圧機器に関しては増収となっていますが、これは中国のロックダウンがかなり早く解かれ、中国政府の公共事業に対する投資等が極めて活発になってきていることがあります。私どもの建設機械用の油圧機器に関して、想定以上の需要が出てきているプラス面はあるのですが、それ以外の部分に関してはここに表示しているようにやはりいろいろな影響を受けてきました。

まだ直接お客さまと接することが多く、私どもからリコメンドしていくケースの多いMRO、アフタサービスに関しても直接面談ができない状況です。MROでは減少が出てくるはずなのですが、それが遅れている状態になってきています。

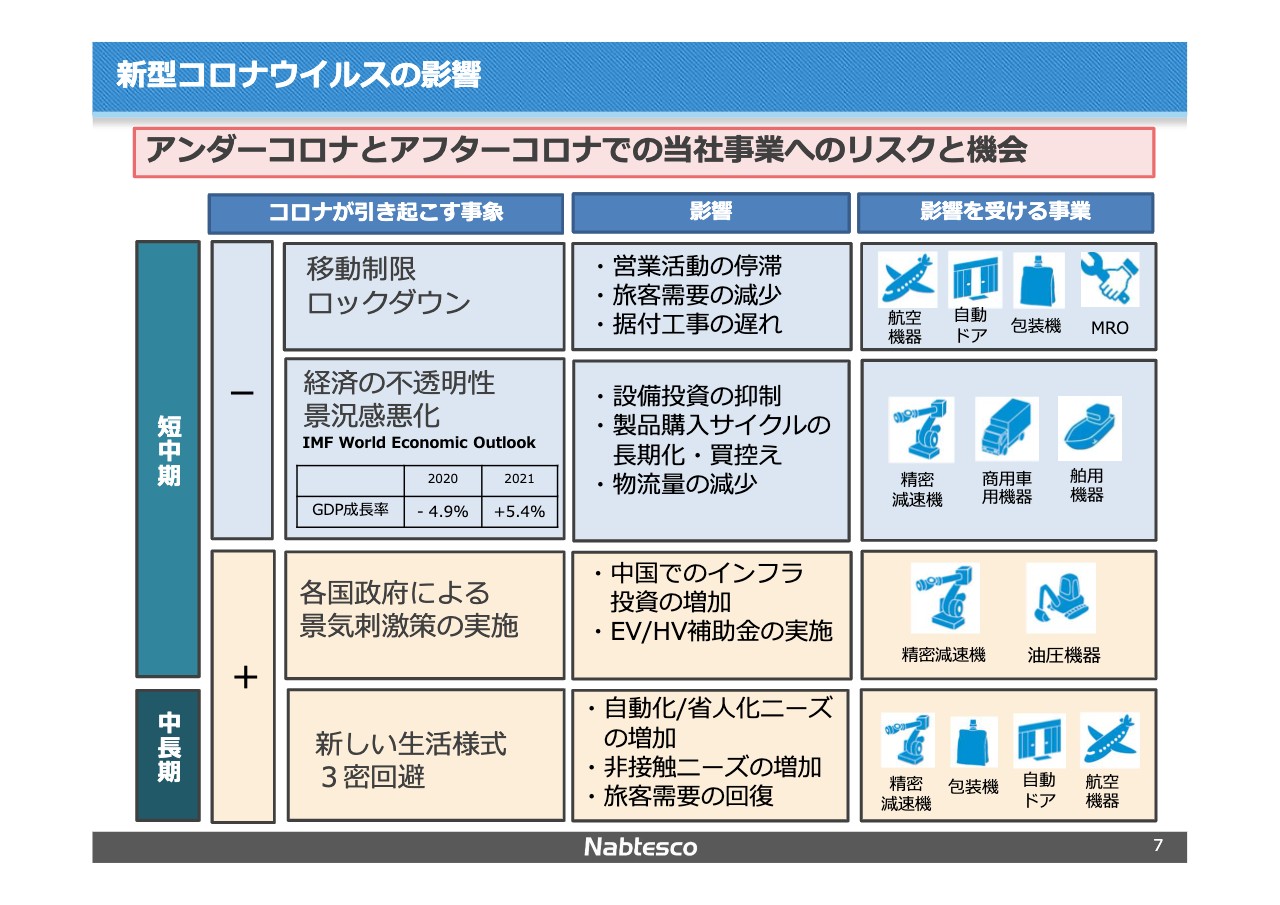

新型コロナウイルスの影響

続いて、7ページをご覧ください。コロナ関係の事業が私どもに対してどういう影響を与えるかを記載しました。アンダーコロナとアフターコロナということで、短長期と中長期に分けています。スライド右の影響を受ける事業をご覧ください。足元では、航空機器、自動ドア、包装機、MRO、精密減速機、商用車用機器、舶用機器のほとんどすべての事業が、アンダーコロナの中では影響を受けてきました。

スライドの下の部分の各政府による景気刺激策の実施では、すでに足元で、とくに中国において油圧機器や精密減速機の動きが活発になっています。また、このアンダーコロナからアフターコロナに変わった段階で、精密減速機、包装機、自動ドア、航空機器はさらに需要が増加していくだろうと考えています。

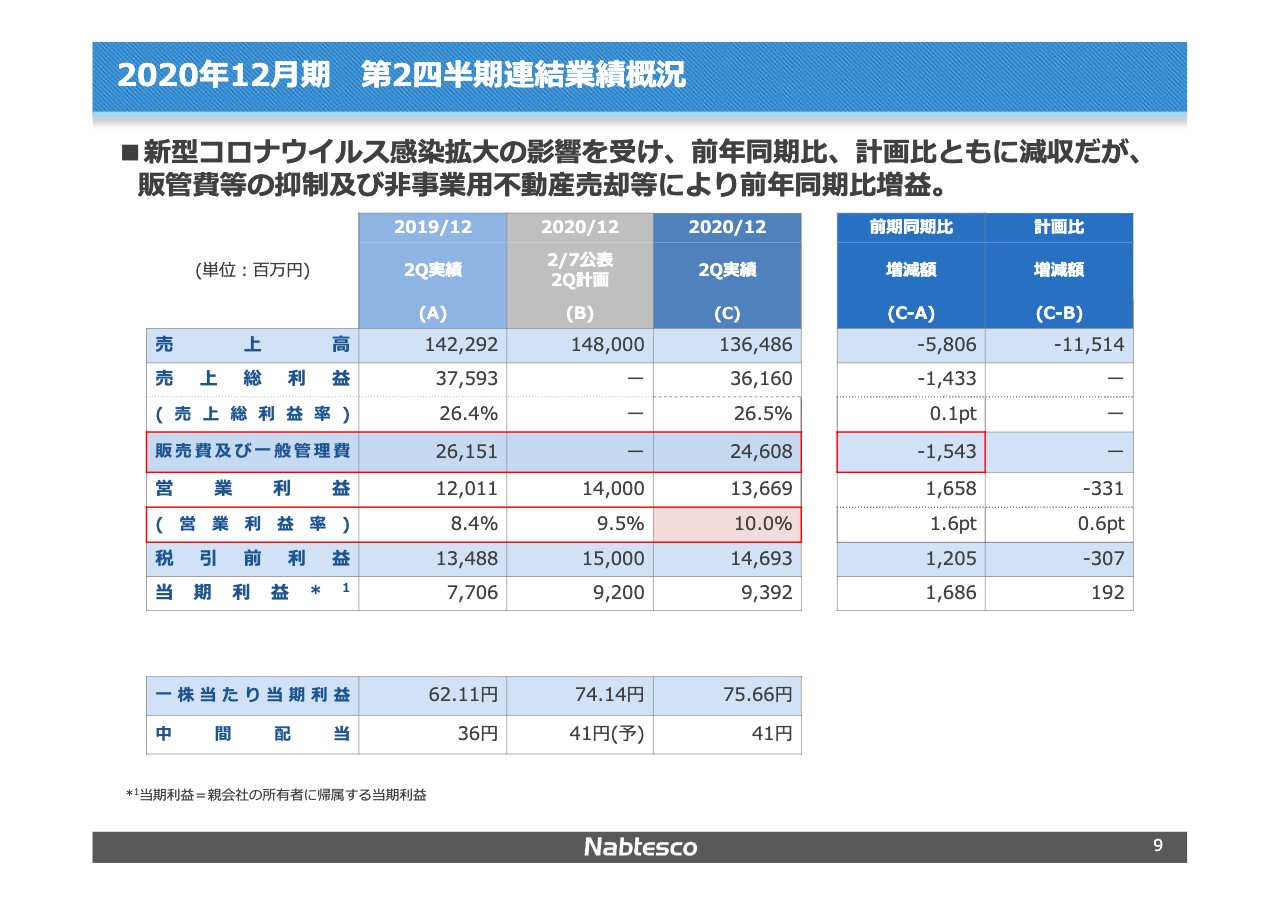

2020年12月期 第2四半期連結業績概況

続いて、9ページをご覧ください。上期の連結業績概況です。先ほどサマリーでお伝えしたことをもう1度ここで確認します。新型コロナウイルス感染拡大の影響を受け、前年同期比、計画比ともに減収ですが、販管費等の抑制および非事業用不動産売却により、前年同期比で増益となりました。売上高の欄を見ていただくと、前年同期比では60億円、計画比では115億円の減収となっています。

その結果、ここでは前年同期比との比較ですが、売上高の減少にしたがい、売上と利益に関しても14億円の減収となりました。しかし、内部的な努力も含めた販管費および一般管理費で15億円圧縮しましたので、ここまででほぼ「チャラ」です。加えて、大崎のビルの所有持ち分を売った際の非事業用不動産の売却16億円があり、トータルでは136億7,000万円の実績を確保しました。

利益率でいえば、10パーセントという成績を修めることができました。中間配当に関しては、先日の取締役会で中間配当41円を決定しています。

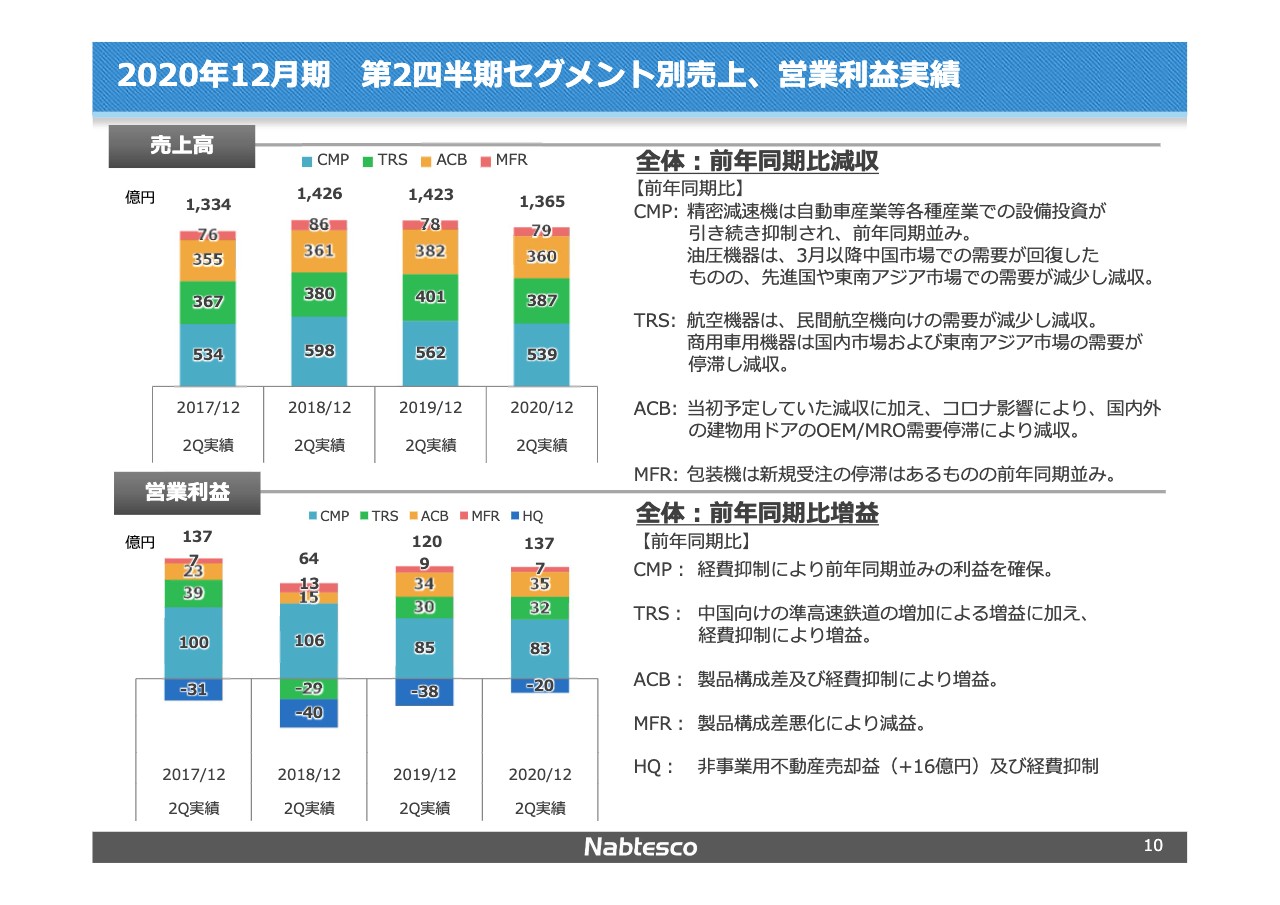

2020年12月期 第2四半期セグメント別売上、営業利益実績

10ページをご覧ください。先ほどお伝えしたところを文章にしたものです。ここにあるように、MFRを除けばすべて前年同期比で減収です。スライドの右に若干のコメントを記載しています。CMPに関しては、減速機は前年同期並み、油圧に関しては中国の需要が回復しましたが、やはり東南アジアや先進国の需要が減少し、減収となりました。TRSに関しては、先ほどお伝えしたとおりです。また、ACBの自動ドアも、もともと減収は覚悟していましたが、コロナの影響もあり、減収となりました。

営業利益に関しては、経費抑制や内部努力等があった上、繰り返しますが、非事業用の不動産の売却で増益となりました。

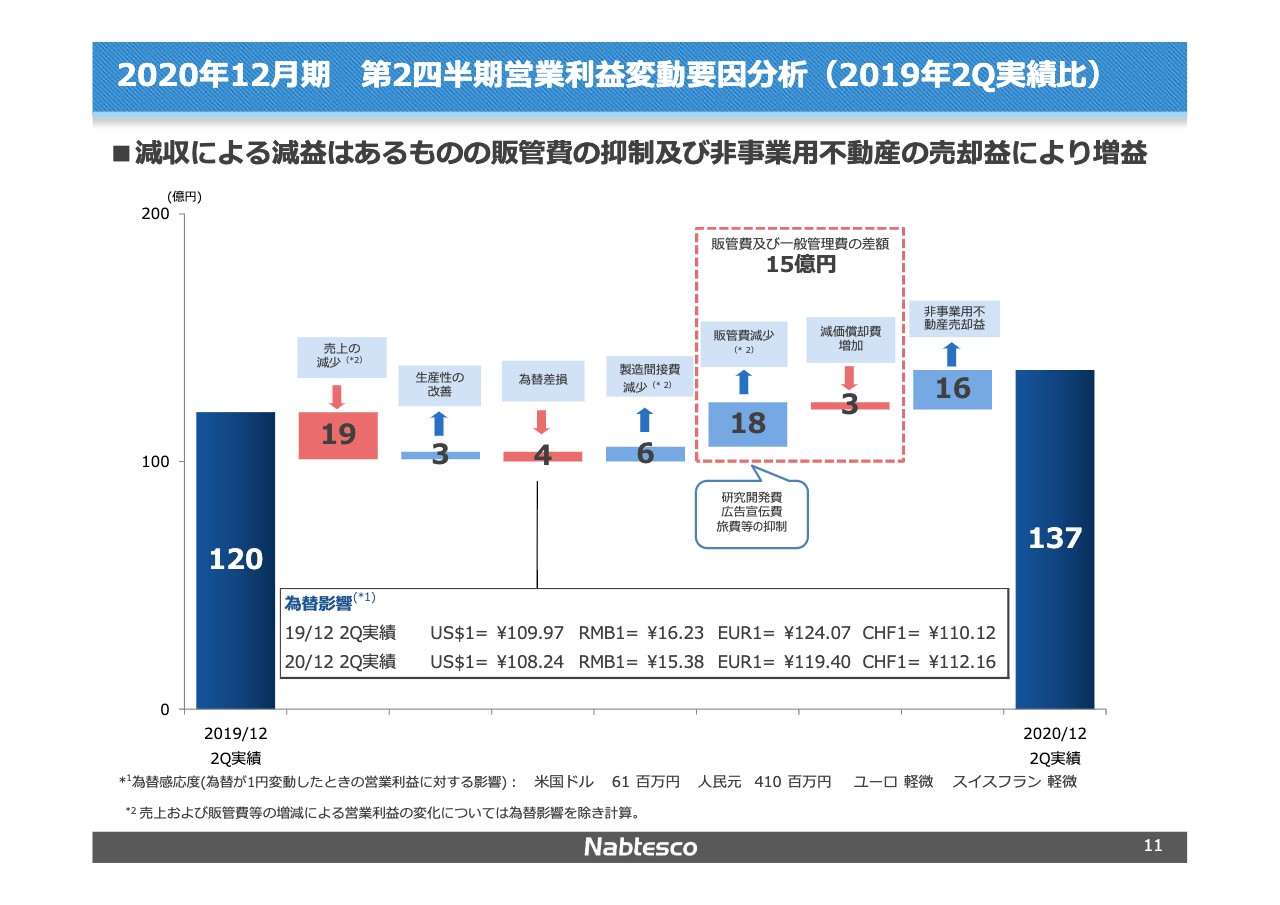

2020年12月期 第2四半期営業利益変動要因分析(2019年2Q実績比)

11ページは全体感を示したものです。120億円の前年上期に対して、上期137億円の中身を全体でブレイクダウンしたものです。製造間接費の減少は工場の経費の削減です。また、販管費のマイナスが効いて、このような状況になっています。

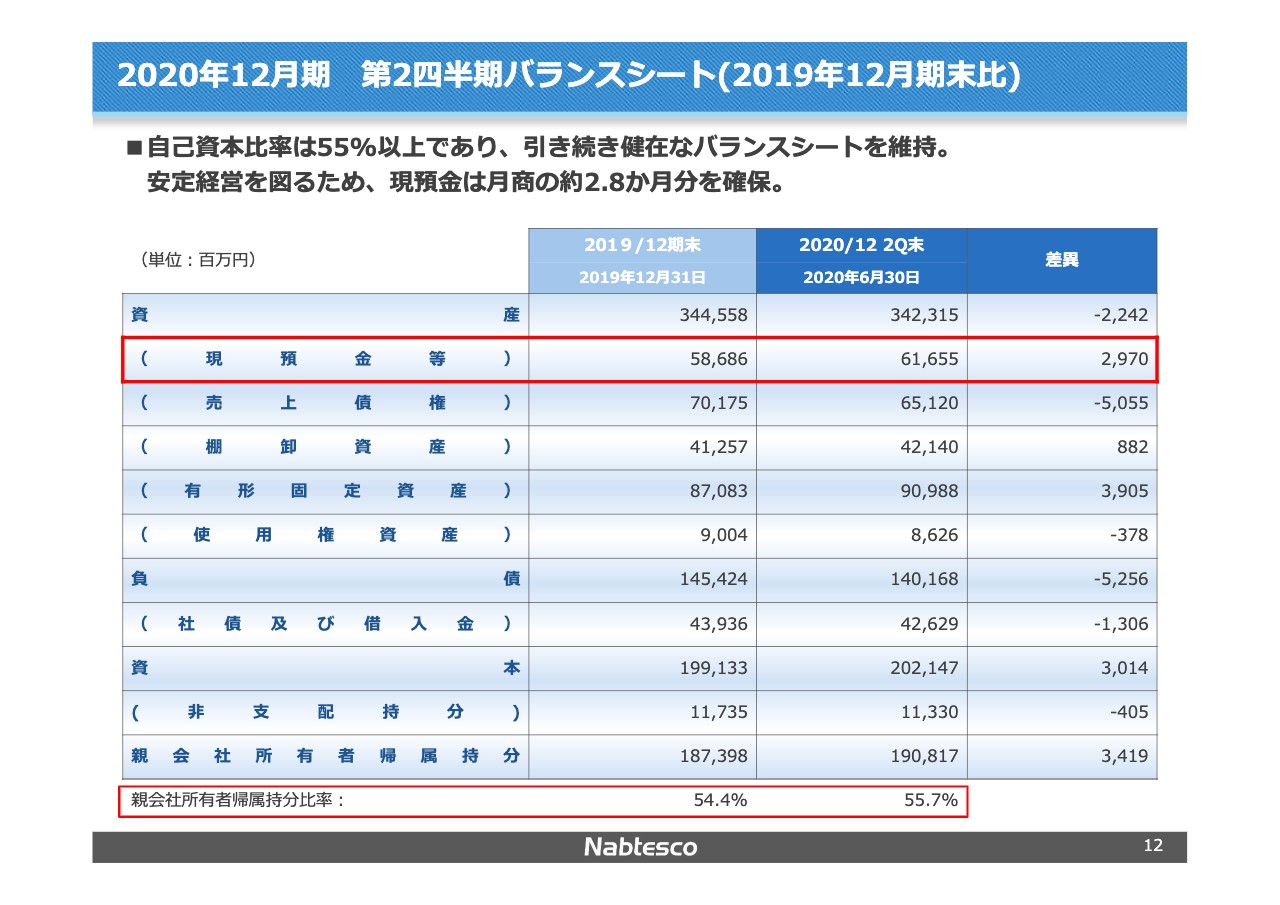

2020年12月期 第2四半期バランスシート(2019年12月期末比)

12ページは簡単に説明します。資産に関しては、昨年の12月末日と現在の対比ですが、22億円ほど減っています。これは売上高の減少に基づく売上債権の減少です。負債に関しては、マイナス52億円です。ここには、社債および借入金の金額を書いていますが、大きなものは設備債務の減少です。

この減少部分に対して、資本の部で利益の増額がありますので、それを合算してトータルではマイナス22億円というバランス成長になっています。現預金に関しても、月商の2.8ヶ月を確保しています。自己資本比率に関しては、前年よりも微増して55.7パーセントとなっています。

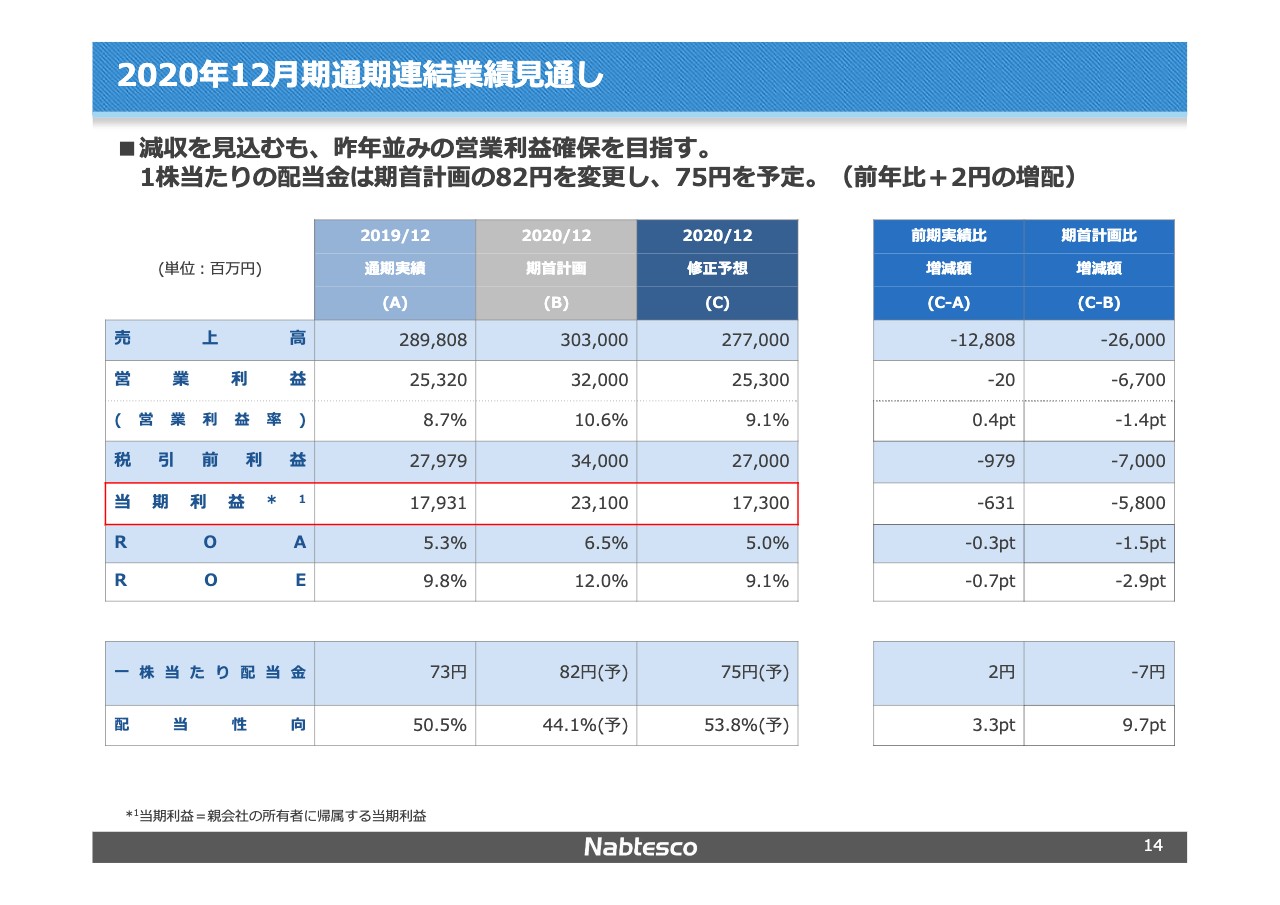

2020年12月期通期連結業績見通し

12月期の本年度の通期見通しをご説明します。14ページをご覧ください。先ほどのサマリーでお伝えしたものをP/Lのかたちにしています。前年比、計画比ともに減収の予定としています。減収にしたがって、営業利益に関してはほぼ同等ですが、それをカバーしているのが販管費などの内的努力です。

当期利益に関してもほぼ対前年度どおりですが、計画比に関してはマイナスとなっています。ROAに関しては、当初見込んだものからさすがに利益は出ていませんので、9.1パーセントとなる見込みです。配当については、上期は41円の配当を実施しますが、中間配当は41円です。通期ではこの売上高の減収に伴う利益の減もあります。

また、コロナの状況に関しても不可欠な状況もあります。本年度は75円に減配しようと考えています。ただ、中期経営計画の中で進めてきました連結配当性向35パーセント以上と安定的かつ継続的な増配当という部分に関しては、お約束どおり対前年の73円に対して2円の増配とします。

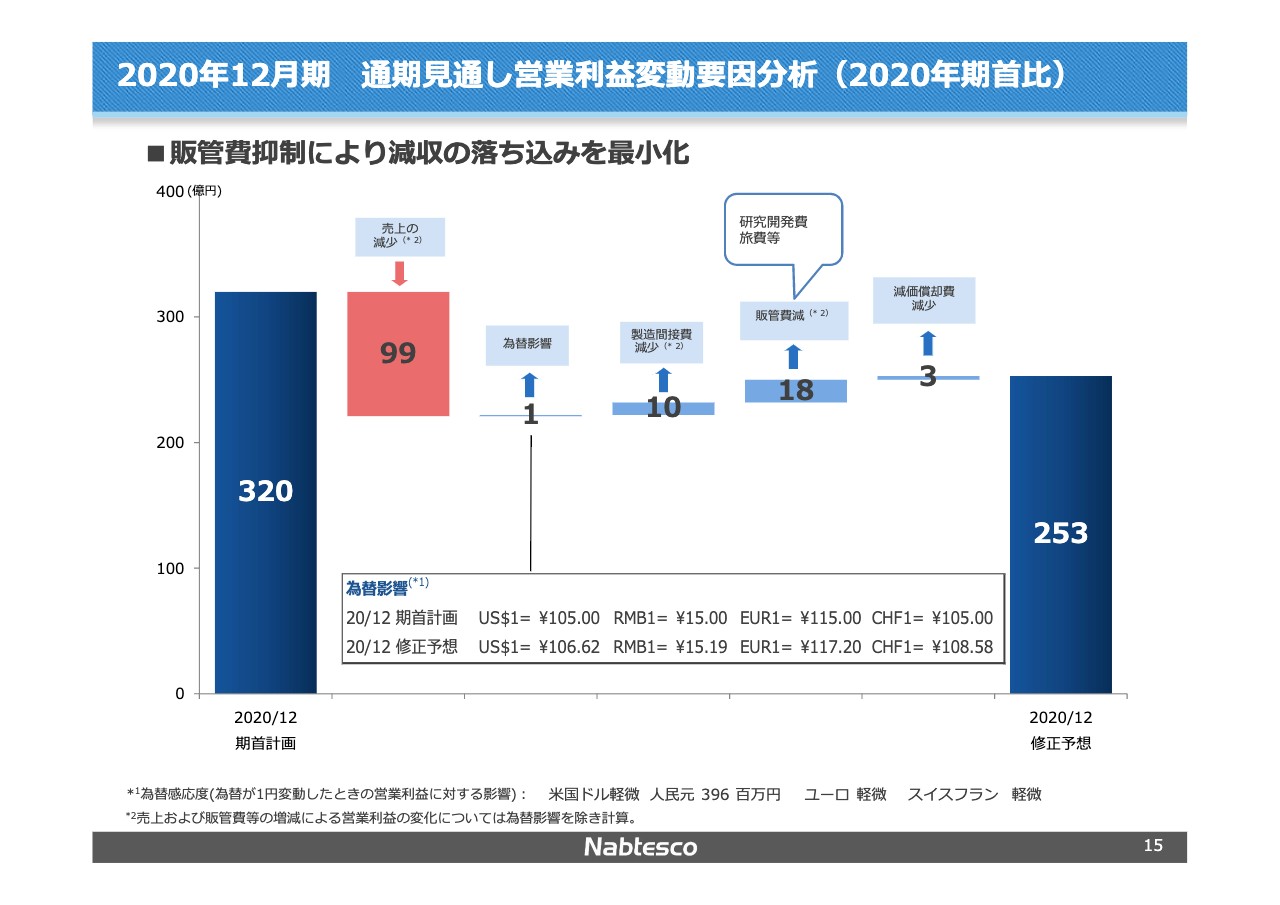

2020年12月期 通期見通し営業利益変動要因分析(2020年期首比)

15ページは利益の変動要因です。売上高の減少でほぼ100億円の減収が予定されますが、さすがに内部努力のみでは賄いきれず、結果的には対前年度並みとなることになりました。

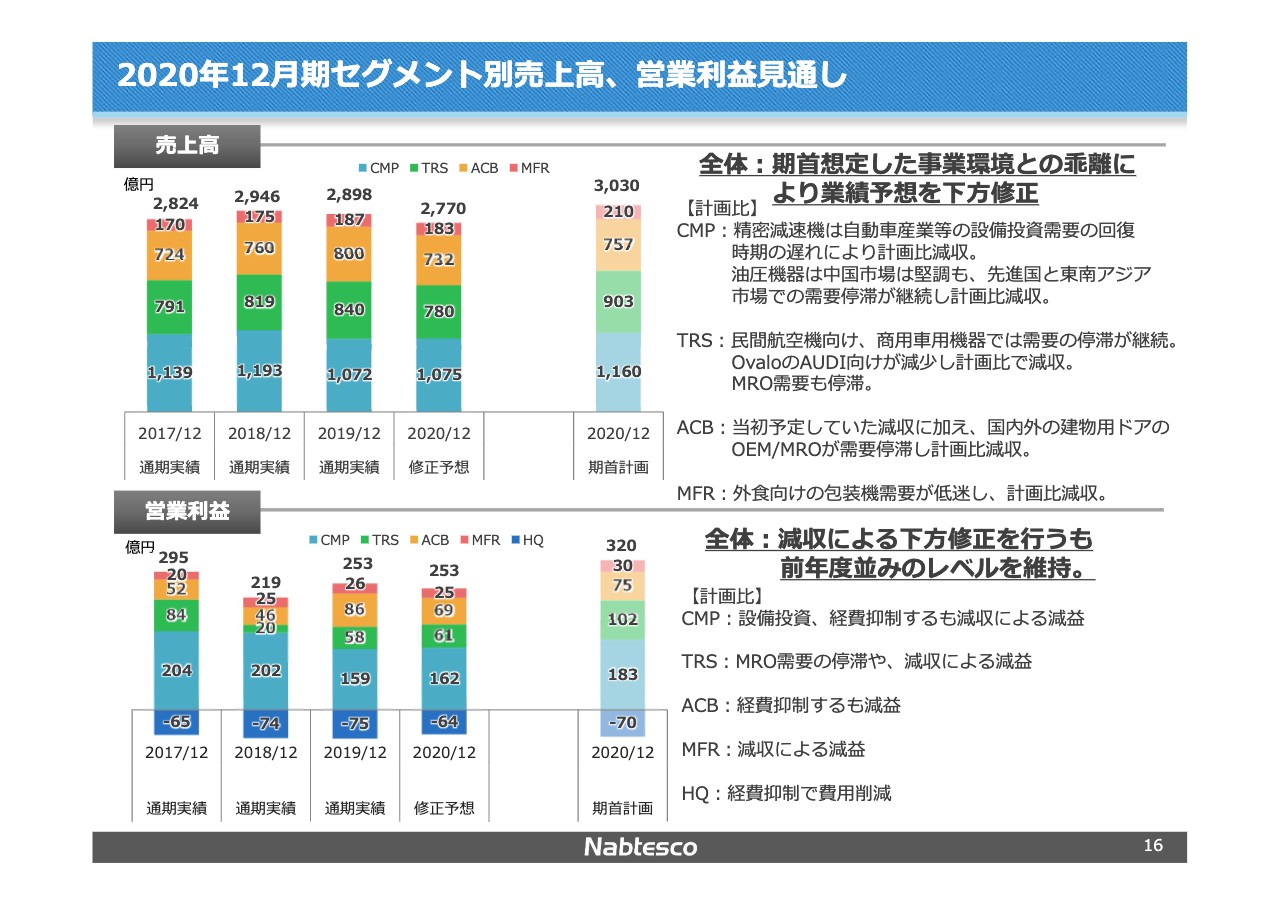

2020年12月期セグメント別売上高、営業利益見通し

これも先ほど上期についてでお伝えしたものと傾向としては同じです。売上高に関しては、すべてのセグメントで計画を未達となっています。CMPに関しては、減速機の回復が大幅に遅れていること、また、油圧に関しても中国は順調ですが、その他の地域で減ったことで減益となっています。TRSは先ほどの説明に加え、AUDIからの減産要請によって、OvaloのAUDI向けの売上高が減少しています。営業利益に関しては内部努力を進めていきます。

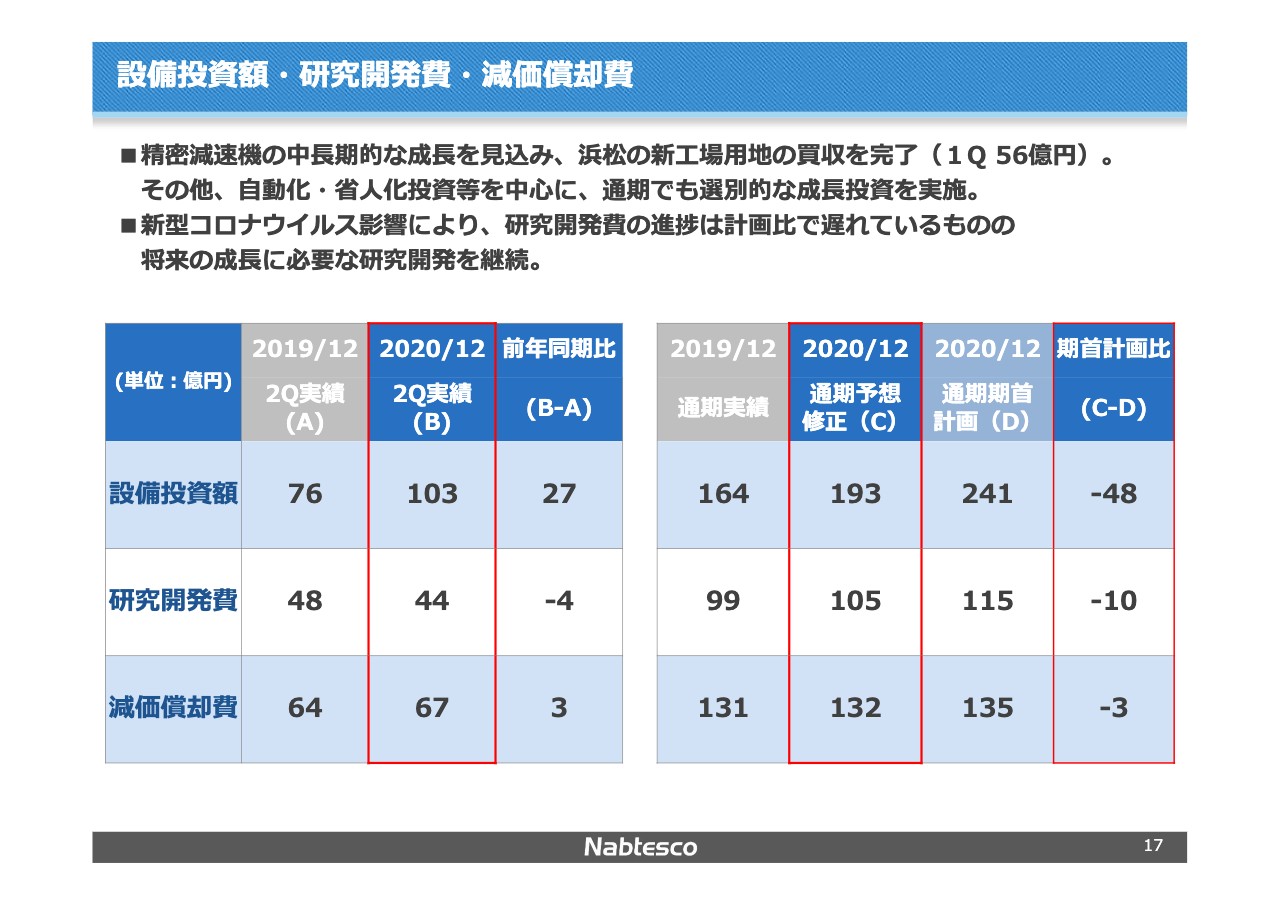

設備投資額・研究開発費・減価償却費

17ページは設備投資、研究開発費に関してです。スライドの左が上期対上期の表ですが、2020年12月期の上期は設備投資実績が103億円となっています。これまで何度もご報告しているように、浜松の新工場の用地の買収が最終的な契約に至ったところで、浜松市とのやりとりが続いていました。

今回、第1四半期でその支払いを実施し、かつ私どもの正当の土地になったということで56億円入っています。したがって、それを除けば前年の76億円に対して47億円であり、設備投資は圧縮しています。研究開発費に関しても、ある程度意図もありますが、基本的にはコロナの影響を受けたことで、対前年度48億円に対して今年度は43億円と、5億円ほど減っています。

減価償却費に関してはご覧のとおりです。通期の見込みに関してご説明すると、前年の164億円に対して、本年度が193億円、通期の期初見込みは241億円でしたので、通期の計画に対しては約50億円の圧縮となっています。

また、先ほどの例にならい、この中には56億円という土地の買収も入っていますので、全体的には抑制しています。当面、コロナ対策として打てる設備投資、経費に関しては実施していきます。私どもの会社のポリシーとして、社会貢献をあげていますが、必要な設備投資、環境問題の設備投資に関しても止める必要はないということで実施してきました。それ以外に関しては、時期をずらす等の措置をとった結果です。

以下、Appendix等でもう少し詳細な数字を提示していますので、ご覧いただけますと大変ありがたいです。私からは以上です。

新着ログ

「機械」のログ