日本工営、通期は受注高・売上高が過去最高 今期はコロナ影響を念頭に攻めと守りの施策を展開

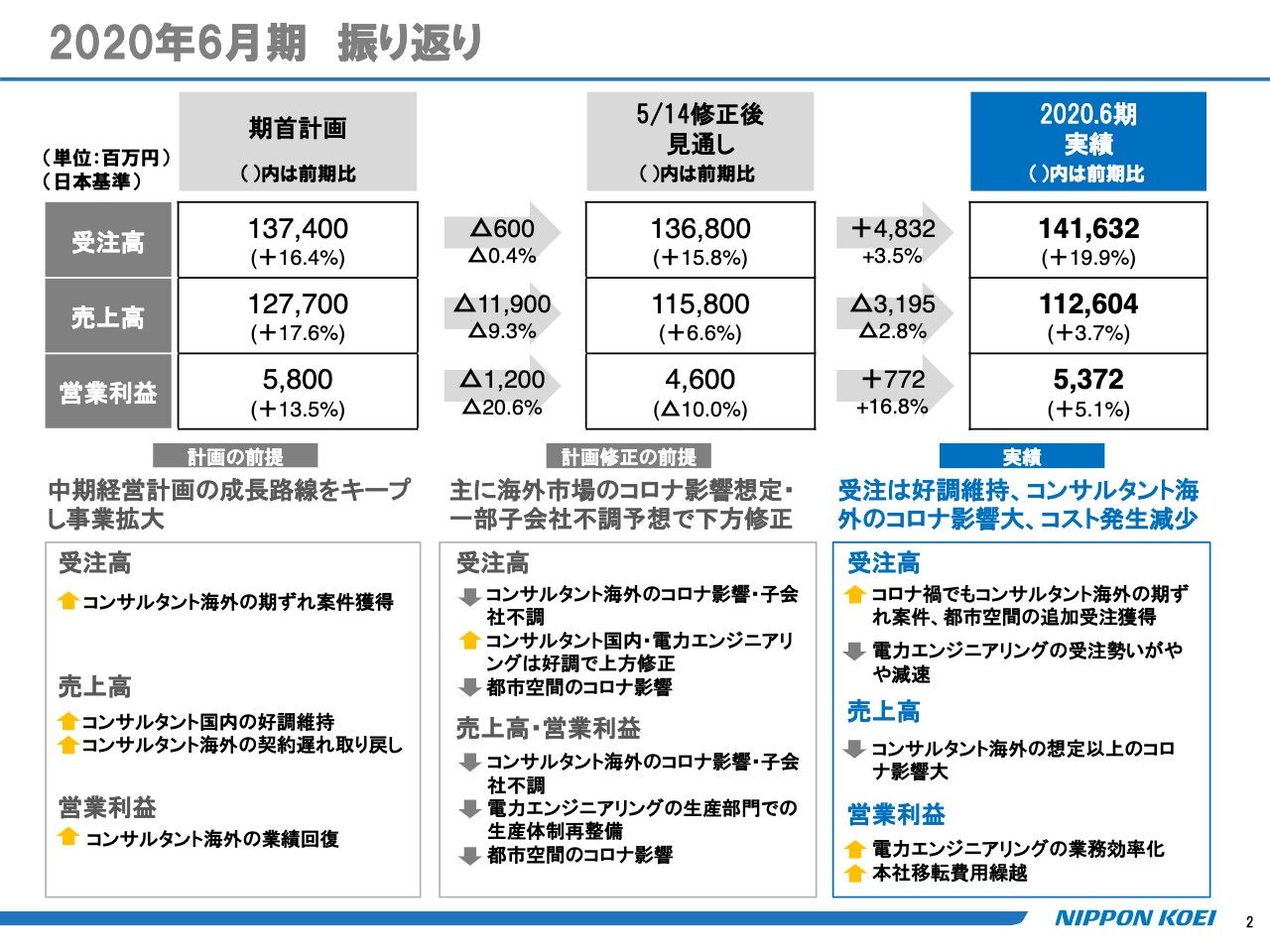

2020年6月期 振り返り

有元龍一氏(以下、有元):有元でございます。お忙しい中、当社の決算説明会にご参加いただきましてありがとうございます。最初に当社のコロナ対策について少し触れたいと思います。当社グループは2月以来、従業員とその家族の生命、健康を守り、かつお客さまへの影響を最小限に抑えるために、積極的な防衛姿勢を持って絶えず取り組んできました。

現時点でも、テレワークをはじめとする働き方改革あるいは関連するインフラの整備、さらには人事制度化のルールについても整備を進めてきており、対策からさらに一歩進んでワークライフバランスの実現、そして生産性向上に取り組んでいます。このようなご紹介をした上で、本日のご説明に移りたいと思います。

まず当社の決算についてです。新型コロナウイルスによって子会社の一部で監査に時間を要し、決算発表を延期していましたが、昨日発表しました。

2ページのスライドをご覧ください。こちらで2020年6月期の振り返りをしたいと思います。ご覧の表は3つの数字で組んでいますが、一番左側が期首計画となっています。中央は新型コロナウイルスの影響が顕在化し、5月14日に見通し修正として発表したものです。また、一番右側は昨日発表した決算です。結果としては、見通しの段階で少し保守的に見過ぎたかと思います。このあたりについては、このあと少し詳しくご説明します。

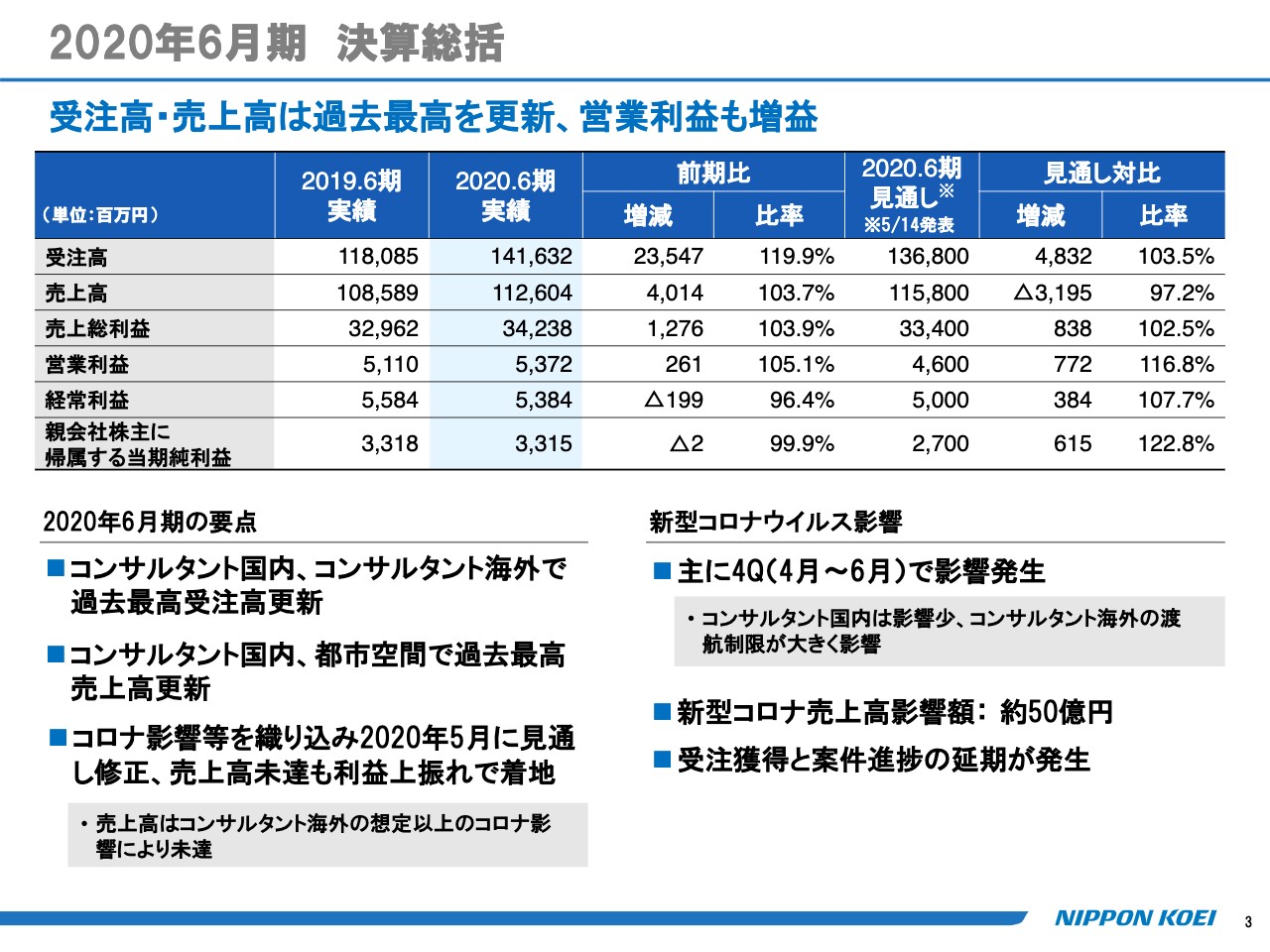

2020年6月期 決算総括

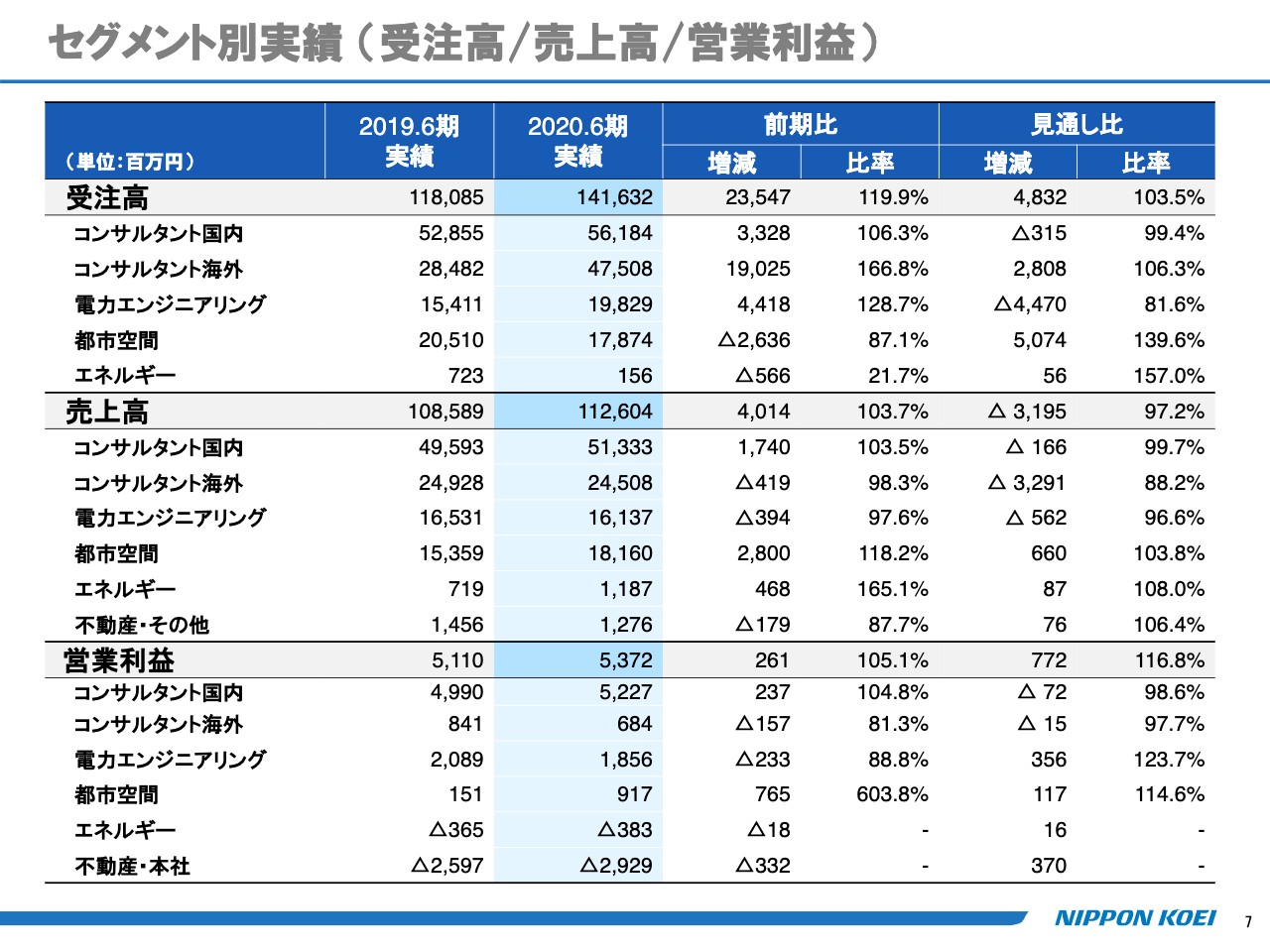

次に、2020年6月期の総括をします。受注高・売上高は過去最高を更新しました。営業利益は前期比でプラスということで、新型コロナウイルスの影響は受けましたが、結果的にはなんとかがんばったと私自身は評価しています。とくに、コンサルタント国内とコンサルタント海外においては、過去最高の受注高となりました。また、コンサルタント国内、都市空間で過去最高の売上高を更新しています。そのような意味では、市場全体としては追い風ですので、受注は非常によい成果をあげました。

一方、新型コロナウイルスの影響についてですが、2月の中旬以降に顕在化しました。3月に入ると、JICAから技術協力あるいは無償案件に関して「原則全員帰国せよ」という連絡もあり、稼働率の問題等々で影響を受けました。売上高で見ると約50億円の影響を受け、そのうちの40億円くらいが海外事業によるものです。

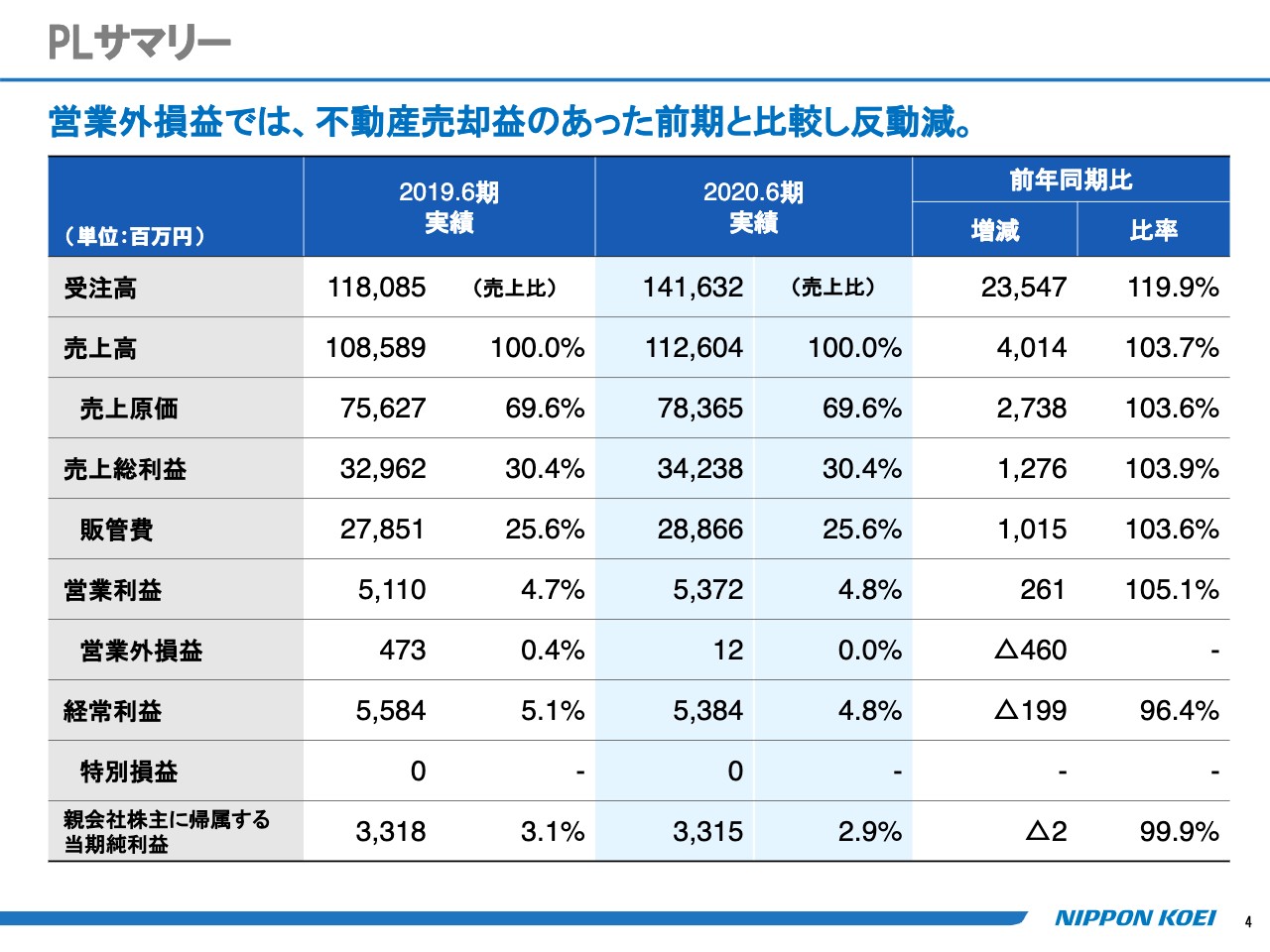

PLサマリー

PLサマリーは省略します。後ほどご覧いただければと思います。

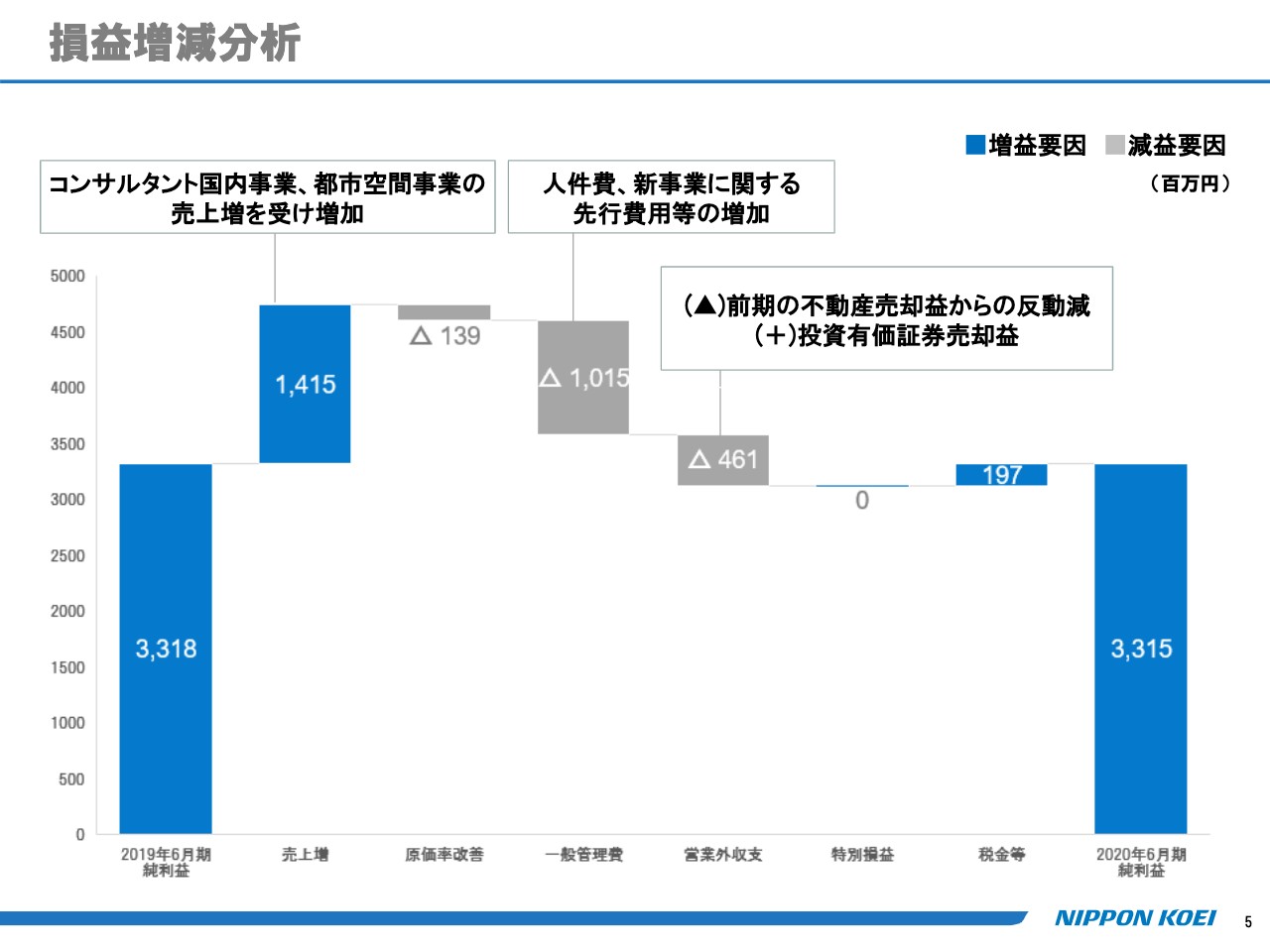

損益増減分析

売上の増減分析についてです。一番左側が昨年末の純利益で、ここから1年間事業活動を行い、最終純利益は約33億円となりました。純利益を見るとほぼ横ばいです。主な変化点についてご説明しますが、売上増については、コンサルタント国内事業と都市空間事業の売上増を受け、約14億円のプラス効果がありました。

一方で、人件費、新事業に関する先行投資については、人材と技術とエネルギー事業への投資が10億円ほどありましたので、ここは利益に対してマイナス要因となっています。また、一昨年度は不動産の売却益7億7,000万円がありましたので、その反動減でマイナス4億6,000万円ほどが経常利益に表れています。このような推移をたどっています。

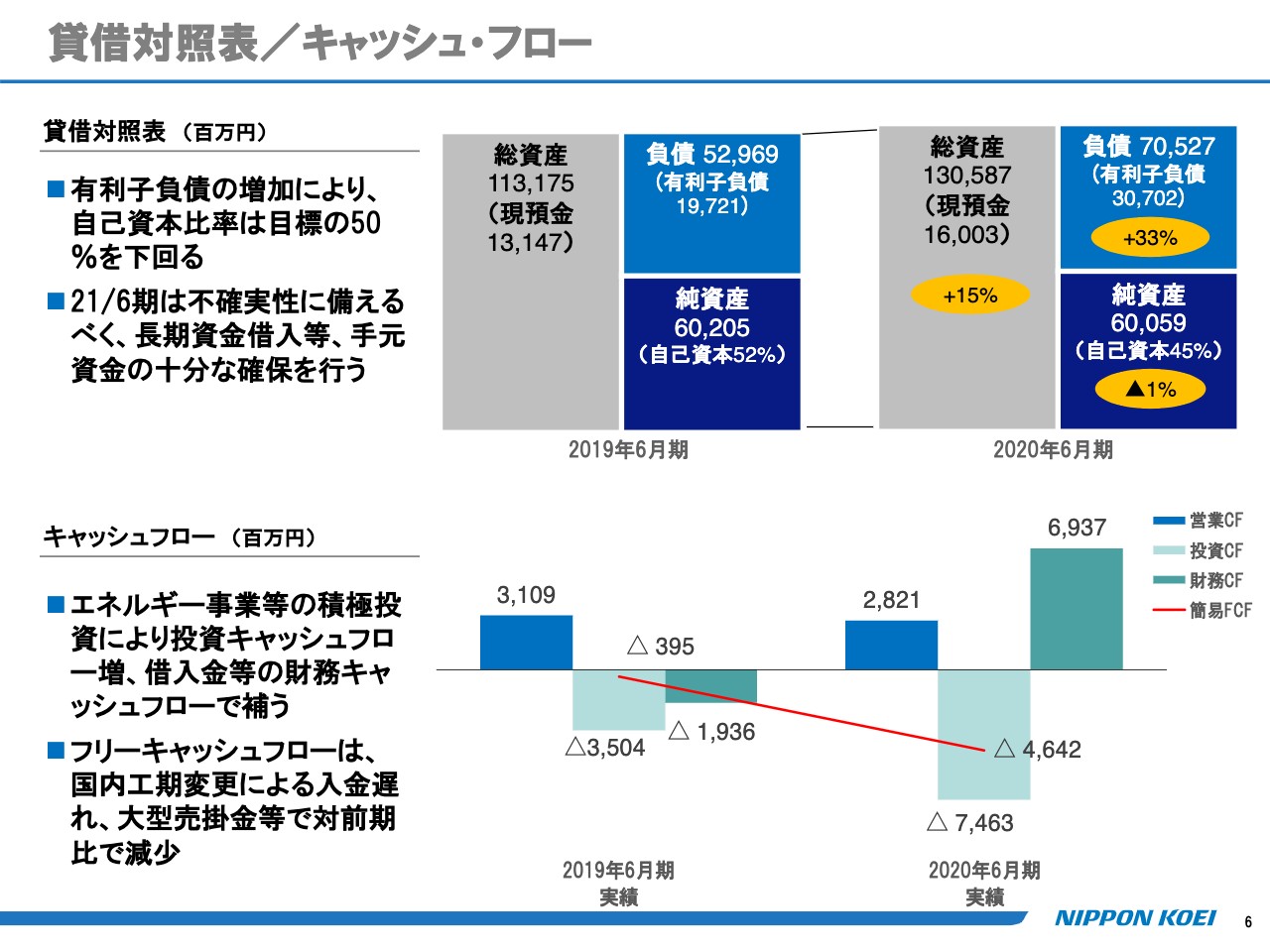

貸借対照表/キャッシュ・フロー

貸借対照表とキャッシュフローです。ご覧のように、貸借対照表は総資産で見ると、全体で約175億円の増加となっています。一方で、純資産は1億5,000万円くらい減っていますので、結果として自己資本比率は目標の50パーセントを下回る結果を得ました。

この分母の総資産の増え方なのですが、3つ要因があります。1つ目は売掛金の増加が顕著であったことで、これはご承知のように、当社は進行基準に移行しており、その影響です。2つ目の要因は、新本社の竣工のような建物関係の資産の増加です。また3つ目の要因は、リース資産をオンバランス化した影響です。これらが含まれ、全体の総資産が増えています。

一方、純資産ですが、これもご承知のとおり、昨年度に約20億円の自己株取得をしていますので、このような分母、分子の関係で自己資本比率が45パーセントとなっています。

キャッシュフローについても見ていただくとわかるのですが、エネルギーへの投資や技術、人材への投資などの先行投資を営業キャッシュフローでまかないきれなかったため、財務キャッシュフローで補っています。

加えて、フリーキャッシュフローについてです。グラフの赤い線を見てもわかるとおり、先ほどお伝えした新型コロナウイルスの影響もあって、国内案件の工期延長や海外大型案件の売掛金の増で下降してきたという背景があります。

セグメント別実績(受注高/売上高/営業利益)

こちらはセグメント別の実績です。ここも割愛しますが、この後具体的にご説明します。

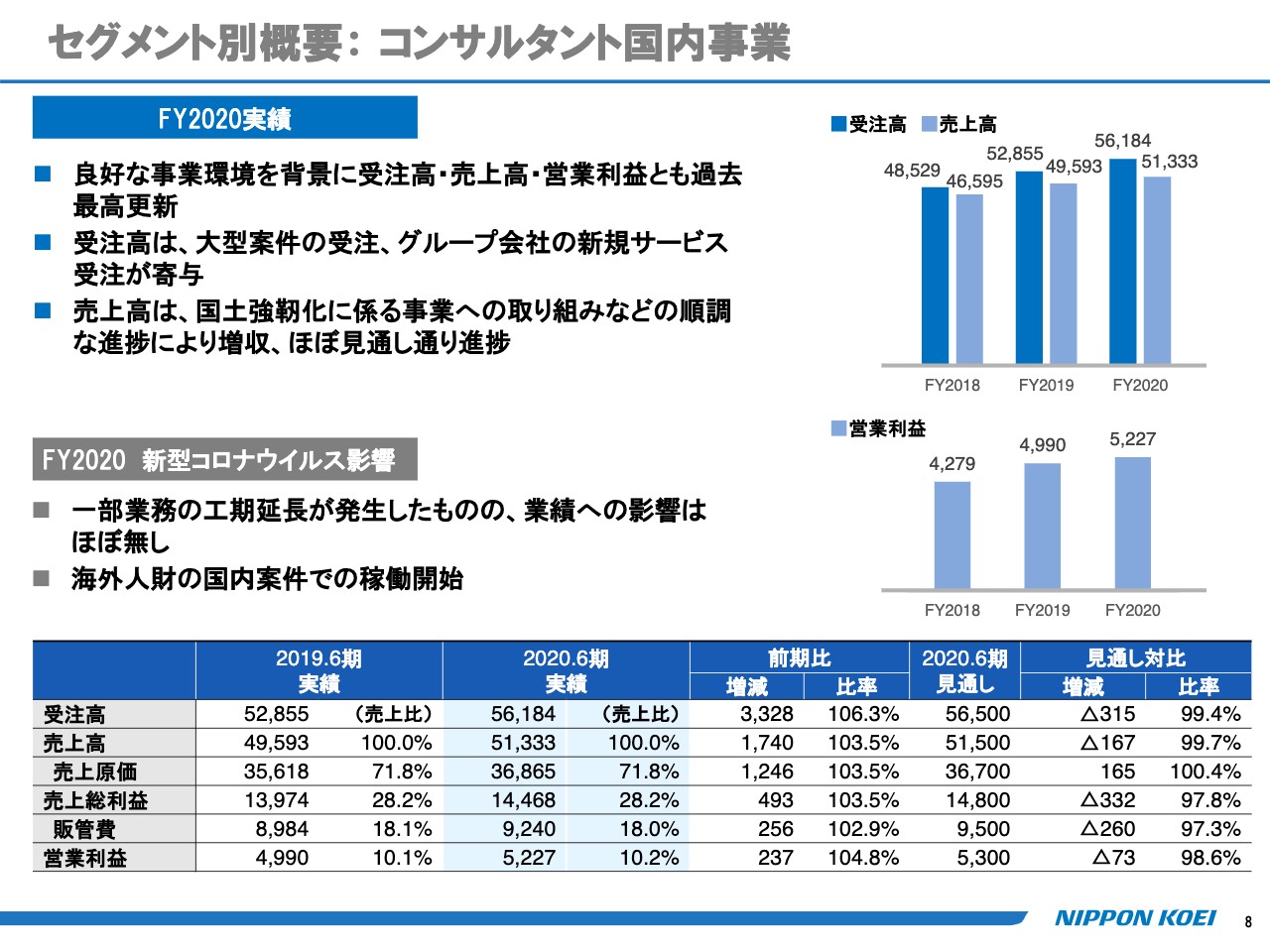

セグメント別概要:コンサルタント国内事業

まず、コンサルタント国内事業です。国内公共事業は非常に活況を呈しています。新型コロナウイルスの影響については、3月、4月に感染対策のために工期を延長してもらったり、中断させてもらったり、対面での協議を回避したりということもあったのですが、最終的には業績への影響はほぼありませんでした。

受注高、売上高、利益とも、過去最高を更新しています。これは日本工営本体のみならず、グループ会社、とくに玉野総合コンサルタントも成長曲線に入った状況です。

プロジェクト紹介(コンサルタント国内)

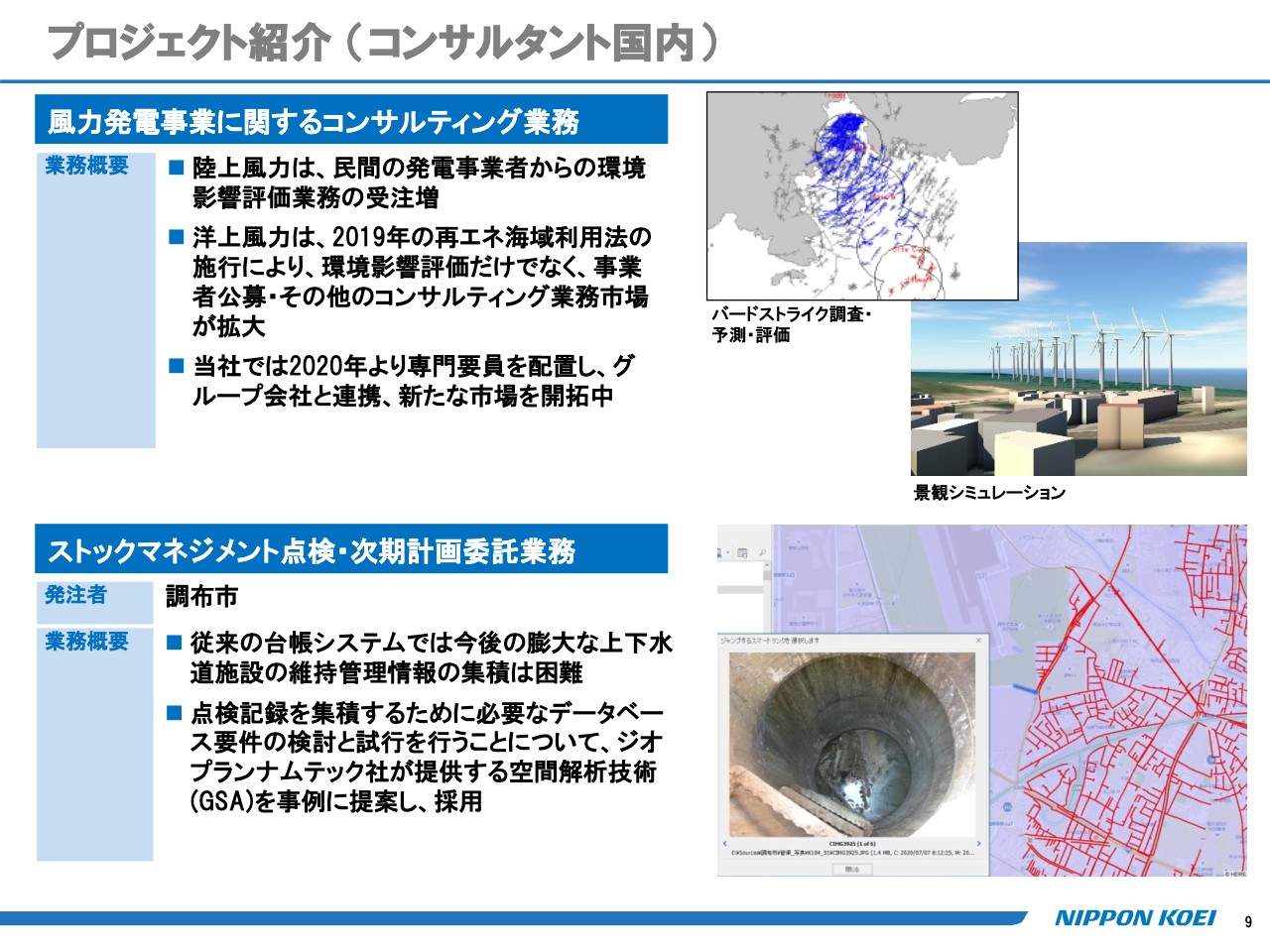

今年に実施した2件の案件をご紹介します。1つは風力発電事業です。これは陸上と洋上の2つがあり、とくに環境影響評価や適地選定のためのアドバイザリーサービスを行っています。このあたりは、日本工営だけではなく、玉野総合コンサルタントとも共同、連携して対応しています。

また、もう1つの案件はストックマネジメントです。昨年度にジオプランナムテックという会社をグループ化し、そこが持っている空間解析技術を提案し、受注した案件です。

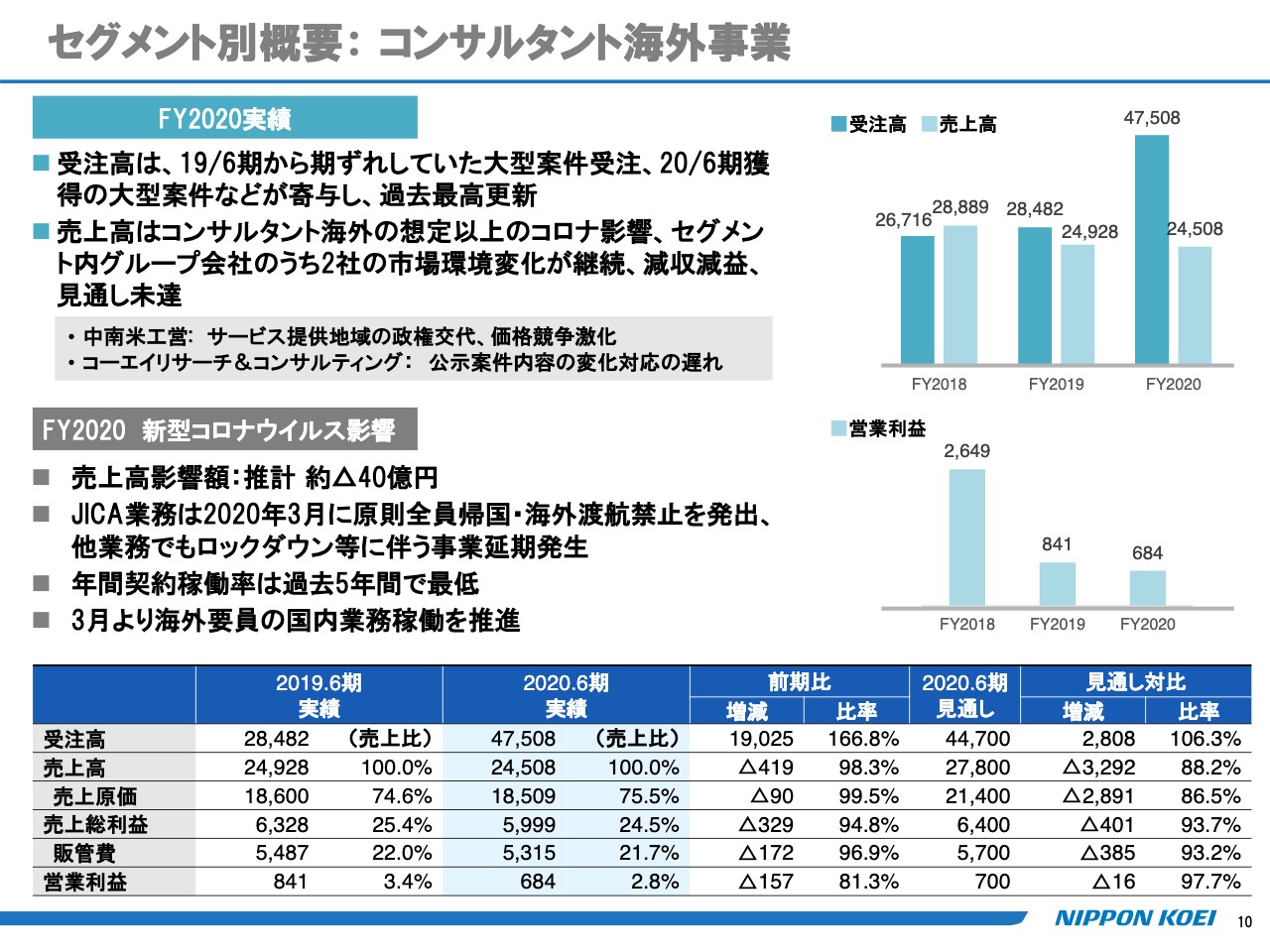

セグメント別概要:コンサルタント海外事業

続いて、コンサルタント海外事業です。海外はいい話と悪い話が併存していますが、いい話としては何と言っても受注です。スライドにあるように475億円と、かつてない受注高となっています。これには一昨年から期ずれした大型案件の150億円くらいが含まれていますが、それ以外の大型案件もありますので、このような結果を得ています。

このようなこともあり、実は海外は売上を差し引いても今期の受注残が900億円近くになっており、それだけの仕事を持っています。一方で、業績については、2月、3月、4月と新型コロナウイルスの影響は免れませんでした。

また、セグメントグループの2社の状況についてご説明します。これまでグループを支えていた中南米工営の状況はお知らせのとおりなのですが、もう1つ、コーエイリサーチ&コンサルティング(KRC)のソフトコンポーネントで非常に苦戦したこともあり、全体の業績としてはこのような状況です。

先ほどお伝えしましたが、JICA業務は3月に原則全員帰国、かつ渡航禁止を発出しています。円借款は基本的に相手国政府が決める話なのですが、各国のロックダウンが多数あったことによる事業の延期もあります。

コンサルタントの場合、技術者の稼働率が一番の指標になるのですが、契約稼働率で約50パーセントを超えることが1つの目処になります。ところが、今期の場合は最終的な年間累計で47パーセントとなっています。過去5年でこのようなことはなかったです。とくに、3月、4月あたりは稼働率が30パーセント台にまで落ち込みました。

したがって、3月の段階から海外要員を国内事業にシフトしたり、国内の仕事を支援するかたちで稼働を確保しています。7月の時点で契約稼働率は42パーセントまで回復していますので、そのような効果が表れてきていると思います。

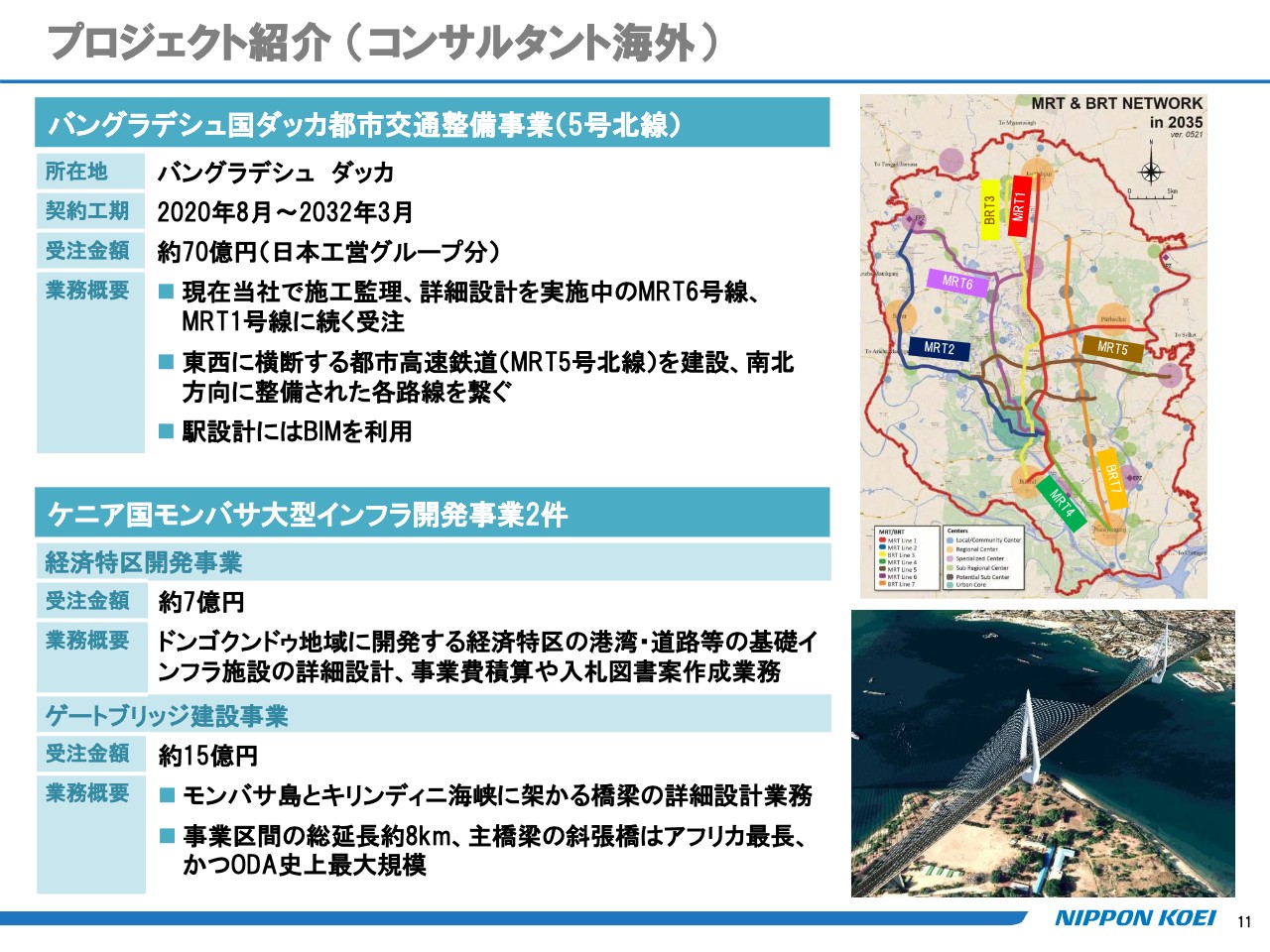

プロジェクト紹介(コンサルタント海外)

こちらが昨年度の大型受注の3件です。1つが、バングラデシュのダッカの5号北線で、受注金額は約70億円となっています。これまでにもご説明しましたが、すでに6号線と1号線の設計、施工監理を行ってきました。そこでの実績が買われ、5号北線についても受注できました。スライドにダッカ市内の交通網を記載していますが、ほぼすべて当社で進めています。

大型受注の残り2つは、ケニアのモンバサの大型インフラ案件で、1つは経済特区、もう1つはゲートブリッジの事業です。4年前にナイロビで第6回アフリカ開発会議(TICAD VI)が行われ、こちらの現地を視察しました。この街の幹部や要人の方々といろいろ懇談したのですが、その前から、例えば日本の横浜港や、あるいは当社が取り組んできたミャンマーのティラワ経済特区のようないろいろな事例を研究しながら、自分たちとしてアイデアをまとめてきました。それがいよいよ実現するということで、私自身も非常に意義深いものを感じています。いずれにしろ、これからいろいろ発展していく2つのプロジェクトです。

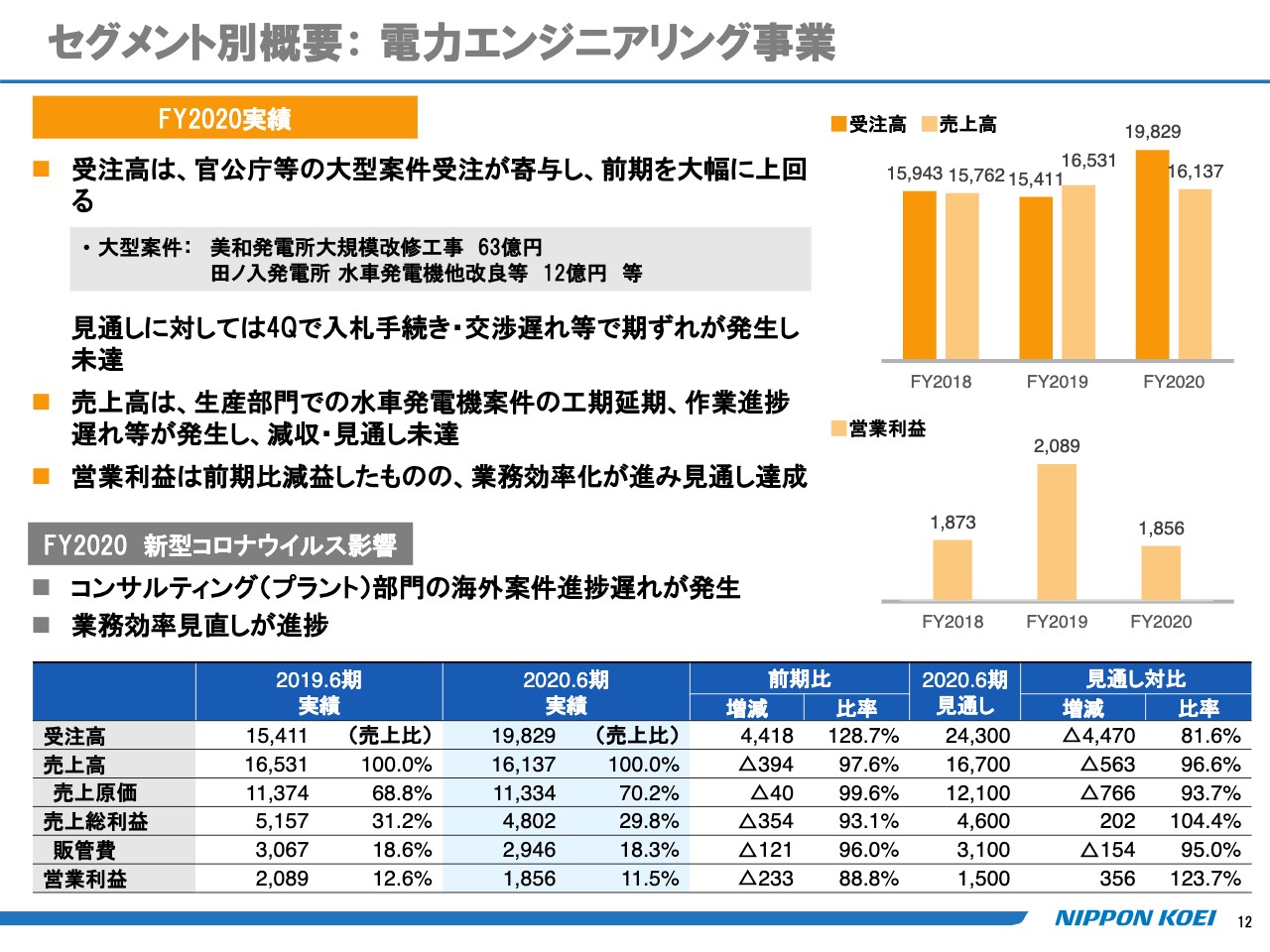

セグメント別概要:電力エンジニアリング事業

電力エンジニアリング事業についてです。こちらはとくに官公庁や民間の案件の大型のものが受注できたため、受注は前期を大幅に上回りました。長野県企業局の美和発電所ですが、これは設計・施工一括のEPC契約です。また、田ノ入発電所は東京発電からの仕事です。このような大型の機電系の仕事が受注できています。

売上については、海外の機電エンジニアリングで新型コロナウイルスの影響が若干発生していますが、大きくはありませんでした。また、スライドに記載している生産部門の福島の工場において、水車発電機の設計、製造の整備を進めているのですが、業務量が多くなっていることから工期が遅延し、減収となっています。

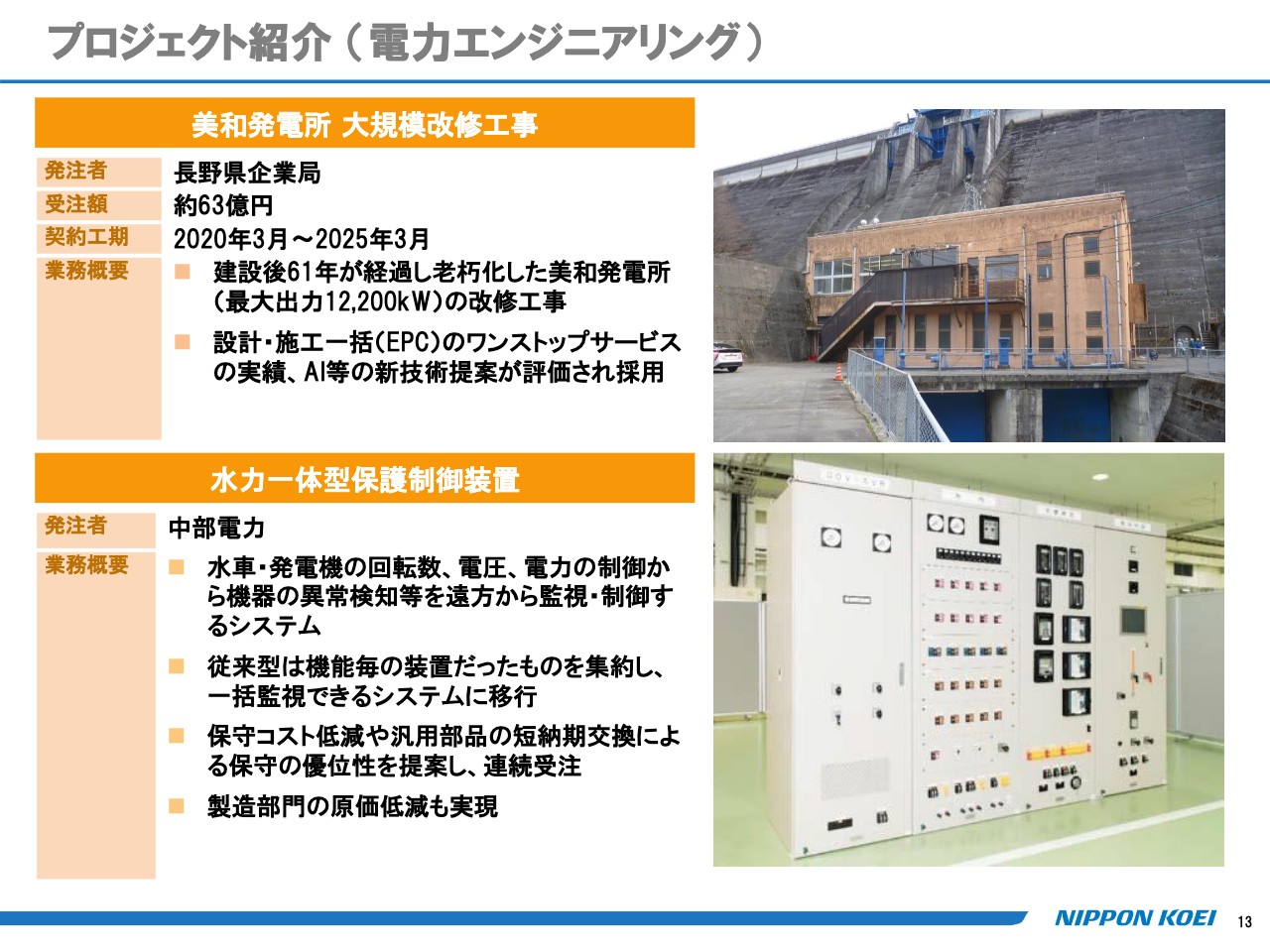

プロジェクト紹介(電力エンジニアリング)

こちらが当期の主な受注です。美和発電所については、先ほどお伝えした長野県企業局のものです。老朽化した発電所を改修するのですが、設計・施工、さらに維持管理まで、IoTあるいはAIの提案をし、それが評価された上で受注獲得につながっています。

スライドの下側は中部電力から受注した、水力一体型の保護制御装置です。従来では、機能別に製品が分かれているのですが、これを一括にすることによって効率化とコスト低減、ユーザーにとっての管理のしやすさに貢献しています。

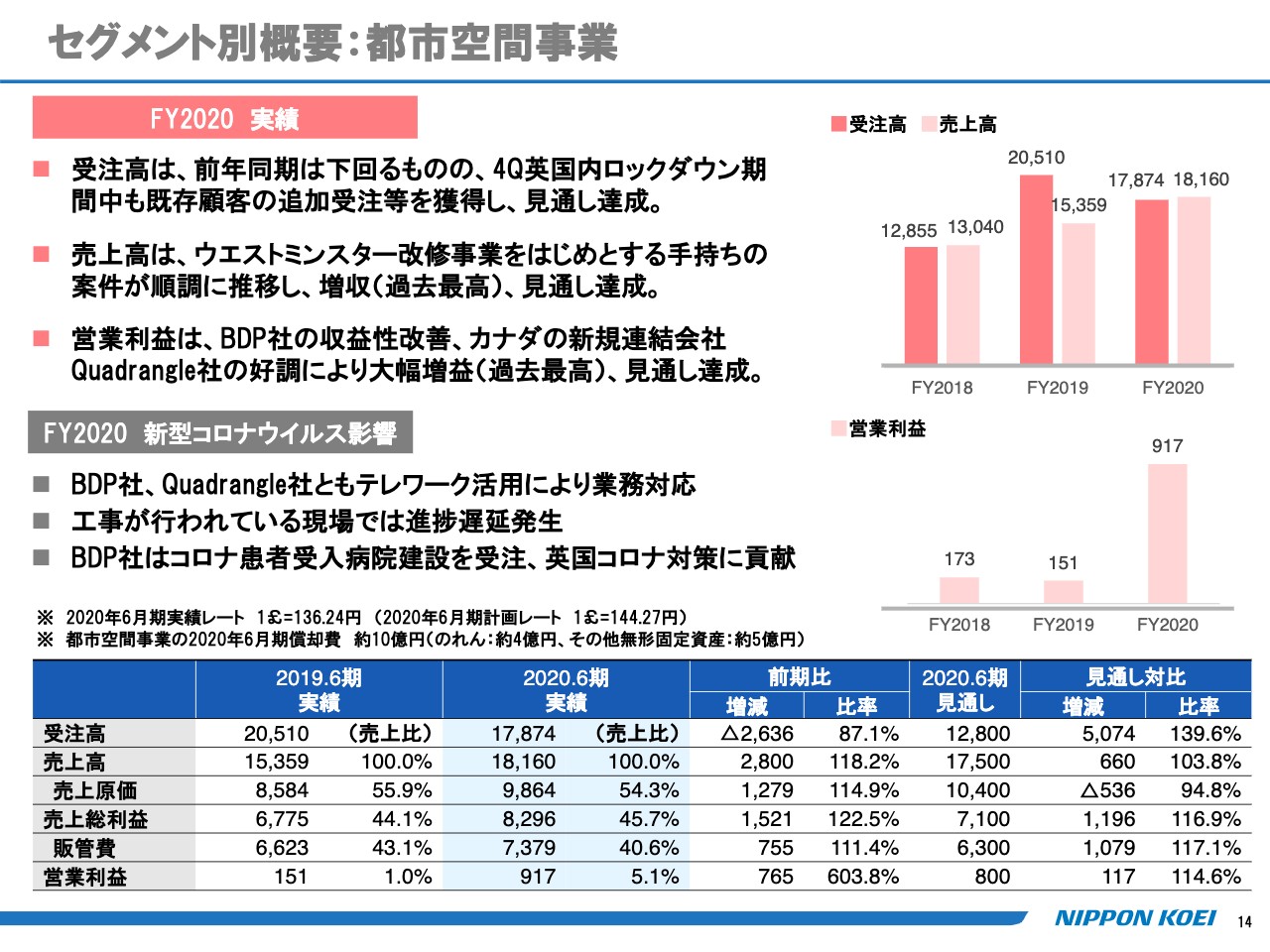

セグメント別概要:都市空間事業

次は都市空間事業についてです。主力のBDPやカナダのQuadrangleは、とくにイギリスのロックダウンの影響が必至ということで、少し心配していましたが、結果としては非常にいい成績を上げました。BDP、Quadrangleを合わせて大幅な増益となり、過去最高の結果を出しています。これは、ひとえにテレワークの整備が一気に進み、生産性が落ちなかったことが一番の要因かと思います。

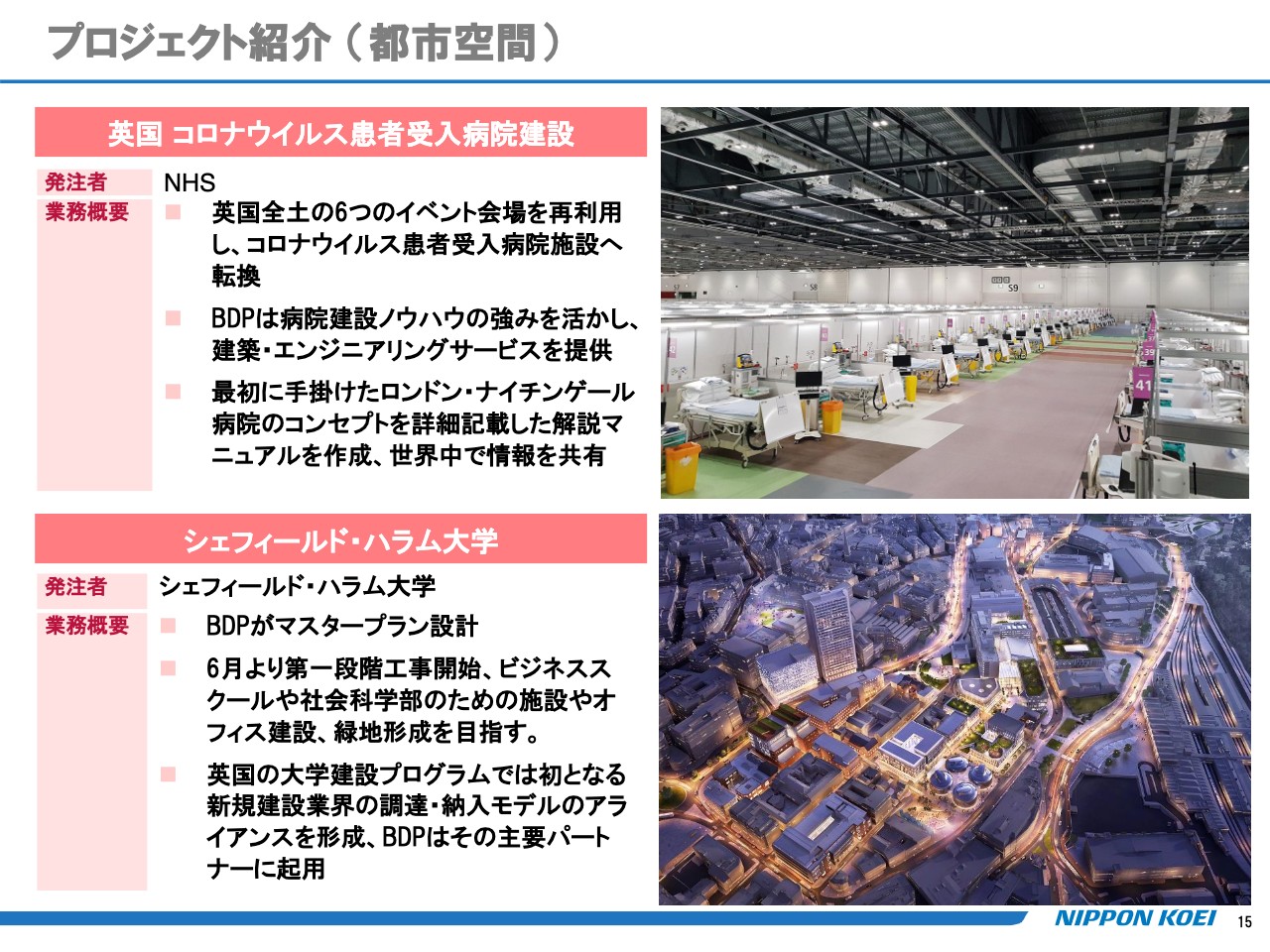

また、実際の受注ですが、イギリスの新型コロナウイルス患者の受入病院の建設をしています。これは非常に意義深い仕事です。もともとイベント会場だったものを、感染対策の病院施設として一気に衣替えしていくことで、建築とエンジニアリングサービスを一体で行いました。

プロジェクト紹介(都市空間)

こちらのスライドに、今お伝えしたロンドン・ナイチンゲール病院の詳細を記載しています。ここの詳細なマニュアルが世界中に配布され、情報を共有しながら各国が対応しているという状況です。

また、下段のシェフィールド・ハラム大学の一番の売りは、コンサルタントと設計、施工、そして保守までをパッケージにして、パートナーを組み、最初から取り組んでいることです。ECI方式の先進事例としてご紹介しました。

セグメント別概要:エネルギー事業

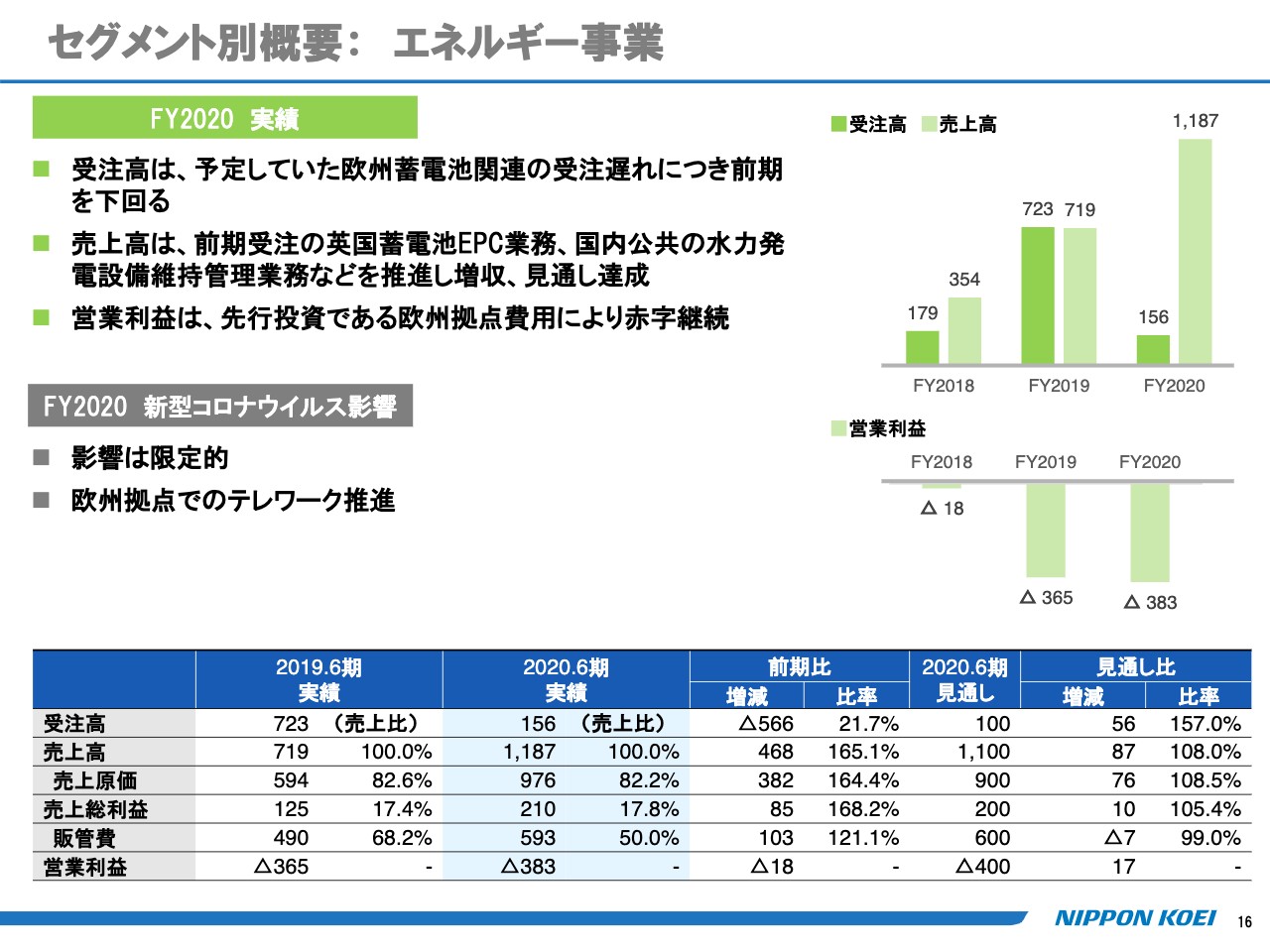

続いて、エネルギー事業についてです。欧州の蓄電池事業の案件はもう決まっており、なんとか進めているところなのですが、ファイナンスの問題で受注が若干遅れています。目処はつきましたので、今期に本格化するとは思いますが、前期の成績としては振るわない状況です。前期や今期もそうなのですが、まだ先行投資が続きますので、赤字は避けられません。なお、新型コロナウイルスの影響はほとんど限定的です。このあたりはまた後で少し触れたいと思います。

プロジェクト紹介(エネルギー)

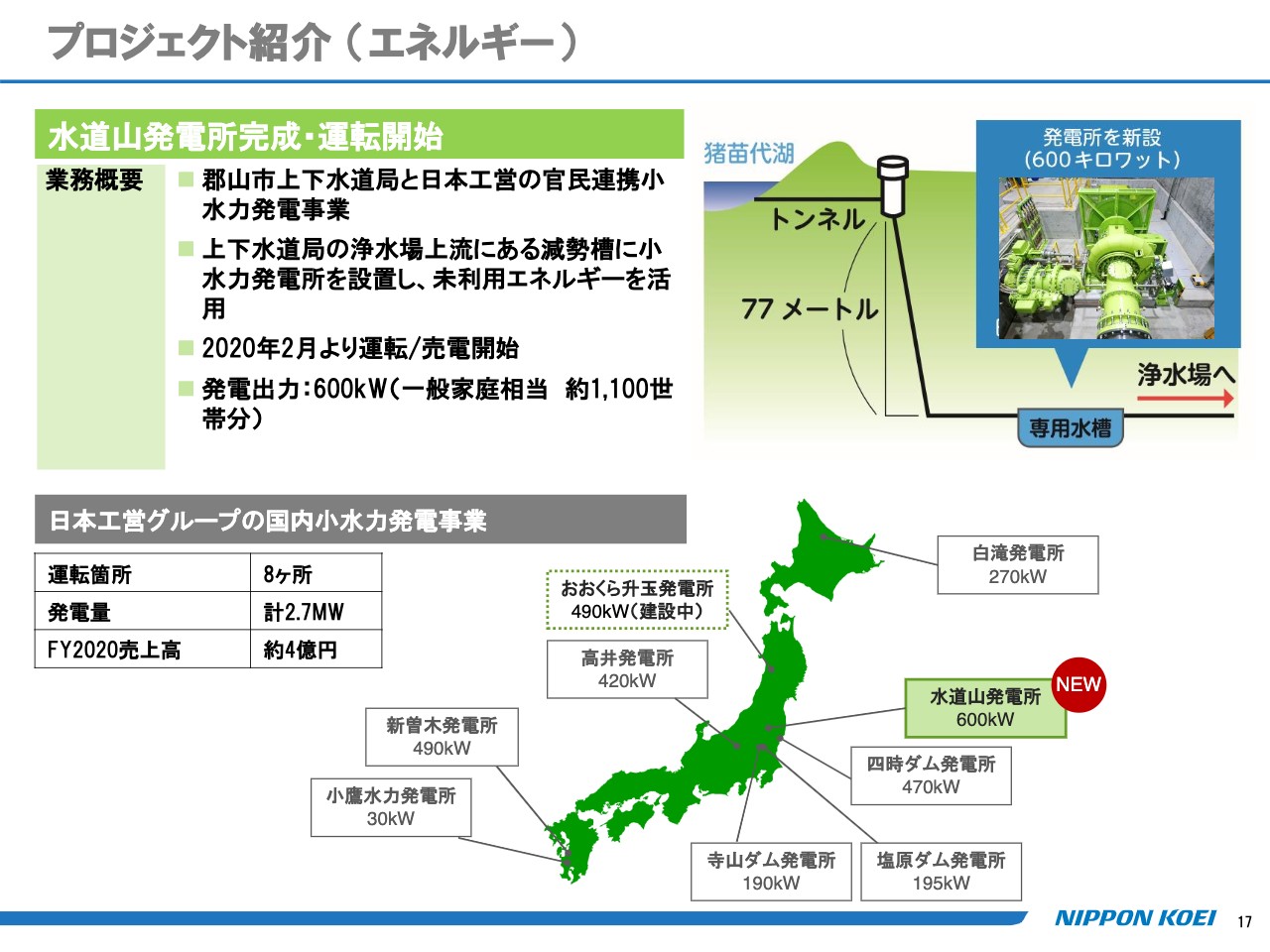

こちらは当期の国内の案件ですが、郡山市と当社との官民連携の事業の事例です。

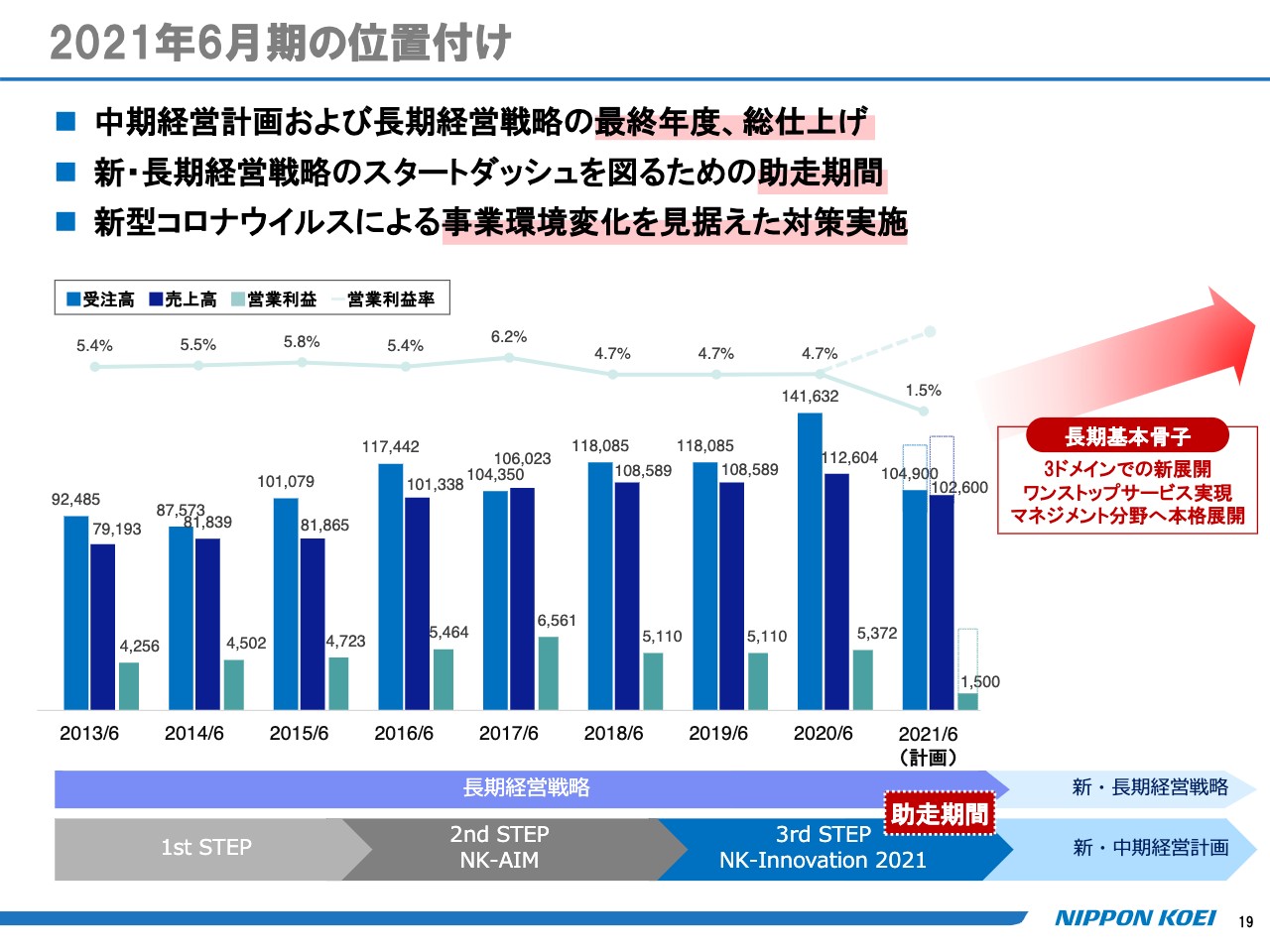

2021年6月期の位置付け

前期の総括をした上で、今期の見通しについてお話をします。この1年間は非常に難しい経営をしていくと覚悟しているところです。1年間の位置づけですが、1つ目は、中期経営計画および長期経営戦略の最終年度ということで、いろいろな戦略やシナリオの仕上げをする年であることが挙げられます。

また2つ目は、すでに一部発表していますが、来年7月からスタートする新・長期経営戦略のスタートダッシュを図るための助走期間としての位置づけです。そのための組織改編を7月に実施しました。

3つ目は、新型コロナウイルスによる事業変化を見据えた対応策です。つまり、短期的には「ウィズコロナ」の世界にどう対応するかということと、さらにその後の「ポストコロナ」を見据えた戦略や施策を打たなければいけません。このような3つの意義を持った計画になっています。

2021年6月期 計画の考え方

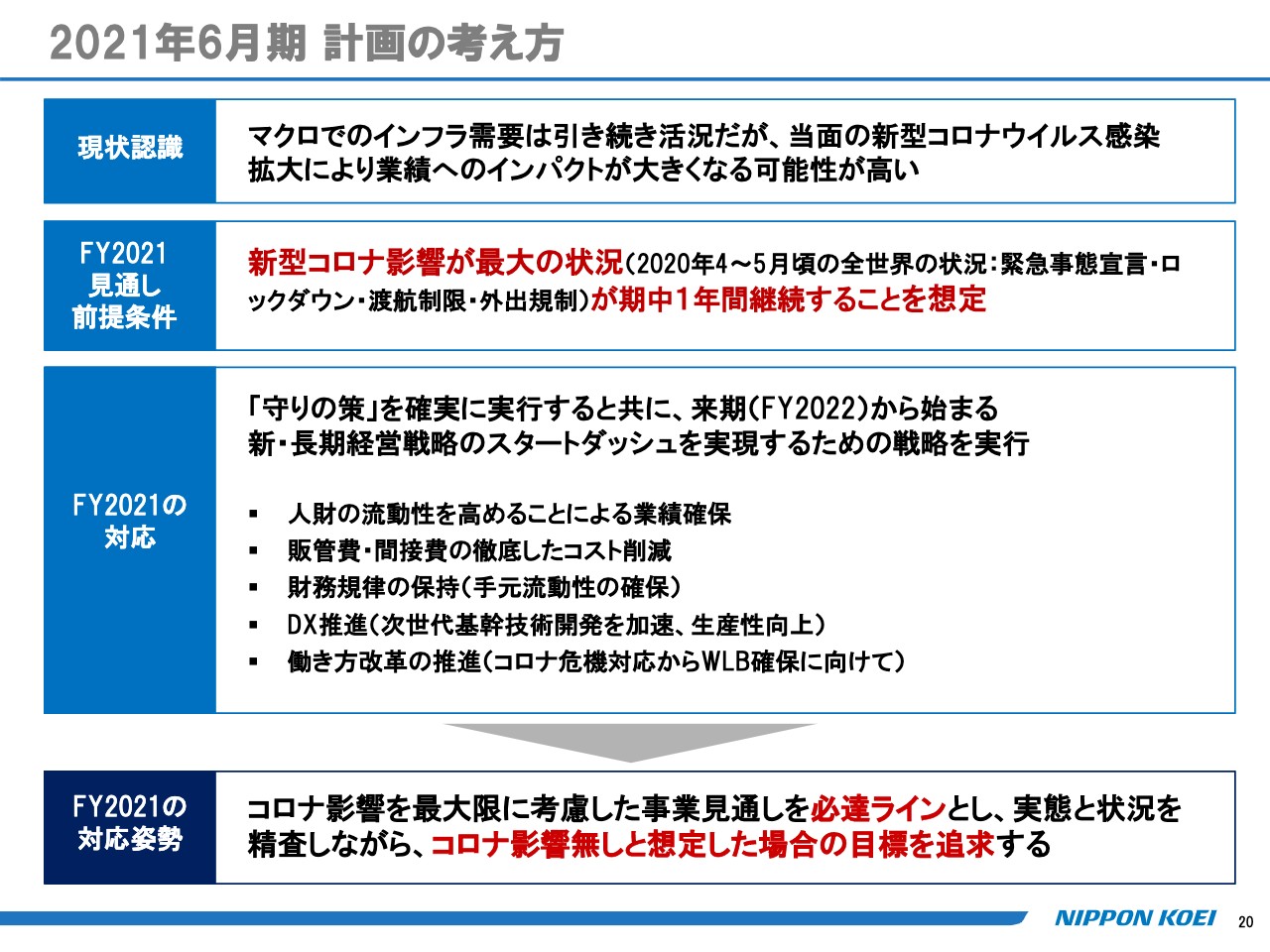

計画の考え方ですが、まず現状認識についてご説明します。市場では基本的にインフラ事業が引き続き活況であり、追い風と見ています。ただ、新型コロナウイルスの感染の問題がありますので、ここに対してはきちんと手を打たなければいけないという認識を持っています。

その上で、今期の見通しの前提条件についてお話しします。4月、5月の全世界の新型コロナウイルスの感染の状況をしっかりと認識し、これが期中1年間継続することを想定しています。すなわち、国内であれば緊急事態宣言、海外であればロックダウン、渡航制限、外出規制などが続くという最悪のシナリオを想定し、きちんとした対策をとった上での計画となります。

スライドの中央に「守りの策」と書いてありますが、これと同時に、来期から始まる新・長期経営戦略のスタートダッシュを実現させるための戦略についても実行し、攻めと守りの施策を実行していこうと考えています。スライドの一番下にまとめていますが、新型コロナウイルスの影響を最大限に考慮した事業見通しを、「最低限これは守ろう」という必達ラインとし、その上で実態と状況を精査しながら、新型コロナウイルスの影響がないと想定した場合の目標値を追求していきます。

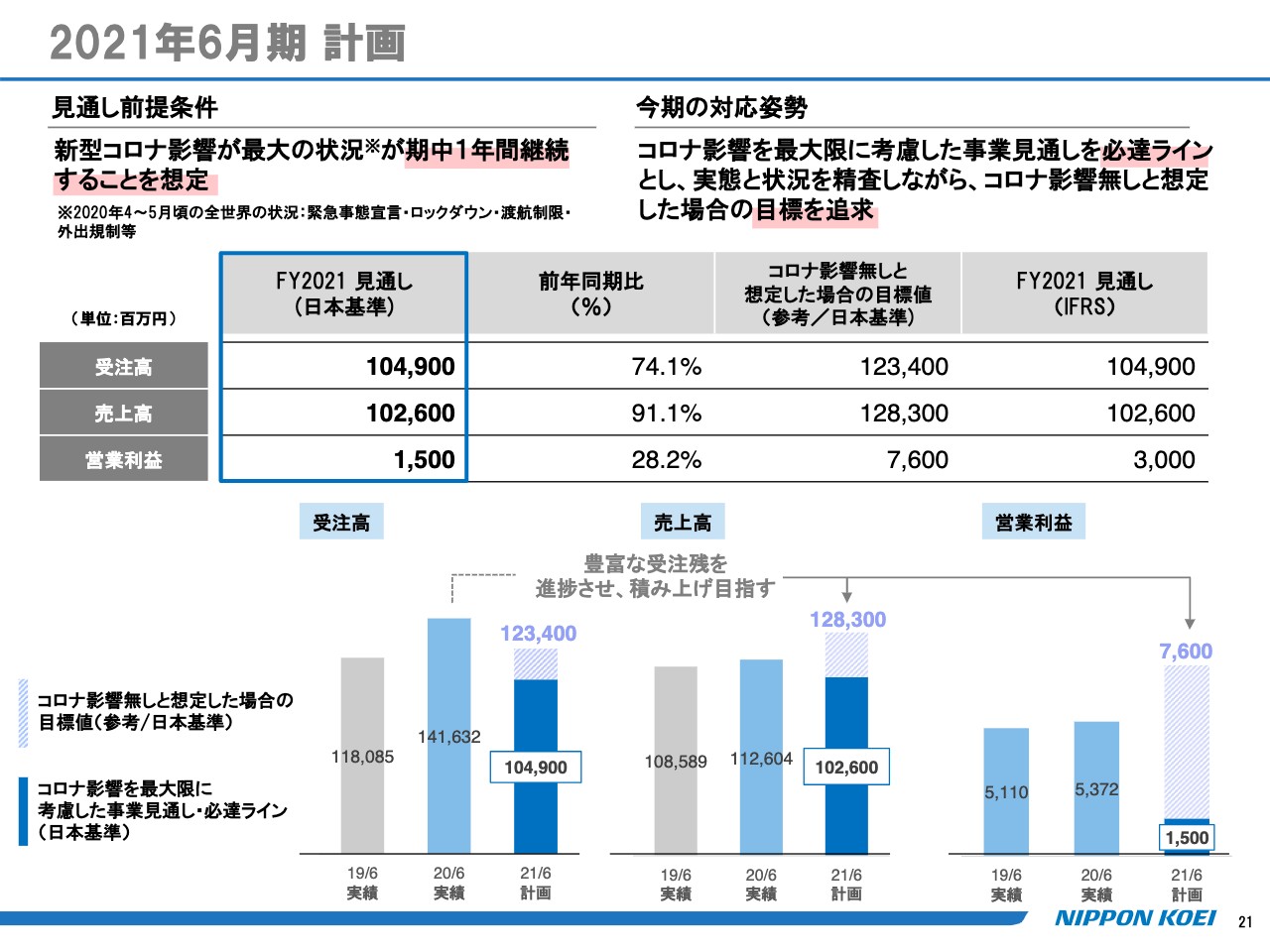

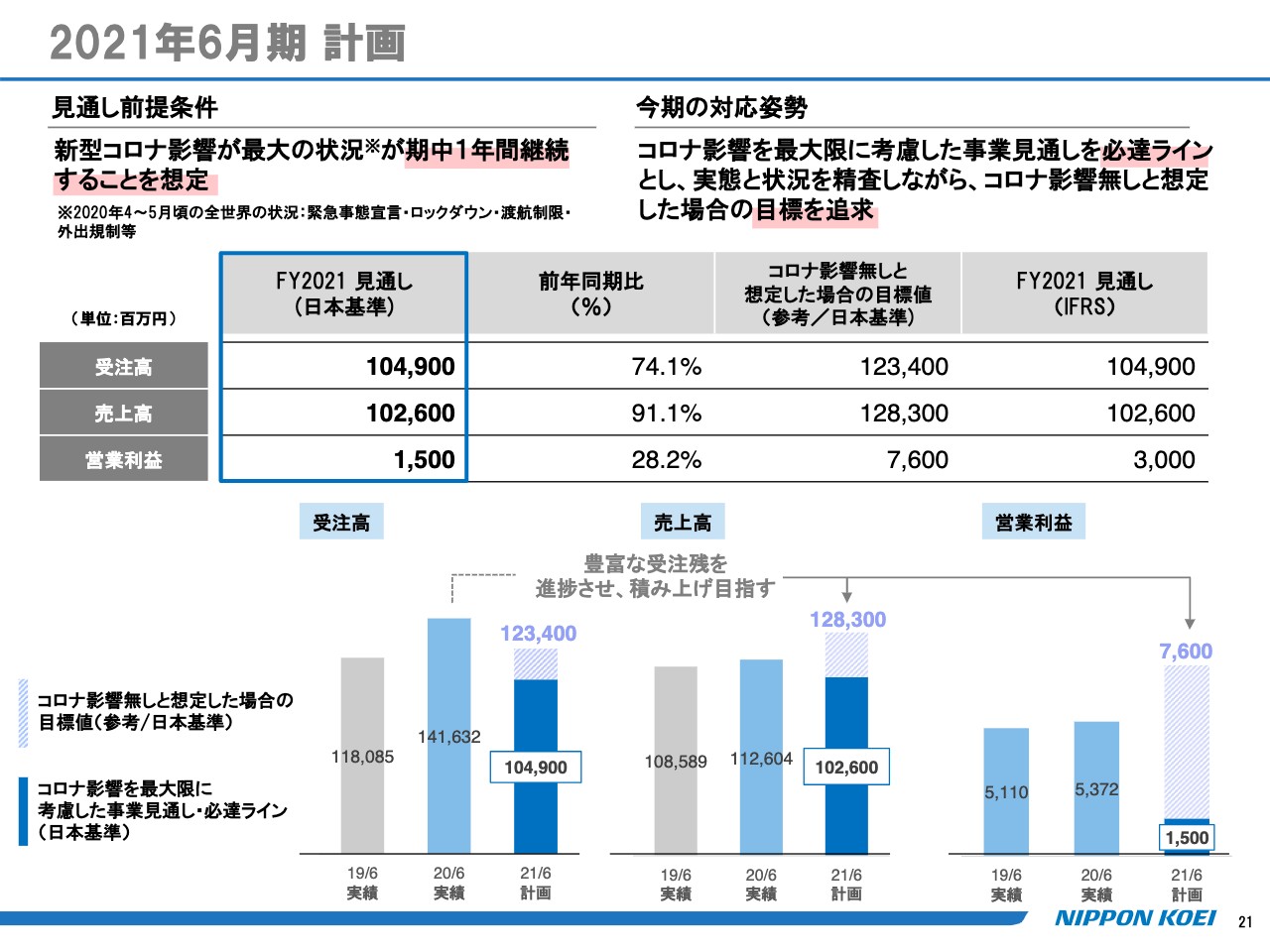

2021年6月期 計画

4月、5月に見通した状況から、6月、7月、8月はだいぶ状況も変わってきていますので、そのあたりについても少しお話をしたいと思います。まずはどのような数値目標を計画したかをご紹介します。スライドの表の受注高、売上高、営業利益をご覧ください。一番左側が、今お伝えした最悪の想定の基に、対策を講じた場合の数字です。営業利益で15億円という非常に厳しい目線で事業を捉えています。

また、スライドの表の左から3つ目は、新型コロナウイルスの影響がないと想定した場合の目標値です。ここでは営業利益で76億円を想定しています。もともとは、新型コロナウイルスの影響はないという想定を基に事業を運営していこうと考えていましたが、この4月、5月の現実を踏まえて「両建て」の数値目標を設定し、攻守の両輪をあわせて作戦を立てています。

ご参考までに、一番右側には非常に厳しい見通しの中でIFRSへ移行した場合の数字を記載しています。

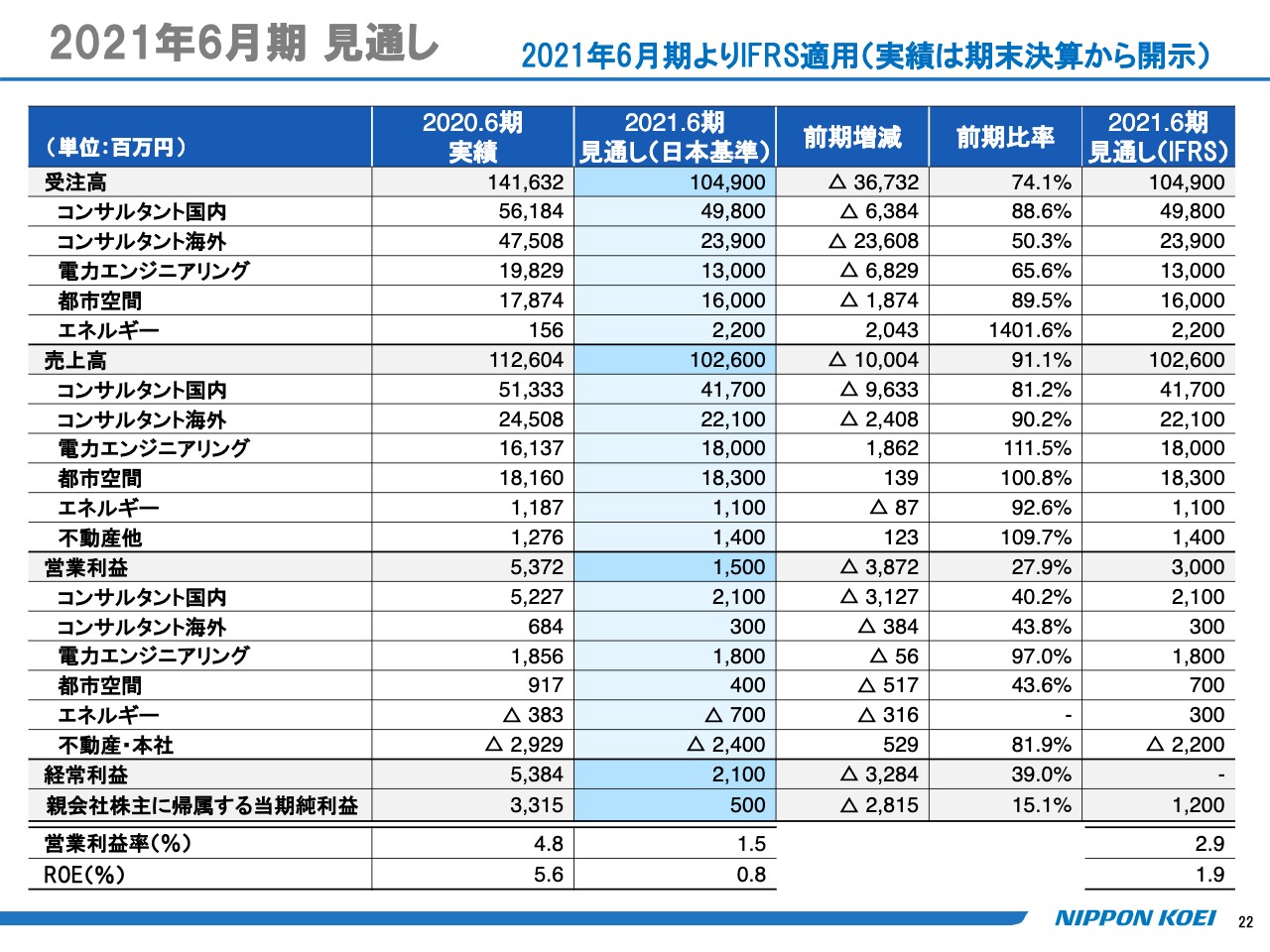

2021年6月期 見通し

これは今お伝えした厳しい数値で組んだ各セグメントの見通しですが、こちらは省略します。

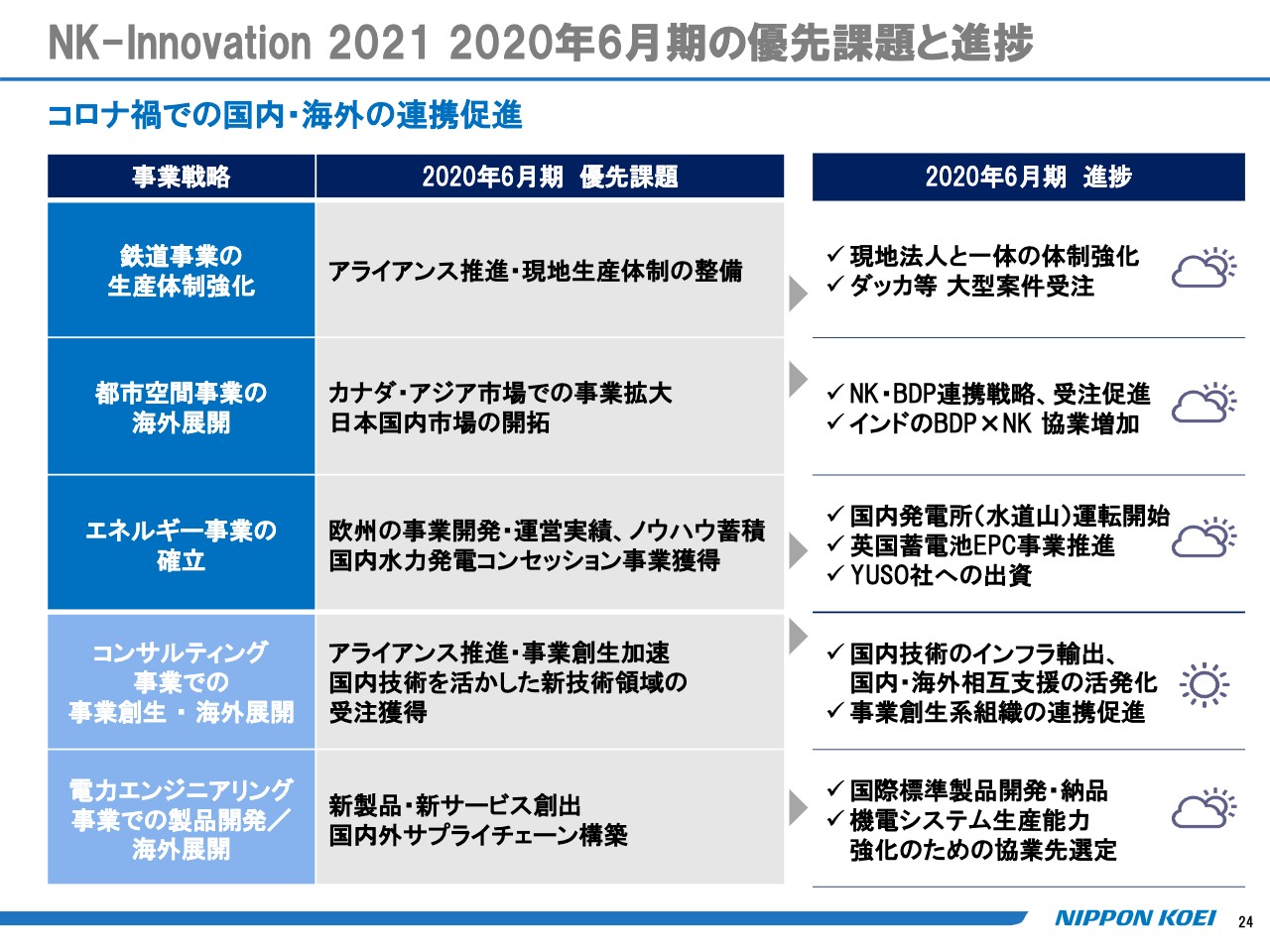

NK-Innovation 2021 2020年6月期の優先課題と進捗①

では、実際にどう展開していくのかについてご説明します。中期経営計画の最終年度ですので、そのあたりの進捗状況の評価と、今期はどう進めていくのかについてお話しします。まず、優先課題として5点挙げています。鉄道事業、都市空間事業、エネルギー事業、コンサルティング事業での事業創生・海外展開、電力エンジニアリング事業での製品開発/海外展開です。結果は一番右側に天気マークを付けて示しています。

鉄道事業については、現地法人との一体化強化が進展していると思います。かつ、大型の鉄道案件の受注ができています。

都市空間事業については、日本工営とBDPの連携がだいぶ進んだと思います。また、日本工営とBDPの連携のみならず、BDPの中でも、例えばインドのBDPで設計作業を行い、その成果をロンドンのBDPがイギリス国内で展開していくということもできています。

エネルギー事業については、先ほどお伝えしたように欧州事業は停滞していますが、国内での発電事業が進展しています。

また、コンサルティング事業では技術や人財の融合がだいぶできており、よい成果をあげてきています。とくに新型コロナウイルスというリスクに直面したことで国内・海外相互支援が活発化し、結果として具体の対応と生産性向上につながっていくと見ています。電力エンジニアリング事業についても、国際標準の製品開発などの成果をあげています。

NK-Innovation 2021 2020年6月期の優先課題と進捗②

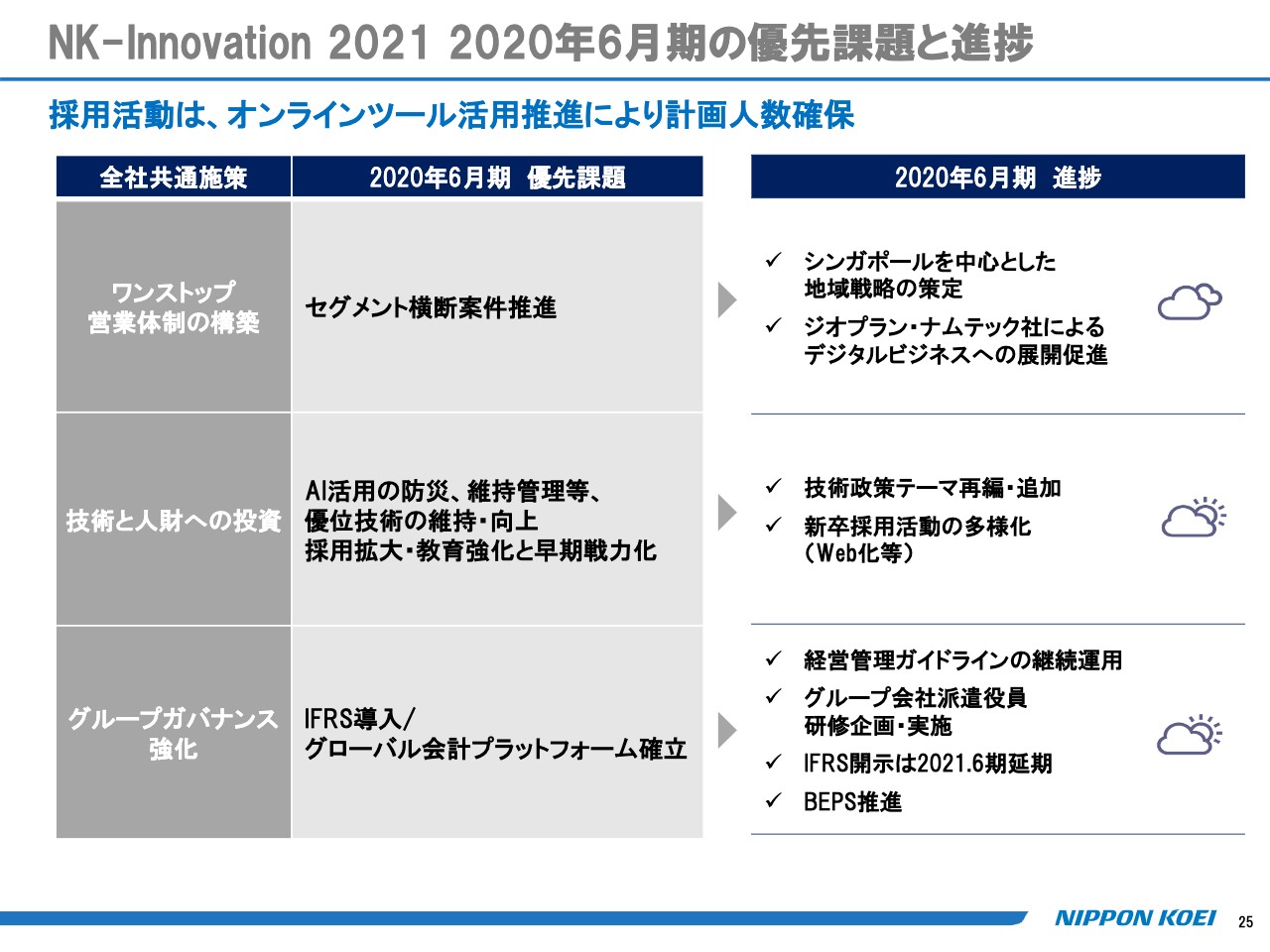

このような事業戦略を支える3つの全社共通施策があります。ワンストップ営業体制の構築、技術と人財への投資、グループガバナンス強化で、これらもそれぞれ成果を挙げつつあると見ています。

とくに技術と人財への投資に関しては、技術政策のテーマがよい結果を出しつつあり、今期からDXをさらに加速していきます。また、採用活動もいろいろ工夫しており、Web化によって採用計画も充足しています。このようなところが評価できると思います。

NK-Innovation 2021 2020年6月期の優先課題

こちらが今期の優先課題です。戦略テーマは同じですが、今年とくに優先する部分に赤い「見直し」マークを付けています。

鉄道事業については、やはり現地法人と一体化したプロジェクト実施体制の強化です。とくにバングラデシュ、インド、フィリピン、パナマなどでの大型の案件が目白押しです。

都市空間事業については、アジア市場でのBDPとの連携を拡大します。すでにBDPがシンガポールにいるのですが、さらにASEANの各国に建築の専門家を派遣し、BDPも含めた日本工営グループと従来からの現地法人の連携を加速していく体制が整いました。

エネルギー事業で一言補足すると、国内市場での先行型案件の形成を図りたいと思います。とくに2024年には第三次調整市場が開設されますが、ここからがいよいよ日本における周波数調整の市場開設と言ってよいと思います。そこに向けて欧州での実績を反映していくために、今から関連事業に先行して着手します。

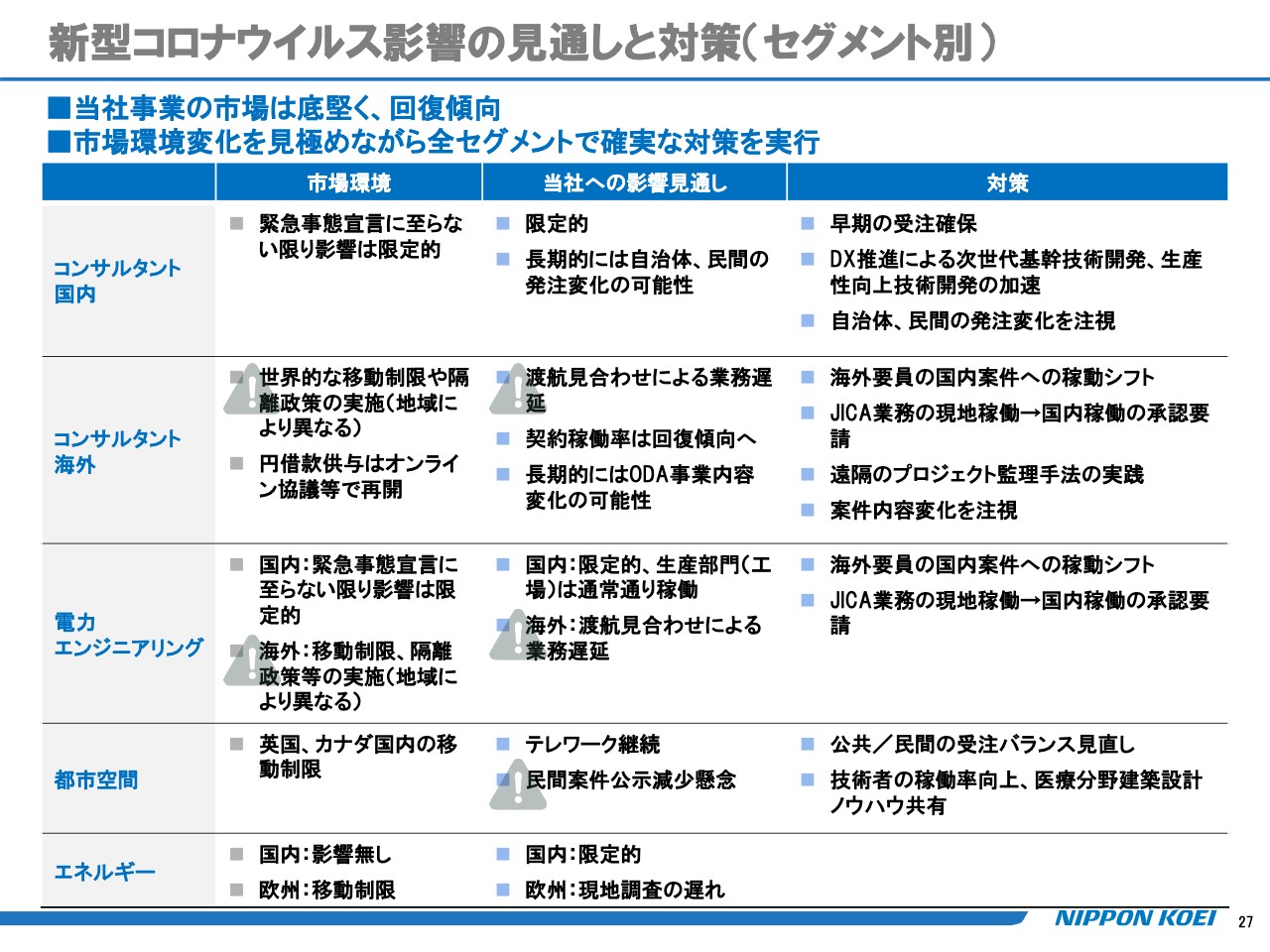

新型コロナウイルス影響の見通しと対策(セグメント別)

新型コロナウイルスの影響について少し整理しました。9月の時点でご説明すると、コンサルタント海外と、イギリス、カナダの国内移動制限の影響を受ける都市空間の2セグメントを除いたコンサルタント国内、電力エンジニアリング、エネルギーにおいては、新型コロナウイルスの影響は極めて限定的と考えてよいと思います。

したがって、海外事業と都市空間事業は、海外での厳しい制約の中での状況をどう打開するかに尽きると私自身は思っています。そのあたりを個別に記載していますので、ぜひお目通しいただきたいと思います。

そのあたりの1つの証左として、例えば国内の4月から7月までの受注実績を見ても、前期比でプラス10パーセントのペースで受注ができています。国内事業の業務を担当するため海外の所属でありながら国内事業に参加したりなど、いろいろなケースがあると思います。このような取り組みを行っていますので、国内での市場のシェアを上げていくところにも効果が表れてきていると見ています。

一方、海外の足元の状況についてです。もともと10月以降はJICAの案件も再開すると見ていましたが、先日JICAから説明があり、原則的には無償(開発途上国に返済義務を課さない資金協力)と技術協力の両方とも来年4月にプロジェクトを全面再開するという報告がありました。もちろん、インドシナ半島あたりは新型コロナウイルスの影響もだいぶ低減されていますので、国によっては再開しようという動きがあります。

また、有償案件についても、私どもは外務省とも接触していますが、有償勘定の問題は政府間で取り決めがありますので、外務省としてはそれを守ってほしいということです。相手国政府も、自分たちの国家プロジェクトですので、どうしても工期は守りたいということで再開の要請が強くなってきています。

もちろん、従業員の安全を第一に、インドやアフリカのような新型コロナウイルスの感染状況が非常に厳しいところは避けますが、先ほどもお伝えしたバングラデシュのような国では再開するための段取りに入っており、すでに人も動いています。

これまで設計や施工監理はリモートで行っていましたが、さらに当社の技術者が現地に乗り込んで本格的に動き出すというように変わってきています。このあたりを月々で個別にしっかり精査しながら、国内事業と海外事業との組み合わせや要員の移動計画を工夫し、全体としての業績向上につなげていきたいと考えています。

都市空間についてです。先ほどお伝えしたBDPやQuadrangleに関して、民間のお客さま においてはプロジェクトの停滞、あるいは新規契約が遅れるというリスクがあるため、公共と民間の割合を変えていきます。従来は公共が50パーセント、民間が50パーセントだったものを、公共が65パーセント、民間が35パーセントといったかたちにします。またこのような局面でも、彼らの強みであるヘルスケアにエンジニアをシフトしていくという動きで対処していきたいと考えています。

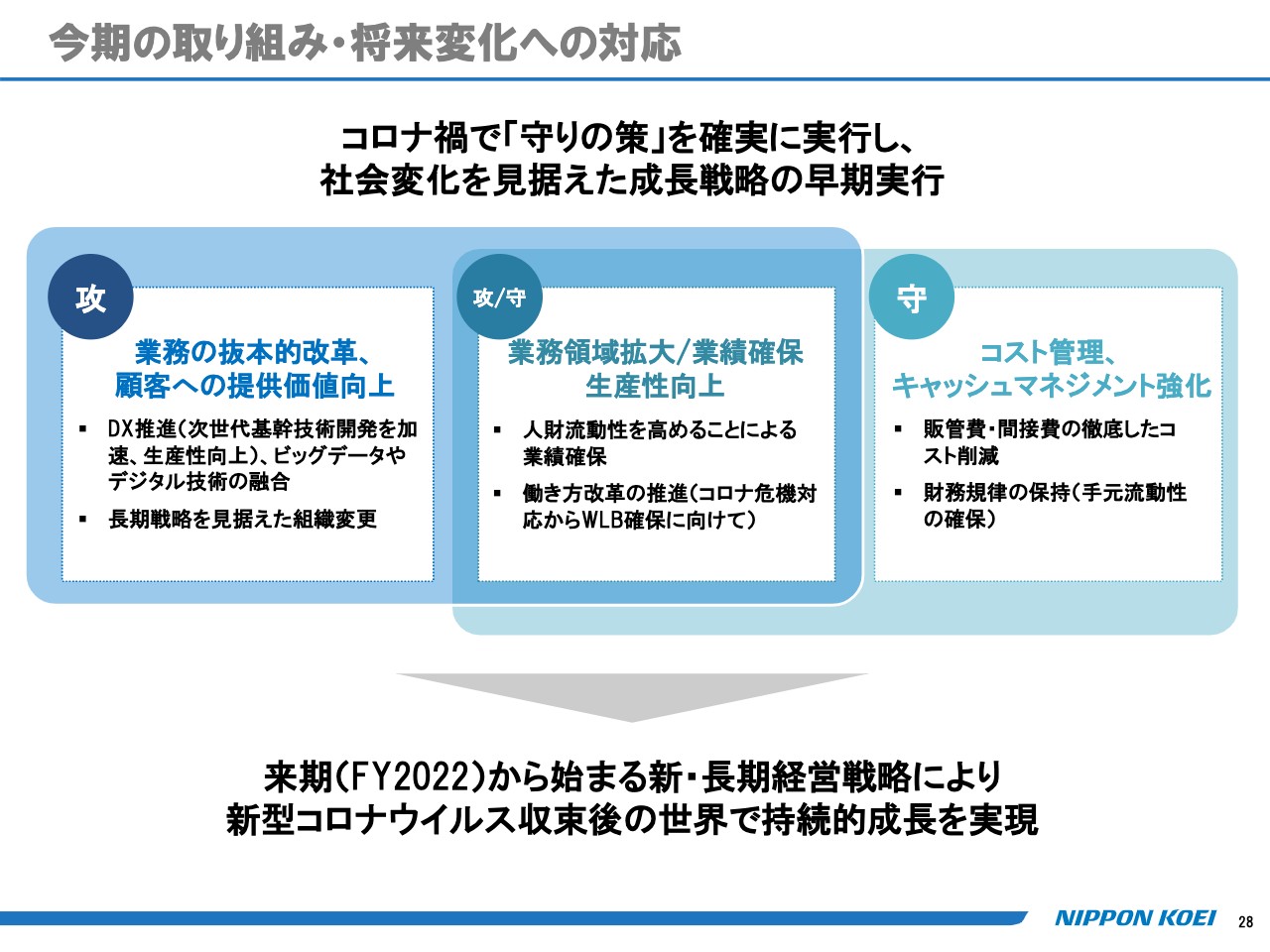

今期の取り組み・将来変化への対応

こちらが全体を俯瞰した上での今期の取り組み、将来変化への対応です。攻めと守りをあわせて取り組んでいきます。危機は危機としてしっかり対応し、攻めは攻めとして戦略的な策を展開するということです。

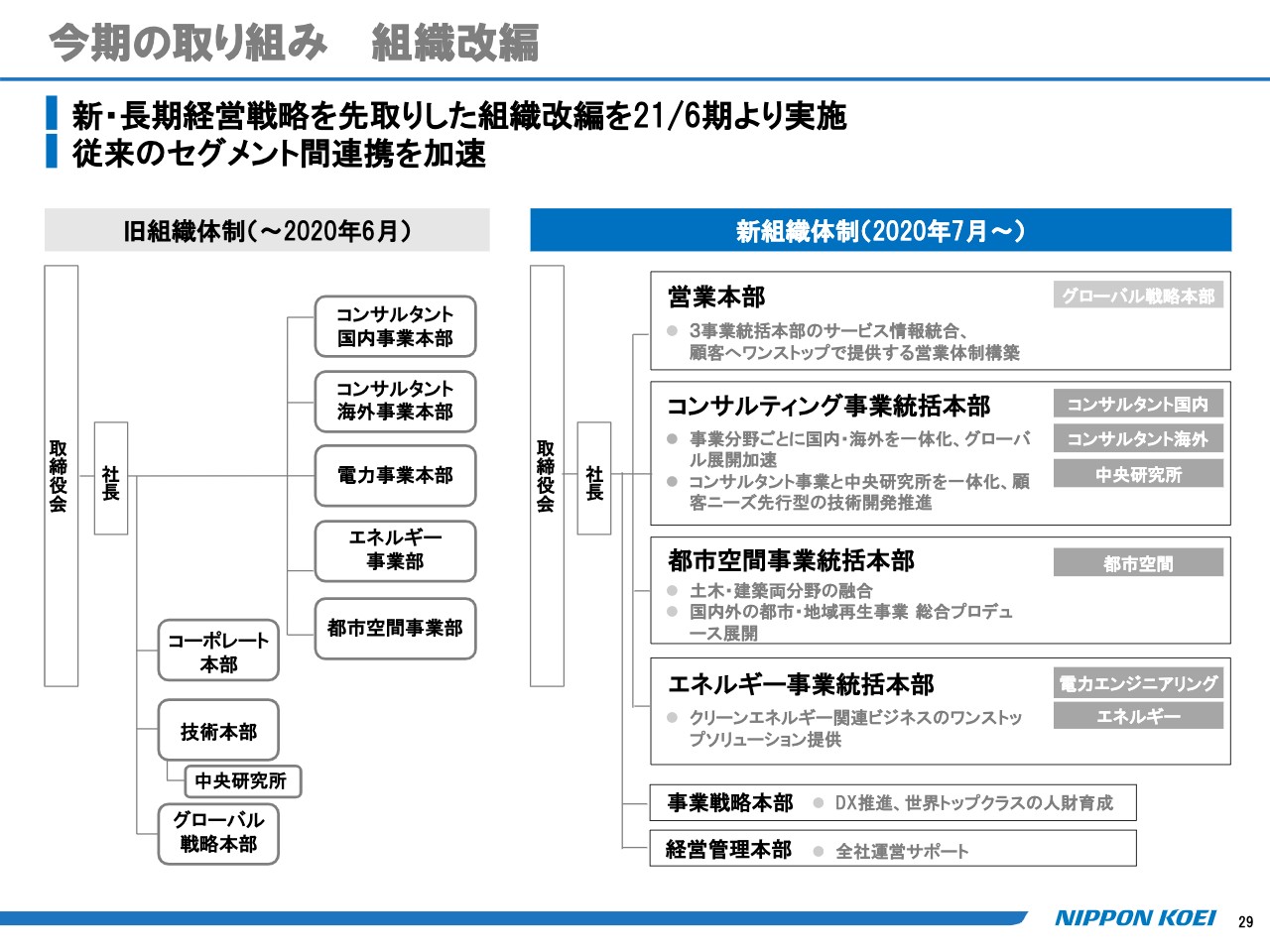

今期の取り組み 組織改編

もう1つの今期の取り組みですが、7月に、新・長期経営戦略を先取りした組織改革を実施しました。経営資源である人財と技術の最適化を機動的に行いたいと思います。したがって、国内と海外のコンサルティング、中央研究所の3つの組織を統合して運営していきます。

先ほどお伝えした危機対応やMaaS、スマートシティなど、これから取り組むデジタル化の分野での効果を念頭に置いたプロジェクトの共同作業が実現しています。

エネルギーについてですが、これまでの電力会社を中心とした電力エンジニアリングと、エネルギーマネージメントという新しい世界をシームレスでつなげて、お客さまへのサービスの向上を図りたいと思います。とくに、エネルギーの方で蓄積した技術を製品の開発につなげていくことも始まっています。また、事業戦略本部の設置については、DXを「一丁目一番地」の課題として立ち上げていきます。ここはあとで触れたいと思います。

営業本部については、世界地図を地域ごとに整理し、営業と事業部が一体となってそこでのニーズを戦略に落とし込み、地域圏を強化するという方向性をもって進めていきます。

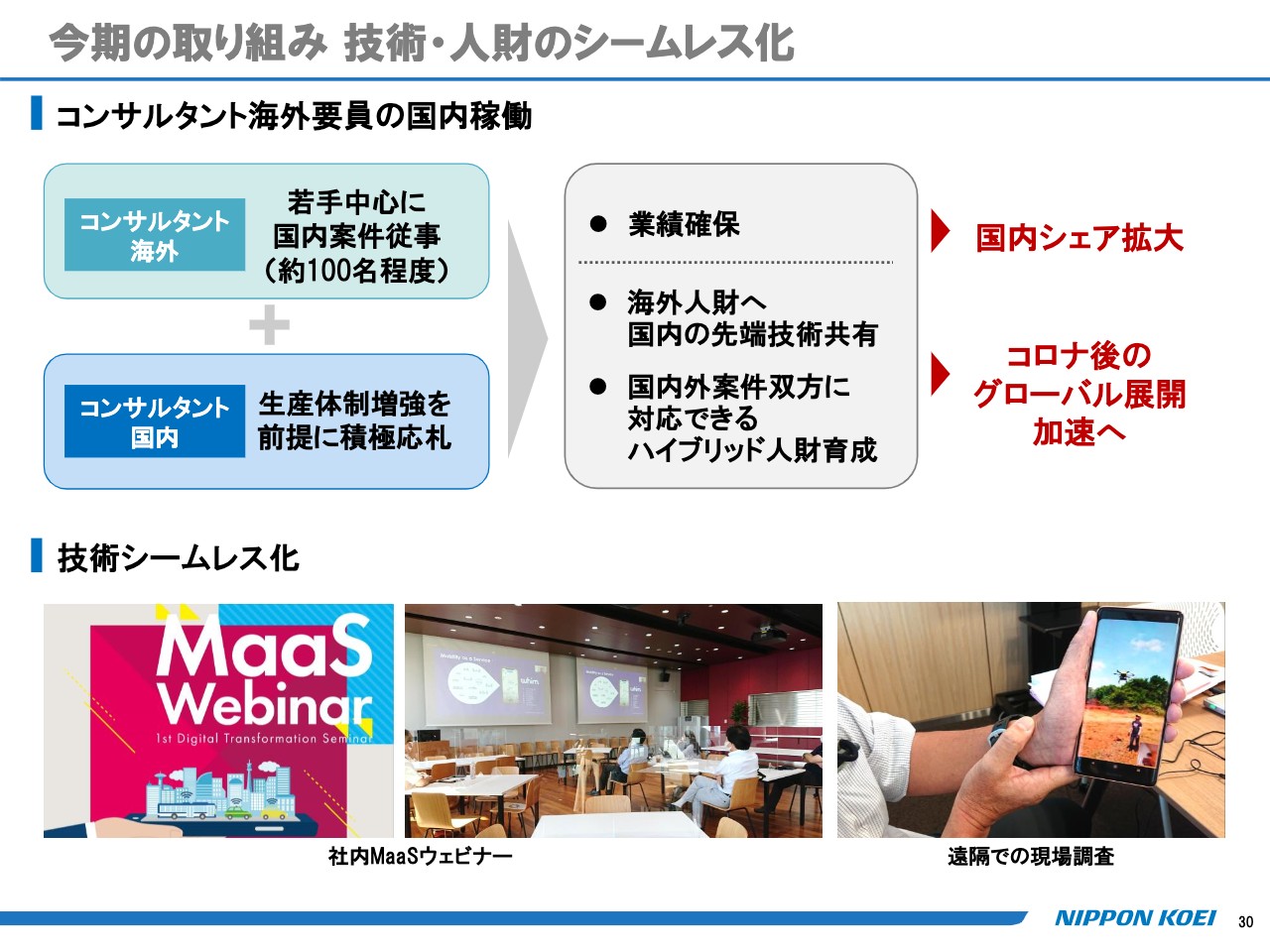

今期の取り組み 技術・人財のシームレス化

こちらが先ほど取り上げた技術・人財のシームレス化です。国内シェアの拡大とコロナ後のグローバル展開をにらんだ融合を進めていきたいと思います。スライドの写真は、技術シームレス化の1つとして、最近開催したMaaSについてのウェビナーの模様です。

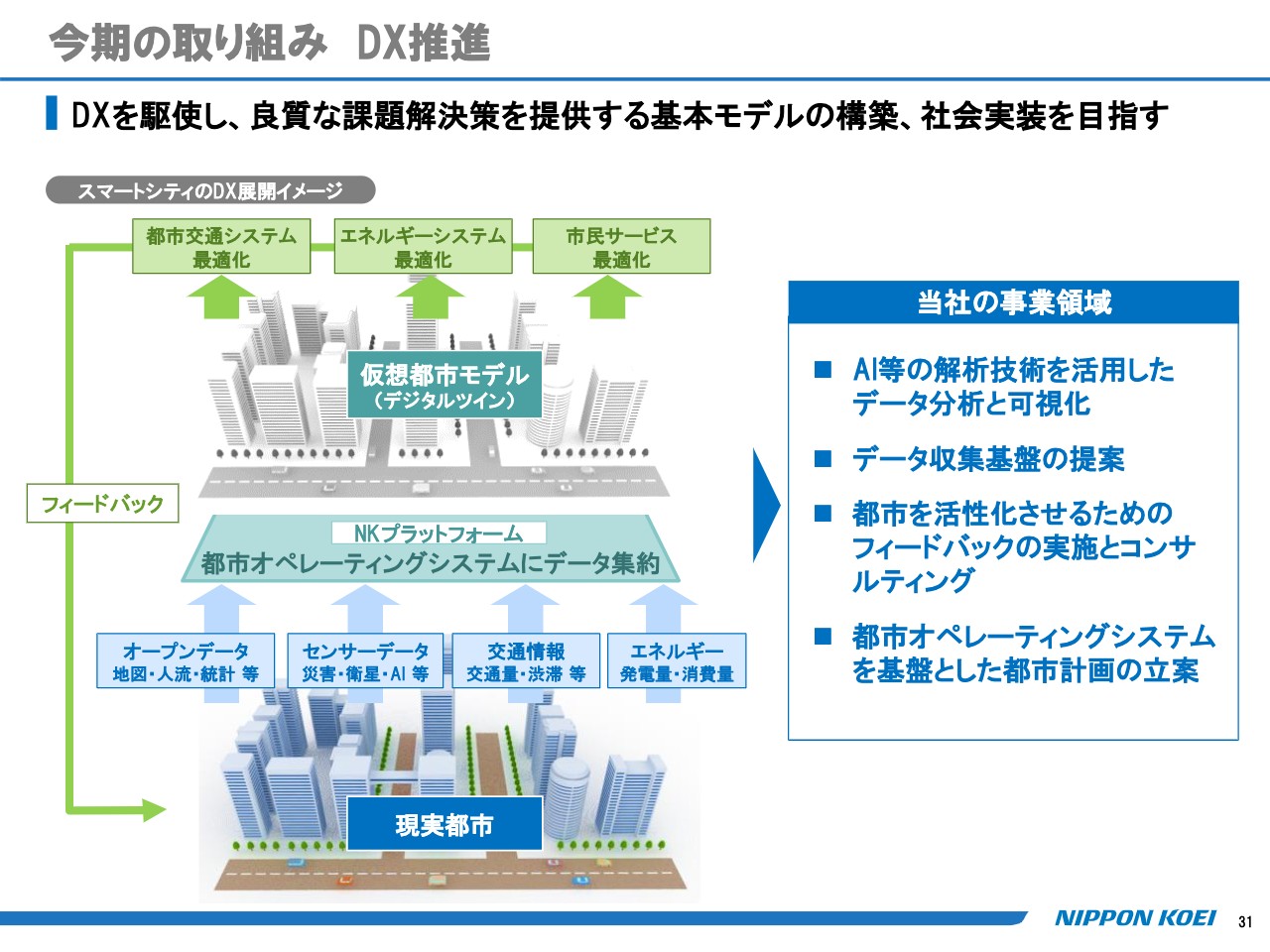

今期の取り組み DX推進①

こちらはDXの取り組みとしてご紹介します。本年度はDXのプラットフォームを整備し、またPoC型のプロジェクトをどんどん推進して、今期中に基本的なシステム構築を成し遂げたいと考えています。

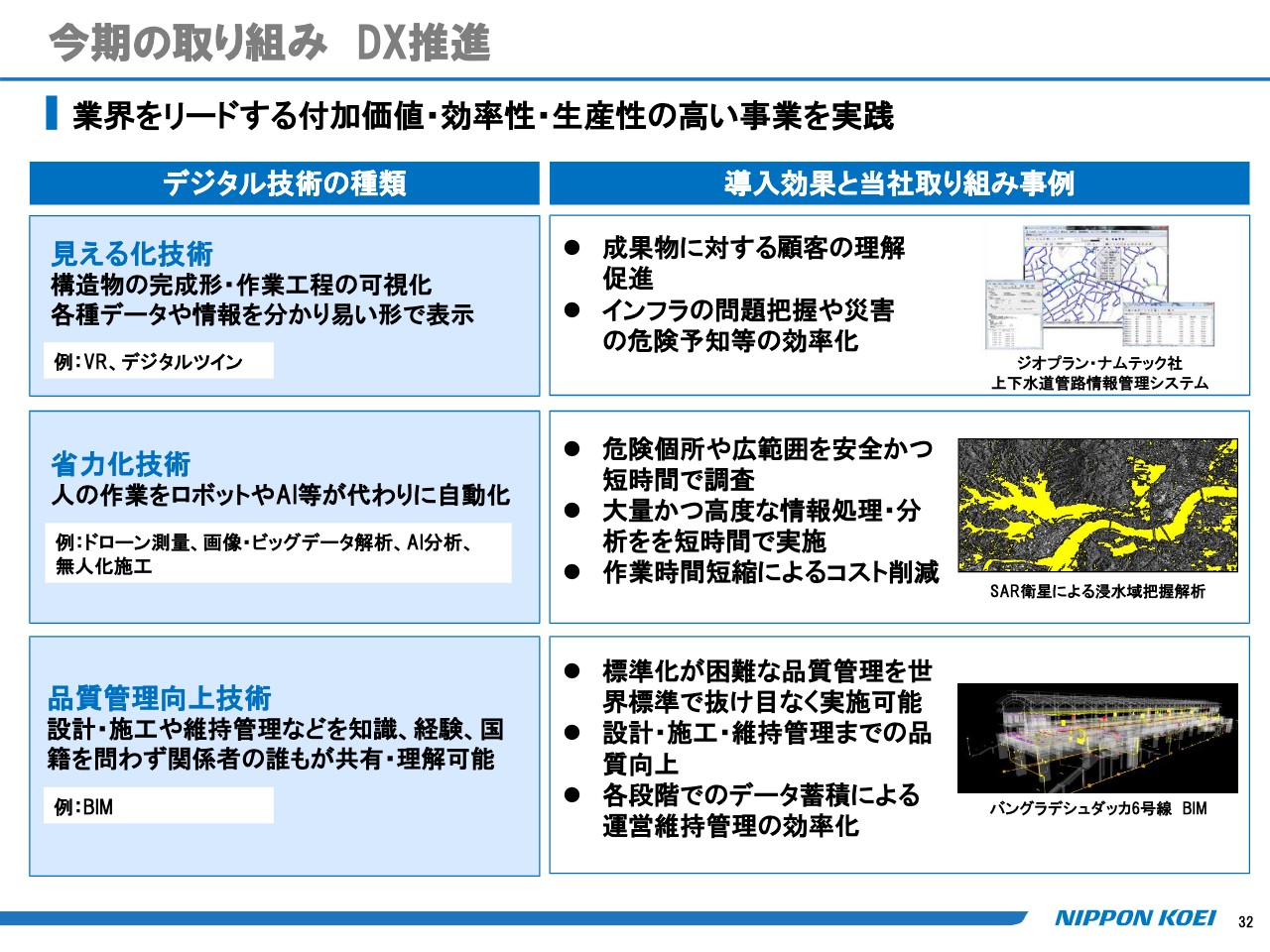

今期の取り組み DX推進②

またDX推進の具体的な業務への適用として、見える化あるいは省力化、それから品質管理の向上を不断に進めていきたいと思っています。例えば、スライド中段に書いてある省力化技術の中で、衛星SARを使い、AIによって浸水域の把握も行っているのですが、実は今年7月の九州豪雨災害の時にも活躍しています。

今期の取り組み 働き方改革

人財については、テレワークの発展をさらに進めていきたいということで、来年の1月にサテライトオフィスを設置することで加速していきたいと思います。さらには、人事制度についても見直しを実施しているところです。

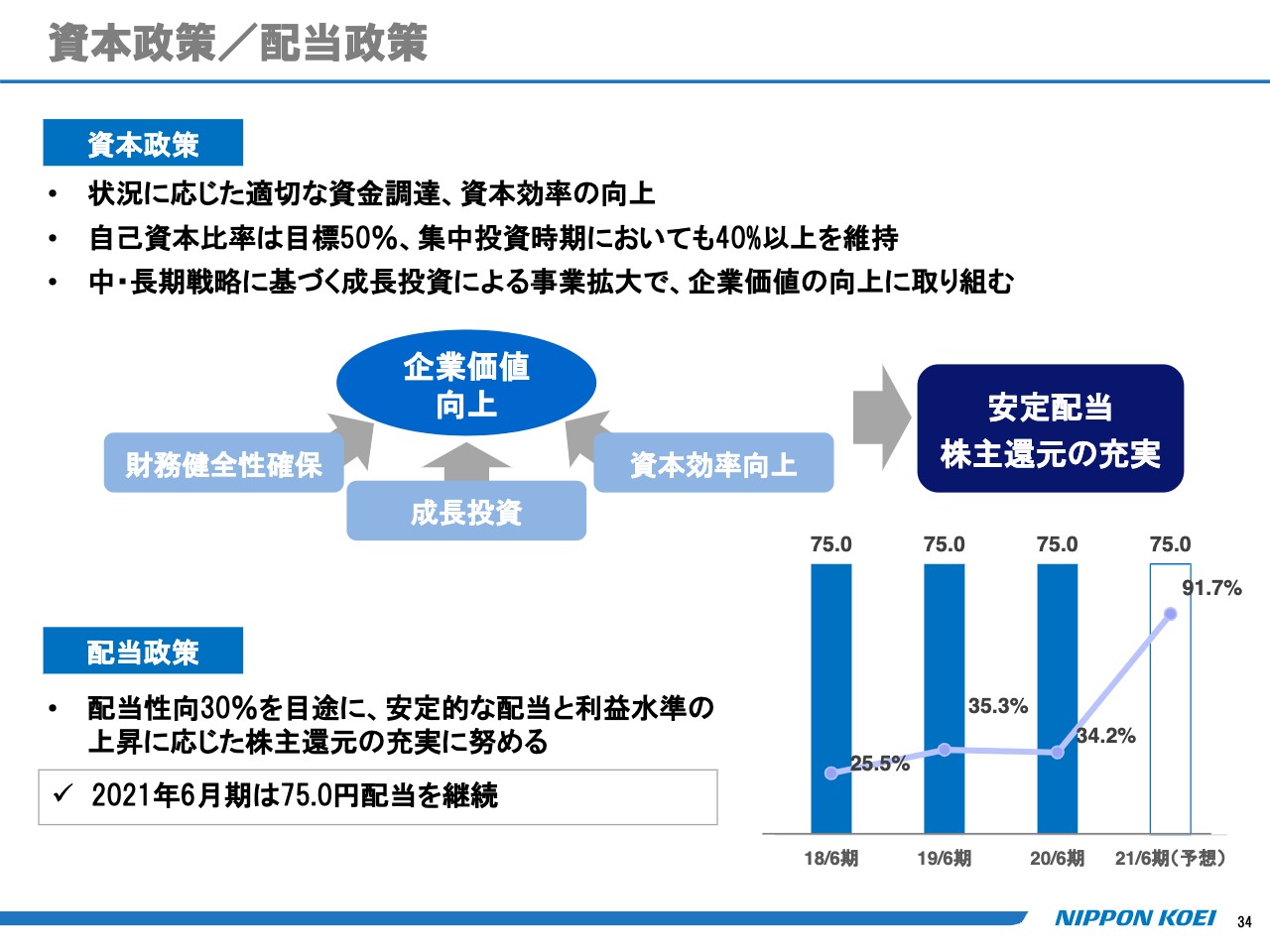

資本政策/配当政策

資本政策と配当政策についてはとくに変わるところはありませんが、2021年6月期の配当は75円を継続していきたいと考えています。

今後に向けて

最後のまとめです。まだ議論をしなければいけないところではあるかもしれませんが、私自身は「ポストコロナ」を見据えると、明らかに企業の価値向上に対する基本的な考え方が変わったと見ています。これまでは、自己の利益を追求することや株主の利益の最大化が狙いだったと思いますが、現実を直視すると、それらの重要な原則に加え、社会課題に応える会社が企業価値を上げていくのだと思います。

今はいろいろなことが起きていますが、社会課題としては、格差解消、気候変動、国際協調の3つに集約できると思っています。

先に述べた信念を、トップから社員までしっかりとマインドセットした上で、都市・インフラ整備に係る人財育成と技術研鑽によって強靭な経営基盤を作っていきたいと考えているところです。ここは長期経営戦略の最新化にあたり、基本的な理念としていきたいと考えています。

質疑応答:受注残の収益化について

質問者1:かなり貯まっている海外の受注残がいつ収益化するのかを教えてください。さきほどDXについて触れられていましたが、例えば、テクノロジーを使うことで、今まで認められなかった仕事の進め方が国によっては認められるようになっているなど、これまでとの違いがあればご解説いただければと思います。

有元:まさしくそこが肝だと認識しています。先ほどお伝えしたように、JICAの仕事において、短期で進んでいく技術協力で、年間約50億円を売り上げています。年度によって多少違いますが、残りの約250億円の部分は、円借款の案件や国際機関の案件です。

お客さまは日本政府ではなく相手国政府です。かつ、ローンの期限の問題があったり、国同士の政府間合意のもとに動いていたりするものですので、基本的には「GO」です。

我々としても、これからも中断などは起きますし、またリモートワークでいろいろと進めているものの、お金をもらえるかどうかがまだわからないものもあります。やはり技術的な確実性や品質の担保が求められますので、それらをきちんと相手国政府側に浸透させたいと思っています。

なんと言っても、政府間での合意形成で動くものですので、中断したところのコスト、あるいは新しく技術を導入する部分のコストを追加で借款してもらったり、場合によっては一部を無償で切り出すなどが求められます。それはすでに始めており、日本国内だけではなく業界でも同じ状況です。外務省の国際協力局とタイアップすることで、基本的な状況を共有するためのデータベースはほぼ出来上がってきています。

各社でいろいろありますので細かいことは言えませんが、そのようなものを共有しながら在外の公館大使、JICA、私ども、相手国で協力しながら具体的な収益化につなげていきたいと思い、着手しています。いよいよこれから本格化するのだと思います。

また、これも実は非常に大事なことなのですが、JICAの技術協力案件で、例えば海外作業が「100」あるとしても、すべて海外で行わなければいけないものではありません。今、DXのお話がありましたが、リモートで進める方法もあるだろうということで、海外作業を国内作業に振り替えることを進めています。

現状ざっと見て「100」のうち「40」くらいが国内作業に振り替えられていると思います。さらに言えば、DXの導入を試験的に提案し、事業の収益化やプロモートをしていきたいと考えています。

質疑応答:2021年6月期の計画について

質問者1:全体感として、両建てでご計画を出されているところがありましたが、ここまでの手応えとして、最低ラインと新型コロナウイルスの影響がない場合の水準とで、どちらに近いとお考えですか?

有元:お伝えするのが非常に難しいのですが、例えば営業利益15億円という見通しは、4月、5月の「本当に厳しい」という状況でまとめたものですので、当然そこは目指します。とくに海外事業については、海外要員を国内にシフトさせます。また今お伝えしたように、政府も巻き込んでプロジェクト再開に向けて動いていますので、かなり改善傾向にあります。

一番ありがたいのは、国内の受注が前期と比較して10パーセントくらい高いところで推移していることです。今年の公共事業予算は8兆4,000億円ですが、さらに国土強靭化の予算があり、予算はふんだんにあります。しかし、額だけで言えば去年より若干減っています。そのような中では非常に善戦していますので、それを加味するとかなり回復傾向にあると思います。稼働率もしっかりモニターしながら細かい要員計画を立てて対応していきます。

これから、四半期ごとにしっかりと状況をお伝えする工夫をしたいと思っています。

質疑応答:配当の見直しについて

質問者2:5月に配当を75円に修正されて、着地としては当期純利益も意外と悪くなかったわけですが、配当は75円のままです。新型コロナウイルスの影響や、財務健全性などを考えた結果だとは思うのですが、配当を変更しなかった理由を教えてください。また今期、業績が上振れてきたときには配当の変更も検討される余地はあると理解しておいてよいでしょうか?

有元:非常に重視している課題になります。5月の段階で非常に厳しいシナリオを想定したわけですが、その段階では、いかにして手元の流動資金を確保するかという不確実性の高い状況でした。そのため、株主さまの期待に応えられないのは非常に残念なのですが、75円に戻させていただきました。

2021年6月期の配当についてもいろいろと考えましたが、様々な見立ての中で考えての数字になっています。ただし、今の状況がよい方向に回っていけば、配当の見直しもあると思っています。先ほどお伝えしたように、都度みなさまには何らかのかたちで状況を報告しますので、その中で配当見直しの判断が出てくる可能性は否定しません。

質疑応答:大型受注の延期について

質問者2:終わった期で、海外での受注が大変好調だった中で、大型受注で150億円という言及があったのですが、どちらの地域のどういった案件の受注なのでしょうか?

有元:期ずれした案件でお伝えすると、インドネシアの灌漑事業が約27億円、先ほどお伝えしたダッカの5号北線が約70億円、そして兼ねてからの懸案事項だったベトナムのホーチミンのMRTが約50億円で、およそ150億円くらいです。

また、インドのチェンナイメトロやフィリピンのメガマニラといった地下鉄の仕事なども寄与している状況です。

質疑応答:案件のキャンセルなどのリスクについて

質問者2:これだけ大量の受注残があっても業績を堅めに見ていると思いますが、例えば、コロナ禍で各国の財政が苦しいということもあるかと思います。延期であれば「さもありなん」ということで理解するのですが、キャンセルが発生するリスクや都市インフラに対する考え方が変わってきてしまうなど、構造的に変わる可能性があるのかを教えてください。また、それがキャンセルにつながるのかというところで、どのようなリスク感覚をお持ちなのかも教えてください。

有元:まず、海外の受注残は900億円近くありますが、そのほとんどがいわゆる公的資金に裏付けられたプロジェクトですので、蒸発することはありません。例えば政変が生じて「我が国は日本からの借款は不要だ」となるなら別ですが、それは考えにくいためそれほど心配していません。むしろ、冒頭のご質問のように、いろいろな事情がある中で案件がいつ動き出すのか、またどういうかたちで再開が担保されるのかを懸念しています。

もう1つは、都市空間の主要顧客である民間については、1つずつきちんと点検していかなければならないと思っています。

質疑応答:セグメント別の見通しについて

質問者3:21ページで、今期の営業利益の計画が15億円から76億円のレンジで示されていますが、セグメント別に見た場合の内訳はありますか?

有元:本日、資料としてはみなさまのお手元には用意していませんが、口頭でお話しします。売上については、新型コロナウイルスの影響を最大で見た計画から各セグメントでばらつきはあるものの売上比率の大きいセグメントで10%から50%ほどのプラス幅があると見ています。

これらの数字は今年4月、5月時点で見積もったものであり、先ほどお伝えしたように、国内の受注ではすでに前期から10パーセント上振れしていますので、そのあたりを勘案いただければと思います。

質問者3:営業利益についてもご紹介いただけますか?

有元:そこまでは申し上げにくいです。最初のご質問でも回答したように、いろいろな数字をお伝えすると混乱を招いてしまう可能性も否定できませんので、そのあたりはご容赦いただきたいと思います。

質疑応答:周波数調整市場について

質問者3:先ほど、電力の周波数調整のお話があったと思いますが、ビジネスとしてはどのように考えたらよいでしょうか? 長期的なお話になるかもしれませんが、可能な範囲でご紹介をお願いします。

有元:周波数調整市場は欧米では10年以上の歴史があり、再生可能エネルギーが非常に増えてきているわけです。世界的な潮流をお伝えすると、2030年には、電力供給のうち再生可能エネルギーはおよそ30パーセントになると言われています。日本でも、「2030年エネルギー基本計画」で24パーセントから25パーセントといった目標を持っていますが、そこにすごく大きな差があるわけです。

一方で、送配電をするグリッドには制約がありますので、「同時同量」という電力の基本的な仕組みを実現するために周波数調整をして、安定した電力供給をしなければいけないという理屈があるわけです。第三次調整市場では非常に短い時間で調整するというレギュレーションがあり、日本では2024年に本格的に開始されます。

これは、気候変動や天気の予想全体を加味して、電力取引の予測の中から売価を決めていく市場になっているわけですが、我が社もここに参画していきます。周波数調整の市場の説明としては以上です。

質問者3:この事業の規模感としてはどれくらいのポテンシャルがあるのでしょうか?

有元:正直なところ、現在では規模感はわかりません。ただし、先ほどお伝えしたように、全体の電力供給のうちの30パーセントくらいは、天候に左右される太陽光や風力などの再生可能エネルギーになるため、その割合によって規模感も変わってくると思います。ですので、そのあたりはもう少し状況を見ていく必要があると思います。

新着ログ

「サービス業」のログ