野村HD、1Qの3セグメント合計の税前利益は前期比6.2倍 ホールセール部門の利益が大幅に回復

エグゼクティブ・サマリー

北村巧氏(以下、北村):CFOの北村です。まずはじめに、この度の令和2年7月豪雨により被災されたみなさまに心よりお見舞い申し上げますとともに、早期の復旧をお祈り申し上げます。また、新型コロナウイルスに罹患された方々の、1日も早い回復をお祈り申し上げます。

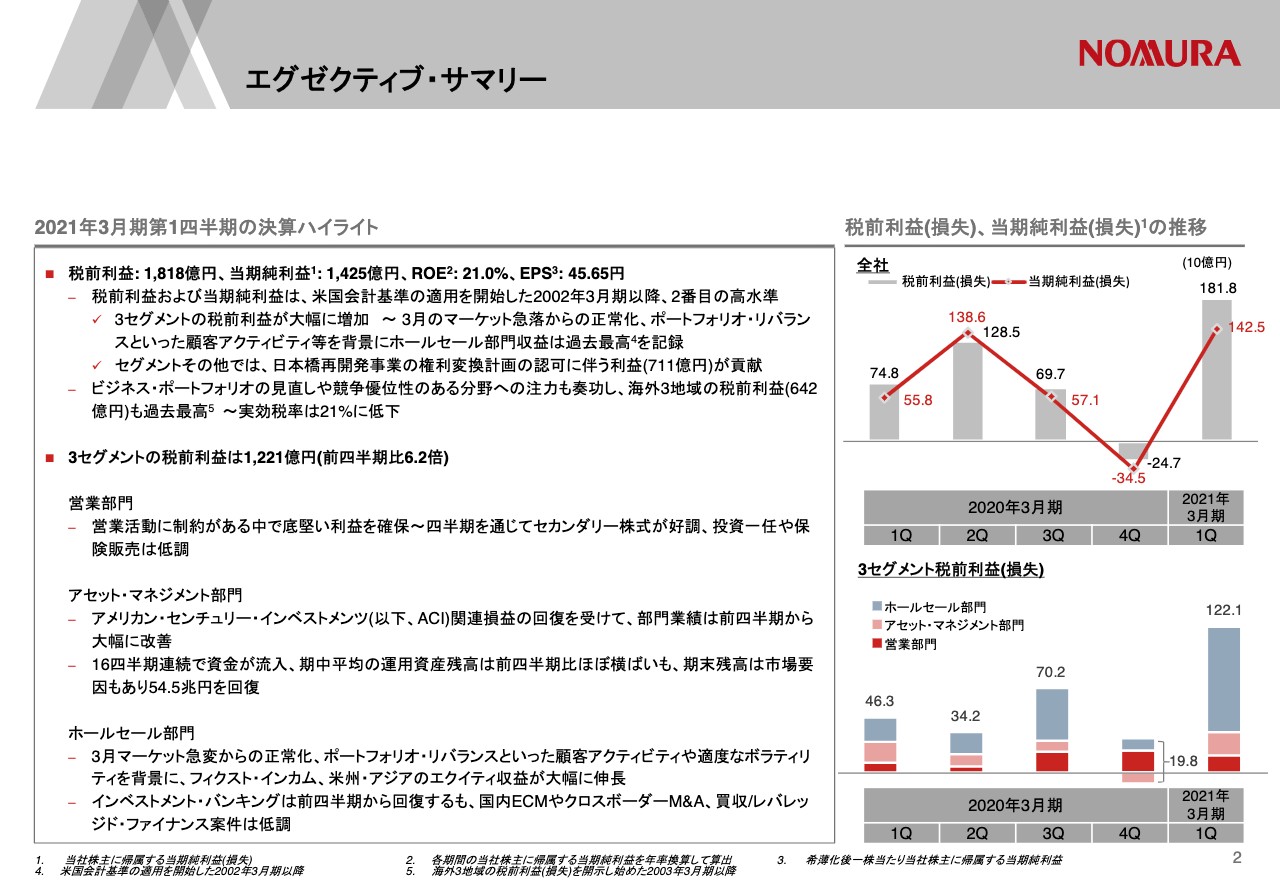

それでは、2021年3月期第1四半期の決算について、当社ホームページに掲載しています決算説明資料に沿ってご説明します。2ページをご覧ください。5月上旬の決算発表の際にご説明したとおり、3月は新型コロナウイルスの世界的な感染急拡大を受けて株価指数が下落し、債券市場では安全資産である国債が買われ、車載市場や一部の新興国市場で急速にリスクオフが進むなど、「質への逃避」が顕著でした。

ボラティリティも一時はリーマン危機の水準まで急上昇するなど、マーケットは大きく動揺していたわけですが、この4月から6月は、経済回復への期待と各国中銀の大規模な流動性供給による安心感からマーケットは落ち着きを取り戻し、株価指数や債券価格も回復しました。

リテール投資家を中心に、国内、海外の株式売買が活発になり、機関投資家ではポートフォリオ・リバランス等のアクティビティもありました。このような環境下、第1四半期の税前利益は1,818億円、当期純利益は1,425億円と、前期の損失から大幅に回復し、米国会計基準を適用し始めた2002年3月期以降で2番目に高い利益を達成することができました。

スライド右下のグラフにありますように、3セグメント合計の税前利益は、前期比6.2倍の1,221億円に大きく回復しています。とくに、ホールセール部門の利益が大幅に回復しました。昨年のビジネス・ポートフォリオの見直しを通じて、競争力のある分野に経営資源を投下したことも功を奏し、金利、為替、株式などのセカンダリートレーディングビジネスが好調でした。

ホールセール部門の収益は過去最高となり、税前利益を大きく押し上げたほか、アセット・マネジメント部門も、前期に大きな評価損を計上したアメリカン・センチュリー・インベストメンツ(ACI)が、今期は評価益に転じ、税前損益が大幅に改善しました。また今期は、日本橋の再開発事業に関する利益711億円がセグメントその他の利益に貢献しました。

海外ビジネスは、過去最高となる642億円の税前利益を計上しました。その結果、実効税率は21パーセントまで低下しています。ROEは21パーセント、EPSは45円65銭となりました。

営業部門

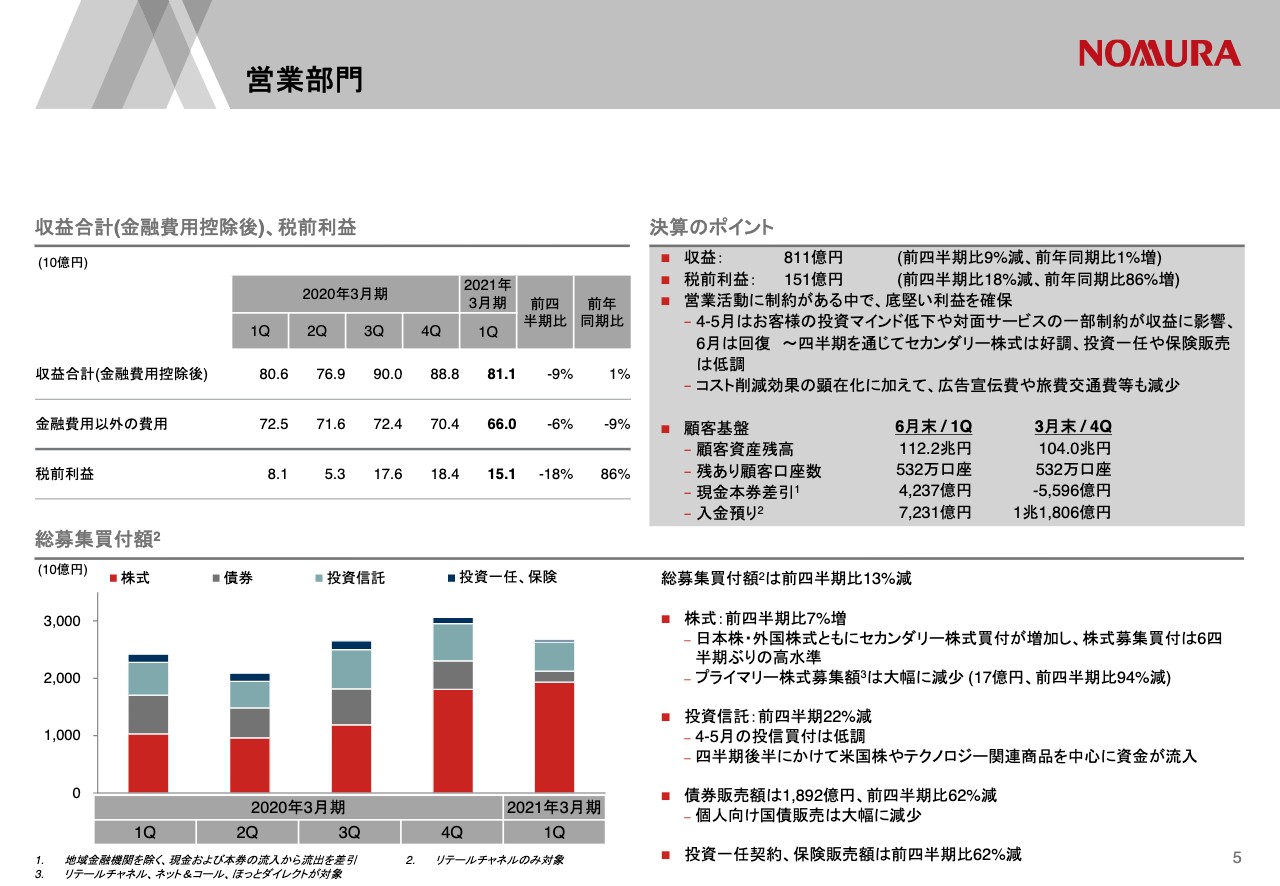

それでは各ビジネスの状況について、まず営業部門からご説明します。5ページをご覧ください。第1四半期の収益は811億円、前期比9パーセントの減収、税前利益は151億円、前期比18パーセントの減益となりました。今期は緊急事態宣言もあり、5月までお客さまとの物理的面談が難しい状況でしたが、昨年のチャネル・フォーメーションの見直しやデジタルの活用を通じて、お客さまとの物理的な面談だけではなく、電話やメール、オンライン会議システムといった非対面ツールを併用するハイブリッドモデルになっていました。

こうした取り組みやマーケットの正常化などを背景に、プレーンな商品を中心にお客さまへのご案内が進み、比較的底堅い利益を確保できたといえます。

また、スライド左下の総募集買付をご覧いただきますと、株式の買付が増加していたことがわかると思います。これは、国内株・外国株のセカンダリー株式買付がともに増加したことによるものです。一方で、投資信託は4月、5月の買付が伸び、22パーセントの減少です。面談を主流とする保険や投資一任も62パーセント減少しました。

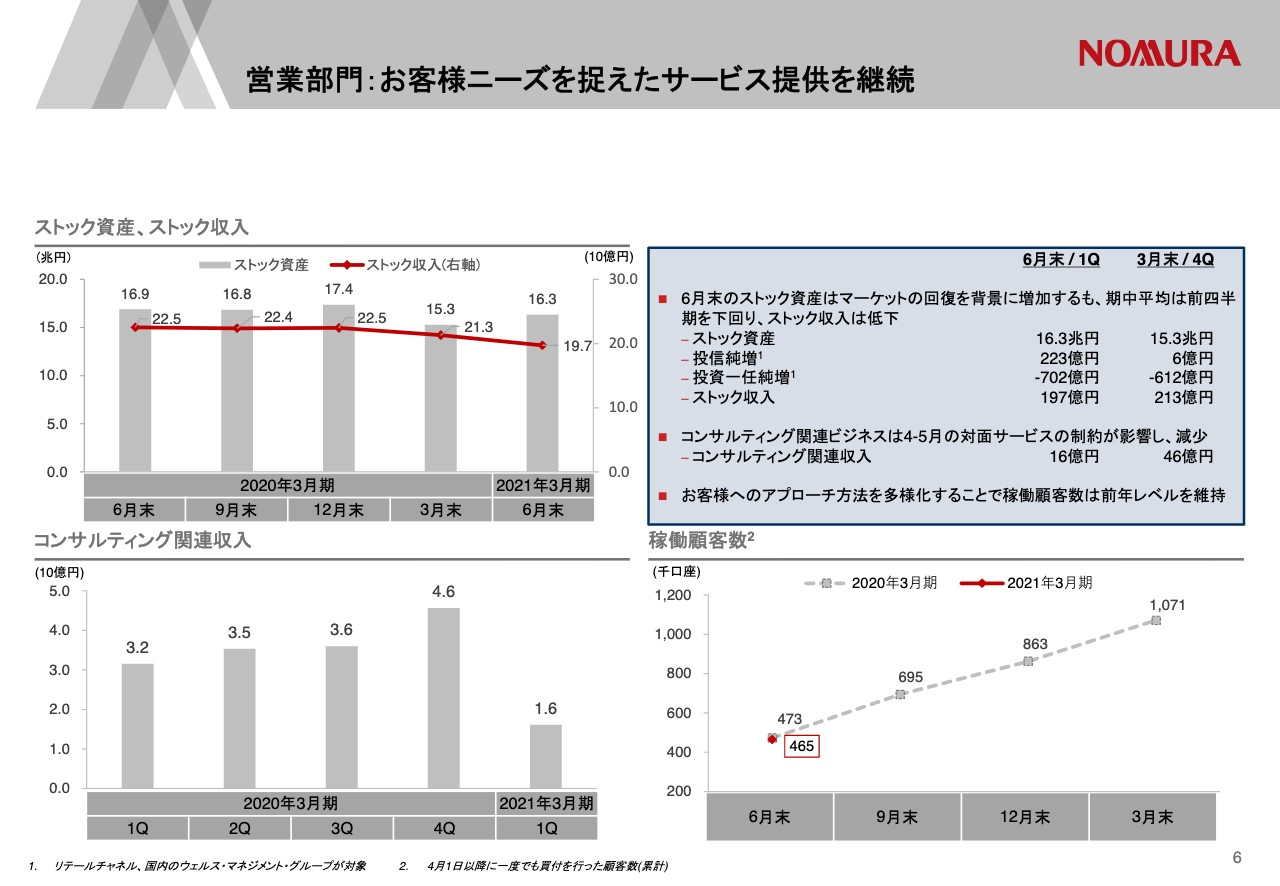

営業部門:お客様ニーズを捉えたサービス提供を継続

6ページをご覧ください。今期より、先日のインベスター・デーでお伝えしたKPIに沿って進捗状況をお示ししていきます。まず、スライド左上のストック資産は、3月末の15兆3,000億円に対して、6月末は16兆3,000億円に回復していますが、期中平均は前期を下回っており、折れ線グラフでお示ししているストック収入は減少しました。

また、スライド左下のコンサルティング関連収入は16億円と、営業活動の制約が影響して低調でした。一方で、スライド右下の稼働顧客数は46.5万口座と、ほぼ前年並みを維持することができました。

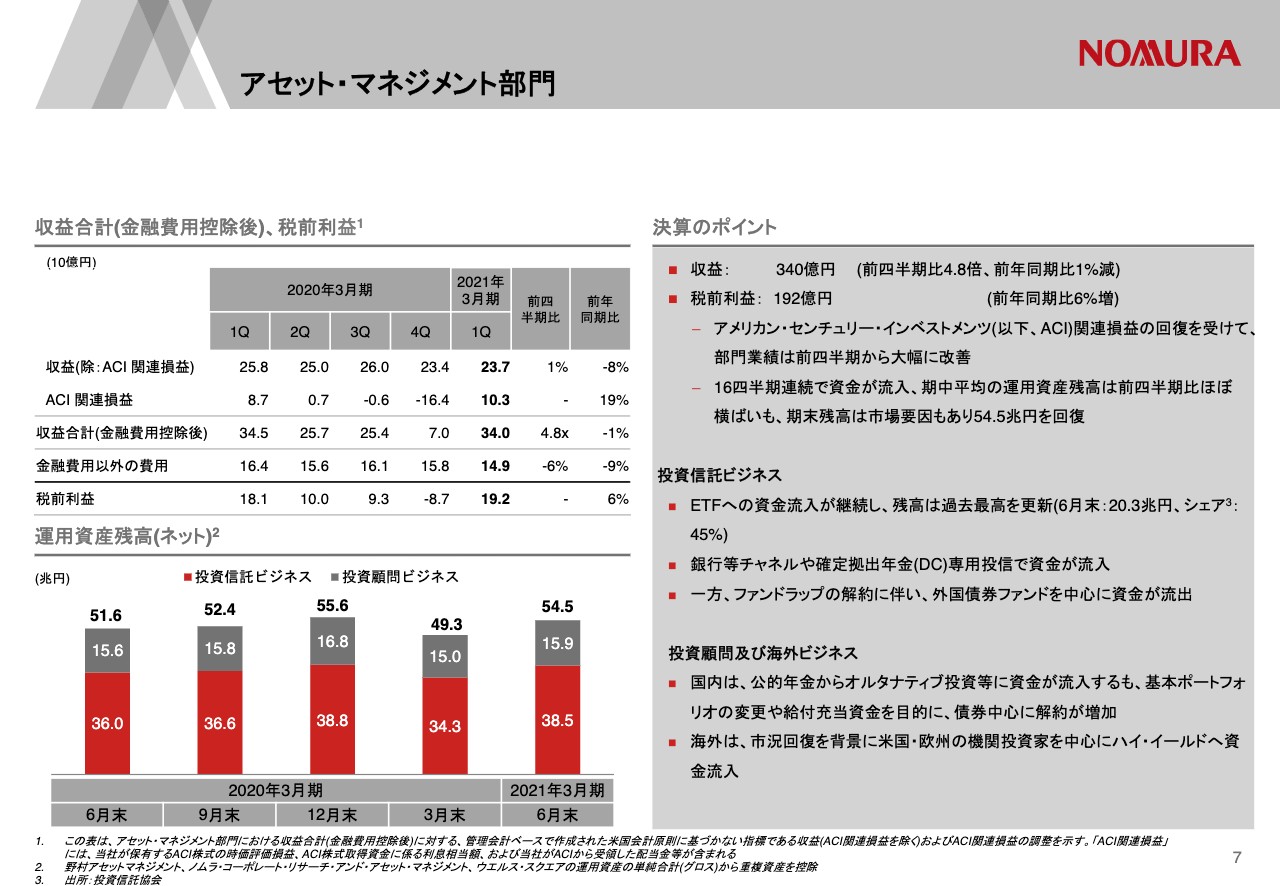

アセット・マネジメント部門

7ページをご覧ください。アセット・マネジメント部門です。収益は340億円で、アメリカン・センチュリー・インベストメンツ関連損益が回復し、前期比で4.8倍の増収となりました。税前利益は192億円と、前期の損失から大幅に回復しています。

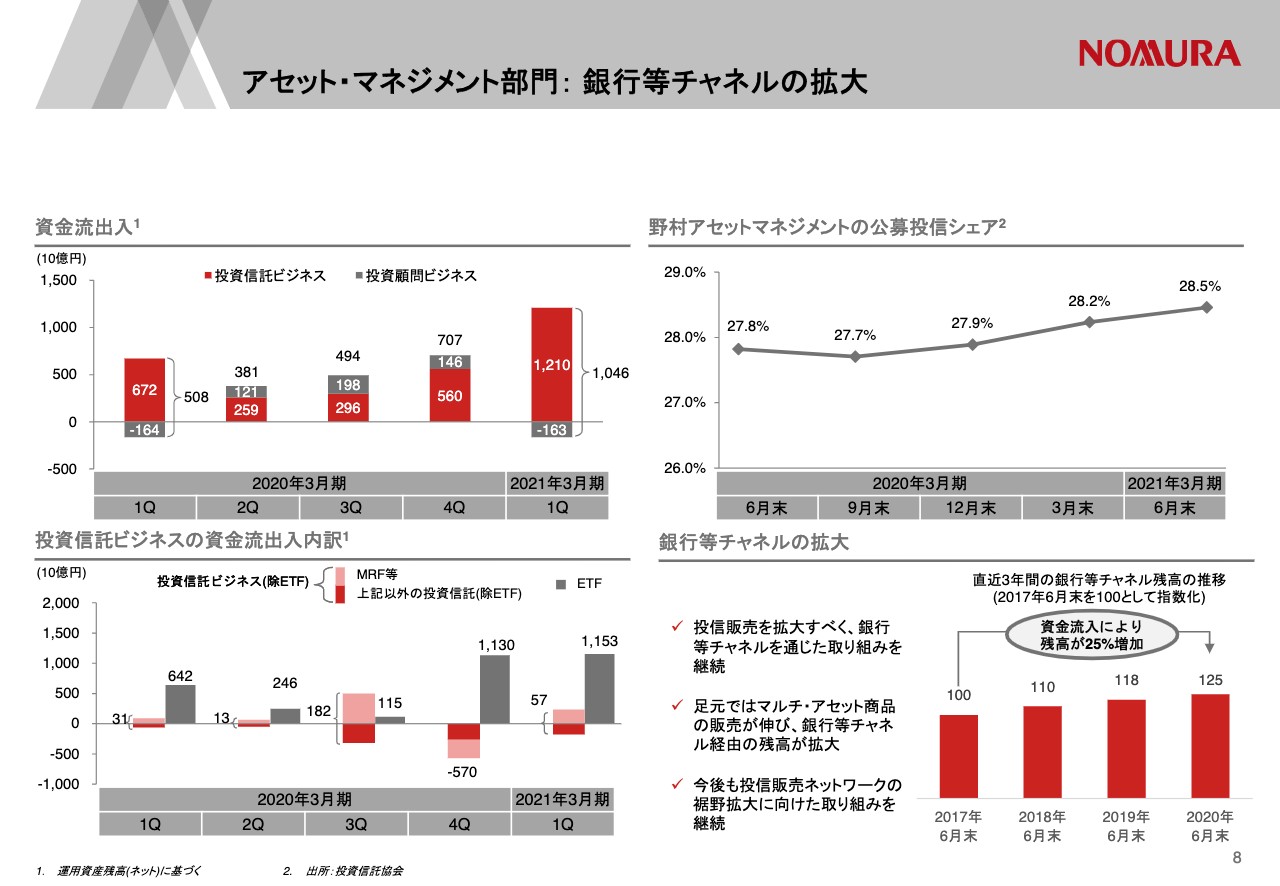

アセット・マネジメント部門: 銀行等チャネルの拡大

8ページにありますように、今期は投資信託ビジネスで大きく資金が流入し、トータルで1兆円の流入超となりました。投資信託の内訳をスライドの左下にお示ししていますが、ETFに1兆円を上回る流入があったほか、待機資金であるMRFを中心にマネーファンドにも資金が流入しました。

また、銀行とのチャネルを通じて、投資信託の残高拡大にも取り組んでいます。スライド右下にありますように、足元ではダブル・ブレインというマルチアセット商品の販売が伸び、残高はこの3年間で25パーセント増加しています。

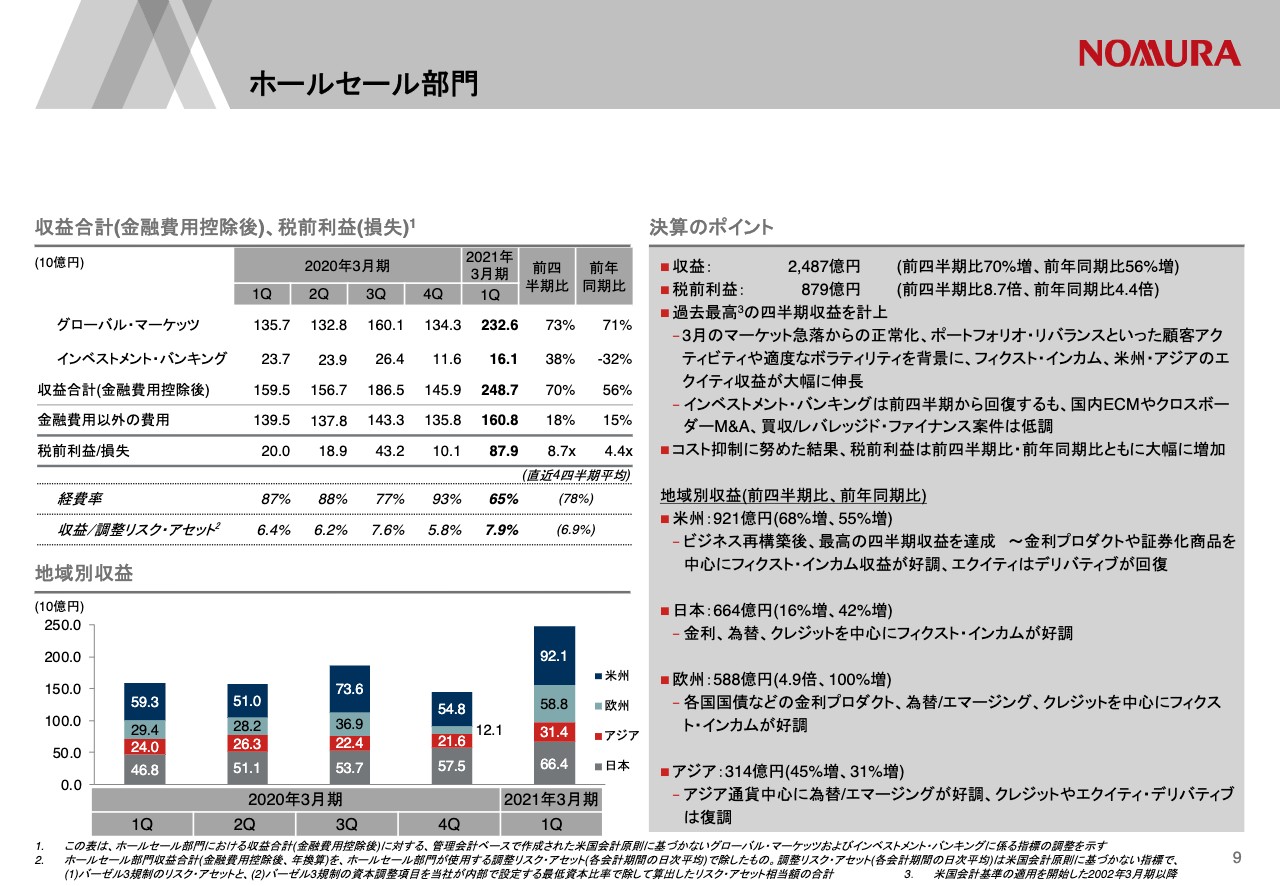

ホールセール部門

次にホールセール部門です。9ページをご覧ください。収益は2,487億円、前期比70パーセントの増収、税前利益は879億円、前期比で8.7倍の大幅な増益となりました。3月の急変からマーケットは落ち着きを取り戻し、ポートフォリオ・リバランスといった顧客ニーズに丁寧に向き合ったこと、そして適度なボラティリティを背景にトレーディング環境が好転し、フィクスト・インカムや、米州・アジアのエクイティ収益が大幅に伸びました。

インベストメント・バンキングも前期比で回復しましたが、新型コロナウイルスの終息が見えない中で、国内ECMやクロスボーダーM&A案件は低調な水準が続いてます。地域別の内訳はご覧のとおりですが、すべての地域が前四半期比、前年同期比ともに増収です。とくに米州はビジネス再構築後、最高の四半期収益となってます。

また、今回の資料から、2023年3月期に向けたKPIを掲載しています。経費率は2023年3月期のターゲットの82パーセント以下に対して、今期は65パーセントです。リスク・アセットに占める収益の割合は、6パーセント前後というターゲットに対して今期は7.9パーセントと、ターゲットを上回りました。

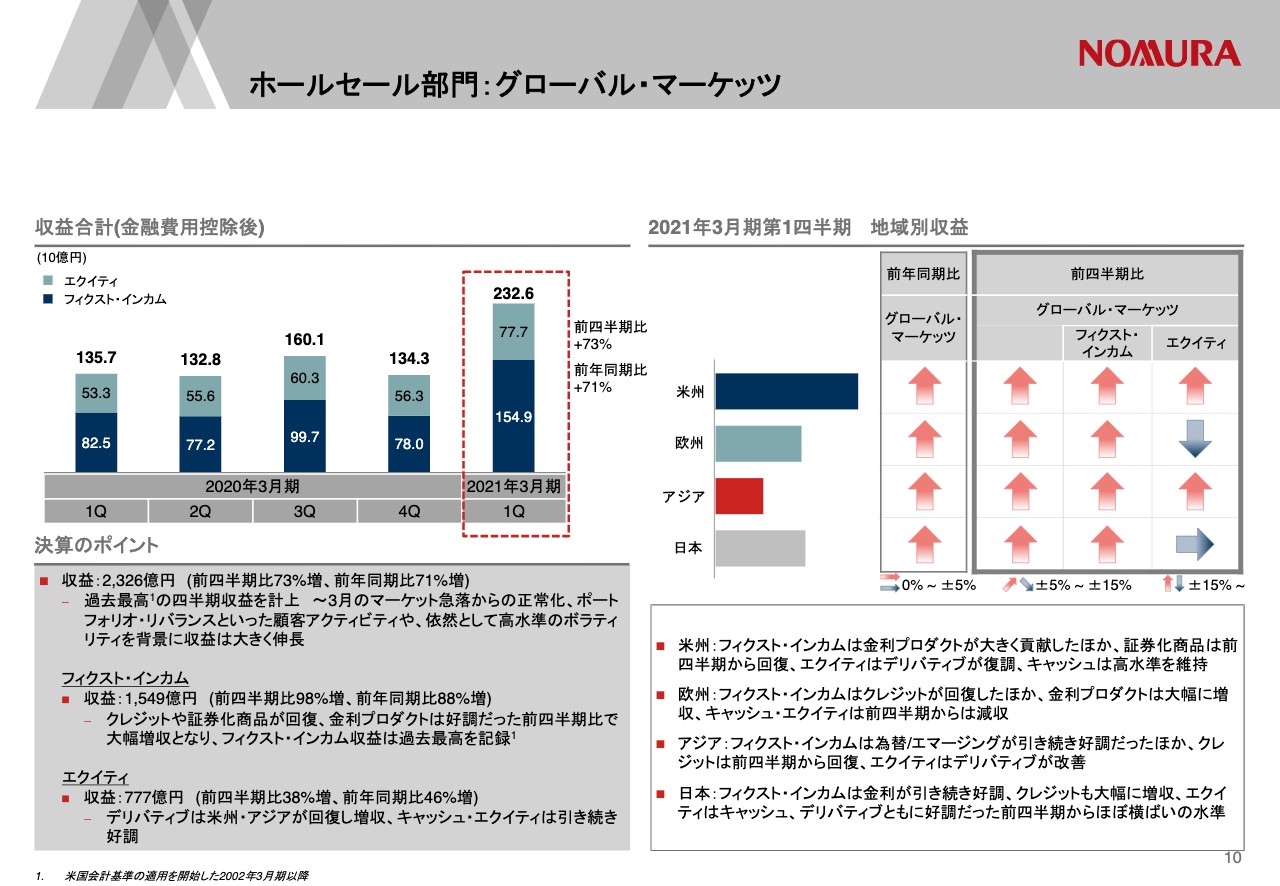

ホールセール部門:グローバル・マーケッツ

では、ビジネスラインごとに説明します。10ページをご覧ください。グローバル・マーケッツの収益は2,326億円、前期比73パーセントの増収となりました。フィクスト・インカムは1,549億円、前期比98パーセントの増収で、クレジットや証券化商品が回復しました。金利プロダクトは好調だった前期比で大幅増収となり、フィクスト・インカム収益としても過去最高を記録しました。右側にありますように、すべての地域が大幅な増収となっています。

エクイティは777億円で、キャッシュ・エクイティが引き続き好調だったほか、前期苦戦した米州、アジアのデリバティブが回復しました。

ホールセール部門:インベストメント・バンキング

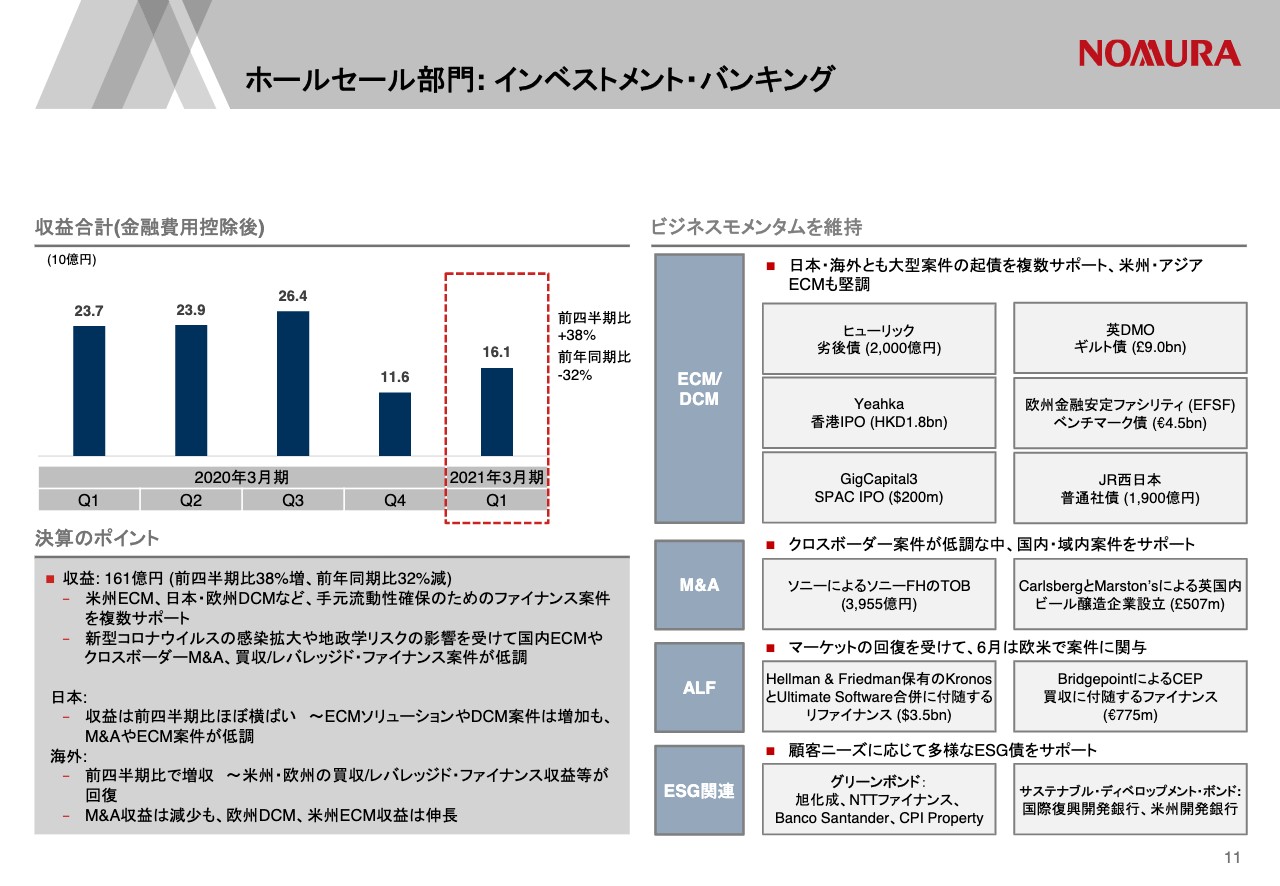

続いてインベストメント・バンキングです。11ページをご覧ください。収益は161億円、前期比38パーセントの増収となりました。日本は、ECMソリューションやDCM案件が増加する一方で、M&AやECM案件が低調で、収益は前四半期並みに止まりました。

海外では、米州ECMや欧州DCMで、手元流動性を確保するためのファイナンス案件を複数サポートしたほか、前期に苦戦した米州・欧州の買収/レバレッジド・ファイナンス収益が回復し、前期比で増収となりました。

金融費用以外の費用

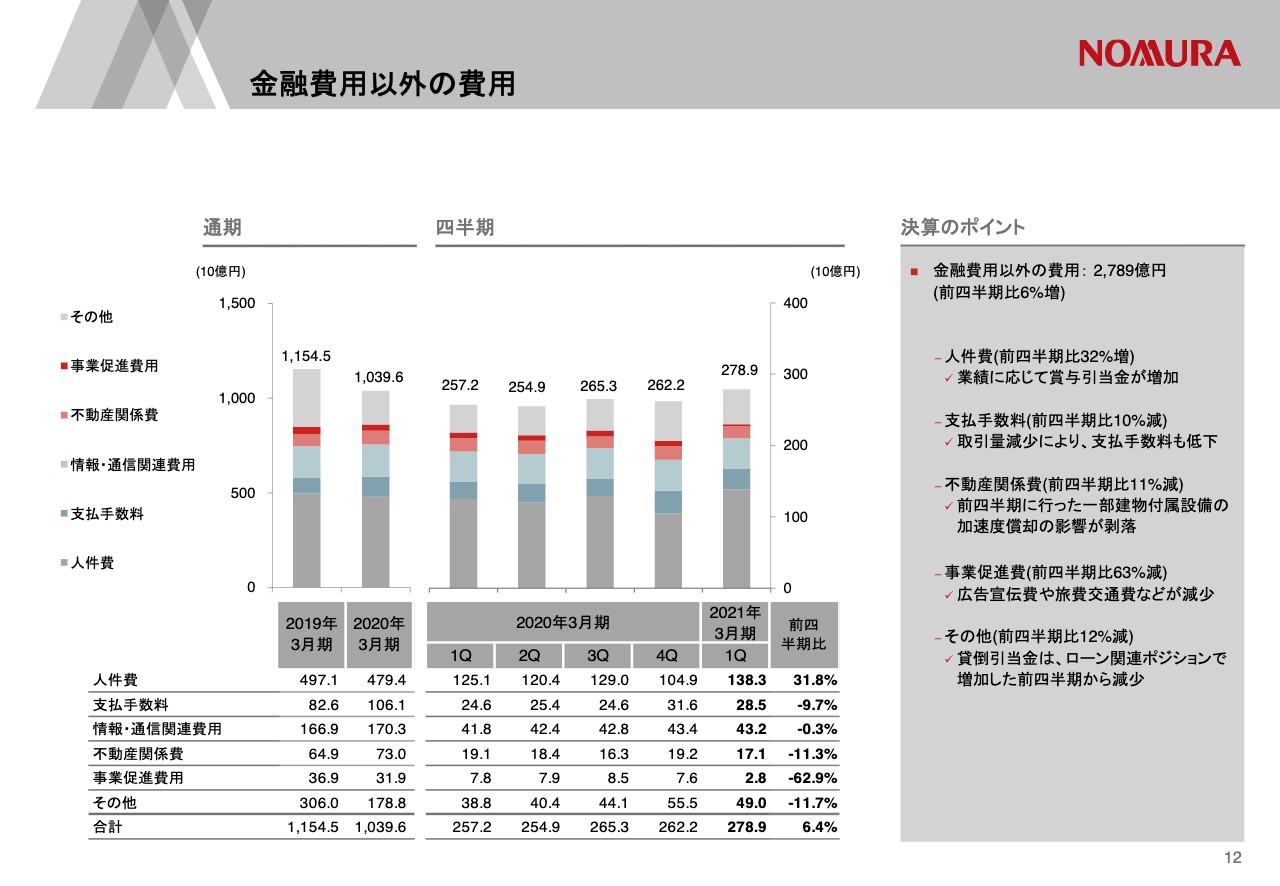

次に12ページをご覧ください。全社コストは2,789億円と、前期から6パーセント増加しました。この要因は、好調な収益を受けて賞与引当金が増加したためです。人件費以外の費用はご覧のようにすべて下がっています。

不動産関係費は、前期に計上した一部建物付属設備の加速度償却がなくなったことで11パーセントの減少で、その他費用も、前期はローン関連ポジションの評価損の一部を貸倒引当金として計上していたため、前期比で12パーセント減少しました。

強固な財務基盤を維持

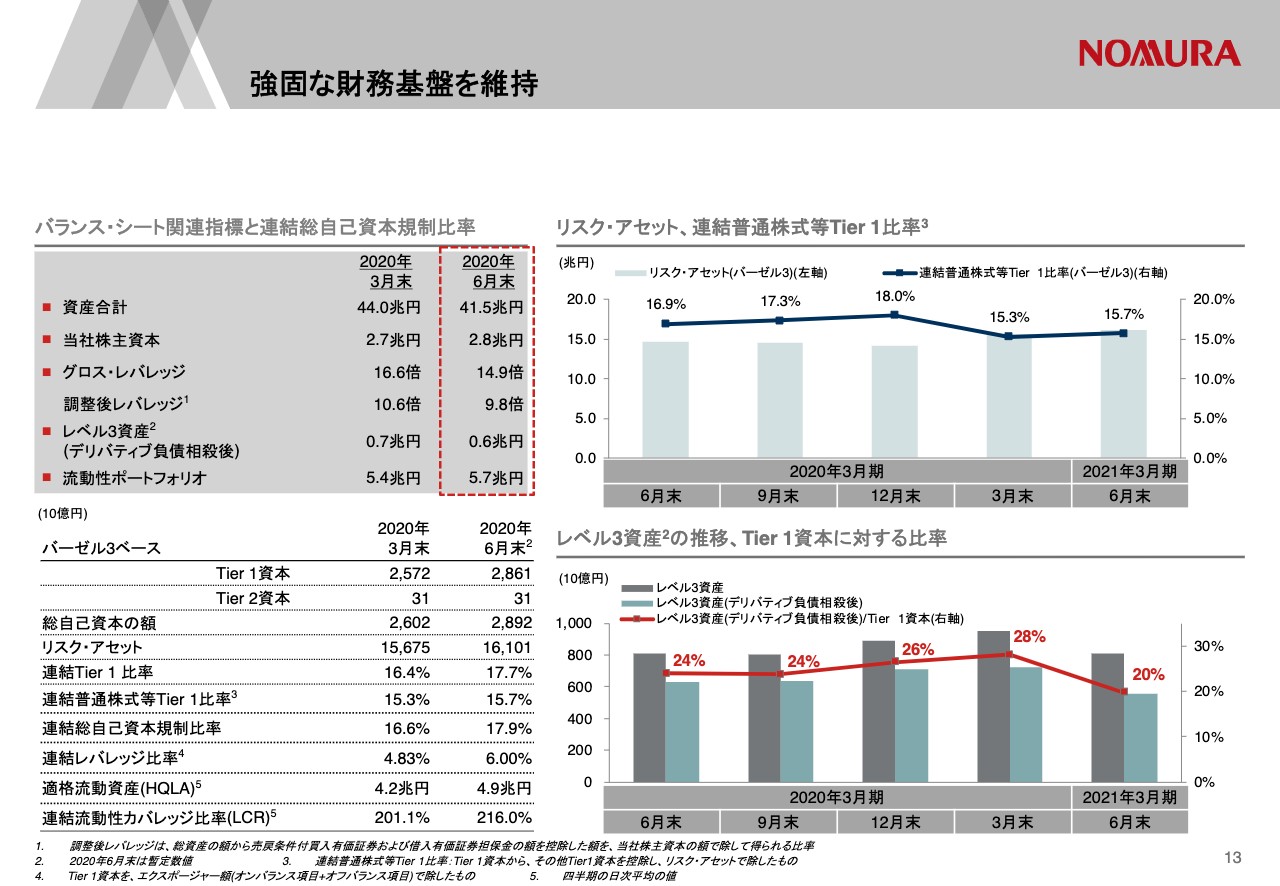

続いて財務基盤です。13ページをご覧ください。6月末のバランスシートは、41兆5,000億円となり、レポ取引や貸付金が減少し、3月末から2兆5,000億円低下しました。また、左下にありますように、Tier 1資本は2兆8,610億円と、3月末から2,890億円程度増加しました。主な要因は、内部留保の積み上がりと6月に調達した永久劣後債1,500億円です。

一方、リスク・アセットは16兆1,000億円です。3月後半のマーケット混乱の影響を受けやすいCVAリスク等が影響し、クレジット・リスクを中心に3月末から4,260億円程度増加しました。

この結果、6月末のTier 1比率は17.7パーセント、普通株式等Tier 1比率は15.7パーセントとなりました。また、スライド右下の赤い折れ線グラフ、Tier 1資本に対するレベル3資産の比率が、3月末の28パーセントから6月末は20パーセントに減少していますが、これは、Tier 1資本が積み上がる一方で、レベル3資産は証券化商品やクレジット等のポジションを中心に売却が進んだこと、価格の透明性が上がって一部の資産がレベル2資産に振り替わったことで、1,600億円程度減少したためです。

以上、第1四半期の決算についてご説明しました。今期は株式市場、債券市場ともに落ち着きを取り戻し、市場参加者の活発な取引やトレーディング環境の改善を受けて、ホールセール部門業績は過去最高レベルを記録しました。アセット・マネジメント部門もACI関連損益が改善し、営業部門では5月までの営業活動の制約がある中で、底堅い利益を確保することができました。

第1四半期の好業績は、マーケットの追い風に支えられた部分はあったと思いますが、根底には、昨年のビジネス・プラットフォームの再構築を通じて、基礎的な収益力が上がったという自助努力もあったと評価しています。

ホールセール部門では、ビジネス・ポートフォリオの見直しを通じて、競争力のある分野への選択と集中を行ない、営業部門では、お客さまの属性に合わせたチャネル・フォーメーションの徹底とお客さまへのアプローチの多様化を進めてきました。

全社を挙げて約1,400億円のコスト削減計画に取り組み、その70パーセント強が進捗したことで、損益分岐点の引き下げにも繋がりました。営業部門では、感染予防に配慮しながら段階的に物理的な面談を再開しています。コロナ禍という逆風の中で、非対面の営業スタイルも進化させることができ、7月足元は第1四半期を上回るペースで進捗してます。

ホールセール部門の収益は、過去最高を達成した第1四半期からさすがに減速はしていますが、フィクスト・インカム、エクイティともに悪くない水準です。今後は夏休みシーズンに入り、ビジネスが全体的にスローダウンする可能性がありますし、新型コロナウイルスも予断を許さない状況が続いています。今後ともお客さま、地域社会、そして役職員の安全を最優先に考えながら、資本市場に携わる金融機関として、全社を挙げて業務継続に取り組んでいきます。引き続き、どうぞよろしくお願いいたします。

質疑応答:インベストメント・バンキングビジネスと自己株取得の再開について

質問者1:1点目、インベストメント・バンキングビジネスについて教えてください。今回のマーケット収益は、year-on-yearで見ると米銀並みに力強く回復していますが、11ページのグラフで示しているインベストメント・バンキングの収益は、米銀とは異なる動きをしています。このような状況を見て、発行が活発だった海外事業における引受ビジネスの拡大の必要性を感じられていますでしょうか?

また、株主総会という季節性もあったと思うのですが、株式と社債の発行が、国内では海外に比べて低迷しています。顧客企業との対話から、今後発行がピックアップしてくるタイミング等についてどのような判断をしているのでしょうか?

2点目、自己株取得の再開について教えて下さい。第4四半期の決算時点では、グローバル当局からの社外流出の抑制であったり、収益環境の不透明感を理由として、自己株取得を見送ったというご説明だったと思います。

通常であれば、上期のタイミングで自己株取得の可否を検討

新着ログ

「証券、商品先物取引業」のログ