宇部興産、化学セグメントにおけるナイロン・ファインの不調により通期は減収減益で着地

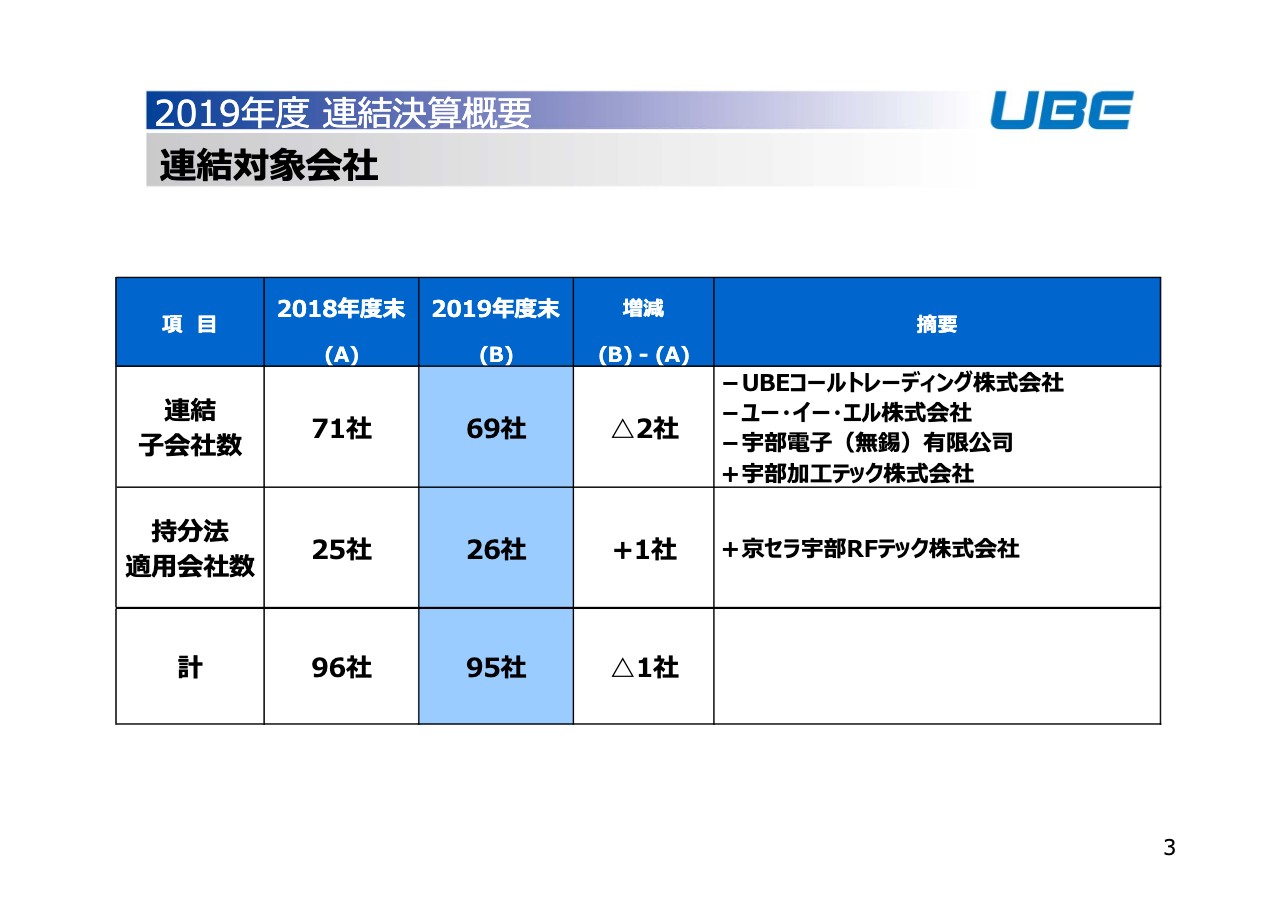

2019年度 連結決算概要 連結対象会社

藤井正幸氏:みなさま、こんばんは。宇部興産の藤井でございます。それではさっそくですが、本日発表しました2019年度の連結決算の概要と2020年度の業績予想について資料に沿ってご説明させていただきたいと思います。

まず最初に3ページは連結対象会社です。連結子会社の数は前期末から2社減って69社です。持分法適用会社は1社増えて26社で、合わせて95社になります。

増減の内訳ですが、右の摘要欄に記載しています。連結子会社は3社減、1社増で、減少した会社のUBEコールトレーディングは石炭の販売会社でしたが、業務をすべて当社に取り込んだため清算結了により連結子会社から外れました。

その他の連結子会社の2社減、1社増と、持分法適用会社の1社増の合わせて4社ですが、誘電体セラミックスの事業を京セラとの合弁企業に再編したため、そちらに伴うグループ会社の異動になります。

これらのグループ会社の異動については第3四半期までに済んでおり、連結業績への影響は軽微です。

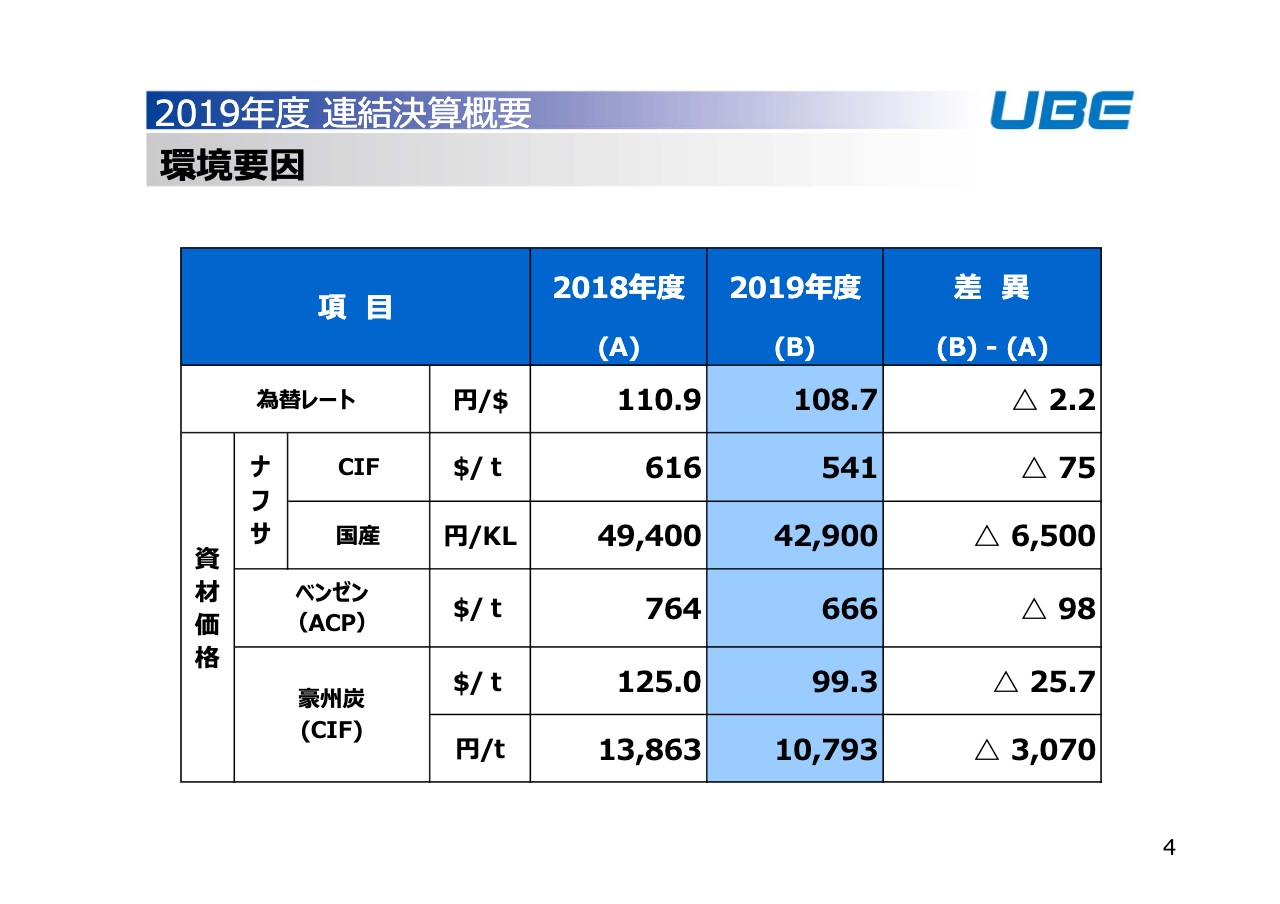

2019年度 連結決算概要 環境要因

続いて4ページになります。環境要因ですが、為替レートは前年度に比べて2.2円ほど円高に振れました。資材価格はナフサ、ベンゼンは10パーセント強、石炭等は20パーセント程度前年よりも下落したかたちで推移しています。

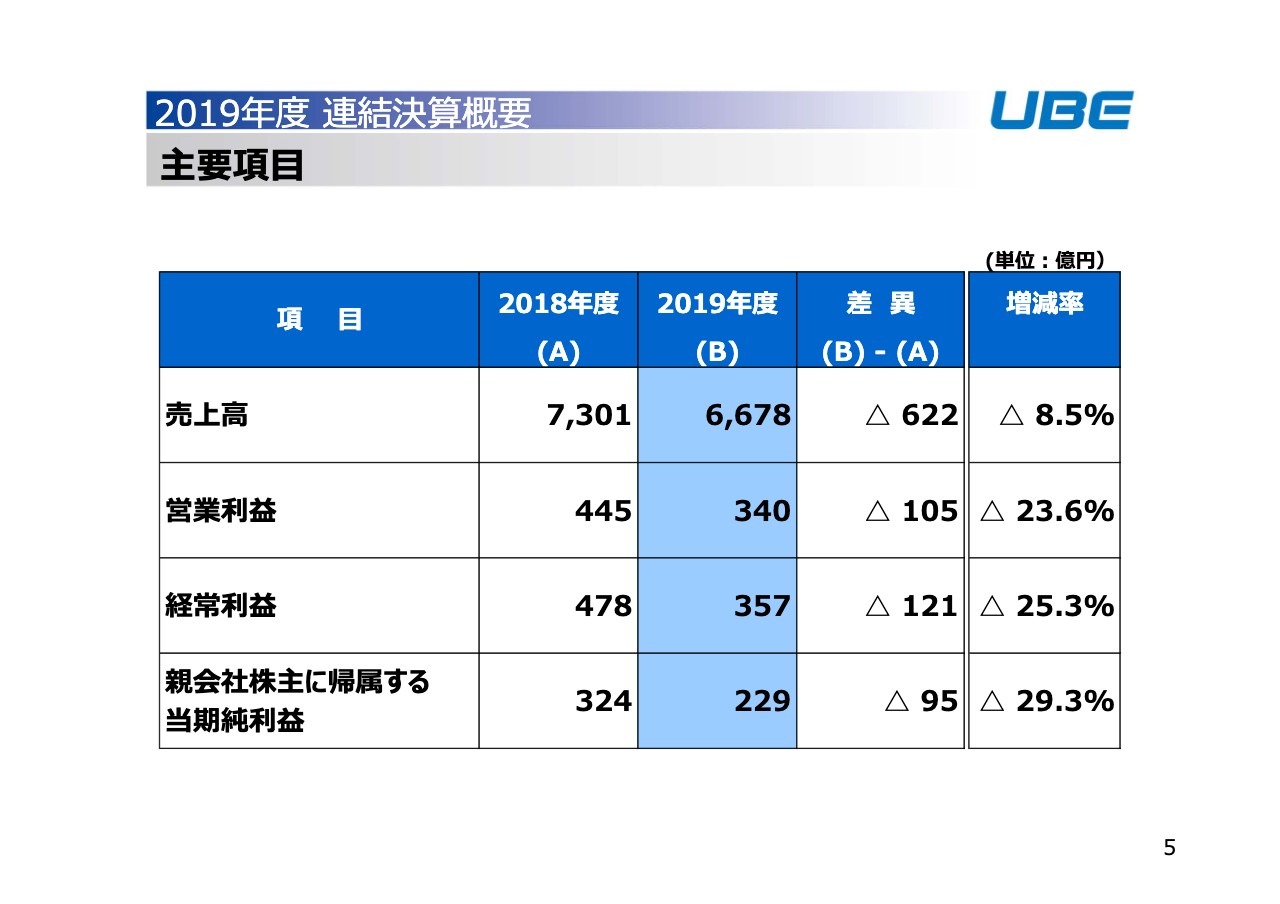

2019年度 連結決算概要 主要項目

続いて5ページですが、主要項目になります。一言でお伝えすると、前年比で減収減益の決算となりました。売上高は6,678億円で、前年同期に比べて622億円の減収、率にすると8.5パーセントの減収です。

営業利益は340億円、前年比で105億円の減益、23.6パーセントの減。経常利益が357億円、前年比で121億円の減益、25.3パーセントの減。親会社株主に帰属する当期純利益は229億円で、前年比で95億円の減益、29.3パーセントの減になりました。

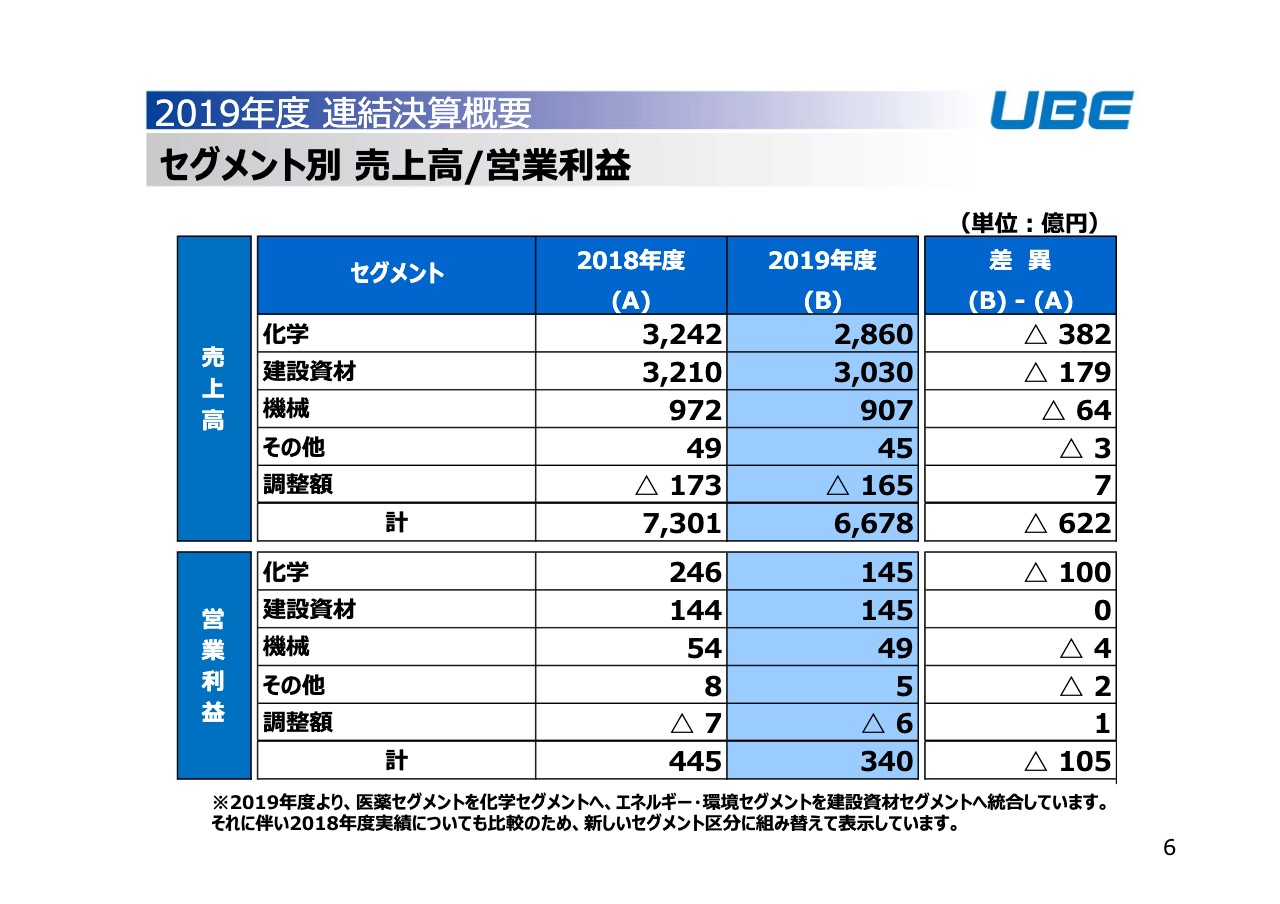

2019年度 連結決算概要 セグメント別 売上高/営業利益

続いて6ページですが、セグメント別の売上高、営業利益の内訳になります。売上高は化学、建設資材、機械の3カンパニーとも減収となっています。化学は前年比で382億円の減収、建設資材は前年比で179億円の減収、機械は前年比で64億円の減収です。

営業利益は先ほどお伝えしたように全体として前年比で105億円の減益ですが、内訳としては化学が100億円と減益幅が大きい状態です。

建設資材はほぼ前年並みの145億円、機械は4億円の減益となっています。

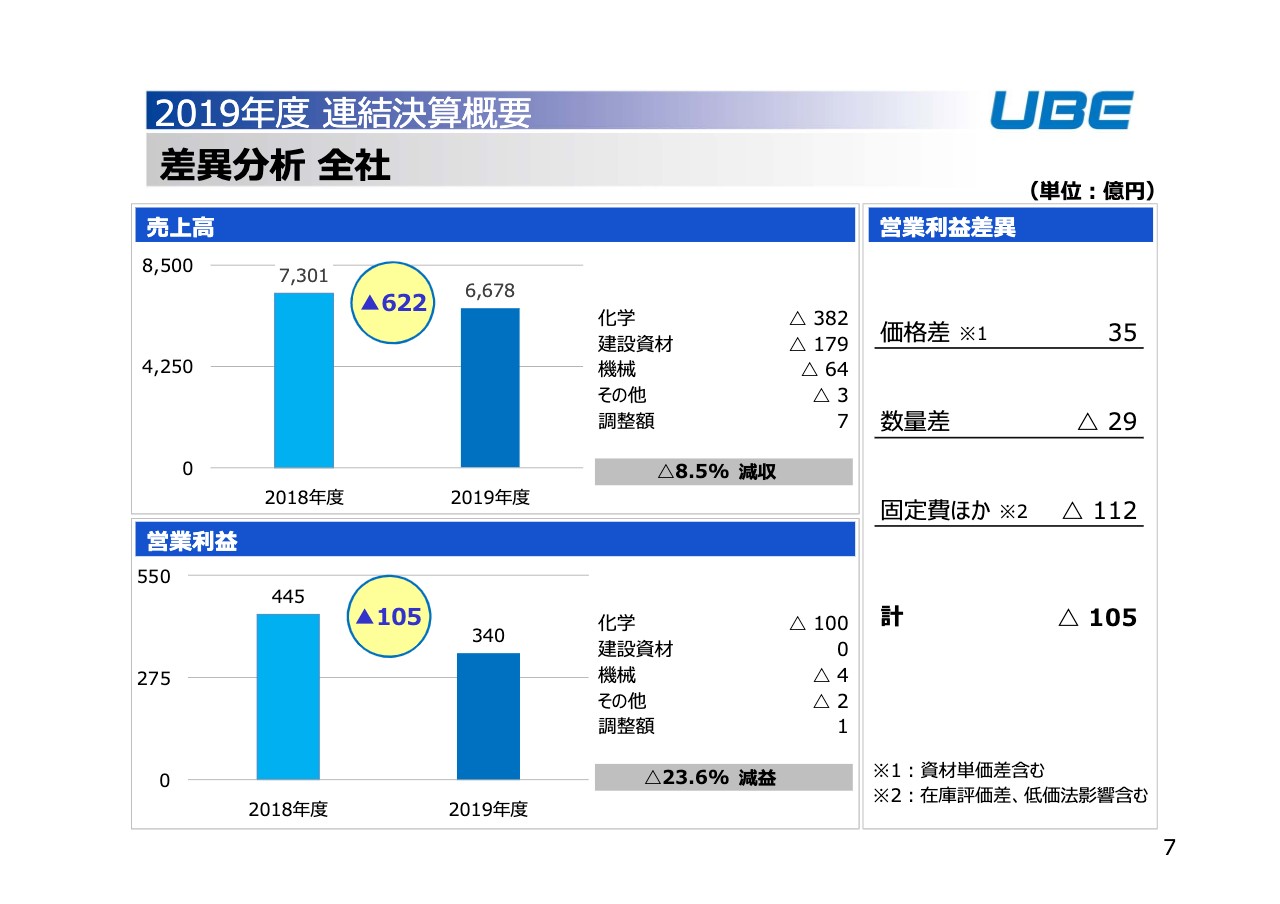

2019年度 連結決算概要 差異分析 全社

続いて7ページは全社分の差異分析で、セグメントの内訳は先ほどご説明したとおりです。

右側の営業利益差異の内訳は、価格差によるものが35億円のプラス、数量差によるものが29億円のマイナス、固定費ほかで112億円のマイナスとなっています。

固定費ほかの中には、スライド右下の「※2」にあるように、在庫の評価差、低価法の影響等を含んでいます。在庫の評価差がマイナス36億円。低価法の影響がマイナス12億円です。

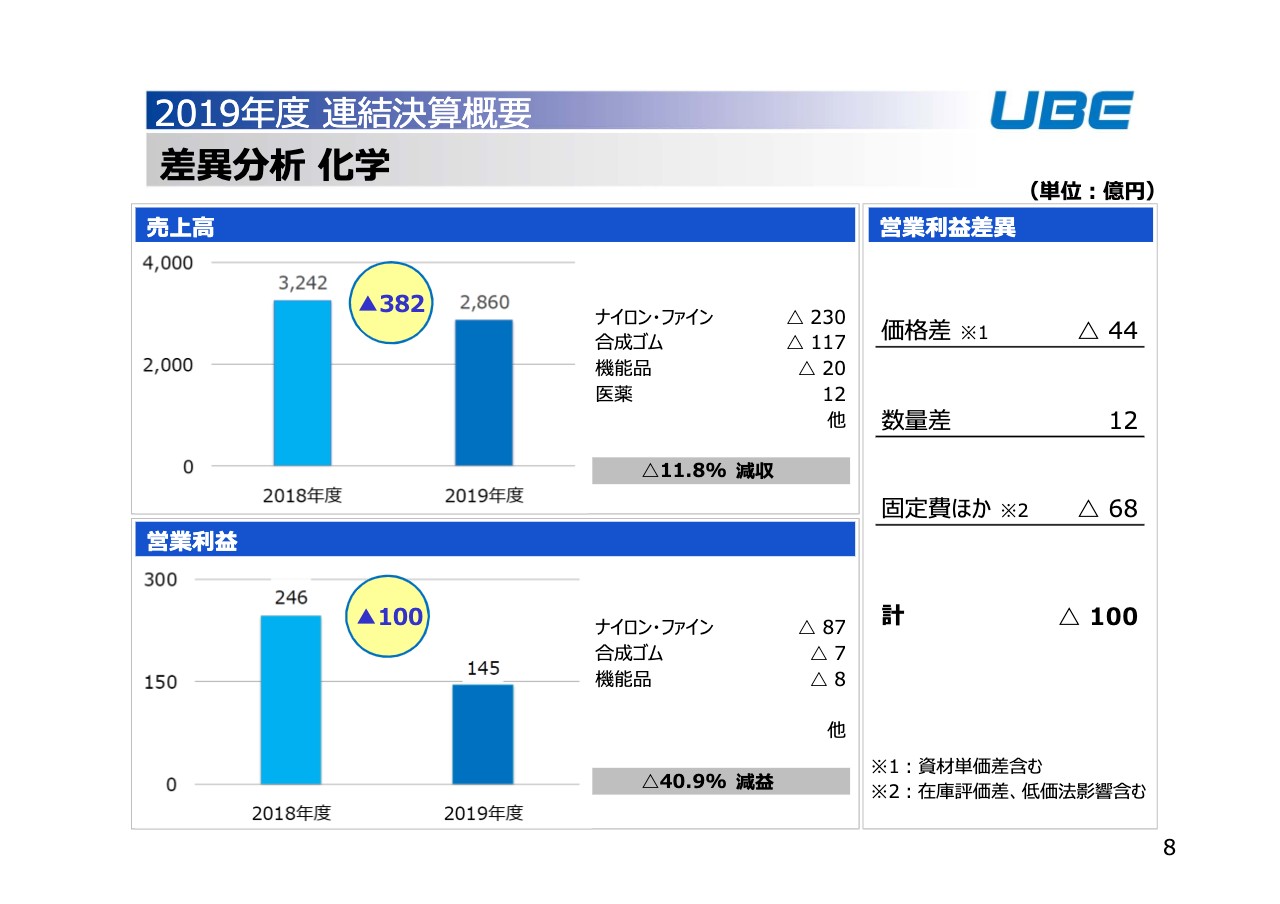

2019年度 連結決算概要 差異分析 化学

8ページは今後のセグメント別になりますが、まずは化学セグメントの内訳になります。

売上高は化学全体で382億円の減収でしたが、内訳で1番大きいのはナイロン・ファインで、230億円のマイナスです。こちらは第3四半期までと同じく、米中の貿易摩擦に端を発して需給のバランスが大きく崩れ、中国経済の減速感が強まってきたことでナイロン・ラクタムの価格が下落したことによるものです。

合成ゴムについても117億円の減収ですが、こちらも原料のブタジエンの価格が下がったことで製品価格も下がっていることが大きく影響しています。

機能品では20億円のマイナスですが、こちらは電池材料の数量減によるマイナス要因です。一方で、ポリイミド等については数量増でプラス要因となりますが、差し引きするとマイナス要因が残りました。

医薬ですが、自社医薬品、受託医薬品ともに出荷が前年を上回ったことで若干プラスとなっています。

営業利益ですが、化学全体としては100億円の減益です。内訳として大きいのは、もっぱらナイロン・ファインでマイナス87億円でした。売上のところでもお伝えしましたが、ナイロン・ラクタムチェーンは中国を中心として需給のバランスが大きく崩れ、価格が下がり、スプレッドが悪化したことが大きく影響しています。

合成ゴムはマイナス7億円でスプレッドそのものは前期とそれほど大きく変わっていませんが、最終的には在庫の評価損でややマイナスとなりました。機能品はマイナス8億円で、こちらも売上と同じような状況です。ポリイミドが好調に推移してプラスが出た反面、電池材料、電解液、セパレータともに数量減の影響を受け、マイナスとなりました。

スライド右側の営業利益差異の内訳ですが、価格差としてマイナス44億円で、繰り返しになりますがナイロン・ラクタムの需要悪化に伴う価格の下落要因が大きいところです。

数量差では12億円のプラスが出ています。ポリイミドや価格の上がったアンモニアについてプラス要因が出ています。

固定費ほかでマイナス68億円ありますが、全社のところでもお伝えしたとおり、在庫評価差のマイナス36億円と低価法影響のマイナス12億円がこの中に入っています。そのほかにライセンス料の収入が前年と比べると減っているといった部分があります。

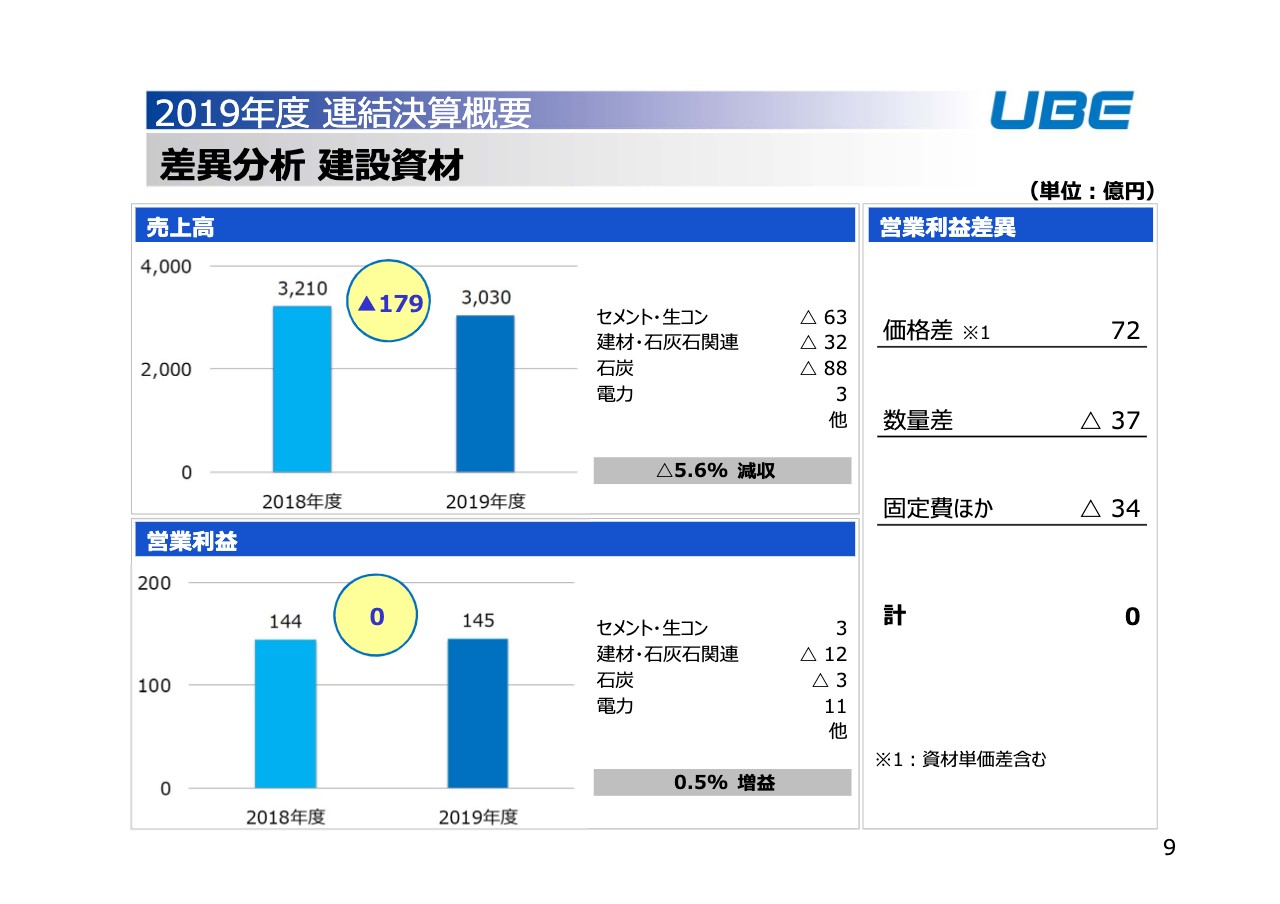

2019年度 連結決算概要 差異分析 建設資材

9ページは建設資材部門です。売上高は179億円の減収ですが、内訳としてはセメント・生コンでマイナス63億円でした。セメント・生コンともに内需が低迷したことで数量が伸びなかったということがあります。

建材・石灰石関連でマイナス32億円ですが、こちらは子会社の宇部マテリアルズが扱っているカルシア、マグネシア、石灰石製品の販売が減少したことが大きく影響しています。石炭は88億円の減収で、ま石炭価格が下がったことによる価格要因が大きいところですが、販売数量も前年に比べるとやや減っています。

営業利益は、建設資材トータルでほぼ前年並みの145億円でした。内訳としては、セメント・生コンは3億円のプラスです。石炭価格が下がったことによるプラス要因がありますが、一方で、セメント・生コン、内需の不振で出荷が減少していますので、そこで打ち消されてプラスがやや残った状況です。

建材・石灰石関連はマイナス12億円で、売上高でお伝えしたように宇部マテリアルズの販売減が大きく影響しています。石炭は数量が若干減っていますので、マイナス3億円となりました。電力は売電価格、数量等の増によってプラスとなっています。

スライド右側の営業利益差異の内訳は、価格差で72億円のプラスですが、1番大きいのは石炭の価格が下がったことによる価格差です。そのほか生コンや宇部マテリアルズの製品は2018年度から値上げしてきていますので、価格差としてはプラスに働いています。

数量差はマイナス37億円ですが、セメント・生コンの数量減や宇部マテリアルズの販売の減少が要因です。

固定費ほかはマイナス34億円ですが、2019年度にIPPの停止があったためその補修費で増加した分がこの中に含まれています。

そのほか、人件費、償却費等、一般的な固定費も増加しています。

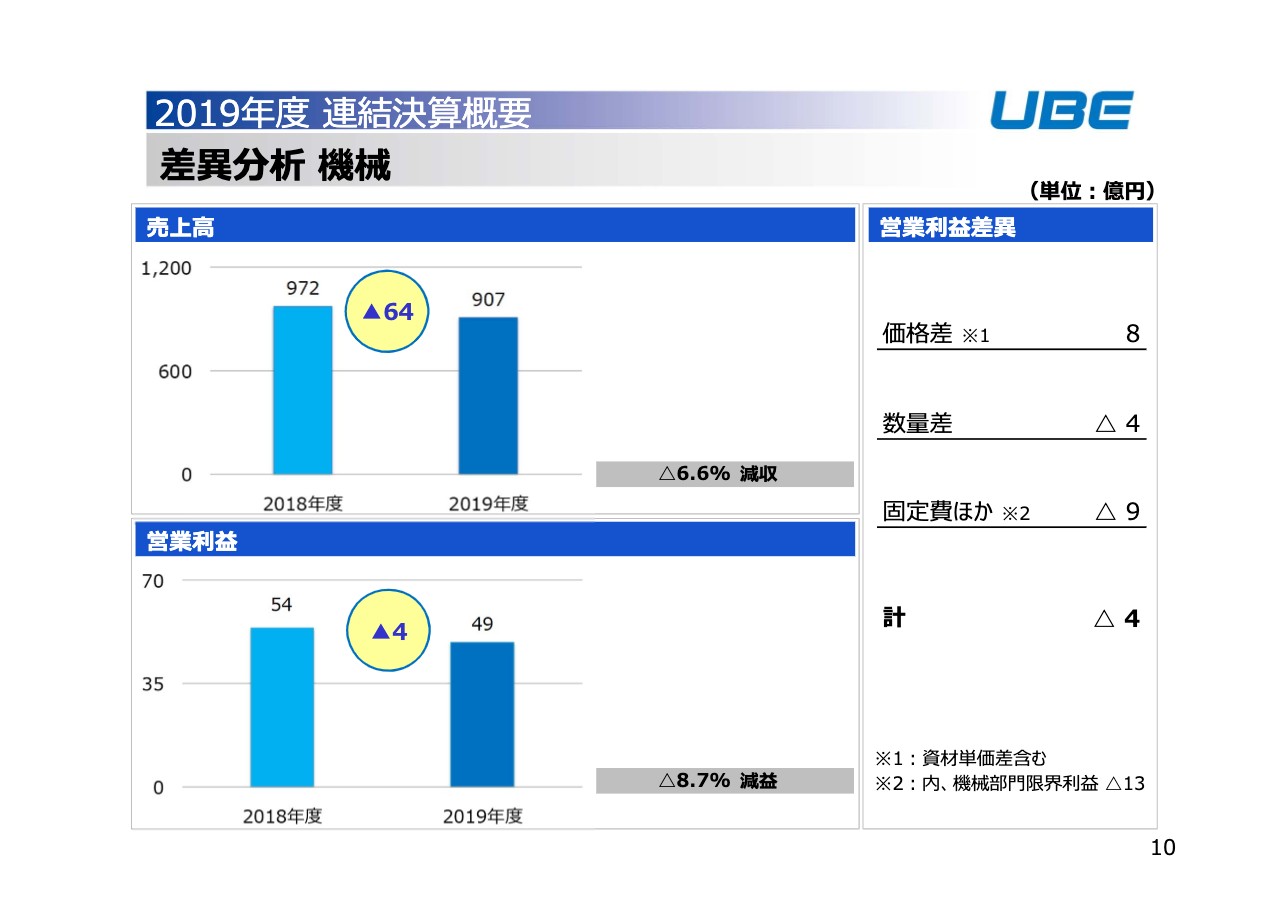

2019年度 連結決算概要 差異分析 機械

続いて10ページは機械カンパニーですが、売上高が64億円の減収です。主たる要素は製鋼品のスクラップ価格が下がったため製品価格も値下がりし、そちらの価格要因が大きく影響しています。そのほか成形機の出荷が若干減っており、そちらの売上減の影響が出ています。

営業利益ですが、対前年で4億円の減益となります。製鋼品は売上は下がっていますがプラスの利益が出ており、マイナス要因としては機械の製品等での限界利益の減少分となります。

スライド右側の内訳をご覧いただきますと、価格差がプラス8億円、数量差がマイナス4億円です。製鋼品に関する限界利益の減少等は固定費ほかのマイナス9億円の中に含まれています。

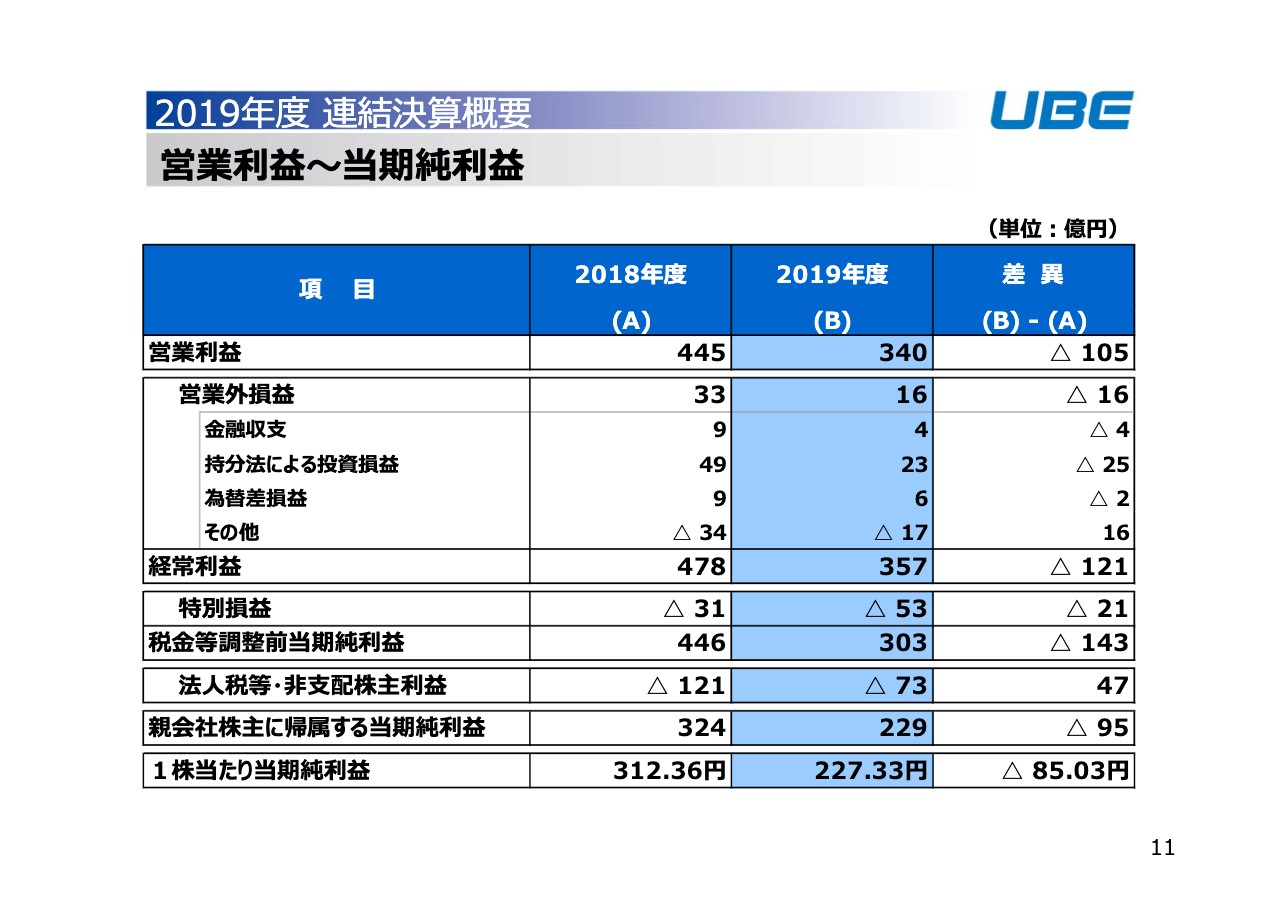

2019年度 連結決算概要 営業利益〜当期純利益

続きまして11ページですが、営業外損益は前年に比べると16億円ほど悪化しています。

内訳をご覧いただきますと、持分法による投資損益がマイナス25億円と大きいマイナスになっていますが、2018年度はABS樹脂の事業再編を行なったことに伴い、会計上一時的なプラスが発生していました。そのような特殊要因がなくなったことによるマイナスが大きいところです。

その他のところでプラス16億円が出ていますが、こちらは補助金の収入の増分です。以上で、経常利益が357億円となりました。

特別損益は前年に比べると21億円ほど悪化してマイナス53億円です。こちらにはゴルフ場事業を事業譲渡をしたことに伴う減損損失の計上を行なっていることが大きく影響しています。

最終的に、親会社株主に帰属する当期純利益は229億円に落ち着きました。

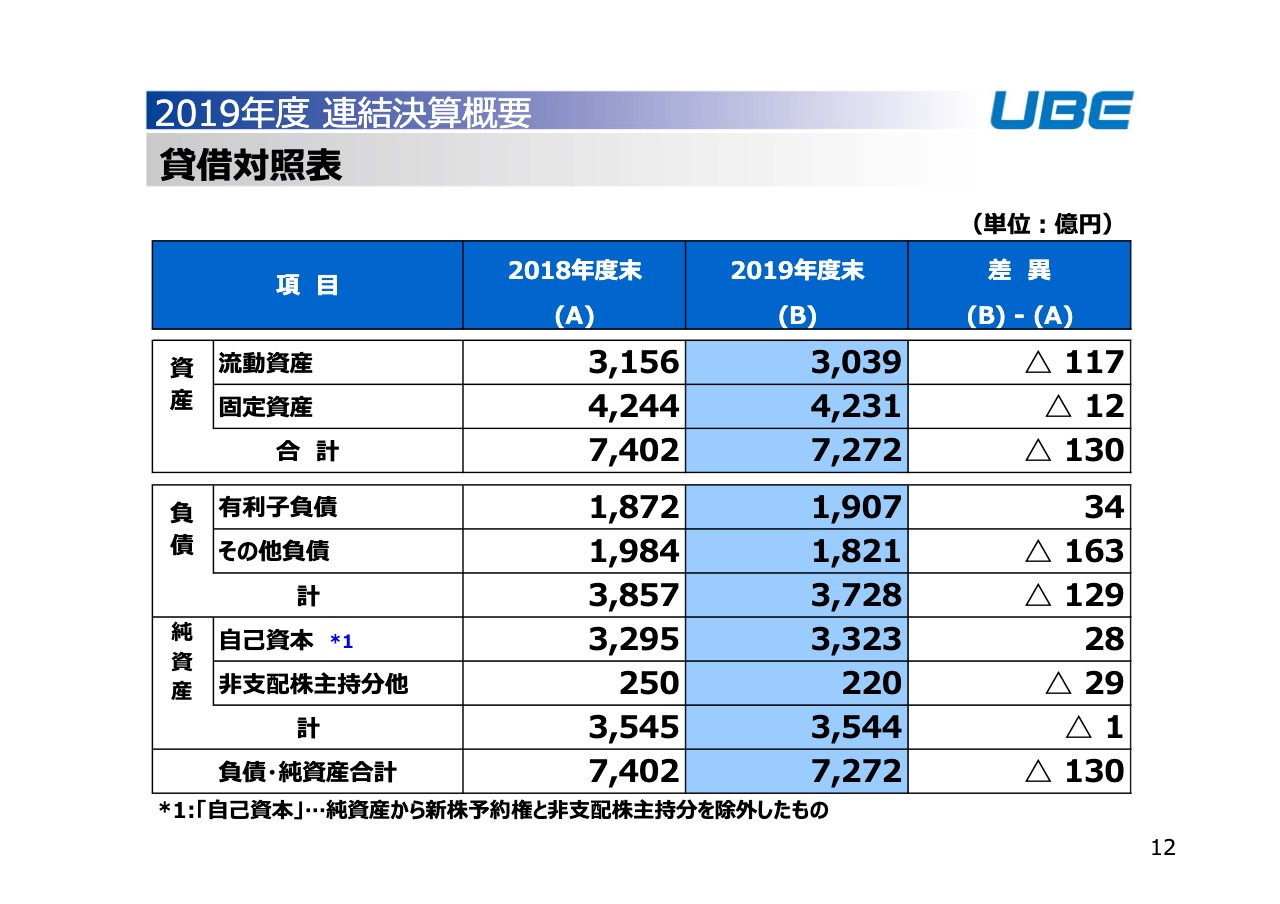

2019年度 連結決算概要 貸借対照表

12ページはバランスシートですが、前期末からとくに大きくは変動していません。総資産は130億円で若干減少しました。有利子負債と自己資本はそれほど大きく変わっていません。

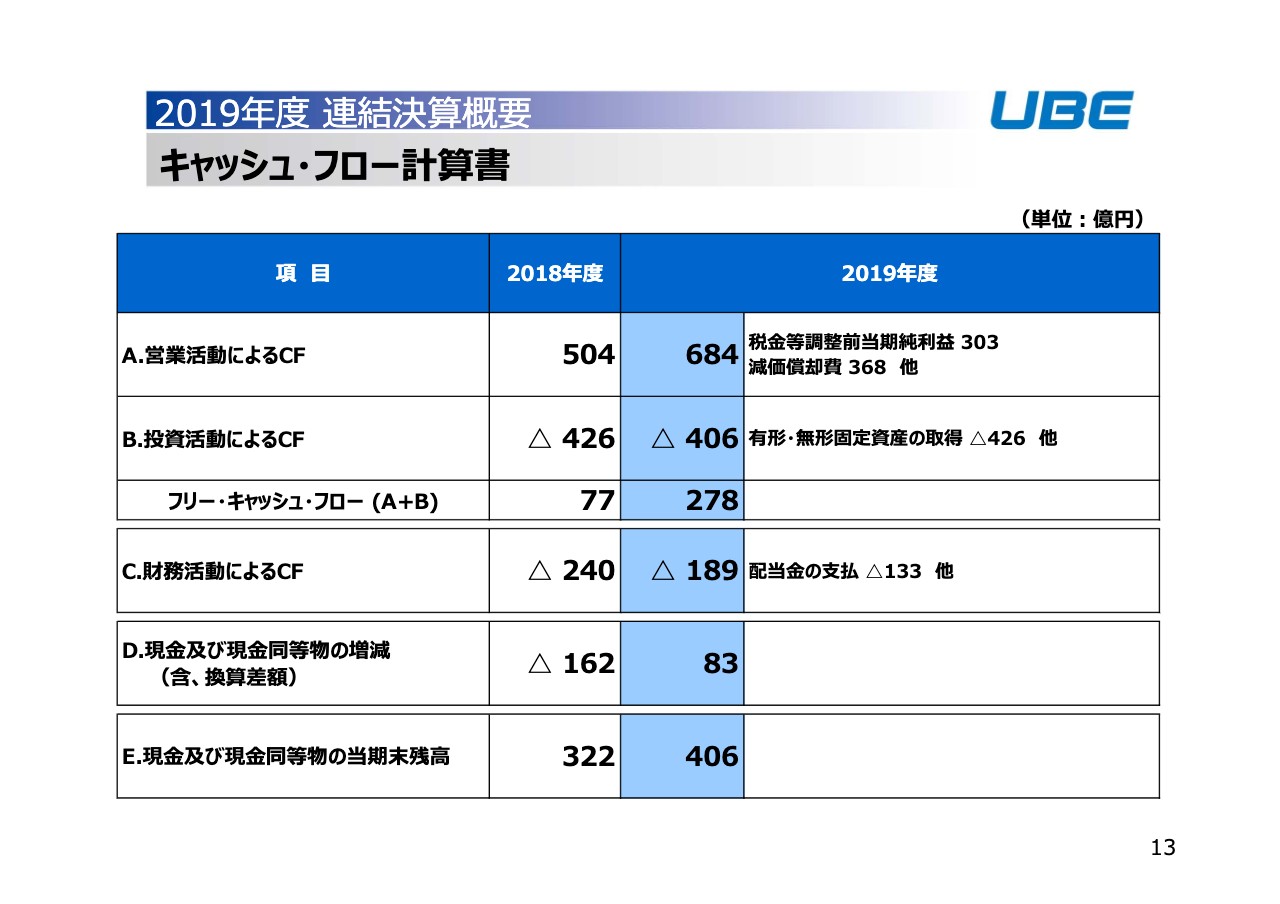

2019年度 連結決算概要 キャッシュ・フロー計算書

13ページはキャッシュ・フロー計算書になります。営業活動によるキャッシュ・フローは実績値で684億円。こちらに対して投資活動によるキャッシュ・フローはキャッシュアウトでマイナス406億円。フリー・キャッシュ・フローは差し引き278億円のプラスでした。

こちらを財務活動によるキャッシュ・フローの189億円に充当しました。配当金の支払いが133億円ありますが、2019年度は中間配当を実施していますので2018年度の期末の配当プラス2019年度の中間配当で、前年よりもやや多めなキャッシュアウトになっています。

最終的に、当期末の現金及び現金同等物の残高は406億円でした。コロナウイルスの影響等々もありますので従来手持ちの資金はなるべく圧縮するようにとは思っていましたが、この3月末はやや厚めに確保しておいたというところです。

以上が2019年度連結決算の概要です。

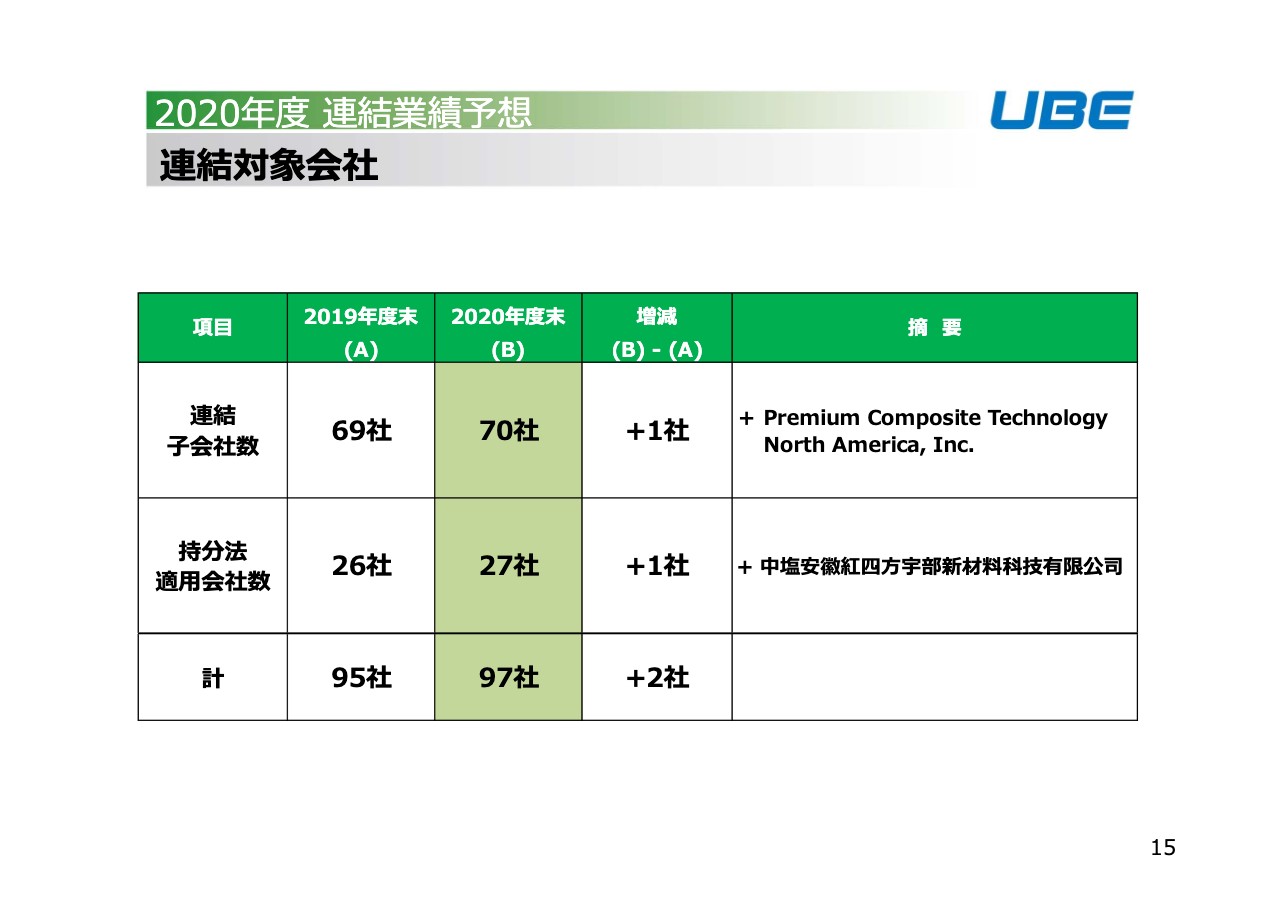

2020年度 連結業績予想 連結対象会社

続きまして、2020年度の連結業績予想のご説明をします。15ページは連結対象会社の異動についてでPremium Composite Technology North America,Inc.が1社増となりました。

こちらは北米のナイロンコンパウンド…ナイロンだけではありませんが、樹脂コンパウンド会社を買収し、4月1日に移管していますので新しい年度で連結子会社に入ってくることになります。

持分法適用会社で1社増ですが、こちらは中国の高純度DMCの合弁会社で、これから営業運転に入っていく予定です。いずれも連結業績上、それほど大きな影響はありません。

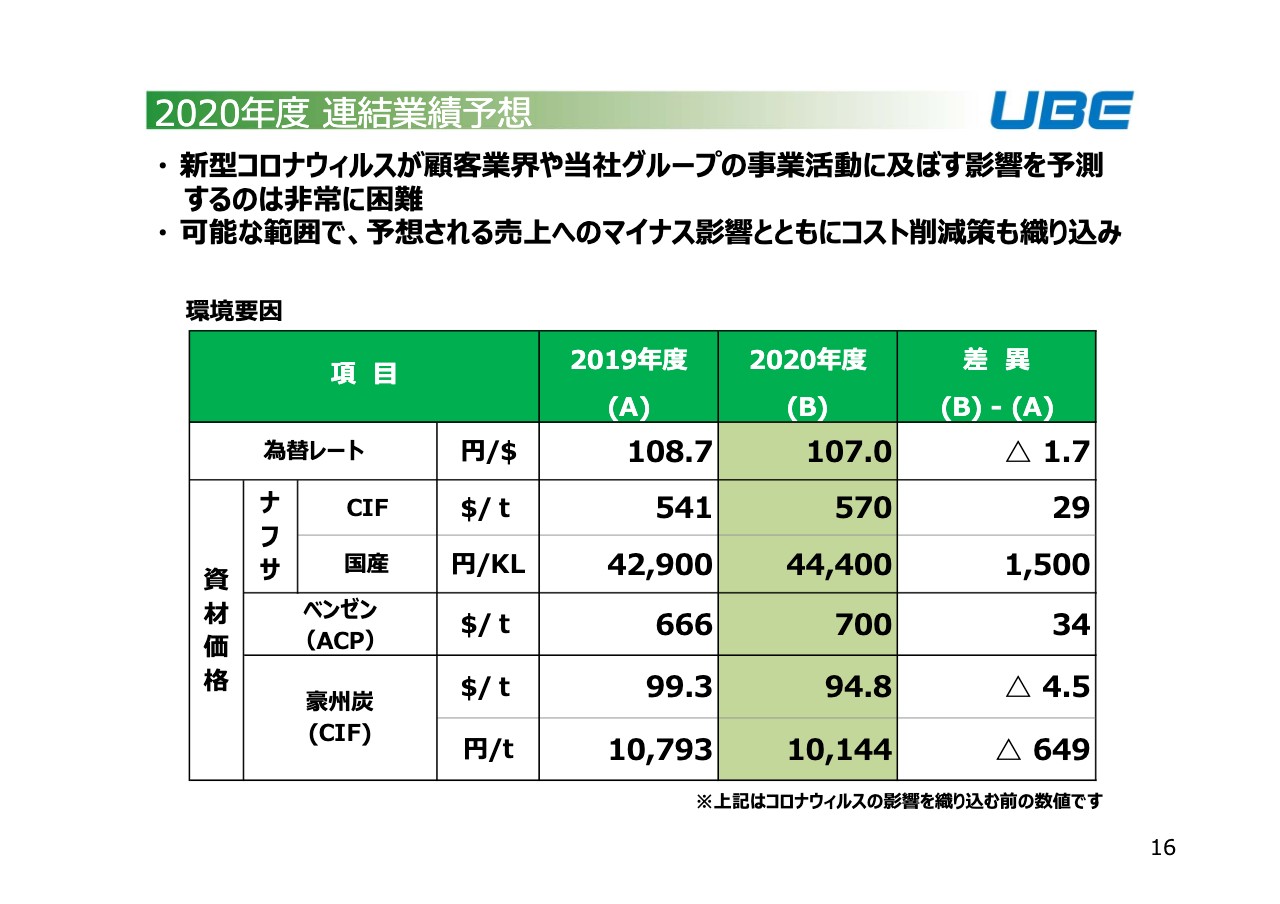

2020年度 連結業績予想

続いて16ページです。今年度の業績予想をするにあたり、足元も新型コロナウイルスが非常に影響を及ぼしているため、今後のお客さまの業界や当社のグループの事業活動に及ぼす影響を予測するのは非常に困難な状況にあります。しかし、可能な範囲で予想される当社グループの売上高へのマイナス影響を想定しつつコスト削減策等も織り込み、今年度の業績予想を行ないました。

環境要因の表の下に米印で注意書きをしていますが、この数値はコロナウイルス等の影響を織り込む前の予想になります。

先ほどお伝えしたとおり、足元では原油価格も大きく下がり、ナフサ、ベンゼン等、あるいは石炭も価格が大きく下がっているため非常に見通しが立てづらい状況です。

今回の業績予想においては、このような個々の前提を個別に見直して設定をし積み上げていくということではありませんので、それぞれ主要なカンパニーのところで、売上高に対してコロナウイルスがどのようなマイナスインパクトを及ぼすかを試算しています。

また、原燃料価格等も下がり、当社グループ内で種々のコストダウンの施策も積み上げていきますので、そのようなところを織り込んだ業績予想であることを念頭においてご理解いただければと思います。

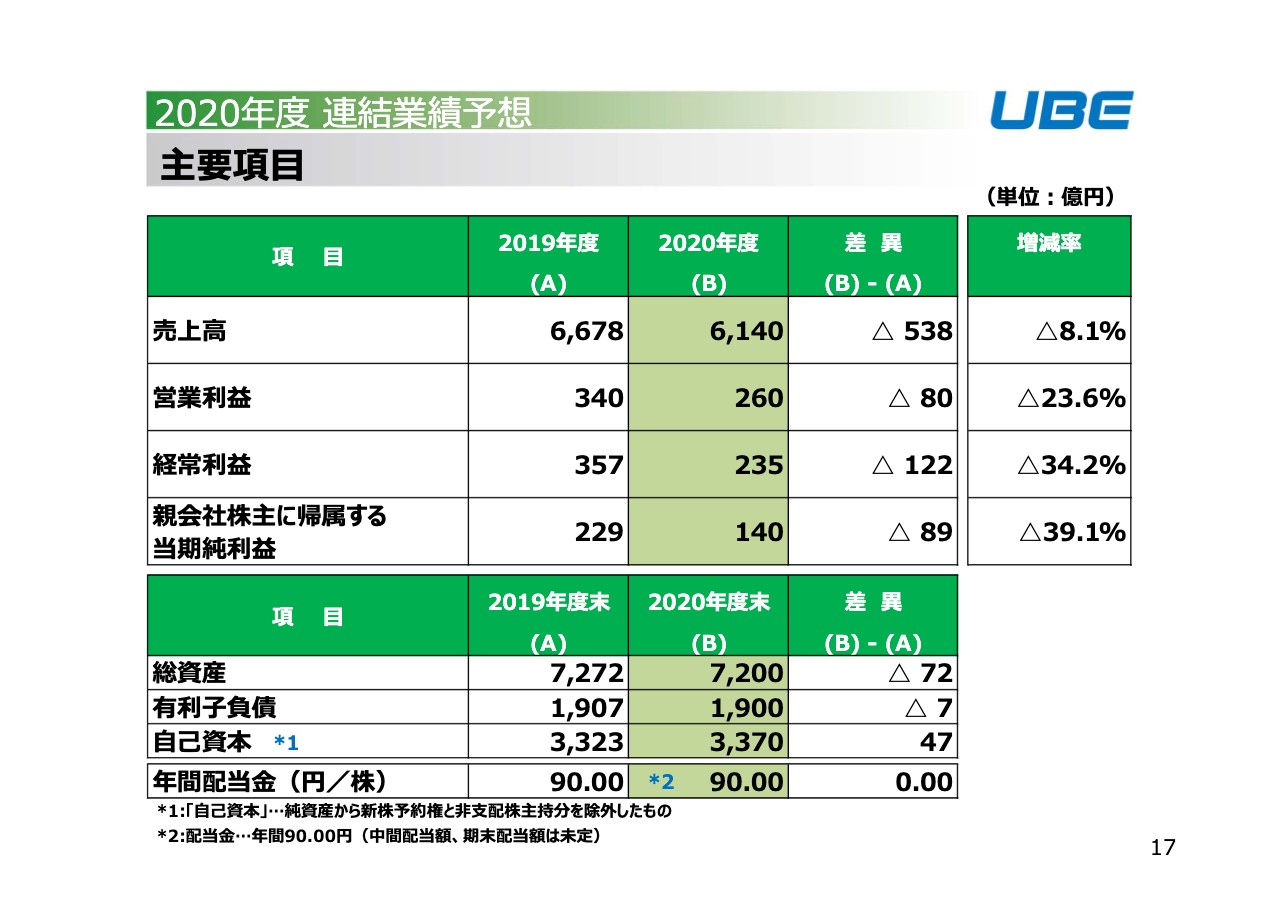

2020年度 連結業績予想 主要項目

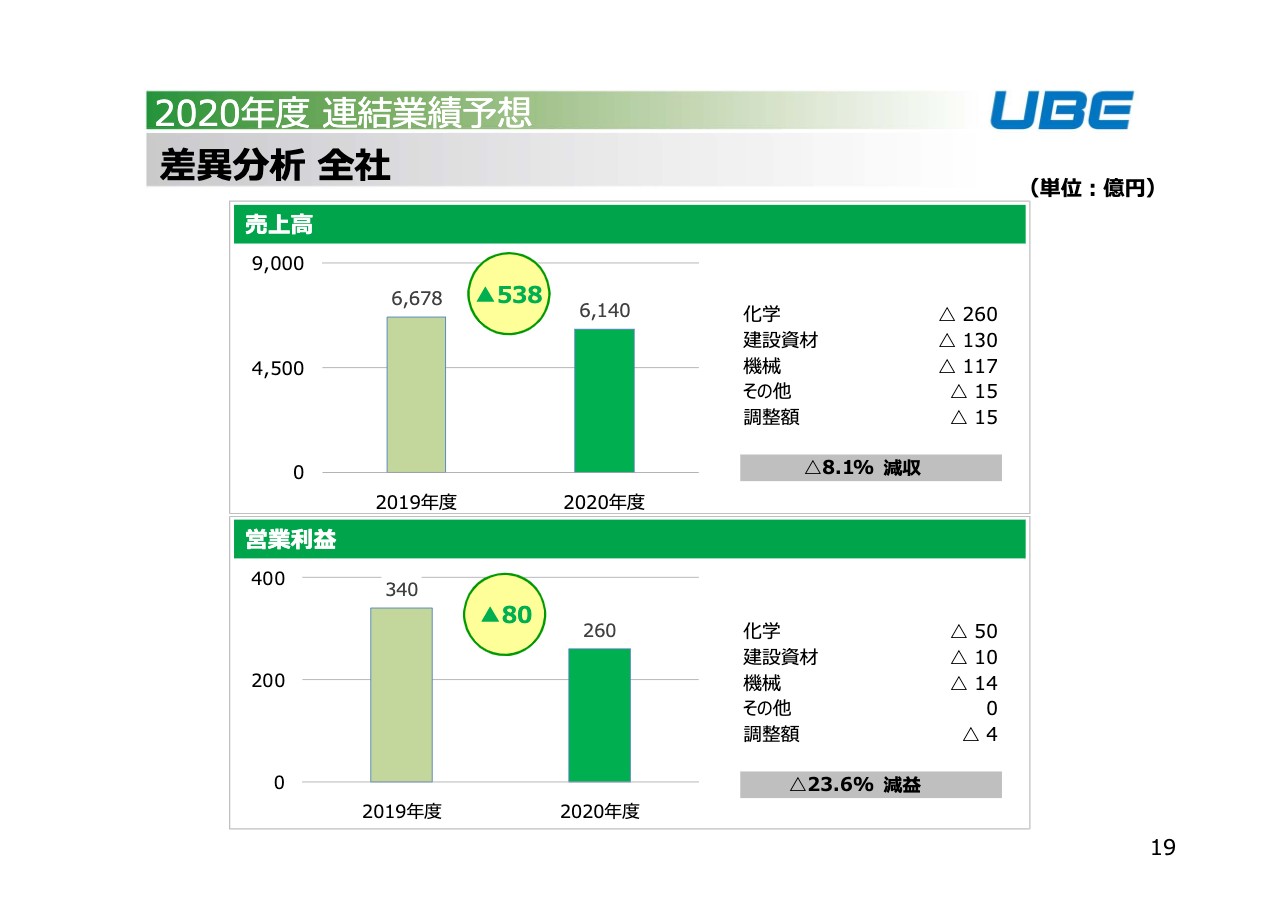

17ページですが、そのような前提にもとづいた売上高が6,140億円で、対前期で538億円の減収、率にすると8.1パーセントの減です。

営業利益は260億円で、対前期で80億円の減益、率にして23.6パーセントの減。経常利益は235億円で、対前期で122億円の減益、率にすると34.2パーセントの減。親会社株主に帰属する当期純利益が140億円で、対前期で89億円の減益、率にして39.1パーセントの減になります。

スライド下部のバランスシート項目ですが、それほど大きく変わるとは見ていません。総資産が若干減、有利子負債もほぼ前期末並み、自己資本は若干積み増しを想定しています。

配当ですが、2020年度の年間配当金は90円で据え置きを予定しています。ただし、コロナウイルスの状況ももう少し見定める必要がありますので、中間配当の実施については今のところ未定です。

そのため、中間期、期末期での配当の配分は現在未定ですが、年間としては90円の配当を想定しているということをご理解いただければと思います。

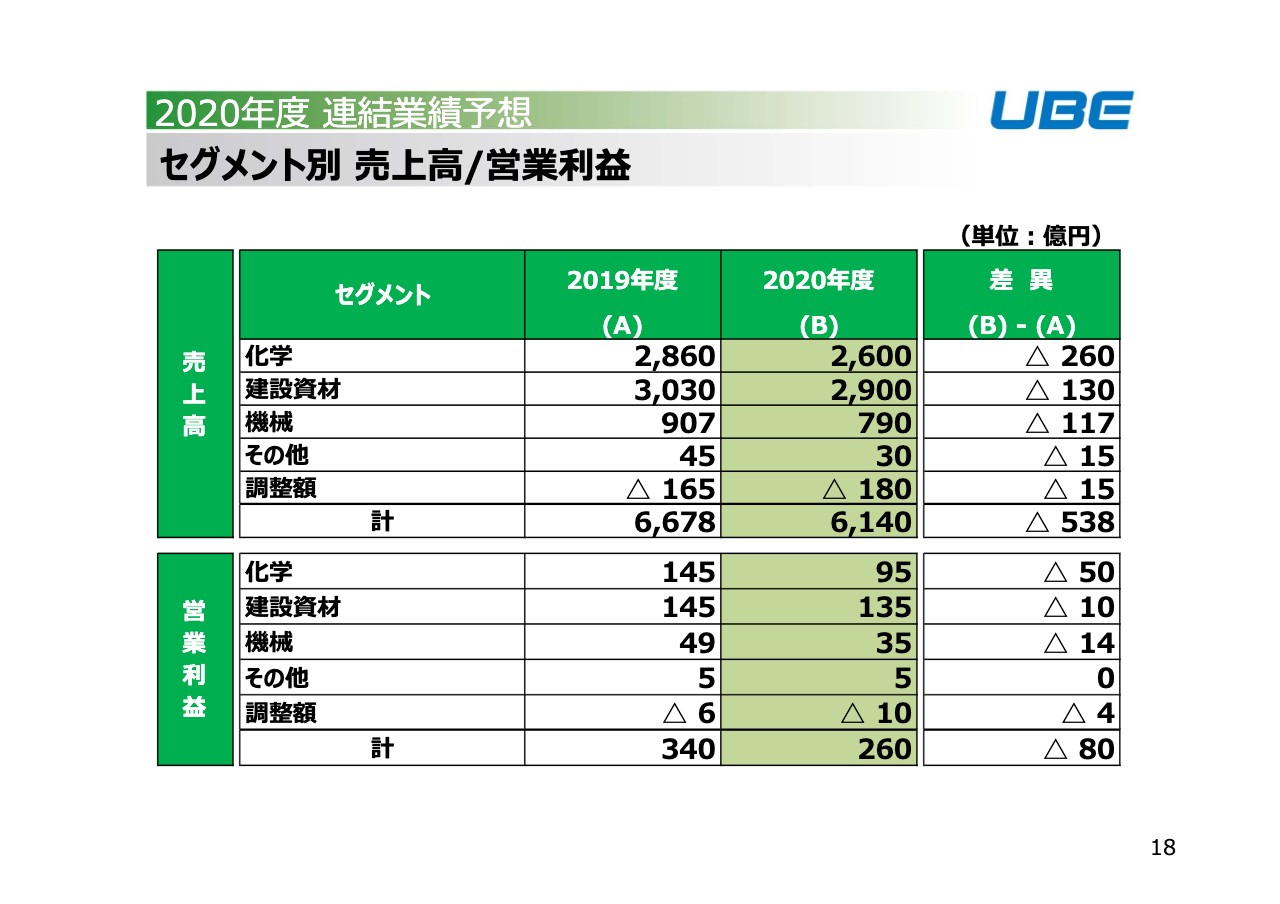

2020年度 連結業績予想 セグメント別 売上高/営業利益

続きまして18ページはセグメント別の売上高と営業利益の内訳になります。最初にコロナウイルスの影響について、それぞれのセグメントでの考え方をご説明します。

化学は食品向けや医薬品等の生活必需品向け、あるいは半導体関連向けになりますが、こちらについてはコロナウイルスによるマイナスの影響はとくにないであろうと見ています。

一方、自動車関連向けをはじめとして、その他産業向け、一般産業向けについては年間平均でだいたい売上の10パーセントから15パーセントの下押し影響があるのではないかと想定しました。

このような影響はすでに足元でも顕在化しつつありますが、当社の製品は素材系が多いため、どうしても影響が少し遅れて出てくる傾向があります。そのため、化学部門ではこれらのマイナス要因は今後上期でマイナス幅が拡大し、下期にはそのような影響が収束に向かっていき、下期中には収束すると見ています。

建設資材は建設工事の停滞等で出荷減の影響を受けると見ていますが、どちらかと言いますと国内中心ということもあり、化学部門の影響に比べると影響は限定的であると見ています。そのため、建設資材関連は年間平均で売上の5パーセント程度の下振れを想定しています。

一方の石炭、電力等のエネルギー関連については、影響は限定的でほとんど影響はないと想定しています。

機械部門はもともと昨年から、とくに自動車関係を中心として受注環境が非常に厳しくなってきています。成形機などの自動車関連を中心に設備投資案件の延期あるいは中断が、足元でも起こっている状態です。

このような状況が第2四半期くらいまでは継続すると想定し、年間売上の10パーセント強の下振れを想定しました。

このような前提をおいて出てきた数字が18ページの数字です。化学は売上高2,600億円、前期に比べて260億円の減収。建設資材が売上高2,900億円で130億円の減収。機械については売上高790億円で117億円の減収を見ています。

営業利益ですが、化学は95億円、対前期で50億円の減益。建設資材は135億円で10億円の減益。機械は35億円で14億円の減益です。トータルで営業利益は260億円で、80億円の減益です。

2020年度 連結業績予想 差異分析 全社

続いて内訳等に入りますが、全社の内訳はご覧のとおりです。

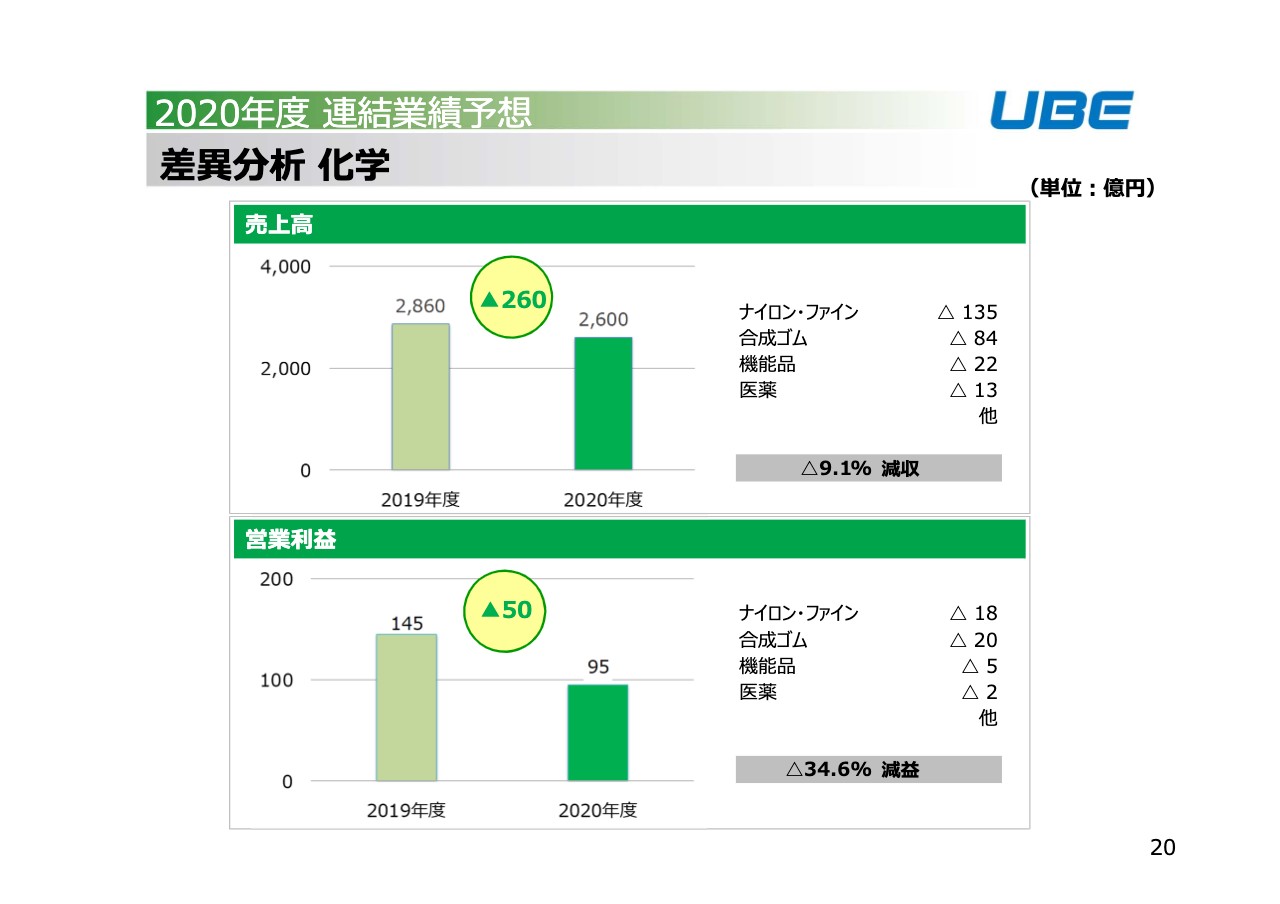

2020年度 連結業績予想 差異分析 化学

20ページは化学部門です。売上高は260億円の減収とお伝えしましたが、ナイロン・ファインのマイナス135億円、合成ゴムのマイナス84億円といったところが主要な要因になると予想しています。

営業利益は50億円の減益ですが、ナイロン・ファインでマイナス18億円、合成ゴムでマイナス20億円、機能品でマイナス5億円、医薬でマイナス2億円の減益を予想しています。

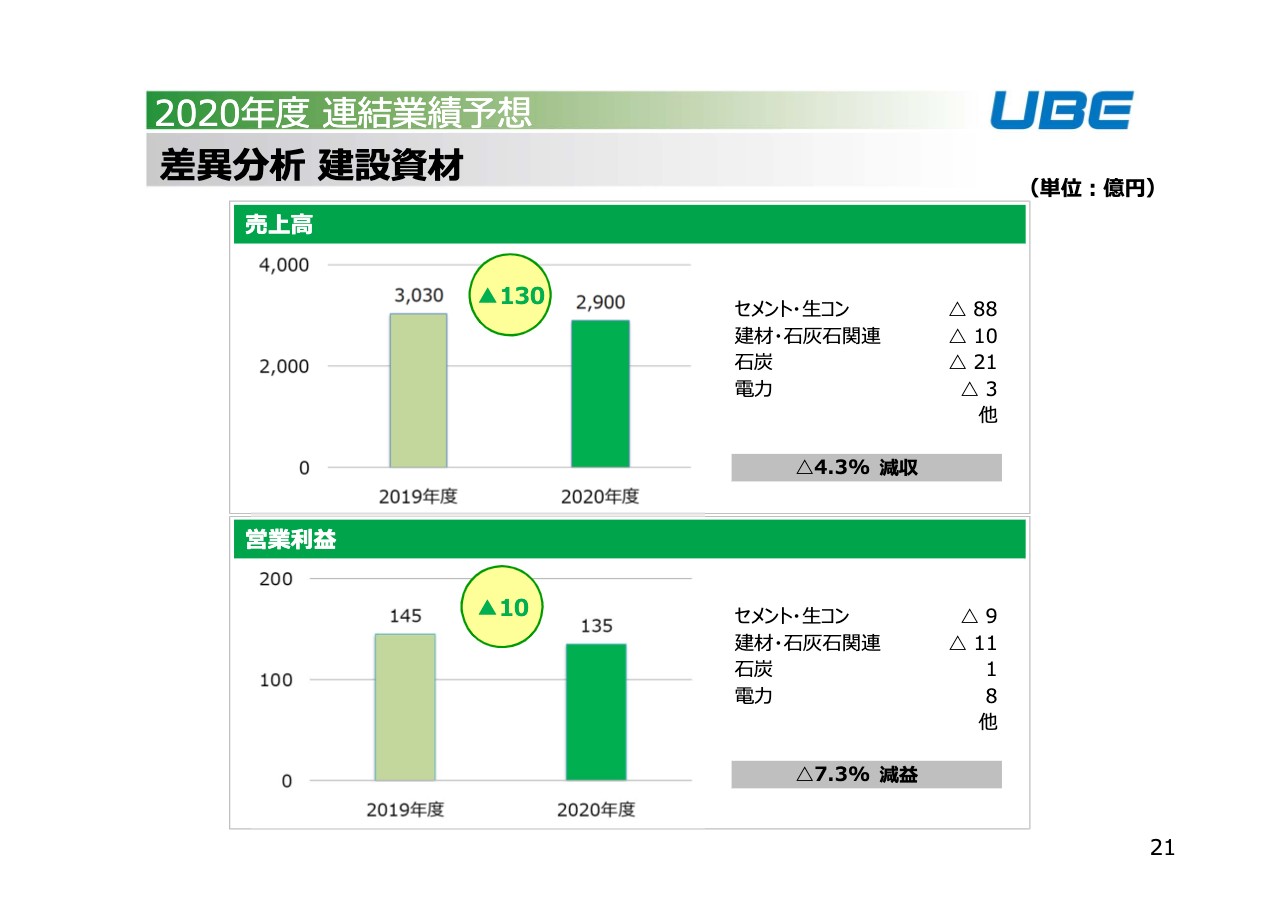

2020年度 連結業績予想 差異分析 建設資材

続いて21ページは建設資材です。売上高は130億円の減収ですが、大きいのはセメント・生コンでのマイナス88億円の減です。建材・石灰石関連はマイナス10億円、石炭ではマイナス21億円となります。

営業利益ですが、トータルで10億円の減益です。セメント・生コンでマイナス9億円の減。建材・石灰石関連はマイナス11億円の減。電力は8億円プラスですが、こちらはIPPの補修費分のプラスが出てくると予想しています。

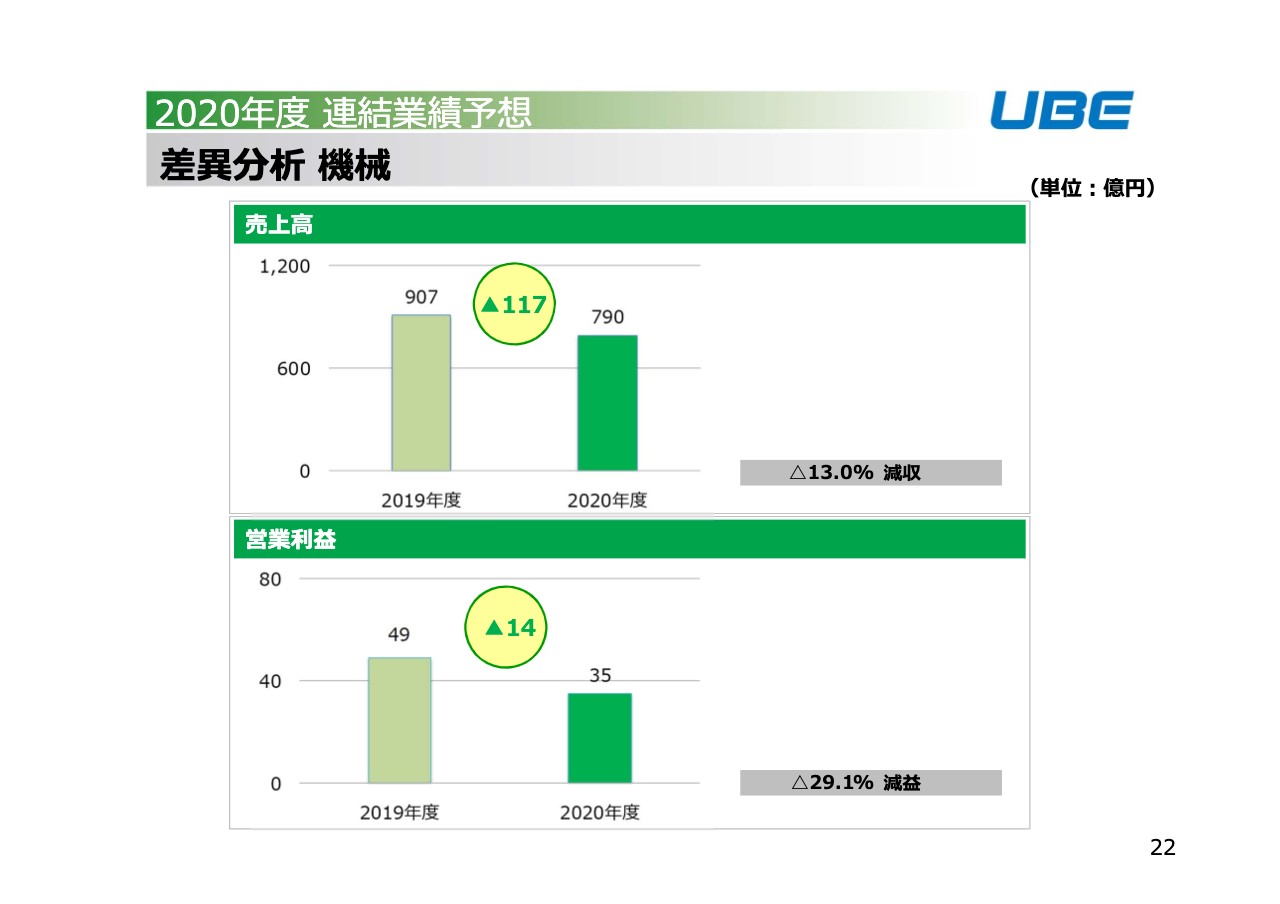

2020年度 連結業績予想 差異分析 機械

22ページは機械ですが、とくに内訳はありません。売上高は117億円の減収、営業利益は14億円の減益を見ています。

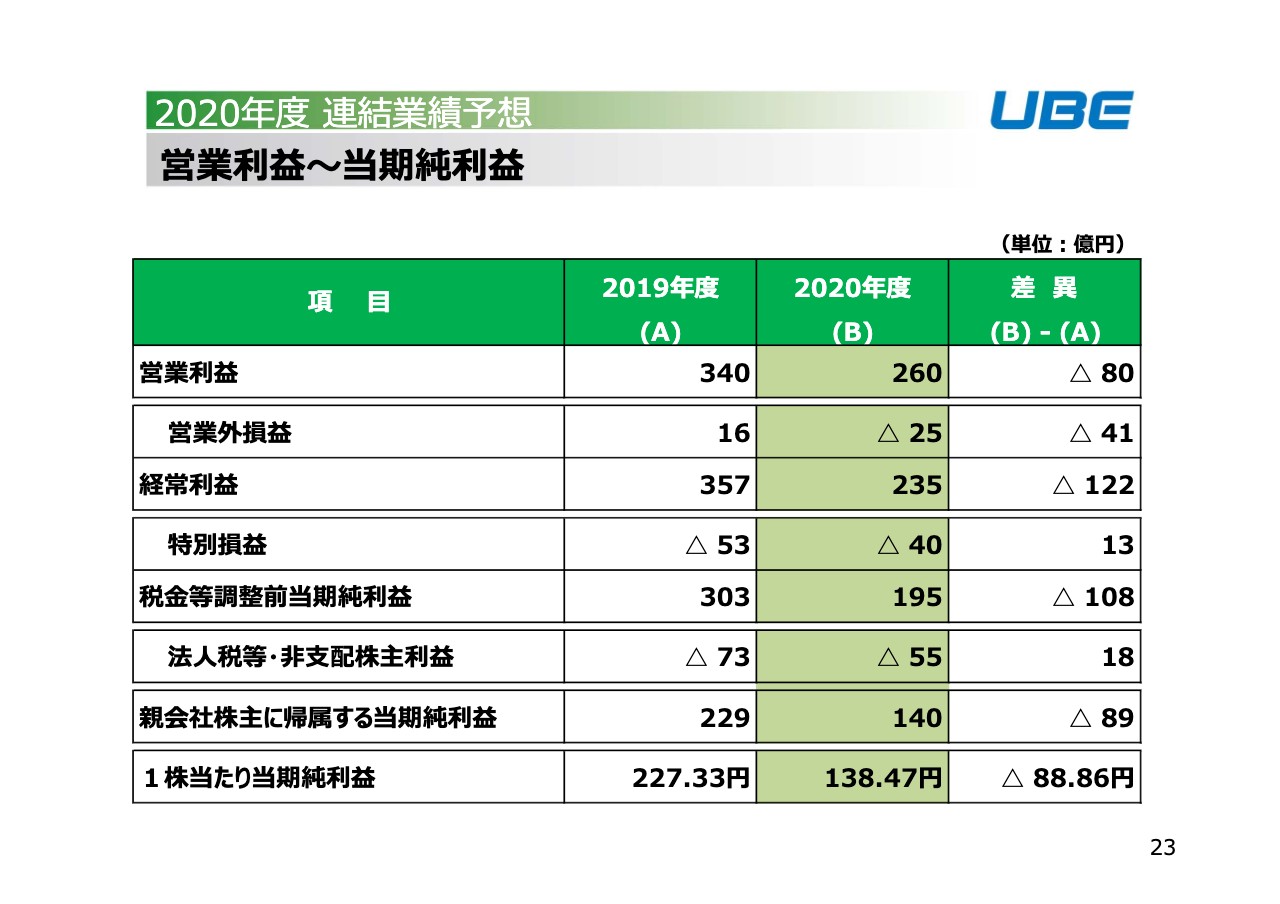

2020年度 連結業績予想 営業利益〜当期純利益

営業外損益については25億円のマイナスを見ています。前年度との差異は41億円ほど悪化する見込みです。

こちらは補助金の収入の減少や機械の工場移転の関連費用等の費用増を見込んでいます。

特別損益はマイナス40億円を見込んでおり、13億円のプラスです。減損については2019年度が大きかったためそちらがなくなりますが、固定資産の処分損等が極端に少なかったため、例年並みという前提で組んでいます。

現在時点では親会社株主に帰属する当期純利益は140億円を見込んでいます。

次ページから参考資料となっていますので、こちらについては後ほどご覧いただければと思います。以上で、私からのご説明は終わります。

新着ログ

「化学」のログ