三菱マテリアル、新型コロナウイルス感染症の影響により、初の連結営業赤字を見通す

前年実績対比(損益計算書)

柴田周氏(以下、柴田):ただいまご紹介いただきました執行役常務の柴田でございます。本日はお忙しい中、カンファレンスにご参加いただき、誠にありがとうございます。また、日頃より弊社に対しまして格別な関心をお寄せいただき、この場をお借りしてあらためて御礼申し上げます。

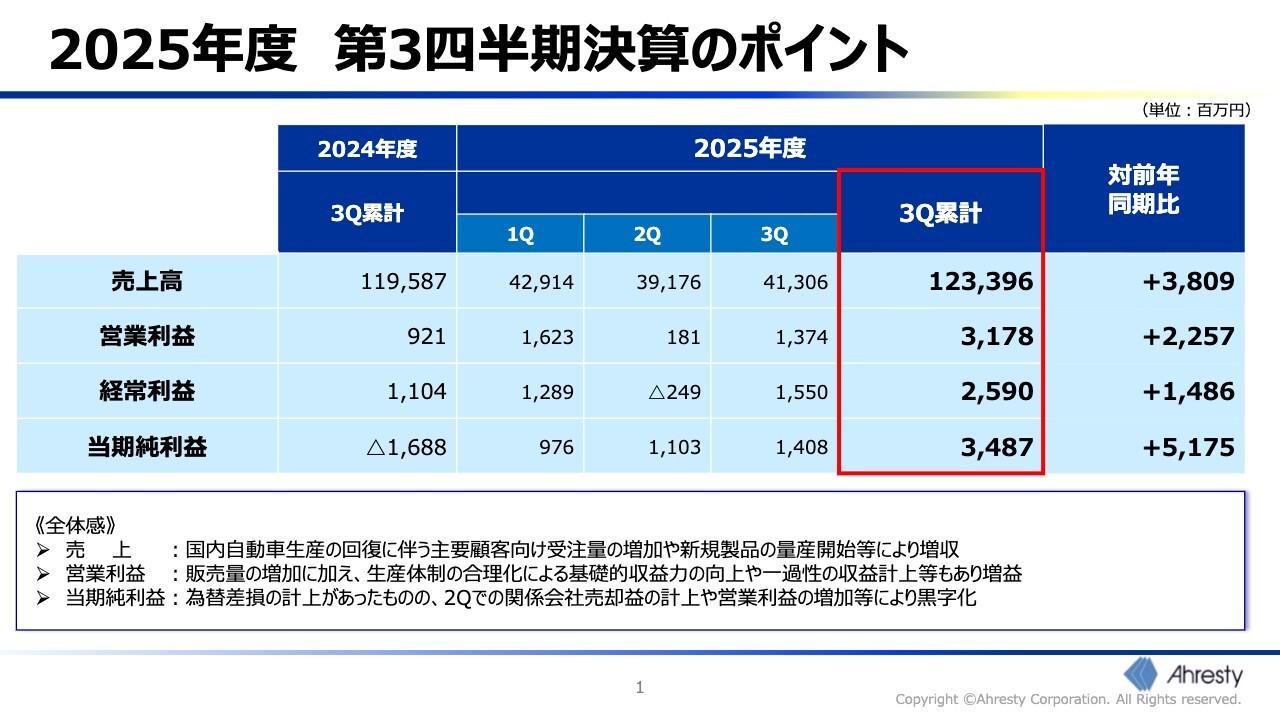

それでは、2021年3月期第1四半期決算の概要、並びに通期業績見通しにつきまして、ご説明します。まずは、前年対比にて第1四半期決算の概要をご説明します。資料5ページをご覧ください。

スライド下段の前提条件ですが、USドル、ユーロは円高、銅価格はポンド当たり35セントの下落となりました。

上段に戻り、売上高は、新型コロナウイルス感染症の影響により、自動車関連の需要が大幅に減少したほか、首都圏等における工事休止の影響を受け、国内セメント需要は減少しました。これらを背景に高機能製品、加工事業、セメント事業の売上高は大きく減販となりました。

営業利益は、高機能製品、加工事業、セメント事業の販売減少を主因に減益となったほか、銅鉱山からの配当収入の減少などにより、経常利益も大きく減益となりました。

特別損失は、前期におけるユニバーサル製缶社での独占禁止法関連損失引当金繰入額の計上があったことから、前期に比べ大きく減少したものの、経常利益の大幅な減益により、四半期純利益は減益となりました。続く6ページにて諸元をご説明します。

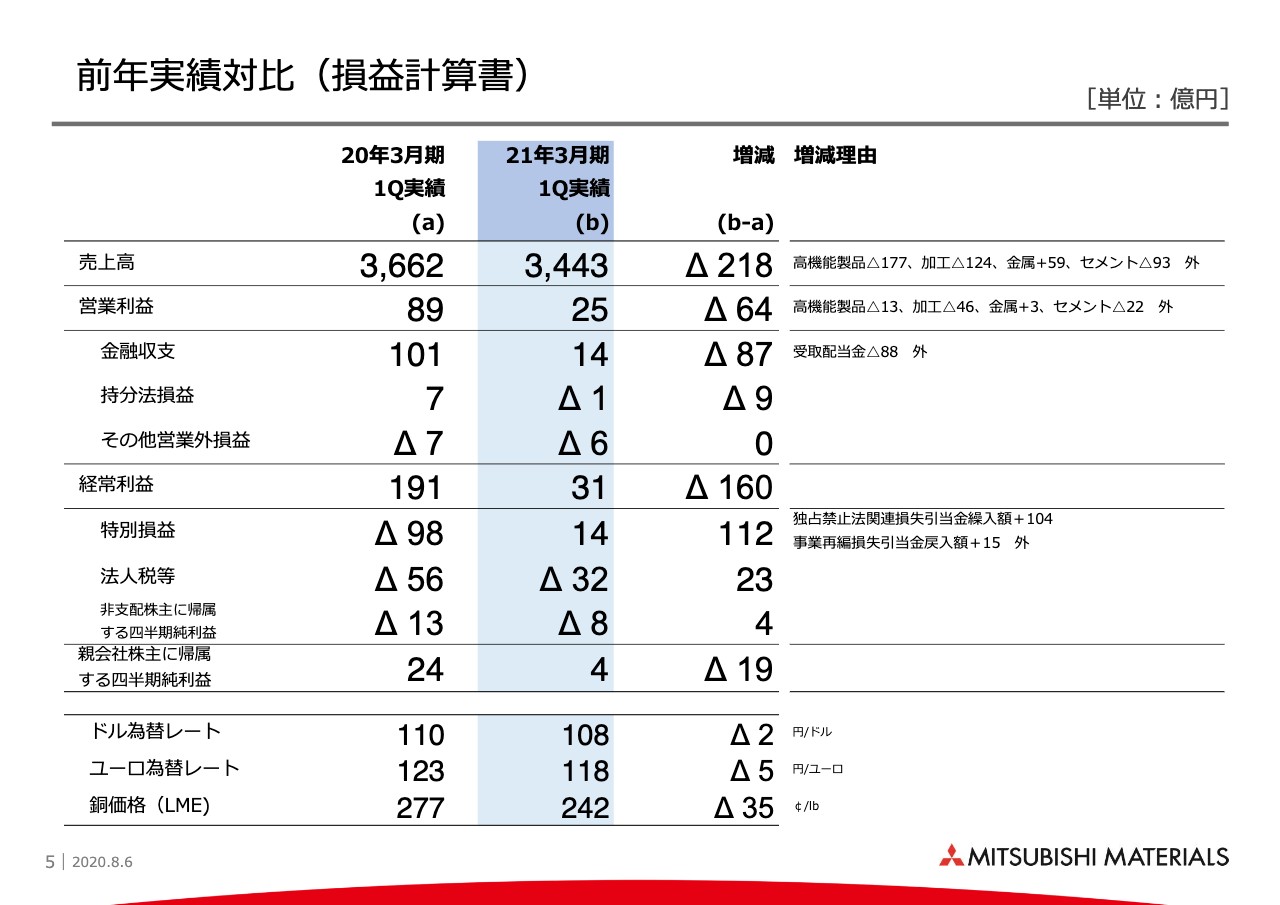

前年実績対比(諸元)

伸銅品販売量は、半導体関連向けは堅調に推移したものの、自動車関連向けが大きく減販となりました。

電気銅自社品及びPTスメルティング社の電気銅販売量は、順調な操業によりそれぞれ増販となりました。

鉱山配当の減少は、第1四半期にロス・ペランブレス鉱山からの配当金がなかったことによるものです。

セメント国内総需要は、首都圏等における工事休止などにより減少し、セメント国内販売量は減販となりました。 セメント輸出販売量についても、新型コロナウイルス感染症の影響による輸出先でのロックダウン等の影響により、減販しました。

米国生コン販売量は、4月に一時的に天候が崩れたことが影響し、減販しました。

アルミ板製品および押出製品は、自動車向け製品を中心に減販しました。

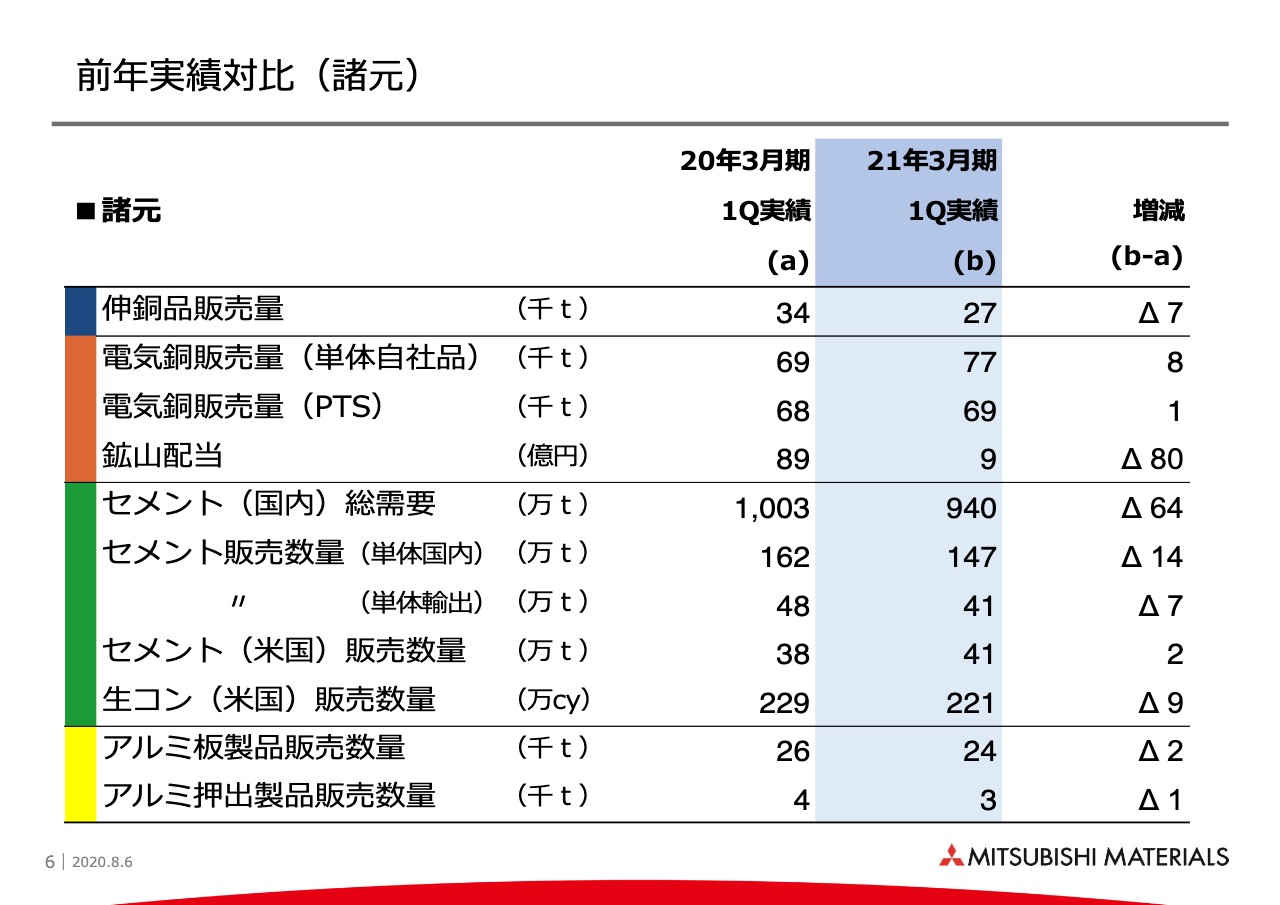

続く7ページにて、経常利益の前年実績対比増減内容をご説明致します。

前年実績対比(要因内訳/経常利益)

2021年3月期第1四半期の経常利益は、右側の棒グラフのとおり対前年マイナス160億円の31億円となりました。

新型コロナウイルス感染症の影響により、高機能製品、加工事業、セメント事業の販売減少による数量面での減益があったほか、銅鉱山からの配当収入の減少などにより大きく減益となりました。詳細については、次の8ページ、セグメント別要因内訳にてご説明します。

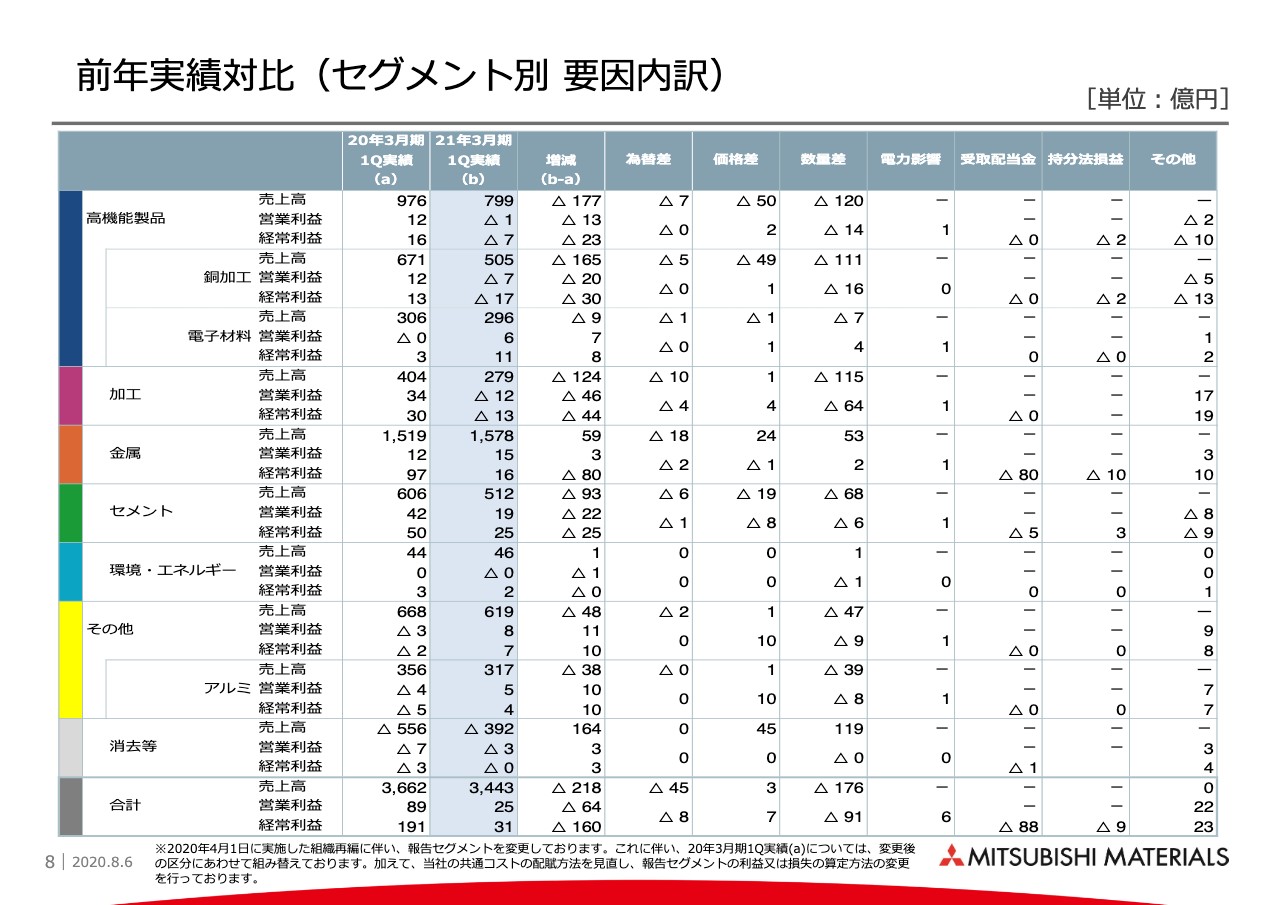

前年実績対比(セグメント別 要因内訳)

ページ下部に記載のとおり、2020年4月1日に実施した組織再編により、報告セグメントの変更と当社共通コストの配賦方法を見直しており、前年度実績についても、これらを考慮した区分や配賦方法に従って組替を行っています。

高機能製品の銅加工は、自動車関連向け製品の販売が減少したことにより、減益となりました。

高機能製品の電子材料は、半導体関連製品の販売が堅調に推移したことにより、増益となりました。

加工事業は、その他差において、前年での減損損失による償却費減少影響やコスト削減効果があったものの、主要自動車メーカーでの生産調整などにより、中国を除いた各国において販売が減少したことから、数量面を主因に減益となりました。

金属事業は、電気銅の増販に加え、金などの貴金属価格上昇などにより売上高は増加しました。営業利益は、電気銅の増販などにより若干の増益となりましたが、鉱山配当の減少などから経常利益は減益となりました。

セメント事業は、国内事業、米国事業共に減収減益となりました。国内事業においては、国内セメント需要の減少による減益に加え、その他差において、需要減少を見越した工場休転の前倒しによる修繕費用の増加などにより減益となりました。

米国事業においては、4月の天候不順による影響で生コン販売量が減少したことに加え、原材料費等の操業コストの増加などから、減益となりました。

環境・エネルギーは、エネルギー事業において原子力関連等の販売が増加したものの、環境リサイクル事業において、有価物売却価格の下落などにより減益となりました。

その他事業に含まれるアルミ事業においては、アルミ缶事業におけるUBC価格の下落による原材料コストの減少や、家呑み需要による販売が堅調に推移したため増益となりました。

アルミ圧延・加工事業は、自動車向け製品の減販による減益があったものの、その他差において、前期における固定資産減損損失による償却費減少に加え、収益対策によるコスト削減効果があり、売上高は減少したものの、営業利益は増益となりました。

続く9ページのバランスシートのご説明は割愛し、10ページ以降で通期業績見通しについてご説明します。

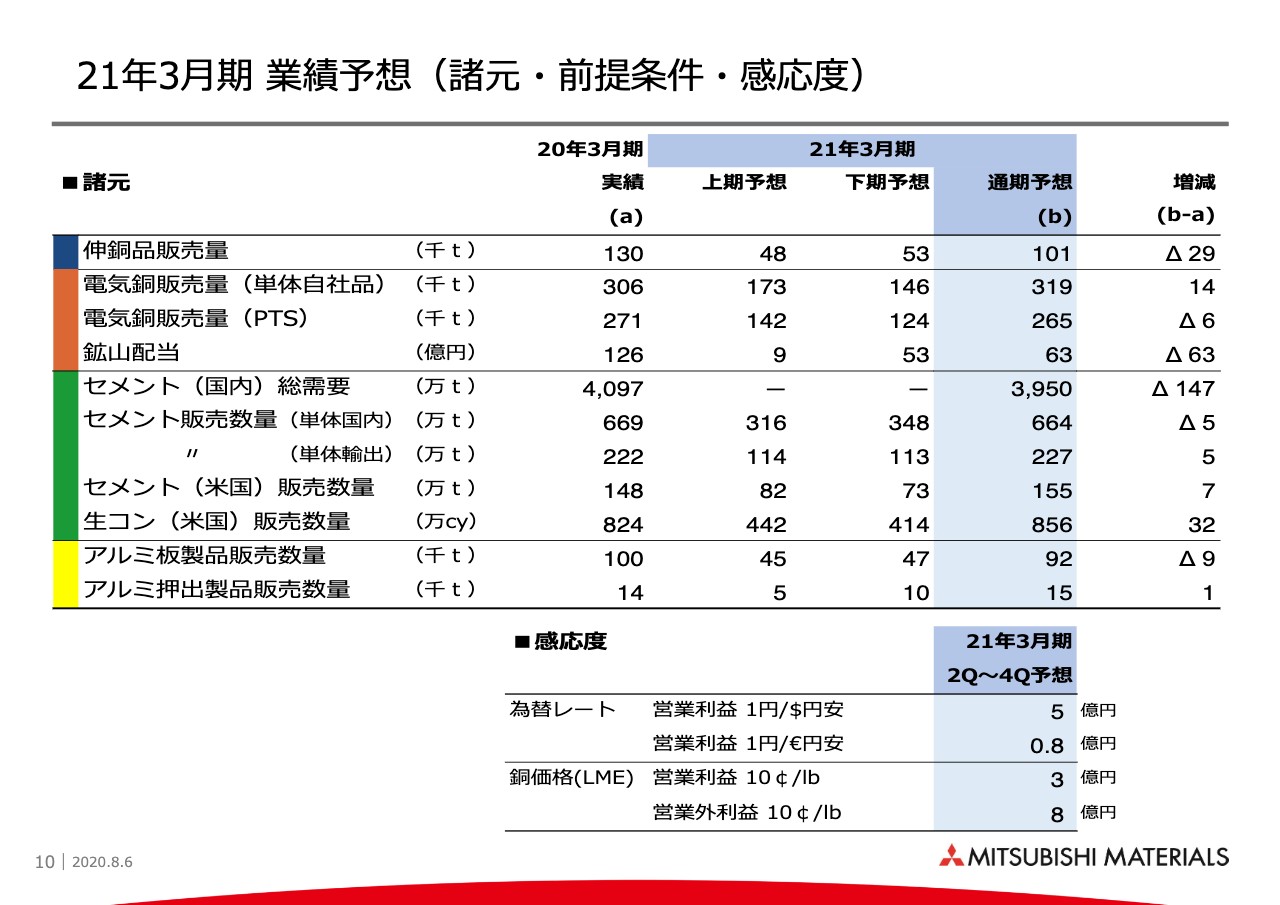

21年3月期 業績予想(諸元・前提条件・感応度)

まず、諸元についてご説明します。

伸銅品販売量は、電子材は堅調に推移すると想定しているものの、新型コロナウイルス感染症の影響により、自動車向け端子材が大きく減販すると想定しています。

電気銅販売量は、直島製錬所及びPTスメルティング社において、下期に炉修を計画しているため、下期の販売量は上期に比べ減少することを見込んでいます。

鉱山配当は、ロス・ペランブレス鉱山からの配当金が減少するものと想定しています。

セメント国内需要は、新型コロナウイルス感染症の影響による民間投資の冷え込み等による需要の落ち込みが大きく、4千万トンを割るものと想定しており、この影響を受け、セメント国内販売量は減少するものと見込んでいます。

米国生コン販売量は、4月の天候不順により第1四半期では減販したものの、南カリフォルニアにおいて公共工事向けを中心とした販売増や、北カリフォルニアにおける拡販等により、増販を見込んでいます。

なお、第2四半期から第4四半期における為替レート、銅価格の感応度につきましては、スライド下段にお示ししたとおりです。

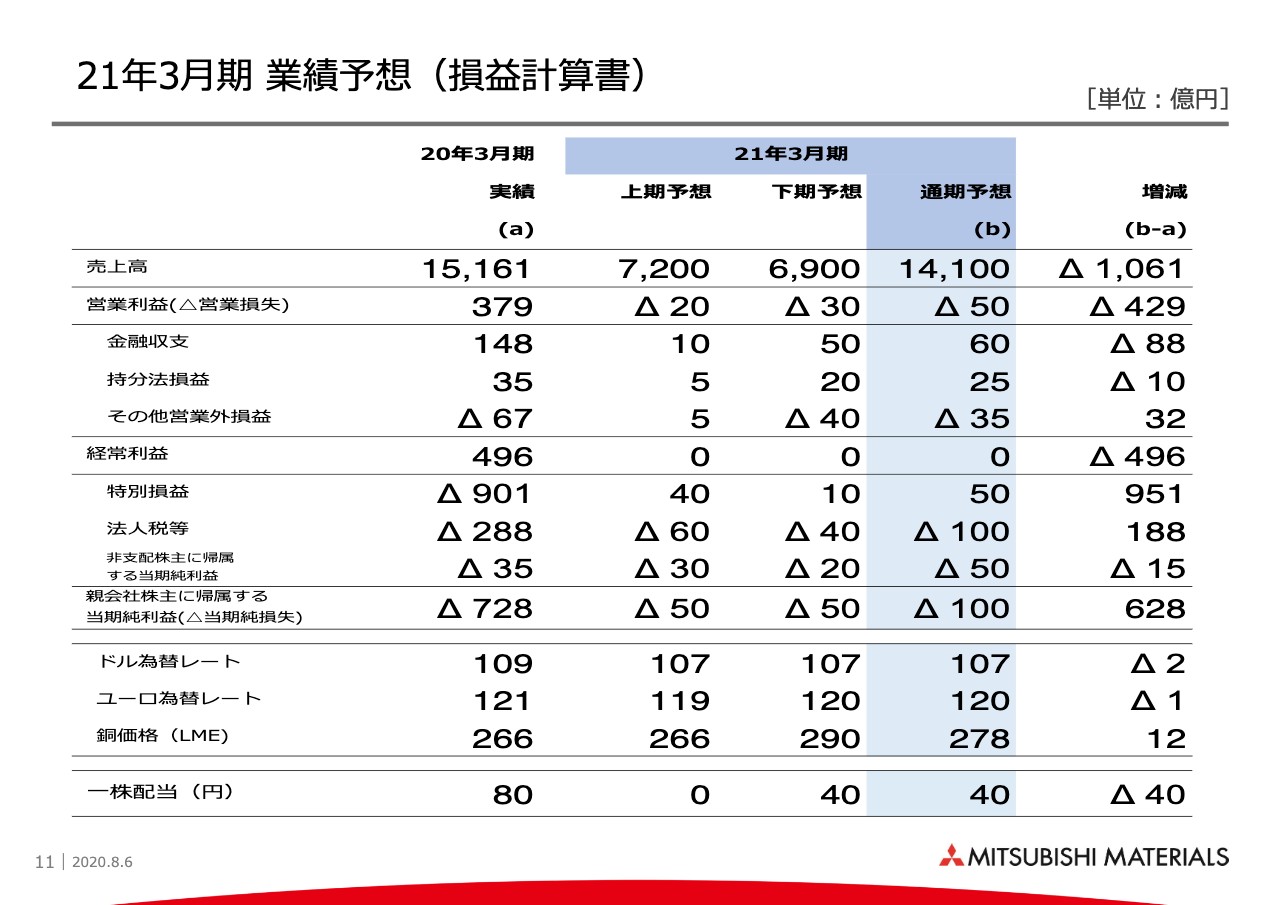

21年3月期 業績予想(損益計算書)

11ページをご覧ください。前提条件は、下段にお示ししている通り、USドル、ユーロともに円高、銅価格は需給の引き締まりにより、銅相場は前期と比べて上昇することを見込んでいます。これらを踏まえ、上段のP/L対比をご覧ください。

売上高は、銅価格あるいは金価格の上昇による増収を見込んでいるものの、新型コロナウイルス感染症による影響を受け、各事業で大幅な減販を想定しています。加えて、事業環境変化等の影響もあり、当社グループ初の連結営業赤字になるものと想定しています。

経常利益は、下期を中心に鉱山配当を見込んでいることから収支均衡となる想定ですが、通期の連結業績は、2期連続の純損失となる見込みです。

配当については、このような業績予想及び財政状態などを総合的に勘案し、中間配当を見送り、期末の配当は40円の予想とします。

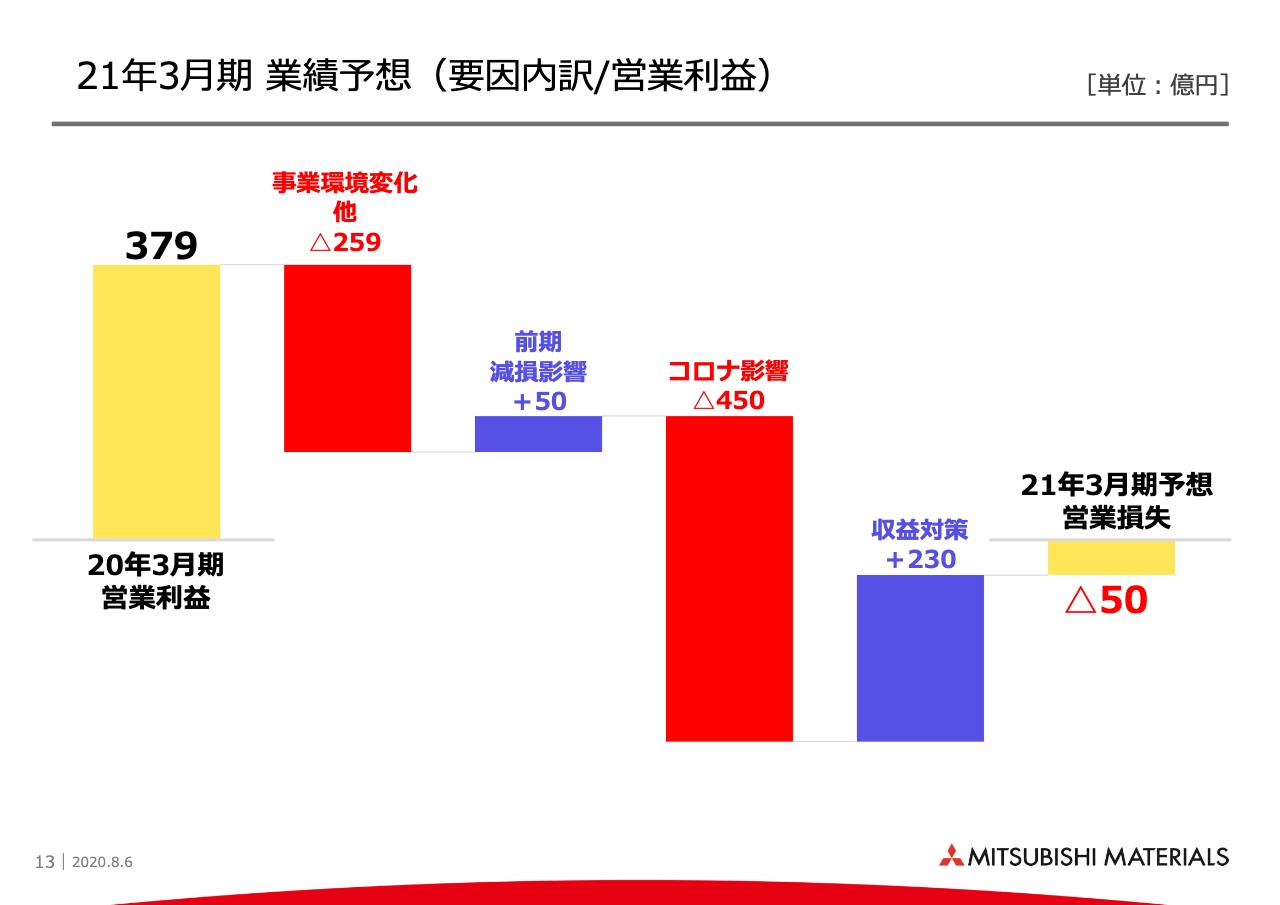

21年3月期 業績予想(要因内訳/営業利益)

13ページにて、営業利益をベースとした前期比較での要因内訳をご覧ください。当期の営業損益は、右側棒グラフのとおり、対前年マイナス429億円のマイナス50億円と想定しています。

加工事業における生産調整による減益、金属事業における直島製錬所及びPTスメルティング社での買鉱条件悪化、下期において計画している製錬所での定期修理による減産減販や炉修費用などの事業環境変化他による減益が見込まれ、前期の固定資産減損による高機能製品、加工事業、アルミ事業においての償却費減があるものの、新型コロナウイルス感染症の拡大により、大きく減益となることを想定しています。

このような状況下、足元の需要縮小に対応した各種収益対策を織り込んでいるものの、新型コロナウイルス感染症の影響が大きく、営業赤字となることが見込まれます。次の14ページにて、各セグメントの詳細についてご説明します。

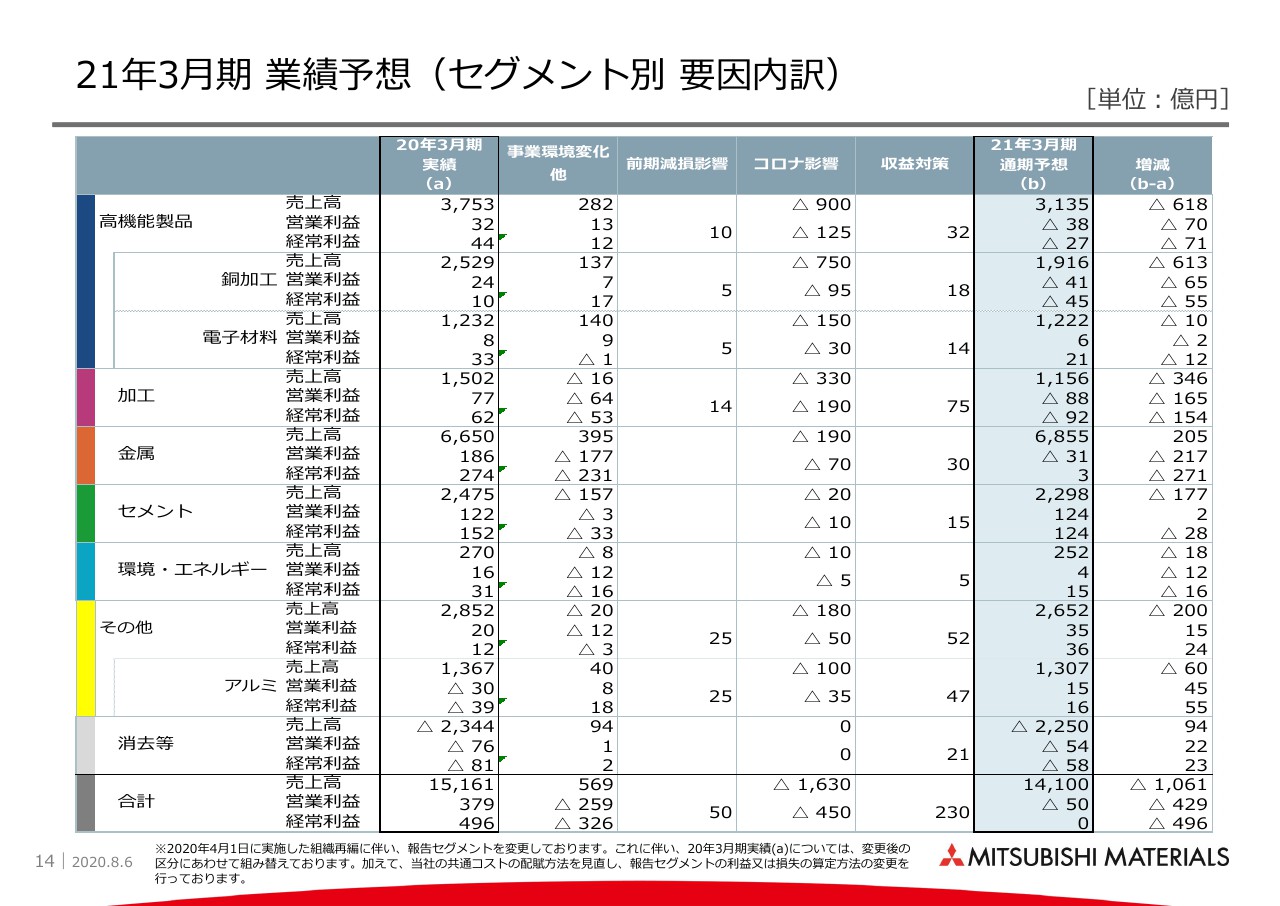

21年3月期 業績予想(セグメント別 要因内訳)

高機能製品は、銅加工、電子材料ともに事業環境変化他において、半導体関連の需要が堅調に推移するものの、新型コロナウイルス感染症の影響により自動車関連の需要が大幅に減少するものと想定しています。

加工事業は、事業環境変化他において生産調整に伴う操業コストの悪化や、新型コロナウイルス感染症の影響による自動車市況の悪化により、大きく減販するものと想定しています。

金属事業は、事業環境変化他において、足元の金価格上昇を反映し売上高は増加するとみていますが、直島製錬所及びPTスメルティング社での銅鉱石の買鉱条件悪化や、下期において計画している定期修理による減産減販並びに炉修費用等に加え、新型コロナウイルス感染症の影響として、海外からの「E-Scrap」集荷量減少によるマージンの減少等による減益を想定しています。

セメント事業は、事業環境変化他において、石炭の減販のほか、新型コロナウイルス感染症の影響として国内セメントの減販による減益を想定していますが、収益対策の効果により、昨年並みの営業利益を確保する見込みです。

環境・エネルギー事業は、事業環境変化他において、原子力関連の受注減少を見込んでいるほか、コロナ影響として一部の連結子会社において工事の中断及び遅延を見込んでいます。

その他事業のアルミ事業については、事業環境変化他において、アルミ缶事業におけるUBC価格の下落による原材料コストの減少による増益のほか、家呑み需要が堅調に推移するものと想定しています。

アルミ圧延・加工事業は、新型コロナウイルス感染症の影響として、自動車向け圧延・押出製品の需要減少を想定しているものの、前期での固定資産の減損損失による償却費減少に加え、各事業での収益対策により、前期から増益を見込んでいます。

次のページ以降で、当社グループにおける新型コロナウイルス感染症による影響及び収益対策についてご説明します。

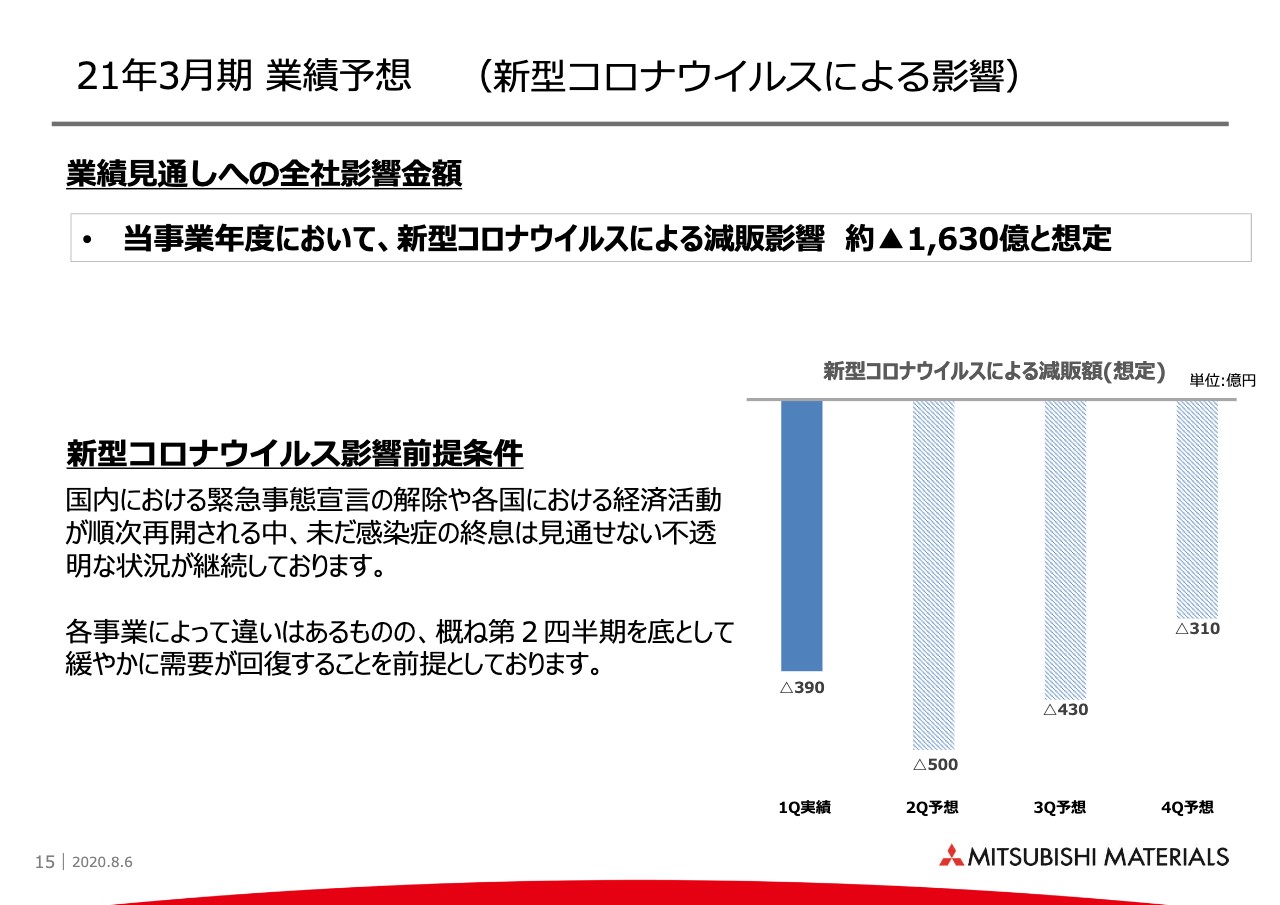

21年3月期 業績予想 (新型コロナウイルスによる影響)①

15ページをご覧ください。当社グループ全体への新型コロナウイルス感染症による売上高への影響としては、1,630億円の減販を想定しています。右側のグラフにて、四半期別影響を示していますが、各事業により違いはあるものの、概ね第2四半期を底として緩やかに回復することを想定しています。

各事業において想定した新型コロナウイルス感染症の影響の概要については、次の16ページをご覧ください。

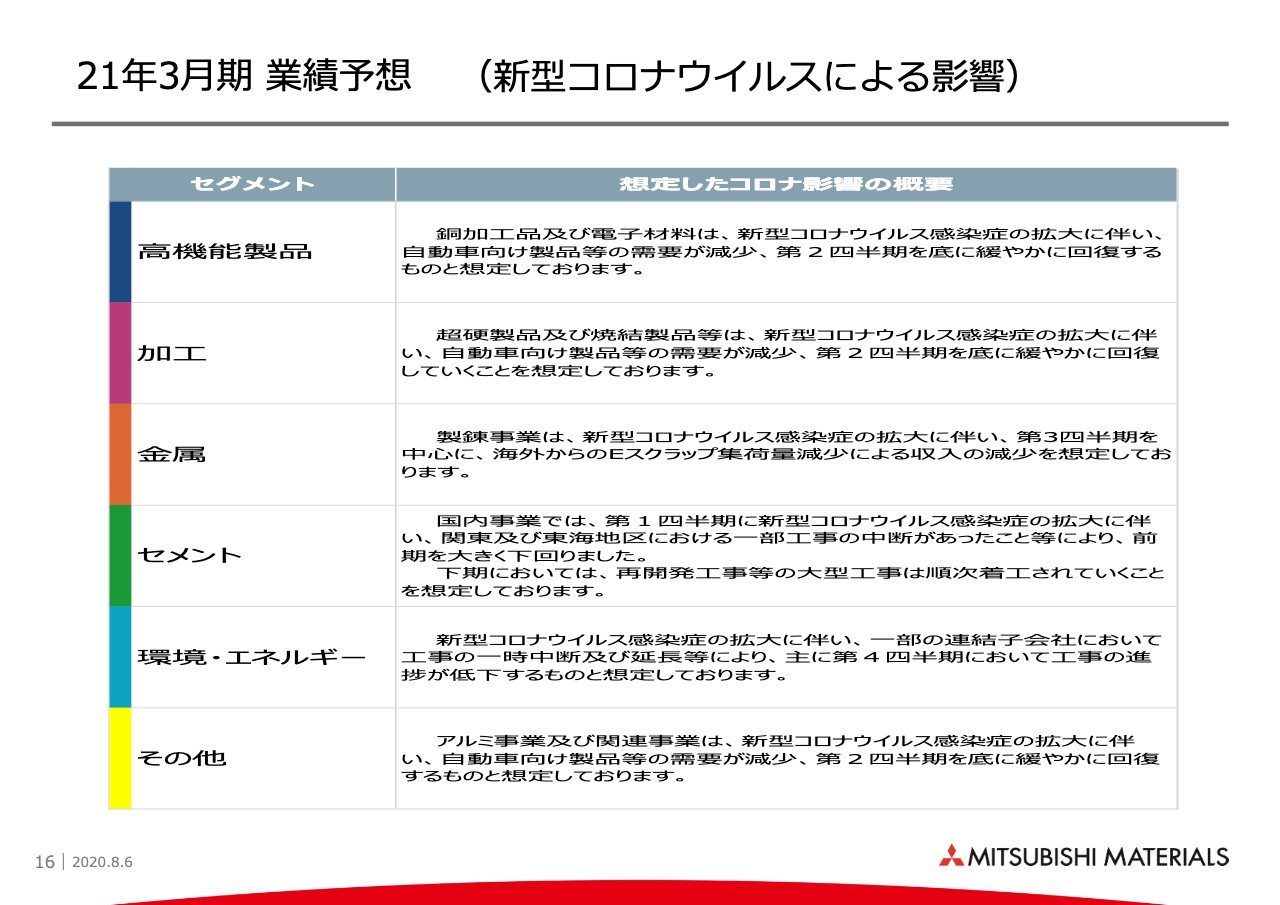

21年3月期 業績予想 (新型コロナウイルスによる影響)②

まず、高機能製品、加工事業共に自動車関連の需要減少による影響として、第2四半期を底に緩やかに回復するものと想定しています。

金属事業は、海外からの「E-Scrap」集荷量の減少によるマージン減少の影響が、第3四半期に顕在化するものと想定しています。

セメント事業は、国内事業において第1四半期に関東及び東海地区における一部工事中断の影響がありましたが、下期においては大型工事が順次再開されていくことを想定しています。

環境・エネルギー事業は、一部の子会社において工事一時中断及び延長等により、主に第4四半期において工事の進捗が低下することを想定しています。

その他事業については、アルミ事業あるいは関連事業における自動車向け製品等の需要が、第2四半期を底に緩やかに回復するものと想定しています。

それでは、次のページにて当社グループにおける収益対策をご説明します。

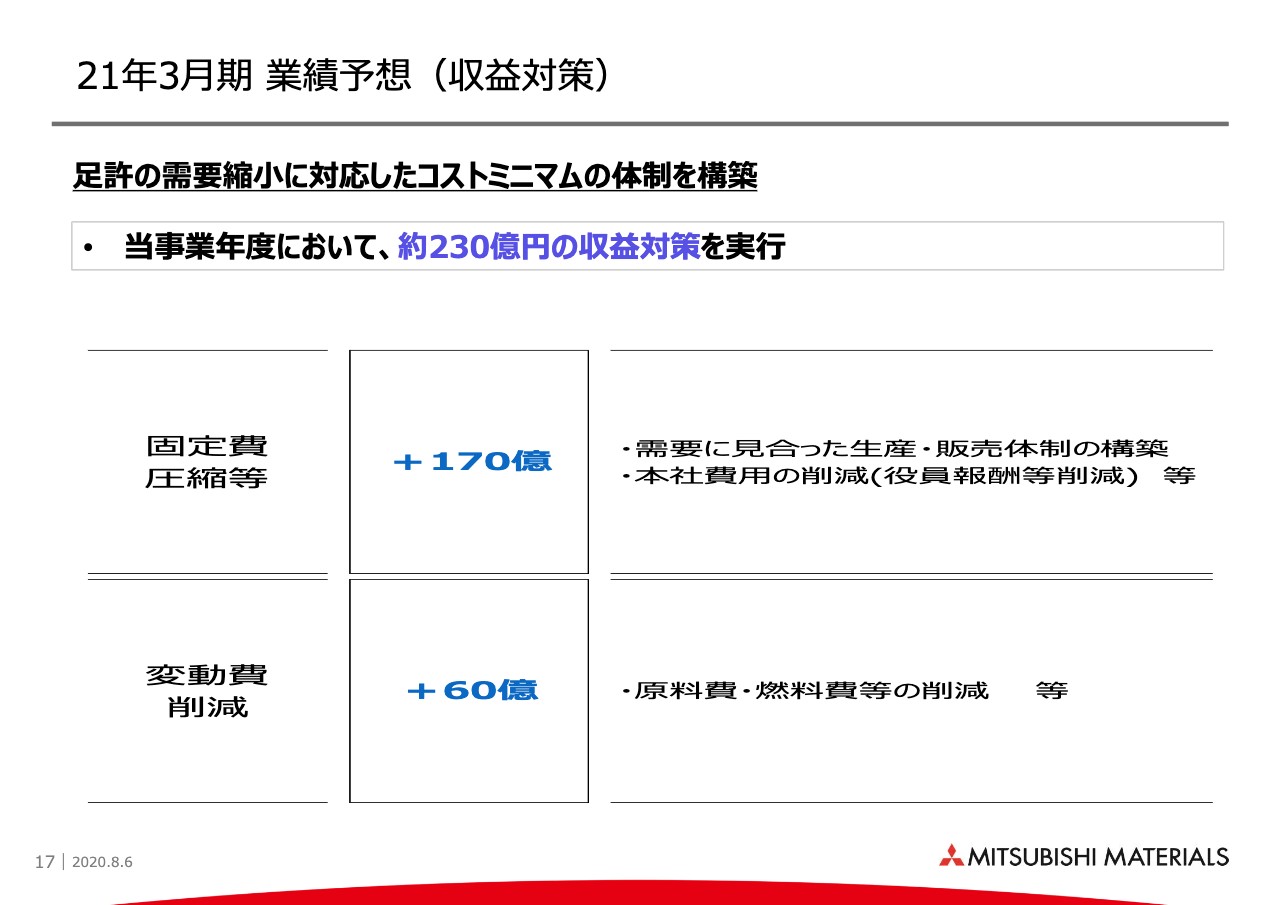

21年3月期 業績予想(収益対策)

足元の需要減少による業績悪化に対応するため、需要に見合った生産、販売体制の構築、役員報酬等削減を含めた本社費用等の固定費圧縮や、原料費、燃料費等の変動費削減により、約230億円の収益対策を実行する計画です。

続く18ページ以降で、設備投資、キャッシュフローの予想についてご説明します。

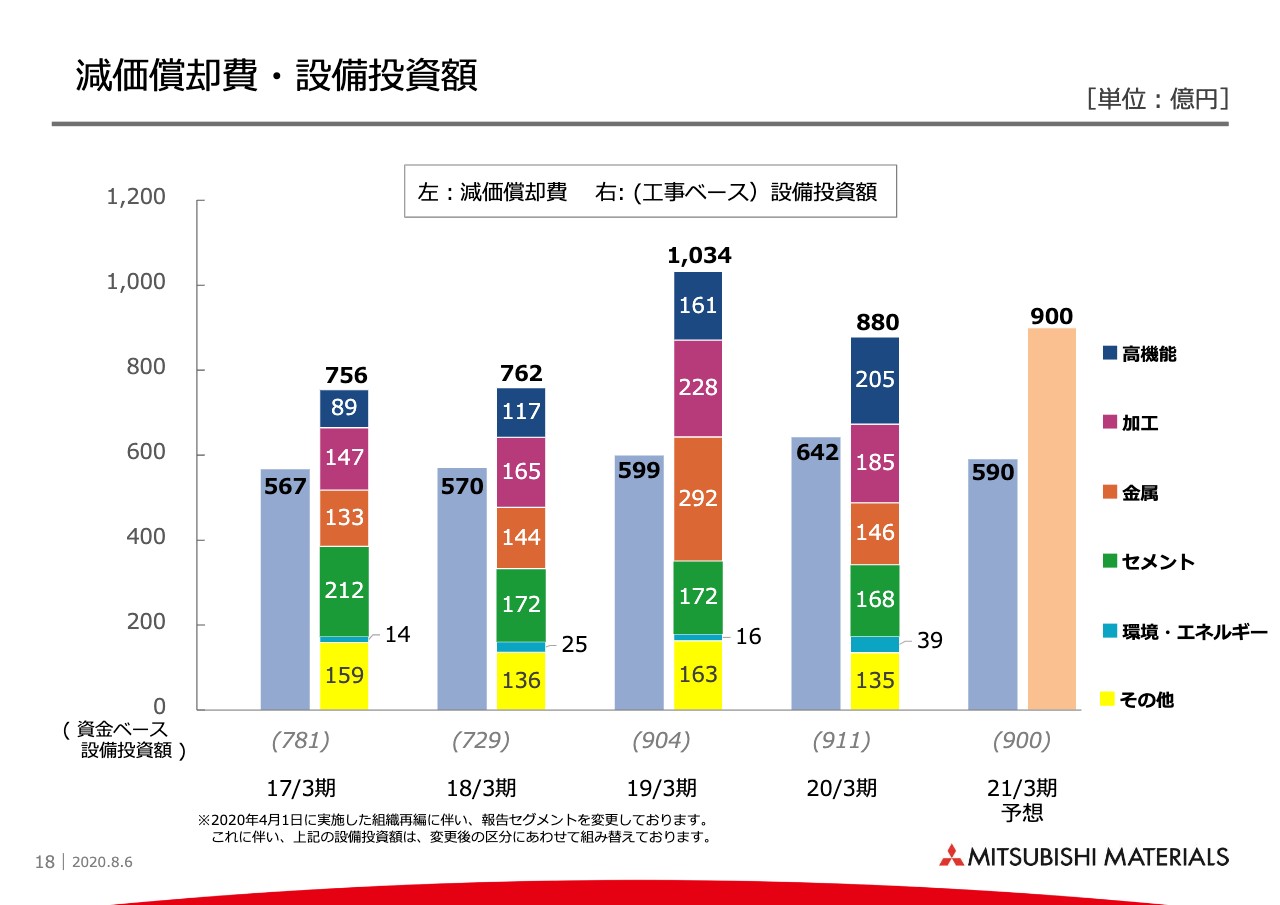

減価償却費・設備投資額

2020年度の設備投資については、新型コロナウイルス感染症の影響により、約30億円の設備投資が今期にずれ込んだ影響があり、900億円を想定しております。

次の19ページにて、キャッシュフローの予想を示しています。

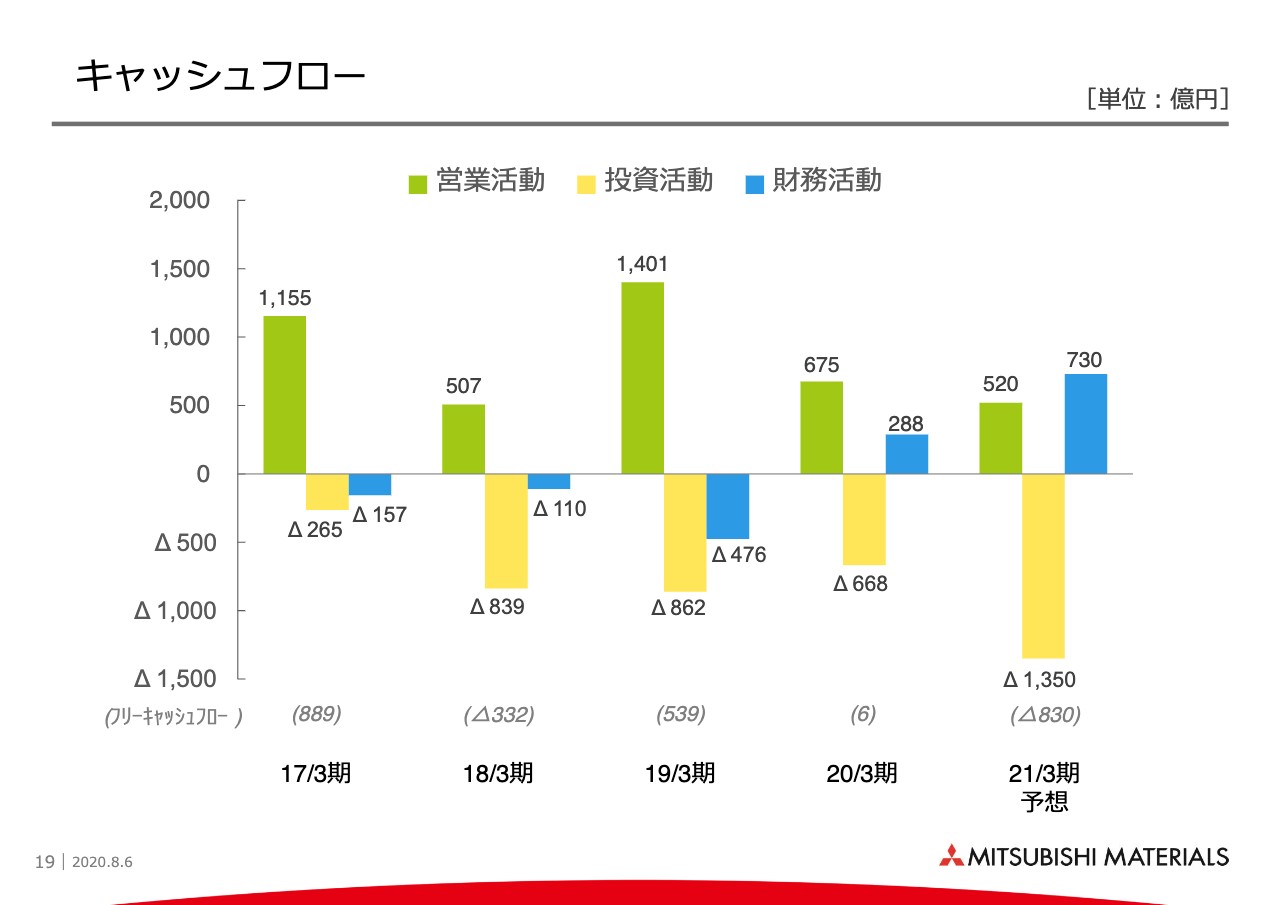

キャッシュフロー

2020年度のフリーキャッシュフローは、下段に示しているとおりマイナス830億円と予想しています。営業キャッシュフローは、新型コロナウイルス感染症の影響により営業収入が急減することを想定し、投資キャッシュフローについては、先ほどご説明した設備投資を前提に、マントベルデ鉱山の権益取得などの投資を織り込んでいるものです。

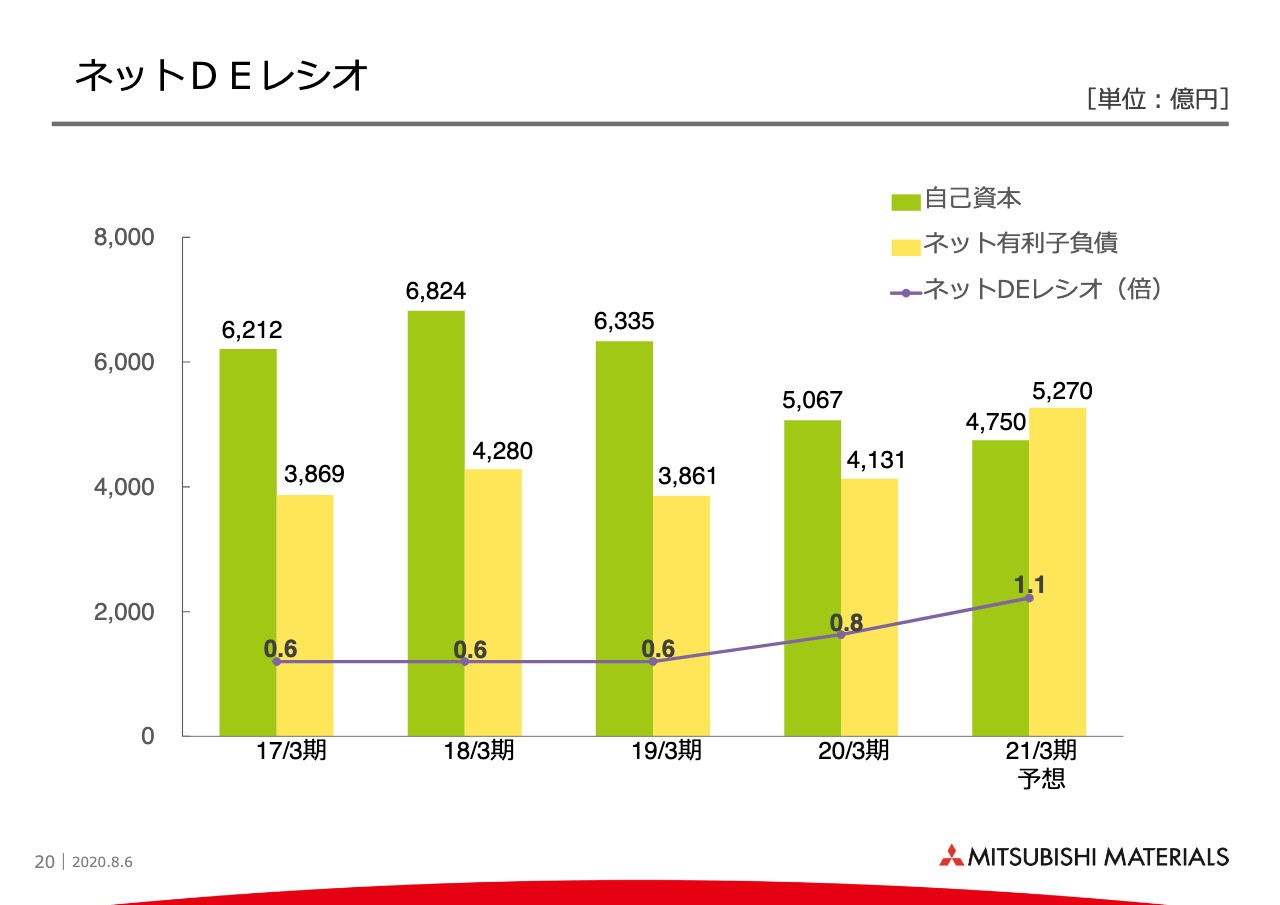

ネットDEレシオ

次のページは、ネットDEレシオの推移を示していますが、2020年度のネットDEレシオは前期より悪化し、1倍を超える見込みです。このような状況下、当社グループの財務基盤強化策について、次のページでご説明します。

財務基盤強化策

まず、資金調達面については、現預金残を1,300億円以上維持することとし、金融機関とのコミットメントライン増枠を検討しています。さらには、長期性資金の調達と財務面での補強を行うにあたり、ハイブリッドファイナンスによる調達を検討しています。

また、投資方針としては、当社グループの安全や品質に関わる投資や成長に必要な投資を除き、財務健全性との両立を図りながら、投資の厳選に努めていく所存であります。私からの説明は以上でございます。

質疑応答(要旨):下期減収要因の詳細

Q:下期減収の要因は消去の部分が大きいが、詳細を教えてほしい。

A:消去のところですが、上期予想から下期予想にかけて、銅価格が上昇することを想定している部分も影響しております。上期予想では266セント/lbに対して、下期は290セント/lbまで上昇すると想定しているため、グループ内での電気銅取引による価格差による影響があります。また、直島製錬所、PTスメルティング社において下期定修を実施することから、これらの工事を主に請け負う三菱マテリアルテクノなどの売上が下期に集中することも要因です。

質疑応答(要旨):自動車関連プロダクトの下期の見通し

Q:下期の自動車関連のプロダクトの状況は、現在の見通しどおり厳しい状況なのか。

A:生産を積極的に戻そうとしている自動車メーカーもいますが、厳しい状態が続くと見込む自動車メーカーもいます。また、欧米ではまだ新型コロナウイルスの影響が強く残っているところもある中で、「2番底もあるのでは」という社内での議論もありましたが、今期の予想としては、第2四半期を底に緩やかに回復する想定としました。自動車メーカーあるいはTier1からはロングレンジの発注情報があるわけではなく、この2ヶ月から3ヶ月の情報をベースに今後の見通しを想定したということをご理解いただければと思います。

質疑応答(要旨):設備投資の内容

Q:今期の設備投資額が900億円と非常に大きいが、現状ではどういった案件を見込んでいるのか。

A:前期からの30億円ほどのずれ込みに加え、今期は概ね2年に一度ある直島製錬所とPTスメルティング社での炉修による支出があります。またDX関係でも一定程度の支出があり、前期に比べると、このような増加要因があります。また、銅加工などでも複数年に渡り成長投資が必要となりますが、お客さまの需要動向次第で来期となるものも出てくると思っています。なお、900億円のうち老朽化対策などの保命や安全に関する支出が70パーセント程度あり、そこは落とさずに進めていくものの、実際の進捗は新型コロナ影響で人が動きにくいこともあり、進捗度は高くはない状況です。このあたりは常に注視しながら、設備投資を厳選する方向で舵取りしたいと思っています。

質疑応答(要旨):資産売却の予定

Q:フリーキャッシュフローがマイナスになる見込みだが、株式の売却は考えていないのか?

A:政策保有株式については、一定程度は売却を進めることを考えています。

質疑応答(要旨):自動車関連の事業環境

Q:自動車関連の事業環境で「緩やかに回復する」と見込んでいるが、自動車需要についてどのように見ているのか。

A:セグメントによってお客さまが異なることや製品の使われ方が異なることあり、統一的に見ているわけではありません。例えば、超硬切削工具で言えば、上期予想の売上は、日本では前期比で40パーセント程度の減少と想定していますが、第3四半期は20パーセント程度の減少、第4四半期は数パーセントの減少まで持ち直すと想定しています。また中国は立ち上がってきており、今後どれだけ持ち直すのかを注目しています。中国を除くアジアは前期比で上期60パーセント程度の減少ですが、第3四半期はマイナス20パーセント程度の減少、欧州は前期比上期20パーセント程度の減少が、下期には10パーセント程度の減少まで回復していくと見込んでいます。

質疑応答(要旨):金属事業での減益影響

Q:金属事業で、「E-Scrap」のマージン減少、定修、買鉱条件のそれぞれの影響の大きさはどれくらいか。

A:「E-Scrap」はマイナス30億円から35億円程度と考えています。例えばヨーロッパで買い付けてから直島製錬所に到着するまで船便で約2ケ月かかり、製錬し貴金属として取り出すまで2ケ月かかります。購入してから収益化するまで4ケ月程度かかります。その影響が第3四半期に顕在化するということを想定しています。

次に、定修については時期が決まっており、PTスメルティング社が第3四半期、直島製錬所が第4四半期となります。影響としては、費用増と期間損益のマイナスを合わせて30億円程度のマイナスと考えています。

買鉱条件による悪化は、PTスメルティング社と直島製錬所では影響の出るタイミングが異なりますが、通期でマイナス50億円程度の影響があると見込んでいます。

また、新型コロナウイルスによる影響として、ユーザー産業の操業度が影響し、硫酸の価格低下によって前年比でマイナス20億円程度の影響があるとみています。さらに、前年好調であったパラジウム関係は減産等で一定程度のマイナスが予想されます。

Q:昨年の下期に、製錬の実収効率など歩留がよくなったという話があったと思うが、そういった点と比較すると、第1四半期の金属事業の収益性が低いが、買鉱条件や硫酸の価格低下の影響が大きいということか。

A:第1四半期では金属事業の営業利益は昨年並みの水準ですが、第1四半期でも買鉱条件の悪化に加え、硫酸価格の下落などが影響しています。特に今期の業績としては買鉱条件の悪化が厳しい状況です。

質疑応答(要旨):配当金の決定プロセス

Q:配当金額について、中期経営戦略では通期で80円との発表だったが、今回の発表では通期で40円とのことで、どういった経緯で決まったのか。

A:配当については、社内でもさまざまな議論がありました。当社は中期経営戦略の中で、安定配当を旨とするということで80円と設定し、配当性向25パーセントになるよう増配や自己株買いを実施するとお約束しています。ただし、一定程度の収益がある前提であります。

昨年の最終利益はマイナスでしたが営業利益や経常利益は一定程度確保され、利益剰余金もあったため80円の配当としました。

今期は前期とは異なり、営業利益がマイナスで、経常利益も「0」を見込んでおり、配当が可能かという議論もあったのですが、安定配当を実施してきた当社としては、昨年の半分程度でも配当したいと考えています。

本日の取締役会でも「第2四半期以降の状況を見ながら、最終的な配当額を決めるべきである」とのご意見もいただいております。

質疑応答(要旨):業績予想の作成時期

Q:業績予想はいつ作成したのか。

A:前回未定として公表した以降、5月下旬からカンパニー側の状況をヒアリングし、7月に纏めました。この1週間くらいの動きは反映されておらず、半月から1ケ月くらい前の状況がベースになっているのは否めないと思っています。第2四半期を底に緩やかに回復すると見込むものの、第4四半期は前年同期と同レベルまで回復するとは考えておらず、通常に戻るのは来期以降という前提で考えています。

質疑応答(要旨):超硬工具の1Qの地域別伸び率と通期の想定

Q:超硬工具について、第1四半期の地域別の伸び率と通期の前期比での想定を教えてほしい。

A:第1四半期は全体で前期比35パーセント程度のマイナスとなります。内訳としては、日本はマイナス40パーセント程度、中国が前期並み、中国を除くアジアがマイナス60パーセント程度、ヨーロッパがマイナス40パーセント程度、北米がマイナス30パーセント程度、中南米がマイナス60パーセント程度となります。

通期としては、全体で前期比マイナス20パーセント程度と想定しており、日本がマイナス30パーセント程度、中国が前期とほぼ同程度、中国を除くアジアがマイナス40パーセント程度、ヨーロッパがマイナス15パーセント程度、北米がマイナス20パーセント程度、中南米がマイナス50パーセント程度と見込んでいます。

質疑応答(要旨):役員や管理職の報酬削減

Q:配当に関して、中期経営戦略での発表を守れないことや、管理職、役員の報酬も含めた各ステークホルダーとのバランスについてどのように考えているのか。

A:中期経営戦略では、新型コロナウイルスの影響を考慮せずに公表しており、財務的な部分を中心に見直す必要があれば改めて公表するとご案内したと理解しています。ただ、成長を目指す分野や戦略面について公表している部分は、今後の見直しをかけても大きく変わらないと思っています。

新型コロナウイルスの状況次第では、最終年度の財務計画や配当方針を見直す必要が出てくる可能性がありますので、当社の中で議論が決まり次第公表させていただきたいと思っています。

また、各ステークホルダーに対しては、役員報酬の削減はもちろんではありますが、従業員についても業績に連動して賞与が減ることに加えて、管理職の報酬も削減する予定で進めています。全従業員に対しては「80円の配当を約束していたものが守れない状況であり、役員や管理職の報酬を削減しなければならない」と説明しています。

質疑応答(要旨):収益対策の内訳

Q:収益対策の約230億円について、昨年の減損を通じて今回は償却費も減っているはずだが、固定費圧縮に含まれているのか。また、今回の収益対策で恒常的なものと役員報酬など一過性のものの割合を教えてほしい。

A:生産量に応じて人件費が減少する部分で約70億円を見込んでいるほか、原料費・燃料費などの変動費で60億円の減少を見込んでいます。その他、一般経費で30億円程度の減少、その他コスト削減を積み上げております。

また、収益対策には減損による償却費の減少影響は含んでいません。

質疑応答(要旨):財務バランスの目標値

Q:中期経営戦略の3年間におけるキャッシュフローの計画、設備投資、財務バランスの目標値はどのように変わっていくのか。また、中期経営戦略におけるキャッシュアウトの計画を変更する予定はあるのか。

A:当社はネットDEレシオを1.0倍以内とすることを1つの財務規律としています。格付けの維持を考えると、そのレベルでの財務体質を維持しなければ中長期的な資金調達への影響も出てくる可能性があるため、今期はハイブリッドファイナンス等による財務的な格付けの維持を目指すことも検討しています。

キャッシュアウトについては、今の新型コロナウイルス感染症の状況を考えると、お客さまの操業度が短期間で、中経策定時に想定した水準まで復活することは想定しにくいと思っています。よって、お客さまの需要動向に応じて実施する成長投資などの分野はずれていく可能性は非常に高いと思っており、そのようなところは今後も見直しを行い、公表の必要性が生じれば開示していこうと考えています。

質疑応答(要旨):金やパラジウムの市況

Q:現在、金は2,000ドル台、パラジウムも2,200ドルに戻っており、貴金属類は追い風の部分もあるが、金属事業ではその部分をどう織り込んでいるのか。

A:通期予想の中では、金もパラジウムも基本的には足元並みの市況が続くかたちで織り込んでいます。

質疑応答(要旨):1Qにおける収益対策の実績

Q:約230億円の収益対策について、第1四半期の実績はどの程度だったのか。また、第2四半期以降、どのタイミングでその数字が出てくるのか。

A:第1四半期は変動費を一定程度抑え、固定費については操業度に応じた調整をしており、一時帰休も実施して約35億円の効果が出ています。対策の効果は、下期に大きくなる想定です。

質疑応答(要旨):加工事業と金属事業の減益理由

Q:第1四半期から第2四半期にかけて加工事業や金属事業が大きく減益になっている理由を教えてほしい。

A:加工事業は販売が落ち込むためであり、ほとんどが減販によるものです。金属事業は買鉱条件の悪化が、第2四半期以降に大きく影響すると想定しているためです。

質疑応答(要旨):その他営業外損益の内訳

Q:その他営業外損益で、上期の5億円の利益、下期の40億円の損失の中身を教えてほしい。

A:上期で利益サイドに効果があると想定している主なものは一時帰休の実施などによる雇用調整助成金です。また下期の営業外損失はとくに大きなものはなく、固定資産除却損などとなります。

※質疑応答部分は、企業提供の要旨になります。

新着ログ

「非鉄金属」のログ