DIT、強固な事業基盤と自社商品の強みを生かし高い営業利益率を実現 増収増益でコロナの影響は限定的

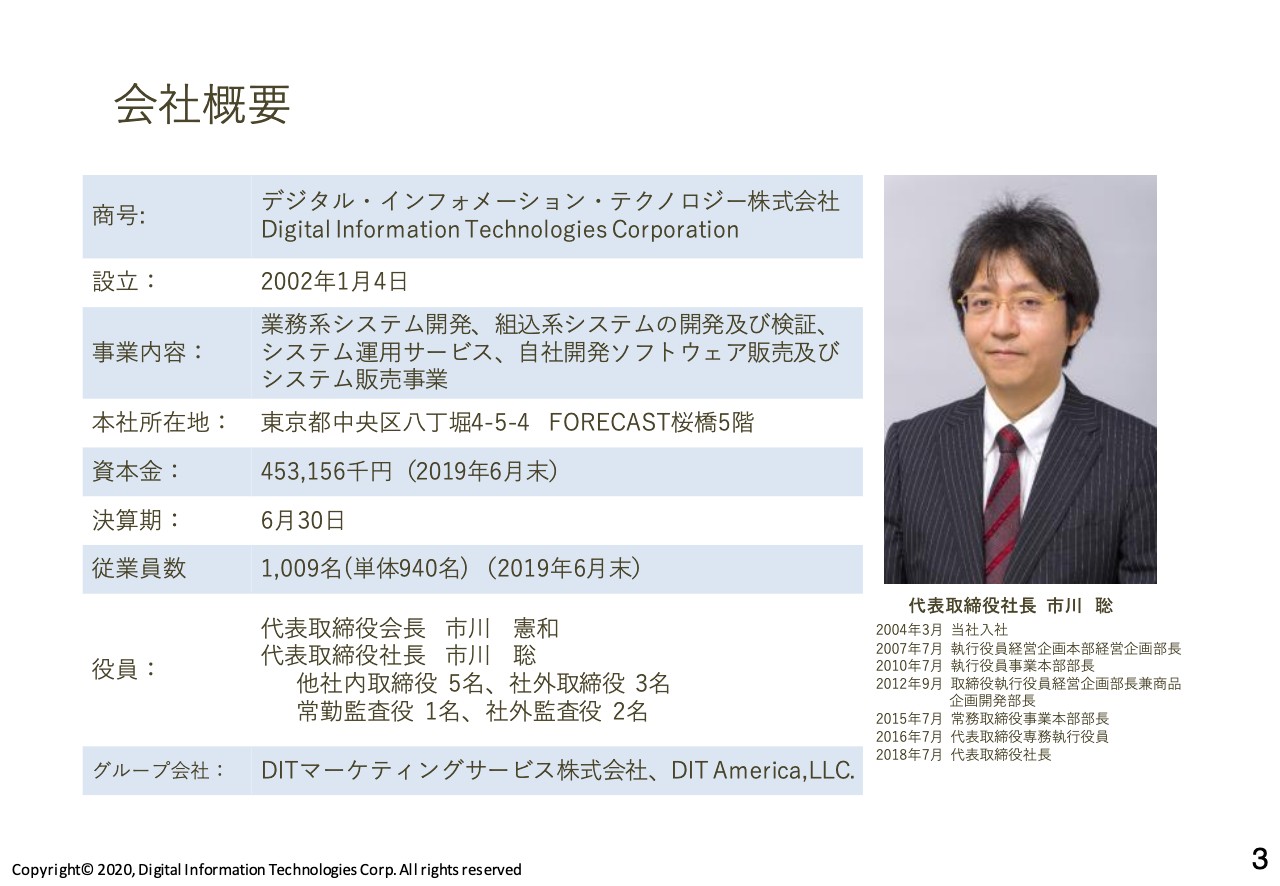

会社概要

市川聡氏(以下、市川):まず、会社の紹介から株主さまへの配当についてご説明します。当社の簡単な概要です。当社はデジタル・インフォメーション・テクノロジーと社名が長いため、ステークホルダーのみなさまにはDITと略称で呼んでいただいています。従業員数については、連結子会社2社を含めて1,000名強の会社です。連結子会社としては、スライドの一番下にあります、販売子会社のDITマーケティングサービス株式会社と、アメリカのカンザスで組込み系の検証を行なうDIT America,LLC.の2社になります。

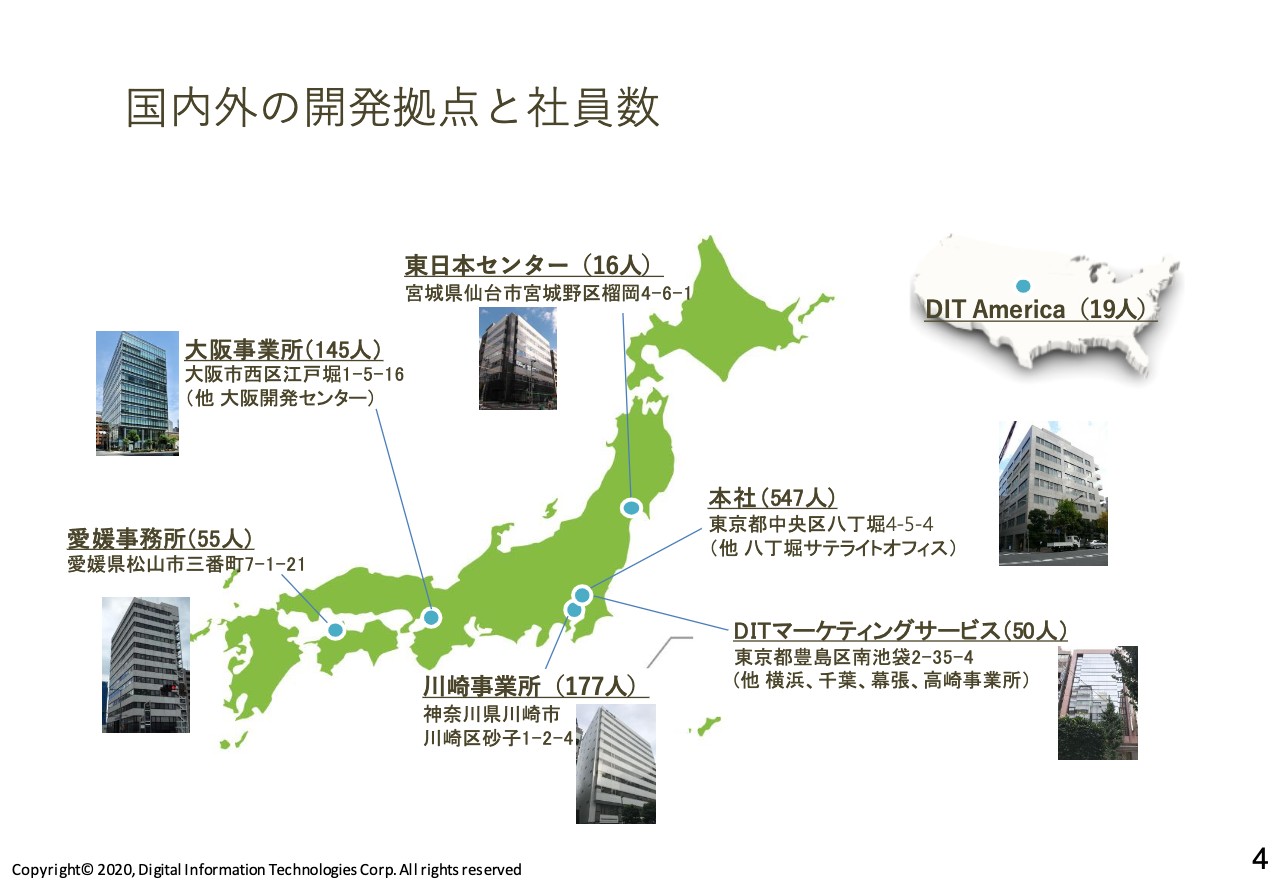

国内外の開発拠点と社員数

当社の国内外の開発拠点と社員数です。本社は東京都中央区八丁堀にあり、基本的にはお客さま先に常駐するメンバーが多いのですが、その本社機能と一部請負の開発などを行なっています。ここに所属する社員は547名となっています。

組込み系の開発拠点の川崎は177名の所属、地方拠点の大阪は145名の所属となっています。また、大きくニアショアの拠点ということで、愛媛県松山市に55名、宮城県仙台市の東日本センターに16名所属しており、DIT本体としては約1,000名弱の人数規模となっています。

子会社のDITマーケティングサービスは関東一円に5拠点持っており、営業、サポートを中心として人数規模は約50名です。アメリカの子会社DIT America,LLC.の人数規模は約20名です。

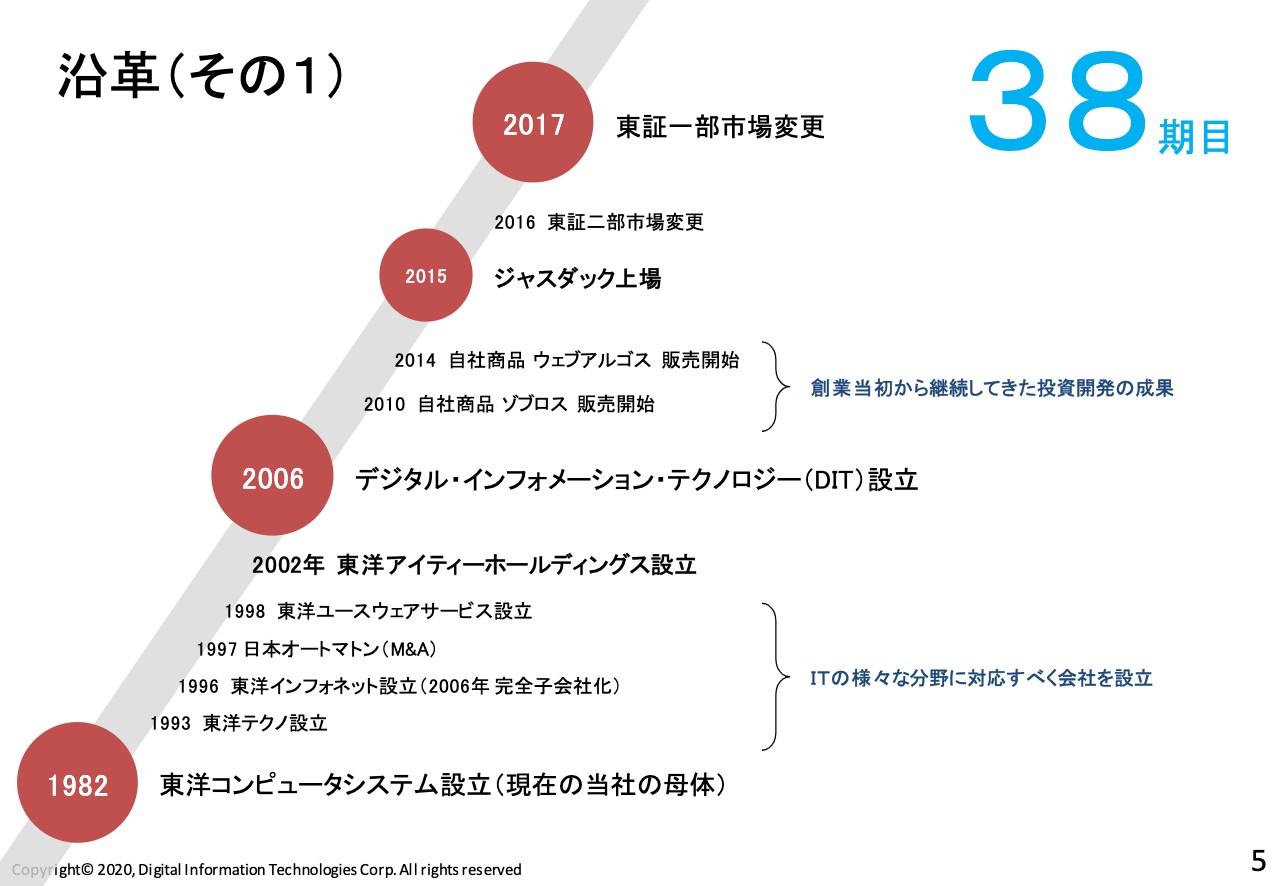

沿革(その1)

当社の簡単な沿革について、スライドの下から順番にご紹介します。東洋コンピュータシステムという会社が当社の母体となるのですが、1982年に神奈川県横浜市の金沢文庫という場所で産声を上げています。当時、まだ20名から30名規模の会社であり、ITの大手のお客さまから3次請け、4次請けで仕事をもらうというようなところからスタートしました。どんどん会社を大きくしていく中でとくに特徴的なのは、1990年代にITのさまざまな分野に手を広げていく過程で、母体となる東洋コンピュータシステムを大きくするのではなく、ITの分野ごとに会社を立ち上げていったことです。

東洋テクノでは、ECサイトを構築する専門の会社を立ち上げました。また、システム機器を販売する東洋インフォネット、組込み系の会社でありM&Aを行った日本オートマトン、運用サポートを行なう東洋ユースウェアサービスなど、いろいろな会社を立ち上げていったのが1990年代になります。複数の会社を立ち上げましたので、そこをきちんと統括するグループ経営を行なうことを目的に、2002年に東洋アイティーホールディングスというホールディングス会社を立ち上げています。

このような歴史を踏まえ、2006年は最初に上場を検討した時期になります。外部のIR支援会社からは、「ホールディングス会社を上場させるよりも、会社として1つになり、上場に向けて総合力がある会社としてアピールした方がよいのではないか」というアドバイスをいただき、2006年に、東洋アイティーホールディングスにすべての会社を吸収合併させるかたちで、今のデジタル・インフォメーション・テクノロジーが設立されました。

もう1つの特徴としては、創業当時からお客さまから受けた仕事を行なうだけではなく、「ITの世の中のニーズを先取りした、自社のプロダクト製品を作っていこう」ということで、創業当初からずっと力を入れて継続してきたことです。その中の約9割を失敗してきたのですが、成功して生き残っているものは2010年にリリースをしました「xoBlos」(ゾブロス)になります。

後ほど詳しくご説明しますが、業務効率化に非常に力を発揮する製品を開発し、販売を始めたのが2010年です。2014年はセキュリティの商材「WebARGUS」(ウェブアルゴス)の販売を始めました。こちらについても後ほど詳細にご説明します。

これらがやっと芽吹いていく中で、一番最初にご説明した沿革を基盤として、この2つの自社商品を併せ持っているところを当社の強みとして発展してきています。その中で、2015年のジャスダックへの新規上場、東証2部市場変更を経て、2017年に東証1部に市場変更し、本年で38期目の会社となっています。

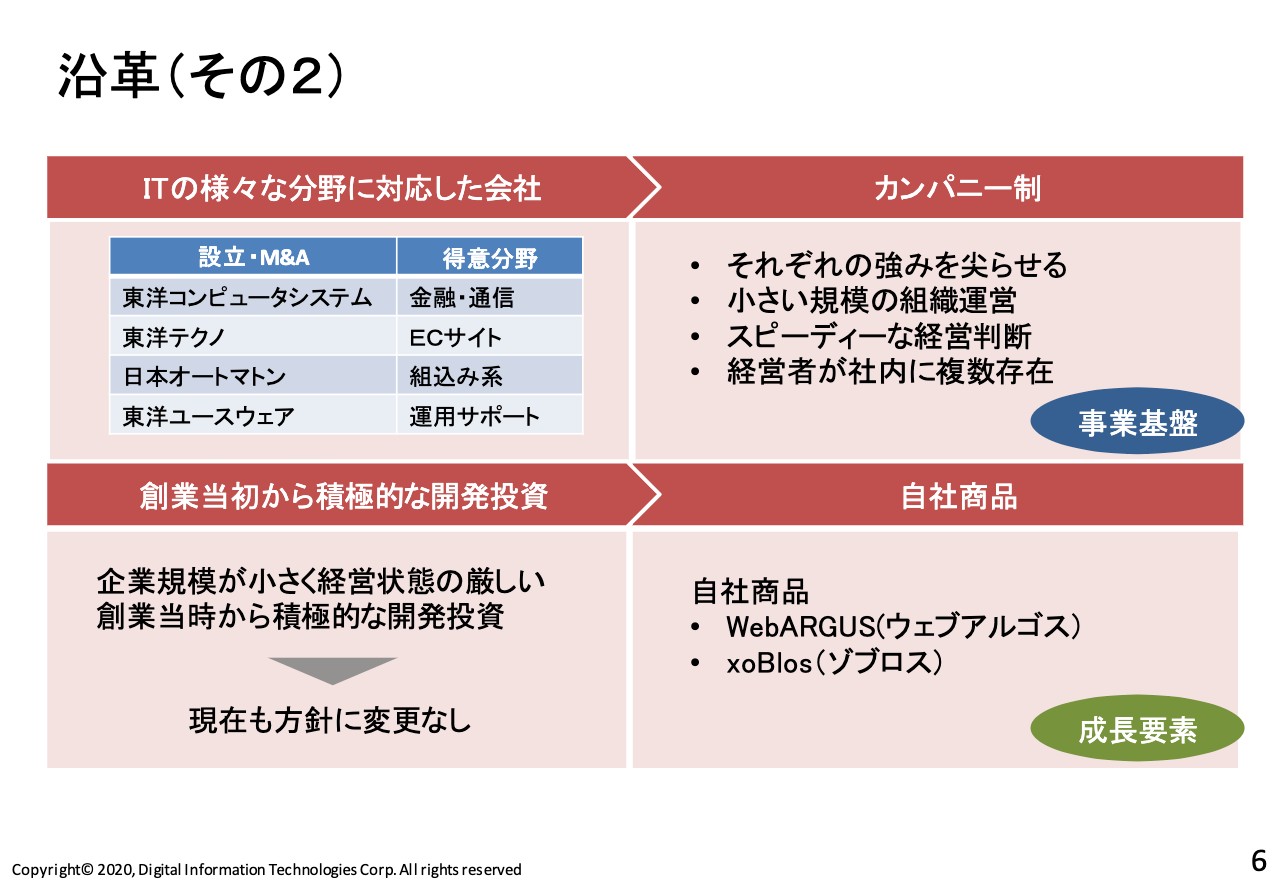

沿革(その2)

沿革の「その2」ということで、今までの沿革が当社の強みにつながっているところのご説明に移ります。1990年代にいろいろな会社を立ち上げ、最終的に2006年に1つの会社になりましたが、そのような中で当社は社内カンパニー制を敷いています。

それぞれのITのカテゴリーごとにカンパニーが存在しており、カンパニー制を敷くことで、それぞれの組織が強みの部分をしっかり尖らせていくことができます。また、小さい規模での組織運営ということで、1つのカンパニーが200名未満になりますので、非常にスピーディーな経営判断が可能であり、円滑なコミュニケーションで組織運営ができます。そのようなかたちでカンパニー制としての強みを発揮しています。複数のカンパニーがありますので、経営者に非常に近い考え方をしている社員が複数いるところが当社のカンパニー制の強みであり、当社のしっかりとした事業基盤の強みにつながっています。

また、先ほども触れましたが、ずっと自社商品にこだわっていろいろと投資開発を行なってきましたので、そこが実ることで今後の我々の会社の成長要素につながっています。そのような意味で、強固な事業基盤と成長要素を併せ持っているところが当社の特徴、強みになります。

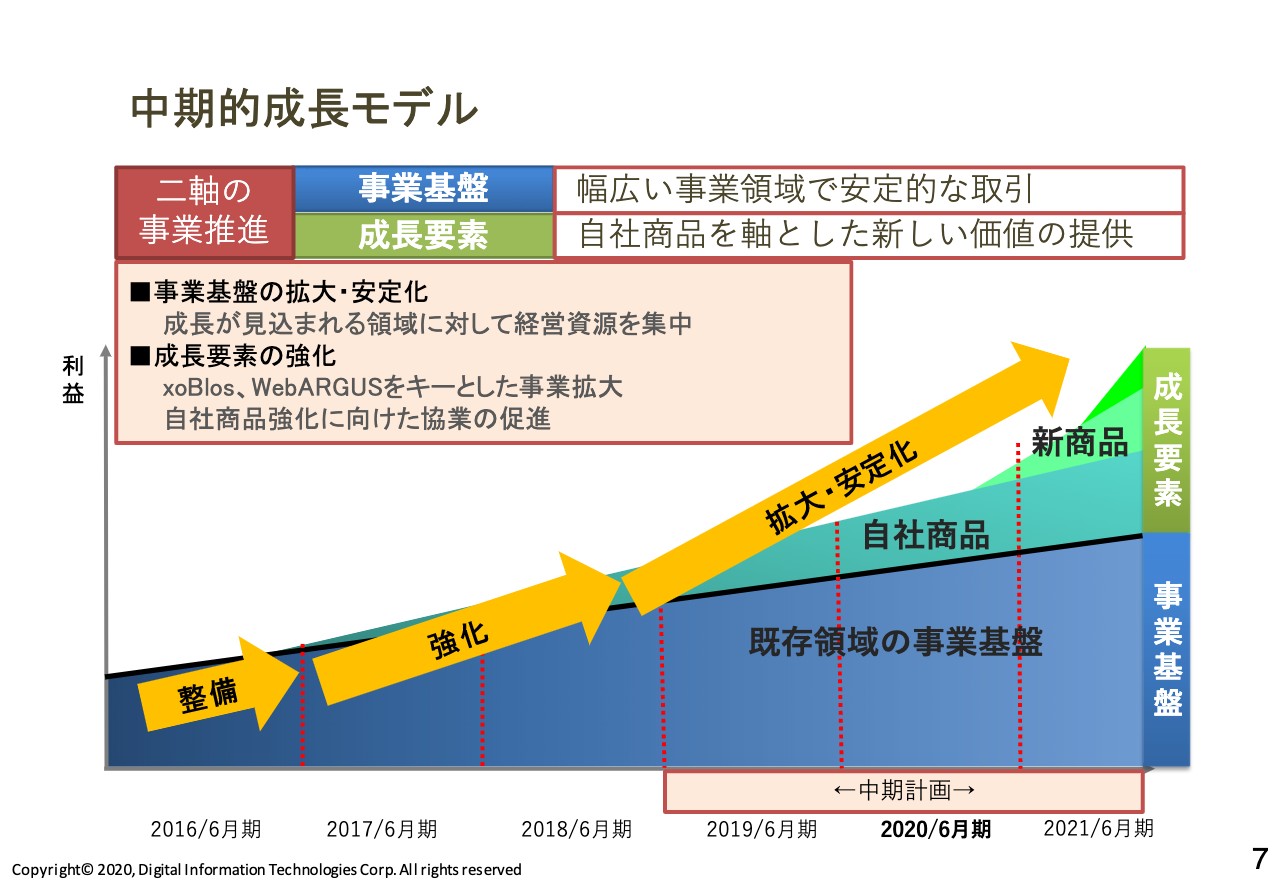

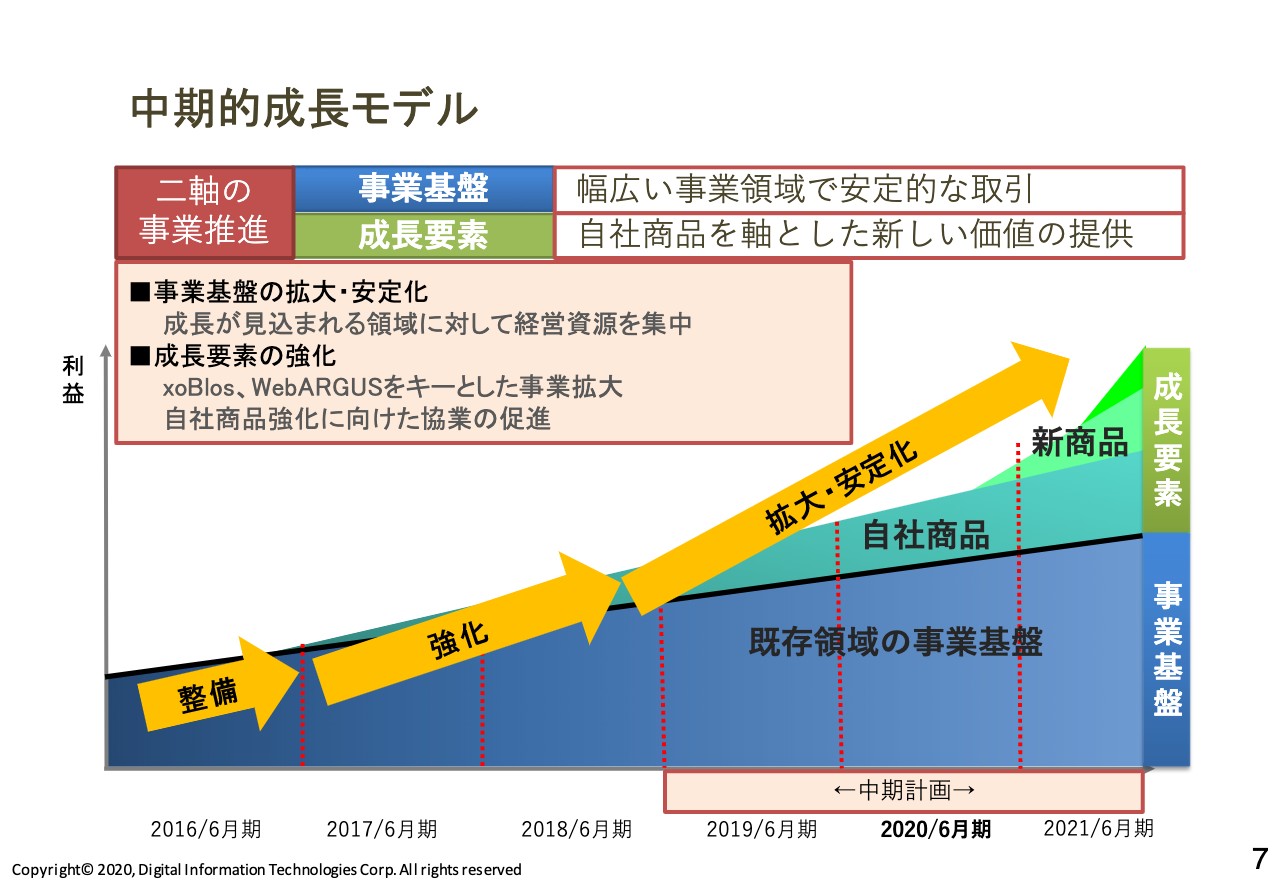

中期的成長モデル

当社の中期的な成長モデルということで、2軸の事業推進についてご説明します。1つ目の事業基盤では、幅広い事業領域で安定的な取引を行なっていきます。2つ目の成長要素では、お客さまへ自社商品を軸とした新しい価値を提供していきます。この2軸によって、スライドの図の縦軸の利益と横軸の時間軸にあるように、それほど長い時間をかけずに収益力、とくに利益面を高めていくことが当社の成長戦略です。

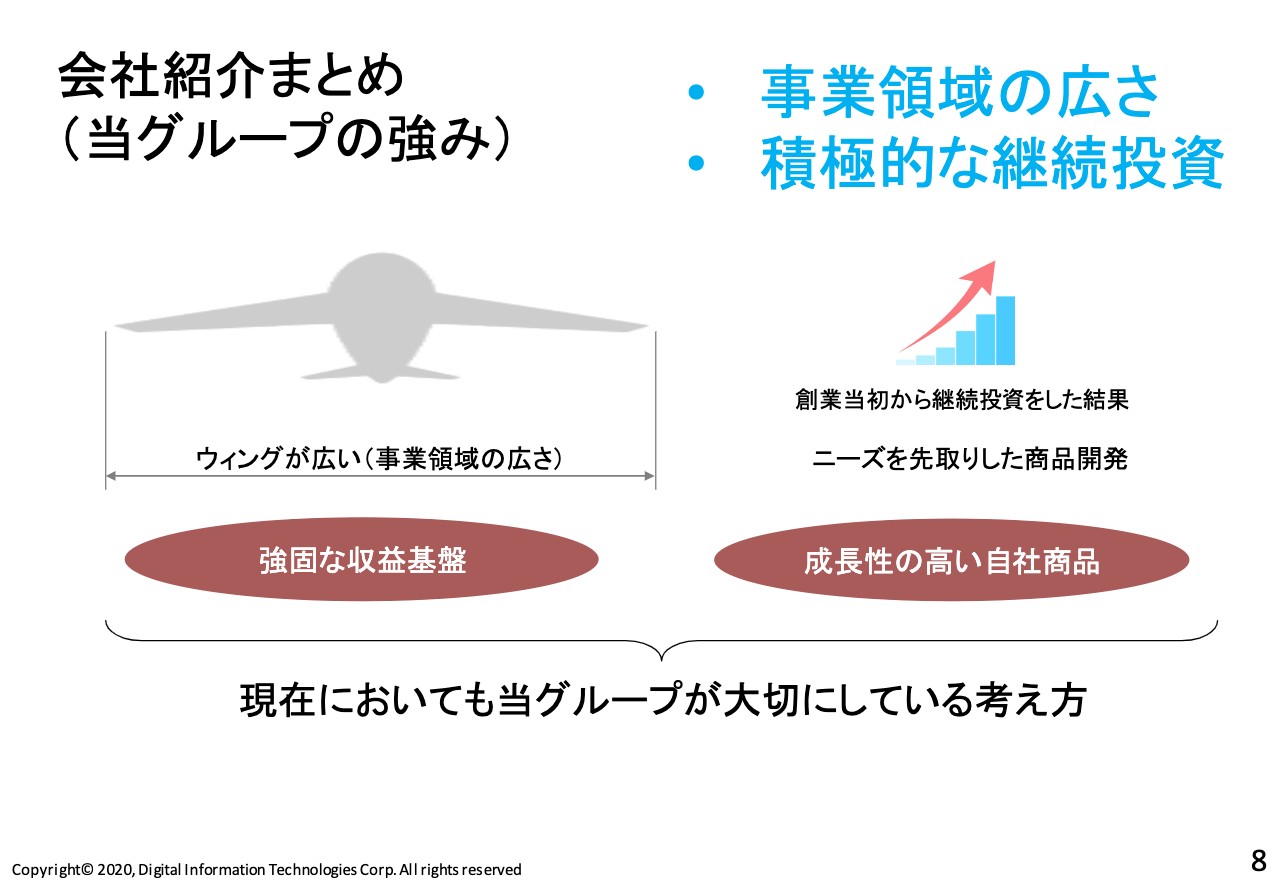

会社紹介まとめ(当グループの強み)

少しくどいかもしれませんが、あらためて当社の強みになります。1つ目の強みは、幅広い事業領域の中で強固な収益基盤を持っていることです。2つ目の強みは、成長性の高い自社商品を持っていることです。

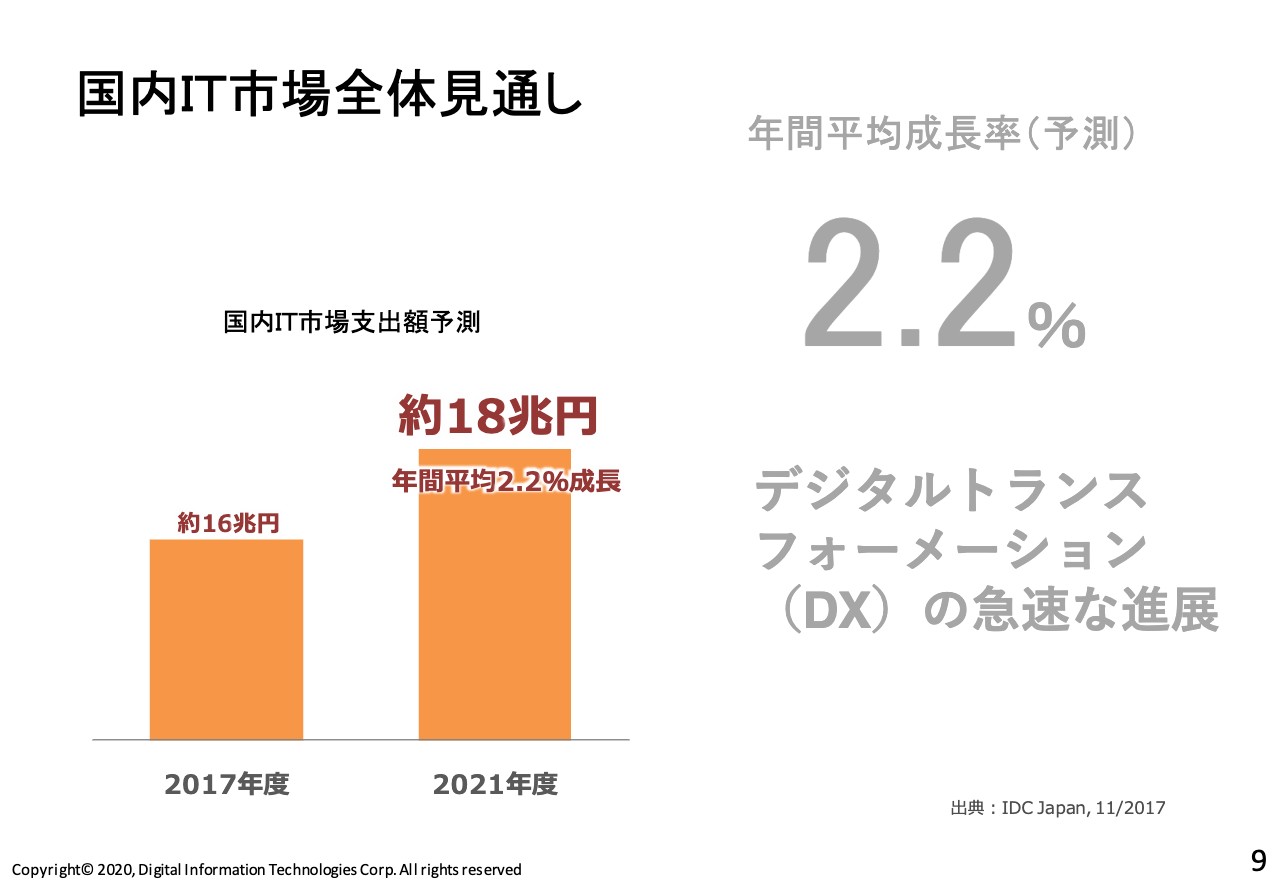

国内IT市場全体見通し

国内のIT市場の全体の見通しについて簡単にご説明します。我々が所属するIT市場なのですが、デジタルトランスフォーメーション、いわゆるDXが急速な展開を進める中で、年間の成長率は2.2パーセントと言われています。当社は比較的成長率の高い事業エリアで仕事をさせていただく中で、事業展開としては、世の中の平均の成長率よりも高いところで推移しています。

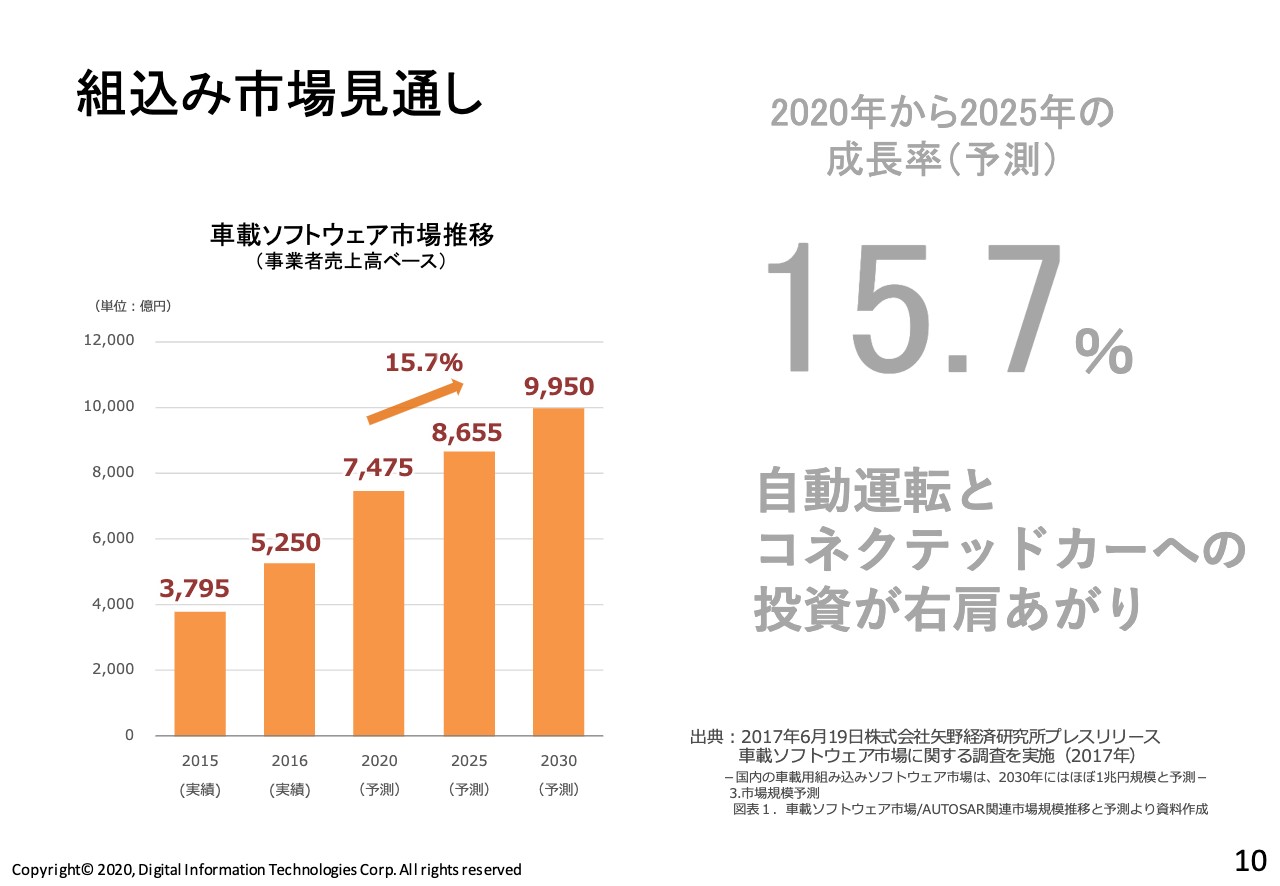

組込み市場見通し

我々は組込み系の市場の中でもとくに車載ソフトウェアを得意領域にしており、この5年から6年で車載ソフトウェアの自動運転やコネクテッドカーなどに大きく注力することによって、大きく成長してきました。先ほど全体では2.2パーセントの成長率とお伝えしましたが、この市場に関しては年間の平均で15.7パーセントほど伸びています。

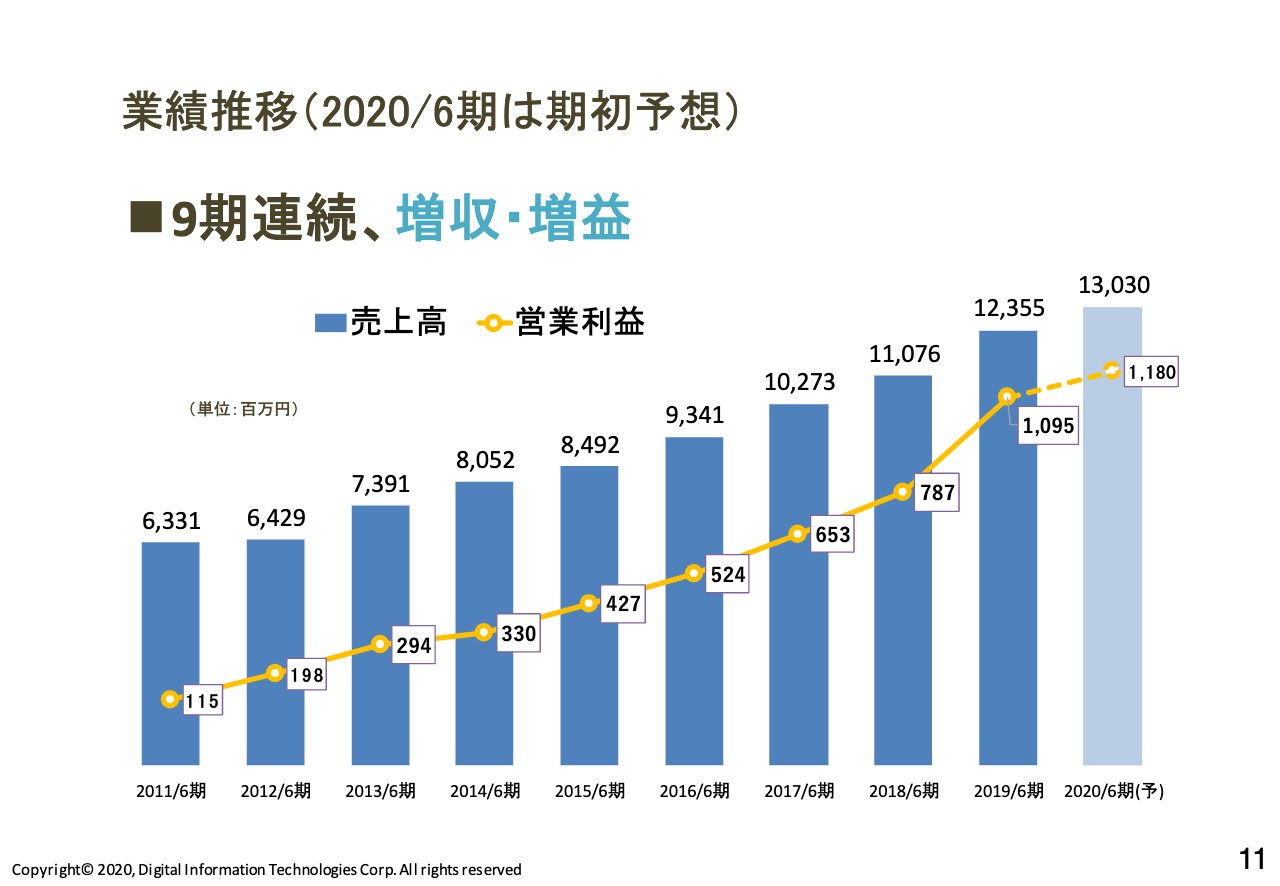

業績推移(2020/6期は期初予想)

当社の業績の推移ということで、今のところ順調に9期連続増収増益となっています。

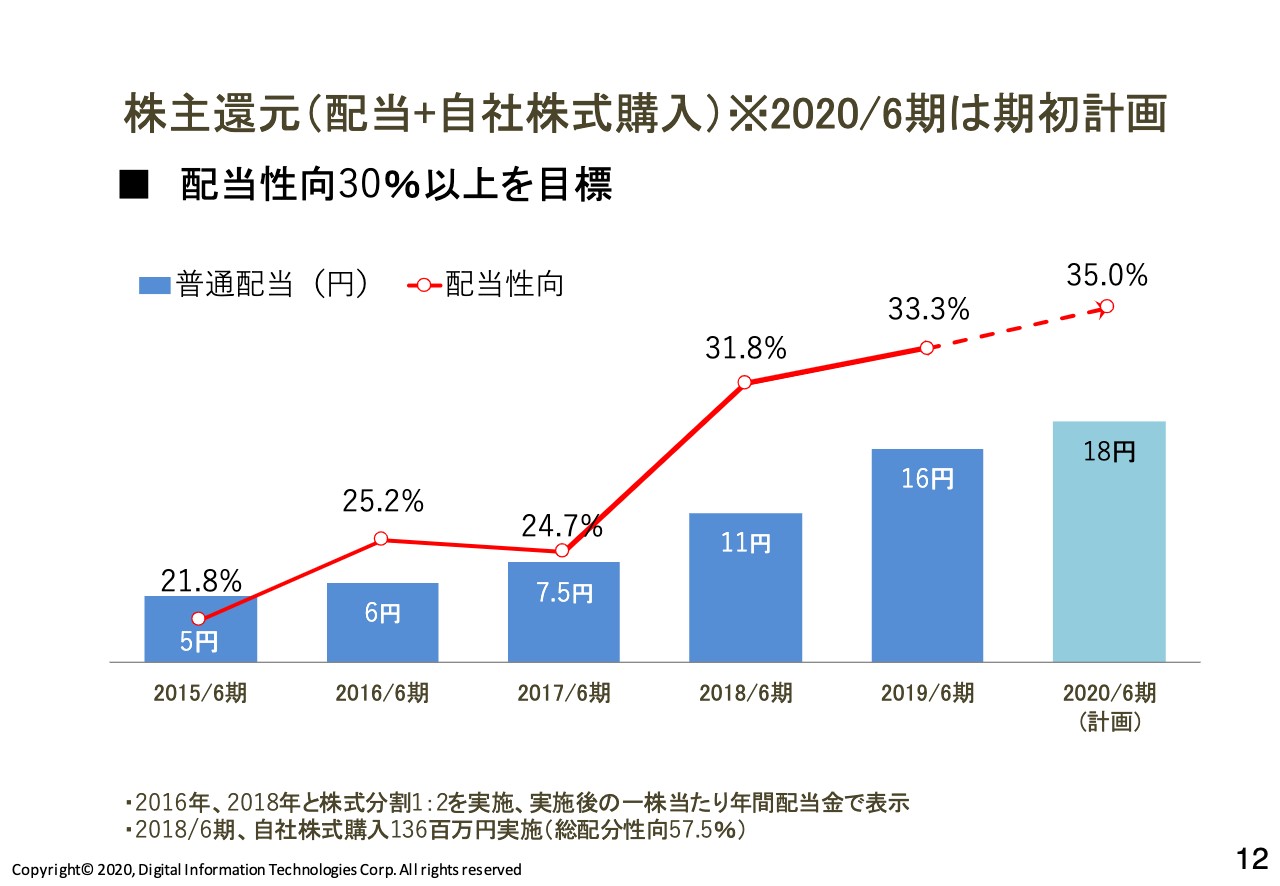

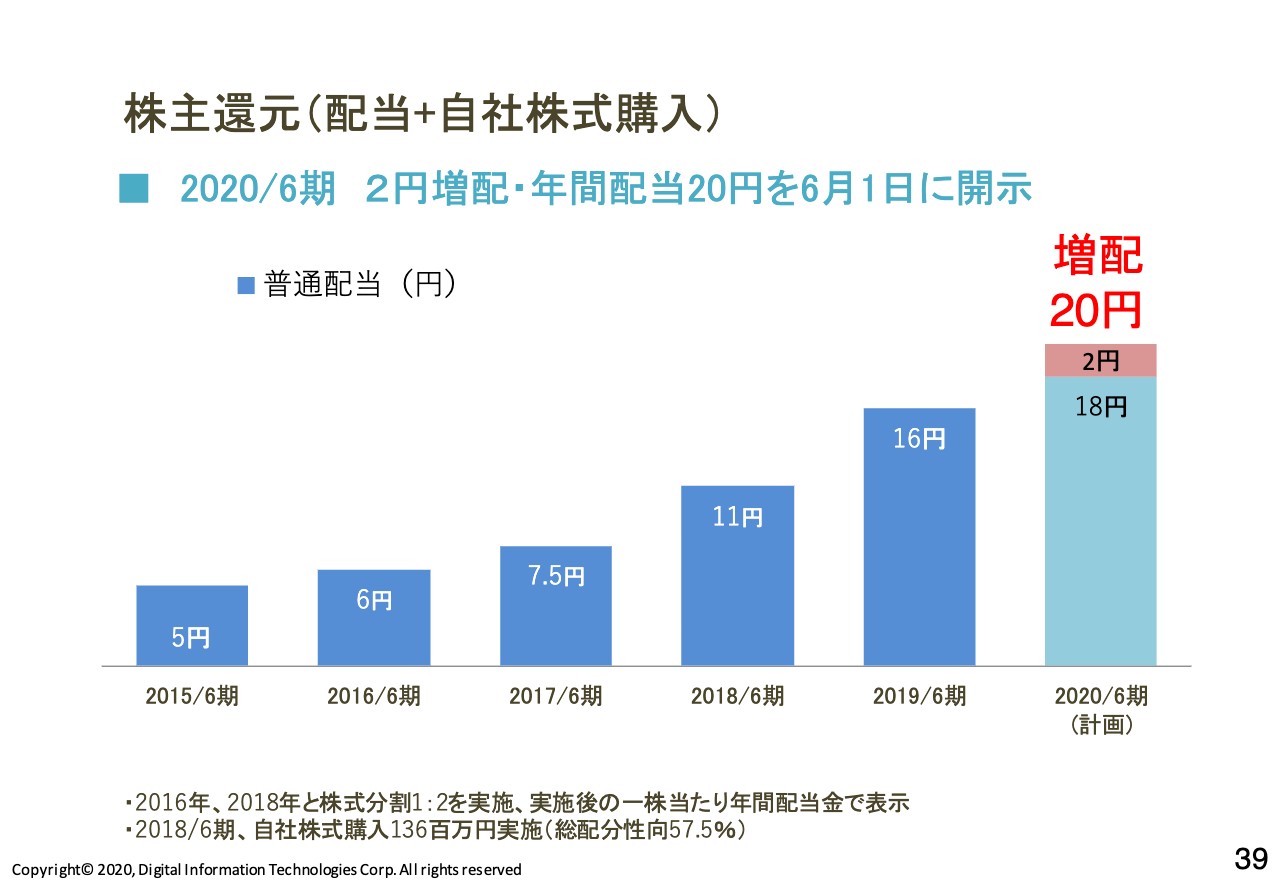

株主還元(配当+自社株式購入)①

株主さまへの還元ということで、配当性向30パーセント以上を目標にしています。株主さまへの還元の大きな考え方については、どういった状況でもきちんと行なっていくという方針です。

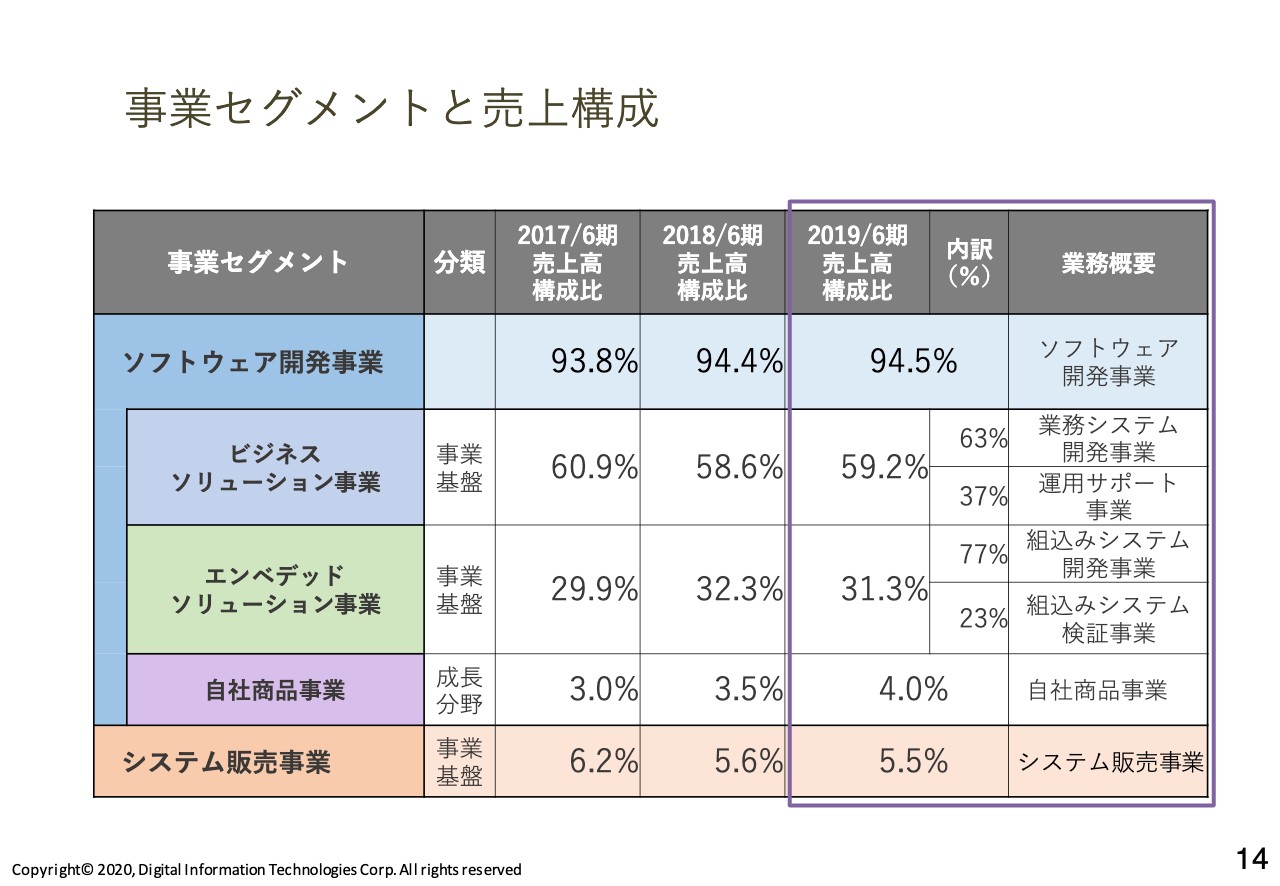

事業セグメントと売上構成

続いて、ビジネスの具体的な紹介に移ります。当社は、大きく2つの事業セグメントがあります。1つは主力となるソフトウェア開発事業で、全体の95パーセントを占めています。もう1つは、システム販売事業で、子会社のDITマーケティングサービスが行なっている事業領域です。

主力のソフトウェア開発事業は大きく3つに分かれており、1つ目がビジネスソリューション事業です。こちらは金融系を中心とした業務システムの開発、およびそこに付随した運用サポートということで、内訳は業務システムの開発が60パーセント強、運用サポートが40パーセント弱となっています。

2つ目のエンベデッドソリューション事業は、車関係を中心とした組込み系の開発および検証事業ということで、内訳は組込み系の開発が80パーセント弱、検証事業が20パーセント強となっています。

3つ目は自社商品事業で、全体に占める割合はまだ4パーセントと非常に低いのですが、今後ここを伸ばしていくことによって会社を成長させていく、成長のエンジンです。また、システム販売事業の割合は5パーセント強となっています。

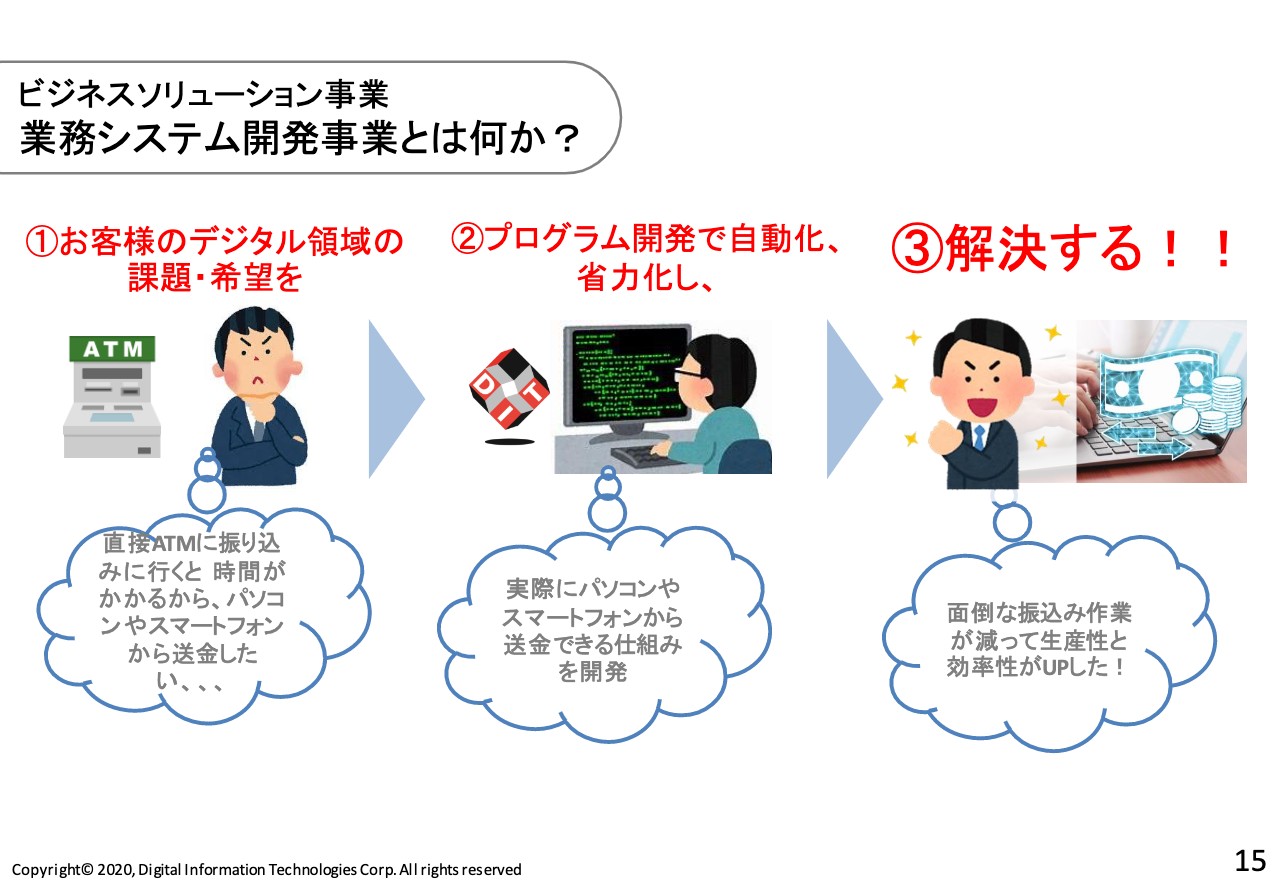

ビジネスソリューション事業 業務システム開発事業とは何か?

それぞれのセグメントでは具体的にどんなことを行なっているのかという内容に移ります。まず、ビジネスソリューション事業の業務システム開発事業については、主にインターネットを介して、いろいろなお客さまの基幹となるシステムを開発しています。金融系やECの開発などがカバー領域とするところです。

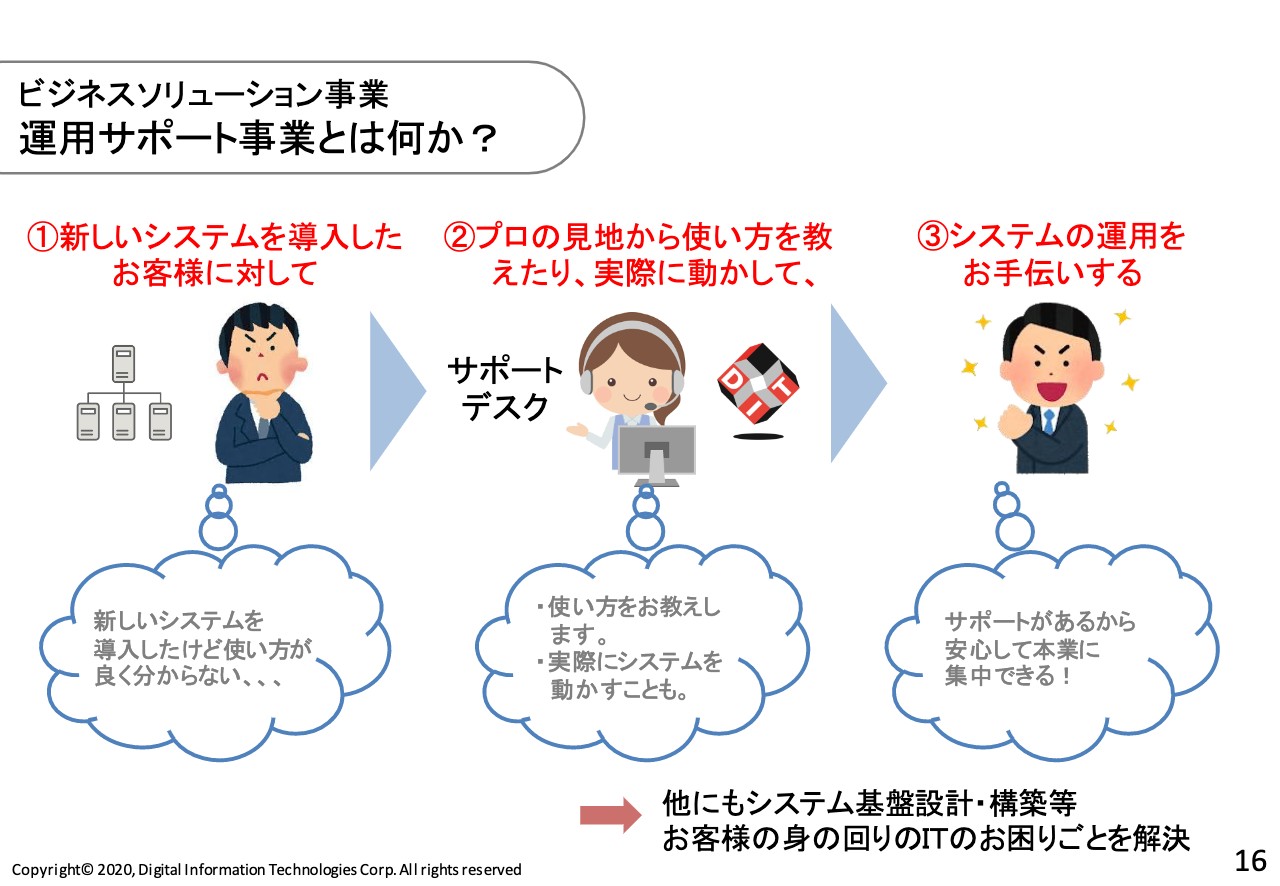

ビジネスソリューション事業 運用サポート事業とは何か?

運用サポート事業は、お客さまご自身がお持ちのシステムで、自社のリソースだけでなかなか運用しきれないところに関して、我々が人を送り込んでしっかり運用サポートするという事業です。

ビジネスソリューション事業

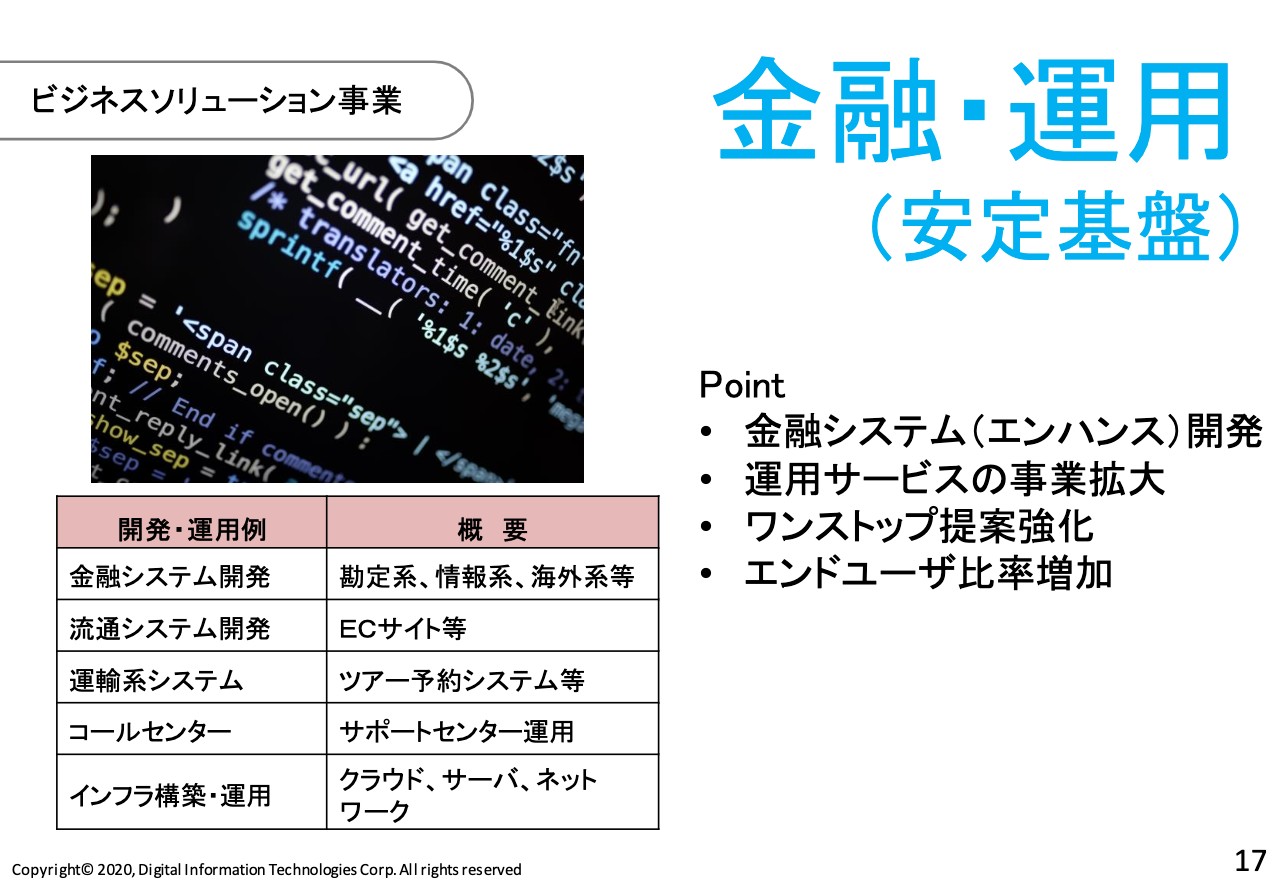

ビジネスソリューション事業の特徴は、先ほどお伝えしましたとおり、金融や運用を強みとしていますので、本当の意味での安定基盤になっています。ポイントとして何点かスライドに記載しています。金融系についてはエンハンス開発で、1度作った大きなシステムをずっと保守開発しながら、そのシステムを継続させていくのですが、このエンハンス開発の比率は、業務システム開発の中の70パーセントぐらいを占めており、大きな景気の変動に左右されることがありません。開発と言っても、1度作った仕組みの機能追加、性能向上の保守的な開発のため、非常に安定した基盤になっています。

ポイントの2つ目ですが、ここ数年ずっと運用を事業拡大しています。この運用サポートも、基本的には95パーセントぐらいがお客さまから年間オーダーをいただけるビジネスモデルになりますので、ここに関しても景気動向に大きく左右されることなく継続できます。そのような意味では、ビジネスソリューション事業が我々の中の本当の安定基盤になっています。

残り2つの領域のポイントについてです。開発から運用サポートまでワンストップでお客さまが実現したいことを我々が支援して実現させられること、また、同業他社と比べてエンドユーザーの比率が高く、増加傾向であることがこのセグメントの特徴となっています。

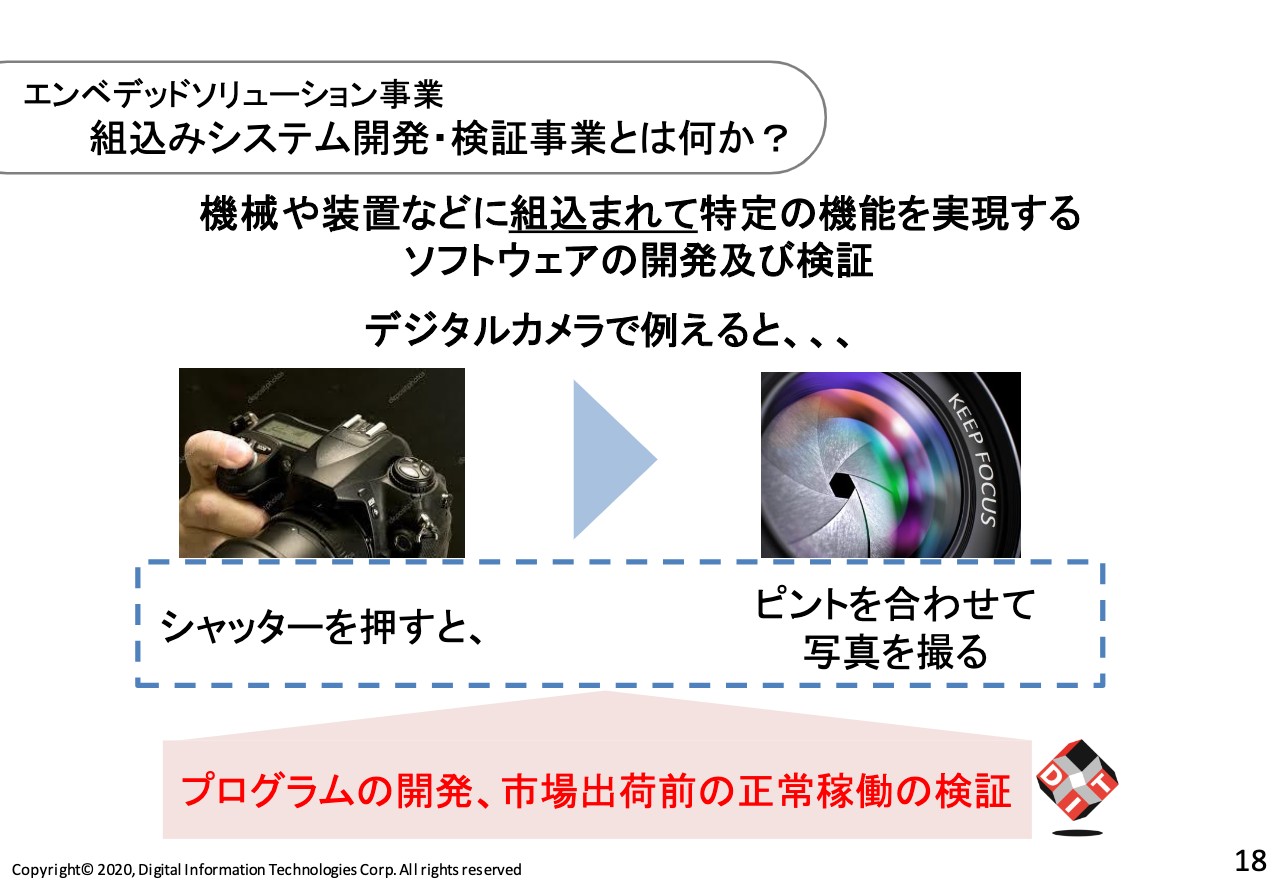

エンベデッドソリューション事業 組込みシステム開発・検証事業とは何か?

続いて2つ目のセグメント、エンベデッドソリューション事業についてご説明します。こちらは組込み系の開発および検証ということで、直近ですと車関係が主軸になるのですが、組込み系の開発を一言で言うと、機械や装置などに組込まれて特定の機能を実現するソフトウェアの開発および検証ということになります。先ほどのビジネスソリューション事業はお客さまが業務を行なっていく上でのITのシステムというところになりますが、エンベデッドソリューション事業はスマートフォンや車載機器、スライドの図にありますカメラなども含めた、機器の中のいろいろなものの機能を実現するためのソフトウェアの開発および検証になります。

とくに検証がこの事業エリアの特徴になっています。一般のお客さまが使う製品のため、世の中に出たあとに不具合が発生すると大問題になります。世の中に出る前にきちんと動くことを検証していくということも併せた事業領域がエンベデッドソリューション事業になります。

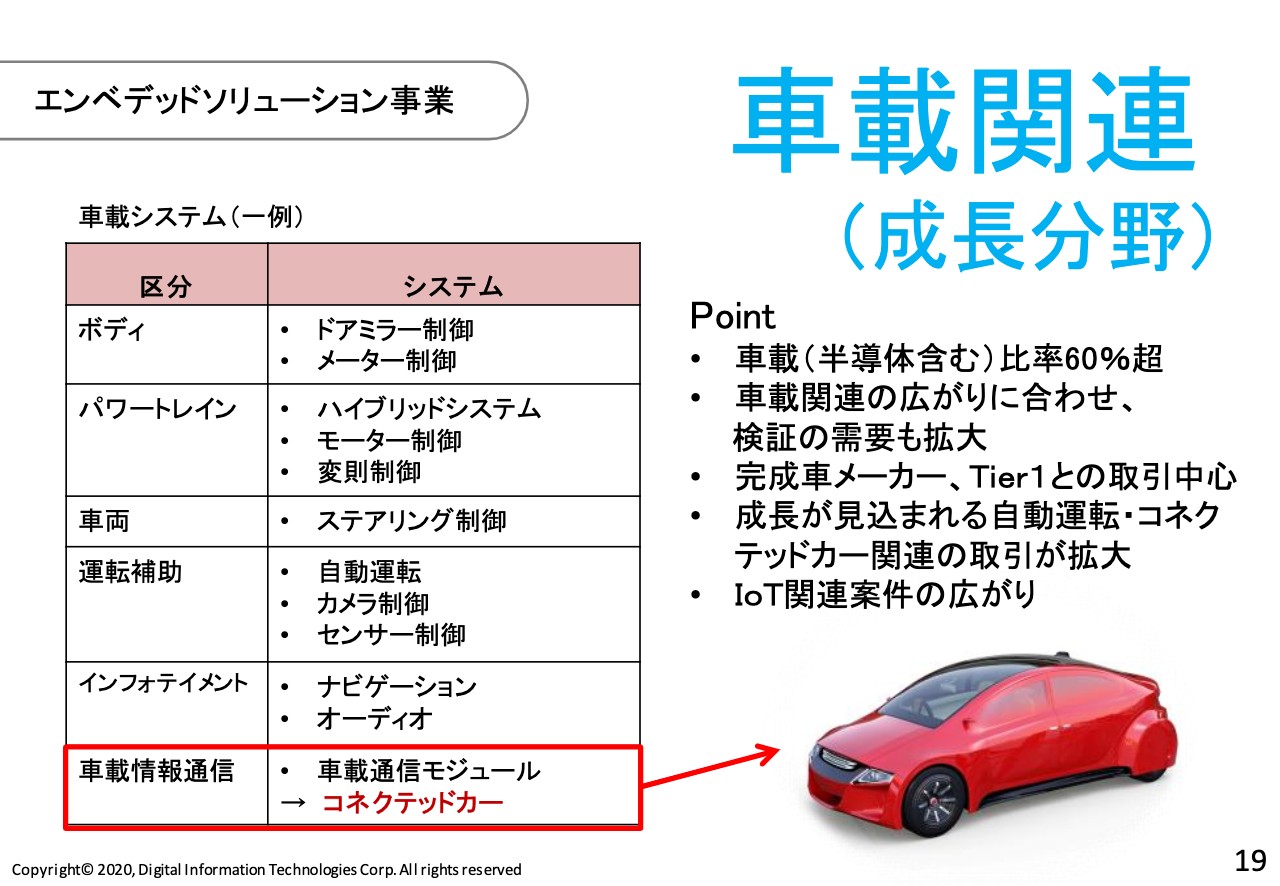

エンベデッドソリューション事業

エンベデッドソリューション事業の特徴になります。当社は、世の中的にも成長分野と呼ばれている車載関連のカバー領域が非常に高く、ポイントに記載していますが、半導体の制御も含めた車関連の比率が60パーセント超となっています。また、車関係では検証のところも含めて非常に需要が拡大しています。

取引先としては、完成車メーカーやいわゆる部品メーカーの最上流に位置しているTier1のお客さまが中心になっています。成長が見込める自動運転やコネクテッドカーなどの取引が最近非常に大きくなっていますので、まだこのあたりは成長が見込めます。

坂本慎太郎氏(以下、坂本):こちらのセグメントに関してなのですが、15.7パーセントの市場を含む拡大が続いているということで、同業他社もこのあたりの分野でお仕事をされているところがけっこう伸びています。完成車メーカーやTier1パーツメーカーの上位もそうなのですが、けっこう参入障壁が高いと思います。ですので、御社が参入できている理由やお付き合いの経緯があるからこそ、ここの分野での御社の売上も伸びているのだと思います。そこで質問なのですが、参入の難しさやその専門性について教えてください。

市川:専門性というところでは、我々はもともと車関係の仕事は細々となのですが、始めてもう20年超ぐらいになります。車関係の中でも、セキュリティを大事にした開発手法をよく知っているところが強みの1点目になります。

2点目としては、自動運転も含めたコネクテッドカー、通信というところが鬼門になってくるのですが、我々は携帯電話の開発で通信というところももう20年以上手掛けてきています。

そのような強みがあることに加えて、我々はマイコンを制御するというところで、マイコンメーカーとのお取引があるのですが、こちらも20年以上の付き合いがあり、肝になる技術は20年以上ずっと手掛けてきています。組込み系の会社は小規模な会社がけっこう多いのですが、我々はそれなりの規模感も持っているということで、完成車メーカーやTier1メーカーのところは研究開発から入り込んでじわじわと拡大しています。

坂本:自動車メーカーは、新型コロナウイルスの影響を一番受けやすいセクターの1つだと思うのですが、これからずっと自動運転の開発費は削れないと思います。新型コロナウイルスの関係で、本業で今ひとつな部分の設備投資の抑制があるのかなと思うのですが、そのあたりで、足元の状況はいかがでしょうか?

市川:足元ですと、やはり完成車メーカーの決算状況は決して芳しくない状況ですので、その中でいろいろな投資を削っていく傾向のようなのですが、いわゆる「CASE」と呼ばれる自動運転やコネクテッドに関しては、基本的に投資は維持継続の方向性だと聞いています。ただ、今までみたいにぐんぐん伸びているかというとそうではなく、新型コロナウイルスの状況がある程度収束するまでは横ばいだと思います。

八木ひとみ氏(以下、八木):ビジネスソリューション事業、エンベデッドソリューション事業についてそれぞれお話をいただいたのですが、話せる範囲で構いませんので、主な取引先を教えていただけたらと思います。

市川:個別ではなかなか言いにくいですが、例えば、メガバンクや大手通信キャリア、いわゆる車関係のTier1と呼ばれる部品メーカーや、完成車メーカーなど、IT投資に対して年間でそれなりにきっちりお金を使われるところがほとんどですので、安定して仕事をいただけるような関係です。

八木:金融や通信関係の企業に強いというのは何か背景があるのでしょうか?

市川:そのようなところに参入して人的チャネルも活用する中で、3次請けから2次請けへ、2次請けから1次請けへと少しずつ商流を上げていき、規模も拡大しています。我々は38期目の会社ですので、地道に歴史を積み上げていく中で、存在価値を高めていくというかたちでしょうか。

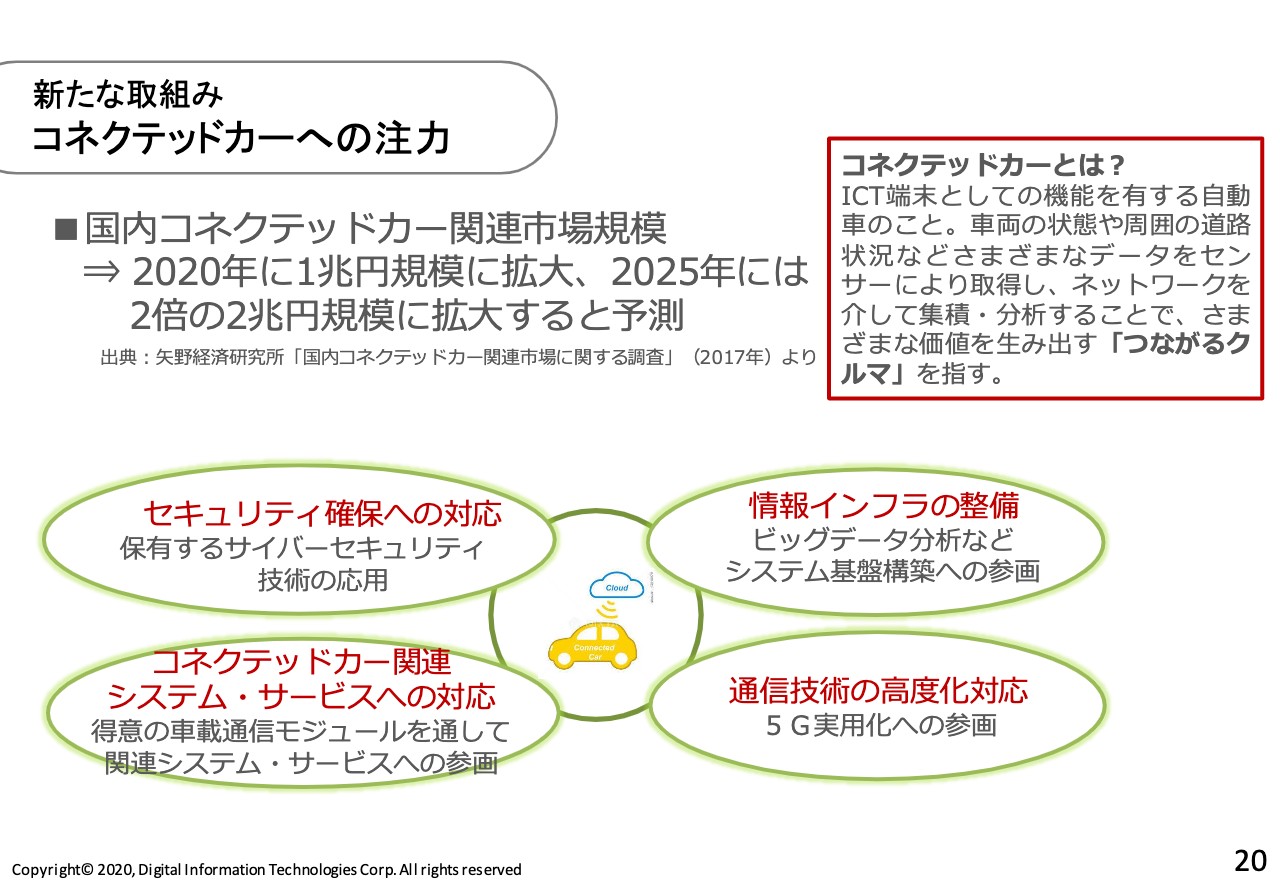

新たな取組み コネクテッドカーへの注力

市川:コネクテッドカーについては、2020年の1兆円規模から2025年には2倍の2兆円規模になる予測ということで、ここに関してはまだまだ市場規模は拡大していきます。今後、5Gの実用化やセキュリティももっと強化しなければいけませんし、ビッグデータの活用など、まだまだこの領域を伸ばせると考えています。

新たな取組み IoTを活用したサービス

IoTというキーワードについては、今後まだまだ伸びていくと思っています。

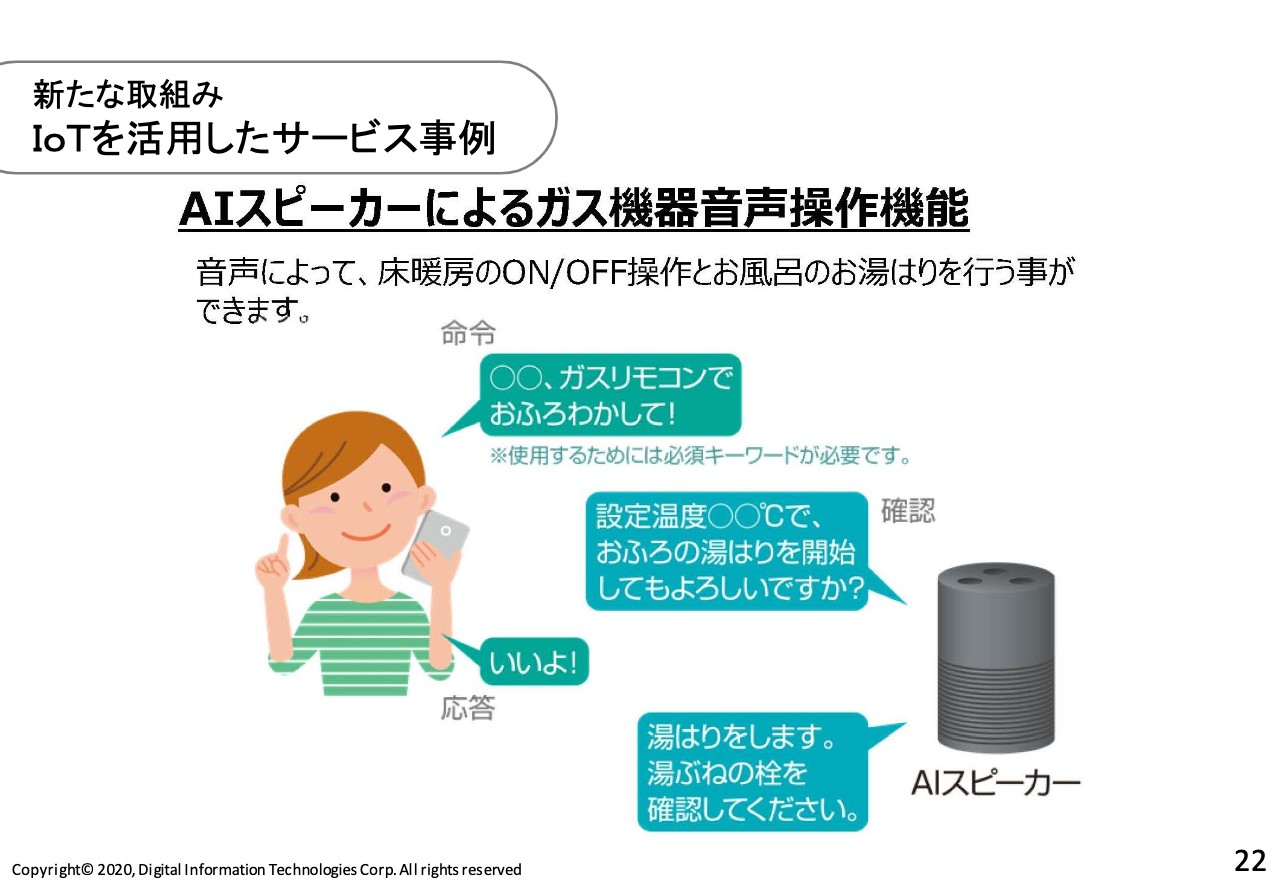

新たな取組み IoTを活用したサービス事例

IoTの領域でいろいろな仕事をさせていただいている中で、大阪ガスと一緒に取組ませていただいた事例があります。スマートフォンから自宅にあるAIスピーカーに通信し、お風呂を自動的に沸かすという、いわゆるIoT家電という使い方でのシステム開発などを行なっています。この中で、IoTをキーワードにした仕事はまだまだ拡大していくと思っています。

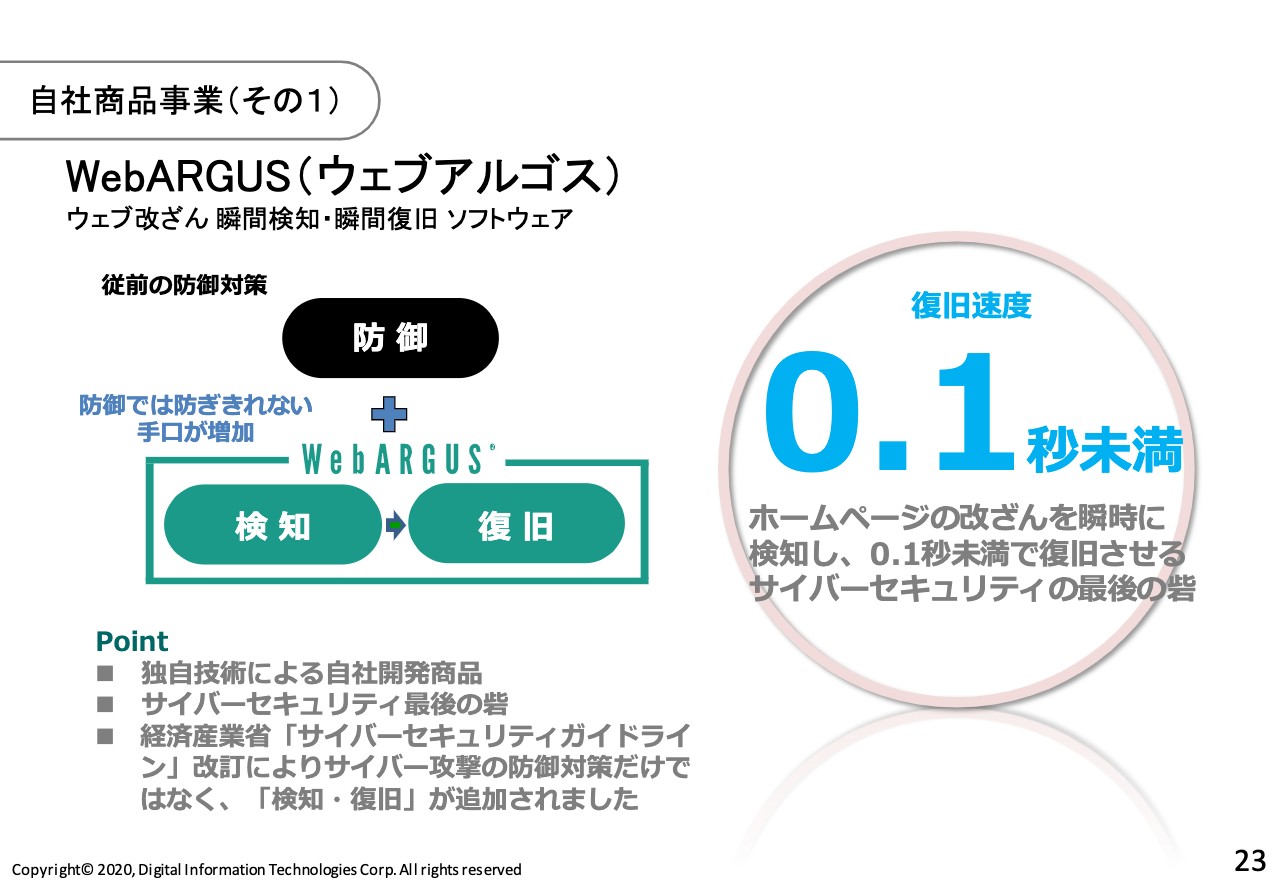

自社商品事業(その1)

続いて3つ目のセグメントに移ります。先ほど、自社商品が2つあるとお伝えしましたが、1つ目はセキュリティに絡む「WebARGUS」になります。こちらは、Webサイトの改ざんに対して瞬時に検知して一瞬で復旧するというソフトウェアです。

今までセキュリティの商材では、防御するという製品が世の中にたくさんあるのですが、その攻撃をする側はいろいろ手を変え品を変え攻撃してきます。その中で、いくら守ったとしてもいたちごっこになってしまいます。我々は、改ざんされたとしても瞬時に検知して、瞬間的に復旧することによって実害をほぼ「0」にすることができると、考え方を大きく変えました。検知してから復旧するまでの時間は0.1秒未満ということですので、実害をほぼ「0」にできます。

2年前に経済産業省でサイバーセキュリティのガイドラインの改訂が行なわれたのですが、その中で、防御対策だけではなく「検知・復旧」が追加されたことにより、最近非常に引き合いを伸ばしている商材です。

動画視聴

私の説明だけではわかりにくいところもあるかと思います。動画がありますので、こちらをご覧いただければと思います。

八木:おもしろいVTRですね。わかりやすかったです。

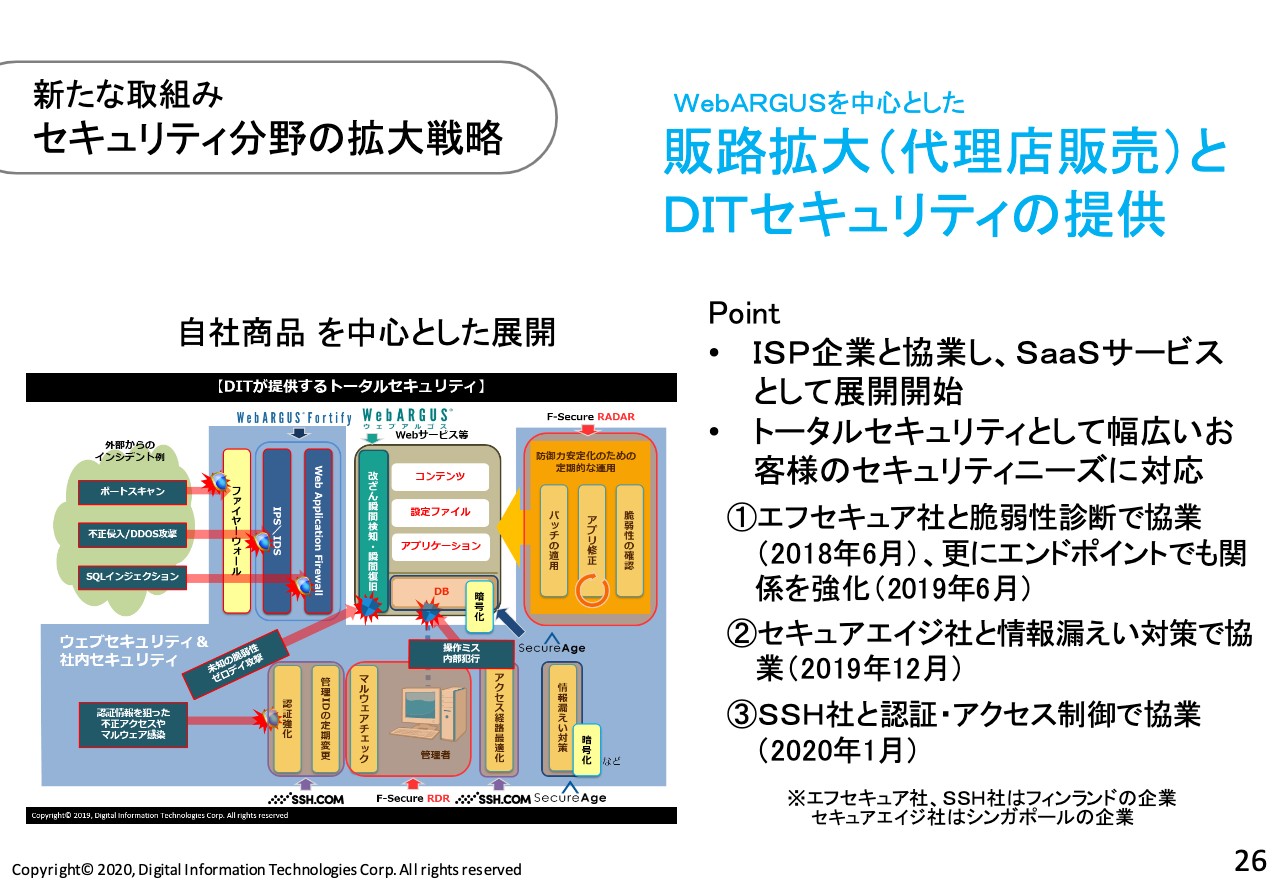

新たな取組み セキュリティ分野の拡大戦略

市川:この商材は、基本的には直販を中心に営業活動をしているのですが、より販売を促進するために、今後は代理店販売を推進していきたいと考えています。その中で、ポイントに記載していますISP企業との協業を行なうことによって、「WebARGUS」のSaaS展開を始めています。将来的にここをどんどん拡大することによって、代理店販売を活性化させていきたいと思っています。

セキュリティは本当に幅広い領域になりますので、その中で自社のプロダクトだけではなく、いろいろな会社と協業することによって、いろいろな会社のセキュリティニーズをきちんと把握して対応するということを行なっていきたいと思います。

そこで、エフセキュアというフィンランドの会社と協業することによって、システム全体のどこが悪いのかという、いわゆる脆弱性診断を行なうサービスを始めています。また、セキュアエイジやSSHと協業することによって、我々が持っていない商材を仕入れて販売し、お客さまのセキュリティに寄与していきます。そのようなDITセキュリティ、トータルセキュリティというところを併せて進めていくかたちで、この事業領域を拡大していきたいと思っています。

坂本:「WebARGUS」について、先ほどのVTRを見てもそうなのですが、防御と復旧が両方できるということが強みですよね。これは、同業他社の製品もこの性能が備わっているのでしょうか? それとも御社独自の強みや最近のトレンドなのでしょうか?

市川:我々の大きな特徴は瞬間検知、瞬間復旧であり、瞬間で検知してから瞬間で復旧するまで0.03秒ぐらいで行なえますが、ここまで早く行なえる製品は、我々の「WebARGUS」だけになります。ここ最近セキュリティのニーズが高まる中で、他の製品にはないものを我々は持っていますので、そのような意味で非常に引き合いが強くなっています。

八木:スピード感に関して優位性があるということですね。

坂本:自社開発のソフトですので、組込みもある程度の利益を取ることができると思うのですが、このまま売上がどんどん伸びていけば、利益率もさらに向上するというイメージでしょうか?

市川:おっしゃるとおりです。ちょうど1期前の採算分岐点で黒字化しています。

坂本:今後伸びてくると利益も戻ってくるというようなかたちですね。

自社商品事業(その2)

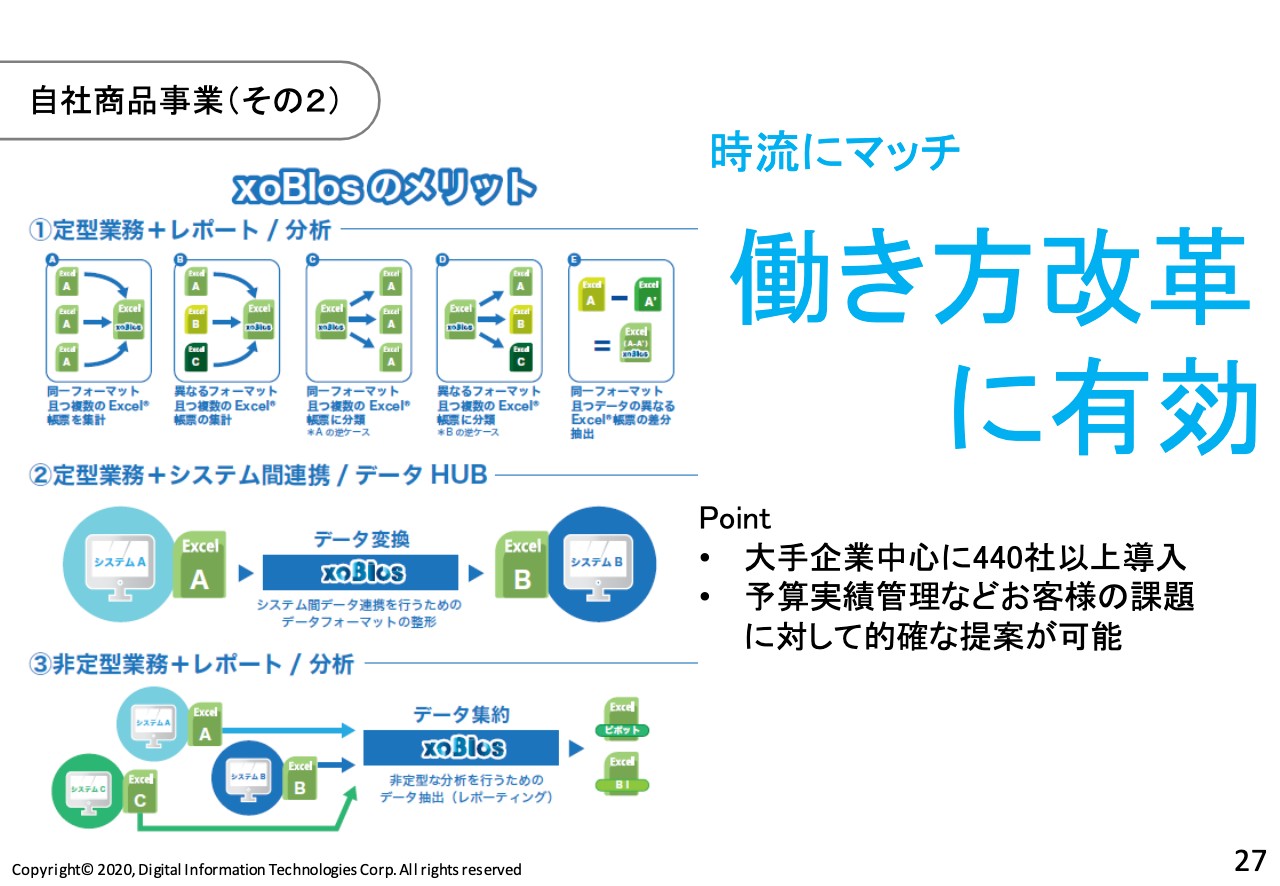

市川:自社商品その2は「xoBlos」といいます。右側から読んでソリューションボックスで略称ソルボックスにしようと思ったのですが、すでに商標があり、逆から「ゾブロス」としました。

2010年にエクセルの便利ツールのようなかたちでリリースしたのですが、当時はほとんど売れませんでした。ですが、2年ぐらい前に働き方改革があり、その中でITの商材としてRPA製品が世の中に出ていく上で、RPA製品を導入したからと言って必ずしも企業の業務効率化につながるわけではない、ということがありました。

いろいろなシステムから出てきたデータをきちんとつなぎ合わせるといったことも含めて、RPA製品単体ではなかなかできないことが、「xoBlos」と組み合わせることによって実現可能だということで、2年ぐらい前のRPA製品が世の中に出ていくことと併せて、我々の商材が売れていったというかたちになります。

ポイントに「大手企業を中心に440社の導入」と記載していますが、その半分がこの2年間でクローズしました。この2年間で年間100社ぐらいがクロージングしているということで、ぐっと伸びている商材です。

坂本:伸びている背景として、営業に注力しているポイントは何かありますか?

市川:我々の導入企業の中で比較的大きな企業の1社が、RPA製品と「xoBlos」を導入したことによってすべての業務が効率化されたということを、いろいろなところでアナウンスしていただくことで、そのお話を聞いたお客さまから自らお問い合わせをいただいているため、我々があまり一生懸命営業しなくても、この2年間は比較的売れてきました。

坂本:海外でも大きな企業でこのようなソフトが開発されていると思うのですが、やはり日本で開発したソフトというのがポイントでしょうか?

市川:エクセル業務やデータの連携も含めたところに関して、最初に設定すればよいということと、それを実際に使われた企業からの口コミといったところがあると思います。

坂本:それはよいですね。

新たな取組み(その2)付加価値の追求

市川:「xoBlosプラスワン構想」ということで、RPA製品以外にもいわゆる会計のパッケージ製品やERP製品との連携も含めて、いろいろなシステムをつなぎ合わせることでの付加価値を認めてもらっていますので、我々としては営業戦略の一環として「xoBlosプラスワン構想」を掲げています。

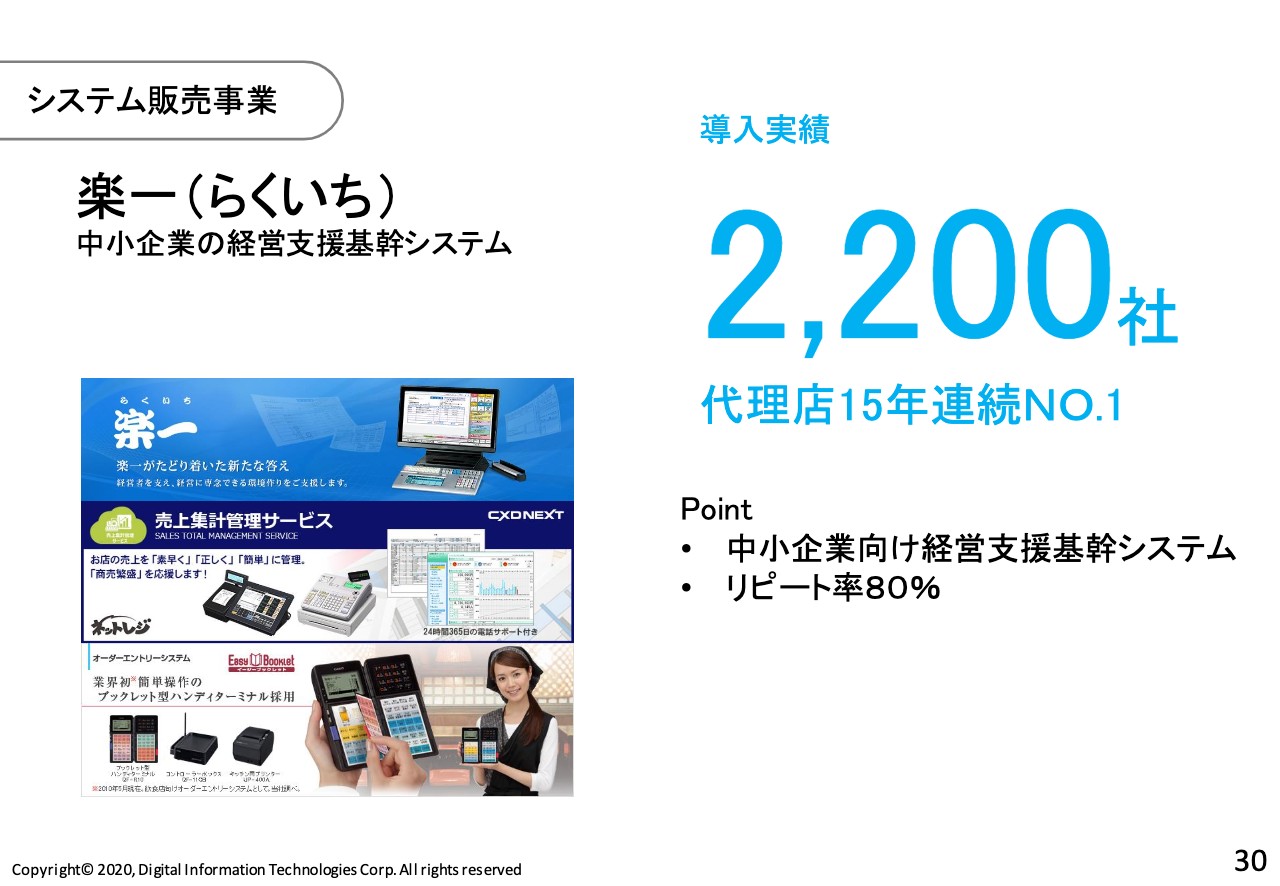

システム販売事業

最後のセグメントはシステム販売事業です。こちらは子会社のDITマーケティングサービスが行なっているところなのですが、カシオ計算機製の「楽一」という商材の販売が中心となります。販売事業なのですが、すでにユーザーが2,200社ほどおり、そのようなところが当社の強みになっています。「楽一」は約5年から6年のリースで販売しているのですが、新しい「楽一」が出てリプレースしていただける比率が80パーセントということで、非常に安定したビジネスになっています。

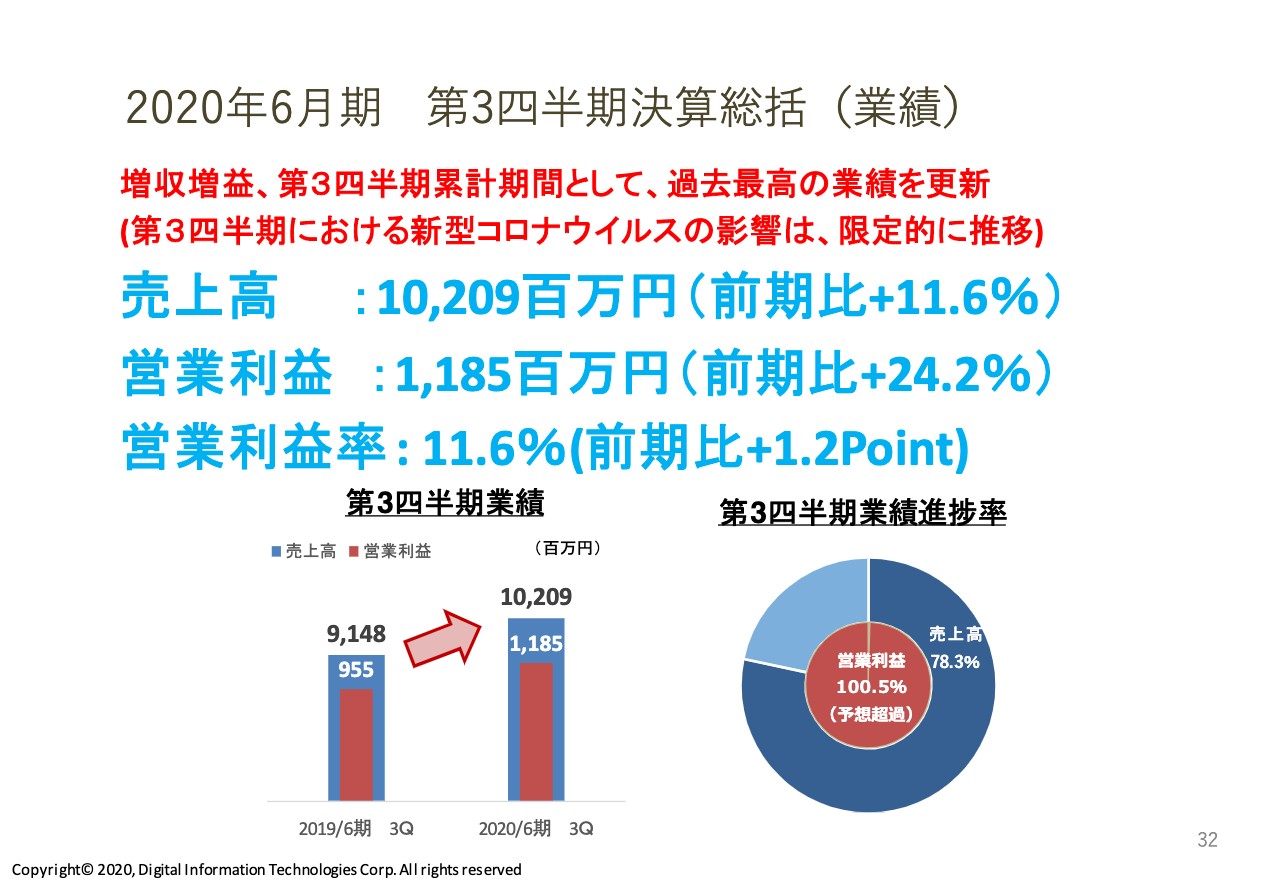

2020年6月期 第3四半期決算総括(業績)

第3四半期の業績についてご説明します。新型コロナウイルスの影響は非常に限定的に推移することができており、過去最高の業績を上げることができています。売上高は前期比で11.6パーセントほど伸ばしています。また、営業利益は、前期比で24.2パーセントほど伸ばしています。営業利益率も前期比で1.2ポイント伸ばし、第3四半期までの累計で非常に順調な業績を上げることができています。

新型コロナウイルス対策について

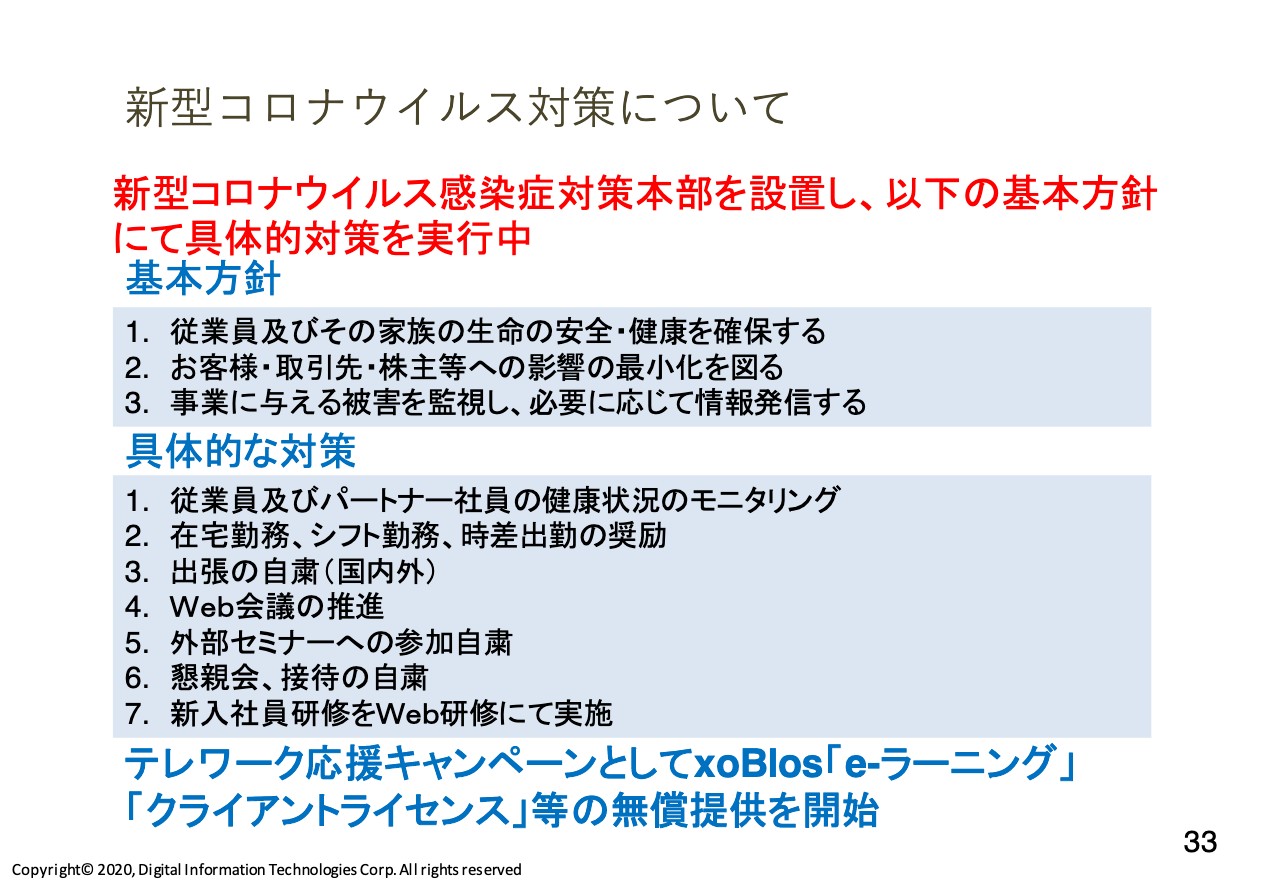

新型コロナウイルス対策ということで、基本方針を掲げました。一部出勤してもらわなければいけなかった社員もいたのですが、具体的な対策をしっかりと打ち、お客さまともきちんとやり取りをし、感染者「0」で、基本的にはあまり大きな影響を受けずに推移させることができています。テレワークで、会社全体としては出勤する社員を20パーセントぐらいに抑え、80パーセントは在宅というかたちで進めることができています。

また、自社商材のキャンペーンを行なったりもしています。「xoBlos」については、テレワークを導入しているお客さまに対して無償提供を行ない、自社商品でクロージング等々販売促進ができていないところに関しても活用して対応しているところです。

業績予想の上方修正と配当予想の増配修正

中期計画、連結の業績予想については、2020年6月1日に、全事業セグメントが好調であることや、新型コロナウイルスの影響もある程度限定的だと判断し、業績予想の上方修正と配当予想の増配修正を行なっています。

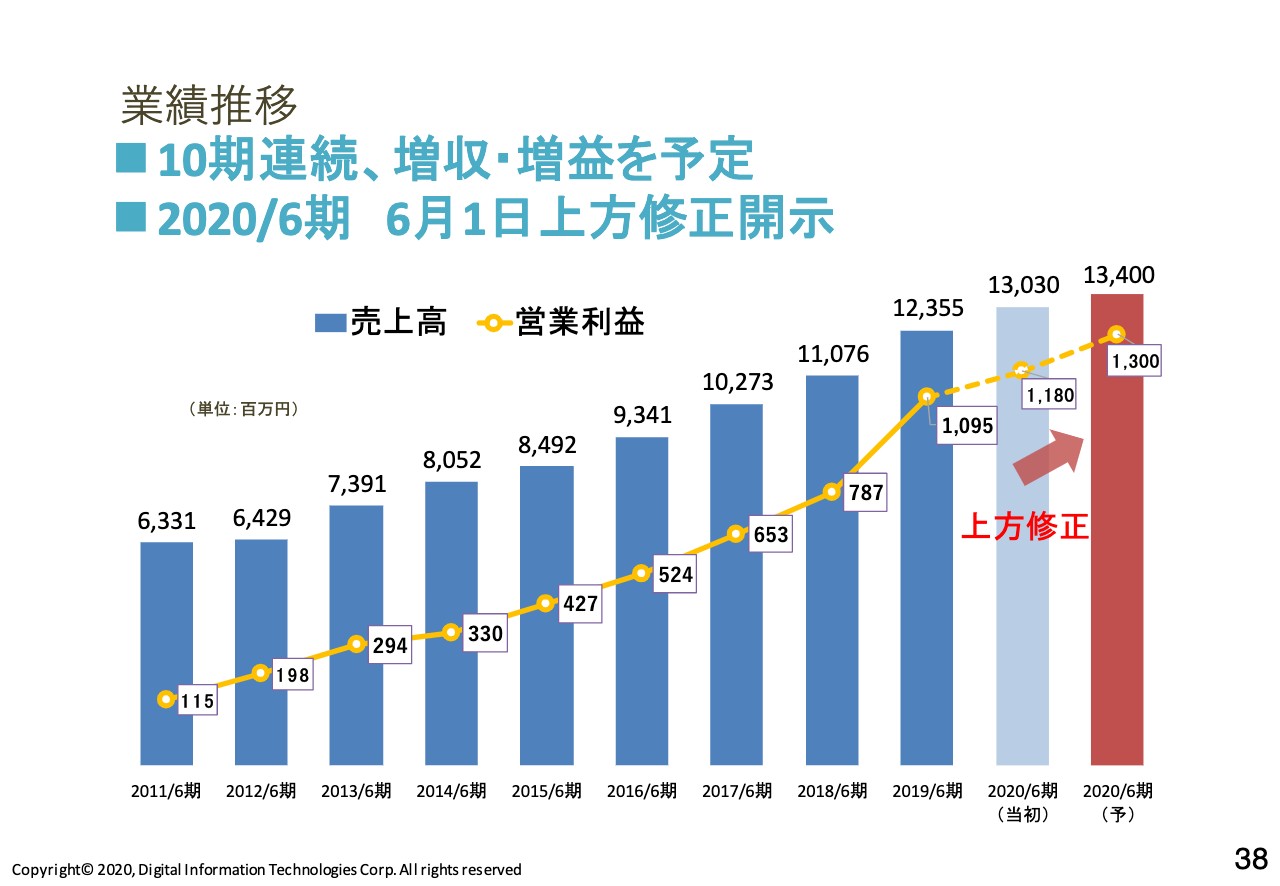

業績推移

すでに開示済みですが、売上高134億円、営業利益13億円に業績を修正しています。

株主還元(配当+自社株式購入)②

株主さまへの還元ということで、配当性向30パーセント以上をキープし、2円増配としました。

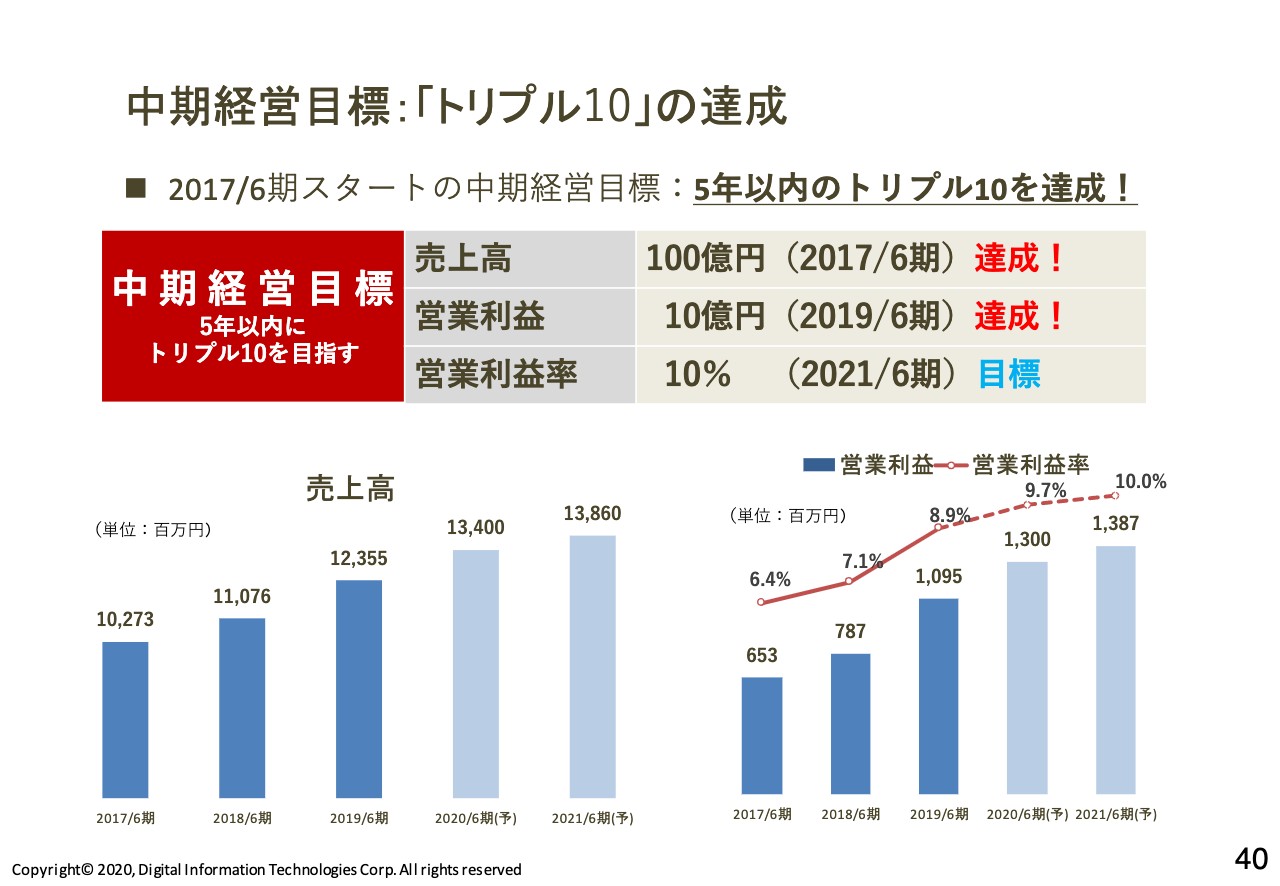

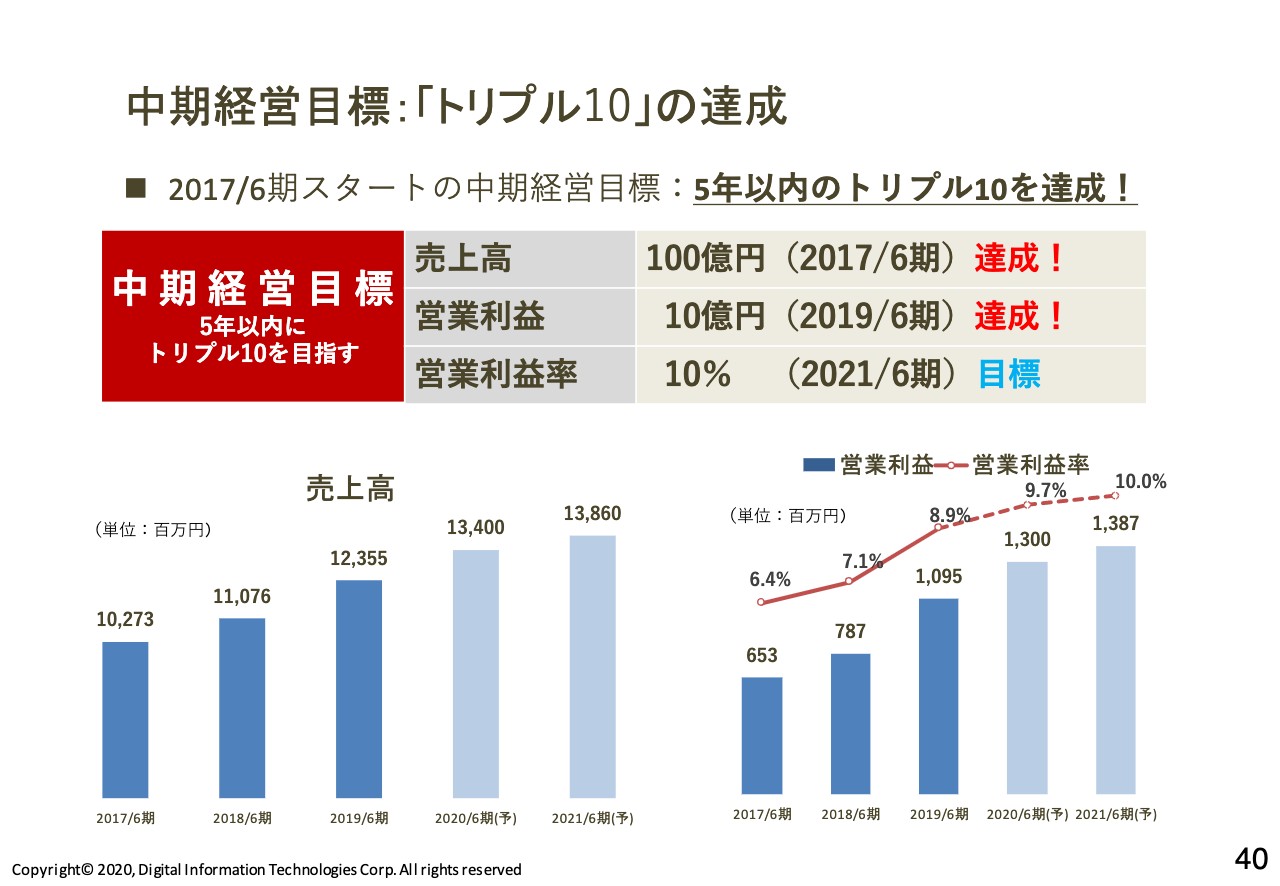

中期経営目標:「トリプル10」の達成

中期経営目標「トリプル10」を掲げています。5年以内のトリプル10を達成ということで、すでに2017年6月期に売上高100億円を達成しています。営業利益の10億円も2019年6月期に達成しており、営業利益率10パーセントについては2021年6月期の目標としています。これは、1期前倒しにできるかできないかという状況です。弊社の説明は以上です。

質疑応答:中期経営計画における新商品の開発

八木:それでは、質問に移らせていただきます。

坂本:視聴者からいただいたものも含めて質問します。

八木:まず私から質問させていただきます。7ページの資料の中期的成長モデルを見せていただいたのですが、中期経営計画の2021年6月期の成長要素の部分で、自社製品の上に新商品があります。これはもう開発の目処が立っており、これだけ成長要素として押し上げていくという見通しが立っているため、こちらに入れているということなのでしょうか?

市川:当然、自社商品として新しく開発しているものもありますが、ただ本当にここに乗るかどうかはもう少し営業的な努力も必要かなと思います。ここを乗せるために、製品開発を行ないながらマーケティングも併せて行なっていくというところです。エリアとしては、我々はセキュリティという領域で非常に強みがありますので、セキュリティの「WebARGUS」をIoT製品の中に入れて守っていくというところが1つ目になります。

もう1つ、セキュリティの延長線上で、いわゆるCMSと呼ばれているホームページを作るような、コンテンツマネジメントシステムについての新しい商品開発を行なっています。このCMSと「WebARGUS」を組み合わせることによって、よりセキュリティに関して強度が増すものの開発や、業務効率化の「xoBlos」とRPA製品を組み合わせた、いわゆる統合プラットフォームの開発も順次進めています。今まで強みとしていた領域をさらに広げながら、そのような部分での自社商品の開発と販売がここに乗ってくる要素です。

質疑応答:商品開発への新型コロナウイルスの影響

八木:先ほど、売上にはほとんど新型コロナウイルスの影響がなく、また80パーセントがテレワークというお話でした。今進めている商品開発について、新型コロナウイルスの影響はないのでしょうか?

市川:トレーニングが必要な若手社員は一緒の職場で先輩社員と開発を進める必要があるのですが、基本的に自社商品は中堅以上のベテラン社員中心で開発を行なっています。新型コロナウイルスの影響で自宅で作業したとしても、定期的にWebミーティングなどを行ないながら進めていきますので、あまり影響はないと思っています。

質疑応答:中期経営計画の2022年6月期以降のイメージ

坂本:私もそうですが、事前質問も含めて中期経営計画についての質問が非常に多いため、40ページについておうかがいしたいと思います。中期経営計画を前倒しで達成というのは非常にすばらしいですが、中期経営計画は途中で修正されることがけっこう多い中で、早期に達成しているというのは、やはりすごいと思います。

まず、この2022年6月期以降のイメージを教えてください。当然まだ真っさらでしかないかもしれませんが、数字というよりはどういう分野に力を入れていきたいかを教えていただければと思います。また、今回の中期経営計画について、今でも高いほうだと思うのですが、この利益率10パーセントをどうクリアしていくのかというところを教えていただけたらなと思います。

市川:基本的に利益率の改善という部分では、今までお客さまの商流を上げていくことや、請負の案件でお客さまの方に人を送るだけではなく、得意の領域をきちんと受けること、車関連ではなかなか他にできる会社がいませんので、それなりの単価の設定ができることなど、そのような中で地道に収益力を上げてきています。

ここからさらに利益、収益力を上げていくには、自社商品が採算分岐点を超えた段階ですので、どれだけ売上を伸ばせるかにかかってくると思います。逆にそこを伸ばすことができれば、同業他社に比べて非常に高い収益力を実現することが可能だと思っています。基本的には、その次の中期経営計画でこの自社商品のところにより注力していきます。

八木:広告宣伝費などもかけていきますか?

市川:広告宣伝費も当然使わないといけないと思いますね。

坂本:そうですよね。そこはおそらくパッケージやソフトから得られる利益と調整ができると思います。ただ、先行部分がうまく取れないかもしれませんが、取ることができる程度で行なえばよいと思いますし、楽しみな分野ですよね。

質疑応答:自社商品の売上の比率

坂本:IRのお話でもあったのですが、個人投資家は売上の比率にとてもこだわる人が多いと思います。実際にストック部分もそうなのですが、やはり「サブスクにしている部分の利益率は当然高いものだ」「パッケージだから高いものだ」と思っている投資家も多く、この手のIRになると必ず質問が入るので、ここは少し触れておきたいなと思います。

御社の場合は組込みの部分において参入障壁が高いところで、ある程度の利益率をあげられることに加えて、自社商品ですので、僕は「割合がどうだから買いだ」ということではないと思っているのですが、そのあたりの今の割合を教えていただけたらなと思います。

組込み部分がありますので、なかなか難しいのですが、今後増やしていきたいかというイメージでよいかと思います。組込みの部分の発見や開発というところはあるかなと思いますので、繰り返しになってしまいますが、自社商品の拡販についてもう少し補足いただけたらなというところです。

市川:ストックフローに関しては、大きなセグメントがいくつかある中で、ビジネスソリューション事業のところは確かに人が動く部分ですので、必ずしもこれがストックかというと、なんとも言えません。

我々の中では、基本的には運用サポートのところがストックだと思います。また、保守開発もどちらかと言うとストックですので、ビジネスソリューション事業に関しては、70パーセントから80パーセントぐらいはストックなのかなと思います。

エンベデッドソリューション事業に関しては、基本的には新しい製品の開発で、2年から3年のスパンになっており、半分ぐらいは新しく獲得していかなければいけない仕事です。「CASE」と呼ばれ、世の中的にも伸びており、我々に強みがある領域というのは、今後も獲得できる部分ではありますので、そこまで変動しないかなと思います。

自社商品については、基本的にはライセンス販売はストック型になります。そこをどう伸ばしていくかというところに関しては、直販である程度数字が作れてきていますので、いかに代理店販売を促進していくかにかかっていると思います。代理店販売はまだ緒に就いたばかりですが、ここを拡大していくことが肝かなと思っています。

質疑応答:開発拠点の愛媛について

坂本:視聴者からの質問で、一番最初に投稿されたのが開発拠点についてのお話なのですが、人件費なのか、それとも実はIT人材がいるのかなど、愛媛県に開発拠点を構えられた理由を教えてください。また、ここの事務所というのは開発をしているのか、それとも何か他のことを行なっているのかも含めて教えていただけたらなと思います。

市川:きっかけとしては、当社の創業社長で現会長の市川憲和の出身地が愛媛県で、県や市から企業誘致を受けていました。愛媛県で仕事を確保していくのはなかなか難しいため、会社全体としてどうしようかと悩んでいましたが、会長が鶴の一声で「やるぞ」とおっしゃいました。そこで拠点を構えてどんどん採用して、初期メンバーを20名集めてスタートしました。あとは、我々としてはどう仕事を集めてくるか、そこに合わせて人をどう拡大するかというところです。

仕事の内容としてはニアショアの拠点というかたちになっています。この愛媛県の特徴としては、地元に残って仕事をしたいという意識が高いメンバーが多いため、若いころは東京や大阪でトレーニングをして、トレーニングが終わったら地元に戻し、仕事付きでニアショアの拠点として活用するという方法をとっています。拠点を構えて6年になるのですが、それが功を奏し、20名からのスタートが60名弱となっています。

新着ログ

「情報・通信業」のログ