ネットワンシステムズ、通期は増収増益 セキュリティ対策やクラウド基盤が引き続き堅調

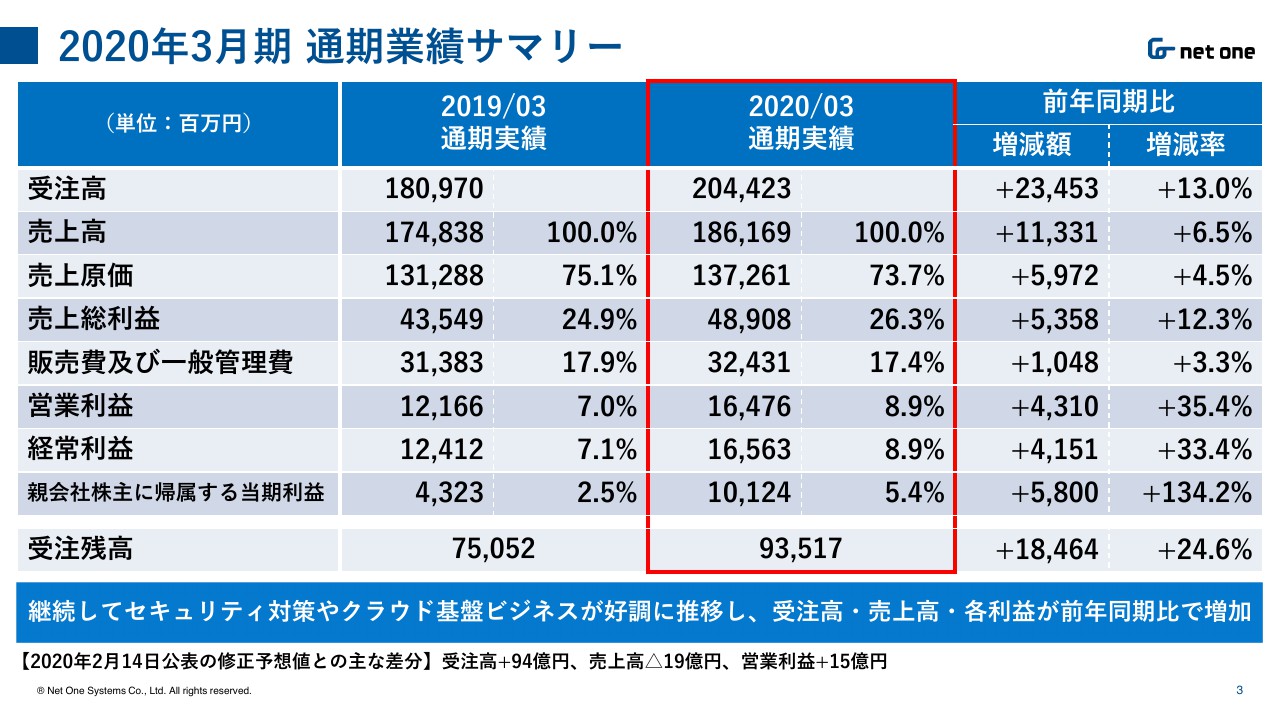

2020年3月期 通期業績サマリー

竹下隆史氏:4月1日付けで管理本部長最高リスク管理責任者に着任しました竹下です。従前は通信事業者や民間企業を担当していました。事業本部での経験を管理業務に活かしていきたいと考えています。今後ともどうぞよろしくお願いします。

それではまず、資料3ページの業績サマリーから説明します。赤枠が当期の結果です。引き続きセキュリティ対策、及びクラウド基盤ビジネスが堅調に進捗したことで、受注高、売上高、各利益が前年同期比で増加しました。

スライドの下の部分にも記載していますが、2月14日に公表した修正予想値と比較しますと、受注高、及び利益は超過して着地しました。一方、売上高については、3月の第3四半期の決算説明会でもあらかじめお伝えしたとおり、主にコロナウイルスの影響で機器の納期及び作業の遅延が発生したことで未達となりました。

個別の数字を説明します。受注高は2,044億2,300万円で、前年同期比13.0パーセント増となり、エンタープライズ市場やパートナー市場が大きく伸長しました。売上高は1,861億6,900万円で、前年同期比で6.5パーセント増となりました。売上総利益率は26.3パーセントで、計画よりも改善が進み、前年同期比で1.4パーセントポイント増となりました。

販売管理費は、計画よりも若干下回って推移した結果、比率は17.4パーセントとなり、前年同期比で0.5パーセントポイント減となりました。利益面では、営業利益は164億7,600万円、経常利益は165億6,300万円、親会社株主に帰属する当期利益は101億2,400万円と、それぞれ前年同期比で増加しました。受注残高は935億1,700万円で、前年同期比24.6パーセント増となりました。

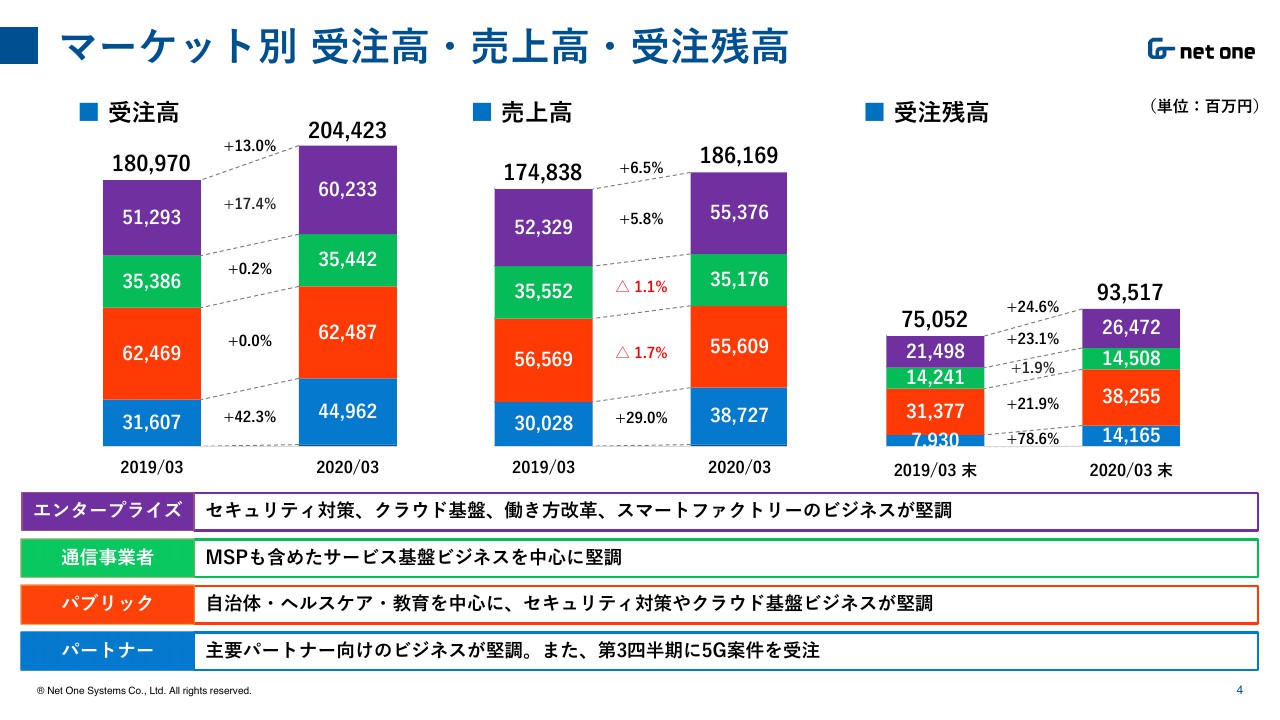

マーケット別 受注高・売上高・受注残高

続いて4ページは、マーケット別の受注高、売上高、受注残高についてです。グラフの上から順に説明します。紫色はエンタープライズ市場です。引き続きセキュリティ対策、クラウド基盤、働き方改革、スマートファクトリーのビジネスが堅調に推移しました。受注高、売上高ともに前年同期比で増加しています。

緑色は通信事業者市場です。MSPも含めたサービス基盤ビジネスを中心に堅調で、受注高、売上高ともに前年とほぼ同水準で推移しました。赤色はパブリック市場です。自治体、ヘルスケア、教育を中心に、セキュリティ対策やクラウド基盤ビジネスが堅調に推移しました。

青色がパートナー事業です。主要パートナー向けのビジネスが堅調に推移しました。第4のキャリア向けの5G案件は、年間で受注高119億円、売上高60億円となりました。残りは主に、今上期の売上を見込んでいます。

商品群別 受注高・売上高・受注残高

5ページは、商品群別の受注高、売上高、受注残高です。上から順に水色が機器、オレンジ色がサービスとなっています。「統合サービス事業」が拡大し、サービスの受注高、売上高、受注残高が順調に増加しています。一方で、機器中心の5G案件が発生したことで、受注高、受注残高のサービス比率は低下しました。サービスの受注残高が継続して増加しており、ストックビジネスが順調に伸びています。

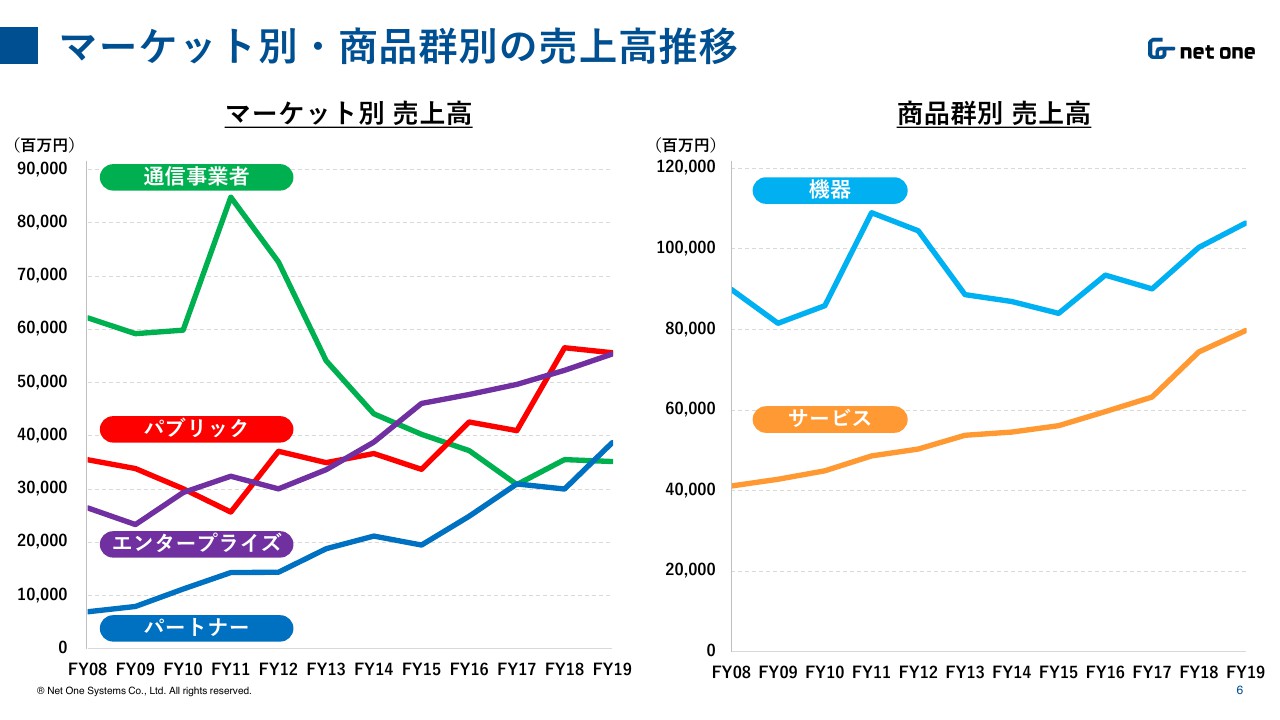

マーケット別・商品群別の売上高推移

次の6ページは、マーケット別、商品群別の売上高推移です。マーケット別では、エンタープライズ市場、パブリック市場、パートナー市場が継続して拡大傾向にあります。通信事業者市場は減少傾向が止まり、横ばいという状況です。商品群別では、機器、サービスともに継続して成長傾向にあります。

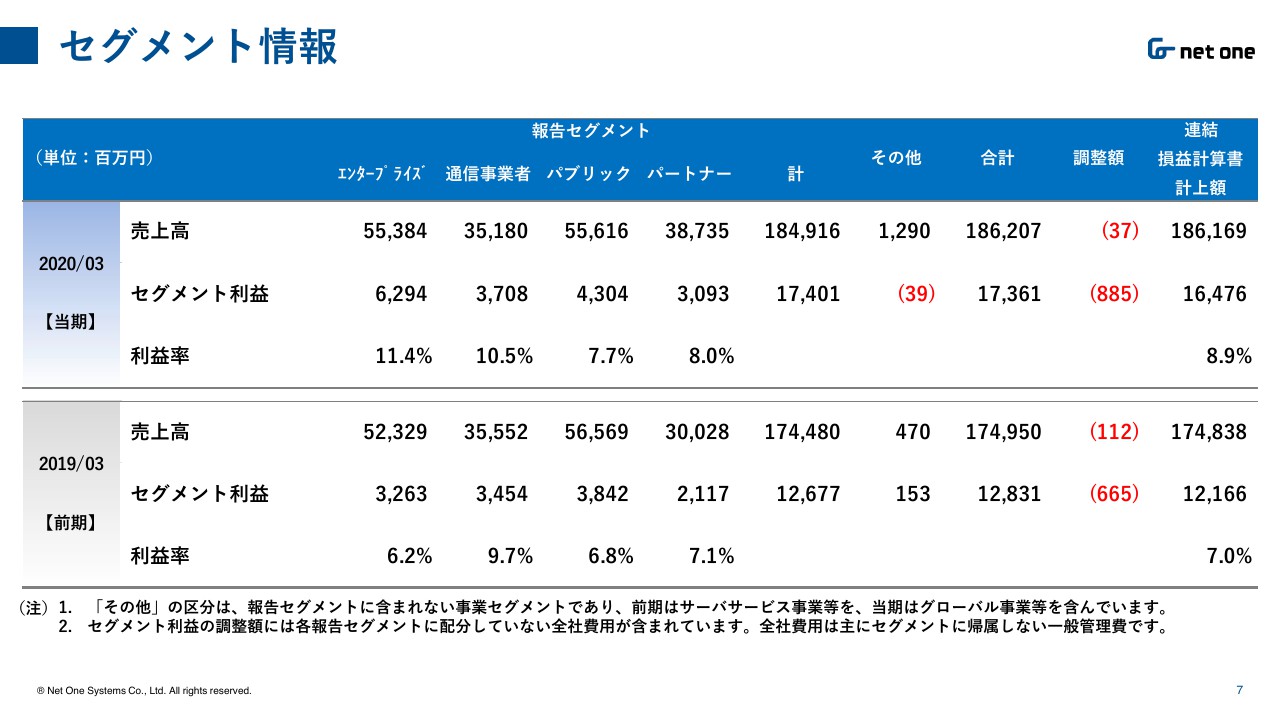

セグメント情報

続いて、セグメント情報です。資料の7ページをご覧ください。上段が当期、下段が前期となっています。エンタープライズ市場は、売上高及び売上総利益率が拡大したことで、セグメント利益が増加しました。通信事業者市場と、パブリック市場は売上高は微減したものの、売上総利益率が改善したことで、セグメント利益が増加しました。パートナー事業は、機器中心の5Gビジネスによって、売上総利益率は低下したものの、売上高が増加したことで、セグメント利益が増加しました。

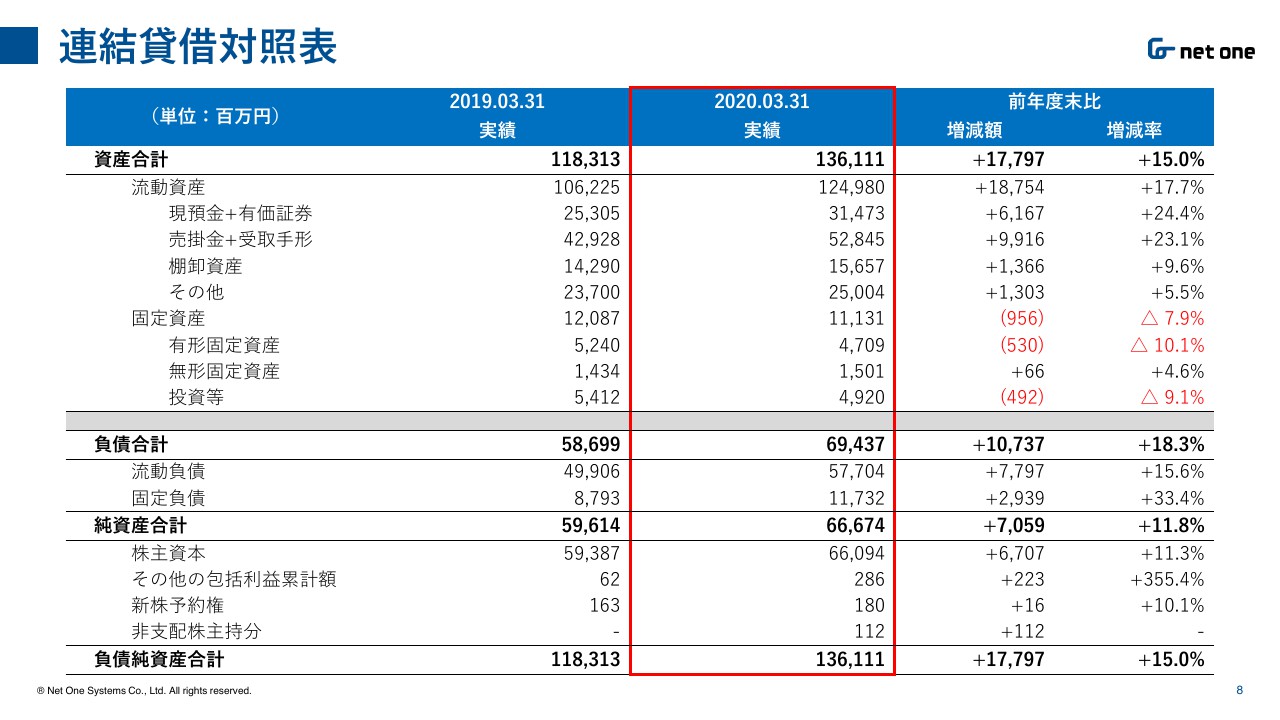

連結貸借対照表

続いてB/Sです。8ページをご覧ください。前期末との比較表を記載しています。事業の拡大に伴い、資産合計、負債合計、純資産合計がそれぞれ増加しています。

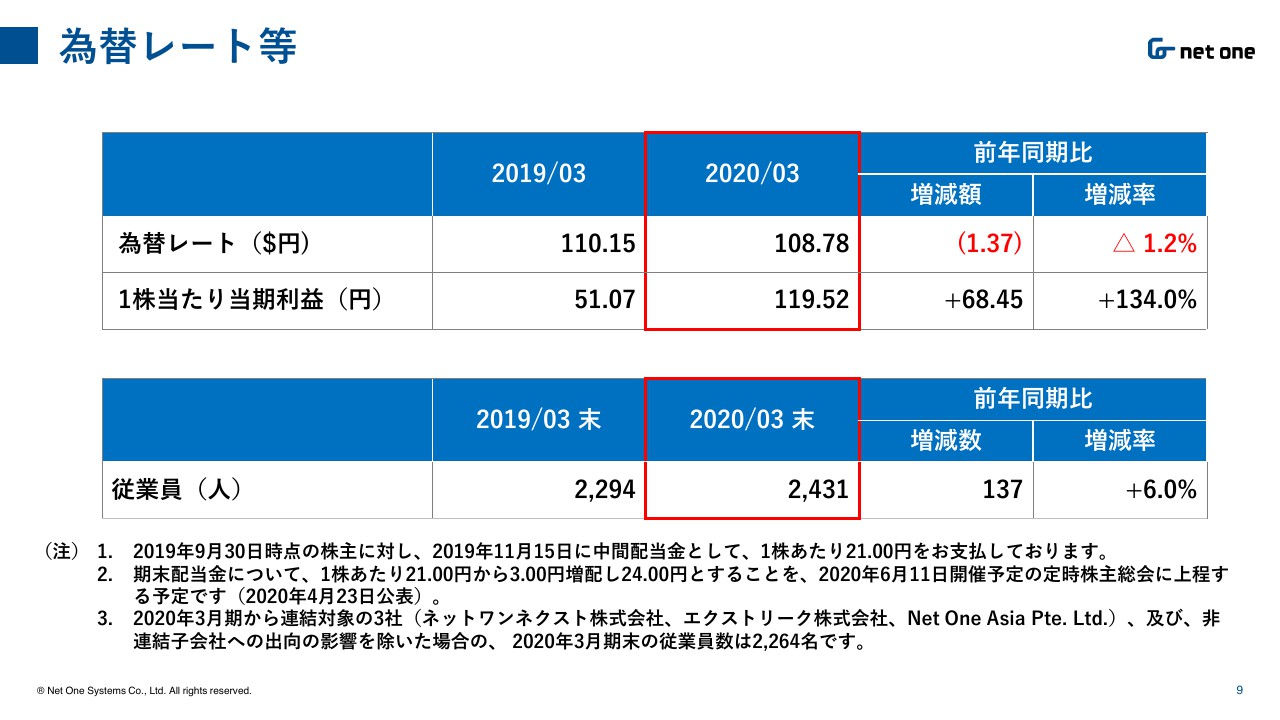

為替レート等

続いて9ページをご覧ください。為替レートについては、当四半期累計の平均レートは108.78円でした。1株当たり当期利益は119.52円となりました。また、本日公表したとおり、期末配当金について1株当たり21円から3円増配して24円とすることを、2020年6月11日開催予定の定時株主総会に上程する予定です。

連結の従業員数は137名増加の2,431名となりました。なお、注記で記載していますが、前年同期末と同じ基準でカウントした場合、つまり2020年3月期より連結対象となった3社、及び非連結子会社への出向の影響を除いた場合の従業員数は、2,264名となり、多少の減少となりました。

再発防止策、及び、進捗状況

続いて、「納品実体のない取引」における再発防止策の進捗について説明します。資料は11ページをご覧ください。3月12日の決算説明会で荒井から説明しました再発防止策について、より具体化するとともに、取り組み時期についても明記しています。

これらの再発防止策ですが、特別調査委員会からの最終報告書にありましたとおり、予防的統制はすでに対応済みであることから、発見的統制の強化を主な取り組みとしています。短期的な施策として、営業取引の基本方針として、架空取引リスクを排除するため、付加価値が認められる案件のみの対応、「一式」表記の禁止、実在性の確認、霞が関オフィスの閉鎖、案件審査体制強化という内容ですでに取り組みを始めています。

リスク管理体制については、抜本的に見直し、オペレーショナルリスクと不正リスクに関する責任部署、ハラスメント系を主としたコンプライアンスに関する責任部署を明確化し、活動の評価と統制を走らせています。社内取締役もオブザーバーとして参加しています。

業務統制に関しては、購買部門の牽制を含めた機能強化、再発防止に関わるルール変更を統一して進める組織の立ち上げ、発注検収権限の分離、調達に関わる規定とそのモニタリングなどを、今年度の機構改革と同時にスタートしています。また、6.3パーセントの人事ローテーションも実施しました。

最後に、中長期的な組織文化の情勢に向けたコンプライアンス活動に関して、通報制度の見直し、各部門のコンプライアンス活動のモニタリング、社員全員参加型でのビジョン浸透委員会の立ち上げを通じて、私どもがとるべき行動について浸透を深めていきます。

ビジョン浸透委員会についても、社外取締役もオブザーバーとして参加しています。なお、修正として、資料の業務統制強化、営業部門権限の見直しの一番上の発注権限と検収権限は4月より取り組みを開始していますので、抜き色は水色になります。

これらの4つの取り組みを再発防止プロジェクトとして進めていきます。私からの説明は以上です。続いて、荒井より、中期事業計画の進捗状況と当期の業績見通しについて説明します。どうぞよろしくお願いします。

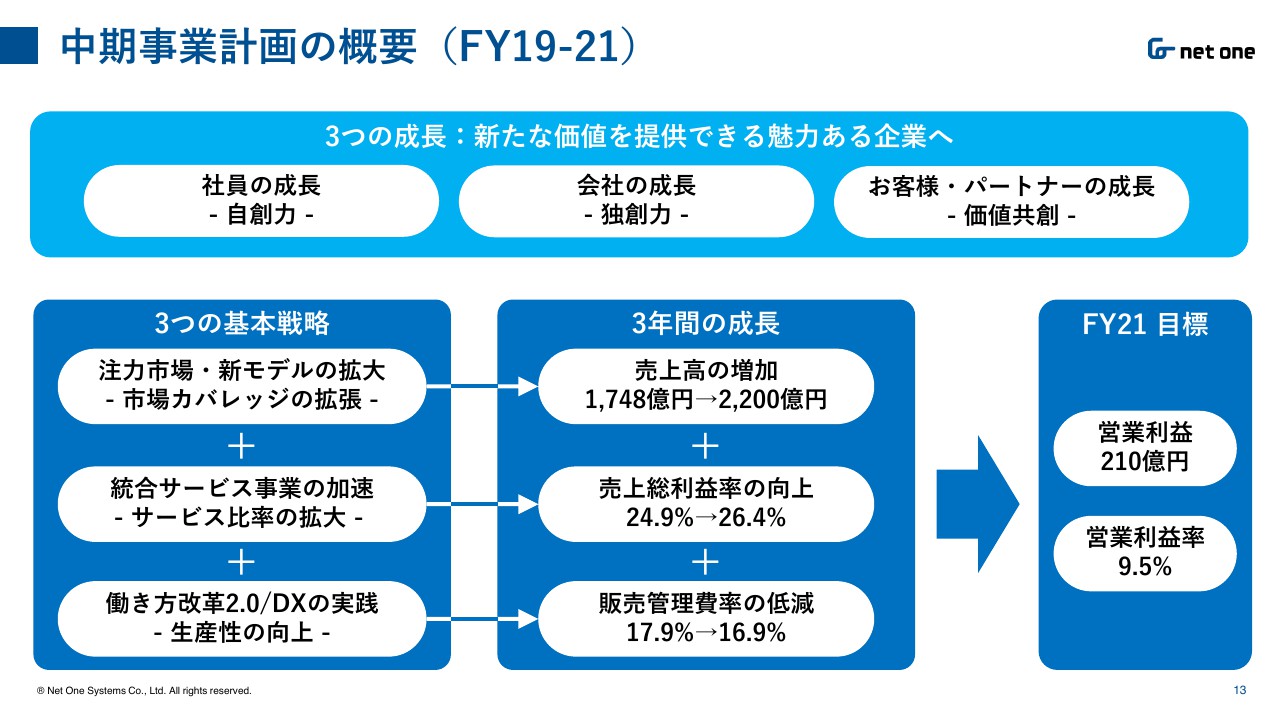

中期事業計画の概要(FY19−21)

荒井透氏:荒井です。よろしくお願いします。本来であれば、みなさまにお目にかかってご説明するのですが、昨今の状況によりテレカンファレンスというかたちをとっています。誠に申し訳ありませんが、よろしくお願いします。

では、私より中期事業計画の進捗と今期の通期見通しについてお話をします。資料の13ページをご覧ください。リマインドの意味も込めてFY19から21とし、2020年3月期までの3年間の中経を載せています。基本的に、このモデルも目標数値も変えてはいません。そのまま走らせていただこうと思っています。

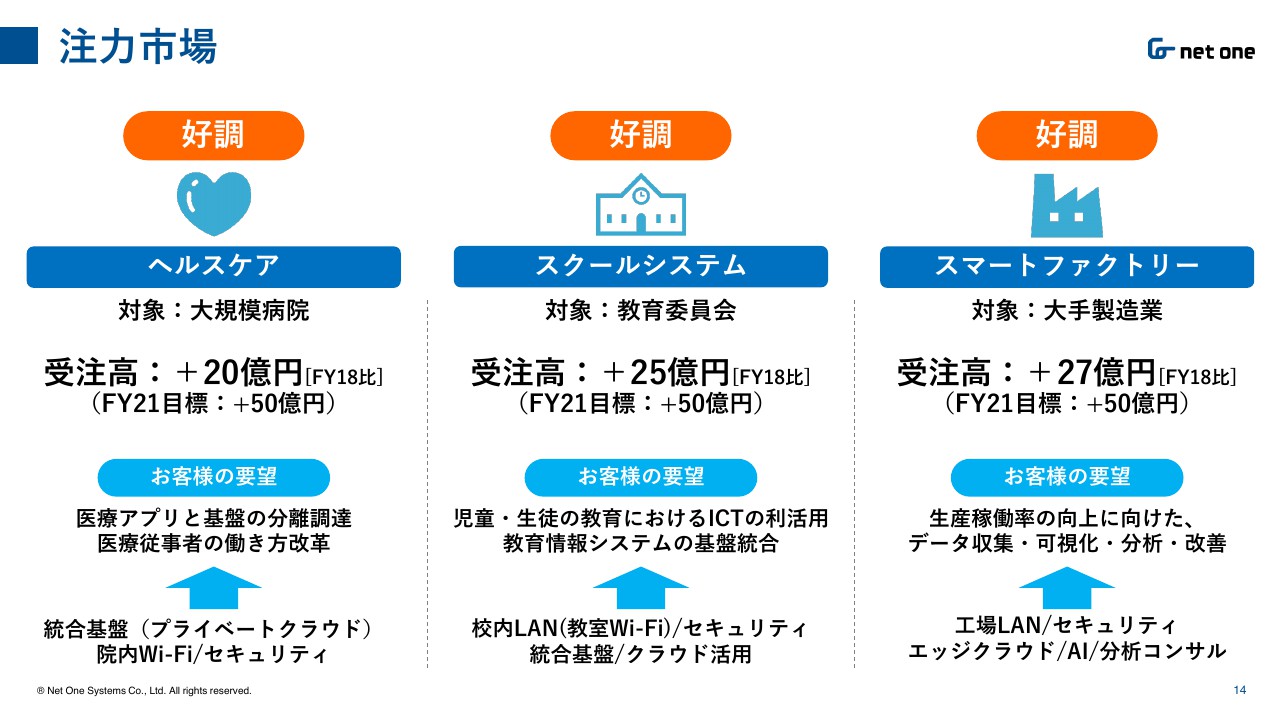

注力市場

その成果について、14ページに記載しました。注力市場ということで、ヘルスケア、スクールシステム、スマートファクトリーの3つを載せていますが、各々好調に推移しています。

まずヘルスケアですが、FY21の目標をプラス50億円としました。FY18が40億円でしたので、そこに50億円をこの3年間で乗せるという計画なのですが、すでに20億円進捗ができました。医療系の基盤や分離調達、お医者さまの働き方改革等々に寄与しています。昨今コロナウイルスの関係で、作業が少し難しくなっていますので、今上期は少しスローダウンするかもしれませんが、引き合いは非常に強くなっており、継続して拡張できると思っています。

スクールシステムに関しても順調に推移しており、ここに記載があるとおり、25億円積み上げることができました。FY18で50億円ほどでしたので、十分に成長してきたと考えています。やはりこれも、学校の先生の働き方や生徒へのサポートなどで引き合いが強くなっており、特に今回のコロナウイルスの件で利活用が進んでいると、インストールされたお客様から伺っています。

またスマートファクトリー関係ですが、ここも27億円増加することができました。前期が40億円でしたので、なかなかよい増加傾向にあります。とくに工場系のLANや、セキュリティの引き合いが非常に強くなっており、その過程で、エッジクラウドに関して「どこでデータをためるのか」「解析するためにどういう下準備がいるのか」という問い合わせが非常に多くなっているのが現状です。

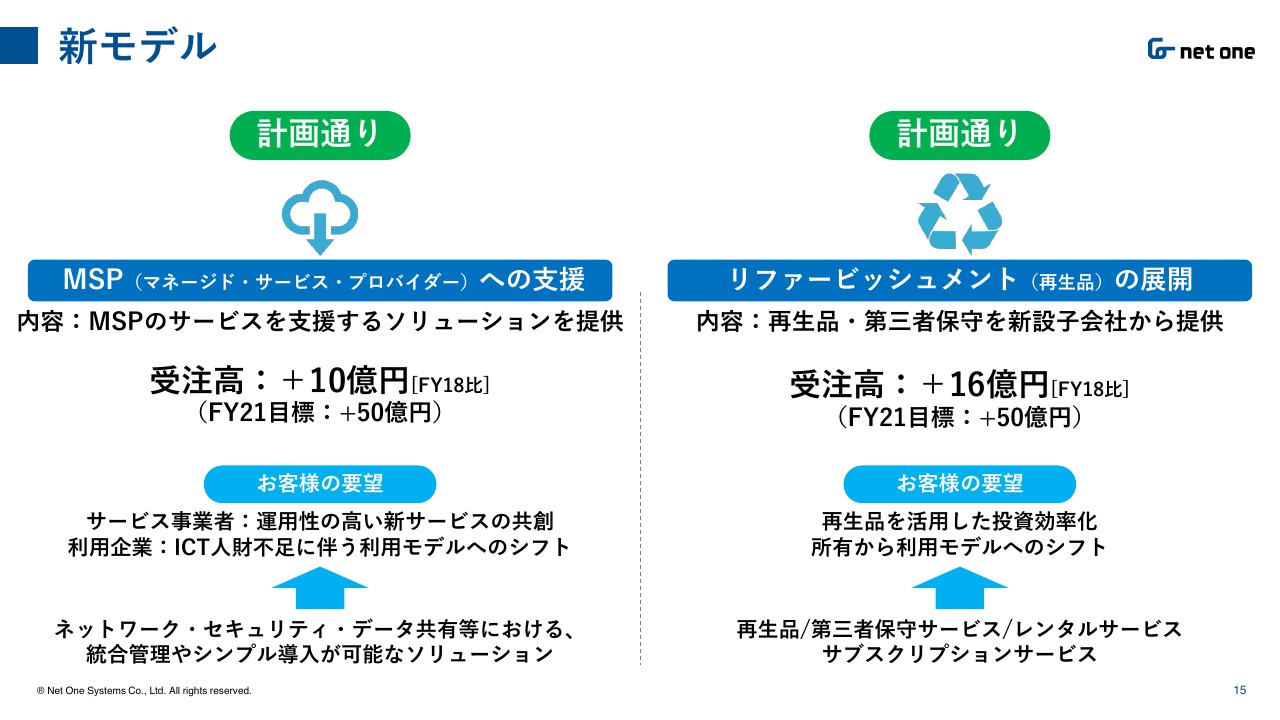

新モデル

続いて15ページをご覧ください。新モデルについては2件とも計画どおりに記載しています。MSPへの支援ということで、マネージド・サービス・プロバイダーと一緒に物を提案していくようなかたちで進めていますが、プラス10億円となっています。大手企業の情報子会社や大手の物販との連携が進み、少し形になり始めたのですが、NTTの「ギガらく」が少し落ち込んでいる関係で、伸びがあまり見えていませんが、ここも順調に育っていると思います。

またリファービッシュメント、つまり再生品の展開ですが、0からのスタートで一応16億円受注しました。

なかなかよいスタートダッシュが切れたと思います。MSPのモデルもリファービッシュメントも、どちらかというとリカーリングモデルになりますので、「受注高=売上高」にはならず、年々ついてくるかたちになると思います。そのため今後は、安定成長させることによって利益率の向上を図ることを目指していきます。

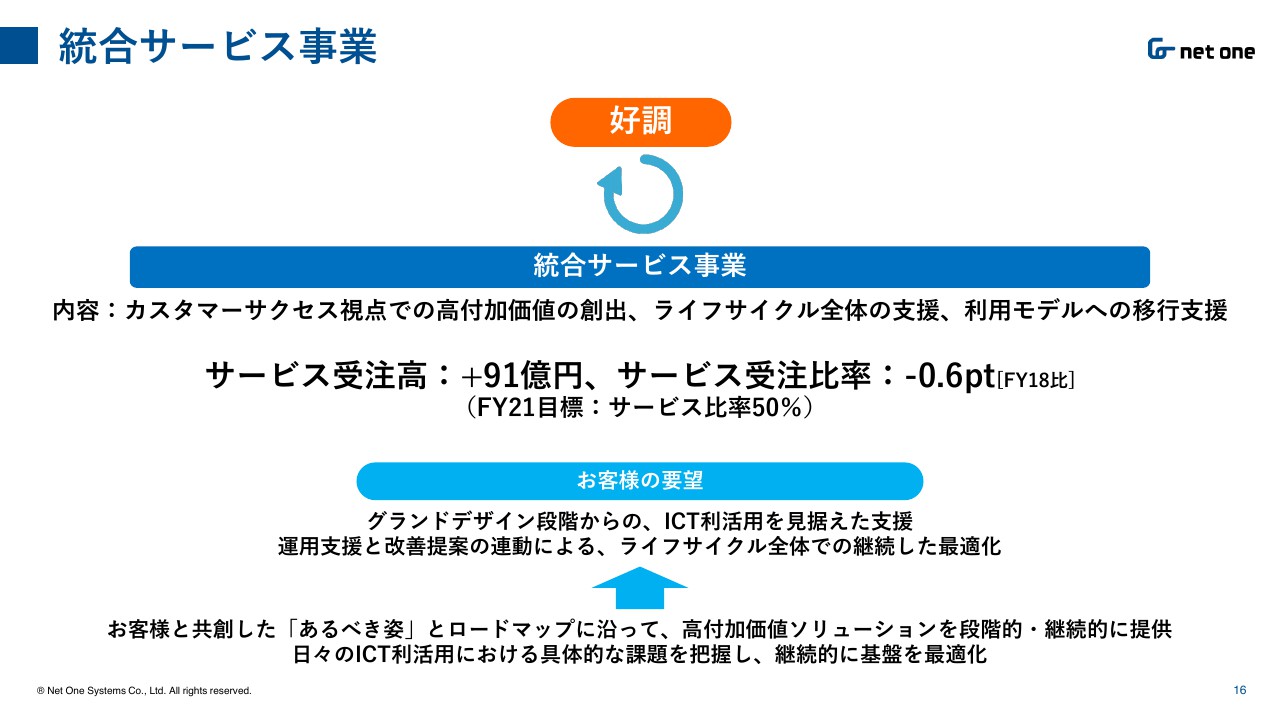

統合サービス事業

続いて16ページは統合サービス事業です。ここはメジャーメントとしては明確に提示していないのですが、サービスの受注高ということで、受注が伸びているというかたちで提示しています。パートナー事業の大型案件がありますので、サービスの受注の比率は少し落ちているのですが、順調に成長していると考えています。

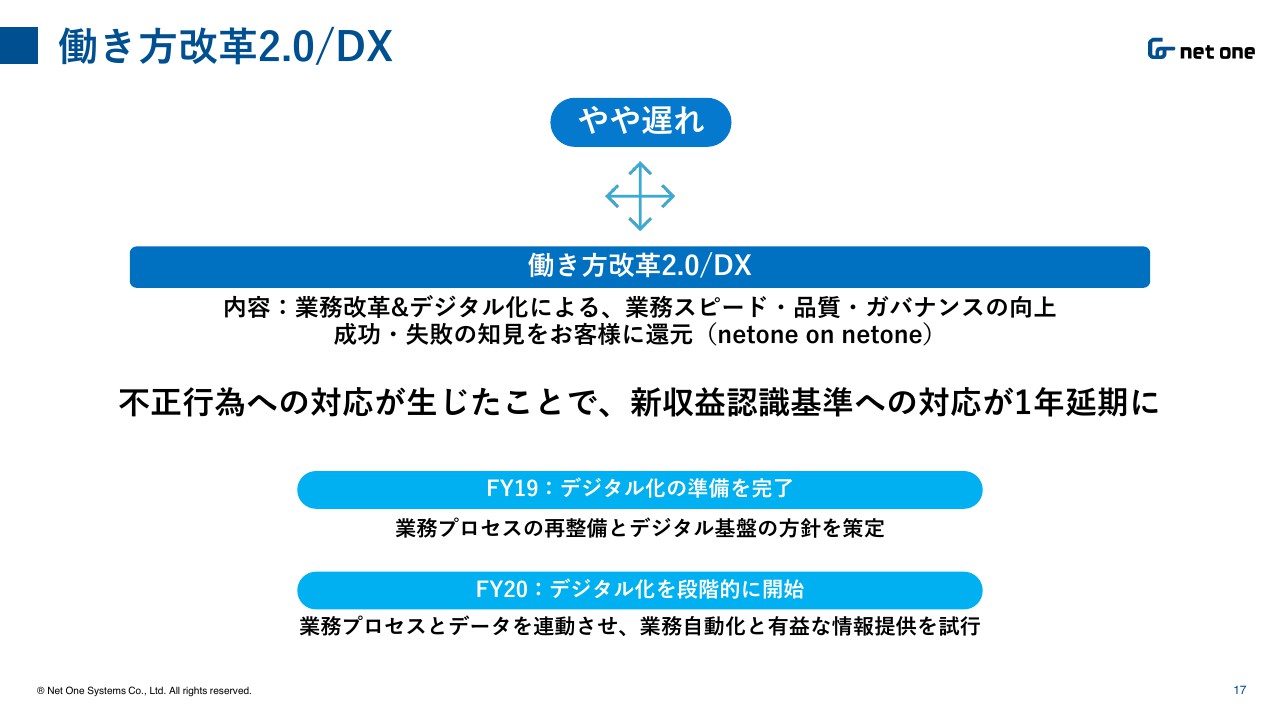

働き方改革2.0/DX

続いて17ページは、「ネットワンDX」と呼んでいる働き方改革です。我々のデジタルトランスフォーメーションを形にしてお客さまに届けるという施策ですが、正直、やや遅れています。

遅れている理由というのは、スライドの真ん中に書いてありますが、不正行為があった関係でけっこうリソースを取られたことです。新収益認識基準へ今年度から切り替えようと思ったのですが間に合わず、1年延長することにしました。

ただ、それに移行するための業務プロセスや課題整理というのは、ほぼ順調に進んでいますので、来年度きっちり対応し、お客様に情報提供できるようなかたちで進めていくというように考えています。

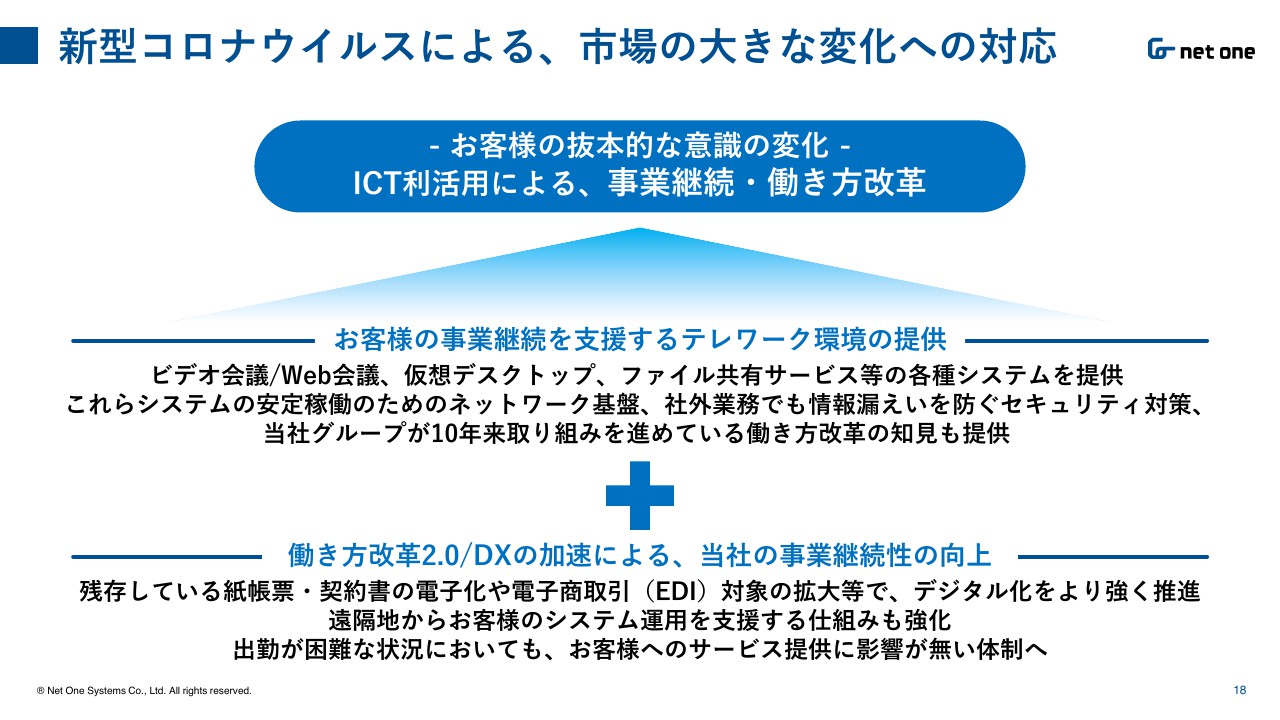

新型コロナウイルスによる、市場の大きな変化への対応

続いて資料の18ページは、新型コロナウイルスによる市場の大きな変化としてまとめています。非常に多くのお客さまから問い合わせをいただいている状況です。

お客さまからは「事業継続や働き方改革、テレワークを少しでもうまくしたい」というご相談が多いのと、病院関係では「緊急で環境をつくってほしい」、自治体でも「リモートでなんとか対応できるかたちをつくってほしい」など、いろいろな案件が出ています。

基本的にはビデオ会議やウェブ会議、仮想端末、ファイル共有などになるのですが、そこに合わせてセキュリティ対策というのもけっこう重要であり、そのあたりの引き合いが非常に増えている状況です。

また、今弊社でも問題になってるのですが、ハンコの問題、契約書の問題など、日本の社会ではまだまだ紙文化が根強く、それがないと大手等とは前へ進めない状況もあり、現時点でどういうかたちで乗り切るか、弊社の中でトライアンドエラーをしています。その状況をお客さまにお伝えして、同意いただけるお客さまとトライアルを進めるようなことも始めています。

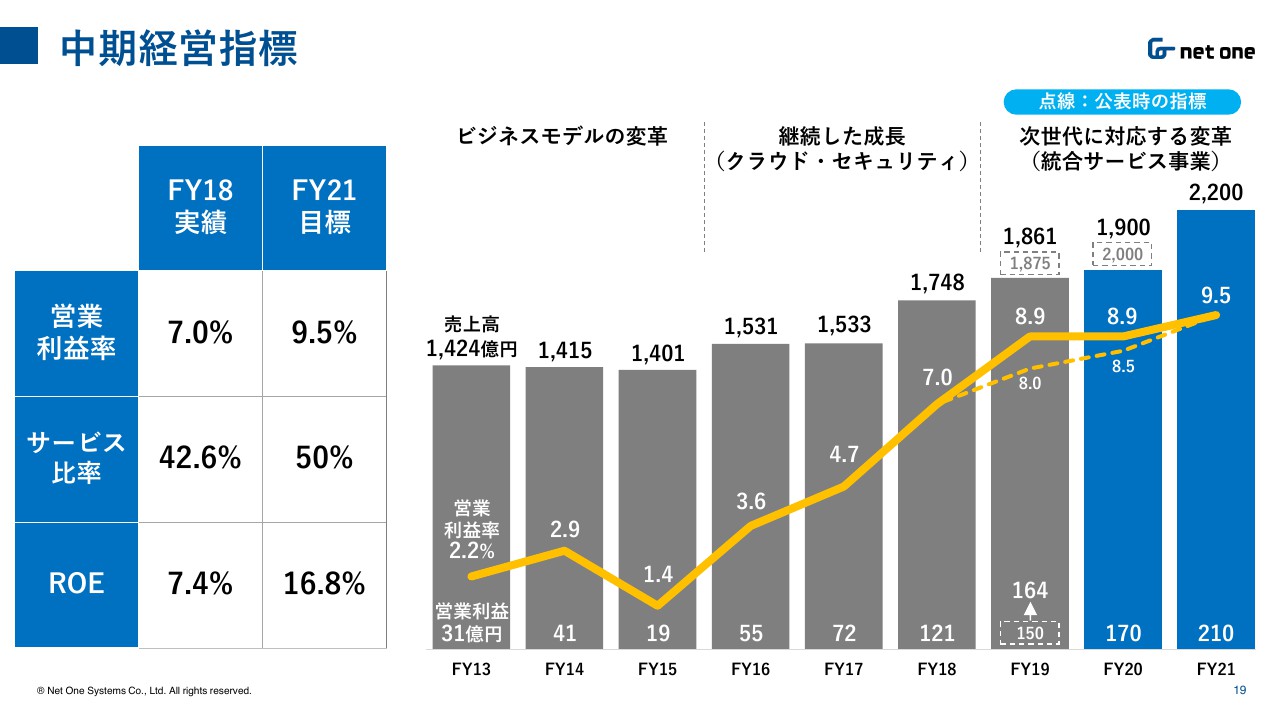

中期経営指標

そのような関係で、次のページ19ページになりますが、中経の数字を変えないで線を引いています。今まで公表している中経はそのままトラッキングして、トレースしていきたいと思っています。

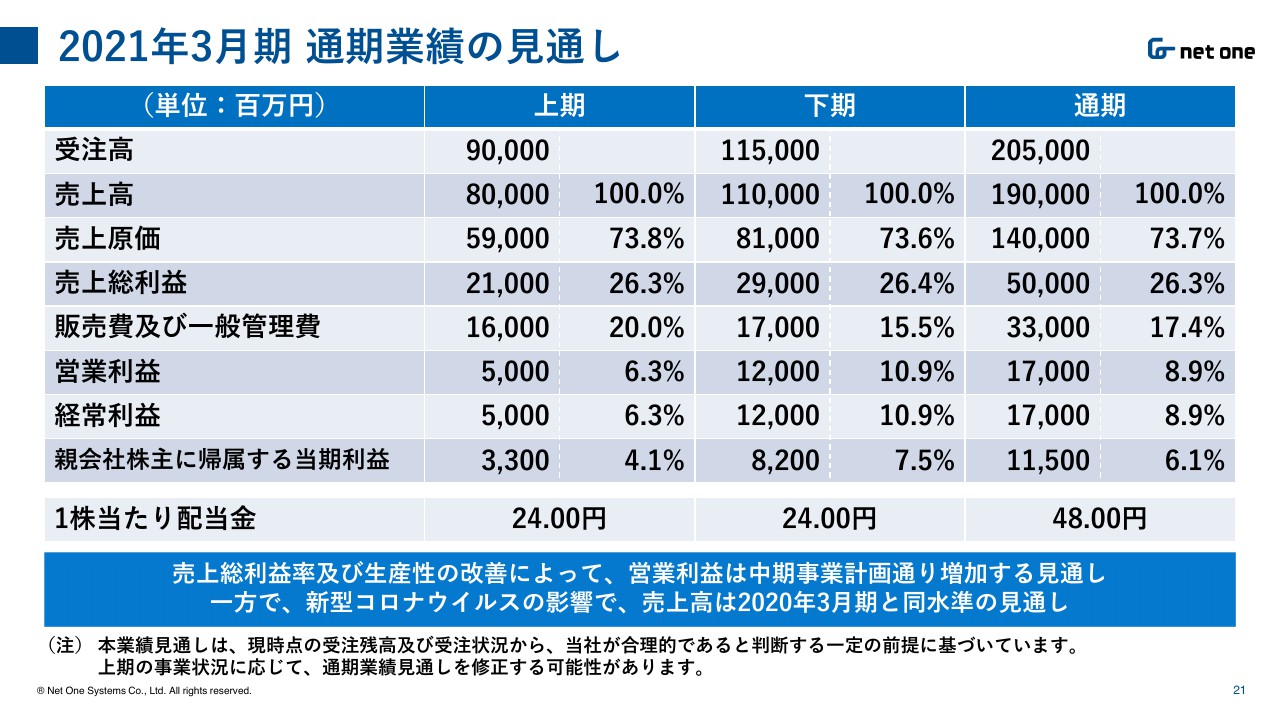

2021年3月期 通期業績の見通し

では、続いて2021年3月期の通期業績の見通しについてお話をします。資料の21ページになります。ご覧いただいたように、受注高は2,050億円、売上高は1,900億円、営業利益で170億円と、当初の計画よりも、受注高、営業利益はあまり変えていませんが、売上高は100億円くらい下げています。

上下のバランスを見ていただくと、上期の売上高が800億円、営業利益が50億円としています。下期の売上高は1,100億円としています。この数字をつくった背景ですが、「売上高も営業利益も横ばいではないか」というご指摘を受けるのではないかと思いましたが、いろいろ検討した結果、上期については、現時点で想定できる堅めの数字にしました。

よって、例年よりも成長率は少し落ちているかもしれません。ですが、やはり170億円はいきたいということで、今のフォーキャストベースから見てもできると思ってますので、その数字を変えず、少し下期変調にしています。この数字に関しては、第1四半期、第2四半期が終わったあとについて進捗を確認した上で、今年度に限っては逐次調整するというかたちで進めていこうと考えています。

また、この数字をつくる上での為替レートは一応108円を想定しているのですが、ここ2年から3年のベースを見ると、為替レートが変動していません。そのことも一因にあるのですが、物販からソリューション販売、サービス販売に変わってきており、為替レートの影響がだいぶ受けにくくなってきたと思っています。

今期からは、為替レートに関してお伝えすることはやめたいと考えています。ただ、単身の方で為替の損益に関しては明示されていますので、そこは明確にお伝えしていくということで進めようと思っています。

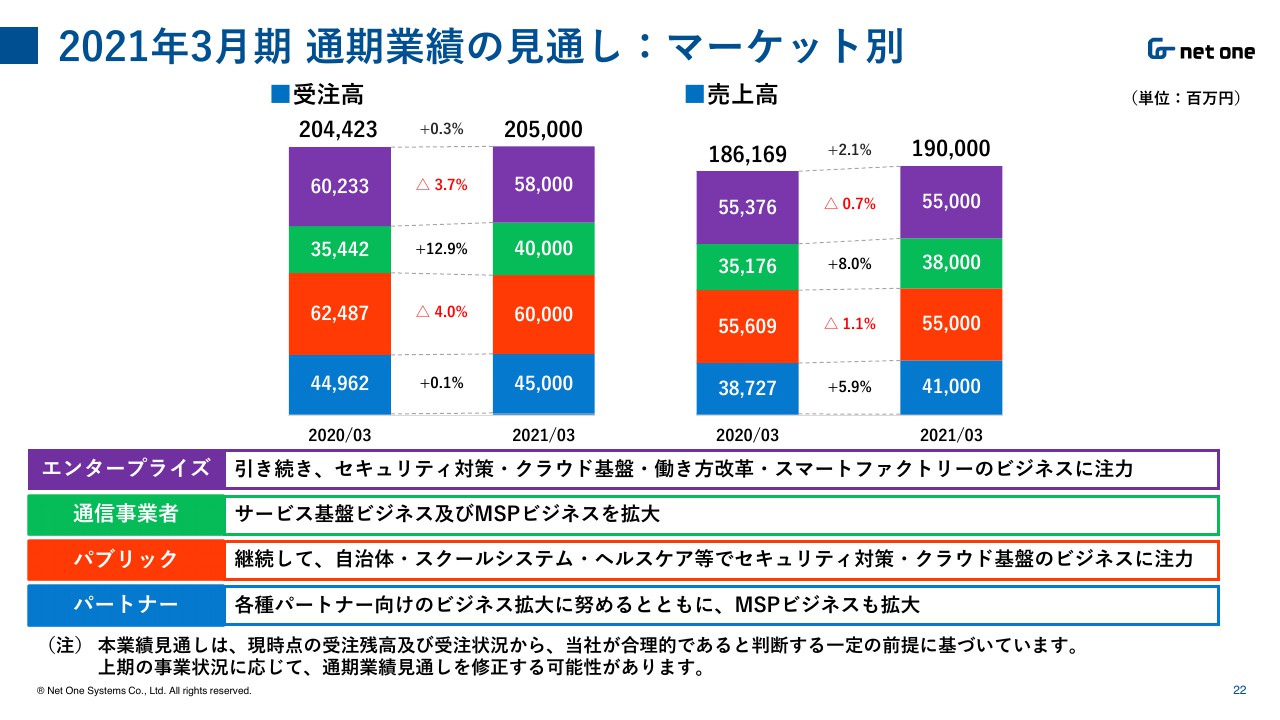

2021年3月期 通期業績の見通し:マーケット別

資料の22ページがマーケット別の見通しになっています。ここは通期で示しているので、多少デコボコがあるのですが、このコロナウイルスの影響を鑑みて、エンタープライズを多少弱含みにしています。

通信事業者が上がっていますが、あとで説明します。パブリックセクターは横ばいにしました。自治体、中央省庁もそうですが、デマンドが引き続き強い状況にあります。

先ほどみんな好調と報告しましたが、自治体も含めてコロナウイルス対応で忙しくされていますので、少し遅れ気味になるのではないかと思います。ただ、政府の強い方針で投資が増えるということも確かだと思いますので、横ばいとしました。

通信事業者を増やしている背景として、FY19の第4四半期にスリップした案件もありますし、やはり政府の要望で投資意欲が強くなりつつありますので、少し強含みの数字に設定させていただきました。パートナー事業に関しては、パブリックセクターと通信事業者のデマンドが強いということで、引き続き成長としています。

この計画の中で、第4の通信事業者の分がどれくらい含まれるか、という質問が来ると思っているのですが、FY20では受注が38億円、売上72億円という数字を想定しています。FY19でどうだったのか、という質問もあると思いますが、受注が119億円、売上が66億円、受注残53億円という推移になっています。

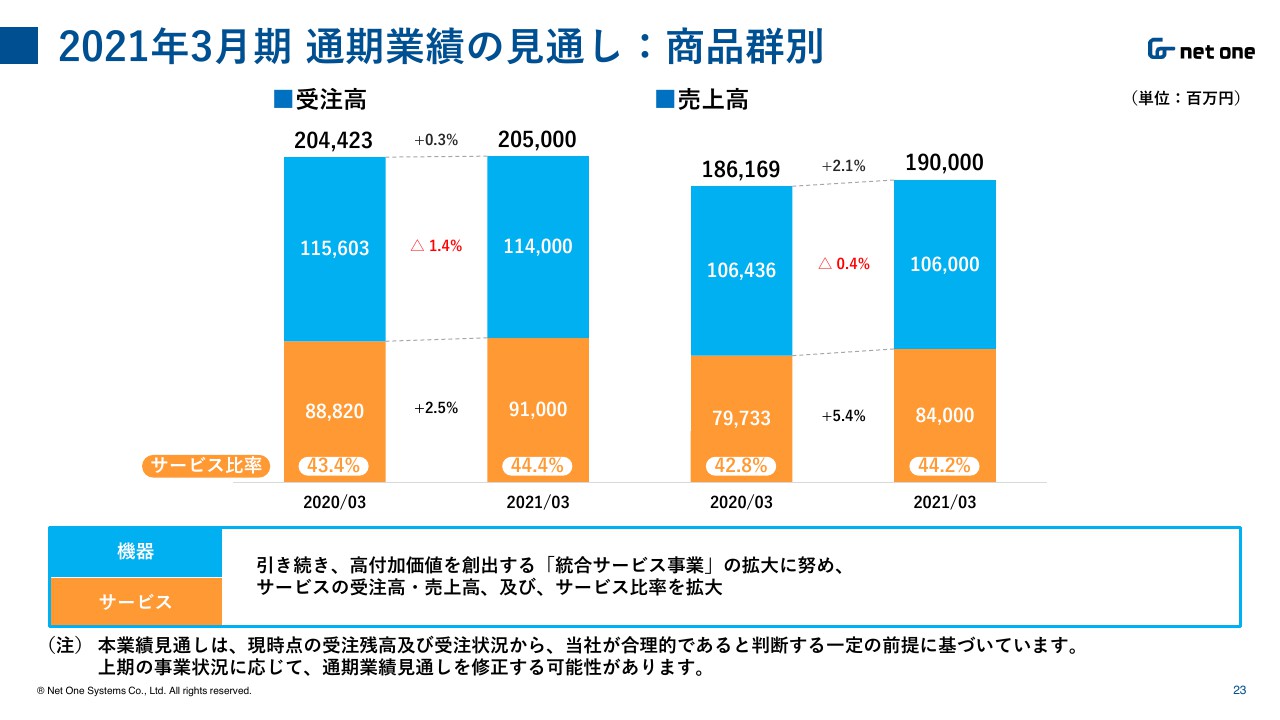

2021年3月期 通期業績の見通し:商品群別

続いて、資料の23ページですが、通期業績見通しの商品群別について説明しますが、サービス比率が少し伸び、44.2パーセントになっています。この内訳では、エンタープライズ市場とパブリックセクター市場ですでに50パーセントを超えるサービス品質になっています。

通信事業者が、もう一歩二歩サービス比率を上げないといけないといことと、やはりパートナー事業のサービス比率が少し低めのため、それを合計すると44.2パーセントという数字で考えています。この中で、先ほどMSPやリファービッシュ等々で説明した案件が、サービス型番になっておらず、プロダクト系の型番になっているものが一部あります。

そのあたりを今期に整理し、リカーリングも含めてきちんとサービスという定義をし、この数値からどこがどう変わったのかを当然明示しますが、そのかたちでサービス品質50パーセントを目指すということで、引き続き対応していきたいと考えています。

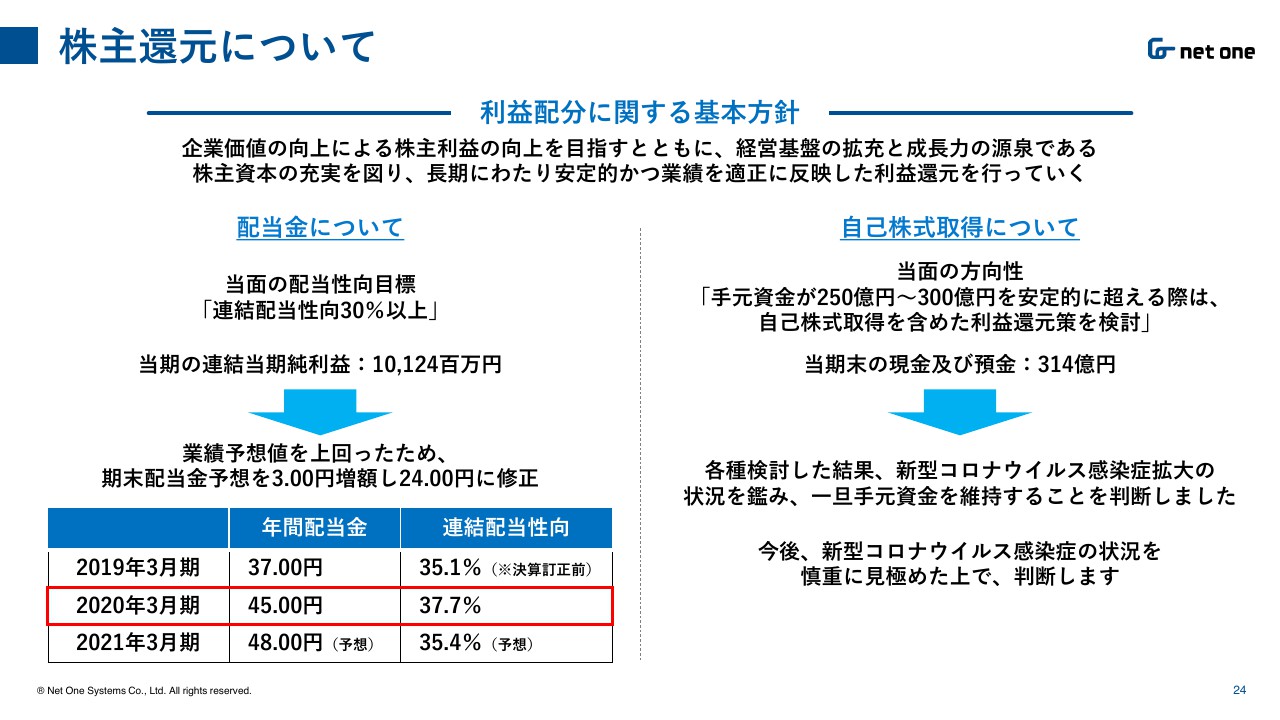

株主還元について

最後の24ページに、株主還元について少しまとめました。先ほど竹下の方から説明がありましたが、配当金は3円増ということで計算しています。配当性向は37.7パーセントになるのですが、私どもは配当性向30パーセント以上を要望しています。

例年ですと、少なくとも3分の1の33.3パーセントを超えるということで設計しているのですが、今回は事案があり、特別損失で約11億円、それから、特別調査委員会等々の営業外費用で約4億円、合わせて14億円ほど、株主のみなさまに関係のない費用として使わせていただきました。よって、33.3パーセントを超える数字ということで再計算し、下期に3円増配ということにしました。また、来期に関しても、33.3パーセントを超えてキリのよい数字ということで、通期で48円、上下24円ずつという設定にしています。

最近、「自己株式取得に関してどのような考え方か」という問い合わせが多いのですが、我々は「手元資金が250億円から300億円になった時は考えます」という宣言をしています。

今回の数字を見ていただくと、手元資金、現金及び同等物が314億円となっています。これに関していろいろ検討したのですが、現状新型コロナウイルスの感染症がどこまで影響するかというのがあまり見えませんので、一旦手元資金をキープするという判断をしました。コロナウイルスの問題において、ある程度先が見えた時点で再度考ていきたいと考えています。以上、私からのご報告を終わります。

新着ログ

「情報・通信業」のログ