サッポロHD、北米飲料事業の売却損により当期利益は減益 今期は新ジャンル等に注力し増収へ

第一次中期経営計画:見直し

尾賀真城氏:私からは、中期経営計画についてお話しします。今回、「グループ経営計画2024」を新たに策定いたしました。

そもそも我々は、2026年が創業150周年にあたるということで、創業150周年を素晴らしいかたちで迎えたいという考え方の下、2016年にこのような中期経営計画を定めました。その第一段階として、2017年から2020年に至る4年間の第1次中期経営計画を推進してきました。

第一次中期経営計画:振り返り

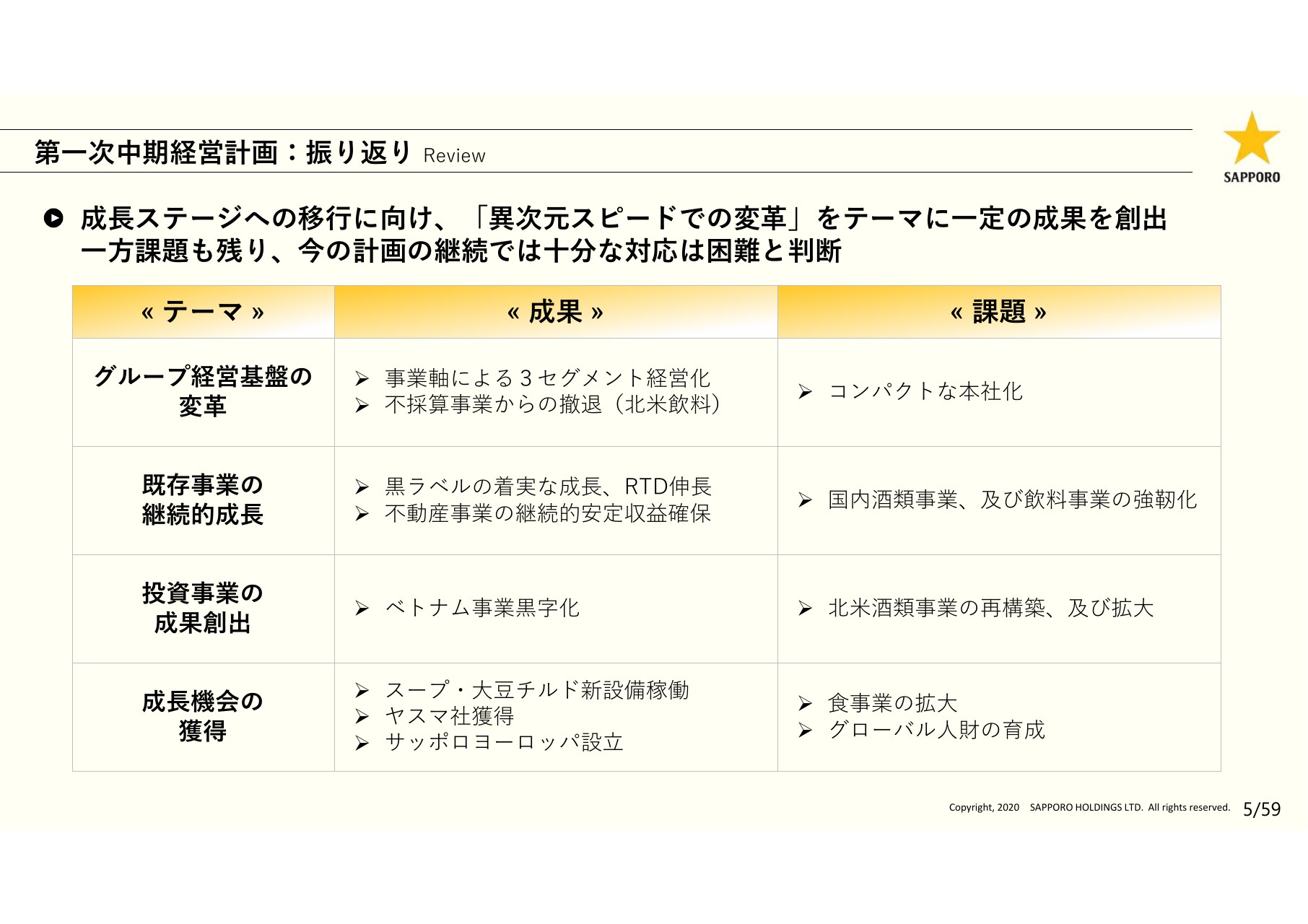

結果につきましては、非常にお寒い限りでございまして……こちらのスライドの一番上に書いてありますように、「異次元スピードでの変革」ということを掲げていましたが、早かったのは市場の変化や生活スタイルの変化でした。そういったものの方が早くて、私どもの事業構造そのものが不十分な対応だったかなと思っています。結果としては、非常に低レベルな結果に終わっています。

2017年からスタートしたわけですが、2017年、2018年で、そういった不具合が非常に顕著になってきたと感じていました。代表的なものが、昨年(2019年)12月に売却したカントリーピュアフーズ社(CPF)です。

もともと(北米飲料市場への参入のきっかけとなったのは)、シルバースプリングシトラス社という、いわゆるフロリダのオレンジを使ったオレンジジュースを提供する会社でした。

しかしながら、天候不順や病害虫の問題によってフロリダでオレンジが採れなくなってきたり、南米から低価格のオレンジ果汁が入ってくると太刀打ちができないといった状況が生まれてきました。そしてもう1つ、アメリカのみなさんが糖分の摂取を控えるようになりました。いままではオレンジジュースがたくさん飲まれていましたが、オレンジジュースが飲まれなくなってきています。

また東南アジアでは、ポッカサッポロのお茶が牽引していましたが、こちらでも健康志向と言いますか、糖分を控える動きが見られます。甘いお茶が主流ですが、砂糖税がかかるようになったことで出荷に影響が出たり、商品のスペックを見直さなければいけない等の影響が出てきています。

さらに国内でも、コンビニのカウンターコーヒーの影響で、自動販売機の売上が激減するということがこの頃から顕著になってきました。そしてビールは、なかなか需要が下げ止まらない中で、取り組んでいることと結果を考えたときに、まず現状を変えなければならないという認識に立ちました。

2017年、2018年から、とにかく会社の構造をいままでとは違ったかたちに変えていかないと立ち行かないということで、中期経営計画はそのまま進行していましたが、構造を変えるということに注力しました。

実は、(2019年12月に)売却したCPFも、2018年にはすでに売却の意志を固めていました。そこから売却に至るまでに1年半の時間を要しましたが、構造を変えるためにはやはり時間がかかるということで、少し悔しい思いもしながら、やり直さなければならないと進行してまいりました。

本来ならば、今年は2020年ということで、4年間の中期経営計画の最終年にあたるのですが、CPFの売却もあり、ここは気持ちを新たにして、これから5年間の経営計画を策定しました。

成果というわけではございませんが、この4年間の中でできたことをあえて言えば、こちらのスライドにも書いてあるように、1つは不採算事業からの撤退です。(中期経営計画の)最初の年(である2017年)に、日本ビーンズという会社も売却いたしましたが、CPFの売却をしたところで、やめるものを明確化するということが浸透したのかなと思っています。

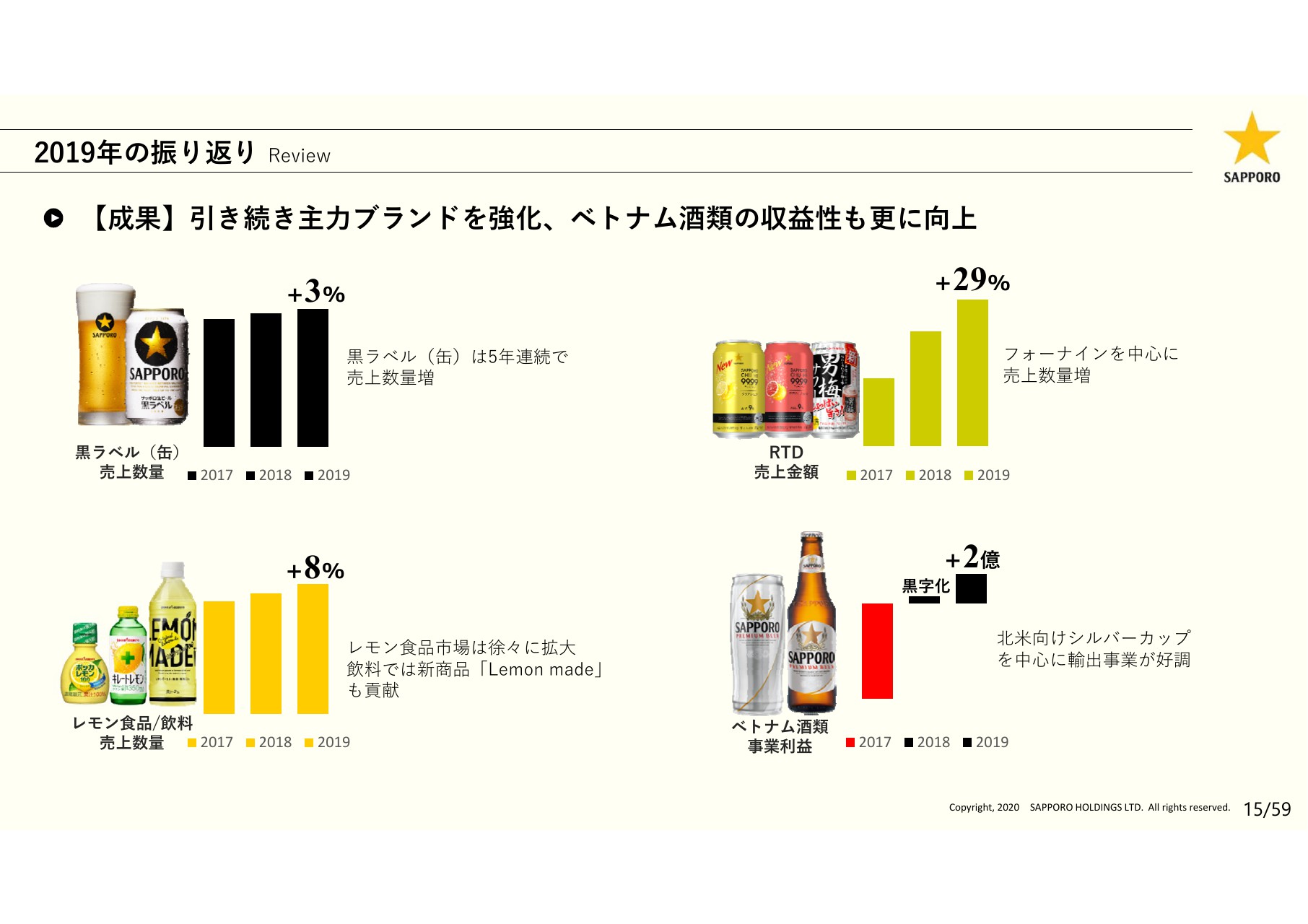

そして、「既存事業の継続的成長」というところで考えれば、「黒ラベル」は着実に成長しています。去年もそうでしたし、今年の出荷も順調に推移しています。そういった意味では、ビールに関しては、引き続き今後の推移が楽しみです。ベトナム事業の黒字化については、2018年に達成し、昨年もそれを積み増したかたちにはなっています。

また、食の領域を拡大するということも言ってきましたが、「成長機会の獲得」ということで、スープ・大豆チルドの新設備が稼働しています。大豆チルド事業のヨーグルトも、初年度としてのいわゆる設備投資や付随した投資はかかりましたが、今後の成長という意味では楽しみな分野が増えたと思っています。香辛料では、ヤスマ株式会社の獲得などで新たな食の領域が増えたことは、我々にとっては1つの前進だったのかなと考えています。

グループ経営計画2024:基本方針

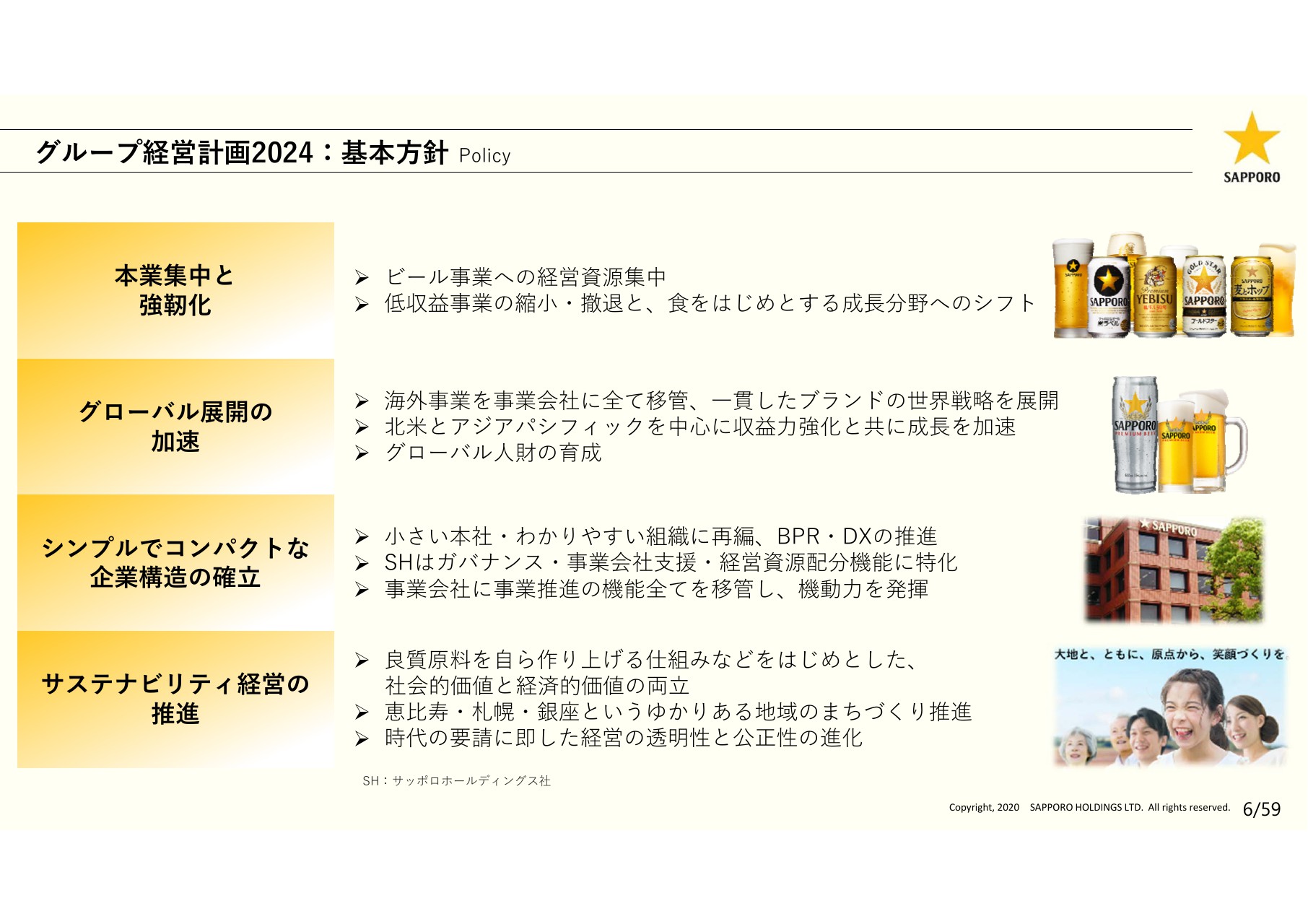

新たな中期経営計画の基本方針です。こちらの文言だけを見ると、何が変わったのか分かりにくく、どうしても言葉だけでは足りないのかなと思います。まず、今回の中期経営計画は(前中期経営計画と)何が違うのか、何が基本なのかというところからお話ししたいと思います。

最初に、ホールディングスと事業会社の関係性をきちんと整理しようというところから入りました。ホールディングスは2003年に生まれて、すでに17年目になります。数十名でスタートした非常に小さな組織でしたが、いろいろと機能を拡充してきました。それは、グループ各社それぞれでやるよりも集約した方が効率的だという分野からスタートしましたので、給与計算等から始まりました。非常に効率的に、効果的に運用されていたと思います。

ただ、どんどん機能が増えていって、経営管理から経営戦略、グループ人事、研究開発、効率化を図る物流業務、そして側にはサッポロインターナショナルという、いわゆる海外事業を担う会社があるというかたちになっていました。サッポロビール社は、あくまでも国内酒類という位置付けになっていました。

気が付いてみると、数十名だった会社が、いまは300名の会社になっているわけです。これはやはり大きすぎるということで、何を行う会社なのか、もっとはっきりさせようということで、ホールディングスの立ち位置を明確にしたいというところから入りました。

我々は、決算や株主総会、そして何よりもガバナンスの構築を主体として、最終的なグループの経営資源の配分(を行います)。すべてを事業会社に任せたときに、事業会社が自分たちのそのときの状況で放棄するようなものがあってはいけませんので、そういった部分での支援や管理といったことがホールディングスに求められるものだし、やらなければならないものだと規定しました。したがって、「事業はやらない」ということにしました。「小さな本社」を目指そうということです。

わかりやすい組織に再編するということで、今年の春に3分の1になります。我々は、あくまでもそういうものに特化した組織になろうと考えました。なぜかというと、とくに海外事業で見るとわかりやすいと思っています。

私どものビールの箱数は、国内で売っているビールを100としますと、海外で売っているビールは、50とはいいませんが、40台で、50に近いところまできているというところです。実は増えているんです。アメリカも苦戦していますが、箱数は増えています。

それを考えると、海外の取り組みというのは、もう特殊なものではない、特別な舞台でやるものではないと考えています。やはり市場は大きく世界で見ていく必要がありますし、世界で起こっていることは同じです。

日本で酎ハイなどのRTDと呼ばれるものが流行っているように、海外でも同じ商品が流行っていますし、ノンアルコールをどうするかや、クラフトに対する対策、あるいは全世界的に高騰している物流費への対策。そして、どこで調達して、作って、運んで、売るかということは、一気通貫でやらないと意味がありません。国内は国内だけ、海外は別舞台ということは、うちの会社の規模ではあり得ないと考えました。

要は、人材はサッポロビールというビール会社にいるので、すべて一気通貫で行うとした方が効率的ですし、何よりも増える可能性があるので、夢と希望と言いますか、事業をやる上での楽しみも増えると考えました。

「グローバル展開の加速」ということは以前から言っていましたが、一貫したブランド戦略と言いますか、マーケティングを繋げたいと考えています。いま国内に6工場ありますが、海外にも小さなブルワリーが6個あります。どこで作り、どこで運ぶかをわかりやすくしようと考えたわけです。

「本業集中と強靭化」というところについてお話ししますと、そうは言っても一番のネタはやはり国内のビールということになります。ビール自体は堅調であり、健闘していますが、結果がよくないのは、例の新ジャンルで箱数が負けたからという構造がはっきりしています。それはそれで取り返さなければならないということで、集中して取り組んでいます。

今年ちょうど新商品を発売しましたが、非常に手応えを感じています。滑り出しも非常によいですし、CM等に対するみなさんの感想も非常に高評価を頂いていると感じています。何よりも、「ビール会社はスタートダッシュをするとその年は上手くいく」というのがジンクスですので、今年はちょっと楽しみだなと思っています。

要は、本業に集中して、本業が安定するということが第一だと思っています。これはポッカサッポロにも言えることです。ポッカサッポロの本業はなんなのかというところと、食の領域を拡大したところ、この辺の成長分野へのシフトというところも含めて、「本業集中と強靭化」ということになります。

「サステナビリティ経営の推進」については、私どもはいままでCSR経営、ESG経営等の言葉を使っておりましたが、包含する意味で、「サステナビリティ経営の推進」ということに統一いたしました。以上4つが基本方針です。

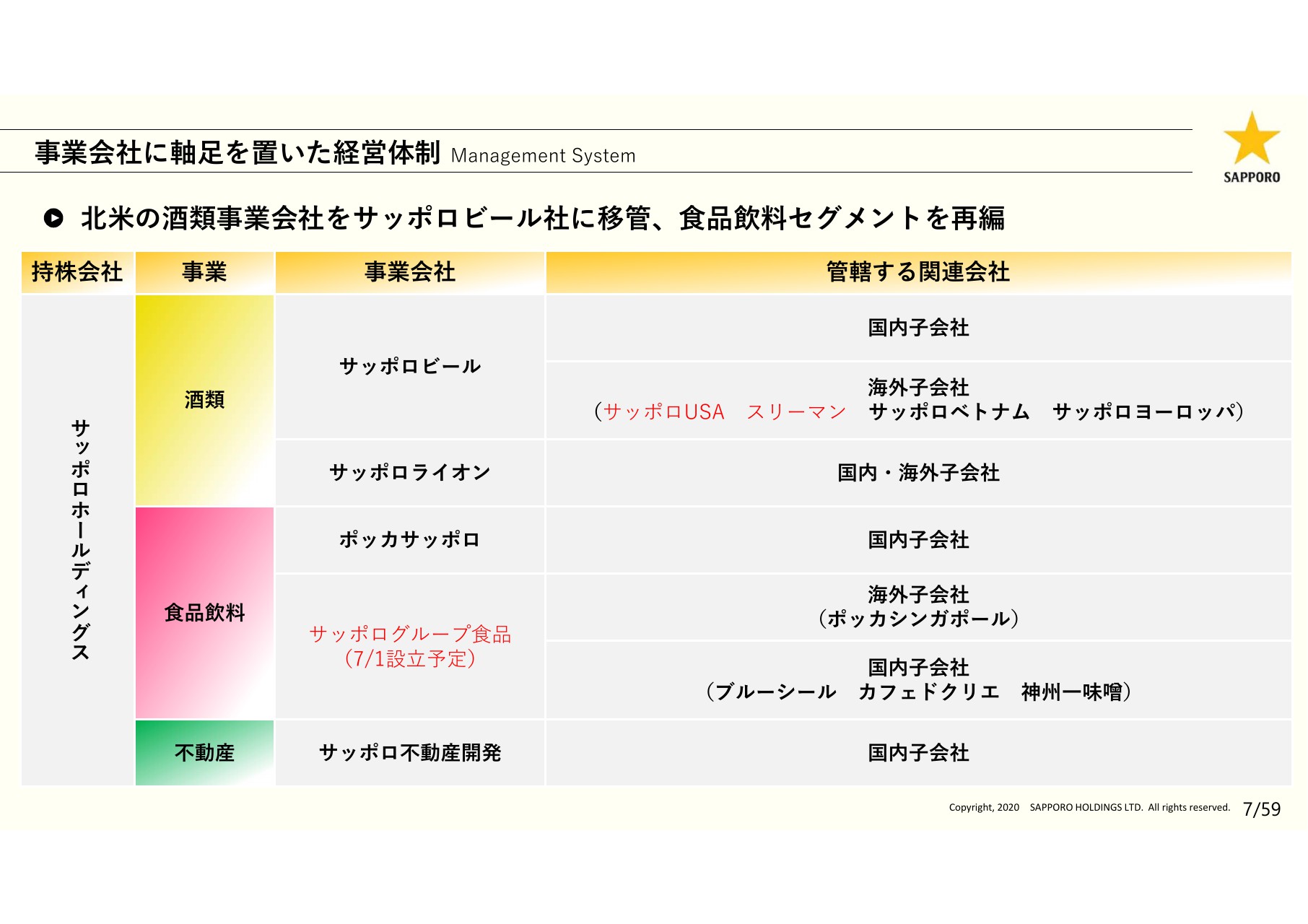

事業会社に軸足を置いた経営体制

本年から、こちらのスライドに赤字で書いてある、サッポロUSAおよびスリーマンまでを含めて、サッポロビールが担うことにしようと考えています。食品飲料につきましては、サッポログループ食品という会社を(2020年)7月1日に設立する予定です。「事業はしない、事業会社に任せると言っていながら、また中間持株会社みたいなものを設立するんですか?」と言われると、そうではありません。これをずっと継続していくつもりはあまりありません。

この5年間、構造改革はまだ続けていくという途上の位置付けで、この会社を設立するということです。と言いますのは、やはりポッカサッポロは、いま国内の事業に、それこそ食品飲料の事業に集中しなければなりません。それと同時に、いろいろと領域が拡大している分野があります。海外の位置付けを明確にして、これからの食品飲料事業をどうするのかということを明確にするために、時限的にこの会社ができるということです。そして不動産があるという、3つの事業の位置付けです。

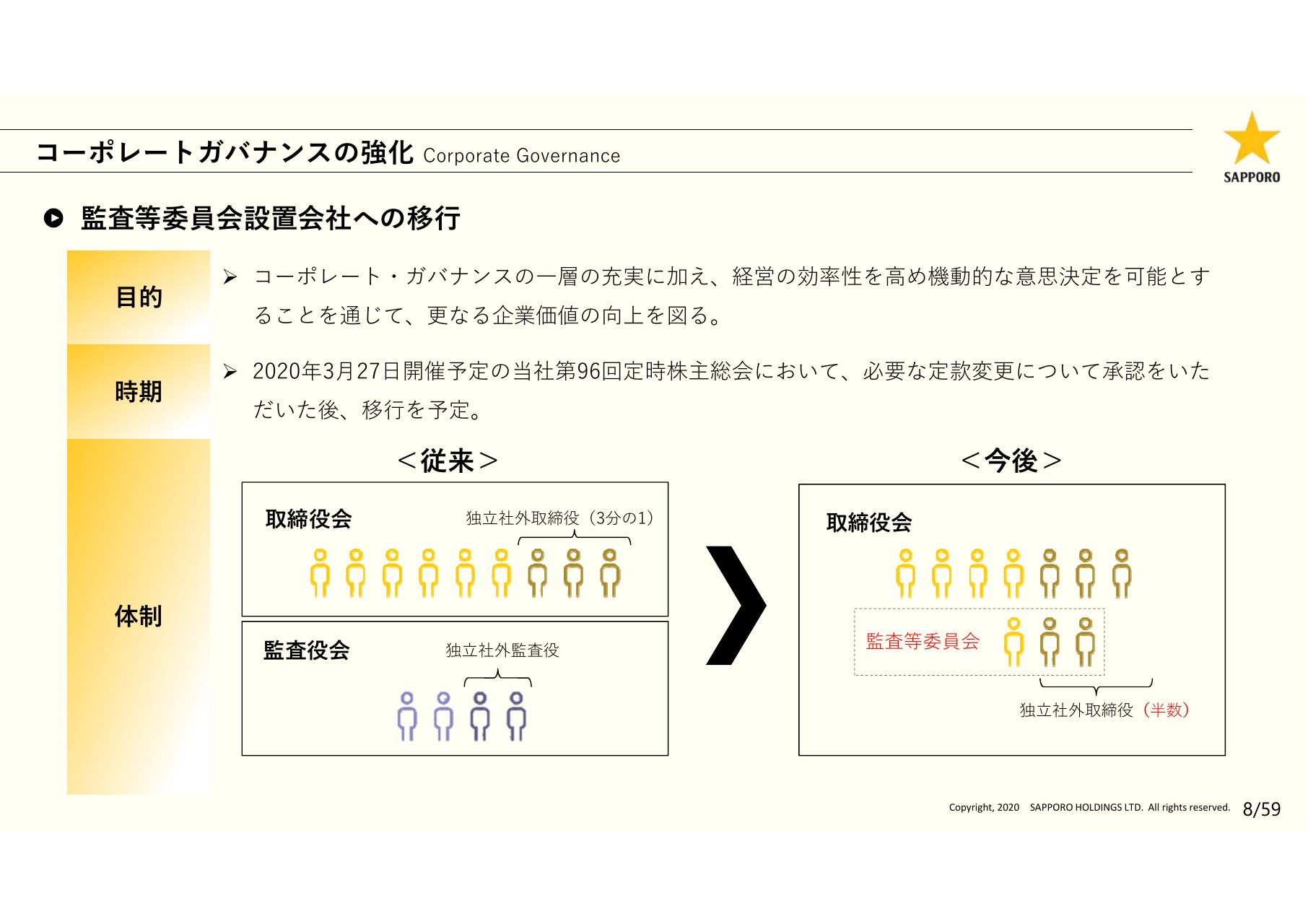

コーポレートカバナンスの強化

それからもう1つ、先ほど来、ホールディングスのガバナンス強化ということでお話をしてきましたが、ホールディングスそのものはぐっと小さくなります。小さくなると同時に、やはり「権限と執行」と言いますか、「意思決定と執行」と言いますか、こういうものを明確に分けていきたいと思っています。

また、やはり経営の効率性を高めると同時に、外部の厳しい目にもっとさらされながら前進してまいりたいというところで、今回、私どもはいままでの監査役会設置会社から監査等委員会設置会社に、株主総会の承認を得て移行したいと考えています。

こちらのスライドに書いてあるとおり、従来は取締役会と監査役会がそれぞれ9名、4名の合計13名でした。独立社外取締役のみなさんは取締役会の3分の1にあたる3名。監査役のうち独立社外監査役は2名で、半分いらっしゃるという状況になっています。今後は、総勢10名のうち社内が5、社外が5ということで、半々になります。このあたりの我々の意気込みを含めて、このガバナンスの充実に備えていきたいと考えています。

サステナビリティ経営の推進

「サステナビリティ経営の推進」に関しては、具体的な目標を明示するという方針にしています。2030年までに(CO2排出量を2013年比で)20パーセント削減ということと同時に、2050年までには「CO2ゼロ」とを目指すということを明確に打ち出しています。このような宣言をしながら、我々らしく、我々ができることに取り組んでいきたいと思います。

とくにビールなどを見ると、ビンも缶も樽も全部リサイクルということは昔からやっていますし、ある意味、原材料もリサイクル、あるいは100パーセント再資源化廃棄物であるということを考えれば、私どもとしても優等生だと思っていた部分はあります。ただ、やはり水を使うということと、トラック輸送が多いためにCO2排出量は多いのだという認識をあらためて持って、CO2と水の問題、そしてプラスチックの問題に対して真摯に取り組んでまいります。

グループ経営計画2024:基本戦略

先ほども少しお話ししましたが、それぞれの事業にということでは、国内はとにかくビールです。酒税法改正が完了するまでまだ6年もありますが、ここは順調に進んでおります。(酒税法改正の)第1段階がやっと今年(2020年)10月に始まりますが、我々にとってはチャンスだと捉え、「一勝負するぞ」という意気込みで考えていますし、北米でのプレゼンスを上げていきたいと思っています。

グループ経営計画2024:基本戦略

ポッカサッポロについては、植物性の素材で次世代領域の創出をしています。また、 スープ、レモン事業も強化しています。

低収益事業については、再構築をしなければいけないだろうと考えていますが、ここについては製造や物流拠点の再構築という部分もあります。ポッカサッポロという会社は、いまはやはり飲料の方が主体の会社ですが、今後に向けて舵を切り、食品が半分くらいまでの事業構造に変革していきたいと考えています。

グループ経営計画:基本戦略

不動産については、いままで同様、安定的なキャッシュ・フローの創出基盤を継続していきたいと思っていますが、私どもはマンション販売をしているわけでもありませんし、やはり都内を含む有力物件の部分の不動産業など、まだまだいろいろとやれる素地はあると思っていますので、積極的な新規物件への投資をしていきたいと思っています。

前回の中期経営計画では、どちらかというとビールや食品飲料事業を中心として、不動産は少しお休みというようなスタンスを申し上げた部分がございますが、不動産もやはりきちんと稼ぐよい事業だと思っています。それと同時に、高収益ビジネスモデルにもっと進化しなければならないと思っています。いまあるものをどうやって進化させるかという視点を含めて、収益を高めていきたいと考えています。

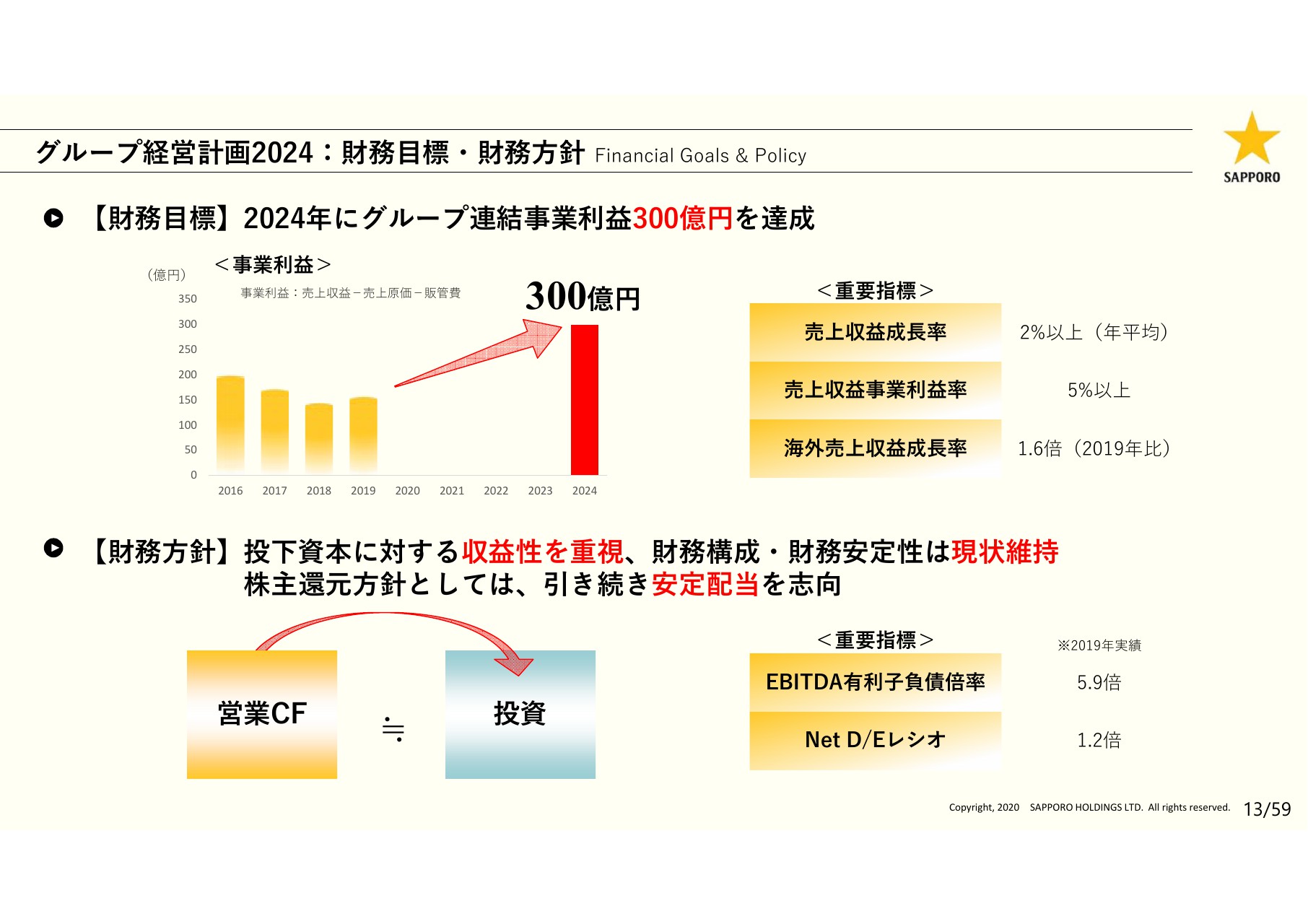

グループ経営計画2024:財務目標・財務方針

この3事業を合わせて、グループ連結の事業利益300億円を達成していきたいというのが、今回のこの5年計画です。私どもにとって、いままでの事業利益は平成7年の291億円というのが過去最高なのですが、これを上回り、さらなる成長ステージを迎えたいということで、このような数字を掲げています。

「300億円というのは達成可能なのか?」「数字だけ掲げてどうなるのか?」と思われるかもしれませんが、我々にとっても、これは本当に非常に骨のあることだと思っていますし、この構造改革そのものをきちんとやっていかないと絵に描いた餅になると思っています。

ただ、裏付けというわけではございませんが、2016年には、サッポロビール社は国内酒類事業で120億円の事業利益を出しています。これは、新ジャンルがきちんと販売している、ビールが伸びている、その他の商品も拡充されてきているといった中での120億円という数字でした。

他のジャンルが増えていて、ビールも好調で、新ジャンルが元に戻るか、戻らなくても健闘するとなれば、結構いい数字までいける可能性はあると思っています。これはもちろんやってみなければわからない部分もありますが、我々はここはチャンスだと思って取り組もうとしています。

同時に、カナダの事業はきちんと事業としての利益を出していますし、ベトナムが黒字化しました。ただ、アメリカが問題です。これらを足して、あるいはサッポロライオン社を足して、150億円は最低でも達成しなければならないという目安で捉えています。

不動産は、いまの立ち位置から今後5年でどこまで成長するのか。そして、ポッカサッポロはどこまでいけるか。さらに、ホールディングスが小さくなって、共通費を小さくすることができれば、この300億円という数字が絵に描いた餅ではなくなるはずだと考えています。

財務方針につきましては、収益性をやはり重視するということと、財務構成、財務安定性は現状維持と考えております。株主還元方針については、引き続き安定配当を志向しようと考えています。私からの説明は以上です。

2019年の振り返り

征矢真一氏:征矢でございます。昨日(2020年2月12日)、決算の発表に加えて、その他の開示事項が非常に多くありました。株主総会に向けた期間設計の変更のほか、「極ZERO」の報道もあり、いろいろなことがある中で、今年はよいスタートが切れており、私どもとしては今年は自信を持っていますので、ぜひ聞いていただきたいと思います。

すでに何度も申し上げていますが、「黒ラベル」、とくに缶が非常に伸びています。当初、エリアとしては弱い西日本などから地固めして、現在ではやはり年齢層も非常に若い層にリーチしてきたということで、まだまだ可能性は高いと見います。

RTDについてはずっと苦戦していましたが、「99.99(フォーナイン)」を出して流れを変えてこれたなと(感じています)。定番の冷ケースの棚にもしっかり入るブランドとして、ある意味、初めてこういった定番化される商品があって、存在価値が市場で認められていると思っていますので、やはり我々としては、これを今一度伸ばしていきたいというところです。

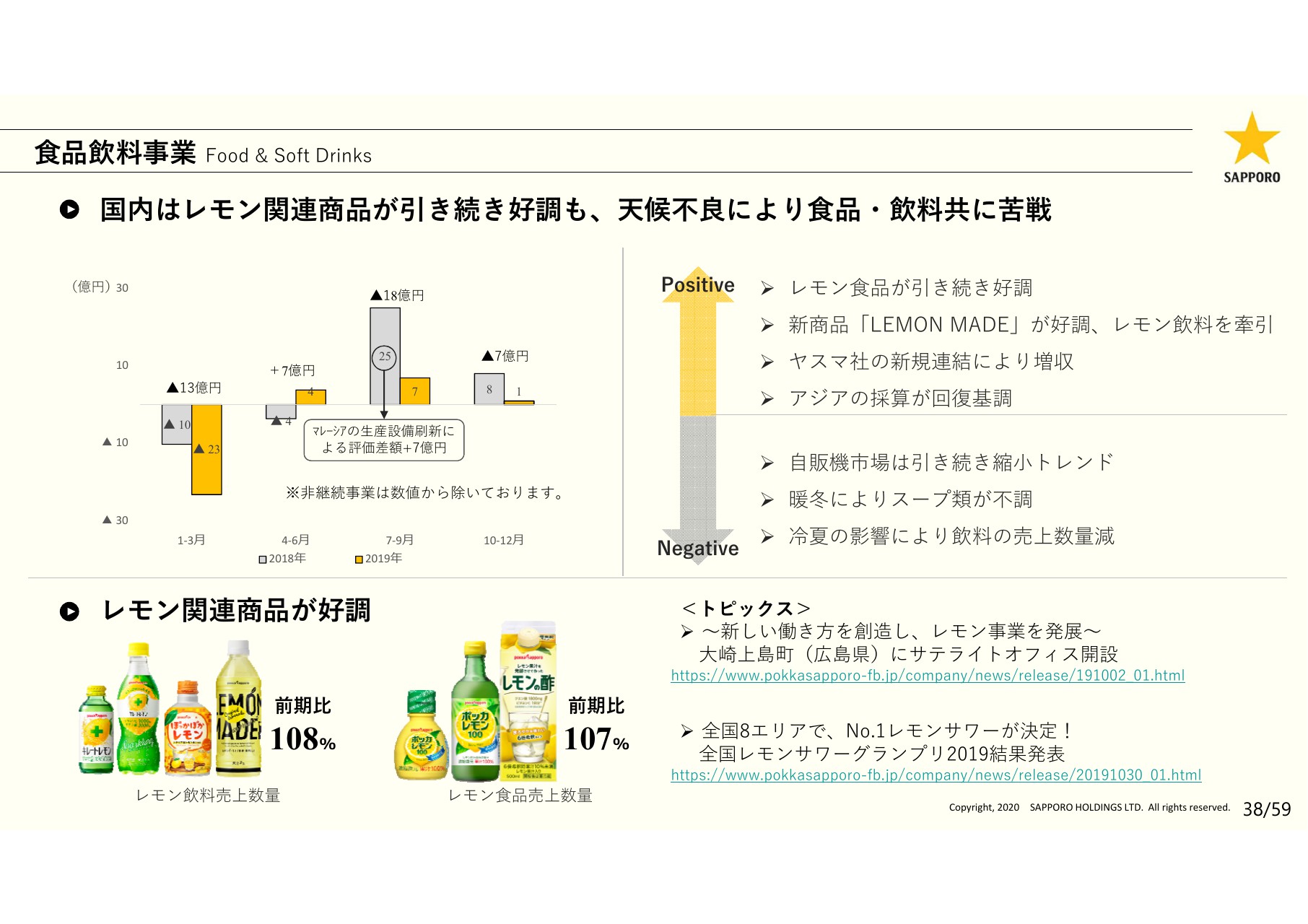

ポッカサッポロにつきましては、レモンの会社としてスタートしているわけですから、レモンを愚直に売るというところはできているかなと思います。「Lemon made」は、昨年(2019年)限定で発売して非常に好評だったので、今回またあらためて市場に出したということになります。

ベトナムについては、2011年に参入して、約5年間赤字が続いていました。2019年は(黒字化)2年目で、正念場でしたが、しっかり黒字化できたということで、ここはとにかく踊り場を脱出したと思います。今後の展開については、ベトナムの市場性等を踏まえて、いろいろな判断をしていかなくてはいけないと思いますが、とにかくここが黒字であれば、次の展開にもなってくるというところです。

2019年の振り返り

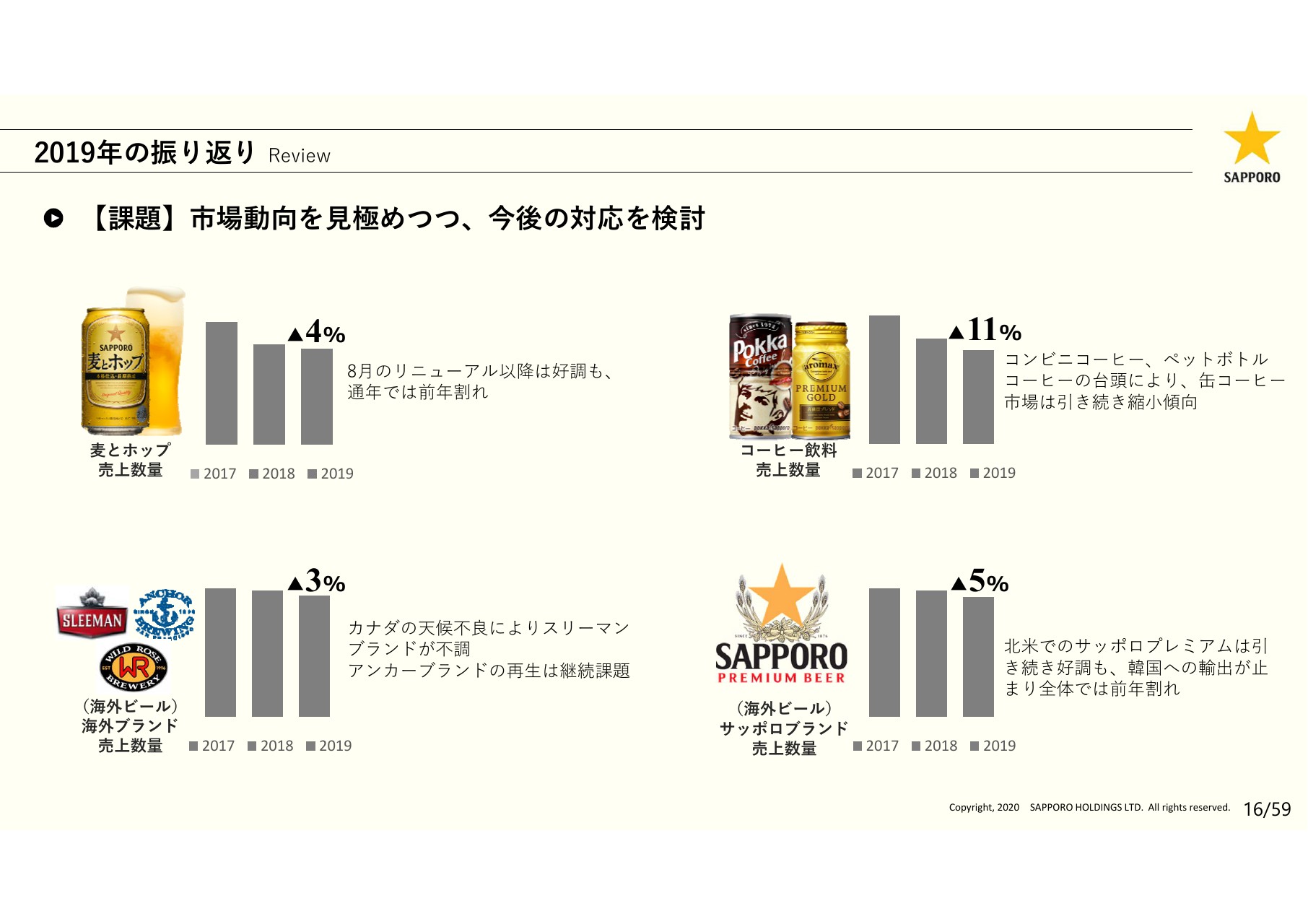

「麦とホップ」は昨年(2019年)8月にリニューアルしまして、リニューアル以降は100パーセントを超えるかたちで推移しています。自信を持って2つ目の柱を投入したということですので、この二本柱でしっかりと(売上を作ることが)できるだろうと思います。

コーヒーについてはやはり課題が多いと(感じています)。コーヒーが飲料会社の一番の稼ぎ頭であったのは確かですが、そう言っている時代ではもうないだろうなと思っています。ここからいかに違うステージに上がれるかというところが、缶コーヒーの最大のポイントになります。

また、決算の中で出てきますが、カナダ・アメリカでは、数量としては比較的堅調に伸びているものの、利益面で苦戦しているというところが引き続きあります。その中で、とくにアンカーブランドの再生というのが最大の課題となります。

海外ビールは、「サッポロ プレミアムビール」がずっと伸びていたのですが、昨年8月以降、韓国の輸出がゼロになっていますので、ここは前年比でやはり苦戦したところです。

2019年の振り返り

2019年は「変化の年」ということで、先ほどご説明したとおり、北米の飲料事業は売却し、非継続事業となりました。「国内自販機事業の収益性向上」については、引き続き積み残してしまったということで、今年しっかりとやり切りたいと思います。

2020年の重点取り組み

今年の重点取り組みについてです。ビールについては、スライドの写真にあるとおり、「黒ラベル」でいろいろな施策を行ってきました。

昨年(2019年)7月に、私どもの所有物件である銀座5丁目の「GINZA PLACE」の地下に、「黒ラベル」で初めての常設アンテナショップということで、「黒ラベル THE BAR」をオープンしています。ここはお客様の往来が一番多いところですので、毎日のようにここに来ていただけます。非常にシンプルな、「黒ラベル」だけを飲むバーですので、ぜひ一度ご体験いただければと思います。

「SORACHI」は、「ソラチエース」という、サッポロが生んだホップを使ったユニークなビールですが、こうったものを展開しています。また、今年は「ヱビス」が130周年ということで、「ヱビス」についてはもう一度仕切り直しをする年ということで考えています。

新ジャンルについては、2トップ戦略ということで年初から進めていこうとしています。RTDは、昨年は「99.99(フォーナイン)」の通年化ということで上積みされていましたので、今年が本当の正念場だと思います。

しっかりと定番化され、ポジションを保つことを目指します。(「99.99(フォーナイン)」のアルコール度数は)9パーセントですが、ワインなどに比べれば低アルコールということで、いろいろな飲まれ方をされている、おもしろいポジションにあるかなと(思います)。食との両立を図って、RTDというサッポロらしいジャンルを新たに作っていこうというところです。

北米が課題ということですが、昨年、ワイルドローズという【プレリー?Breweries00:29:27】エリアにあるクラフトビールを獲得しました。これでカナダの主要4市場すべてに工場を持てたということで、昨年中に合併し、カナダについては4エリア体制に組み換えて走り出しています。したがって、カナダでは、今年はスリーマンブランドを中心に、各エリアに合った戦略を展開していくことになります。

課題になっているのはアンカーの再生で、少し時間がかかっていますが、今年は新しいアンカーのブランドを提案しようというところも少し練っておりますので、みなさまにはまたご報告できると思います。

2020年の重点取り組み

食品飲料事業は、本当に自販機の収益性の向上が最大の課題です。また、国際事業については、シンガポールを中心に、マレーシア、ブルネイといった国々で、砂糖税対応の商品がすでにしっかりとできています。そして、市場も回復できてきました。現在は、私どもの第2の市場である中東が少し課題になっていますので、引き続き取り組んでいこうとしています。

大豆・チルドの植物性食材のところが、将来的には日本でもかなり市場が大きくなってくるだろうと(考えています)。その第一歩として、植物性ミルクである豆乳やアーモンドミルク等を中心とした戦いにしっかりと取り組んでいこうと思っています。

2020年の重点取り組み

不動産事業については、恵比寿・札幌・銀座に絞ろうということで進めてきています。恵比寿ガーデンプレイスも、昨年で開業25年ということで、四半世紀経って、やはりいろいろな課題感が出てきています。

収益が出ているといっても、さらに高収益化があるのではないかということで、いろいろなテナントさんの構成を変えてみたり、逆に恵比寿ガーデンプレイスを出た外側に物件を獲得して、恵比寿の街の価値を上げて、結果的に私どもの賃料を上げていくといったかたちで、街として稼働率を上げていき、還元される戦略をしっかりやろうと(しています)。

札幌も非常に苦労してきたわけですが、2026年の新幹線開業に向けて、私どもの物件が非常に新幹線のエリアに近いところにありますので、ここの再構築を長期の目線でしっかり取り組んでいきたいと(考えています)。

また、新規領域ということで、先ほど尾賀からも話がありましたが、マンションを売といったことではなくて、もう少しファイナンスのスキームをいろいろ使って、資産をあまり増やさずに不動産の収益を上げる方法にも少し取り組んでいきたいということで考えています。(スライドには)不動産証券化ビジネス、ノンアセット事業等と書いてありますが、工夫していきたいところです。

また、全社費用が多い中で、基盤投資をずっとしてきています。(スライドに)ロボット(のイラスト)がいっぱい描かれていますが、RPAをかなり進めてきていまして、これがホールディングスの「小さな本社」という目標にも寄与してくると思います。

現在は8個のロボットが動いていますが、今後はこれをさらに増殖させることで、人の時間、人の活用場所を変えていき、単なる効率化ではなくて、攻めの方向にシフトさせるという意味で、バックオフィスを効率化させようとしています。

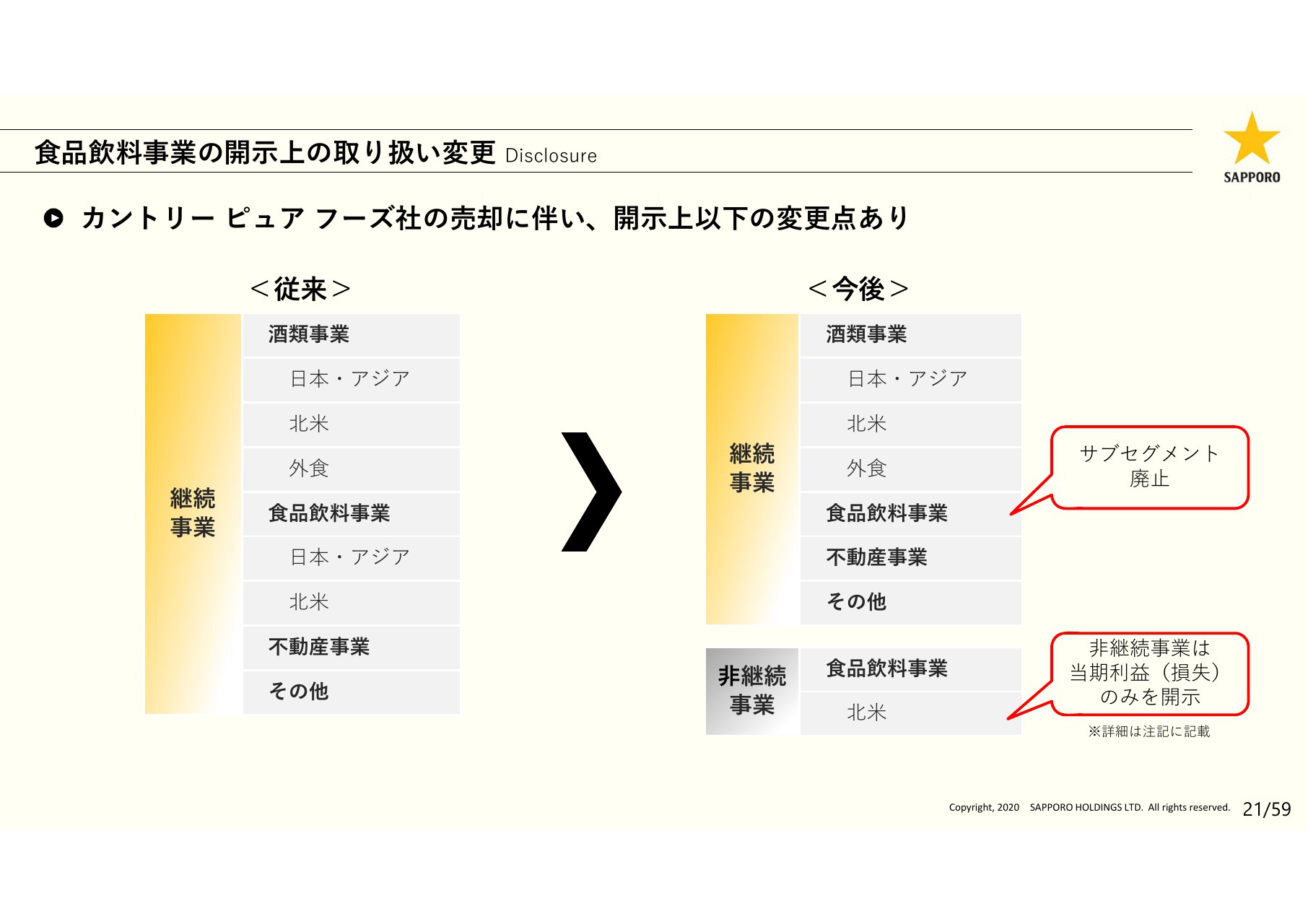

食品飲料事業の開示上の取り扱い変更

CPFの売却に伴い、開示上の事業の取り扱いが1点変わっています。食品飲料事業の中にサブセグメントを2つ持っていましたが、北米はここでなくなりましたので、食品飲料事業は1本の表記に変わってまいります。

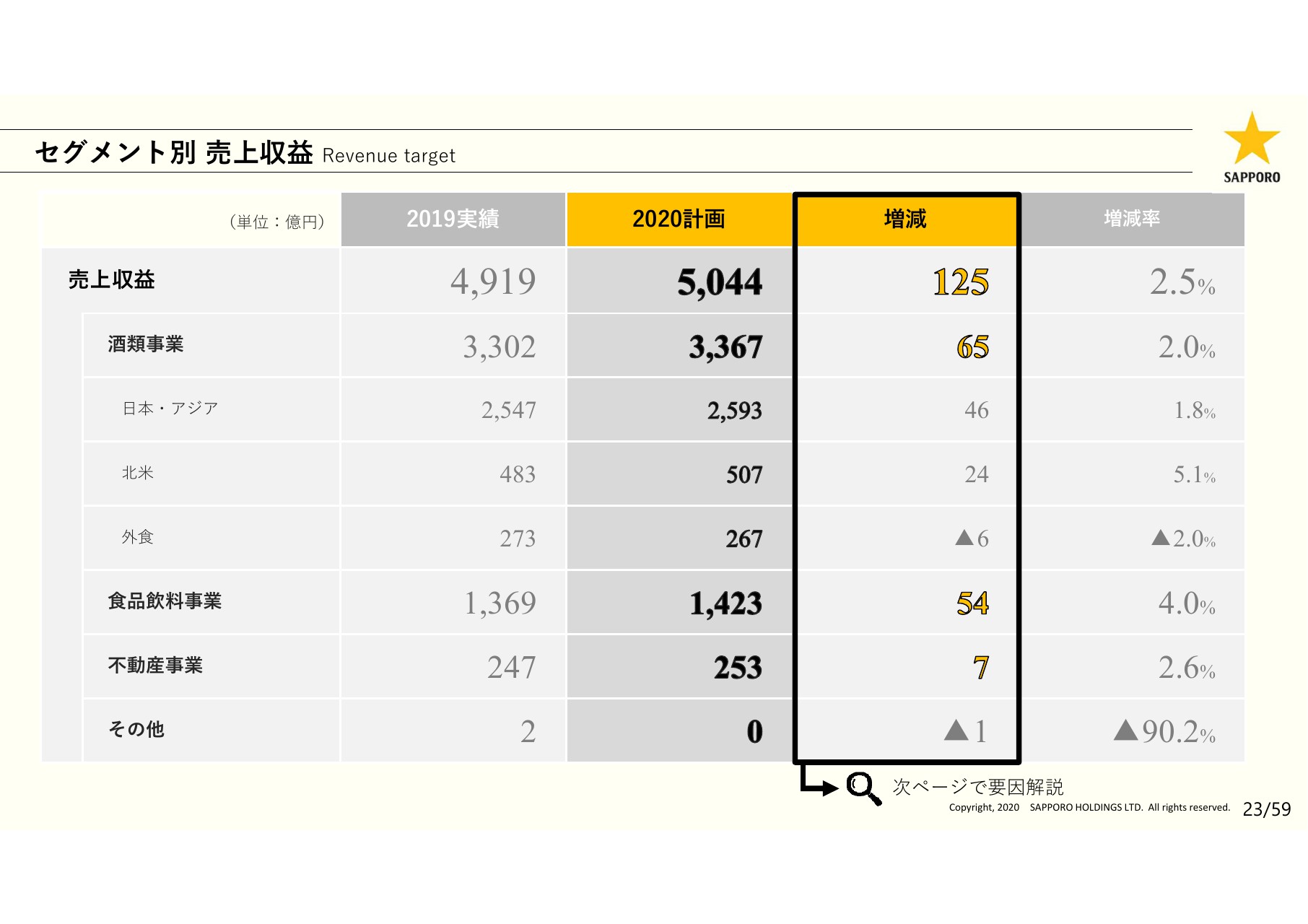

グループ経営計画

今年の計画です。こちらは、CPFの売上も除いた継続事業だけの比較になっています。売上収益は5,044億円ということで、今年はもう一度5,000億円に戻すというのが1つの目標です。他社さんに比べれば小さい金額かもしれませんが、私どもとしては大きなハードルと思っておりますので、売上については5,044億円ということで、前年同期比で125億円の増収を狙っています。

また、従来から参考情報で開示していましたが、中期の中で一番わかりやすい収益指標ということと、他社さんもこの事業利益を中心とした開示になっているということで、IFRSでこんなことやってていいのかわかりませんが、今年からこういった事業利益の表示にさせていただいて、比較のところでわかりやすくしようとしています。

事業利益は140億円です。(中期経営計画の目標は)300億円ですから、今年で半分よりも少し下ということになります。5年後にここ(300億円)までいくというのは大変ハードルの高い目標ではありますが、スタート地点としてこの140億円をやり切れば、次への道は開けると思っています。

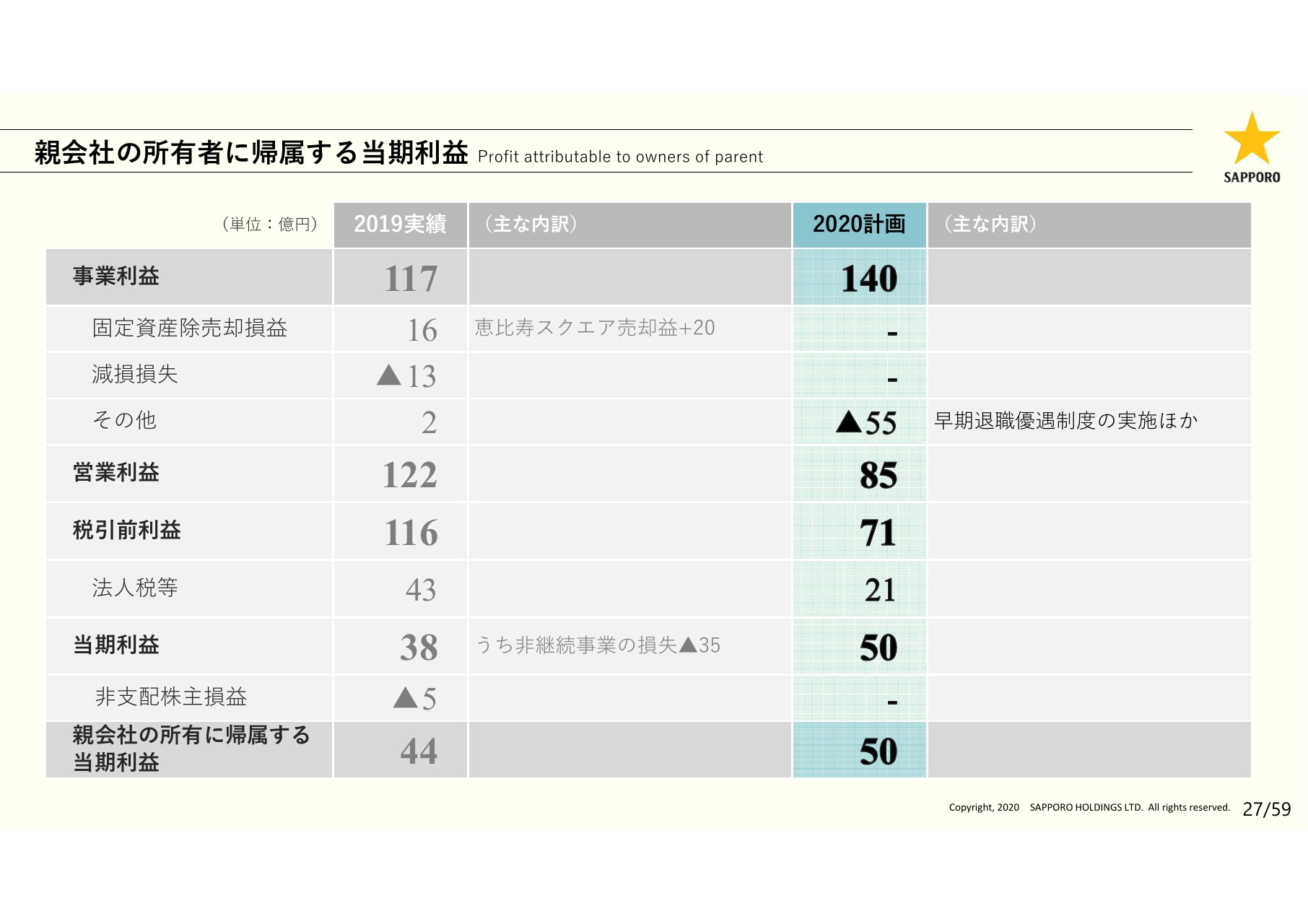

当期利益ついては後ほどご説明しますが、引き続き構造改革に関する引当をするということで、今年は50億円としています。

中期の財務目標の中で、財務安定性というところを2つの指標で見ております。まず、EBITDA有利子負債倍率を6倍以下に抑えていこうということが1つの基準です。スタートラインとして5.7倍となっています。

また、D/Eレシオは、いままで1倍を目指すということでしたが、今回については、酒類事業と不動産事業を行っている私どもの水準としては、いまのD/Eレシオ水準が十分であろうということで、この1.2倍の水準を保つ範囲で、投資規律をしっかり守りながら、安定性を目指したいと思っています。

セグメント別 売上収益

年初特殊要因はとくにございません。ヤスマ株式会社が昨年度第2四半期期から入ってきましたので、1期分の増収効果だったところが、今年はレギュラーになります。

為替についてもいろいろありますが、大統領選等もあって、あまり変わらない状況で進むだろうということいで、こうした為替の読みにしてあります。

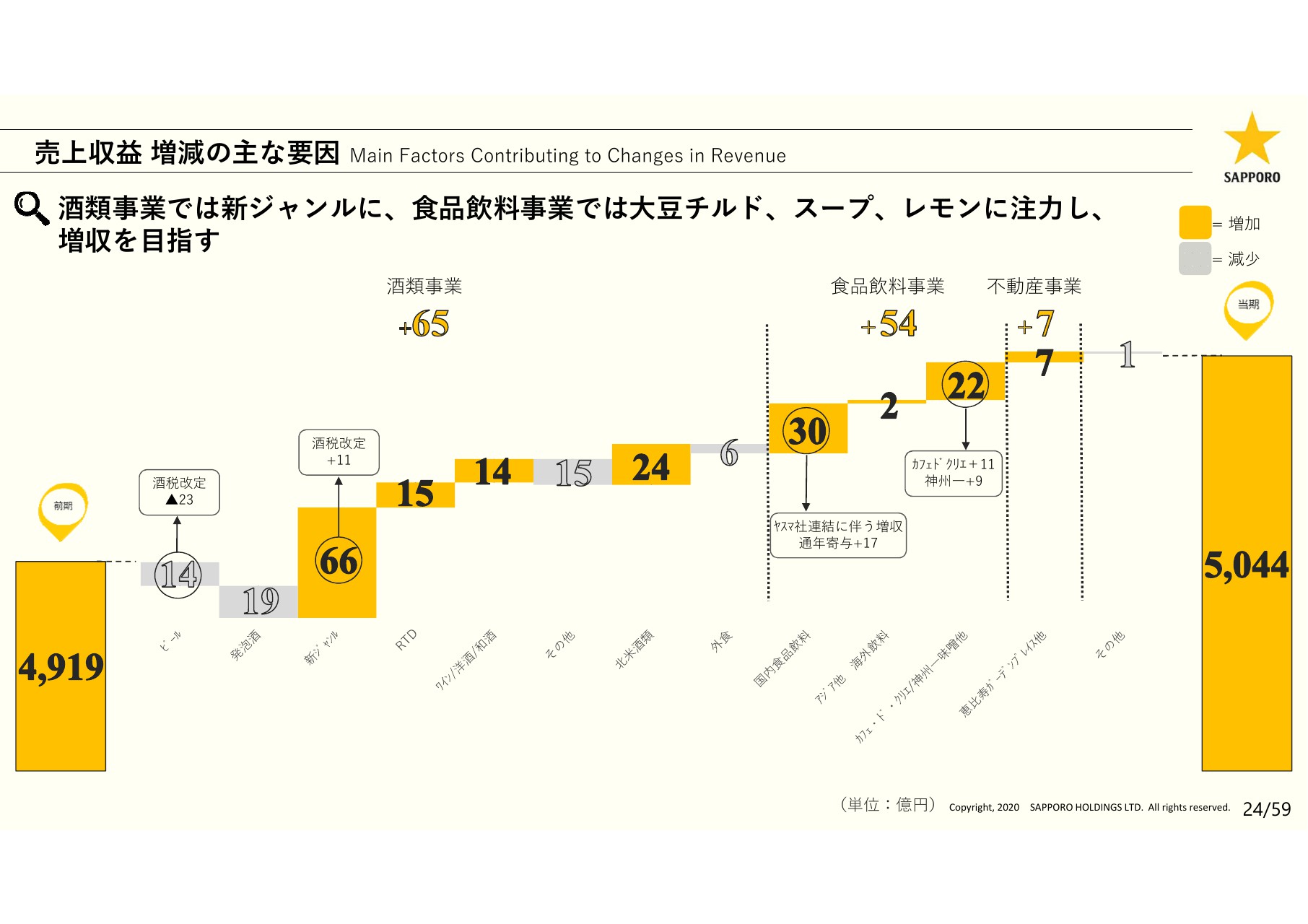

売上収益 増減の主な要因

先ほどの売上収益(の前年同期比で)125億円(増)の内訳が、こちらに書いてあります。

酒類事業では、やはり新ジャンルに重きを置いています。ビールジャンルは、総需要が下がる中で、私どももがんばっていますが、ここは大きく見ていません。とくに「黒ラベル」はプラス、逆に「ヱビス」については仕切り直しの年ということで、大きな目標は今年は掲げていません。新ジャンルの売上、そしてRTD、ワインという周辺の酒類、さらに北米の伸びというところでプラス65億円を見込んでいます。

食品飲料事業につきましては、新規連結分もありますが、とくに今年は豆乳ヨーグルトが通年で入りますし、春先から2年目ということで力が入っておりますので、ここの増収分が大きく影響するはずだと考えています。

また、「カフェ・ド・クリエ」等のカフェ事業や味噌事業等の周辺事業の伸長を図っていきたいと思います。

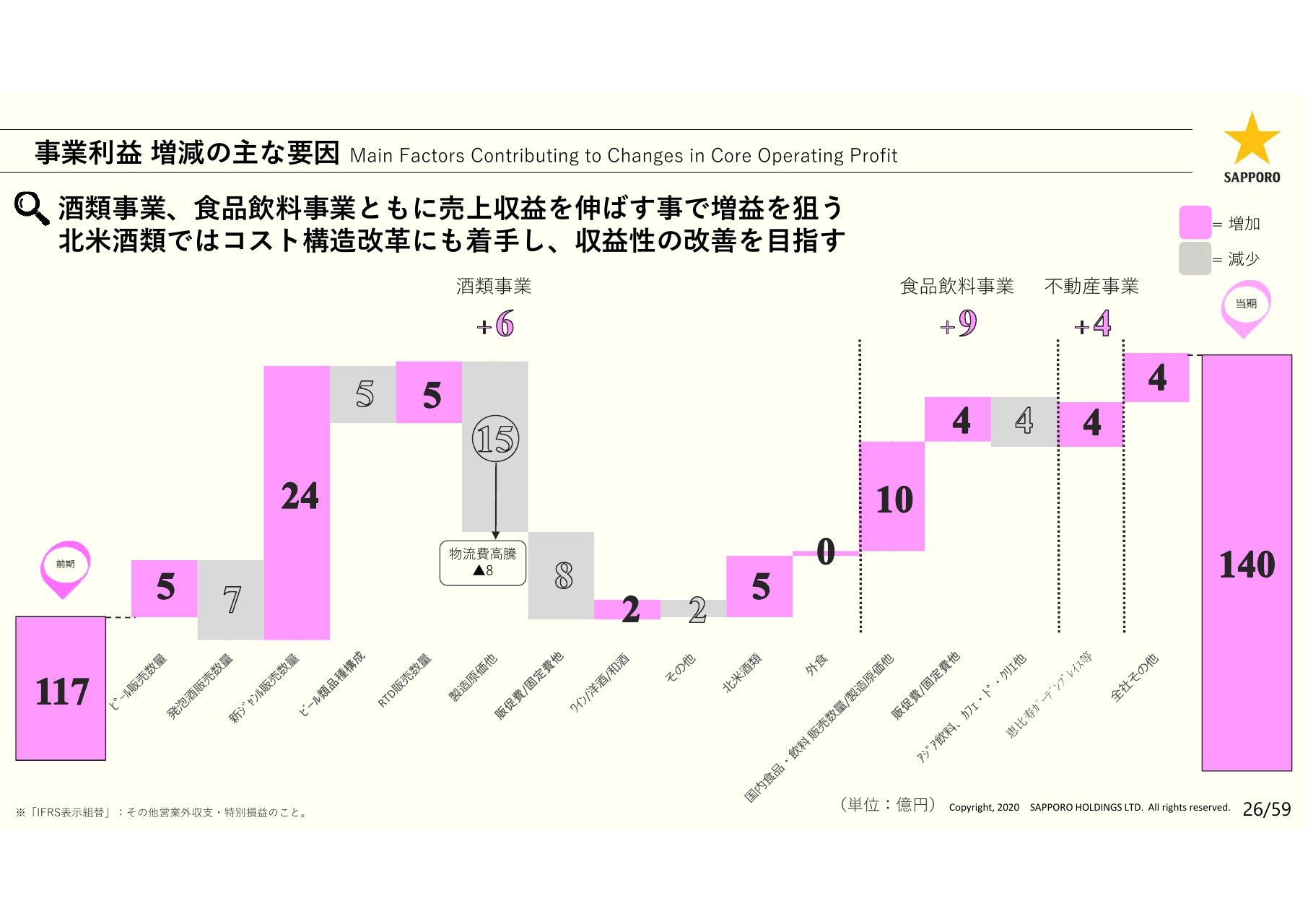

事業利益 増減の主な要因

事業利益については、昨年の117億円から140億円へ、23億円の増額の内訳ということになります。こちらのスライドのピンク色のところが寄与の部分になります。

今年、正念場だと思っているのは製造原価等です。やはり、ここでコスト増要因をどうしても見込まざるを得ないということで、マイナス15億円と掲げています。このうち、物流費で8億円、原料・資材等で8億円という内訳になっています。これに対して、新ジャンルの売上数量の増ならびにRTDの増益で、このコストをしっかり吸収したいと思っています。

販促費についても、しっかり新ジャンルを確立するためには、一定程度あてようということで、8億円程増加させる予定です。これは主に、ビール・発泡酒・新ジャンルの3つのカテゴリーの中で増やしていこうと思っています。

食品飲料につきましては、大豆・チルドの伸長の売上増が約11億円の増益と見ておりますので、このプラス10億円の内訳はほぼこれになります。

一方で、やはり食品飲料事業でも物流費の高騰で6億円ほど掛かるだろうと思っていますので、これについては原価低減、廃棄のロス削減等、コストで吸収していこうというのが食品飲料事業の目論みです。

海外については、今年は利益が少し下がる見込みで、マイナス2億円で見ています。実はシンガポールの工場の飲料設備が古くなっておりまして、ここを大幅に入れ替えるため、今年は工事中となり、外に出さざるを得ないということで、委託料が少し増える予算を立てています。ただ、これについては工場完成後すぐに回収できるレベルですので、今年は辛抱の年かなと思っています。

ガーデンプレイスについては、2019年に比べてプラス4億円を図ります。また、全社費用についても、BPRの推進等で圧縮して4億円のプラスということで、トータル140億円の事業利益予算にしています。

親会社の所有者に帰属する当期利益

事業利益以下の内訳については、こちらのスライドをご覧ください。その他のところに55億円手当てしています。昨日発表した、早期退職優遇制度の拡充については、従来からキャリア開発の支援制度を持っていたのですが、今年度に限って、ここの拡充を図ろうということで、早期退職の一次金の手当て、ならびに積み残したことがありますので、ここに合算でとっております。

この範囲であれば、なんとかいまの配当水準を保てると思いますので、来年以降の布石になるような構造改革の手当てとして、ここはみなさまのご理解をいただきたいという部分です。

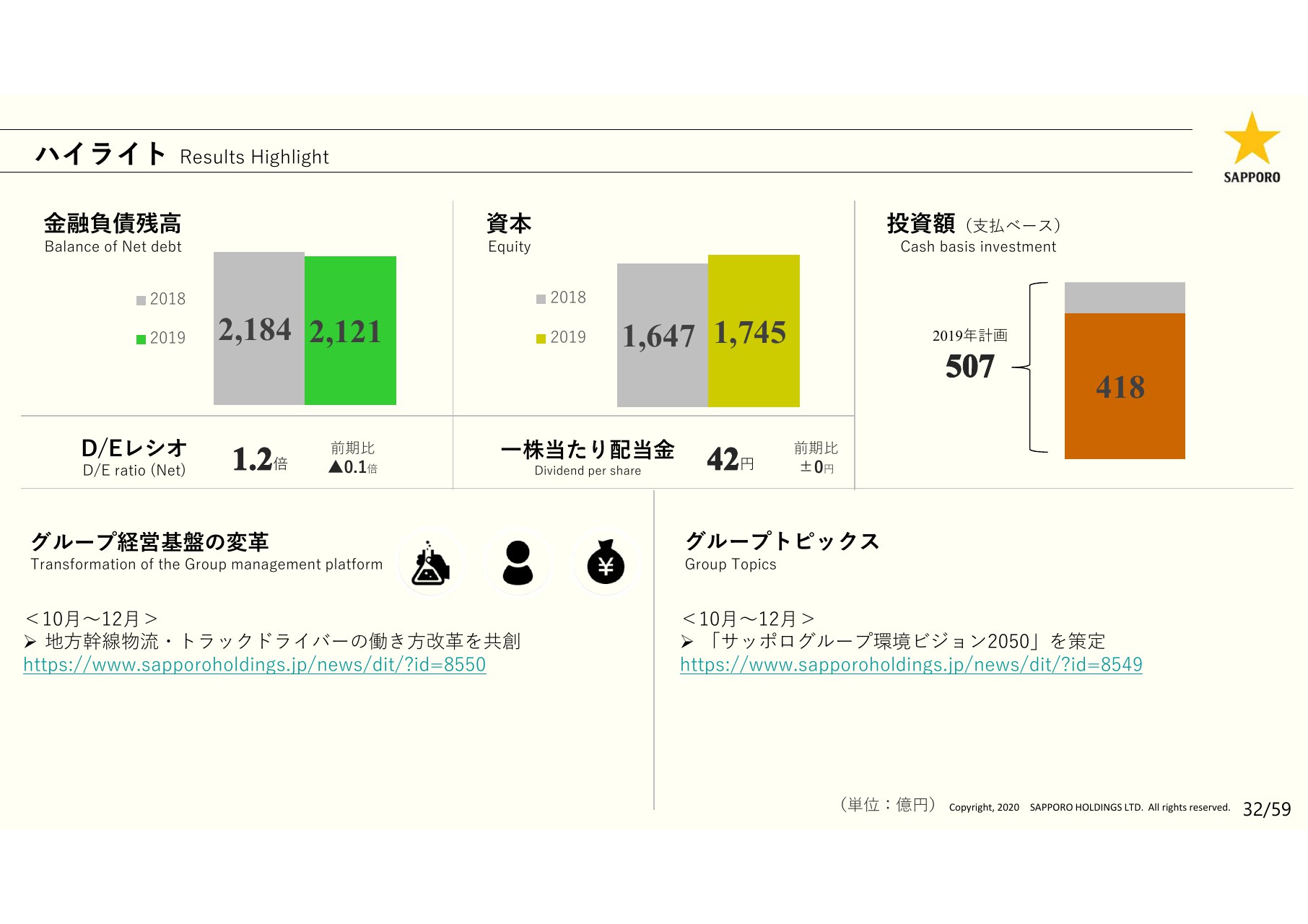

ハイライト

2019年の決算のおさらいです。昨年度は(売上収益が)4,919億円ということで、残念ながら前年同期比で20億円ほど減収となり、少し悔しい思いをしています。やはり増収を達成したかったのですが、そこまでいきませんでした。

事業利益は117億円ということで、不甲斐ない結果に終わっています。当期利益につきましても、ここは非継続事業であるCPFの売却損を入れてますので、44億円という水準になっています。

ハイライト

バランスシートにつきましては、期末のネットの金融負債が2,121億円ということで、フラットでした。D/Eレシオは、2020年に1倍にすると掲げていたのですが、1.2倍まできました。CPFの売却資金も入りましたし、そういったところでは一旦近づけたかなと思っております。この水準を悪化させないような財務資金のコントロールが必要だというところが課題です。

資本の部分も増えていますが、これは実は株価が上がっているということで、有価証券の差額金が膨らんだということになっています。私どもの政策保有株の時価がすごく上がったというところも寄与の1つの原因になっています。

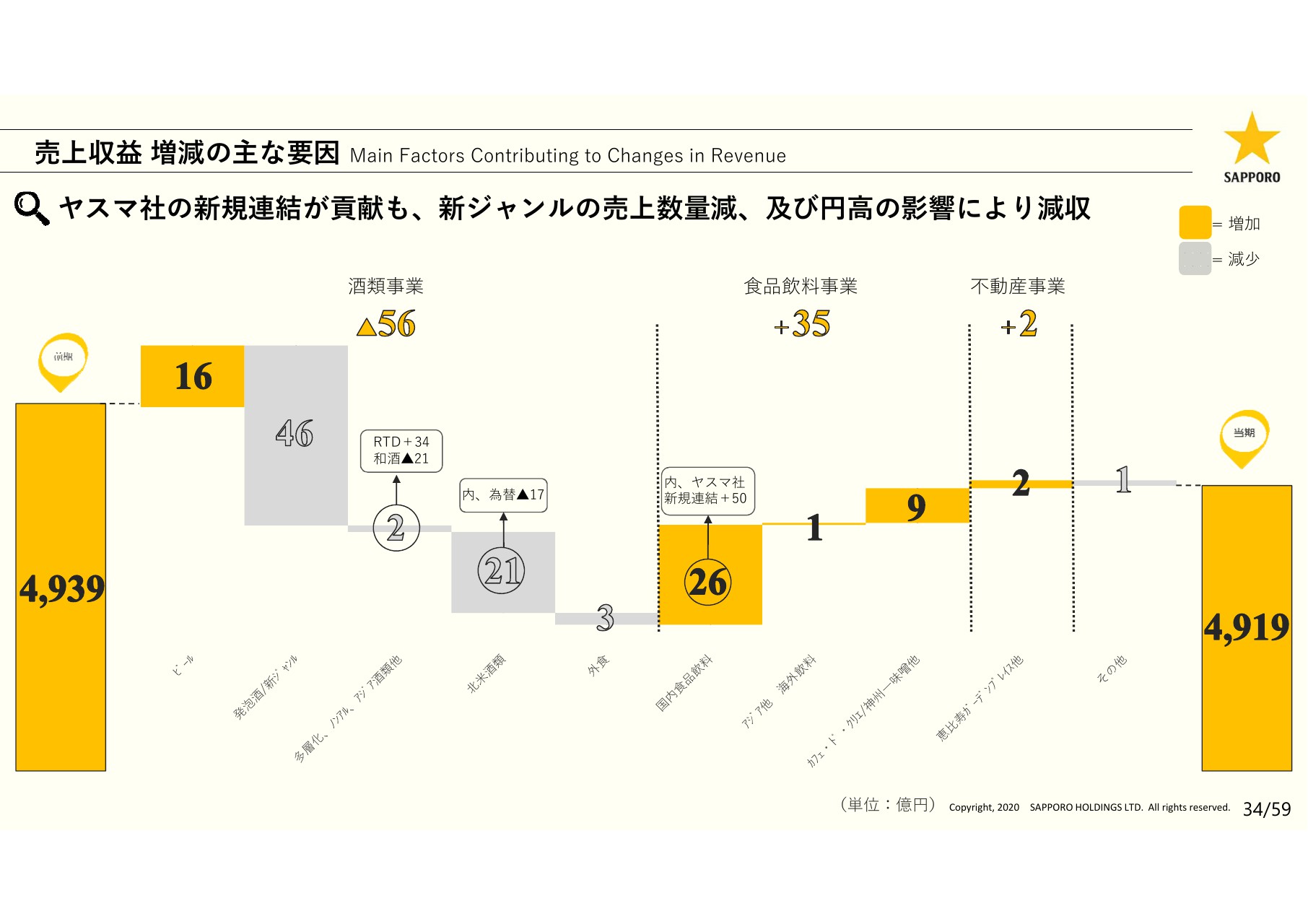

売上収益 増減の主な要因

(売上収益の)4,919億円について、前年との差額をお示ししています。酒類事業では、ビールで上乗せできましたが、やはり通年で見ると新ジャンルの落ち込みが非常に大きかったところです。北米については、実数はスリーマンが頑張っていますが、為替の影響で17億円ほどマイナスになっているというところが大きく、売上ではマイナス要因になりました。

一方、食品飲料事業の方は、ここでは増収に見えていますが、ヤスマ株式会社の新規連結が50億円ほど寄与していますので、実質は15億円の減収ということで、何度も申し上げていますが、コーヒー飲料および夏場の7月の売上が厳しかったこと、くわえて自動販売機は通年でかなり台数を絞り込んでおりますので、売上を伸ばせていないうことになっています。

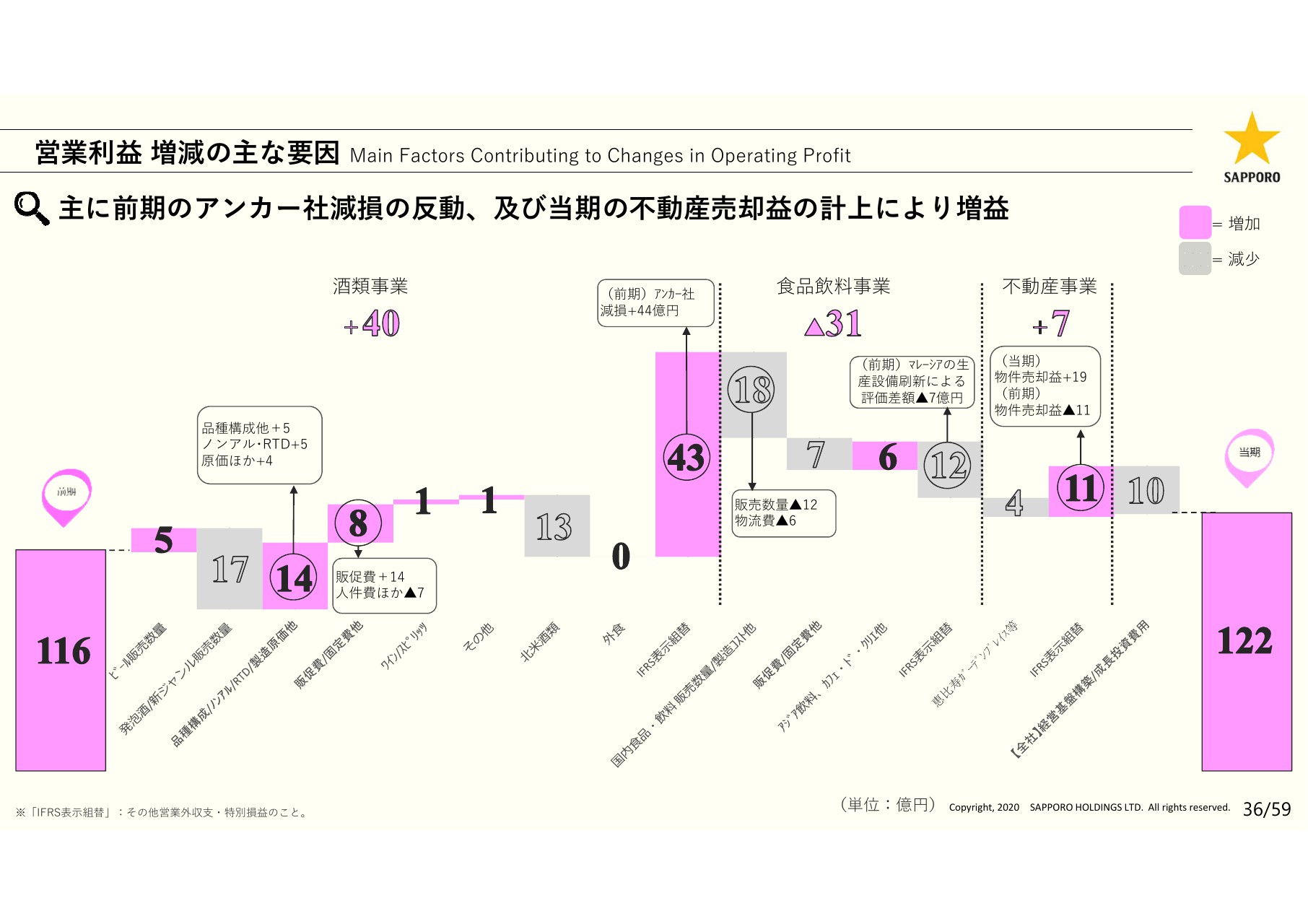

営業利益 増減の主な要因

利益については、こちらは昨年の実績ですので、営業利益の増減で表示させていただいています。営業利益は122億円ということで、若干の増益になっていますが、凸凹しており、課題がはっきりしています。(スライドの表で)グレーのところが課題ということです。新ジャンル、北米酒類、国内飲料のあたりがマイナスです。

一方で、酒類事業についてはコストコントロールをして、国内事業はかなり販促費を抑えたりしていましたので、一定のところまでいったかなと思っています。

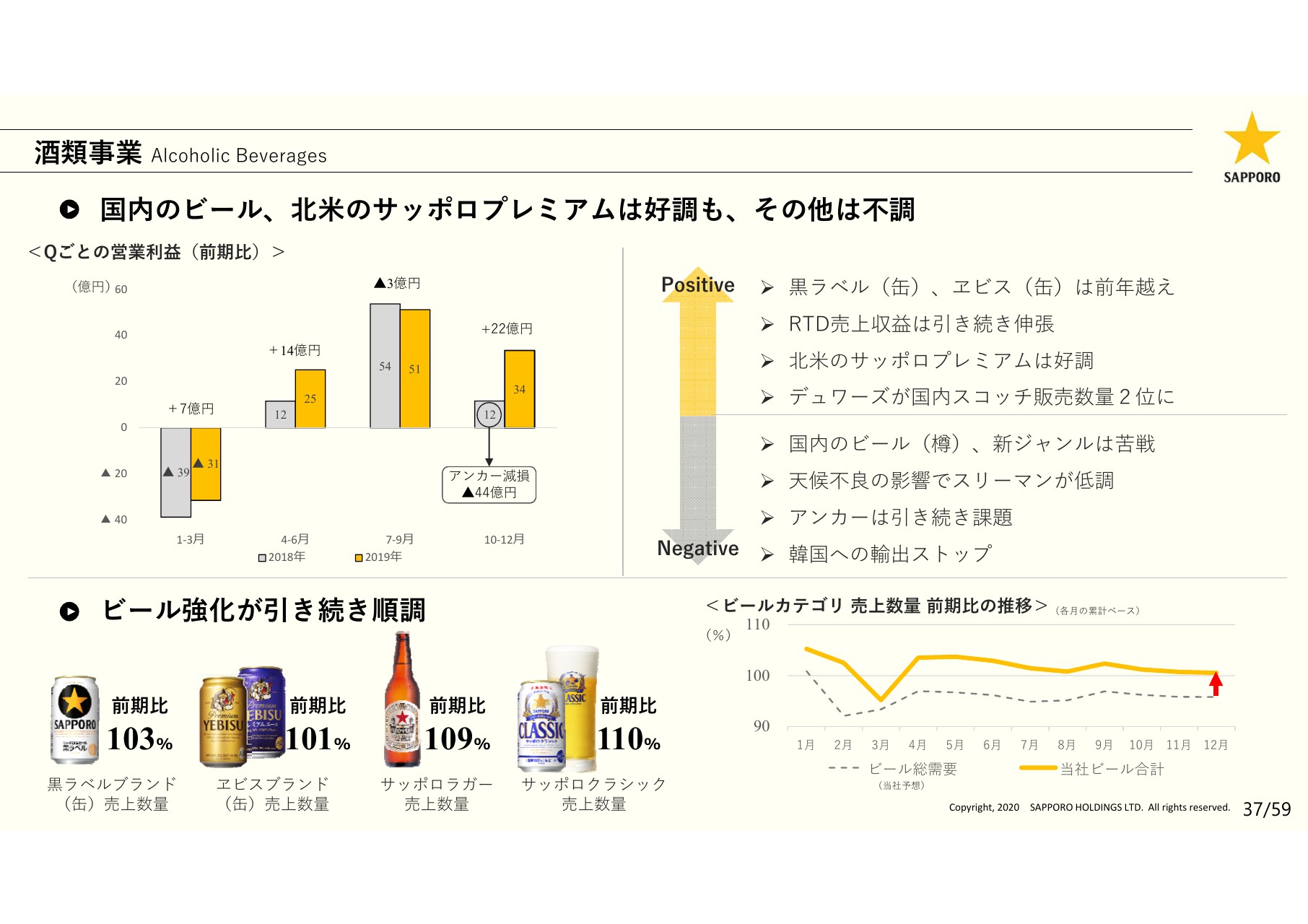

酒類事業

それぞれのセグメント別の内訳を、四半期ごとに書いております。昨年度第4四半期酒類事業においては、アンカーの減損がありました。これが44億円ですから、実質56億円に対して34億円ということで、最後はだいぶキャッチアップしてきましたけれども、少し厳しかったところではあります。

ただ、11月にお話しした想定より、12月にかなりがんばりまして、なんとか酒類事業の方は通年で利益を確保することができたかなと(思います)。これは、ビール強化が順調で、とくにこちらのスライドにもある4ブランドが、それぞれ100を超えているところが牽引しています。

食品飲料事業

そして食品飲料は、年間で見ていただくとわかりますが、とにかく第3四半期の7月・8月が非常に苦戦したとところです。また、10~12月も、出だしは寒い冬で始まったのですが、12月は非常に暖冬になって、スープ類・ホット飲料の売上が不調でした。みなさんもきっと手に取る機会が少なかったんのではないかと思います。

缶スープやホットレモンの領域が非常に苦戦しています。この辺りが課題で、気候の話を言い訳にしていてはよくないので、そういった変動が起きた時でもしっかり売り切れるような商品を揃えていくというところが、食品飲料事業の課題かなと思っています。

また、トピックスにありますが、自社の農園を瀬戸内海にスタートさせておりまして、そこにサテライトオフィスを開設し、その島で仕事をしてみたりと、いろいろなことに取り組んでいます。

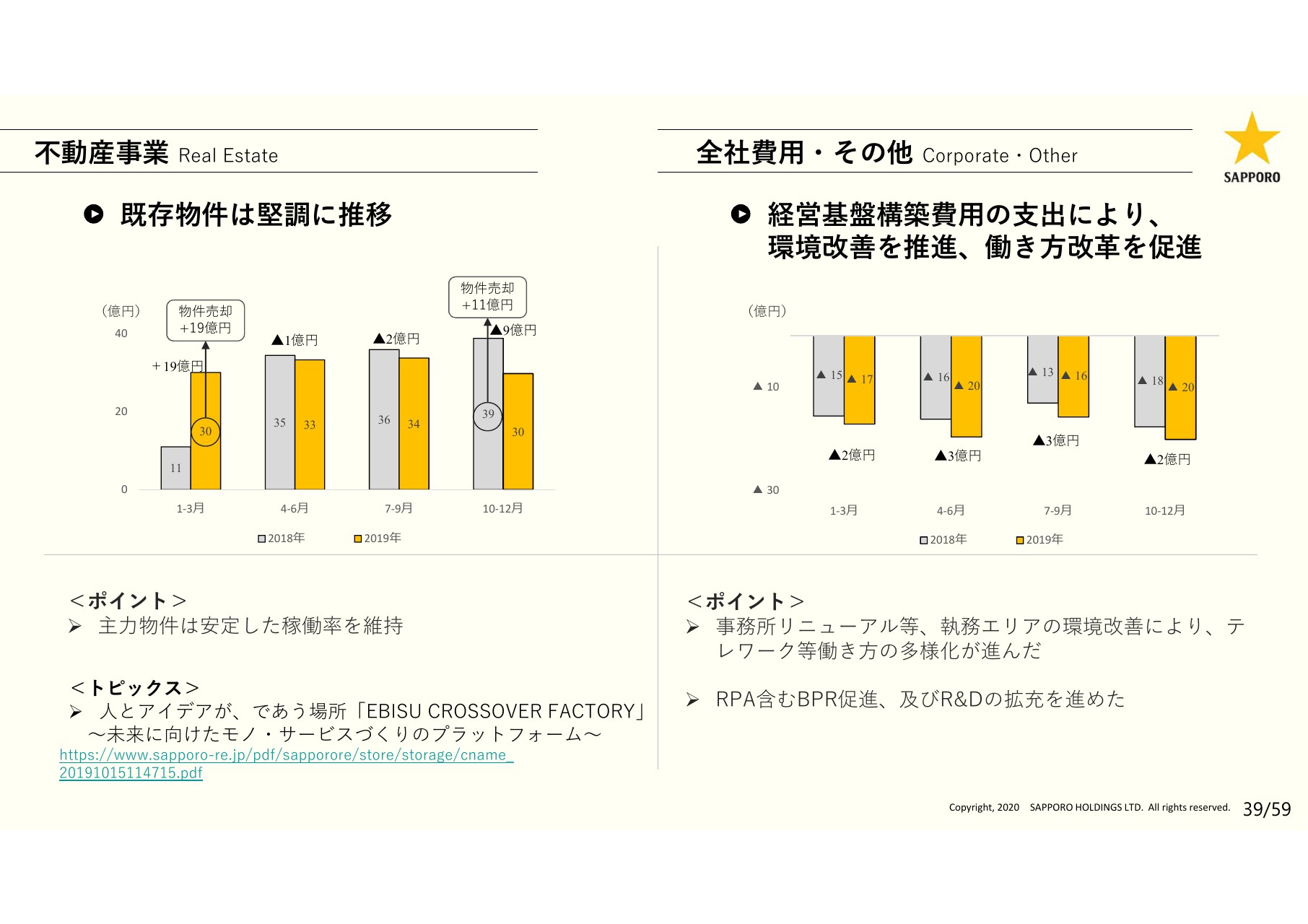

不動産事業/会社費用・その他

不動産については、年間で見ていただくとわかるように、売却のある期間についてはこのように凸凹していますが、通年で安定した稼働率を維持できていると思います。

とくに、恵比寿ガーデンプレイスのグラススクエアというところがしばらく空きになっていたのですが、ここに共同のオフィスを開業しました。私も非常におもしろい働き方があるなと思っていますが、要は、決まったオフィスを持たないといった会社さんも増えてきている中で、この期間だけオフィスがあればいいといったニーズに応えたり、人数が増えたり減ったりすることに対しても耐えられるというかたちです。

不動産の「不」の意味が変わってくるのかなと思っています。基本的には動かないものが不動産ですが、もっと流動的になっていかないとビジネスはきっと難しいなと思います。今後は、賃料で大構えしているようなビジネスではないだろうと思っていますので、魅力のある物件にいろいろ手をかけていけば、我々としてはまだまだチャンスがあると思っています。

全社費用については、昨年はR&Dを含めてまだまだ高水準ということで、70~80億円規模の本社コストをいかに下げるかというところが課題でした。現在、本社棟のリニューアルを図っています。

25年前に私どもがサッポロビールの本社棟をスタートした時は300名ほどの体制の本社でしたが、現在は1,000名入っているということで、それだけ人が増えているというところもありますし、働き方が変わっていないからそうなっているということで、現在、大改修しております。別に恵比寿に来る必要はなく、どこでも働けるというようなサテライトオフィスを設けて、働き方を思い切って変えていくところです。こういった投資は今年でほぼ完成しますので、逆に効率化の刈り取りをしっかりとしなくてはならないと思います。

決算特殊要因

特殊要因としては、ヤスマ株式会社の連結です。こちらに情報を掲げさせていただいております。

ご清聴、ありがとうございました。

新着ログ

「食料品」のログ