日立製作所、為替影響等により3Qは減収減益 中国・アジアでの売上減が影響し通期は下方修正

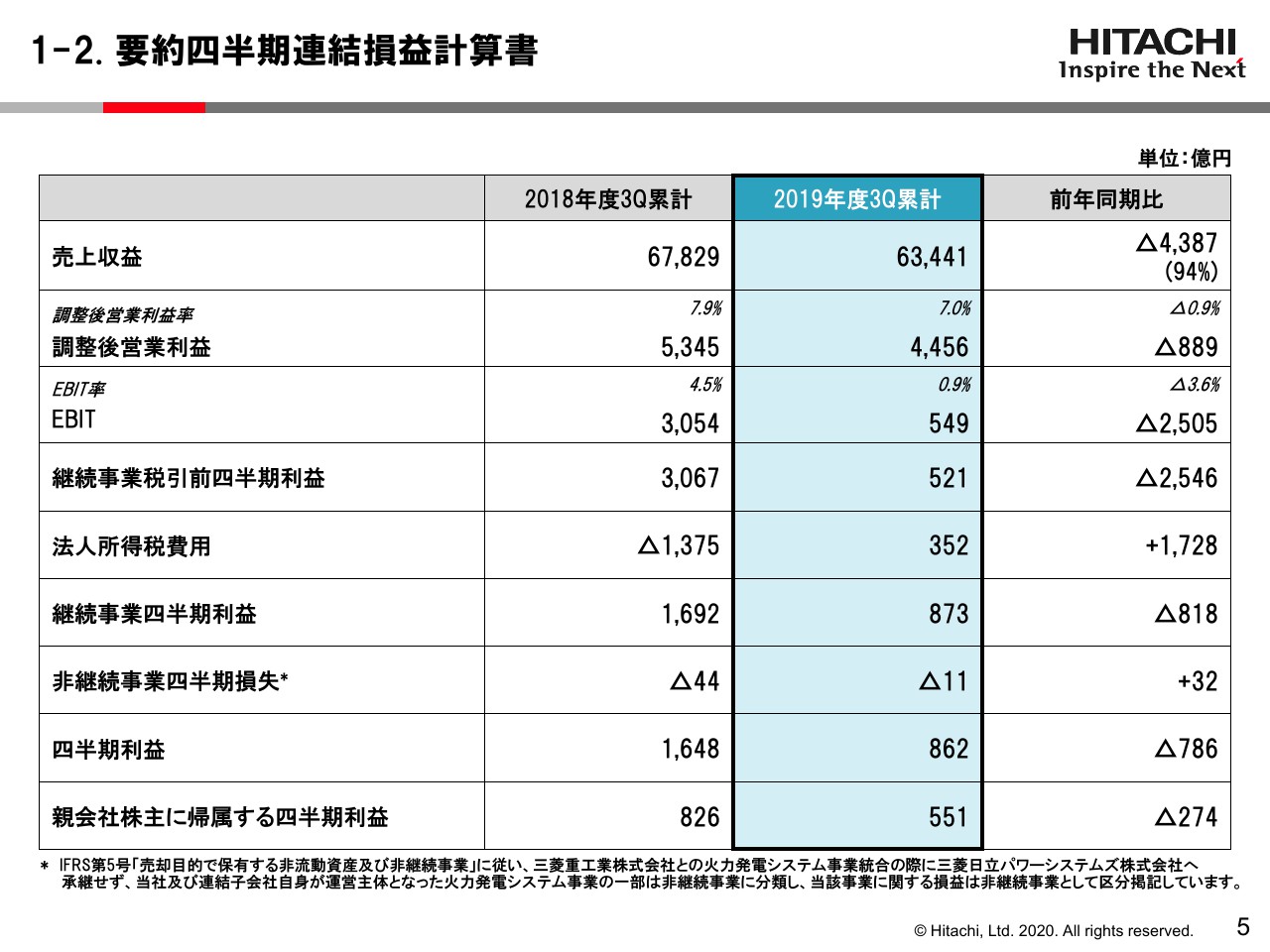

1-2. 要約四半期連結損益計算書

西山光秋氏:よろしくお願いします。損益計算書のサマリーであります。

第3四半期累計の実績ですが、(スライドの)一番上の売上高が6兆3,441億円となり、前年同期と比べますと6パーセントの減収でありました。2行目の調整後営業利益は4,456億円と889億円の減で、前年比で17パーセントの減益となりました。

EBITは549億円とシュリンクしておりますが、ここに南アフリカの和解、プロジェクトの和解の損失、第3四半期に計上しております。その結果、一番下の親会社株主に帰属する四半期利益が、551億円という結果でありました。

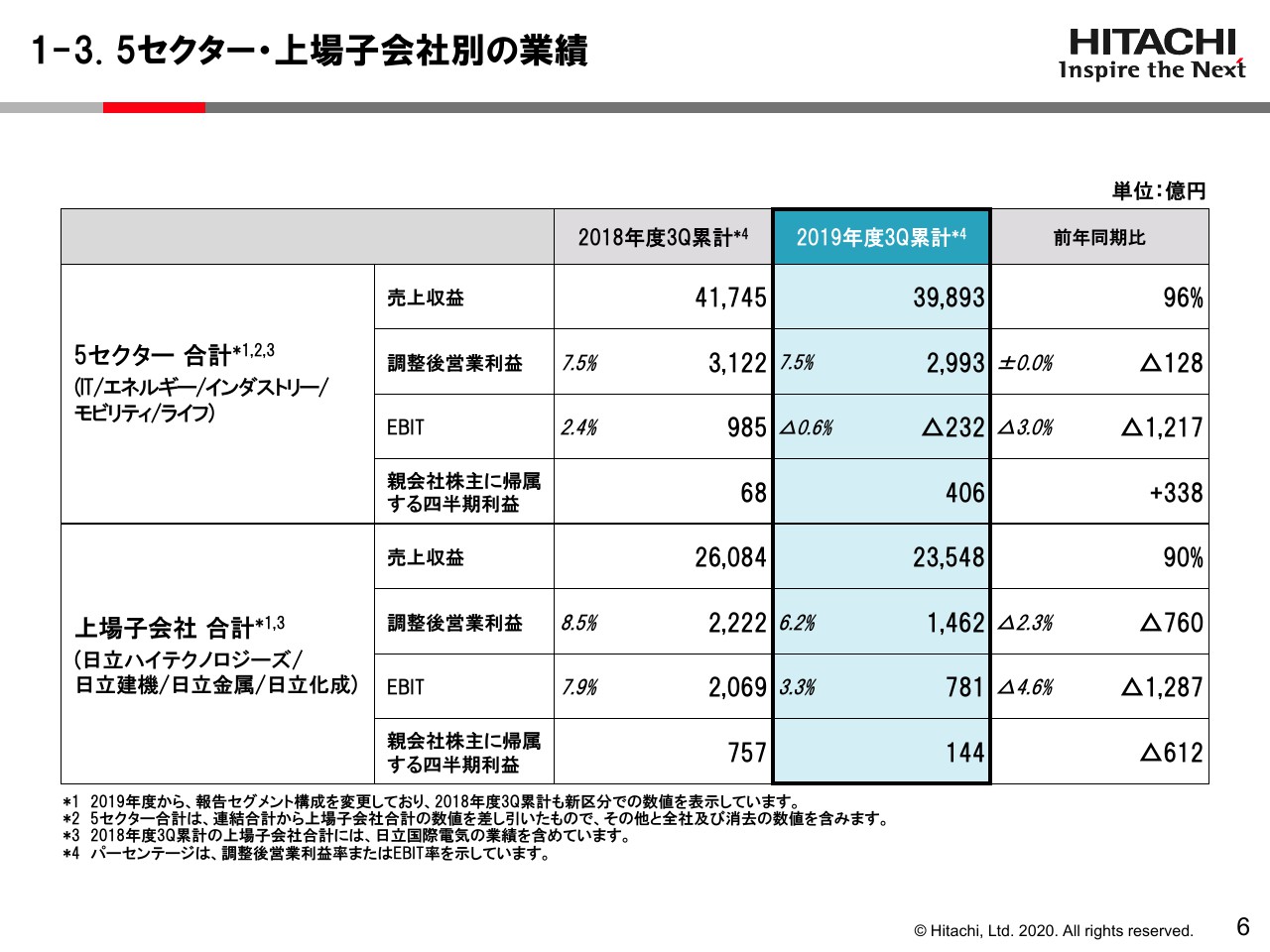

1-3. 5セクター・上場子会社別の業績

5セクターと上場子会社別の業績を示しております。

営業利益のところをご覧いただきますと、その他のセグメントと全社、消去を含んだ数字ですが、5セクター合計の調整後営業利益が2,993億円となり、4パーセントの減益となりました。ただし、調整後営業利益率は7.5パーセントと、過去最高レベルを維持しております。

EBITが232億円の損失となっていますが、ここに南アフリカのプロジェクトの和解の損失を計上しております。その結果として、四半期利益は406億円となり、税金費用の見直し等もございまして、前年同期と比べますと338億円の増益となっております。

上場子会社の合計の営業利益をご覧いただきますと、1,462億円となっており、前年比で34パーセント、760億円の減益となりました。その結果として、親会社株主に帰属する四半期利益も144億円、前年同期比で612億円の減益となりました。

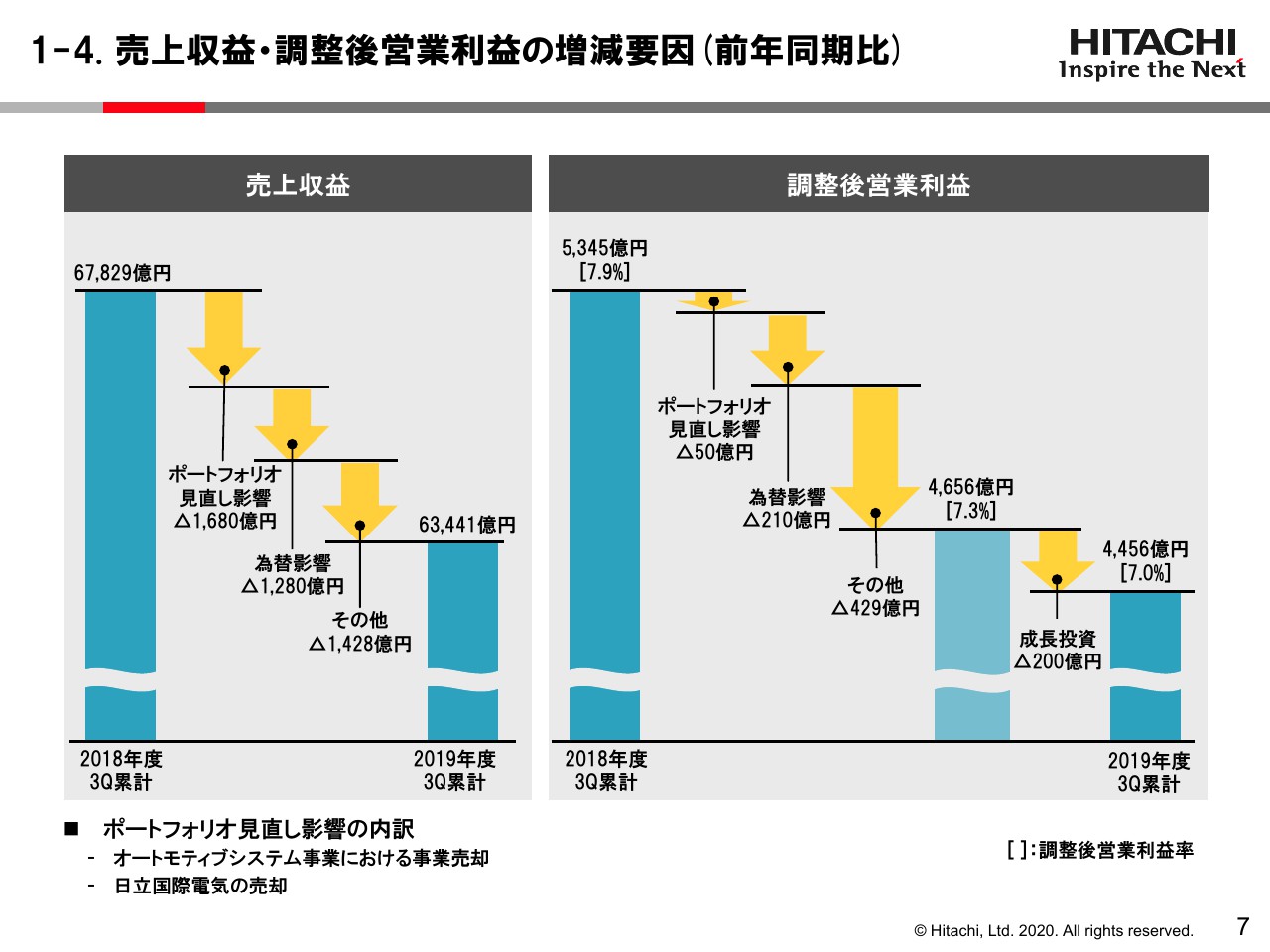

1-4. 売上収益・調整後営業利益の増減要因(前年同期比)

売上高と営業利益の前年同期との増減を示しております。

売上高の方にある、ポートフォリオ等見直しの影響については、オートモティブシステム事業における事業売却、国際電気の売却等の影響などが1,680億円の減収要因であります。また、為替影響で1,280億円の減収影響、それらを除いてもその他で1,428億円の減収でありました。Lumada事業は伸びましたが、それ以外の売上減が大きく、とくに日立金属、日立建機、日立化成など上場会社の減収幅が大きかったことが要因であります。

調整後営業利益は、事業売却で50億円のマイナス影響、為替が210億円のマイナス影響、その他がマイナス429億円と、売上減の影響が大きく出ました。成長投資は200億円で、前年比で増額を含んで4,456億円となりました。

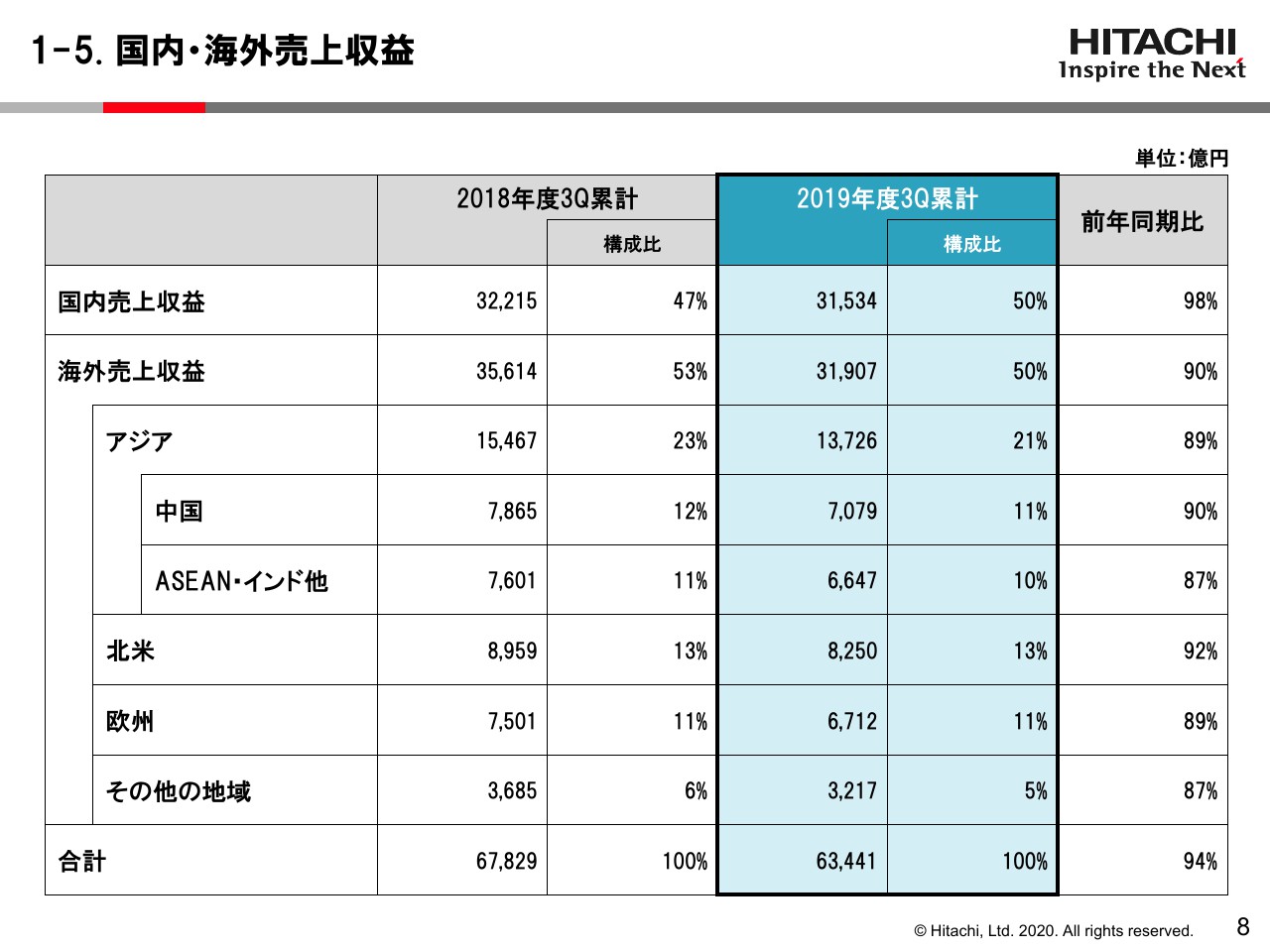

1-5. 国内・海外売上収益

海外、地域別の説明をいたします。一番右の欄をご覧いただきますと、前年同期比で国内が98パーセント、海外が90パーセント、中国が90パーセント、中国を除くアジアが87パーセントとなり、とくにここが大きく減益となりました。

なお、為替と事業再編の影響を除きますと国内が100、海外が95であります。日立建機、ビルシステム、オートモティブシステム、日立金属が、中国において大きく減収となりました。

また、ASEAN・インド他は、日立ハイテク、日立金属、日立化成、日立建機などが大きく減って、中国、アジアで減少しました。

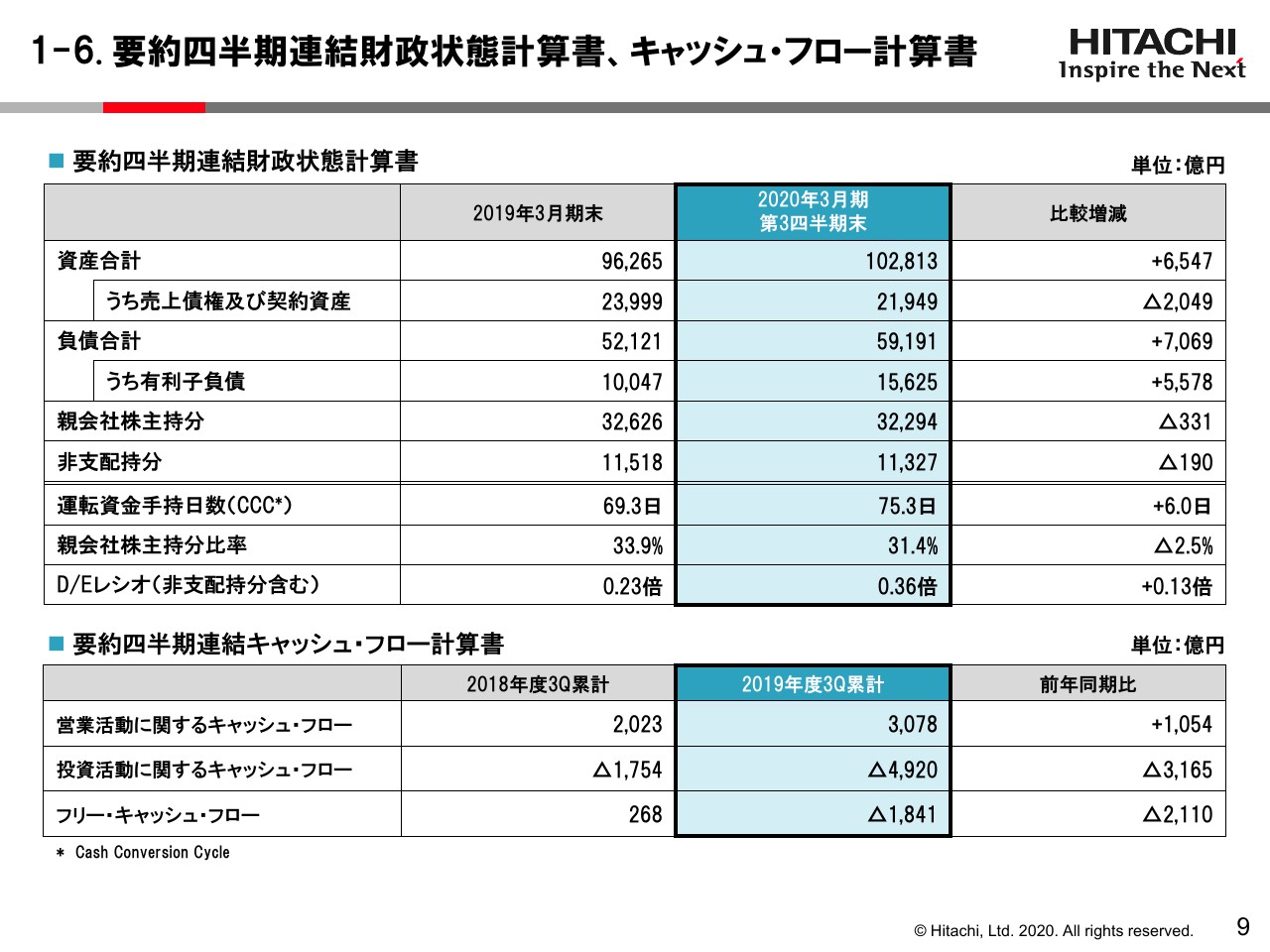

1-6. 要約四半期連結財政状態計算書、キャッシュ・フロー計算書

バランスシートとキャッシュフローの要約であります。

資産合計が10兆2,813億円で、6,500億円ほど増えています。期首のリース会計の変更の影響で増えた分が約2,200億円、JRオートメーション、シャシー・ブレーキ・インターナショナル社の買収による資産の増が3,600億円ほどあり、こういった要因で総資産は増えています。

運転資金の手持ち日数(CCC)は75.3日と、2019年3月と比べて6日増えております。親会社株主持分比率が31.4パーセント、D/Eレシオが0.36倍であります。

(スライドの)下の段ですが、営業キャッシュ・フローが3,078億円、前年同期比では1,054億円のプラスとなっています。投資キャッシュ・フローは4,920億円の支出、ここにJRオートメーション、シャシー・ブレーキ・インターナショナルの買収、M&A支出を計上しております。その結果として、フリー・キャッシュ・フローは1,841億円の支出となっております。

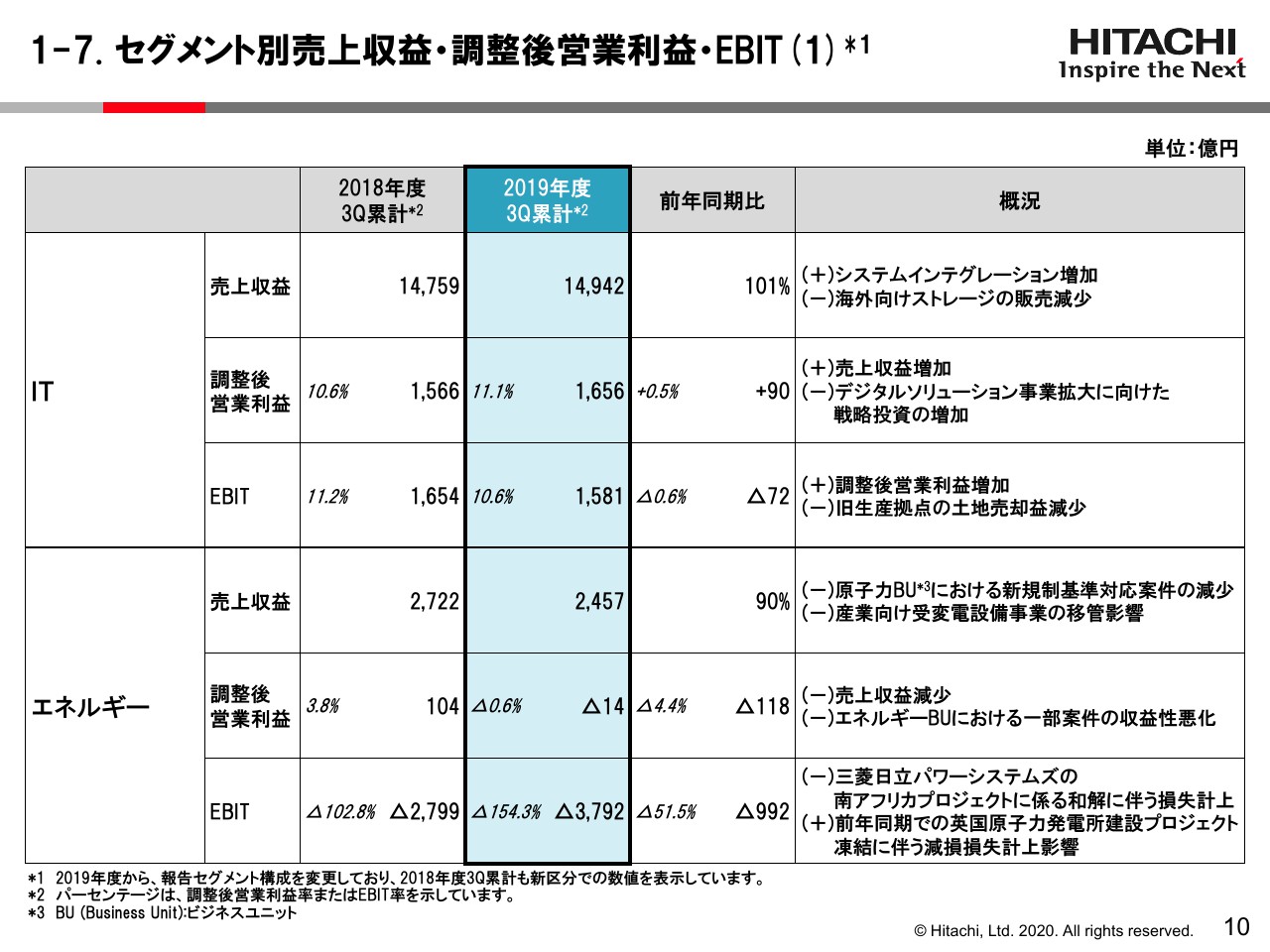

1-7. セグメント別売上収益・調整後営業利益・EBIT(1)

セグメント別を説明いたします。ITは海外向けのストレージの販売減はありましたが、システムインテグレーションがそれを上回って非常に堅調で、1パーセントの増収となりました。その結果として、営業利益も前年同期比で90億円改善しております。デジタルソリューション事業拡大に向けた戦略投資を増やしておりますが、これも吸収しての増益であります。

エネルギーは、原子力BUにおける新規制基準対応案件が前年に比て減収し、売上が10パーセントほど減りました。その結果として、エネルギーが118億円の減益となっております。

また、EBITが3,792億円の大きな赤字となっておりますが、ここに南アフリカのプロジェクトの和解に係る損失3,759億円を計上しております。

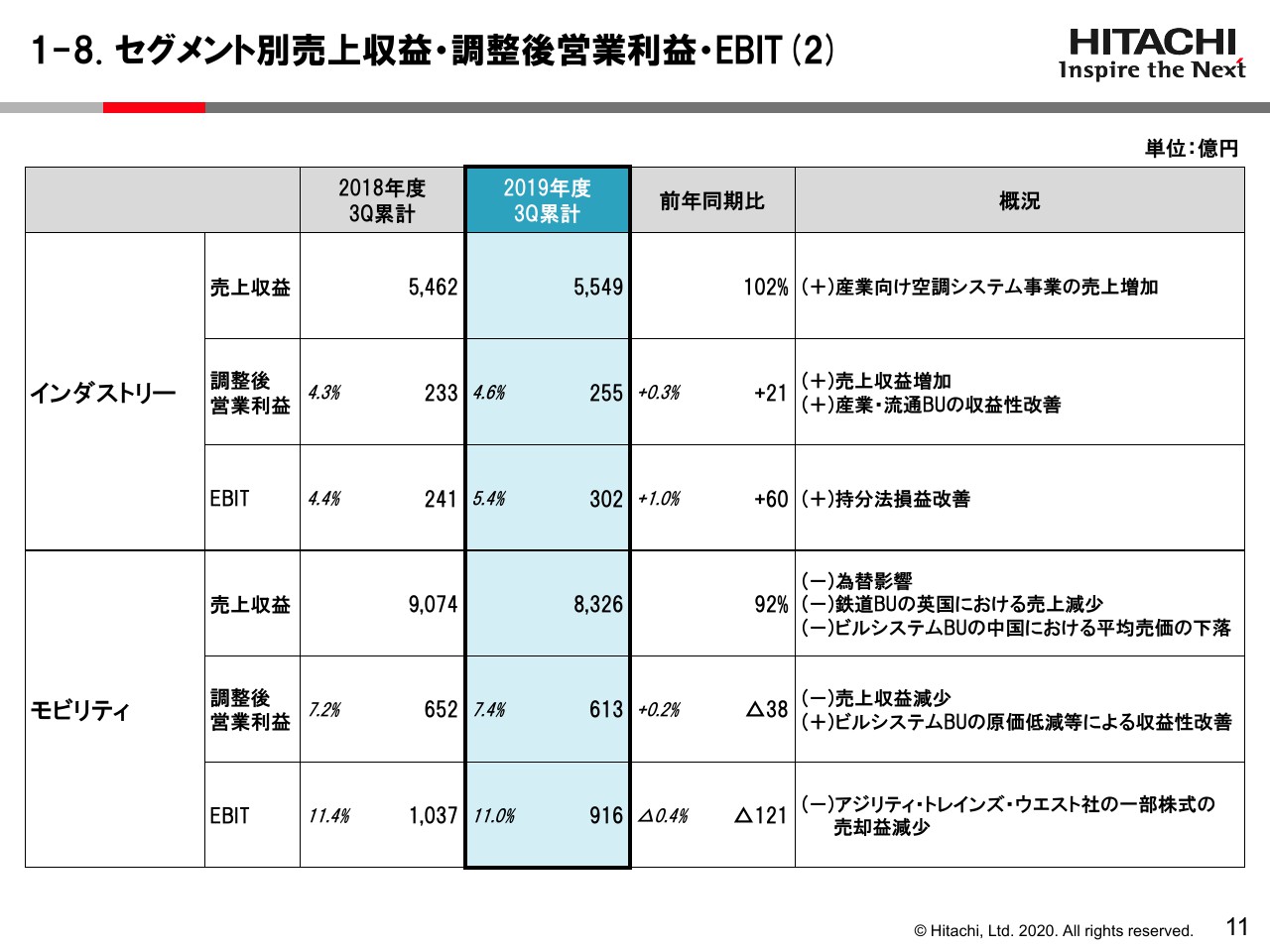

1-8. セグメント別売上収益・調整後営業利益・EBIT(2)

インダストリーは、産業向けの空調システムが堅調で増収となりました。その結果として、営業利益も前年同期比で21億円増加しております。

モビリティは、ビルシステム、鉄道ともに為替の影響が大きく、鉄道BUでは、18年から売上が大きかったイギリスのIEPプロジェクトがピークアウトしたことで、ここが減収になっています。その結果として、調整後営業利益は38億円の減益であります。

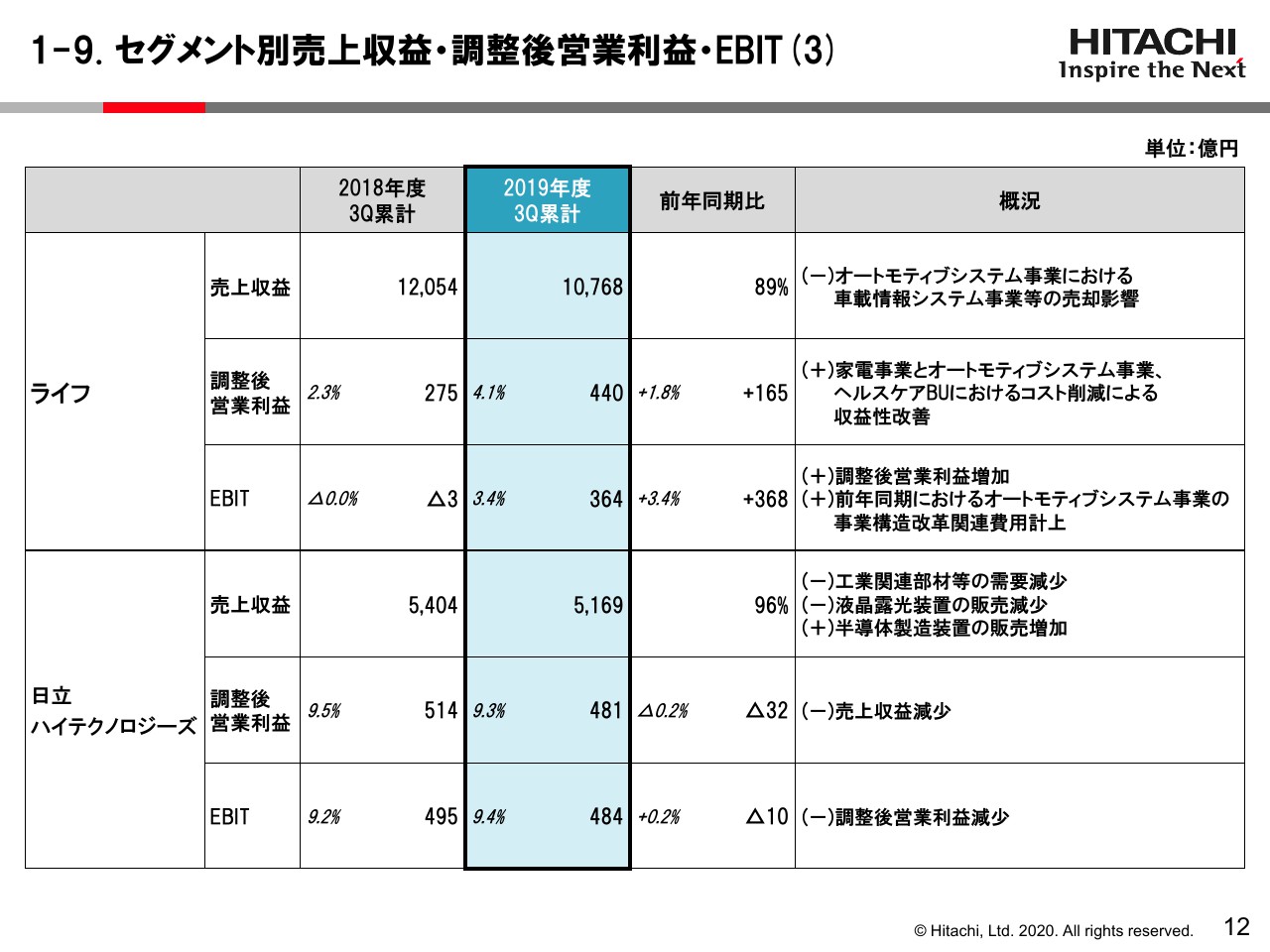

1-9. セグメント別売上収益・調整後営業利益・EBIT(3)

ライフセクタは、オートモティブシステムのクラリオンと事業売却の影響で、売上が前年に比べると89パーセントとなっております。しかし、調整後営業利益は、関連事業、オートモティブシステム事業、ヘルスケア事業のいずれの部門も、コスト削減による収益性の改善ができており、165億円の増益となっています。

日立ハイテクノロジーズは、売上が96パーセント、半導体製造装置の販売増加がありましたが、工業関連部材あるいは液晶露光装置などの販売減により96パーセントとなりました。その結果として、営業利益も32億円の減益であります。

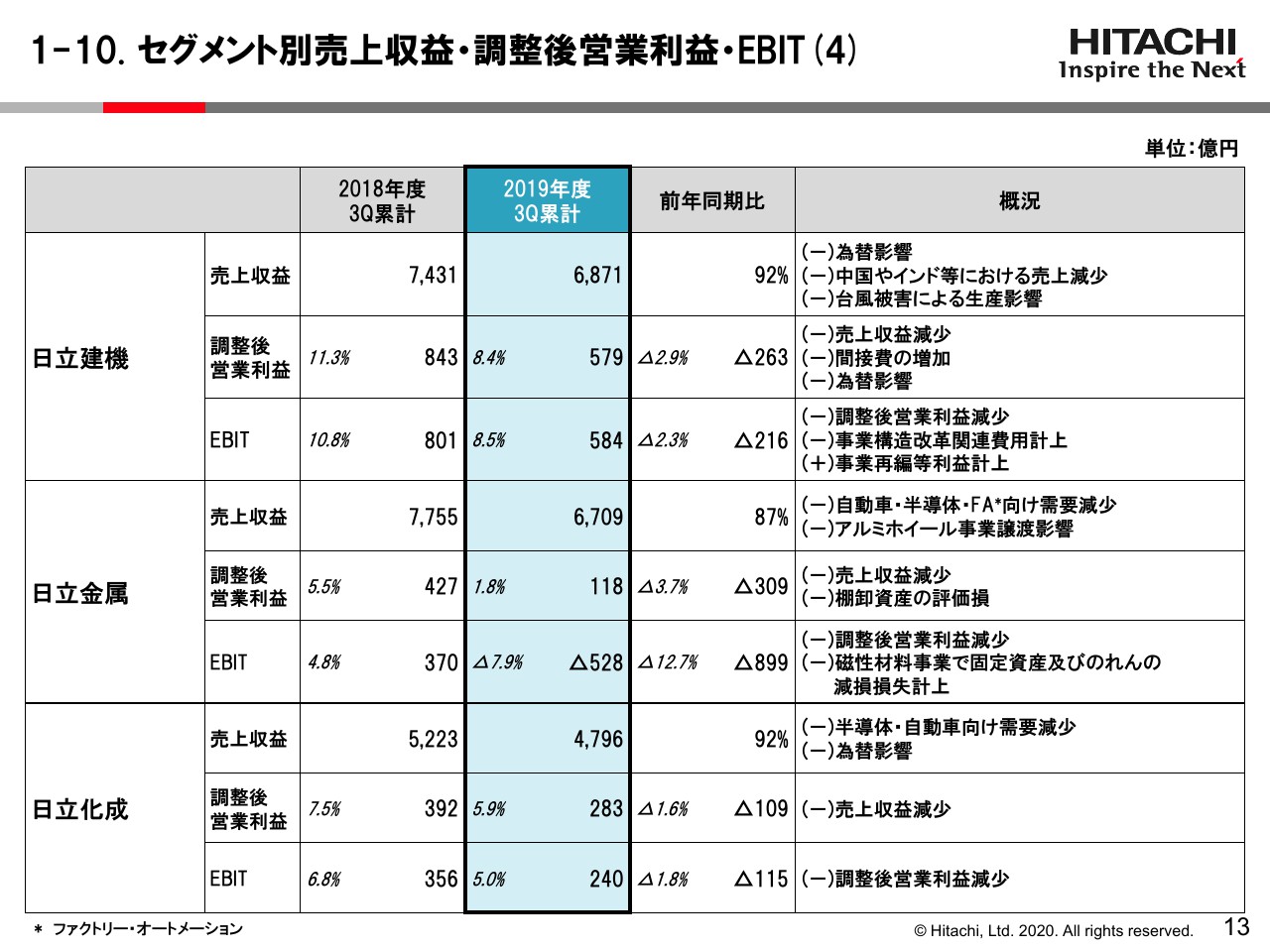

1-10. セグメント別売上収益・調整後営業利益・EBIT(4)

日立建機は為替の影響、中国およびインドにおける売上の減少などによって大きく減収となり、それに伴って大きく263億円の減益となりました。

日立金属は、第2四半期に引き続き自動車、半導体、FA向けの需要が減ったこと、アルミホイール事業の譲渡による影響が大きく、87パーセントの売上でありました。これに伴い、調整後営業利益は309億円の減益となっております。また、EBITが528億円と大きな赤字になっていますが、ここに磁性材料事業で固定資産およびのれんの減損損失が計上されています。

日立化成は、為替の影響もありましたが、半導体・自動車向けの需要減少によって92パーセントとなり、その結果として、営業利益が109億円の減益となりました。

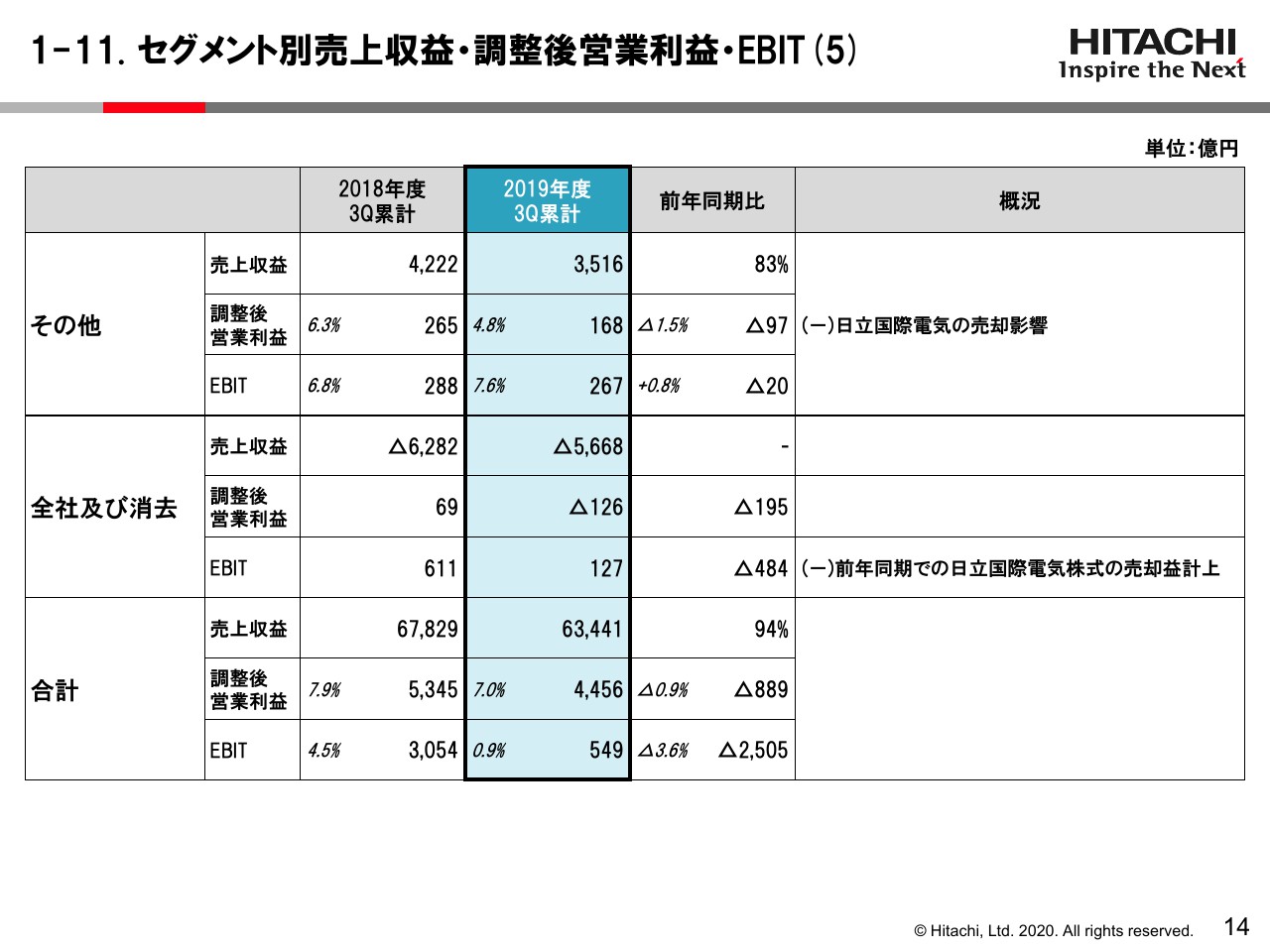

1-11. セグメント別売上収益・調整後営業利益・EBIT(5)

ここは営業利益が97億円減益となっておりますが、日立国際電気の売却の影響であります。

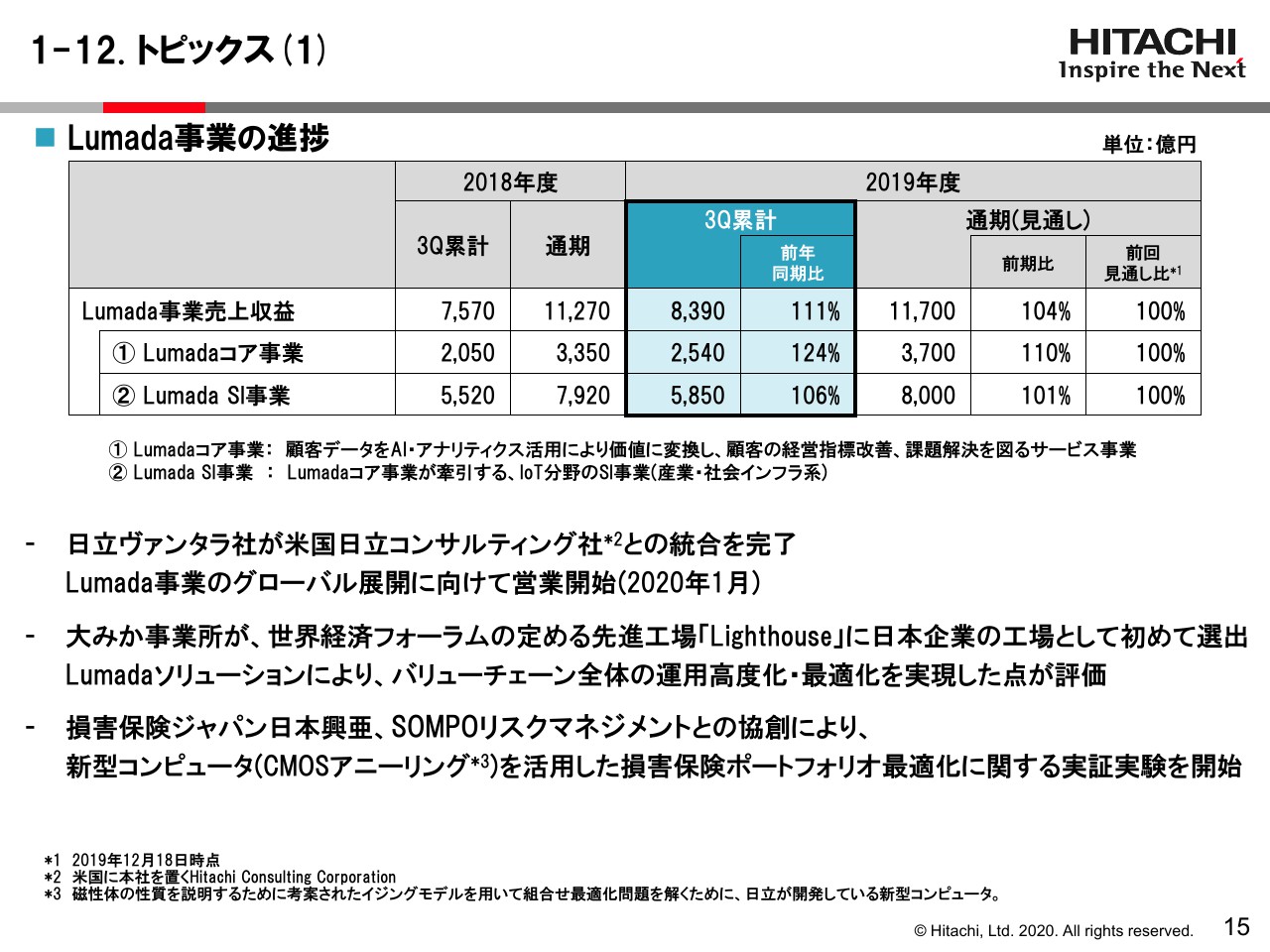

1-12. トピックス(1)

トピックスにまいります。まず、Lumada事業の進捗であります。Lumada事業の第3四半期の累計は8,390億円となり、前年同期比で11パーセント増加しております。

IT、インダストリー、モビリティ分野などでLumada事業を順調に拡大しております。(スライドの)下にLumada関係のトピックスでありますが、日立ヴァンタラが日立コンサルティング社との統合を、1月に完了いたしました。

Lumada事業のグローバル展開は牽引してまいります。また、大みか事業所が、世界経済フォーラムの定める先進工場「Lighthouse」に、日本企業の工場として初めて選出されました。Lumadaのソリューションによって、バリューチェーン全体の運用高度化・最適化を実現している点が評価されたとうかがっています。

損保ジャパン日本興亜、SOMPOリスクマネジメントとの協創によって、CMOSアニーリングを活用した損害保険のポートフォリオ最適化に関する実証実験を開始いたしました。

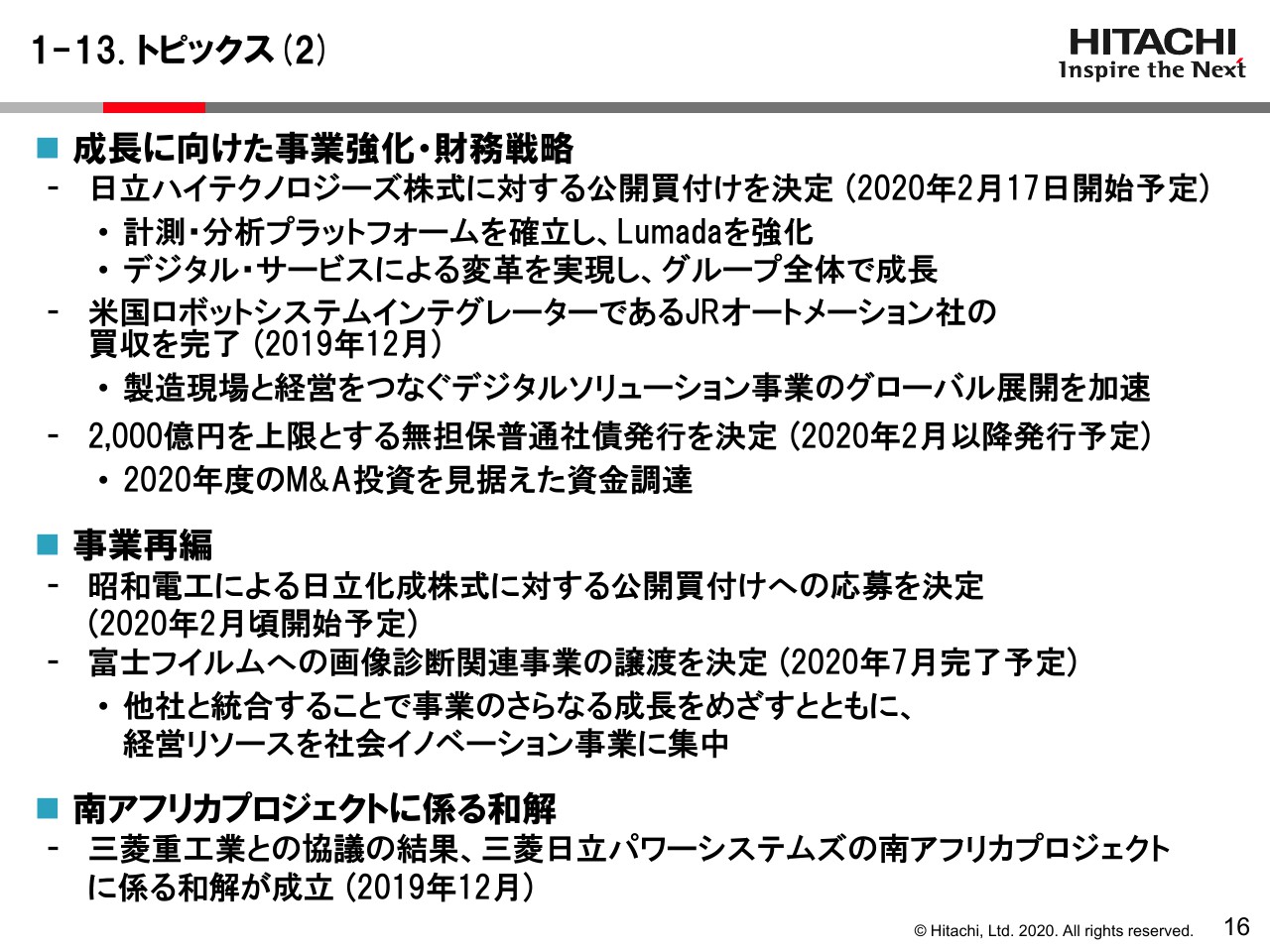

1-13. トピックス(2)

成長に向けた事業の強化・財務戦略であすが、まず、日立ハイテクノロジーズ株式に対する公開買付けを決定いたしました。これは、今日夕方6時から説明会を開催いたします。

また、米国のロボットシステムインテグレーターであるJRオートメーション社の買収を、12月に完了いたしました。現場と経営をつなぐデジタルソリューション事業のグローバル展開を引っ張ってまいります。また、2,000億円を上限とする社債の発行を決定いたしました。これは2020年度のM&A投資支出を見据えた資金調達であります。

事業再編としては、既にご承知のとおり、昭和電工による日立化成株式に対する公開買付けへの応募を決定いたしました。また、富士フイルムへの画像診断関連事業の譲渡を決定いたしました。

南アフリカプロジェクトに係る和解が12月に成立いたしまして、これに関連する3,759億円の損失を第3四半期で計上しております。

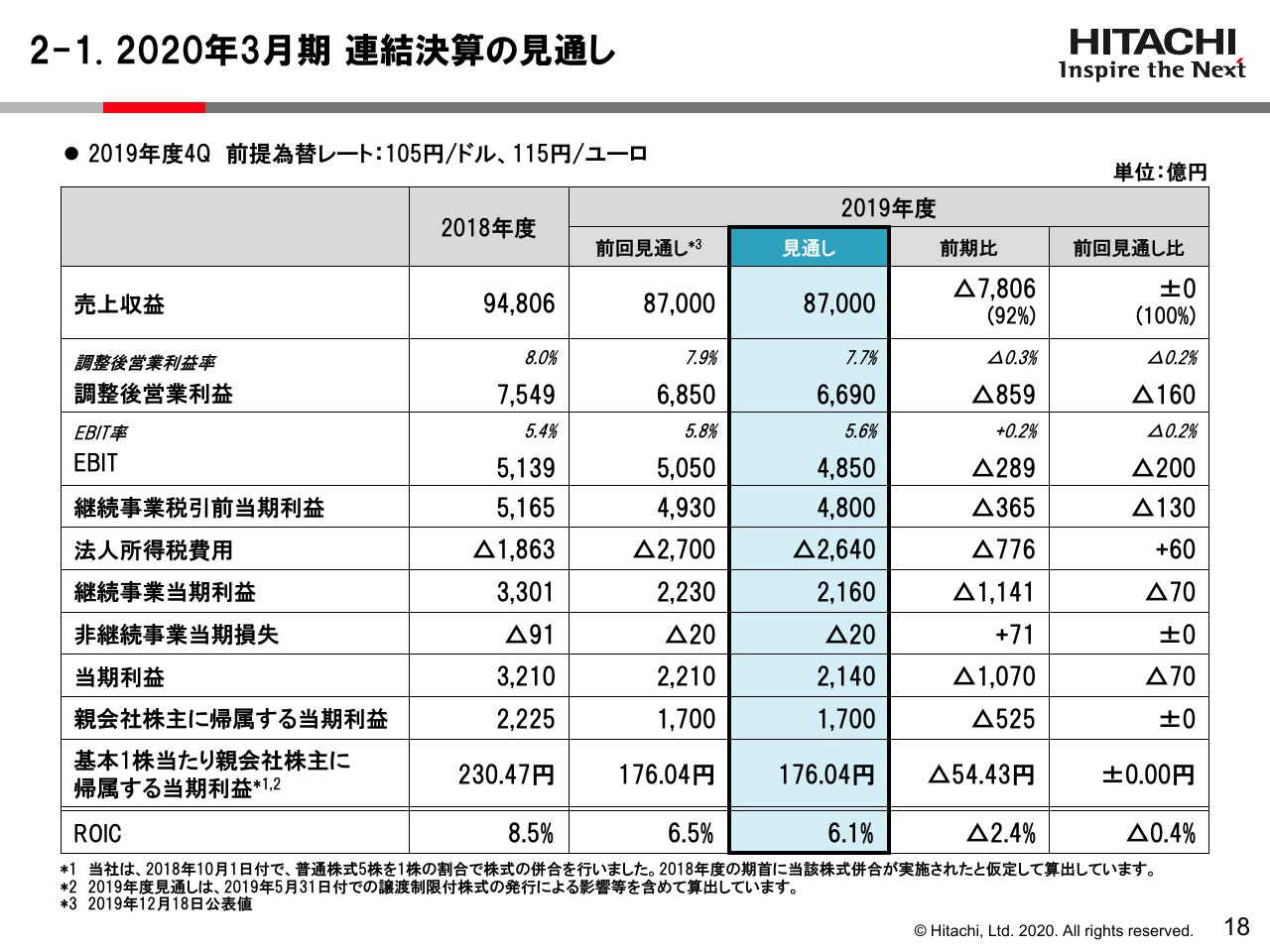

2-1. 2020年3月期 連結決算の見通し

通年の見通しであります。日立建機の第3四半期における中国・アジアの売上減の影響が大きく、これを反映して営業利益の見通しを修正いたします。

見通しは6,690億円と、前回、12月18日にお知らせした値から160億円減額いたします。EBITが4,850億円ですが、親会社株主に帰属する当期利益の1,700億円は変えずに、純利益は前回見通しを維持いたします。

なお、(スライドの)一番下の行にあるROICが、前年度は8.5パーセント、見通しでは6.1パーセントと低くなっておりますが、南アフリカの和解に係る損失、日立化成の売却といった一時的なものを除いたROICが約8.8パーセントとなっております。

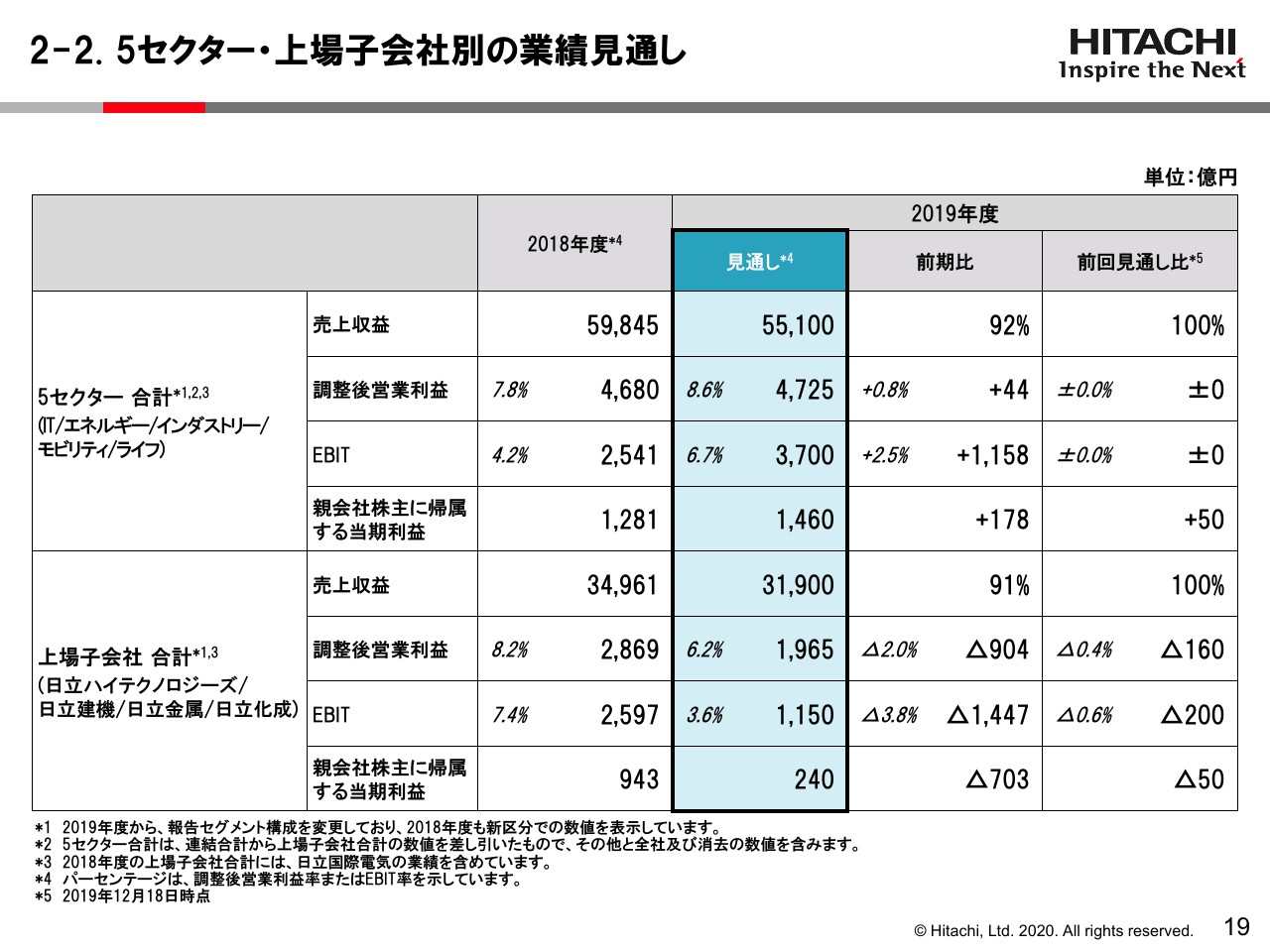

2-2. 5セクター・上場子会社別の業績見通し

5セクターと上場子会社別の通年の見通しであります。営業利益の欄をご覧いただきますと、5セクター合計では、4,725億円の営業利益で8.6パーセントと、額、利益、率ともに過去最高レベルで、これを堅持いたします。前期比では44億円の増加で、前回見通しどおりの値であります。

親会社株主に帰属する当期利益は1,460億円と、金利、負担の見直しで50億円、5セクター合計としては増加しております。また、上場子会社の合計は、調整後営業利益が1,965億円で、前回見通しから160億円減額いたします。純利益も50億円減額でございます。

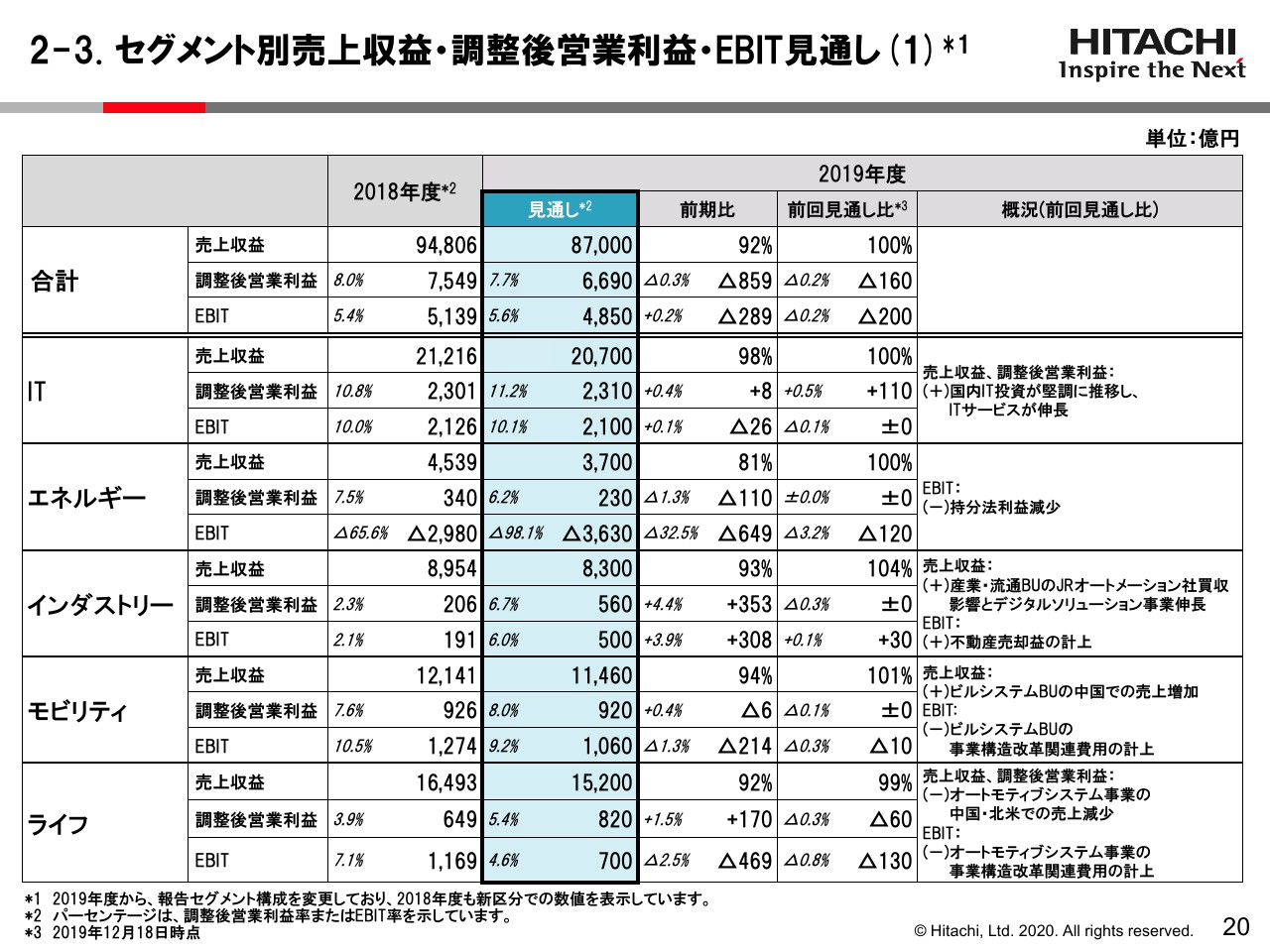

2-3. セグメント別売上収益・調整後営業利益・EBIT見通し(1)

今申し上げましたとおり、合計では160億円の営業減益となります。

ライフで60億円のマイナスと、前回から減額となっておりますが、オートモティブシステムの中国・北米の売上減少を反映させたものであります。ITは、とくに国内向けのIT投資が堅調に推移してITサービスが伸長しており、これの改善を織り込んで110億円上方修正しております。

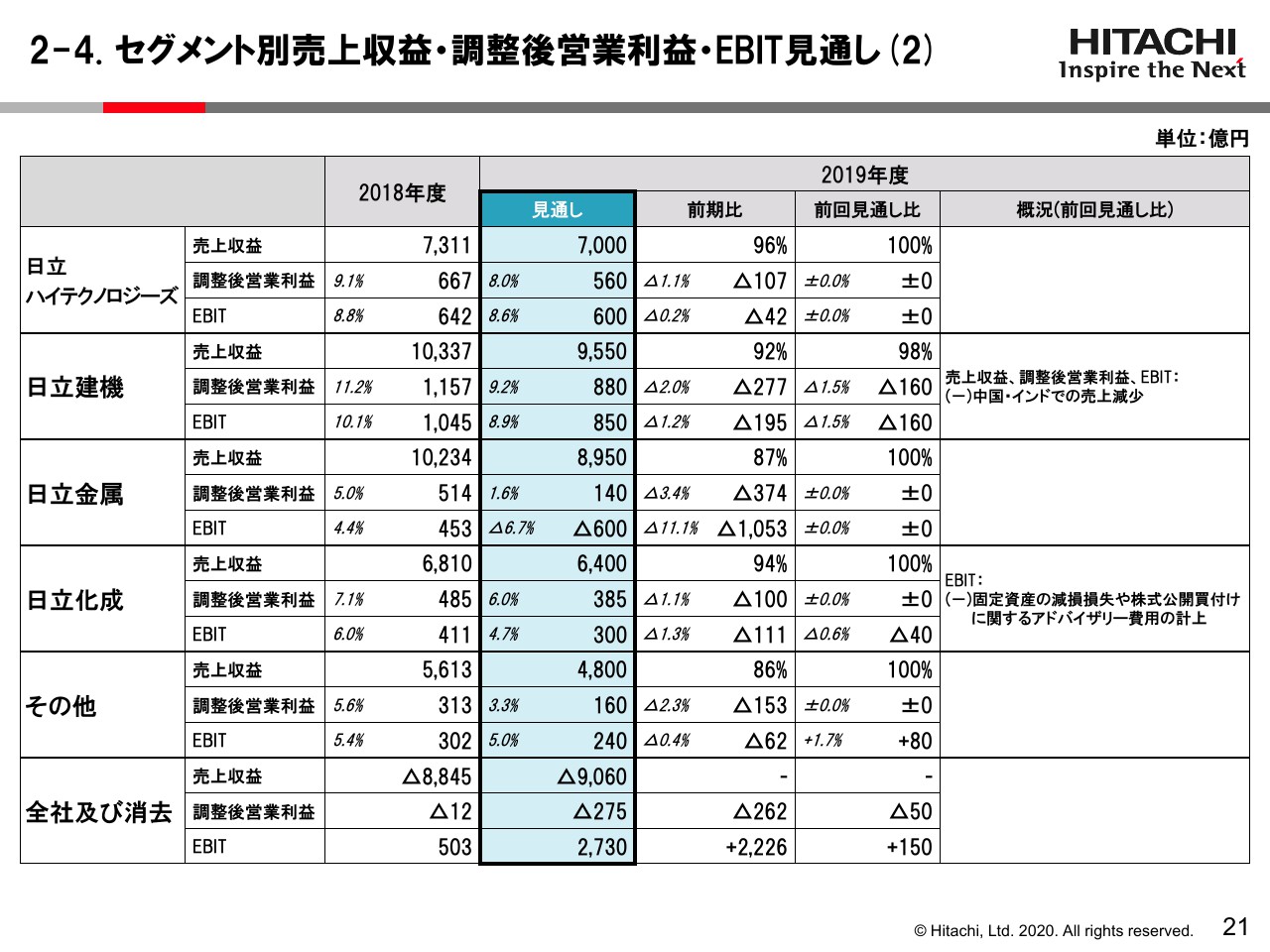

2-4. セグメント別売上収益・調整後営業利益・EBIT見通し(2)

営業利益では日立建機が売上高、営業利益、EBITともに、中国・インドでの売上減少を折り込みんで修正しております。また、日立化成が、営業外費用が前回見通しよりも多く出るということで、EBITを40億円修正しております。

全社および消去で、日立化成の売却に伴う外形標準課税が増えるということで、調整後営業利益を50億円減額しております。その結果として、トータルでは営業利益160億円の修正となっております。ご説明は以上です。

新着ログ

「電気機器」のログ