不二製油グループ本社、2Qは営業益が過去最高もハラルド社の収益性低下等、海外グループに課題

2020年3月期第2四半期決算説明会

清水洋史氏:本日はありがとうございます。この会場で中間、期末の決算をやるようになりまして、何回か経っておりまして、だいたい覚えていただいたのかなと思っております。非常に会場のみなさまにはお手伝いをいただきまして、ありがとうございました。

まずもって、このたびの台風のお見舞いを申し上げなければいけないと思います。亡くなられた方もおられますし、まだまだ被害を被っておられる方、お見舞いを申し上げたいと考えております。

私も実は、千曲川のほとりで生まれておりまして、他人事ではありません。この問題を深く考えますに、地球環境の悪化の問題を考えざるを得ないことになります。地球環境に関しましては、ここで深く話をするわけにはいきませんが、食品企業である限りにおいて、しっかり地球の健康ということも考えていかなければいけないということでございます。

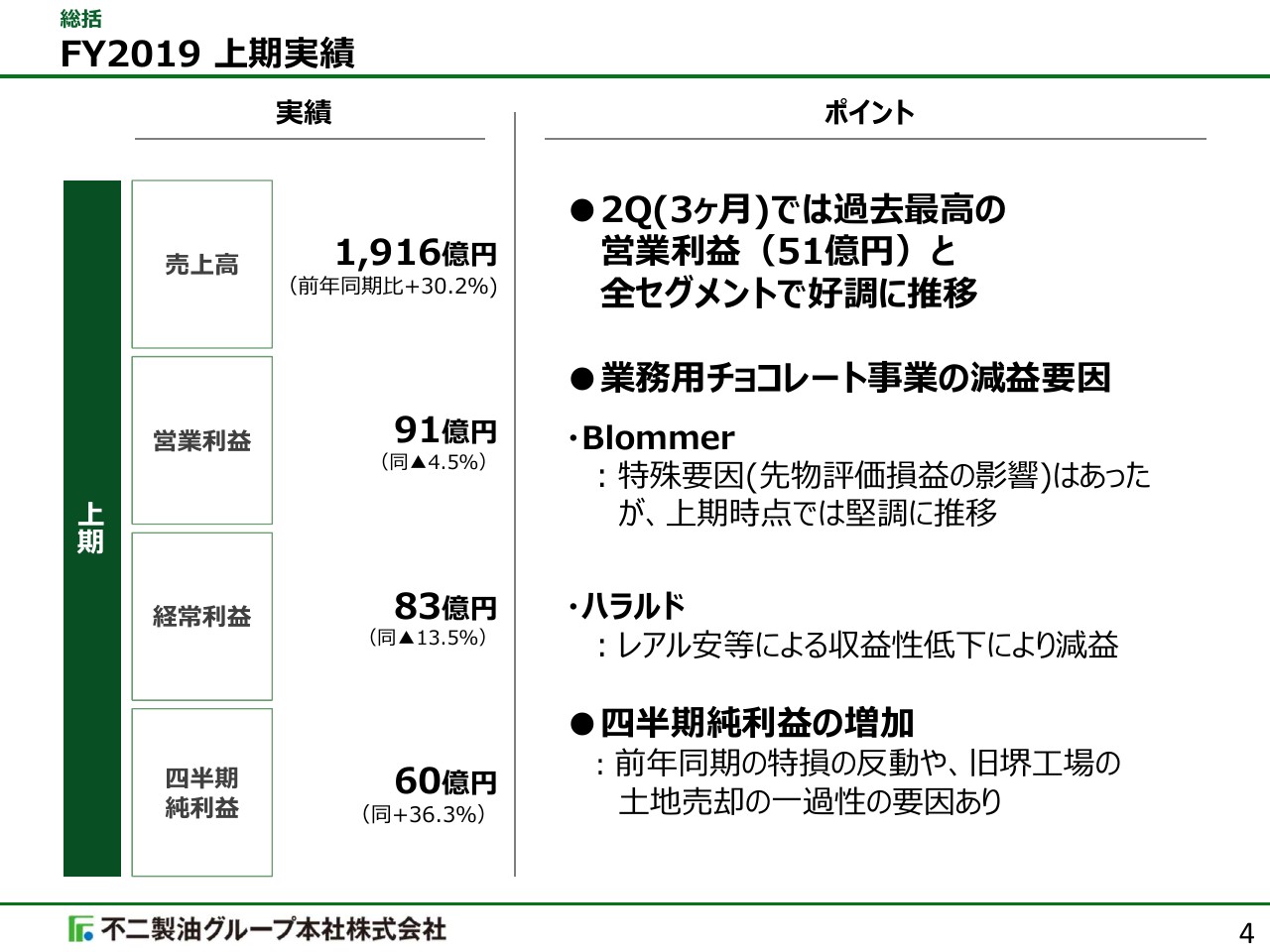

FY2019 上期実績

それでは、まず概括の話をさせていただきたいと思います。上期の実績でございますが、売上高1,916億円でございました。これは対前年で30.2パーセントの増額でございました。このなかで、第2四半期としましては51億円の利益でございまして、これは過去最高の利益でございます。

それぞれの分野、各セグメントについては好調となっておりまして、第1四半期は大きくマイナスでしたが、第2四半期で取り戻して、まだまだしっかりと最後のところは取り戻せなかったということでございます。

営業利益は91億円、対前年で4.5パーセントのマイナスまで回復しましたけれども、最後まではいきませんでした。それから、経常利益は83億円、四半期純利益については36.3パーセント増の60億円ということでございます。

この中身について、のちほどしっかりご説明させていただくわけですが、ざっくり申し上げますと、16億円ぐらいBlommer Chocolate Companyの先物評価損ということで計上いたしておりまして、その後の受注の状況、経営の状況は順調ではあるのですが、さらに加えて、いろいろな問題も見つかってきております。

PMIは好調に推移しておりますが、一つひとつ確実に応えていくことにおいては非常に重要なところがございまして、PMIの実績は出ておりませんが、実行は確実に進めています。明確な状況がわかってきた、何が問題かということがよくわかってきたという段階ではないかと考えております。

さらに、ハラルドにつきましては、ここもレアル安で相当収益が悪化しているわけであります。全体のレアル安だけの問題ではなく、経済自信がやや問題があるというなかで、ここはシェア一番の会社ですので、一番の政策をどうするかということが重要なポイントでございます。のちほど触れることがあるかと思います。

純利益につきましては、昨年の特損の反動や旧・堺工場の土地の売却が入りまして、大きく膨らんでいるということでございます。

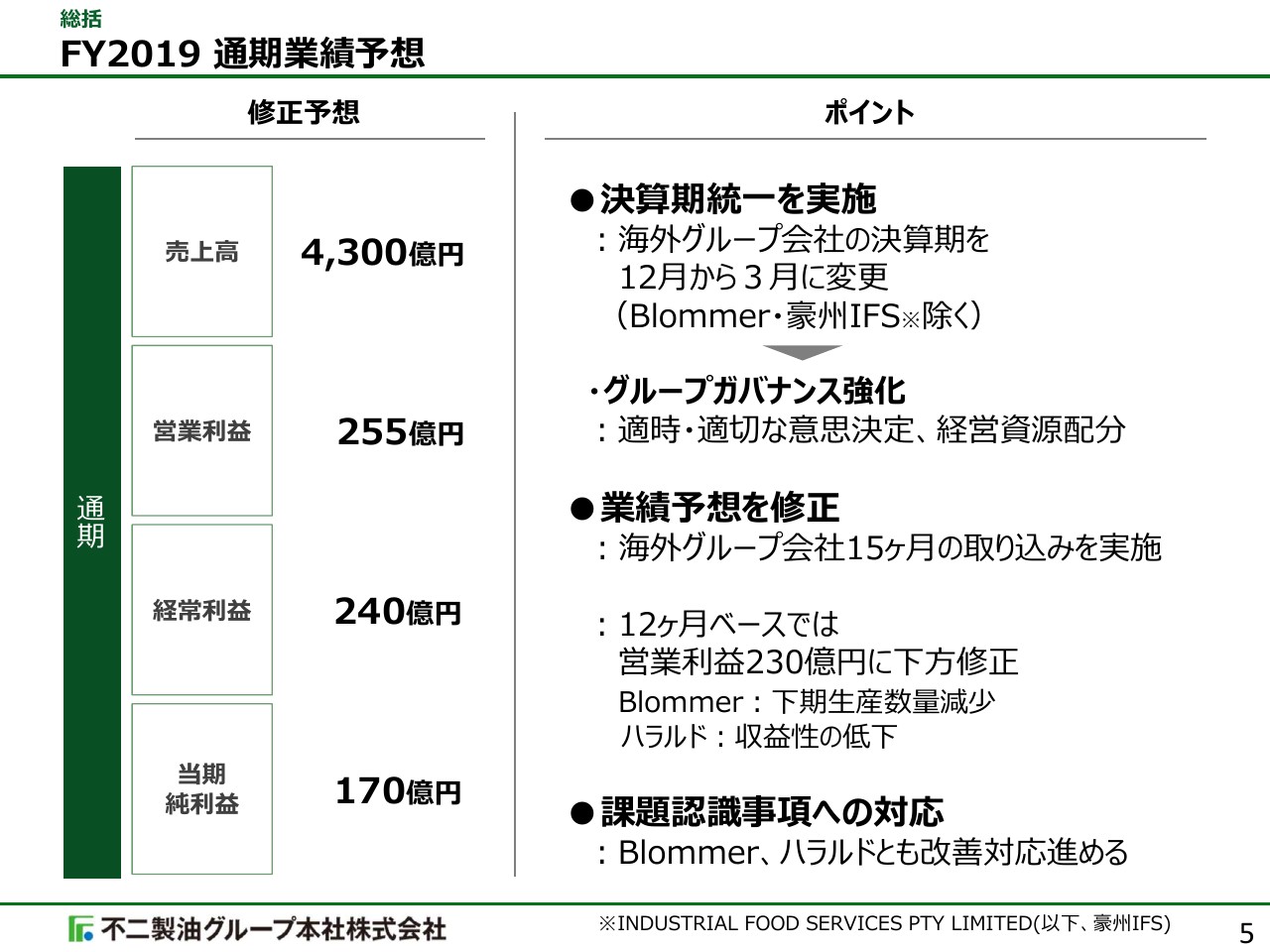

FY2019 通期業績予想

それでは、通期の予想についてお話ししたいと思います。決算期の統一を考えておりまして、株主総会でも申し上げたのですが、グローバル企業という位置付けをされている割には、グローバルガバナンスができていないということで、欧米を中心にこれから出ていくなかで、グローバルガバナンスができていないとかなり難しいと思っています。

東南アジアの場合、日本からの方法である程度いけたということでございまして、そこでIFRSに変えたりSAPを導入したりなど、ひととおりのことは中計のなかで申し上げているわけです。

そのなかで一番重要なものが、決算期の統一の問題です。今年から1月から3月の海外の実績を込めまして、15ヶ月というかたちで決算するということでございます。

ただし、12ヶ月ベースのことをみなさまもお考えだと思いまして、これにつきましては当初240億円の営業利益を考えておりましたが、この11月5日の決算発表で10億円縮小させ、230億円でご報告しているところでございます。

これはひとえにBlommer Chocolate Companyとハラルドということになります。ここの細かいところについては、またご説明させていただきます。むしろ問題が明確になっていると申し上げましたけれども、この問題が不二製油の得意とするところにあると思いますので、大いに反省しております。

見通しを下げたということについては、大いに反省はするところでございますが、自信がありますということを申し上げておきたいと思っております。

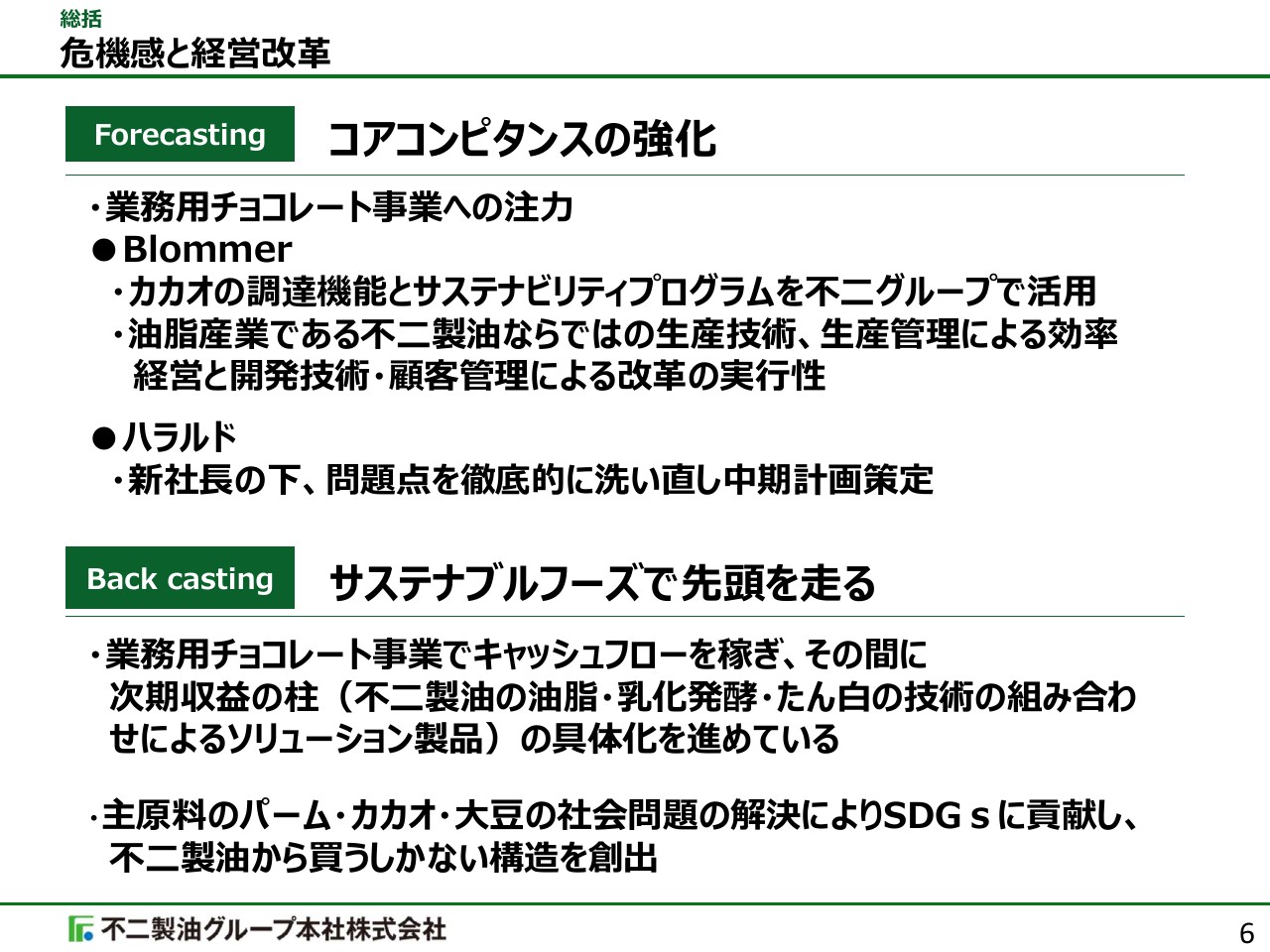

危機感と経営改革

とくに、中間期の決算発表ということでございますので、非財務の状況について長く語る必要はないと、IRチームからも言われております。なぜここで金を儲けなければいけないのかということは、話しておかなくてはいけないかなと思います。

チョコレートで世界No.1の戦略を組むことは到底できません。そのなかで、うちが世界No.1になれる可能性があるとすれば、これはサステナブルフーズを作るということでございます。しかしながら、足元のものがしっかりわからないということでは説明になっていないとのご批判があると思いますので、少しご説明させていただきたいと思います。

なぜ自信があるかですが、PMIで調べておりますと、生産性が低い工場と高い工場とが出てきます。日本ではあり得ないようなことです。工場によってずいぶん差があるなどということは、めったにないことだと思います。

その構造を理解していただくために、チョコレートの話を少しします。巨大な150万トンを作っているバレーカルボーから、1トンから2トンを作っている街のチョコレート工場まで、作る設備や機械はほとんど同じです。規模は違うかもしれませんが、同じ工程を通ります。

チョコレートというのは、いわゆる入口から出口まで一気通貫で作っていくものではない、バッチ式の連続工程になっています。そこのところにミソがありまして、私の経験ですが、若い時にチョコレート会社の工場長を当社の工場にお連れしました。その時にこういう経験があります。

機械を見て、この工場長は私の申し上げた1ヶ月当たりの生産量、確か2,000トンぐらいと話をしていたと思うのですが、それを見て私の目を「節穴だと思う」と言うのです。「私は機械を見たらすぐにわかる。これは1,000トンしかできないはずだ」とおっしゃったのです。

どういうことかと思って上司にいろいろ聞いたところ、上司もよくわかっていなかったんですが、うちは24時間稼働していたわけですよね。これは油屋の常識でございまして、アイドリングタイムというのを極力下げて、入口から出口まで一気通貫で作るという発想があります。

その発想のなかで、チョコレートを発想していきますと、生産計画だとか生産方法だとか、そういうところがまったく変わってまいります。よくできている工場と、よくできていない工場があっては、油脂なんていう付加価値の低いものを作っていたのでは話になりません。

ここが、不二製油が手を入れていけるところの一番大きなポイントだと思います。かねてからご報告していましたように、例えばシュガーレスだとかたんぱくの多いチョコレートを作るだとかは、もうだいたいご認識いただいていると思いますけれども、ここがやっぱりとても重要なポイントであろうかと思います。従って、自信がありますということでございます。

ただし、240億円を230億円に変えたことにつきましては、責任を感じておりますので、グループ一丸となって解決しようと考えているところでございます。

さて、一番最初に申し上げましたように、サステナブルフーズで先頭を走るということなんですが、最近は各大手のメーカーさんから、パーム油をどう考えたらいいんだとか、あるいはカカオについて、どういう供給を整えたらいいんだというお問い合わせをいただくことがあります。

実は、パーム油・カカオ・大豆という三大困りものを抱えているのがこの不二製油でございます。世の中で真っ先に批判されているのはパーム油であり、カカオもサステナブル調達ができないだろうと言われて、大豆もこれから大きな問題になりそうだということでございます。

この危機感が根拠になっている会社というのは、そうはないです。そのなかで、油脂、発酵技術、あるいはたんぱく質を持ちながら、ずっとそのことを考えてきた会社というのもないわけでございます。

多くを語るつもりもございませんが、この事業をバックキャスティングとして、こういう人々の困りごとを解決していく会社になることを将来の目的として、チョコレート事業に集中することで、キャッシュを生み出していくという考え方をとっております。

ただし、バックキャスティングとフォアキャスティングが違うものだから、いつかはバックキャスティングになるという話ではございません。Blommerを買ったのは、サステナブルなカカオを調達する意味も大きかったわけでありまして、不二製油よりもBlommerのほうが、よっぽどサステナブル調達について進んでいるわけであります。

あるいは、今すでに油脂とたんぱくを合わせた商品、「豆乳バター」というのを開発いたしましたけれども、非常に好評でございます。これは、将来的にこの技術を使うと、バターを超えるだけの可能性がある。バックキャスティングも今から始まっていて、フォアキャスティングもずっと続いていくということの例がそれでございます。パーム油とカカオと大豆を持っている我々だからこそ、食品業界で一番になり得る根拠であろうかと思います。

この部分につきましては、本決算、あるいはその前のスモールミーティング等でロードマップを描いてご説明をしたいと思います。今日はその趣旨ではございませんので、この程度にさせていただきたいと思います。

こういう会社になりたいんだということを最後に申し上げて、概括の説明とさせていただいたわけでございます。ありがとうございました。

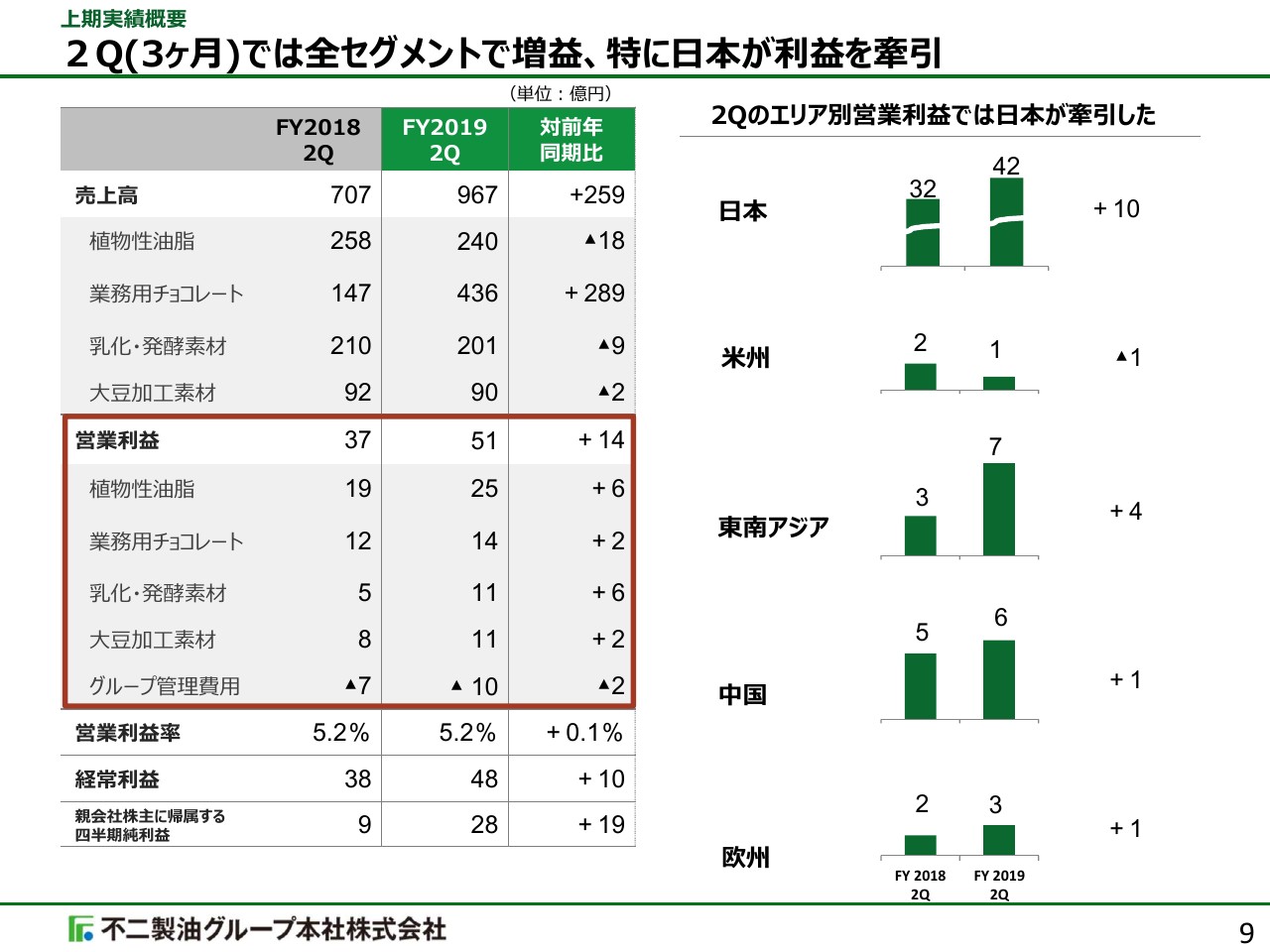

2Q(3ヶ月)では全セグメントで増益、特に日本が利益を牽引

松本智樹氏:おはようございます。松本でございます。それでは私から、第2四半期の実績及び通期の業績予想につきましてご説明申し上げたいと思います。

最初に、第2四半期の3ヶ月の損益でございますけれども、まず売上高でございます。これはBlommerのP/Lの連結によりまして、大きく増えているわけでございますが、植物性油脂、乳化・発酵素材、大豆加工素材については減収になっているというところでございまして、それは相場要因、為替要因、そして不採算な商品の終売というところがございまして減収となっております。

業務用チョコレートにおきましては、オーストラリアのチョコレート会社のBlommerの新規連結を除きましても、約10億円ほどの増収となっておりまして、そのうちの約7億円はハラルドの増収でございます。

営業利益でございますが、こちらは14億円の増益となってございまして、この51億円というのは、先ほど清水も申し上げましたが、第2四半期では過去最高を更新したというところでございます。

植物性油脂は、相場要因及び日米でのCBEをはじめとしたチョコレートが伸長いたしまして、6億円の増益でございます。

乳化・発酵素材につきましても、日本の品質統合等のコスト削減及びクリームが伸びたというところもございました。また、シンガポールの調製品事業の採算改善というところもございました。それで6億円の増益です。

大豆加工素材は、引き続き植物性の注目を浴びておりまして、大豆たんぱく素材が好調に推移しているというところで、2億円の増益でございます。

注目の業務用チョコレートでございますが、ハラルドはさきほど申し上げましたように、数量・売上は対前年で増えております。ただし、レアル安というところで原価の上昇部分が十分に収益・価格に反映できておりませんので、約5,000万円ほどの対前年改善にとどまっている状況でございます。

また、Blommerにおきましては、第2四半期で引き続きのれんの償却が7億円程度、それから先物の評価損が第2四半期でも出ておりまして、これが約7億円となります。そういうことで赤字の決算になっておりまして、米州のチョコレート全体で約6億円の赤字ということでございます。

ただ、国内で16億円、アジア、欧州等で4億円の利益を上げておりますので、業務用チョコレートとしては14億円の利益を創出しております。対前年でも2億円の増益を確保したという状況でございます。

右にグラフを書かせていただいているのはエリア別でございまして、日本が大きく利益貢献しているというところと、米州は先ほど申し上げましたように、植物性油脂は好調ではございますけれども、業務用チョコレートで6億円の赤字決算でございましたので、利益としては1億円残っているというところでございます。

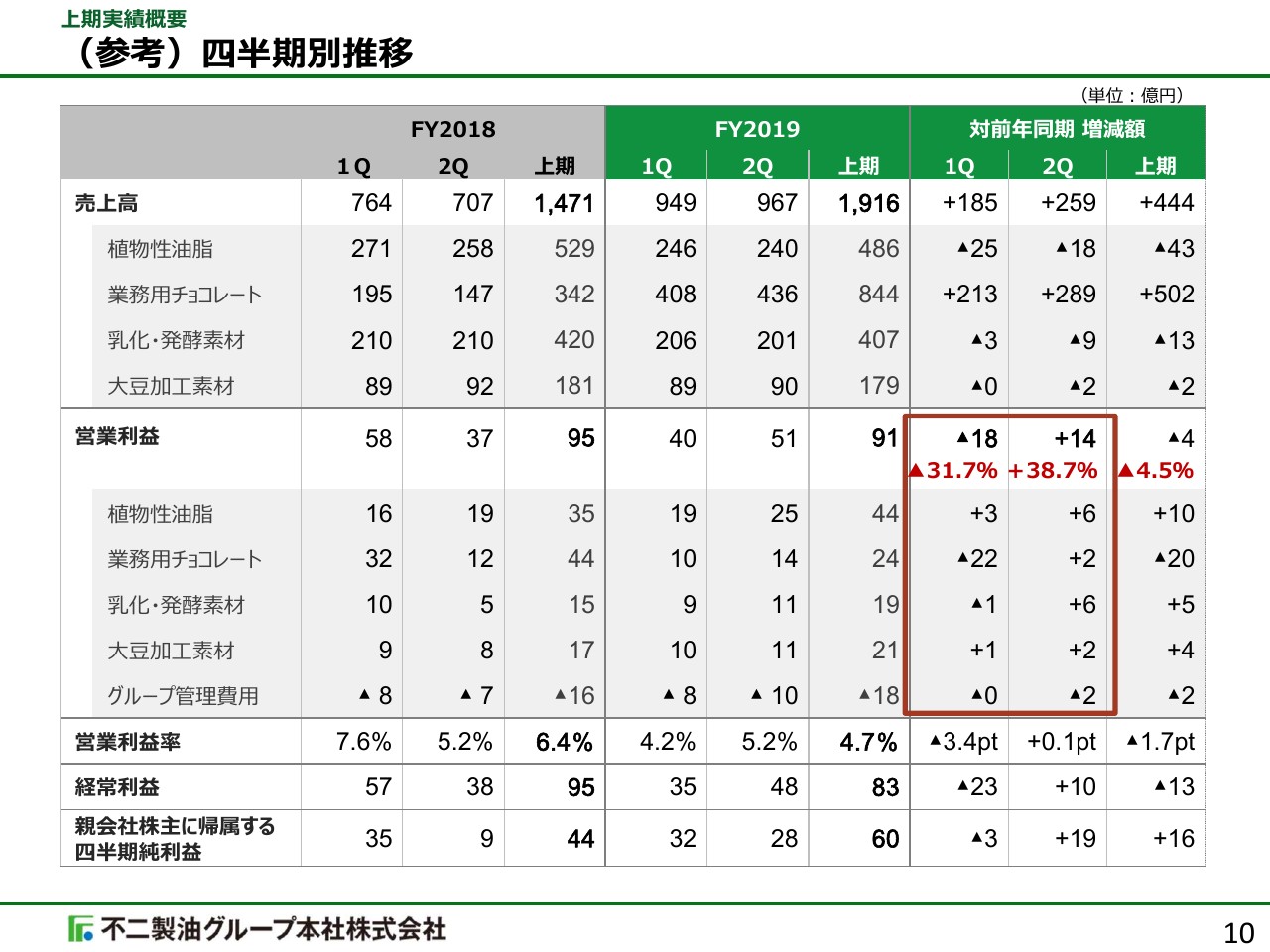

(参考)四半期別推移

次のページにまいります。これが四半期の推移でございまして、ご参考で見ていただければと思うんですが、植物性油脂が引き続き好調に推移しているということと、大豆加工素材も堅調だというところを見ていただければと思います。

第1四半期で対前年減益でございました業務用チョコレートと乳化・発酵素材が、それぞれ増益に転じているというところでございます。

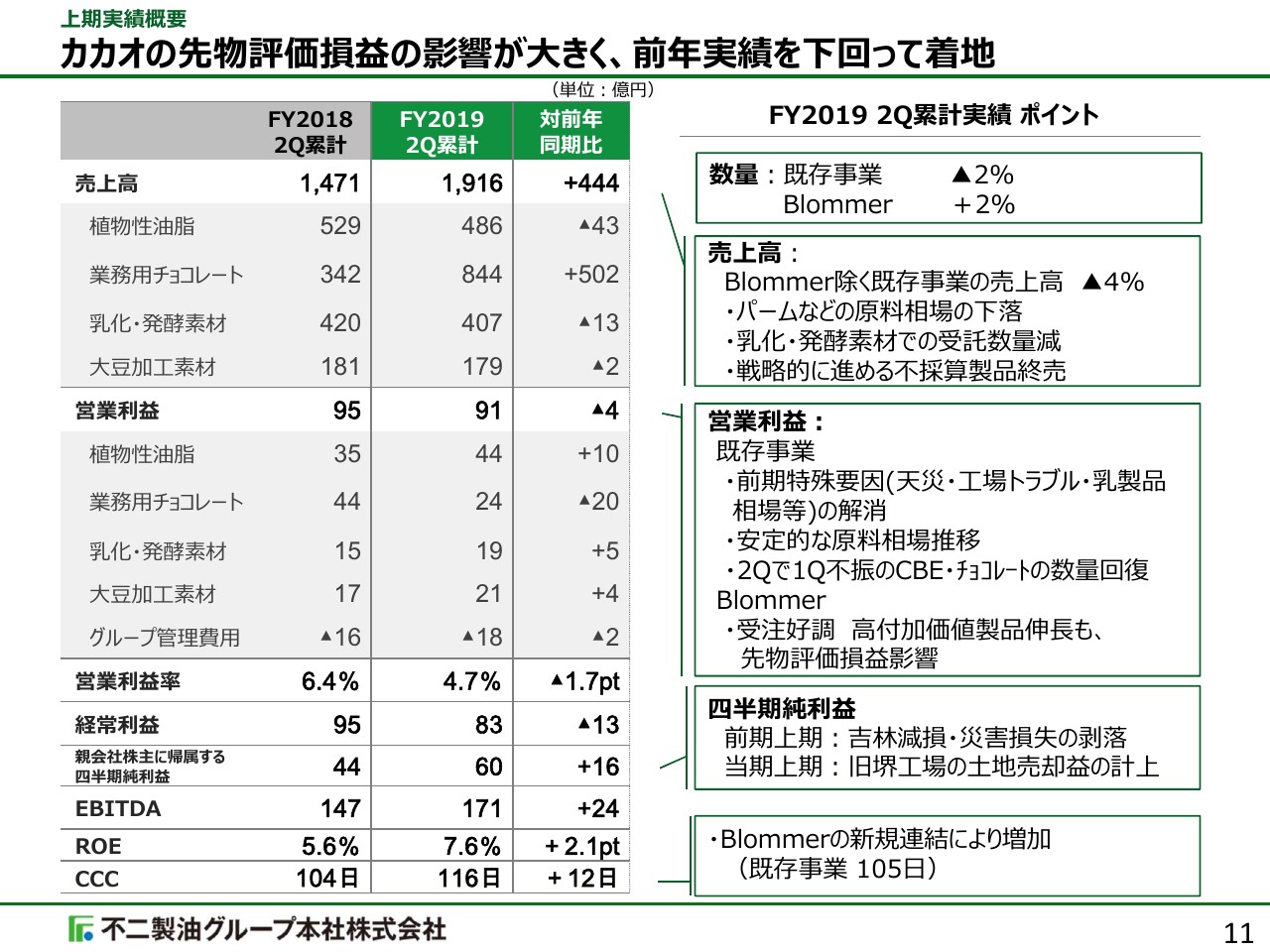

カカオの先物評価損益の影響が大きく、前年実績を下回って着地

こちらが第2四半期の累計になってございます。売上高は1,916億円、対前年同期比で444億円の増収でございます。

全体で見ますと、既存の事業が数量ベースで約2パーセントの落ちでございます。これは先ほども申しましたような低採算のものの数量減というところもございまして、そういう戦略的な数量減を除きますと、ほぼ前年並みの数量は確保していると考えております。

Blommerにつきましては、102パーセントの数量でございました。売上高につきましては、このBlommerの要因を除きますと、植物性油脂はやはり原料相場の要因でございまして、そちらで売上高を落としております。

乳化・発酵素材につきましては、おもに国内の受託の数量を落としておりますので、そちらで売上が減っています。

大豆加工素材におきましては、吉林省にございました大豆たんぱく素材を譲渡しておりまして、中国国内向けの低採算の大豆たんぱくの売上がなくなっておりますので、そういう関係で減収となっております。

業務用チョコレートは、Blommerの純増にはこの増加金額は及んでおりませんで、約17億円程度、既存事業においては減収になっておりまして、この大半が為替の要因と第1四半期の数量減のハラルドの要因が主なものでございます。

営業利益は91億円でございまして、4億円の減益でございます。第1四半期のマイナス18億円を第2四半期の14億円の増益ではカバーしきれずに、4億円の減益となってございます。

とくに注目の業務用チョコレートのBlommerは、先ほども第2四半期でご説明しておりますけれども、上期全体でトータルでは14億6,000万円ののれん償却、16億2,000万円の先物評価損を計上しております。

のれんの償却は、当然営業利益ベースでは上回ってきているわけですけれども、先物評価損の全体をカバーするに至っていないというところもございまして、業務用チョコレートとしては20億円の対前年同期比マイナスになっております。これは、Blommer社とハラルドの第1四半期の大きな減益が要因でございます。

ただ、そのBlommer社の要因を除きますと、既存の事業ベースでは9億円から10億円ぐらい、対前年で上回っていると認識しております。成長トレンドは変わっていないと考えております。

四半期純利益におきましては、昨年の大きな特損がなくなっていることもございまして、大きく増益になっているというところでございます。

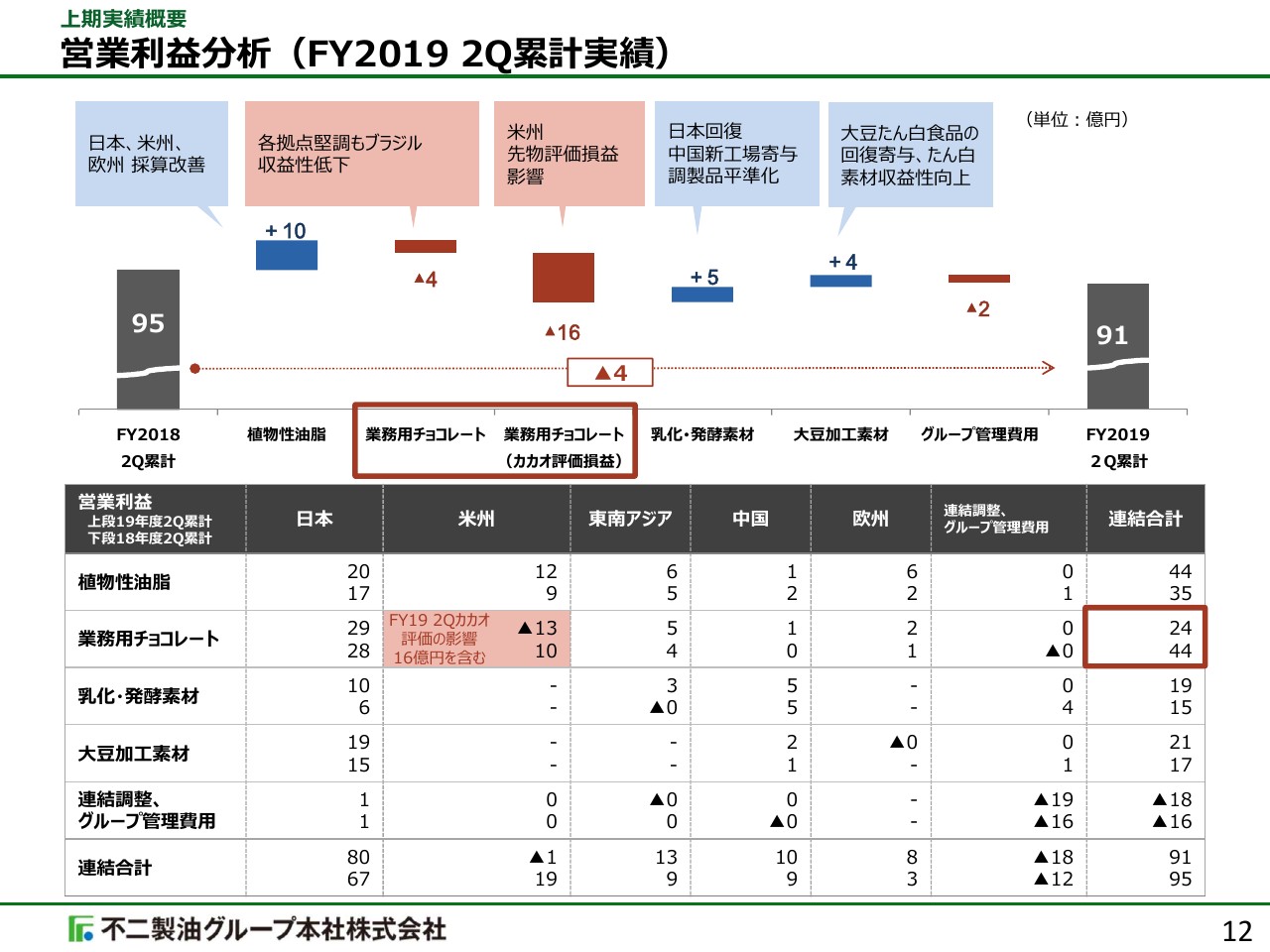

営業利益分析(FY2019 2Q累計実績)

こちらが、今申し上げましたように、営業利益分析でございます。他のセグメントは増益でございますけれども、業務用チョコレートで減益、既存のハラルド、Blommerの米州のマイナスを、他エリアでは増益にしているわけですけれども、十分カバーしきれなかったというところでございます。

米州のチョコレートの影響を除きますと、エリア別でもすべてのエリアで増益というのがこの上期の決算でございました。

このなかで、これは対前年同期比で申し上げておりますけれども、我々が考えておりました計画比との対比ではどうなんだというところを申し上げたいと思うんですけれども、植物性油脂は、やはり日本とヨーロッパが非常に好調でございまして、数億円計画を上回っております。

乳化・発酵素材も、日本の改善と東南アジアの調製品事業の改善もございまして、こちらもやはり計画を数億円上回って着地しています。

大豆加工素材はほぼ計画どおりの進捗でございまして、業務用チョコレートにつきましては、他エリアでは計画を上回る進捗、Blommer、ハラルドについては計画未達ではございますけれども、全体とするとそれほど大きな下振れにはなっていないということで、全体とすると数億円、上期では我々の計画を上回って着地している状況でございます。

そのなかで、上期は計画を上回りながら、なぜこの12ヶ月ベースで240億円を230億円に修正しているかというところでございます。

植物性油脂でございますが、ほぼ計画並みになっておりまして、こちらは下期において東南アジア、中国でやはり計画から若干落ちるのではないかと見ております。

また、乳化・発酵素材でございますが、こちらは計画より上回ってはおりますけれども、上期の上回りよりは少し下回っておりまして、シンガポールの調製品事業が計画並みの増益をキープできないという見通しになったからでございます。大豆加工素材につきましては、ほぼ進捗どおりと見ております。

業務用チョコレートが10億円減益の大きな要因なのでございますが、こちらはBlommer、ハラルドの減益を日本、欧州等の増益でカバーできないということですが、Blommerについては、上期については、先ほどの先物評価損はございましたけれども、全体としては十分カバー可能な範囲だと考える一方で、受注は旺盛ながら、やはり生産の問題がございまして、その需要に応じた供給ができない、計画どおりの販売数量に達しないということがございまして、減益予想となってございます。

ハラルドにつきましても、市場環境と企業間競争の激化というところで、レアル安の原価上昇部分を価格に十分転嫁できない、それから経済環境の悪化から、安価品へマーケットの需要が移っているということから、下期は昨年の生産トラブルの影響は解消するものの、収益性が計画どおりいかないというところがございまして、こちらも利益水準を下げているというところが要因でございます。

15ヶ月ベースになります1-3月のBlommerと新規のオーストラリアのチョコレート会社を除いた売上、利益につきましては、ほぼ今年並みの利益で計画させていただいております。

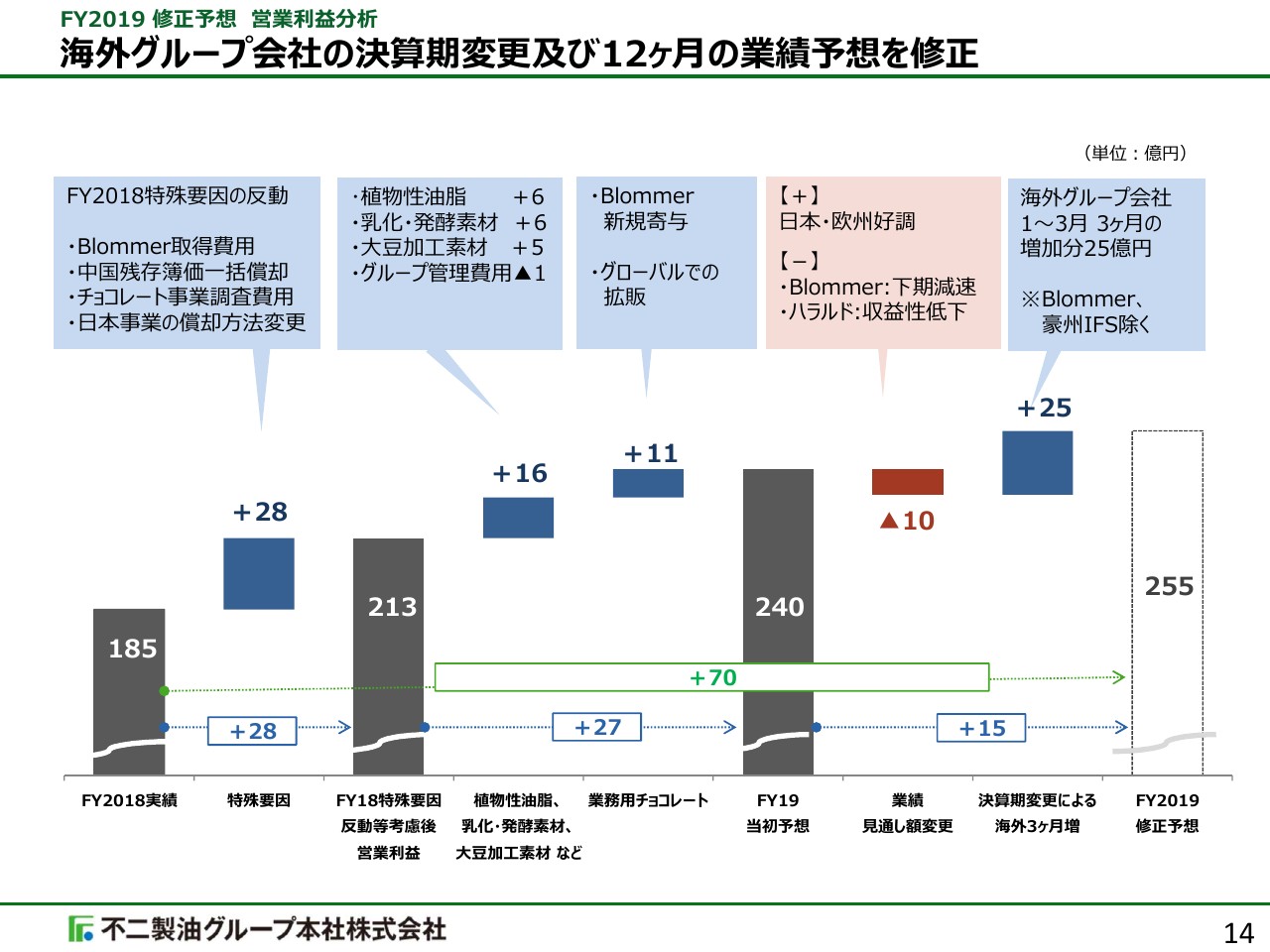

海外グループ会社の決算期変更及び12ヶ月の業績予想を修正

これが、今申し上げた内容を図式化したものでございまして、このグラフで見ると、一見増益したように見えておりますけれども、これは1-3月が入っているからでありまして、実質は230億円に10億円減益になっているというところでございます。

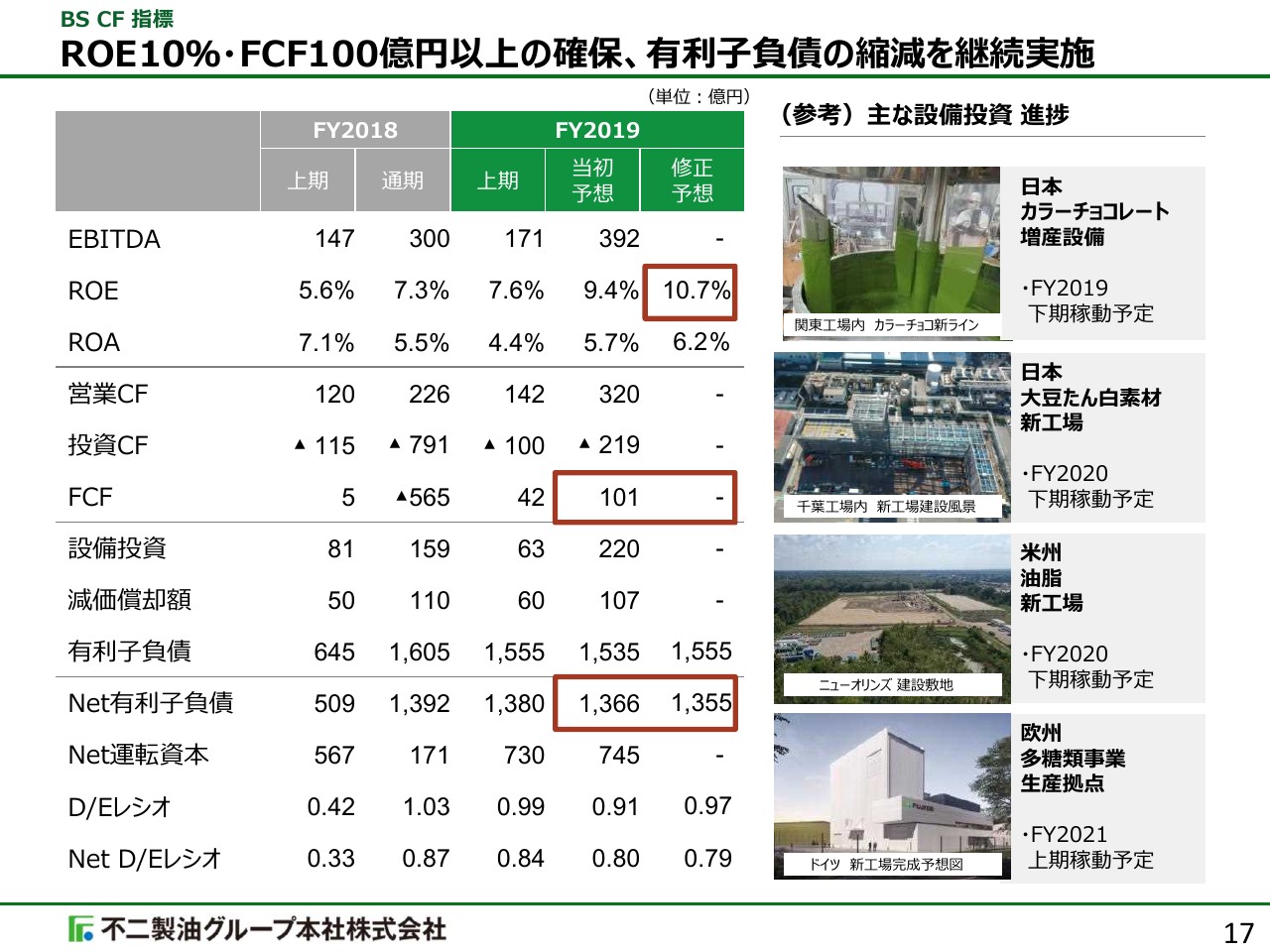

ROE10%・FCF100億円以上の確保、有利子負債の縮減を継続実施

それでは17ページになります。BS、キャッシュ・フロー、経営指標の部分でございますけれども、我々は中期計画のなかで、ROE10パーセントを目指すというところを1つの目標にしておりましたので、15ヶ月の要因がございますけれども、見通しとして今期で10.7パーセントになります。この10パーセントという数字には、とことんこだわりたいと考えております。

また、買収によって肥大化しているバランスシートの総資産につきましても、圧縮したいと考えておりまして、政策保有株式の縮減であるとか、事業ポートフォリオの見直し等に取り組んでまいりたいと考えております。

財務規律の維持、財務体質を強化するということで、有利子負債の削減にも取り組んでまいります。そのためにも、フリー・キャッシュ・フローは100億円以上をキープするということには、強くこだわってまいりたいと考えております。

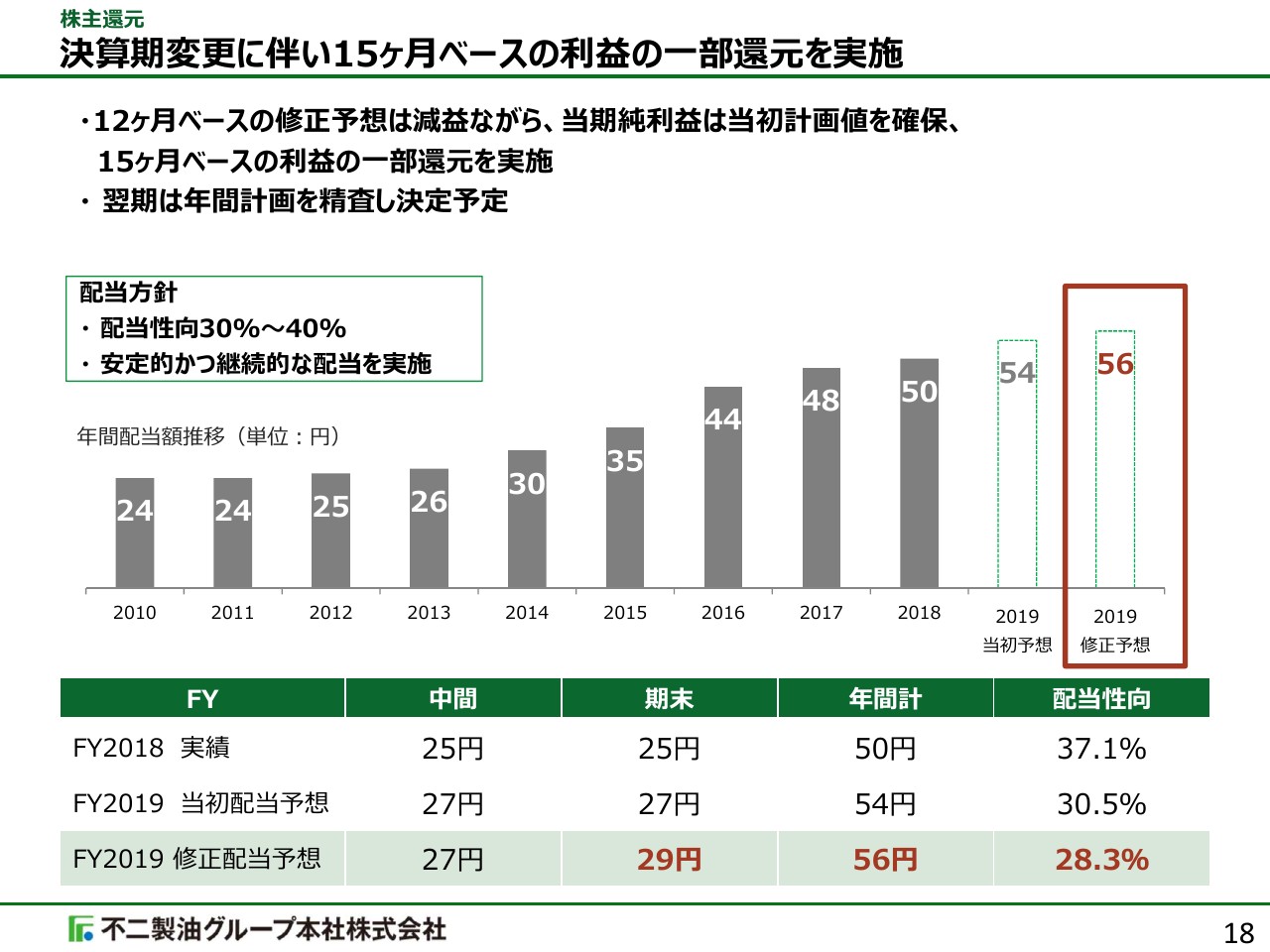

決算期変更に伴い15ヶ月ベースの利益の一部還元を実施

最後に、株主還元でございますけれども、12ヶ月ベースでは営業利益10億円減益の修正をさせていただいております。まだまだ240億円へのこだわりは捨てておりませんけれども、10億円減益で発表させていただいて、しかし当期純利益においては、152億円の期初予想を変えておりません。

さらに15ヶ月ということで、最終利益は170億円ということで今回出させていただいております。これは特殊要因もございますが、やはりその一部につきましては株主さまに還元させていただきたいと考えておりまして、期末配当は2円増配の56円とさせていただきたいと思っております。

配当性向の目標の方針であります30パーセントから40パーセントには少し達しておりませんけれども、ここは特殊要因であるというところ、それからまた来年度のきちんとした経営計画を策定のうえ、2020年は不二製油の70周年ということもございますので、そのあたりをよく鑑みながら、配当方針に基づいた配当性向に準じた配当については、あらためて次年度について発表させていただきたいと考えております。

以上、簡単でございますけれども、第2四半期と通期の業績予想についてご説明申し上げました。ありがとうございました。

新着ログ

「食料品」のログ