野村HD、ホールセール部門の収益性改善等で上期収益は7,154億円 前年比14.4倍の大幅増益に

エグゼクティブ・サマリー(1/2)

北村巧氏:CFOの北村です。よろしくお願いいたします。2020年3月期上半期および第2四半期の決算についてご説明いたします。

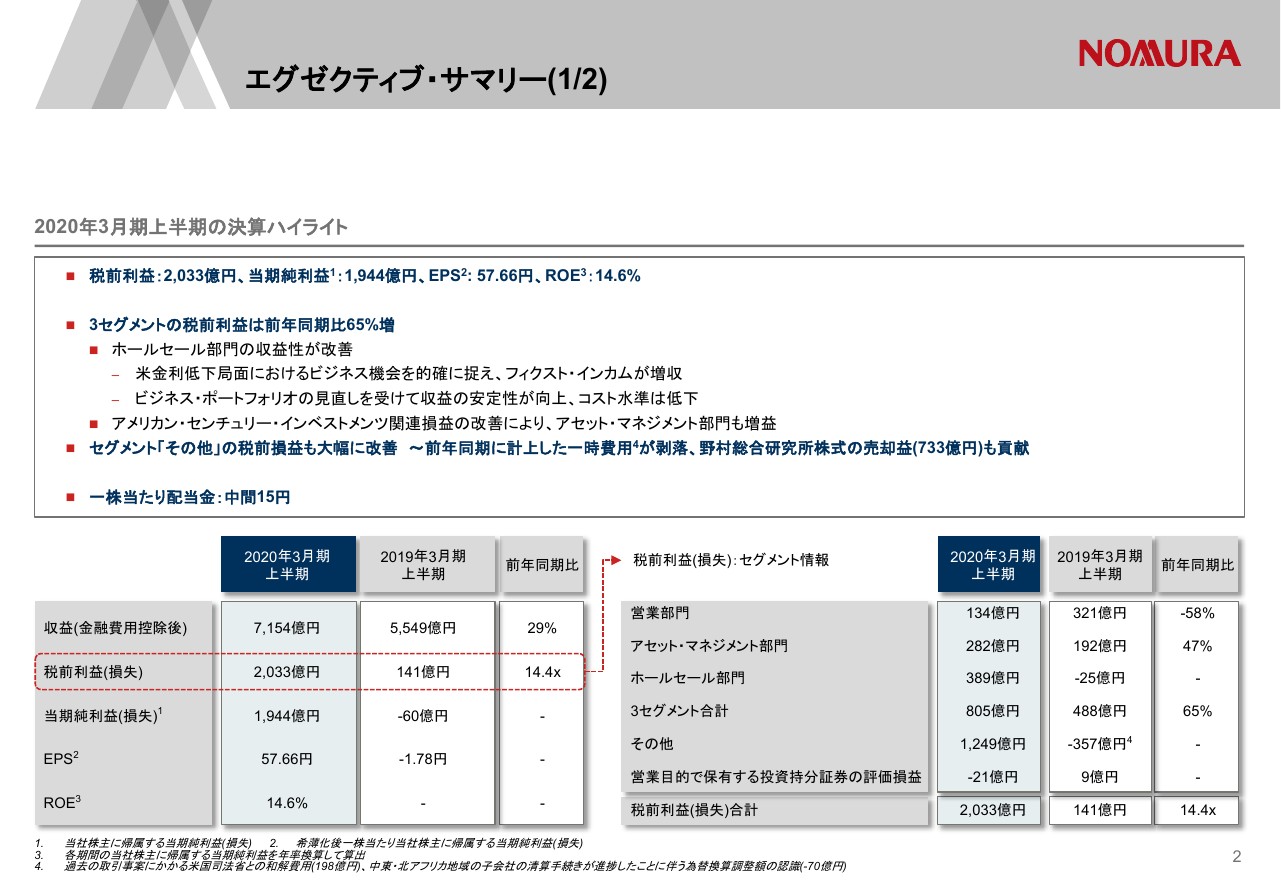

まず、上半期の収益は7,154億円となり、前年同期比で29パーセントの増収、税前利益は2,033億円となり、前年同期比で14.4倍の大幅増益となりました。今期は米中貿易摩擦による景気減速の懸念や、中東地域における地政学リスクの高まりから、市場参加者の動きは総じて低調でした。

日本でも、個人投資家の様子見ムードが続き、株式の売買高やETFを除く株式投信設定額も、前年と比較して1割以上減少しました。債券市場では、各国中央銀行の緩和継続を受け、金利は低下基調にありました。季節要因で流動性が細るなか、8月以降は金利の乱高下やボラティリティの急上昇が起こるなど、難しいトレーディング環境だったと言えます。

このような市場環境でしたが、野村グループでは、4月に公表したビジネス・プラットフォームの再構築に全社を挙げて取り組み、コストとリスクのコントロールを徹底しました。その結果、(スライドの)右下の図表にあるように、3セグメント合計の税前利益は805億円となり、前年同期比で65パーセントの増益となりました。

ホールセール部門では、低収益ビジネスを削減し、競争優位性のあるビジネスに注力した結果、収益の安定性が増し、とくにフィクスト・インカムでは、欧州・米州の金利プロダクトや、アジアの為替/エマージング、クレジットなどを中心に増収となりました。コスト削減の取り組みもあり、部門収益が11パーセント増加するなかで、費用は4パーセント減少しています。

営業部門では、お客さまの投資マインドの低下もあり、株式の取引や投信買付が減少し、58パーセントの減益となりました。アセット・マネジメント部門は、アメリカン・センチュリー・インベストメンツ関連損益が改善し、47パーセントの増益となりました。

また、「その他」のセグメントの損益が、大幅に改善しました。主な要因は3つです。1つ目は、関連会社である野村総合研究所の株式売却益の733億円を、この第2四半期に計上したことです。2つ目は、昨年に計上した米国司法省との和解費用と、中東子会社の清算に伴う為替差損の、合計270億円程度が今期に剥落したことです。3つ目は、日本やブラジルレアル、トルコリラの金利低下を受け、経済的ヘッジ取引からの損益が改善したことです。

この結果、上半期の当期純利益は1,944億円、EPSは57円66銭、ROEは14.6パーセントと、非常に強い決算となりました。なお、9月末を基準とする配当金は、1株当たり15円といたします。

エグゼクティブ・サマリー(2/2)

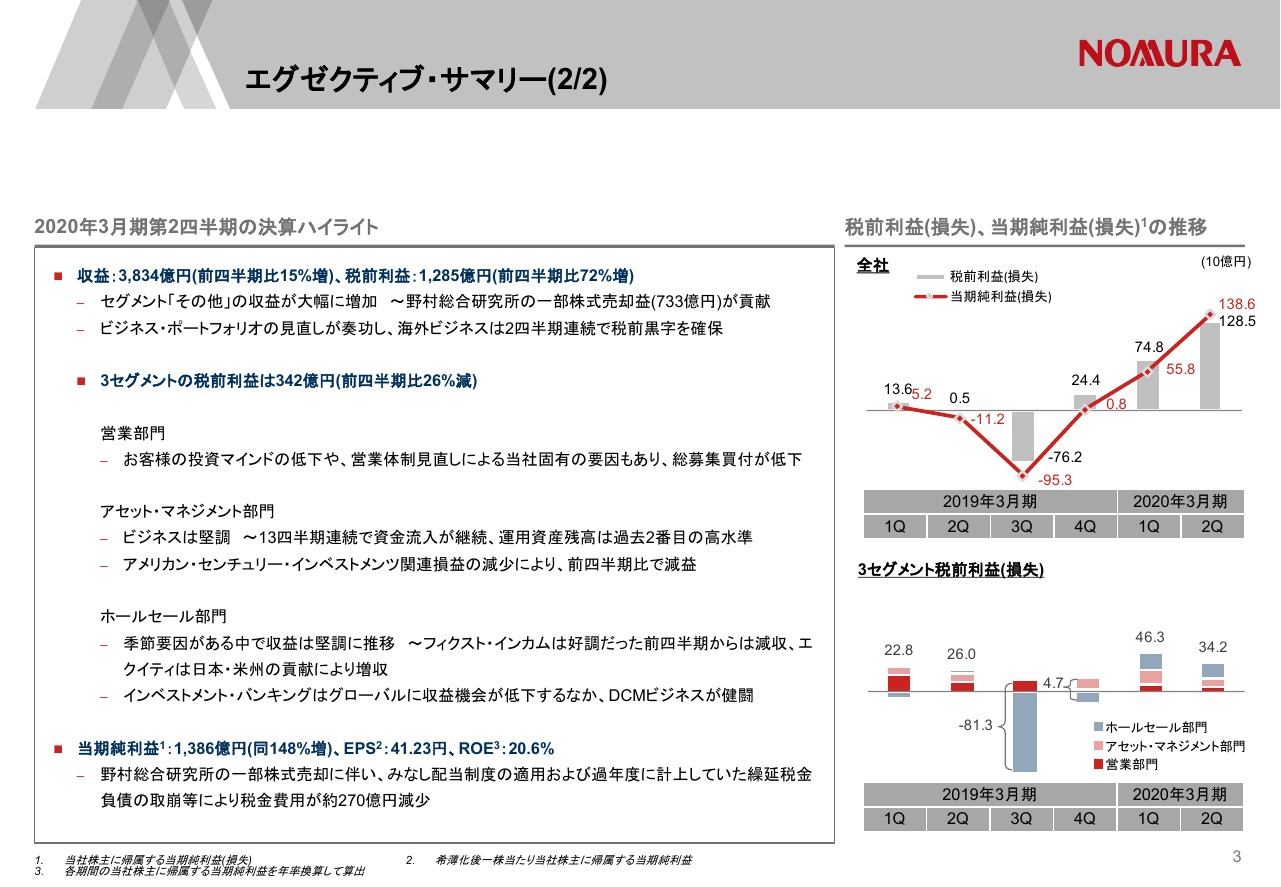

第2四半期についてご説明します。

全社収益は3,834億円となり、前期比で15パーセントの増収となっています。税前利益は1,285億円と、前期比で72パーセントの大幅増益となりました。増収増益に最も貢献したのは、先ほど申し上げた、野村総合研究所株式の売却益である733億円です。また、この売却に伴い、みなし配当制度の適用と、過年度に計上した繰延税金負債を取り崩した結果、税金費用が約270億円減少しました。

当期純利益は1,386億円となり、前期比で148パーセントの増益となりました。EPSは41円23銭で、第2四半期の利益を年換算したROEは20.6パーセントです。(スライドの)右下にあるように、3セグメント税前利益は342億円となり、前期比で26パーセント減少しています。

営業部門

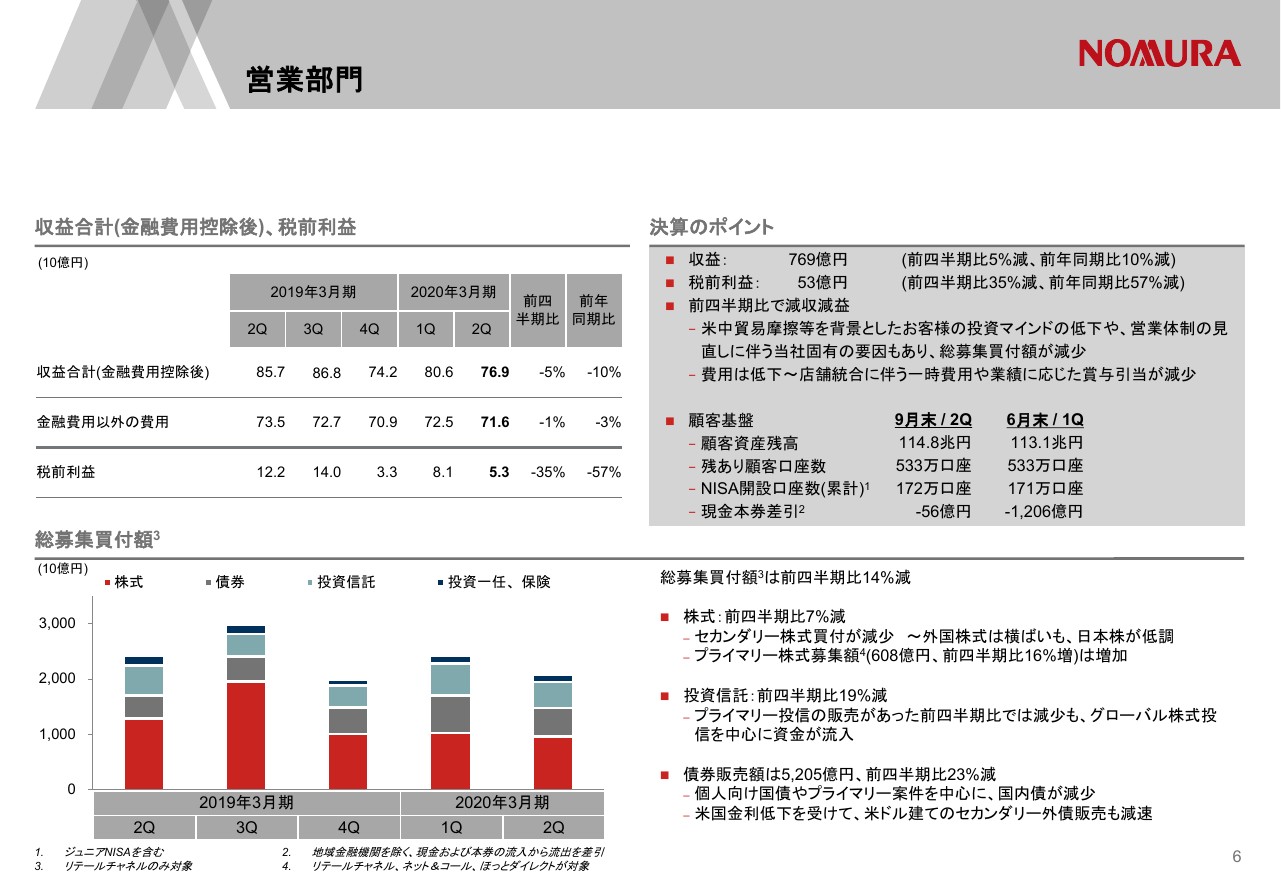

各ビジネスの状況について、営業部門からご説明いたします。収益は769億円となり、前期比で5パーセントの減収となっています。税前利益は53億円と、前期比で35パーセントの減益となりました。今期は米中貿易摩擦などを背景に、お客さまの投資マインドが低下し、株式や投資信託を中心に総募集買付が低下しました。

また、お客さまのニーズに合わせてパートナーを再配置するという、セールス・フォーメーションの抜本的な見直しの実施も、一定程度の影響を与えたとみています。

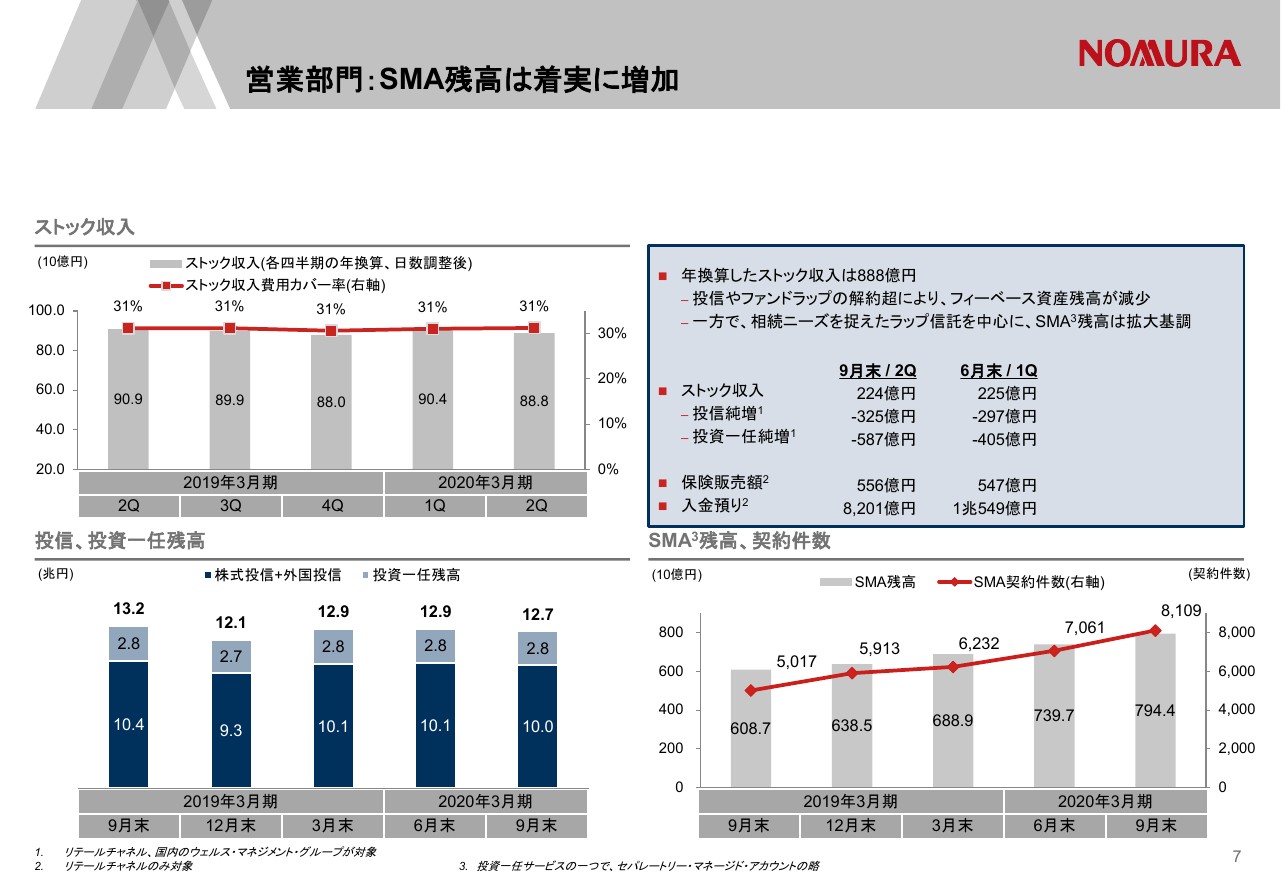

営業部門:SMA残高は着実に増加

(スライドの)左下にあるように、投信と投資一任残高の合計は12兆7,000億円でございます。投信やファンドラップの買付が低調だったことなどの影響により、6月末から残高が減少しました。

左上のストック収入は、年換算ベースで888億円とやや減少していますが、ストック収入費用カバー率は31パーセントを維持しています。また、投資一任自体は純減でしたが、相続ニーズを捉えたラップ信託を中心に、SMAの契約件数や残高は、順調に積み上がっています。

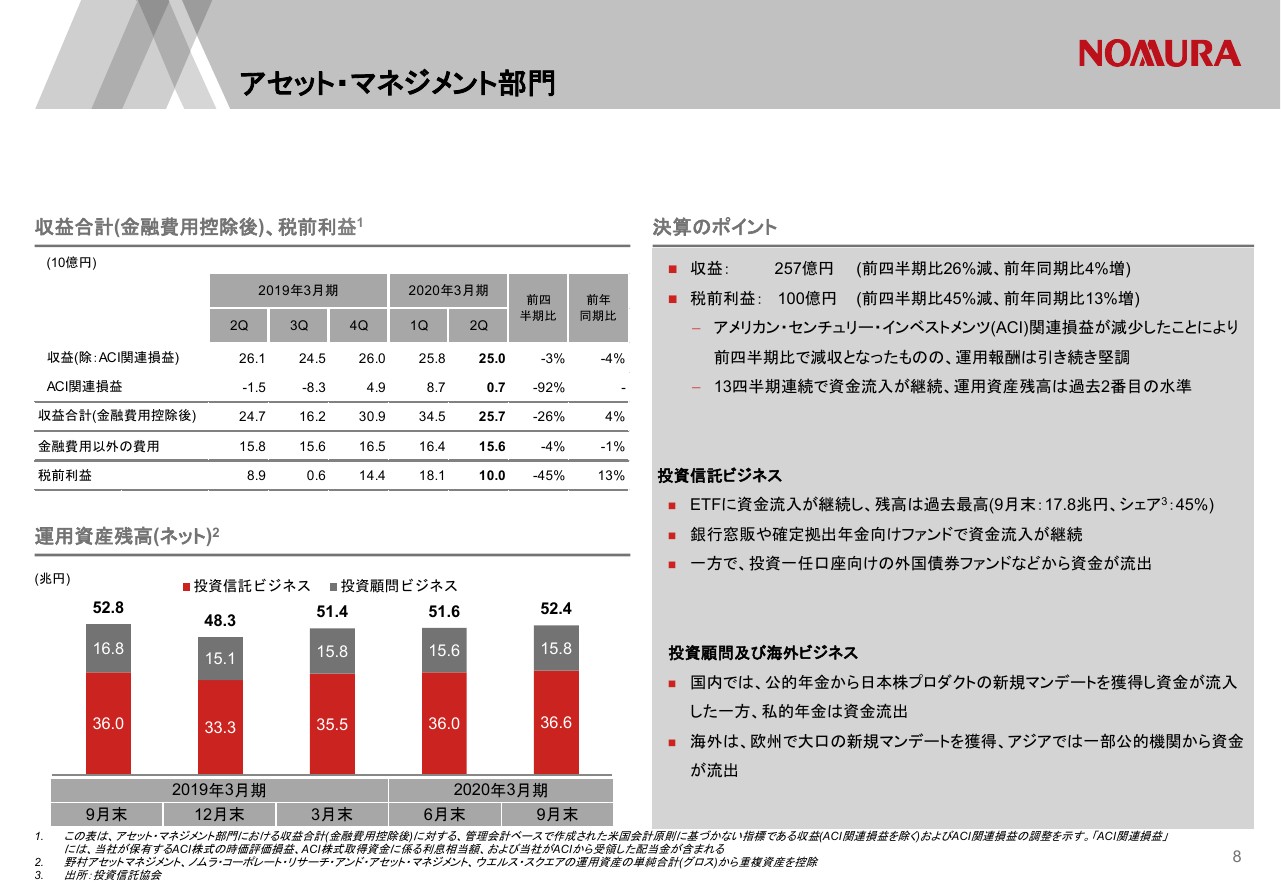

アセット・マネジメント部門

アセット・マネジメント部門です。(スライドの)左上にあるように、収益は257億円となり、前期比で26パーセントの減収となっています。税前利益は100億円で、前期比で45パーセントの減益でした。これは、アメリカン・センチュリー・インベストメンツ(ACI)関連の損益が、前期は87億円だったのに対し、今期は7億円と減少したことが要因です。ACI関連損益を除く収益は250億円となっており、相対的に安定しています。

また、アセット・マネジメント部門では、13四半期連続で資金流入が継続し、運用資産残高は過去2番目に高い52兆4,000億円となりました。

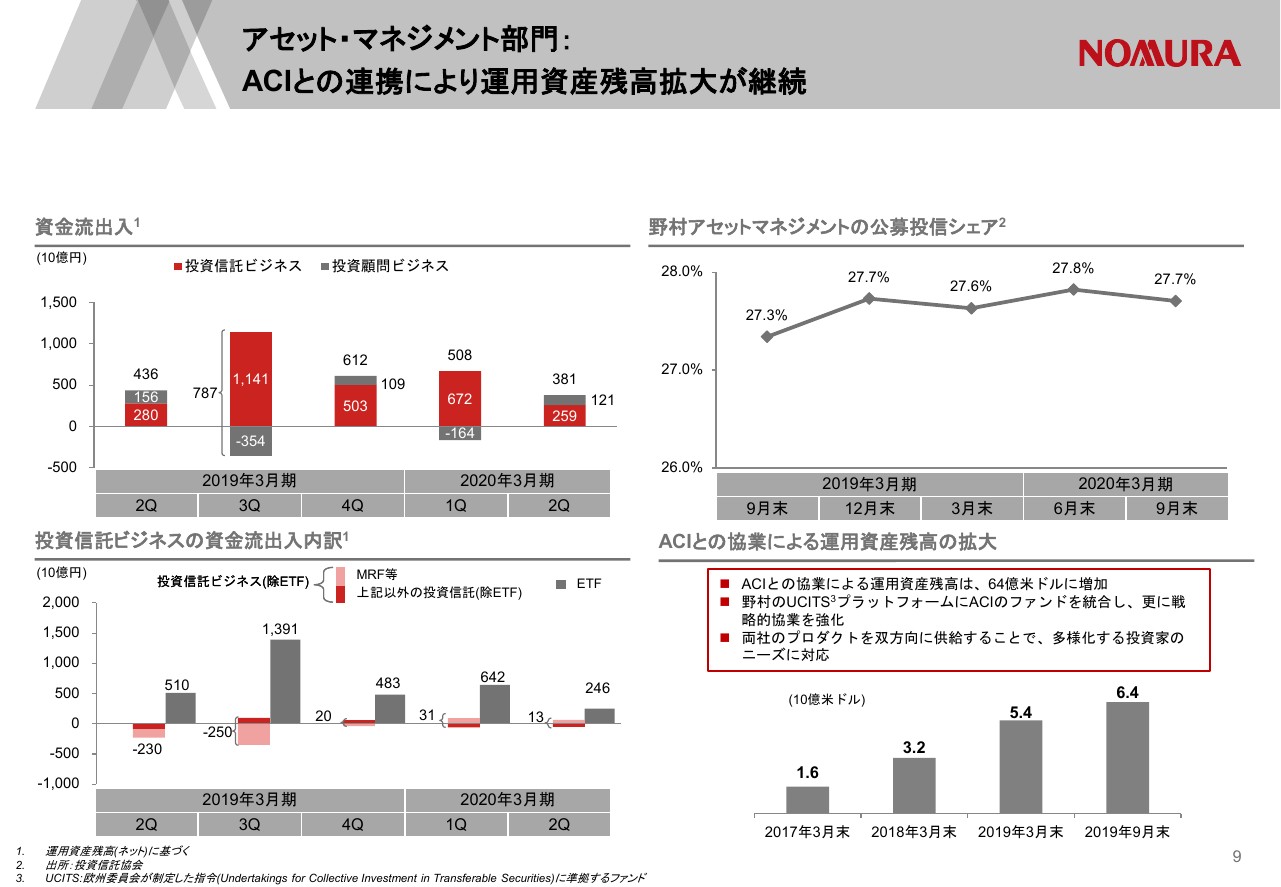

アセット・マネジメント部門:ACIとの連携により運用資産残高拡大が継続

(スライドの)左上にあるように、今期は3,810億円の資金流入となりました。投信ビジネスではETFや銀行窓販、DC向けファンドを中心に2,590億円が流入しました。投資顧問ビジネスでは、国内公的年金から日本株運用のマンデート、欧州でも大口の新規マンデートを獲得した結果、1,210億円の流入となりました。

右下にあるように、ACIとの協業も進んでいます。両社のプロダクトを双方向に供給し、多様化する投資家ニーズに対応するとともに、今期は野村のUCITSプラットフォームにACIのファンドを統合し、戦略的な協業を強化しました。その結果、9月末の残高は64億ドルに積み上がっています。

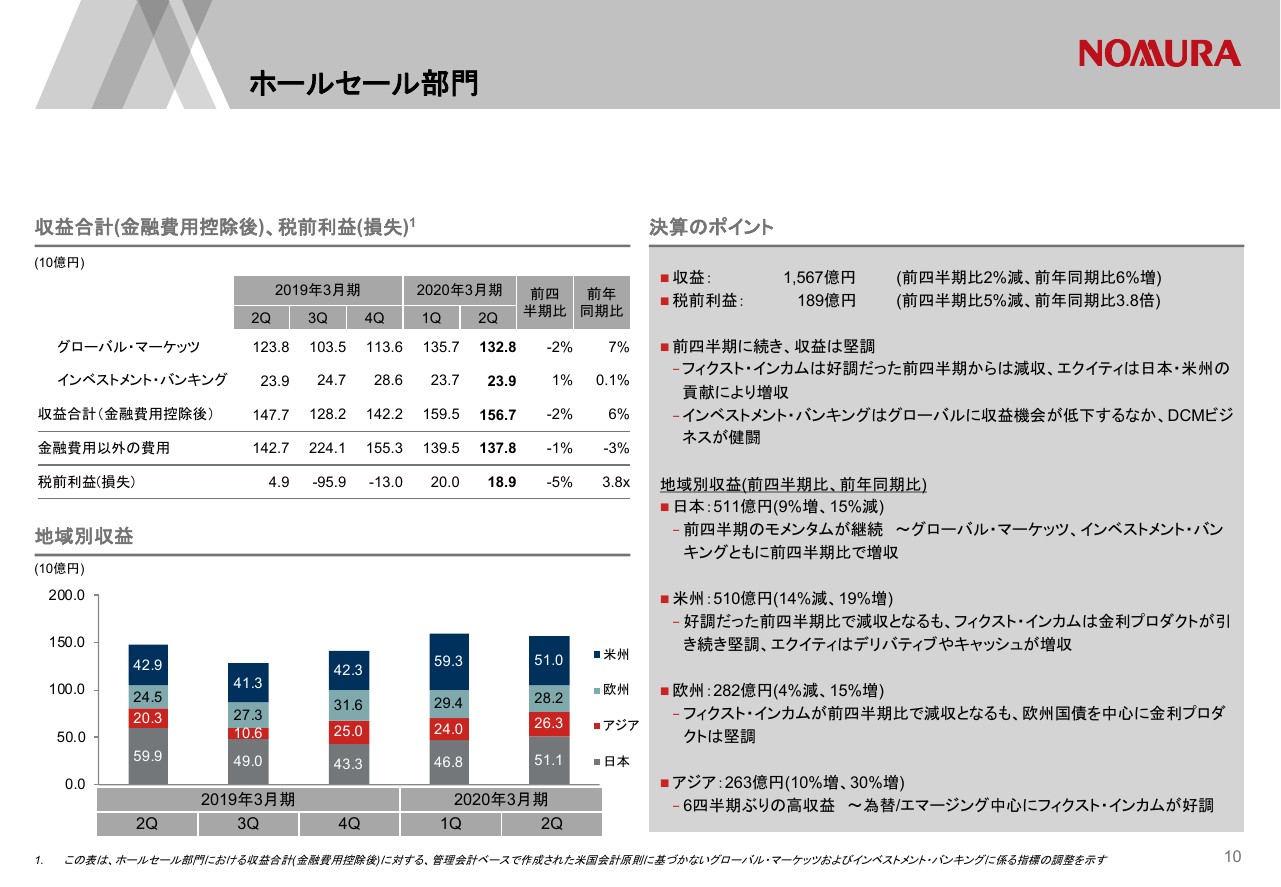

ホールセール部門

ホールセール部門です。収益は1,567億円となり、前期比で2パーセントの減収となりました。税前利益は189億円で、前期比で5パーセントの減益となっています。

グローバル・マーケッツは2パーセントの減収となっており、エクイティが増収となりましたが、フィクスト・インカムは好調だった前四半期から減速しました。インベストメント・バンキングはDCMビジネスが健闘し、前期並みの収益を維持しました。

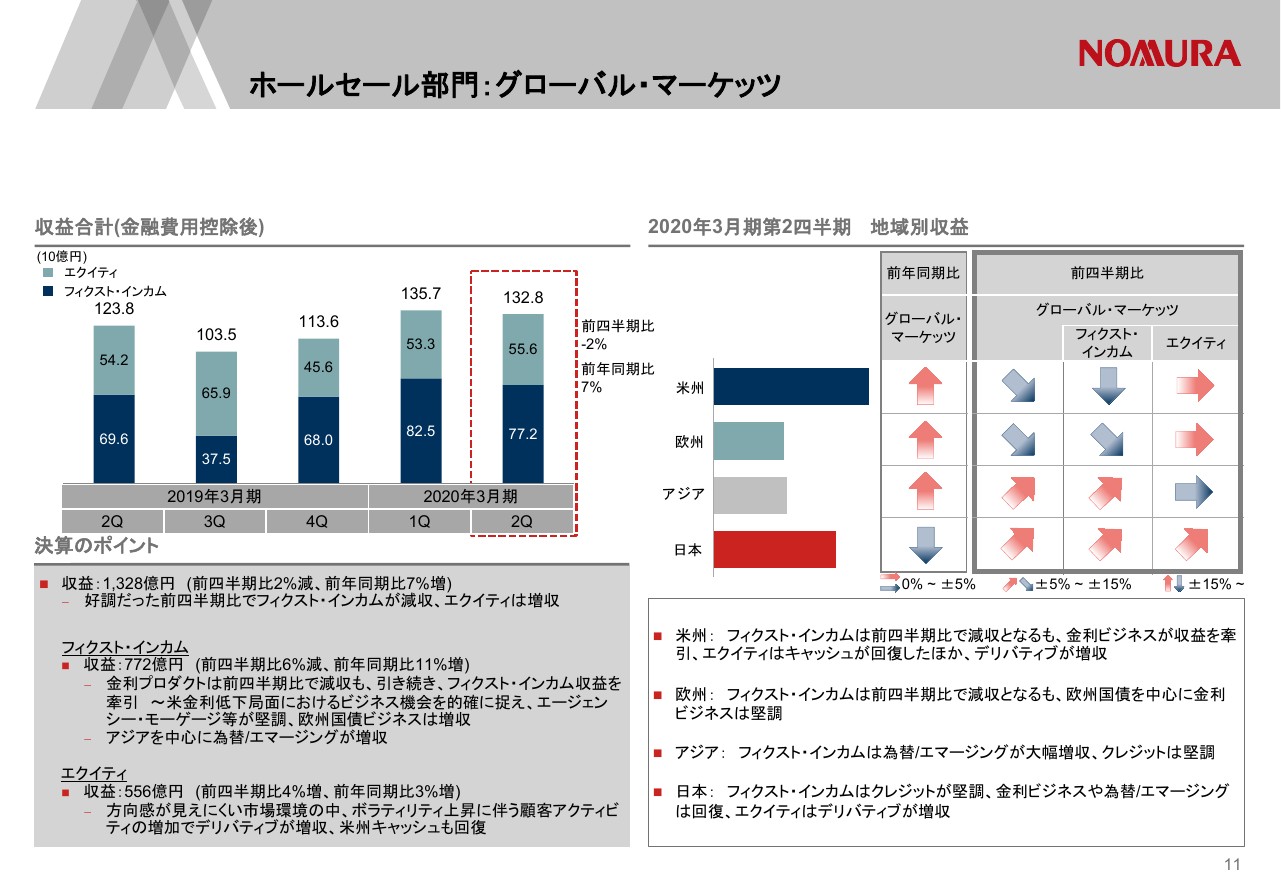

ホールセール部門:グローバル・マーケッツ

ビジネスラインごとに説明します。まず、グローバル・マーケッツについては、収益が1,328億円となり、前期比で2パーセントの減収でした。フィクスト・インカムは772億円と、好調だった前期比で6パーセント減収しています。欧米の金利が乱高下する難しい環境でしたが、リスク管理を徹底することで、金利プロダクトは若干の減収に留まりました。

(スライドの)右上にあるように、米州・欧州は下方向の矢印ですが、米州では金利低下に伴うモーゲージ債の新規発行と、それに伴うフローに支えられ、エージェンシー・モーゲージが引き続き堅調となっています。欧州は、欧州国債ビジネスが収益を牽引しました。日本とアジアは為替/エマージングが増収となり、クレジットも堅調で、上方向の矢印となりました。エクイティ収益は556億円となり、前期比で4パーセントの増収となりました。

地政学リスクや景気減速の懸念などを背景に、方向感の見えにくい市場環境でしたが、ボラティリティが上昇する局面で投資家のアクティビティが活発になり、日本や米州を中心にデリバティブが増収となりました。

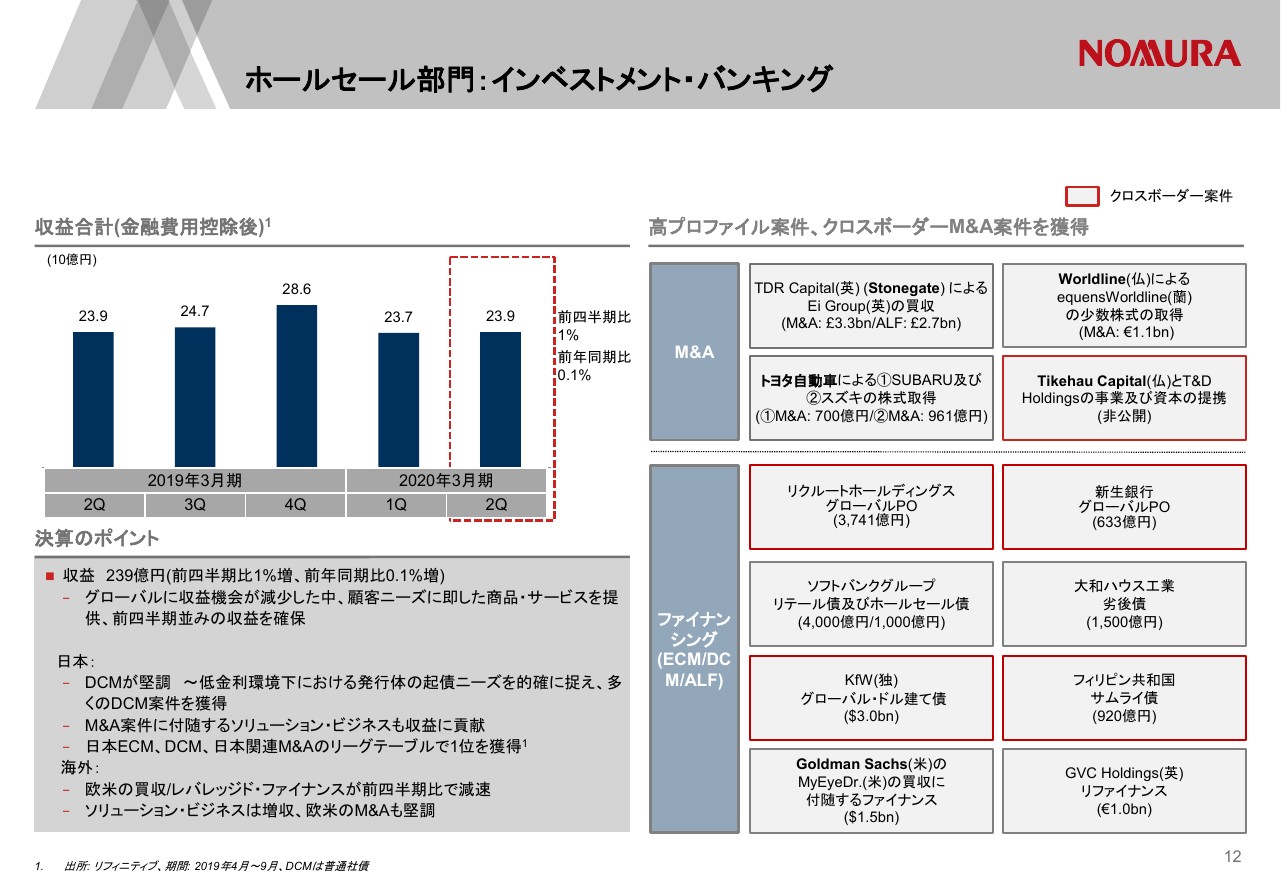

ホールセール部門:インベストメント・バンキング

インベストメント・バンキングについては、収益が239億円となり、グローバルにフィープールが減少するなかで、前期並みの収益を確保しました。日本は、発行体の起債ニーズを捉えてDCMビジネスが堅調となっています。海外では、欧州と米州で買収/レバレッジド・ファイナンスが減速しましたが、M&Aは復調しました。

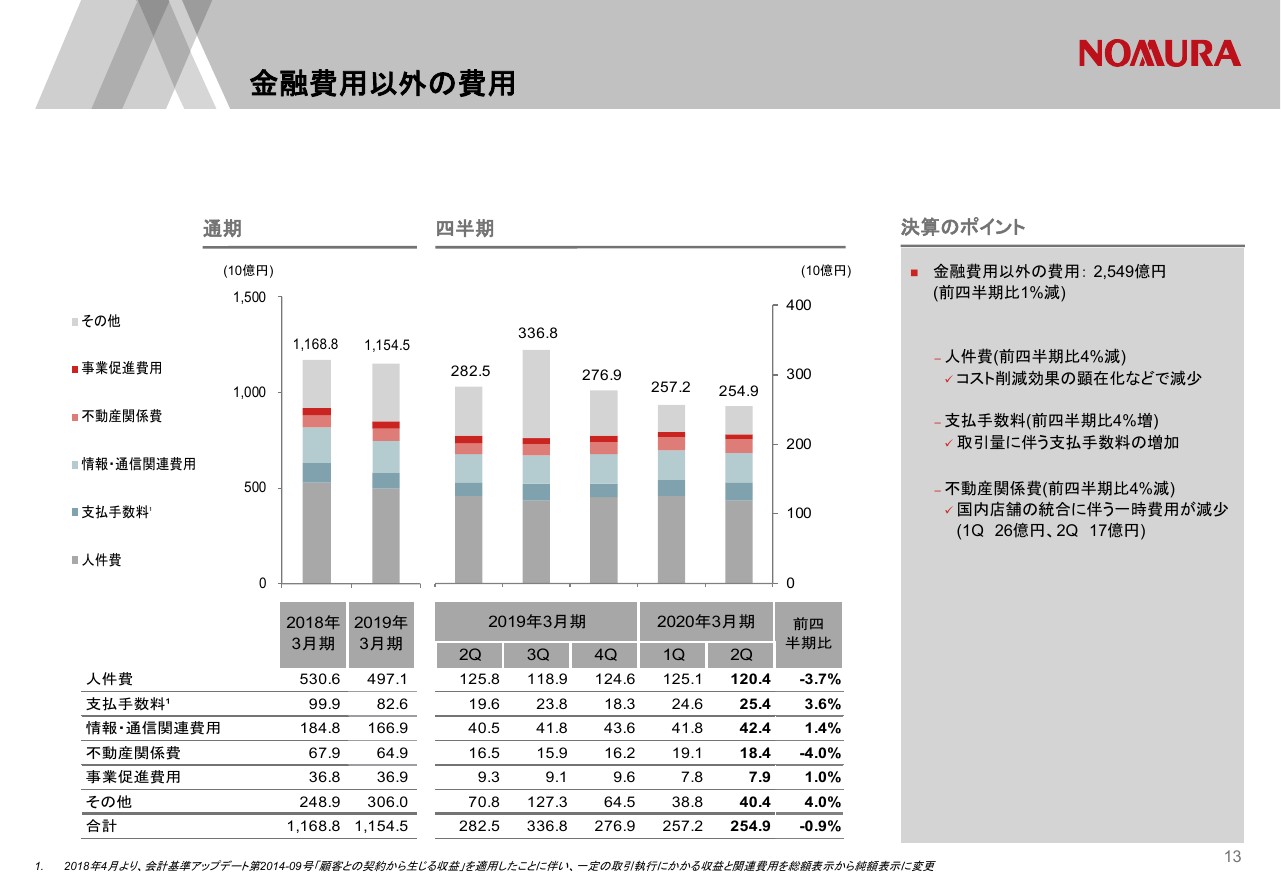

金融費用以外の費用

今期の全社コストは2,549億円と、前期比で1パーセント減少しました。コスト削減の取り組みもあり、人件費が4パーセント減少したほか、不動産関係費も国内店舗統合に伴う一時費用が低下し、4パーセントの減少となっています。

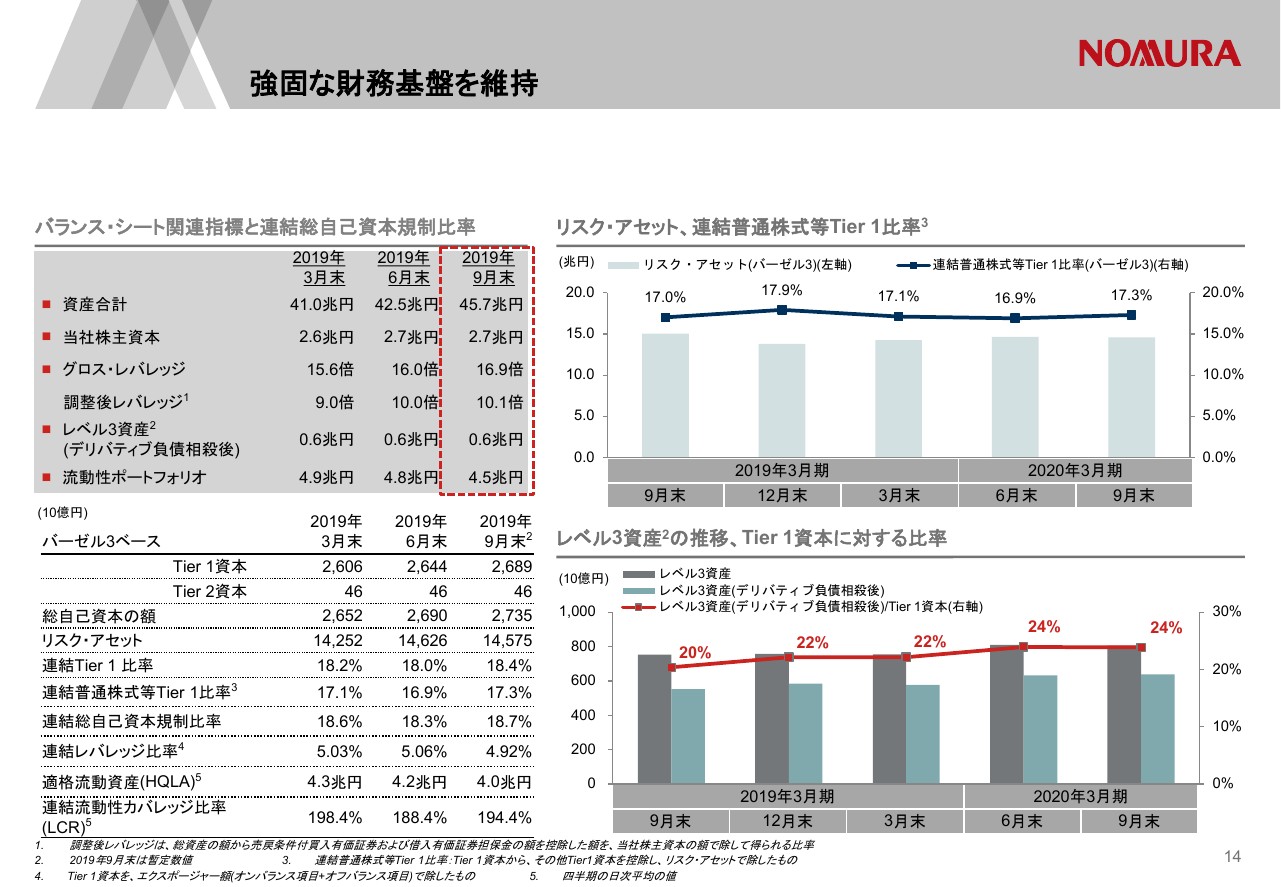

強固な財務基盤を維持

財務基盤については、9月末のバランスシートが45兆7,000億円となり、6月末の42兆5,000億円から3兆2,000億円増えています。主な背景は、レポ取引とトレーディング資産の増加です。

また、(スライドの)左下にあるように、Tier1資本は2兆6,890億円、リスク・アセットは14兆5,750億円となりました。その結果、9月末のTier1比率は18.4パーセント、普通株式等Tier1比率は17.3パーセントとなり、引き続き、十分な資本水準を維持しています。

レバレッジ比率は4.92パーセント、流動性カバレッジ比率は、194.4パーセントです。

以上、第2四半期決算についてご説明申し上げました。

今期は、野村総合研究所との資本関係の見直しに伴い、利益水準が大幅に底上げされましたが、本業を見ても難しい市場環境や構造改革を断行しているなかで、まずまずの数字を残すことができました。コスト削減については、全社を挙げてスピード感を持って取り組んだ結果、1,400億円という全社の削減目標に対して、6割強まで進捗させることができました。

ここからはコーポレート部門を中心に、オペレーティング・モデルを根本的に見直し、業務効率化を図るという、少し足の長い取り組みとなりますが、2022年3月期中の達成に向けて、しっかりと推進していきます。

営業部門では、お客さま一人ひとりのニーズにより的確にお応えするため、セールス・フォーメーションを見直し、担当者が付いている口座の45パーセント……全体で125万名のお客さまについて、担当者の変更を行いました。このフォーメーション変更を効果的に行うために、小規模店舗を中心に25店舗の統廃合も行いました。

10月の足元の収益は、第2四半期をやや上回るペースで推移していますが、こうした取り組みが本格的に成果として表れるまで、しばらく時間が掛かると思います。新たな体制の下、それぞれの領域で今まで以上に生産性を高め、お客さまに質の高いサービスをお届けできるよう、取り組んでいきます。

ホールセール部門でも、ビジネス・ポートフォリオの見直しやコスト削減の取り組みを通じて、一定程度の収益性を改善させることができました。10月も、第2四半期のモメンタムは維持しています。今後も、米中貿易摩擦や英国のEU離脱問題、クレジット・サイクルの終焉など、波乱はあると思いますが、リスク管理を徹底しながら、収益機会を追求してまいります。引き続き、どうぞよろしくお願いいたします。

新着ログ

「証券、商品先物取引業」のログ