日立物流、2Qは売上減少も利益増 作業コスト増や為替影響等のマイナスを生産性向上等でカバー

2019年度第2四半期決算の概要

中谷康夫氏:それではまず、本日の説明内容についてです。はじめに決算の概要、そして2番目に中計戦略の進捗状況について少し説明して、補足資料につきましてはCFOの林のほうから説明いたします。

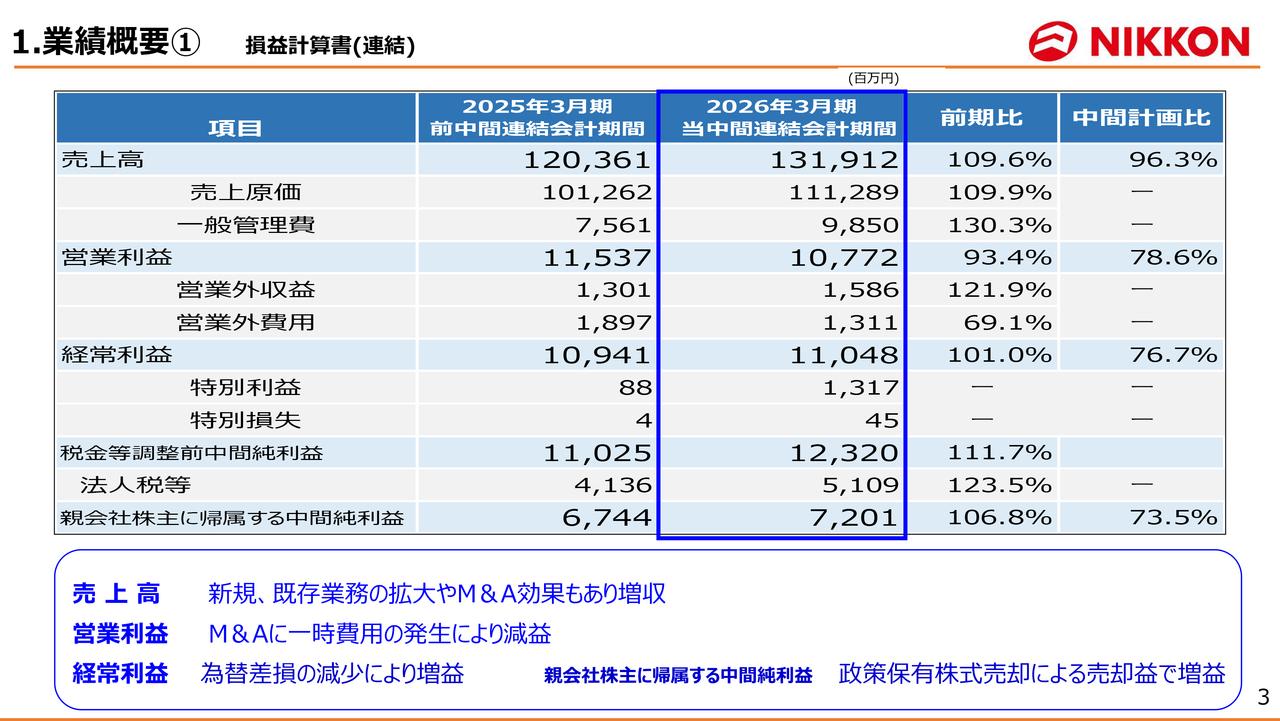

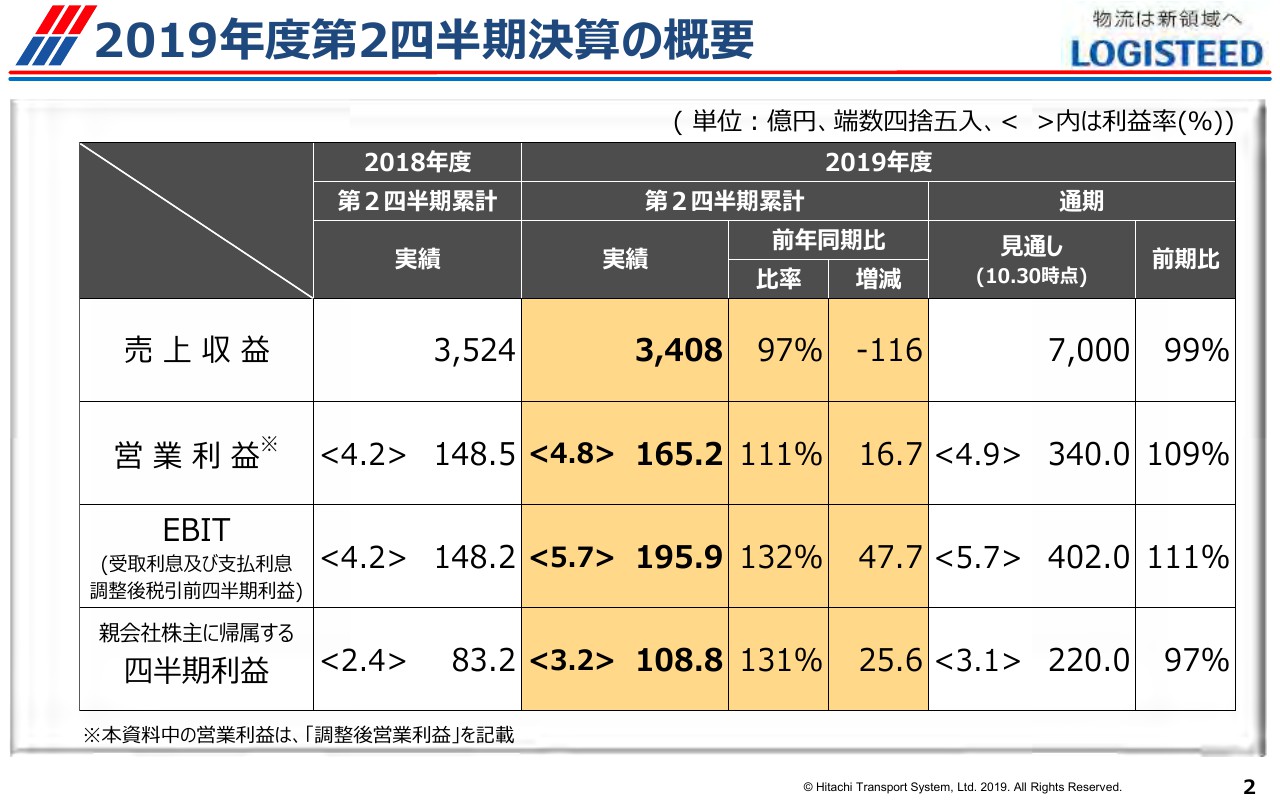

第2四半期決算の概要です。この数字はIFRS16号リース適用後の数字になっています。売上収益、営業利益はここに示したとおりの数字です。

2019年度第2四半期決算の概要 【グループ別】

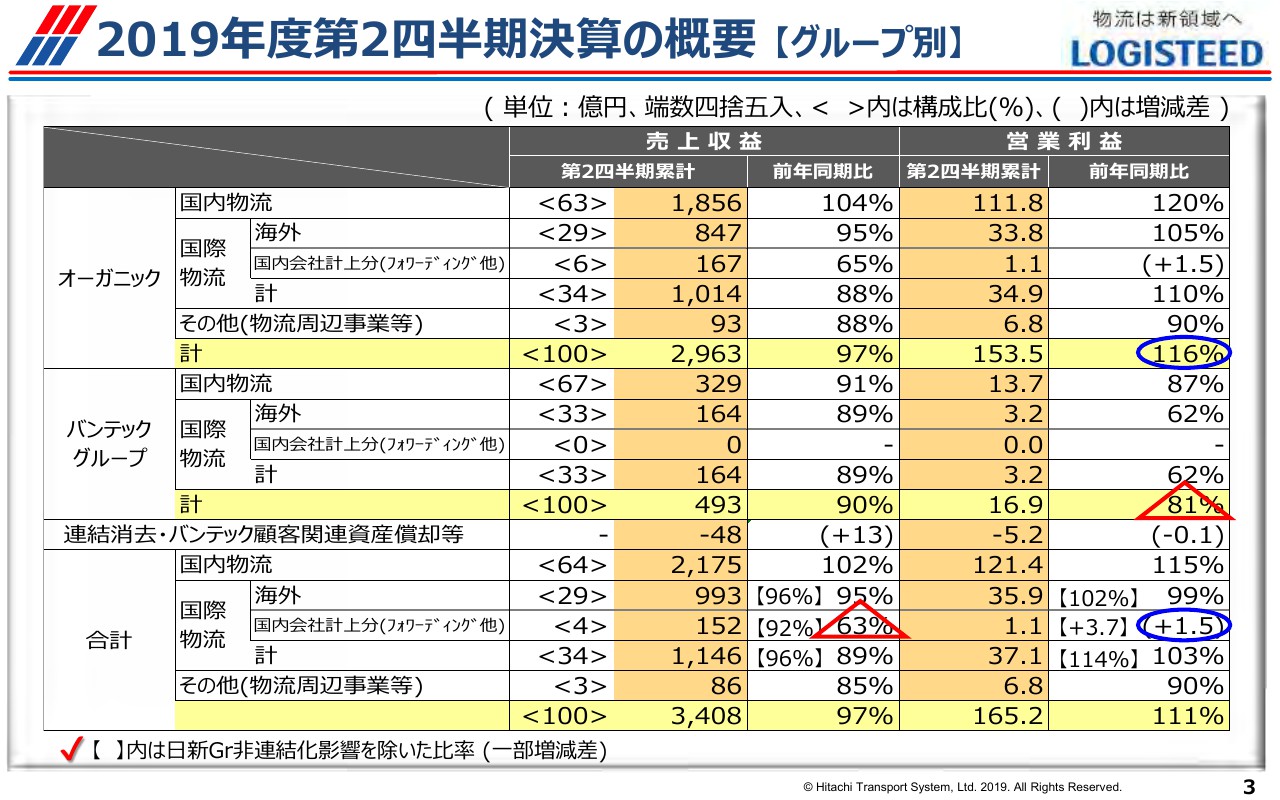

続いてグループ別の決算の概要です。まずオーガニック、特に当社の主力である国内物流関係については比較的堅調に推移しております。一方バンテックグループは国内、海外ともに売上利益が大幅に減少しているという状況です。このバンテックの落ち込みをオーガニックでカバーして、今回の決算内容に至ったという状況です。

2019年度第2四半期決算の概要【売上収益増減内訳】

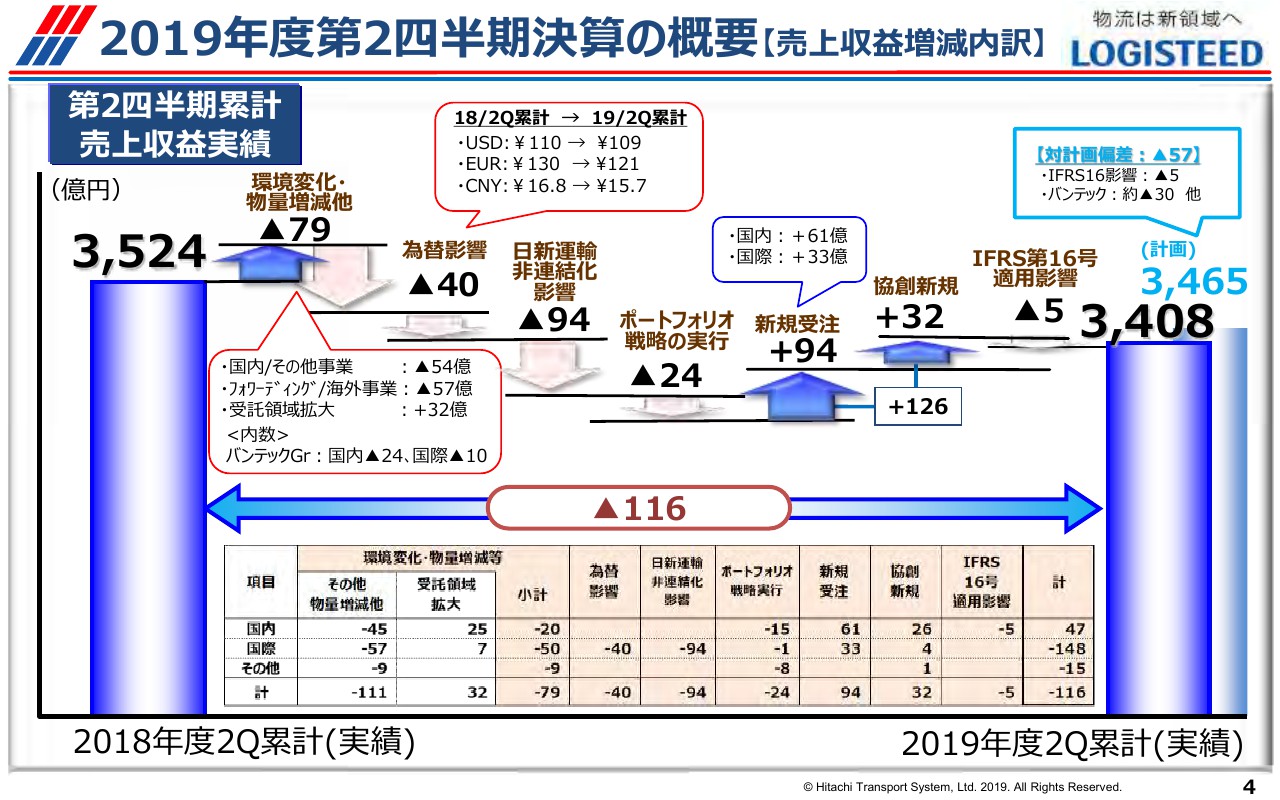

売上収益の増減の内訳です。対前年から計画値の段階で落ちています。これはスライド中ほどに書かれている日新運輸の非連結化の影響94億円、それからトラベル事業を含めたポートフォリオ戦略の実行をマイナス要因と予想していたのですが、実際は計画値よりもさらに57億円減っています。IFRS16の影響は若干出ていますが、主としてバンテック、そしてフォワーディング事業の売上の減少が原因となっています。

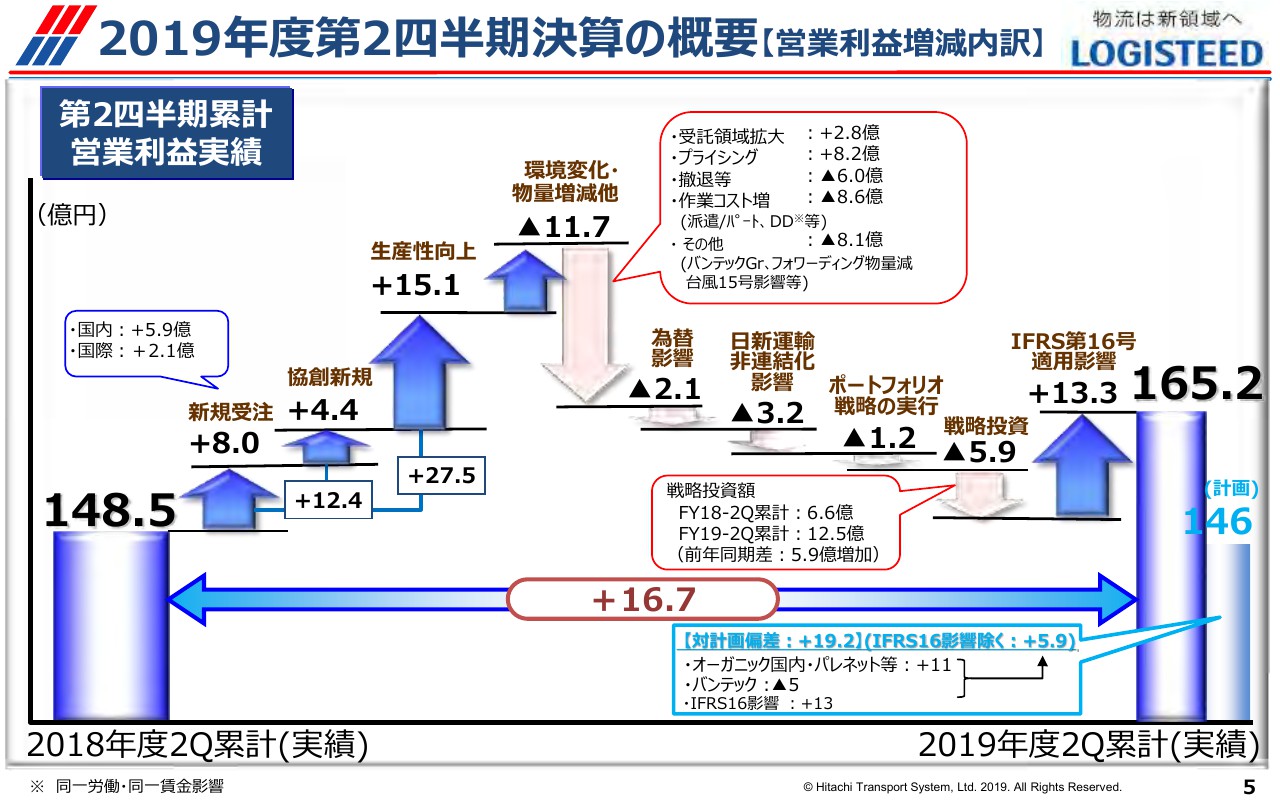

2019年度第2四半期決算の概要【営業利益増減内訳】

続きまして、営業利益の増減の内容です。売上の減少要因となるのが、日新運輸の非連結化、そして為替、さらに環境変化となります。このようなネガティブなインパクトを新規受注、生産性向上でうまくカバーでき、営業利益については計画値や前年を上回って達成することができました。

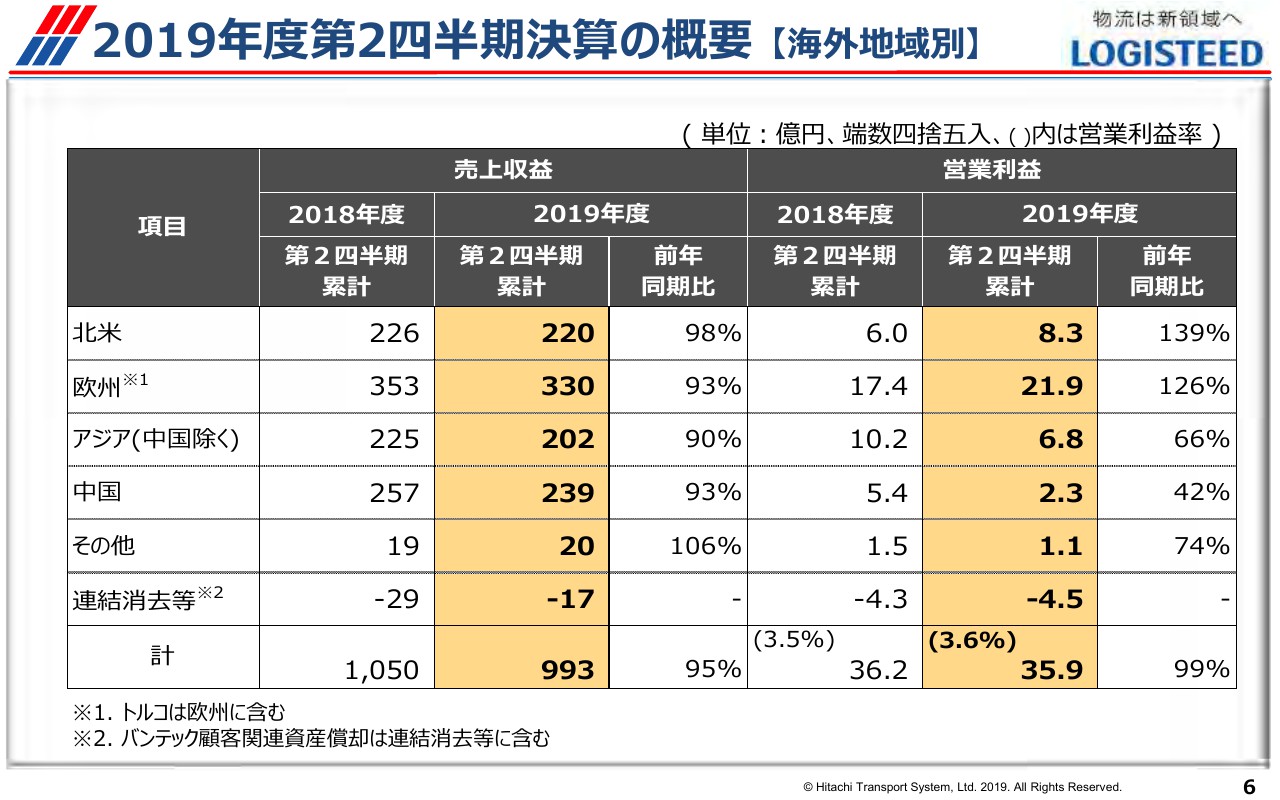

2019年度第2四半期決算の概要 【海外地域別】

海外地域別の状況です。北米、欧州の売上については若干為替の影響がありますが、利益については前年同期比で大幅に改善、あるいは向上しているという状況です。一方、中国、アジアは減速傾向です。それぞれ売上、利益、特に利益については大幅に減少しています。全体としてはアジア、中国が落ち込み、利益面では欧米でカバーしたという流れになっています。

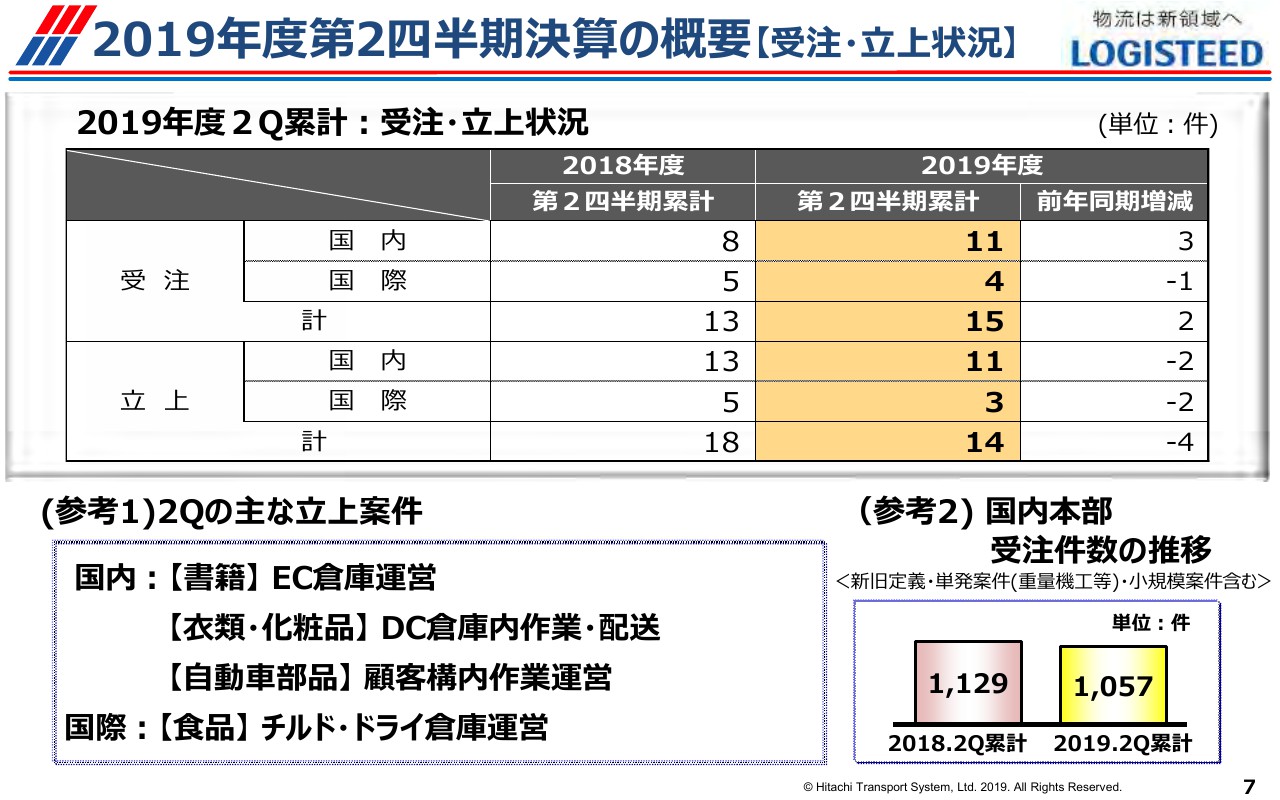

2019年度第2四半期決算の概要【受注・立上状況】

受注、立上の状況です。受注、立上ともにほぼ例年並みの状況にあると思っています。この第2四半期までの主な立上案件はここに示したとおりです。

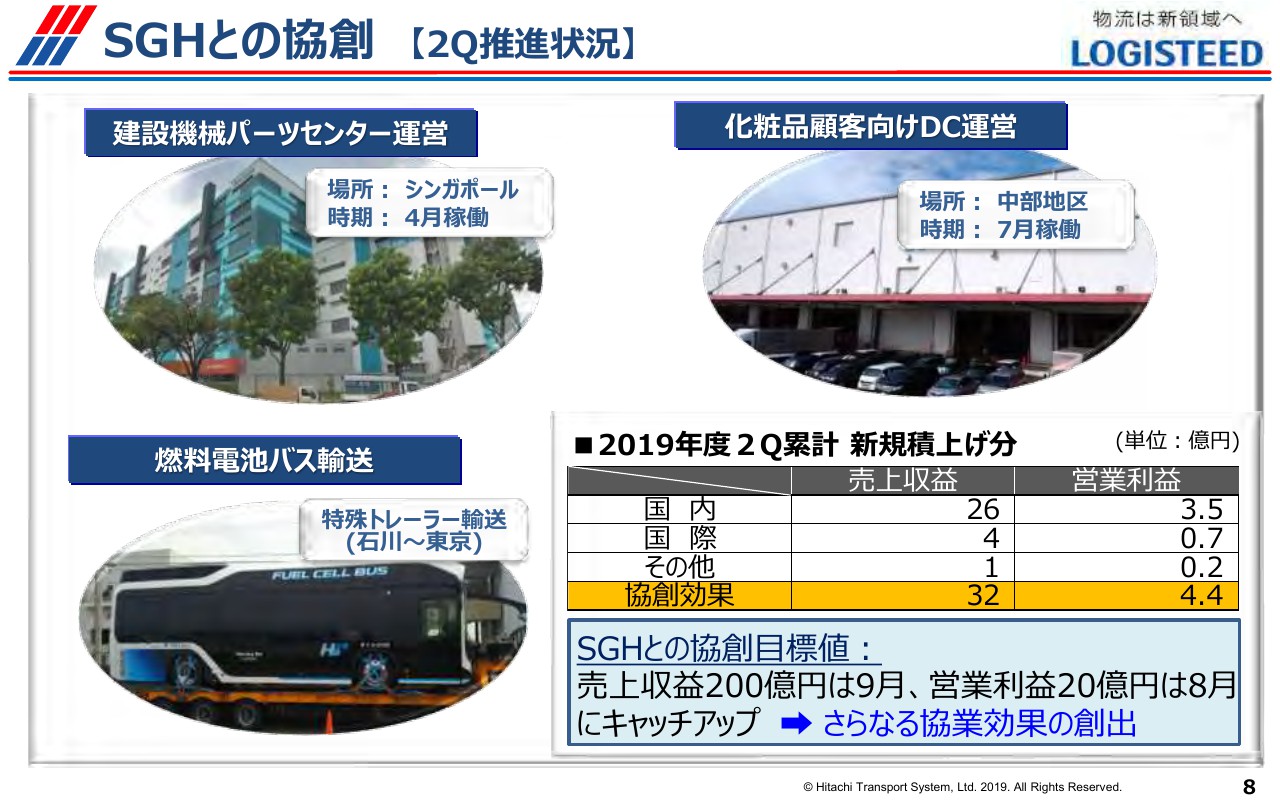

SGHとの協創 【2Q推進状況】

続きましてSGホールディングスとの協創です。第2四半期までの主な案件としてここに少し紹介しています。シンガポールの建設機械、燃料電池バスの輸送、化粧品向けのDCなど、今までと少し違ったスキームでSGホールディングスの拠点で3PLを運営するという、当社では比較的新しいパターンです。

当初、2018年度期末に達成予定だった目標値200億円の売上と営業利益20億円について、それぞれ売上は9月、営業利益は8月にキャッチアップすることができました。今後はさらなる協創効果の創出に努めていきたいと思っています。

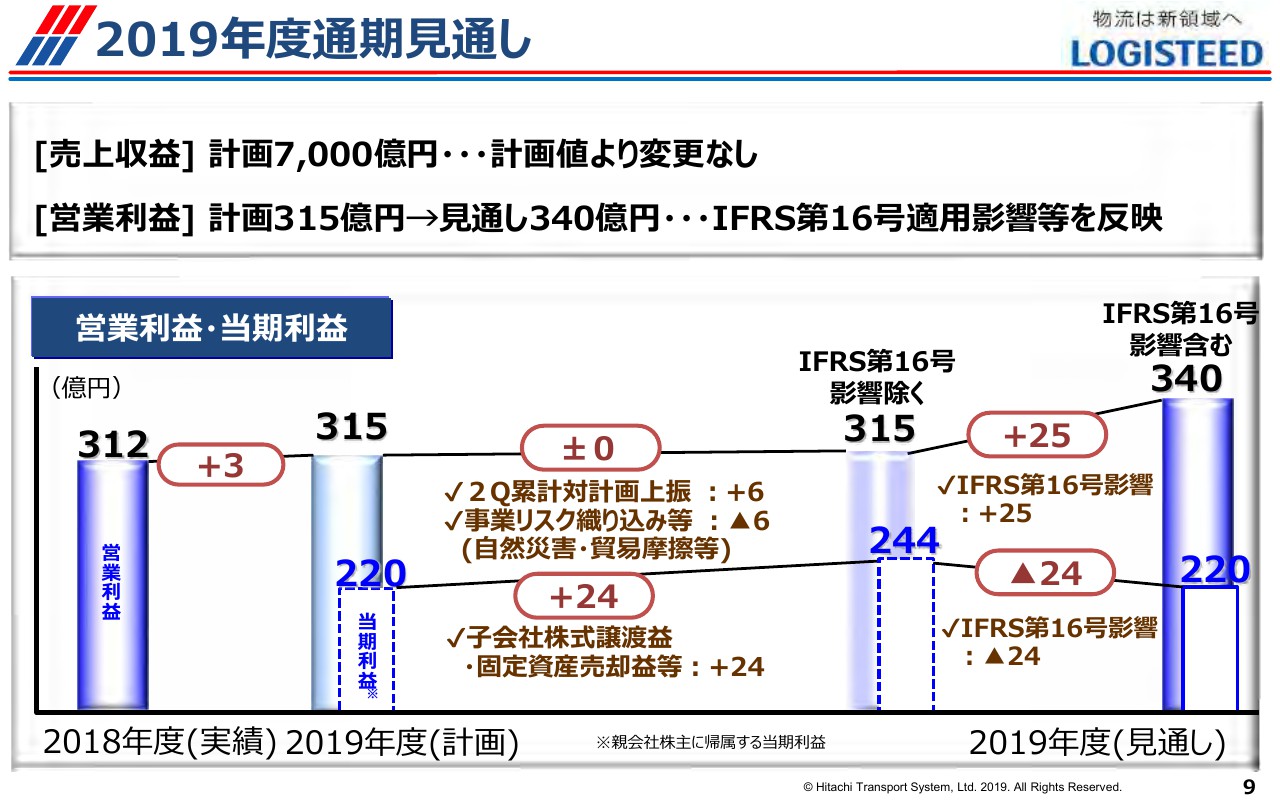

2019年度通期見通し

続いて2019年度通期見通しです。売上収益に関しては計画値より変更せず、7,000億円とします。営業利益についてはIFRS16号が適用されるということで、見通しを340億円としています。ただしIFRS16号の影響を除いた数字としては315億円を据え置きます。

第2四半期の段階で計画を上振れしていますが、事業リスクを織り込み、特に自然災害、貿易摩擦等を見込んだ上で、見通しは当初の計画値を据え置かせていただきます。

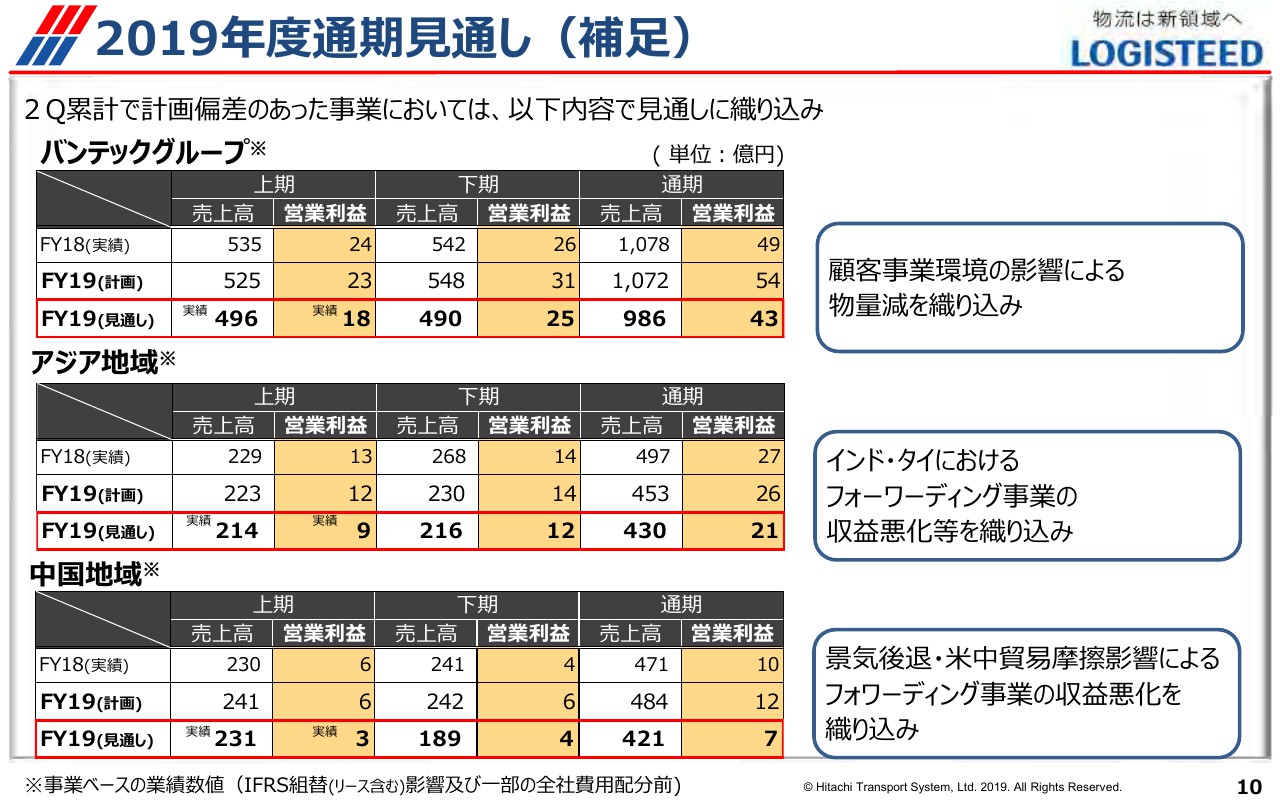

2019年度通期見通し(補足)

第2四半期の累計の中で計画偏差のあったバンテック、アジア、中国について状況を説明させていただきます。まずバンテックについてです。それぞれ2018年度の実績、計画値、そして2019年度の直近の見通しです。2018年第4四半期からかなり主要なお客様の生産台数が落ち込んだということで、減速傾向にありました。

これは当初の計画としては2019年第3四半期以降には回復できると想定したのですが、現状はこの減速状態が続いているということで、2019年度の見通しを計画値から下げています。

利益については下期に改善するという状況になっていますが、これは主として国内事業の収益の改善、相当数の人員を日立物流のオーガニックのビジネスの方にシフトしながら、主要顧客の増産を待つというような状況になっています。

アジアについてです。インドとタイ、特にインドのフォワーディングの落ち込みが激しくなっています。上期はインド経済全体が悪かったということもありますが、そのようなことで下期は計画値を下振れすると見込んでいます。

中国に関しても、米中摩擦の影響によりフォーワーディング事業は相当厳しい局面になっていますし、またこのような状況のなかでは無理な受注は避けるという流れで予算を組んでおります。

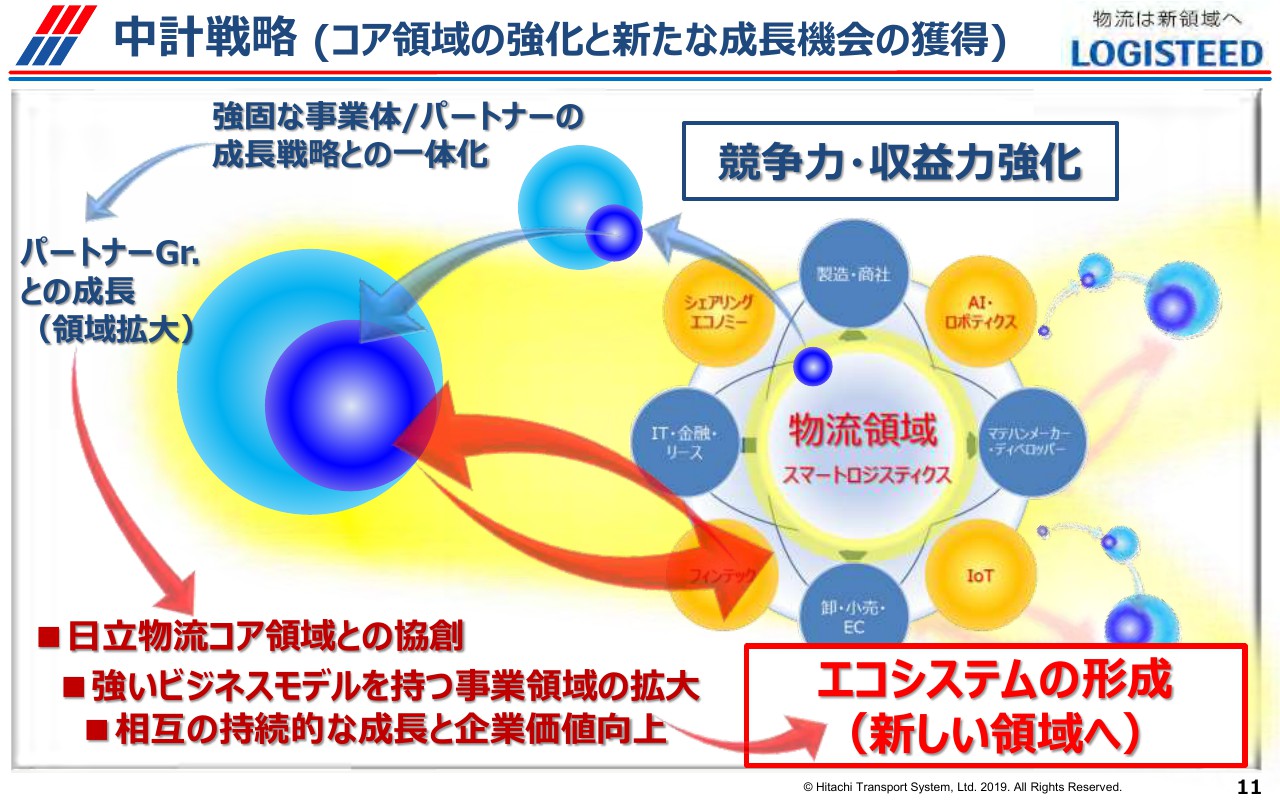

中計戦略 (コア領域の強化と新たな成長機会の獲得)

続いて中計戦略です。ここで申し上げたいのは、強固な事業体と組みながらいろいろな成長戦略を進めるということ、そして最終的にはエコシステムの形成ということです。具体的にどのようなことが起きたかということを次のスライドで説明します。

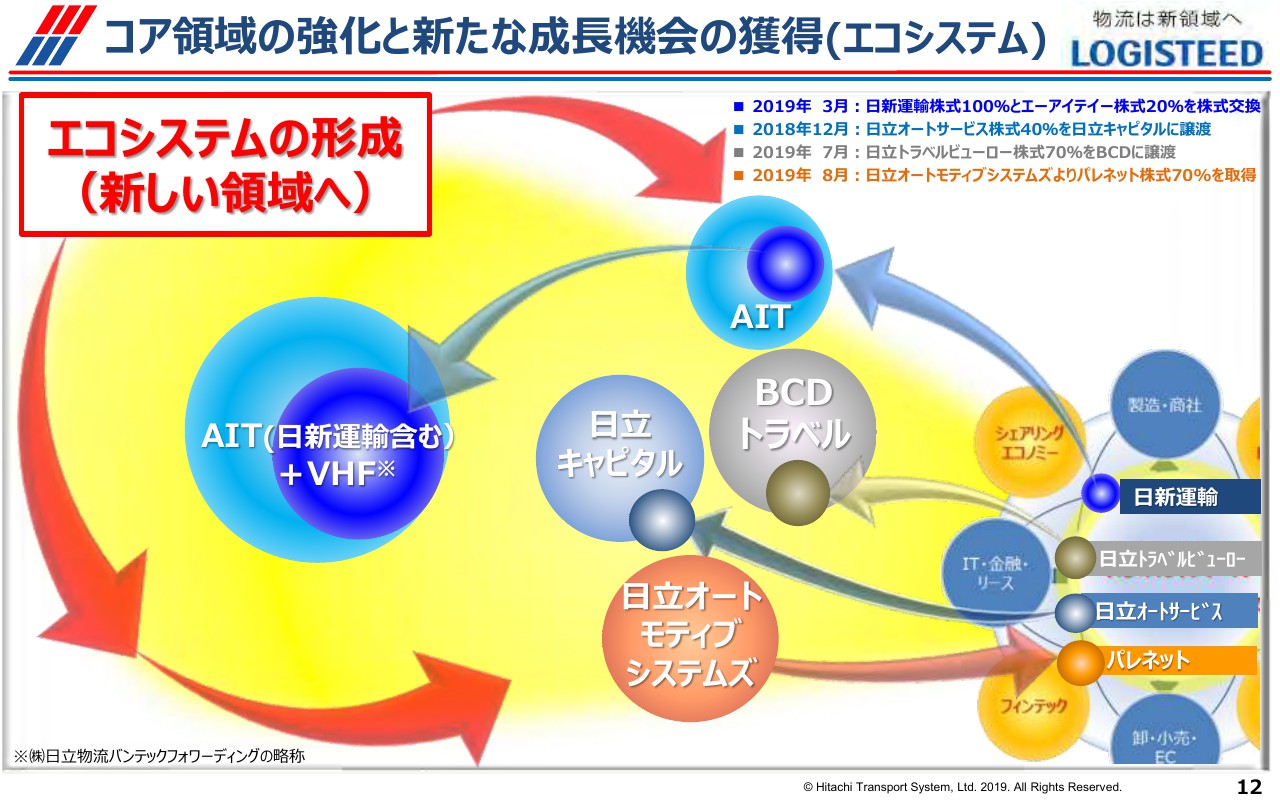

コア領域の強化と新たな成長機会の獲得(エコシステム)

右の日立物流の中から日新運輸、日立トラベルビューロー、日立オートサービス、そしてパレネット。まず、当社から派生したAITを持分化します。それから、現在進めているのはAITとVHFでどのような協業効果が出てくるか検討しています。

日立トラベルビューローは、トラベル事業の成長をより活性化するために、BCDトラベルにマジョリティを譲渡した次第です。日立オートサービスは日立キャピタルに1部の株を譲渡しています。

一方、当社が日立オートモティブシステムズから譲り受けたのがパレネットの事業です。このようなかたちでいろいろな成長機会を、さまざまなパートナーとの組み合わせで考えていきます。下期、あるいは2020年以降も、ますます活発に行って活性化していこうと考えています。

EC向けスマートウエアハウス①

続いてEC向けスマートウエアハウスということで、少数のお客様から、2019年9月に稼働いたしました。特徴はいくつか掲げてありますが、従来比約70パーセントの省人化を実現いたします。

EC向けスマートウエアハウス②

このスライドは、全体的に当社がどのようなマテハンの機械を導入したり、省人化のための新しい技術を導入しているかです。

安全・安心のプラットフォーム

続いて、もう1つ取り組んでいる安全、安心のプラットフォーム、SSCVについてです。現在、11月までに850台、2020年の3月末までに1,300台導入し、実証データを積み上げ、この実証データをもって、いよいよ2020年以降は外販に向けての流れを作っていきたいと思っています。

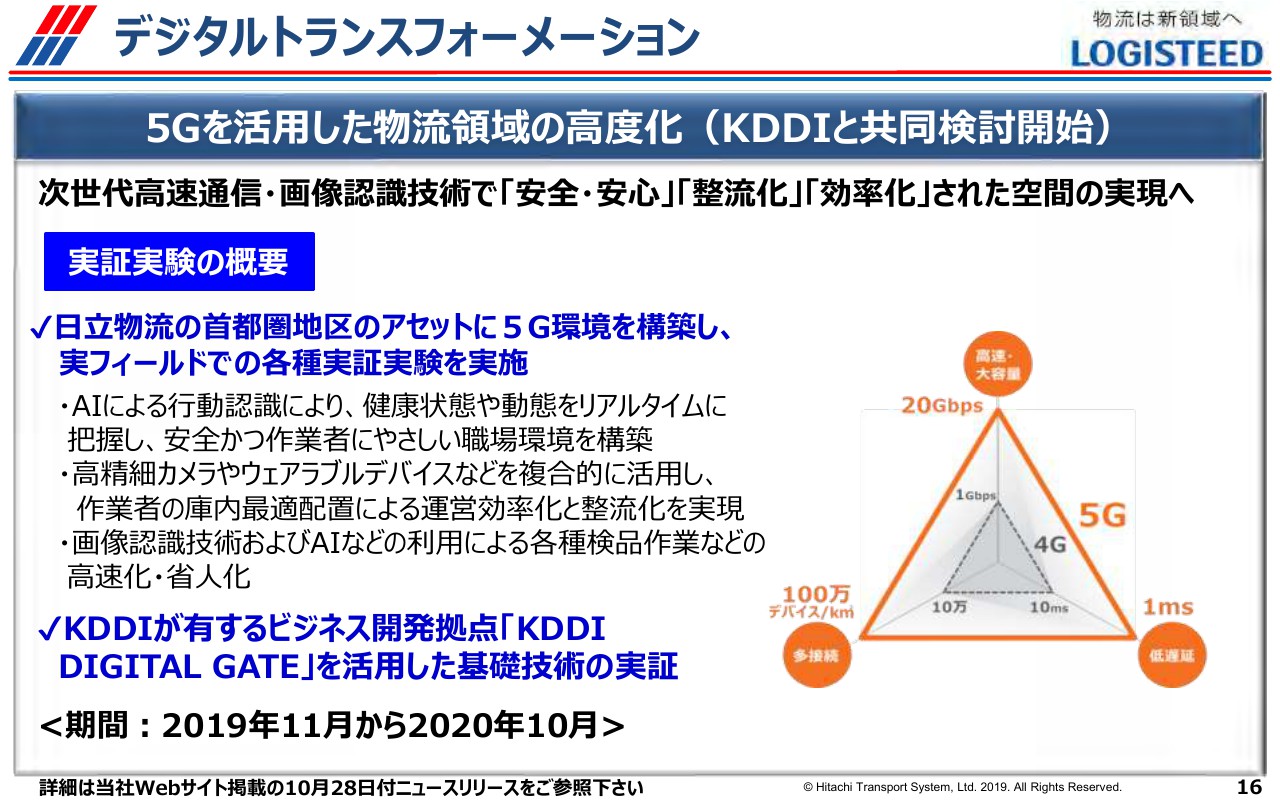

デジタルトランスフォーメーション

続きまして、直近でリリースした、5Gを活用した物流領域の高度化について、ここに全体のイメージ図が描いてあります。自動化を突き詰めていくなかで、5Gの環境を生かしたいと考えています。

KDDIと共同検討しているのですが、特に5Gの多数同時接続という特性により大量のセンサーとカメラを導入できるということと、もう1つは低遅延ということで、リアルタイムにロボットの操作をしていくAGV、あるいは自動搬送ロボット等についてもより数多くのロボットを一元管理できる、さらにはハード対応することが可能になります。

以上を研究の成果として想定しているのですが、実際の現場にこの環境を作りながらKDDI様と一緒に(研究を)進めていきたいと思っています。以上です。それでは補足説明、資料については林のほうから説明いたします。

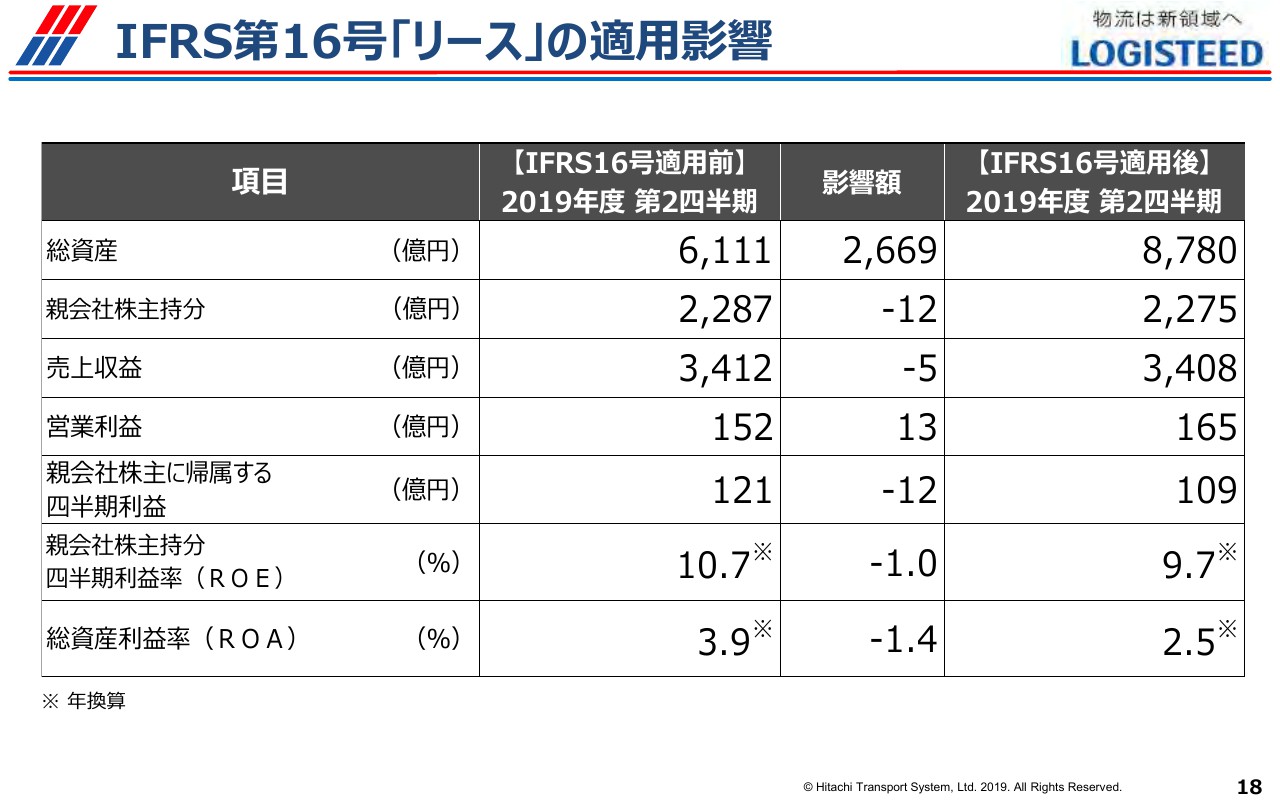

IFRS第16号「リース」の適用影響

林伸和氏:それでは補足説明の1ページ目について、まずはIFRS16号の影響です。倉庫について、まだ契約期間満了で解約した事例がなく、おそらく耐用年数まで使うのではないかという見解のもとに、賃借期間が10年であってもそれ以上の期間でのオンバランスということで、2,600億円強がバランスシートに計上されているという状況になっています。

その影響で、親会社株主持分利益が12億円マイナスになっています。売上収益は5億円の減となっています。転貸、サブリースの関係は売上把握しないという見解であり、その影響で売上が減少影響を受けています。

それから、営業利益が13億円のプラスとなりました。これは、賃借料にかわって償却費に置きかえるというかたちになっており、その分プラスとなりました。ただし、利息の計算として、定額で払っているのですがIFRS16号では利息法で認識するというかたちになっています。

当初はかなり高い利息を認識するというかたちになっており、四半期の利益は逆にマイナス12億円の影響がありました。13億円のプラスから12億円のマイナスとなったため、利息としては25億円程度を半期で認識したというかたちになります。それで利益が減るかたちになったため、当然ROE、ROA等は少しマイナスになるという影響があります。

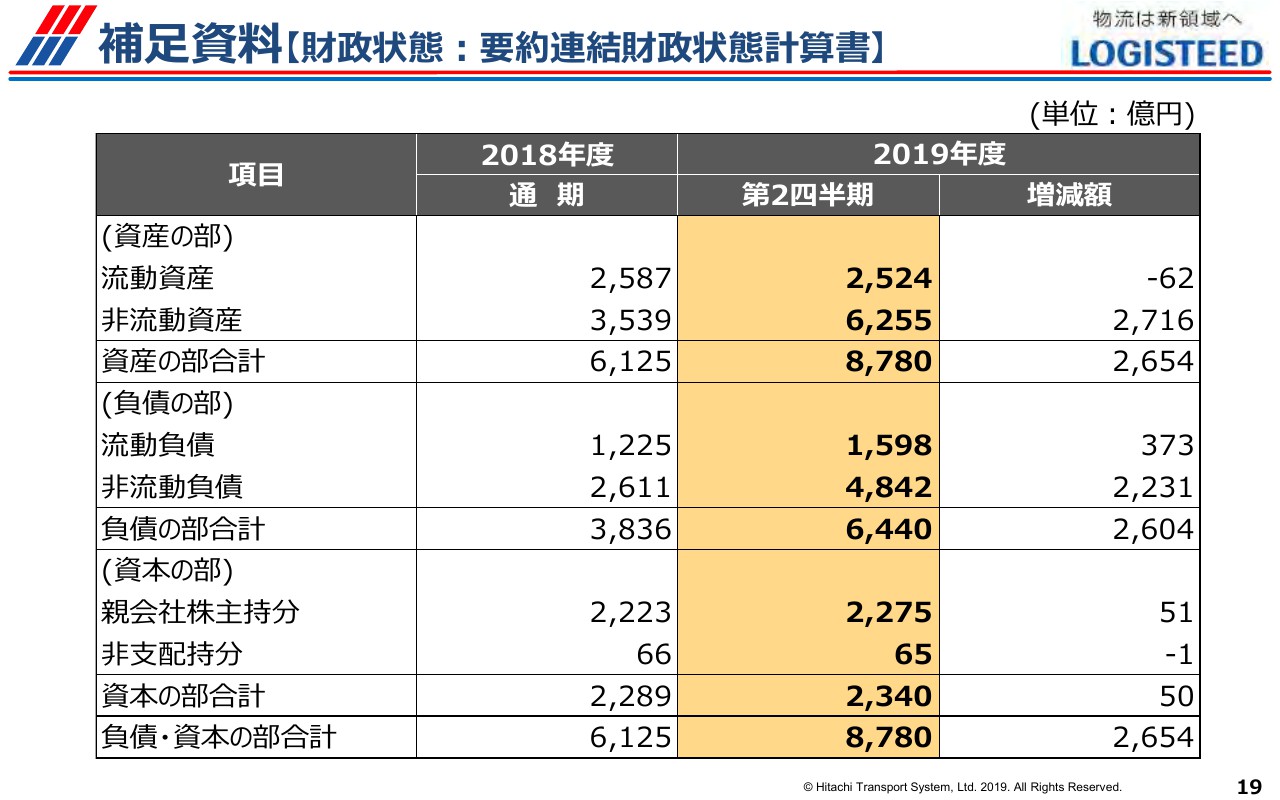

補足資料【財政状態:要約連結財政状態計算書】

では次に、BSでございます。BSについては、借方は使用権資産が出ていませんが、貸方につきましては非流動負債のなかにリース負債を認識するということで、約2,600億円増えています。

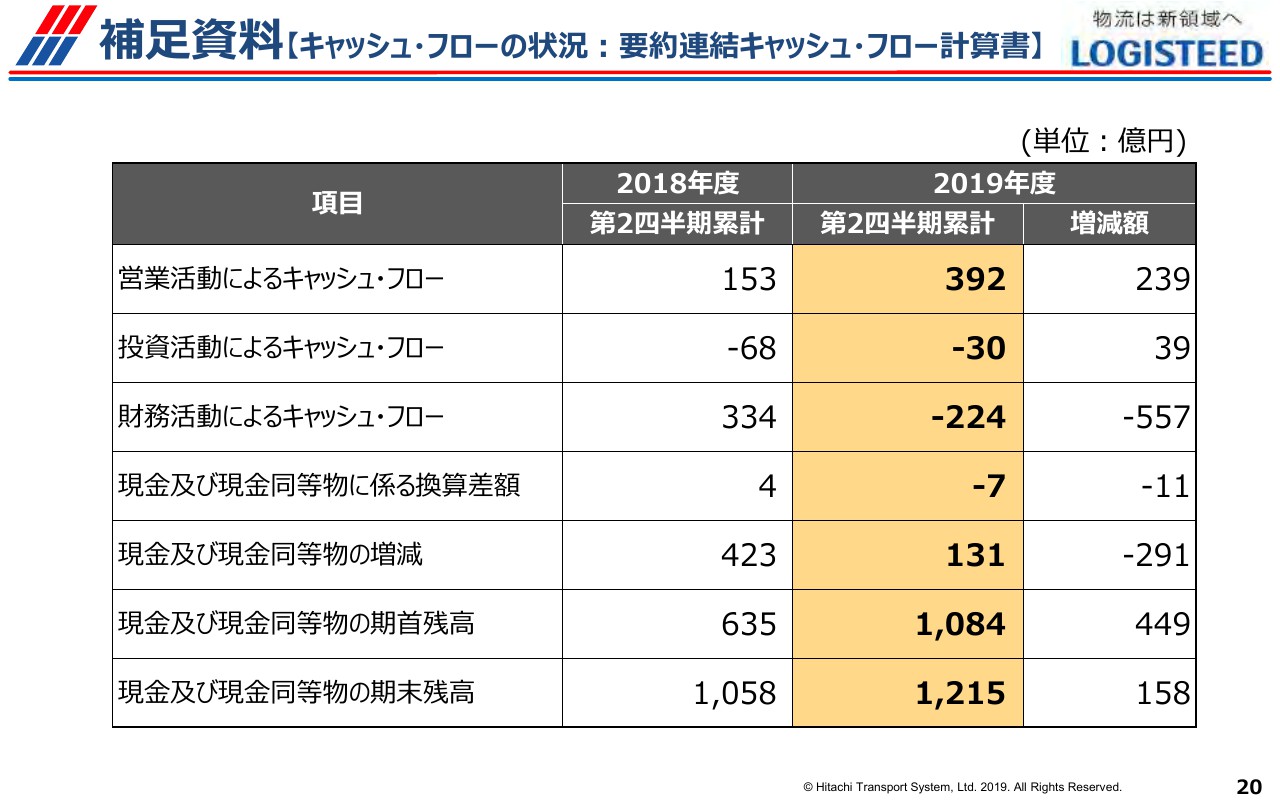

補足資料【キャッシュ・フローの状況:要約連結キャッシュ・フロー計算書】

キャッシュフローについてです。キャッシュフローも、先ほどのように償却費にかわるということで、営業活動によるキャッシュフローがよくなリ、リース負債が増えるということで、財務活動によるキャッシュフローが悪くなるという影響が出ています。

最終的な結果として、一番下のように現金及び現金同等物の期末残高が1,215億円となり、158億円増えたというキャッシュフローのかたちを見ていただければと思います。

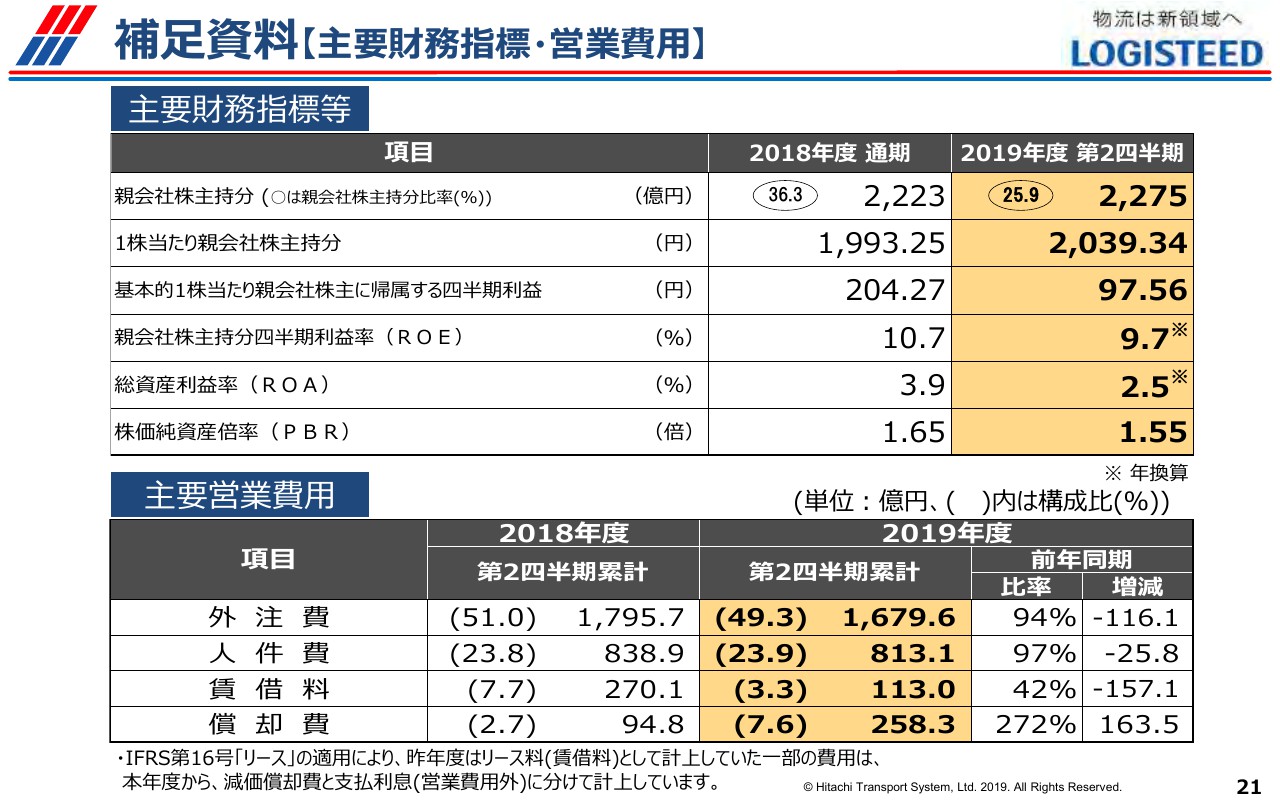

補足資料【主要財務指標・営業費用】

親会社株主持分についてですが、利益が積み上がっているため、昨年より増えています。1株当たり親会社株主持分も同様です。利益については、半期であるため昨年と比べると1株当たりの影響は少ない状態です。ROE、ROA、PBRは先ほど説明したように利益の減の影響を受けています。

それからその下の主要な営業費用の状況ですが、売上の減少に伴って外注費、特にフォワーディングが減少し、外注費が下がっています。人件費につきましては、特に第2四半期で日立トラベルビューローが連結外になった影響で人件費が大きく減っています。

賃借料についても、先ほどの償却費を置き換えたものということになります。

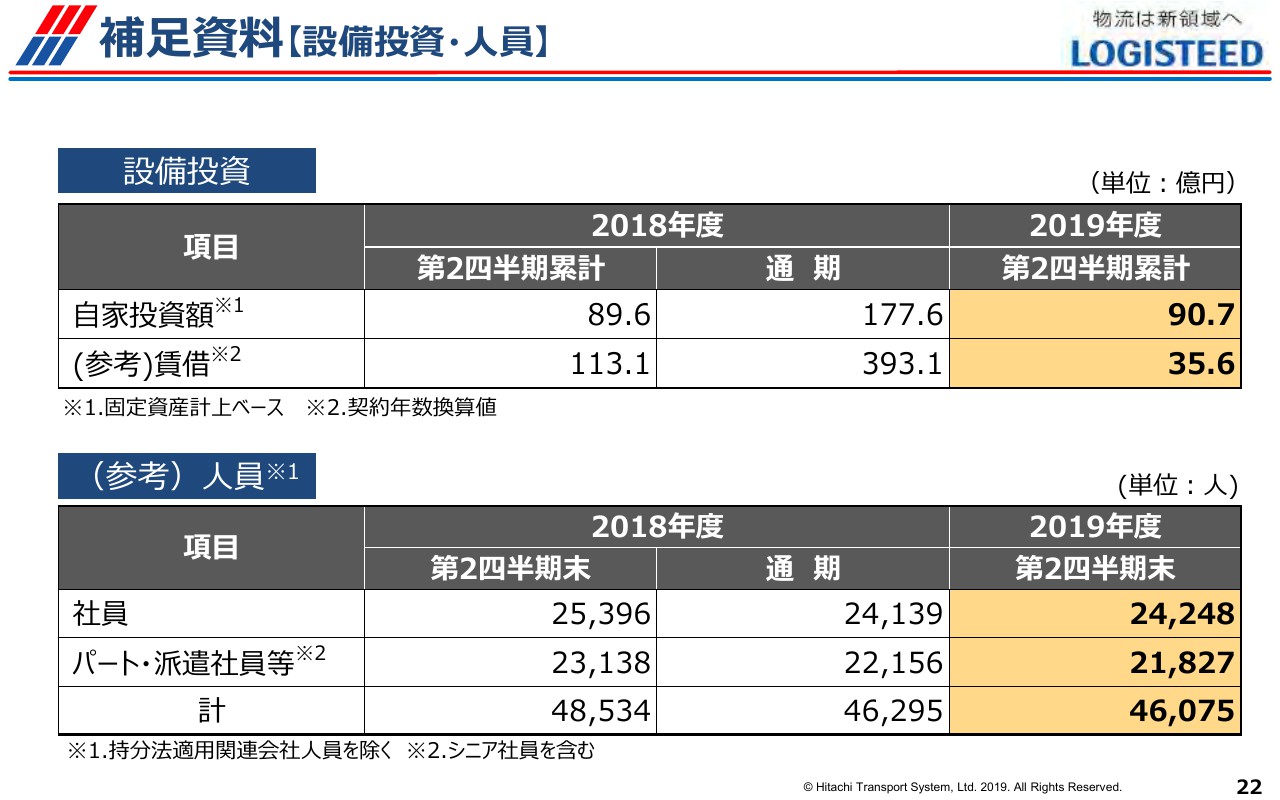

補足資料【設備投資・人員】

設備投資の状況についてです。特に賃借案件は、昨年には柏地区に大きな賃借倉庫を借りたため多額の投資になりましたが、今年度はまだ大きな倉庫の賃借が発生していません。今後の受注によっては発生してくると思っています。

それから人員についてです。先ほど説明したように、先期末の4万6,295名から4万6,075名と約200名ほど減っていますが、これは日立トラベルビューローの影響です。

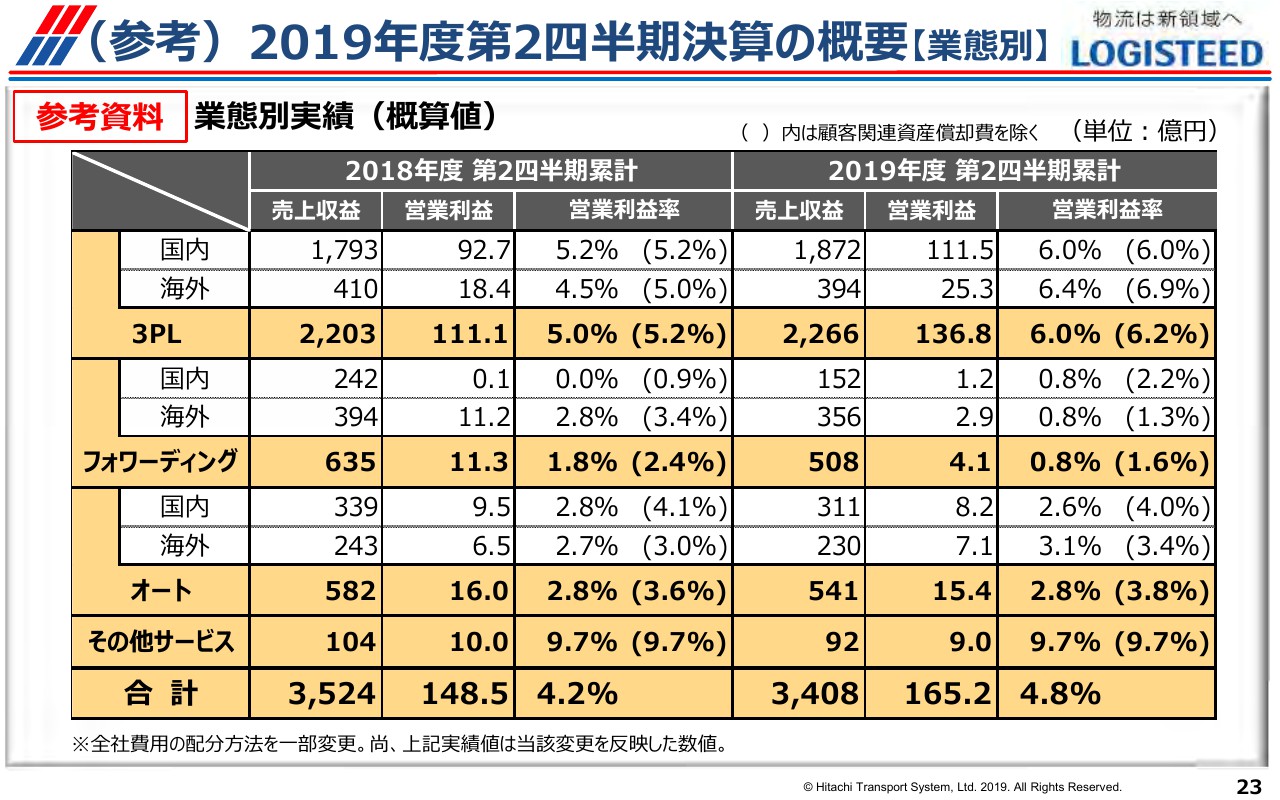

(参考)2019年度第2四半期決算の概要【業態別】

最終の参考資料は、当社の業態別実績です。3PLにつきましては増収、増益となりました。フォワーディングにつきましては、先ほどの日新運輸の非連結化もありますが減収、減益となりました。それからオートにつきましても減収、減益となりました。

それから、その他のサービスは日立トラベルビューローが出た影響もあって減収、減益となりましたが、メインの3PLでカバーしたというかたちで、減収ではありますが、増益というかたちになりました。以上です。

新着ログ

「陸運業」のログ