みずほFG、上期の純利益は前年比716億円減 前年同期に計上した株式の大口売却益の剥落等が影響

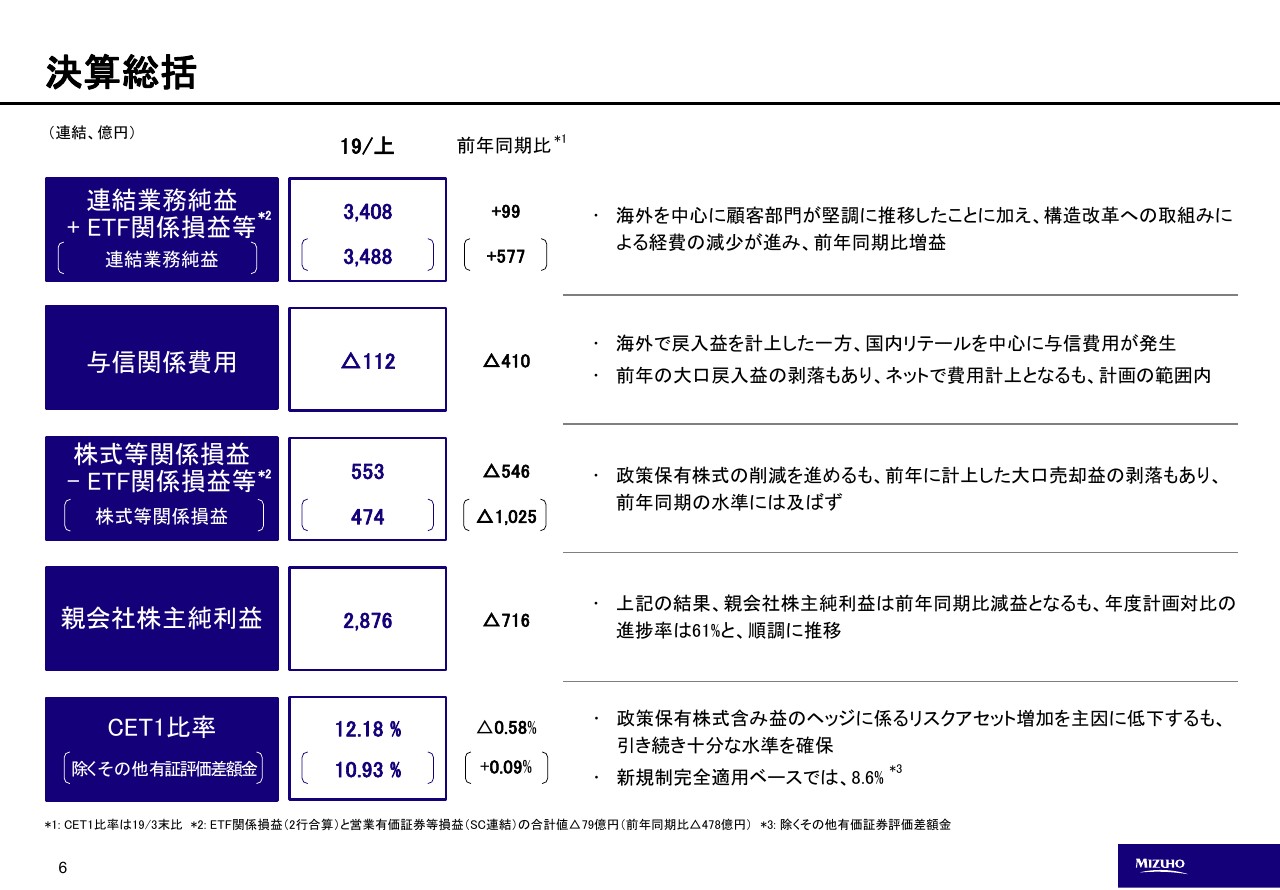

決算総括

坂井辰史氏:みずほフィナンシャルグループの坂井でございます。本日はご多用中にもかかわらず、多数の方にお集まりいただきまして、誠にありがとうございます。また、常日頃より、私どもみずほフィナンシャルグループに対してご高配をいただき、厚く御礼申し上げます。

本日は、中間決算の実績について、ポイントを絞ってご説明したあと、本年(2019年)5月に公表した5ヶ年計画の進捗状況についてご説明します。

さっそくですが、2019年度の中間決算の概要についてご説明申し上げます。本業の儲けを示す連結業務純益は、海外を中心に顧客部門が堅調に推移したことや、構造改革への取り組みによる経費の減少を主因として、ETF関係損益等を含むベースで3,408億円と、前年同期比で99億円の増加となり、年度計画の6,000億円に対して56パーセントの進捗となりました。

与信関係費用は、海外で戻入益を計上した一方で、国内リテール部門を中心に一定の費用が発生し、前年の戻入益が転じて費用計上となりましたが、予算の範囲内で推移しております。引き続き、与信関係費用の動向には留意してまいります。

株式関係損益は、政策保有株式の削減等により、ETF関係損益等を除くベースで553億円の利益を計上しています。前年同期比では、前年に計上した大口売却の剥落もあり、減少しています。

この結果、親会社株主純利益は2,876億円と、前年同期比で716億円の減少となりましたが、年度計画の4,700億円に対しては進捗率61パーセントと、順調に推移しています。

CET1比率は、現行規制を除く有価証券評価差額金ベースで、10.93パーセントです。新規制完全適用ベースでは8.6パーセントと、いずれも期初予想水準を上回り、十分な水準を確保しています。

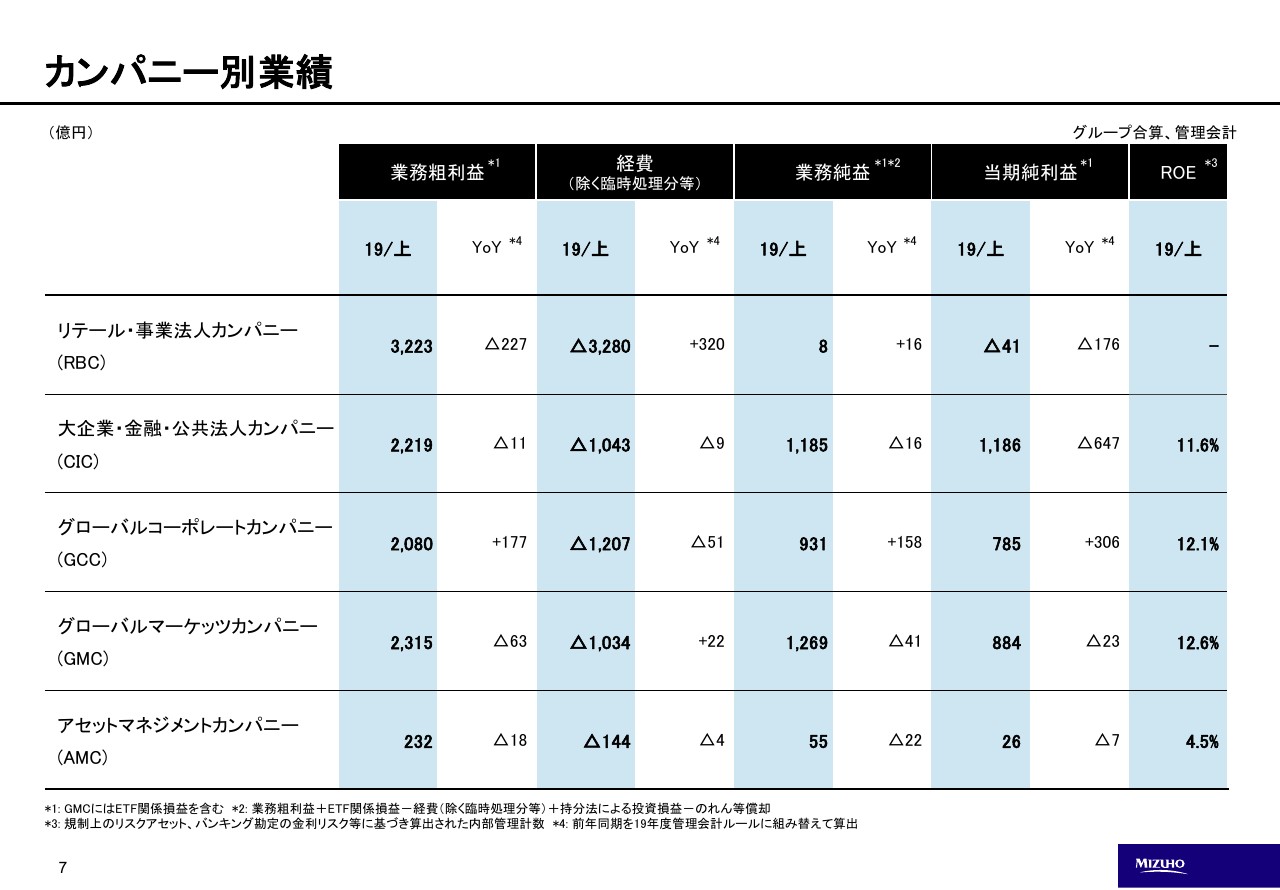

カンパニー別業績

次に、カンパニー別の業績です。リテール・事業法人カンパニーは、個人資産運用が苦戦しましたが、前年度の一時損失処理効果のみならず、構造改革への取り組みなどによる経費の削減により打ち返し、業務純益は前年同期並みとなりました。

大企業・金融・公共法人カンパニーは、大口の株式配当案件の剥落や、新勘定系システムの償却開始等の収益の下押し圧力に対して、買収ファイナンス等の高採算取引を着実に取り込み、業務純益は前年並みを確保しています。

グローバルコーポレートカンパニーは、貸出や証券におけるDCMなどが堅調に推移し、前年同期比で大幅な増益となり、グループ全体での増益に貢献しています。

なお、RBC・CIC・GCC・AMCの対顧4カンパニーの業務純益の合計は2,179億円になりますが、これはマイナス金利導入前の水準を上回っております。

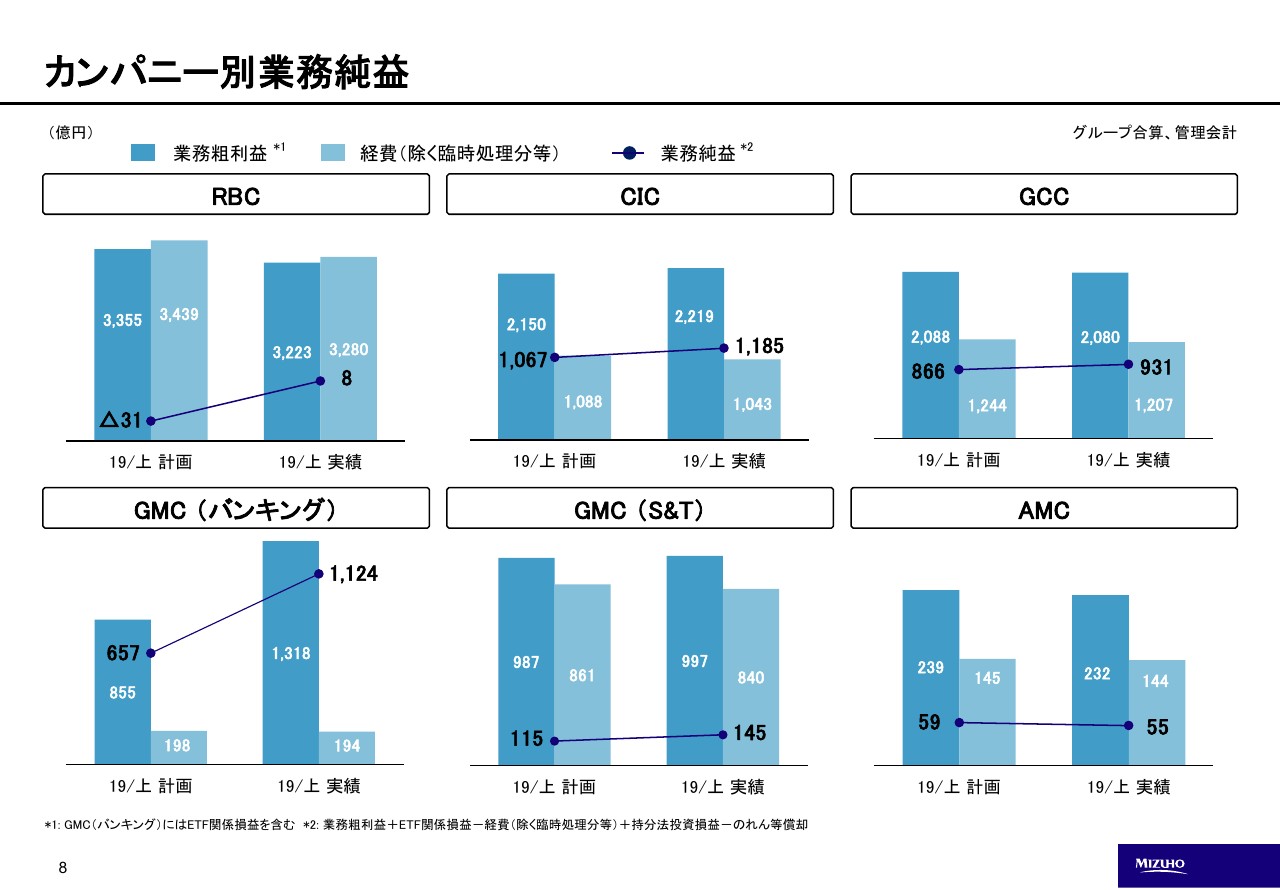

カンパニー別業務純益

こちらのスライドでは、カンパニー別業績を上期計画値と比較しています。全体感としては、粗利についてはRBC以外のカンパニーは比較的堅調に推移し、経費については全カンパニーが計画を上回って削減を進めています。業務純益は、AMCを除き、いずれも計画を上回る結果です。

なお、GMCのバンキング部門は、前年好調であったETF関係損益が減少した一方で、米国金利の低下局面をとらえた債券売買益の計上が寄与し、計画を大幅に上回っています。

また、セールス&トレーディング部門は、内外ともに債券トレーディングが牽引し、おおむね計画どおりの進捗です。

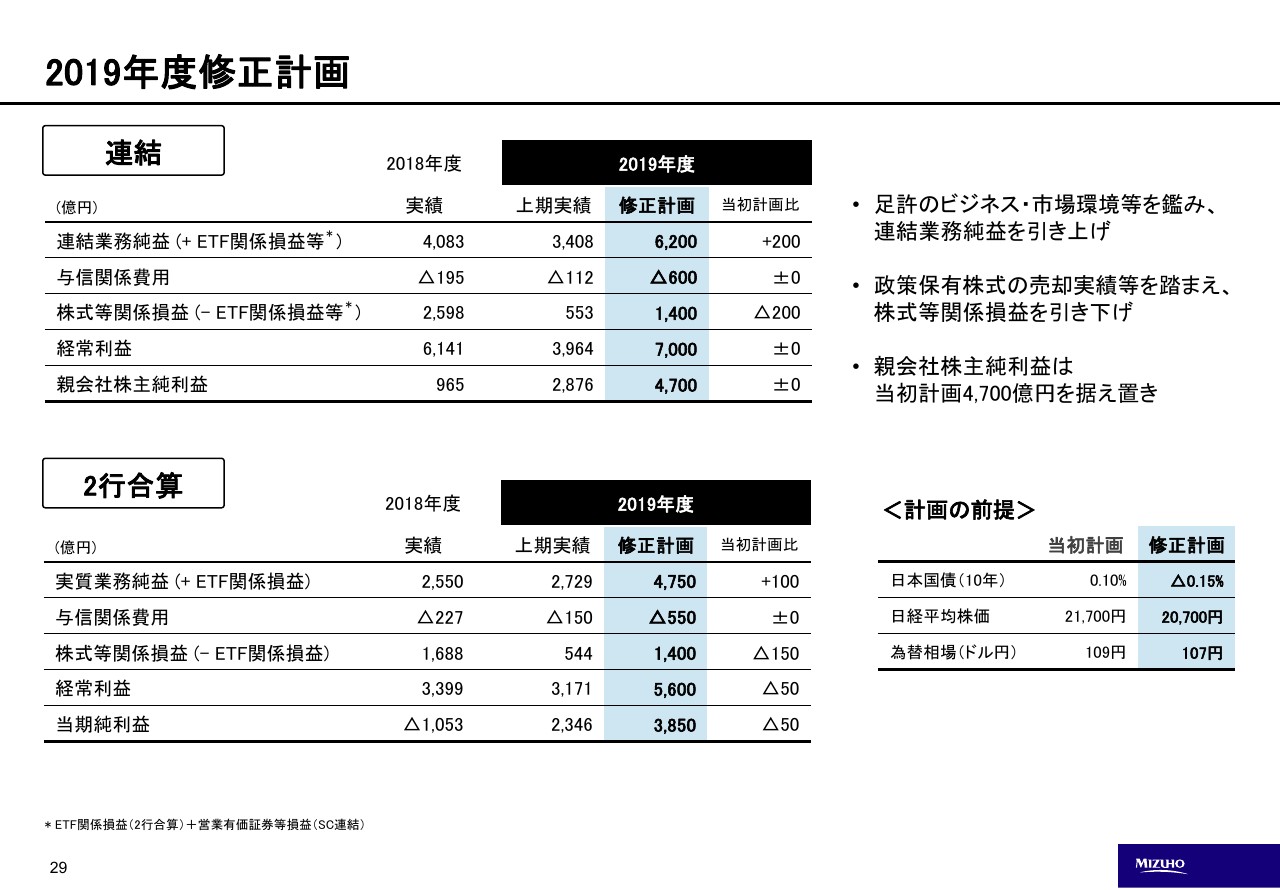

2019年度修正計画

続きまして、2019年度修正計画についてご説明申し上げます。連結業務純益の計画は、当初計画に対して堅調に推移している状況を踏まえ、年度計画を6,200億円と200億円上方修正いたします。与信関係費用は、予防的に当初計画のマイナス600億円の費用計上で据え置いています。

一方、株式等関係損益は、ETF関係損益等を除くベースで年度計画を1,400億円と、マイナス200億円下方修正いたしました。今年度の政策保有株式の簿価の削減はほぼ目処が立っていますが、上期にいくつかの銘柄で減損を計上したことや、今後の景気の不透明感を踏まえた株価の下落等、一定のダウンサイドリスクを考慮しています。

以上の結果、2019年度の親会社株主純利益の業績予想は4,700億円を据え置いています。

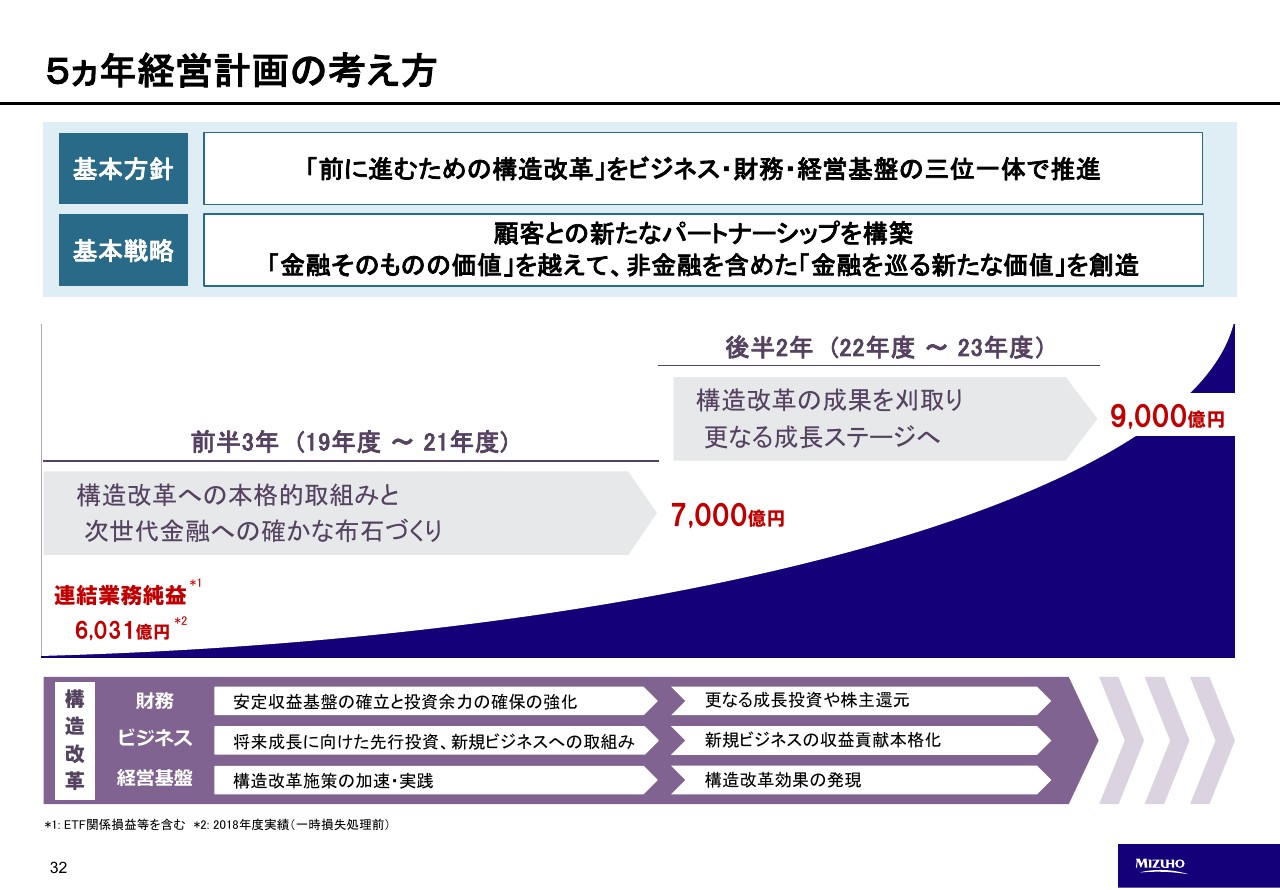

5ヵ年経営計画の考え方

ここからは、今年度からスタートした5ヵ年経営計画の進捗についてご説明いたします。

この半年間は、7月には新勘定系システムへの移行が完了し、また、構造改革の取り組み等による安定収益基盤の強化や、お客さまとの間での新たなパートナーシップの構築を目指した次世代金融への布石づくりを、着々と進めてまいりました。

こうした取り組みにより、中間決算においても少しずつ成果が現れてきているとの感触を持っております。

主要計数

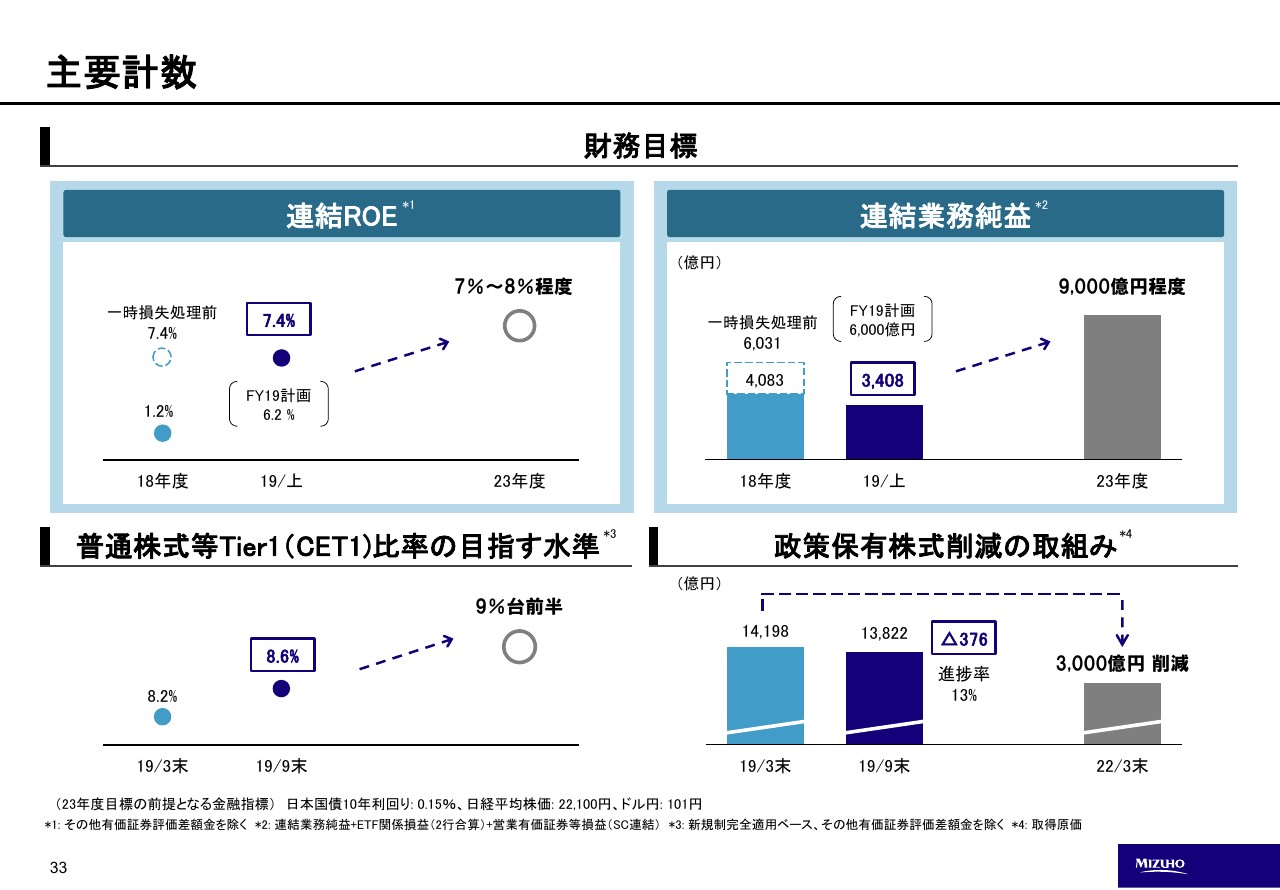

それでは、主要計数の状況からご説明します。まず、連結ROEの2019年度上期実績は、親会社株主純利益の上期実績をそのまま年率換算すると、7.4パーセントになります。

なお、2019年度計画の4,700億円で計算すると6.2パーセントとなり、目標レンジの7~8パーセント程度に向けては、引き続き収益力や資本効率を高める必要があると認識しています。連結業務純益は先ほどご説明したとおりです。

CET1比率は、その他有価証券評価差額金を除く新規制完全適用ベースで8.6 パーセントと、強化されています。資本政策については、後ほど少し詳しくご説明いたします。

政策保有株式は、2019年度上期に、簿価ベースで376億円の削減をいたしました。2022年3月末までの削減目標3,000億円に対する進捗率は13パーセントですが、応諾ベースを含めると今年度の簿価の削減はほぼ目処が立っており、引き続き目標達成に向けて取り組んでまいります。

抜本的構造改革の進捗

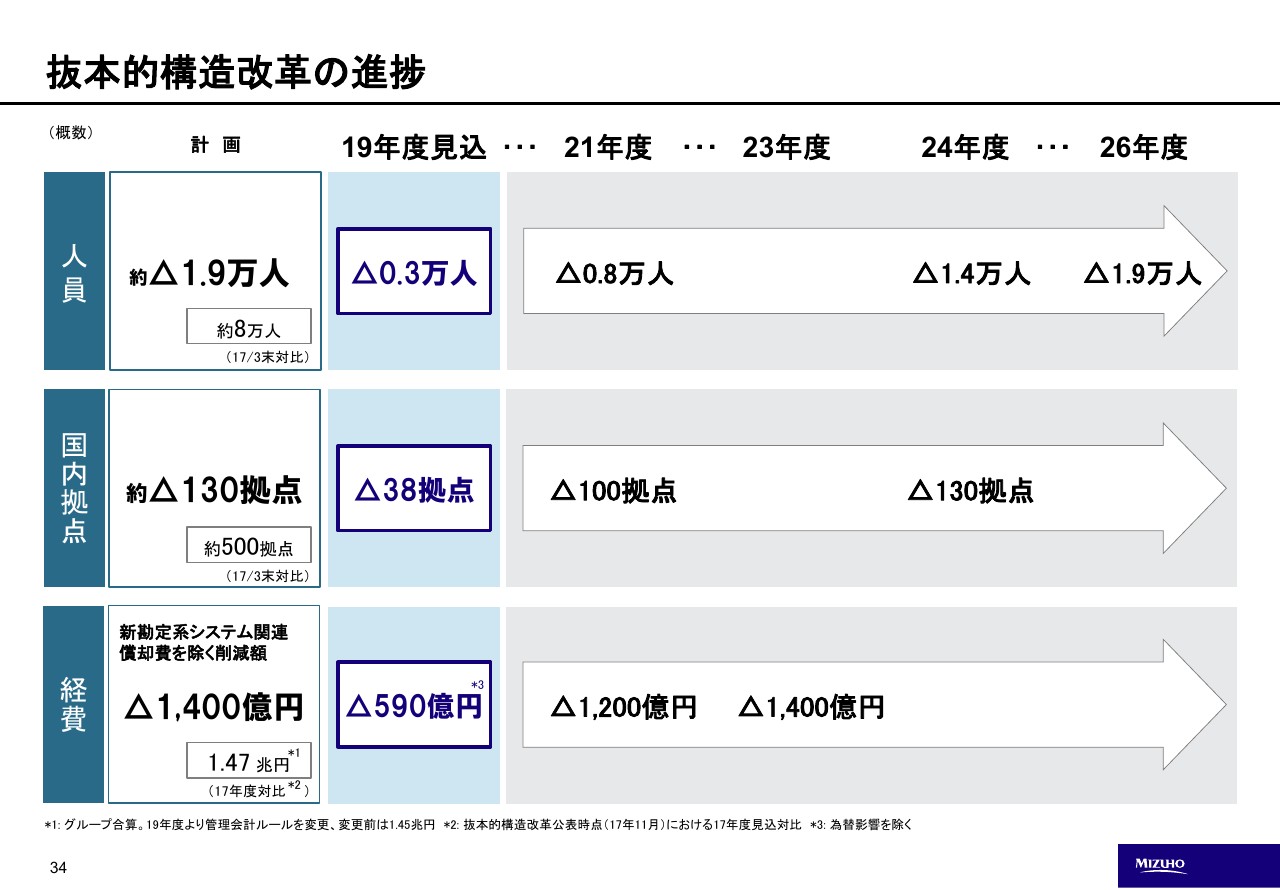

続きまして、抜本的構造改革の進捗についてお話しいたします。本年(2019年)7月の新勘定系システムの移行を受けて、私どもは構造改革を加速させています。人員・拠点数・経費のいずれにおいても、おおむね計画どおり順調に進捗しております。

人員につきましては、必要な新規採用は継続いたしますが、17年度末対比で2021年度までに累計約8,000人減少し、2019年度中にそのうち約3,000人を削減する見込みでございます。

国内の拠点数は、2021年度までに累計100拠点を削減する計画ですが、2019年度中には累計で38拠点を削減する見込みです。

経費は、新勘定系システム関連償却費用を除くベースで、2021年度末までに1,200億円の削減の計画に対して、円高による経費削減効果を除いても、2019年度末までに累計で590億円の削減となる見込みです。

連結業務純益

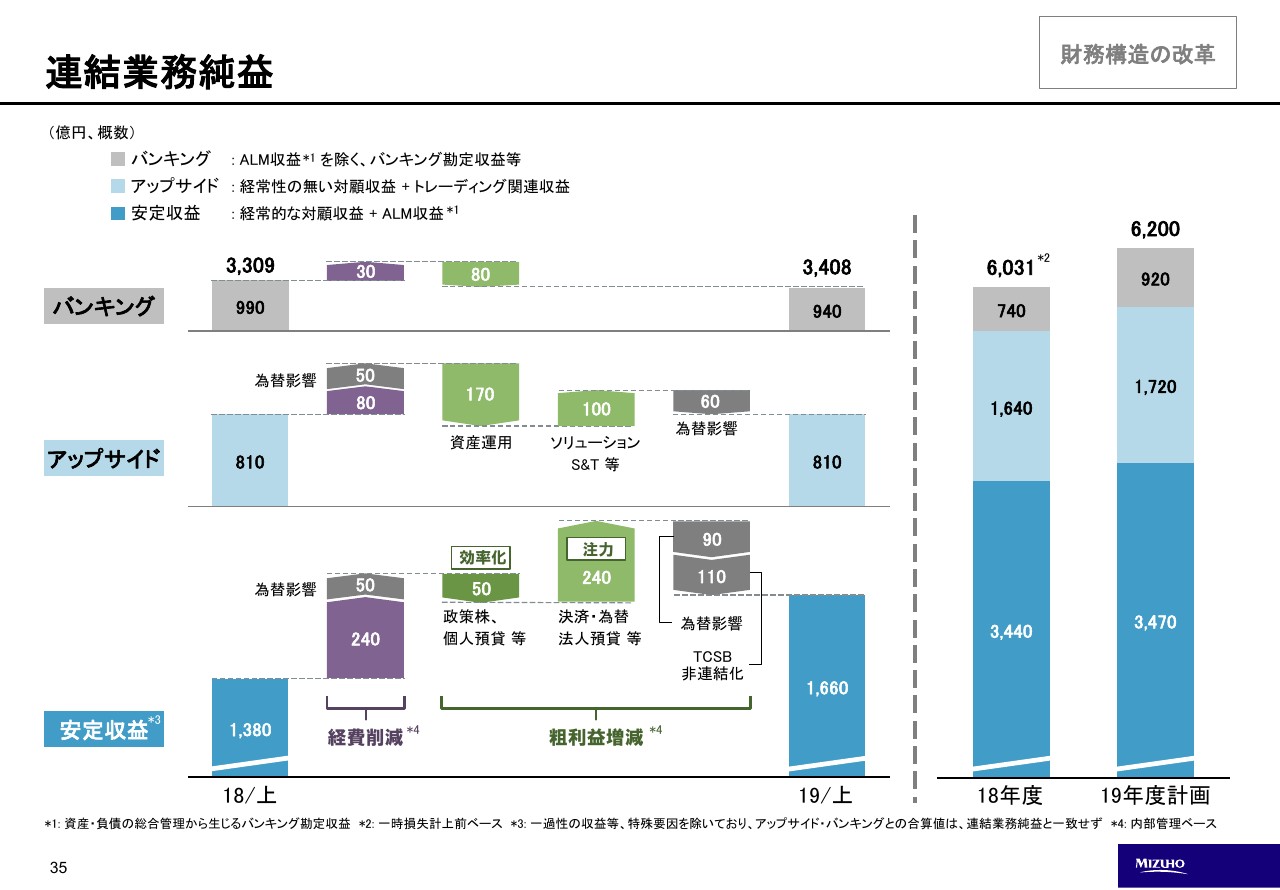

連結業務純益の状況をご説明申し上げます。こちらのスライドでは、下から、安定収益、ボラティリティが相対的に高いアップサイド収益、そしてバンキングに分けて、収益構造の変化を示しています。

2019年度上期は、個人資産運用や株式の配当等の粗利の減少を、法人関係ソリューション収益や決済、為替等の増収で打ち返し、加えて経費の着実な削減や、安定収益の向上により、業務純益を改善しています。

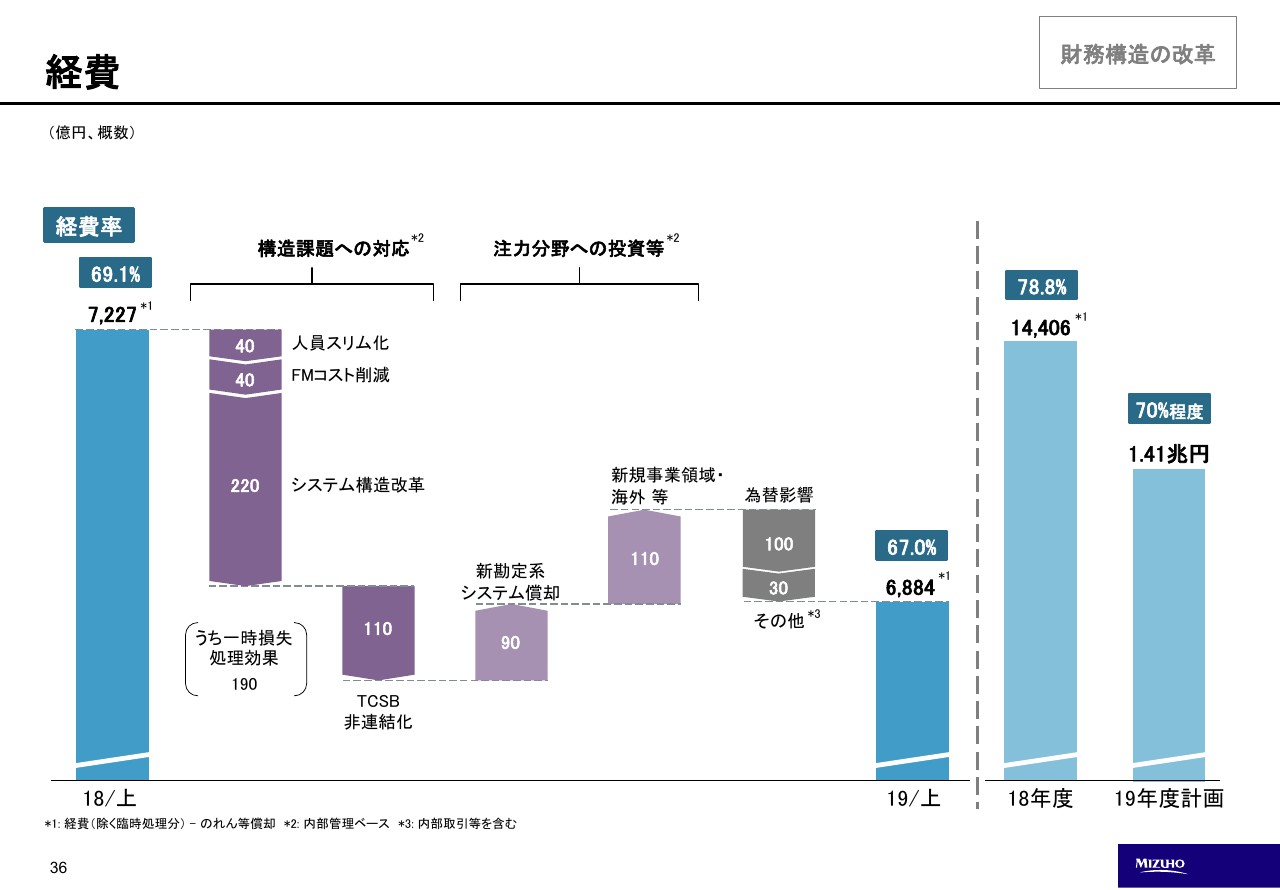

経費

次に、経費の削減についてご説明いたします。2019年度上期は、人員のスリム化、システムの構造改革、TCSBの非連結化等の構造課題への対応による経費減少により、新勘定系システムの償却を含む注力分野への投資等の経費増加要因を吸収し、おおむね順調に経費削減が進捗しております。

下期は、新勘定系システムの償却がフルに効いてくる等、経費増加要因もありますが、今後とも、構造改革を加速しながらも、成長に繋がる注力分野への投資はしっかりと行い、事業ポートフォリオごとにメリハリのある経費運営を目指してまいります。

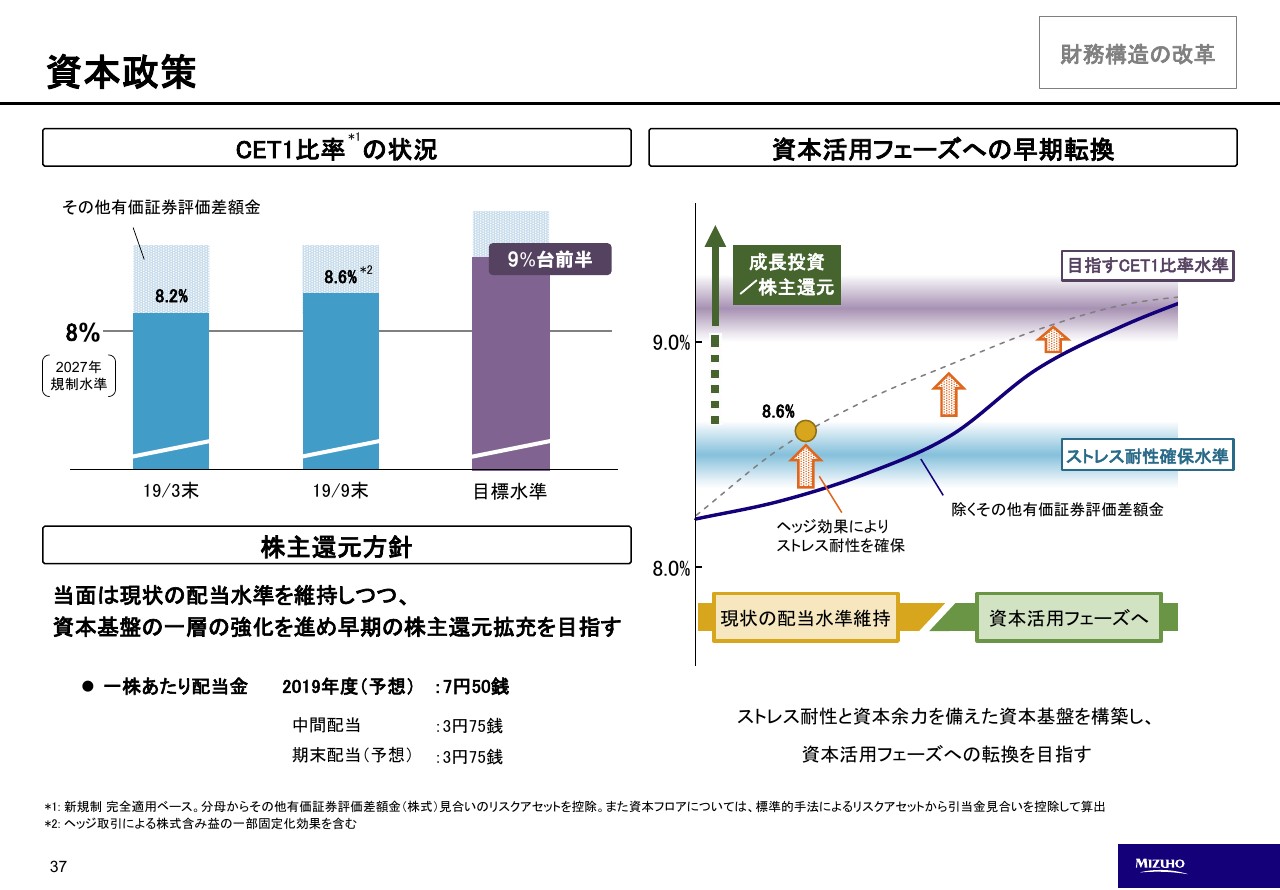

資本政策

次に、資本政策についてご説明します。2019年度9月末のCET1比率は、新規制完全適用ベースで8.6パーセントです。これは、(スライドの)右の図でお示ししているオレンジ色の点に位置します。これまでの資本基盤の充実や、矢印でお示ししているヘッジ効果により、ストレス下においても適正水準を確保できるレベルまで資本が強化されつつあります。

今後、早期に成長戦略の実現、さらには株主還元拡充に向けた資本活用フェーズへの転換を目指し、引き続き資本水準の向上に努める方針です。

なお、普通株式1株当たり配当につきましては、(スライドの)左下に記載のとおり、1株当たり年間7円50銭を据え置き、中間配当は3円75銭を予想しております。

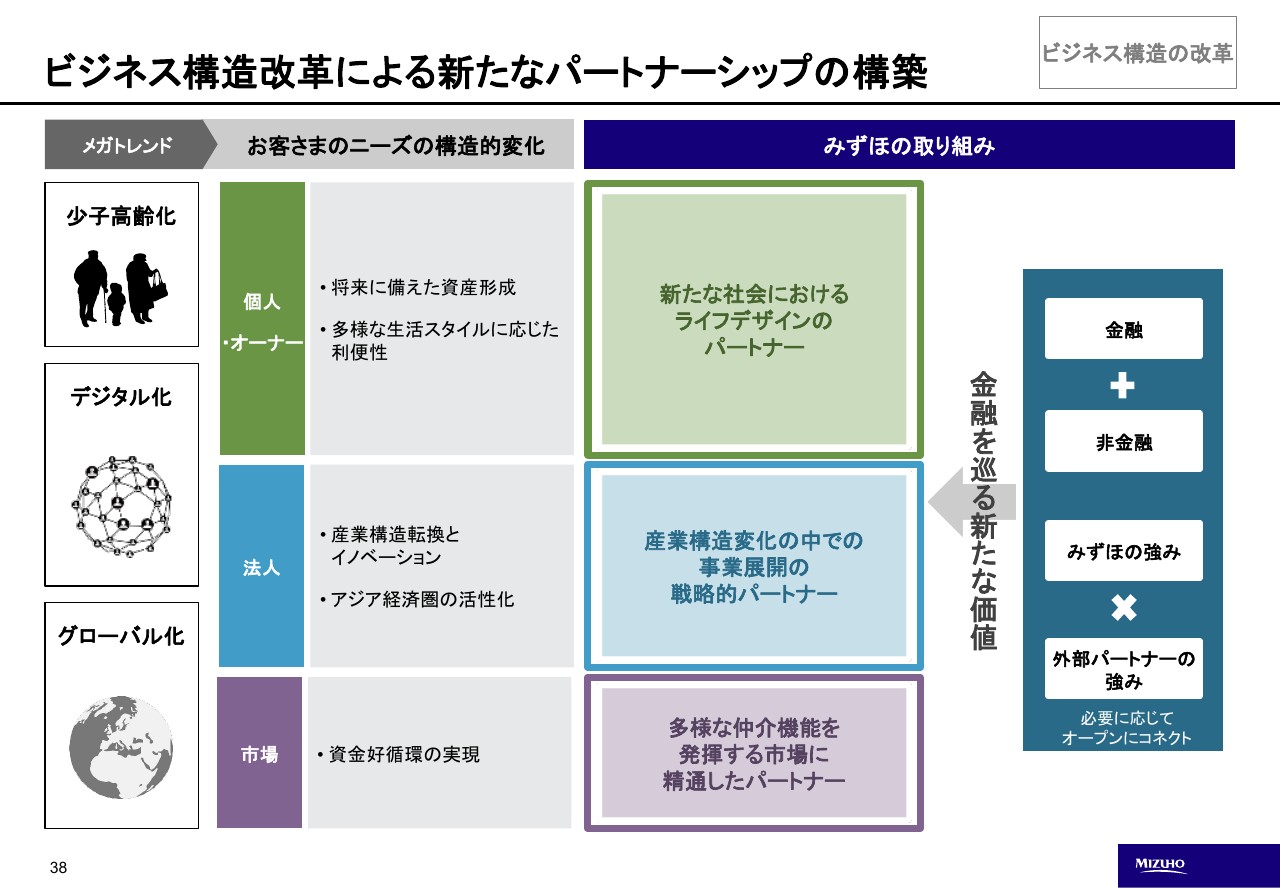

ビジネス構造改革による新たなパートナーシップの構築

次に、ビジネス構造の改革の状況をご説明します。ビジネス構造改革では、お客さまのニーズの構造的変化に対応して、新たなパートナーシップを構築してまいります。

そのために、みずほの強みを活かし、必要に応じて外部リソースも駆使し、金融と非金融の融合領域を含めた。金融をめぐる新たな価値を創造してまいります。次ページ以降で、足元の取り組み状況をご説明いたします。

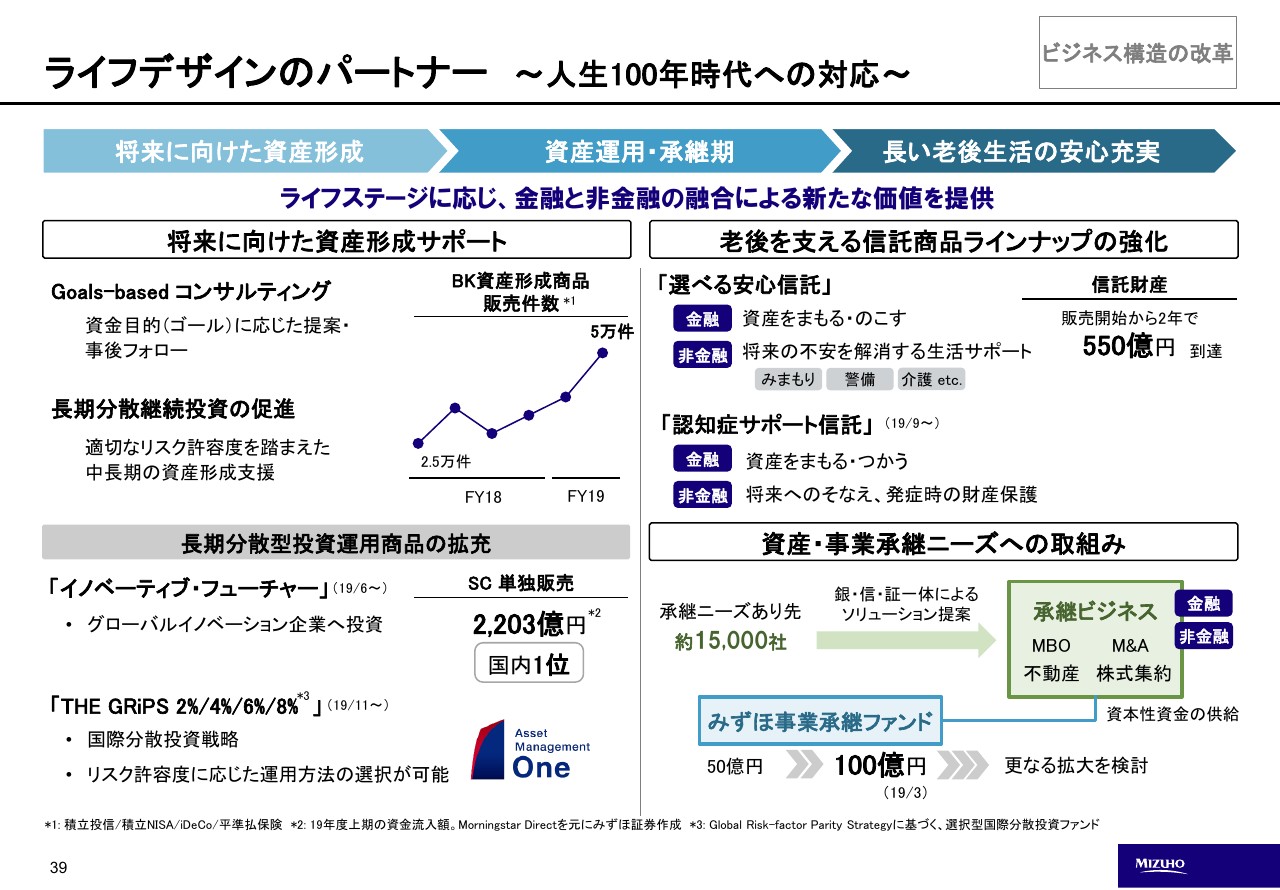

ライフデザインのパートナー ~人生100年時代への対応~

まず、人生100年時代に向けた、個人やオーナーのお客さまへの対応です。資産形成や承継、老後の不安解消といった、お客さまのライフステージに応じたニーズに対して、金融の領域を超えて非金融サービスにも対応して、新たな価値を提供していくというのが基本的な考えです。

資産形成のサポートでは、この上期よりGoals-basedコンサルティングと長期分散継続投資の促進を2つの大きな柱と据え、あらためて全RMに提案力強化のための研修を行っています。

手数料収益の安定化の実現にはまだ時間を要しますが、スライドにお示ししたように、資産形成商品の販売件数は着実に伸び、「イノベーティブ・フューチャー」といったお客さまのニーズに沿った商品は、大変ご好評いただいています。

(スライドの)右上の老後を支えるサービスでは、信託機能を異業種と連携し、非金融面での介護等の生活サポートを組み合わせた「選べる安心信託」が、お客さまのニーズをしっかりととらえ、すでに信託財産は販売開始から2年で550億円に達し、従来商品の2倍のペースで増加中です。

また、従来の他社商品よりも使い勝手をよくした「認知症サポート信託」も販売開始しております。

証券関連ビジネスについては、ニーズのあるお客さまを特定し、グループ一体でソリューションの提案を行い、着実にビジネスが拡大しております。

ライフデザインのパートナー ~スマートライフの支援~

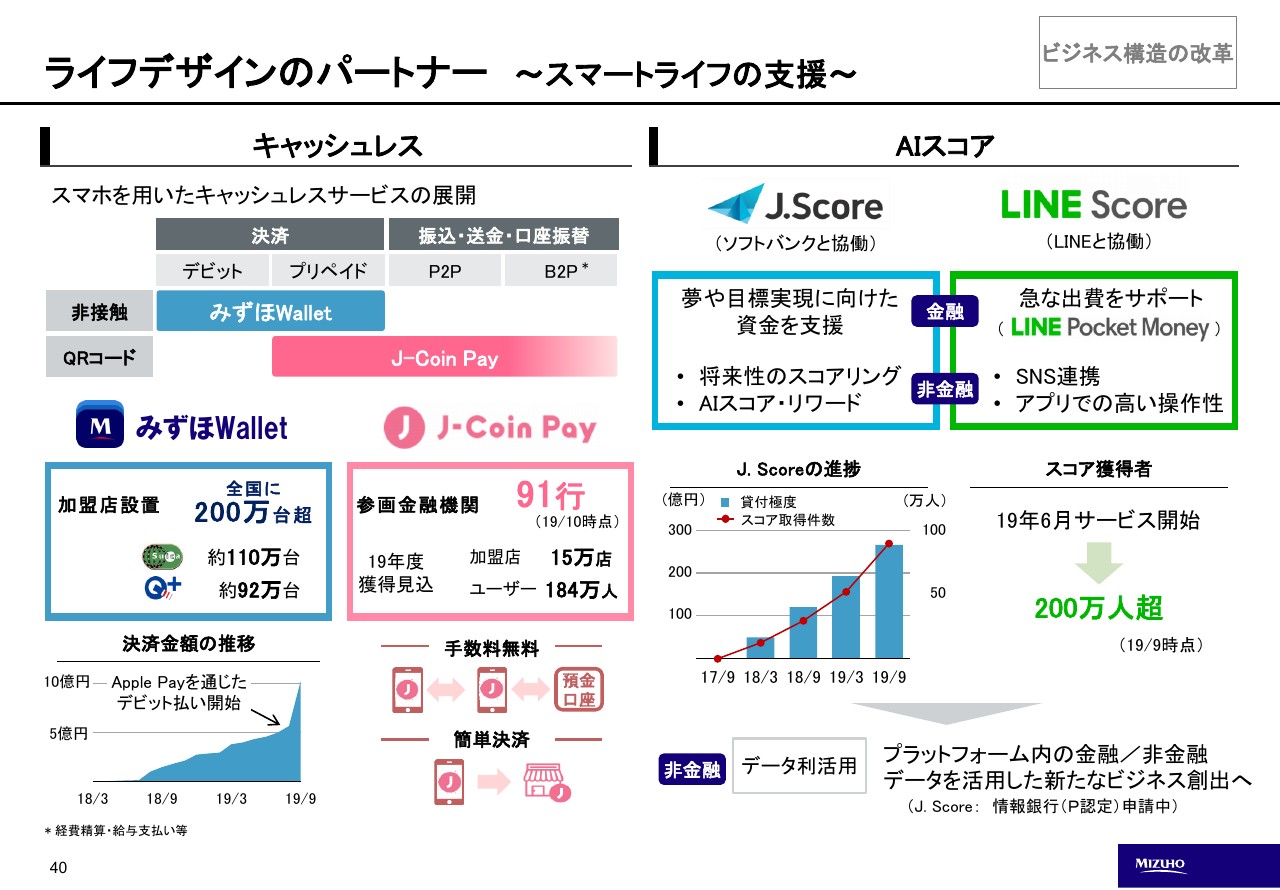

次に、スマートライフの支援です。(スライドの)左側のキャッシュレスでは、ユーザーエクスペリエンスを重視し、銀行口座に紐づいたサービスの展開により、銀行ならではの安心・安全と利便性を強みに、非接触型の「みずほWallet」と、QRコード型の「J-Coin Pay」をあわせて展開中です。

「J-Coin Pay」は加盟店の獲得では、先月(2019年10月)よりドラッグストア大手のウェルシアグループさま、今月(2019年11月)からは家電量販店のエディオンさまの各店舗での取り扱いを開始したほか、さらに来月(2019年12月)からは大手コンビニチェーン等にて取り扱いが開始される予定です。

今後は、タイミングを見たマスプロモーションや、各種キャンペーンにより、加盟店やユーザーの獲得を加速させてまいります。

また、12月から、企業の従業員向け経費精算に対して、「J-Coin」をご使用いただける「J-Coin Biz」というサービスを開始いたします。まず、12月にみずほでの導入に加え、参画金融機関にもお声がけの上スタートいたしますが、年明けからはお取引先に対して積極的に拡販してまいります。

(スライドの)右側のAIスコアビジネスでは、ソフトバンクさまと協働した「J.Score」、ならびにLINEさまとの提携による「LINEクレジット」を立ち上げました。

留学や資格取得のお客さまの未来への投資をサポートする「J.Score」と、「日常をちょっと豊かにする」というコンセプトで、急な出費などに対して手軽に借りられる「LINEクレジット」では、それぞれ位置付けは異なりますが、いずれも提携先の顧客基盤やデータに、みずほの審査ノウハウや金融サービスをインターフェースする試みです。

こうした取り組みは、みずほが有する2,400万人の個人顧客に加え、ソフトバンクさまの4,200万人の携帯ユーザーや、LINEさまの8,200万人のSNSユーザーを背景に、大きなポテンシャルを持つものです。さらに、データビジネスへの展開への布石にもなるものと考えております。

事業展開の戦略的パートナー ~コーポレート~

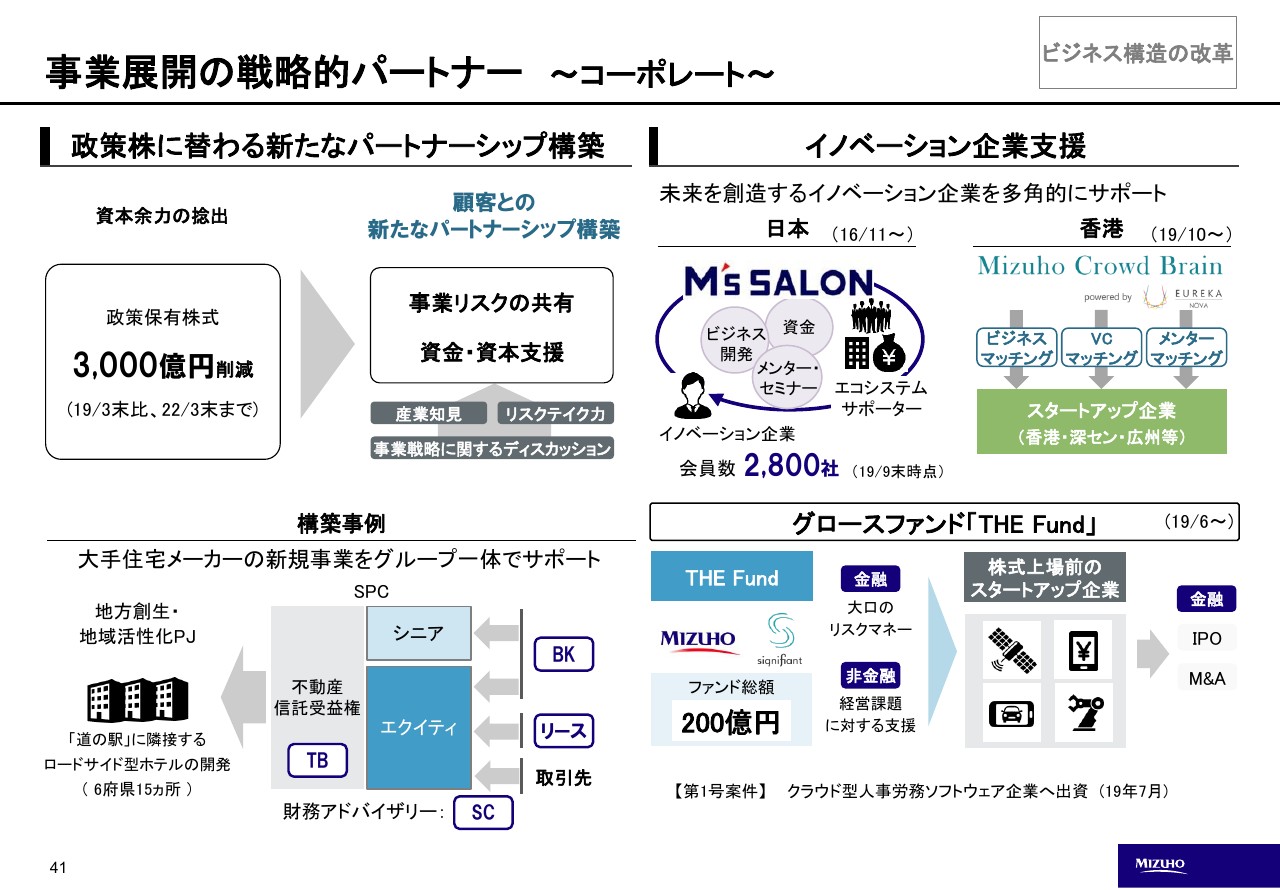

次に、事業展開の戦略的パートナーシップの構築です。政策株の削減によって捻出した資本余力の一部を、お客さまの事業リスクを共有する投融資やリース業に振り向けています。

(スライドの)左下は、大手ハウスメーカーの積水ハウスさまによる地方創世・地域活性化を狙ったホテル誘致プロジェクトをサポートした事例です。みずほ銀行とみずほリースが共同でエクイティを出資することで、お客さまの事業リスクを共有し、さらにみずほ証券が財務アドバイザーとして、みずほ信託が信託受益権を受託する等、グループ一体でサポートしています。

(スライドの)右上は、イノベーション企業の支援です。みずほの強みである産業知見や顧客基盤を通じて、金融・非金融の両面から取引先の成長をサポートしてまいります。

「M’s SALON」では、イノベーション企業に対してネットワーキングの場を提供するとともに、事業提携や資金調達のマッチングのほか、メンターによる経営助言等による成長支援を行い、約2,800社の会員にご利用いただいています。また、同様の仕組みを、香港を中心としたグレーターベイエリアにおいてもすでに展開し始めているところです。

(スライドの)右下は、上場前のレーターステージ企業に対して、エクイティ出資や経営課題の解決支援を行う枠組みです。ハンズオン支援のノウハウを有するシニフィアン株式会社と連携することで、金融・非金融両面でのサービスを充実させ、将来のIPOやM&A等のさらなる金融ビジネスの獲得を目指してまいります。

事業展開の戦略的パートナー ~グローバル~

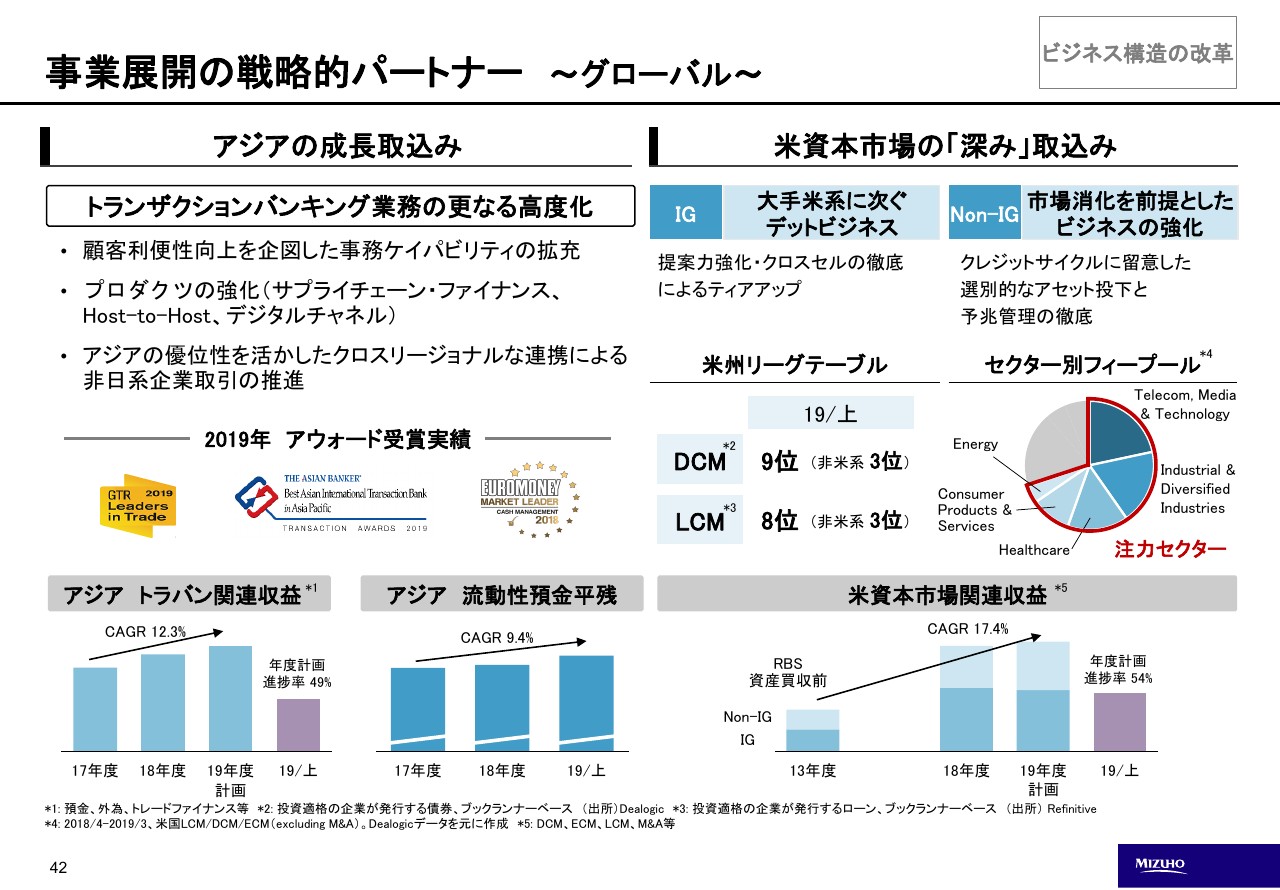

次に、海外ビジネスです。(スライドの)左側、アジアのトランザクションバンキングビジネスでは、今年も権威ある賞を数多くいただいています。

例えば、グローバル・トレード・レビュー誌が主催する「Leaders in Trade 2019」では、アジアパシフィック地域のトップティアバンクのなかで、3年連続第1位を獲得しています。

これは、ECAファイナンスやサプライチェーンファイナンスなど、当社グループが誇るトランザクションバンキングのサービス提供力が高く評価されたものと認識しています。

(スライドの)右側は、欧米の資本市場ビジネスです。強固な顧客基盤や一日の長がある銀証連携モデルにより、北米の投資適格社債やローンのリーグテーブルでは、非米系金融機関第3位と、高いプレゼンスを有しています。セクター特性を踏まえたソリューション提案やクロスセルの徹底によるティアアップを目指してまいります。

なお、グローバル景気の不透明感を踏まえて、ノンインベストメントグレードについては、従来以上に選別的なリスクの見極めや予兆管理、ならびに与信管理を徹底しているところです。

市場に精通したパートナー

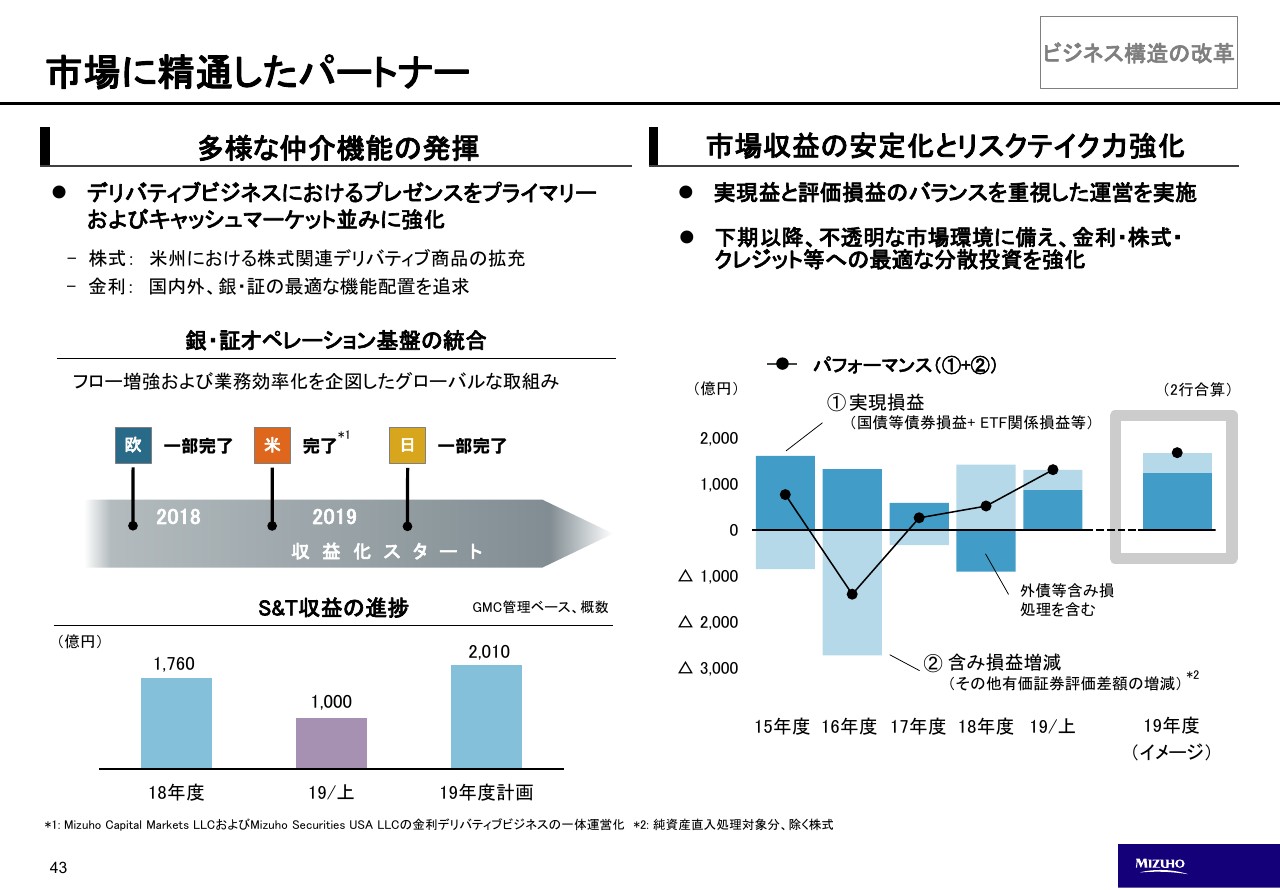

次に、市場ビジネスの状況です。(スライドの)左側のセールス&トレーディングでは、とくにデリバティブの強化についてお話しします。

私どもみずほでは、これまでセカンダリーのビジネスは現物取引主導でビジネスを拡大してまいりましたが、ここ数年来、プロダクトラインの強化、銀証一体運営の高度化、そしてプライマリーとの連携を一段と進め、対顧フローの取り組みを増強するということで、デリバティブ取引においても、いよいよ収益化フェーズに入っています。

(スライドの)右側のバンキングビジネスでは、これまで実現益を優先しすぎた局面もありましたが、今年度からはポートフォリオ運営の高度化により、評価損益と実現益のバランスを重視するオペレーションへシフトしました。これにより、いざという時に対顧収益をしっかりと補完できるように、リスクテイク力を高めてまいりたいと考えています。

経営基盤の改革

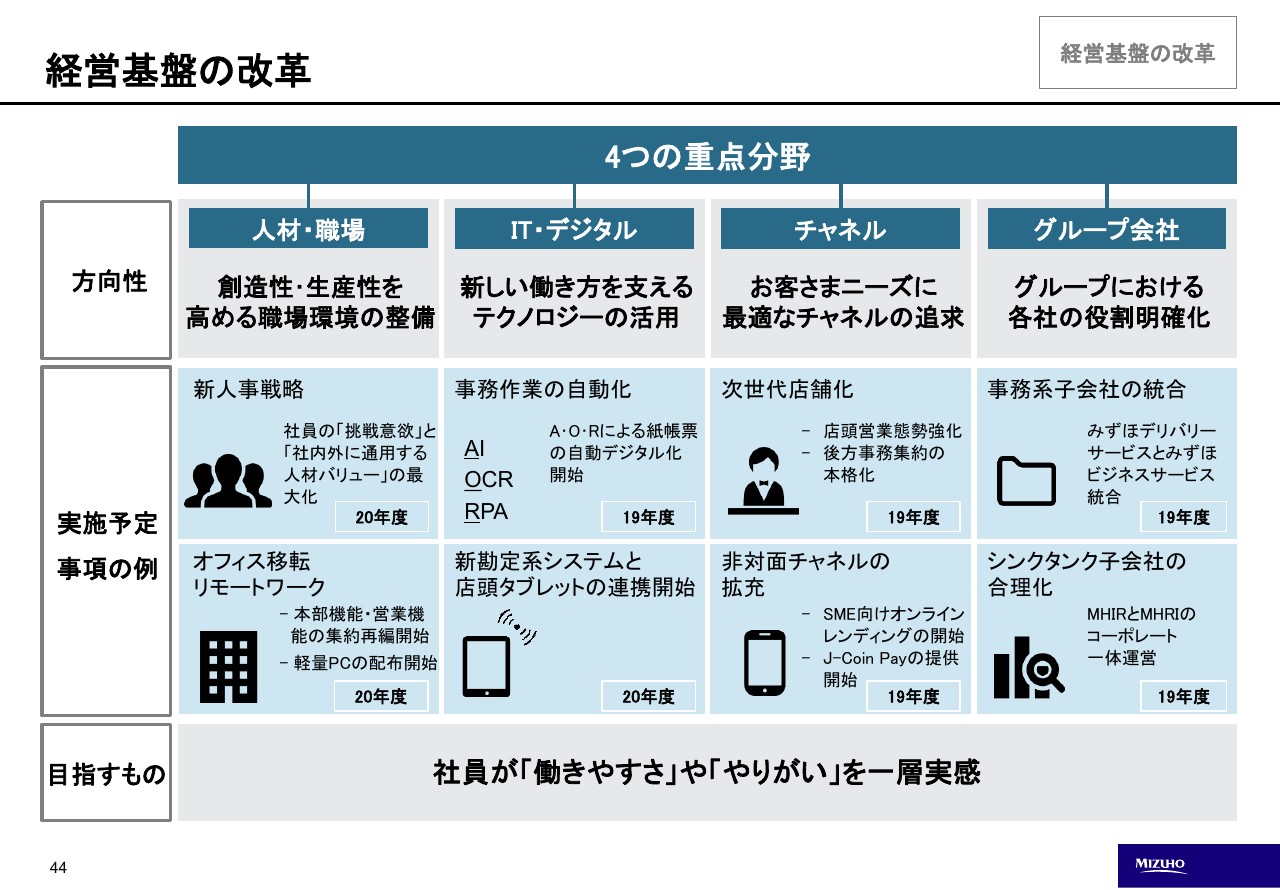

それでは、経営基盤の改革についてご説明いたします。経営基盤の改革では、社会の変化に応じて新たな業務スタイルへの変革を進める上で、こちらのスライドに記載の4つの重点分野において、創造性や生産性を高めながら、お客さまへのサービスの向上に繋げています。

人材・職場 ~次世代金融への転換を支える人材基盤の強化~

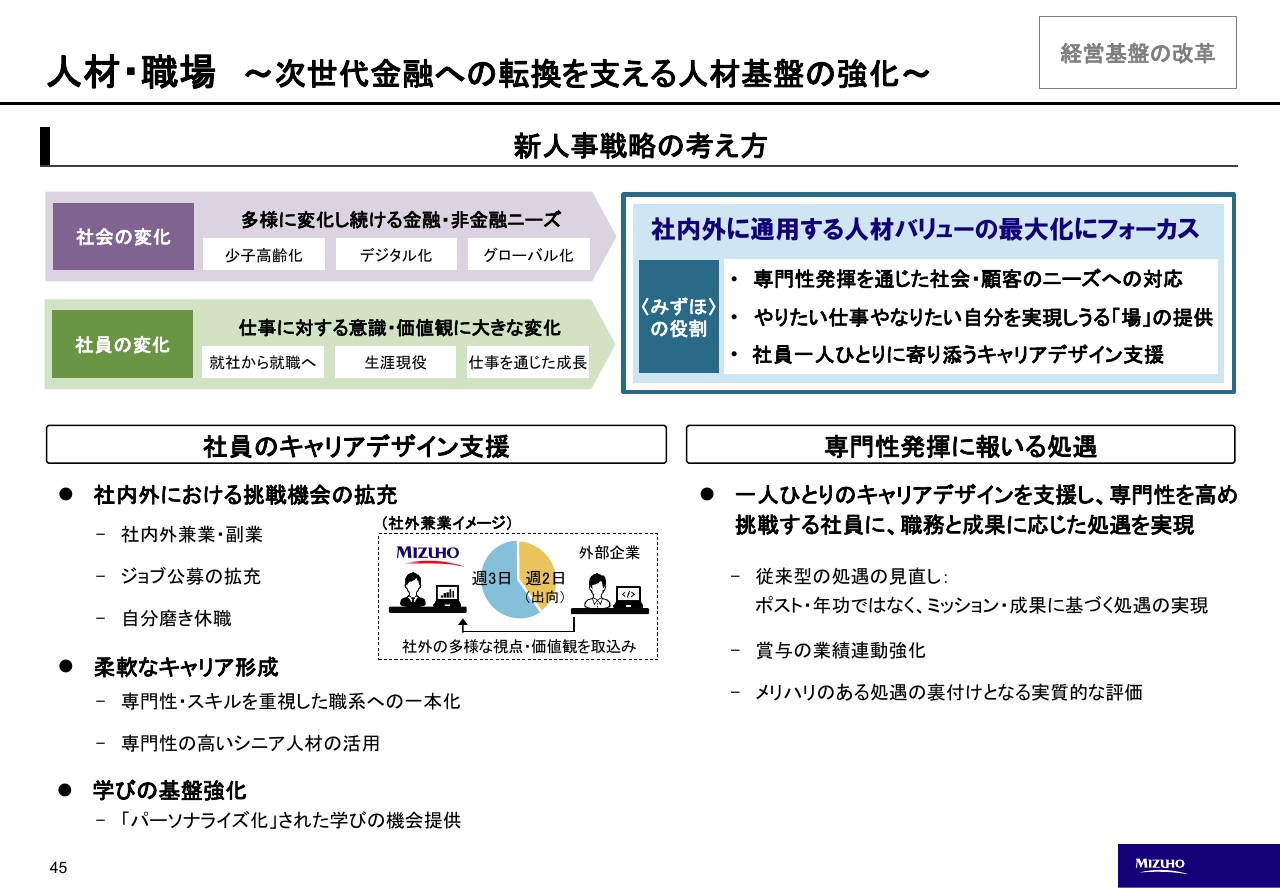

このうち、まず新人事戦略についてご説明します。社会・顧客のニーズの変化や、仕事に対する社員の意識・価値観の変化を踏まえ、今年度は「社内外に通用する人材バリューの最大化にフォーカスする」という新人事戦略を策定し、順次枠組みの整備を進めております。

今般、具体的に人事制度の改定を行うとともに、必要な事項については組合との協議を開始いたしました。(スライドの)左側に記載のとおり、次世代金融にふさわしい専門性の発揮を目的に、社員の柔軟なキャリア形成を実現する枠組みとして、兼業・副業、社内公募等、社内外での挑戦機会の拡充を行うとともに、グループ共通の人事プラットフォームにおける基幹職・特定職の職系一本化や、シニア人材の活用等を行ってまいります。

そして、(スライドの)右側にあるように、専門性の発揮に報いる処遇への転換を実施します。専門性を高め、挑戦する従業員に、ポストや年功ではなく、職務と成果に応じたメリハリのある処遇を実現します。

こうした人事制度の改定を通じ、私どもみずほ自身を、次世代金融にふさわしい専門性を持ち、また、そうした専門性を存分に発揮できるモチベーションやモラルを持つ集団にしてまいりたいと考えております。

IT・デジタル ~新勘定系システム(MINORI)~

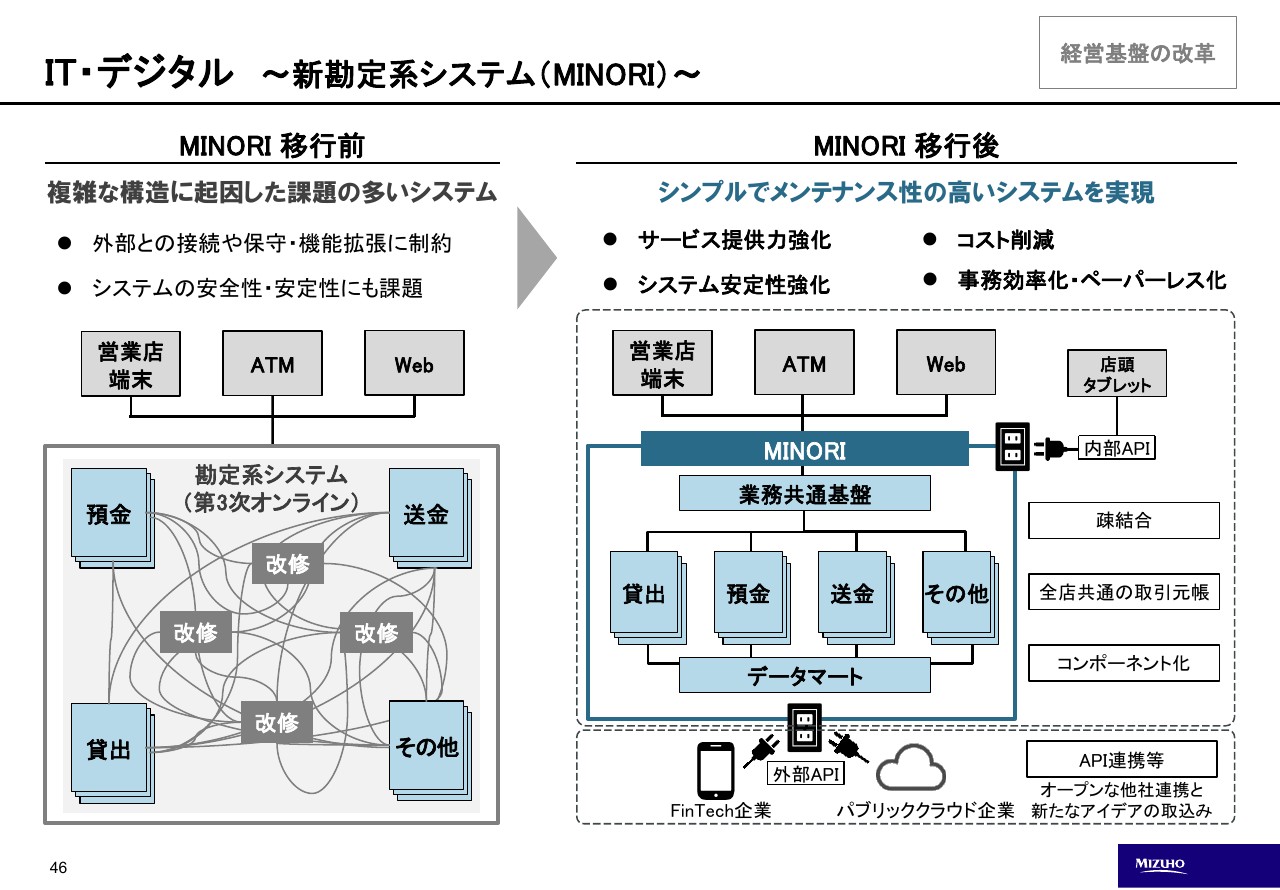

ここでは、今年(2019年)7月に移行を完了した次世代型新勘定系システム「MINORI」についてお話しします。

スライドの左側にあるとおり、これまでのメガバンクのシステムは、80年代頃に導入された、いわゆる第3次オンラインの密結合システムアーキテクチャでしたが、私どもは他社に先駆けて、この古いシステムをいわゆる疎結合のシステムに刷新しています。

シンプルでメンテナンス性が高いシステムに刷新されたことで、安全性や安定性が飛躍的に高まったほか、今後の新しい商品に対するシステム開発スピードが向上し、開発コストを大幅に抑制することが可能となりました。

また、お客さまに、より付加価値の高いサービスを提供する上で必要な外部APIを通じたFinTechやクラウド企業等、外部との連携も一段と容易となりました。なお、外部API接続は、すでに累計で9社、13件にのぼります。

さらに、この最先端の新システムを軸に、業務効率化を加速させ、今後のビジネスの拡大に繋がる次世代店舗の展開を下支えしてまいります。次ページ以降で具体的にご説明します。

チャネル ~次世代店舗~

こちらスライドでは、次世代型店舗のイメージ図をお示ししています。これまでの店舗は、おもに決済や事務手続きの場でしたが、Webやモバイルによってこれらをより簡単かつスピーディに完結できるようにしていくことで、これからの店舗はコンサルティングの場へと転換してまいります。

これを実現する上で、事務の効率化と店頭営業の強化の2つがカギとなります。次のページで詳細をご説明します。

チャネル ~MINORI活用による次世代店舗化の加速~

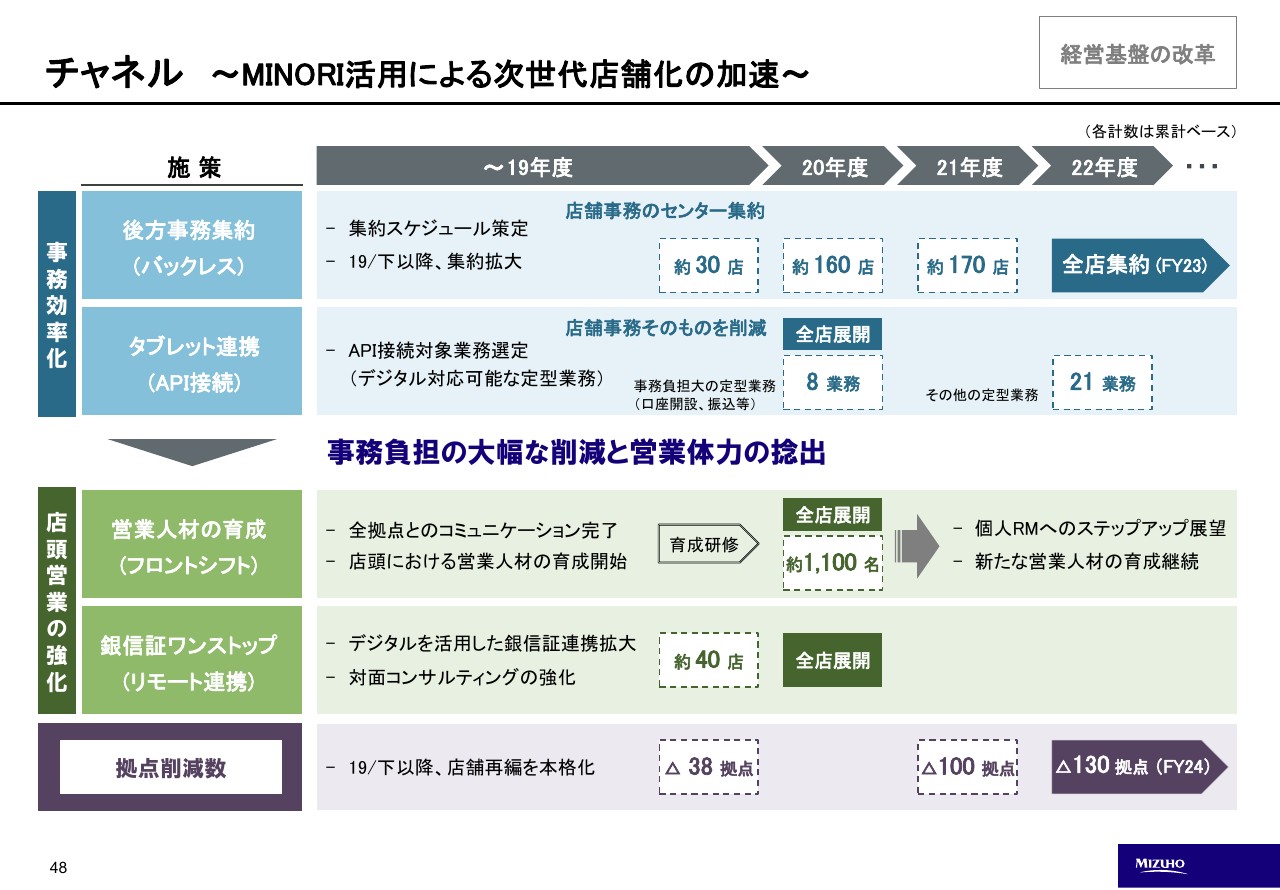

まず、事務の効率化です。新勘定系システムの移行を終え、いよいよ店舗事務の削減を本格化させてまいります。具体的には、2019年度下期から、順次店舗事務のセンター集約対象店舗を拡大し、2023年度までに全店集約を目指しています。

加えて、店頭タブレットと新勘定系システム間の内部API接続により、お客さまの入力情報を直接勘定系システムに送ることで、店舗事務そのものを削減します。これは、「MINORI」の特性を活かした、他社に先んじた取り組みです。

来年度には、事務負担の重い口座開設や振り込み等の8つの定型業務の内部API接続を全店に展開し、さらに2022年度までにカードローンの申し込み等、13の定型業務を追加します。

こうした事務の大幅な削減、店頭営業人材の育成・強化により、人員のフロントシフトを進め、営業体力を捻出します。来年度には約1,100名のフロントシフトを予定しています。

また、私どもみずほの強みである銀信証のワンストップサービスを、リモート連携の活用により、2020年度までに全店展開し、対面コンサルティングを一段と強化してまいります。

次世代金融への転換

最後に一言申し上げます。今期は、本年(2019年)5月に発表した5ヵ年経営計画に基づき、3つの構造改革、すなわち金融をめぐる新たな価値の創出を目指すビジネスの構造改革、安定的な収益構造や強固な財務基盤の構築に繋がる財務構造の改革に加え、次世代金融を支える経営基盤の構造改革を本格的にスタートいたしました。

7月には最先端の新勘定系システムへの移行を完了し、業務の効率化や次世代店舗の本格展開により、今後のビジネスの拡大を支えるシステム基盤が構築されました。

また、新人事戦略の発表と、具体的な人事制度の改定を通じて、社員の挑戦をサポートし、社員一人ひとりがそれぞれの持ち場で次世代金融にふさわしい専門性を発揮するための体制も、順次整えつつあります。

業績面においても、顧客部門の業務純益がマイナス金利導入前の水準を超える等、着実にプラスの効果が現れていると認識しています。いずれもこれまでのところはおおむね計画どおりに順調に進捗していますが、来年度以降を見越した店舗や人の構造改革については、この下期からがいよいよ本番であると認識しています。

役職員一同、投資家のみなさまのご期待に応えられるよう、気を引き締めてまいります。みなさま方には、引き続きのご理解とご支援をお願いいたしまして、私からのご説明とさせていただきます。どうもありがとうございました。

新着ログ

「銀行業」のログ