ライフネット生命、成長スピードが加速して保有契約数は着実に増加 上半期は過去最高業績を達成

2019年 秋のIR祭り

近藤良祐氏(以下、近藤):ライフネット生命で経営企画の担当役員をしております、近藤と申します。みなさま、本日はお足元の悪いなか、お集まりいただきありがとうございます。

これから、みなさまの貴重なお時間をいただいて、当社の戦略などを説明させていただきます。よろしくお願いします。

SNSを活用しています

当社は、インターネットを主な販売チャネルとする生命保険会社になります。インターネットがベースですので、SNSを活用した発信も積極的に行っています。みなさまもSNSのアカウントをお持ちだと思いますので、ぜひ、今日の内容も含めて発信していただければと思い、最初にご紹介させていただきました。

会社公式のFacebook、Twitter、Instagramも展開していますので、よろしければフォローしてください。

会社概要

まず、当社の会社概要をご説明します。設立が2006年10月で、開業が2008年5月、現在営業開始から12年目の会社になります。業種は生命保険業で、マザーズに上場しています。

証券コードは「7157」で、単元株式数は100株です。昨日(2019年11月22日)の終値が731円でしたので、7万3,100円から投資いただけます。

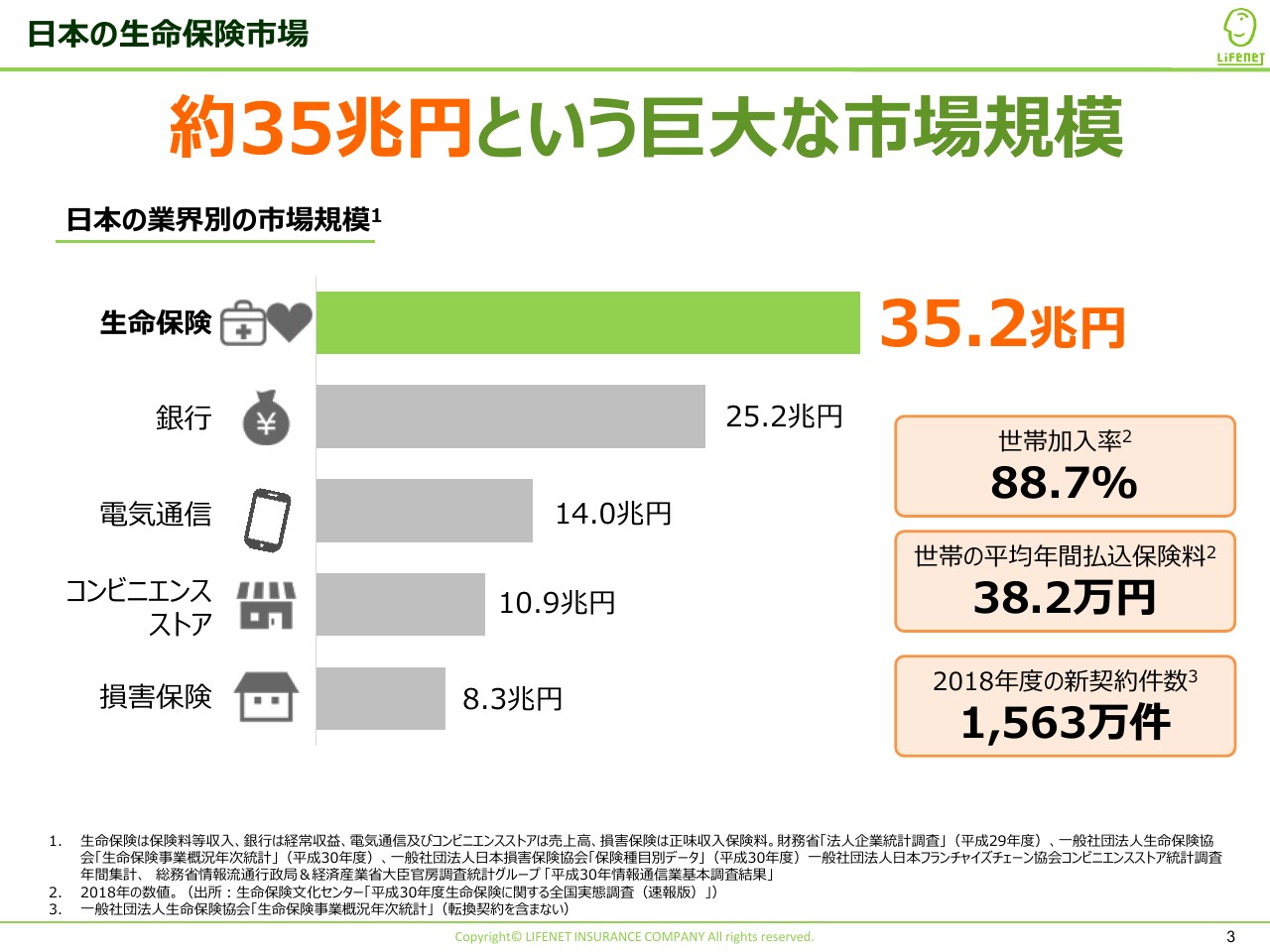

日本の生命保険市場

当社のご紹介に入る前に、まず、生命保険市場についてご説明します。日本の生命保険市場は、世界で二番目に大きいと言われており、お客さまから生命保険会社に支払っていただいている保険料が、年間で35兆2,000億円となっています。

これに共済等を加えると年間40兆円にも及び、非常に大きな市場です。

スライドの右側に記載しておりますとおり、世帯加入率で見ても9割近くの方が保険に入っており、世帯の平均年間払込保険料は1世帯当たり約40万円となっています。

加えて、生命保険業業界の昨年度1年間における新契約件数の合計は1,563万件で、このような所からも市場の大きさをおわかりいただけるかと思います。

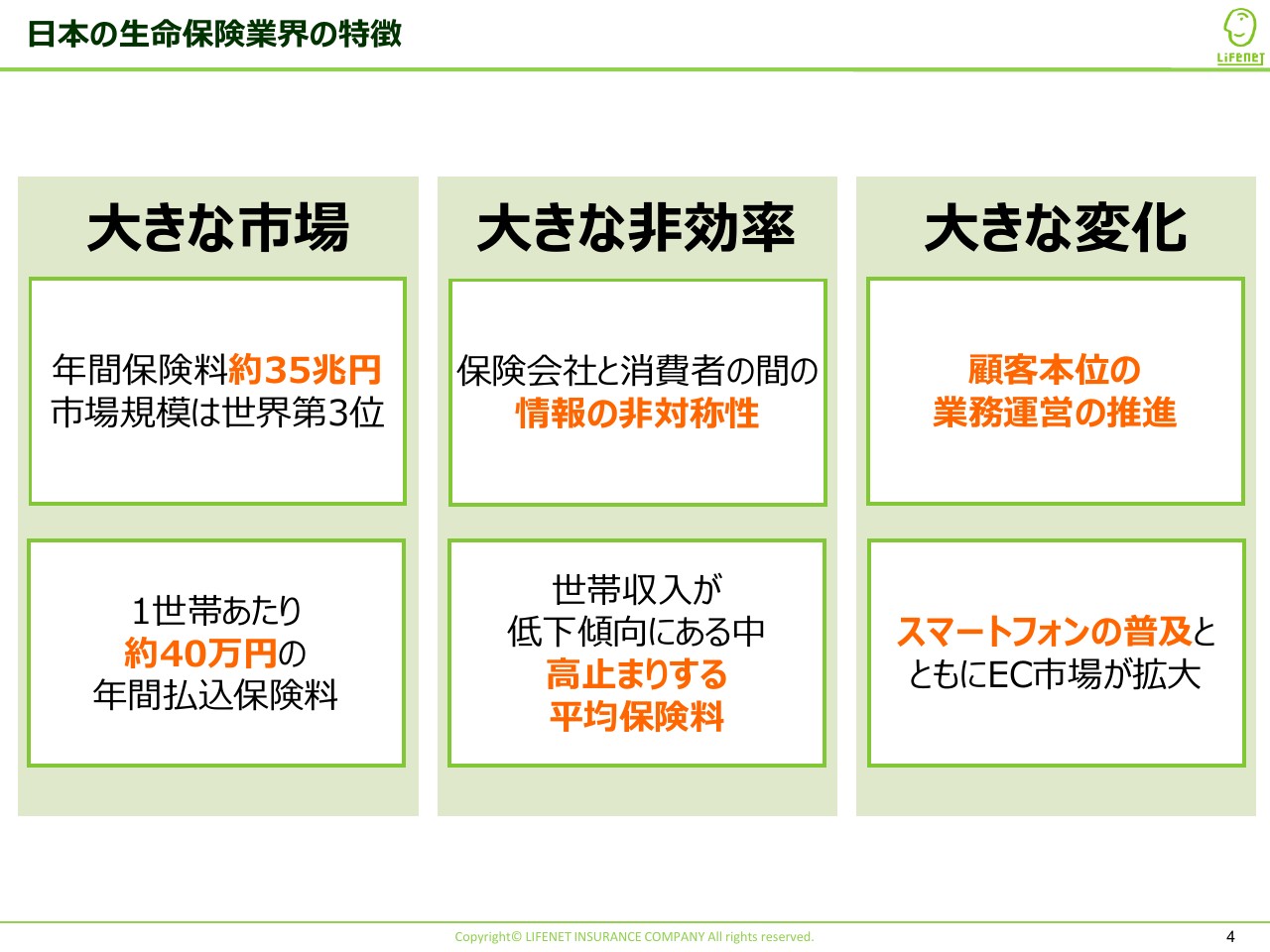

日本の生命保険業界の特徴

私どもが考える生命保険業界の特徴を3点挙げます。「大きな市場」「大きな非効率」で、そしてそこに今「大きな変化」が起きています。

「大きな市場」は、先ほどご説明したとおりです。「大きな非効率」については、特に、保険会社とお客さまの間に情報の非対称性が存在していると私どもは考えています。

みなさまのなかでも「生命保険はむずかしい」「自分でなかなか判断できない」などと思っていらっしゃる方も多いと思います。これまで保険は、基本的にフェイス・トゥ・フェイスで売る商品だったため、商品がどんどん複雑化してきています。また、お客さま自身で保険を選択するために必要な情報が、必ずしも十分に届いていないという問題があるように思います。

そして、昨今、世帯収入が低下傾向にある中、(年間)平均40万円の保険料は高止まりしているのが実態です。

そのような中、「大きな変化」として、金融庁からの提言により、金融機関に顧客本位の業務運営の推進が求められるようになり、金融商品においてもお客さまの立場に立った商品を提供する流れが進んできています。

さらに、スマートフォンの普及とともに世の中でEC市場が大きく拡大しているところも、当社にとっては大きな変化になります。いまだに、生命保険はインターネットで売れないのではないかと仰る人もいます。しかし当社は、生命保険は特別な商材ではないと思っています。他の商品同様に生命保険も、インターネット上で、お客さまが自発的に比較して、購入していただけるものと強く考えています。

2008年5月 ライフネット生命開業

当社は2008年5月に、74年ぶりで戦後初の「独立系生保」として開業しました。独立系とはどういう意味かと言いますと、親会社に保険会社を持たない生命保険会社ということです。

生命保険事業は非常に初期投資がかかるビジネスです。規制上は資本金が10億円以上ないと設立できないことになっていますが、実態としては50億円や100億円という規模の投資が最初に必要で、システム投資などがあって成り立つビジネスです。そのため、親会社がいない状態で設立するのはハードルが高いというのが実情です。

ライフネット生命とは

そのような中、当社は2008年に開業し、インターネットを主な販売チャネルとする「オンライン生保」として展開しています。

スライドに「正直に わかりやすく、安くて、便利に。」と記載しておりますが、これを「ライフネットの生命保険マニフェスト」として開業時に掲げ、役職員一同の行動指針としております。

「正直に わかりやすく、安くて、便利に。」というキーワードは、生命保険業界に少なからず不足している部分であると考えております。

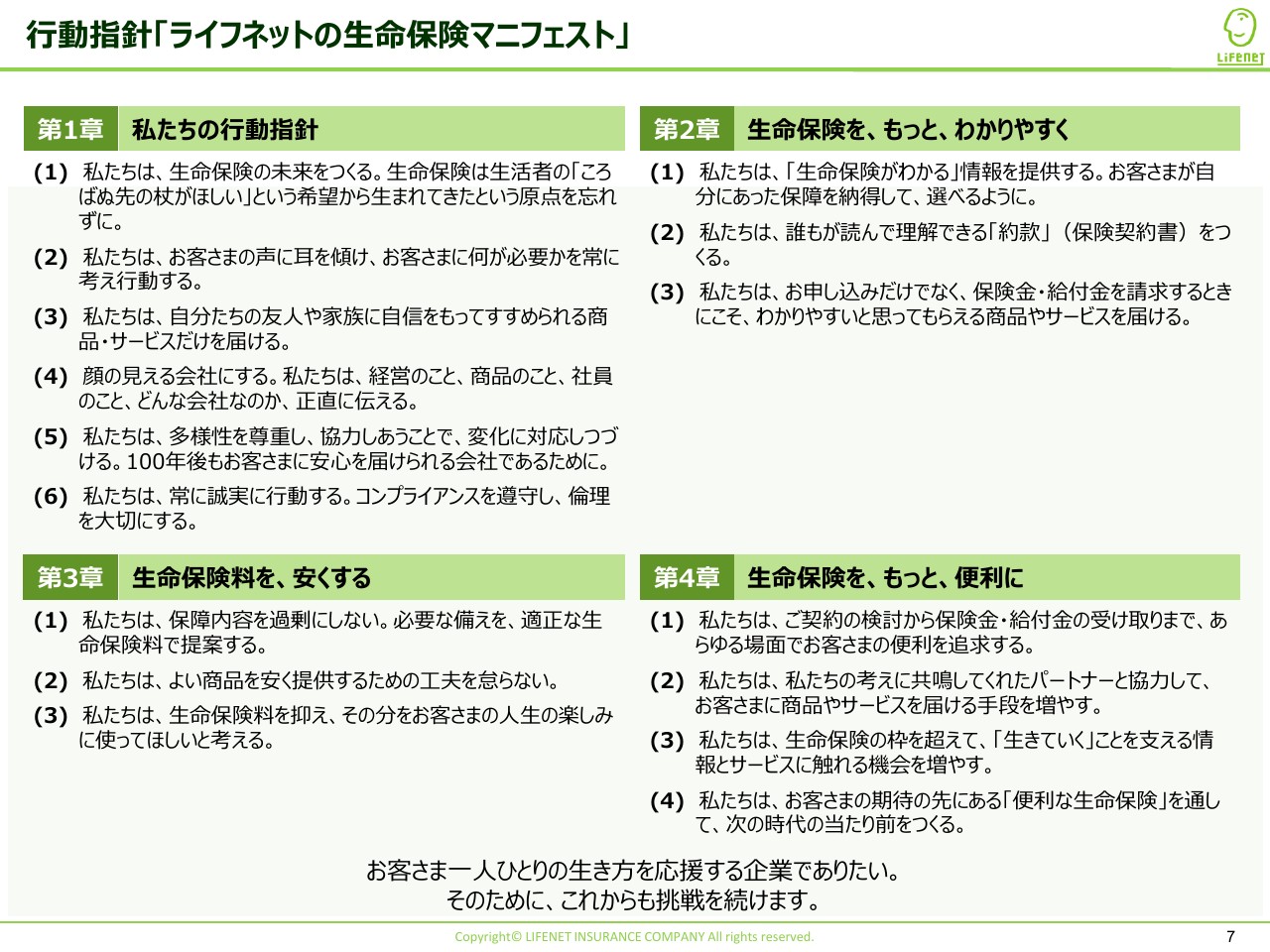

行動指針「ライフネットの生命保険マニフェスト」

昨年、ちょうど開業10年を迎えたタイミングでマニフェストの内容をアップデートしました。しっかりと時代に合わせて変化していくという観点は、今後も大切にしていきたいと考えています。

では、マニフェストに基づいて、どういった取り組みをしているのかを簡単にご説明いたします。

正直に

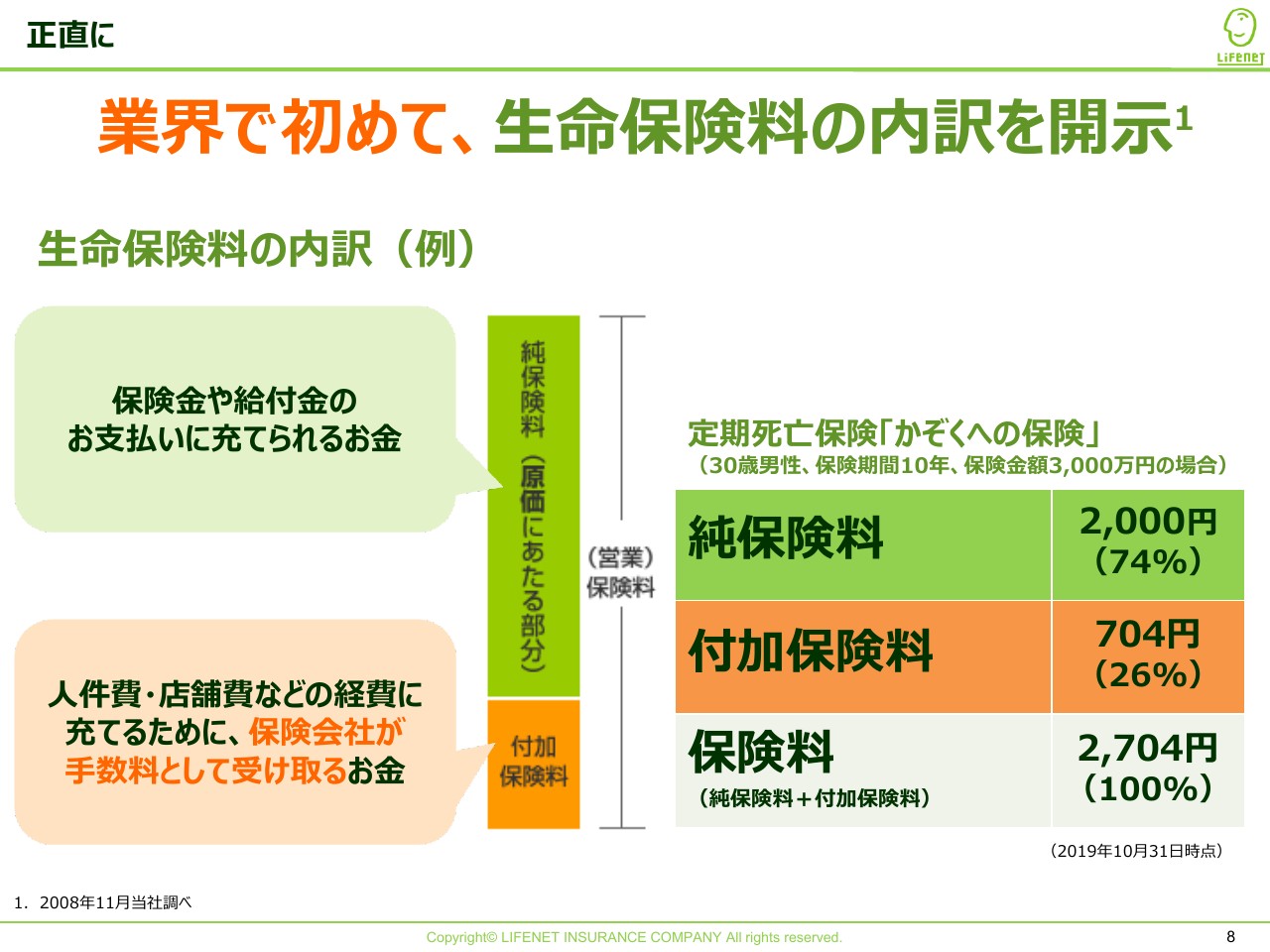

まずは、「正直に」です。業界で初めて生命保険料の内訳を開示しました。生命保険会社は現在40数社ありますが、実際に内訳を開示している会社は、いまだに当社だけです。

みなさまから保険会社にお支払いいただく保険料は、「純保険料」と「付加保険料」に分けられます。純保険料は、最終的には保険金や給付金の支払いに充てられるお金ですので、一時的に保険会社が預かっているお金と言えると思います。一方の付加保険料は、人件費や店舗費など会社運営の経費としていただいている費用です。

例えば、当社の定期死亡保険では、30歳男性、保険期間が10年間で、万が一のときに3,000万円を保障する場合の保険料が2,704円です。このうち、純保険料を2,000円、付加保険料を704円いただいています。

付加保険料が経費に相当するものになりますので、インターネットを活用することでこの付加保険料を圧縮し、その分全体の保険料を下げて皆さまに提供するのが、当社のビジネスモデルになります。

わかりやすく

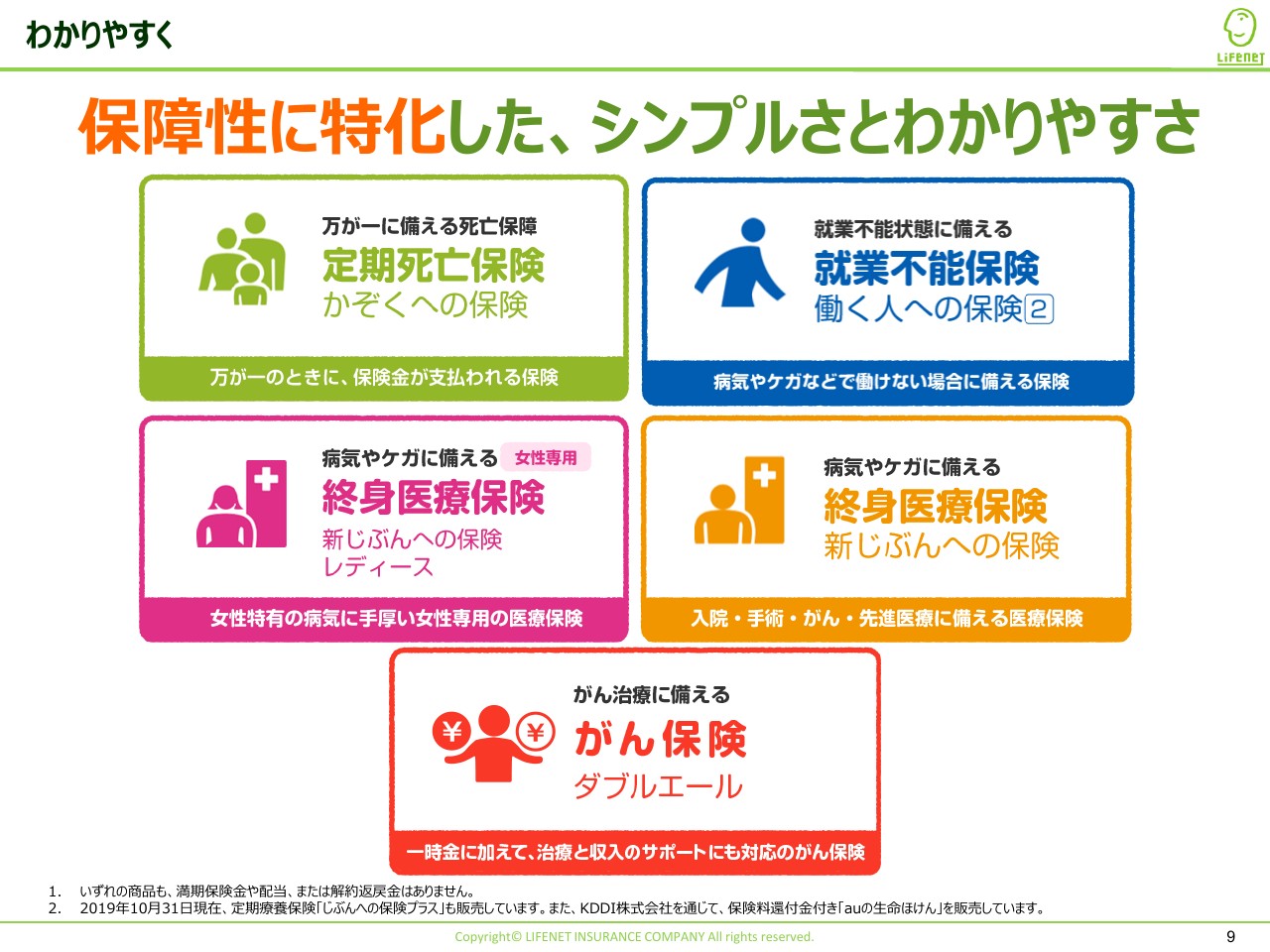

次に、「わかりやすく」の観点でご説明いたします。生命保険は保障性と貯蓄性の2種類の商品に分けられます。貯蓄性は万一の際の保障に加えて、お金が貯まっていくような商品、保障性はシンプルに万一の際にお支払いする商品です。

当社の商品は、シンプルさとわかりやすさを追求し、保障性商品に特化しているのが1つの大きな戦略になります。

安くて

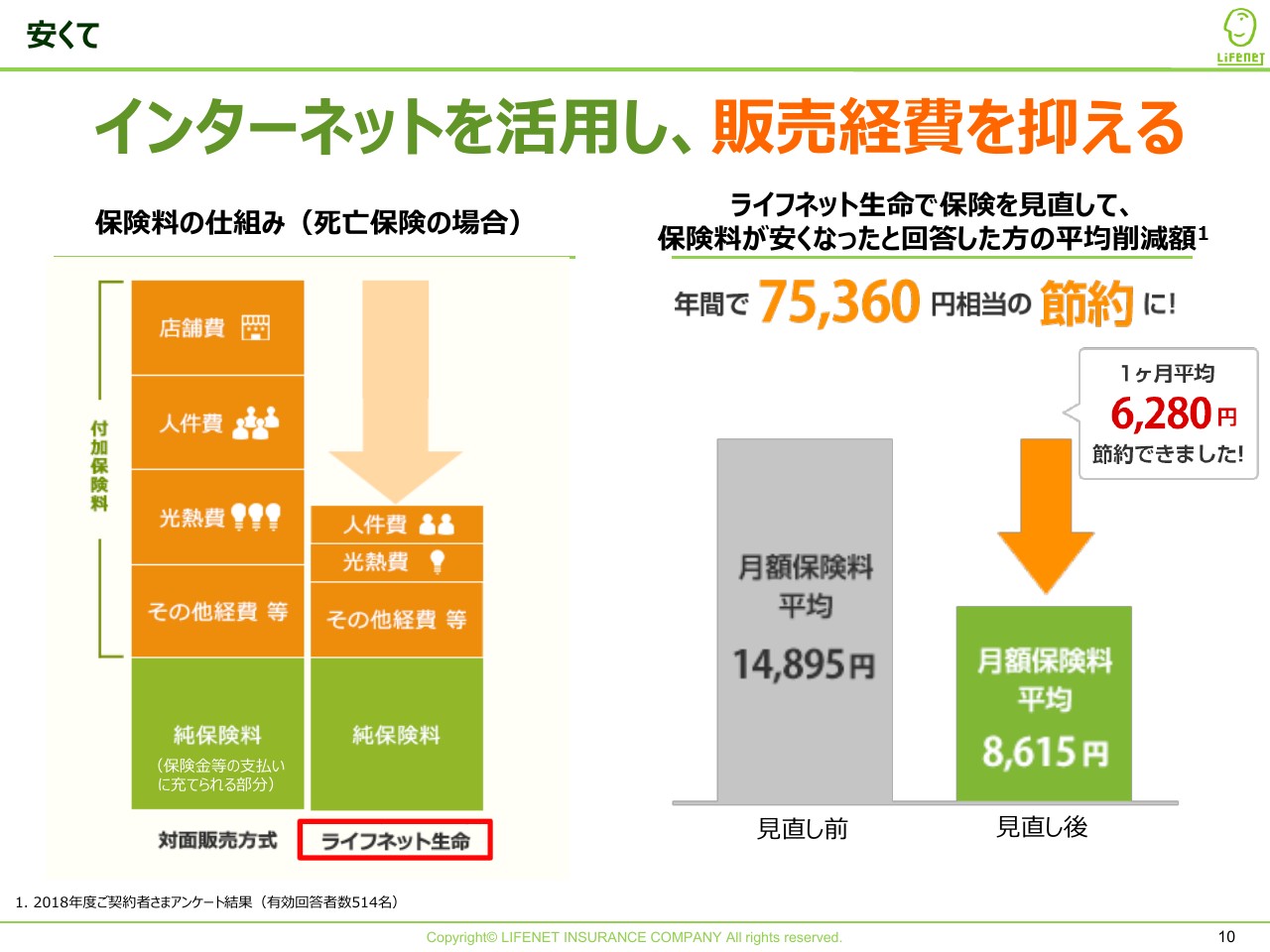

「安くて」という観点についてです。先ほどもご説明したとおりですが、当社は、インターネットを活用して販売経費を抑えるビジネスモデルです。

スライドの左側の図をご覧ください。対面販売方式と当社とで比べていますが、例えば純保険料は、死亡保険の場合は死亡率を基に計算されるものになりますので、どこの会社もまったく同じわけではないものの、同じぐらいの水準になるのではないかと考えています。

一方で、その上の付加保険料、つまり経費については、人件費であったり、支店を設けているとその分店舗費などがかかりますが、当社はそのような経費をインターネットを活用することで削減して販売しています。

スライドの右側は、当社の保険に入っていただき、保険料がどう変わったかというアンケートの結果ですが、年間で7万5,000円ぐらいの節約になっているというデータもあります。

便利に

続いて、「便利に」についてです。みなさまもお手元にスマートフォンを持たれていると思いますが、当社もスマートフォンを通じたサービスの拡充を行っています。

例えば、保険の相談についてはLINEなどを活用してご相談いただけますし、申し込みについてもスマートフォンで完結することができます。

さらに、ご契約後に医療保険の給付金のご請求をされる際には、病院で無料でもらえる診療明細書をスマートフォンのカメラで撮って、その写真データをウェブサイト上から当社へ送っていただくことで、ペーパーレスで請求手続きが完結する便利なサービスも行っています。

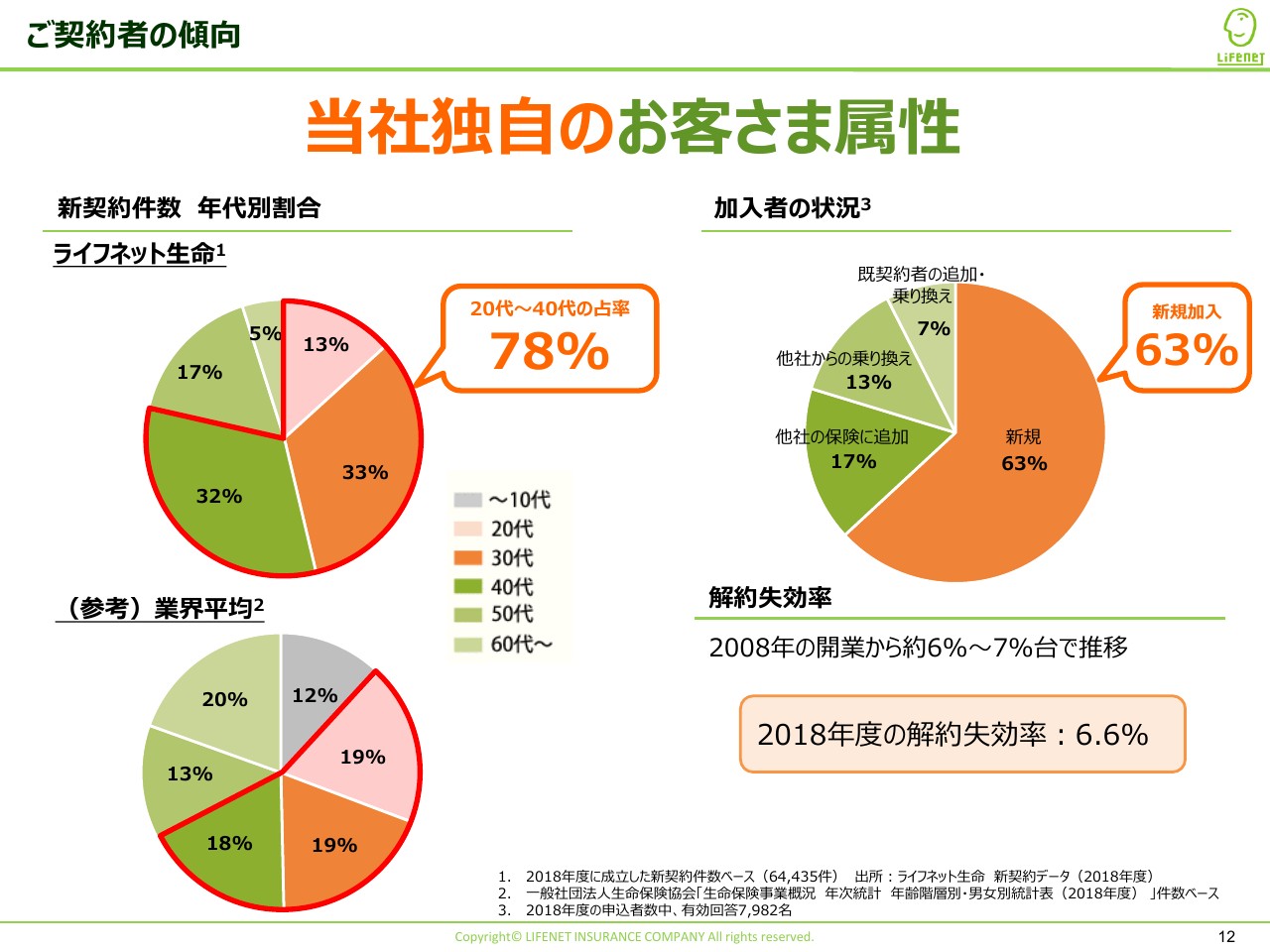

ご契約者の傾向

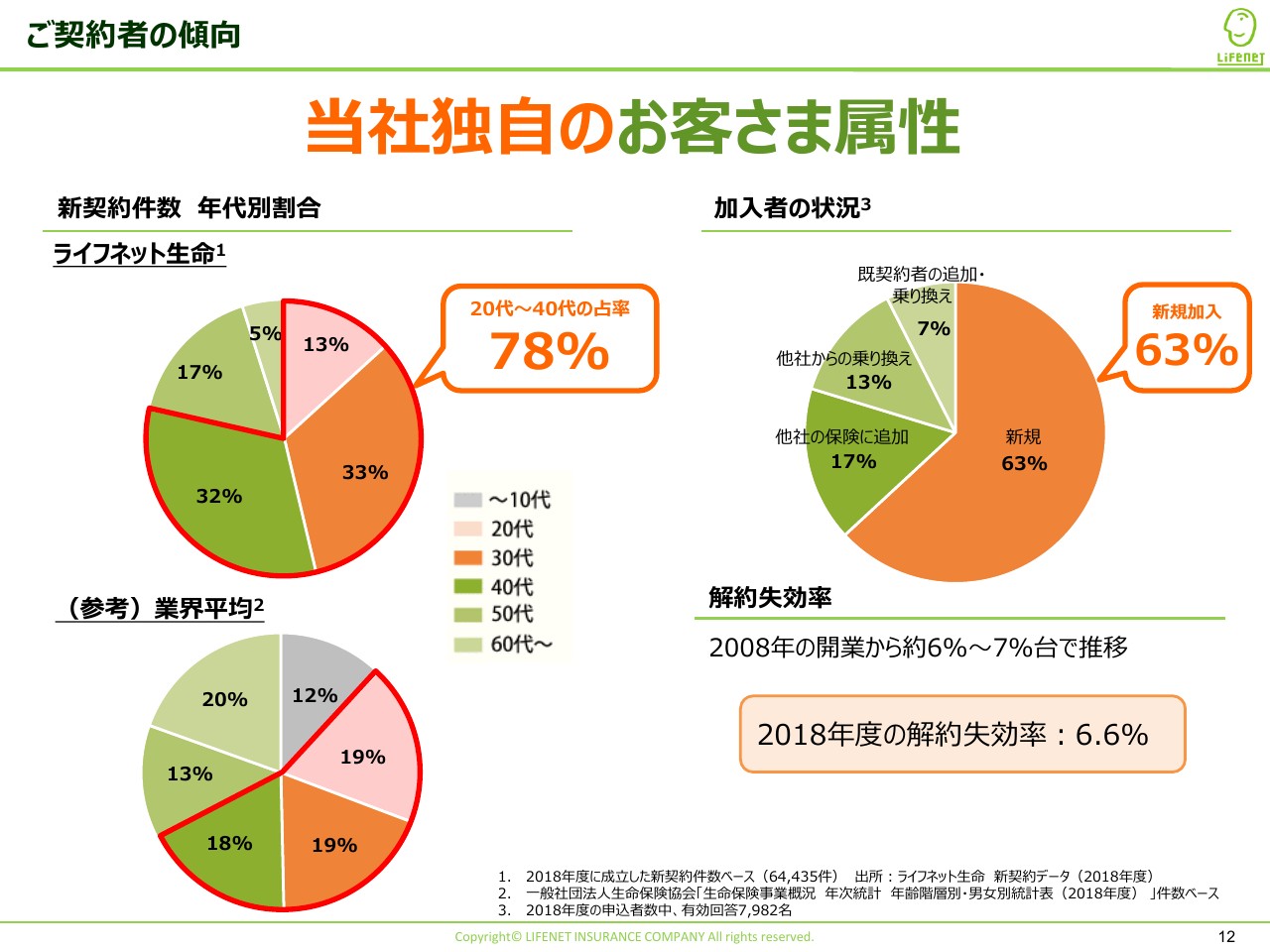

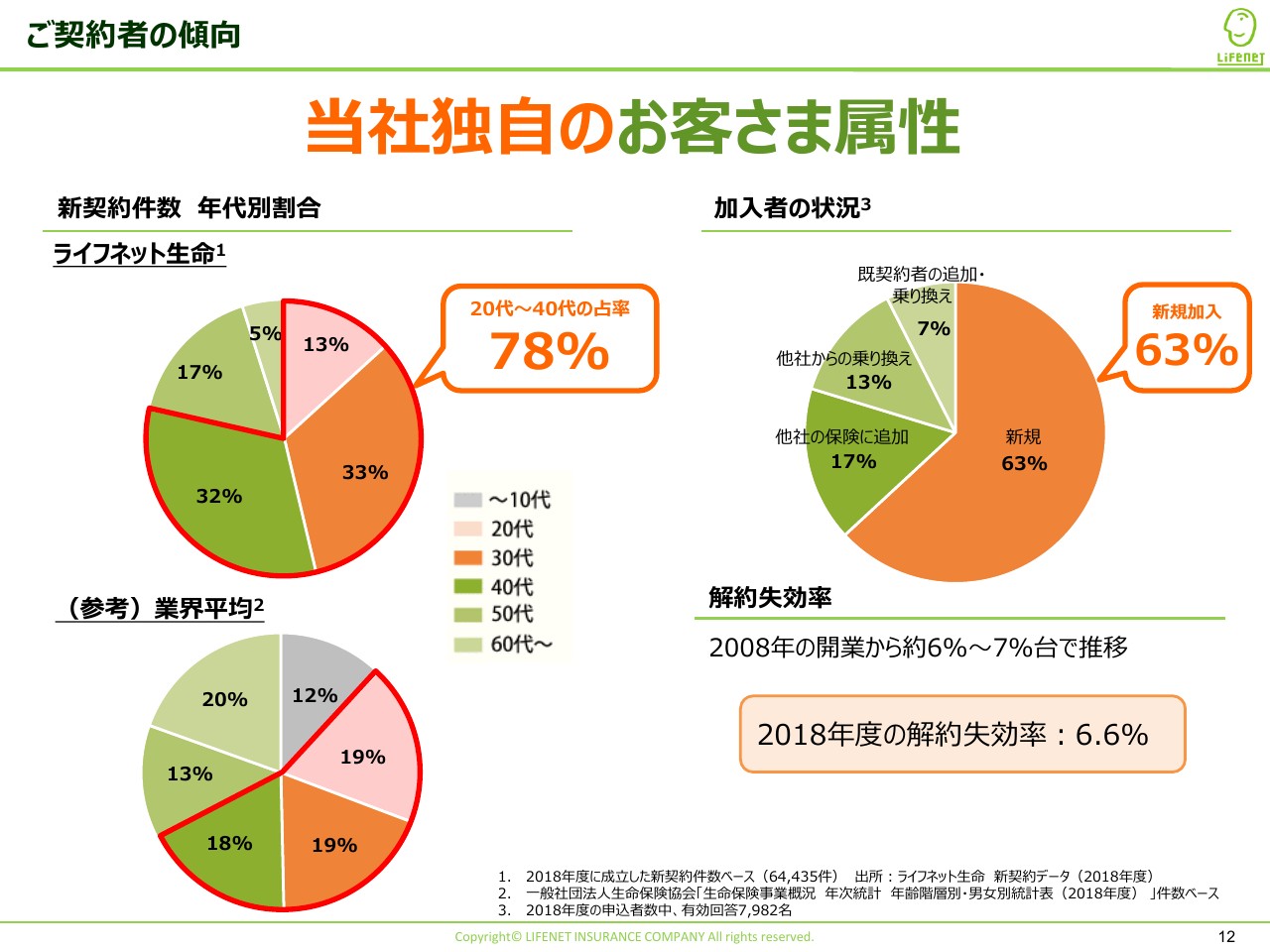

次に、当社のご契約者の属性をご紹介します。スライドの左側が、新契約の年代別割合で、上のグラフが当社、下のグラフが業界の平均となっています。特徴的なところとして、当社は20代~40代のお客さまが78パーセントを占めており、若い世代の方に支持されている点です。

一方で、スライドの右側をご覧いただくとおわかりになりますが、若い方が多いこともあり、新規、つまり初めて保険に加入される方が6割強となっています。先ほどご説明したとおり、世帯の9割近くの方が保険に入られているなかで、当社のお客さまは新規で入られるのが特徴的なところです。

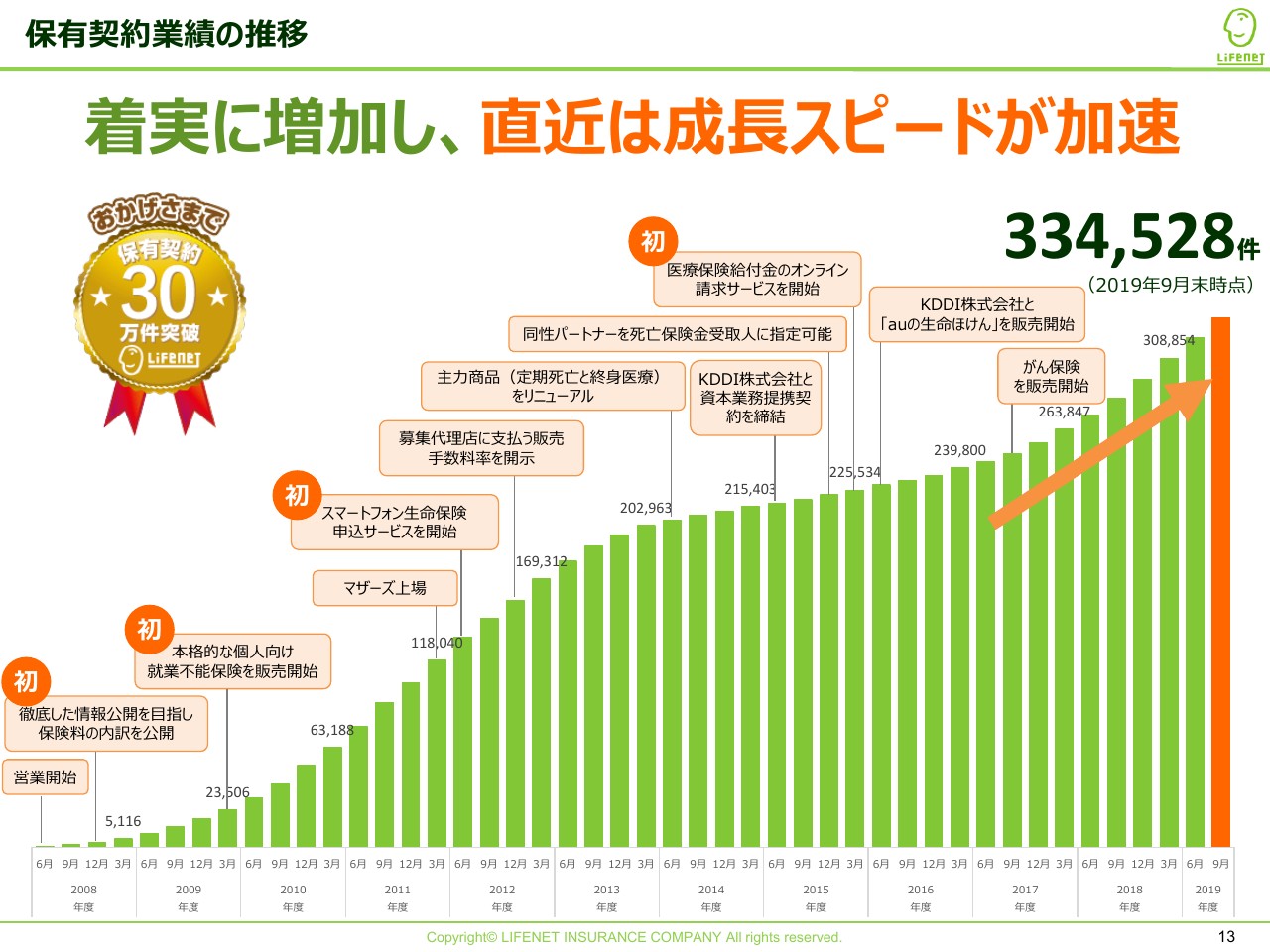

保有契約業績の推移

つづいて、保有契約件数の推移です。生命保険は、毎年毎年ストックが溜まっていくビジネスで、その推移をグラフにしています。保有契約は2008年の開業時から一貫して右肩上がりで増えていますが、これが増収に繋がっていきます。

直近は成長スピードが再加速しており、9月末時点で約33万5,000件のご契約をお預かりしています。

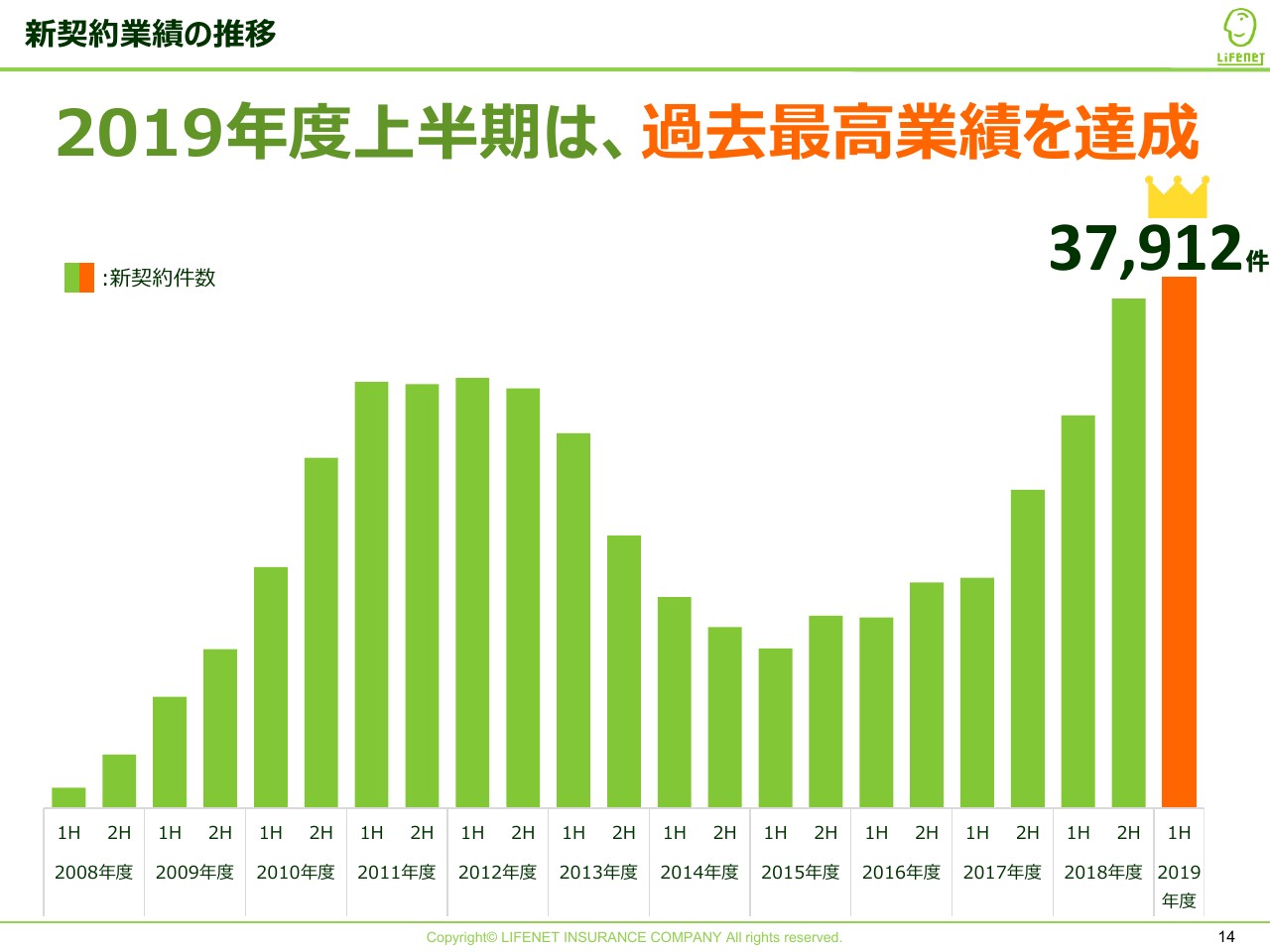

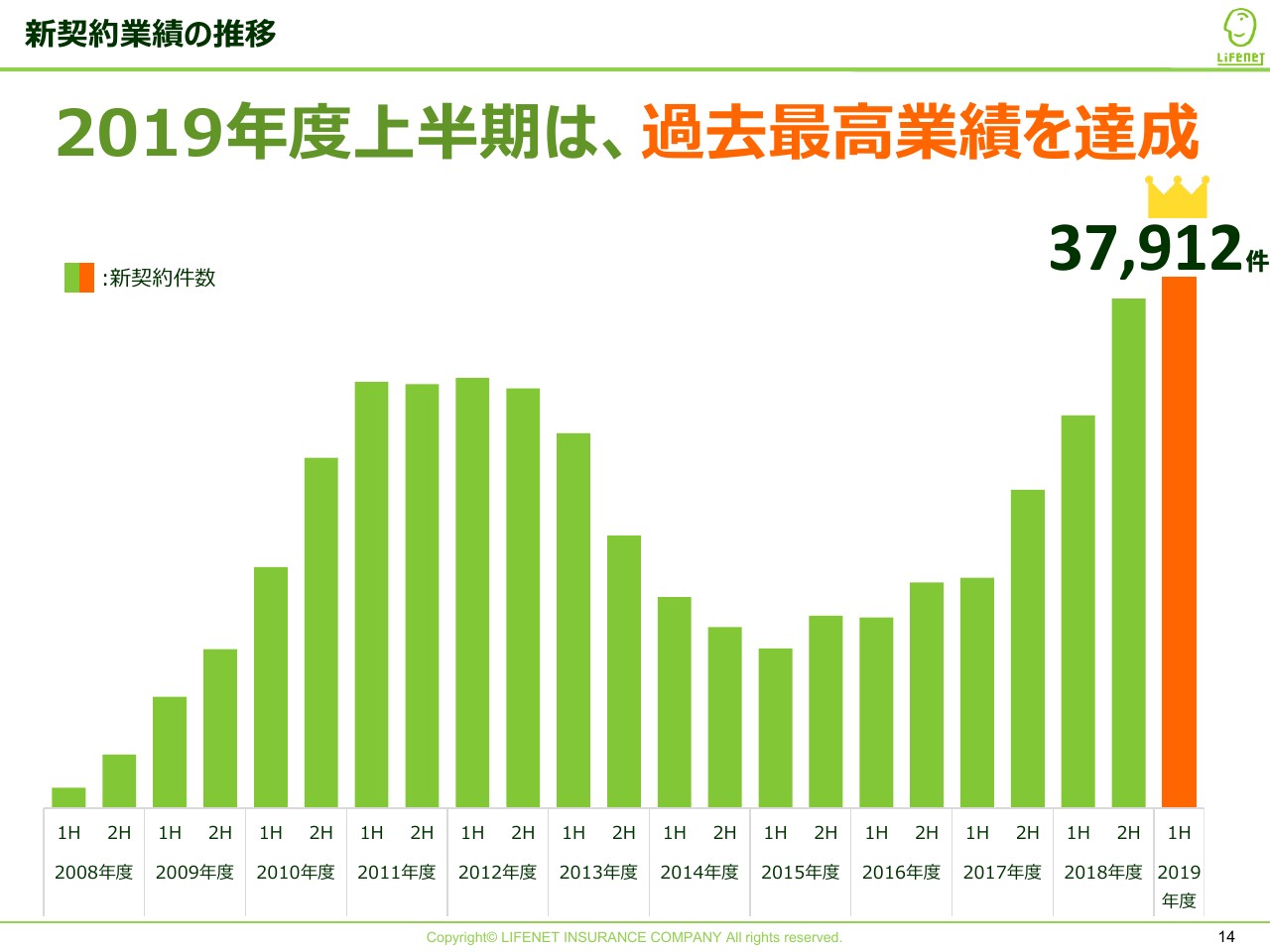

新契約業績の推移

先ほどお見せしたものはストックの推移でしたが、こちらのスライドは新契約業績です。どれくらいの契約を新たにお預かりしたのか、という推移になります。

ご覧のとおり、2019年度上半期に過去最高業績を達成できています。一方、途中で新契約が減少した時期があることをご覧いただけます。その理由を簡単にご説明します。

減少した最も大きな要因は、インターネット利用デバイスの変化です。

当社は、2008年の開業時はPCをベースにしたWebサイトを作り、お客さまにはPCサイトから保険の申し込みをしていただいておりました。

その後、スマートフォンが急激に普及すると、お客さまの多くがスマートフォンを使って当社のWebサイトを訪れるようになるのですが、当社のスマホ対応が遅れてしまったことにより、Webサイトに来ていただいても、お申し込みいただけずに帰られてしまうことが多々ありました。

減少したもう1つの理由としては、この時期にインターネットで生命保険を販売し始めた保険会社が増えたことです。

そのような時期もありましたが、そこから持ち直し、現在は過去最高業績が出る水準まで成長してきています。

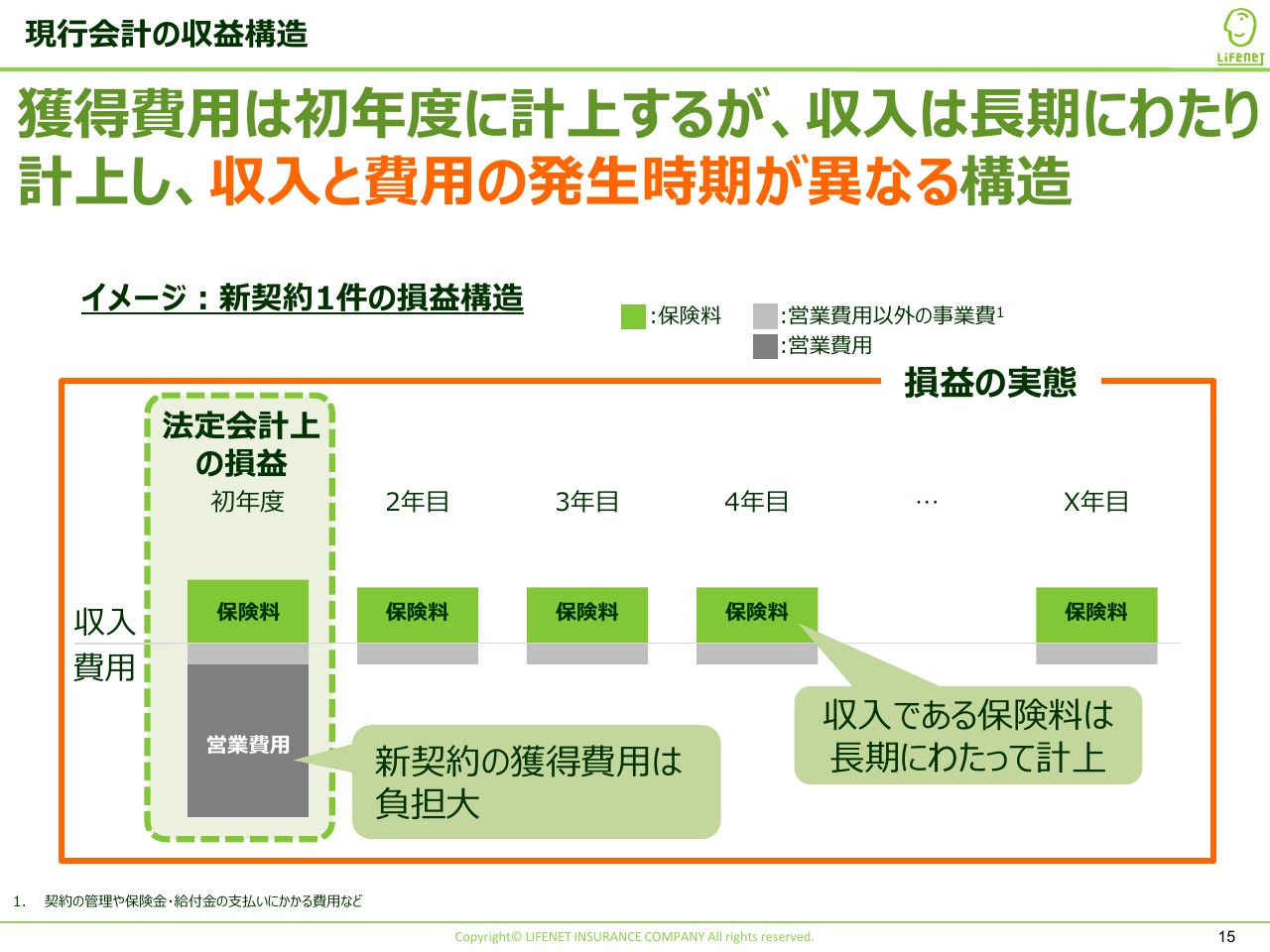

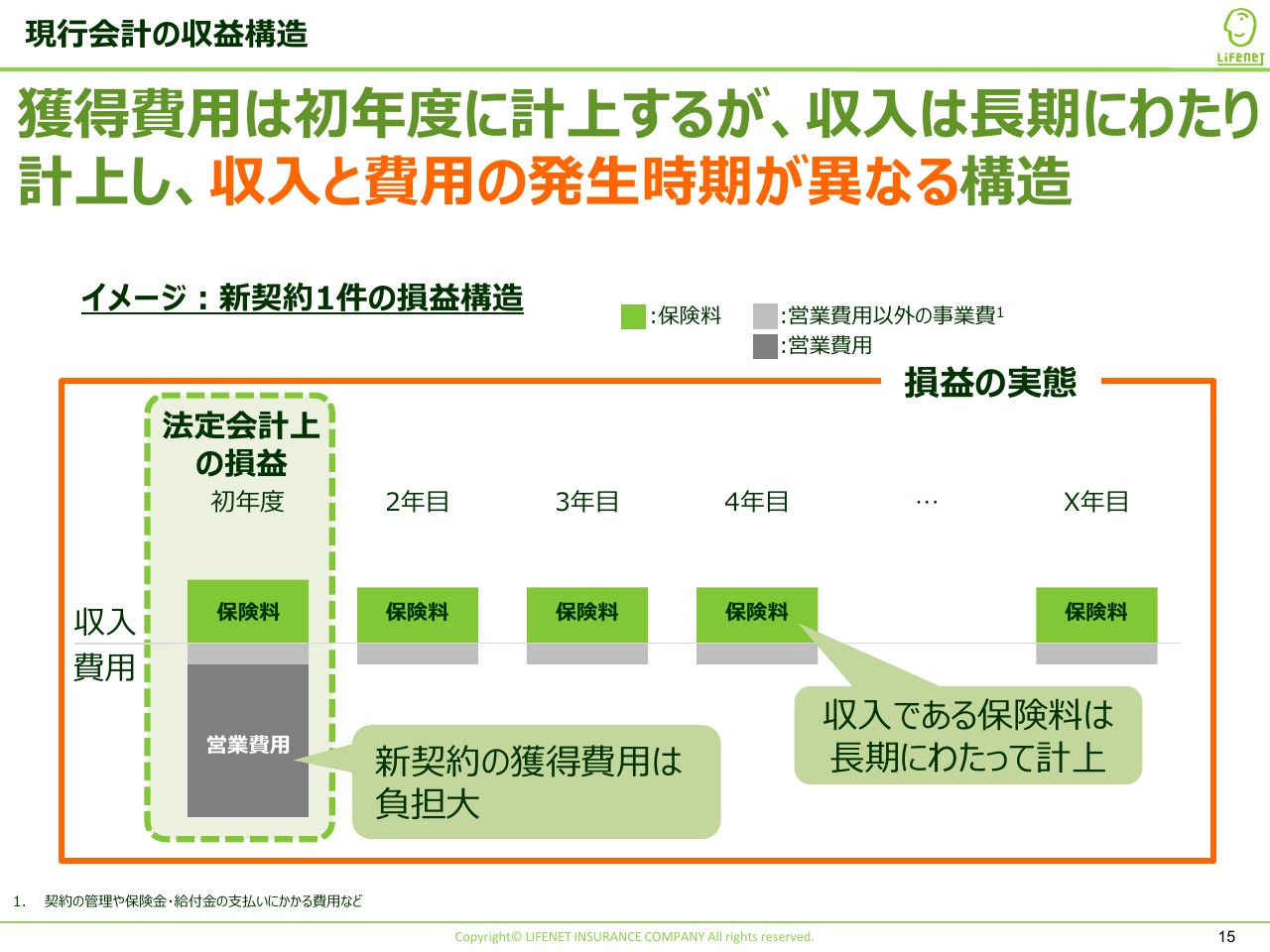

現行会計の収益構造

少しテクニカルな話になりますが、生命保険の会計構造についてご説明したいと思います。スライドの一番左のグラフをご覧ください。生命保険は長期の商材になりますので、お客さまからいただく保険料は10年、20年と長期に渡ります。

一方で、新しいご契約を獲得するための費用は1年目にかかるわけですが、会計上、獲得するときにかかった費用はすべて1年目に計上しなければいけないことになっていますので、1年目の収益は、新契約が増えれば増えるほどマイナスになっていく側面があります。

具体的な数字でご説明します。当社の保険に1件入っていただくと、だいたい年間で4万円ほど保険料をいただきます。一方、獲得するのに1件あたり6万円から7万円の費用がかかっているため、1年目は単純に見ると、どうしてもマイナスになっていくところがあります。ただし、2年目以降は獲得費用がかかりません。

一方、4万円の保険料は、2年目、3年目、4年目と長期に渡っていただけるため、維持費はかかってくるものの、2年目以降は利益を生む仕組みとなります。

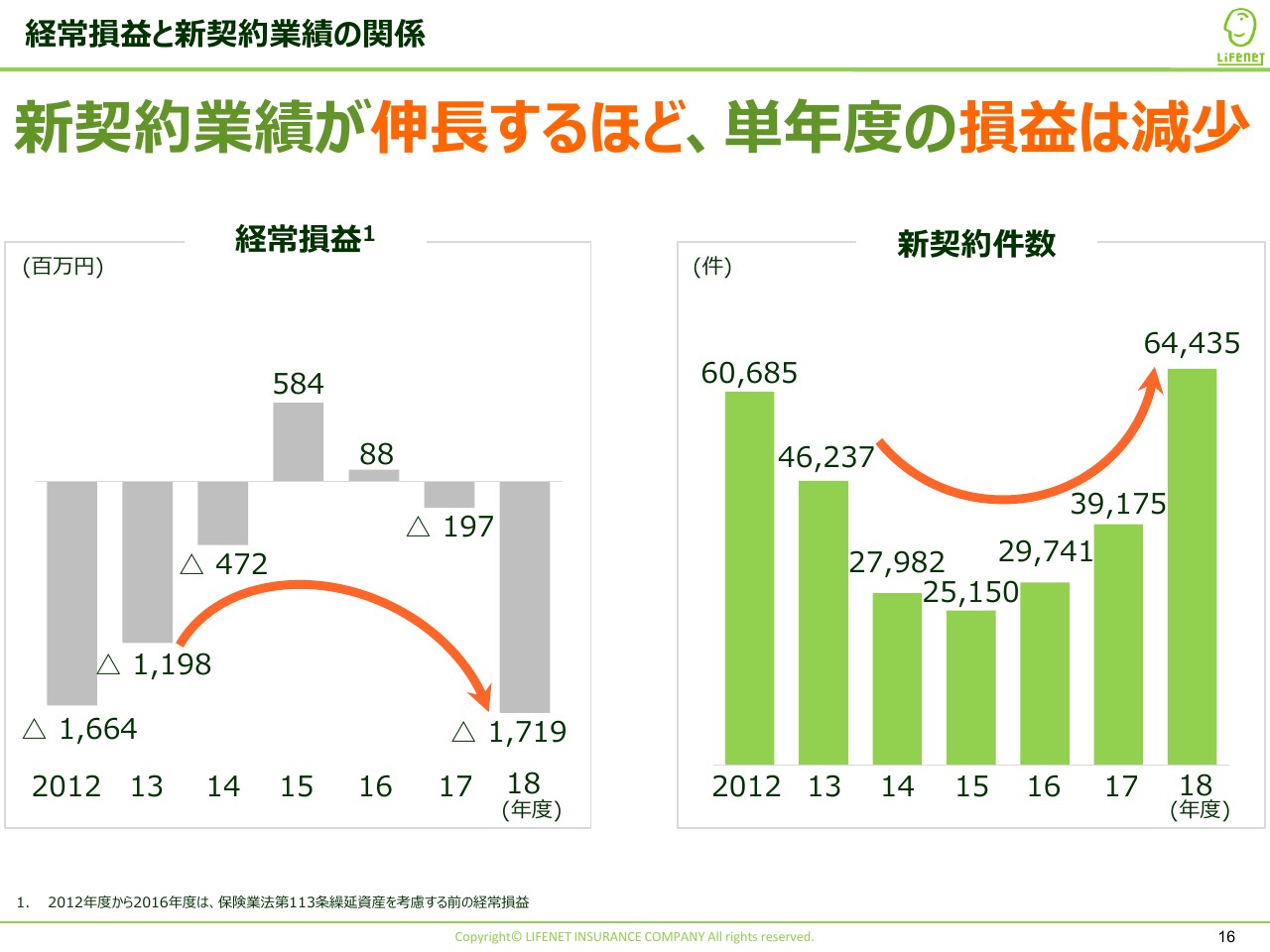

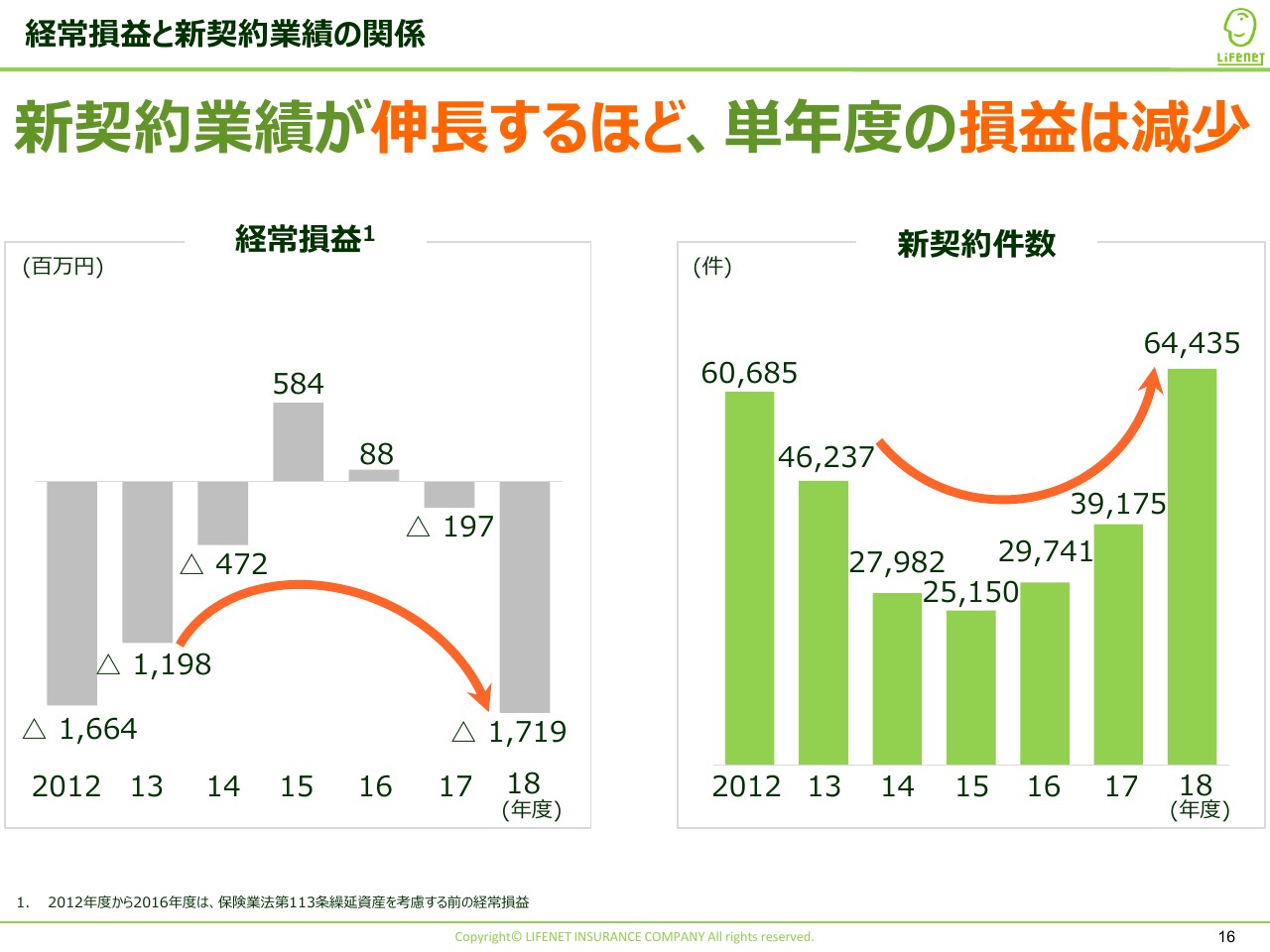

経常損益と新契約業績の関係

そのことを顕著に表しているのが、こちらのスライドのグラフになります。左側が損益計算書上の経常損益の推移になり、右側が新契約の件数です。左側のグラフを見ていただくと、最も経常損益が出ていたのが2015年度になりますが、右側の新契約を見ると、2015年度は上場以降、新契約件数が最も少なかった年度です。

一方で、昨年度(2018年度)が過去最高の新契約件数で、6万4,000件ほどご契約いただきましたが、2018年度は経常損益がマイナス17億円となっています。このように、獲得と損益が逆に動くのが1つの特徴です。

同業他社のお話になりますが、かんぽ生命さんが営業を停止したことによって第2四半期は増益になったというメディア記事が出ていましたが、生命保険会計は基本的にそのようなもので、新契約業績が鈍化すると、会計上の利益が上がる会計構造になっていることをご理解いただければと思います。

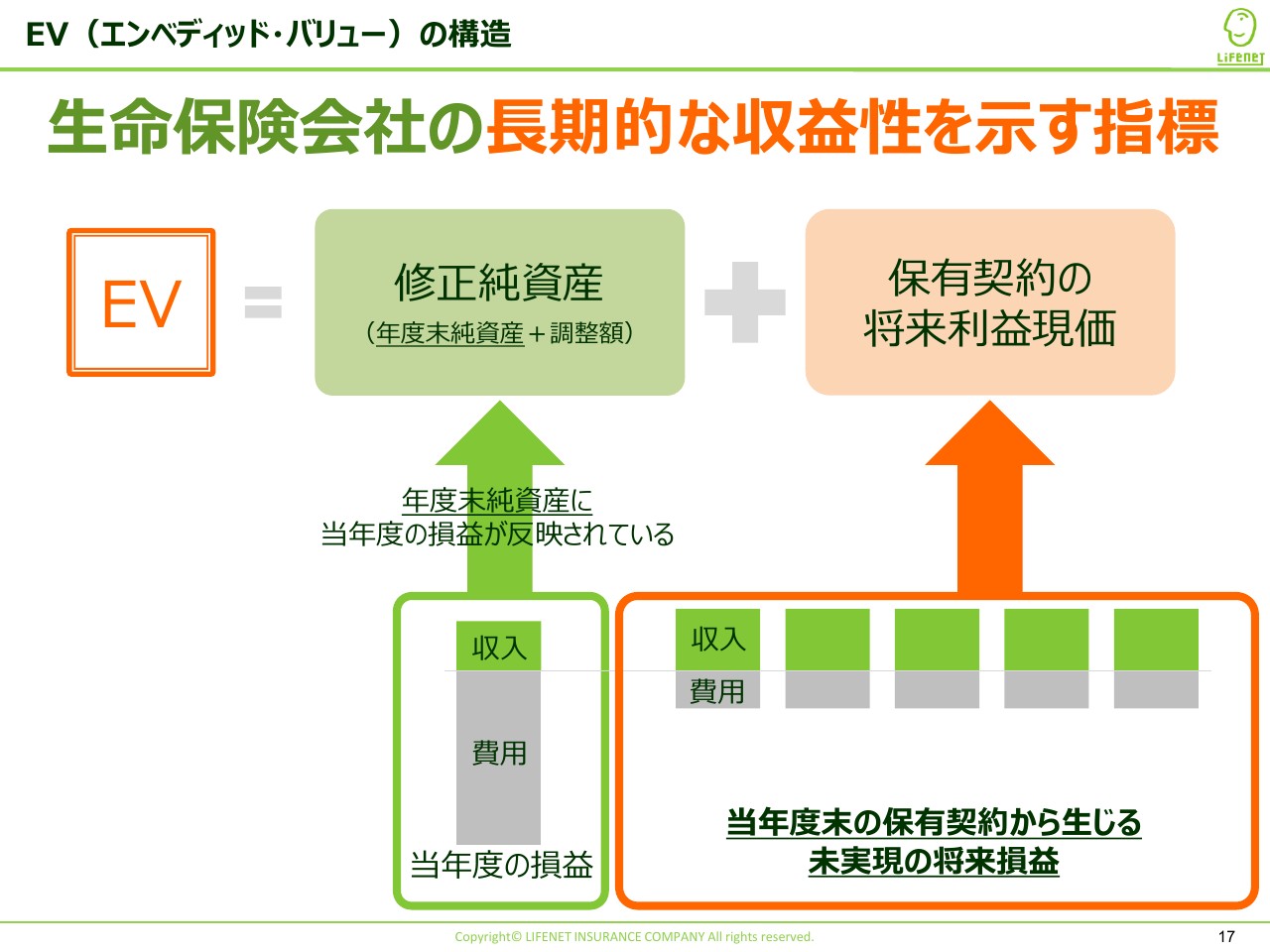

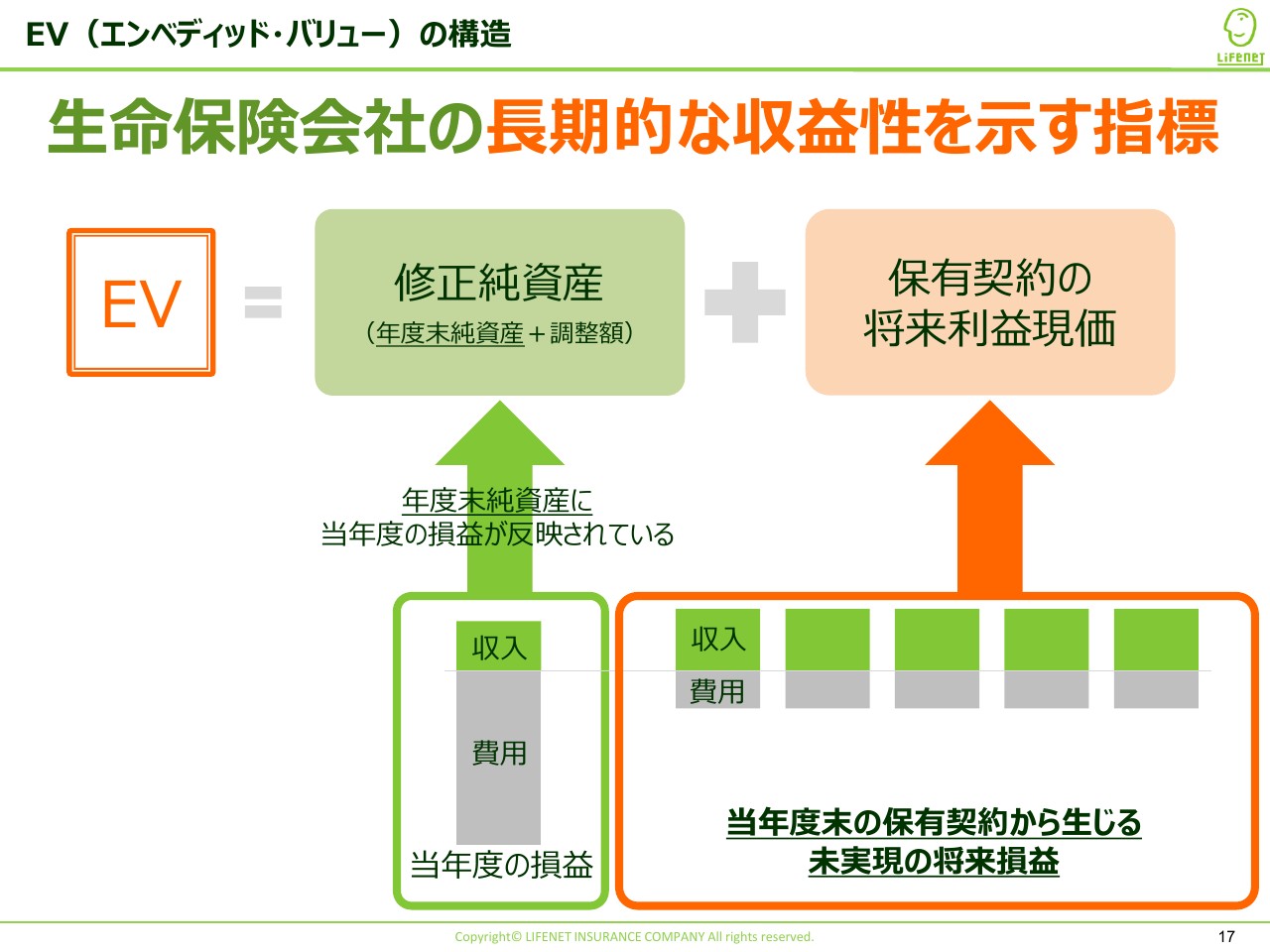

EV(エンベディッド・バリュー)の構造

このように損益計算書だけを見ても当社の実態をご理解いただくのはなかなか難しいため、生命保険会社の長期的な収益性を示すEV(エンベディッド・バリュー)という指標を開示しています。

これは他社も開示しているものですが、EVがどういうものかと言いますと、純資産に近い修正純資産と、現在お預かりしている保有契約の将来利益現価を足し合わせたものです。

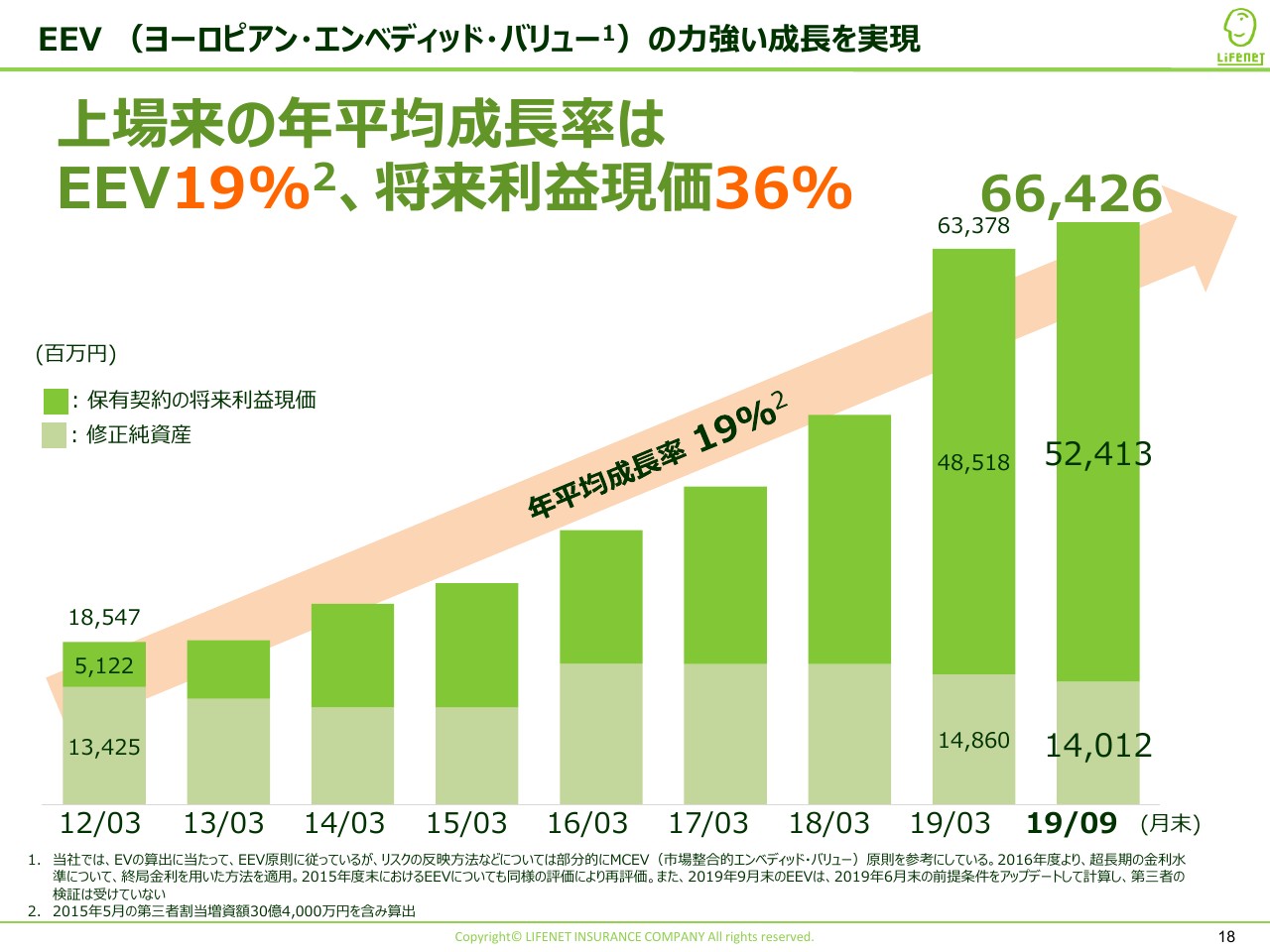

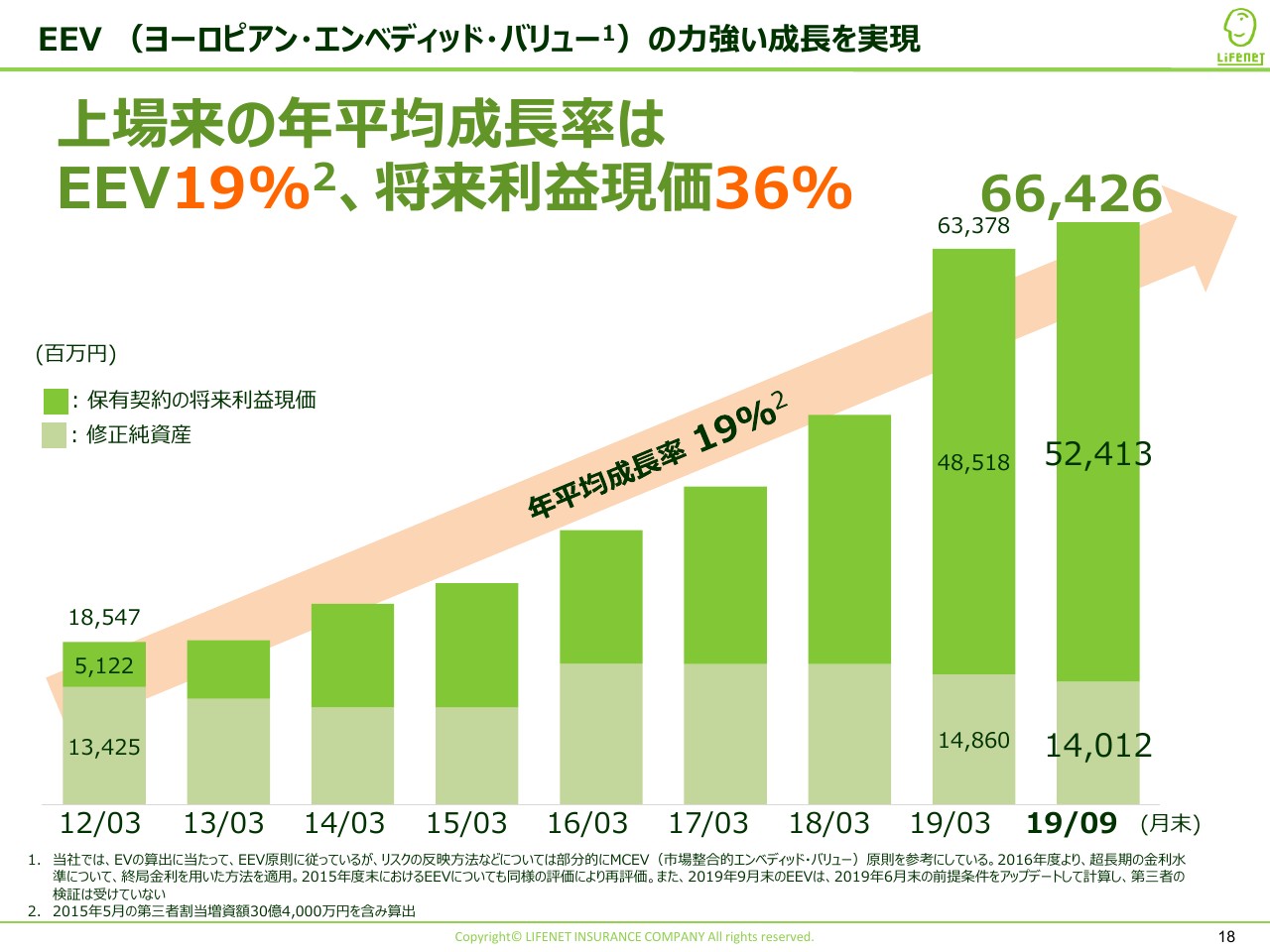

EEV (ヨーロピアン・エンベディッド・バリュー)の力強い成長を実現

当社の場合は、33万件の保有契約から将来どれぐらいの利益が生まれるかを算出して、現在価値に割り引いたものになります。まだ未実現ではあるものの、保有契約から生じる将来損益がこれぐらいあります、というものをお示しするものです。

当社の長期的な収益性の実態をご理解いただくため、このEEVの成長性をアピールしていきたいと考えています。

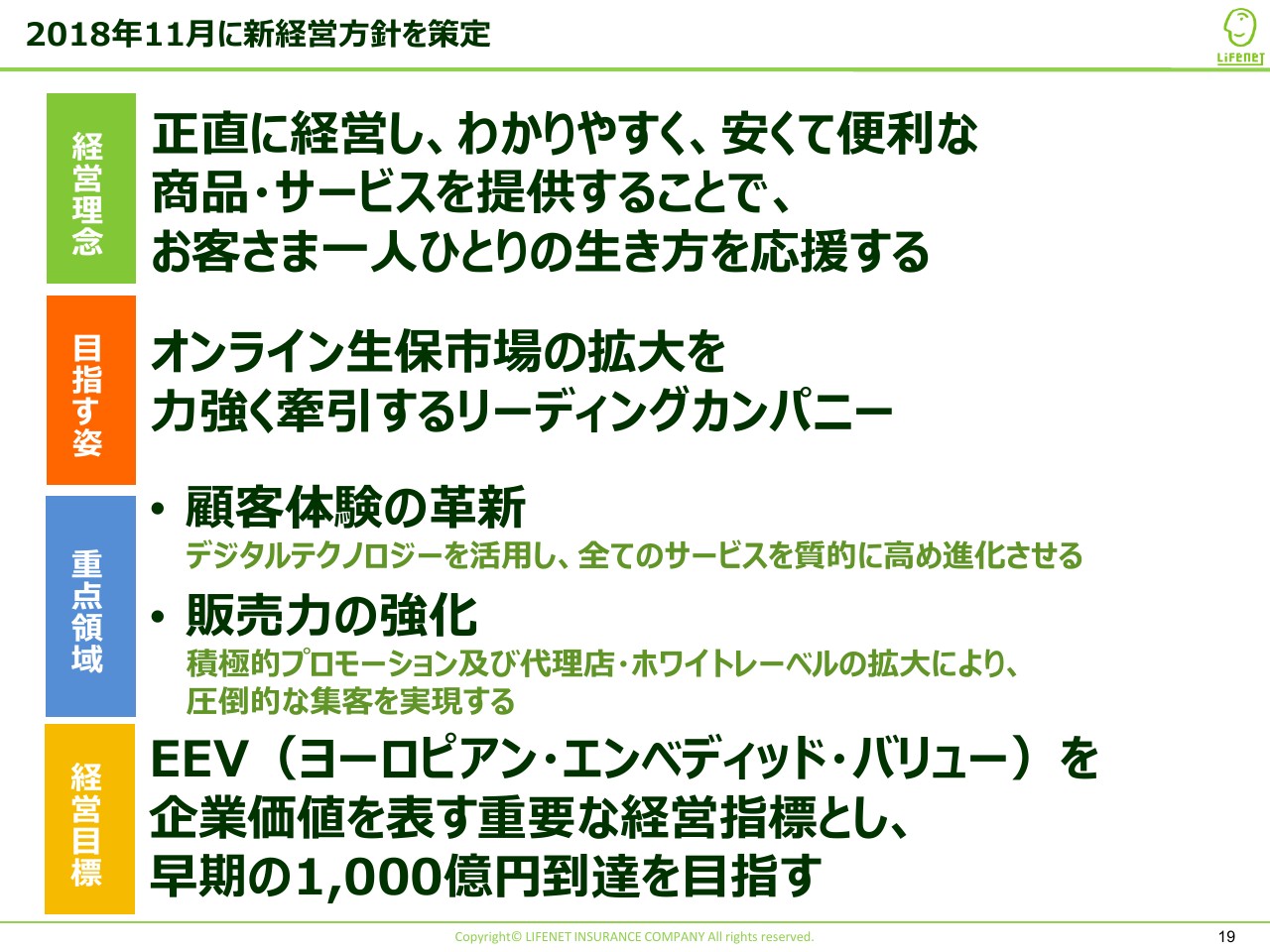

2018年11月に新経営方針を策定

昨年11月に、新たな経営方針を策定しました。1つ目の「経営理念」は、これまで掲げていたものと大きくは変えていません。2つ目の「目指す姿」では、新たに「オンライン生保市場の拡大を力強く牽引するリーディングカンパニー」と掲げております。

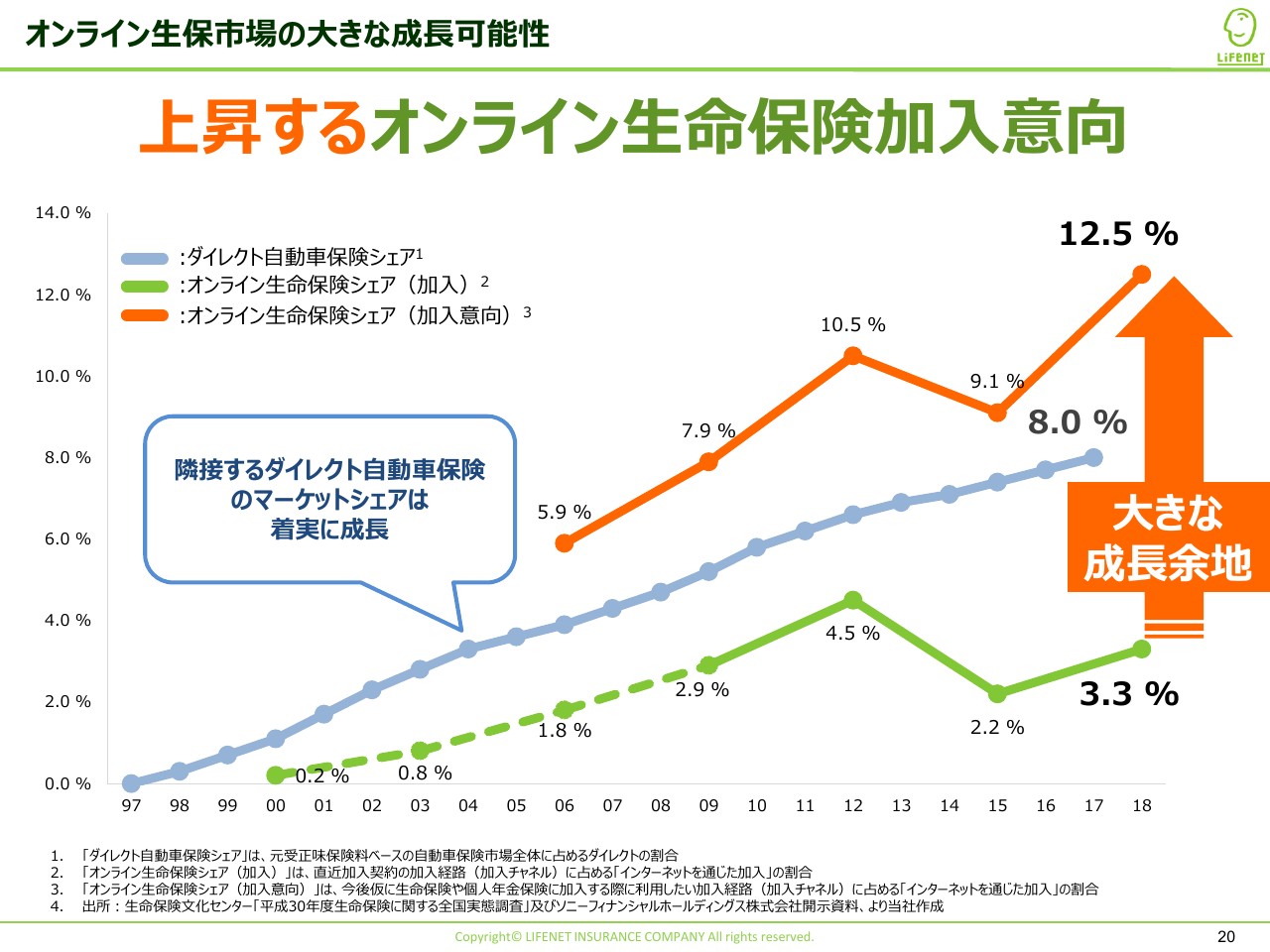

現在、オンライン生保の市場は、生命保険業界の全体新契約数である約1,500万件のうちの数パーセント程度の規模だと言われています。オンライン生保市場は徐々に拡大しているものの、当社がしっかりと力強く牽引することで、市場を広げるところにもチャレンジしていきたいというところが、経営方針に込めた思いです。

スライドの一番下の「経営目標」のところですが、先ほどお見せした664億円規模のEEVを、早期に1,000億円に到達させることを経営目標としております。

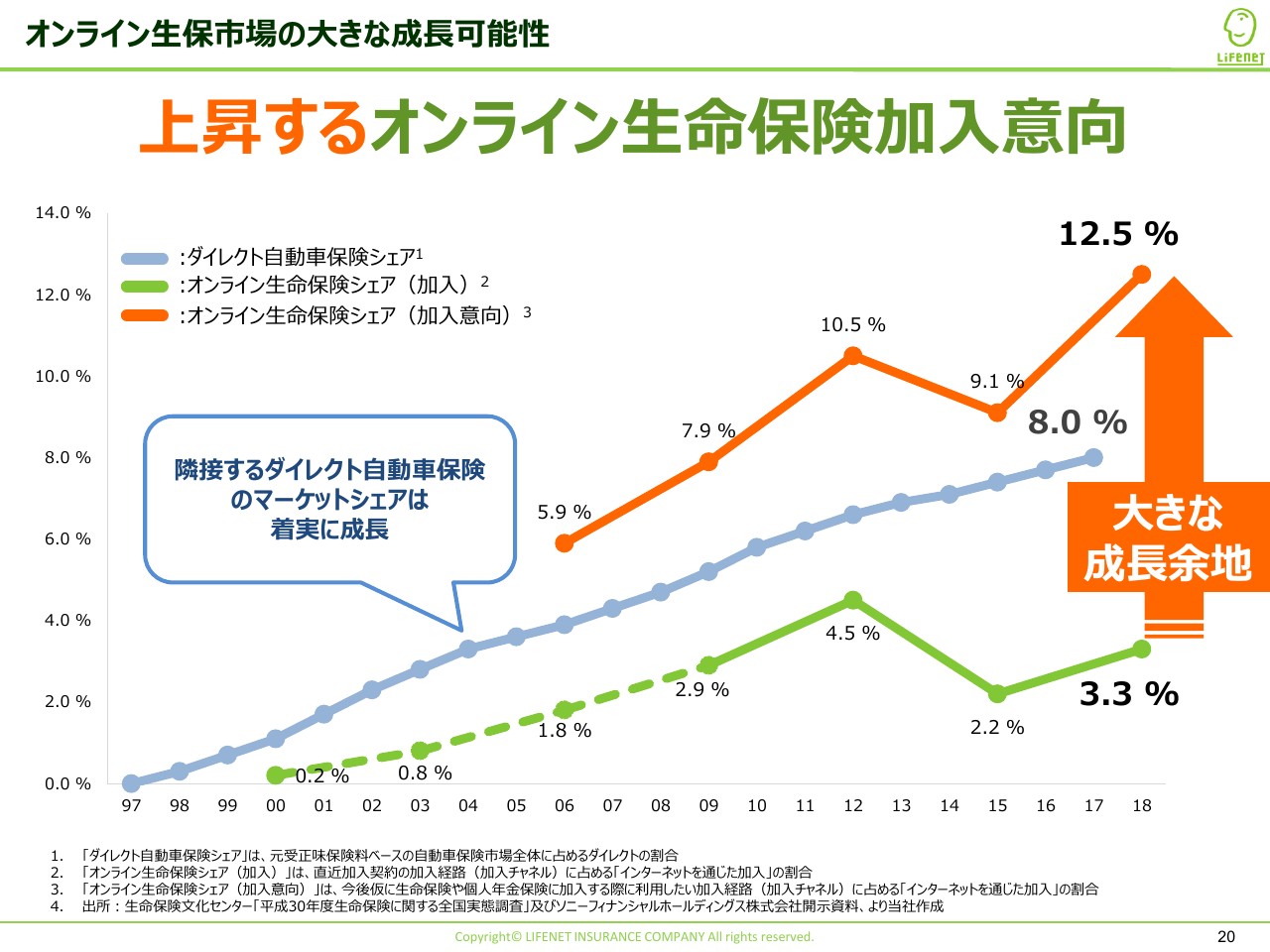

オンライン生保市場の大きな成長可能性

オンライン生保市場の大きな成長可能性についてです。グラフに何本か線がありますが、緑色の線がインターネット経由で生命保険に加入した方の割合で、アンケート上は約3パーセントいらっしゃいます。

オレンジ色の線は、「今後、生命保険に入るとしたら、インターネットを使って生命保険に加入してもよい」とおっしゃっている方の割合で、2018年時点で12.5パーセントいらっしゃいます。同じアンケートの中での回答ですので、単純にここのギャップが成長余地になるのではないかと、当社では考えています。

青色の線は、隣接するダイレクト自動車保険です。自動車保険は損害保険ですが、自動車保険はオンラインチャネルが1割まで成長してきていますので、少なくともオンライン生保も、そこまではいけるのではないかと考えています。

最後になりますが、今お話ししたようなかたちで、生命保険について新しい価値をしっかり提供し続けられるように、ライフネット生命としてがんばっていきたいと思っています。みなさまも株主として、契約者として、ご支援いただけると大変うれしいと思います。

以上となります。どうもありがとうございました。

坂本慎太郎氏より質問

叶内文子(以下、叶内):ご説明ありがとうございました。それでは、ここから質疑応答に移らせていただきます。まずは坂本さんから、今のプレゼンをお聞きになって、機関投資家であればどのようなところが気になりますか?

坂本慎太郎氏(以下、坂本):ありがとうございました。まず、みなさまは財務の分析等をされていても、保険の会計は非常に難しいと思うのではないでしょうか? ログミーファイナンス主催のほかのセミナーでも、ペット系の保険会社に登壇いただきましたが、やはり難しいとの話になりました。しかし、今回、近藤さんにお話をいただいた15ページの図が非常にわかりやすいです。

現行の会計の収益構造ですが、最初に費用がかかってしまうとのことでした。(契約を)獲得するために、広告などいろいろな費用がかかってしまうものを一括計上して、そのあとに保険料を頂戴して取り返していくかたちになります。

そして16ページを見ていただくとわかるのですが、たくさん契約を獲得するのはすごくいいことなのですが、赤字になってしまうということでした。経常損益が赤字になってしまうということで、「ずっと赤字じゃないか」と言う方もいるのですが、会社の評価としては、このように成長している保険系の会社は、新規契約の数、金額で見ていくのが基本的な見方ではないかなと思っています。

また、17ページのEVについても、いろいろな要素がある部分なのですが、非常にわかりやすい説明でした。おそらく、ほかの大手保険会社の決算書を見るときも、EVの記載が出た瞬間に訳がわからなくなる方もいると思います。

叶内:これは難しくて、わからないですよね。

坂本:そうなんです。スライドの修正純資産のところですが、ほかの会社はその部分に株式などが入っているため、相場がよくなるとその部分もよくなる会社もかなりあります。ライフネット生命の場合は、保険の契約が増えてくると、保有契約の将来利益現価が厚くなってくるということです。

叶内:究極の積み上げ型ビジネスなわけですか?

坂本:そうですね、積み上げ型ビジネスです。また、生命保険の期間が長いですね。実は、ここで商品の話もしようと思ったのですが、僕も生保に在籍していたことがあるため、消費者側からと運用側からの視点は持っているため詳しいのですが、実はライフネット生命に加入しています。

死亡保険については、先ほどのお話でもあったように経費がかかるのですが、その部分をライフネット生命では開示されています。ここが、大手保険会社は高いわけです。

ですので、ライフネット生命はその部分をネットを使ったりして圧縮することによって、安い保険をみなさまに提供していますよね。

定期死亡保険という保険があり、(被保険者が)死亡したら家族にお金が入るのですが、僕はベースとしてその保険に入っています。これに関しては公平な目で話したいのですが、サラリーマンの方のなかには、会社の団体の死亡保険がある方がいらっしゃって、それは安いです。

ただし、それは転職すると終わってしまうため、ある程度の年齢になってから転職してしまうのであれば、実は若いときからコツコツと費用の安い保険を掛けていたほうがよかったといったことも起こります。

そこで僕は、期間が30年の死亡保険に入っておこうと考えて、30歳ぐらいでライフネット生命に入って、今も継続しています。やはり死亡保険を考えるうえでは、長い間支払うわけですから、経費がどれぐらい掛かっているのかは非常に大事だと思っています。

ライフネット生命は、非常にコストを削減して、契約者に優しい保険を運用されているということで見所はいろいろあります。やはり、契約数が増えたのに赤字が増えるのはおかしいというわけではなく、これは会計上のものであるというところです。

それでは、会場のみなさまからいただいた質問を紹介していきたいと思います。

質疑応答:テレビCMの効果について

坂本:おそらく、ライフネット生命でも力を入れていて、近藤さんのご管掌の部分だと思いますが、CMに関する質問がきています。「テレビCMの効果がやはり高いのでしょうか?」との質問がきています。

また、関東キー局ではCM露出はかなりあると思いますが、関東以外の広告戦略についてもお話しいただきたいと思います。

近藤:先ほどからご説明していますとおり、当社では営業職員を置いていません。その分、人件費が掛からないのがメリットなのですが、どうやってお客さまにアプローチするかというと、広告宣伝をフックにしてお客さまにアプローチしています。現時点では、広告宣伝費のなかでも、とくにテレビCMに占める割合が非常に大きく、昨今はテレビ離れと言われていますが、広告媒体としてのテレビCMの効果は現在も高いと考えています。

みなさまもお手元にお持ちのスマートフォンのおかげで、最近はテレビを見ているときにCMが流れるとすぐに検索していただけることが大きな理由です。

テレビCMを流すと、当社のWebサイトを来訪いただくお客さまの数が跳ね上がることが、データ検証からもわかっています。そのため、テレビCM1本1本の費用対効果を見極め、効率的にテレビCMを投下するようにしています。

叶内:関連して、「YouTubeの広告も出していますか?」という質問をいただいています。

近藤:直近はオンラインメディアも広告宣伝媒体として存在感が出てきており、オフライン広告とオンライン広告の配分と言いますか、アロケーションを考えながら取り組んでいます。

特にここ1~2年はオンライン広告の配分も増やしており、YouTube動画などにもトライしています。どの媒体に広告を出すのが最も効率よくお客さまにアプローチできるのかというところが、当社のビジネス上でとても大事な部分になります。

質疑応答:他社のEVと比較したときの特徴について

坂本:さきほどEVのお話をしたのですが、「ライフネット生命のEVを他社と比較したときに、どのような特徴がありますか?」という質問が来ています。

近藤:先ほどもご説明しましたとおり、EVの上場来の推移としては、年平均成長率で2割ぐらいずつ成長しています。

この成長力が、当社にとっての大きな特徴になります。EVは保有契約が増えると増えてくるものですので、すでに規模の大きな保険会社では、保有契約の大きな伸びは難しいかもしれません。一方、当社はまだ保有契約が30万件強ですので、保有契約を積み上げていくことでEVを伸ばしていくことができる環境にあると考えています。

もう1つは、先ほど坂本さんからもお話があったのですが、EVは基本的には将来利益を現在価値に割り引いているものになりますので、金利が動くとEVの数値も動きます。

ただし、当社は保障性商品のみの取り扱いということもあり、金利や株価等の変動の影響を受けにくい商品ラインナップと資産運用をしていることから、金利が動いても相対的にEVが大きく動くことがありません。つまり、金利変動における安定感・耐性があるのも大きな特徴です。

質疑応答:PERに変わる指標について

坂本:追加の質問ですが、「個人投資家はPERを見て判断される方も多いですが、赤字だとPERが出ません。それに変わる目安はありますか?」とのことです。やはりEVでしょうか?

近藤: EVのなかに「新契約価値」というものがありまして、今年度に獲得した新たな契約からどれぐらい利益が生まれるのかという指標として開示していますが、それが、PERの「利益」の部分に近いところはあります。

ただし、新契約価値の場合は、獲得した新契約における「将来の利益」まで取り込んでしまっているため、PERと同じくマルチプル法で換算すると少し異なってしまう可能性がありますが、そのあたりを見ていただくのもよいと思います。

質疑応答:資産運用のポートフォリオについて

坂本:そうですね、非常にわかりやすいご説明をありがとうございました。次の質問は、「資産運用のポートフォリオを教えてください」とのことです。

近藤:資産運用については、当社の規模や商品ラインナップを考えると大きなリスクを取るフェーズではないと考えており、割と手堅く取り組んでいます。

今、EVは600億円ほどですが、総資産は400億円ぐらいありまして、主に高格付けの公社債を中心に投資しています。ただし、規模が大きくなるにつれて、債券だけの投資では利率が予定利率を賄えないことになりますので、外債であったり、投資信託を買ったりといったかたちで多様化しています。

多様化していくと、どうしてもリスクが増えて、マーケットの状況によっては大きな損が出ることも考えられますので、リターンも少ないですが、まずはリスクをあまり取らない方針で進めているのが現状です。

坂本:金利についてのお話になりますが、僕も運用セクションにいましたので、金利が上昇すると生保は厳しいのではないかということで、いつもシミュレーションさせられていました。

僕が思うに、金利が上がってしまった場合は、一旦ポートフォリオで若干の損は出るかもしれないのですが、金利が上がることによってよい商品を提供できますので、新しく入ってくれる人が増えるというのが、生保の基本的なかたちなのかなと思います。そのあたりはいかがでしょうか?

近藤:基本的なところは、坂本さんのご説明のとおりだと思っています。当社の場合は保障性に特化していますが、貯蓄性の商品は金利の上下に影響を受けやすい特性があります。当社では保障性で掛け捨ての商品しか提供していないため、もしお客さまに保険事故がなければお金を返すことのない商品ですので、貯蓄性の商品を展開されている会社に比べると、金利感応度も限定的なのではないかと考えています。

質疑応答:他社の解約失効率について

坂本:次の質問です。「2018年度の解約失効率が6.6パーセントですが、同業のネット生保、対面生保の解約失効率はどれくらいでしょうか?」とのことです。

近藤:解約失効率については、開業以来、6パーセント台で推移していましたが、直近は7パーセント台とやや悪化傾向にあります。当社の場合、新しい契約、つまり契約1年目の方の解約が多く、新しい契約のボリュームが増えてくると、解約失効率も少し上がります。

他社との比較についてですが、他社の解約失効率はさまざまです。例えば、大手生保で営業職員の方がいらっしゃる会社は、4パーセントから5パーセントくらいで推移しているところもあります。一方で、10パーセントほどの会社もあります。

当社の場合は、解約もWebサイト上で完結できてしまいますので、それを考えると現状の数字は必ずしも高い数字ではないとは思っていますが、もう少し解約失効率を下げる努力をすべく考えています。

質疑応答:資本業務提携をしているKDDIの状況について

叶内:「提携したKDDIから流入してくる客層や状況、見込みを教えてください」とのご質問をいただいています。

近藤:こちらの新契約のグラフをご覧ください。KDDI社には、2015年に資本業務提携し、筆頭株主として入っていただいているのですが、「オンラインのみの一本足打法で進めていくのが少し苦しい」と思っていた時期にKDDI社と提携させていただき、そこから回復基調になっています。

KDDI社とのビジネスについてですが、「auの生命ほけん」という保険商品をKDDI社が当社の募集代理店として販売されているのですが、その引受を当社が行っています。

ライフネット生命の知名度はまだまだ小さく、ネット調査でも認知度は4割ぐらいですが、KDDI、auブランドの知名度は本当に高く、全国津々浦々の方が知っています。そこで、当社のブランドではできないような補完関係が築けるのではないかということで一緒にビジネスを展開しています。

KDDI経由のお客さまと、当社に直接ご契約されるお客さまとでは、お客さまの層に明確な違いがあります。やはりKDDI経由のお客さま層は、よりマス層に近い傾向があり、そういったお客さま層へアプローチできていることが大きな特徴です。

叶内:ターゲットについてのご質問もいただいていましたが、今は割と若い方に偏っていますよね? 今後は年齢を広げていくようなお考えですか?

近藤:このスライドのとおり、約8割が20代から40代の方で、若い方を中心に支持されています。一方で、開業から10年が経過し、お客さまの層も徐々に広がってきています。5年前、6年前ぐらいは20代から30代が中心を占めていましたが、今は40代、そして50代のお客さまも増えてきています。

当社の場合はスマートフォンからの申し込みが非常に多いのですが、60代の方でもスマートフォンから保険に加入される方が増えていますので、時間の経過や、インターネットデバイスへの利用環境の変化によって、自然と広がっていく部分もあると思っています。

ただし、当社としては、生命保険に初めて加入される若年層のプライオリティを高くしていきたいという思いもありますので、そのプライオリティは保ちつつ、お客さまの層が広がっていくことは悪いことではないと考えています。

坂本:収益が気になる方が多いようで、「黒字になるのは何年後ぐらいの予定ですか?」という質問が来ています。

近藤:黒字化については、新契約業績のペースがどうなるかが大きく影響してきます。新契約が多くても保有契約が多ければ、黒字になってくるのかなと考えています。

直近の第2四半期の決算数値をもとに単純に説明しますと、まず、トップラインが70億円ぐらいあります。その70億円のうち、営業費用、つまり契約獲得に使う費用として、半期で30億円ぐらいを投資しています。

現在、赤字の金額が半期で10億円くらいです。70億円のうち、30億円を費用として使っているなかで10億円の赤字が出ているため、単純に営業費用を30億円から20億円に減らせば、損益はトントンになります。

営業費用はほとんどが広告宣伝費ですので、当社がコントロールできる費用だと言えます。もし、損益をトントンにするため、営業費用を20億円に減らしたらどうなるかと言いますと、新契約の件数が減ります。

今は1年間の会計損益よりも、新契約業績を伸ばして保有契約の規模拡大を実現することで、中長期的な高い収益性と企業価値向上を目指すことを優先として、そのような戦略を取らせていただいています。

坂本:株価の推移も、新契約が取れているとまあまあ堅調で、それが投資家の評価なのかなと僕は思っています。

近藤:もちろん、利益を(追求してほしい)とおっしゃる方もいらっしゃいます。昨年11月に発表した経営方針においてそのことを明確にしてから、少し株主の入れ替わりがあったと思っています。

そのため、現在当社に投資をしていただいている方は、ある程度将来性を見ていただけていると感じています。

質疑応答:コールセンターについて

叶内:「自動車保険と比べていただいたものがすごくわかりやすかったのですが、ネット保険だとコールセンターも重要だと思いますが、いかがでしょうか? 何か工夫などをしていますか?」とのご質問をいただいています。

自動車保険も「オンラインでも、大丈夫」といったテレビCMをよく見かけますが、生命保険でも「オンラインだと、少し不安なんだよね」といった声もあると思います。そのあたりはいかがですか?

近藤:そのようなお声をいただくこともあります。自動車保険のテレビCMでも、「ネットでも大丈夫」といった訴求をされていますよね。生命保険も同じでして、当社もコンタクトセンターがありますので、もちろん電話でご相談いただくことも可能です。

また、昨今は街中に保険ショップが非常に多く構えていますが、その保険ショップでも一部では当社商品を取り扱っていただいており、もし相談したい方がいらっしゃいましたら、保険ショップを活用いただくこともできます。

また、当社は、テレビCMでも、まずは価格面を前面に押し出す訴求が中心となっています。しかし、今後は、オンライン生保への加入が不安な方に「オンラインでも大丈夫ですよ」という安心を訴求することも必要になってくると考えています。

叶内:「サブスクリプションの先駆けだと思っていますが、どうして株式市場での評価が低いのでしょうか?」との質問をいただきました。坂本さん、いかがでしょうか?

坂本:確かに、昔からこのようなビジネスモデルでサブスクリプションの先駆けではあると思います。しかし、(ライフネット生命だけでなく)評価の仕方が定まっていない銘柄はほかにもありますよね。

例えば、不動産系で設備を保証するような会社もそうです。そこは10年保証のため、初年度に経費を出して、10年をかけて利益を乗せていきます。

叶内:EVみたいにわかりにくいわけですね。

坂本:そうですね。利益に関する質問が多かったのですが、会社の業態によっては見るポイントが違うと理解して、新契約の獲得の状況を見て投資する方が増えてくれば、やはり評価は高まると思っています。

叶内:今日の資料では、収益構造などもよくわかりました。どうもありがとうございました。

新着ログ

「保険業」のログ