オリエントコーポレーション、経常益40%増 中期経営方針の経営目標達成にむけ取り組み加速

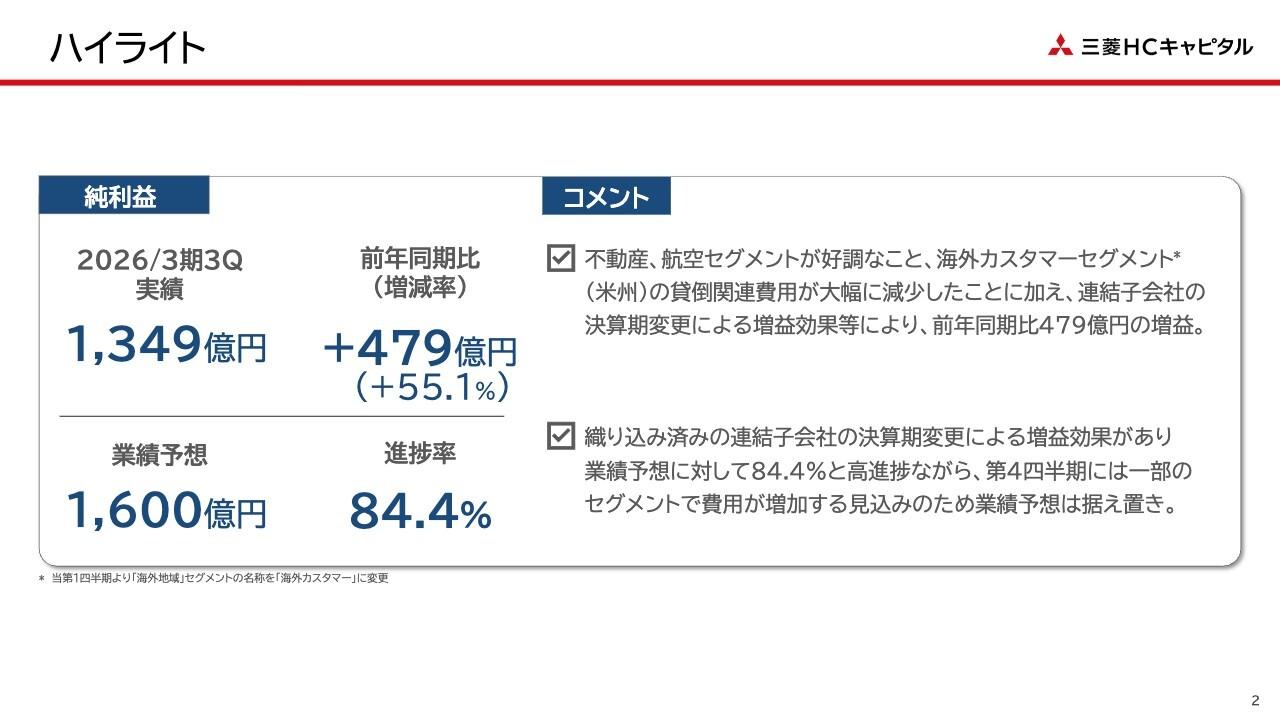

決算の概要

河野雅明氏(以下、河野):みなさまこんにちは。本日はご多用のなか、当社の決算説明会にご出席いただきまして誠にありがとうございます。本日は私から説明させていただきます。よろしくお願いいたします。

それでは、2020年3月期第2四半期決算説明会資料に基づいて進めさせていただきます。まずは2020年3月期第2四半期の決算内容について説明させていただきまして、以下、中期経営方針の経営目標達成に向けた取り組み、そして株主還元方針の順に説明させていただきます。

それでは、第2四半期決算からご説明いたします。3ページをご覧ください。今年度は3ヶ年の新中期経営方針の初年度ですが、この上半期決算はまず順調にスタートしたと考えております。

決算概要でございます。営業収益はカードショッピング、個品割賦が伸長し、1,226億円となり前年同期差プラス73億円、6パーセントの増収となりました。

営業費用は、貸倒関係費が減少したものの、一般経費が増加したことなどによりまして、前年同期差プラス27億円の1,066億円となりました。

この結果、経常利益は159億円となって前年同期差プラス45億円、40パーセントの増益となりました。

なお、当期純利益は129億円で前年同期差マイナス72億円となりましたが、これは前年同期に繰延税金資産を追加計上したこと等による影響でございます。

表の右側に通期計画を示しており、それに対する進捗率もお示ししておりますが、経常利益は64パーセントの進捗、当期純利益は62パーセントの進捗となっております。

なお、通期計画については経済環境や消費税増税後の消費動向の不透明感などを考慮して、2019年5月9日に公表した業績予想からの変更はございません。

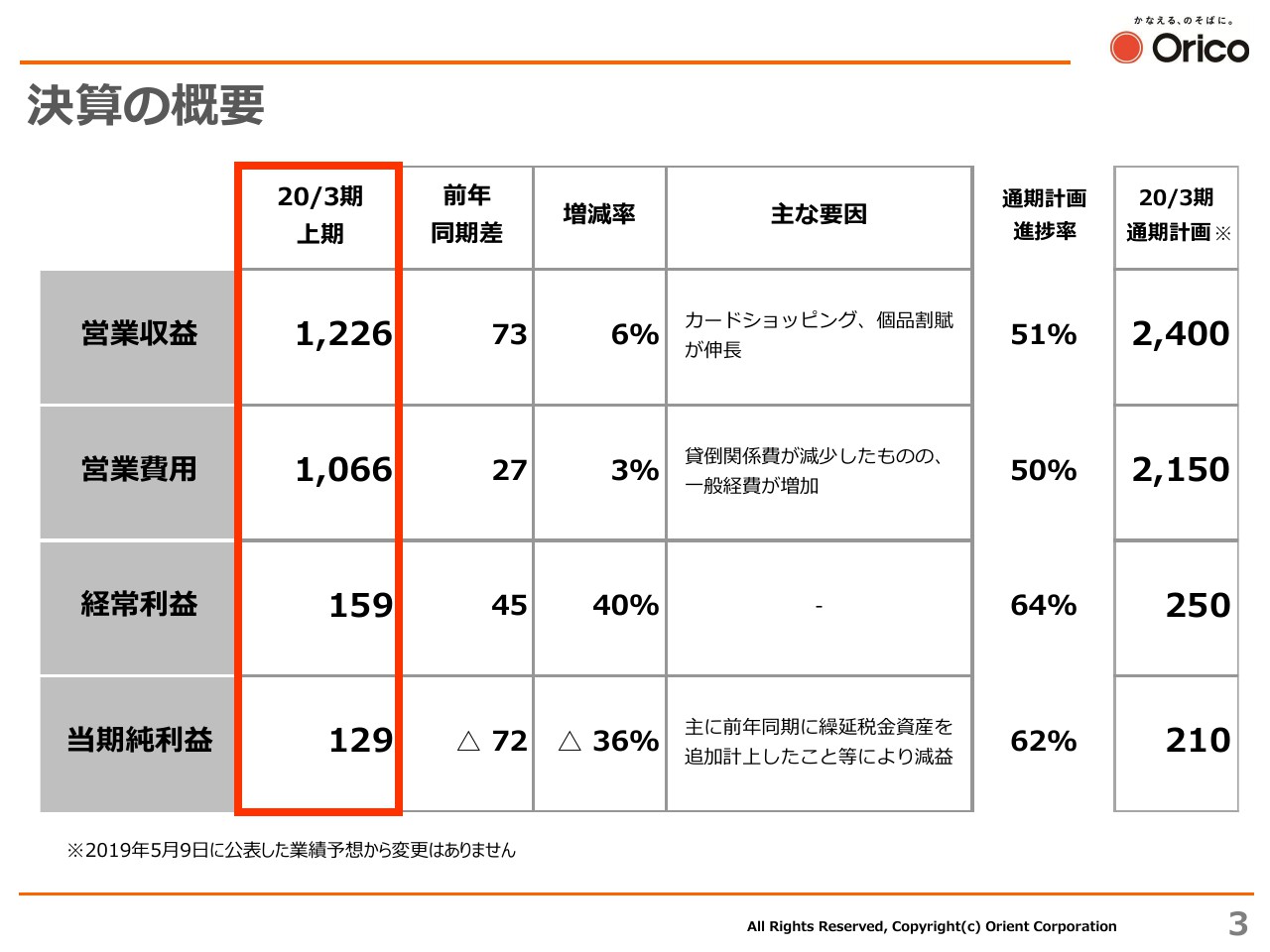

営業収益の状況

4ページをご覧ください。このページでは、営業収益の状況について、その内訳をお示ししています。

新中期経営方針では、カード・融資と決済・保証を成長事業、個品割賦と銀行保証を基幹事業と位置付けております。

成長事業では、カードショッピング、決済・保証がともに増収となり、成長事業合計で前年同期比5パーセントの増収となりました。

基幹事業では、銀行保証が保証残高の減少により減収となりましたが、個品割賦は増収となり、合計で前年同期比4パーセントの増収となっています。

右側の棒グラフで、事業別の営業収益推移を3期分お示ししておりますが、濃い青色で示したカード・融資事業と薄い青色の決済・保証事業を中心に、着実に収益が増加していることがお分かりいただけると思います。

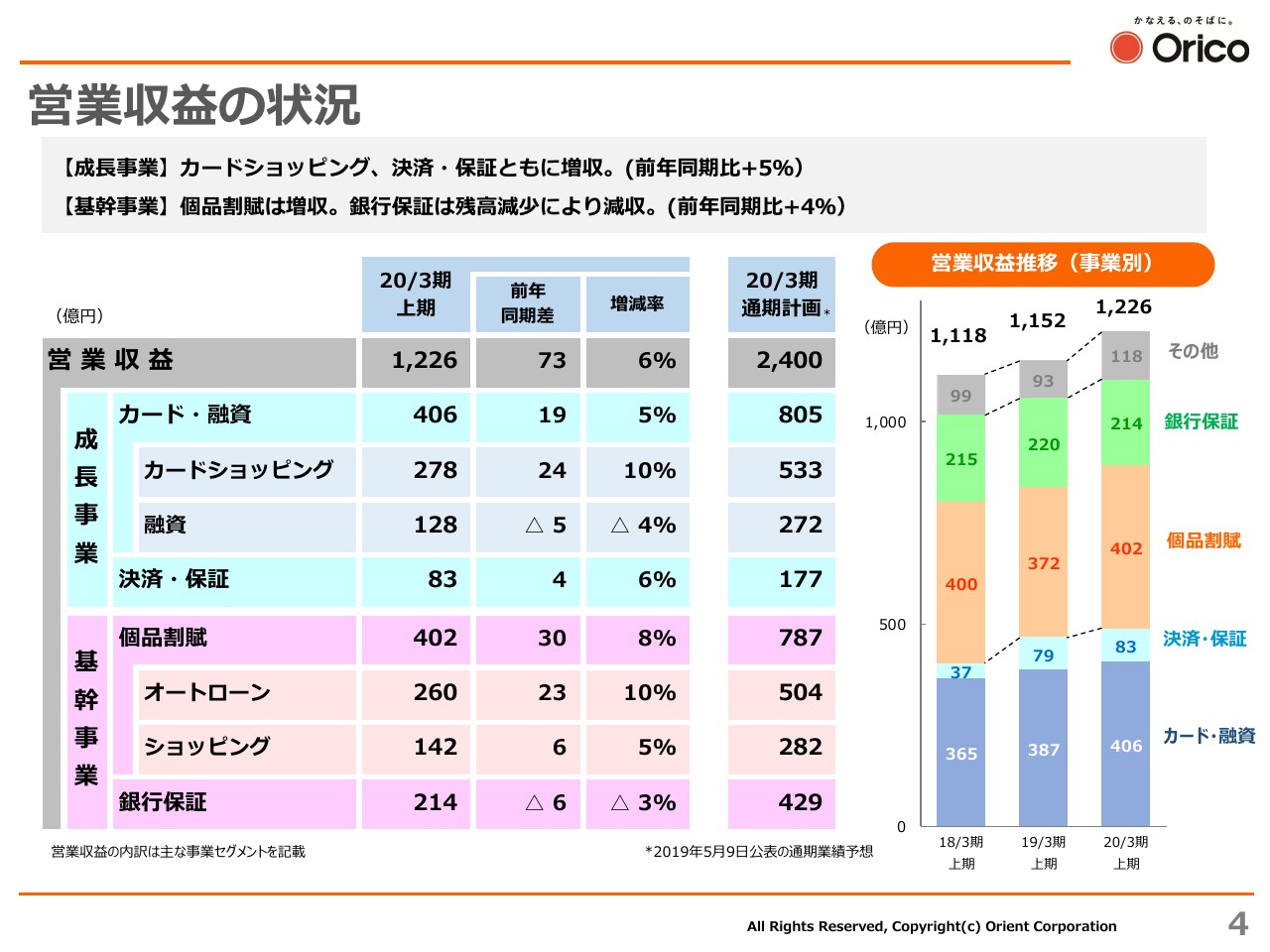

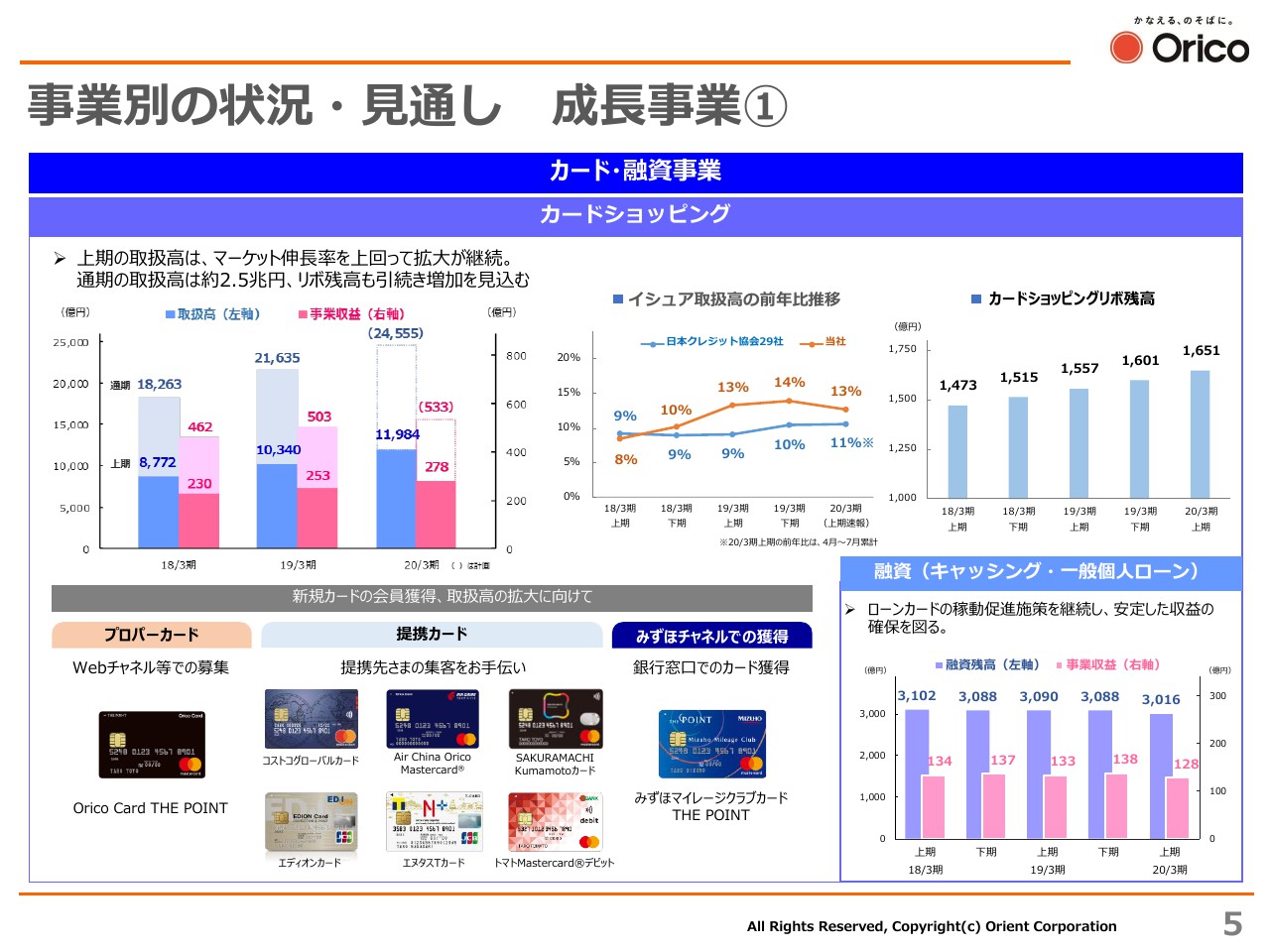

事業別の状況・見通し 成長事業①

それでは、具体的に事業別の状況と今後の見通しについて説明します。5ページをご覧ください。

まずはカード・融資事業でございます。左上のグラフは青色の棒グラフが取扱高を示し、ピンク色の棒グラフが事業収益をお示ししております。

2020年3月期上期のカードショッピング取扱高は1兆1,984億円となりました。これはプロパーカードである「Orico Card THE POINT」の会員数が順調に拡大したことや、大型提携カードの取扱いが好調に推移したことなどによるものです。

上段中央のグラフでイシュア取扱高の前年比推移を示していますが、2020年3月期上期の当社の伸び率は、マーケットを上回る13パーセントとなっています。

また、カードショッピングリボ残高について上段右側の棒グラフでお示ししておりますが、着実に増加しています。

キャッシュレス決済の普及などによるマーケットの拡大を追い風にしまして、通期で約2兆5,000億円の取扱高を目指していきます。

右下のグラフの融資事業については、当上期末の融資残高は3,016億円と減少しました。ローンカードの稼働促進施策を継続し、安定した収益の確保を目指したいと考えています。

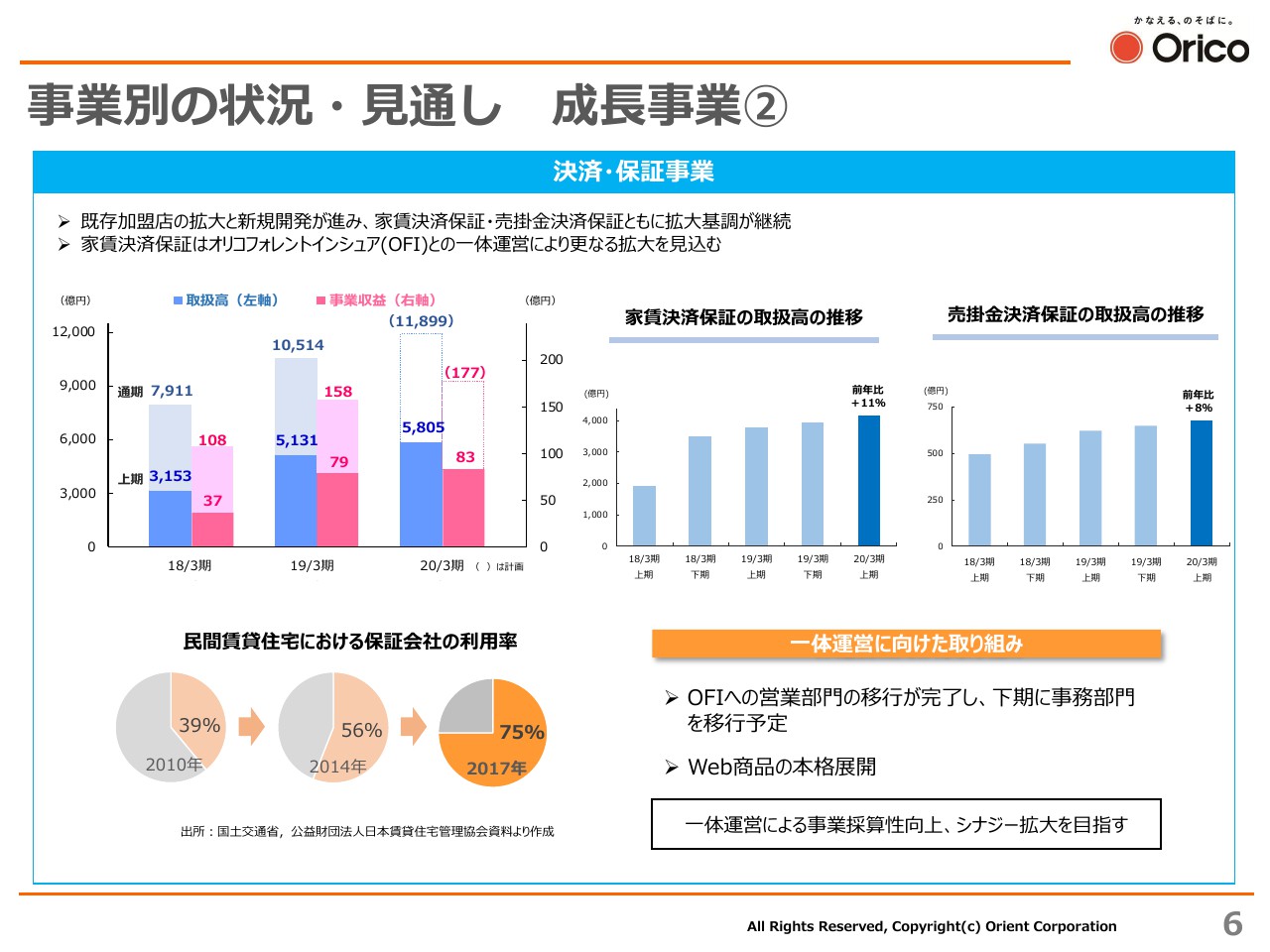

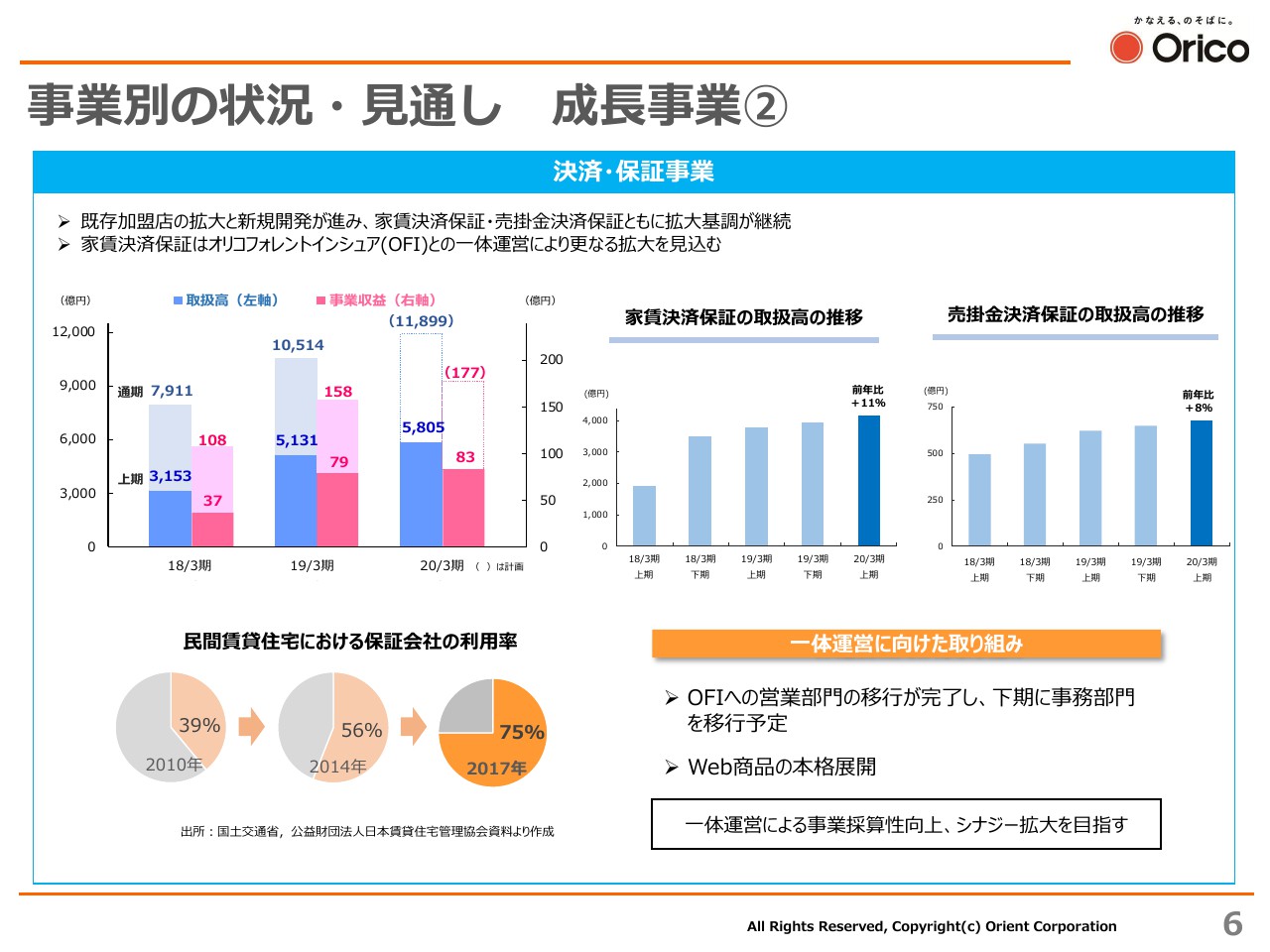

事業別の状況・見通し 成長事業②

6ページをご覧ください。決済・保証事業でございます。2020年3月期上期の取扱高は5,805億円となりました。家賃決済保証については、保証ニーズの高まりも背景にして、既存提携先への取り組み強化・新規提携先の開発などにより、取扱高は順調に拡大していまして、前年同期比でプラス11パーセントとなっています。

売掛金決済保証についても堅調に推移していまして、当上期の取扱高は、前年同期比でプラス8パーセントと伸長しています。

家賃決済保証につきましては、オリコフォレントインシュア(OFI)との一体運営に向けた取り組みを進めています。当上期にオリコフォレントインシュアへの営業部門の移行が完了いたしまして、下期には事務部門を移行させていく予定です。

また、オリコのWeb商品をオリコフォレントインシュアへ本格展開していくなど、一体運営による事業採算性向上とシナジー拡大を目指したいと考えています。

事業別の状況・見通し 基幹事業

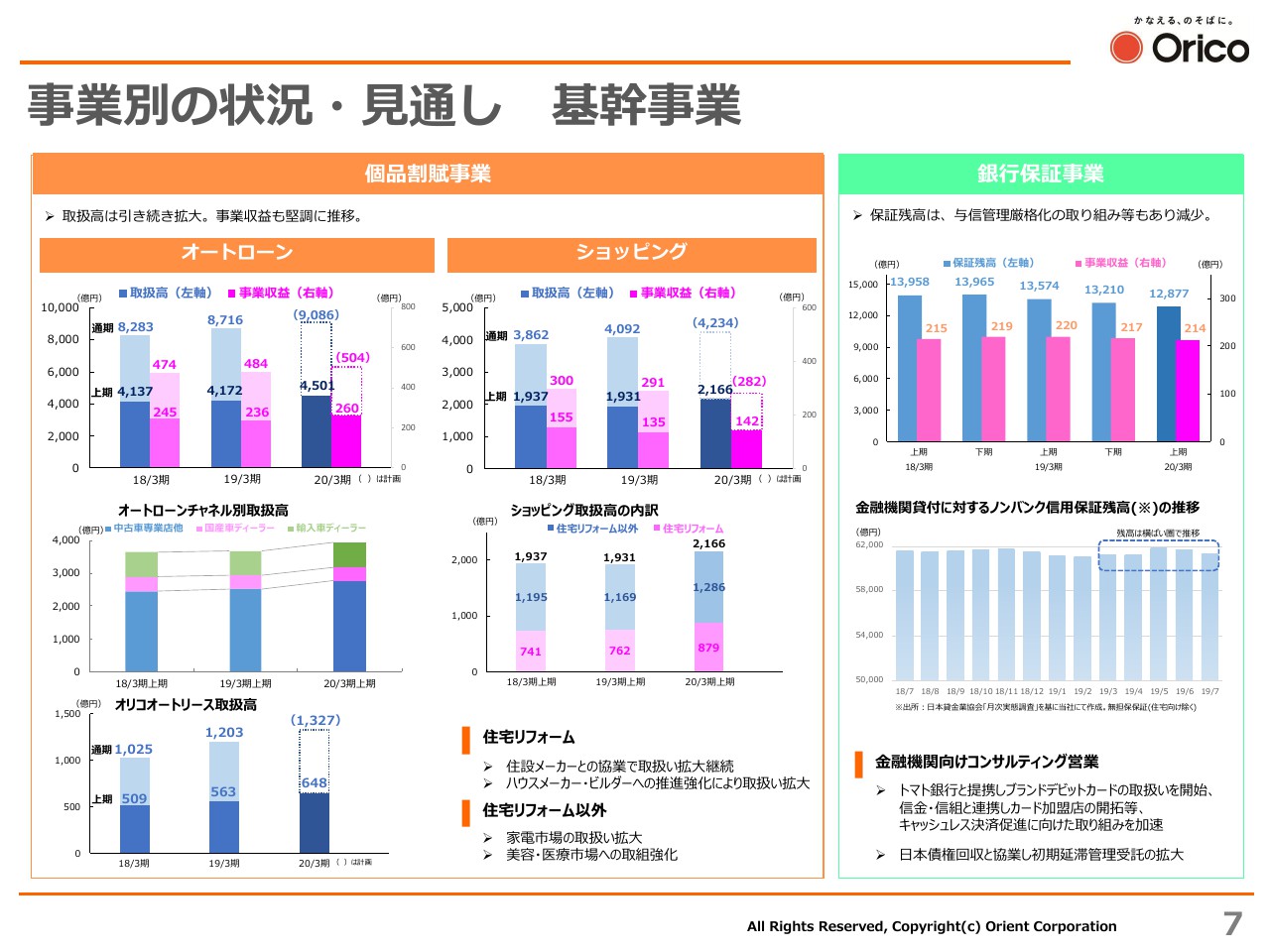

7ページをご覧ください。こちらでは基幹事業について説明します。

まずは個品割賦事業です。左上のグラフでお示ししたオートローンの2020年3月期上期の取扱高は4,501億円となりました。中古車専業店の取扱いが増加したことに加えまして、オリコオートリースやタイでの取扱いが好調に推移したことによるものであります。

また、消費増税前の駆け込み需要につきましては、とくにオートローンで顕著に出ていまして、9月単月の取扱高は前年同月比で約20パーセント増加しています。

ショッピングにつきましては、上期の取扱高は2,166億円となりました。下段のショッピング取扱高の内訳のグラフにあるとおり、主に住宅リフォームの取扱いが増加したことによるものです。

続いて、銀行保証事業です。2020年3月期上期末の保証残高は1兆2,877億円と、与信管理厳格化の取り組みなどもあって減少しました。ただし、マーケットは足許ではほぼ横ばいで推移しているため、今年度後半には残高の減少トレンドは弱まるのではないかと考えています。

資料右下にある金融機関との取り組みにつきましては、後ほどトピックスとしてご紹介したいと思います。

営業費用の状況・見通し

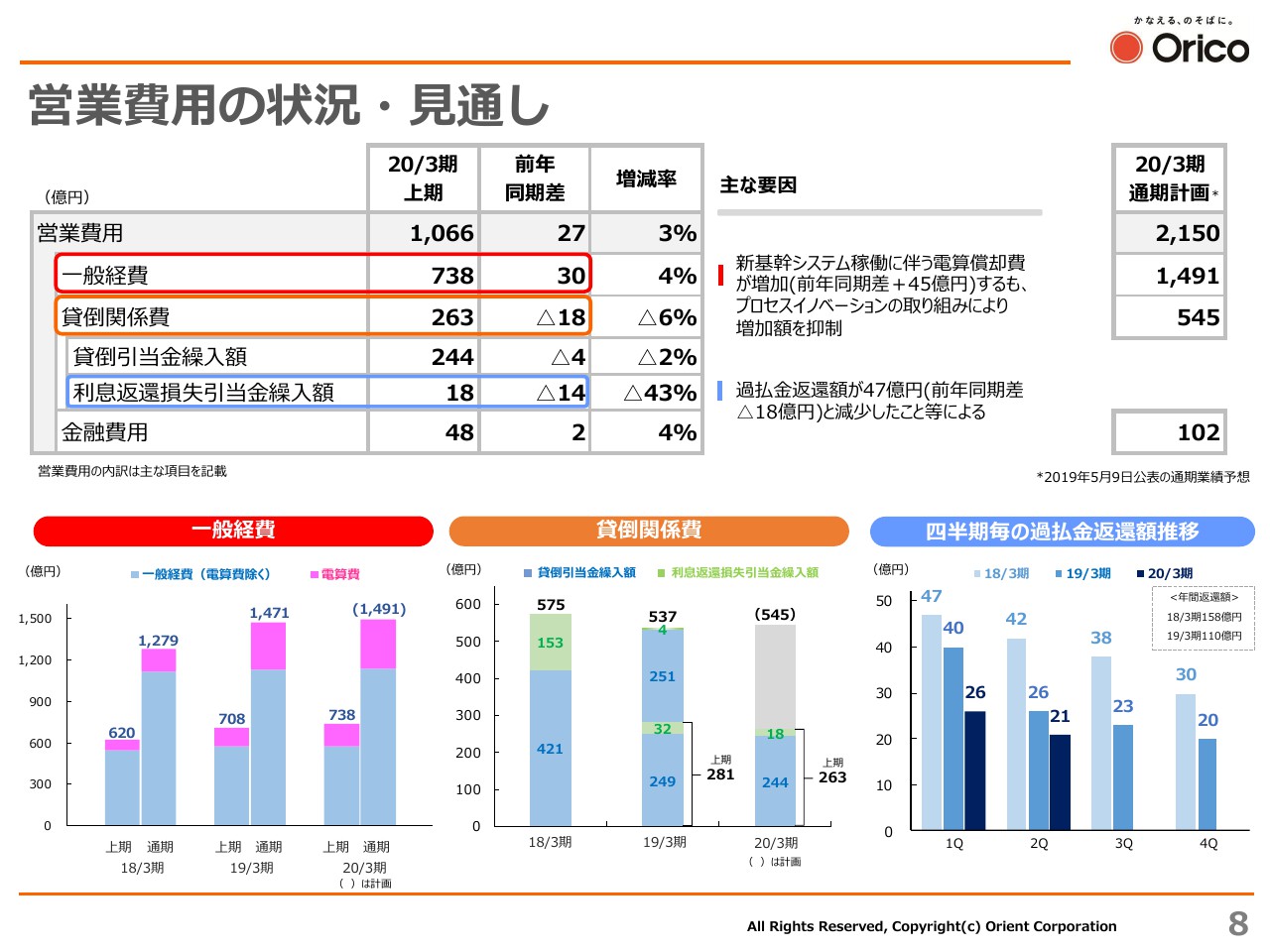

続きまして、8ページをご覧ください。営業費用の状況と見通しです。

当上期の営業費用は、前年同期差で27億円増加しました。そのうち一般経費につきましては、新基幹システムの稼動に伴う電算償却費が45億円の増加となったなかで、プロセスイノベーションの取り組みにより、一般経費全体として30億円の増加にとどめています。プロセスイノベーションの取り組みにつきましては、後ほどより詳しくご説明したいと思います。

貸倒関係費は、主に利息返還損失引当金繰入額が減少したことにより、前年同期差で18億円減少しました。

過払金返還額につきましては、右下のグラフで四半期ごとの推移をお示ししています。当上期は、第1四半期・第2四半期を合わせて47億円です。これは、前年同期から18億円の減少となっています。

経営目標の達成に向けた取り組み

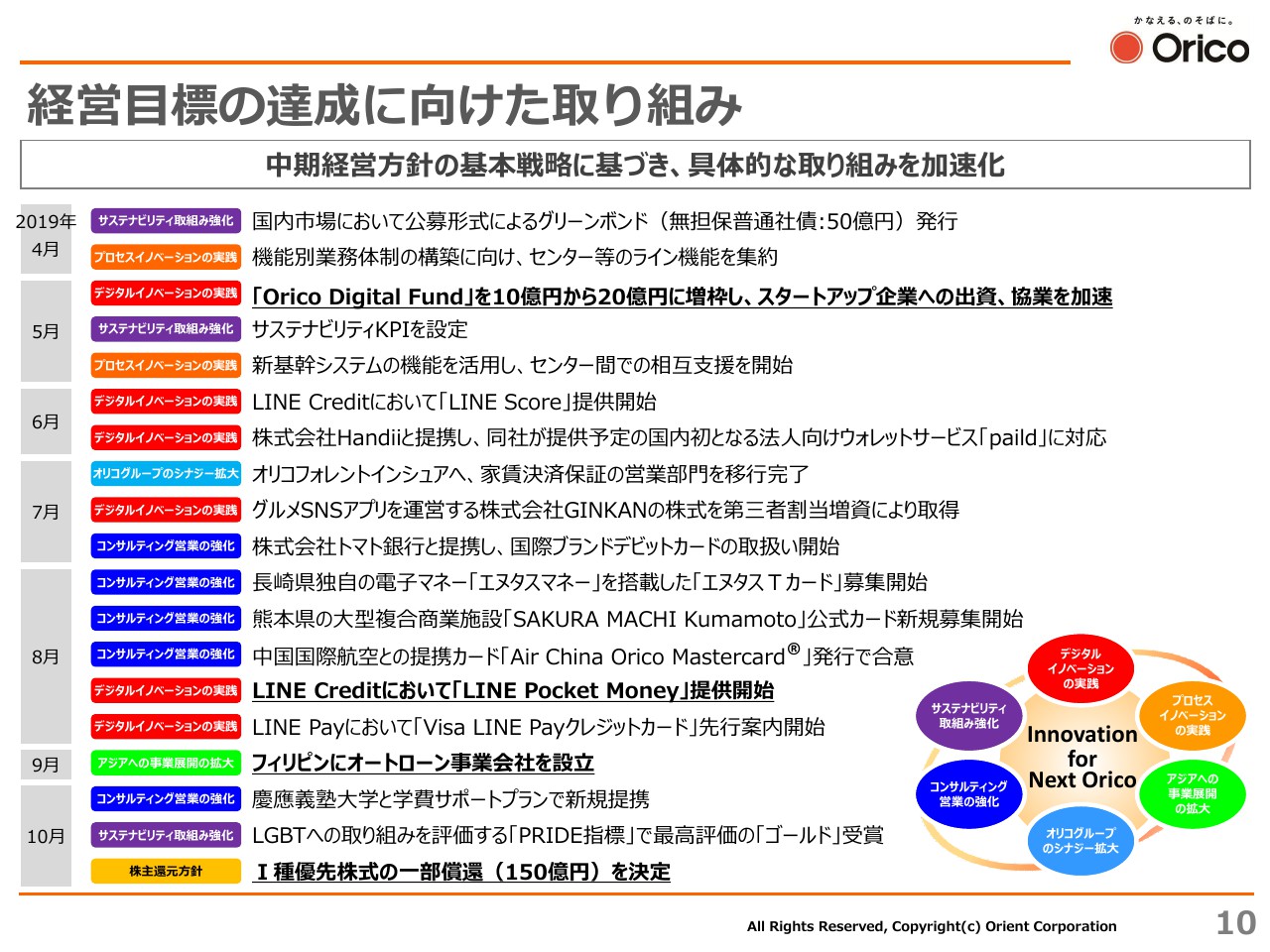

続いて、今期からスタートした中期経営方針について、この半年間の取り組みをご紹介したいと思います。10ページをご覧ください。10ページの右下に図を描かせていただいていますが、中期経営方針では「Innovation for Next Orico」を基本方針に掲げています。

記載のとおりですが、「デジタルイノベーションの実践」「プロセスイノベーションの実践」「アジアへの事業展開の拡大」「オリコグループのシナジー拡大」「コンサルティング営業の強化」「サステナビリティ取組み強化」の6つの基本戦略に基づくアプローチを徹底し、強固な収益体質の再構築と新たなビジネスモデルの創出に向け、全社一丸となって取り組みを進めているところです。

2019年4月以降の主なトピックスを並べていますが、8月にはLINE Creditにおける「LINE Pocket Money」の提供を開始し、9月にはフィリピンにオートローン事業会社を設立するなど、さまざまな取り組みを具体化しているところです。

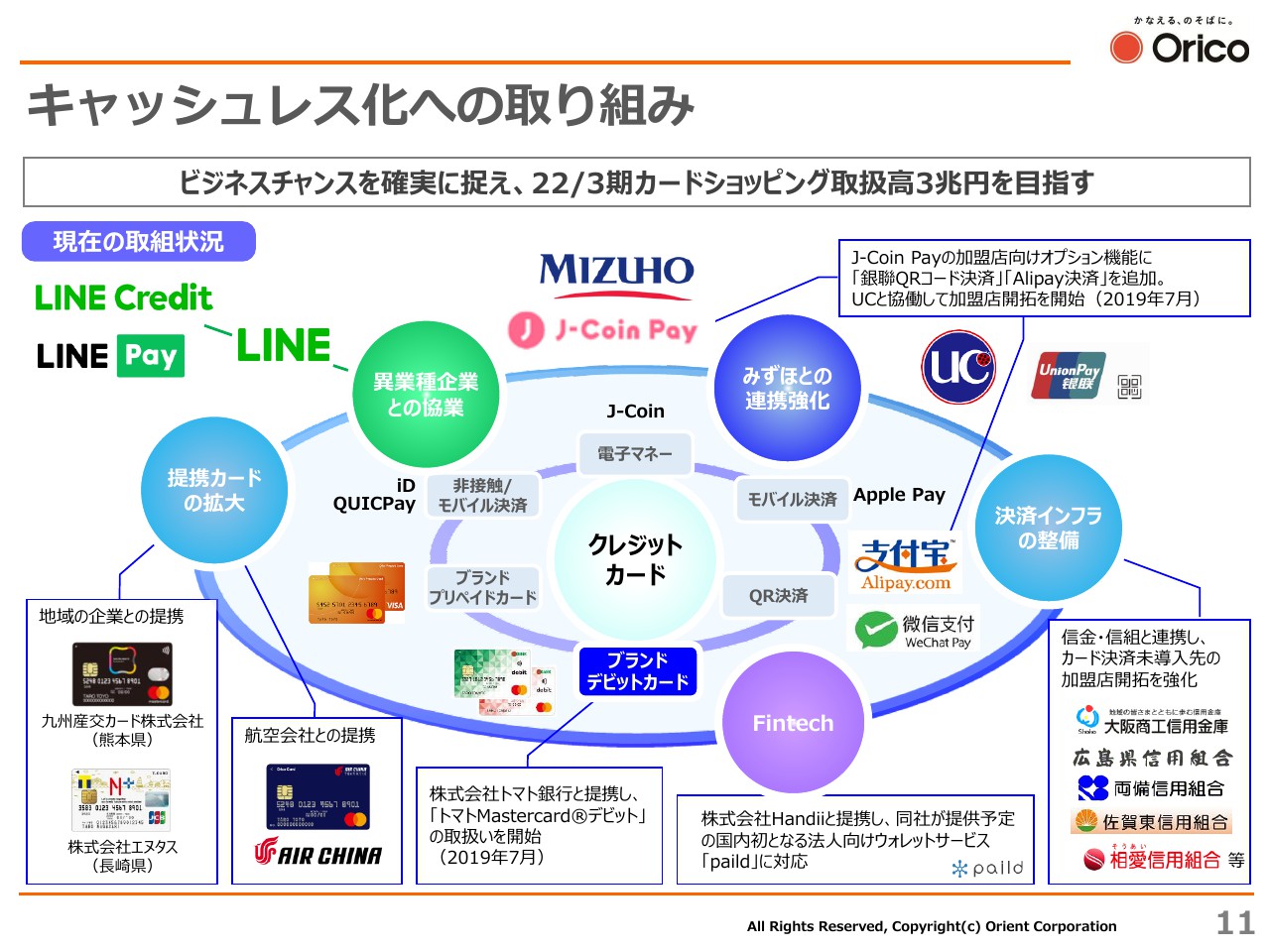

キャッシュレス化への取り組み

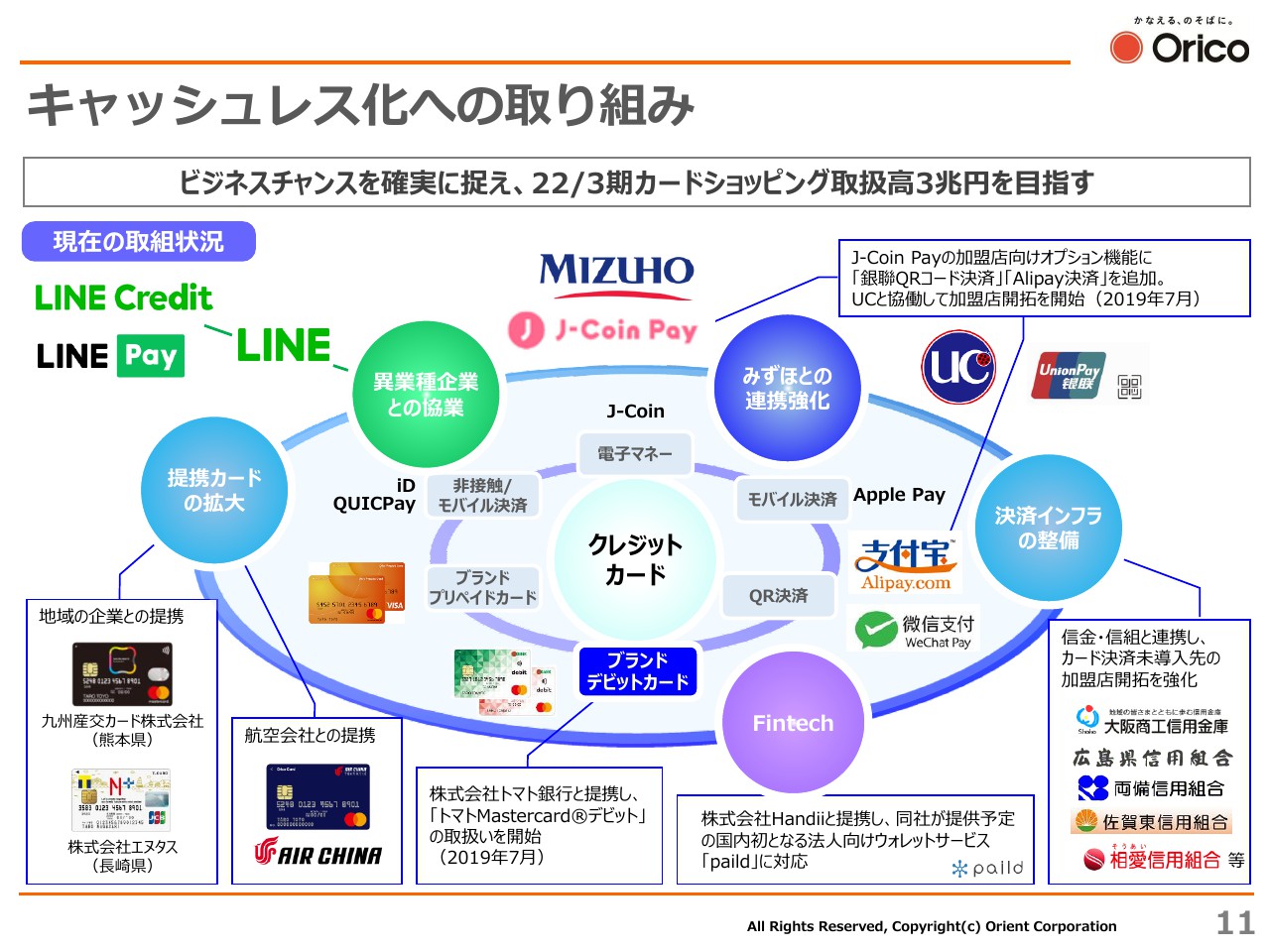

主なトピックスについて詳しくご説明します。11ページをご覧ください。まず、「キャッシュレス化への取り組み」についてです。

10月より始まったキャッシュレス決済のポイント還元制度について、当社はカード発行会社、加盟店契約会社としての事業参画を通じ、キャッシュレスの普及に努めていきたいと考えています。

資料中央に記載しているとおり、当社はクレジットカードを中心に、モバイル決済をはじめAlipayやWeChat PayのQRコード決済など、決済シーンの多様化に合わせて、インフラ整備を含めた決済機会の拡大に努めていきたいと考えています。

従来から取扱いのあるブランドプリペイドカードに加えまして、2019年7月より株式会社トマト銀行と提携し、当社では初めてとなる国際ブランドデビットカードの取扱いを開始いたしました。

今後も金融機関とのリレーションを深めながら、決済ニーズを的確に捉え、スピーディーに対応していきます。

地域金融機関との連携については11ページ右側に記載しています。全国各地の信用金庫や信用組合と連携して、カード決済未導入先のカード加盟店開拓を強化しています。

地域経済のキャッシュレス化に貢献すべく、決済インフラの整備に注力してまいります。

地域企業との連携に関しては、11ページ左側に記載しています。熊本県の大型複合商業施設「SAKURAMACHI Kumamoto」の公式クレジットカードの新規発行や、長崎県独自の電子マネーを搭載した、バス・タクシーなどの交通機関の利用時に利便性の高い「エヌタスTカード」など、地域の企業と提携し、ニーズを汲んだ新たな提携カードの発行を強化しているところです。

そのほか、中国国際航空と提携した「Air China Orico Mastercard」の発行など、引き続き提携カードの拡大に向けた取り組みを加速しています。

このような当社独自の取り組みに加え、資料上段にあるみずほ・UCと連携したクレジットカードビジネス拡大に向けた取り組みや、キャッシュレス化に向けたビジネスチャンスを確実に捉え、2022年3月期にカードショッピング取扱高3兆円を目指します。

デジタルイノベーションの取り組み

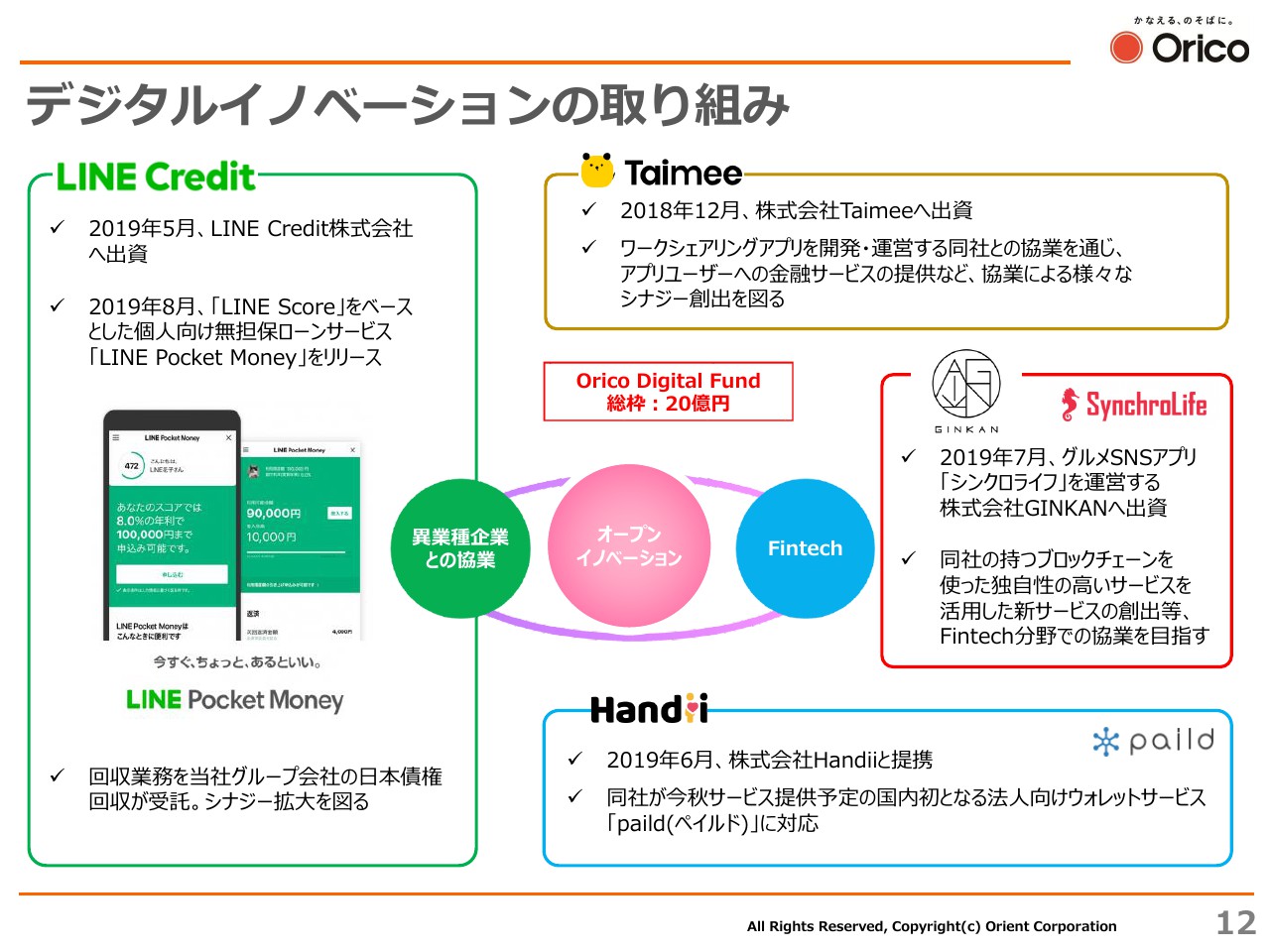

12ページをご覧ください。「デジタルイノベーションの取り組み」です。デジタルイノベーションの取り組みを通じ、異業種企業との協業や先進技術を有するスタートアップ企業との協業を通じて、新規事業領域の拡大、及び当社企業価値向上を目指しています。

2019年5月に「Orico Digital Fund」を活用して出資したLINE Credit株式会社におきまして、「LINE Score」をベースとした個人向け無担保ローンサービスである「LINE Pocket Money」をリリースしました。

スタートして約2ヶ月が経過しましたが、申し込みはコンスタントに入ってきており、まずは順調なスタートが切ることができたと感じています。

また、その回収業務を当社グループ会社である日本債権回収株式会社が受託して、グループ一体となった取り組みにより、さらなるシナジーの拡大を図りたいと思っています。

また、記載のとおりですが、株式会社Handiiが提供予定の、国内初の法人向けウォレットサービス「paild」への対応や、グルメSNSアプリ「シンクロライフ」を運営し、ブロックチェーンを使った独自性の高いサービスを有する株式会社GINKANの株式を取得するなど、当社事業とのシナジーが見込める企業に対して積極的に投資を行うことで、当社企業価値の向上を図るとともに、新たなビジネスモデルの創出に取り組んでいきたいと考えています。

アジアへの事業展開の拡大

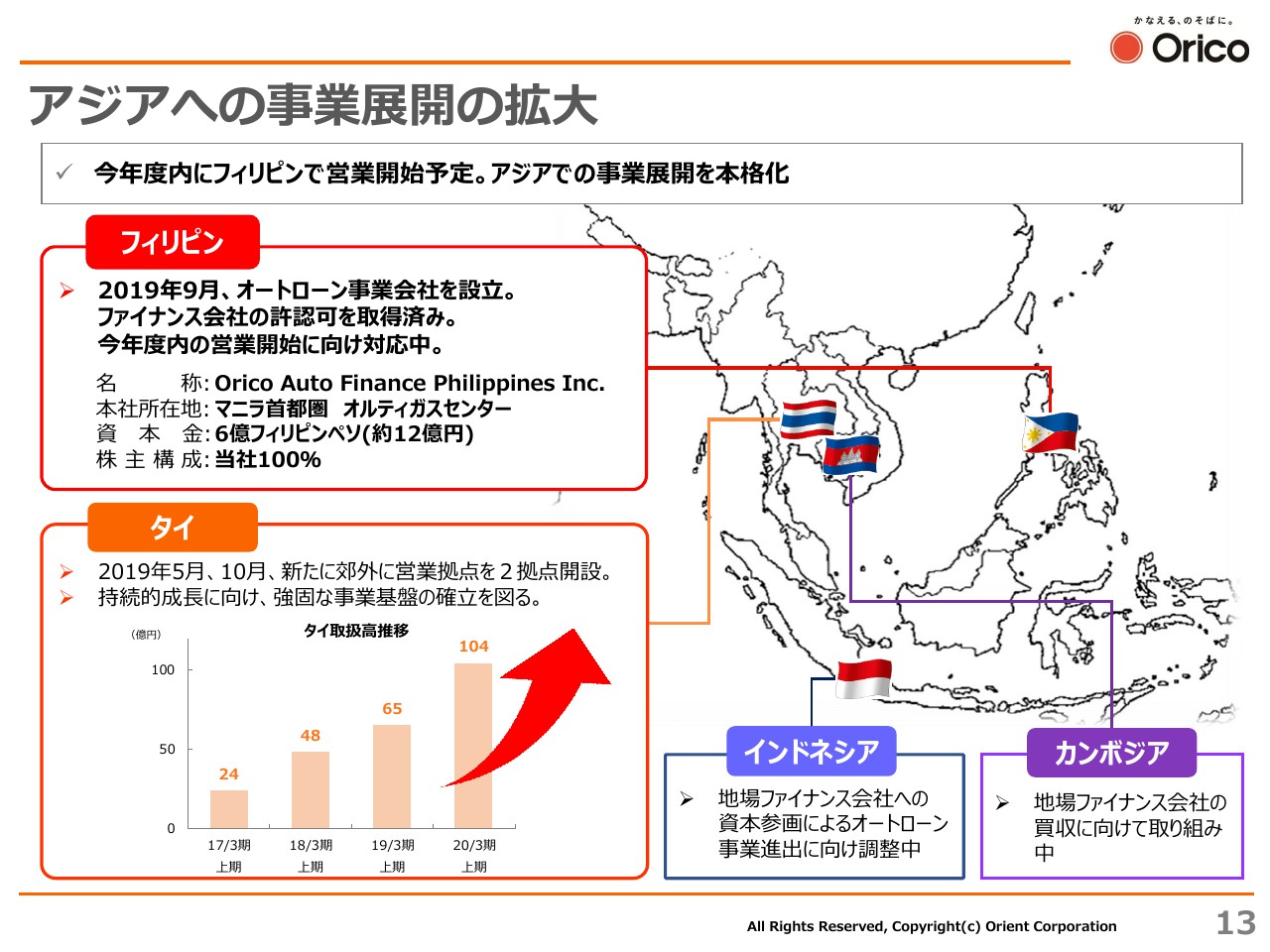

続きまして、13ページをご覧ください。「アジアへの事業展開の拡大」です。

資料左下にタイの状況を記載しています。タイの営業拠点はこれまで都市部を中心に拡大してきましたが、2019年の5月と10月に、新たに郊外に2拠点を開設しました。

タイの取扱高推移をグラフで示していますが、営業網の広がりとともに順調に拡大しています。引き続き、タイ事業の持続的成長に向け、強固な事業基盤の確立を図ります。

13ページ左上にフィリピンについての記載があります。半年前の決算説明会の場で、タイに次ぐ進出先としてフィリピンへの進出を決定した、とご紹介しましたが、その後、2019年9月にオートローン事業会社「Orico Auto Finance Philippines Inc.」を設立しました。今年度内の営業開始に向け、現在準備を進めています。タイで培ったノウハウを最大限活用し、3年目での黒字化を目指しています。

その他、インドネシア・カンボジアなどアセアン諸国への進出を早期に実現し、アジアでの事業展開を本格化させていきたいと考えています。

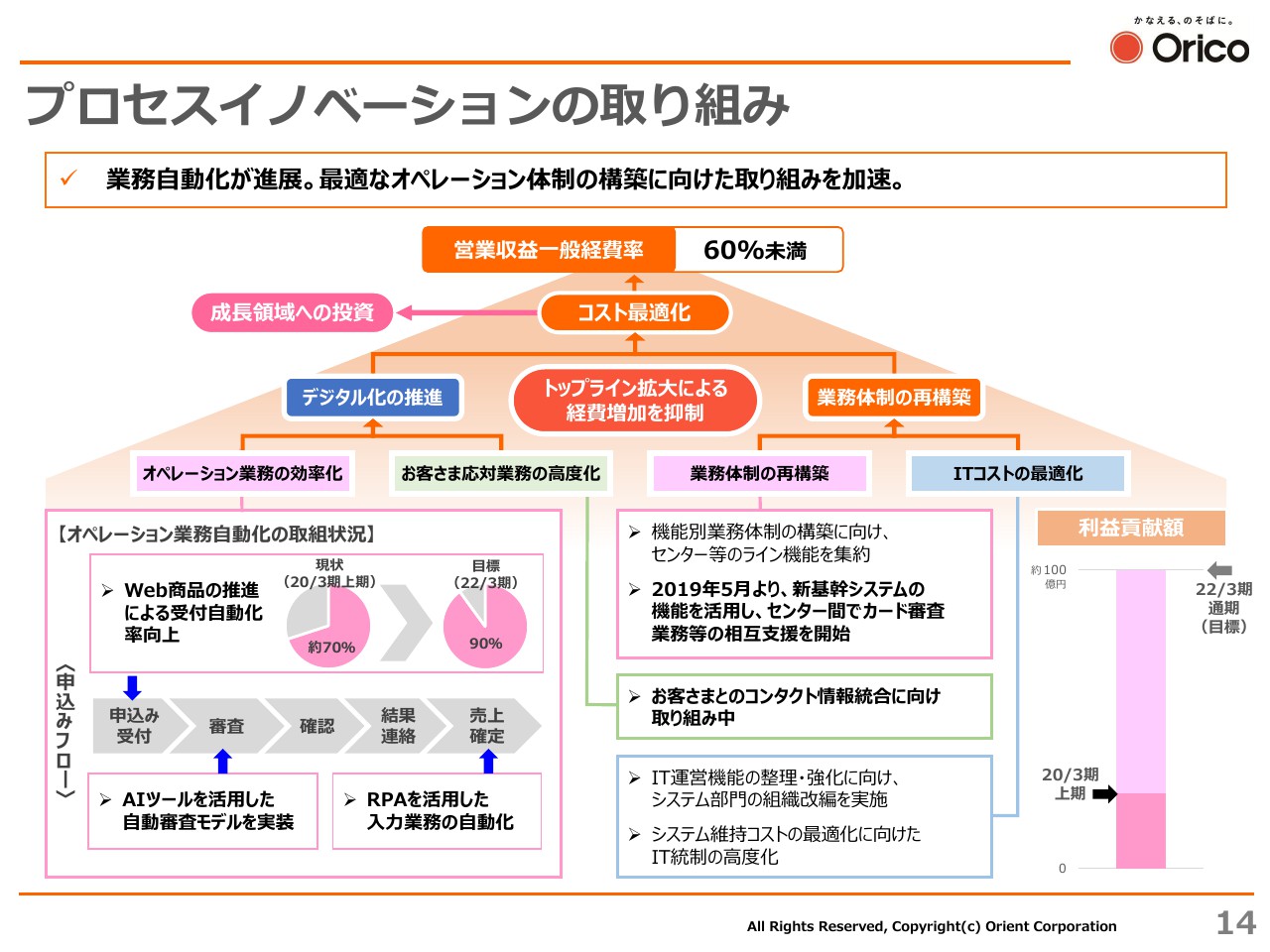

プロセスイノベーションの取り組み

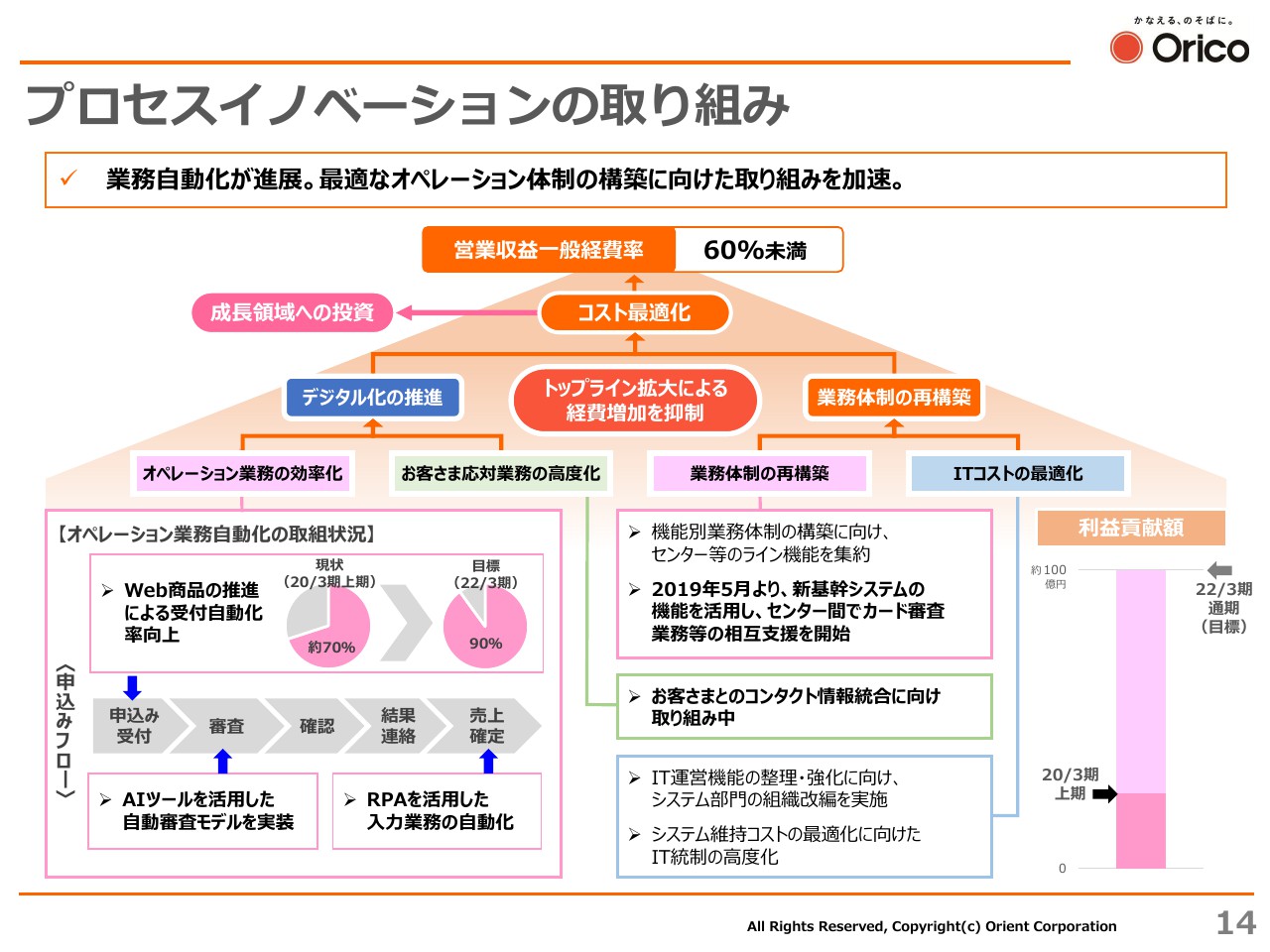

14ページでは、「プロセスイノベーションの取り組み」について現在の進捗をお示ししています。

ページ上段で示していますが、「オペレーション業務の効率化」や「お客さま応対業務の高度化」、「業務体制の再構築」や「ITコストの最適化」といった取り組みにより、トップライン拡大による経費の増加を抑制するなど、コスト最適化を図るとともに、捻出した経営資源を成長領域へ投下しながら、営業収益一般経費率60パーセント未満を目指します。

ページ左下で、「オペレーション業務自動化」の取り組み状況についてお示ししています。業務フローにおいて、WebやAIツール・RPAを活用し、申込み受付や審査・入力業務など、業務の自動化を進めていまして、着実に進捗しているところです。

申込み受付においては、Web商品の推進により、現在約70パーセントが自動化できていますが、2022年3月期にはこれを90パーセントまで拡大し、さらなる効率化を目指します。

「業務体制の再構築」に関しては新基幹システムの機能を活用し、2019年5月より事務を行うセンター間で、カード審査業務の相互支援を開始しました。このような取り組みが確実に成果として現れていると感じています。

プロセスイノベーションについては、中期経営方針最終年度の2022年3月期に約100億円の利益貢献を目標としています。当上期の段階でそのうち約2割が実現しており、先ほど申し上げた一般経費の増加抑制に成果が上がってきたことを実感しています。目標達成に向け、これらの取り組みをさらに加速したいと考えています。

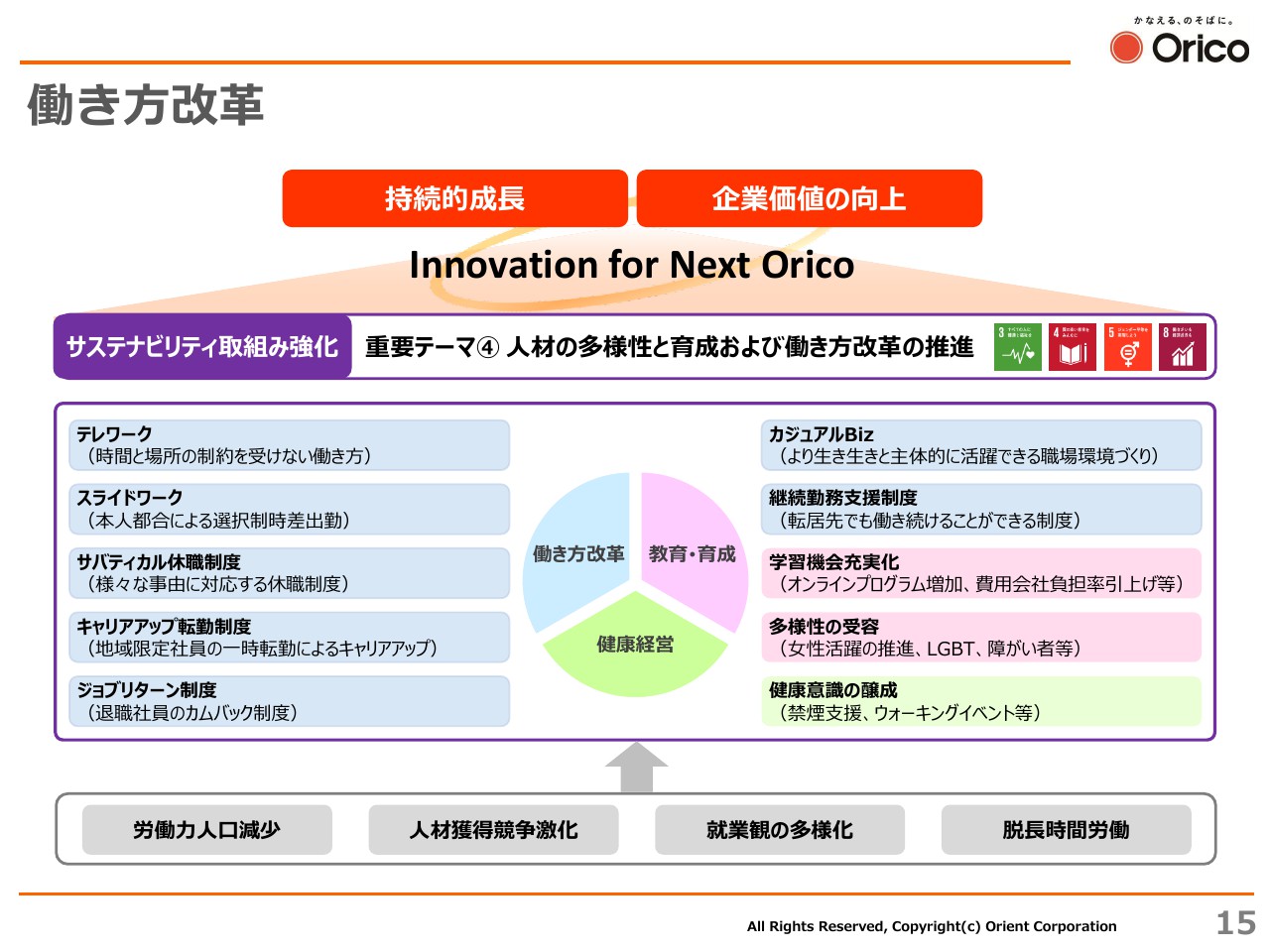

働き方改革

15ページでは、当社が進めている「働き方改革」についてご紹介します。労働力人口の減少が進むなかで、仕事に対する考え方の多様化、長時間労働からの脱却など、社会環境の変化に対応した取り組みとして、ページ中段に記載したようなさまざまな人事制度改革を行いました。

働き方改革は「サステナビリティ取組み強化」の重要テーマの1つとしていますが、このような人事制度改革や教育・研修制度の充実、そして健康経営を実践していくことで、新時代のオリコを担う人材の育成や、働きがいのある、働き続けられる職場の実現により、会社の持続的成長・企業価値の向上を目指していきます。

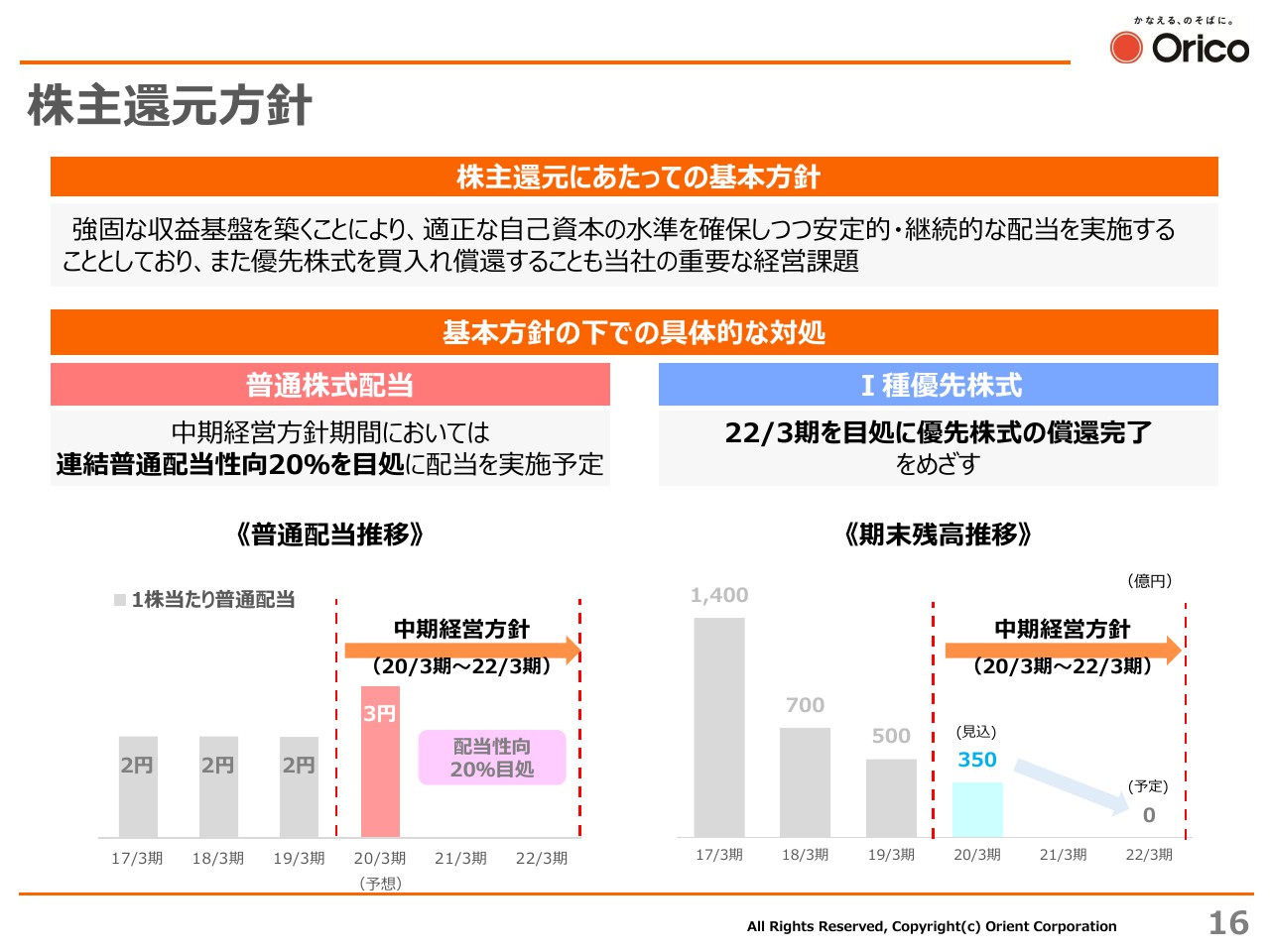

株主還元方針

次に16ページをご覧ください。「株主還元方針」についてです。当社の株主還元にあたっての基本方針は、ページ上段に記載のとおりです。

2020年3月期末の普通配当予想については、すでに公表しているとおり、前期比で1円増配となる1株あたり3円としています。また、I種優先株式につきましては、具体的な対処として、2022年3月期を目処に償還完了を目指しており、今回は残高500億円のうち150億円の償還を決定しました。

資料のご説明は以上ですが、最後に一言申し上げます。冒頭にご説明したとおり、当社は今期より新しい中期経営方針をスタートさせています。中期経営方針の経営目標として、最終年度の2022年3月期における連結経常利益350億円以上、営業収益一般経費率60パーセント未満、ROE10パーセント以上を掲げていますが、その経営目標の達成に向けて、まずは順調なスタートを切ることができたと考えています。

中期経営方針の基本戦略は徐々に具体化しています。先ほどご説明したプロセスイノベーションの効果も顕在化しており、強固な収益体質への道筋もできつつあります。合わせて、デジタルイノベーションの実践やアジアへの事業展開の拡大など、将来の成長を支える種まきも着実に進めており、強いオリコに向けた手ごたえを感じています。

「Innovation for Next Orico」を基本方針として、持続的成長と企業価値の向上を目指し、邁進していきたいと考えています。私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:一般経費の増加抑制について

質問者1:ご説明ありがとうございました。質問は大きく2点です。

1点目は中計で掲げる一般経費の増加抑制についてです。14ページの右下に利益貢献額の進捗をご記載いただいておりますが、おそらく現在は20パーセント程度かと思われます。

あと2年半と考えると、進捗どおりだとは思いますが、いただいている改善の案件がありますが、例えばこれからペースが一気に進むこともあり得るのでしょうか。以上が1点目です。

2点目は、LINE Payカードに対する期待感についてお教えください。

現状の取扱高の伸長率13パーセントほどに対して、2022年3月期の目標3兆円を考えると、だいたい10パーセントぐらいの水準まで落ち着くかと思われますが、このあたりの見通しはあまり織込んでいないということでよろしいでしょうか。

以上2点、お願いします。

河野:承知しました。まず、1点目はコストコントロールについてのご質問かと思います。

14ページに示したプロセスイノベーションの取り組みのなかで、100億円を3年間の利益貢献額の目標としていますが、当上半期の半年で約2割進捗しているところです。

このペースについてはどうなのか、といった趣旨のご質問かと思います。約2割と申し上げましたが、一部みなしの部分もございますので、20億円台半ば程度まで進捗してきています。

非常に順調にスタートしていると感じています。内訳を見ても電算コストとして、すでに昨年比で10数億円削減できている部分もございます。

また、センター間でのさまざまな相互支援等により、派遣社員や請負社員などの人件費もだいぶ落としてきているので、合わせて20数億円の効果が出ていると認識しています。

ペースについてですが、あと半年弱ということで、1年間の効果もだいたい推定できるようになってきます。おそらく40億円程度ぐらいまでは到達できるのではないかという手ごたえを持っているので、3年間のうちの最初の1年間で4割程度を目指して、下期も邁進していきたいと考えています。

この取り組みについては、具体的には業務の自動化について申し上げましたが、それも含めて順次進捗しています。

例えばオペレーション業務自動化につきましても、申込み受付業務を約70パーセント程度自動化しています。これも数年前までは30~40パーセントだったところから徐々に持ち上げてきています。

このあたりも新基幹システムを活用して一気にドライブをかけていきたいと考えておりますし、またそのあとの工程である審査の自動化も、現状の40~50パーセントから70~80パーセントまで持ち上げていこうと考えております。いかに早くドライブをかけていくのかがポイントになってきます。

また、業務体制の再構築について、センター間での相互支援を開始したと申し上げましたが、これもまた新しい基幹システムの効果です。

従来は各センターで持っていたデータが、いわゆる、ワンサーバーの中で共有できる状況になってきています。したがって、全国のセンター間での業務の平準化などが、急ピッチで進められています。

当上期に、例えば、従来福岡で行っていた審査業務を東京で行うなどといったことも試行的に始め、実際に効果が出てきていることも実感しています。こちらにもドライブをかけていきます。

したがって、3年間で100億円(の利益貢献)目標は極力早い段階で刈り取っていきたいと考えています。

よく社内で言っていますが、3年間で100億円が目標ではありません。そのあとに続きます。

業務フローのプロセスイノベーションによって、それ以降も安定してコストコントロールできるような体制を、2年半の間にどのように作っていくのかがポイントだと思います。そのあたりについてドライブをかけて進めていきたいと考えています。

質疑応答:カード取扱高の進捗に対するキャッシュレスの効果

2つ目の質問が、キャッシュレスに関係するところだと思います。カード取扱高の進捗について、LINE Pay等の効果をどこまで織り込んでいるのか、織り込んでないのかといったご質問かと思います。

11ページです。上段に、2022年3月期にカードショッピング取扱高3兆円を目指す、と記載しています。先ほど、地域での提携カードの話もしましたし、大型提携カードも進捗してくるので、この目標は確実に刈り取っていきたい目標として掲げているつもりです。

5ページのスライドでは、約2兆5,000億円と記載しています。先ほどの3兆円は2022年3月期の目標です。今年度の目標は2兆4,555億円とありますが、約2兆5,000億円として括っています。

そういったなかで、2年後の3兆円は、手の届く数字だと考えています。

現状でも10パーセント以上の伸び率を確保していますし、キャッシュレス化の進展が進むなかで、これからも当社のビジネスチャンスはたくさんあると思っているので、今年度に2兆5,000億円に近い数字を出し、2年後には3兆円に持っていくことで対応していきたいと考えています。

以上を踏まえ、LINE Payカードについてですが、数字を織り込んでいるのかどうかに関しては、基本的には織り込んでいません。織り込まなくてもしっかり対応できるように、現状のプロパーカードの伸び、大型提携カードの伸びを見ても、十分対応できると考えています。

3兆円については間違いなく達成できると考えております。よろしいでしょうか。

質問者1:ありがとうございます。

質疑応答:家賃決済保証ビジネスの伸長について

質問者2: 2点お願いします。

1点目は、家賃保証に関してです。6ページ目でご説明いただいたのですが、2020年4月に民法改正を控えるなかで、民法改正という事象自体が伸び率を加速させるのか、それとももともとその時期に向けて織り込まれてきているのか、そのあたりの考え方についてご説明いただけますでしょうか。

2点目は、みずほ(みずほフィナンシャルグループ)との関係に関してです。「みずほマイレージクラブカード」のキャッシュカード一体型については、御社からはまだ発行されていないかと思います。そこについて何らかのメリットを見出しているのか、それとも御社から働きかけを行っているのか否かといったところも伺えればと思います。

また、それに関連してもう1点、かつてクレディセゾンはUCカードとアクワイアリングとイシュイングで機能を棲み分けて事業を展開されていたと思いますが、今回御社とUCカードが近づくなかで、それに関連した議論もなされているのでしょうか。

河野:承知いたしました。2点目・3点目は関連していますので、一括してお答えしたいと思いますが、まずは家賃決済保証ビジネスに関してです。

マーケット自体も10パーセント以上の伸び率で、非常に伸びています。6ページの下段左側には民間賃貸住宅における保証会社の利用率があります。2010年から円グラフで示していますが、保証会社利用率、つまり我々を使っていただく利用率が着々と上がってきているということです。

(この要因の)1つは、ご指摘いただいた民法改正です。基本的に個人の連帯保証が付きにくくなる環境のなかで、機関保証のビジネスチャンスが伸びてきていることに間違いはありません。また、日本全体は人口の減る国ではありますが、別の統計では単身層が増えてきているとあります。例えば高齢化、あるいは晩婚化によるものです。

したがって、当社にとって家賃保証業務には極めて大きなビジネスチャンスがあるということで、久々のM&Aでございましたが、2年前に当社はリクルートから家賃保証会社を買収し、100パーセント子会社化しました。その会社がオリコフォレントインシュア(OFI)です。

2年が経ったところで、OFIとのさらなるシナジー追求のため、先ほどご説明しましたように営業部門の一体化を始めました。バックオフィスや事務機能も一体化して、さらに効率化を図っていきます。

そしてそれぞれ、当社はどちらかと言うと大型提携先を中心に、オリコフォレントインシュアについては裾野の広い営業を中心にしてきたというところを一体化して、商品の共有や審査体制の共有化などを進め、仕上げているところです。

取扱高についても、じきに1兆円を目指そうと頑張っています。もちろん保証会社は他にもあるわけですが、取扱高ベースで言えばトップを覗える数字になってきているので、力を入れています。

まだまだボリュームは少ないですが、伸び率は非常に高いという決済・保証事業につきましては、第4の事業セグメントとして、明確に成長事業として位置づけています。

ご質問の民法改正につきましては、当然ながら重要なカタリストの1つです。加えて、先ほど申し上げた単身層の増加について、当社はしっかりビジネスチャンスを掴んでいきたいと考えています。

質疑応答:みずほとの関係について

2つ目のご質問はみずほ(フィナンシャルグループ)との関係についてでした。みずほとは従来から提携していますが、特にカードにつきましては、2年数ヶ月前からみずほ銀行の店頭でMMCカードを販売していただくということで、ようやくスタートしたというのが実態です。

2年数ヶ月の間みずほ銀行の店頭でMMCカードを募集していただき、それなりの枚数を発行してきたわけですが、ご質問のキャッシュカードとの一体型カードにつきましても、現在具体的なシステム設計等を含めて検討中です。方向感としては、一体型MMCカードをオリコカードとしても発行していきたいということで、みずほ側と具体的な要件等を整理しています。

それと関連して、UCカードとの関係と言いますか、みずほがクレディセゾンとの包括業務提携を解消したことに伴い、今後のグループとしてのカード戦略がどうなるのかといった趣旨のご質問かと思います。

みずほ・UC・オリコの3社という意味では、例えばすでにみずほの「J-Coin Pay」の加盟店開拓等に一緒に取り組んでいるといったところで、すでに協業は始まっています。

この次の展開として、さらなる協業シナジーが出せるかは、まさに今議論しているところですが、大いにチャンスはあると感じています。みずほには、法人・個人といったお客さまの裾野の広さがあります。当社は従来からそれで加盟店開拓等の連携をしてきたわけですが、カード事業につきましても、そのようなものを活用できないかと考えています。

UCカードとしては、アクワイアリング機能や、UCブランド、BtoB事業などといった強みをどうグループで活用できるのかです。我々はイシュアとしての強み、あるいは個品割賦で培った全国津々浦々の加盟店網といったものを、3社で合わせればそ相当大きな効果が出てくるのではないかと考えています。

まだ具体的な中身について申し上げる状況ではありませんが、いずれにせよ、このようなチャンスをしっかり取り込んでいくのは、みずほと、UCカードを含めて、しっかり議論していきたいと考えています。

質問者2:ありがとうございました。

質疑応答:LINE Payとの提携カードが業績に与えるインパクトについて

質問者3: 1点質問です。

2020年に発行される「Visa LINE Payカード」の御社業績に対するインパクトの考え方として、取扱高の大きさはともかく、初年度3パーセント還元という高い還元率のカードで、かつ御社とVISAでかなりコストを持つ契約になっていると思います。

マージンとして、まず来年はプラスなのかマイナスなのかニュートラルなのか確認させてください。

そのあとの還元率等々はまだ決まってないと思いますが、御社としては取扱フローでだけでもマージンを取れるような契約を目指していくのか、それとも、例えばリボ等で稼げればいいため取扱フローはマイナスマージンで許容するのか、そのあたりの考え方についても教えてください。

河野:ありがとうございます。LINE Payとの提携カードについてのご質問です。

現段階では、ご指摘のような要件等も、具体的にこれから決めていこうと検討している最中です。具体的な数字を申し上げる状況ではありません。

しかし、当社はこのような大型の提携カードには従来から取り組んでおり、当社の強みです。イニシャルの段階では発行コスト等など(がかかるため)コスト先行型になる傾向があるというのは、まさにそのとおりです。そのような経験値はたくさん積んでいます。

したがって、どのようなプロモーションをして、初年度発行枚数をどの程度にするのか、2年目3年目に対してどのようにプロモーションしていくのか、稼働率をどのように上げて、早期に収益化していくのか、そのようなところがポイントになってきます。当社がこれまで培ってきたノウハウを、しっかり提供していきたいと考えています。

具体的なプロモーションの方法について、固まってはいません。

現状は説明する状況ではないのでお許しいただきたいのですが……少なくとも今年度の下期をだいぶ過ぎたところですが、今年度の決算見込みに与える影響はほぼなく、微々たるものだと感じています。

来年度以降につきましては、コスト先行部分をどう早期に取り込んでいくのかに随分左右されますので、今この場で見込みを申し上げる状況ではありません。

早期に収益化していくことで、来年度もマイナス影響は出ないように取り組んでいきたいと考えています。

「この事業はマイナスだけど、ほかの事業でプラスにすればいい」というような考えは基本的にありません。当社はイシュアとして、カードビジネスのなかでしっかり取り組んでいくというスタンスで、これから具体的に詰めていきたいと考えています。

以上でよろしいでしょうか。

質疑応答:キャッシュレスのポイント還元施策について

質問者4:足許のお話を含むと思いますが、カードショッピングについて教えてください。キャッシュレスに関しまして、3つの観点から教えていただけたらと思います。まだ締まっていないかもしれませんが、この10月にどのような効果が御社に起こっているのか、もしあれば教えてください。

2点目は、もし(効果が)あるなら、どのような使われ方がされているのか、通常の御社のカードと違う動きがあるのかどうかについて教えてください。

3点目です。加盟店手数料率への影響はあまりないと理解していましたが、想定どおりであったのか、その点について教えてください。

河野:ありがとうございます。10月から始まった、国の施策であるポイント還元施策等の影響効果に関するご質問かと思います。

ちょうど1ヶ月経過しており、1週間前も決算発表のときにマスコミの方への記者会見で同じような質問がありました。(当時は)「まだ様子がわからない」とお答えしたのですが、それから1週間が経って、10月の各事業セグメントの取扱高も、速報ベースですが見えてきているなかでコメントを申し上げます。

例えばオートローンなどは、9月に前年同月比で約20パーセント伸びました。10月にどうなったかというと、17、8パーセントほど落ち込んでいます。ショッピングクレジットも若干落ち込んでいるということで、反動減はあったと感じています。

カードショッピングについては、速報ベースですが、当社の取扱高は前年同月比で107パーセントです。

全体の消費は少し落ち込んでいるのではないかと(思います)。百貨店などによる統計も業界で発表されているようですが、9月は駆け込み(需要)があって、10月はそのぶん落ちてきています。

そのような状況のなかで、少なくとも当社のカードショッピングの取扱高は、全体で見ると110数パーセントというところまではいきませんが、それでも前年同月比でプラスになっているということは、多少効果があったのかと思っています。

その中身がどうなのかは、正直に言ってまだわかりません。少なくとも、当社はクレジットカード中心の事業で進めているので、前年同月比で107パーセント伸びたということはクレジットカードを使っていただいたことが間違いないと思っています。ではQR決済との関連性については、当社はまだ詳細な数字を持っていないため、回答をご容赦いただきたいと思います。

加盟店手数料率につきましては3.25パーセントというキャップがございますが、当社は大型提携カードを中心に事業を展開してきたため、基本的に当社のカードの加盟店は大手が中心でございます。

3.25パーセント以上の加盟店手数料率をいただいている中小零細の加盟店さまは非常に少なく、取扱高で見ましても1パーセント未満です。3.25パーセント以上頂戴している加盟店の取扱高は1パーセント未満であるため、基本的にまずほとんど影響がないと判断していますし、現段階でもその影響については認識していません。

新着ログ

「その他金融業」のログ