ドリームインキュベータ、上期は増収減益 下期に向けてコンサルは復調傾向

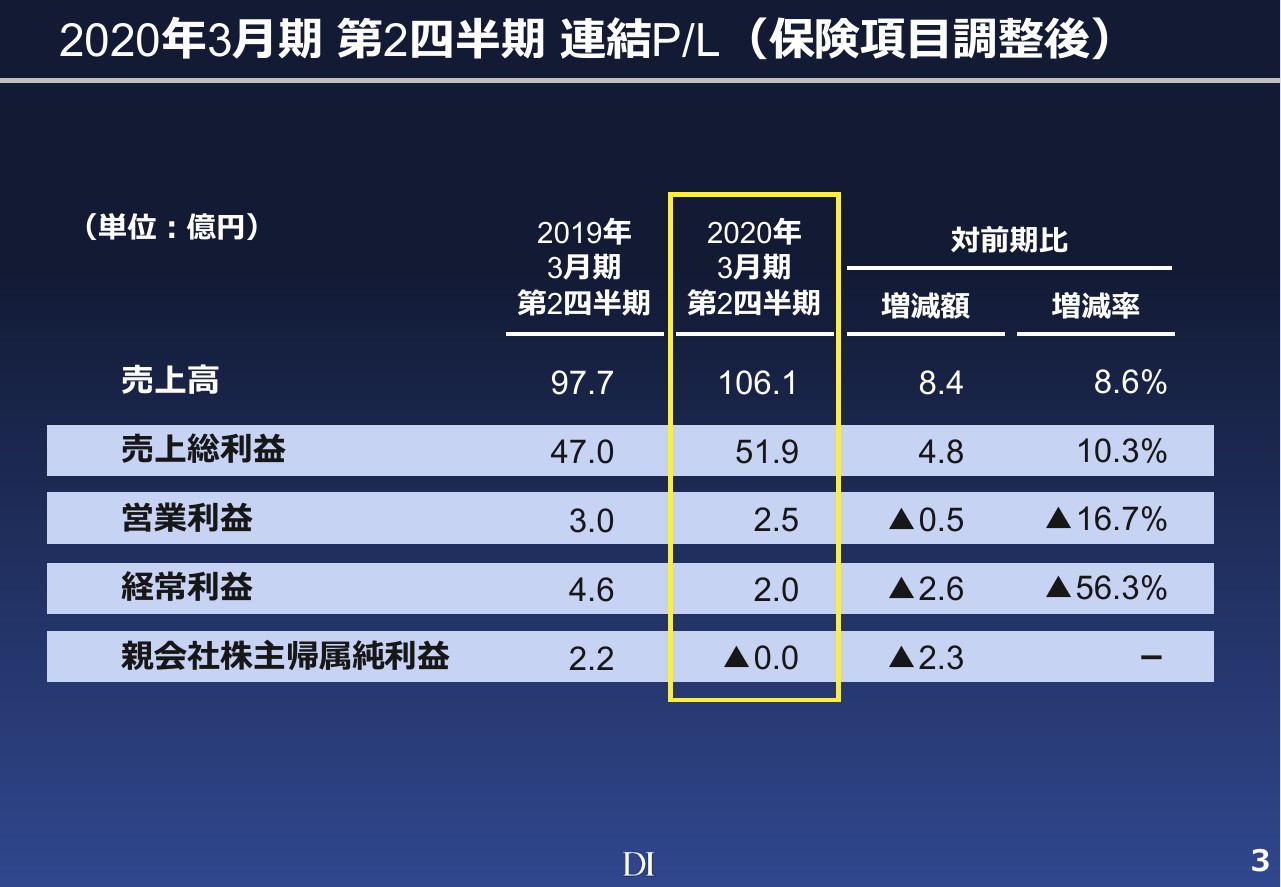

2020年3月期 第2四半期 連結P/L(保険項目調整後)

山川隆義氏:お忙しいなか、ドリームインキュベータの第2四半期決算説明会にお越しいただきまして、ありがとうございます。社長の山川です。

それではさっそく説明に移りたいと思います。まず2020年3月期第2四半期決算要旨です。

当社の連結子会社にアイペット損害保険という保険会社があり、2種類の計算方法で決算開示しているために、弊社も保険項目調整前と調整後で、両方の数字を出しています。

3ページは保険項目調整後の数字ですが、売上高が106億1,000万円、営業利益が2.5億円、経常利益が2億円となり、親会社株主帰属純利益は200万円の赤字となったため、ほぼ0ということになっています。増減要因についてはこのあと、セグメント別P/Lのページで説明いたします。

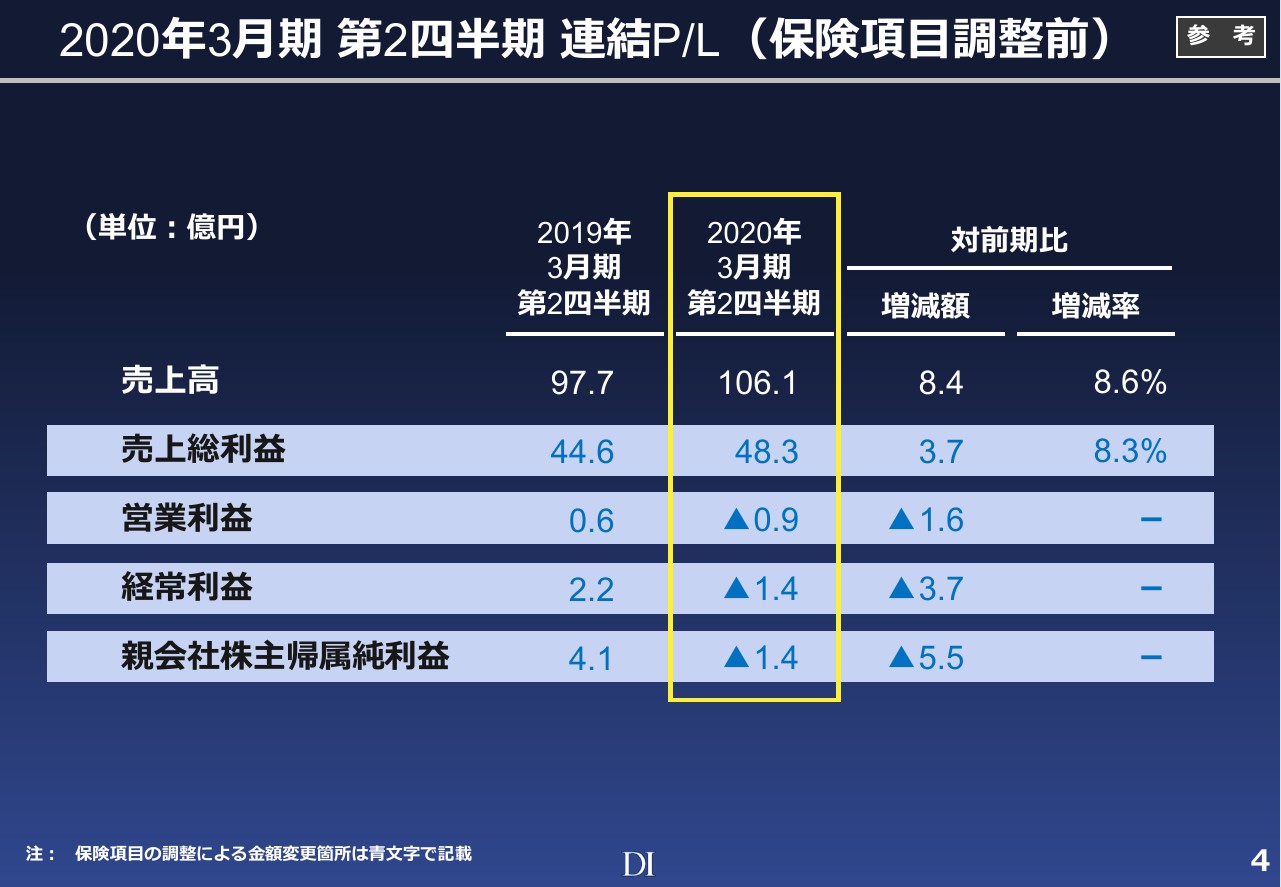

2020年3月期 第2四半期 連結P/L(保険項目調整前)

こちらは保険項目調整前の連結P/Lでございます。こちらでは営業利益がマイナス9,000万円、経常利益がマイナス1.4億円、当期利益はマイナス1.4億円というかたちになっています。

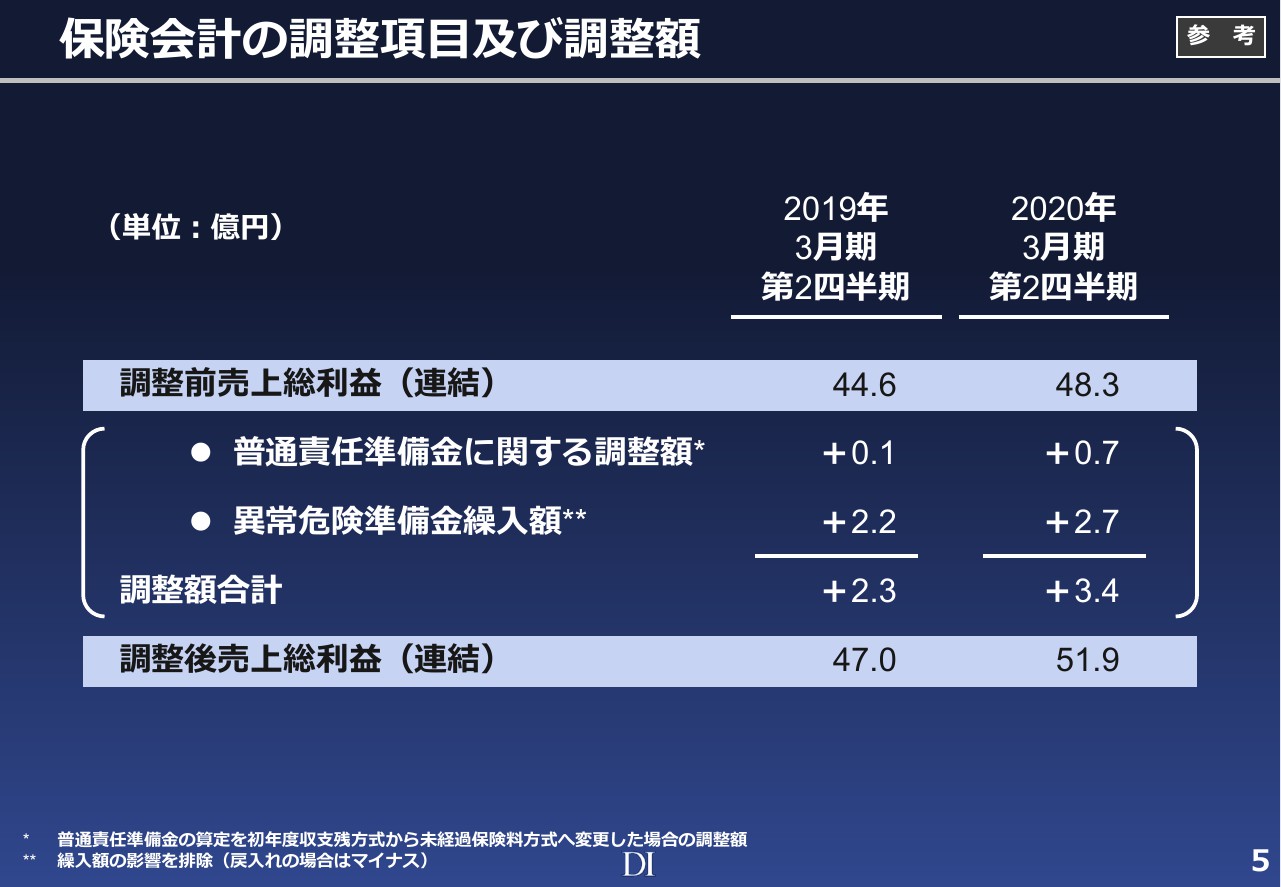

保険会計の調整項目及び調整額

参考までに、保険会計の調整項目と調整額の詳細をお示しします。アイペット損害保険が、普通責任準備金に関する調整額と異常危険準備金繰入額に対して調整を行っているため、調整前は売上総利益が48.3億円になっていますが、調整後は51.9億円となり、3億円ほど上乗せされています。

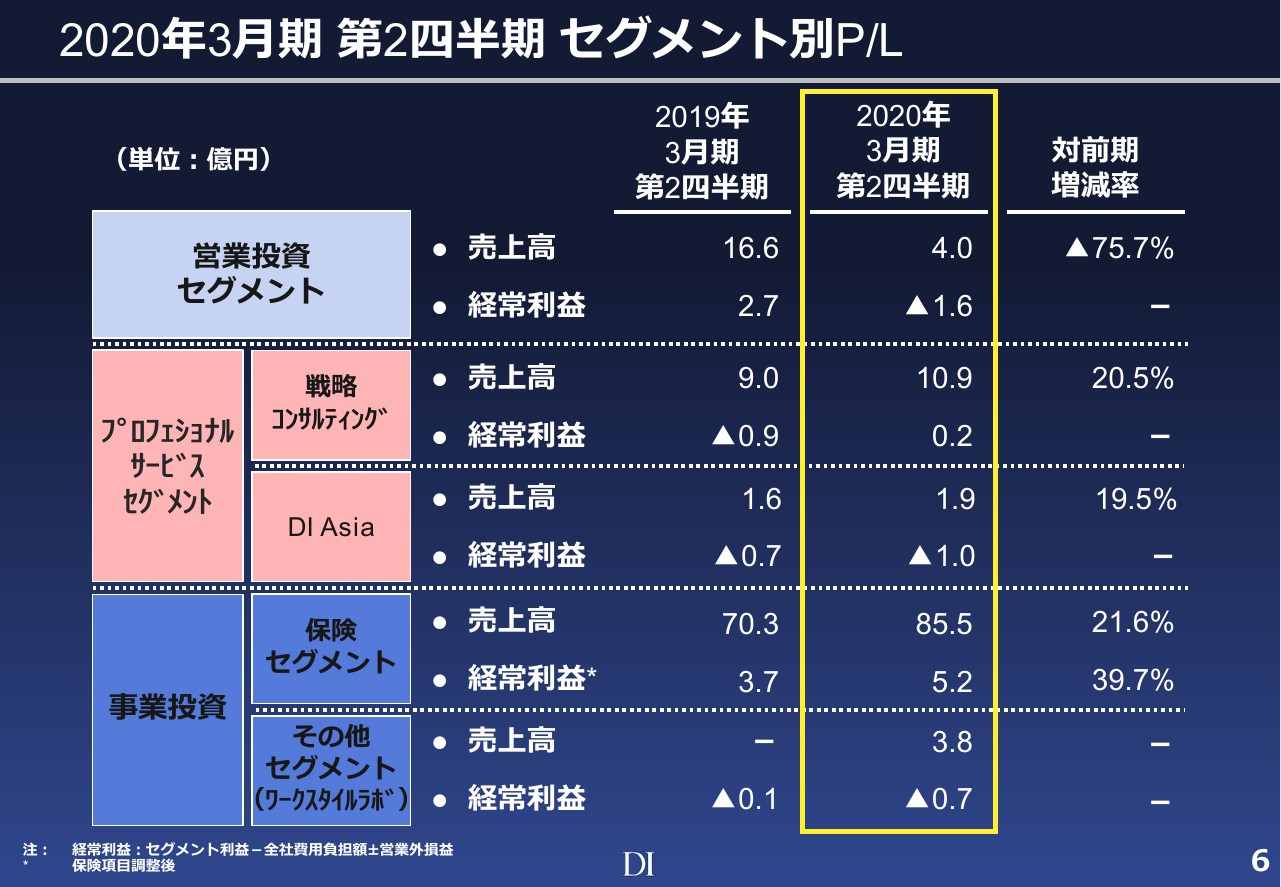

2020年3月期 第2四半期 セグメント別P/L

それでは詳細なセグメント別のP/Lに入りたいと思います。

まず一番上の営業投資セグメントについてです。これは主にベンチャー投資によるキャピタルゲインです。前期は大型の売却等があり、16.6億円の売上に対して経常利益が2.7億円でしたが、今期は第2四半期時点で大きな売却がなく、売上高は4億円、経常利益はマイナス1.6億円となっています。

また、2つの会社を減損しています。下期にかけてIPOやトレードセールの見込みがいくつかあるので、そのようなところで挽回していくことを考えています。

プロフェショナルサービスについてですが、これは2つに分けてあります。1つは戦略コンサルティング、もう1つはDI Asiaです。2019年3月期は戦略コンサルティングが非常に苦しく、今期もそれが続いているのですが、半期決算で黒字化して、10.9億円の売上で2,000万円ほどの経常利益が出ています。

9月以降の受注も8月までに比べると順調に積み上がってきており、だいぶ底を打ってきたかなと思っています。

DI Asiaについてです。前期に続き赤字が続いており、調査事業から撤退することを決定しました。これにより、DI Asiaの赤字継続はこの半期で止まります。

保険セグメントは売上高が85.5億円で、経常利益は5.2億円となりました。保険契約が引き続き非常に順調に進んでいて、売上も堅調に進展しています。保険の売上が伸びると、そのぶん経費がかかっていくことになりますが、中長期的には非常によい傾向で、売上・契約件数ともに大幅に伸びております。

その他はワークスタイルラボについてです。こちらは現在は投資のフェーズと位置づけていて、システム投資および人材投資、加えて連結ののれん等の影響で赤字になっています。(この赤字は)予定どおりで、連結業績への利益の寄与は来期以降になると考えています。

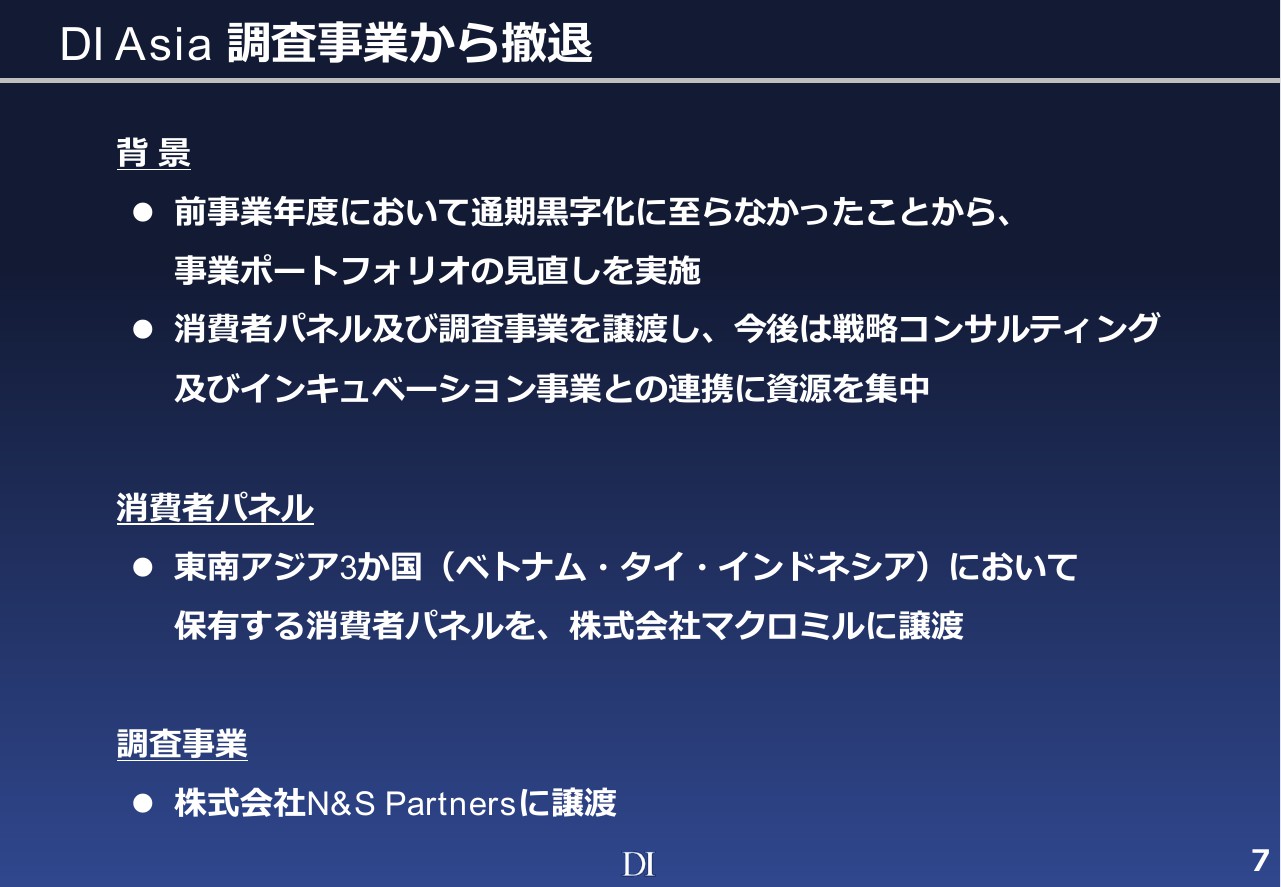

DI Asia 調査事業から撤退

続きまして、DI Asiaについてです。先ほど少し説明しましたが、前期において通期黒字に至らず、今期の上半期にもいろいろと見てきたのですが、調査事業から撤退することを決定しました。消費者パネルおよび調査事業を2つとも譲渡し、ベトナム等の、アジアに残っているコンサルティングは戦略コンサルティングに吸収するかたちを取っています。

消費者パネルについては、東南アジア3ヶ国において保有する消費者パネルをマクロミルに譲渡します。まだ売却額は正式には決まっていませんが、譲渡は決定しています。

調査事業に関しては、株式会社N&S Partnersに譲渡するため、DI Asiaは調査事業から撤退することになりました。

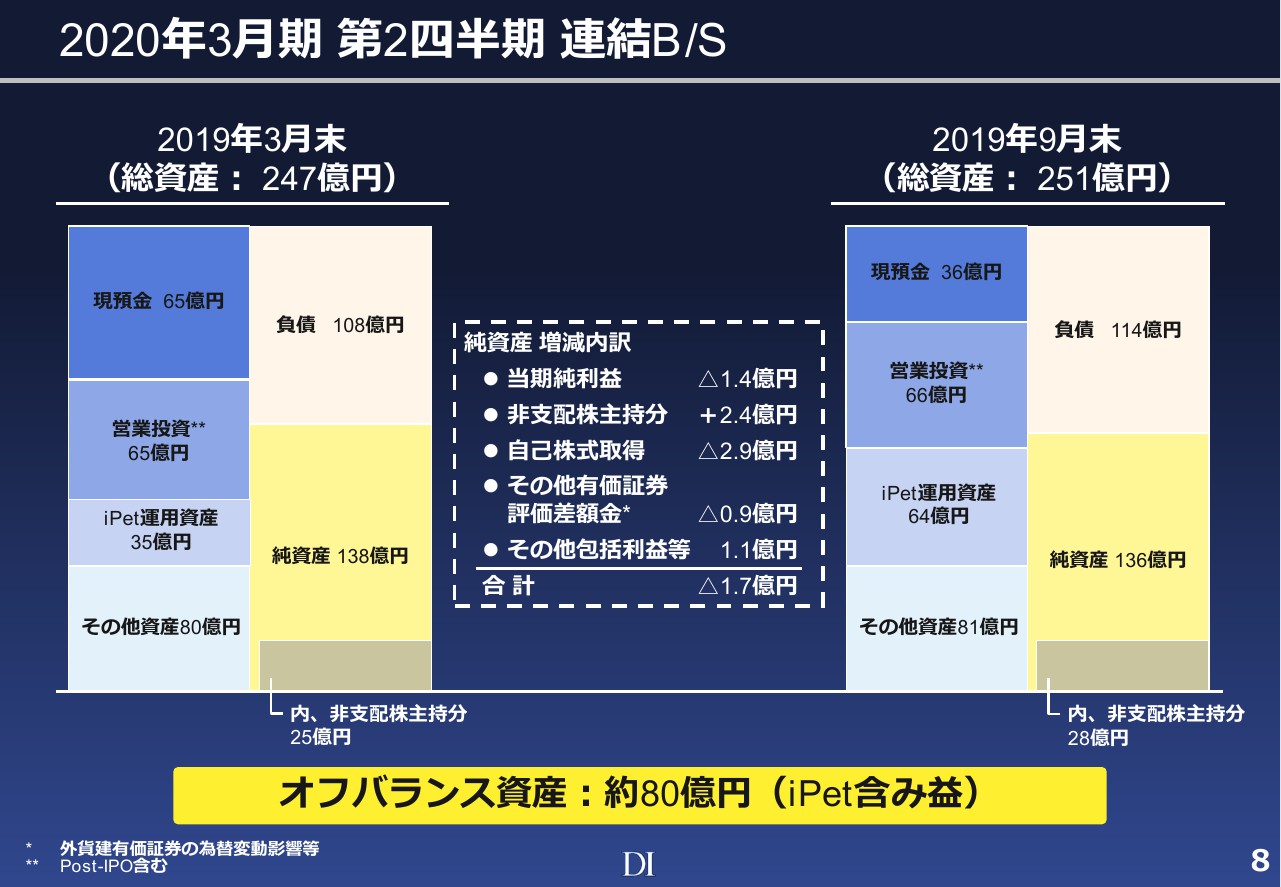

2020年3月期 第2四半期 連結B/S

2020年3月期の連結B/Sです。総資産は247億円から251億円となりました。2億9,000万円分の自己株式取得等を行ったため、純資産に出入りがありまして、純資産が1億7,000万円減少しています。これ以外に、オフバランス資産に約80億円のiPet含み益を保有しています。

このB/Sをご覧になると、現預金が65億円から36億円へと大幅に減っているように見えますが、iPetが運用を開始したため、保険会社ですから今まで現金で持っていたものを安全に運用します。

iPetの運用資産は35億円から64億円に増加しており、この部分に運用資産が移動しています。現金が減っているぶんiPetの運用資産が広がっているので、今後はiPetの運用資産から出てくる運用収入に期待しています。

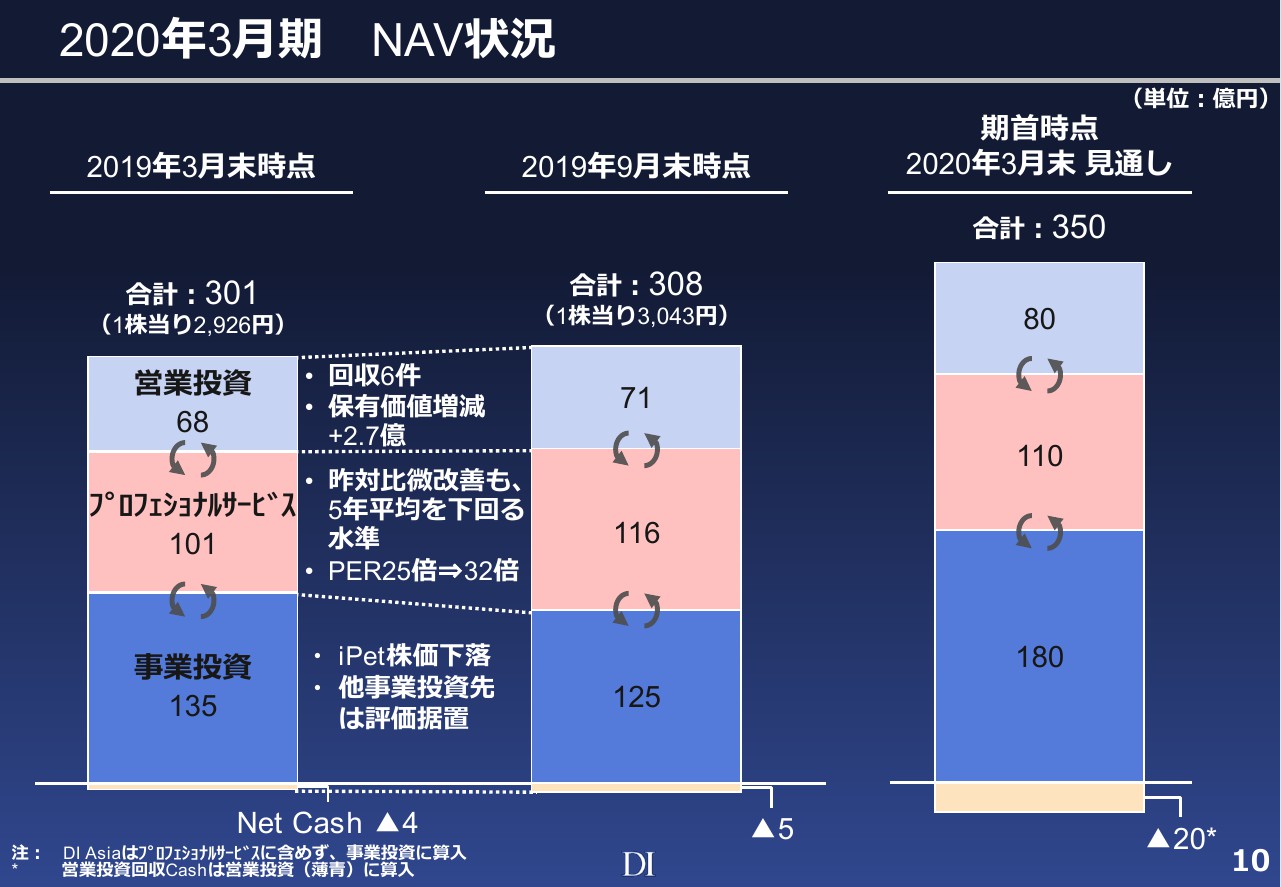

2020年3月期 NAV状況

続きまして、NAVについてです。NAVは2019年3月期から計算を始めました。全体としては、2019年3月期末に301億円だったものが2019年9月末には308億円となり、微増です。

営業投資に関しては、保有価値の増減で若干増加し、68億円から71億円となりました。プロフェショナルサービスからはもうDI Asiaを除いています。プロフェショナルサービスは過去の税引後利益×同業他社PERで計算していますが、101億円から116億円になっています。

事業投資はDI Asiaを含んでいます。これも含め、iPetの株価が2019年3月末から2019年9月末にかけて下落しており、その影響を受けています。(株価が)8パーセント下落したために、その影響を受けて135億円から125億円となりました。

(期首時点での)2020年3月末NAV状況の見通しですが、事業投資は180億円、プロフェショナルサービスは110億円、ベンチャー営業投資は80億円、Net Cashはマイナス20億円ということで、合計350億円と見込んでいます。

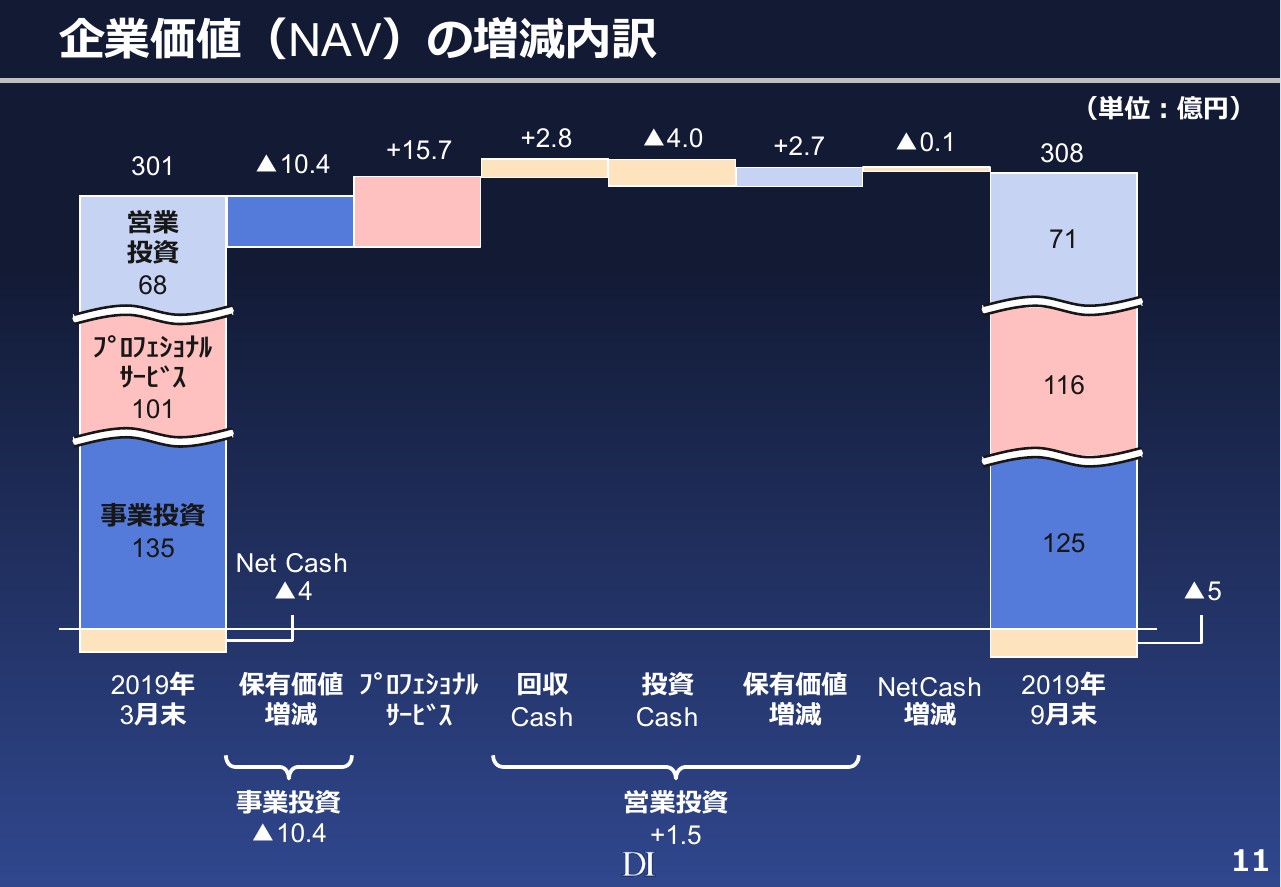

企業価値(NAV)の増減内訳

11ページは増減の内訳です。事業投資における10億4,000万円のマイナスは、ほぼアイペット損害保険の株価の減少によるものです。営業投資のプラス等、その他の増減があってこのようなかたちになっています。

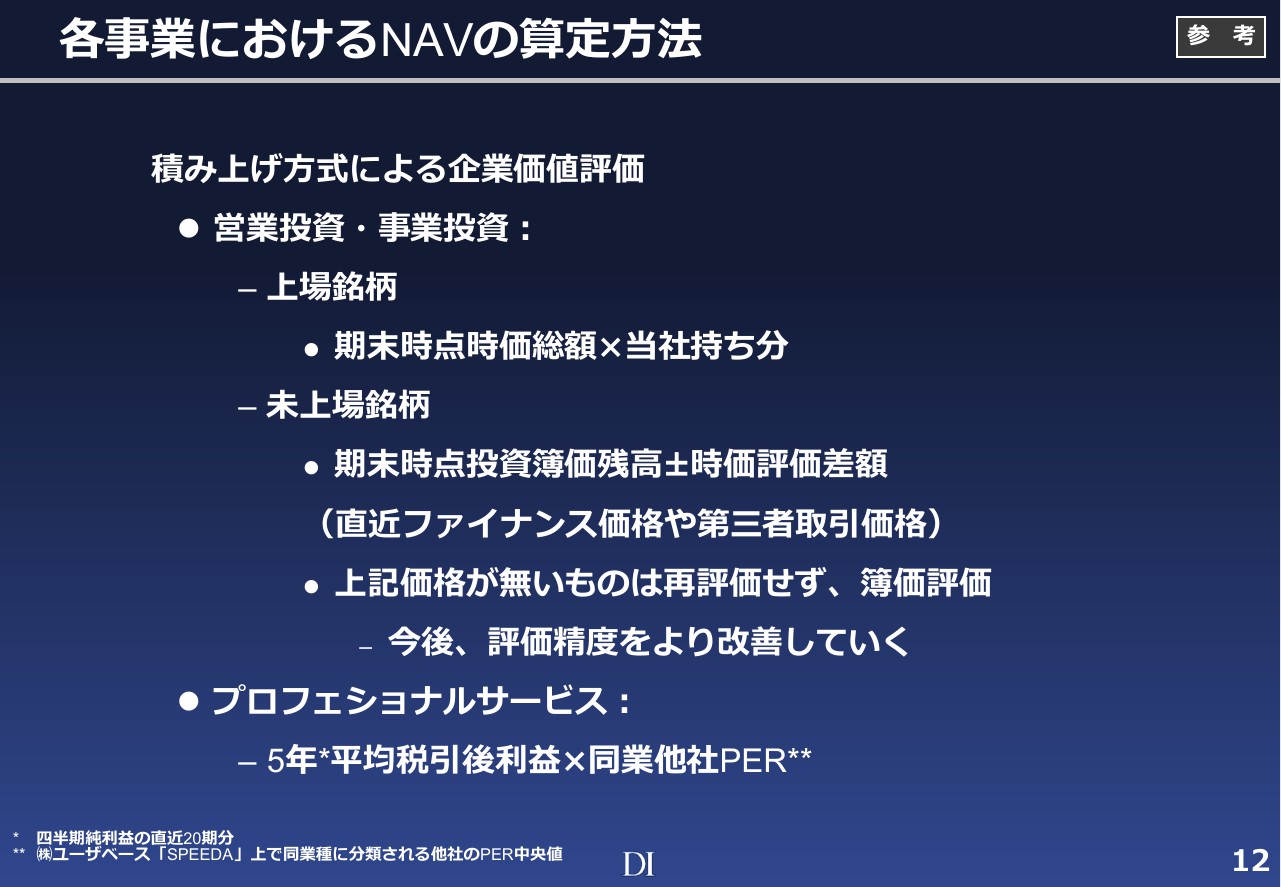

各事業におけるNAVの算定方法

参考までに、12ページには各事業におけるNVAの算出方法について書いてあります。営業投資と事業投資に関しては、上場銘柄には株価が付いていますので、それをそのまま適用しています。未上場銘柄につきましては、期末時点の投資簿価残高に時価評価差額を乗せています。直近ファイナンス価格や第三者取引価格等があれば、それを計算式に入れています。

上記価格がないものに関しては、簿価評価のままとなります。今後は評価制度を改善していく必要がありますが、現状としてはこのようなかたちで簡易的に評価しています。プロフェショナルサービスに関しては、5年平均税引後利益×同業他社PERを取っています。

投資育成先

それでは、各事業の状況についてお話しさせていただきます。まずは、事業投資です。

当社は、高出資比率で経営支援を行っているものを事業投資としています。現在連結しているのはアイペット損害保険とワークスタイルラボだけでございまして、ボードウォークは連結していません。

アイペット損害保険は本日決算発表をしていると思いますが、出資比率は56パーセントです。ペット向け医療保険事業としては、業界第2位です。直近NAVは113億円で、非常に順調に成長トレンドに乗っています。

ボードウォークはイベントチケット販売およびファンクラブ運営等を行っていますが、出資比率は潜在ベースで46パーセント、顕在で30パーセントです。直近NAVは3億円で、投資したときの株価のままであるため、再評価は行っていません。

前期に非常に大型の案件等が多数あり、その反動減で利益が非常に少なくなると見込んでいたのですが、思ったよりはその反動が少なかったです。「利益があまり出ないのではないか」と心配されていた方も多数いたのですが、ある程度は利益を見込めるかたちになっていて、今後順調に伸びていくための土台は作れたかなと思っています。

ワークスタイルラボについてです。ワークスタイルラボは2018年8月に買収した会社ですが、フリーコンサルタントのマッチングを行う会社です。辞職したコンサルタントに登録していただき、その方々をさまざまな企業に派遣するという、プロフェッショナルズ・オン・デマンドというかたちをとっています。(出資比率は)100パーセントです。ここも再評価しておらず、5億円の投資ということで、規模拡大のための先行投資が続いています。

アイペット損害保険もボードウォークもワークスタイルラボも、「投資の簿価を非常に小さく入って、大きく育てていく」というドリームインキュベータの考え方で投資しております。

アイペット損害保険も、現在はこのようなかたちになっていますが、投資しはじめのときは非常に小さなところからスタートしました。赤字の会社を買収し、付加価値を付けて拡大していく。これはアイペットにしても、ボードウォークにしても同じで、今後も買収する銘柄については、そのようなかたちを取って行こうと思っています。

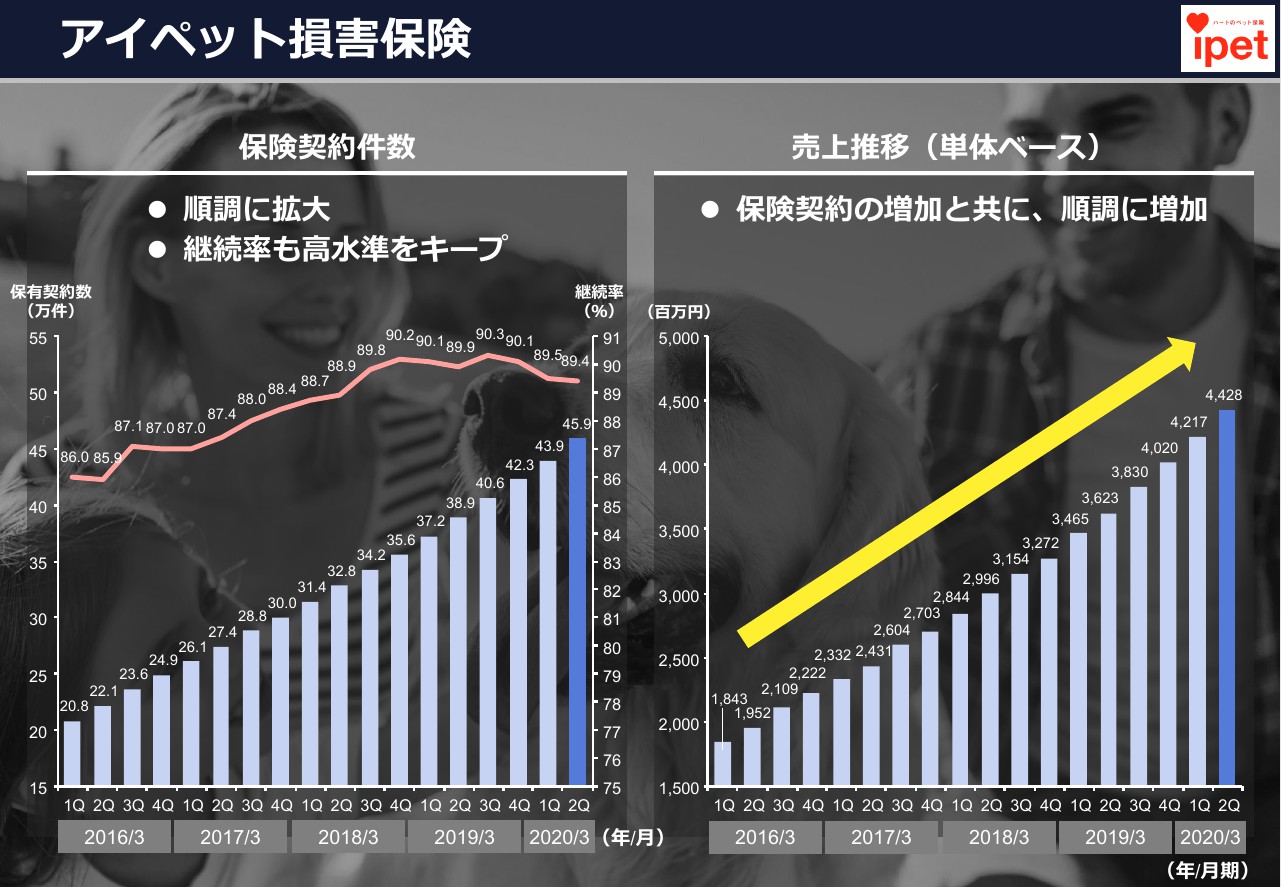

アイペット損害保険

アイペット損害保険の決算発表をご覧になっていただくと、より詳細に分かると思います。保険契約件数は順調に積み上がり、2020年3月期第2四半期で45万9,000件となり、非常に高いところまで到達しました。

現在は契約数と解約数の純増件数がアニコム損害保険さまよりも高くなってまいりました。アニコム損害保険さまは業界No. 1なのですが、そこに対して徐々にキャッチアップしつつあります。

継続率は現在89.4パーセントで、90パーセントまで到達したいところですが、犬や猫の高齢化が進んできたので、解約される方もいます。そのような部分も含め、現在は(継続率は)89.4パーセントです。

15ページに書いてあるように、売上推移としては契約数の増加にともない順調に伸びてきています。

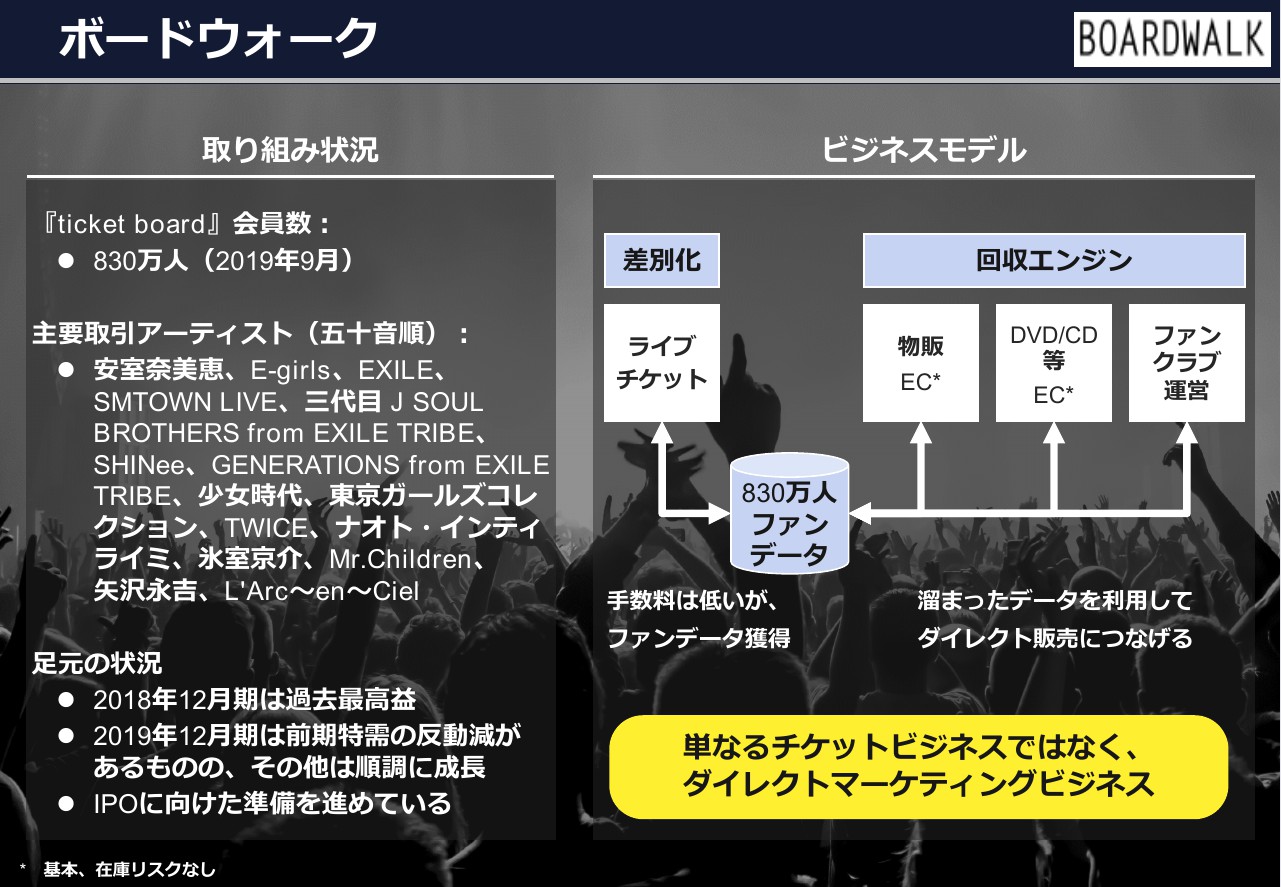

ボードウォーク

ボードウォークは電子チケットの会社でございます。

主要なビッグアーティストと取引しており、安室奈美恵、E-girls、EXILEグループなど、主に東京ドームを埋められるようなアーティストと取引することで顧客データを獲得し、そのデータを利用してさまざまなビジネスを展開します。

ビジネスモデルは16ページ右側に書いてあります。みなさまがライブに行くために申し込まれるので、「ライブチケット」には830万人のユーザーさまがいます。

もちろんチケットの手数料も取りますが、その情報をECや物販等につなげていきます。2018年12月期は過去最高益で、2019年12月気には前期需要の反動減が大幅にありますが、ビジネス基盤は非常に順調に成長しており、今はIPOに向けた準備を進めています。

また、単なるチケットビジネスではなく、ダイレクトマーケティングビジネスも行っています。

とくに、システムをそのまま利用したいというアーティストさんもございまして、OEM的に貸し出すビジネスもこれから始まります。

ボードウォークは、来期は今までの土台を利用して次に飛躍していきます。

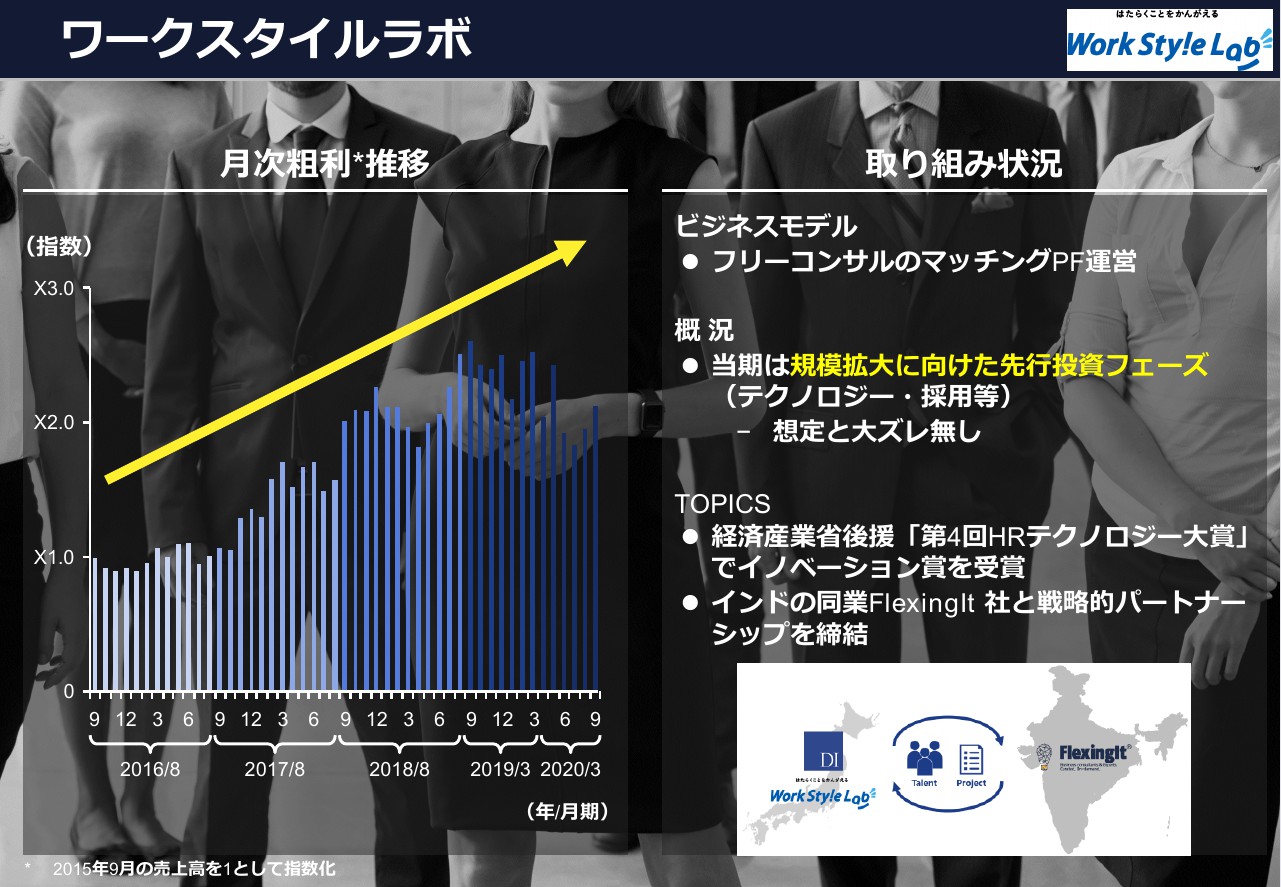

ワークスタイルラボ

ワークスタイルラボ自身はフリーコンサルタント……コンサルティング会社を辞めた方々を登録し、その方々をさまざまな企業に派遣するというビジネスモデルです。

当期は規模拡大に向け、自動マッチングというお客さまとコンサルタントをマッチングさせる仕掛けの部分や、新たな営業の採用などに先行投資を行うフェーズと位置付けています。

トピックスとして、経済省の「第4回HRテクノロジー大賞」でイノベーション賞を受賞しています。

あと、同じようにインドにも同業のFlexingIt社がございます。当社は、アメリカに1社、インドに1社ある同業の会社と提携しています。

アメリカの市場等でコンサルティングが必要であればアメリカのデータベースを大きくすることでコンサルタントを派遣できますし、インド・アジアにはインドのFlexingIt社を使ってコンサルタントで調査等をかけることができます。

日本とアメリカ・インドでは少し違う点があります。アメリカではフリーコンサルタントの方々が仕事を非常に求めていらっしゃいます。

日本ではどこまでをコンサルタントと呼ぶかわかりませんが、今はシステムエンジニアなども含めてコンサルタントと呼ばれることが多いと思います。

日本ではコンサルタントの需要が非常に多いのですが、アメリカでは逆にそれほど需要がなくて、コンサルタントの方からどんどん手をあげてきてくれます。インドでもそうなのですが、お客さんを集めているのがインドやアメリカでの状況です。日本ではコンサルタントを集めています。

今後は海外との連携を増やしていき、コンサルタントプロフェッショナルがオンデマンドでお客さまに提供できるかたちを取っていこうと思っています。

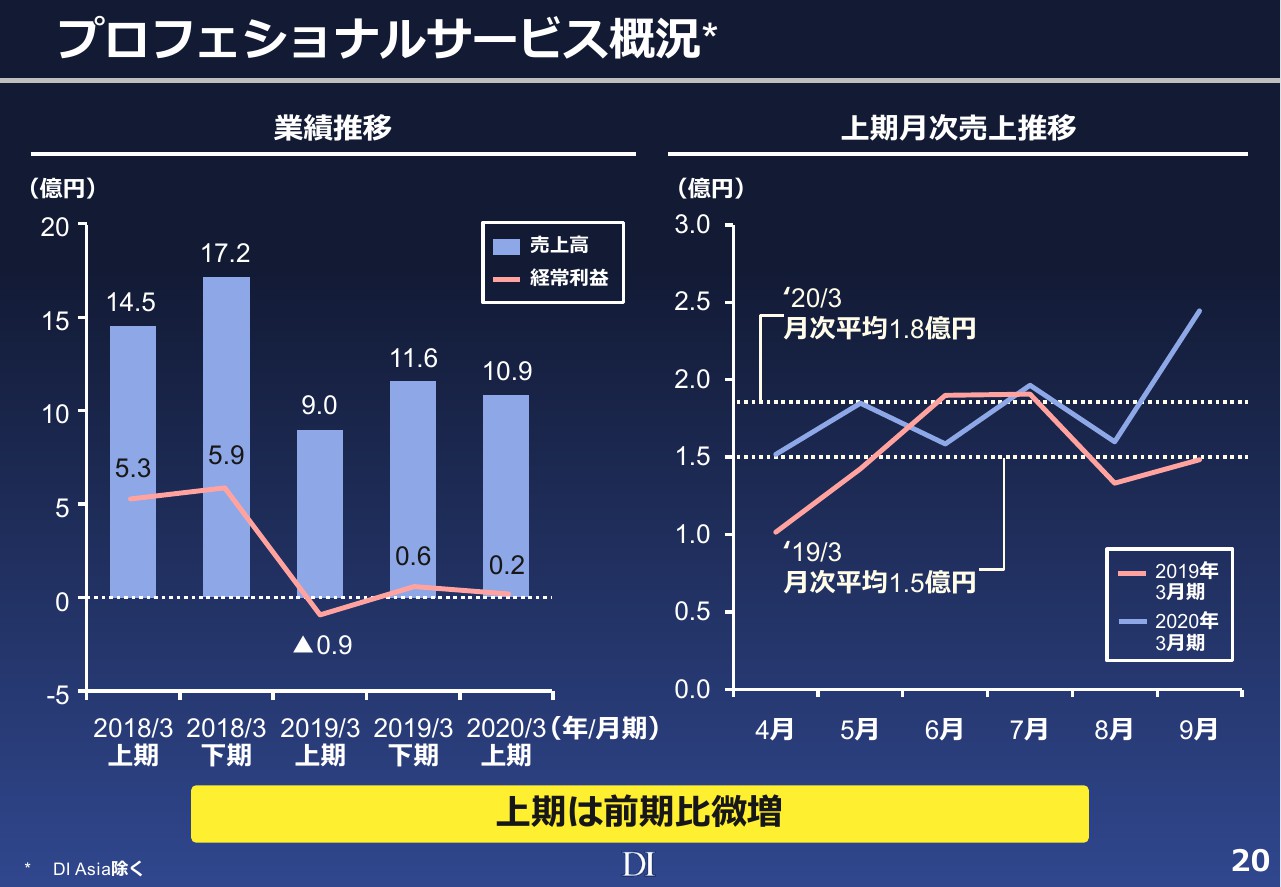

プロフェショナルサービス概況

プロフェショナルサービスについてです。20ページ左側に業績推移が出ています。2018年3月期の上期下期は非常に好調でしたが、2019年3月期の上期下期は大幅に低迷しており、2019年3月の上期はマイナス9,000万円で赤字になっています。この数字はDI Asiaを含めていません。

2020年3月期の上半期は前期に比べて1億9,000万円売上が増えて、少し挽回してきています。

ただ、右のグラフを見ていただければお分かりいただけると思いますが、ブルーの折れ線は今期のもので、赤の折れ線が前期のものです。2019年8月ぐらいまでは去年とあまり変わらず、非常に苦しい戦いでしたが、9月と10月の2ヶ月が終わったあたりから少し良くなってきまして、11月もある程度(成果が)見えており、徐々に改善していると考えています。

そのため、前期は赤字部分がありましたが、十分黒字化できるのではないか、元に戻していけるのではないかと思っています。

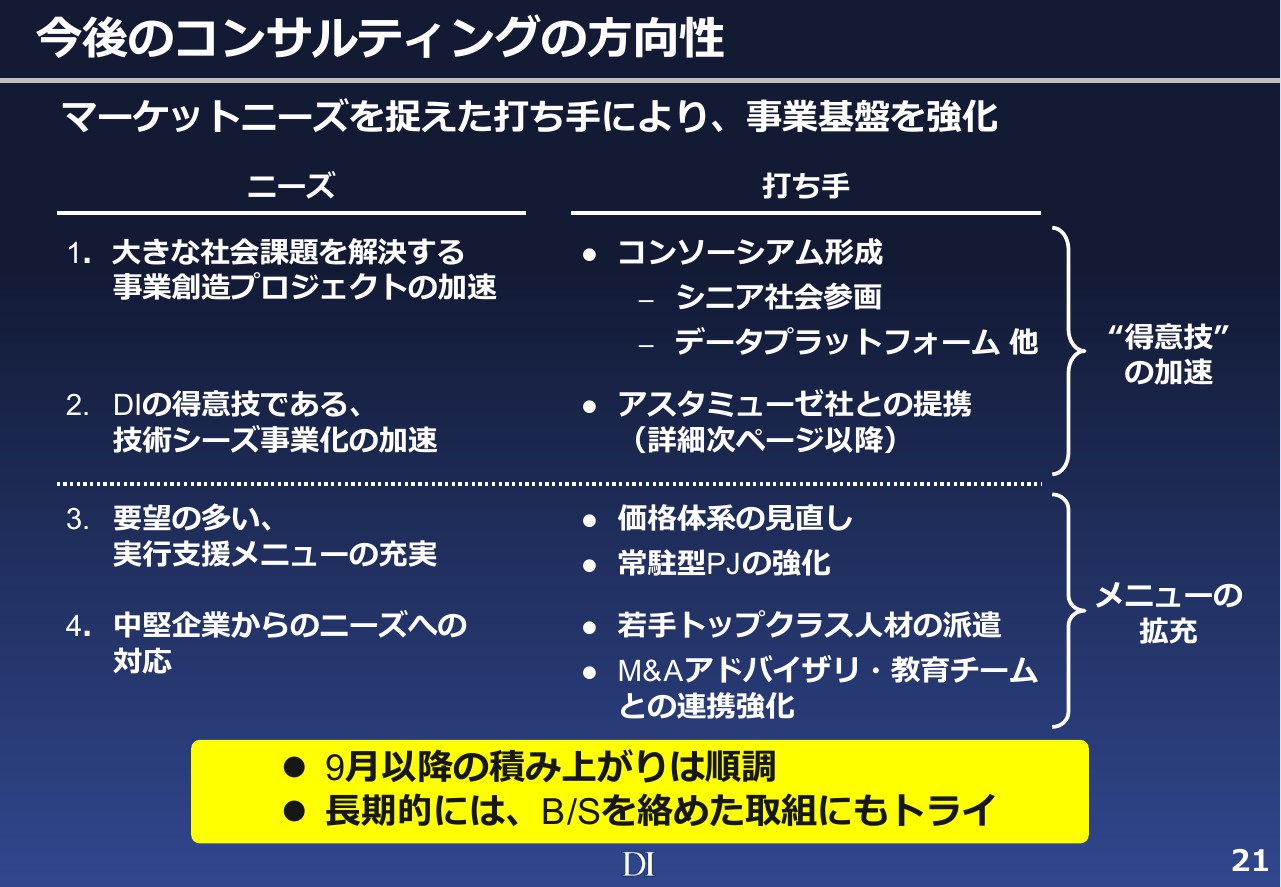

今後のコンサルティングの方向性

どのように取り組んだか少しご説明いたします。21ページです。

ドリームインキュベータはもともと大きな社会課題を解決する事業創造プロジェクトを手がけており、10年ほど前にスマートコミュニティーのビジョンを作って、当時は実際にトヨタさんと実施して拡大しておりました。

今もこのようなニーズは国からございますし、社会的ニーズもございます。

例えば、シニアの社会参画をどうするかとか、さまざまな技術データや金融データのプラットフォームをどう作っていくかなどは、1つの会社だけではできないような大きな仕掛けです。

このようなことについてのコンソーシアム等を立ち上げ、そこからビジネスを展開していくということに取り組んできたわけですが、もう一度ここにしっかり取り組もうと考えています。

1つは、シニア社会参画というテーマでコンソーシアムを作り、その中からいろいろなビジネスを取っていくことに取り組んでいます。

もう1つは、詳細を申し上げられないのですが、あるデータ分野のデータプラットフォームを作って、そこを取引所的に動かしていくようなビジネスが実際始まりまして、それが案件になりつつあります。

また、もう1つのドリームインキュベータの特徴として、いわゆるメーカーさまへのコンサルティングが非常に強く、技術シーズの事業化には20年近くずっと取り組んできました。

ここをさらに強化するために、アスタミューゼ社と提携しました。後ほど詳細にご説明します。

以上の2つ(コンソーシアム形成とアスタミューゼ社との提携)は主に得意技の加速ということで、もともと得意だった部分をもう1回見直して、より強化するという施策です。当たり前のことに取り組んでいます。

その他、非常に要望の多い戦略立案だけではなく、実行支援を行ってほしい、実行支援の価格をもう少しフレキシブルにしてくれないか、という要望もあったため、その要望に対する価格体系の見直しを行っています。

加えて、我々があまり取り組んでこなかった常駐型のプロジェクトをはじめています。

中堅企業からのニーズも結構あったので、このあたりに全然対応しないのか、という話がありましたが、その部分には若手のトップクラス人材を派遣しました。

数百億円から1,000億円ぐらいある中堅企業の社長さんの横に直接ついて仕事をすることで、若手のトップクラス人材であればお客さまにも満足いただけますし、当社としても彼らの成長になります。

収益という点では、単にコンサルティングだけではなく、M&Aのアドバイザリや教育等を連携することでメニューを拡充いたします。

つまり、得意技を加速する打ち手とメニューを拡充する打ち手の2つです。非常に単純なことですが、2019年4月以降コツコツ取り組んでまいりました。その結果が9月ぐらいからではじめました。

9月以降の積み上がりは順調ですので、そこそこ良くなってきたのではないかと感じています。長期的には、バランスシートを絡めた一部共同投資などに、大企業のお客さまとともに取り組んでいくことを目論んでいます。

アスタミューゼ社との提携

アスタミューゼ社との提携についてです。アスタミューゼ社がどのような会社か後ほど少しご説明しますが、さまざまな技術や特許のデータ等を世界中から集め、世の中にはどのような技術があって、どのような特許があって、どの団体がどのようなものを持っているかをすべてデータベースで把握している会社です。

いろいろな大企業さまからアスタミューゼ社に問い合わせが多数あり、自分たちの技術は使い物になるのかならないのかといった話がありました。そこから技術シーズを事業化するにはどうしたらいいか、相談が多数あるそうです。

実際、アスタミューゼ社にはコンサルタントが多数いるわけではないため、その部分をドリームインキュベータと相互に取り組まないかというお話があり、始動しています。

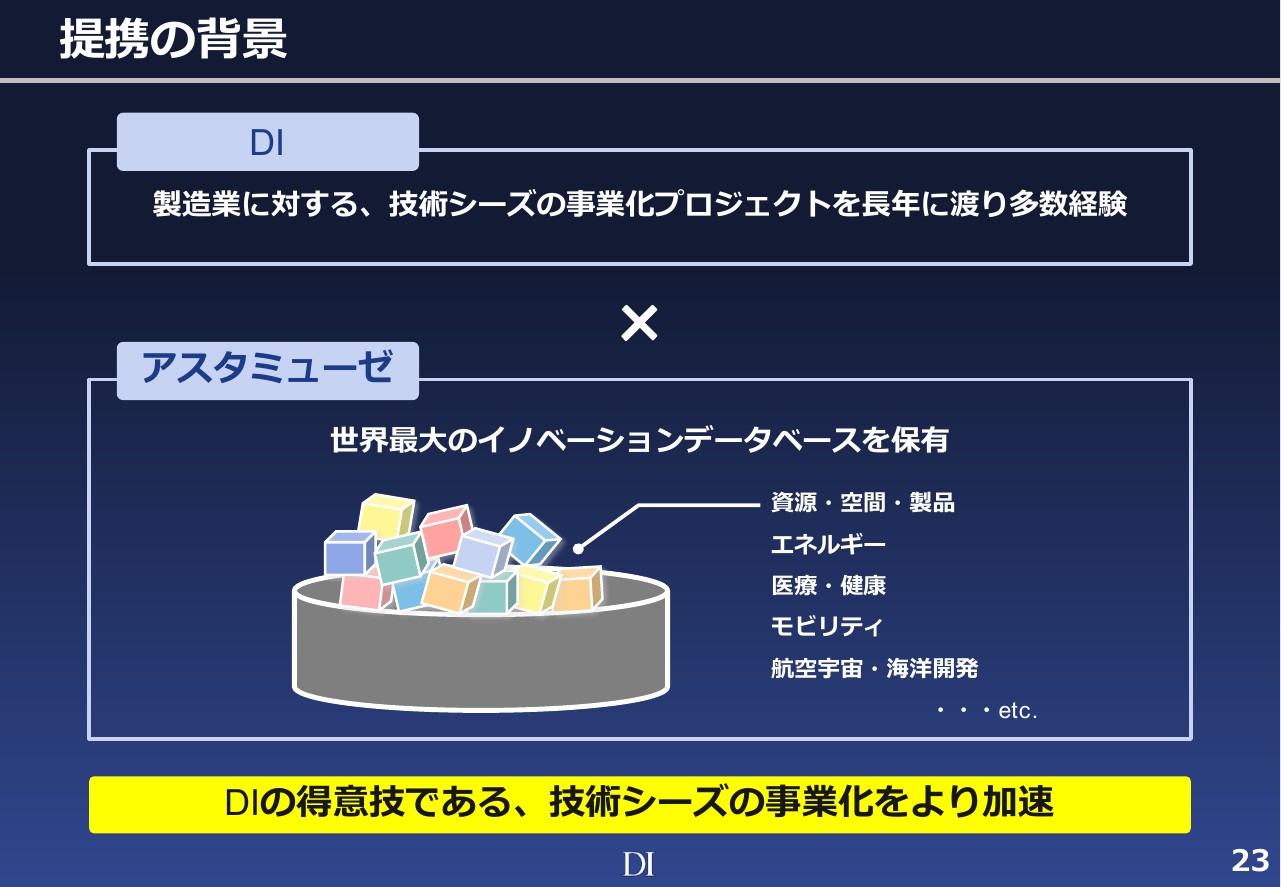

提携の背景

ドリームインキュベータは、20年に渡って製造業に対する技術シーズの事業化プロジェクトに取り組んできています。

一方、アスタミューゼ社は世界最大のイノベーションデータベースを持っているので、資源の分野、エネルギーの分野などさまざまな分野において、多数の技術データやイノベーションデータベースでどのようなことが起こっているかを把握しています。

我々がコンサルティングを行うときには、お客さまの技術を棚卸しして、世の中のマーケットニーズを見据え、他社はなにを行っているのかというのをリサーチして、「このようなことに取り組めばいいんじゃないか」というように技術シーズを事業化していくわけです。

他社は何に取り組んでいるのか、世の中にはどのようなものがあるのかということに関して一生懸命調べるのはいいのですが、情報がこのようなかたちでデータベース化されていれば非常に速くシャープに(仕事が)できます。

我々の得意技である技術シーズの事業化コンサルティングをより加速するためにアスタミューゼさんと提携させていただき、案件も実際に始まったというところなので、今後に期待できる部分かなと思っています。

これまでの営業投資実績

続きまして営業投資の実績についてです。25ページに示した数字は過去19年間の間に当社が行った投資の実績です。170社に投資し、28社がIPOしています。決着がついたもの、決着がついていないものがそれぞれありますが、ついたものに関して締めてみると、Multipleが2.3倍、IRRが16パーセントとなっています。

25ページには書いていませんが、170社のうちの半分強、85社から90社くらいは決着がついていまして、そのうちの約48パーセントが勝ち、約52パーセントが負けということになります。

勝ちと負けを合計すると、だいたい(収益率は)約2.3倍なっているということで、当社はファンドではなかったので、このような数字を毎回お見せしてはいなかったのですが、締めてみるとそれほど悪い数字ではないと思っています。

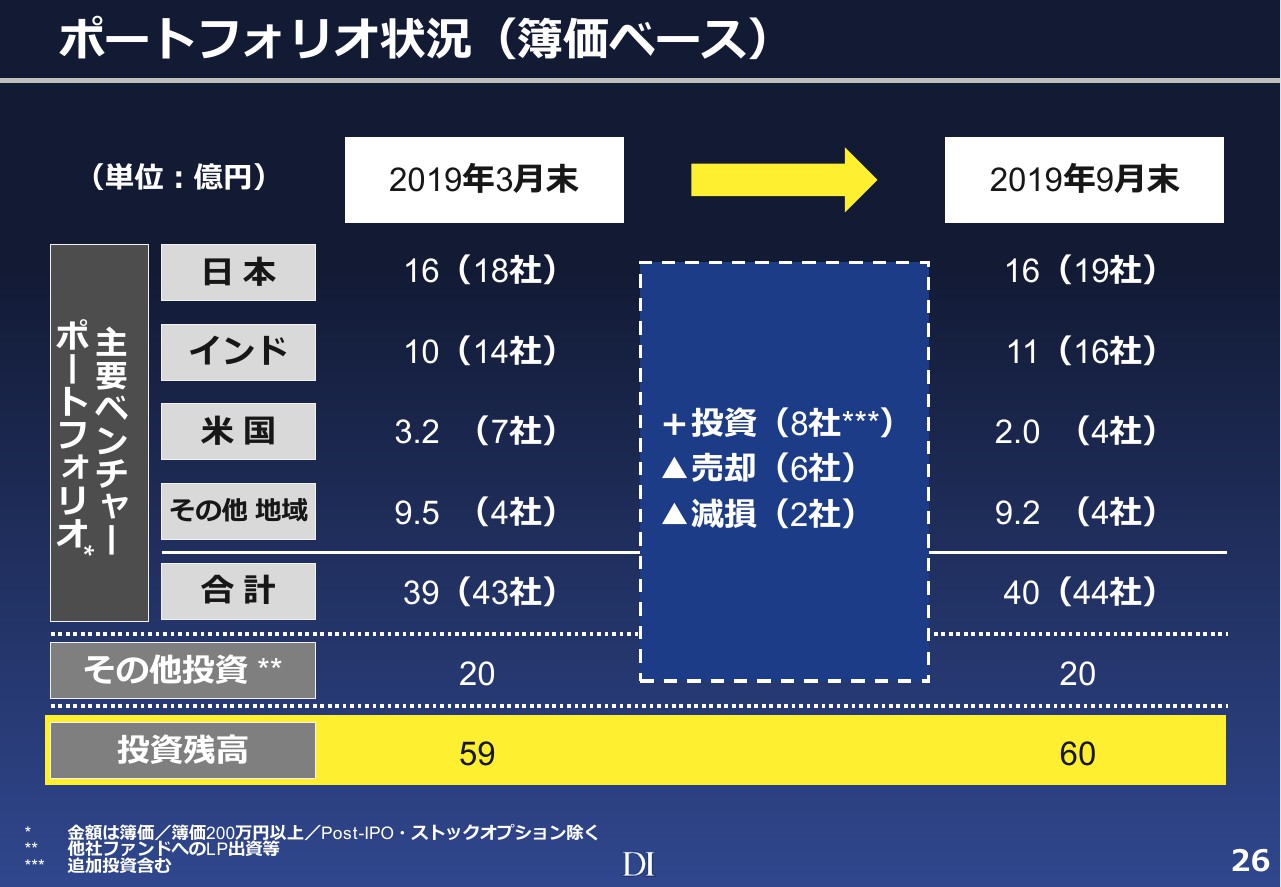

ポートフォリオ状況(簿価ベース)

2019年3月末から2019年9月末の間に8社に投資し、6社を売却し、それほど大きな減損ではございませんが、2社減損いたしました。

投資実績としては、主にインドの心電図を測るベンチャーや、ガン関係のヘルスケアテックを中心に投資しています。

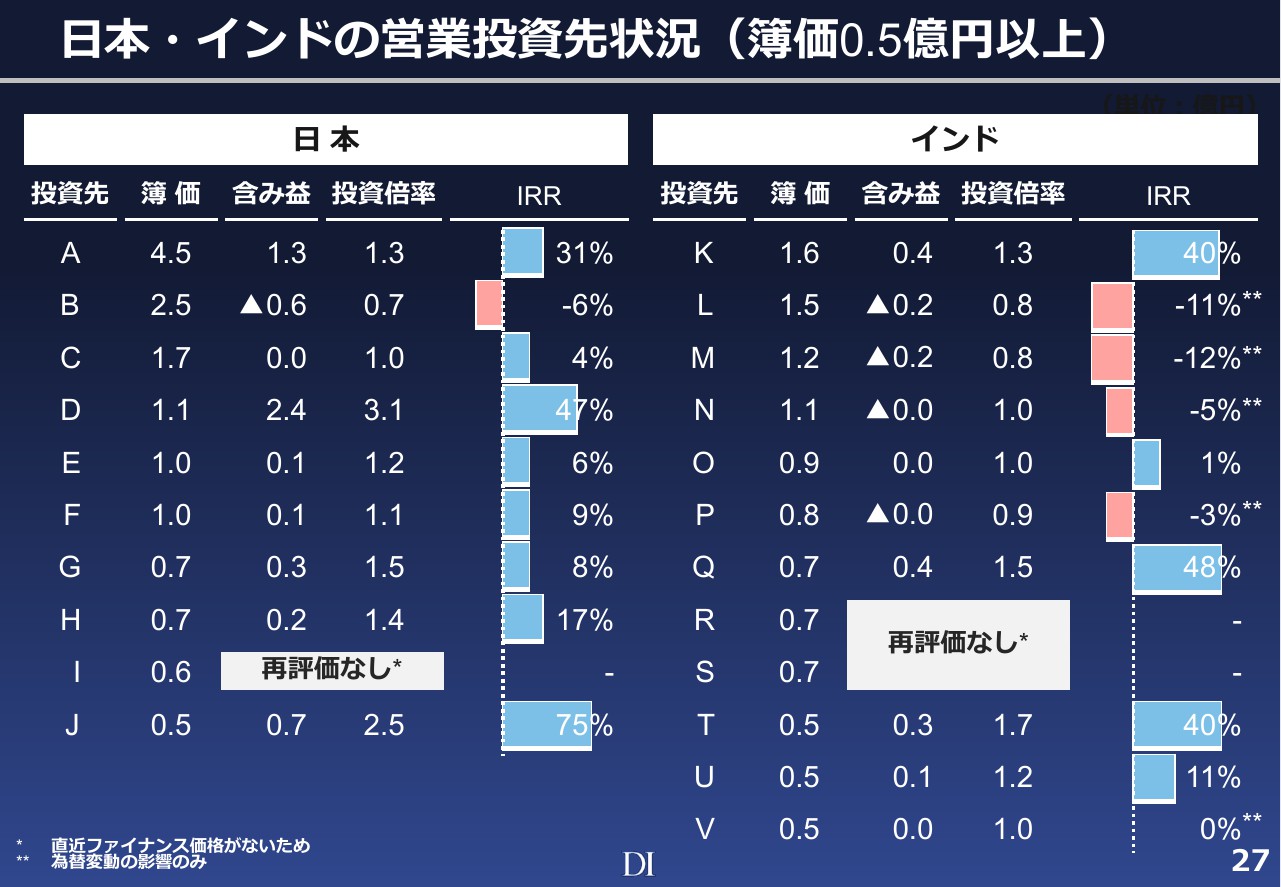

日本・インドの営業投資先状況(簿価0.5億円以上)

こちらが日本とインドの投資先の状況です。会社名は隠しておりますが、簿価が5,000万円以上のものを並べています。

インドでのマイナスは、ほとんど為替が為替の影響です。(株の)価値が下がったというよりは為替の変動による影響であるため、大枠では非常に順調だと思っています。日本でも増資を進めていて、少しずつ株価が上がってきています。

米国投資先のRightHand RoboticsがPALTAC社への導入と共に日本法人設⽴

よく「DIの投資先のなかで、これぞというものはどんなものですか?」という質問があるのでいくつかご紹介いたします。これはアメリカの投資で、「Righthand Robotics」というものです。

実はこれは日本でも認められてきており、先日はPALTACさまという日雑(日用雑貨品)や医薬品の日本最大の卸しのプレイヤーさまが「Righthand Robotics」の導入を決められました。埼玉の物流センターで、ピッキングロボットを導入しています。

最初にテスト導入されて、その後10台導入され、今後拡大していかれるということで、もしこれが非常にうまくいけば、さまざまな物流センターに導入されていくと期待されます。28ページ右の写真が「Righthand Robotics」のロボットです。

なぜこのようなロボットがPALTACさまに採用されるのか。ビデオで簡単にご説明したいと思います。

PALTACさまは非常に(チェックが)厳しい会社ですので、もちろん性能だけではなくて、スピードを見られるのですが、「Righthand Robotics」の特長は、1回掴んだものを覚えてしまうということです。世界中どこでも同時で、1回で覚えますので、次に掴むときはもっと速くなっています。

最初は、見て、どのような形状か計算してから掴むのですが、1回掴んだものは覚えているので、その後は非常に速い計算で掴めるため、ピッキングスピードが非常に速いです。そのような点でご採用いただいていると我々は認識しています。

当社は2015年に(Righthand Roboticsに)初回投資していて、非常に早い段階でこの会社に投資しています。そこから日本企業との接点作り等を行ってきたのですが、このようなかたちで実を結んだということで、当社としては非常にうれしい結果が出てきたなという感想を持っています。

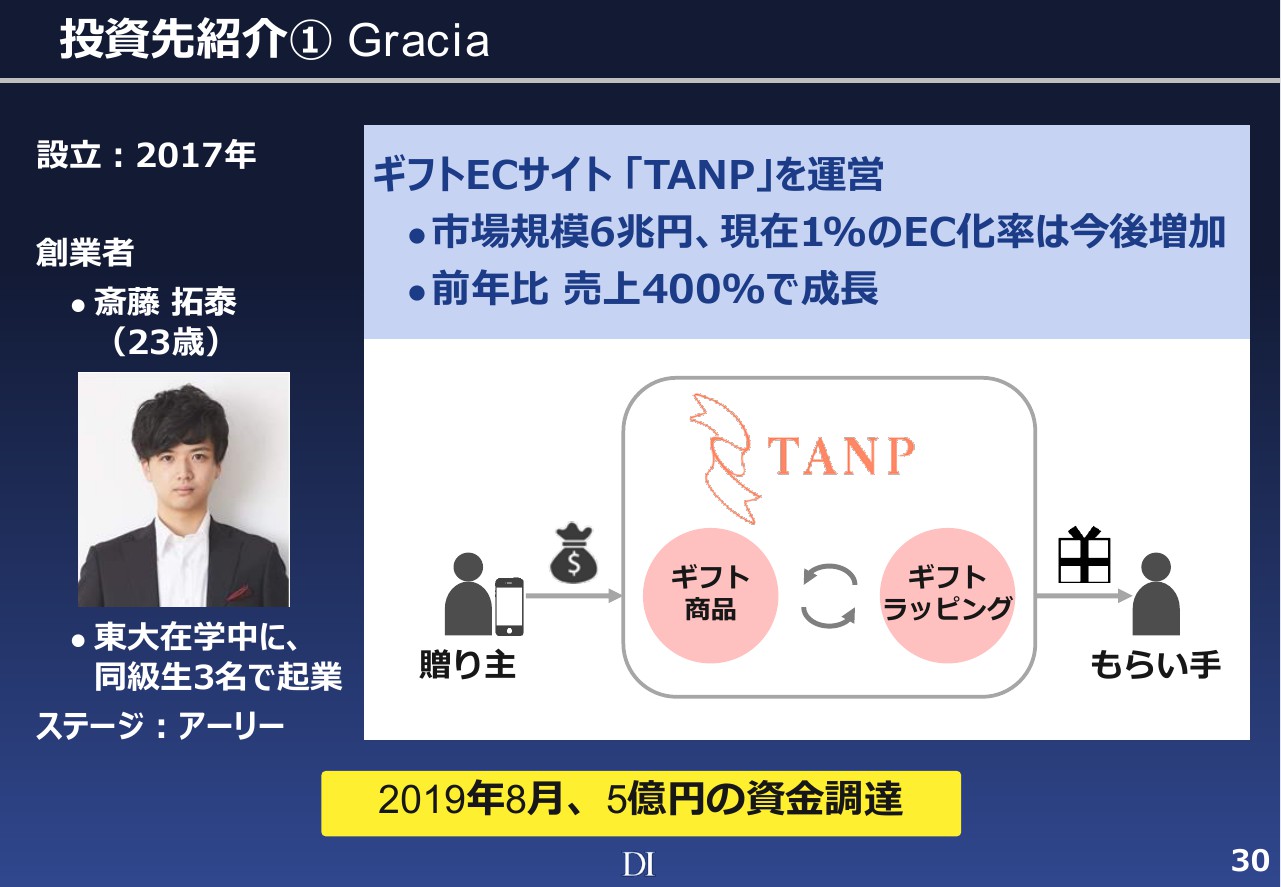

投資先紹介①Gracia

最近では、ギフト市場のGraciaという会社に投資しています。ギフト市場は非常に大きい市場ですが、EC化率が異常に低いです。6兆円のギフト市場があるのですが、現在はEC化率が1パーセントですので、ギフト市場はビジネスチャンスが非常に大きいと見ています。

前年比売上の400パーセントで成長しており、今後も期待できます。

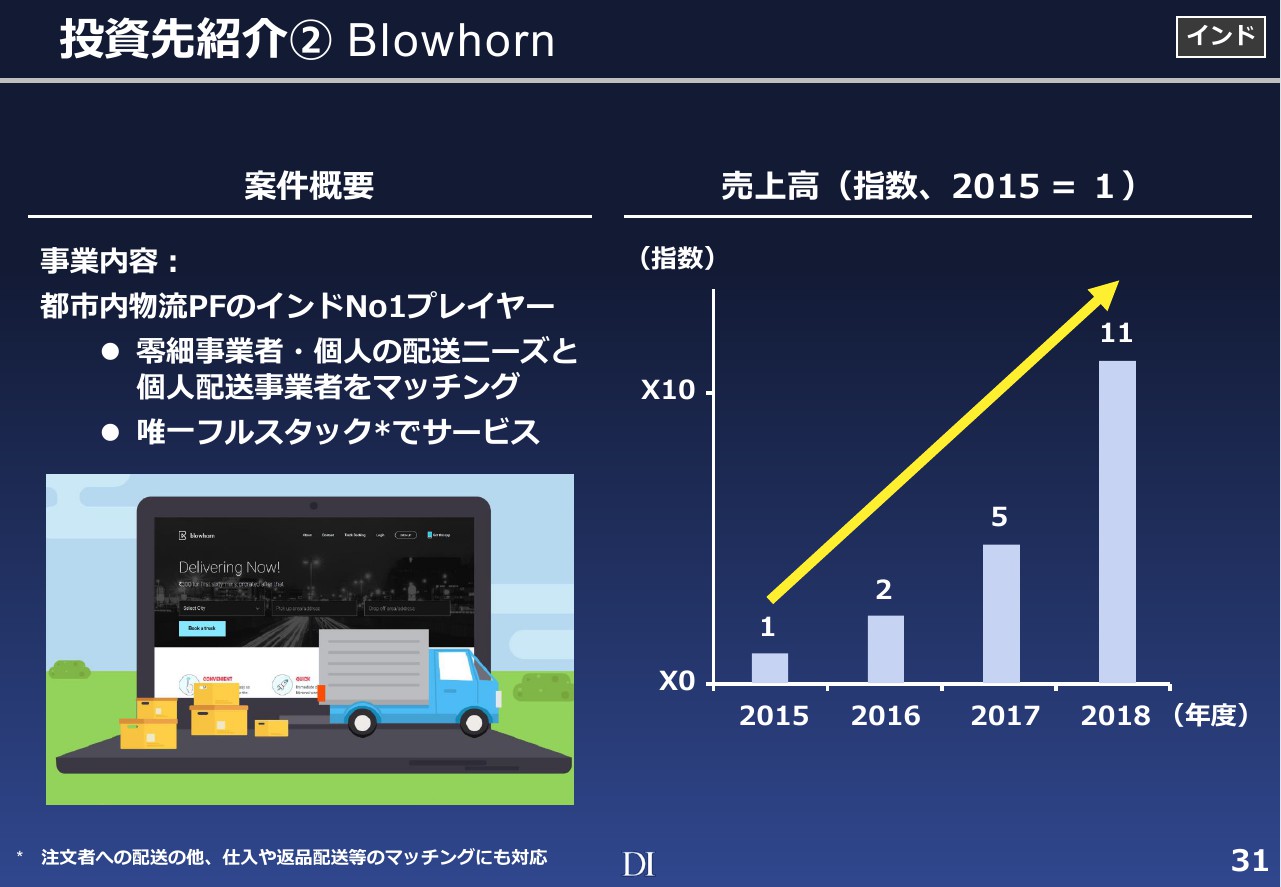

投資先紹介②Blowhorn

インドで最近投資したものとして、Blowhornという、都市内物流のプラットフォームがあります。物流のプラットフォームなので、モノを運びたい人とトラックを持っている人をマッチングさせるプラットフォームで、売上も毎年すごい勢いで伸びています。このような会社に投資をさせていただいています。

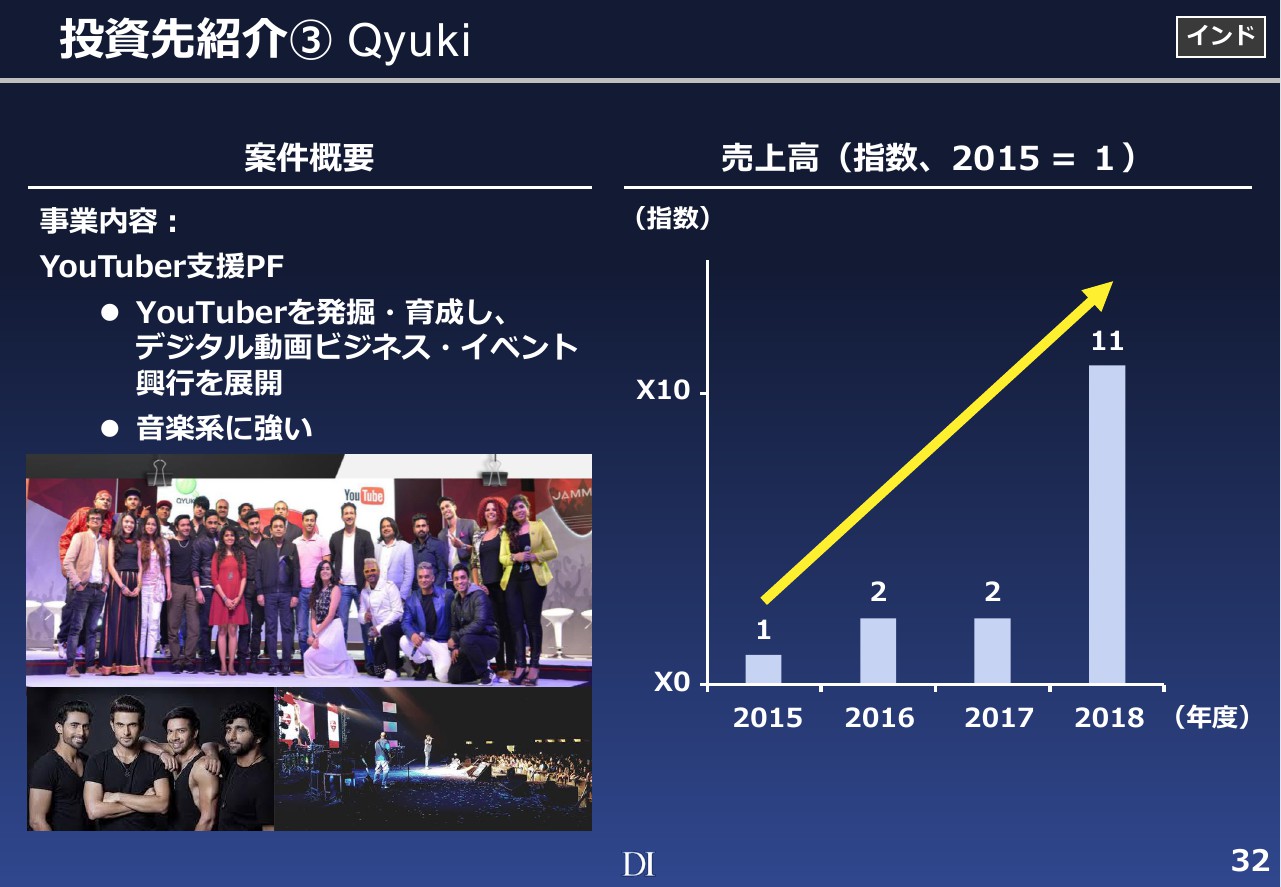

投資先紹介③Qyuki

ご参考までにもう1社、Qyuki(を紹介します)。YouTuberを発掘している会社です。UUUMさまのような会社と認識していただくといいかもしれません。

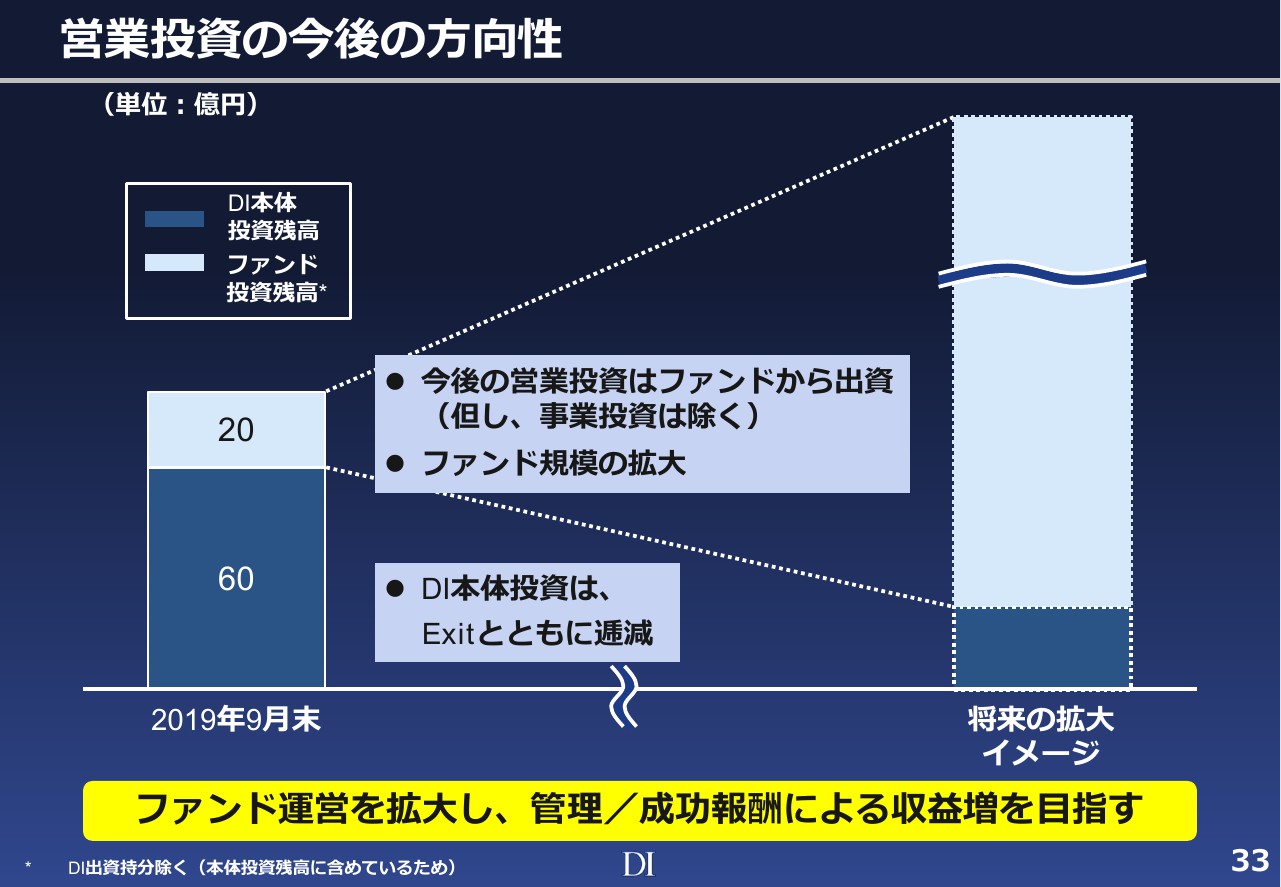

営業投資の今後の方向性

今後の営業投資、ベンチャー投資の方向性でございます。ドリームインキュベータ本体から、ずっと投資を19年間続けてきました。今後は営業投資はファンドからの出資ということで、ファンドを作ってそこから出資するというかたちになります。

事業投資は、ドリームインキュベータ本体から相変わらず行います。我々が事業投資と呼んでいるのは、50パーセント前後以上の持分で投資していって、人も送って、経営していくということです。

ベンチャー投資という、10パーセントとか5パーセントとか、そのようなところに関しては、ファンドから出資をするという方向に変えていきます。現在は60億円本体投資の残高がありますが、徐々にExitして減らしていくというのが方向性です。イメージ的には、33ページに書いているようなかたちの図になっていくということです。

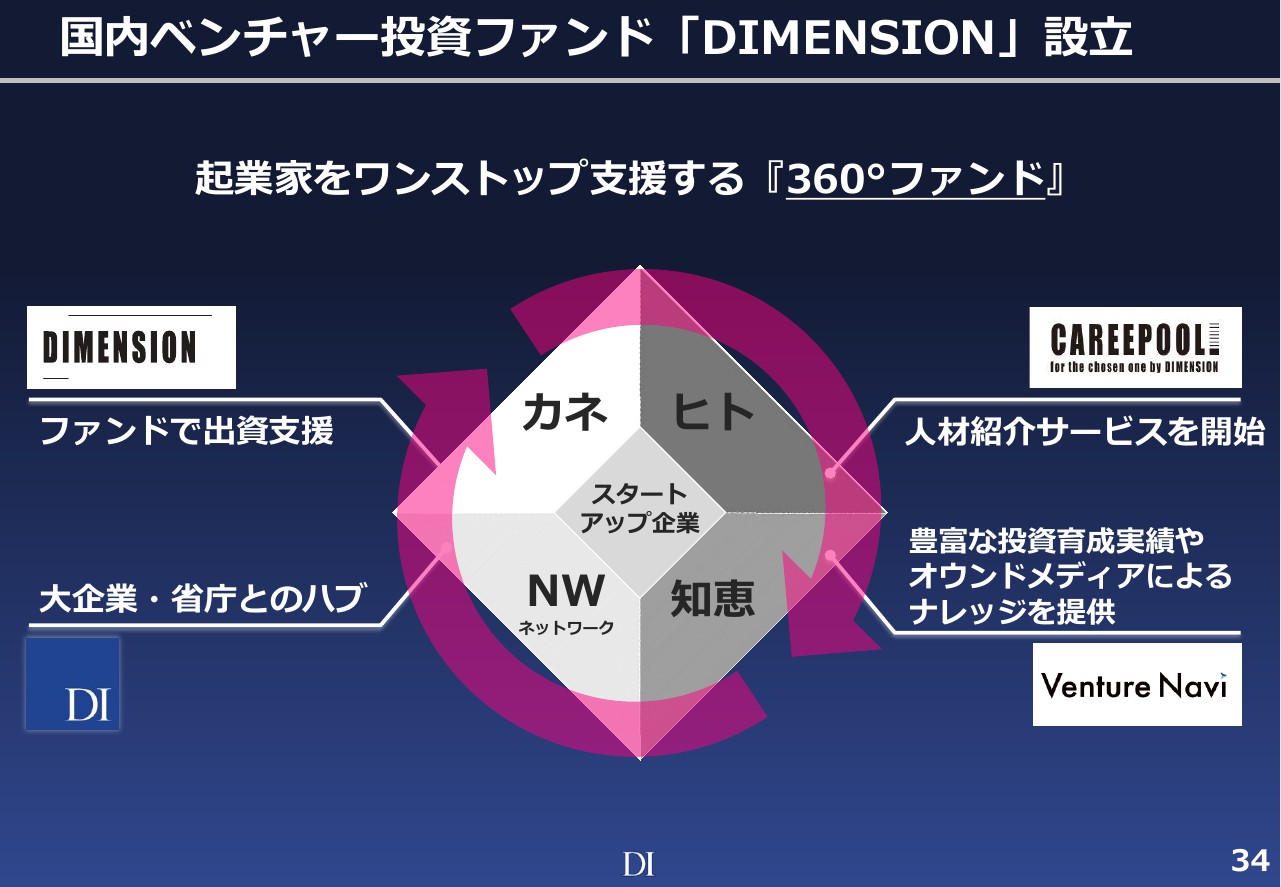

国内ベンチャー投資ファンド「DIMENSION」設⽴

国内ベンチャー投資ファンド「DIMENSION」(ディメンション)を設立いたしました。「『DI』MENSION」は、「DI(ドリームインキュベータ)」から取っています。

同時に、投資先にCFOやCOOを送る人材紹介の会社であるCAREEPOOLというサービスを開始しています。ベンチャー企業からは「人を紹介してくれ」という要望が最も多いです。

過去にドリームインキュベータを卒業したOB、インターン生など、多数の方々が当社を通って出ていっています。そのような方々も含め、我々が投資しているベンチャー企業を中心にご紹介していくというオポチュニティがあります。金だけではなく、人も投資しますし、もちろん大企業・省庁とのパイプということで、ドリームインキュベータ本体とのネットワーク(も持ちます)。

あと、ベンチャー企業の過去の実績や、何をしているかということをまとめた「Venture Navi」というメディアを持っています。お金と人材紹介とメディア、あと大企業とのパイプの4つを軸に、ファンドを運用していくと考えています。

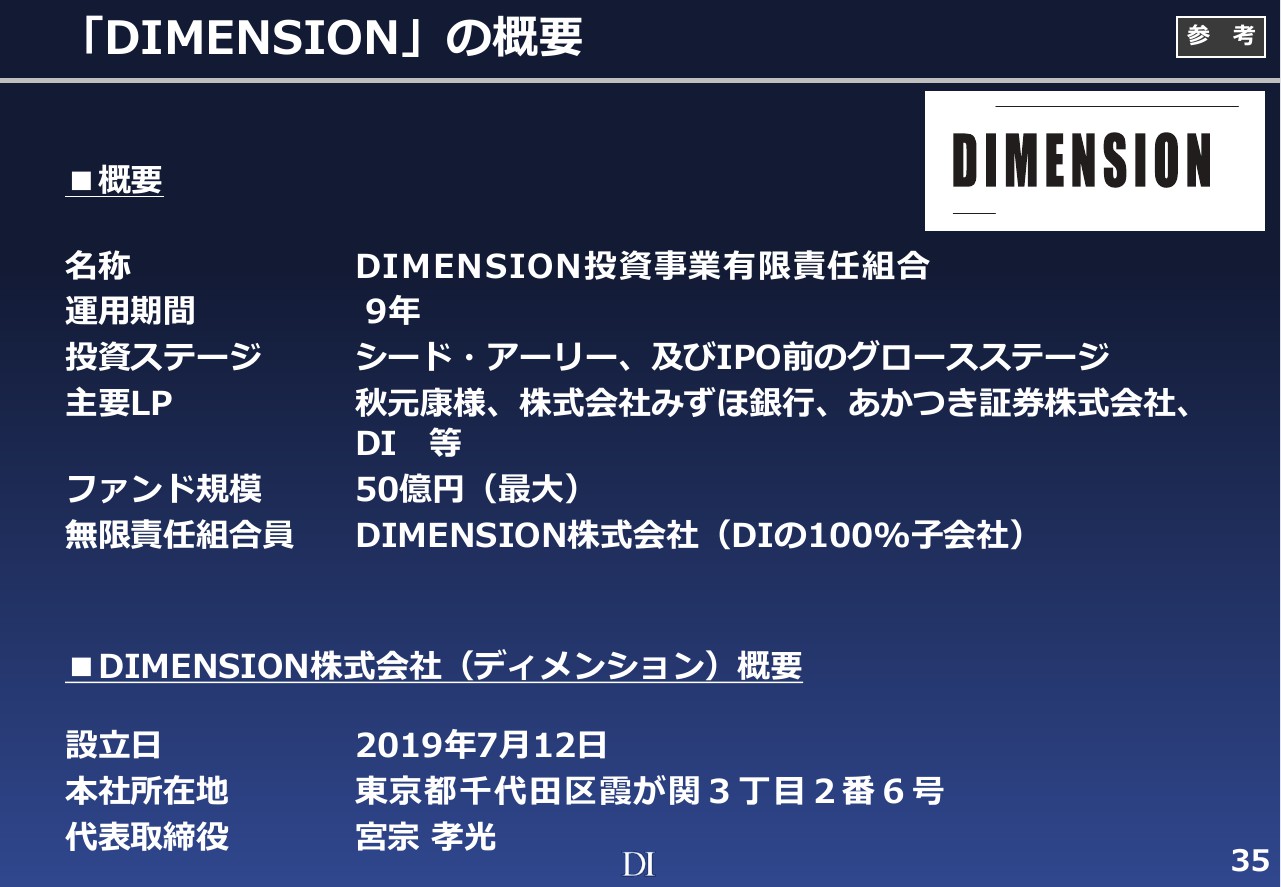

「DIMENSION」の概要

これはご参考までですが、ファンドの規模は50億円で、宮宗というベンチャー投資担当の人間が代表取締役を担当します。

DIMENSION1号案件:五常・アンド・カンパニー

「DIMENSION」の1号案件として、五常・アンド・カンパニーという会社に出資させていただいています。これは、Grameen銀行のようなモデルです。2019年10月にシリーズCで42億円調達されたのですが、ここへ資本参加しています。

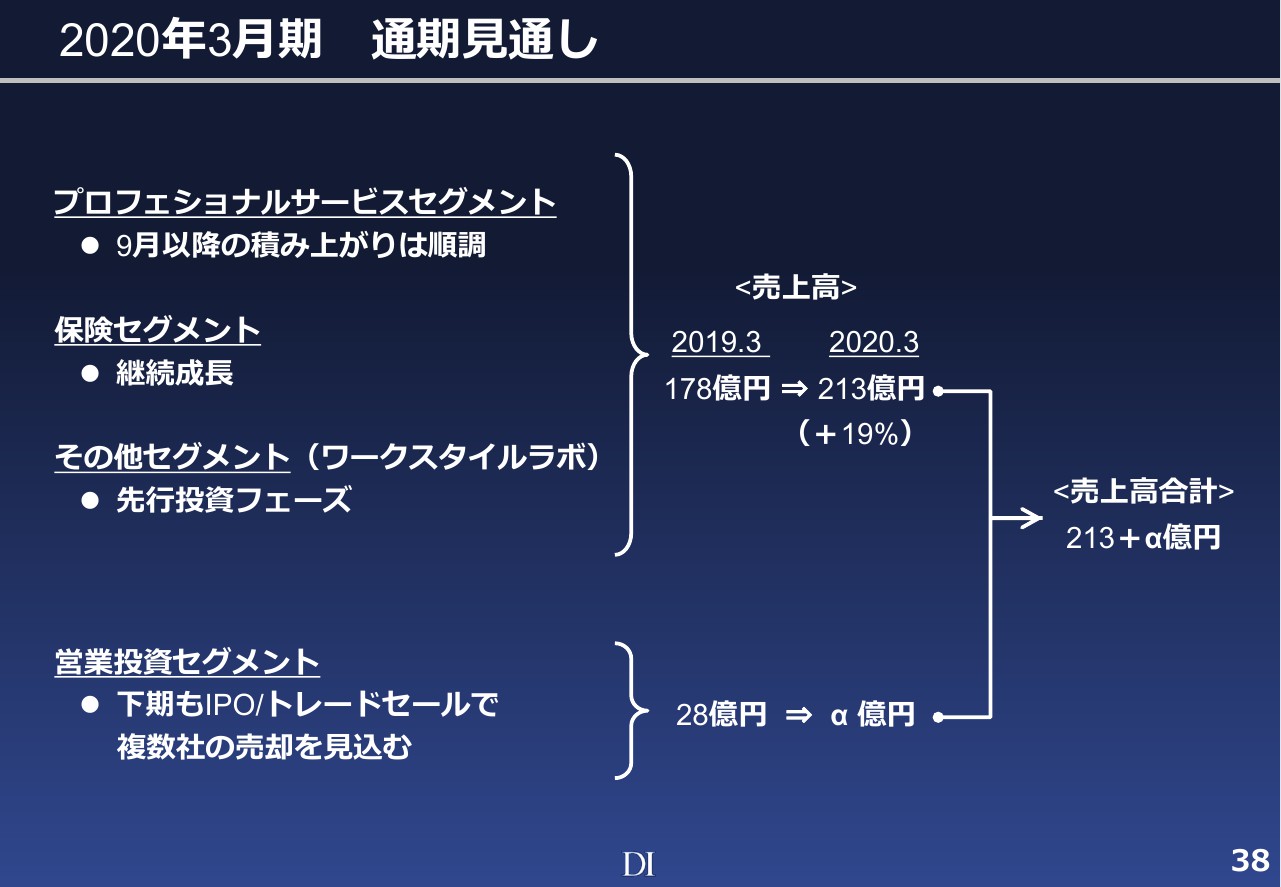

2020年3月期 通期⾒通し

2020年3月期通期の見通しでございます。当社はいつも売上(の見通し)だけを出しています。プロフェショナルサービスに関しては9月以降の積み上げが順調だということと、保険セグメントも継続成長しています。

ワークスタイルラボは先行投資のフェーズです。前期の上記3つの売上を合計すると、178億円ですが、ここから19パーセントの売上成長があり、2020年3月期はだいたい213億円くらいだと考えています。

前期の営業投資売上は28億円でした。IPOがあったり、トレードセールがありました。下期に関してはIPOも見込んでいるので、それがどのくらいになるかというのはマーケットとの関係にもよりますが、それによってこの部分が変わってくるので、213億円+αというかたちで書いています。以上でございます。

新着ログ

「サービス業」のログ