ワークマン、1Qは大幅な増収増益の好決算 アウトドアやスポーツにも適したPB商品の拡充が貢献

第1四半期決算の概要

小濱英之氏:ワークマンの小濱でございます。本日はご多忙のところ、決算説明会に多数のご参加を賜りまして、誠にありがとうございます。それでは、ワークマンの2020年3月期第1四半期決算説明をいたします。

当第1四半期の経済環境は、企業収益の改善で底堅く推移する一方で、米中貿易摩擦やブレグジットなど、国際政情不安による世界貿易の減速で、先行き不透明な状況が続いています。個人消費は、雇用・所得環境の改善で緩やかな回復基調にあるものの、消費マインドは消費税増税を控え、低下傾向となっています。

ワーキングユニフォーム業界におきましては、東京オリンピックやインバウンド向け建設需要の増加が、市場全体を押し上げる一方、海外生産地の人件費・原料費の高騰による仕入れコストの上昇や、ECサイトとの競合など、厳しい経営環境が続いています。このようななかで、当社はワーキングだけでなく、アウトドアやスポーツにも適したPB(プライベートブランド)商品の拡充と、法人向け「G-NEXT」商品の強化で、客層の拡大とプロ顧客の囲い込みを図りました。

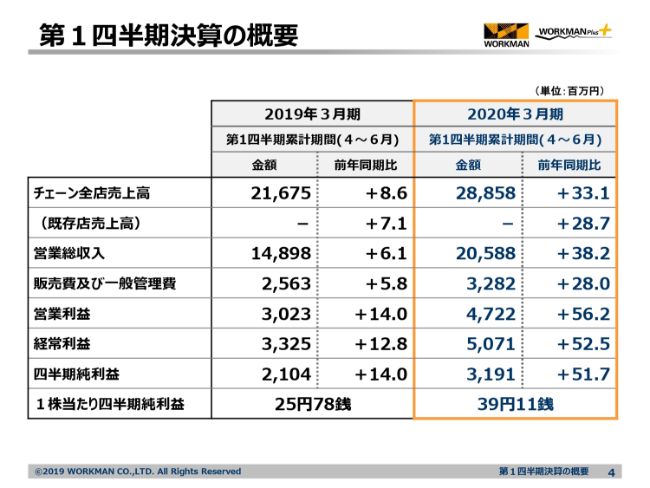

その結果、第1四半期のチェーン全店売上高は288億5,800万円となり、前年同期比で33.1パーセント増となりました。営業総収入は205億8,800万円となり、38.2パーセント増となっています。販売費および一般管理費は32億8,200万円と、28.0パーセントの増加です。営業利益は47億2,200万円で、56.2パーセント増、経常利益は50億7,100万円で、52.5パーセント増となりました。四半期純利益は31億9,100万円となり、51.7パーセント増となりました。

第1四半期累計期間では9期連続の増収増益を達成しており、1株当たりの四半期純利益は39円11銭となりました。

月次推移と要因

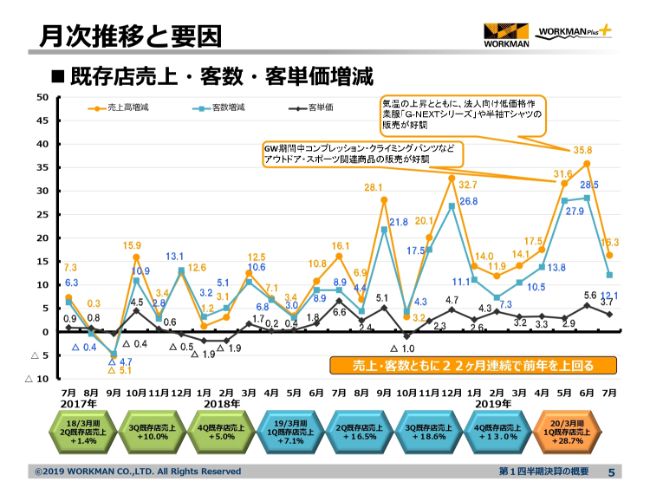

スライドは、既存店の月次ベースの売上高・客数・客単価の推移を表したグラフであります。7月までの実績では、22ヶ月連続して売上高・客数ともに前年を上回り、売上高は昨年のワークマンプラス開店以降、2桁増をキープしています。

当期間中は、5月のGWに、アウトドア向けのストレッチクライミングパンツや、スポーツでも使えるコンプレッションウエアが活発に動きました。これは客層の拡大が図れた結果であると、手応えを感じています。

5月中旬以降は気温の上昇とともに、「上下で買っても3,000円」の「G-NEXTシリーズ」、サマーワーキングウエアや半袖Tシャツ・ポロシャツなど、夏物衣料の販売が好調に推移いたしました。一般向けPB商品の増強とプロ向け商品の充足で、第1四半期では既存店売上高が前年同期比で28.7パーセント増、客数は23.7パーセント増と、前年を大きく上回っています。

出店状況

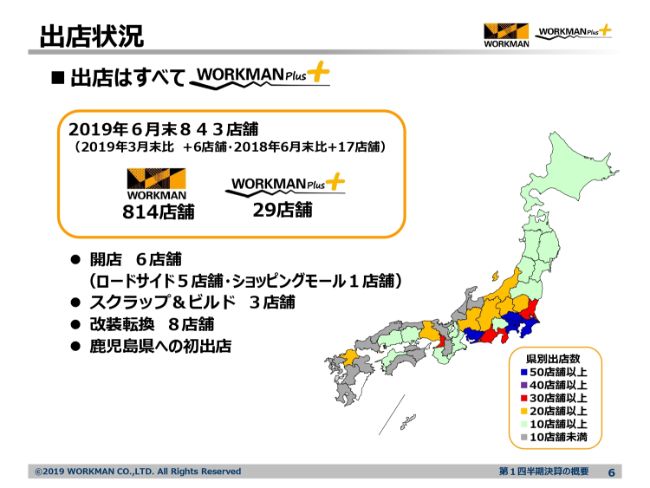

出店状況をご説明いたします。6月までの出店は、すべてワークマンプラスとなっており、ロードサイドが5店舗、ショッピングモールが1店舗の計6店舗を新規出店し、スクラップ&ビルドが3店舗、8店舗でワークマンプラスへの全面改装を実施いたしました。鹿児島県への初出店により、46都道府県下にワークマンが814店舗、ワークマンプラスが29店舗となり、合計で843店舗となりました。

販売状況(第1四半期累計期間4月~6月)

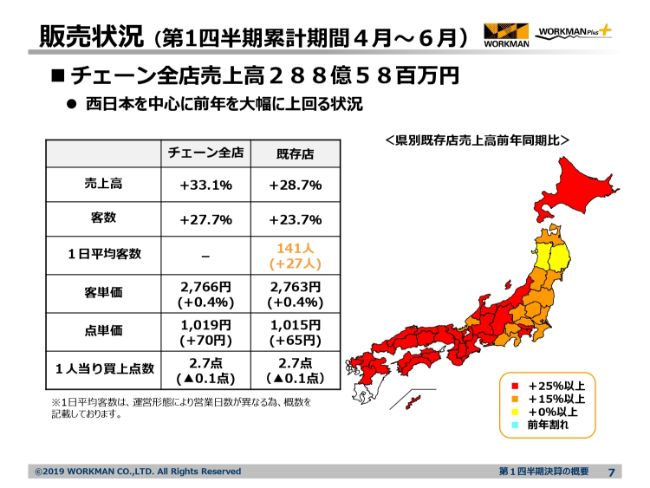

4月から6月までの販売状況についてご説明いたします。チェーン全店の客数は前年同期比で27.7パーセント増となりました。客単価は0.4パーセント増の2,766円となり、1品単価は70円増加の1,019円となりました。

既存店では、客数は前年同期比で23.7パーセント増で、1日当たりの平均客数は27人増加の141人となっています。

客単価は0.4パーセント増の2,763円となり、1品単価は65円増加の1,015円となりました。1人当たり買上点数は、ともに0.1点減少の2.7点となりました。

スライドの右側の日本地図は、既存店売上の伸び率を、地域ごとに色別で表示しています。すべての県で前年を上回る状況となっており、中でも西日本は、福井県を除いて、売上高前年同期比を25パーセント以上増加させています。出店が後発の西日本ほど、「ワークマン=プロショップ」のイメージが薄いほか、認知度が低いこともあり、メディアやSNSでのプロモーション効果が大きく、一般のお客さまの来店増加へとつながっています。

また、東日本ではプロショップのイメージが強いため、今後はイメージ刷新の改装と、プロモーションに取り組んでまいります。

販売状況(商品別売上高と要因)

チェーン全店における商品別売上高と前年同期比は、ファミリー衣料が25億7,100万円で、27.3パーセント増。カジュアルウエアが42億9,600万円で、45.6パーセント増。ワーキングウエアが90億200万円で、33.2パーセント増。ユニフォームが10億3,500万円で、60.5パーセント増。履物が47億100万円で、27.7パーセント増。作業用品が71億7,700万円で、29.2パーセント増となりました。

売上高に影響している商品群は、要因欄に前年との比較増減を表示しています。すべてのカテゴリーにおいて、前年同期比でプラスとなっており、なかでもスポーツ向け「Find-Out(ファインドアウト)」・アウトドア向け「FieldCore(フィールドコア)」・レインウエア「AEGIS(イージス)」を多く取り扱っているカジュアルウエア、ワーキングウエア、作業用品が大幅に伸ばしています。

また、女性衣料を取り扱っているユニフォームは、前年同期比で60.5パーセント増となっており、今後も注力すべきカテゴリーと位置付けています。冷感機能を持ったスリーブやレギンスなどの小物から、コンプレッション、カーゴパンツ、レインウエアなどの衣料品、軽量で動きやすいアスレシューズなど、ワークだけでなく、趣味のアウトドアやスポーツにも使用できる商品が売上を牽引いたしました。

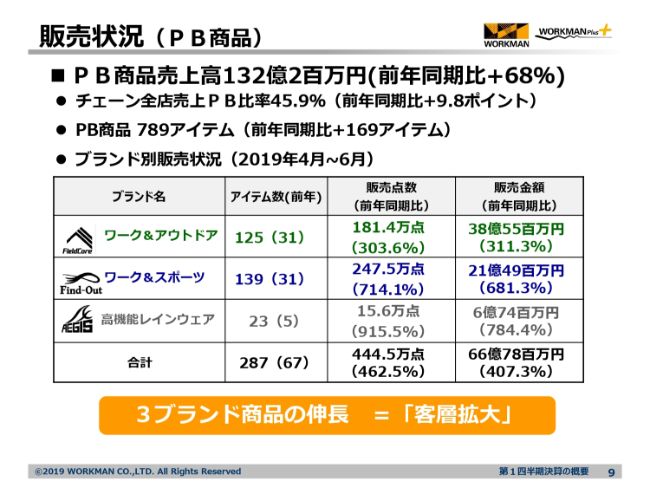

販売状況(PB商品)

PB商品の販売状況についてご説明いたします。PB商品のチェーン全店売上高は132億200万円で、前年同期比で68パーセント増となり、PB比率は45.9パーセントで、前年同期比で9.8ポイント上昇しています。アイテム数は、新規に169アイテムを追加し、6月末時点で789アイテムの展開となっています。

客層拡大を目的としたブランド戦略商品は、ご覧のとおり大幅に販売数を伸ばし、チェーン全店売上高の23.1パーセントを占め、PB商品売上高の50.5パーセントを占めるまでに成長してきています。この3ブランド商品の伸長こそ、ワークマンが目指している客層拡大の表れであります。

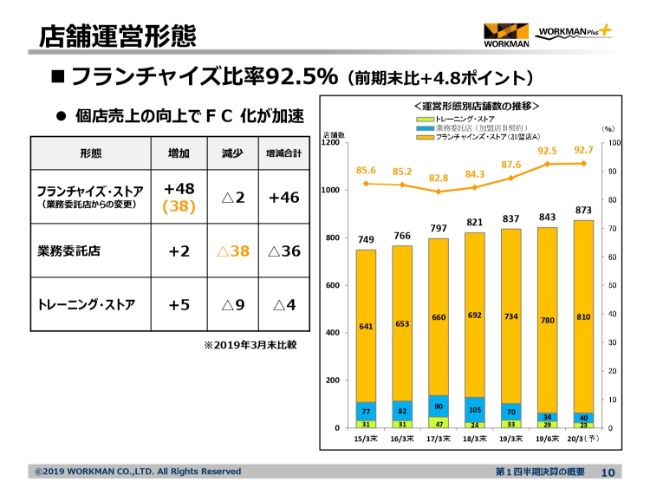

店舗運営形態

店舗の運営形態の状況は、フランチャイズ・ストアは780店舗、業務委託店舗とトレーニング・ストアを合わせた直営店は63店舗となりました。ワークマンプラス出店による既存店への波及効果もあり、個店売上が向上し、業務委託店とトレーニング・ストアの店舗数が減少する一方で、FC化が加速しています。

フランチャイズ・ストアは前期末より46店舗増加しました。フランチャイズ・ストア比率は4.8ポイント増え、過去最高水準の92.5パーセントとなりました。

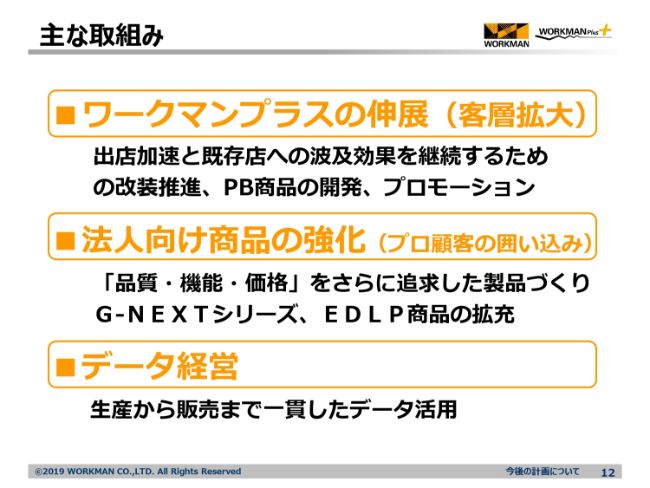

主な取組み

こちらのスライドは、今後の計画について、主な取組内容となります。「ワークマンプラスの伸展による客層拡大」、「法人向け商品の強化によるプロ顧客の囲い込み」、「データ経営」の3点がテーマとなります。詳細は次のスライドからご説明いたします。

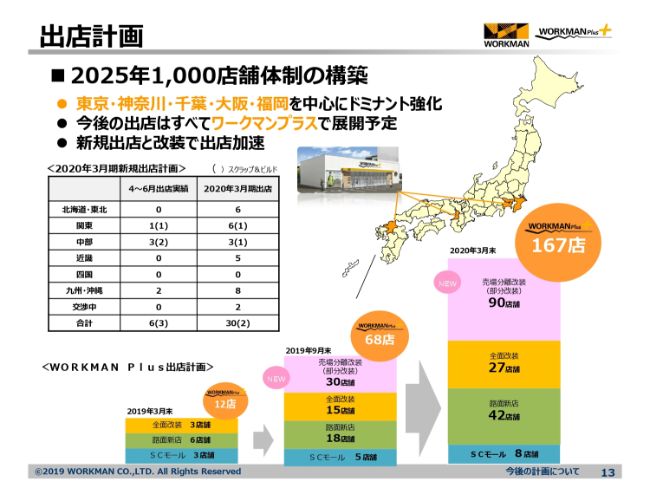

出店計画

今後の出店は、すべてワークマンプラスでの展開を予定し、東京・神奈川・千葉・大阪・福岡を中心に、人口の多い地域のドミナント強化を進めてまいります。今期の計画は、新規出店が36店舗、スクラップ&ビルドが5店舗を予定しています。また、ワークマンプラスは好業績を受けて、全面改装に売場分離改装を加え、展開を加速いたします。

店舗数はご覧のとおり、2020年3月末で167店舗となる見込みです。なお、詳しい候補地につきましては、2019年8月6日に弊社ホームページでリリースしている計画を、参考資料として末尾に添付しています。後ほど29ページをご覧になってください。この出店ペースを維持し、「2025年1,000店舗体制」の構築を目指してまいります。

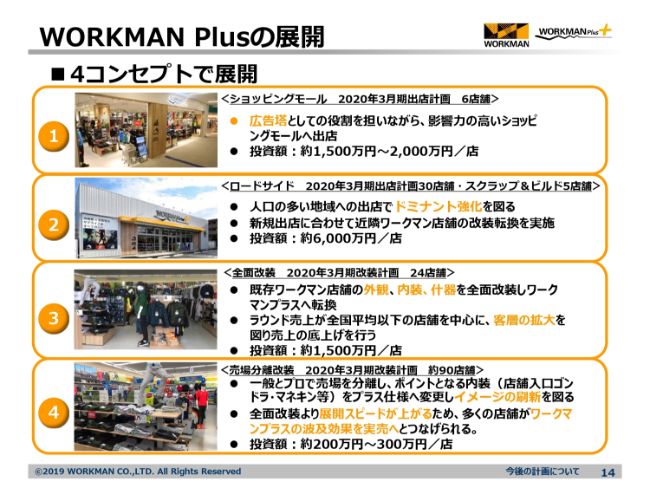

WORKMAN Plusの展開

ワークマンプラスの展開について詳しくご説明いたします。ワークマンプラスは、4つのコンセプトで展開してまいります。

まずはじめに、一般のお客さまをターゲットとしたショッピングモールは広告塔としての役割を担っていますので、そうした影響力の高いショッピングモールへ出店いたします。運営はプロの販売員に業務委託し、ブランド力の維持と、きめ細かな接客による商品訴求を行い、今まで来店いただけなかった一般のお客さまにアプローチを行います。

2点目は、一般客とプロ顧客の双方をターゲットとした、複合型ロードサイドの新規出店になります。出店計画でも触れましたが、人口の多い地域に出店し、近隣ワークマン店舗をワークマンプラスへ改装することで、地域単位でワークマンプラス効果を波及させ、売上拡大に取り組んでまいります。

3点目は、既存ワークマン店舗の全面改装になります。外観・内装・什器など全面改装を行い、品揃えを見直し、複合型ロードサイドのワークマンプラスへ展開してまいります。改装対象店舗の選定は本部主導で行い、オペレーションが優秀な店舗や、競合店が存在する店舗など、改装により売上の向上が見込まれる店舗を中心に、実施する予定であります。

単独でのリニューアルですとインパクトに欠けるため、新規出店と併せて行うことで、客層拡大による売上の底上げを目指してまいります。

4点目は、既存ワークマン店舗の売場分離改装になります。既存の什器を活用し、ポイントとなる木目調のゴンドラやマネキン、パネルといった什器をワークマンプラス仕様へ変更いたします。また、売場レイアウトを、複合型ロードサイドのワークマンプラスと同様に、一般向けとプロ向けに分離することで、イメージの刷新を図ってまいります。全面改装と比べ、展開スピードが上がるため、より多くの店舗がワークマンプラスの波及効果を実売へとつなげられます。

以上、4つのコンセプトで、ワークマンプラスの出店を加速いたします。なお、おおむねの投資額はご覧のとおりになります。

PB商品開発①

PB(プライベートブランド)商品の開発についてご説明いたします。通期のPB商品売上高は536億円で、前期比で45パーセント増を計画しています。ワークマンが考えるPB商品のコンセプトは「儲け優先より、ワークマンでしか買えない商品の開発」になります。具体的には、バイヤーがマーケティングを行い、優位性のある売価を決定します。値入率は40パーセント前後に設定し、その条件のなかで、機能性やデザイン性を最大限高める努力を行っています。

このコンセプトのもとに、次のように取り組んでまいります。1点目は、「FieldCore(フィールドコア)」、「Find-Out(ファインドアウト)」、「AEGIS(イージス)」の3ブランド戦略になります。プロの職人と一緒になって磨き上げてきた商品力と低価格を、3ブランドの商品に落とし込み、一般のお客さまや女性のお客さまへアプローチと、フルコーディネートの提案を行い、客層の拡大に取り組んでまいります。

この3ブランドが中心となって、秋冬PB商品全体の生産金額は300億円と、前期比で2.7倍となる計画で、売上拡大を図ってまいります。

PB商品開発②

2点目は、ユニセックス商品・機能性女性ウエアの展開になります。販売状況でご説明いたしましたように、女性衣料が含まれている、ユニフォームの売上高前年同期比は60.5パーセント増と、非常に高い伸びを示しています。メンズのSやSSサイズを追加したユニセックス対応商品を、春夏は37アイテム、秋冬は70アイテムを展開いたします。

機能性女性ウエアでは、メンズで培った機能性を残しながら、女性のお客さまが買いやすいデザインを採用いたします。また、ユニセックス商品とコーディネート提案が行えるよう、カラーリングにも配慮し、増加している女性客へ対応してまいります。

PB商品開発③

3点目は、法人向け低価格ワーキングウエア「G-NEXTシリーズ」の強化になります。第1四半期は4シリーズで展開し、販売実績は10億9,700万円と、前年同期比で43.3パーセント増となり、好調に推移しています。ネット販売との競合に対応するため、スケールメリットを生かした低価格や、豊富な在庫、デザインなど、法人のお客さまが安心してお買い求めいただける商品開発を進めてまいります。 また、秋冬商品では、コーディネート可能なラインナップを増やすことで、プロ顧客の囲い込み強化に取り組んでまいります。

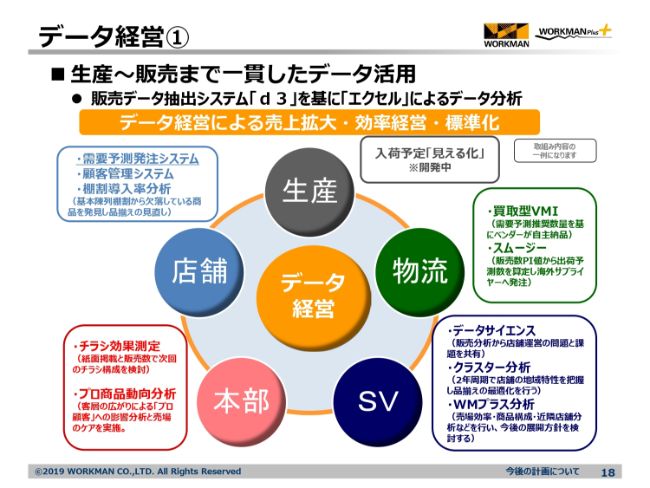

データ経営①

当社が目指すデータ経営は、生産から販売まで、全社員が一貫してデータに基づいた運営を行い、データ分析による業務の効率化や、店舗の標準化、フランチャイズサービスレベルの統一などを目標としています。

具体的には、基礎となる販売データを抽出する「d3」システムを活用し、各セクションにおいて、Excelでのデータ分析や、他のシステムへのインターフェースを行っており、スライドに記載しているようなデータ活用に取り組んでいます。生産から販売までをデータ管理することで、業務改善を行い、経営の円滑化を図ってまいります。店舗需要予測発注システムにつきましては、次のスライドで詳しくご説明いたします。

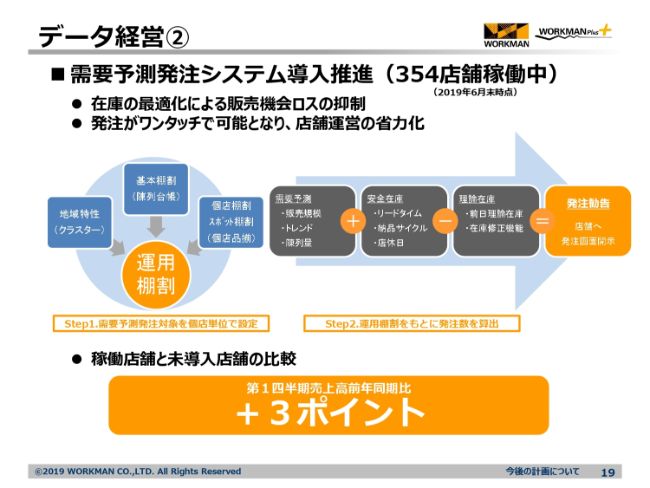

データ経営②

システムの概要としては、まずはじめに店舗ごとの特性を勘案し、需要予測を行う運用棚割を設定いたします。運用棚割を元に、月間販売数量とトレンドの変化をSKU単位で需要予測し、納品サイクルと店頭理論在庫を考慮した後、店舗へ発注勧告の画面を開示しています。期待効果は、在庫の最適化による販売機会ロスの抑制と、発注がワンタッチで可能となる店舗運営の省力化があります。 6月末時点での稼働店舗は354店舗となり、システム運用の実績は、稼働店舗と未導入店舗の売上高を比較しますと、前年同期比で3ポイント高い数値となっています。個展ごとに運用棚割を設定する関係上、展開は緩やかではありますが、今後は需要予測の精度を高めながら、全店での展開を計画しています。

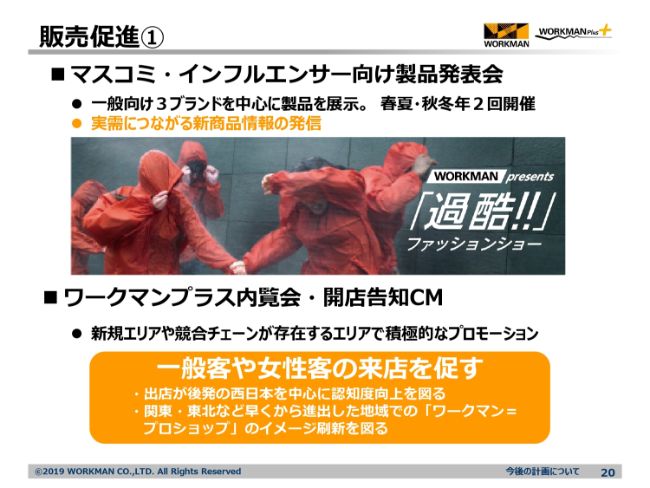

販売促進①

販売促進の4つの取り組みについてご説明いたします。

1点目は、マスコミ・インフルエンサー向け製品発表会の開催になります。春夏・秋冬の年2回、シーズンの立ち上がりに合わせて開催しております。9月開催予定の秋冬商品発表会では、機能性をわかりやすくお伝えするため、雨や雪、暴風、アスレチックの設営など、荒天時の過酷な環境を再現した、「過酷ファッションショー」を開催する予定であります。新商品の魅力を、情報発信力の高いマスコミやインフルエンサーの方にご紹介することで、実売へとつなげていきます。

2点目は、ワークマンプラス出店に伴う販売促進になります。ワークマンプラス新規出店エリアや、競合チェーンが存在するエリアで、内覧会や開店告知CMの放映など、積極的なプロモーションを行います。出店が後発の西日本では認知度向上を図り、関東や東北など早くから進出している地域では、「ワークマン=プロショップ」のイメージ刷新を行い、一般のお客さまや女性のお客さまの来店を促してまいります。

販売促進②

3点目は、年4回開催しているセールのチラシ構成の刷新になります。一般向けの商品を全面で掲載し、より多くの方が親しみやすいよう、着用シーンやコーディネートを提案し、裏面ではプロ顧客に向けて、機能性をわかりやすく紹介しています。5月・6月に開催したセールからチラシ構成を刷新しており、高い効果が出ていますので、今後も継続して取り組んでまいります。

4点目は、ワークマンプラスの展開でお伝えいたしました、売場分離改装のリニューアルオープンセールの開催になります。実験として2店舗で改装を行った結果、お客さまから「目的商品が見やすくなった」と好評を得ています。

より多くのお客さまに認知していただくために、折込チラシの配布などを行います。首都圏を中心に約90店舗を計画していますが、臨時駐車場の確保など、さまざまな課題がございますので、準備が整った店舗より、順次リニューアルセールを開催していきます。

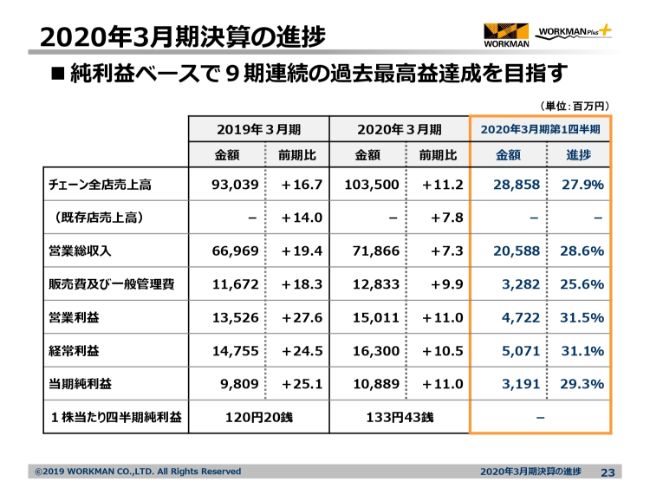

2020年3月期決算の進捗

最後になりますが、2020年3月期決算の進捗と見通しになります。今期の見通しは、2019年5月8日に発表いたしました予想値から、変更はございません。通期業績予想に対する進捗状況は、チェーン全店売上高が27.9パーセント、経常利益が31.1パーセント、四半期純利益が29.3パーセントとなっており、順調に推移しています。

これまでお伝えいたしました今後の計画を、全社一丸となって取り組み、9期連続の過去最高益達成を目指してまいります。以上で、私からの説明を終わります。ご清聴ありがとうございました。

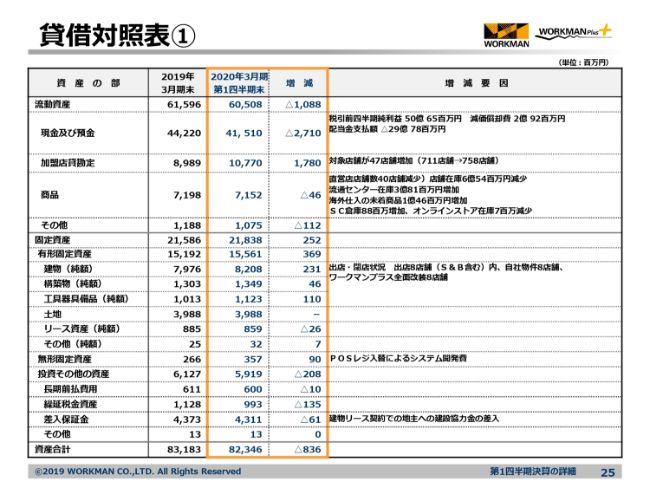

貸借対照表①

飯塚幸孝氏:本日は、弊社の決算説明会にご出席していただきまして、誠にありがとうございます。2020年3月期第1四半期の、貸借対照表および損益計算書の重要項目につきまして、簡単ではありますがご説明いたします。

当第1四半期の資産合計は823億4,600万円で、前期末より8億3,600万円減少いたしました。資産の内訳では、流動資産が605億800万円で、前期末より10億8,800万円の減少となっています。

増減した主な科目は、現金および預金で27億1,000万円の減少、加盟店貸勘定で17億8,000万円の増加、商品では4,600万円減少いたしました。

現金および預金では、税引前四半期純利益・減価償却費の計上で資金が増加しましたが、加盟店貸勘定の増加や、法人税・配当金を支払ったことなどで、前期末より27億1,000万円減少いたしました。 加盟店貸勘定につきましては、対象店舗数が前期末より47店舗増加の758店舗となったことから、17億8,000万円増加いたしました。

商品では、店舗在庫は、直営店の数が前期末より40店舗減少したことで、6億5,400万円減少となっています。流通センター在庫が3億8,100万円の増加、海外からの未着商品が1億4,600万円の増加、ショッピングセンター倉庫の在庫が8,800万円の増加、直販部の在庫が100万円の減少、オンラインストア在庫が700万円の減少となり、トータルで4,600万円の減少となりました。

固定資産は218億3,800万円で、前期末と比べて2億5,200万円増加いたしました。固定資産の内訳では、有形固定資産が155億6,100万円で、前期末より3億6,900万円の増加です。無形固定資産は3億5,700万円で、前期末より9,000万円の増加となり、投資その他の資産は59億1,900万円で、前期末より2億800万円減少いたしました。

有形固定資産では、ロードサイド型の新規出店とスクラップ&ビルドで合計8店舗がすべて自社物件であったことや、ショッピングセンター出店投資、既存店のワークマンプラスの全面改装8店舗の投資などで、建物勘定等に6億4,500万円計上した一方、減価償却費で2億6,800万円、減損損失および固定資産除却損で約700万円の計上などで、3億6,900万円の増加となりました。

無形固定資産では、POSレジ入替によるシステム開発費用で9,000万円増加いたしました。投資その他の資産では、差入保証金が建設協力金の返済を受けたことで、6,100万円減少し、繰延税金資産は1億3,500万円減少いたしました。

貸借対照表②

負債合計は153億4,500万円で、前期末より9億1,000万円減少いたしました。負債の内訳では、流動負債が123億6,500万円で、前期末より9億1,500万円減少しております。固定負債は29億8,000万円で400万円増加いたしました。流動負債の主な科目の増減は、買掛金・加盟店買掛金で5億6,000万円、未払法人税等で15億3,700万円が、それぞれ減少しております。

増加した科目は、未払金が加盟店へ支払う分配金が増加したことなどで、9億400万円、預り金が配当金の減泉税などで3億7,300万円増加いたしました。純資産の部では、今回、とくに説明を必要とする科目がありませんので、省略いたします。

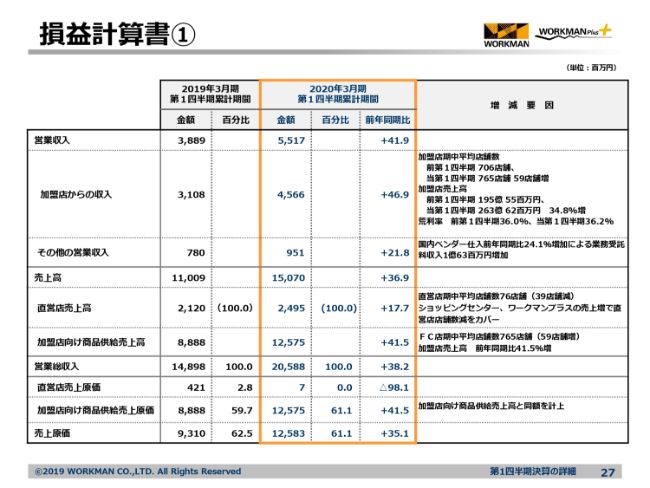

損益計算書①

損益計算書について、ご説明申し上げます。当第1四半期の営業収入は55億1,700万円で、前期比で41.9パーセント増となりました。営業収入の内訳では、加盟店からの収入が45億6,600万円で、前期比で46.9パーセント増となりました。その他の営業収入は9億5,100万円で、前期比で21.8パーセント増加いたしました。

加盟店からの収入が、前期に比べ46.9パーセント増加したのは、加盟店の期中平均店舗数が765店舗と、前期に比べ59店舗増加したこと、ワークマンプラス人気で既存店の知名度が上がったこと、3ブランド商品中心に売上が伸びたことで、加盟店からの収入の対象となる加盟店売上高が、当第1四半期は263億6,200万円となり、前期比で34.8パーセント増加したことなどが主な理由であります。

その他の営業収入が21.8パーセント増加したのは、その他の収入の対象となる国内ベンダー仕入れが、前期比で24.1パーセント増加したことで、業務受託収入が1億6,300万円増加したことが主な理由であります。

売上高についてご説明いたします。売上高は150億7,000万円で、前期に比べ36.9パーセント増加いたしました。売上高の内訳では、直営店売上高が24億9,500万円で、前期比で17.7パーセント増加し、加盟店向け商品供給高は125億7,500万円で、前期比で41.5パーセント増加いたしました。

直営店売上高が17.7パーセントの増加となりましたのは、直営店の期中平均店舗数は前期より39店舗減少しましたが、ショッピングセンターに展開しているワークマンプラスの知名度が、ロードサイド店舗へ波及し、売上が計画を大きく上回ったことによるものであります。

加盟店向け商品供給売上高が41.5パーセント増加したのは、直営店と同様に、ワークマンプラス出店効果により売上が計画を大きく上回ったことで、流通センターからの商品供給が増えたことが理由であります。

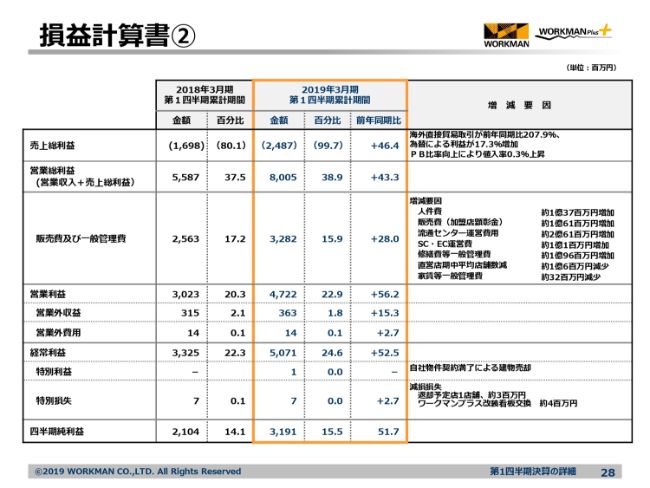

損益計算書②

売上総利益についてご説明いたします。当第1四半期の売上総利益は24億8,700万円で、前期より46.4パーセント増加いたしました。増加した主な理由は、海外仕入れが前期比で倍以上に増え、為替による利益で、売上高に占める割合が前期に比べ17.3パーセント高まったことや、PB比率の向上で、値入率が前期に比べ0.3パーセント上昇したことによります。

販売費および一般管理費は、当第1四半期は32億8,200万円で、前期比で28.0パーセント増加し、金額ベースで約7億1,800万円増加いたしました。増加した主な項目は、人件費で約1億3,700万円、販売費でステップアップ懸賞金の増加により、約1億6,000万円、流通センターの運営費用で約2億6,100万円、ららぽーと運営費用や、EC出荷委託、業務委託などの費用で1億100万円、その他修繕費・公租公課など、一般管理費で約1億9,600万円の増加となっております。

一方で、減少した項目は、直営店が期中平均で39店舗減少したことで約1億600万円、家賃など一般管理費で約3,200万円となっており、(全体で)約7億1,800万円増加いたしました。

営業利益は、営業総利益が当第1四半期は80億500万円で、前期より24億1,700万円増加し、43.3パーセント増となりました。販売費および一般管理費は、前期より約7億1,800万円増加したことで47億2,200万円となり、前期比で56.2パーセント増加いたしました。

営業外収益は、当第1四半期は3億6,300万円となり、前期に比べ4,800万円増加しております。営業外費用は当第1四半期は1,400万円で、前期と比べほぼ同額となっています。その結果、経常利益は50億7,100万円となり、前期比で52.5パーセント増となりました。

特別損益についてご説明いたします。当第1四半期の特別利益は、休眠店舗の売却益で150万円を計上しています。特別損失では、ワークマンプラスの改装による既存看板の除却で約430万円と、営業店舗1店舗の減損で約340万円となり、合計770万円を計上いたしました。これらの結果、四半期純利益は31億9,100万円となり、前期比で51.7パーセント増加いたしました。

以上、簡単ではありますが、私からの説明を終わらせていただきます。ありがとうございました。

新着ログ

「小売業」のログ