イオンリート投資法人、第13期は増築物件の賃料収入が寄与し増収 予想を上回る分配金を実現

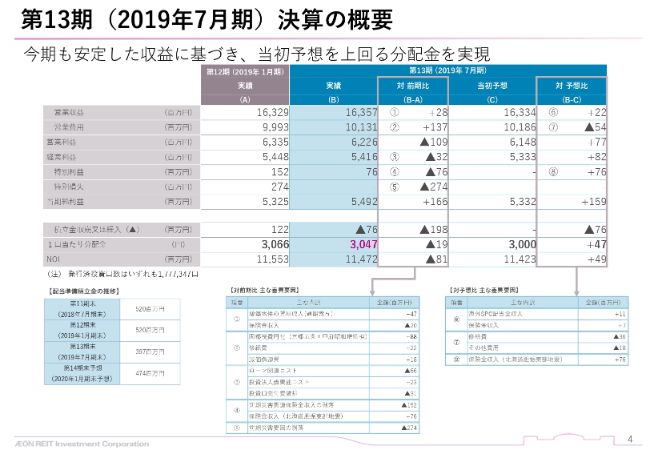

第13期(2019年7月期)決算の概要

関延明氏:本日は、イオンリート投資法人第13期決算説明会にお越しいただきまして、ありがとうございます。本年(2019年)5月にイオン・リートマネジメント株式会社の代表取締役に就任いたしました、関延明でございます。当社には昨年(2018年)3月に着任し、取締役として物件の取得と管理を担当していました。

それまでの経歴につきましては後ほどご確認いただければと思いますが、イオンリートに関係するところでは、2011年頃よりホールディングスにおけるプロジェクトメンバーの一員として、立ち上げ業務に参画していました。

これからは、投資主さまからお預かりしている大切な資産を、顧客本位の姿勢を忘れずに運用してまいりたいと思いますので、よろしくお願い申し上げます。

それでは、今期の決算概要についてご説明いたします。(スライドの)表のB列をご覧ください。

今期は、昨年9月に取得したイオンモール甲府昭和増築棟の収益が通期で寄与したことにより、前期に比べて増収となりました。一方で、固都税が費用として計上されたこともあり、1口あたりの分配金は3,047円となっています。ファンドコストの削減が図れたことにより、当初予想の3,000円を上回る分配金を実現することができました。

また、第12期に発生した自然災害に係る保険金7,600万円を当期に受け取ったことから、特別利益に計上しています。自然災害によって生じた被害に関しては、前回決算時において、配当準備積立金から1億2,200万円を取り崩し、分配金の減少をカバーしていました。

これは、一部保険金が確定しなかったことに加え、受け取り時期にズレが生じたことなど、本来保険でカバーできる分も含めて取り崩しをしていました。そのため、今期に遅れて受け取った保険金につきましては、改めて配当準備積立金に積み立てます。

スライドの左下に書いてあるように、結果として、第14期末の時点での配当準備積立金の残高の予想は4億7,400万円になります。配当準備金積立金は、今後も自然災害をはじめとした一時的な収益減少があった際に、分配金の安定性を維持するために活用していく方針です。

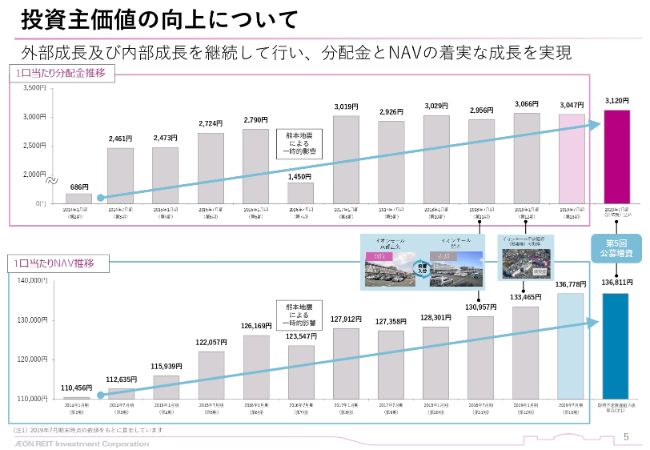

投資主価値の向上について

イオンリートは、2013年の上場以降、分配金やNAVの成長をさせるべく、多くの取り組みを行ってまいりました。2018年7月には、含み損のあったイオンモール熊本の売却と同時にイオンモール京都五条を取得する資産入替を行い、2019年1月期においてはイオンモール甲府昭和の増築棟を手元資金のみで取得いたしました。

このように、公募増資に頼ることなく、投資主価値を着実に成長させてまいりました。そして、(2019年)8月には(第5回)公募増資を行い物件を取得し、分配金・NAVをさらに成長させています。

第5回公募増資の概要

続いて、2年ぶり5回目の公募増資の概要についてご説明いたします。第三者割当分も含めて、123億円の資金調達となる見込みです。加えて、手元資金として約55億円を活用し、(2019年)9月にイオンモール福津を取得いたしました。

加えて、来年(2020年)2月に98億円の借り入れをもって、イオンモール多摩平の森の取得を予定しています。取得する資産は、2物件で277億円、鑑定NOI利回りは5.6パーセント、償却後NOI利回りは3.9パーセントです。

これらの物件の特徴についてですが、立地の状況は対照的な物件となっています。1つは幹線道路に面し、自動車によるアクセスに優れた、福岡県にあるイオンモール福津。もう1つは、乗降客の多い駅の近くに立地する、東京都にあるイオンモール多摩平の森です。

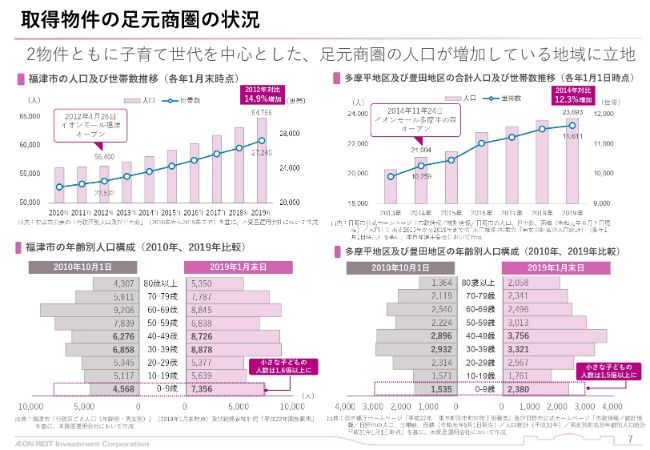

取得物件の足元商圏の状況

立地は対照的ですが、共通していることがございます。こちらのスライドでは、両物件いずれも子育て世代を中心に、足元商圏の人口が増加しているエリアに立地していることをお示ししています。

(スライドの)左側がイオンモールの福津、右側が多摩平の森ですが、足元商圏の人口は、それぞれオープン時から比べると10パーセントを超える伸びを示しています。また、この人口を年代別に見ても、2010年と比較して30~40代の子育て世代の人口が増加し、結果的に子どもの人口が増えています。

背景として、福津は福岡エリア、多摩平は東京都心部のベッドタウンとして人が集まってきている状況がございますが、そこにはイオンモールの存在が、住みやすさの1つの要因となっていると考えています。

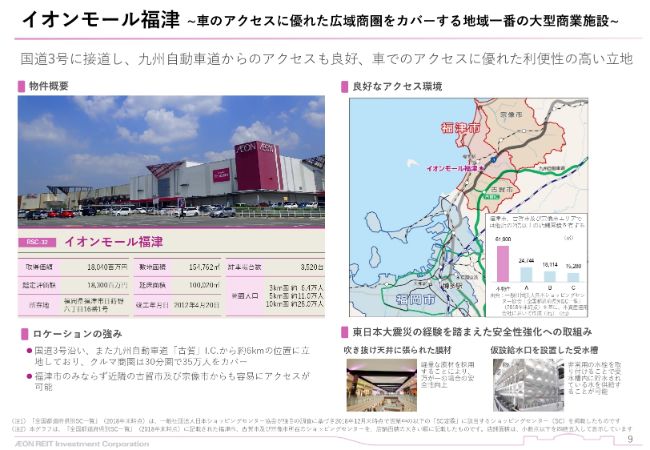

イオンモール福津

それぞれの物件について、簡単にご説明いたします。こちらは、イオンモール福津周辺の航空写真です。写真手前に横に走っているのが、主要幹線道路である国道3号線です。左に行くと福岡市・古賀市があり、右に行くと宗像市・北九州市があります。また、高速道路のインターチェンジも近くにありますので、車によるアクセスの利便性に優れ、広域商圏をカバーする地域一番の大型商業施設となっています。

イオンモール福津 ~車のアクセスに優れた広域商圏をカバーする地域一番の大型商業施設~

福津市は福岡市の北東にあり、車でも電車でも30~40分程度と、便利な場所に位置しています。このモールは、(スライドの)地図の右下にあるように、福津市だけではなく、隣接する古賀市・宗像市を含め、圧倒的な売場面積を誇る地域一番店となっています。

また、東日本大震災の教訓を踏まえ、安全性強化の取り組みも行っています。例えば、天井に軽量な膜材を採用し、万が一の落下の際の安全性を高めるとともに、非常時の生活用水を供給するため、仮設の蛇口を受水槽に設置するなどしています。

イオンモール多摩平の森

こちらは、イオンモール多摩平の森周辺の航空写真です。手前に見えるのがJR豊田駅で、イオンモール多摩平の森はこの駅から徒歩3分に位置します。後背地にはご覧のようにマンションが立ち並び、足元商圏に非常に恵まれた商業施設となっています。

加えて、豊田駅は新宿まで約30分、東京駅までも約50分と、都心へのアクセスに優れていることから、乗降客数も年々増加しており、将来の人口増加が期待できるエリアとなっています。

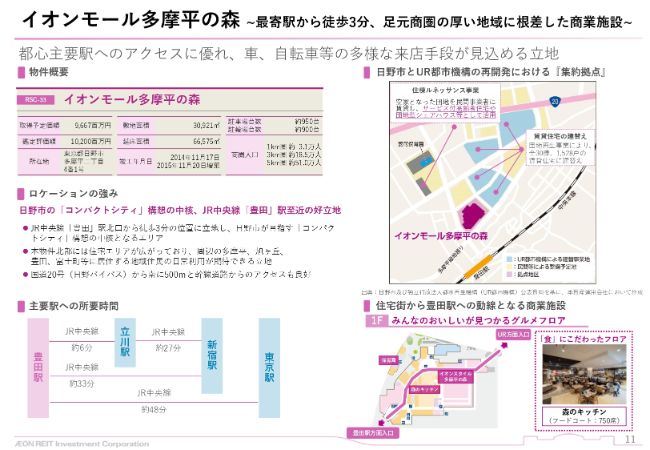

イオンモール多摩平の森 ~最寄駅から徒歩3分、足元商圏の厚い地域に根差した商業施設~

(スライドの)右上の図のとおり、このモールは日野市とUR都市機構による再開発計画において、イオンモールが開発業者に選ばれ、行政と一緒になって、今後もさらなる開発が予定されています。このような背景もあり、日常の生活により密着した、利用頻度の高い施設となっています。そのため、コミュニティの核となる賑わいをつくる仕掛けがされています。

一例を挙げますと、駅に近いところにエントランスをつくるのは商業施設としては当たり前ですが、反対側のURの団地に抜けるところにもきちんとしたエントランスを設置しています。

そして、両エントランスの間に幅約4メートルのメインの通路を配置して動線を確保することで、日々の暮らしの中で自然とこのモールに足を運んでいただき、その途中に設置した約750席のフードコートでおくつろぎいただけるという仕掛けがされています。

また、2階・3階のテナントの内容および施設につきましても、動線を上に上げる仕掛けがされています。

第14期(2020年1月期)・第15期(2020年7月期)の業績予想

こちらは、第14期・15期の業績予想です。はじめに、第14期(2020年1月期)の業績予想についてご説明いたします。

(スライドの表の)B列をご覧ください。(2019年)9月3日に取得した福津の収益が寄与することで増収増益となり、分配金は3,025円と、前回公表時より25円の増加を見込んでいます。

そして(スライドの表の)D列が第15期(2020年7月期)の予想になります。この期は、福津の収益の通期の寄与、ならびに多摩平の森の収益寄与があり、さらに収益が増加し、分配金も2020年1月期対比で95円、約3パーセントの増加となる3,120円を見込んでいます。

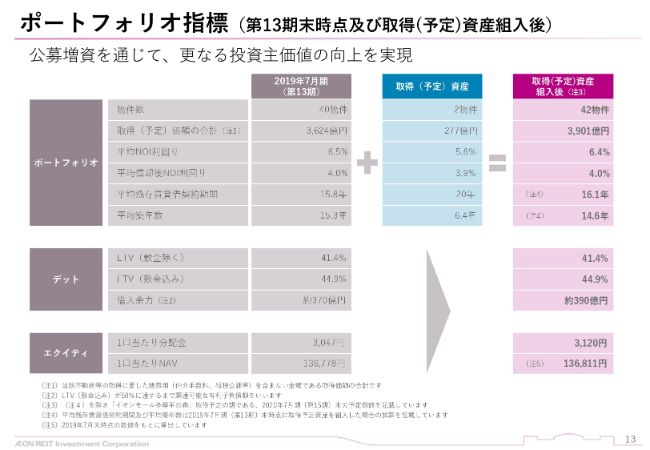

ポートフォリオ指標(第13期末時点及び取得(予定)資産組入後)

こちらのスライドには、13期末時点および公募増資後のポートフォリオの指標の変化について記載しています。今回取得を公表した2物件取得後のイオンリートのポートフォリオは42物件で、3,901億円へと成長いたします。

詳しくは資料をご覧いただきたいと思いますが、分配金やNAVの成長だけでなく、さまざまな点でポートフォリオの質の向上を意識しながら、引き続き投資主価値の向上に努めてまいります。

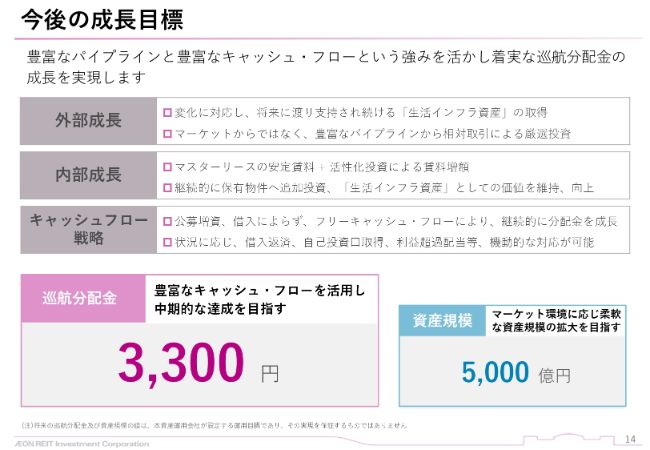

今後の成長目標

前回の決算説明会におきまして、巡航分配金と資産規模について目標を掲げさせていただきました。その後、マネジメント体制は変わりましたが、この目標に変わりはございません。巡航分配金は、中期3年から5年で3,300円を目指します。多摩平の森取得後の巡航分配金は3,090円を見込んでおり、着実に目標に近づいていると考えています。

また、資産規模5,000億円を目指していますが、こちらは巡航分配金とは異なり、時期を定めておらず、マーケットの状況に応じて柔軟に考えています。機動的に調達、そして厳選した物件取得を重ね、達成を目指してまいります。

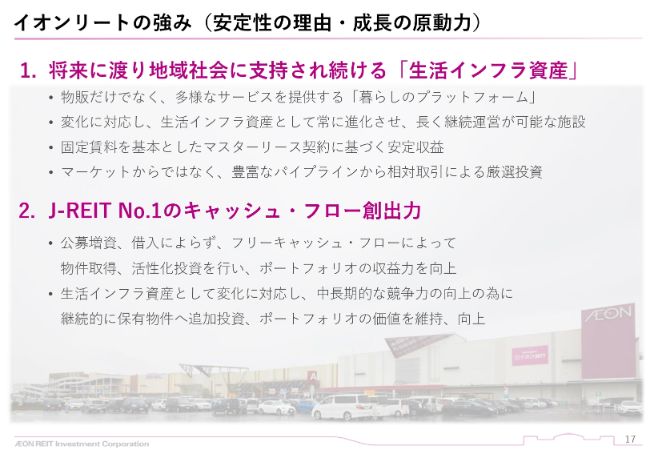

イオンリートの強み(安定性の理由・成長の原動力)

続いて、この目標を達成するためのイオンリートの強みについてです。イオンリートの安定性の理由、および成長の原動力となる強み・考え方についてご説明いたします。

強みにつきましては、大きく2点あると考えています。1つ目は、将来にわたり安定した収益を期待できる、「生活インフラ資産」を厳選投資できること。2つ目は、J-REIT No.1のキャッシュフロー創出力によって、柔軟性を持ったポートフォリオ・収益力向上のための投資ができることです。

地域社会に支持され続ける「生活インフラ資産」

18ページでは、私たちの投資対象となる「生活インフラ資産」についてご説明いたします。「生活インフラ資産」とは、地域のお客さまに支持され続ける商業施設のことを言い、(スライドの)上段に示した3つの特徴があると考えています。

加えて、(スライドの)イラストの周りにさまざまな例を記載しています。わかりやすく説明させていただきますと、少子高齢化やeコマースの影響が叫ばれ、リアル店舗には逆風しか吹いていないように感じてしまう昨今の評価に対して、「生活インフラ資産」とは、そのような競争が起きても生き残るために必要な立地や建物設備を持ち、確かな運営を実践していると考える施設のことです。

つまり、変化するお客さま、さらにそのライフスタイルの変化に対応する施設であれば、長い間安定的に支持され続け、結果的に投資家のためになると考えており、そのような施設のことを「生活インフラ資産」と呼んでいます。ひとことで言えば、あてにされ続けることが重要であると考えています。

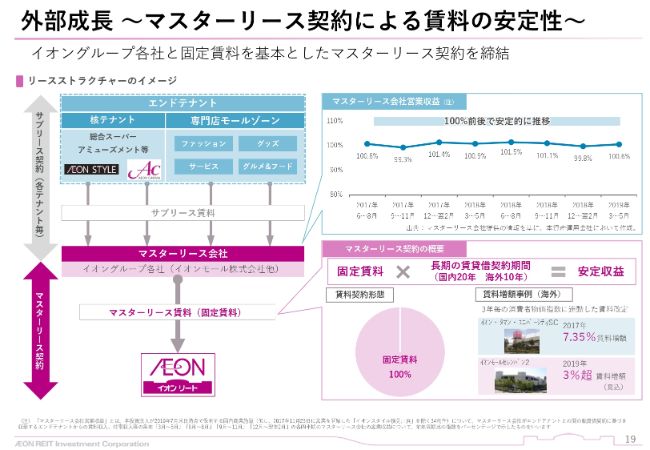

外部成長 ~マスターリース契約による賃料の安定性~

19ページをご覧ください。左側にリースストラクチャーのイメージを記載しています。イオンリートは、グループ各社と固定賃料を基本としたマスターリース契約、つまり1棟貸しの契約を締結しています。そのため、一般にお客さまが買い物をする専門店の営業のリスクは、マスターリース会社が負っています。つまり、極端に言えば、足元の消費動向に左右されにくいリートとなっています。

しかしながら、マスターリース会社の営業収益がイオンリートの賃料収入の源泉となっていることから、当リートとしても確認し、モニタリングを続けています。そのマスターリース会社の営業収益は、ご覧のように100パーセント前後で安定的に推移しています。

また、原則固定賃料ですが、マレーシアの2物件に関しては、3年ごとに消費者物価指数に連動した賃料体系をとっていまして、2つ目に取得したイオンモールセレンバン2が今月末に賃料改定期を迎え、現在約3パーセントを超える賃料増額を見込んでいます。このように、国内物件は固定賃料が基本ですが、海外物件については賃料増額が可能となる契約となっています。

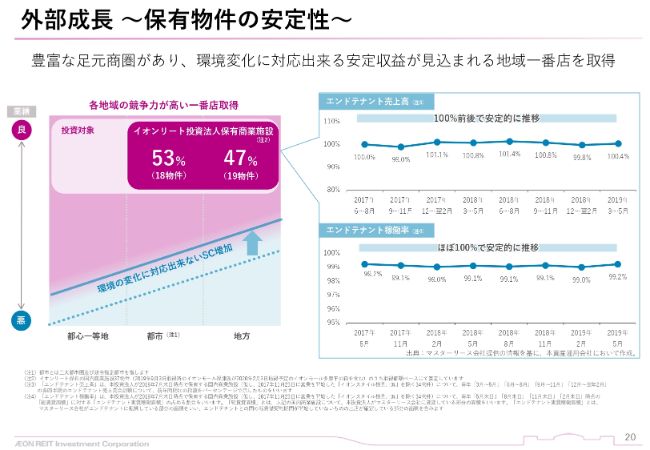

外部成長 ~保有物件の安定性~

イオンリートは、どの立地エリアにおいても、環境変化に対応できる商業施設が将来にわたって支持され、生き残ると考えています。都心だから、あるいは郊外だからというように、立地エリアだけで商業施設の価値は判断できません。重要なことは、その施設がお客さまから支持されているのか、一つひとつの中身であると考えています。

このような方針に基づいて、競争力の向上のために投資を行ってきた結果、エンドテナントの売上・稼働率は、ともに100パーセント前後で安定的に推移しています。

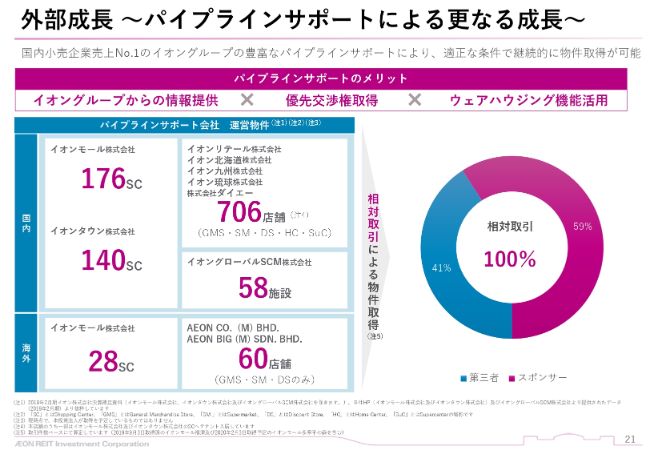

外部成長 ~パイプラインサポートによる更なる成長~

こちらのスライドでは、国内小売企業売上No.1のイオングループのリートであるからこその豊富なパイプラインについてまとめています。

イオングループ11社とサポート契約を締結することで、いち早くグループが運営する物件の情報を得ることができ、優先的に物件取得の検討ができます。また、マーケットからではなく、相対で交渉し厳選して物件を取得することで、安定した成長の原動力となっています。

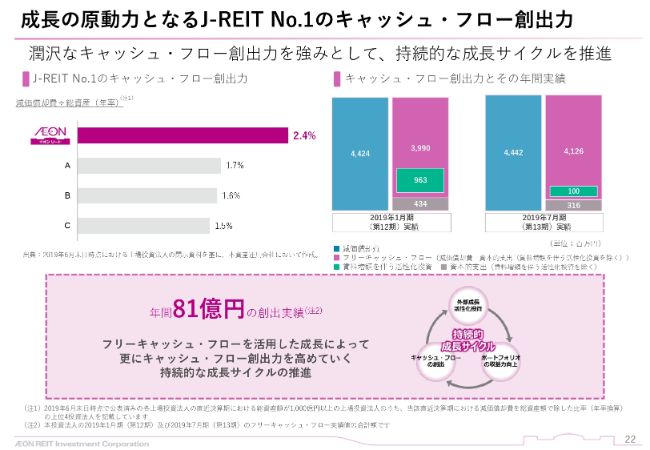

成長の原動力となるJ-REIT No.1のキャッシュ・フロー創出力

ここでは、イオンリートの強みであるキャッシュ・フローの創出力についてご説明いたします。年間のキャッシュ・フローは約81億円に上り、スライドに記載の計算式によるキャッシュ・フロー創出力としては、J-REITナンバーワンとなっています。

この豊富なキャッシュを活用し、新規物件の取得や活性化への投資を行いまして、公募増資や借入によらないポートフォリオの収益力向上も実現することができます。

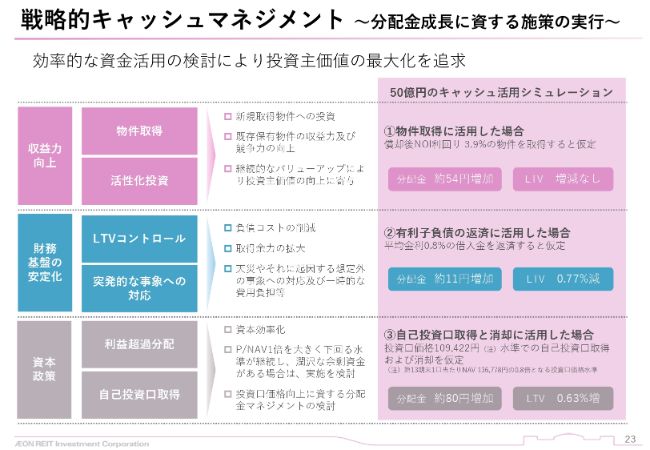

戦略的キャッシュマネジメント ~分配金成長に資する施策の実行~

このスライドでは、50億円のキャッシュを活用した場合の分配金、ならびにLTVに与える影響を試算しています。

基本的に、収益力向上に資する物件取得や、保有物件の競争力向上のための活性化投資を中心に活用したいと考えていますが、マーケットの環境によっては、借入の返済・利益超過分配・自己投資口の取得などへの活用も検討いたします。また、自然災害が発生し、一時的に大きな損害が生じたときのカバーとしても活用することが可能となります。

戦略的キャッシュマネジメント ~内部成長~

イオンリートでは、保有物件の競争力や価値を高めるバリューアップ投資を、活性化投資と呼んでいます。いわゆる改装投資のことです。

活性化投資には、2つの側面があると考えています。1つ目は、増床や大規模なリニューアルといった、物件の競争力強化のための投資。それと2つ目が、物件の機能維持・向上のための投資です。どちらも重要な投資ですので、活性化投資によって賃料増額が実現するものに関しては、確実に賃料増額をしていきたいと思っています。

そして、とくに2つ目の物件の機能維持・向上のための投資には、単なる設備投資ではなく、防災・減災に対する投資も含まれています。この投資は、直接集客力が向上する投資ではございません。しかし、お客さまや従業員の安全確保はもちろんのこと、防災拠点として安全面を確保し、災害時にもより早いタイミングでの営業再開が可能となり、メリットのある投資と考えています。

一例を申し上げますと、防煙垂れ壁という天井に設置したガラスの板がございます。これを塩ビのフィルムに替える改修工事を現在進めていまして、2020年1月期において、国内商業施設のうち28物件、80パーセントで対応完了となる見込みです。また、その後も(工事が)計画されています。

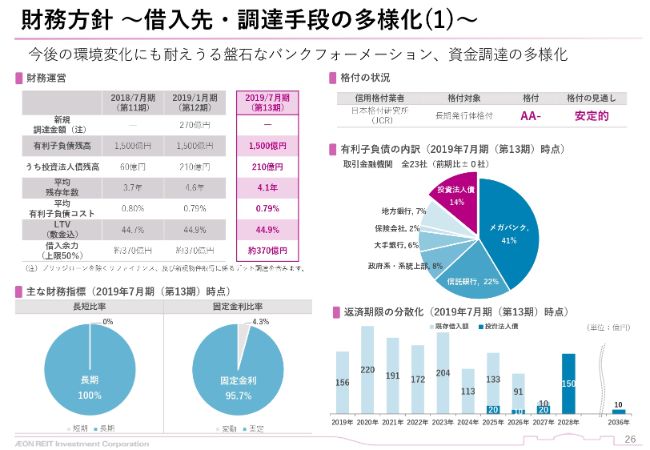

財務方針 ~借入先・調達手段の多様化(1)~

ここからは、財務戦略についてです。資金調達の安定性を重視し、平均残存期間の長期化・返済期間の分散化を進めており、(2019年)7月末現在の有利子負債残高は1,500億円、平均残存年数が4.1年、調達コストは0.79パーセントとなっています。有利子負債の内訳・返済期間の分散の状況は、(スライドの表に)記載のとおりです。

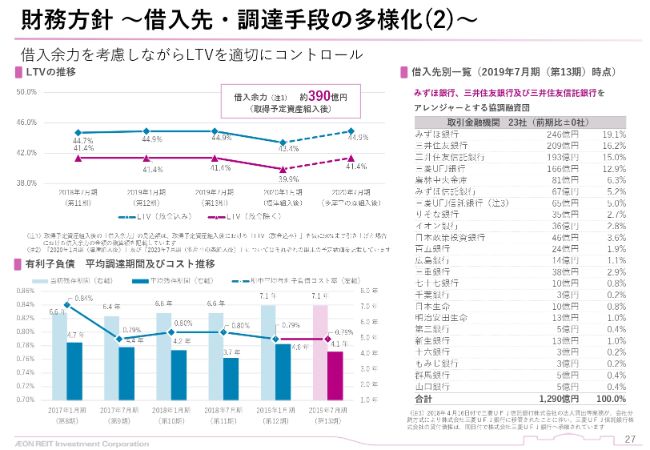

財務方針 ~借入先・調達手段の多様化(2)~

LTVコントロールにつきましては、将来の物件取得余力を考慮しながら、44パーセントから47パーセントを目安にコントロールしています。今回の物件取得・公募増資後のLTVは44.9パーセントを維持し、仮に50パーセントまで借りるとしたときの余力としては、約390億円あります。

サステナビリティへの取組み

28ページにお進みください。イオンリートは、ESG評価に優れた企業で構成されるMSCIジャパン ESGセレクト・リーダーズ指数に、2017年7月から選定されています。現在、J-REIT全体で60銘柄以上ある中で、この指数に選定されているのは、イオンリートを含めて9銘柄だけです。

また、保有している物件の環境認証取得も進めており、現在19物件で取得しています。イオングループにおきましても、さまざまな取り組みを行っていまして、環境ブランドランキングでは第3位という評価をいただいています。

最後になりますが、イオンリートだけでなく、J-REITを取り巻く環境は大きく変化しており、そのことに対応しなければならないと考えています。しかしながら、当社の基本理念である、地域に根差した「生活インフラ資産」への投資を通じて、着実に投資主価値の向上を実現することに変わりはございません。そして、強みを活かした成長戦略を、今後も着実に実践していきたいと考えています。

以上で、私からの説明を終わります。ご清聴、ありがとうございました。