ベストワンドットコム、通期は増収増益 クルーズ市場の成長を背景に販促の強化等でシェアが拡大

2019年7月期通期決算説明会

澤田秀太氏(以下、澤田):本日はお忙しいところ、お集まりいただきまして誠にありがとうございます。株式会社ベストワンドットコムの代表の澤田と申します。さっそくですが、決算説明会を始めさせていただきます。よろしくお願いします。

まず私から、説明資料をもとに経営理念と経営方針のお話をさせていただきまして、その後、経営企画部の小川から前期の振り返り、決算報告をさせていただき、今後の成長戦略に関しては、再度私からお話をさせていただきたいと思います。

経営理念

まず、弊社の経営理念ですが、創業から一貫して変わっていません。「クルーズ旅行・船旅を通じて全てのお客様に初めての感動体験を」と掲げており、お客さまの人生を変える体験を提供したいというところで、クルーズをもっと身近に、もっと手軽にしていきたいと考えています。

クルーズ旅行はまだまだ富裕層やシニアだけの旅行スタイルというイメージがあるのですが、昨年4月に上場させていただき、少しずつですが若い人たち、船に乗ったことがない人たちにクルーズ旅行が広がってきていると実感しています。

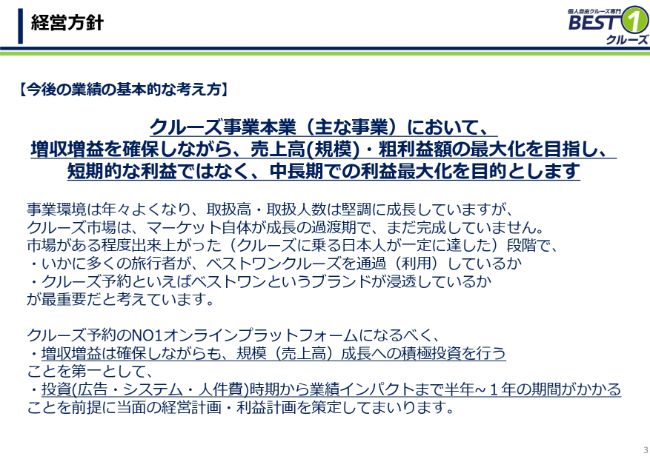

経営方針

経営方針は昨年から考えていたのですが、あらためて投資家の方々に今後の我々の方針を発表したいと思います。

我々としては、クルーズ事業本業において増収増益を確保しながら、売上高と粗利益額の最大化を目指したいと考えています。それを第一の目標、KPIとして重きを置き、短期的な利益ではなく中長期での利益最大化を目指したいと考えています。まず、2年から3年はこの考え方で続けていきたいと思います。

なお、取扱高や取扱人数は堅調に成長しています。クルーズ市場もマーケット自体が成長の過渡期でまだ完成していない状況ですが、市場が出来上がる前に、我々がクルーズ旅行業界において、いかに多くの旅行者にベストワンクルーズを利用していただくか(が重要であり)、またクルーズ予約と言えばベストワンというブランドを浸透させていきたいと思います。

そのための先行投資として、積極的に投資していきたいと考えています。短期的な利益だけではなく、中長期的な発想を持って経営していきます。

我々としては、クルーズ予約のオンラインのプラットフォームとなるべく、今後も利益は確保しながら、規模、売上高の成長のために積極投資を行うことを第一とします。中身としては、広告、システム、人件費、人材やテクノロジーに投資をしていきます。

なお、予約の関係もありまして、業績へのインパクトは半年から1年ほどの期間がかかりますので、今期投資したものは来期から再来期の回収になります。そのようなものも含めて、今すぐの売上や利益にならないこともあるのですが、積極的に投資して、クルーズ業界のマーケットの拡大に貢献しつつ、最短で我々のシェアも伸ばしていきたいと考えています。

ここまでが経営理念、経営方針です。前期の振り返りに関しては、経営企画部の小川から説明させていただきたいと思います。

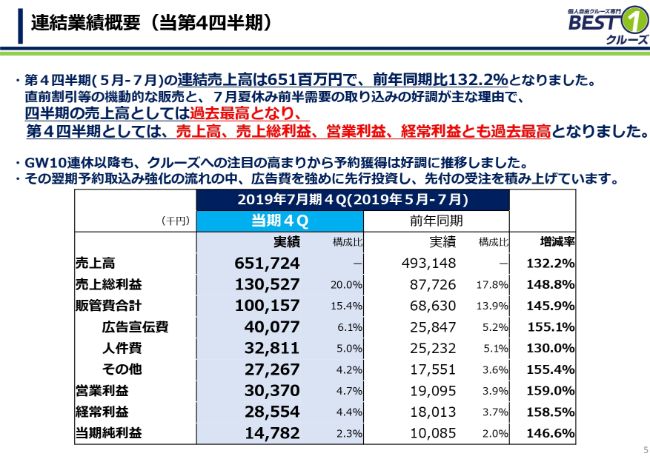

連結業績概要(当第4四半期)

小川隆生氏:小川です。よろしくお願いします。前期の決算報告ですが、まず第4四半期の振り返りということで、5月から7月の結果になります。第4四半期ですが、6億5,100万円の売上で、前期比132.2パーセントとなっています。7月が夏休み前半戦というところで、その取り込みをしっかりやり切り今期を終えました。

また、第3四半期はゴールデンウィーク10連休という大きいトピックもありまして、四半期単位で売上高が過去最高とかなり膨れ上がったのですが、第4四半期はそれを超える売上高となり、順調に推移していると認識しています。もちろん、四半期単位で過去最高の売上高となっています。

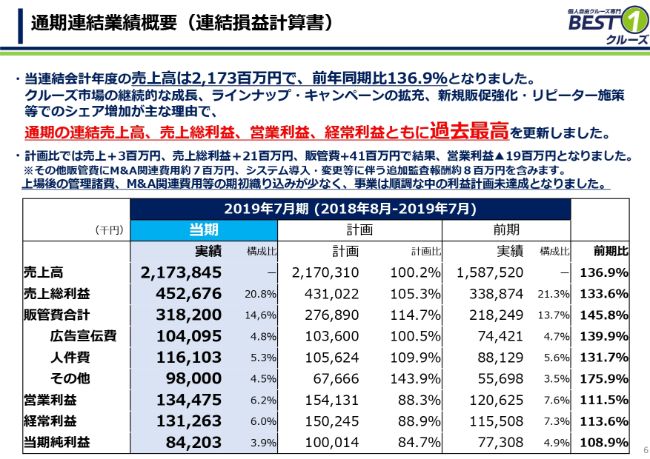

通期連結業績概要(連結損益計算書)

続きまして、通期の業績ですが、売上高が約21億7,300万円で、前期比136.9パーセントで着地しました。あとで過去の推移もご覧いただきますが、ずっと増収できており、売上も過去最高を更新しています。

また、計画比では売上高がほぼ100パーセントジャストで、粗利益は計画よりも原価が少し改善している状態です。それ以下の販管費の部分ですが、広告宣伝費等に関しては若干上下はあるものの、おおよそ計画どおりという認識です。

その他の経費のところで、主に管理諸費の部分ですが、計画時点では想定していなかったものや追加のものが少しかさみ、営業利益が約1億3,400万円で計画比88.3パーセントの着地となりました。

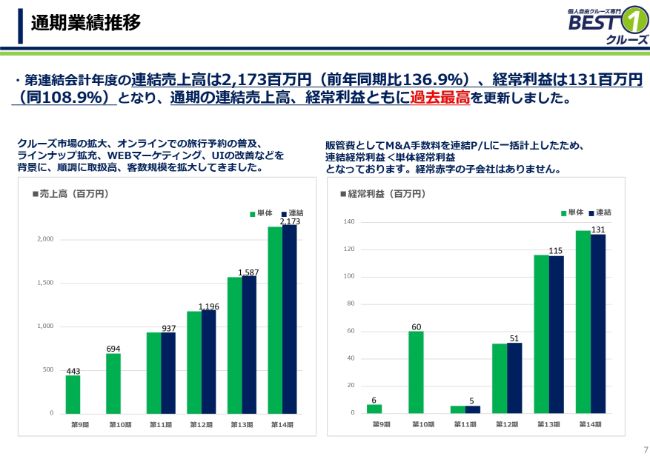

通期業績推移

通期の業績推移ですが、売上に関してはずっと右肩上がりで、平均年率では35パーセントぐらいの成長を続けています。

また経常利益に関してですが、上場準備を始めるタイミングのころから着実に増益というところで、計画に近い数字で着地してきました。

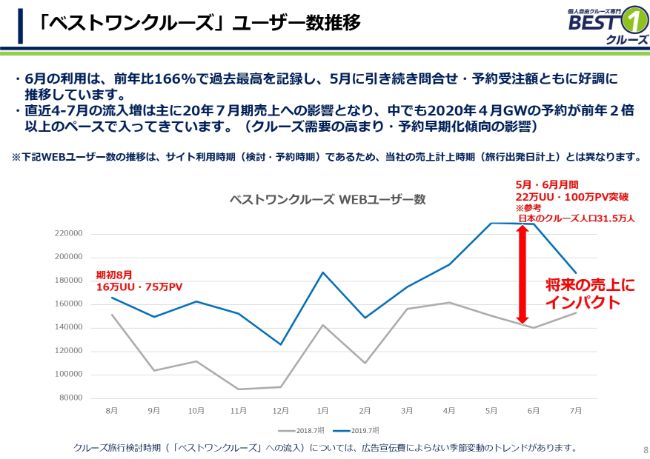

「ベストワンクルーズ」ユーザー数推移

「ベストワンクルーズ」という弊社のサイトについてお話しします。事業の構造としては、「ベストワンクルーズ」というサイト、ハネムーン専用「フネムーン」というサイト、そして「ファイブスタークルーズ」というサイトの3つでクルーズの販売をしていますが、売上の大部分が「ベストワンクルーズ」というメインのサイトによるものです。

月間ユーザーの訪問数やページビュー数あたりが予約の源泉になりますので、第3四半期からサイトの指標を1つのKPIとして出させていただいています。ゴールデンウィーク以降も問い合わせがかなり多く、今、進行している期にかかる予約も順調に積み上がっています。

スライドでは、7月がだいぶダウンしているように見えてしまうのですが、5月、6月がかなりよかったためです。前年対比で見ると7月もユーザー数は約120パーセントと増加している状態です。広告の量や時期のトレンドが若干ありますので、これで想定どおりと認識しています。

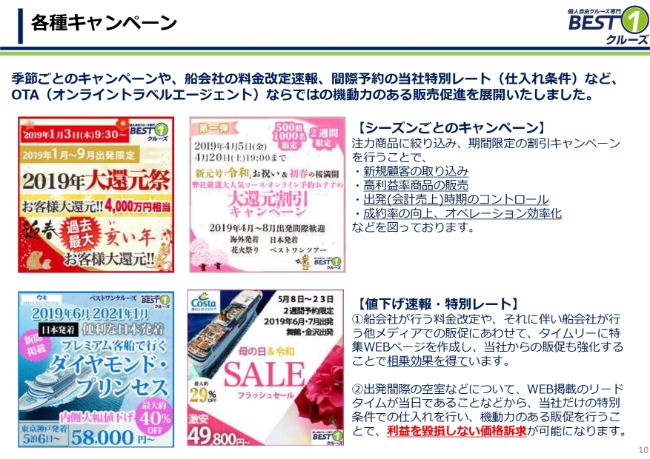

各種キャンペーン

ここからは、前期の主な取り組みをお伝えいたします。(扱う商品が)旅行ですので、新春初売りみたいなところや、大きな予約が入るタイミングでしっかり顧客を獲得するのが重要です。よって最近は、季節ごとのキャンペーンや、船会社の料金改定の速報(に合わせた商品の展開)などを推進しています。

船会社側が、もともと設定している料金を少し下げて客室を埋めにいくようなアクションがあり、けっこう機動的に動くところが見られるため、オンラインならではと言いますか、そのようなお知らせがあればすぐにサイト上に反映しています。印刷物などを通じて販売しているところとはだいぶ違う高い機動力を発揮しながら、キャンペーンで獲得できていると考えています。

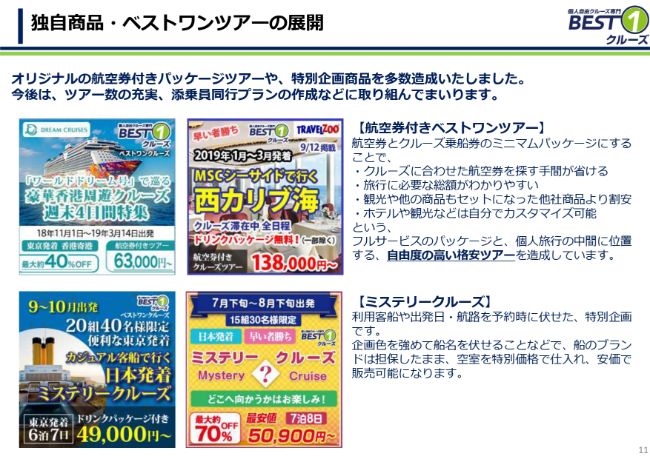

独自商品・ベストワンツアーの展開

独自商品・ベストワンツアーについてですが、第一種の旅行業者ですので、独自でパッケージツアーの造成を行っています。

クルーズの乗船券と往復の飛行機(をパッケージにしたツアーで)、我々で販売しているクルーズなのですが、日本発着で、横浜や神戸から乗るツアーのボリュームもかなり増えてきていますが、主には海外、例えばマイアミまで飛行機で行き、そちらで1週間ほどカリブ海をクルーズして、また飛行機で帰ってきます。

地中海(を巡るツアー)も、イタリアまで飛行機で飛んで行くケースがかなり多いため、それがあらかじめパッケージングされているツアーを造成しています。現在メインで販売しているのは、航空券とクルーズがセットになっているミニマムパッケージです。

添乗員さんなどを省いて価格の優位性を持たせたり、またホテルや滞在期間をお客さまに合わせて調整したりカスタマイズできるような、自由度の高いパッケージツアーを作成しています。

昨年好評だったのが「ミステリークルーズ」です。船側も、船の名前や出発日などをあまり明らかにせず、また安売によるブランド毀損もないという約束で、特別レートで弊社が仕入れます。船側も空室をうまく埋めながら、我々も利益を損なわずに価格訴求して、お客さまに楽しんでいただける企画をかなり多く作って販売しました。

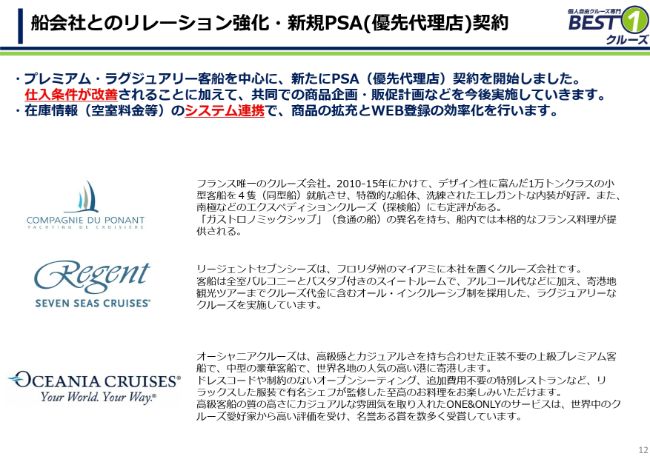

船会社とのリレーション強化・新規PSA(優先代理店)契約

船会社とのリレーション強化、新規PSA契約についてです。今まではカジュアルをメインに販売しており、船会社との直接取引もかなり多かったのですが、プレミアムやラグジュアリー船の会社(を中心にPSA契約を開始した)ということで、今まで取り扱っていた船会社なのですが、1社、ホールセラーを経由して客室を仕入れていましたが、直接船会社とのダイレクト契約を行うことによって、仕入条件がよくなりました。

また、他の客船に比べてどのようにして売っていこうかというマーケティング部分を一緒にお手伝いをしたり、逆に我々のマーケティング部分を手伝ってもらったり、共同で柔軟に動ける体制を整えています。

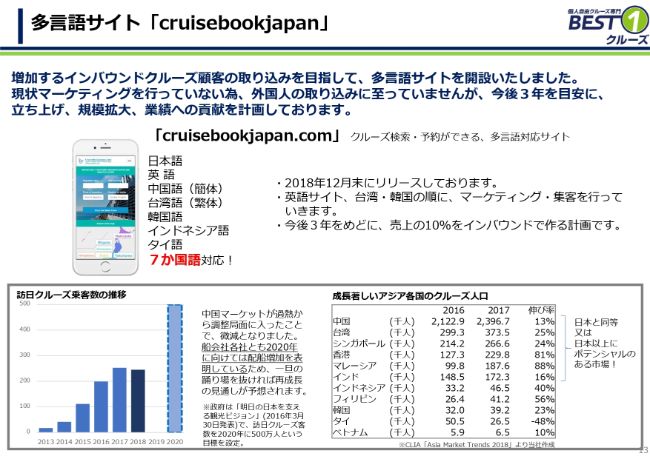

多言語サイト「cruisebookjapan」

昨年末に、「cruisebookjapan」という多言語サイトを立ち上げました。英語や中国語をメインに、主に東南アジアを視野に入れた言語で展開しています。サイト自体は立ち上がっているのですが、まだそこまでマーケティングを実施していません。

今後、3年を目処に売上の10パーセントをインバウンドでという想定で、今からかたちにしていくところですが、いったんサイトの立ち上げは終わっています。

えびす旅館を子会社化しました

同じく、昨年末に京都駅から徒歩すぐの「えびす旅館」を子会社化しました。宿泊特化型で、9部屋の小規模な宿泊施設になります。我々としても、クルーズ1本だけの状況から次の事業の柱を模索しているなか、地続きでクロスセルも可能というところから、今後ホテル事業を広げていくための最初の足がかりにしていければと考えています。現在、物件の運営や開発のノウハウを溜めているところです。

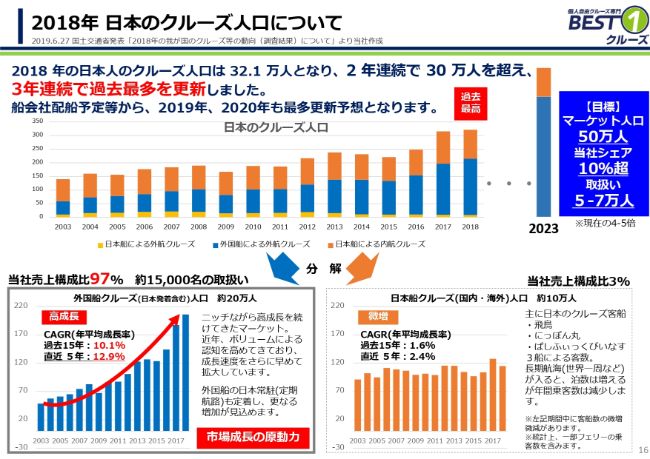

2018年 日本のクルーズ人口について

クルーズ旅行に関するマーケット環境について、少し触れたいと思います。日本のクルーズ人口についてですが、国交省がクルーズ人口を毎年取りまとめており、6月ぐらいに発表しています。2018年の日本人のクルーズ人口について、クルーズに乗る場所はさまざまですが、クルーズ旅行をした日本人の数は32万1,000人で、過去最高を更新しています。

日本発着など、日本にフォーカスしている船会社もけっこう多かったりするため、供給面については今後も増えていくと予想しており、日本のクルーズ人口についても順調に成長していくのではないかと想定しています。

全体で見ると、緩やかな右肩上がりでジリジリ増えている状態ではあるのですが、我々は主に外国船を販売しています。(スライドのグラフの)オレンジとブルーのところを分解すると、日本のクルーズ人口が増えてきている原動力は、やはり外国船の乗客数が増えているところで、我々がメインで戦っているマーケットの市場規模は、年率10パーセントくらいで拡大している状態と考えています。

日本のクルーズ市場の成⻑余地

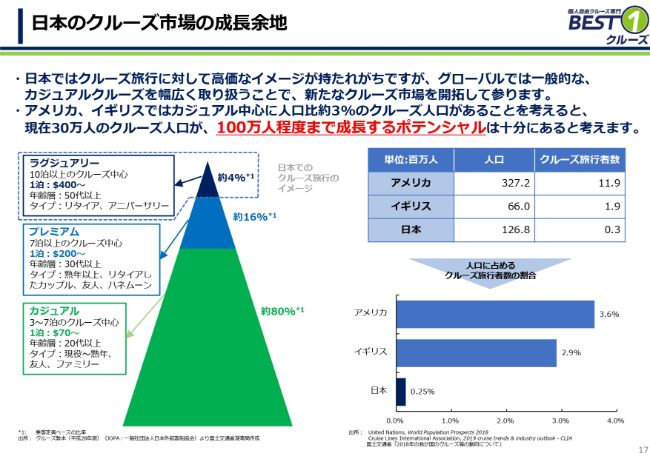

(日本のクルーズ人口である)30万人が、今後どれぐらいの規模感に成長するのかというところですが、かなりニッチなマーケットですので、その部分をお話できればと思っています。

日本では、クルーズ旅行というと高額なイメージを持たれていますが、グローバルではもう少し身近になっていると思います。一番大きいマーケットがアメリカなのですが、昨年にどれぐらいの人数が乗ったかと言うと、アメリカでは1,200万人がクルーズ旅行を楽しんでいます。

また、イギリスのクルーズ人口は190万人です。人口で見ると日本の半分ぐらいかと思いますが、そう考えると日本はクルーズ後進国だと考えており、伸びが遅れています。当然理由はあるのでしょうが、ポテンシャルとしてはかなり大きなものを持っているマーケットだと思います。

アメリカでは1,200万人、イギリスでは190万人が乗っているのに、日本が100万人も乗らないという理由は何もないと思っています。そこで、我々がクルーズの認知を上げて、みなさまにもっと親しみある商品として紹介し、それに伴って船会社が乗りやすい航路を設定して供給が追いついてくれば、日本人にももう少しクルーズが馴染んでいくと思います。

現在のクルーズ人口は30万人ですが、将来的には100万人程度まで成長するのではないかと考えています。

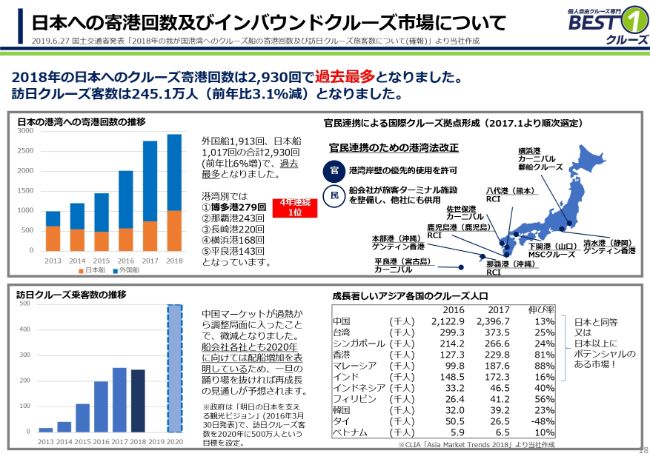

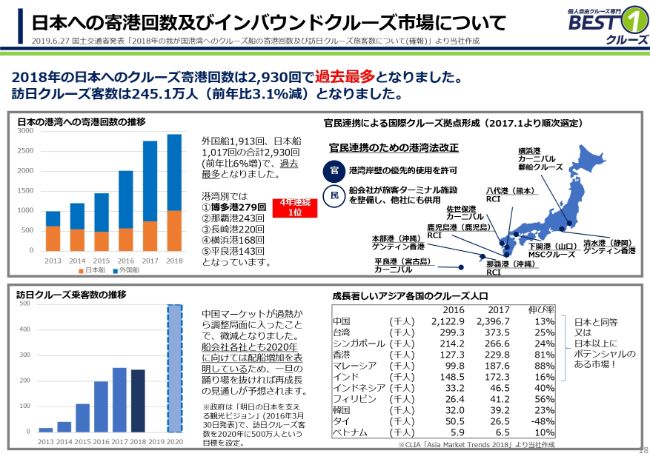

日本への寄港回数及びインバウンドクルーズ市場について

インバウンドについてですが、今、我々の売上のなかに、インバウンドによる売上は含まれていません。外国語でもサイトを作っていますが、日本語のサイトをご覧になってご予約いただくお客さまのみです。そこで、今後取り組んでいくインバウンドの市場感についてもお話しできればと思います。

官民一体となって港を整備して、クルーズ船をどんどん呼び込もうというところで整備が進んでおり、国と自治体、そして欧米の大きな船会社が一緒になって港湾整備をしています。整備して大型客船が入れる港になれば、必ず客船がやってきてくれます。

また、クルーズで日本に入ってくるインバウンドの外国人の乗客数ですが、現在は約250万人です。日本のクルーズ人口が30万人であることを考えると、インバウンドはかなりボリュームが大きくなります。主に、中国などのアジア圏から九州や沖縄に入ってこられるお客さまが多いです。日本人が海外クルーズするのと同じような感覚で、オーストラリアやアメリカ西海岸から日本まで飛行機で来られて、日本のクルーズを楽しまれるお客さまがメインになるかと思います。

アジア各国のクルーズ人口で見ると、中国はここ5年で10倍ぐらいに伸びています。急成長のマーケットですので船会社も注目しており、それに伴って日本への配船も増やしているのが現状です。このトレンドはけっこう大きな波かと思いますので、急に立ち消えになったりすることなく、3年から5年くらいは大きなトレンドになるかなと感じています。

では、今後の成長戦略について澤田からお話をさせていただきます。

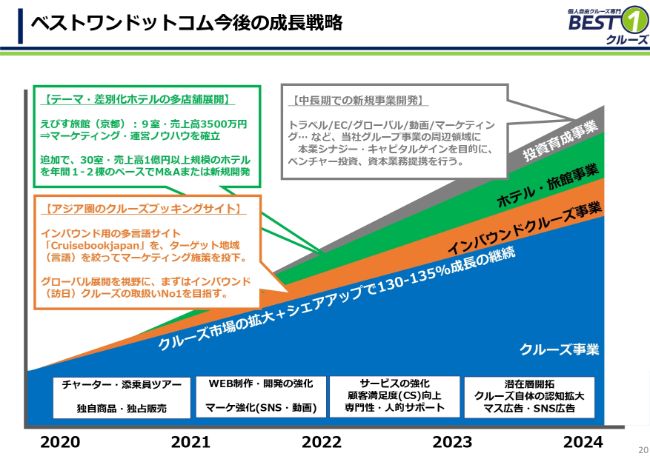

ベストワンドットコム今後の成⻑戦略

澤田:今後の成長戦略についてお話しします。20ページの成長戦略の図になりますが、クルーズ事業の本業が引き続き好調ですので、シェアをアップして、対前年比で30パーセントから35パーセント成長を継続したいと思っています。ただし、絶対額はけっこう上がってきますので、数字はよく見て戦略、計画を練っていきたいと思っています。

スライドのオレンジのところは、インバウンドクルーズ事業の多言語のところですが、個人的にも「グローバルをやりたいな」と強く思っています。日本のなかだけで競争しても、マーケットの大きさに限界もありますし、「それだけではつまらない」といった思いもあるため、早いうちからグローバル戦略についてのノウハウやマーケティングを展開していきたいと思っています。

Googleさまと一緒にグローバルリスティング広告なども展開しているのですが、まだ反応はよくない状況です。なお、確定してはいないのですが、現地法人を作って、現地調査をしながらマーケティングも行い、現地企業と組むようなことも、今期は考えていきたいと思っています。とにかく、グローバル展開はぜひ早めに進めたいと思っており、とくにアジアに関しては強く推進していきたいと思っています。

スライドのグリーンのところですが、第2、第3の柱となるホテル・旅館事業です。昨年12月に京都の小さい旅館を買収させてもらいましたが、稼働率も堅調で85パーセントくらいで、利益も出ています。集客や運営のノウハウも溜まってきており、土地の仕入れなども少しずつできています。

また、港が近い都市圏として、福岡、金沢、横浜、東京あたりで、できれば今期中に1棟から2棟のペースで(M&Aの)準備をしていきたいと考えています。ただし、現在は価格が高くなっていますので、高いものをつかまないように案件を精査して、慎重に進めていきたいと思います。今はあまり買い時ではないと思っていますので、物件を慎重に厳選したいと考えています。

投資育成事業についてですが、前期も数社にベンチャー投資させていただきました。旅行関連の企業も含めていくつかあるのですが、こちらの事業もいい案件があればというところで、基本的にはシナジーありきで考えています。

もちろんキャピタルゲインについても考えていますが、我々がノウハウを投入して伸びるところであったり、逆に我々が使えそうなノウハウをいただけるようなところ(に投資したい)です。また、自ら広告やマーケティングも行っているため、そのあたりを手掛ける企業にも注目したいと思います。

ただし、積極的に投資するつもりはありません。土地についても同様で、今は価格が高騰しているため、よく見ていかないといけません。あくまでシナジーありきで、少しずつ種をまいていきたいなと思っています。

スライドの青色の部分がクルーズ事業ですが、その成長戦略については次のページでお話しします。

今期計画︓GWチャータークルーズ

2020年4月28日に、横浜港発着で「MSCベリッシマ」という、日本に来航する史上最大の客船のチャータークルーズを、H.I.S.さまとクルーズプラネットさまとともに展開するということで、発表させていただきました。

初めてのチャレンジですので、ノウハウの蓄積や集客などをしっかり進めていきたいと思っているのですが、おかげさまでかなり好調で、来年4月の旅にもかかわらず、90パーセント以上が予約で埋まっている状況で、ウェイティングはすでに200組くらい出ています。油断しなければ100パーセント売れると思っております。

また売上規模ですが、なんと言っても粗利益率がすごく高いです。初めての取り組みのため少しびっくりしたのですが、35パーセント以上の粗利益が出る予定です。よって、来年4月は単月でも1億円以上の粗利益が出ると思いますので、期待したいと思っています。

まだ売り切れてはいないため、引き続き集客はしっかり進めていこうと考えています。また、チャータークルーズの内容はおおよそわかりましたので、すでに話が来ている2021年のチャータークルーズの比率を上げて、客室数も上げて、売れるシーズン、売れるコース、売れる客船をしっかり見極めて積極的に展開し、高い利益を出していきたいと考えています。

今期計画︓添乗員同⾏ツアーへの参入

添乗員同行ツアーへの参入についてですが、今期、初めて添乗員同行ツアーの企画をさせていただきました。今までは「ベストワンツアー」というかたちで、航空券付きのツアーは実施していました。(添乗員ツアーは行っていなかったのですが)シニアを中心とした大きなマーケットになります。

初めてクルーズ旅行に行く年配の方は「英語など、語学に不安があるから添乗員と一緒に行きたい」「なかなか一人じゃいけない」という方がけっこういらっしゃいます。市場規模は大きく、約400億円超と目算しているのですが、そこに参入して集客を始めました。

ここに関しては、大手旅行会社さまの牙城と言いますか、かなり強いところです。彼らの売上に占めるクルーズ事業の割合は、おそらく半分以上はパッケージツアー、とくに添乗員同行ツアーだと思うのですが、ここに関しては我々も早めに参入して、シニアのところも少しずつ開拓していきたいと考えています。少しずつ売り出したのですが、それなりに反応もあり、1出発日くらいは催行できるのではないかと思っています。

我々としてもお客さまに響くようなコースや値付けを設定します。全部のコースで展開するのではなく、なるべくコースを絞って、我々の定番のコースになるようないいコースだけに集中します。そして、仕組みを作ってノウハウが溜まり、そこである程度集客ができるようなコースに絞って進めていきたいと考えています。

今期計画︓WEBマーケティング強化

マーケティングについてです。我々は紙媒体(での集客)や店舗営業をしておらず、Webでのマーケティングがほぼ100パーセントです。現在はリスティング広告やSEOに注力しており、クリエイティブも含めて、エンジニアとも話し合いながら取り組んできたのですが、競合も増えてきて獲得単価が上がったり、コンバージョン率が少し下がっている状況です。

潜在的なお客さまを早めに獲得したいと思っていますので、InstagramやYouTube(などでのコンテンツ)を自社で内製化して、動画広告や動画での商品PR、弊社のブランディング強化などをSNSでも始めています。

今期は潜在層の開拓というところで内製化にこだわっており、エンジニアや動画編集ができるメンバーを集めていますので、動画なども増やして、新しいコンテンツを拡大させていきたいと思っています。

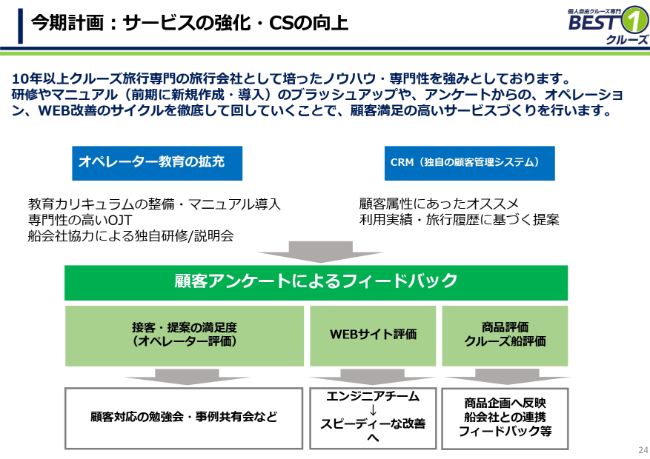

今期計画︓サービスの強化・CSの向上

そして、引き続きサービスを強化していきます。我々はオンライン旅行会社なのですが、メールや電話でお客さまと話すと、やはりクルーズ旅行のことをよく知らないという方もけっこういらっしゃいます。そこで、人的なカスタマーサービスもしっかり強化しています。

オペレーターに関しても、マニュアルの導入や仕組み化、OJTなどを強化しているのですが、お客さまからのアンケートによるフィードバックでは、最近は高い評価をいただけるようになってきました。お客さまに対するサービスのクオリティは、数字で見ても上がってきていると思っています。

この部分はリピーターやCRMに関係する部分ですので、インターネット中心ではありますが、ヒューマンな対応、カスタマーサービスはしっかり取り組んでいこうというところです。システムによるアンケートのフィードバックのシステムも内製化して、体制を整えています。

今期計画︓インバウンド・グローバル市場への本格参入

先ほどお話ししましたグローバル、インバウンドのところですが、大きな目標としては、今後3年から5年で3億円から5億円の取扱規模は出したいと思っています。マーケティング調査をはじめ、コンペティターをしっかり見据えたうえで進めますが、我々もまだまだ会社規模がそこまで大きくはないため、「広告費をたくさん投じるので、最初はあまり売上・利益は上がりません」という方法はとらず、まずは実験的に試してノウハウをしっかりと取得するかたちで進めていきたいと思っています。

海外のクルーズ人口は中国、台湾、シンガポール、インドなどが多いですが、個人的には台湾やシンガポールを攻めていきたいと思っています。中国はすでにクルーズ人口も増えており、現地の旅行会社やオンライン旅行会社もけっこうあります。ですので、まずは一点集中で台湾やシンガポールで推進したいと思っていますが、実績を出さなければいけないと思いますので、ある程度の実績が出た段階でリリースやIRをできればと思っています。

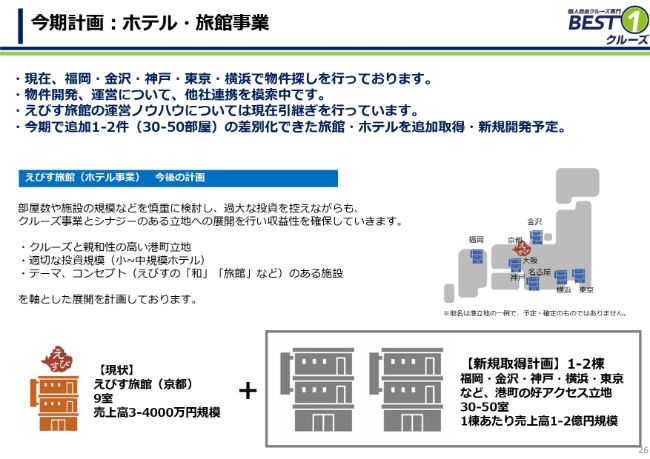

今期計画︓ホテル・旅館事業

次の事業の柱でもあるホテル・旅館事業についてです。今は京都でえびす旅館を展開していますが、先ほどもお話ししたとおりで、金沢や福岡あたりではクルーズを利用するお客さまがけっこう多く、弊社でもここから数千人規模が乗船しています。シナジー効果もあると思いますので、とくに福岡、金沢、東京、横浜あたりの物件をけっこう見ています。

安く買えることが前提ですが、こちらの事業も徐々に規模感と利益をしっかり確保していきたいと考えています。

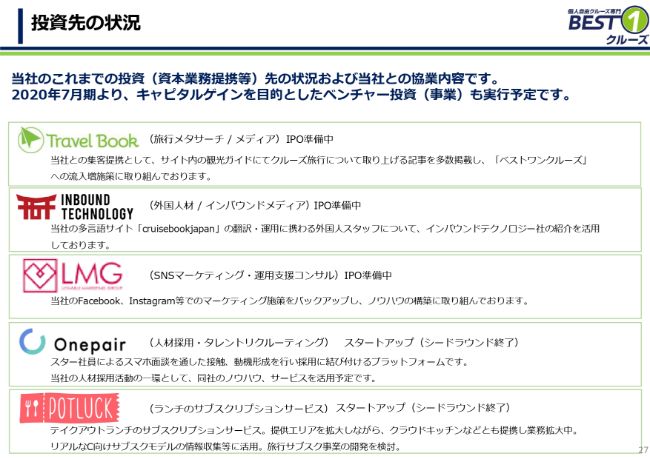

投資先の状況

投資事業に関しては我々の本業ではありませんが、一応ラインナップということで、どういった会社に投資しているかをスライドに挙げています。トラベルブックさまは旅行のメディアを展開しており、おそらくIPOしてくるのではないかと思いますが、好調に進んでいます。

そのほかにも、しっかりと売上や利益を出している会社もあります。また、弊社は過去にファンドにも出資しているため、その関係でスタートアップも紹介してもらって少し出資したのですが、どちらかと言うと、先進的でテクノロジーが強いところと組んで、新しい旅行関連のテクノロジービジネスを研究していきたいと思っていますので、ノウハウやシナジー的な面でよい企業があれば、少しずつ投資していきたいと考えています。

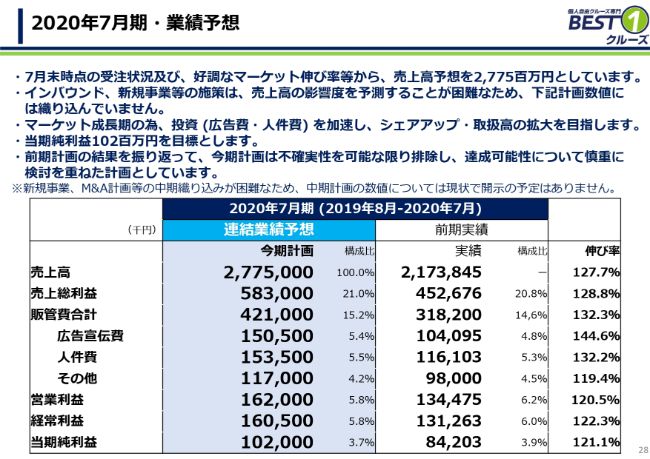

2020年7⽉期・業績予想

最後に、現在の期の業績予想です。売上高は27億7,500万円で、前期からの伸び率が27.7パーセント増となります。売上総利益は5億8,300万円で、28.8パーセント増です。

販管費は4億2,100万円で、32.3パーセント増を見込んでいます。内訳は、広告宣伝費が1億5,050万円で、44.6パーセント増となり、人件費が1億5,350万円で、32.2パーセント増となります。

販管費のその他の部分ですが、1億1,700万円で、19.4パーセント増です。前期はM&A費用や上場時の維持コストがかなりあったため、2,000万円から3,000万円ほど数字が乗ってしまいました。今期はあまり大きくは増えないかなというところで、より本業に集中して投資できると思っています。

営業利益は1億6,200万円で、20.5パーセント増。経常利益は1億6,050万円で、22.3パーセント増。そして純利益は1億200万円で、21.1パーセント増というところで、社内で検討した結果、現実的に達成し得る目標を出させていただいています。

当たり前ですが、これで満足していませんので、引き続き本業で30パーセントから35パーセント伸ばしていきますし、40パーセントぐらいまで伸ばしたいという考えは変わっていません。今の足元の予約状況は、来年のゴールデンウィークも含めて堅調に推移していますので、目標を達成していきたいと考えています。

経営方針のところでお話ししましたが、まずは取扱高、トップラインを伸ばして、売上総利益を最大化させます。粗利益率に関してですが、直近はチャーターも含めて仕入れを強化し、0.1パーセント、0.2パーセントでも上げるよう努力しています。

今期からはその効果が少し出てくるのではないかと思います。今まで以上に粗利益率を上げられるタイミングだと思っていますので、ぜひ中長期的にご支援いただければと思っています。

以上で、株式会社ベストワンドットコムの決算説明を終わらせていただきます。どうもありがとうございました。

質疑応答:仕入価格のトレンドと、日本発着商品の今後の成長について

質問者1:2点、お願いします。まず、先ほど「船会社からの仕入価格が下がっている」といったお話がありましたが、現状ではどのようなことが起きているのでしょうか? 世界的には需要はそこそこあるものの、エアバスの話ではありませんが、大型船などが出てきたことで少し客室が余り気味といった事情があるのか、それともまったく違う要因なのでしょうか? また御社固有の要因もあるかと思うのですが、今の仕入価格のトレンドと、その要因をお伺いしたいと思います。

2点目ですが、お客さまの行き先としては、引き続きアメリカや地中海が中心ではあるものの、日本発着の割合がジリジリ上がってきているというお話がありました。構成比で見たときの伸びは、どのようなかたちになっているのでしょうか?

インバウンド自体もたくさん来ていますし、港湾整備なども進んでいるということですので、日本発着の部分はまだまだ伸びるのでしょうか? また、日本と海外で利益率がどれくらい違うのかも含めて、少し整理してお伺いできればと思います。

澤田:まず、仕入れに関してです。先ほどお話ししたとおりPSAの契約が増えているという理由もありますが、売上に関しては販売の伸び率が35パーセントぐらいであるのに対して、ユーザー数(送客数)の伸び率は毎年ほぼ50パーセントぐらいで伸びています。条件、仕入れの強みと言いますか、我々のプレゼンスが上がってきていますので、その意味でコミッションが改善されましたし、オーバーライドコミッションの増加などもあります。

仕入れとしては独自で仕入れており、かなり利益率が高いものも一部ありますが、間際で売れていないものについて「ベストワンさん、売ってください」といった話もすごく来ますので、状況は良好です。

そして、方面別に関してはおっしゃるとおりです。ここ2年から3年で日本発着のものが増えていまして、来年、再来年ともに過去最高の客船数・部屋数になる見通しで、我々の売上に占める比率は毎年上がっています。

3年から4年ぐらい前は、(日本発着のものが占める割合は)10パーセントから15パーセントくらいだったと思うのですが、現状では35パーセントくらいを占めています。また、海外発着のクルーズが65パーセントぐらいなのですが、もともと我々は海外発着のクルーズからスタートしていますので、日本発着だけでなく、引き続きFIT(Foreign Independent Tour/海外個人旅行)をメインに強化している状況です。

粗利益率に関しては、チャーターの粗利益率はすごくいいのですが、チャーターを除くと日本発着が若干悪いと思います。日本発着の場合は粗利益率が(海外クルーズと比べて)5パーセントくらい低いと思います。また船会社によるのですが、海外のFITのほうが少し高めです。

ただし、日本発着の粗利益率についても、今期か来期ぐらいからは、仕入れの関係で多く仕入れてアロットでおさえるようにしていけば、また上がる傾向になっていくと思います。日本発着の利益率に関しても、基本的には上げていきたいですし、上がっていくだろうと思っています。

質疑応答:ブランド浸透度を測るKPIについて

質問者2:2点、お願いします。まず1つ目なのですが、いただいた資料の3ページの経営方針に「クルーズ予約といえばベストワンというブランドが浸透しているかが最重要」という記載があります。

これに関して、マネジメントでチェックしているKPIはどのようなものになるのでしょうか? 先ほどお話があったとおり、Webのユーザー数もかなり増えてはいますが、そうは言っても他社の動向などはなかなか捉えづらいと思いますので、(ブランドの浸透について)どういったKPIで見ていらっしゃるのでしょうか? 株式市場に参加している投資家に向けて提示できるデータみたいなものがあるのかを教えてください。

2つ目ですが、チャータークルーズのお話で「かなり粗利率が高い」ということでした。知識が浅くて恐縮なのですが、準備期間はどれくらいかかるものでしょうか? 例えば、毎期毎期、チャータークルーズのツアーをパイプラインのように何件か作れるのか、それとも、今年は用意できたけれど、来年はできないといったことはあるのでしょうか? このあたりのビジネスモデル的な部分を教えていただければと思います。

澤田:弊社のブランドの浸透率を見るKPIですが、シンプルに考えると1つは指名検索です。「ベストワンクルーズ」か「ベストワンドットコム」で、広告を踏まずにサイトに入ってくるお客さまのページビュー数やユニークユーザー数が増えているかという指標を見てはいます。

弊社の規模感では、まだCMを放映する予定はないのですが、お伝えしたとおり、動画広告のところでGoogleさまと組みまして、直近では数百万円くらいをかけて潜在層のお客さまに対するブランディング調査も行いました。

YouTube動画の広告で、「今まで弊社の名前を知っていましたか?」ということで、H.I.S.さまやクルーズプラネットさま、阪急交通社さまなどの名前を出して、「クルーズにおいて、ベストワンクルーズという社名を知っていますか?」という調査をしました。そして、「まだ認知度が低いです」という結果が出ています。

ただし、広告を打つことで数ポイントでも社名のブランディングができている部分もあります。KPIに関しては、指名検索とブランド認知について、今後はもう少し具体的で明確なものを見ていきたいと考えています。今は、「ベストワンクルーズ」での指名検索と、他社名を出した広告から、どれだけ認知度があるかを見ています。

そして、チャータークルーズの再現性についてですが、これは結論から言いますと、けっこう高いと思っています。大手旅行会社さまは、毎年1出発日1客船ではなく、だいたい2出発日から3出発日くらい……例えば、「ゴールデンウィークとシルバーウィークと年末年始」などに実施します。日並びにもよりますし、配船状況にもよるのですが、継続的に行っている状況です。

我々は今回、1出発日です。部屋の数も100パーセントのうちの約20パーセントだけですので、まずはこれを25パーセント、30パーセント、50パーセントと増やしていけば、1出発日でも2倍、3倍と増やすことができます。また出発日がシルバーウィークなど、家族のみなさまで行ける日取りであれば、さらにもう1つ、2つと増やせると考えていますし、2021年、2022年で、すでにそういった話は来ています。

またリードタイムに関してですが、実はリードタイムはかなり長い(1年半から2年前に決定する)です。すでに2021年の4月、ゴールデンウィークから8月くらいまでの話が来ていますので、近々、ほぼ2021年も決まってくるかなと思います。

我々としても、20パーセントではなく、25パーセント、30パーセントと増やしていきたいと思っています。

新着ログ

「サービス業」のログ