アエリア、通期売上高は前年比98.3%増 『A3!』好調と連結子会社増加が寄与

2018年12月期決算説明会

長嶋貴之氏:本日はお忙しい中、当社決算説明会にお越しいただきまして誠にありがとうございます。代表の長嶋でございます。今回のご説明をさせていただきますので、短い間ですがお付き合いいただければと思います。

さっそくですが、2018年12月期の決算説明をさせていただきます。まず目次でございますが、最初に2018年12月期の通期業績報告を説明させていただきまして、その次にセグメント別トピックス、最後に今後の経営方針ということで進めさせていただきます。

エグゼクティブサマリ

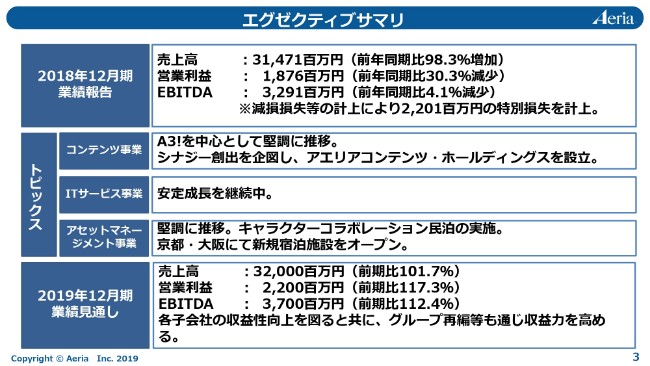

サマリからご説明をいたします。2018年12月期ということで、売上高が314億7,100万円、前年同期比98.3パーセント増加。営業利益が18億7,600万円、前年同期比30.3パーセント減少。EBITDAが32億9,100万円、前年同期比で4.1パーセントの減少という結果になりました。減損損失等の計上により、22億100万円の特別損失をそれに加えて計上をしております。

トピックスでございますが、事業セグメントが3つございまして、コンテンツ事業は昨年から引き続きまして、子会社のリベル・エンターテインメントの『A3!』を中心として、売上は堅調に推移をしております。その他、コンテンツ事業は子会社が増えてまいりましたので、アエリアコンテンツ・ホールディングスという中間持株会社を設立することによって、グループ間のシナジーをつくっていくといったようなコンセプトで動いております。

ITサービス事業ですが、こちらは継続して安定成長を続けておりまして、売上・利益ともに伸びております。

3番目のアセットマネージメント事業ですが、当社はキャラクターの版権、IPを持っておりますので、そのキャラクターを活かした民泊の事業を開始しております。それに加えまして、京都・大阪で現在インバウンドのニーズが伸びてきているところでございますが、新規の宿泊施設をオープンいたしまして、こちらも今年から業績に寄与してくるという状況になっております。

今期の2019年12月期の業績見通しといたしましては、売上高が320億円、前期比101.7パーセント。営業利益が22億円、前期比117.3パーセント。EBITDAが37億円、前期比112.4パーセントということで、安定的に収益性の向上を図ってまいります。そして、グループ再編等も効率を見ながら、収益力を高めるように動いてまいりたいと思っております。

連結損益計算書

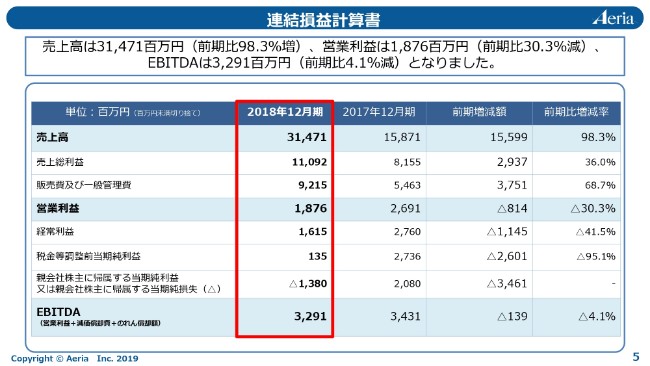

次に、具体的な内容でございますが、業績報告をさせていただきます。

先ほどのご説明にありましたとおり、売上高は314億7,100万円、前期比98.3パーセント増。こちらは、コンテンツ事業の売上もそうなのですが、昨年M&Aいたしましたサイバードの売上が上乗せされることによって、大幅に増加をしております。営業利益は18億7,600万円、前期比30.3パーセント減。EBITDAは32億9,100万円、前期比4.1パーセント減になっております。

3ヵ年業績推移(売上高・営業利益)

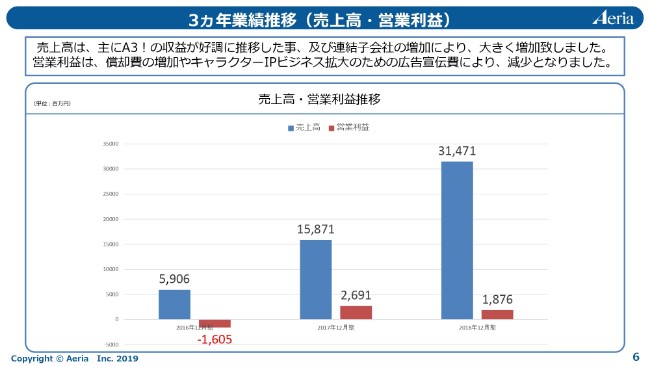

次に、3ヶ年の業績推移をグラフで表したものですが、売上は堅調に推移をしております。前期の158億円のところを(今期は)314億円というかたちで、継続的に伸びております。

営業利益は、償却費の増加やコンテンツ、IPを創造する上での広告宣伝費などにより減少となっておりますが、ポテンシャル自体は引き続き非常に高いコンテンツを保有しているような状況ですので、今後そのようなコンテンツを使いながら、さまざまな方面で収益化を行っていくという方向性でございます。

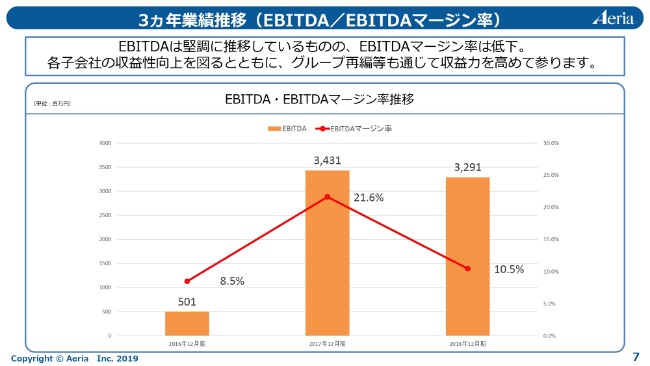

3ヵ年業績推移(EBITDA/EBITDAマージン率)

次に、EBITDA/EBITDAマージン率の3ヶ年推移ですが、2016年から大幅に改善しまして、一昨年・昨年というかたちで安定的にEBTDAを稼ぎ出しております。

マージン率は下がっておりますが、こちらもグループの再編等ノウハウの共有を、グループ内で円滑に進めていくことによって改善してまいりたいと思っております。

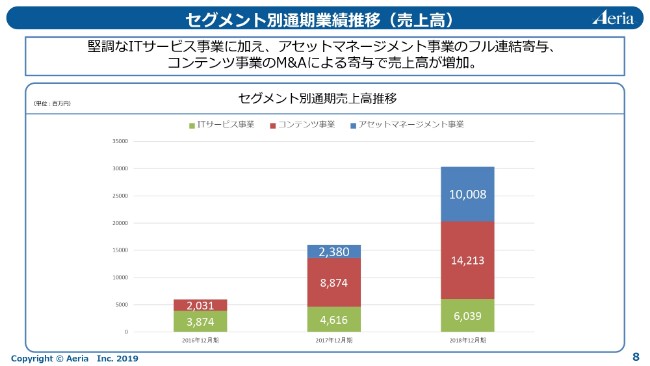

セグメント別通期業績推移(売上高)

次に、セグメント別の通期業績の推移でございます。

こちらは一昨年と比べまして、アセットマネージメント事業が大幅に上乗せされておりますが、2017年に関しましては、12ヶ月フルで計上しておりませんでした。昨年に関してはフルの連結ということで、100億円上乗せになっております。

コンテンツ事業も88億円から142億円ということで、こちらも先ほどご説明したとおり、M&Aによって売上の増加が数字に出ております。

ITサービスに関しましては、地味ではあるのですが、堅調に伸びているような状況でございます。

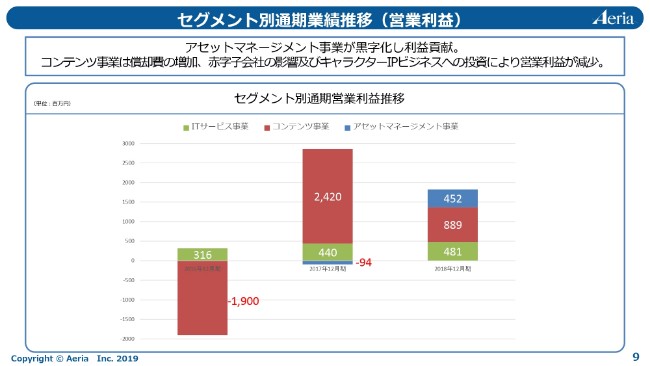

セグメント別通期業績推移(営業利益)

次に、営業利益の業績推移でございます。

過去3年を比べると、セグメントの比率とかが急激に変わっているところもあるのですが、黒字基調は維持しておりまして。昨年から比べますと、アセットマネージメント事業が黒字に転じているのと、若干コンテンツ事業が投資がかさんでいたりするため数字が落ちているのですが、全体的に伸ばしていくようなかたちでイメージしております。

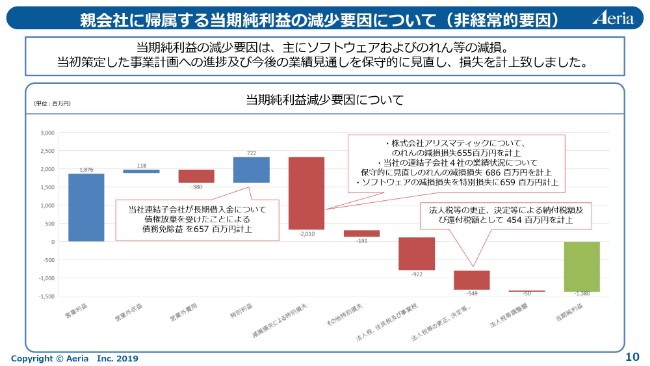

親会社に帰属する当期純利益の減少要因について(非経常的要因)

次は親会社に帰属する当期純利益の減少要因ということで、一番大きいものは、子会社のアリスマティックという会社ののれん減損で、6億5,500万円を減損損失として計上していること。その他の連結子会社4社に関しましても、保守的に見直しをいたしまして、のれんの減損損失で6億8,600万円。それに加えまして、ソフトウェアの減損損失で6億5,900万円という数字をあげさせていただいております。

プラス要因としては、連結子会社が長期借入金を債権放棄を受けたことによって、債務免除益が6億5,700万円計上されているものがございます。あとは、法人税の更正をされておりまして、そちらで4億5,400万円を計上させていただいております。

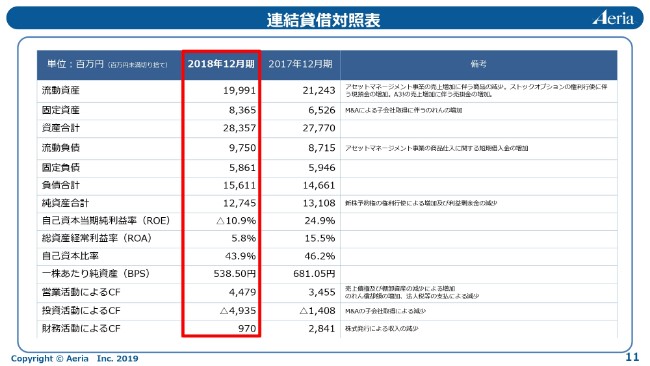

連結貸借対照表

次に、連結貸借対照表でございます。

流動資産に関しましては199億9,100万円。アセットマネージメント事業の売上増加に伴う商品の減少と、ストックオプション行使に伴う現預金の増加。あとは『A3!』の売上増加に伴って、流動資産はこのような数字になっております。固定資産は83億6,500万円。M&Aによってのれんの増加がしておりまして、その数字が増えております。資産合計で、283億5,700万円。

流動負債が97億5,000万円。これは、アセットマネジメント事業の商品仕入れに関する短期借入金の増加です。固定負債は58億6,100万円。負債合計で、156億1,100万円となっております。そういたしまして、純資産合計は127億4,500万円。

ROEがマイナス10.9パーセント、ROAが5.8パーセント、自己資本比率が43.9パーセントとなっております。一株あたり純資産は、538.50円というかたちになっておりまして。

営業活動によるCFは、44億7,900万円。投資活動によるCFは、マイナス49億3,500万円。こちらは、M&Aの子会社増加によって減少をしております。財務活動によるCFに関しましては、9億7,000万円。前期に比べまして、株式発行の収入が減っているというような結果になっております。

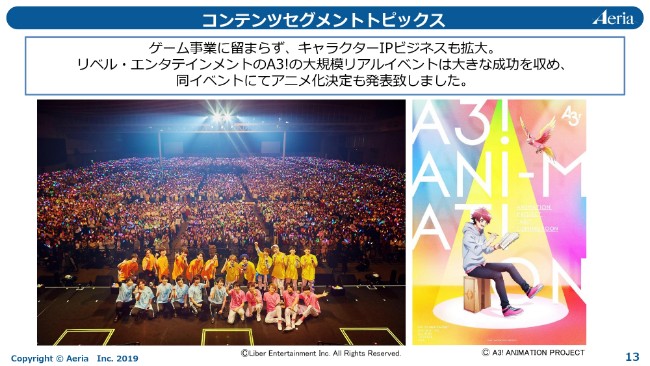

コンテンツセグメントトピックス

次に、セグメント別トピックスのご報告をさせていただきます。

当社の中心となる、コンテンツセグメントのトピックスでございます。現状ゲーム事業に関しましては、ゲーム単体での課金の売上も大きいのですが、それ以外のキャラクターIPビジネスが拡大をしております。とくに、『A3!』の大規模リアルイベントは大きな成功を収めておりまして、今後アニメ化の決定もしておりまして、今後の露出が期待できるというような状況になっております。

オープンから時間が経っているのですが、非常にキャラクターの人気も継続的にありまして、ゲームへのリテンションというのが非常に高いタイトルになっております。

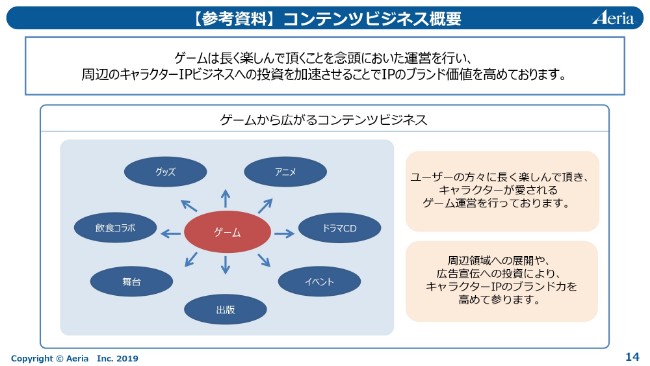

【参考資料】コンテンツビジネス概要

コンテンツビジネスの概念図という、ご説明ですが。ゲームを長く楽しんでいただくために、ゲームへの愛着もそうなのですが、自分の好きなキャラクターにいかに愛着を持っていただけるかというところになりますので。

いろいろ競合のタイトルも出てきてはいるのですが、やはり『A3!』というタイトルの強いところがありまして、競合があってもキャラクターに愛着を持っていると、なかなか別のゲームに移動しないという傾向がございます。

ゲームの周辺ビジネスとして、先ほどのアニメとかもありますが、いろいろあって、一般的に考えられるビジネスはほとんどあるのかなと。

ゲームのビジネス自体は、今までなかなかキャラクターをほかのビジネスに展開するのは難しい部分があったのですが。最近は、アニメからゲームになるというよりは、どちらかというとゲームからアニメになるという流れもできあがりつつありまして。既存の出版社とかがやるようなビジネスを、いちゲーム会社ができるようになってきているという時代の変化もございます。

これはやはり、スマートフォンの普及によって、メディアの使われ方が変わってきたというところが一番大きな要因じゃないかと思っております。この傾向は、たぶん今後も非常に強く続くところだと思っておりまして、このような展開を弊社の強みにしていけたらと考えています。

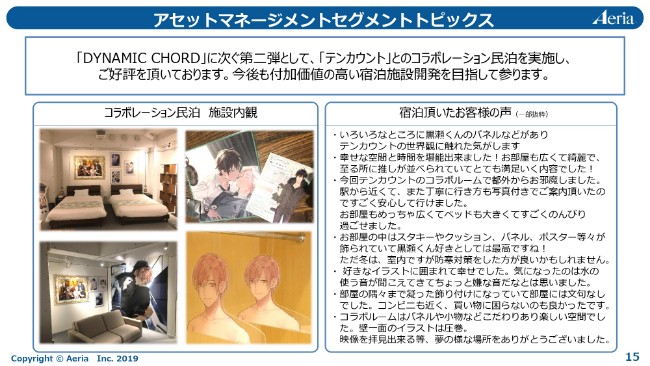

アセットマネージメントセグメントトピックス

次に、アセットマネージメント事業のシナジーに関しまして、簡単にご説明いたします。

こちらは、当社の子会社のコンテンツである『DYNAMIC CHORD』。あと『テンカウント』というタイトルもございますが、こちらのキャラクターを使った民泊施設の運営をしております。

ゲームと連携することによってそのコミュニティをうまく利用して、みなさんとお友達で泊っていただくような施設になっておりまして。ゲームをしながら、このキャラクターの話題で盛り上がっていただくような考え方の民泊施設です。

この施設の中では、このようなキャラクターがいろいろ壁に貼ってあったりとか、枕に描いてあったりとか、いろいろあるのですが。グッズの販売とかも同時に行えるようなかたちになっておりまして、非常にユーザーのロイヤリティが高いので、客単価も高いという傾向がございます。

今後、このようなゲームと連携したキャラクターの民泊施設というのも、積極的に行っていこうという方向性でございまして。現状試験的に行っているものではあるのですが、ある程度数字が見えてきているという状況もございますので、今後スケールさせていくような方向性でございます。

企業理念

今後の経営方針についてご説明をいたします。

当社の企業理念であります、「ネットワーク社会における、空気のように必要不可欠な存在に」ということで。

今後もネットワーク社会は、非常にスピードが速く進化していって、変わっていくところだと思っておりますので。そのようなところに、必要な技術や成長領域というのを見据えながら、事業展開を行っていくところを目標にがんばってまいります。

今後の経営方針について

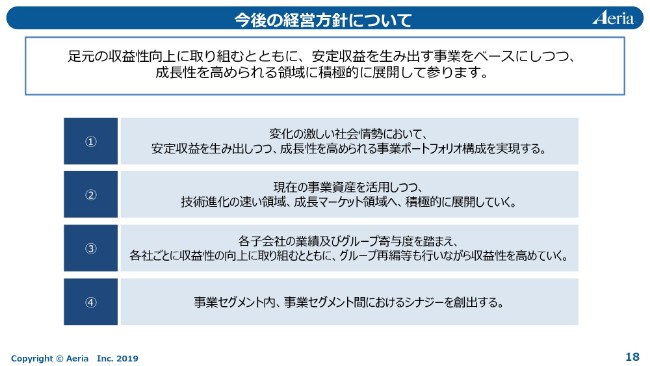

次に、今後の経営方針についてです。

とは言え、足元の収益性の向上というのも非常に重要なので、変化していくとともに収益性の向上をさせていくという、非常に難易度の高い事業をやっているわけなのですが。成長性が期待できるところに関しては、積極的に投資・リソースの投下をしてまいりたいと思っております。

具体的な説明としては、4ステップほどございまして。

まず、今のネットワーク社会は変化が激しい業界でございます。世界的に、非常に変化が激しい業界でございます。その中で、安定収益を生み出せるような事業を構築します。ポートフォリオ構成ということで、事業を組み立ててまいります。

既存の安定収益を生み出している事業資産を活用しつつ、技術進化の速い領域ですとか、成長マーケット。先ほどの例で言うと、技術進化に関しましては、AIですとかブロックチェーン、そのような新しい技術を導入しながら違うビジネスに変えていくこと。

成長マーケットに関しましては、やはり今一番伸びているインバウンドのマーケットです。こちらに、うまく当社が持っているキャラクターの資産をうまく適用させていくといったようなイメージで進めてまいります。

3番目といたしましては、子会社が複数ございますので、各社ごとの収益向上に取り組むとともに、グループがいかに効率よく運営できるかといったところを見据えながら、グループ再編等も積極的に行ってまいります。

4番目としては、事業セグメント内・セグメント間におけるシナジーを創出するということで、各事業セグメントがあるのですが、そのセグメントをまたいでシナジーを生み出していければいいのではないかと考えています。

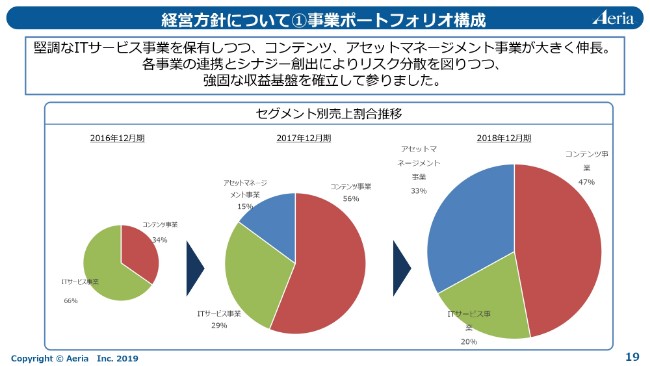

経営方針について①事業ポートフォリオ構成

次に、事業ポートフォリオの構成の変化でございます。

3年前はアセットマネージメント事業がないのですが、一昨年・去年と事業のポートフォリオ組み直しをしていまして。

安定的に収益を生み出すITサービス事業、売上の増加が見込めるコンテンツ事業、新たなセグメントのアセットマネージメント事業ということで、この3つの柱を今後も伸ばしてまいりたいと思っています。

セグメント1つに頼ると、どうしても安定性と収益の増加の両方を満たすのは難しい部分がございますので、こちらは流動的・機動的に変えていきたいと考えています。

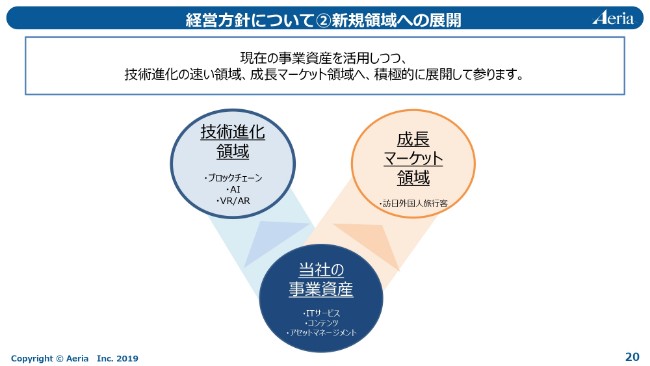

経営方針について②新規領域への展開

次に、新規領域への展開の考え方です。

先ほど申し上げたとおり、技術領域の進化と成長マーケットの領域の2つを目指して当社の事業資産を活かしていきたいと思っています。非常に組み合わせはたくさんありますので、技術だけではなく成長マーケットと組み合わせた技術領域もございますし。あと、日本のマーケットだけではなくて海外のマーケット。このあたりも日本独特の事業展開ができる領域ではないかと考えていますので、そのあたりを拡大領域として認識してまいりたいと思っています。

【参考資料】経営方針について②新規領域への展開①

次に、こちらはAIに関する取り組みなのですが。

京都大学の学生ベンチャーに近いベンチャー企業のデータグリッド社に出資をいたしまして、とくに「クリエイティブAI」と呼ばれるAIを使って、いろんな制作物を作っていく。ここで言うと、キャラクターの画像とかを自動的に生成することをやっています。

ちなみに、このキャラクターに関しましては、20万件以上のキャラクターをAIに学習させまして、1日かけてディープラーニングによってキャラクターの生成AIを計算しまして、7万件自動的に生成することに成功しています。

これができると何がいいかと言うと、ゲームに関しては、基本は極端に言ってしまえば画像を販売するビジネスをしていまして、キャラクターが無限に作れれば収益もそれにしたがって増やしていくことができるという考え方でございます。今は人間が1から描いてキャラクターを作っていますが、こちらもたぶん早くて数年後、たぶん10年後にはAIがキャラクターを作る時代もそんなに遠くはなかろうかと考えていまして、これに先駆けてこのような研究をしています。

下のアイドルの画像はAIが作った顔でございまして、実際にはこの顔のアイドルはいません。ただ、AIで似たような画像を何万通りと作れまして。要するにアイドルを……これも計算機のパワーさえあれば、いくらでも数が作れる時代になってきています。

これもエンターテインメントに関しては、基本はゲームもそうなのですが、これを動画に応用したりとか。あとは極端な話を言うと、これで映画を作ってしまったりということも近い将来可能じゃないかというところで、そのような領域も視野に入れながら研究を進めています。

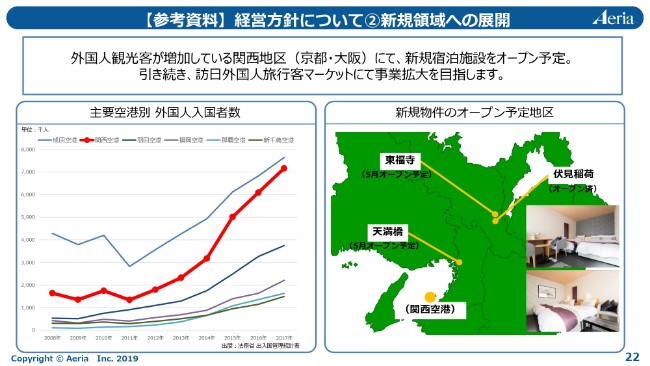

【参考資料】経営方針について②新規領域への展開②

次は、先ほど申し上げたインバウンド向けの、外国人旅行客マーケット向けの施設でございます。

京都・大阪中心に新規宿泊施設をオープンしています。まずは伏見稲荷でオープンしていまして、今後2、3ヶ所のオープン予定で進んでいます。まだまだインバウンドのマーケットは拡大していくことが予想できると思いますので、このインバウンドのお客さん向けに、当社のキャラクターの販売ビジネスなどを組み合わせながらマーケットを拡大していきたいと思っています。

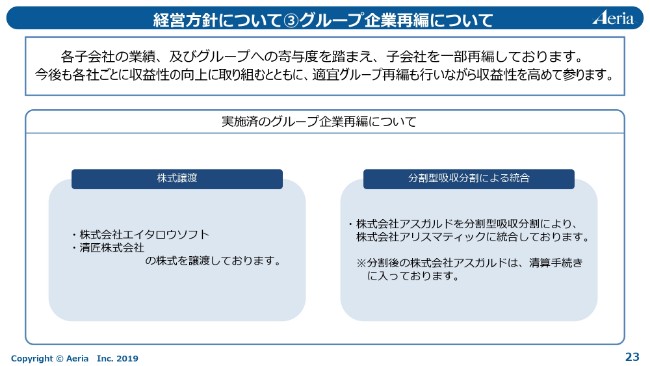

経営方針について③グループ企業再編について

次に、グループ企業再編のお話でございます。

何個か再編を行いながら収益性を高めていく流れになっていまして、株式会社エイタロウソフト・清匠株式会社に関しましては株式譲渡、アスガルドとアリスマティックに関しましては統合をしています。このような吸収分割ですとか株式譲渡といった資本的な動きを絡めたグループ企業再編を、今後も時期を見ながらやっていきたいと考えています。

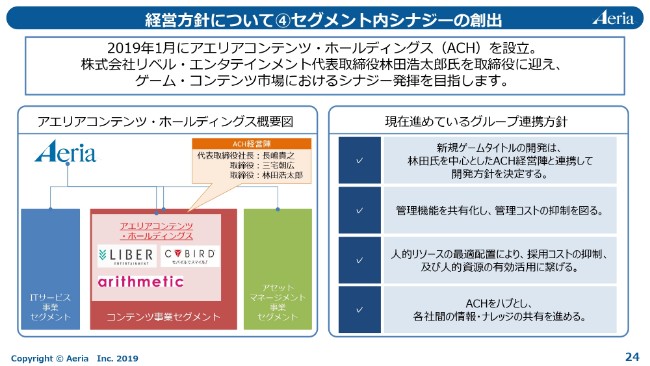

経営方針について④セグメント内シナジーの創出

こちらは、アエリアコンテンツ・ホールディングスという中間持株会社の設立のお話でございます。

こちらの意図といたしましては、リベル、サイバード、アリスマティックと、このあたりで女性向けコンテンツが非常に、種類は違えど集まってまいりましたので、そのノウハウを共有するために、アエリアコンテンツ・ホールディングスで意思決定を行う組織改編をしています。

こちらには私も入るのですが、リベルの林田社長も入っていただくことによって、より視野の広い経営判断ができるかたちをイメージしています。今後3社で行っていくタイトルなどに関しましては、リベルの林田社長の意見も入れながら効率的に行っていくイメージでございます。

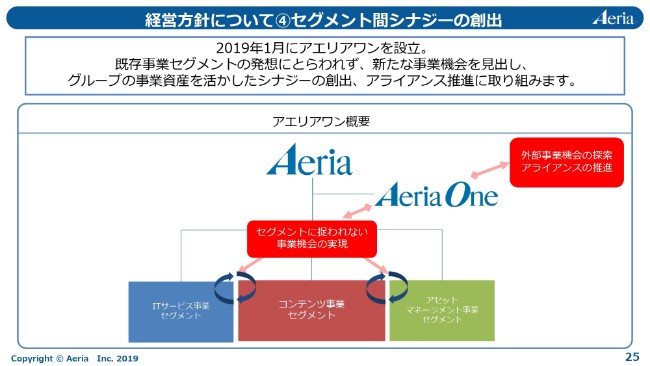

経営方針について④セグメント間シナジーの創出

最後に、アエリアワンという会社を今年設立いたしました。

こちらはどのような役割をするかと申し上げますと、外部企業との、先ほどから申し上げているのは内部シナジーの話なのですが。外部とのやり取りを円滑にするために、アエリアワンという会社を通しながらうまくグループ内に事業を展開できる仕組みも考えています。これはまだ活動を開始したばかりなので(業績への寄与は)これからですが、こちらも今後、ご報告に加えていきたいと考えています。

では、私からの説明は以上となりますが、ご質問のある方はよろしくお願いいたします。ありがとうございました。

新着ログ

「情報・通信業」のログ