アルバック、売上減少に伴い2Q累計の営業益は前年比で約17%減 通期見通しも下方修正へ

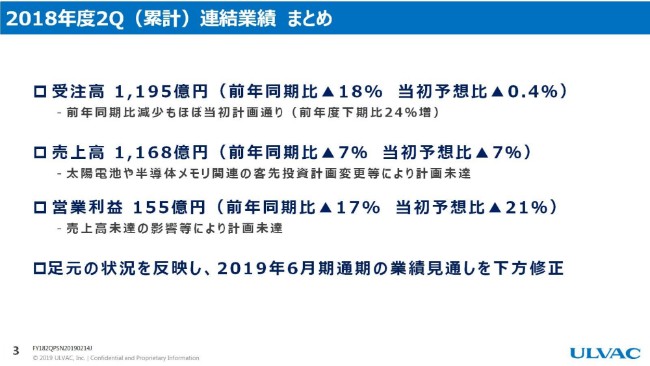

2018年度2Q(累計)連結業績 まとめ

岩下節生氏:アルバック社長の岩下でございます。本日はお忙しいなか、お時間をいただきましてありがとうございます。さっそくですが、2018年度第2四半期の決算説明に入ります。3ページと4ページをあわせてご覧ください。

2018年度2Q(累計)連結業績概要

受注高は1,195億円と、前年同期比で18パーセント減少しましたが、当初の計画どおりで終わることができました。売上高は、太陽電池や半導体など売上貢献が比較的早い受注案件が減少する一方で、納期の関係で売上貢献にタイムラグがある案件の受注が増加したことにより、1,168億円となり、計画に対して7パーセント減少しました。

営業利益は、売上減少の影響により155億円となり、計画比で約21パーセントの減少となりました。足元の状況、客先設備投資の動向を反映し、今回、通期の業績見通しを下方修正させていただきました。

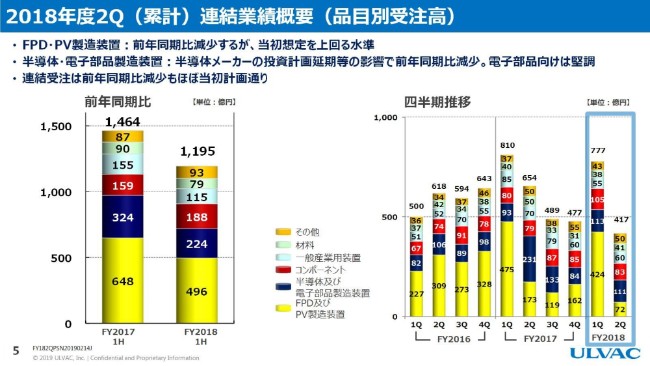

2018年度2Q(累計)連結業績概要(品目別受注高)

5ページは、連結業績の品目別受注高です。まず、FPD・PV製造装置は496億円となり、大型TV案件の投資件数とOLEDへの投資が重なった前年度の648億円から減少しております。ただ、私どもの今期の当初想定よりは上回る水準になっています。

半導体・電子部品製造装置は、半導体メーカーの投資計画延期などの影響により、前年同期比で減少しております。通信関連、パワーデバイスなどの電子部品向けは、結果的に堅調でした。コンポーネントは、第1四半期においてセットメーカーが一時的に好調であったことから、上期としては前年を上回ることができました。

一般産業用装置は、中国で磁石への投資が延期となっており、前年同期比で大幅に減少しました。材料は、韓国のOLEDのバックプレーン向けのターゲットにかなり期待していましたが、結果的には低調で、前年同期比で減少しております。

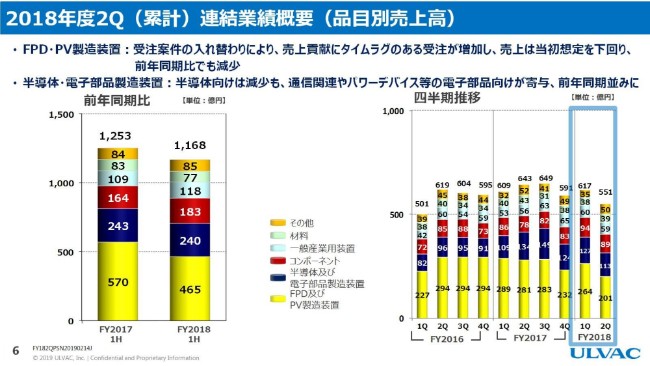

2018年度2Q(累計)連結業績概要(品目別売上高)

6ページは、第2四半期累計の品目別売上高です。FPD・PV製造装置は、受注案件が入れ替わり、売上貢献にタイムラグのある案件が増加したために、受注は当初想定を上回ったにも関わらず、売上は想定を下回り、前年同期比で減少しております。

半導体・電子部品製造装置は、半導体向けは減少しましたが、通信機器やパワーデバイス等の電子部品向けが寄与し、前年同期並みとなりました。コンポーネントは、受注が好調だった第1四半期の影響で、高水準の売上となりました。

2018年度2Q(累計)連結業績概要(利益率)

7ページでは、利益率についてご説明します。売上総利益は上昇しましたが、売上高の減少もあり、営業利益率はほぼ横ばいとなりました。過去数年と比べると、引き続き高い水準を維持していることがわかります。

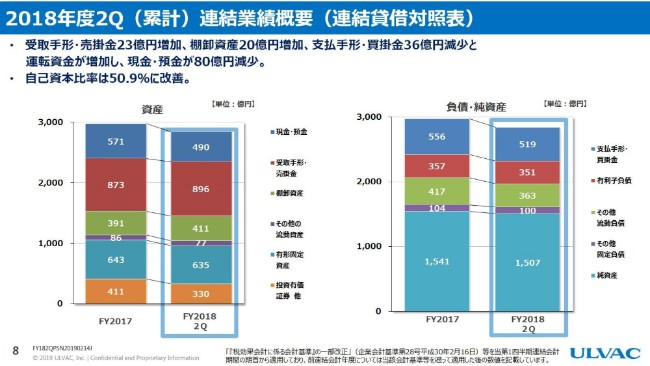

2018年度2Q(累計)連結業績概要(連結賃借対照表)

8ページは、貸借対照表です。バランスシートを見ますと、受取手形・売掛金は23億円、棚卸資産は20億円増加する一方で、支払手形・買掛金は36億円減少したために、運転資金が増加し、現金・預金が80億円減少しております。自己資本比率は、数字の上では50.9パーセントに改善しております。

当社を取り巻く市場環境

数字については、このような説明で終わらせていただいて、続いて現在アルバックを取り巻く市場環境および取り組みについて申し上げます。

10ページをご覧ください。ご覧のとおり、いろんなキーワードがあります。自動運転、スマートホーム等、スマート社会のインフラ整備を支えるIoT、クラウド、AIなどのさまざまなスマートシステムが、これからますます重要になってきます。

このスマートシステムに必要なキーテクノロジーが、ここ(スライド)に書いてあります。例えば半導体ですと、Logic、DRAM、NAND、PCRAM……これらには、高速・大容量・高信頼性・省電力性が求められています。

電子部品の中のセンサーや通信機器といった機能性デバイスには、小型化・高性能化が求められています。また、デバイスを動かすためのバッテリー、パワーデバイスには、高容量・高効率が求められています。

私どもは、このようなスマート社会のインフラ整備が、これから10年、20年と継続していくものと信じております。その基盤を支えるのは、まさに真空薄膜技術、つまりアルバックが持っている技術であると思います。

我々は、技術革新の波に乗って装置とソリューションを提供し、今後、ビジネスチャンスをいままで以上に広げていきたいと考えております。

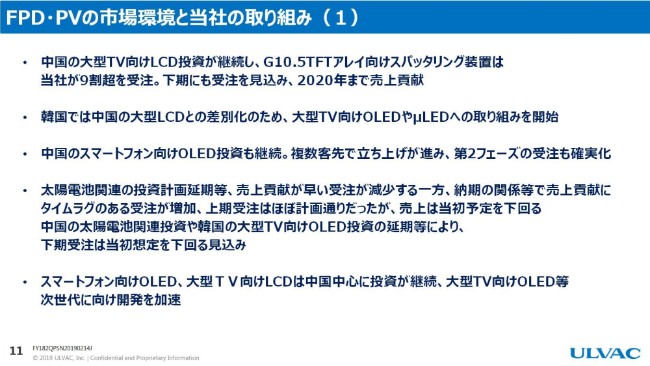

FPD・PVの市場環境と当社の取り組み(1)

11~12ページでは、FPD・PVの市場環境についてご説明します。大型TV向けLCD投資は、中国を中心に複数の案件が計画されております。当社はG10.5世代のスパッタリング装置を中心とした成膜装置で、いまだに9割を超える高いシェアを持っております。

現在商談中の案件の中で、G10.5世代の案件を下期にも予定しておりますし、これから2020年まで売上に貢献していくものと思います。さらに、すでに動いているG10.5世代のパネルメーカーの工場稼働も、徐々に上がってきています。

韓国メーカーは、大型LCDと差別化するために、どちらかというと大型TV用ではOLEDやμLED(マイクロLED)への取り組みを始めております。

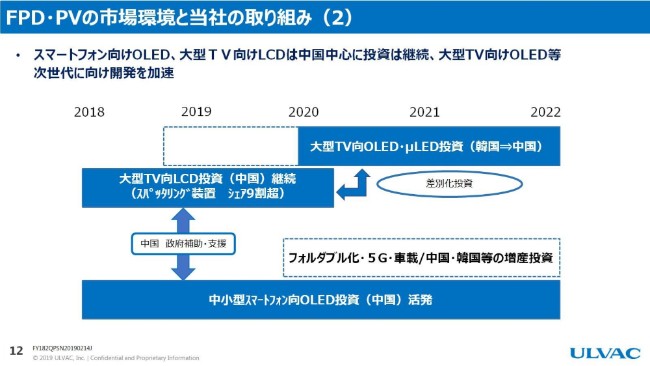

FPD・PVの市場環境と当社の取り組み(2)

一方、中国では、スマートフォン向けのOLED投資が継続しており、複数のお客さまのところで立ち上げが進み、サンプリングが行われています。さらには、第2フェーズのOLED投資もスタートしています。

先ほどご説明したとおり、太陽電池の投資計画の延期等、売上貢献の早い受注が減少する一方で、納期との関係で売上のタイムラグがある受注が増加しており、売上は(当初予想を)下回る見込みです。

この太陽電池の投資は、現在私どもの掌握しているところでは、計画そのものは消えておりません。ただ、コスト競争が非常に激しくなってきており、延期となりました。韓国の有機ELの投資も、計画そのものが後にずれている案件が複数ございます。

繰り返し申し上げますが、中国でのスマートフォン向けのOLED投資は、まだまだ複数の案件が同時進行しております。一時期、表面的には元気のないように見えるかもしれませんが、計画そのものは確実に残っておりますし、少し延期しているというのが実態です。

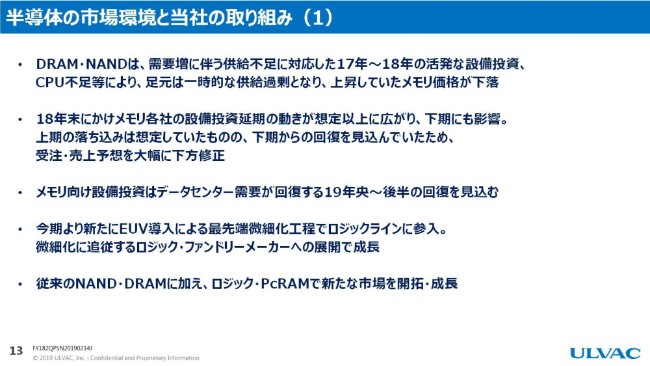

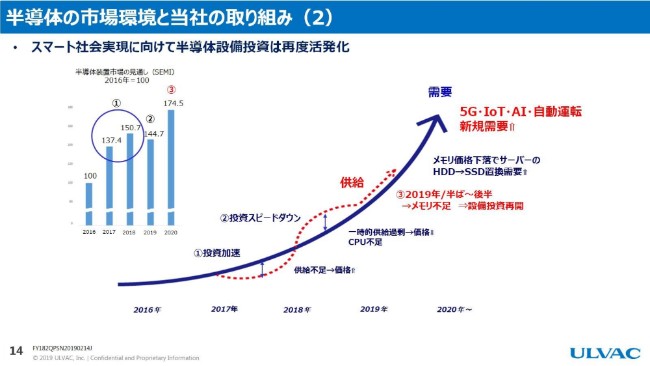

半導体の市場環境と当社の取り組み(1)

半導体につきましては、13~14ページをご覧ください。半導体の市場状況については、私どもよりもみなさまのほうが詳しいかと思います。DRAM・NANDは、一時期の供給不足に対応したことやCPU不足により、一時的に供給過剰に陥ったことでメモリ価格が下がり、設備投資の延期がありました。

ただ、私どもの掴んでいる情報では、(供給過剰に伴う価格下落は)おそらく今年(2019年)の後半、9月以降に、少しずつ持ち直してくる見込みです。海外勢の中では、いままで停止していた計画を旧正月前後に再スタートさせるとの情報も、既に出てきております。

半導体の市場環境と当社の取り組み(2)

長期的には、スマート社会のインフラ整備のために、半導体にしても電子部品にしても力強い投資が行われるのですが、確かに一部の製品は一時的な踊り場にきています。それは残念ながら、私どものいまの受注にも、瞬間的には影響を与えているという状況です。

例えば、データセンターは力強い回復をするでしょうし、メモリ価格は下落しておりますが、さまざまなハードディスクからの置き換え需要もますます出てくると思います。

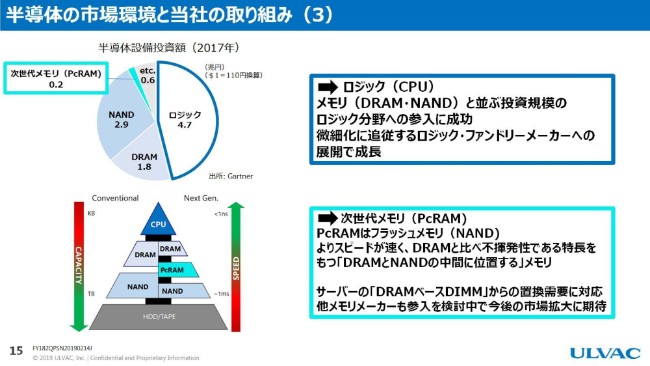

半導体の市場環境と当社の取り組み(3)

15ページは、半導体製品を分かりやすく書いたつもりですが、この動きもアナリストのみなさまのほうがお分かりになるのではないかと思います。

ここでいいたいことは、前回の決算発表でも申し上げたとおり、アルバックが初めてロジックで実績を残すことができたということです。1社だけではなく、ほかの会社にも波及効果が出ておりますし、半導体の持ち直しがあれば、受注台数の増加となって具体的な数字に現れてくると考えております。

さらに、PcRAMはアルバックが過去かなりの長い間、ずっと投資を続けてきたものです。少しずつではありますが、これから確実にボリュームを拡大していくと考えております。この業界では、アルバックは圧倒的な自信を持っております。今後、PcRAM・ロジックといった半導体の業界で、アルバックは従来にも増して大きなビジネスを展開できるものと思います。

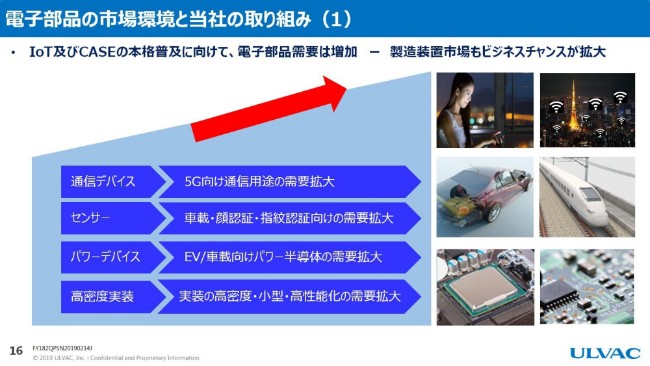

電子部品の市場環境と当社の取り組み(1)

次に、電子部品についてです。先ほど申し上げたように、これから10年、20年かけて、IoT、5G、自動運転等々のキーワードが示すように、スマート社会の完全に新しいインフラ整備が始まります。

この中で必要とされる電子デバイスは、日本のメーカーが非常に強いところですし、アルバックも幅広い真空薄膜の製造装置を提供しております。アルバックは、現在も力強い動きをしておりますし、複数の共同開発プロジェクトを進めております。これから確実に伸びていくと考えております。

電子部品の市場環境と当社の取り組み(2)

17ページには、いろいろなキーワードが書かれています。この中で私どもが強調したいのは……当然ながら、成膜にはいろいろな材料が使われます。アルバックが得意とするのは、半導体の経験を電子デバイスの中で活かし、さらに材料の開発を行うということです。

地域的には、日本以外に、これから成長するであろう東アジアにもいろいろなサポート体制を持っており、電子部品については大きな期待をしておりますし、アルバックの次の柱は電子と半導体だと、我々は対外的に公言しています。

コンポーネント・マテリアルの市場環境と当社の取り組み

18ページは、コンポーネント・材料(マテリアル)の市場についてです。まず、コンポーネントの動きとしては、上期は順調でした。下期は、いろいろな装置メーカーの投資延期が影響し、数値としては受注の減少につながっています。

コンポーネントについては、アルバックはグループ内でたくさんの部署を持っております。本体では規格品事業部、グループ会社ではアルバック機工、アルバック・クライオと分かれております。社内でシナジー効果を高めるべく、現在、販売・サービス・対応の体制を一体化する動きを加速化しております。

材料(マテリアル)につきましては、韓国の(スマートフォン向け)OLEDメーカーのバックプレーン用のターゲットの投資がやや低迷している状況です。ただ、中国国内においては、ターゲットの材料は非常に順調に伸びております。

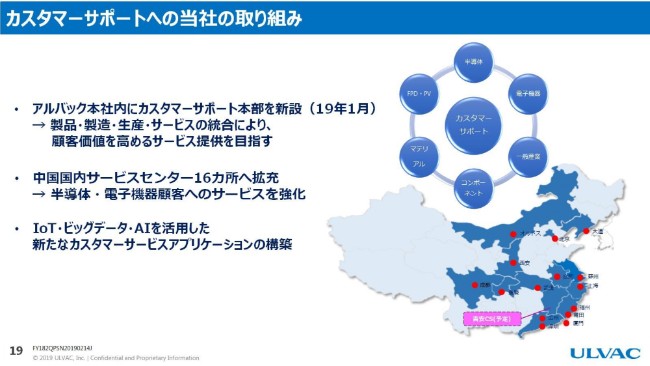

カスタマーサポートへの当社の取り組み

19ページをご覧ください。新しい動きの1つでございます。アルバックはいままでの歴史の中で、装置の製造・販売・開発は本体、サービスはグループ会社のアルバックテクノが担当してきました。これを大きく方針転換し、グローバルなサービスの戦略・企画・機能を本体の中に設置しました。

さらに、かつてのアルバックテクノは日本国内が中心でしたが、これからは全世界のグローバルな動きを、この部署が中心となって行っていきます。対外的にも開示していますが、利益の30パーセントをサービスで稼ぐということも、我々の大きな方針となっております。

現在、とくに中国で、非常に広域に投資が拡大しつつあります。そういったところには必ずサービスセンターを作るという方針を取っております。

2018年度下期業績予想

20ページをご覧ください。2018年度下期業績予想をご説明いたします。1つ目に、私どもの予想以上にメモリ各社の設備投資の延期が広がっており、当初は下期には(受注が)回復すると見ておりましたが、残念ながら下期にも影響を残します。

私どもの下期は、1月から6月までです。9月までには完全な回復は望めないのではないかと想定し、半導体の受注は当初の想定よりも100億円程度下回ると見込んでおります。

2つ目に、残念ながら中国の太陽電池も、計画そのものは動いておりますが、受注は延期となっております。また、韓国の大型TV用OLEDの投資も延期となっております。そのため、FPDの受注も当初(予想)に比べて190億円下回ると予測しております。

また、コンポーネント・一般産業・材料についても、それぞれ20億円程度延期されるということで、受注が減っていくと想定しております。

こうしたことで、私どもの受注は合計で345億円下回ると見込んでおります。受注の減少を受けて、売上も当初(予想)比で213億円の減少。売上は1,082億円という数字を出しております。

営業利益は、売上減少に加えてOLED等の開発要素の高い案件のコスト増加が見込まれており、(当初予想比で)90億円の減少を見込んでおります。結果的に、経常利益は86億円と見込んでいます。

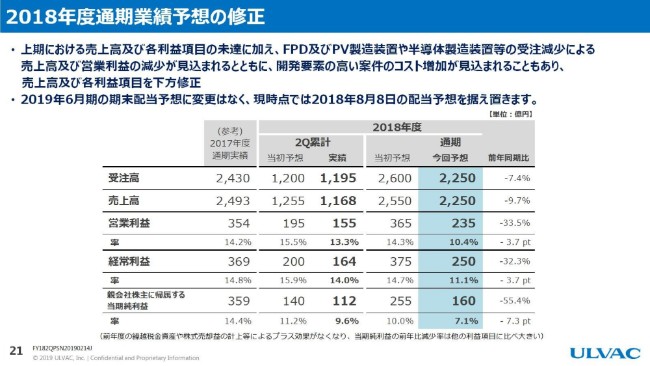

2018年度通期業績予想の修正

21ページは、2018年度通期業績予想の修正です。上期における売上高および各利益項目の未達に加えて、FPD・PV製造装置や半導体製造装置の受注減少により、売上高の減少が見込まれます。さらに、開発要素の高い案件のコストの増加も見込まれるため、売上高および各利益項目の下方修正をさせていただきました。

今回の業績予想では、グローバルな市場環境の不透明さが増す中、現段階で予想されるリスクを織り込んだ予測をしております。通期の連結業績予想はこのように引き下げたものの、それでも相応の利益を維持できる見通しであることから、我々は業績の下振れは短期間であると考えております。

そのため、2019年6月期末の期末配当予想に変更はありません。現時点では、前回の2018年8月の配当予想をそのまま据え置きます。

以上をもちまして、第2四半期の累計決算報告を終了させていただきます。

新着ログ

「電気機器」のログ