じげん、上場来20四半期連続の前年比増収増益 上限4億円の自己株式取得を決定

四半期業績①

寺田修輔氏:まず私より四半期決算概要(をご説明いたします)。また、今は外部環境がいろいろと変化しそうということで、それに対する当社の認識や対応についてお話しいたします。その後、代表の平尾より、事業戦略と今後の方向性についてご説明いたします。

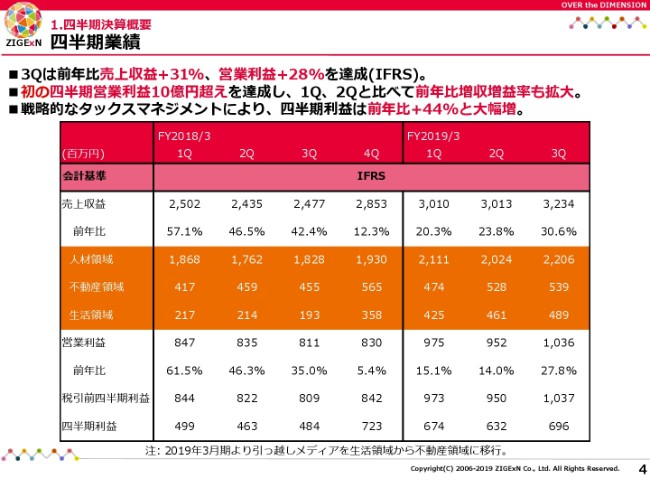

さっそくですが、四半期決算概要からお話をいたします。お手元の資料の4ページをご覧ください。

第3四半期の(2018年)10-12月期の3ヶ月間の売上収益は32.3億円、営業利益は10.6億円と、前年同期比でそれぞれ30.6パーセントの増収、27.8パーセントの営業増益となりました。

じげんグループとして、初めて四半期の連結営業利益で10億円超えを達成しておりまして、第1四半期・第2四半期と比べても、前年比で増収増益率を拡大させることができました。前期比でも、売上・利益ともに、しっかりと積み上げることができた四半期でございました。

また、コーポレートアクションとして戦略的なタックスマネジメントも併せて進めており、第3四半期の四半期利益は前年比で44パーセントと、営業利益以上の大幅な増益を達成できております。

四半期業績②

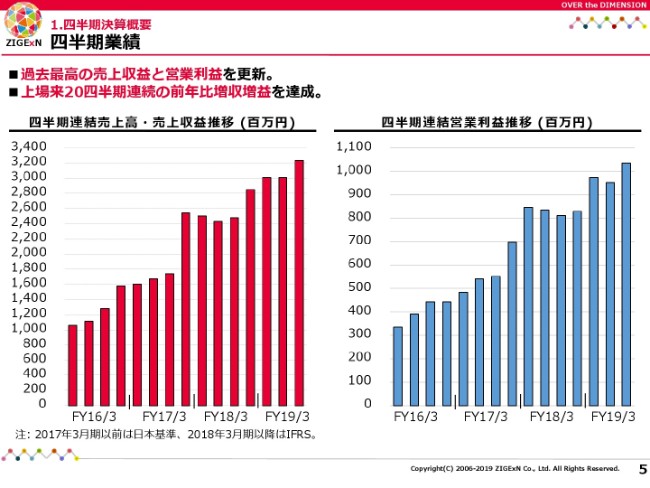

おかげさまで、この四半期も過去最高の売上収益と営業利益を達成することができ、上場以来、実に20四半期連続で、前年比で売上と営業利益を伸ばし続けております。

インターネットメディア事業のKPIについて

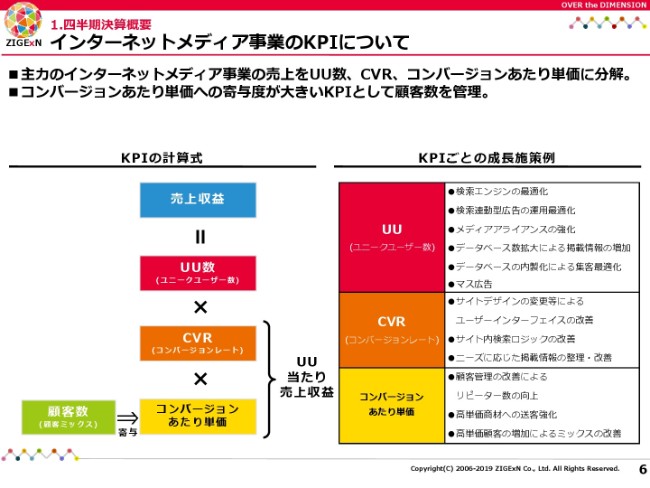

続きまして、6ページ以降はインターネットメディア事業(のご説明)です。

インターネットメディア事業のKPI推移:UU

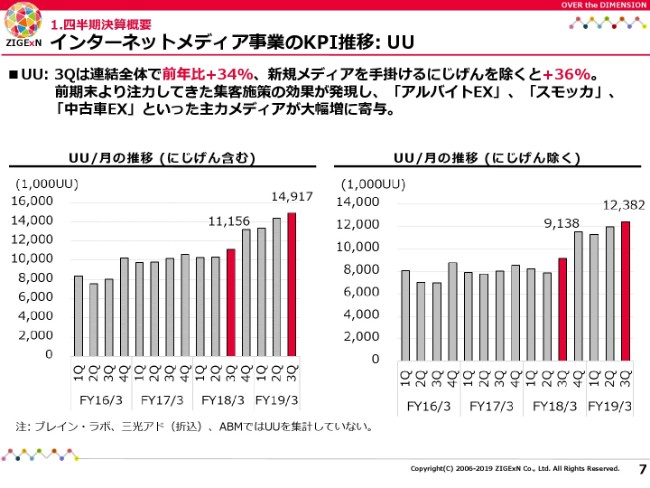

7ページが、ユニークユーザー(UU)数の推移でございます。

第3四半期のマンスリーの平均ユニークユーザー数は1,490万UUとなり、前年比で34パーセントの大幅な増加となりました。昨年度の後半からSEOや集客施策をいろいろとやっておりまして、その効果がだんだんと現れてきていると考えております。

とくに、じげん本体で運営しております、アグリゲーションメディアの「アルバイトEX」「スモッカ」「中古車EX」といったメディアで、ユニークユーザー数が大幅に増加しております。

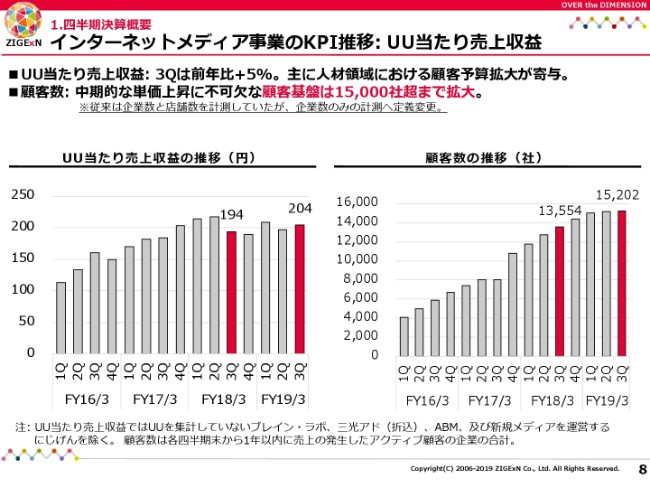

インターネットメディア事業のKPI推移:UU当たり売上収益

また、第3四半期のユニークユーザー当たりの売上収益に関しても、マンスリーの平均でユーザー当たり204円となり、前年同期比で5パーセントの増加となっております。主に人材領域において、提携しているほかの求人メディアの方々から、しっかりと予算をいただけたことが寄与しておりまして、前年同期比でプラスとなっております。

また、UU当たりの売上収益に関しては、中長期的にメディアとして直接お取引をする個別企業のお客さまを、どのくらいの基盤として拡大していけるのか、積み上げていけるのかが重要になってまいります。そちらの顧客数に関しては、現状の社数ベースで1万5,000社超まで、順調に拡大しております。

領域別売上収益推移とインターネットメディア事業のKPI評価

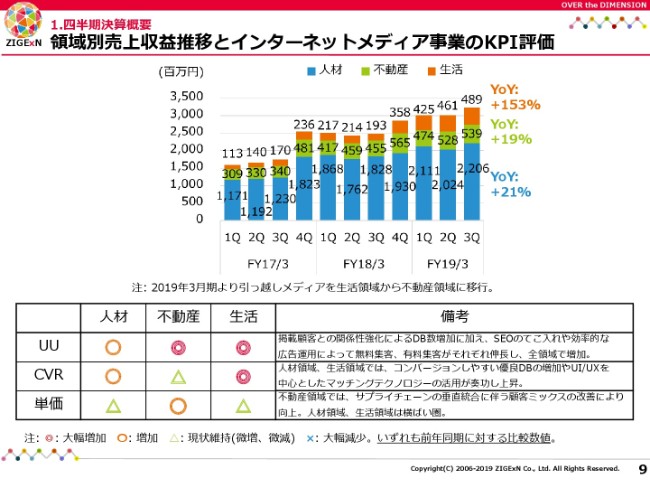

9ページで、もう少し詳しく領域別の状況に触れていきたいと思います。

全般的に売上に関しては、各領域とも大きく伸ばすことができております。この第3四半期に関しては、先ほども少し触れましたが、とくに人材領域においてアグリゲーションメディアで提携しているクライアントメディアさまから、データベースを順調にいただくことができました。このデータベースが拡大したことによって、ユニークユーザー数が増えました。

データベースが増えているということで、お客さまからいただける予算に関しても拡大しております。この予算を、SEO(対策)や広告を回していくことによって、しっかりと消化できたのかなと考えております。

人材と不動産が、それぞれ前年同期比で20パーセント前後の増収となっております。生活領域が153パーセント(増加)と、非常に高い伸び率に見えております。こちらの生活領域の中には、今期から新しく連結しているアップルワールドという旅行系の会社と、それから(2018年)12月からなのであまり寄与は大きくないのですが、新しく取得しているトレードカービューという海外のユーザー向けのメディアが、それぞれ寄与しております。

ただし、新たにグループ入りしたこの2つの事業を除いても、生活領域のオーガニックの第3四半期の売上の伸びは、前年比で約30パーセントになります。

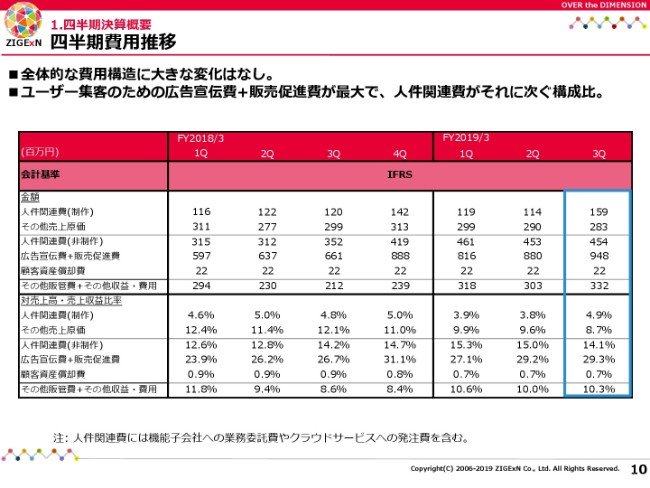

四半期費用推移

費用の状況に関して、10ページをご覧ください。

第3四半期に関しては、第1四半期や第2四半期と比べて、費用の構成に特段の大きな変化はございません。引き続き、広告宣伝費や販売促進費といった、ユーザーのみなさまを集めて動かすための費用が、じげんグループの中では構成比として一番高くなっておりまして、人件関連費がそれに次ぐ状況でございます。

前年同期比で数値を比べていただきますと、売上に対してのパーセンテージが少し変動している項目が2つあります。1つは、売上原価の中の「その他売上原価」という項目。この第3四半期で8.7パーセントでしたが、1年前は12.1パーセントでしたので、下がっています。

一方、構成比として一番大きい「広告宣伝費+販売促進費」の項目については、この第3四半期は29.3パーセントでしたが、1年前が26.7パーセントでしたので、上がっております。ただこれは、「その他売上原価」のコスト効率が良くなっているとか、広告宣伝の効率が悪くなっているわけではなくて、売上ミックスの問題です。

当社の中で三光アドという、名古屋を中心にリアルな媒体で紙の広告をやっている会社がありますが、「その他売上原価」は、主にその事業に紐付くものでございます。

一方で広告宣伝費や販売促進費は、インターネットメディア事業に紐付くものでございます。今期に入ってからとくにそうなのですが、インターネットメディア事業が順調に拡大している一方で、三光アドの売上の伸びがそこまでついてきていない影響があり、結果的に広告宣伝費・販売促進費を多く使うようなインターネットメディア事業の、全体の売上に対する比率が高まっています。結果として費用の中の比率にも影響が出ていますが、各事業の収益率はそこまで変化してございません。

また、後ほどもお話しいたしますが、今期の第3四半期までは三光アドに関して、なかなか増収のモメンタムを力強く作ることができなかったのかなと反省しております。今回、また新しくコーポレートアクションで巻き返しを図っていきたいということで、すでに手を打っている状況でございます。

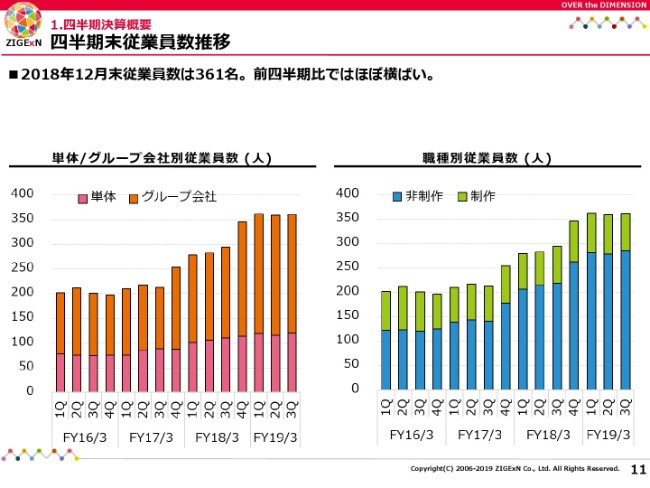

四半期末従業員数推移

続いて、従業員の状況です。

(2018年)12月末時点で361名で、ほぼ前四半期比で横ばいでございます。12月から新しく、トレードカービューという車の事業が追加になっております。トレードカービューに関しては事業取得ということで、人の引き継ぎはございませんでしたので、とくにこの第3四半期も、トレードカービューの連結によって人が増えているわけではありません。

ただ第4四半期に関しては、人が引き継がれなかったトレードカービューで、じげん社として新規採用も進めております。また、後ほど平尾からもありますが、マッチングッドという会社もグループ入りしますので、第3四半期から第4四半期にかけては(従業員が)増える可能性が高いと見ております。

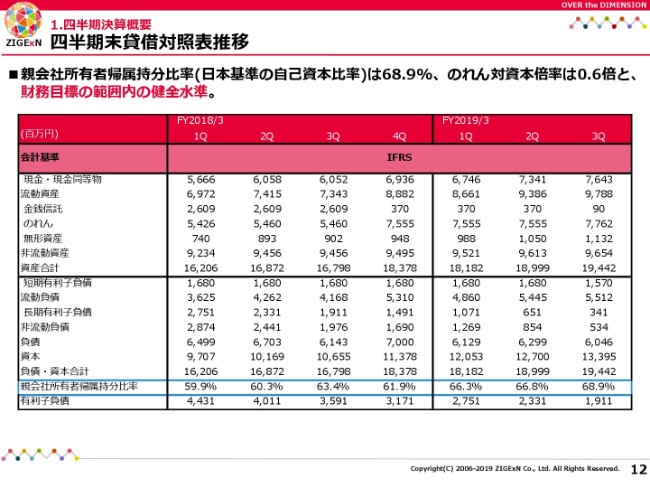

四半期末貸借対照表推移

バランスシートの状況です。

こちらも特段、大きな変化はございません。(2018年)12月末時点の日本基準の自己資本比率に関しては68.9パーセント、のれん対資本倍率は0.6倍と、それぞれ当社の財務目標の範囲内の健全な水準でございます。

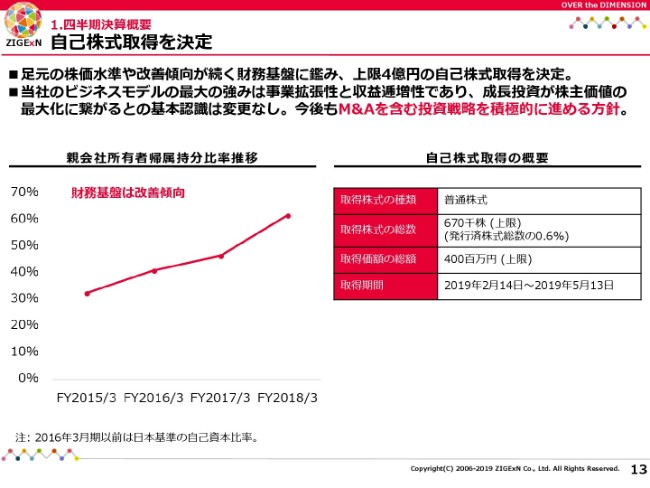

自己株式取得を決定

13ページの左側(の「自己株式取得を決定」のご説明)です。

一方で、バランスシートをもう少し長い目で見ますと、先ほどの日本基準の自己資本比率に関して、2015年3月期は30パーセント強の水準だったものが、今は着実に利益を積み上げておりまして、(2018年)12月末時点で70パーセント弱まで上昇しております。

こうしたバランスシートの状況を受けて、上場してから初めてとなりますが、本日(2019年2月13日)、上限を4億円とする自己株式取得を決定しております。

もちろんバランスシートの状態もあるのですが、足元の株価水準についても、ここで触れております。基本的に当社は、事業会社として株価に対してコメントすることは適切ではないと考えておりますが、我々が株式市場からお金を調達したことが、上場してから2回ございました。2016年・2017年にも新株予約権の行使をそれぞれしております。合計で、約40億円のキャッシュを調達させていただきました。

我々はこの約40億円のキャッシュを、これまですべて成長投資に投じてまいりました。具体的には三光アド、アップルワールド、トレードカービュー、マッチングッドなどの事業を取得して、それぞれがしっかりと、今はキャッシュ・フローに対して寄与している状況です。

その一方、新株予約権で当社がお金を調達した際の行使価格は、2016年が約550円、2017年が約700円。現在の株価は、当時の株価水準に比べて低い、もしくは同程度で推移しております。当社が積極的に成長投資をしてEPS(1株当たり利益)や企業価値を高めてきた成果が正しく反映されているのかどうかに関して、経営として課題感を持っておりまして、このようなコーポレートアクションを決定しております。

なお、基本的な当社の投資戦略自体には、まったく変更はございません。我々は国内のマーケットだけを見ても非常に肥沃な市場に位置している、比較的まだまだ規模が小さくて、戦略余力が大きな会社だと考えております。基本的には、今後もM&Aを含む投資戦略に対して優先的にお金を使っていく方針でございます。

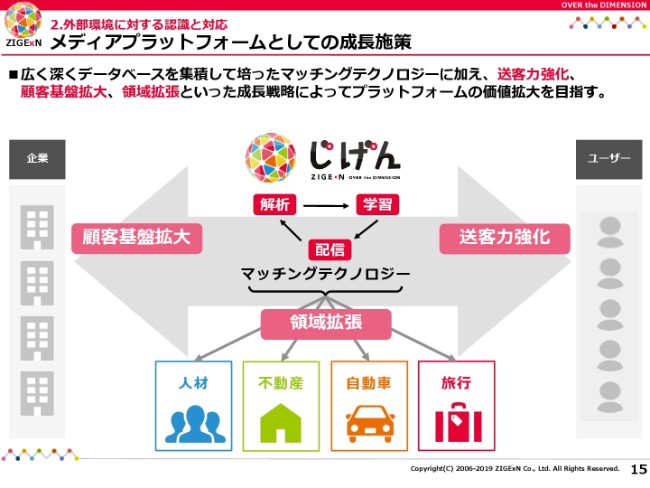

メディアプラットフォームとしての成長施策

続きまして、外部環境に対する認識と対応について、お話をさせていただきます。

15ページです。あらためてになりますが、当社のメディアプラットフォームとしての成長戦略です。

我々がメディアプラットフォームとして大きくなっていくための手段は、基本的には3つです。メディアプラットフォームを使っていただくユーザーの方を増やしていく、もしくはすでにお使いいただいているユーザーの方に、よりアクティブに動いていただくという「送客力強化」。

プラットフォームに参画していただいている企業の方・顧客を増やしていく、「顧客基盤の拡大」。

そして、ユーザーと企業を結びつけて、ユーザーをとくに集めて動かすこと。このマッチングテクノロジーを活用した「領域の拡張」。

これらの3つの方向性で、当社はプラットフォームとして大きくなろうと考えております。

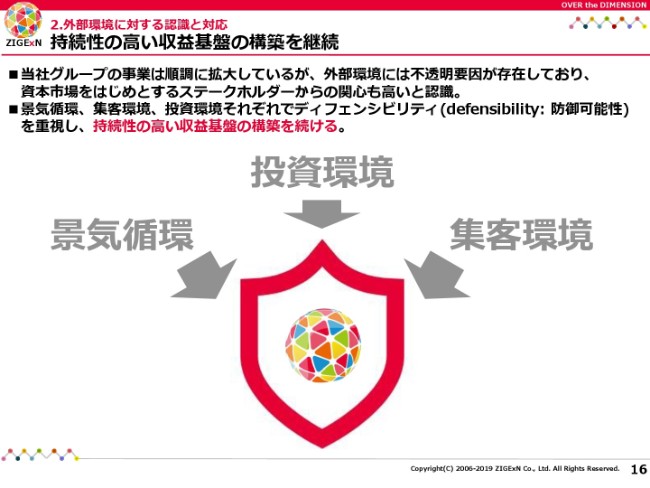

持続性の高い収益基盤の構築を継続

一方で、それぞれに対して影響を与える要因として、ユーザーを集めて動かす時には「集客の環境」であったりとか、お客さまから予算をいただく際には「景気の動向」。それから、領域の拡張をする際には非連続的にM&A等もやっていくこともありますので、その中で「投資の環境」が、それぞれ足元で変化する可能性があるのではないかなと考えております。

実際にステークホルダーのみなさまからも、ご質問等をよくいただく部分ではございますので、今回は我々がどのように外部環境を認識していて(どのように)対応をするのかをまとめております。

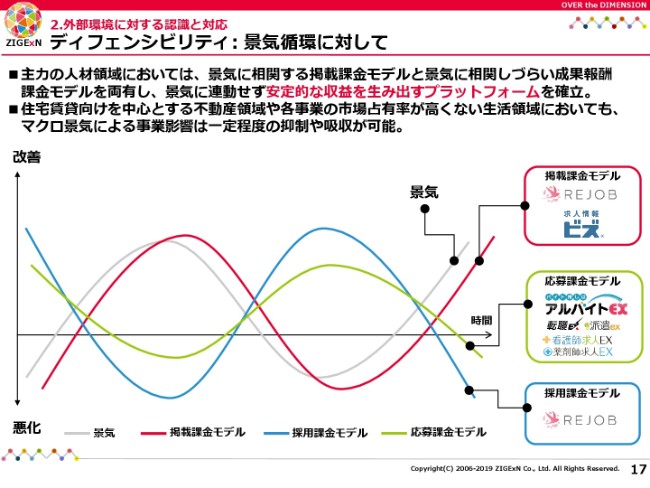

ディフェンシビリティ:景気循環に対して

まず17ページ、景気循環に関してのスライドです。

我々の売上収益の約70パーセントが人材領域からもたらされておりまして、一般的に求人の広告は、景気と連動しがちと思われています。

実際に、求人広告の中でも市場的にはマジョリティを占めている「掲載課金」というモデルは、景気との連動性がございます。つまり、景気がよくなればよくなるほど、広告の出稿主の方々がどんどんお金を払ってたくさん採用広告を打ちますので、おおむねここの連動性は高いのかなと思っております。

ただその一方で、当社が中心的に事業を展開しております「応募課金」や「採用課金」という、いわゆる成果報酬型の課金モデルに関しては、どんなに広告の出稿主……企業のお客さまからの需要が強くても、実際に応募・採用が発生しないと収益になりません。そのため、需要というよりは供給側。もしくは、いかにしてここをマッチングさせていくのかというところに収益が連動します。

むしろ景気が停滞するような局面に関しては、お客さまがよりコストコンシャスになって透明性の高いサービスを求められますので、相対的に応募課金・採用課金のシェアが上がりやすい傾向にはあるのかなと考えております。もちろん基本的には、景気がいいに越したことはないのですけれども、仮に今後、景気循環の中で今となにかしら状況が変わったとしても、当社としては安定的な収益を生み出すプラットフォームを確立できていると認識しております。

また、人材領域の次に大きいセグメントといたしまして、不動産領域がございます。当社が営んでいる不動産領域は、売上収益の80パーセントから90パーセントくらいは住宅賃貸のメディアでございます。その住宅賃貸に関しても、例えば家賃が20万円や30万円などの高級賃貸のようなものではなくて、一桁万円台の実需に沿ったメディアでございますので、あまり景気と連動するようなところではございません。

また、生活領域に関しては、旅行や自動車のメディアを有しています。これらについても、まだまだ当社サービスの規模が小さいので、市場占有率が高くないということで、市場の伸び縮みというよりは、自助努力による収益に対しての影響が大きいだろうと考えております。

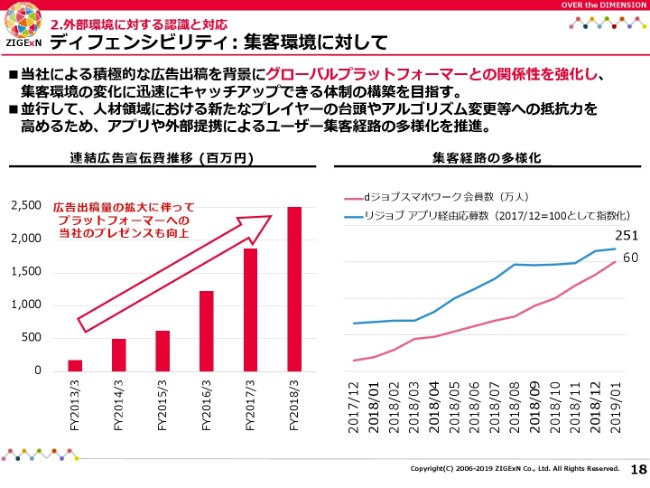

ディフェンシビリティ:集客環境に対して

続きまして18ページは、「集客環境に関して」。

とくに人材領域では、IndeedやGoogle for Jobsといった新たなプレイヤーが台頭しており、検索エンジンのアルゴリズム変更も不定期に行われています。第3四半期の業績モメンタムが示すとおり、今のところこれらが当社に与える影響は限定的です。

業容拡大に伴ってリスティングをはじめとするインターネット広告への当社グループの出稿量は大幅に伸長しており、出稿先であるグローバルプラットフォーマーとの連携を強化しやすいポジションにあります。18ページの左側を見ていただきますと、当社の連結広告宣伝費は増加傾向にあり、2018年3月期でだいたい25億円くらい。2019年3月期には、優に30億円を超えると見ています。

我々は基本的に、広告宣伝費をほぼすべてWeb上で使っておりまして、派手なマス広告やテレビCMをやらずに、成果と連動する広告をしております。毎年使う広告宣伝費を効率的(ではあり)ながら、量としてはどんどん面を拡大していっております。

プラットフォーマーからすると当社は、クライアントとして、金額のグロスも成長率も高い状況ですので、ある程度いろいろな変化に対してキャッチアップをして、情報を集められるような体制を整えております。

2点目です。検索エンジン等に頼らない集客の方法を多様化させております。

具体例として、右に2つ書いております。まず、ドコモさんと1年半ほど前に提携してから、「dジョブスマホワーク」というサービスをしております。こちらの会員登録数は順調に伸びておりまして、(2019年)1月時点で60万人を突破しております。また、「リジョブ」に関しては、アプリ経由の応募に力を入れております。この応募数が1年強で2.5倍になっております。

これらはいずれも、検索エンジンを経由せずにアプリや「dジョブ」という入口を通じて、直接我々のサービスに対して訪れていただけるユーザーの方になっております。そもそも検索エンジンであったりとか、グローバルプラットフォーマーとの関係性をしっかりと強化していくことに加えて、ほかの集客経路に関しても多様化を進めております。

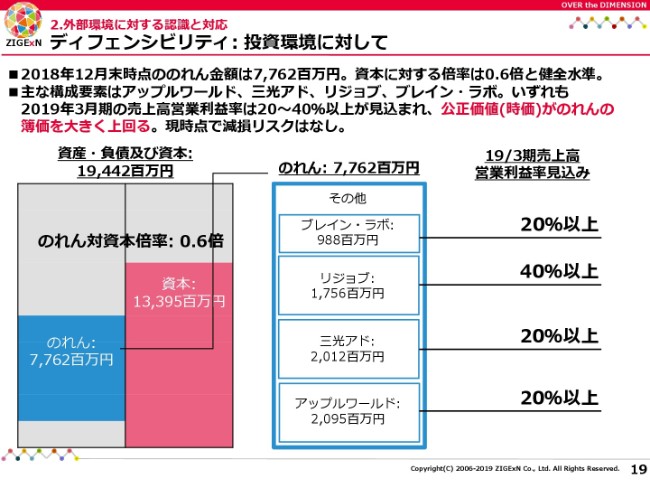

ディフェンシビリティ:投資環境に対して

最後に、「投資環境に対して」です。

とくに昨年(2018年)は、比較的M&Aに積極的な企業が減損損失を出したり、思ったようにPMIがうまく進まなかったり……という報道等があって、世を賑わせていたと認識しております。

当社もM&Aに対して積極的な会社でして、上場してから5年強で12件のM&Aを実施しております。その結果として、バランスシート上に77億円ののれんを保有しています。一方で、資本に関しても順調に積み上げておりまして、133億円を有しています。先ほどもバランスシートのところで触れましたが、資本に対してののれんの倍率が0.6倍ということで、健全な水準であると認識しております。

また、のれんの中身に関しても、4つの事業が当社ののれんの約90パーセントを占めております。具体的にはアップルワールド、三光アド、リジョブ、ブレイン・ラボ。いずれも今期の営業利益率の見込みが20パーセントから40パーセントと、高い収益性になっております。

IFRSでは、毎年必ず公正価値を測定して、「のれんに対して上回っているか下回っているか」を判定しますけれども、現状は公正価値がのれんの簿価を大きく上回っております。この4社に限らず、のれんを構成するすべての要素に関して、現状で減損リスクはございません。

我々は外部環境をコントロールはできませんが、景気循環・集客環境・投資環境のそれぞれに関して、今後どういった変化が起きたとしても、継続的に売上と利益を上げていくことにこだわりをもって、今後も経営していきたいと考えております。

それでは続きまして、事業戦略と今後の方向性について、代表の平尾からお話をいたします。

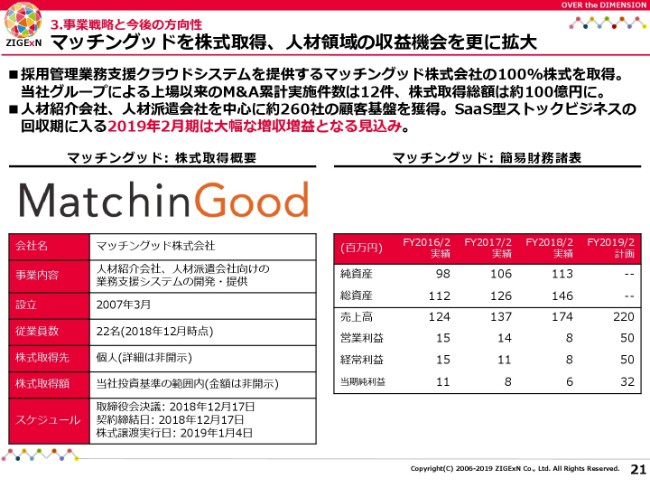

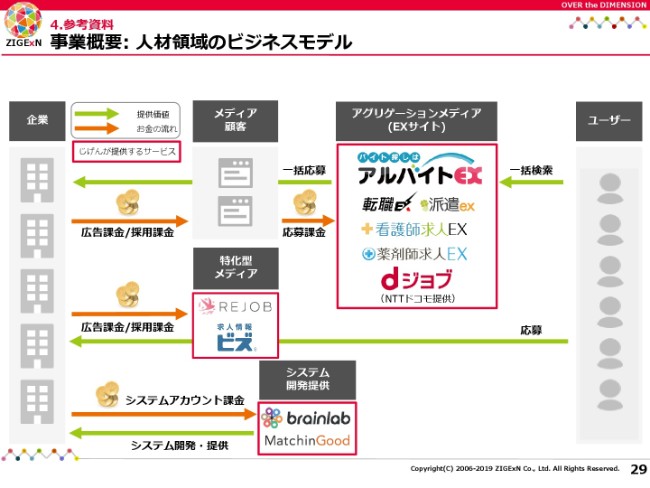

マッチングッドを株式取得、人材領域の収益機会を更に拡大

平尾丈氏:みなさん、こんにちは。じげんの平尾です。私から、事業戦略と今後の方向性についてお話ししたいと思っております。

今日はまず、M&Aで新しく迎え入れたマッチングッドからお話ししたいと思っております。

弊社では先行して、ブレイン・ラボという人材紹介会社向けのシステム会社をM&Aしておりましたが、そこに続く第2弾で、紹介会社と派遣会社に向けてSaaSで展開している会社を株式取得させていただきました。

売上規模感としては、ここの2018年度から2019年度にかけて、また大きく成長しております。ストック的に売上が立ってくるタイミングなのかなと思って、このタイミングでM&Aをさせていただきました。

私たちとしては、とくにクライアントを多く有している会社は、非常に好みのタイプです。この会社自体は人材紹介会社・人材派遣会社を中心に、約260社の顧客を獲得しております。

社員も22名、新たに迎え入れました。(2019年)1月4日から連結になっておりまして、今は当社のオフィスに迎え入れて、一緒に展開しています。

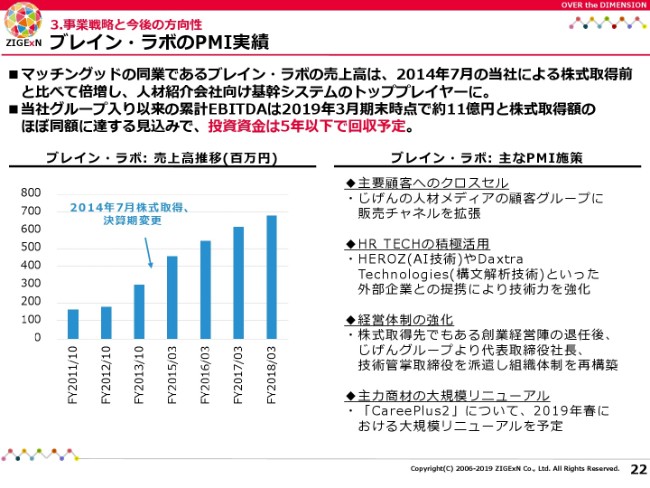

ブレイン・ラボのPMI実績

ブレイン・ラボは、当社が2014年7月に株式取得させていただきまして、そこからずっと増収しています。EBITDAベース(累計)でも2019年3月期末時点で約11億円で、ほぼ株式取得額に匹敵するぐらいの金額になっております。

細かい施策をいっぱい打っているのですが、具体的に大きく4つに分けて、右側に書かせていただきました。

じげんでもっている(主要)顧客とのクロスセル。人材系の大手のメディアさまと、もともとアグリゲーションメディアで関係を培っておりましたが、そちらにクロスセルをしていっています。

また、HR TECHの会社ですが、ブレイン・ラボでシーズを全部作っていくというより、いろんな良いものを他社と組み合わせて新しいものを作っています。

加えて、経営体制の強化をやらせていただきました。もともとエンジニアさんがやっていた会社でございまして、エンジニアリングに非常に強い会社でしたが、ここにしっかりガバナンス機能や数値管理の仕組みを入れさせていただいて、週次で経営会議をご一緒させていただき、一緒に伸ばしてきていると思っております。

このPLの伸ばし方だけじゃなくて、「CareePlus2」という主力の事業があるんですが、今は第3弾をリリース予定で動いております。

こんなかたちで、じげんはメディア事業が注目されがちでございますが、HR TECHの分野なども展開させていただいております。このあたりも、積極的にM&Aをやらせていただいてございます。

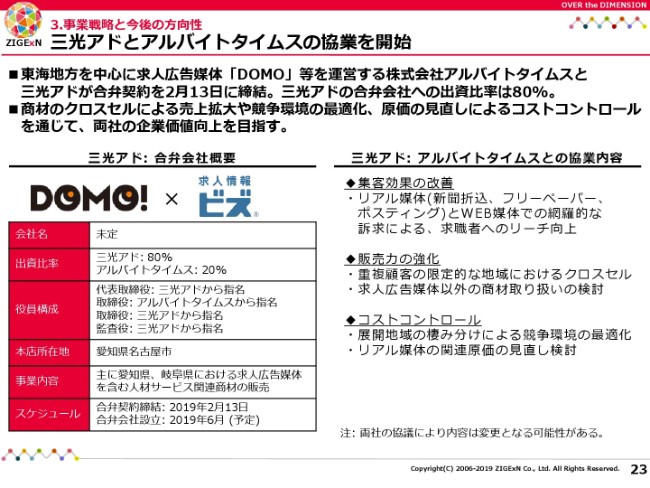

三光アドとアルバイトタイムスの協業を開始

先ほどプレスリリースも出させていただきましたが、三光アドもがんばっております。

アルバイトタイムスさんとの合弁会社を発表させていただきました。またこれからですが、(2019年)6月に向けて設立していこうと考えています。

もともとアルバイトタイムス社自体が、静岡から展開されていた、東海エリアで大きな求人会社でございます。「DOMO」という媒体が有名ですが、彼らの名古屋エリアをご一緒して攻めて、販売代理店を作っていこうと、(合弁契約を)2月13日に締結させていただきました。

私たちが8割の出資比率で、アルバイトタイムスが2割で設立予定でございます。私たちのほうが比率は高いんですが、彼らからも取締役を送っていただいて、我々がメジャーで役員構成をして、ガバナンスしていきたいと考えてございます。

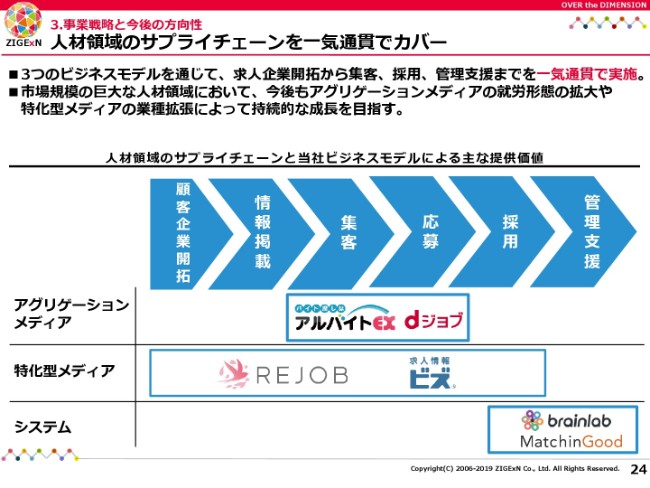

人材領域のサプライチェーンを一気通貫でカバー

先ほど寺田から(説明が)ありましたが、今期はインターネットメディアを中心に伸びております。

とくに人材領域は復調してきておりまして、前期の第4四半期で若干のヘコみはありましたが、そこからしっかり成長することができました。

ただ、三光アドに関しては、ほかの事業部に比べてまだまだ成長が芳しくないと思っておりまして、このタイミングで大きな戦略を展開させていただいて、他社さまとも組ませていただきながら、大きいマーケットに対して挑んでいきたいと考えてございます。

具体的には「DOMOリーフ」を中心とした紙メディアや、フリーペーパーも含めて、Webの「DOMO NET」などの3点セットでやってらっしゃいます。じげんでも、Webの「ビズ®」や「求人情報ビズ®」のチラシでやらせていただきましたが、よりクロスセルをしていきたいのが1つ(の考えで)ございます。

加えて、彼らの顧客獲得網も非常に強く、今回は大規模なかたちでセールスの人員などともご一緒させていただきますので、販売力の強化もさせていただきたいと思っています。

コストコントロールなどもご一緒してやっていこうと考えてございます。両社で一緒に、東海エリア……名古屋をはじめ、愛知県から岐阜県あたりを中心に事業展開をしていきたいと考えてございます。

今日はメディア以外を中心にお話しさせていただきましたけども、当社のサプライチェーンを一気通貫でカバーする戦略は、(2017年3月期~2021年3月期を対象期間とする、第1次中期経営計画の)「Protostar」で発表させていただいております。今は、縦軸にアグリゲーションで「EX」の領域、そして特化型の「リジョブ」を中心とした領域等でも、求人サイトをやってございます。

そして今回は、マッチングッドも新しく仲間入りしました。企業の方々やユーザーの方が求人を探すときや、顧客が掲載するタイミングから情報掲載があり、それにユーザーの方を集めて応募・採用して、その採用管理を書かせていただいております。

じげん単体では、集客と応募に特化してやらせていただいています。さっきのリスクのディフェンスシビリティの話もありましたが、じげんはM&Aを通じてリジョブなどを取得しまして、掲載課金と採用課金を行ってまいりました。

特化型の事業に関しては、横に長く一気通貫でもちまして、さらに人材紹介会社・人材派遣会社中心でありますが、採用管理システムにも入っております。

いろいろとご注目いただきたいのは、横に広げるだけではなくて、領域がまだまだすべて攻めていない状況(であること)でして。採用管理にいたっては人材会社の一部にしか開放していませんし、「EX」のメディアのアグリゲーションに関しても、アルバイトが中心になっています。正社員や新卒、派遣に関しては、ほぼまだ染み出していない状況にあります。

まだまだ肥沃な土壌がしっかりあると思っております。優先順位が非常に大切ではございますが、まだまだ横に広げながら縦にも広げていくことを、しっかりやっていきたいと考えてございます。

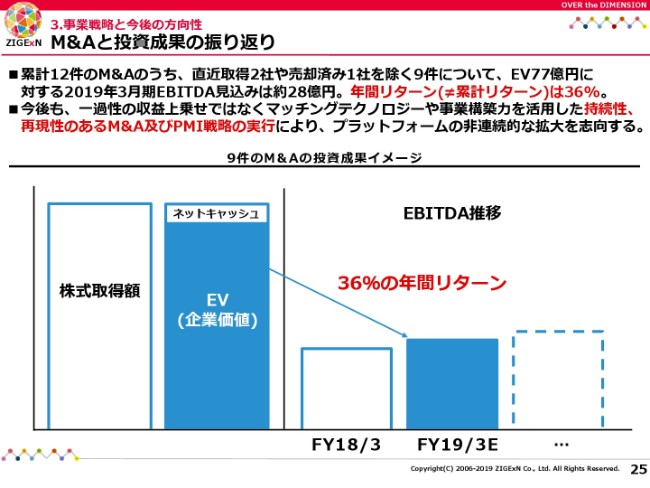

M&Aと投資成果の振り返り

これはあらためてもう一度出させていただきましたが、M&Aの振り返りです。

約100億円使っておりまして、直近の2社および1社に純投資があったので、それを除く9社で、EV77億円に対して今期のEBITDA見込みで28億円を出すことができております。PMIがうまくいってることが(要因の)1つなのかなと思っております。

実際に稼ぎ出しているEBITDAに関しても、売却の一過性の利益ではなくて、継続的な収益であることを、ここでもう一度書かせていただいております。毎年ずっと伸ばすことができているのが、私たちの1つ(の特徴です)。

M&Aは取得して終わりではなくて、コストダウンして終わりでもなくて。しっかり売上を伸ばしながら組織も事業もPMIしていくのが、じげんのM&Aの特徴かなと思っております。

こちらをさらに拡大・再生産してまいります。

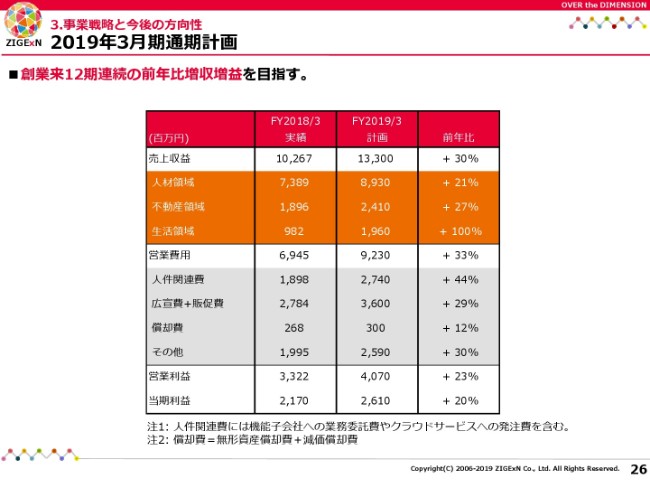

2019年3月期通期計画①

最後に、今期の予算について。

今期予算は、売上収益で133億円、営業利益で40億7,000万円です。しっかりいけば、創業以来12期連続の増収増益になると思います。

今期は第3四半期で、上場してから20四半期連続で前年同期比で増収増益をしております。最後に、通期でもがんばっていきたいと思っております。

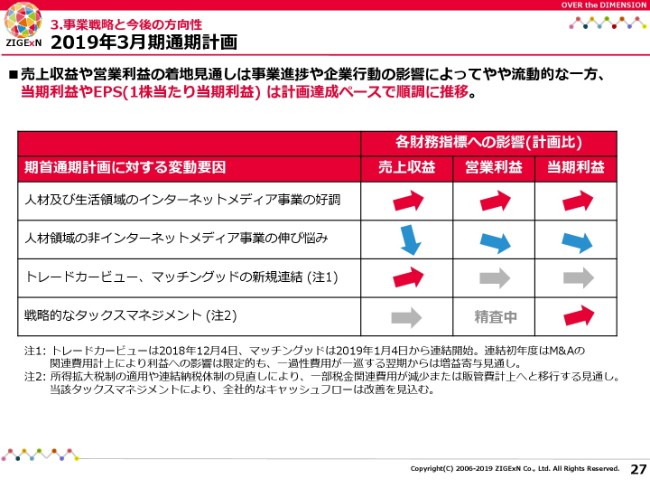

2019年3月期通期計画②

2019年3月期の通期計画に対する進捗を含めて、いくつかトピックスを出させていただきました。上から4つございます。

1つは、今期はインターネットメディアを中心に、とくに人材領域や生活の中古車などが伸びております。

一方で、先ほど申し上げた人材領域の非インターネットメディア事業。紙を中心とした三光アドあたりは、とくに売上が大きくビハインドして、営業利益・当期利益に関しては予算に対して届いていない状況になってございます。申し訳ありません。

M&Aもいくつかやっております。後半戦の(2018年)12月・(2019年)1月に仕込んでいる2件でございますが、こちらはまだPMIの真っ只中でございまして、売上寄与に関しては若干でございます。営業利益・一過性費用ともかかってくるところです。先ほどの(ご説明にもあった)トレードカービューは、人を引き継がないM&Aでございましたので、採用費や人員の積極的投与をやっておりまして、営業利益・当期利益に対しての影響はニュートラルと考えていただければと思っております。

戦略的なタックスマネジメントとして、今期は所得拡大税制であったりとか、連結の納税体制の見直しによりまして、当期利益にはポジティブな影響があると考えています。

なので、今期はもう残り3ヶ月間もないのですが、しっかり追い込んで(いきます)。この状況ですが、売上・利益ともに、第3四半期で最高のペースできております。第4四半期は繁忙期ですので、しっかりやっていきたいと思っております。

私の発表は、以上になります。ご清聴、どうもありがとうございました。

新着ログ

「情報・通信業」のログ