国際石油開発帝石、上期売上高は前年比2.2%減 マハカム沖鉱区の契約終結が影響

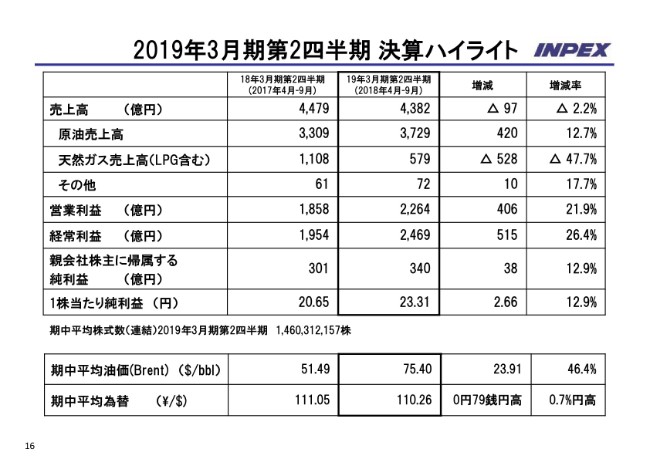

2019年3月期第2四半期 決算ハイライト

村山昌博氏:財務・経理部門を担当しております村山でございます。それでは、2019年第2四半期決算の概要につき、ご説明させていただきます。

当期決算のハイライトでございます。まず油価でございますが、ブレントの期近ものが、終値ベースで1バレル67ドルから始まりました。その後上昇を続けまして、82ドル72セントで当第2四半期末を迎えております。その結果、ブレントの期中平均価格は1バレル75ドル40セントとなり、前年同期比23ドル91セント、46.4パーセントの上昇となっております。

一方、為替(のご説明)ですが、期初はドル/円で106円台で始まりました。その後円安が進行、期末公示仲値は113円58銭となり、その結果、ドル/円の期中平均は110円26銭、前年同期比79銭、0.7パーセントの円高となった次第でございます。

このような油価・為替の状況下、当社の売上高は前年同期比2.2パーセント減収の4,382億円。営業利益は21.9パーセント増益の2,264億円、経常利益は26.4パーセント増益の2,469億円。親会社株主に帰属する当期純利益は340億円、前年同期比12.9パーセントの増益となりました。

マハカム沖鉱区の契約終結に伴い、前年同期に計上しておりましたマハカム沖鉱区に関わる売上・利益がすべて剥落したわけでございますけれども、油価上昇及び営業外損益の改善などによりまして、増益を確保できたという上期でございました。

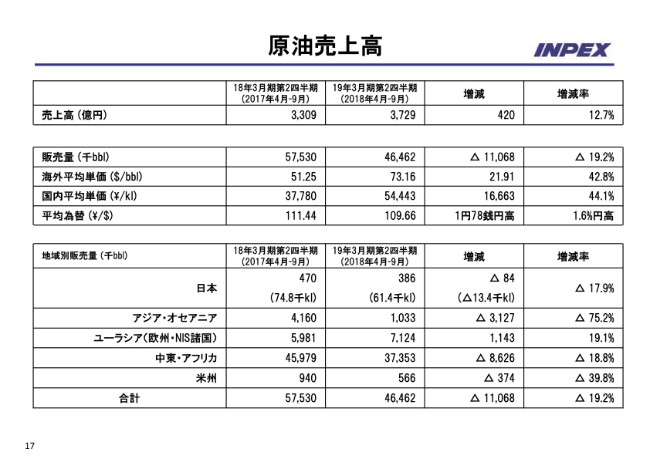

原油売上高

続きまして、売上高につきまして、原油・天然ガス別に概要をご説明申し上げます。

まず原油売上高は、前年同期比420億円、12.7パーセント増収の3,729億円でございます。販売量は減少いたしましたが、単価の上昇によりまして12.7パーセントの増収となっております。

販売量は、中東・アフリカ地域における販売量の減少を主因といたしまして、前年同期比19.2パーセントの減少、約4,646万バレルとなっております。

原油の海外平均単価は1バレル73ドル16セント、前年同期比42.8パーセントの上昇で、ほぼブレント並みの上昇となりました。

売上高の平均為替レートは1米ドル109円66銭、前年同期比1.6パーセントの円高でございます。

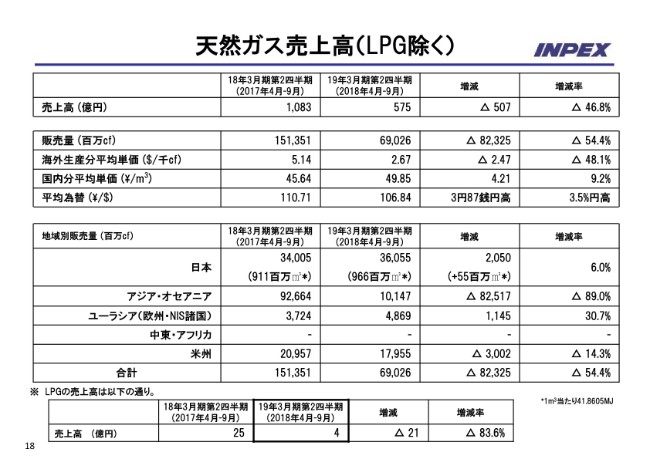

天然ガス売上高(LPG除く)

一方、天然ガスの売上高は、前年同期比で507億円、46.8パーセントの減収の575億円となっております。国内における販売量の増加や単価の上昇はありましたが、マハカムの契約終結に伴い、海外での販売量が大幅に減少したことにより、46.8パーセントの減収となった次第でございます。

販売量は、アジア・オセアニア地域における販売量の減によりまして、前年同期比で54.4パーセント減少の約690億キュービックフィート(cf)となっております。

海外生産ガスの平均単価も、1,000キュービックフィートあたり2ドル67セントで、前年同期比で48.1パーセント下落しております。

一方、国内のガスの販売価格は、立方メートルあたり49円85銭となりまして、前年同期比で国内のガス価は9.2パーセント上昇しています。

売上高の平均為替レートは、1米ドル106円84銭、前年同期比3.5パーセントの円高というのがガスの仕上がりでございます。

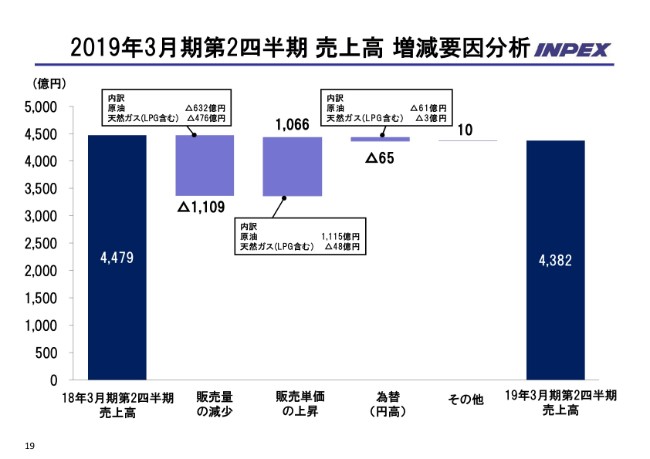

2019年3月期第2四半期 売上高 増減要因分析

前年同期の売上高との増減につきまして、要因別にステップチャートにまとめております。

一番左の前年同期の売上高の4,479億円に対して、販売量では1,109億円の減収要因。原油でマイナス632億円、天然ガスでマイナス476億円でございます。

一方、販売単価は1,066億円の増収要因。原油でプラス1,115億円、天然ガスでマイナス48億円となっております。

為替は円高で65億円の減収要因、その他の10億円の増収要因を加えまして、売上高は4,382億円、2.2パーセントの減収となった次第です。

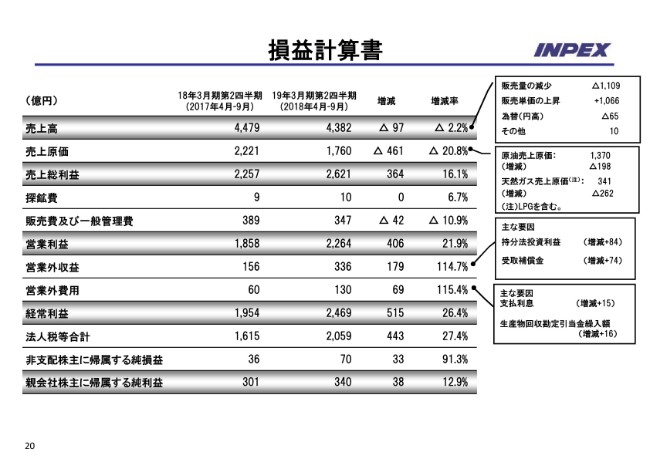

損益計算書

次に、損益計算書の詳細をご説明申し上げます。

当期の売上高は4,382億円、2.2パーセントの減収です。

売上原価はマハカム沖鉱区の原価剥落によりまして、前年同期比で461億円減少の1,760億円となりました。

その結果、売上総利益は前年同期比364億円、16.1パーセント増益の2,621億円となっております。

販売単価は上昇したものの、販売数量の減少によりまして、売上高は若干の減収となりました。一方、それを上回るマハカムの売上原価の減少によりまして、売上総利益は16.1パーセント改善したということになります。

探鉱費は前年同期とほぼ横ばいの10億円、販売費及び一般管理費は前年同期比42億円減少の347億円となっております。

以上の結果、営業利益は前年同期比406億円、21.9パーセント増益の2,264億円となりました。

営業外収益・費用につきましては次のページに詳しく記載しておりますけれども、持分法投資利益の改善や受取補償金等を主因に、前年同期比で109億円改善いたしましたので、経常利益は前年同期比515億円、26.4パーセント増益の2,469億円となっております。

法人税は増益に伴い外国税が増加いたしましたところ、前年同期比443億円増加の2,059億円。非支配株主に帰属する当期純損益は、油価高による増益に伴いまして、前年同期比で33億円増加の70億円となりました。

以上の結果、親会社株主に帰属する当期純利益は340億円、12.9パーセントの増益となったわけでございます。

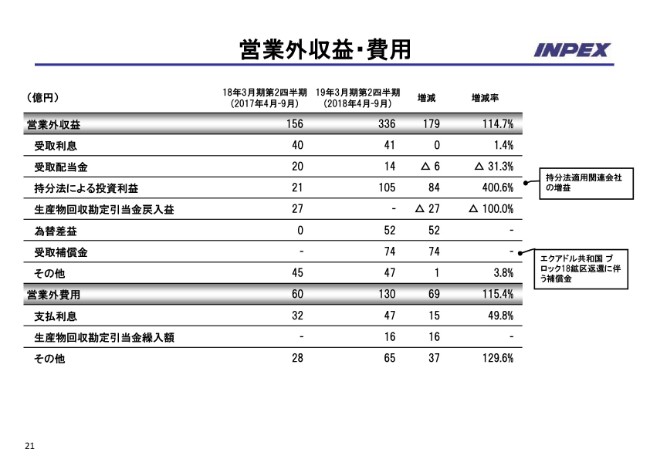

営業外収益・費用

こちらは、営業外収益・費用の内訳でございます。

まず営業外収益は、持分法適用関連会社の増益によりまして、持分法による投資利益が84億円増加しております。加えて、エクアドルからの受取補償金で74億円を計上いたしましたので、前年同期比179億円の増益となっております。

一方、営業外費用は69億円増加の130億円となり、この結果、営業外損益は109億円改善したということになります。

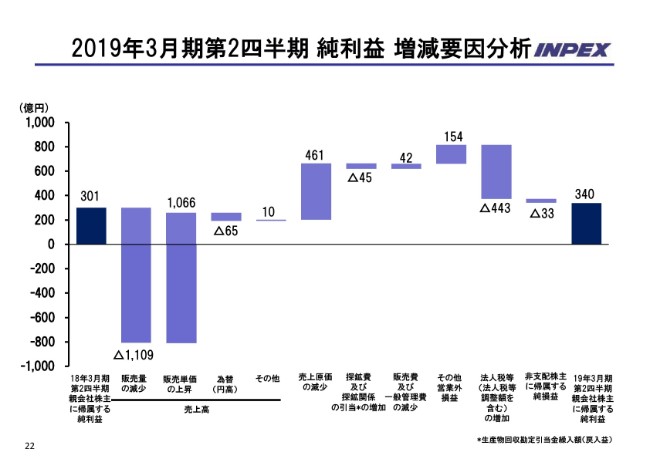

2019年3月期第2四半期 純利益 増減要因分析

以上、ご説明いたしました前年同期との損益の比較につきましては、ステップチャートにまとめましたので、後ほどご参照いただければと思います。

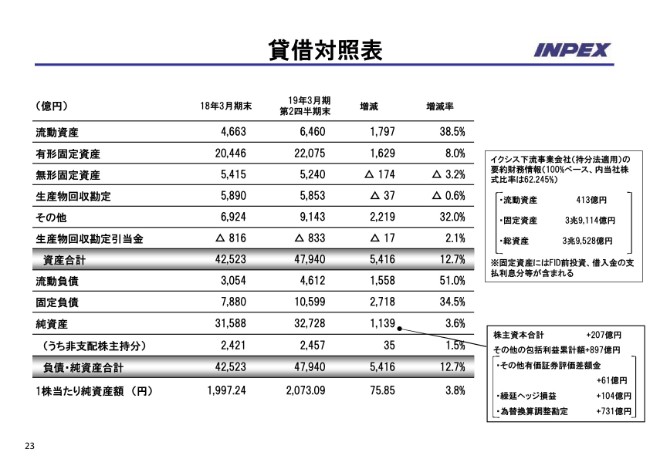

貸借対照表

次に、連結貸借対照表についてご説明申し上げます。

まず総資産ですが、当四半期末は4兆7,940億円、前期末と比べまして5,416億円の増加となりました。現預金の増加に加えまして、有形固定資産及び投資その他の資産の増加によるものでございます。なお、連結上オフバランスとなっておりますイクシス下流事業会社の総資産は、(2018年)9月末で3兆9,528億円となっております。

一方、負債ですが、当四半期末は流動固定負債を合わせまして、1兆5,212億円となりました。このうち長短借入金は、新規借入によりまして前期末と比べ3,116億円増加しております。

また、利益剰余金の増加により株主資本が207億円増加したこと、期末為替の円安により為替換算調整勘定が731億円増加したことなどから、純資産も1,139億円増加しております。

1株当たり純資産は75円増加いたしまして約2,073円。自己資本比率は63.1パーセントで、前期末より5.5ポイント低下しているという結果でございます。

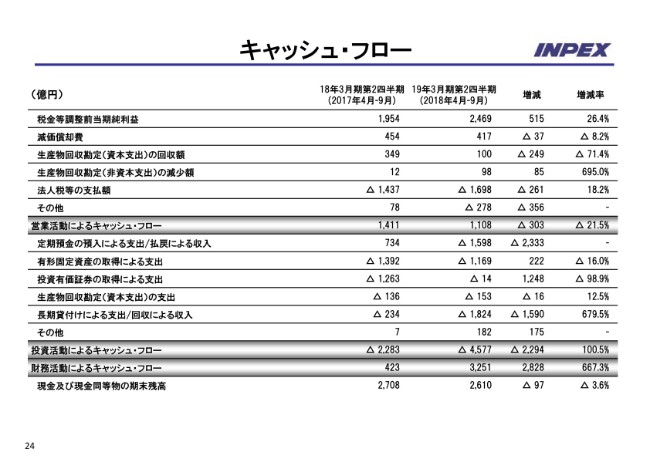

キャッシュ・フロー

続いて、キャッシュ・フロー計算書でございます。

営業活動によるキャッシュ・フローは1,108億円となり、マハカムの契約終結に伴い、303億円の減少となっております。

投資活動によるキャッシュ・フローは、投資による支出増加に加え、定期預金の預け入れが増加したため4,577億円の支出となっております。

財務活動によるキャッシュ・フローは、借入による収入の増加によりまして3,251億円の収入となり、前年同期比で2,828億円増加しているという結果でございます。

2019年3月期 第2四半期 業績予想値と実績値との差異

では、続きまして2019年3月期連結業績予想についてご説明申し上げます。

まず、これまでご説明申し上げました第2四半期連結累計期間の実績数値と、(2018年)8月に発表いたしました業績予想数値の差異について、ご説明申し上げます。

油価前提ですが、8月発表予想では第2四半期累計期間で1バレル72.5ドルと想定しておりましたけれども、実績では2.9ドル油価高の75.4ドルとなっております。また、為替レートを8月は1ドル109円60銭と想定しておりましたが、実績は110円30銭で、予想比0.7円の円安になっております。

これらによりまして、売上高は192億円、4.6パーセントの増収。純利益につきましては90億円、36.1パーセントの増益となった次第でございます。売上高は油価高及び円安に加え、リフティングの期ズレによる販売量の増加によりまして、増収となりました。

売上原価は増収に伴い増加したものの、探鉱費の下期への期ズレやその他いろいろございまして、営業利益ベースでは7.3パーセント、154億円の増益となっております。

営業外損益は持分法投資利益の増加や円安による為替差益の影響によりまして、95億円の増益。その結果、経常利益は予算比で11.3パーセント増益に仕上がっております。

法人税も増加いたしましたけれども、最終的な親会社株主に帰属する当期純利益は、予算比90億円、36.1パーセント増益の340億円で仕上がった次第です。

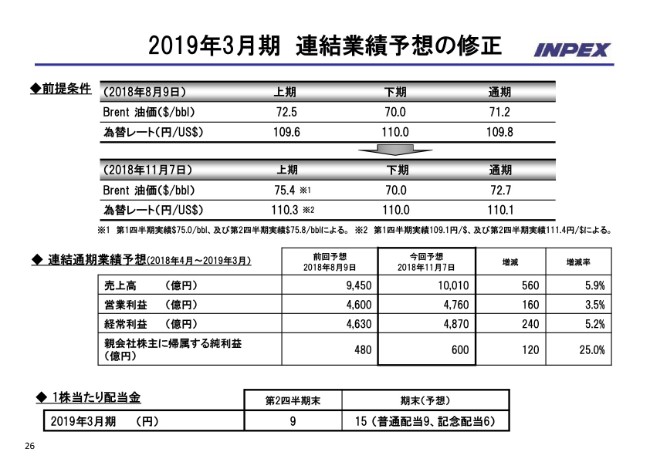

2019年3月期 連結業績予想の修正

次に、通期業績予想についてご説明申し上げます。

まず前提条件ですが、第2四半期以降の油価・為替は、ブレントで1バレル70ドル、為替を1ドル110円と、(2018年)8月予算のまま保守的な水準に据え置いております。この結果、通期の油価・為替の前提は、それぞれ1バレル72ドル70セント、1ドル110円10銭となります。

以上の前提条件のもとで通期業績予想を見直しますと、スライドのとおりで、売上高は1兆10億円、営業利益は4,760億円、経常利益は4,870億円、当期純利益は600億円となります。

8月に発表いたしました業績予想と比較いたしまして、売上高は5.9パーセントの増収、営業利益は160億円、3.5パーセントの増益。経常利益は240億円、5.2パーセントの増益。親会社株主に帰属する当期純利益は120億円、25パーセントの増益を見込んでいる次第でございます。売上高は油価高の影響に加えまして、販売量の増加を見込みました。その結果、5.9パーセントの増収になっております。

売上増に伴い、売上原価が増加することや探鉱費の増加もございまして、営業利益は160億円、3.5パーセントの増益を見込んでおります。

営業外収益は、引き続き持分法投資利益の増加などによりまして、8月予算比で80億円の増益を見込むところから、経常利益は240億円、5.2パーセントの増益を見込んでおります。

増益に伴う法人税等の増加はあるものの、親会社株主に帰属する当期純利益は、8月予算比で120億円、25パーセント増益の600億円を見込んでおります。

なお、イクシスの利益貢献につきましては、未だ生産の初期段階にあるということもございまして、8月予想から変更せずに、保守的に下期に100億円程度を現状は織り込んでおります。

2019年3月期の1株当たり配当金ですが、記念配当6円を加え、期末配当は15円と配当予想を修正させていただいております。

私からのご説明は以上でございます。ありがとうございました。

新着ログ

「鉱業」のログ