ジェイリース、上期売上高は前期比21.9%増 貸倒引当金の算定方法を変更

貸倒引当金の算定方法の変更①

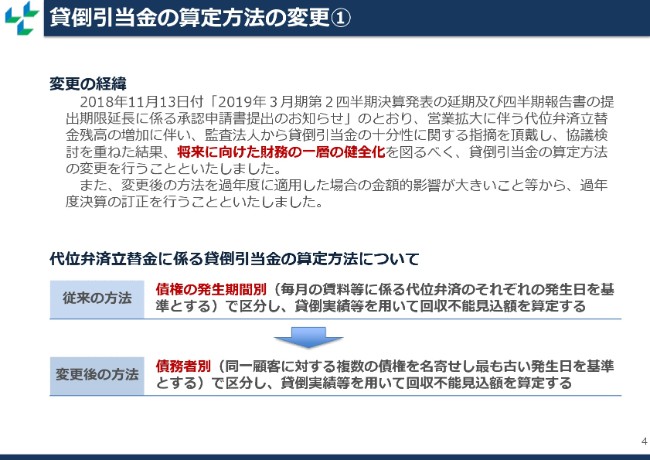

中島重治氏:それでは私から、お手元の決算説明会資料に沿ってご説明をさせていただきたいと思います。まず、資料をおめくりいただきまして、貸倒引当金の算定方法の変更についてご説明させていただきます。4ページをご覧ください。

変更の経緯といたしまして、こちらにも記載してございますが、当社としては、営業拡大に伴う代位弁済立替金の増加に伴いまして、監査法人から、この引当金の十分性にご指摘を頂戴しました。監査法人ともいろいろな協議を重ねた結果、我々としても将来に向けた財務のいっそうの健全化を踏まえると、今回の引当が妥当という判断をさせていただいて、今回の訂正を行ったところでございます。

当然ながら、過去の訂正前の(算定)方法につきましても、会計基準に照らした妥当な方法でございましたが、今回はある種、会計基準の妥当な範囲の中でより厳格な方法を採用し直したというところで、ご理解をいただければと思っています。

具体的な算定方法の変更については下段にも書いてございますが、従来の方法につきましては、「債権の発生期間別」を「債務者別」に変えたところです。債権の発生期間別と申しますのは、括弧の中にも書いていますとおり、当社は家賃債務保証をさせていただいています。

滞納した場合にも賃料は毎月発生しますので、1人のお客さまに(関して)6ヶ月滞納したお客さまがいらっしゃれば、6個(6ヶ月分)の債権が発生するというところでございます。それを、従来はそれぞれの「発生期間別」で見ていましたが、それらを「債務者別」に名寄せをしたうえで集計する方法に変更しています。

また、「貸倒実績等を用いて算定する」と、両方とも同じ文言を使っていますが、従来の方法については貸倒償却……いわゆる、直接償却による実績率です。分子・分母でいくと、分子は貸倒実績額のみでございましたが、変更後については、それに加えて個別引当金による間接償却額を含めて算定する方法に変更になっていますので、これらの結果、引当金が変更することになったところでございます。

貸倒引当金の算定方法の変更②(影響額)

次の5ページをご覧いただければと思いますが、こちらに、今申し上げたところの影響額が記載してございます。

一番下の2018年9月の貸倒引当金の欄を見ていただくと、括弧Bの「変更後の方法」でございますが、こちらが10億8,800万円。従来の方法と比べると、影響額で7億7,500万円の増加をしている。

引当率についても、8.0パーセントが27.6パーセントになってございます。この7億7,500万円につきましては引当金残高の差額でございますので、これを過年度に遡って、それぞれ適用する年度に訂正を行っていったところでございます。

損益計算書上の影響といたしましては、各年度欄の差額繰入額を見ていただければと思います。2018年9月ですと、従来の方法と比べて1億5,100万円の追加の繰入。2018年3月ですと3億9,100万円、2017年3月ですと約2億円、その前ですと3,100万円と、このあたりが各過年度の損益計算書に影響していっているところでございます。

貸倒引当金の算定方法の変更③(今後の見通し)

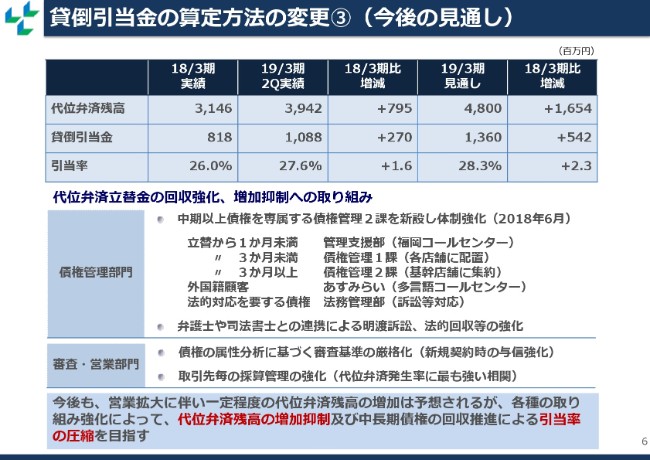

続いて、6ページをご覧いただければと思います。

こちらには、今後の引当金の見通しを記載させていただいていますが、上の表を見ていただくと、一番左が2018年3月で前期末。これは訂正後のものでございますが、その隣がこの(2019年3月期の)中間実績。その隣の隣が、今期の見通しの数字でございます。

代位弁済残高につきましても、この上期半年間で約8億円、7億9,500万円増加していますが、通期については16億円で、上期・下期にほぼ同等程度の額が増加する見通しとしています。

また、引当金につきましても、この上半期でプラス2億7,000万円、通期で5億4,200万円で、こちらもほぼ上半期と同額程度の増加をする見通しでございます。この後ご説明しますが、通期業績予想については、今申し上げた数字がそれぞれ加味されているところでございます。

貸倒引当金、代位弁済残高の増加抑制、引当率の抑制という中につきましては、下段に書いています。当社もこれまで回収強化・増加抑制を取り組んできていますが、これらを今、よりいっそう強化することで、増加の抑制・引当率の圧縮を図ってまいりたいと思ってございます。

具体的には、債権管理部門では、当社も立替からの発生期間別であったり、外国人であったり、法務対応であったり……という、それぞれの属性や期間とかに分けて、細かな対応をさせていただいてきています。

また、審査部門につきましては、よりいっそうのこれまでの保証審査の厳格化、それから営業部門においても、取引先別の採算管理の強化徹底という中で、債権の質の向上を伴いながら、売上拡大を進めてまいりたいと思ってございます。

業績推移

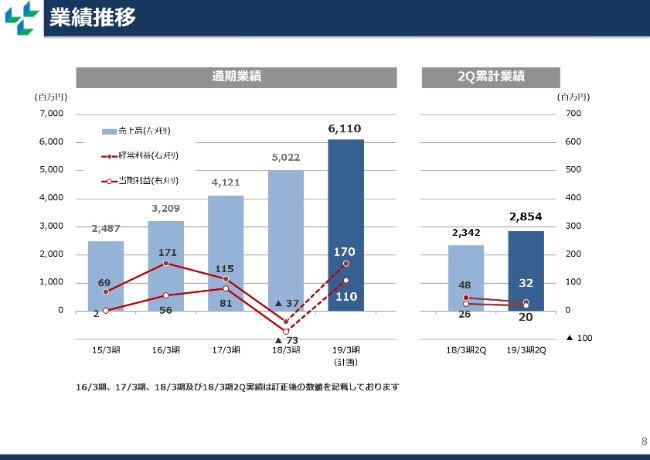

続いて、決算の概要をご説明させていただきます。8ページをご覧いただければと思います。8ページにグラフを記載してございますが、これについては、すべて訂正後の数値の大きさになっています。

2018年3月期……前期で引当金の影響もございまして、経常利益・当期純利益においてはマイナスになってございますが、今期の2019年3月期につきましては、先ほど社長からもございましたが、プラスの見通しになっています。

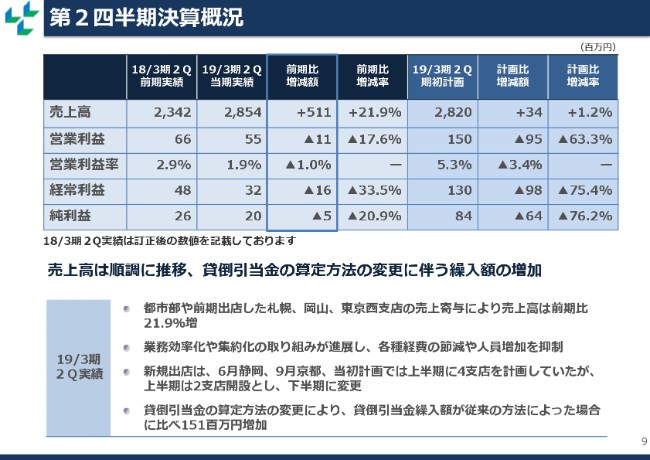

第2四半期決算概況

細かいところは、9ページ以降で説明させていただければと思いますが、9ページをご覧ください。第2四半期決算の概要でございます。一番左が前第2四半期、その隣がこの第2四半期。その右側に少し色が変わっているところがございますが、これが当初の計画でございます。

まず、売上高につきましては、新規出店等もございまして順調に推移しています。前期比ですと21.9パーセント増加、計画比でも1.2パーセント増加の28億5,400万円という数字で着地することができました。

一方で営業利益以下につきましては、計画比をご覧いただければと思います。営業利益でもともと1億5,000万円だったものが5,500万円で、9,500万円のマイナスになってございます。

内訳といたしましては、下段の説明にも書いていますが、業務効率化・集約化の各種の取り組み。それから、もともと当期も年間で5店舗を出店予定で、加えて上半期には4店舗の出店予定でございましたが、この上半期時点では2店舗の実績に留めています。その出店コストの下期のずれ込みもございまして、経費合計といたしましては約5,600万円ほど、上期の計画比ではマイナスになっているところがございます。

一方で貸倒引当金は、今回の見直しによりまして、当初計画に比べて1億5,000万円が増加しています。その合計で、営業利益ベースでは9,500万円のマイナスとなっている。経常利益についても、9,800万円マイナスの3,200万円。当期純利益ですと、6,400万円マイナスの2,000万円という着地になりました。

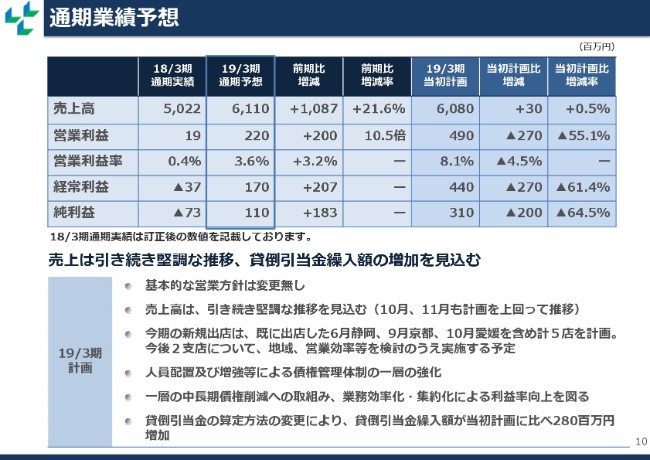

通期業績予想

続いて、10ページに今期の通期業績予想を記載していますので、ご覧ください。

通期の業績におきましても、売上高については引き続き順調な推移をする見通しでございます。前期比でも、21.6パーセント増加の61億円の計画になっています。

営業利益以下につきましては、前期は訂正後の数字を記載していますので、伸び率が非常に大きくなっていますが、引き続き人員配置増強という中で、債権管理体制のいっそうの強化・業務効率化・集約化にもしっかり取り組んでまいる予定でございます。

出店につきましては、先ほども申し上げましたが、上半期は2店舗に留めており、下半期には3店舗を考えています。(2018年)10月に、すでに愛媛支店を出店していますので、この後(2019年)3月末までに2店舗の出店を(想定しており)……出店場所については、具体的なところはこれから検討する部分もございますが、今期の通期で5店舗の計画としています。

通期業績予想の引当金の額でございますが、当初計画に比べて2億8,000万円の増加となりますので、この引当金の増加額が、ほぼ当初の計画比のマイナスの数字になっています。

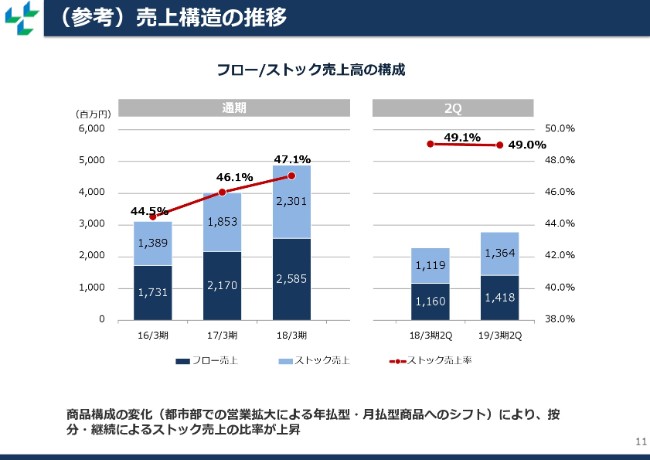

(参考)売上構造の推移

続いて、11ページ。参考で売上構造の推移を記載していますので、ご覧いただければと思います。

こちらは、当社の商品構成の変化や都市部等による営業拡大という中で、年払や月払の商品が増加してきていますので、ストック売上が順次増加してきているところでございます。おおむね50パーセント前後ぐらいのところで、今後も推移するとは考えています。

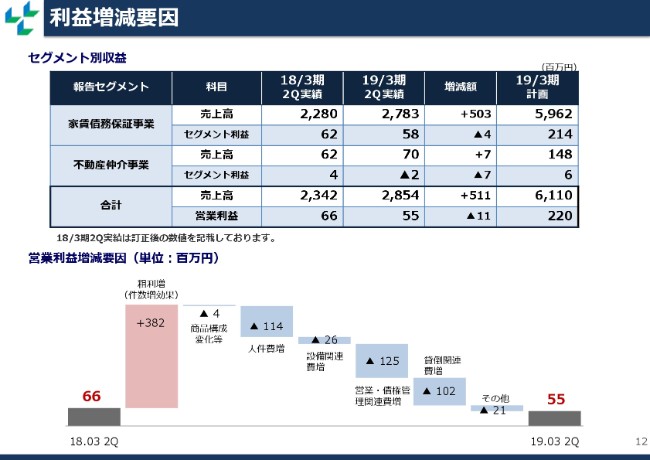

利益増減要因

続いて、12ページ。今回の前第2四半期比で利益の増減要因を分析している資料がございますので、ご覧いただければと思います。

セグメント別の収益を上段に書いていますが、当社は子会社で不動産仲介事業も行っていますが、ほとんど利益の大半……97パーセントほどは家賃債務保証事業で計上していますので、ほぼ家賃債務保証事業を損益だとご理解いただければと思います。

下段に営業利益の増減要因を記載していますので、ご覧いただければと思います。一番左の前第2四半期が6,600万円、一番右の第2四半期が5,500万円で、その間のプラスマイナスをグラフで表しています。

左の3億8,200万円プラスとなっているところにつきましては、売上の増加、それから原価を除いた粗利の増加が3億8,000万円。これに対して、人件費の増加や営業・債権管理関連費用、それから引当金も含めた貸倒関連費用の増加がございまして、(最終的に)この5,500万円になっているという数字でございます。

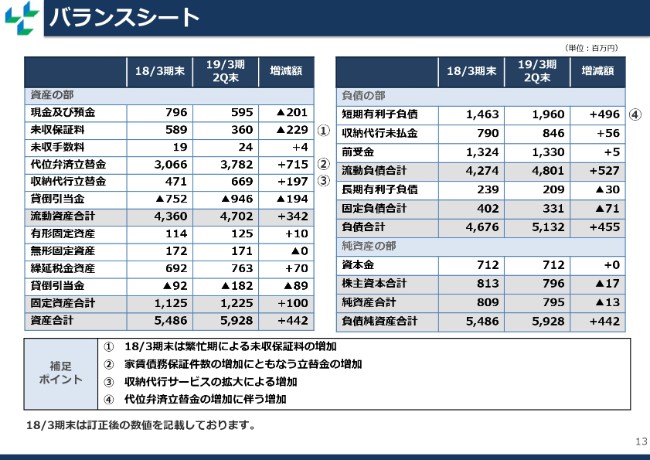

バランスシート

続いて、13ページのバランスシートのご説明をさせていただきます。

こちらは主な増減だけご説明させていただきたいと思いますが、まず未収保証料が減少してございます。比較の数字は前期末でございます。当業界では、3月は引越シーズンの繁忙期にあたりますので、契約量も非常に3月末は多くございます。この中間と比べると、保証料の未収額も減ってきているところです。

この期末に向けて、また同等程度は前期以上の数字の未収になるとは思いますが、増加する見通しでございます。あと大きいところですと、代位弁済立替金。それから収納代行立替金。このあたりが、当社の保証契約数の増加により増加してきています。

右側を見ていただいて(おわかりのように)、短期有利子負債が増加してございますが、これは代位弁済立替金や収納代行立替金の増加に伴うものとご理解いただければと思います。

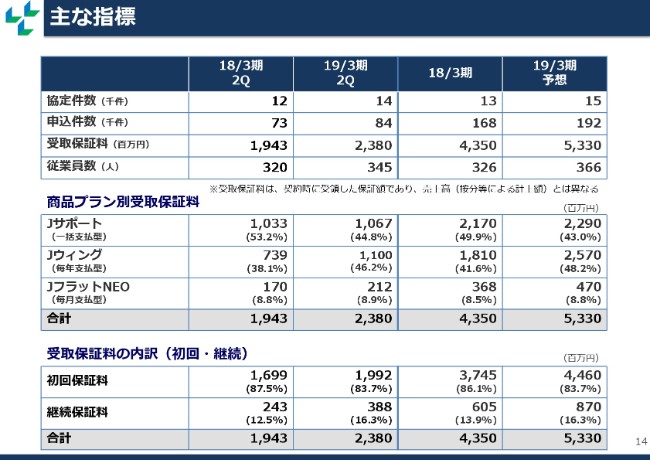

主な指標

続いて14ページに、主な指標を記載してございます。

これは、営業関連のKPIとご理解いただければと思います。上段に協定件数・申込件数・受取保証料・従業員数を入れていますが、一番右が今期の通期予想でございます。各協定件数・申込件数と保証料についても、当然ながら増加の見通しにしてございます。

真ん中が商品別。先ほど「継続型の商品が増えている」と申し上げましたが、一括型の「Jサポート」、それから毎年・毎月払いの「Jウィング」「Jフラット」という商品がございます。毎年型の「Jウィング」の比率が増加していっているところです。

その一番下が受取保証料の内訳ということで、初回と継続のそれぞれの比率を入れています。これも、継続の比率が少しずつ上がっていっているところでございます。

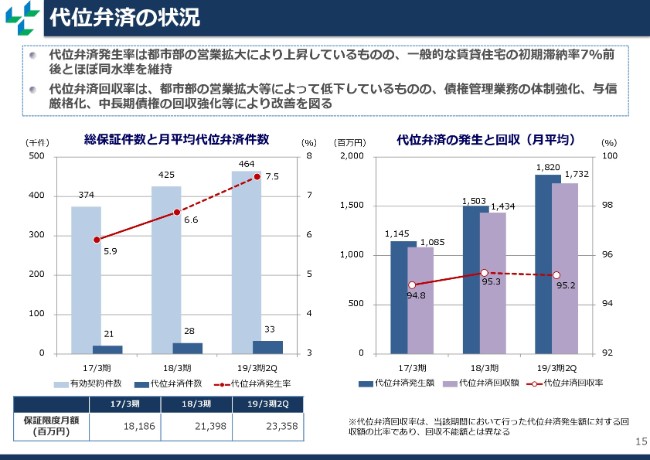

代位弁済の状況

続いて15ページ、代位弁済の状況についてご説明をさせていただきます。

グラフの左側が保証件数と代位弁済件数の比率を表したもの、いわゆる代位弁済発生率を表した表でございます。右側が、代位弁済の発生額と回収額の関係を表したものでございまして、いわゆる代位弁済の回収率を表したものでございます。

まず、左側の発生率の7.5パーセント。これは増加してきているものの、期末に向けて再度下がっていくとは思いますが、中間時点では7.5パーセントになってございます。一方で、一般的な賃貸住宅の滞納発生率は7パーセント前後という認識をしてございますので、それほど変わったものではなく同水準であるという認識でございます。

右側の回収率につきましては、95パーセント前後を推移しています。今般の貸倒引当金につきましては、この100パーセントとの差額が、当然ながら代位弁済を発生した額と回収した額の比率でございますので、100パーセント未満の部分が残高として残っていく。その残っていたものが中長期化して、それらについて今回、引当の追加を行ったという関連性でございます。

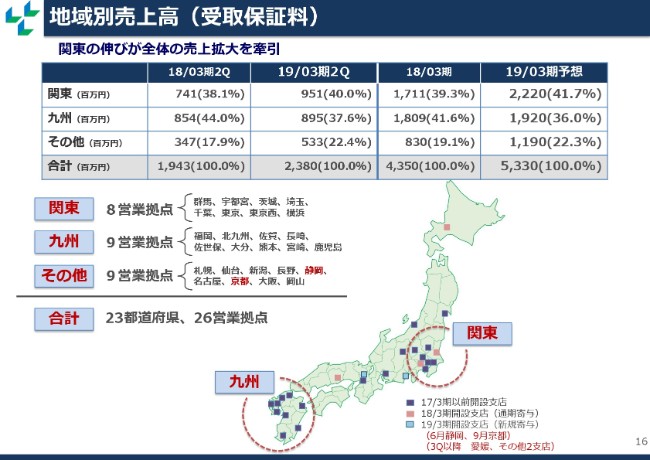

地域別売上高(受取保証料)

続いて、16ページをご覧いただければと思います。こちらでは、商品別の売上高を記載しています。

当社は九州が発祥で、2012年ごろから関東に進出して、その後はその他のエリアにも順次展開していっています。こちらでは、関東と九州とその他という3つに分けています。

主に関東エリアの売上の伸び、それから関東・九州以外のその他のエリアの売上の伸びが、足元の成長を支えているところでございます。出店についても、(2018年)10月の愛媛とこの後の2店舗を加えて、今後も展開していく予定でございます。中間末時点では、23都道府県の26拠点となってございます。

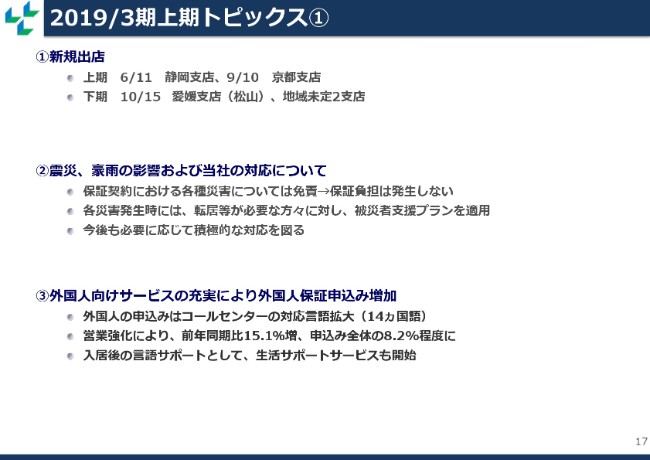

2019/3期上期トピックス①

続いて17ページに、この上半期のトピックスということで、あらためてまとめさせていただいています。

まず、新規出店につきましては、上半期で静岡と京都、下半期で愛媛が終わっていまして、残り2店舗です。

2つ目に上半期は、今期も台風や地震などの自然災害が起こっています。当社が行っている保証契約につきましては、それらがすべて免責事項となっていますので、当社の保証負担は特段発生しないものでございます。

一方で、当然ながら我々としても、それらの災害発生時に転居が必要な方々がたくさんいらっしゃいますので、それらの方々には通常の保証料を非常に値引いた、安価な被災者支援プランを適用させていただいています。今後もこれらには、必要に応じて積極的に対応してまいりたいと思っています。

3つ目が外国人向けサービスの充実でございますが、当社はすでに14ヶ国語に対応するコールセンターを設置しています。申込であったり、滞納された方々に対する請求であったりというところを、各母国語で対応できる状態にしています。これらによりまして、外国籍の方々の申込件数は前期比で15パーセントの増加と、申込全体に占める比率としても8パーセントを超える率になってきています。

また、今期からでございますが、入居後の言語サポートとして生活サポートサービスも開始させていただいています。

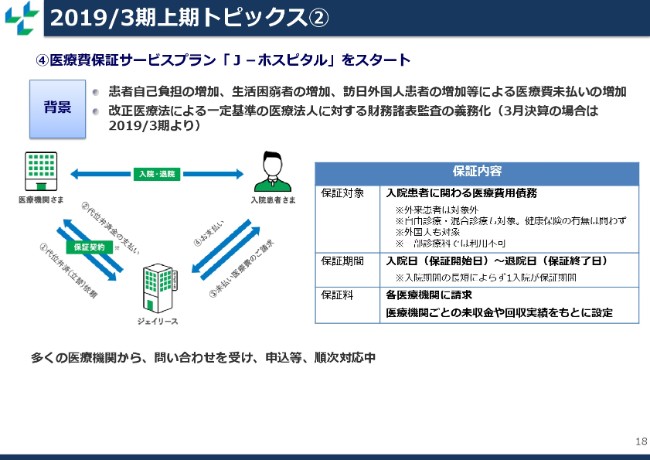

2019/3期上期トピックス②

続いて、18ページをご覧いただければと思います。

もう1つのトピックスで、この(2018年)7月から「医療費保証サービス」という入院費用の保証を、新たな事業として開始させていただいています。発売以来、順次営業もやっていっていますが、多くの医療機関さまからお問い合わせを頂戴しています。直近では契約も成立しているものもございますので、今期もいくらかの契約成立は見込めるかなと考えてございます。

これについては、当社の保証サービスが、入院患者ごとの保証料ではなく病院ごとの年間の包括的な契約としていますので、契約までにやはり時間がかかるところもございますので、今後徐々に契約件数は積み上げていけるんじゃないかと考えています。

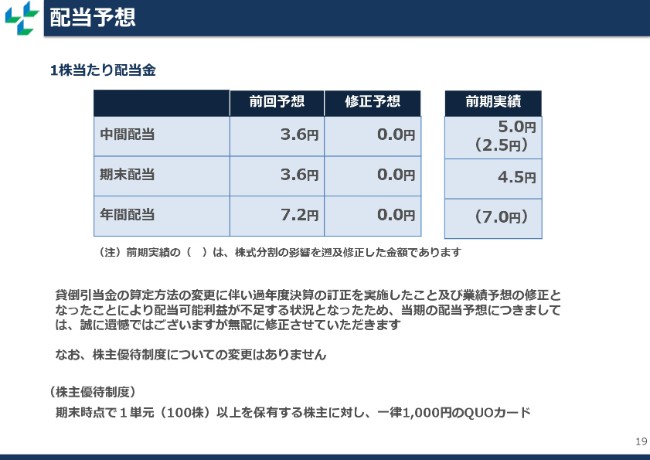

配当予想

続いて19ページに、配当予想を記載させていただいています。

こちらは1株当たり配当金でございますが、今回の貸倒引当金の算定方法の変更もございまして、配当可能利益が不足する状況となりましたので、誠に申し訳ないところではございますが、無配に修正をさせていただいています。

なお、株主優待制度については変更の予定はございません。現状の株主優待制度はこちらに記載のとおりですが、3月末で1単元100株以上の保有している株主さまに対しては、一律1,000円のクオカードの贈呈を今期も行わせていただく予定でございます。

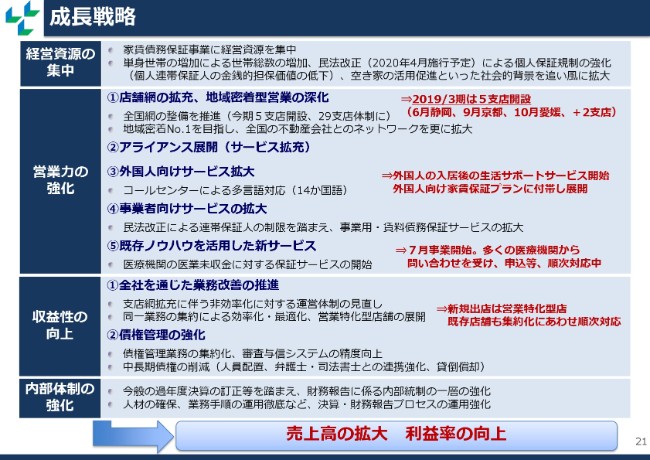

成長戦略

今後の取り組みを整理させていただいています。

これは整理・集約したところでございますので、今まで説明させていただいたところと重複する部分もございますので、詳細は割愛させていただきますが、引き続き営業ネットワークの拡充であったり、各種サービスの拡大・業務効率化であったり、債権管理の強化をしっかり図って、利益率の向上をしっかり目指してまいりたいと思っています。

また、この一番下に「内部体制の強化」を入れていますが、今般の引当訂正も踏まえて、内部統制体制はいっそうの強化に努めてまいりたいと思っています。

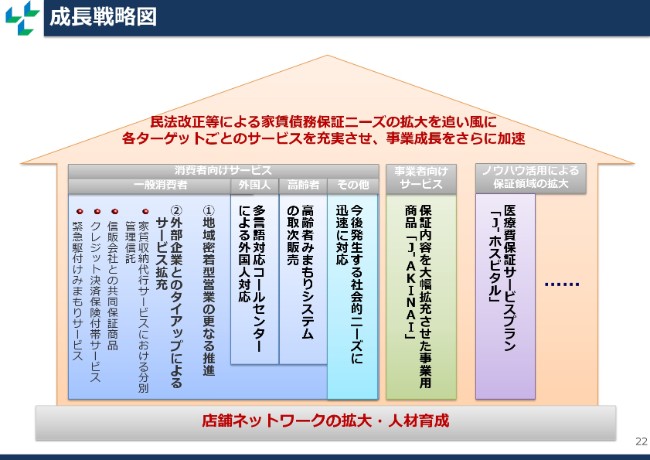

成長戦略図

続いて22ページが、今申し上げた戦略をイメージ図にしたものでございます。

当社のサービス体系として、左からいきますと、消費者向けに一般消費者向け・外国人向け・高齢者向け。また、事業者向けの保証サービスであったり、これまでの保証ノウハウを活用した医療費保証サービスであったりというところ。当社としては保証サービスを、我々の営業力を使ってしっかり拡大してまいりたいと思ってございます。

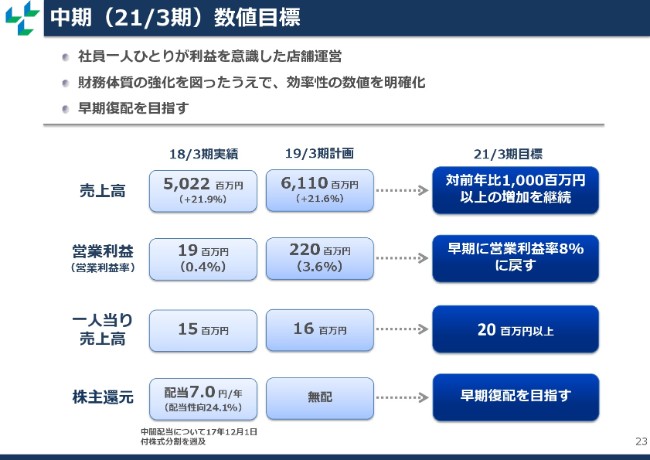

中期(21/3期)数値目標

最後に23ページを見ていただければと思いますが、この中期……3年先の2021年3月期の数値の目標を、詳細ではございませんが簡単に記載させていただいています。

まず売上高につきましては、2019年3月期は、先ほど申し上げたように61億円の計画にしてございます。2021年3月期まで、毎年10億円程度の売上増加を継続させたいと思ってございます。

また、営業利益・営業利益率につきましては、もともと8パーセントを目標にこれまでも続けてまいりましたが、今回の引当金の変更という中で、この今期の通期見通しとしては3.6パーセントになっていますので、これを早期に営業利益(率)8パーセントに戻していきたいと思っています。現状の我々の見通しですと、2021年3月期には達成できるだろうと考えています。

当然ながら、これらの営業利益を上げていくためには、1人当たりの売上高などの効率化も必要でございます。1人当たりの売上高については、現状をさらに引き上げていって、2,000万円以上にしていく予定にしてございます。

また、株主還元といたしましては、今回は無配となりましたが、これを可能な限り早いタイミングで復配を目指してまいりたいと思ってございます。

当社が目指す企業像

最後の24ページに、当社が目指す企業像というところで、これは毎回記載をしている資料でございます。

家賃債務保証事業を核とした生活サポートの総合商社を目指して、引き続きさまざまな効率化も含めて取り組んでまいりたいと思っていますので、よろしくお願いいたします。

以上で説明を終わらせていただきます。ありがとうございました。

新着ログ

「その他金融業」のログ