松風、上期は増収減益 国内デンタル事業は市場競争激化により全製品群で苦戦

本日のご説明内容

根來紀行氏:代表取締役社長の根來でございます。本日は、私ども株式会社松風の第2四半期決算説明会にご参加いただき、どうもありがとうございます。限られた時間ではございますが、よろしくお願いいたします。

本日のご説明内容につきましては、こちらに本日のご説明内容として(記載しておりますが)、2019年3月期第2四半期業績の概要、次に2019年3月期通期業績見通し、最後に今後の事業環境及び中長期戦略についてご説明差し上げます。

業績概要<前期対比>

まずは、2019年3月期第2四半期業績の概要でございます。

2019年3月期第2四半期連結業績は、前期対比で増収減益でございます。ただし、営業利益段階では増益でございました。また、予想対比では減収増益でございます。

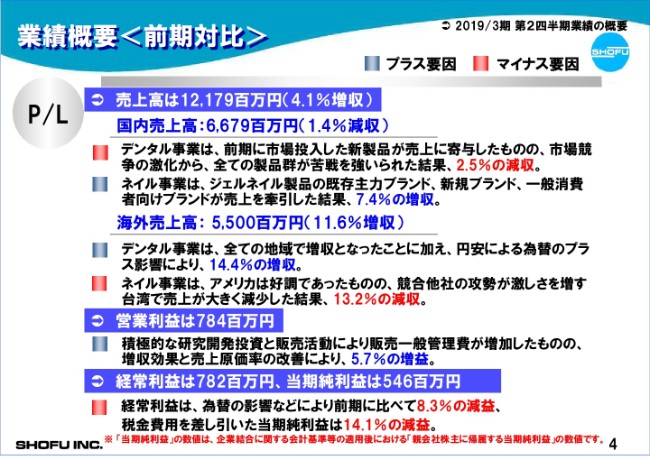

資料ナンバー4は、前期対比の要因を示しております。

売上高は121億7,900万円となり、率にして4.1パーセントの増収でございました。国内は66億7,900万円で、率にして1.4パーセントの減収。海外は55億円で、率にして11.6パーセントの増収となりました。

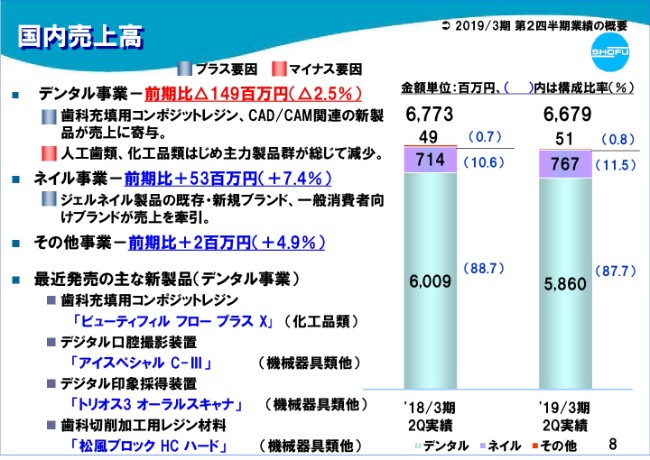

国内デンタル事業は、前期に市場投入した歯科充填用コンポジットレジンの「ビューティフィル フロー プラスX」や、CAD/CAM関連の新製品などが売上に寄与したものの、市場競争の激化から、すべての製品群がマイナスとなった結果、率にして2.5パーセントの減収となりました。

国内ネイル事業は、既存主力ブランドLEDジェル「Presto」、一般消費者向けブランド「by Nail Labo」、著名ネイリストとの共同開発により前期に市場投入した新ブランド「ageha」など、ジェルネイル製品が売上を牽引した結果、7.4パーセントの増収となりました。

海外デンタル事業は、積極的な拡販戦略が功を奏し、すべての地域が好調であったことに加え、為替のプラス影響の6,800万円もあり、率にして14.4パーセントの増収となりました。

海外ネイル事業は、アメリカは堅調に推移したものの、競合他社の攻勢が厳しさを増すなかで、売上を大きく落としましたことから、率にして13.2パーセントの減収となりました。

利益面では、積極的な研究開発投資や販売活動に伴い、販売一般管理費が増加したものの、増収効果と売上原価率の改善により、営業利益は率にして5.7パーセントの増益となりました。

しかし、前期に比べて為替のプラス影響が減少したことから、経常利益は率にして8.3パーセントの減益、当期純利益は14.1パーセントの減益となりました。

当期業績の概要

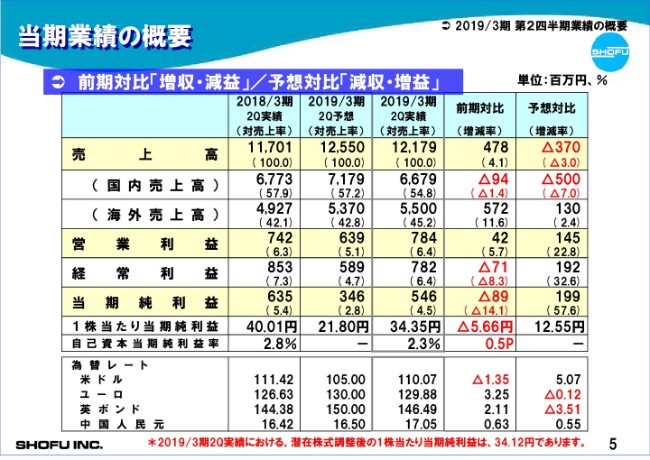

資料ナンバー5は、損益の主要項目を前期対比・予想対比で示しております。ここでは予想対比についてご説明差し上げます。

売上高は予想対比で3億7,000万円、率にして3.0パーセントの減収となりました。国内売上高は、市場競争の激化から、すべての製品群で苦戦を強いられたデンタル事業で4億1,800万円の減収。前期対比では増収となったものの、ネイル事業も予想に対して7,800万円の減収となったことから、全体では5億円、率にして7.0パーセントの減収となりました。

海外売上高は、ネイル事業は減収となったものの、デンタル事業において、欧州を除くすべての地域で予想を上回ったことに加え、為替のプラス影響9,100万円もあり、全体では1億3,000万円、率にして2.4パーセントの増収となりました。

利益面では、売上高は減収となったものの、売上原価率の改善と販売一般管理費の減少により、営業利益は1億4,500万円、率にして22.8パーセントの増益。経常利益は1億9,200万円、率にして32.6パーセントの増益。当期純利益は1億9,900万円、率にして57.6パーセントの増益となりました。

製品分類別売上高<前期対比>

資料ナンバー6は、製品分類別の売上高を前期対比で示しております。

全体で4億7,800万円の増収のうち、デンタル事業が4億8,700万円の増収、ネイル事業が1,200万円の減収となりました。

国内デンタル事業は、新製品の寄与はあったものの、市場競争の激化から機械器具類、人工歯類や化工品類などの主力製品群が総じてマイナスとなった結果、1億4,900万円の減収となりました。

海外デンタル事業は、化工品類や人工歯類など、各地域の主力製品群が好調に推移し、すべての地域で前期実績を上回ったことに加え、為替のプラス影響6,800万円もあり、6億3,700万円の増収となりました。

国内ネイル事業は、ジェルネイル製品の各ブランドが売上を牽引したことにより、5,300万円の増収となりました。

海外ネイル事業は、アメリカは引き続き堅調に推移したものの、競合他社の攻勢が厳しさを増している台湾で売上を大きく落とした結果、6,500万円の減収となりました。

製品分類別売上高<予想対比>

資料ナンバー7は、製品分類別売上高を予想対比で示しております。

全体で3億7,000万円の減収のうち、デンタル事業が1億8,400万円、ネイル事業が1億8,200万円のそれぞれ減収となっております。予想対比の詳細は、先に申し上げた内容と同様ですので、ご参照ください。

国内売上高①

資料ナンバー8は、国内売上高の状況を前期対比で示しております。詳細は先ほど申し上げました内容と同様でございますので、ご参照ください。

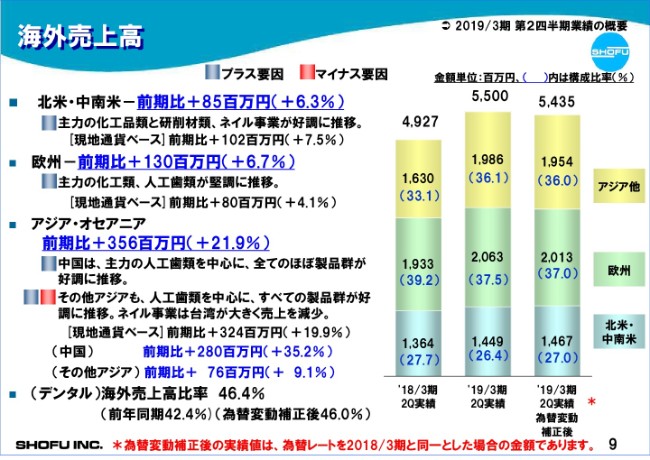

海外売上高①

資料ナンバー9は、海外売上高の地区別状況を前期対比で示しております。

北米・中南米は、為替のマイナス影響はあったものの、主力の化工品類と研削材類、ネイル事業が好調に推移し8,500万円、率にして6.3パーセントの増収となりました。

欧州は、化工品類・セメント類を中心に主力製品群が堅調に推移したことに加え、為替のプラス影響もあり1億3,000万円、率にして6.7パーセントの増収となりました。

アジア・オセアニアは全体で3億5,600万円、率にして21.9パーセントの増収となりました。

このうち中国は、主力の人工歯類を中心にほぼすべての製品群が好調に推移したことに加え、為替のプラス影響もあり2億8,000万円、率にして35.2パーセントの増収となりました。

その他アジアも主力の人工歯類を中心に、すべての製品群が好調に推移したことで、ネイル事業のマイナスや、為替のマイナス影響はあったものの7,600万円、率にして9.1パーセントの増収となりました。

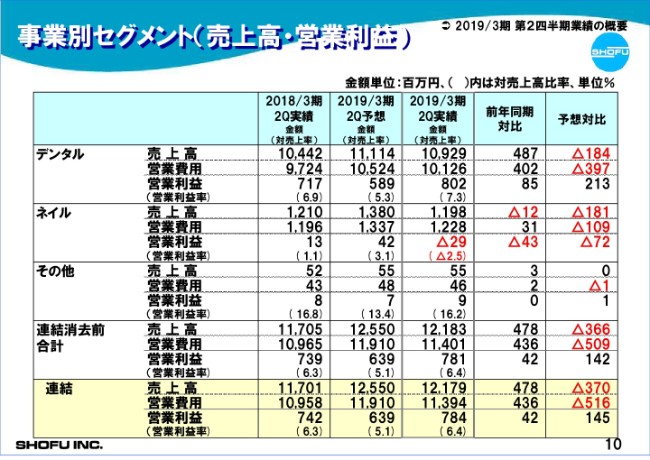

事業別セグメント(売上高・営業利益)①

資料ナンバー10では、事業別セグメントの売上高と営業利益を、前期対比・予想対比で示しております。

売上高につきましては先ほどご説明したとおりですが、営業利益は前期対比で4,200万円、予想対比で1億4,500万円、それぞれ増益となりました。

前期対比の増益は、おもにデンタル事業の増収と売上原価率の改善。予想対比の増益は、おもにデンタル事業の売上原価率の改善と販売一般管理費の減少によるものでございます。

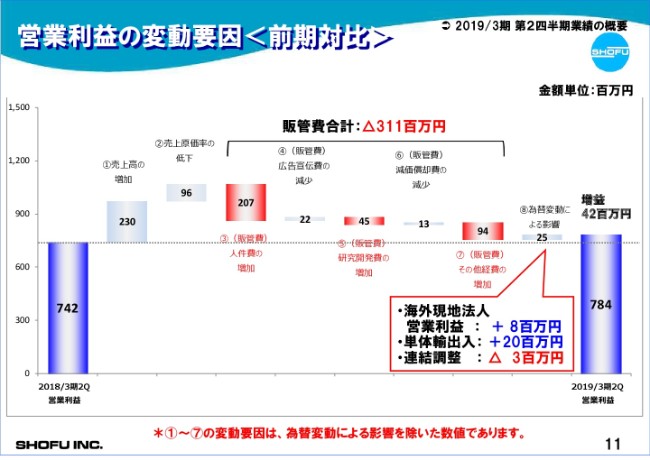

営業利益の変動要因<前期対比>

資料ナンバー11は、営業利益の変動要因を前期対比で示しております。

営業利益は前期対比4,200万円、率にして5.7パーセントの増益となりました。積極的な研究開発投資や販売活動から、販売一般管理費は増加したものの、これらの活動が実を結び、売上高の増収と売上原価率の改善に繋げることができたことが、おもな要因でございます。

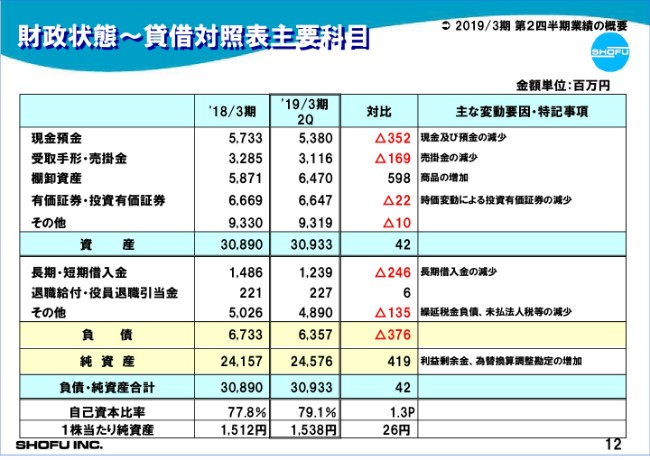

財政状態~貸借対照表主要科目

次に、資料ナンバー12は貸借対照表の主要科目を前期末対比で示しております。

総資産は4,200万円増加し、309億3,300万円となりました。純資産は4億1,900万円増加し、245億7,600万円となりました。

この結果、自己資本比率は前期末に比べて1.3ポイント上昇し、79.1パーセントとなりました。

その他、おもな変動要因は記載のとおりでございます。

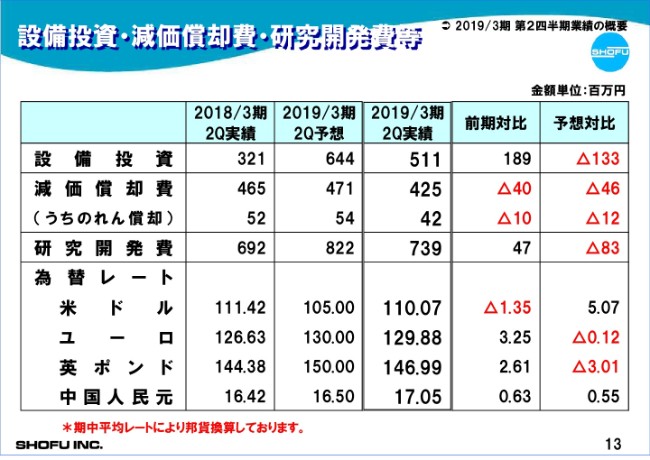

設備投資・減価償却費・研究開発費等

資料ナンバー13は、設備投資・減価償却費・研究開発費・為替レートを示しております。ご参照ください。

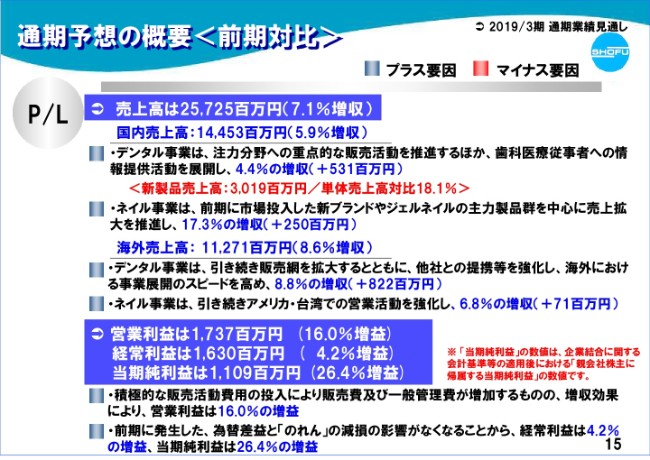

通期予想の概要<前期対比>

続きまして、2019年3月期通期業績見通しについてご説明いたします。

資料ナンバー15は、2019年3月期通期業績見通しを前期対比で示しております。なお、通期予想につきましては、本年(2018年)5月10日に公表した予想値から変更はしておりません。

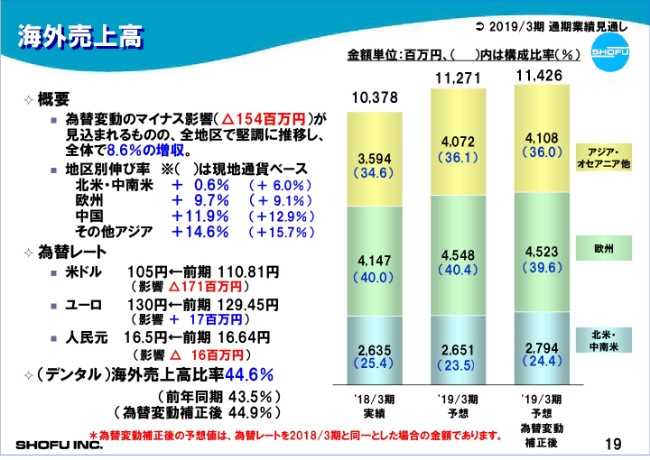

売上高は前期対比7.1パーセントの増収となる257億2,500万円を見込んでおります。内訳は国内が5.9パーセントの増収、144億5,300万円。海外が8.6パーセントの増収、112億7,100万円でございます。

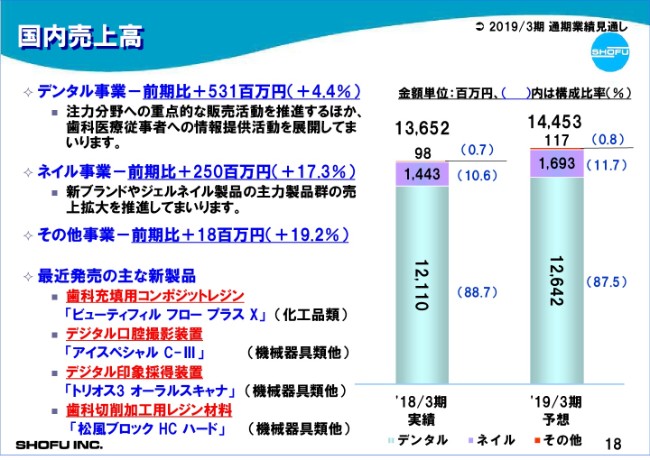

国内デンタル事業では、注力分野への重点的な販売活動を推進するほか、歯科医療従事者への情報提供活動の展開を進めてまいります。

国内ネイル事業では、前期に市場投入した新ブランド「ageha」や、LEDジェル「Presto」など、ジェルネイル製品のさらなる拡販に努めてまいります。

海外デンタル事業は、引き続き販売網を拡大するとともに、他社との提携等を強化し、海外における事業展開のスピードを高めてまいります。

海外ネイル事業は、引き続きアメリカ・台湾を中心に営業活動の強化を図ってまいります。

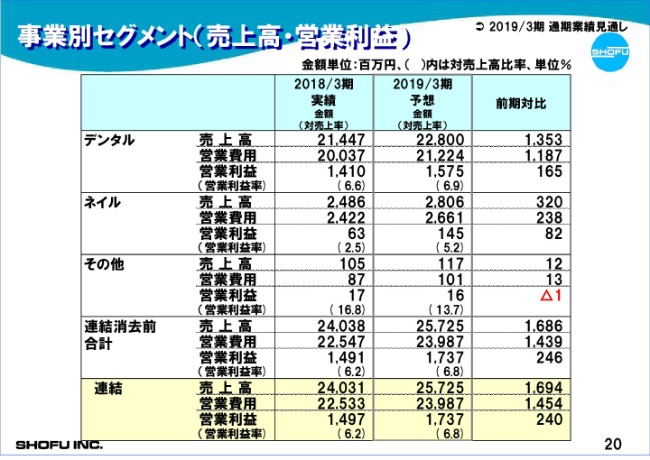

利益面では、人件費など将来の成長に向けた投資を積極化させることに加え、積極的な販売活動費用の投入により、販売費及び一般管理費が増加するものの、増収効果と売上原価率の改善により、営業利益は16.0パーセントの増益を見込んでおります。

また、前期に発生いたしました為替差益の影響がなくなるため、経常利益は4.2パーセントの増益にとどまりますが、同じく前期に発生したMerz Dental GmbHに係るのれんの減損損失の影響がなくなるため、当期純利益は26.4パーセントの増益を見込んでおります。

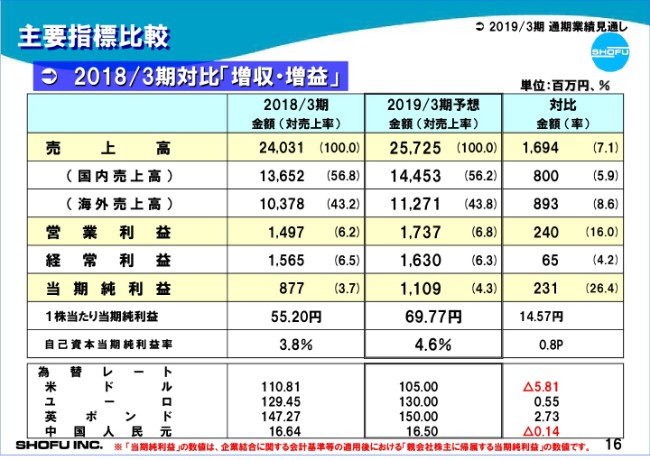

主要指標比較

資料ナンバー16は、損益の主要項目を2018年3月期対比で示しております。

2019年3月期は、2018年3月期対比で増収増益を見込んでおります。詳細は、先ほどご説明したとおりでございます。

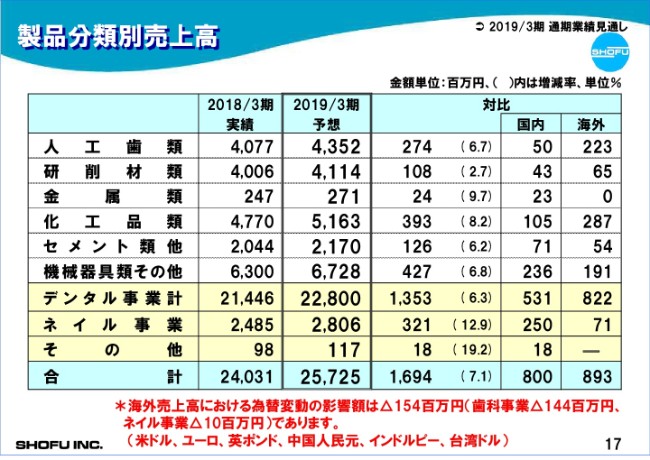

製品分類別売上高

資料ナンバー17は、製品分類別売上高を2018年3月期対比で示しております。

全体で16億9,400万円の増収のうち、デンタル事業で13億5,300万円、ネイル事業で3億2,100万円の増収を見込んでおります。

デンタル事業は、国内外ともに歯科用デジタルカメラやCAD/CAM関連機材を含む機械器具類、主力の化工品類と人工歯類を中心に、売上の拡大を目指してまいります。

ネイル事業は、国内外ともに増収を見込んでおります。

国内売上高②

資料ナンバー18は、国内売上高の予想を2018年3月期対比で示しております。

デンタル事業・ネイル事業の、それぞれの通期見通し達成に向けた取り組みは、先に申し上げた内容と同様でございます。ご参照ください。

海外売上高②

資料ナンバー19は、海外売上高の予想を前期対比で示しております。これらの内容も、資料ナンバー15でご説明した内容と同様でございます。ご参照願います。

事業別セグメント(売上高・営業利益)

資料ナンバー20は、事業別セグメントの売上高と営業利益を2018年3月期対比で示しております。これについても、先ほど申し上げたとおりでございます。ご参照ください。

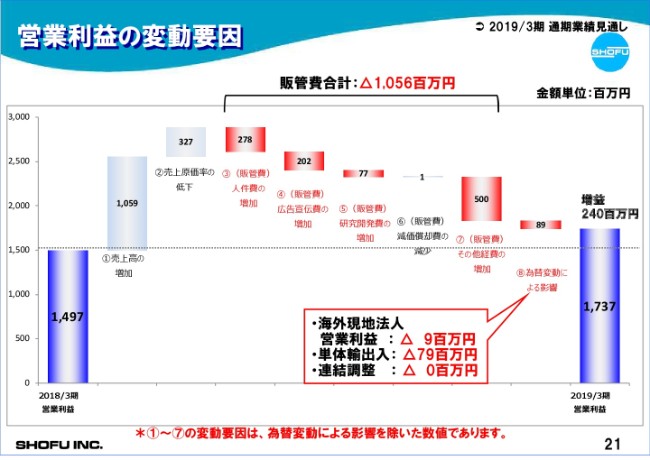

営業利益の変動要因

次に、資料ナンバー21は、営業利益の変動要因を2018年3月期対比で示しております。

人件費や広告宣伝費・研究開発費などの増加により、販売及び一般管理費が大きく増加するものの、売上高の増加や売上原価率の改善といったプラス要因により、2億4,000万円の増益を見込んでおります。

為替変動の影響

資料ナンバー22は、2019年3月期予想における米ドルやユーロなど、主要通貨に係る為替変動の影響をそれぞれ示しております。ご参照ください。

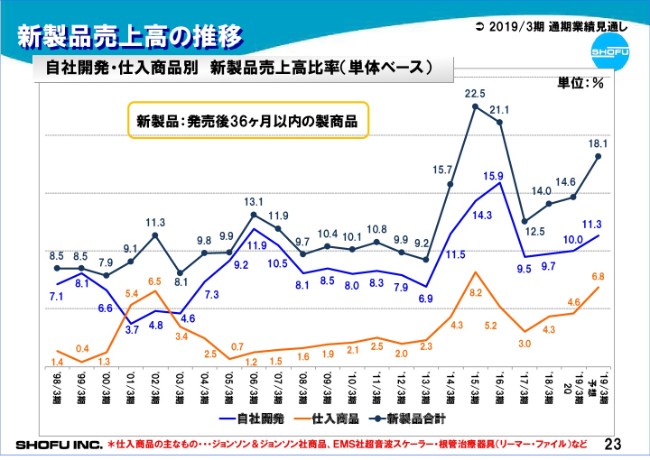

新製品売上高の推移

資料ナンバー23は、新製品売上高比率の推移を示しております。

弊社は、最近3年間に発売した製品を新製品として、その比率を全体の15パーセント以上にすることを目標にしております。このグラフのブルーのところが、自社開発新製品でございます。オレンジのところが仕入商品でございます。そのトータルが、黒のラインになるということでございます。

新製品売上高の拡大は、研究開発力・販売力を含め、会社の総合力を示す指標として重要視しております。2014年3月期から3年間、目標を達成したのち、前々期・前期は15パーセントを下回っていましたが、当第2四半期は15パーセントまでもう一歩のところまで回復しております。

2019年3月期は、前期に発売した新製品が1年を通して売上に貢献することに加え、当期に発売する新製品の効果から、18.1パーセントを見込んでおります。

今後も自社開発新製品を中心に、これを向上させ、15パーセント以上を維持していきたいと考えております。

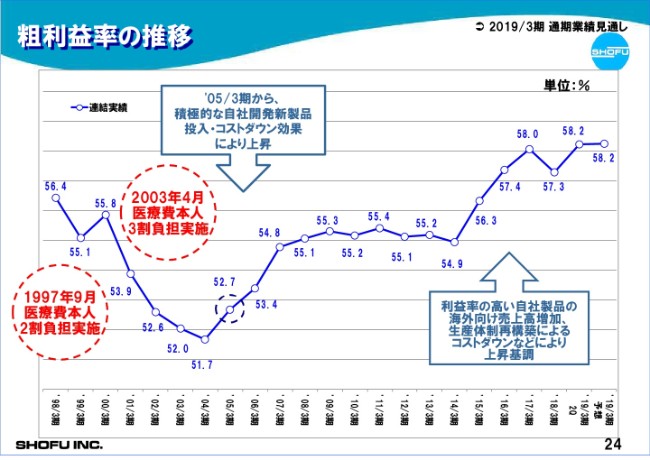

粗利益率の推移

資料ナンバー24は、粗利益率の推移を示しております。数量効果と生産再配置の進展によるコストダウンにより、さらなる上昇を目指してまいります。

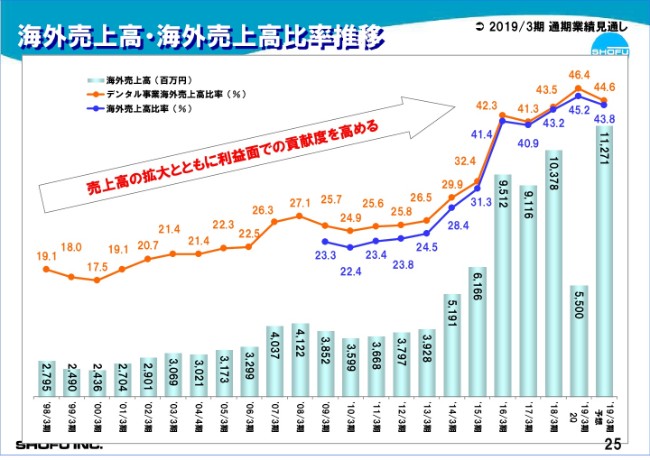

海外売上高・海外売上高比率推移

資料ナンバー25は、海外売上高と海外売上高比率の推移です。

2010年3月期以降、海外売上高は毎期拡大しており、前期2018年3月期に初めて100億円を超えることができました。今後も経営資源の配分を海外に大きくシフトし、さらなる売上拡大を目指してまいります。

なお、このグラフは、オレンジ色のデンタル事業海外売上高比率を重要視しております。

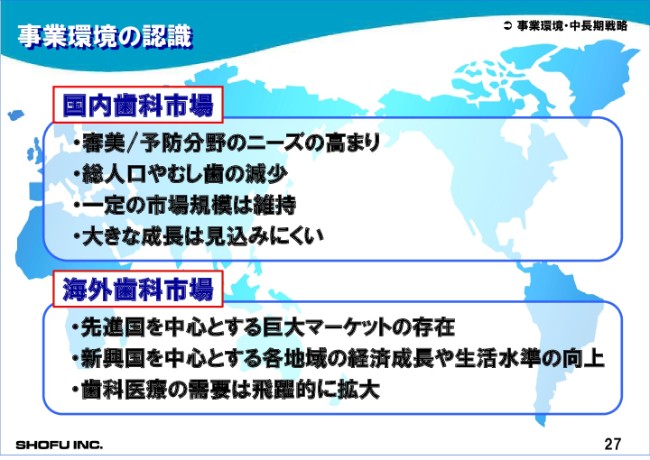

事業環境の認識

続きまして、今後の事業環境認識及び中長期戦略についてご説明を差し上げます。

資料ナンバー27は、国内外における事業環境の認識を示しております。

まず国内ですが、高齢者人口は増加しているものの、これが必ずしも医療費の増加に繋がっていないのが歯科の現状でございます。

今後は口腔衛生意識の高まりから、審美/予防口腔衛生分野の普及促進、また歯周病関連の需要増加が見込まれる一方、総人口やむし歯の減少により、国内歯科市場は一定の規模は維持するとしても、大きな成長は望みにくいと考えられます。

一方、海外には現時点で国内の約13倍の市場が存在しますが、今後はこれに加えて、新興国をはじめとする各地域の経済成長や生活水準の向上を考えた場合、歯科医療の需要は飛躍的に拡大することが見込まれます。

10年後には、物価水準の違いを加味しても、世界の歯科市場は日本の20倍以上に成長する可能性があると弊社は考えております。

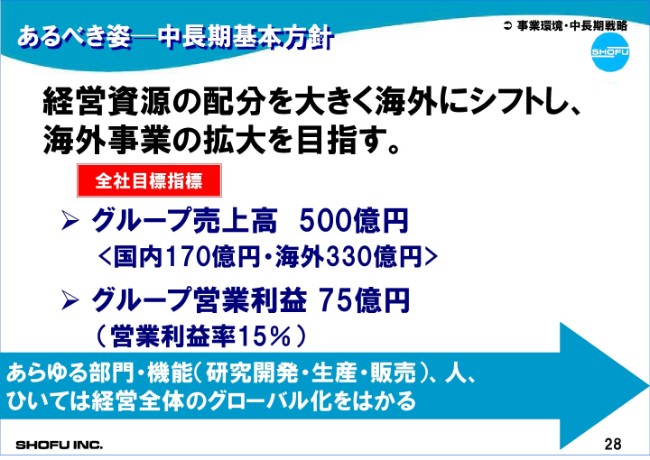

あるべき姿─中長期基本方針

資料ナンバー28は、弊社が中長期的に目指している「あるべき姿」を示しております。

弊社は創立以来、「創造的な企業活動を通じて世界の歯科医療に貢献する」という経営理念のもと、歯科材料・機器の総合メーカーとして事業活動を推進してまいりましたが、海外に国内の13倍以上の市場が存在する中にあって、弊社のこれまでの貢献度や存在感は、十分ではありませんでした。

貢献度や存在感をどう定義するかについては、さまざまな考えがありますが、弊社としては、貢献度のバロメータは売上高であり、存在感は世界トップ10に位置することであると考えております。

このようなことから、国内における事業基盤を維持・拡大しつつ、経営資源の配分を大きく海外にシフトし、海外事業の拡大を推し進めることで、グループ売上高500億円・営業利益75億円を達成し、世界の歯科医療に対する貢献度と存在感を高めていきたいと考えております。

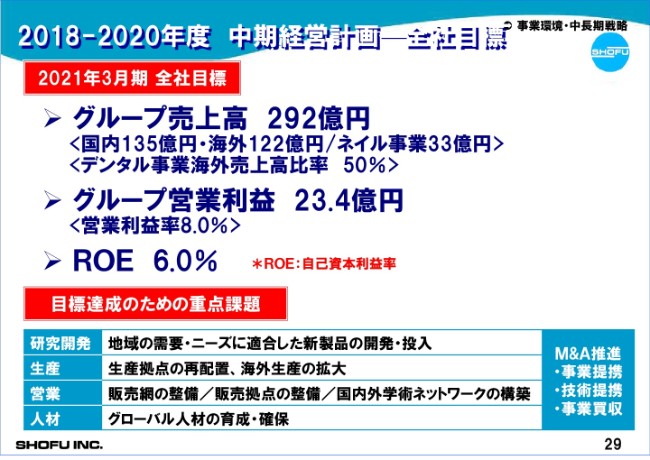

2018-2020年度 中期経営計画─全社目標

以上のような考えをもとに、2021年3月期までの第3次中期経営計画を策定いたしました。資料ナンバー29は、その概要を示しております。

最終年度の2021年3月期に、グループ売上高292億円・営業利益率8パーセント・ROE6パーセントを達成することを、おもな目標としております。

この目標達成に向けて、基本的には先の3年間の重点課題を、よりスピードを上げて実行していくことを中心に進めておりますが、先ほど申し上げましたとおり、スピードを上げるための外部との連携、M&Aの活用も積極的に進める考えでございます。

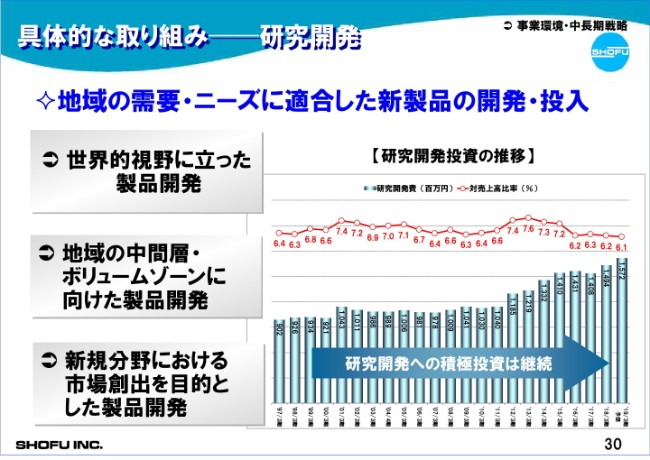

具体的な取り組み──研究開発

以下、各々の課題に対する具体的な取り組み内容を説明させていただきます。資料ナンバー30は、研究開発に関する重点取り組み課題を示しております。

弊社は、研究開発型の企業としてグローバルな成長を目指しており、世界的視野に立った製品開発を進めることは、今後も変わりはございません。

今後はこれに加えて、中間層・ボリュームゾーンをターゲットとした地域に適合した製品開発も進めてまいります。また、CAD/CAM関連の新規事業分野の開拓を進めていることに加え、自社開発国産歯科用インプラントの販売を開始しております。

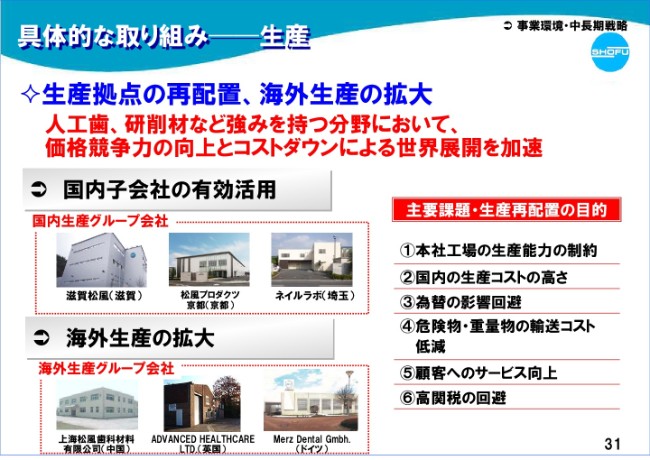

具体的な取り組み──生産①

資料ナンバー31は、生産に関する重点取り組み課題を示しております。

生産面につきましては、国内子会社の有効活用と海外生産の拡大による生産拠点の再配置により、生産量の拡大とコストダウンによる価格競争力の向上を図ってまいります。

具体的な取り組みとして、国内生産子会社において、移転・拡張・工場の新設などを実施し、本社生産から移行を進めております。

一方、海外では、ドイツの人工歯メーカーMerz Dental GmbHの子会社化により、欧州に比較的大きな生産拠点を構えることができましたので、この活用度を高めつつ、他の地区での生産拠点設置も検討を進めていく考えでございます。

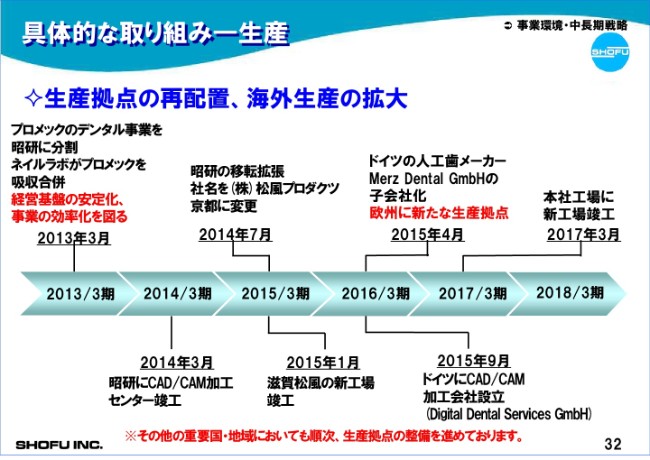

具体的な取り組み──生産②

資料ナンバー32は、生産拠点の再配置と海外生産の拡大について、おもな取り組み内容を時系列で示しております。ご参照いただければ幸いです。

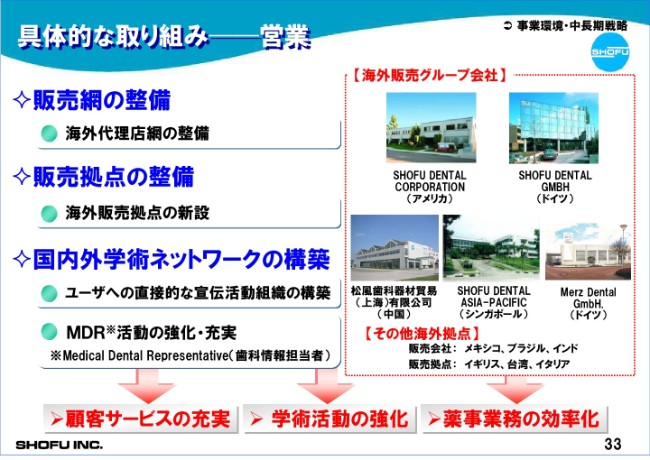

具体的な取り組み──営業①

資料ナンバー33は、営業に関する重点取り組み課題を示しております。

もっとも重要な点は、国内外同様の課題ですが、弊社製品が最終顧客である歯科医療従事者にしっかりと認知されるための仕組みを構築する必要があるということでございます。

海外における具体的な取り組みは、シンガポールでの現地法人設立、メキシコ・イタリア・台湾に拠点を設置したことなどで、それぞれの地域での販売活動を強化しています。また、子会社化したMerz Dental GmbHの販売網の活用度を高めてまいります。さらに、昨年(2017年)はブラジルとインドに販売拠点を設けました。

今後も重要国・地域において、順次販売網の整備を進めていく予定でございます。

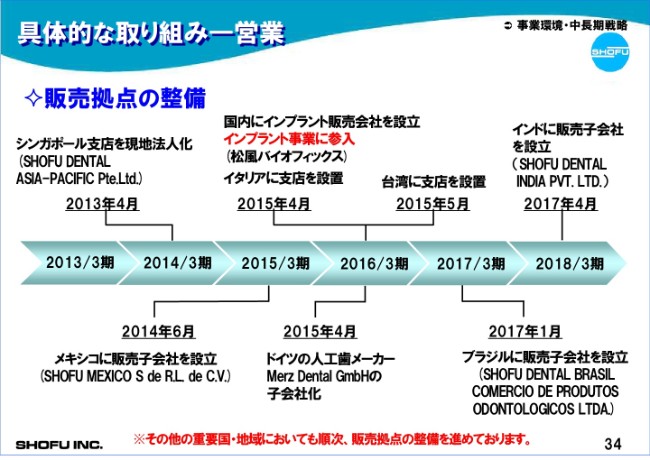

具体的な取り組み──営業②

資料ナンバー34は、販売拠点の整備の内容を時系列で示しております。ご参照いただければと思います。

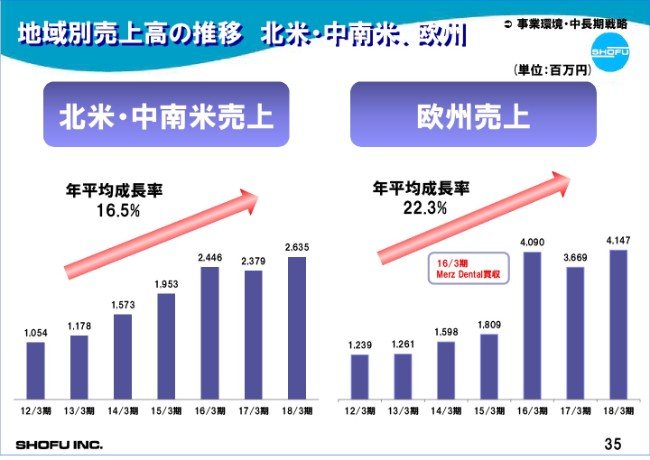

地域別売上高の推移 北米・中南米、欧州

次に、資料ナンバー35は、海外の地域別の売上高の推移を示しております。それぞれの地域での販売活動を強化したことにより、好調に売上が推移しております。

こちらのチャートは、北米・中南米売上と欧州売上の推移でございます。直近7年の成長率は、北米・中南米で16.5パーセント、欧州で22.3パーセントでございます。

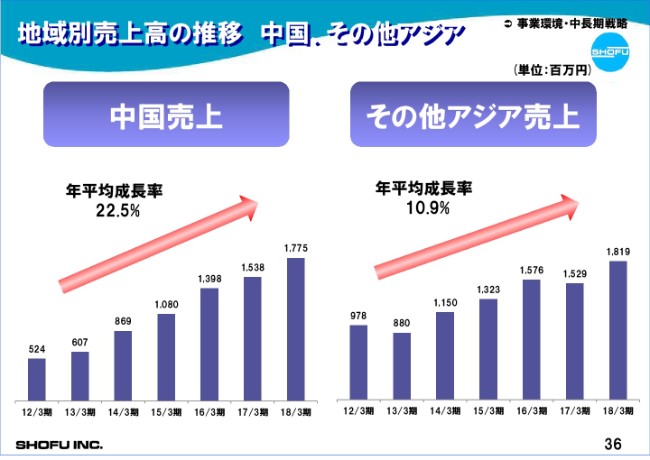

地域別売上高の推移 中国、その他アジア

次に、資料ナンバー36では、中国の売上とその他アジアの売上でございます。

こちらも直近7年で、中国売上の成長率は22.5パーセント、その他アジア売上の成長率は10.9パーセントでございます。ご参照いただければと思います。

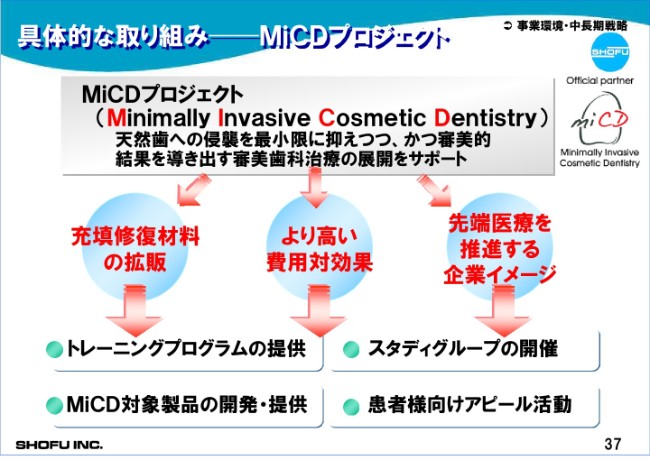

具体的な取り組み──MiCDプロジェクト

資料ナンバー37は、国内外の営業活動を強力に推進するMiCDプロジェクトを示しております。

MiCD(Minimally Invasive Cosmetic Dentistry)とは、極力歯を削らずにきれいになりたいという患者さまの心理面・健康面、審美的要望に焦点を当てた審美歯科治療でございます。

弊社はこのMiCDコンセプトの普及をサポートするだけでなく、独自技術を応用することで、国内外における充填修復材料の拡販や、幅広い製品群をMiCDコンセプト対象製品とすることによる差別化と優位性の実現、そして先端医療を推進する企業イメージ創造に努めてまいります。

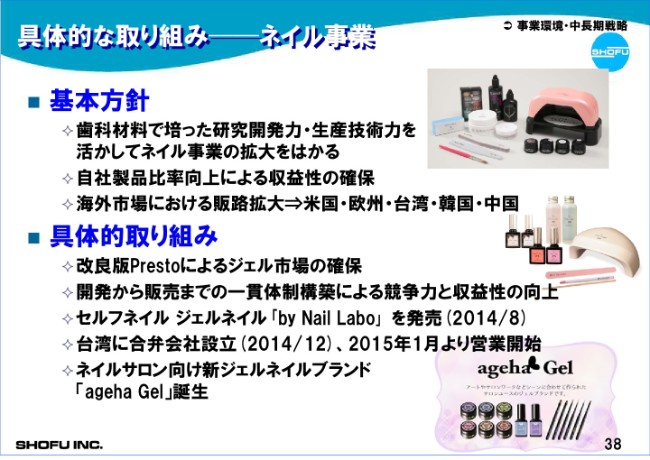

具体的な取り組み──ネイル事業

資料ナンバー38は、ネイル事業に関する基本方針と重点取り組み課題を示しております。

ネイル事業に本格参入した2008年当時に比べ、価格競争が厳しさを増す事業環境となっており、当初想定した事業規模にはいたっておりませんが、商品開発から製造販売まで一貫して取り組む体制を構築するとともに、営業基盤の安定化及び事業の効率化を図っております。

また、プロのネイリスト向けに加え、一般向けの製品開発や台湾の合弁会社設立、著名ネイリストとのコラボレーションなど、開発・販売の両面から市場開拓を進めております。

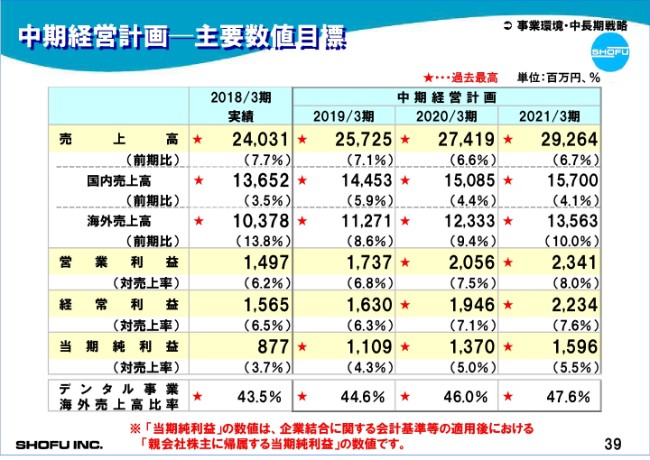

中期経営計画─主要数値目標

次に、資料ナンバー39は、2018年から2020年度中期経営計画の主要指標を示しております。

売上高については2019年3月以降も引き続き過去最高の業績を、利益面についても2019年3月期以降、過去最高の業績を見込んでおります。

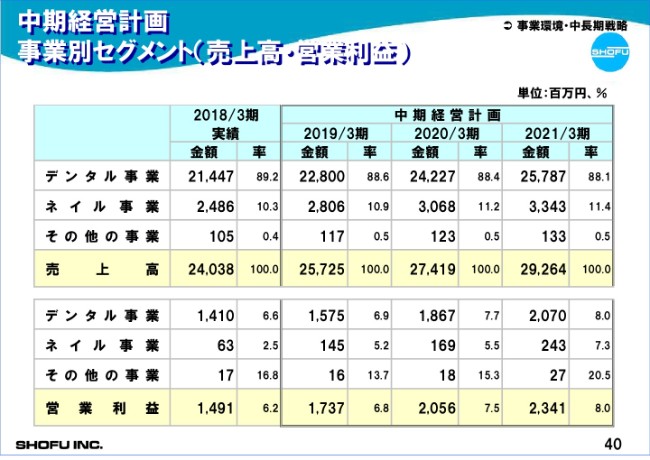

中期経営計画 事業別セグメント(売上高・営業利益)

資料ナンバー40は、事業別の売上高・営業利益の中期経営計画との比較を示しております。ご参照いただければと思います。

中期経営計画 設備投資・減価償却費・研究開発費

資料ナンバー41は、設備投資・減価償却費・研究開発費の中期経営計画との対比を示しております。ご参照いただければと思います。

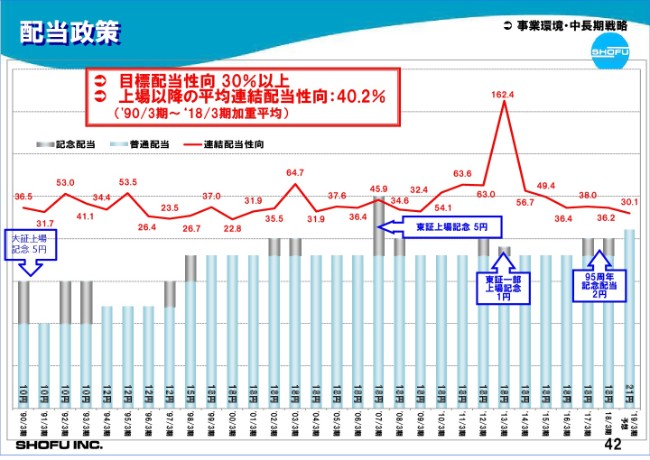

配当政策

資料ナンバー42は、配当政策を示しております。

配当政策は、1株あたり18円の配当を下限に、連結ベースでの配当性向30パーセント以上を維持することを基本的な方針としております。

当期2019年3月期は、利益水準の向上に伴い、これまでの18円を上回る1株あたり21円の普通配当を予定しております。

以上で、説明を終わらせていただきます。本日は、私ども株式会社松風第2四半期決算説明会にご出席を賜り、どうもありがとうございました。

新着ログ

「精密機器」のログ