トライステージ、3Q売上高は407億円 経常利益黒字化を見込み、通期業績予想を上方修正

2019年2月期第3四半期決算説明会

妹尾勲氏:トライステージの妹尾でございます。本日は、年初のお忙しい中お集まりいただきまして、誠にありがとうございます。本年もよろしくお願い申し上げます。

それでは、さっそく目次になります。

資料につきましては、初めに(2018年)12月25日に公表させていただきました(通期)業績予想修正についてご報告させていただいたあと、本日(2019年1月9日)15時に公表した2019年2月期第3四半期業績、各事業の状況の順でご説明をさせていただきます。

2019年2月期 通期業績予想修正(連結)

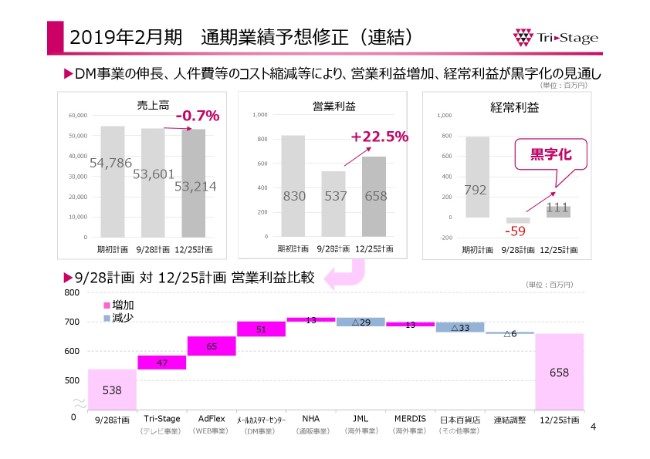

ページをめくっていただきまして、通期業績予想修正(連結)です。

期初の連結業績予想は、昨年(2018年)9月28日付で、海外連結子会社の減損損失によって下方修正していましたが、その後においてテレビ事業の収益性が改善傾向にあること、DM事業のダイレクトメール取扱通数が伸長し、売上高・売上総利益がともに好調であること、テレビ事業およびWEB事業の人件費等の費用が縮減していることなどによりまして、9月28日公表時点と比較し、営業利益が増加する見込みとなりました。

これに伴いまして、損失を見込んでいた経常利益が黒字化する見込みとなりましたので、12月25日に業績予想の上方修正を行っています。

上段に、期初計画・9月28日計画・12月25日修正計画のグラフを並べています。売上高は微減いたしますが、営業利益は22.5パーセント増加し、経常利益は黒字化する見通しです。

下段には、9月28日計画対12月25日計画における、当社グループ各社の営業利益見通しの差異を比較しています。Tri-Stage・AdFlex・メールカスタマーセンターが、営業利益見通しの増加に寄与しています。

2019年2月期 通期業績予想修正(単体)

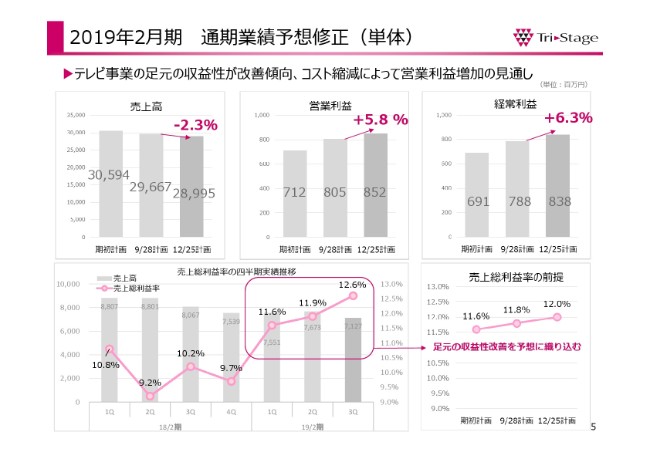

5ページにまいります。単体の通期業績予想修正です。

単体は、テレビ事業とほぼイコールとなります。テレビ事業は、メディア枠の仕入量適正化などのリスク低減施策が奏功していることや、新規および既存顧客企業において、複数の採算性に優れた番組・CMのローンチによって、足元の収益性が改善傾向にあります。

また、人件費等のコストが計画を下回っていることを受け、(2018年)9月28日の計画に対して、営業利益は5.8パーセント増、経常利益は6.3パーセント増となる見通しです。

下段の左下には、四半期ごとの売上総利益の実績推移を掲載しています。この足元の収益性改善を、業績予想にも織り込んでいます。

連結決算ハイライト

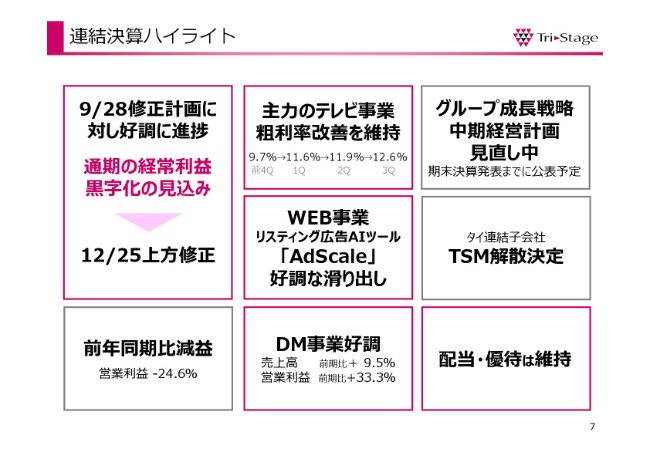

続きまして、2019年2月期第3四半期の業績にまいります。まずは、連結決算ハイライトでございます。左上から、トピックスをご説明いたします。

先ほどのご説明のとおり、(2018年)9月28日に修正した計画に対して好調に推移していまして、12月25日に業績予想を上方修正させていただきました。

前年同期比では、営業利益がマイナス24.6パーセントとなりました。

主力のテレビ事業は、粗利率の改善傾向が続いています。

WEB事業は、昨年9月にリリースした(リスティング広告)AIツール「AdScale」のクライアント導入が進んでいまして、好調な滑り出しをしています。

DM事業も、引き続き好調に推移しています。

第1四半期のTV Direct減損、第2四半期のJML Singapore、Merdisの減損を受け、現在グループ成長戦略の再検討と中期経営計画の再策定を進めていまして、今期決算発表までを目処に公表する予定であります。

この事業戦略の見直しの一環で、タイのTri-Stage Merchandisingについては解散することを決定しています。

なお、配当と株主優待は維持する方針でございます。

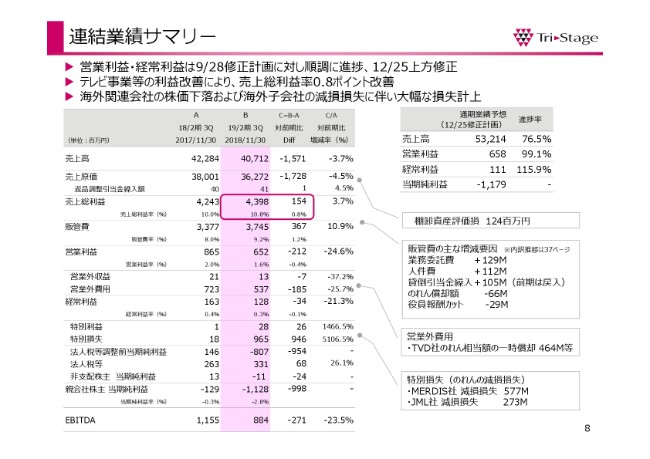

連結業績サマリー

8ページは、連結業績サマリーです。ピンク色の列が、当期(2019年2月期第3四半期)の連結業績でございます。第3四半期の連結業績は、(9月28日付の)修正計画に対して順調に進捗しました。

前年同期比で、売上高は3.7パーセント減少。棚卸資産評価損を1億2,400万円計上したものの、テレビ事業などの利益改善によって、売上総利益率は0.8ポイント改善しています。

販管費については、前年同期比で3億6,700万円増加しました。

これによって、営業利益は前年同期比で24.6パーセント減となりました。

営業外費用には、TV Directの株価下落によるのれん相当額の一時償却を4億6,400万円計上。特別損失にはMerdis、JML Singaporeののれん減損損失を計8億5,000万円計上しています。

これによって、当期純利益では11億2,800万円の損失となりました。

事業カテゴリー別サマリー(連結)

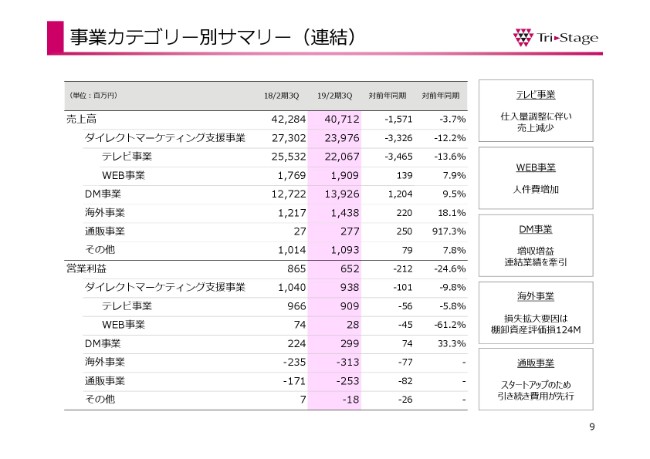

9ページ目は、事業カテゴリー別サマリー(連結)でございます。

ダイレクトマーケティング支援事業のうち、テレビ事業は計画どおりではありますが、仕入量調整に伴って前年同期比で減収減益となりました。

WEB事業は、今後の成長に向けて積極的に人員を採用しており、減益となりました。

DM事業は、引き続き増収増益で売上・利益を牽引しています。

海外事業は、売上高は増加しましたが、赤字幅が増加いたしました。これは、第2四半期で棚卸資産評価損を計上したためです。

通販事業はスタートアップのため、引き続き費用が先行している状況でございます。

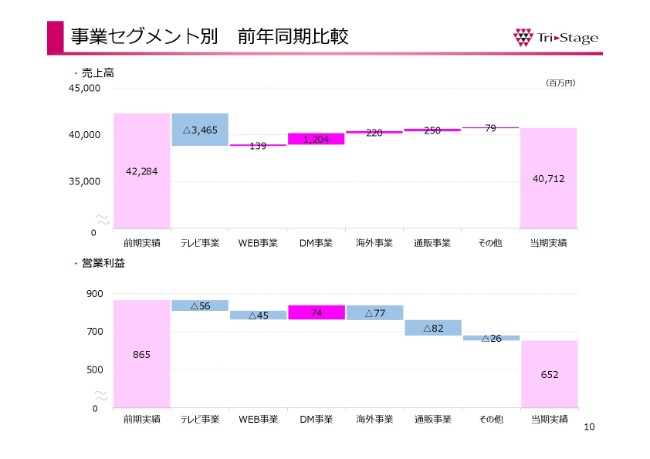

事業セグメント別 前年同期比較

事業セグメント別の売上高・営業利益の前年同期比較をグラフにしますと、このようになります。

売上高は、テレビ事業の減収分をDM事業が補完するかたちになっています。

営業利益は、DM事業が増益しましたが、テレビ・WEB・海外・通販事業のマイナスをカバーするには至らず、前年同期比で2億1,200万円減少いたしました。

連結貸借対照表

11ページの連結貸借対照表は、ご覧のとおりです。

(海外子会社の)減損損失に起因して当期純損失を計上したこと、および前期分の配当支払いにより、総資産は前期末と比べ13億8,600万円減少し、166億3,300万円となりました。

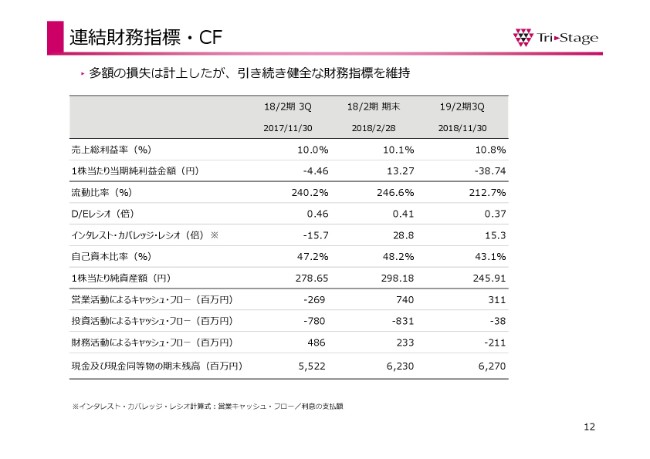

連結財務指標・CF

続きまして、12ページは連結財務指標です。

損失を計上したものの、もともと盤石な財務体質でございますので、引き続き健全な財務指標を維持しています。

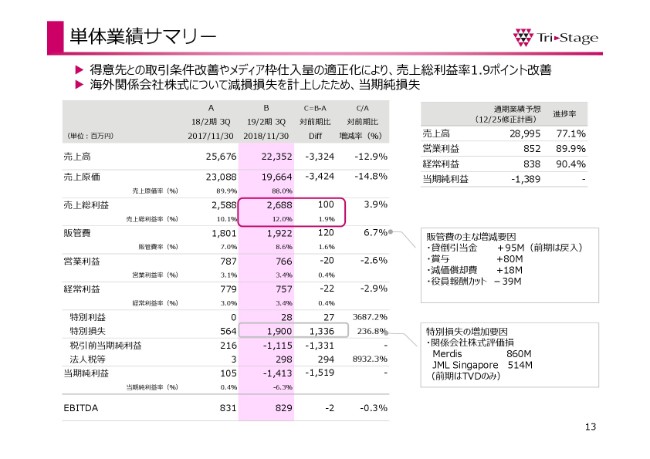

単体業績サマリー

13ページは、単体業績サマリーです。

単体は、得意先との取引条件改善やメディア枠仕入量の適正化によって、前年同期比で売上高は減少したものの、収益性改善が継続し、売上総利益率は1.9ポイント改善いたしました。

販管費は、前期に戻入益があった貸倒引当金について、当期は通常ベースに戻ったことなどによって1億2,000万円増加し、営業利益では2.6パーセント減となりました。

特別損失には、Merdis・JML Singapore・TVDの関係会社株式評価損を計上しています。

これらの結果、当期純利益は14億1,300万円の損失となっています。

以上が、当第3四半期の業績報告となります。

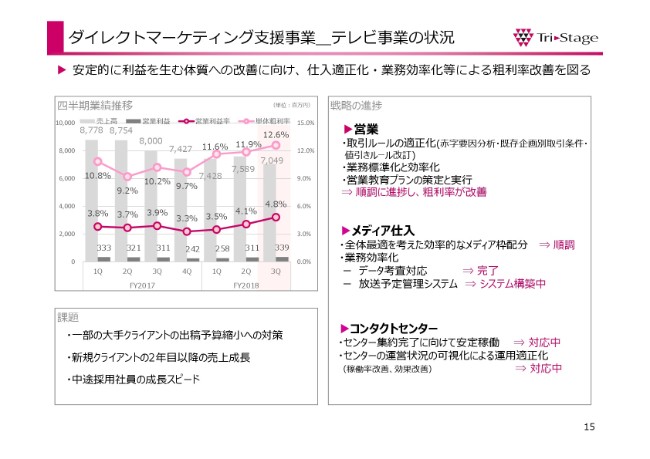

ダイレクトマーケティング支援事業_テレビ事業の状況

次に、各事業の状況についてご説明させていただきます。

まずは、15ページのテレビ事業です。各事業とも、左上に四半期業績推移、左下に今後の課題、右側に当期の戦略と、それに対する進捗を赤字で記載しています。

当期のテレビ事業の業績は、安定的に利益を生む体質への改善に向け、仕入や業務の適正化などによる粗利率の改善を図っています。

売上高は、大手クライアントの出稿が減少したことによって減少していますが、改変時にメディア仕入量を削減して適正化したことや、採算の悪い取引条件の見直しが順調に進んだことによって、粗利率は改善傾向が継続しています。

今後の課題といたしましては、大手クライアントの出稿予算縮小への対策と、新規クライアントの2年目以降の売上成長、中途採用社員の成長スピードだと認識しています。その他戦略面においては、適宜対応を進めています。

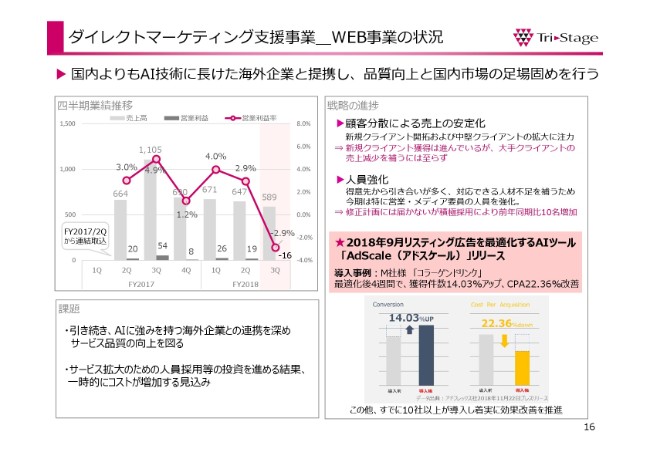

ダイレクトマーケティング支援事業_WEB事業の状況

続いて、16ページがWEB事業となります。WEB事業は、アドフレックス・コミュニケーションズを中心として事業を展開しています。

売上高は前期(2018年2月期)第4四半期から、主要クライアントとの取引減少によって、縮小しています。営業利益は、急速な人員拡大によって低下いたしました。

(2018年)9月には、オランダのAdScale社によるリスティング広告自動最適化サービスの「AdScale」について、日本国内での優先的なサービス提供を開始し、11月末時点で既に10社以上での導入が始まっています。

右下には、M社さまの導入事例を掲載しています。「AdScale」を導入してリスティング広告のキーワードを最適化したことによって、獲得件数が14パーセントアップしてCPAも22パーセント改善と、飛躍的な効果が出ています。

通常のリスティング広告運用よりもマージン率が高いのですが、事前診断でトータルコストをどれだけ下げられるかを、提示させていただくことができます。そのため、新規クライアントの開拓にも、既存クライアントのグリップにも寄与するものと考えています。

他にも、海外のAIツールの導入を予定しており、今後も積極的なサービス拡大を進めてまいります。

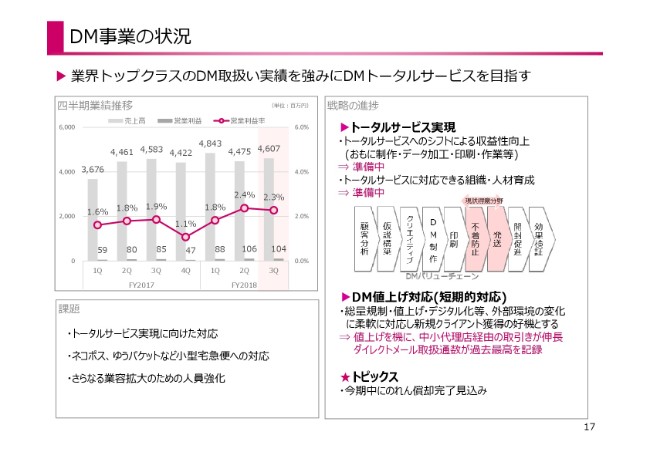

DM事業の状況

続きまして、17ページがDM事業です。

DM事業は、売上高・利益ともに好調が続いています。DM便の値上げを機に中小代理店経由の取引が増加したため、DM取扱通数は過去最高を記録いたしました。

また、前期にのれんの一部について償却が完了した結果、コスト負担が軽減しています。今期中に、すべての償却が完了の見込みでございます。今後は引き続き、トータルサービス実現に向けた対応と、ネコポス・ゆうパケットなどの小型宅急便への対応、業容拡大のための人員強化に取り組んでまいります。

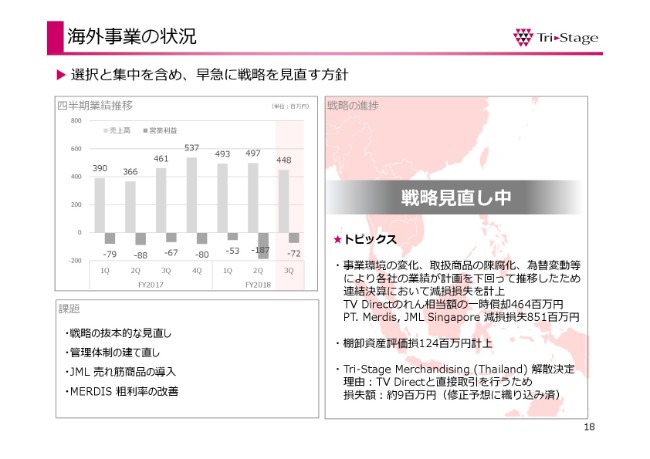

海外事業の状況

続いて18ページが、海外事業です。

海外事業は子会社の減損を受け、戦略の抜本的な見直しを進めております。現地での詳細な調査によりまして、問題点は明らかになってきております。早急に事業の選択と集中を進め、業績回復を図ってまいります。

なお、戦略見直しの一環で、タイのTri-Stage Merchandisingは解散しました。この会社はもともと、タイのTV Directに対して日本商品を提供するために設立したものですが、業績が振るわなかったことと、その後のTV Directの関係性強化によって、直接的な取引を継続することになったため、解散するものであります。

今後の課題としては、戦略の抜本的な見直し、管理体制の建て直し、JML売れ筋商品の導入、Merdis粗利率の改善を挙げております。足元の課題を着実に克服しながら、海外事業全体としての戦略見通しを進めてまいります。

通販事業の状況

19ページは通販事業です。

通販事業は2017年3月に開始し、3年目の黒字化という目標に対して、折り返し地点にきております。取扱商品は、素材にこだわった和漢で、更年期に対応する漢方薬の「当帰芍薬散エキス錠」と排尿改善の「八味地黄丸エキス錠」が柱になりつつあります。

受注率は徐々に向上していますが、顧客の定着率にはまだまだ課題がございます。継続的に利用していただける顧客を増やし、収益性を改善することを課題としております。PLは赤字ですが、ほぼ計画どおりの状況でございます。

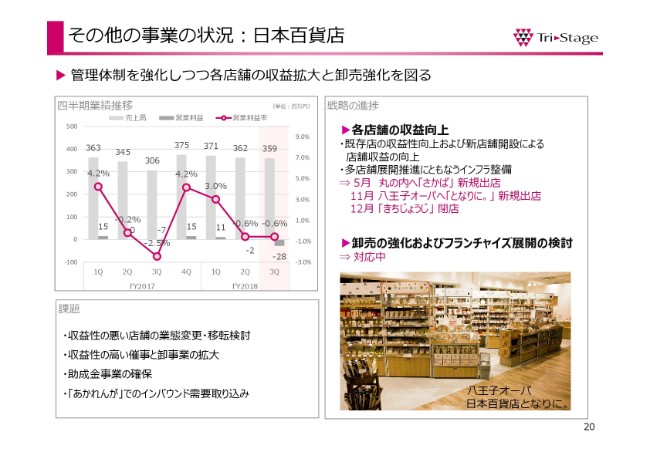

その他の事業の状況:日本百貨店

20ページは、その他の事業の日本百貨店です。

日本百貨店では管理体制を強化しつつ、各店舗の収益拡大と卸売強化を図っております。(2018年)5月には丸の内に初の飲食店「日本百貨店さかば」を新規出店、11月には八王子オーパに雑貨や食品を扱う「となりに。」を新規出店いたしました。

今後の課題といたしましては、収益性の悪い店舗の業態変更や移転の検討、卸事業の拡大、助成金事業の確保、インバウンド需要の取り込みなどです。横浜にある「あかれんが」では、携帯型の自動翻訳機を導入することにいたしました。

グループ各社の概況

21ページには、グループ各社の概況をまとめております。ご参照いただければ幸いでございます。

以上で、私からの説明を終わらせていただきます。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ