オリエントコーポレーション、新基幹システムをリリース 新中期経営方針を公表

2019年3月期第2四半期決算説明会

河野雅明氏:本日はご多用の中、当社の決算説明会にご出席いただきまして、誠にありがとうございます。本日は、私河野からご説明させていただきます。どうぞよろしくお願いいたします。

それでは、お手元にお配りしておりますA4横のカラーでご用意いたしました、2019年3月期第2四半期決算説明会資料に基づきまして、進めさせていただきます。

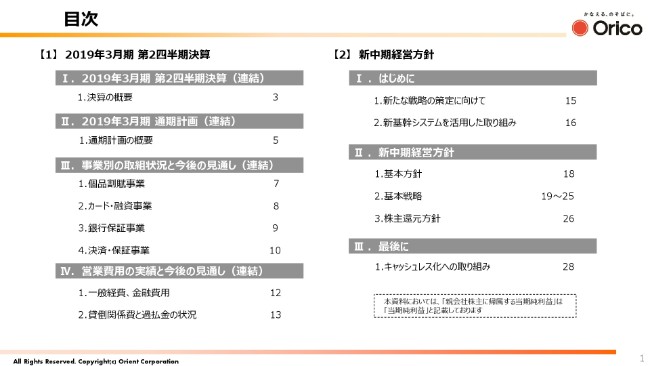

目次

1枚めくっていただきますと、1ページ目に目次をお示ししております。

まずは2019年3月期第2四半期の決算内容についてご説明させていただきまして、以下、2019年3月期通期計画、事業別の取組状況と今後の見通し、営業費用の実績と今後の見通し、新中期経営方針の順にご説明申し上げます。

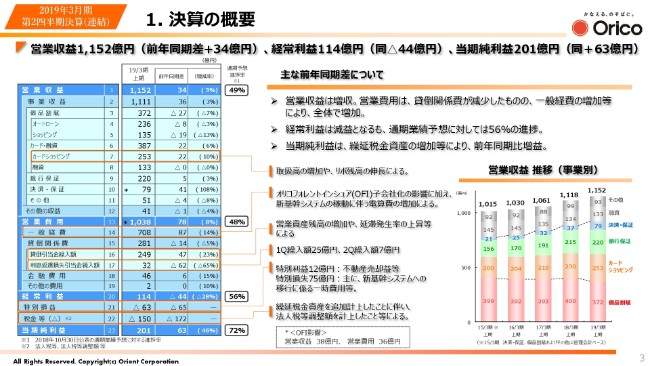

1.決算の概要

それではめくっていただきまして、3ページ目をご覧ください。

2019年3月期第2四半期決算の概要でございます。左側の連結損益計算書(に記載の列番号に沿うかたち)でご説明いたします。

まず、1の営業収益は1,152億円で、前年同期差プラス34億円の増収となりまして、通期予想に対する進捗率は49パーセントとなっております。

下に移っていただきまして、13の営業費用は1,038億円で、前年同期差プラス78億円の増加となりました。

20の経常利益は114億円で、前年同期差マイナス44億円の減益となっておりますが、通期予想に対し56パーセントの進捗となりました。

23の当期純利益は201億円で、前年同期差プラス63億円の増益となりました。

続いて、主な前年同期差についてご説明させていただきます。

営業収益につきましては、7のカードショッピングは、取扱高が増加したことやリボ残高が着実に積み上がったことによりまして、前年同期差プラス22億円の増収となりました。

また、10の決済・保証ですが、前年同期差プラス41億円の増収となりました。これは一番下の点線囲みに記載しておりますが、昨年(2017年)10月に連結子会社となりましたオリコフォレントインシュア(OFI)の収益を38億円計上したことが、主な要因であります。

営業費用につきましては、14の一般経費は、オリコフォレントインシュア子会社化の影響に加えまして、新基幹システムの稼働に伴う電算費の増加により、前年同期差プラス87億円となっております。

貸倒関係費は、16の貸倒引当金繰入額が、営業資産残高の増加や延滞発生率の上昇などによりまして、前年同期差プラス47億円と増加しましたが、17の利息返還損失引当金繰入額がマイナス62億円と減少しまして、全体ではマイナス14億円となりました。

21の特別損益につきましては、不動産売却などによる特別利益12億円と、新基幹システムの移行に係る一時費用などにより、特別損失を75億円計上しております。

22の税金等は、繰延税金資産を追加計上したことに伴いまして、法人税等調整額を計上したことなどにより前年同期差マイナス172億円となり、(23の)当期純利益は先ほどご説明したとおり、前年同期差プラス63億円の増益となりました。

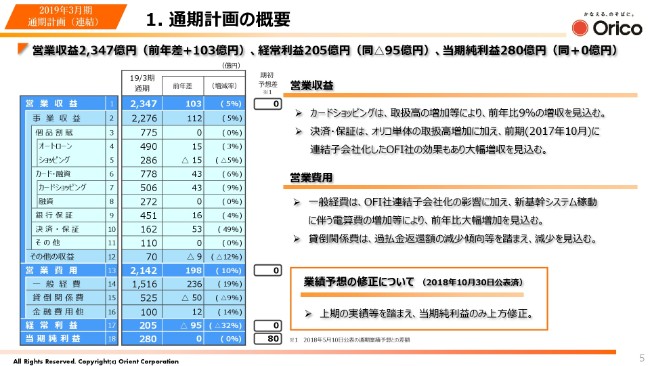

1.通期計画の概要

続きまして、5ページをご覧ください。2019年3月期の通期計画の概要について、ご説明させていただきます。

1の営業収益は、前年差プラス103億円の2,347億円。17の経常利益は、前年差マイナス95億円の205億円。18の当期純利益は、前年と同じ280億円を見込んでおります。表の右側に、(2018年)5月10日に公表いたしました期初予想との差額をお示ししております。

上期の実績等を踏まえまして、営業収益・経常利益につきましては変更しておりませんが、当期純利益は10月30日に公表したとおり、80億円上方修正いたしました。

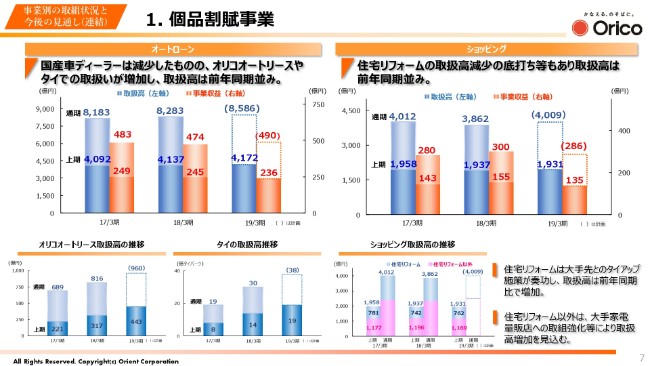

1.個品割賦事業

次に、事業別の取組状況と今後の見通しにつきまして、ご説明いたします。7ページをご覧ください。

まず、左上のオートローンのグラフですが、青色の棒グラフが取扱高で、オレンジ色の棒グラフが事業収益でございます。2019年3月期上期の取扱高は、4,172億円となりました。国産車ディーラーの取扱高は減少いたしましたが、オリコオートリースやタイでの取扱高が増加し、前年同期並みとなっております。

下の段に、オリコオートリースとタイのオートローンの取扱高の推移をお示ししておりますが、どちらも順調に増加しているのがご確認いただけるかと思います。

続きまして、ショッピングについてご説明いたします。右上のグラフをご覧ください。2019年3月期上期の取扱高は、住宅リフォームの取扱高減少の底打ちもありまして1,931億円と、前年同期並みの実績となっております。

その下のグラフは、住宅リフォームと住宅リフォーム以外の取扱高の推移をお示ししております。青色の棒グラフの住宅リフォームは、これまで減少トレンドで推移しておりましたが、今年度上期は大手先とのタイアップ施策が奏功して取扱高は762億円と、前年同期より20億円増加いたしました。

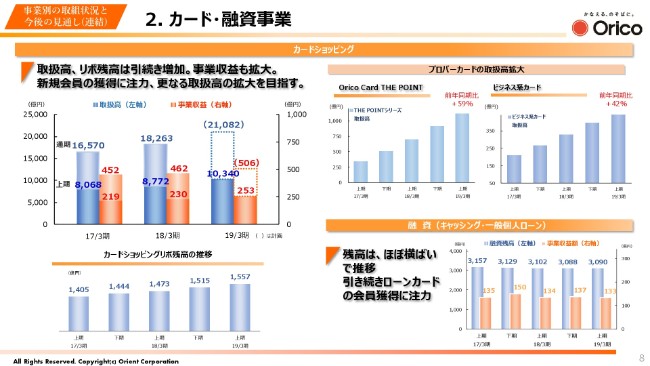

2.カード・融資事業

続きまして、カード・融資事業についてご説明させていただきます。8ページをご覧ください。

2019年3月期上期の取扱高は1兆340億円となり、前年同期比でプラス18パーセントの増加となりました。これは、プロパーカードであります「Orico Card THE POINT」の会員数が拡大したことや、大型提携カードの取扱いが順調に推移したことなどによるものです。通期では、2兆1,000億円強の取扱高を目指してまいります。

また、カードショッピングリボ残高についても着実に増加しており、この上期末で1,557億円となりました。

右上に、プロパーカードとしての「Orico Card THE POINT」とビジネス系カードの取扱高の推移をお示ししております。この上期は前年同期と比較し、「Orico Card THE POINT」は約1.5倍、ビジネス系カードは約1.4倍に伸長しております。

融資事業につきましては、右下のグラフでお示ししておりますとおり、融資残高がほぼ横ばいで推移しております。引き続き、ローンカードの新規会員獲得強化を図ってまいります。

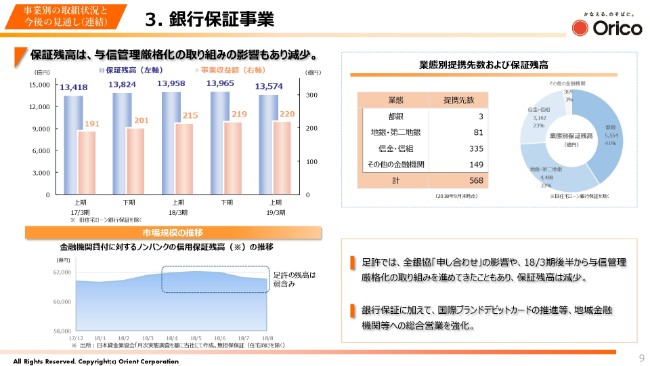

3.銀行保証事業

続いて、9ページをご覧ください。銀行保証事業でございます。左上に、保証残高と事業収益額の推移をお示ししております。

2019年3月期上期末の保証残高につきましては、全銀協による「申し合わせ」の影響や、2018年3月期後半から取り組んできました与信管理厳格化の影響もあり、前期末から391億円減少し、1兆3,574億円となりました。事業収益につきましては、保証料率の上昇によりまして220億円と微増となっております。

左下のグラフをご覧ください。こちらは、金融機関貸付に対するノンバンクの信用保証残高の推移をお示ししておりますが、足許では弱含んでいるという状況がご確認いただけるかと思います。

今後、銀行保証に加えまして、国際ブランドデビットカードの推進など、地域金融機関等への相互営業をさらに強化してまいりたいと考えております。

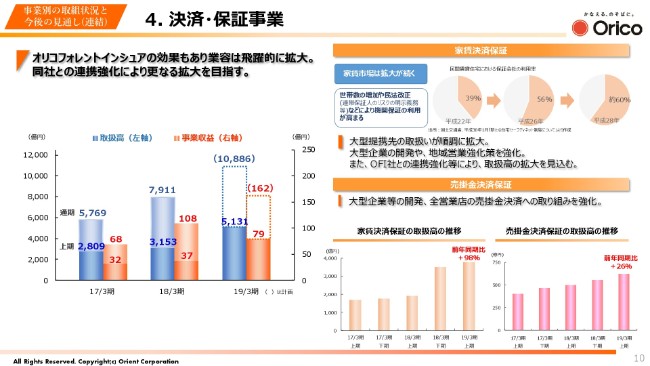

4.決済・保証事業

次に、10ページをご覧ください。決済・保証事業でございます。

2019年3月期上期の取扱高は、5,131億円となりました。オリコフォレントインシュア子会社化の効果もあり、業容は飛躍的に拡大しております。通期の取扱高は、1兆円超を目指してまいります。

家賃決済保証につきましては、引き続き市場の拡大が続く見通しであり、下期は大型提携先の開発や地域営業の強化に加えまして、オリコフォレントインシュアとの連携強化に、さらに取り組んでまいります。

売掛金決済保証につきましても、右下の赤い棒グラフでお示ししているとおり、取扱高は順調に増加しているところでございます。

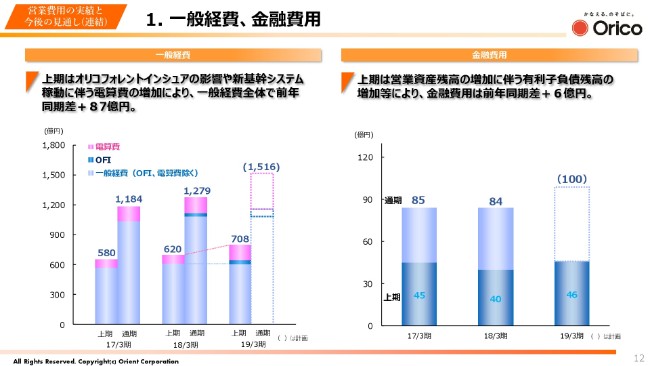

1.一般経費、金融費用

続いて、営業費用の実績と今後の見通しについて、ご説明いたします。ページを進めていただきまして、12ページをご覧ください。左側で一般経費、右側で金融費用について記載しております。

一般経費の棒グラフですが、内訳を色別にお示ししておりまして、上からピンク色が電算費、濃い青色がオリコフォレントインシュア(OFI)の経費、薄い青色がそれら以外の一般経費でございます。

2019年3月期の上期は、オリコフォレントインシュアの連結子会社化の影響に加えまして、新基幹システムの稼働に伴い電算費が増加したことによりまして、一般経費全体で前年同期差プラス87億円の708億円となりました。

ただし、オリコフォレントインシュアと電算費を除いた一般経費、薄い青色の部分でございますけれども、こちらは前年並みとなっております。

右側の金融費用のグラフをご覧ください。2019年3月期上期は、営業資産残高の増加に伴う有利子負債残高の増加に伴いまして、前年同期差プラス6億円の46億円となっております。

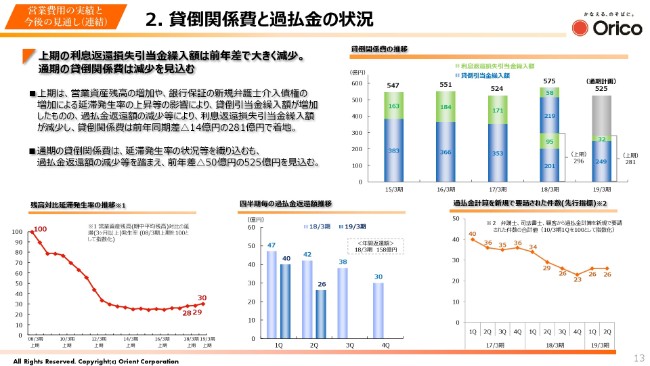

2.貸倒関係費と過払金の状況

次に、ページをめくっていただきまして、13ページです。貸倒関係費と過払金の状況について、ご説明いたします。

右上の棒グラフをご覧ください。青色で貸倒引当金繰入額、緑色で利息返還損失引当金繰入額をお示ししております。

2019年3月期上期は、営業資産残高の増加に加え、延滞発生率の上昇などの影響によりまして、貸倒引当金繰入額が47億円増加いたしました。

一方、利息返還損失引当金繰入額でございますけれども、こちらは過払金返還額の減少などによりまして、62億円の減少となり、貸倒関係費全体で前年同期差マイナス14億円の281億円で着地したところでございます。

延滞発生率につきましては、左下の折れ線グラフで推移をお示ししておりますが、足許では銀行保証における新規弁護士介入債権の増加によりまして、上昇しているというのがおわかりいただけるかと思います。

通期の貸倒関係費ですけれども、延滞発生率の状況なども織り込んでおりますが、過払金返還額の減少を踏まえまして、前年差マイナス50億円の525億円を見込んでおります。

下段中央の棒グラフに、四半期ごとの過払金返還額を前年(2018年3月期)との比較でお示ししております。濃い青色が今年度(2019年3月期)ですが、第1四半期は40億円、第2四半期は26億円と、上期累計では66億円となりまして、前年同期差マイナス22億円と減少(で推移)いたしました。

右下のグラフは、当社が過払金返還の先行指標としております、「過払金計算を新規で要請された件数」を指数化したものでありますが、2019年3月期第2四半期の指数は「26」となります。低水準にて、推移しているということでございます。

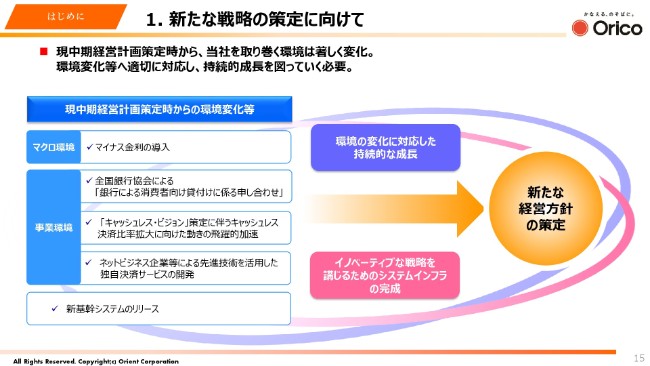

1.新たな戦略の策定に向けて

続きまして(2018年)10月30日に公表いたしました、新中期経営方針についてご説明したいと思います。15ページをご覧ください。

初めに、新中期経営方針策定の背景についてご説明したいと思います。当社を取り巻く環境につきましては、マイナス金利の導入、全銀協による(銀行による消費者向け貸付けに係る)申し合わせの公表、あるいは「キャッシュレス・ビジョン」の策定など、現中期経営計画策定時から著しく変化しております。

このような環境変化等へ適切に対応し、持続的成長を図っていく必要があるということでございまして、イノベーティブな戦略を講じるためのインフラである新基幹システムを無事リリースしたことを踏まえまして、このたび、新たな中期経営方針を策定したところであります。

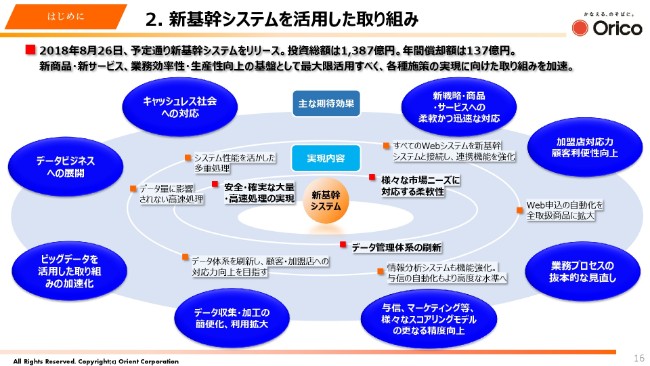

2.新基幹システムを活用した取り組み

新基幹システムにつきましては、16ページをご覧ください。

当社は、本年(2018年)8月26日に新基幹システムをリリースいたしました。従来からご説明申し上げてきましたとおり、システム開発の目的は、安全・確実な大量・高速処理を実現するシステムインフラを構築することに加えまして、Webとの親和性など、さまざまな市場ニーズに対応する柔軟性を確保し、競争力のあるサービスの提供を実現することでございます。

トップラインに関する面では、新しい戦略や商品・サービスに対して、新基幹システムの生産性の高いプラットフォームを活用した迅速なシステム開発などによりまして、新たなビジネスチャンスを確実に取り込んできたいと考えています。

また、コストに関する面では、右側に記載していますが、Web申込の自動化を全取扱商品に拡大することによりまして、業務効率の飛躍的な向上が図られることや、業務プロセスの抜本的な見直しによるコスト最適化に向け、取り組みを加速させてまいります。

また、左上にある「キャッシュレス社会への対応」について(申し上げますと)ご存じのように、経済産業省がキャッシュレス決済の比率を2025年までに40パーセントに高める目標を定めるなど、今後カード決済のトランザクションが相当増えることが想定されています。

新基幹システムは、その性能・キャパシティとも十分であり、システムインフラにおいて万全の体制が整ったと考えています。今後、このシステムを最大限活用してまいりたいと考えています。

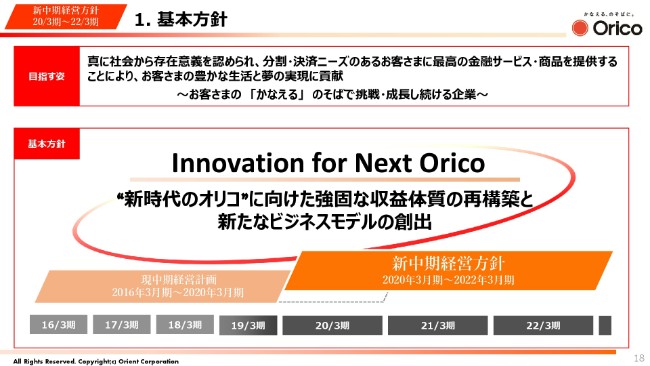

1.基本方針

ページをめくっていただきまして、18ページをご覧ください。この度策定いたしました、2020年3月期を初年度とする3ヶ年の新中期経営方針についてご説明いたします。

まずは、基本方針でございます。イノベーションの実践などに果敢に挑戦し、“新時代のオリコ”に向けて強固な収益体質を再構築し、新たなビジネスモデルの創出をしていくという考え方から、「Innovation for Next Orico」を基本方針に掲げました。

2.基本戦略

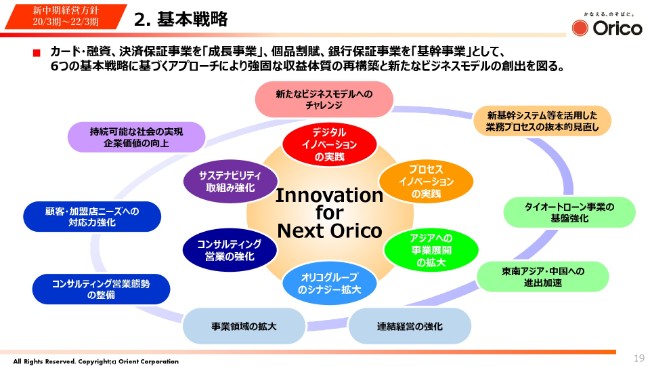

次に、基本戦略についてですが、19ページをご覧ください。

先ほどの基本方針「Innovation for Next Orico」に基づきまして、資料の中央に記載しています。その上の「デジタルイノベーションの実践」から時計回りにお話ししますと、「デジタルイノベーションの実践」「プロセスイノベーションの実践」「アジアへの事業展開の拡大」「オリコグループのシナジー拡大」「コンサルティング営業の強化」「サステナビリティ取組み強化」の6つを、基本戦略に掲げました。

カード・融資事業、決済保証事業を「成長事業」、個品割賦事業、銀行保証事業を「基幹事業」として、これらの6つの基本戦略に基づくアプローチによりまして、“新時代のオリコ”に向けた強固な収益体質の再構築と、新たなビジネスモデルの創出を図っていきたいと考えています。

なお、これらの基本戦略を推進する体制整備の一環といたしまして、今年(2018年)の10月1日付でプロセスイノベーション室を新設し、海外事業グループを立ち上げ、その傘下に海外事業部を移し、また、CSR推進室を「サステナビリティ推進室」に改称しています。

2.基本戦略 ①デジタルイノベーションの実践

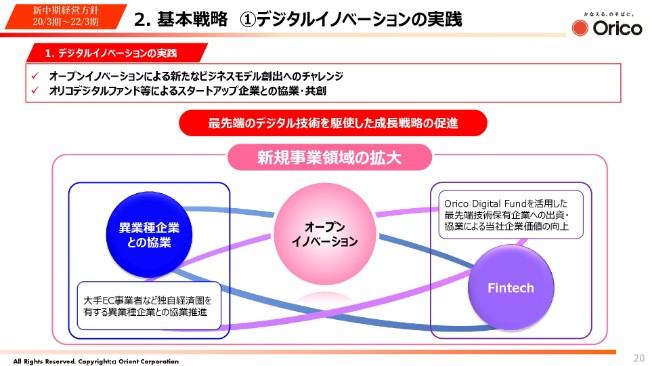

次のページから、6つの基本戦略についてご説明いたします。まず、20ページでございます。「デジタルイノベーションの実践」であります。

通信インフラの発達によるIoTの進展やブロックチェーン技術、AIを活用したサービスの高度化など、金融分野における事業環境は急速に変化していますが、これらの最先端の技術を取り入れ、当社の成長戦略にドライブをかけていきたいと考えています。

大手EC事業者などの、独自の経済圏を有する異業種企業との協業や、あるいはOrico Digital Fundを活用いたしましたスタートアップ企業との協業など、オープンイノベーションによる新たなビジネスモデルの創出にチャレンジしてまいります。

2.基本戦略 ②プロセスイノベーションの実践

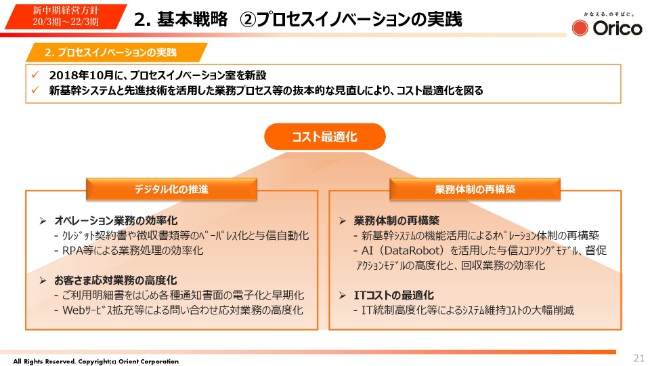

次に、21ページをご覧ください。「プロセスイノベーションの実践」であります。

これまでプロジェクトチームにおきまして、ビジネスプロセスの抜本的な見直しによるコスト最適化策を、組織横断的に検討してまいりました。そして今後は、各施策を実行フェーズに移すべく、新設したプロセスイノベーション室が中心となって推し進めてまいります。

具体的な取り組みとしては、まず、デジタル化の推進であります。ペーパーレス化・与信自動化・RPA等を活用した業務処理の効率化を進めていくことや、ご利用明細書などの電子化や、Webサービスの拡充等による問い合わせ応対業務の高度化を図ってまいります。

また、右側に記載のとおり、AIツール「DataRobot」を活用した与信スコアリングモデルの高度化などによりまして、業務体制を再構築していきたいと考えています。

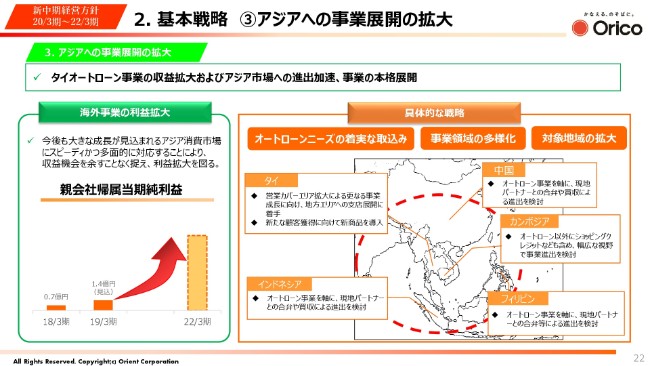

2.基本戦略 ③アジアへの事業展開の拡大

次に、22ページをご覧ください。「アジアへの事業展開の拡大」であります。

今後も大きな成長が見込まれるアジア消費市場に対応し、利益の拡大を図ってまいります。2019年3月期の海外事業における親会社帰属当期純利益は1.4億円を見込んでいますが、2022年3月期までに、大幅に拡大させていきたいと考えています。

現在、進出を検討している地域を右側に記載していますが、タイに続き、インドネシア・フィリピン・カンボジア・中国への進出を、極力早期に果たしてまいりたいと考えています。

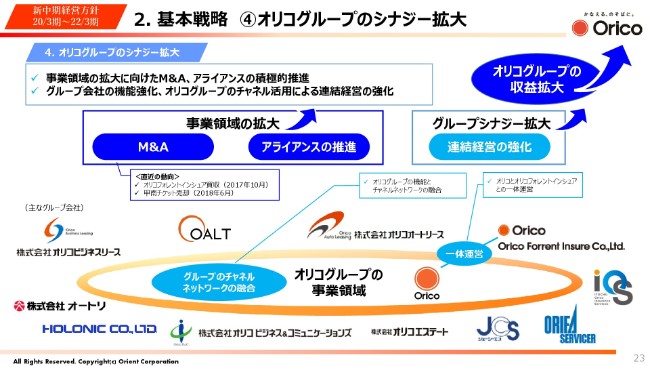

2.基本戦略 ④オリコグループのシナジー拡大

次に、めくっていただきまして、23ページをご覧ください。「オリコグループのシナジー拡大」であります。

当社は、資料下段に記載のグループ会社を有していまして、さまざまな領域で事業展開をしています。今後、事業領域の拡大に向けた新規分野へのM&Aやアライアンスを、積極的に推進してまいります。

また、グループ会社の機能強化に加え、オリコグループが抱える加盟店や金融機関などのお取引先、個人顧客のチャネルを活用し、オリコグループが協働する、いわゆる「連結経営」を強化してまいります。

これらによりまして、グループシナジーの拡大を追求し、オリコグループの収益拡大につなげていきたいと考えています。

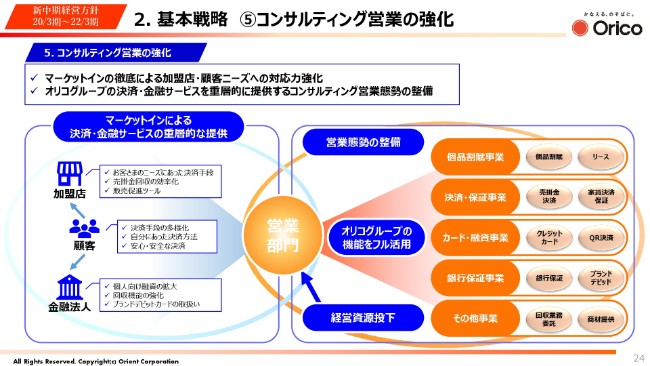

2.基本戦略 ⑤コンサルティング営業の強化

次に、24ページをご覧ください。「コンサルティング営業の強化」であります。

マーケットインの発想を徹底し、環境変化や加盟店・顧客ニーズを的確に捉え、競争力・付加価値のある商品・サービスを提供していこう、ということであります。そのために、営業部門に経営資源を投下し、オリコグループが持っている決済・金融サービスを重層的に提供するための営業体制を整備してまいります。

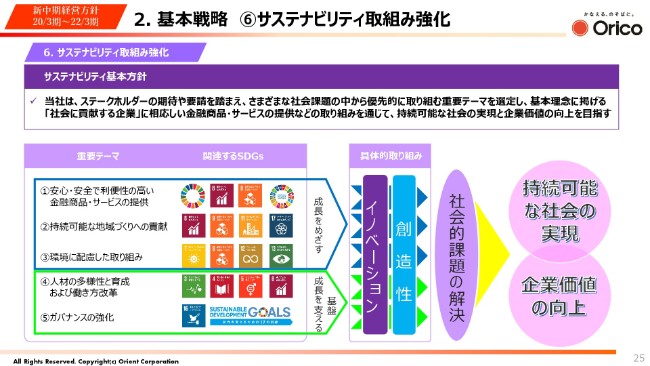

2.基本戦略 ⑥サステナビリティ取組み強化

次に、25ページをご覧ください。「サステナビリティ取組み強化」であります。

当社は、ステークホルダーの期待(や要請)を踏まえ、さまざまな社会課題の中から、優先的に取り組む重要テーマを5つ選定いたしました。

基本理念に掲げる「社会に貢献する企業」に相応しい金融商品・サービスの提供などを通じて、持続可能な社会の実現と企業価値向上を目指してまいります。

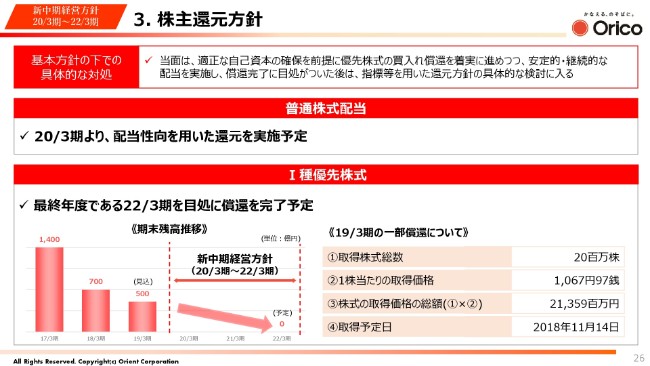

3.株主還元方針

続きまして、26ページをご覧ください。株主還元方針であります。

当社の株主還元方針は、従来から上段に記載のとおりでございますが、この度の新中期経営方針におきまして、株主還元における当社のスタンスをより明確にすべく、新たな方向性をお示しさせていただきました。

1点目は、普通株式配当についてであります。普通株式の配当につきましては、現状1株当たり2円とさせていただいていますが、2020年3月期より、配当性向という具体的な指標を用いた還元を実施したいと考えています。配当性向の水準に関しましては、経営目標とともに、今年度の決算発表とあわせて公表したいと考えています。

2点目は、Ⅰ種優先株式についてであります。Ⅰ種優先株式につきましては、昨年度(2018年3月期)にその半数の700億円を償還し、今年度(2019年3月期)はこちらに記載のとおり、さらに200億円の償還を予定しています。残る500億円につきましても、新中期経営方針の最終年度である2022年3月期を目処に、償還を完了させたいと考えています。

以上の2つの方向性のもと、事業の持続的成長を通じて、株主還元のさらなる充実に努めてまいります。

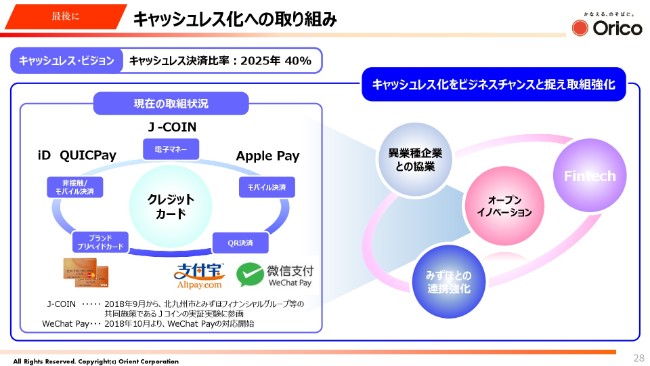

キャッシュレス化への取り組み

続きまして、28ページをご覧ください。昨今、社会的関心の高い、キャッシュレス社会に向けた当社の取り組みについて、ご説明いたします。

当社は、クレジットカードに関するインフラ整備を含めた、決済機会の拡大に努めているところでございます。「iD」や「QUICPay」「Apple Pay」などといったモバイル決済など、決済シーンの多様化に合わせた対応を実施してまいったところでございます。

また、インバウンド需要の取り込みといたしまして、「Alipay」に加えまして、本年(2018年)10月より、中国におけるもう1つのQRコード決済であります、「WeChat Pay」のアクワイアリング業務についても開始いたしました。電子マネーに関しては、この9月から、北九州市とみずほフィナンシャルグループ等の共同施策であります「Jコイン」の実証実験に参画し、新たな決済手段への対応を進めています。

今後、キャッシュレス化が進むにつれ、プレイヤーの増加など、競争環境はますます激化していくことが想定されていますが、当社はこれをビジネスチャンスと捉え、異業種企業との協業やみずほとの連携を強化しつつ、オープンイノベーションによる、新たなビジネスモデルの創出を図っていきたいと考えています。

資料のご説明は以上となりますが、当社は念願の新基幹システムをリリースし、上期に大きな経営課題を1つクリアいたしました。今後は新たな中期経営方針のもと、さまざまなイノベーティブな取り組みに挑戦し、強固な収益体質の再構築と、新たなビジネスモデルを構築することによりまして、“新時代のオリコ”の実現に向け、取り組んでまいりたいと考えています。

私からのご説明は、以上でございます。ご清聴ありがとうございました。

新着ログ

「その他金融業」のログ