住友金属鉱山 足元の課題を克服し、成長戦略を推進

2018年度第2四半期決算・経営戦略進捗状況説明会

野崎明氏(以下、野崎):皆さま、おはようございます。社長の野崎でございます。

本日はご多用のなか、私ども住友金属鉱山の2018年度第2四半期決算・経営戦略進捗状況説明会においでいただきまして、誠にありがとうございます。また、皆さまには平素、当社事業に対しましてご理解、格段のご高配をいただきまして、厚く御礼申し上げます。

さて、本年(2018年)6月に当社は新体制に移行しまして、初めての説明会になりますが、今中間期の説明会は従来と進め方を少し変えまして、3事業本部長による部門説明を織り込んでおります。私を含めまして、全員が初めての対応となりますが、どうぞよろしくお願いいたします。

説明内容

これが、今日の説明内容でございます。

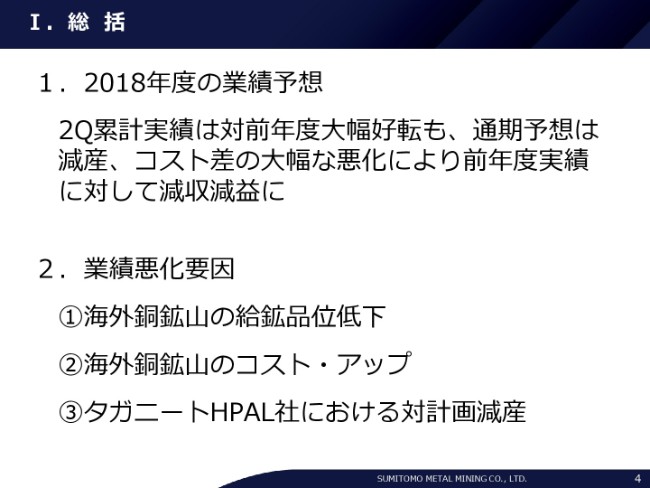

Ⅰ.総括

4ページは総括でございますが、当期の業績見通しのご説明をする前に、まず足元の経営環境・リスク、あるいはチャンスに関して、私の理解を申し上げます。

まず資源・製錬部門でございます。世界経済が緩やかながら拡大を続ける今日、資源・製錬事業は、インフラ向けなど基礎的資材に使用される非鉄金属の需要は底堅く、需要は引き締まってきております。また、将来に向けての新規分野、例えば通信の高度化・自動化・電動化・IoTの進展といった分野での需要増加も期待されております。

一方で、優良資源の減少、開発費の上昇、操業の難度アップばかりではなく、CSRあるいはSDGs、さらには脱炭素化社会など、社会から企業に対する要請はより強く、いかに社会の持続的発展に貢献できるかを問われております。

そのような意味で、資源・製錬産業が、いわゆる社会的操業許可(ソーシャル・ライセンス・トゥ・オペレート)を得るための説明責任あるいはその対応は、より広範で詳細なものが求められております。

また、資源各国では、熟練の労働力の確保は従来より難しくなってきておりまして、鉱山操業の自動化や、いわゆるデジタライゼーションによるイノベーションといったものは、導入のコストはかかりますが、今後の鉱山操業のコスト構造を変える切り札としてだけではなく、あるいは保安面・環境面でのツールとして、各社で検討、実際の導入も進められております。

このように、鉱山開発・運営が難しさを増すなかで、鉱山各社にはプロフィット、そしてリスクをともにパートナーとシェアするという発想が広がってきていると感じられます。当社も、案件を検討する機会を得ることができるのではないかと、期待をしているところでございます。

続きまして、材料関係でございます。ご案内の通り、今日、重複しますが、世界ではAIやIoTに始まり、CASE(Connected, Autonomus, Shared, Electric)やADAS(Advanced Driver Assistance Systems)などのような、これまでとは時代を画するデジタライゼーション、あるいはデータ経済化の大きな進化が、現在進行形で進んでおります。

この流れのなかには、当社も関与できそうな電池・モーター用磁石・制御系・通信・省電力といった、いくつかのキーワードがあると考えております。

当社の材料事業の製品には、二次電池用の正極材、積層セラミックコンデンサ用のニッケル粉、あるいは、現在はまだ研究中でありますが、当社の結晶製造の要素技術を活用できるパワー半導体向けシリコンカーバイドなど、これらのデジタライゼーションの潮流を支える素材がございます。

これらの商品の、一層の成長の可能性はあると考えております。この潮流に乗り遅れることなく、また漫然と押し流されることなく、しっかりとした事業展開の構造を考えていきたいと思っております。

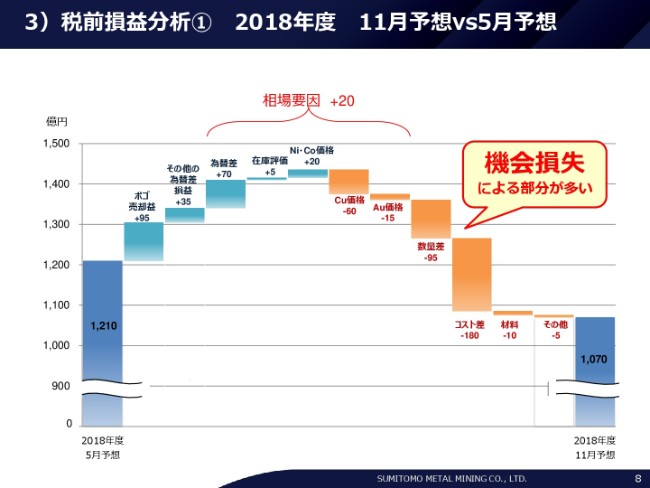

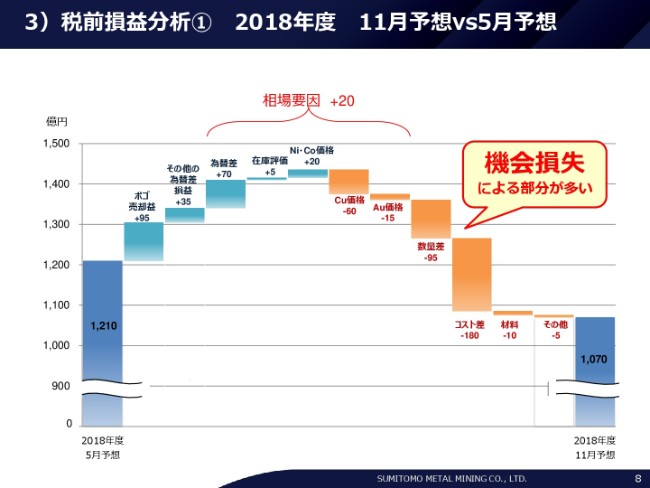

3)税前損益分析① 2018年度 11月予想vs5月予想

ここで、8ページをお願いします。

8ページは、(2018年)5月に予想しました数字と、直近の税前損益の差異分析になります。これを先般、当社は発表いたしました。ここにあります変動要因につきましては、すでに概略のご説明をさせていただいておりますが、本日はこれらの変動要因の背景にある事情等について、ご説明したいと思います。

まず、事業全体の概況でございます。当期上半期の前半は、当社の取扱製品は、非鉄金属・材料系製品とも、一部調整期に入っているものもございますが、マーケット環境はおおむね堅調であったと見ております。

第2四半期期間中、すなわち7月以降は、好調な需要を反映したファンダメンタルズにも関わらず、貿易摩擦など先行きを不安視するセンチメントが材料視され、非鉄価格の下落が見られました。

その後、ドル金利の上昇、あるいは新興国経済の悪化懸念など、他の複合的な要素も相まって、残念なことに足元では、景況感自体がやや弱気に転じ始めておりまして、このような市場・相場環境を与件に反映させた業績予想となっております。

しかしながら今のところ、販売面では極端な悪化は見られておりません。事業環境については、ほぼ年初通りで進捗するものと予想しております。

ここで、4ページにお戻りください。

一方、相場以外での事業経営面では、操業トラブルによる減産、海外鉱山の収益低下など、堅調な需要を活かしきれない面もございました。

私は、計数の再分析から得られる変動の背景、個別事象を掘り下げ課題を特定し、対応の要否あるいは、やるべきことをいかに迅速・的確に行っていくかが重要であると考えております。

まず、今回の計数のなかで、経営がもっとも懸念しなければならないのは、事業基盤・収益基盤が脆弱化の兆候を見せてはいないかということだと思います。そのような観点で、2018年度の業績予想での大きな懸念材料は、生産コスト面で実力が低下してはいないかということでございます。

先ほど見ていただきましたウォーターフローチャートの、機会損失等の生産・販売が、当初の計画通りにいった場合と比べて、この2項目でおおよそ275億円の減益要因になっております。

もちろんこのなかには、副資材の高騰によるコスト増、あるいはポゴ金鉱山の譲渡による実現しなかった生産分といった減少分も含まれておりますが、これらテンポラリーの要素を除けば、今見ていただいている4ページにまとめた3点が、懸念事項として残ります。

まず、①・②と2つ書いてございますが、資源事業における海外銅鉱山における給鉱品位、元鉱品位の低下は長期的なものではないか。あるいは、鉱山の操業自体が高コスト化しているのではないか。製錬事業ではニッケル製錬、特にタガニートHPALが設計能力を出せていない、根源的な課題があるのではないか。これらの3つだと思います。

ここで、計画自体がそもそも達成見込みのないものであったり、あるいは不可逆的な状況が悪化しているということであれば、まさしく当社の収益基盤そのものへの懸念となってしまいます。

まず、海外鉱山のコスト・アップ、品位低下問題です。鉱山事業はその性格上、資源減耗のさだめからは逃れられませんが、それゆえ鉱山事業では、新規鉱体の発見・開発、抜本的な操業効率化などにより鉱山の価値を上げるために、価格が好調なときこそ、さまざまな施策を打ちます。

当社の海外権益鉱山でも、さまざまな対策が実行されています。モレンシーでは、新規鉱体への移行期に入っていまして、低品位化による採掘量増や準備工事のために、コストがアップしている実態がございます。

セロベルデでは、操業中のピットが2つございますが、この中間部分を今採掘しているということで、低品位鉱体を大量に採掘して、産銅量は維持しながらも、大幅なコスト増になっています。あるいは、昨年(2017年)発生したピット崩落で立て直し中のカンデラリアなど、各鉱山とも、今後の操業を改善するための費用を計上したり、給鉱品位の低下が見られたりしています。

これらはいずれも、当初計画には、ここまでの影響幅が織り込まれていませんでした。また、予想外の労働協定の改定合意時のボーナスが慣例的にあるのですが、これも多額に発生したりしています。

このような、短期の操業方針の変更の影響度合いについては、各鉱山で定期的に開催されるマネジメントコミッティ等の場で、その状況を確認していきたいと思っています。

結論といたしましては、我々が出資している各海外鉱山は、立ち上げ間もないシエラゴルダを除けば、コスト競争力はいずれも一級品でございますし、操業形態の移行期にあるものもありますが、ごく近い将来において資源そのものへの不安はなく、収益力もあるものと考えています。

次に、タガニートHPAL社の設備トラブルによる、ニッケル・コバルトの生産減です。これは、ニッケル工場での地金製品の減産を伴い、収益減を発生しました。THPALは昨年、能力を20パーセント増強しました。この年産3万6,000ニッケルトンという能力は、短期間では確認できています。

しかしながら、設備の経年摩耗等の修繕のため、操業を止めなければならない事態が昨年来頻発しています。もともと当社の製錬事業では、定時の修理期間以外、工場操業は24時間100パーセントで動き、動いている間は設備負荷率は100パーセント、あるいはそれ以上という計画になっています。従いまして、若干のアローワンスはございますが、予定外修繕等による減産の発生は、なかなか取り戻せない構造になっています。

「それでは計画時から、もう稼働率を少し下げてはどうか?」というご意見もあろうかと思いますが、すべての製錬工場が同じ条件で計画を作り、操業をしています。そういった事情もあり、計画値を下げるというのは当社の文化にはまず馴染みませんし、実際に、かつては突発急転で生産量を達成できずに苦しみましたが、現在はフル稼働を達成しているコーラルベイの例もございます。

とはいえ、自ら計画したことを達成することが最重要。これが社内の共通認識でございますので、タガニートHPALの操業安定化は、大きな経営課題として認識していまして、早期の解決を目指します。これにつきましては後ほど、金属事業本部長の松本よりご説明いたします。

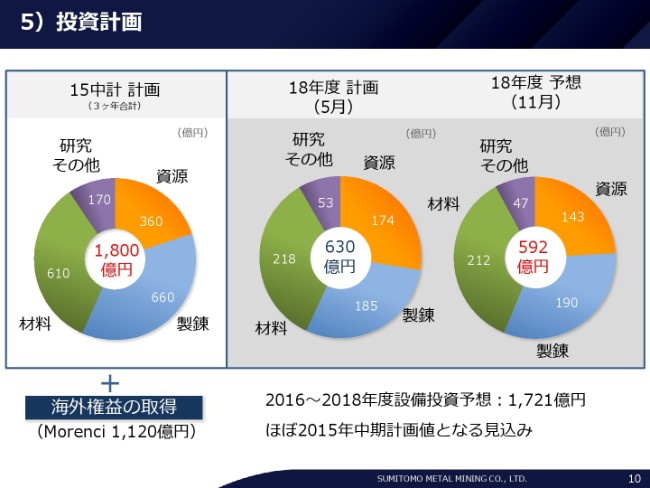

5)投資計画

10ページをご覧ください。計数については後でご覧いただきたいと思いますが、10ページは投資計画でございます。

グラフの下に書いてございますが、中期経営計画と比べましても、ほぼ計画並みということで、若干のずれ込み等がある程度でございます。

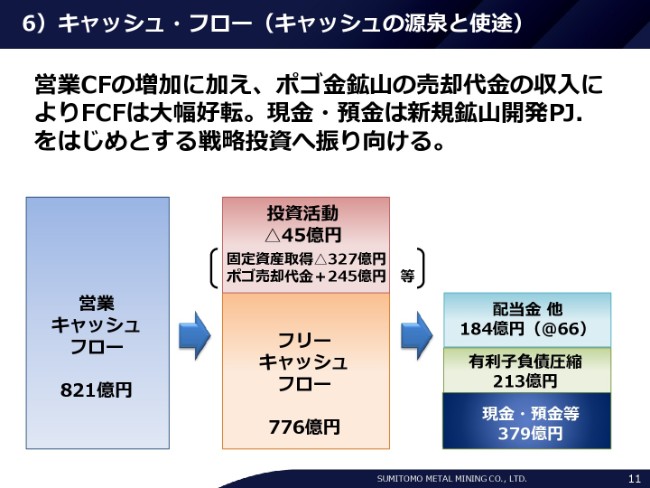

6)キャッシュ・フロー(キャッシュの源泉と使途)

11ページをご覧ください。こちらは、キャッシュ・フローでございます。

営業キャッシュ・フローは増加しましたが、ポゴ金鉱山の売却代金の収入が、予定外で効いてございます。

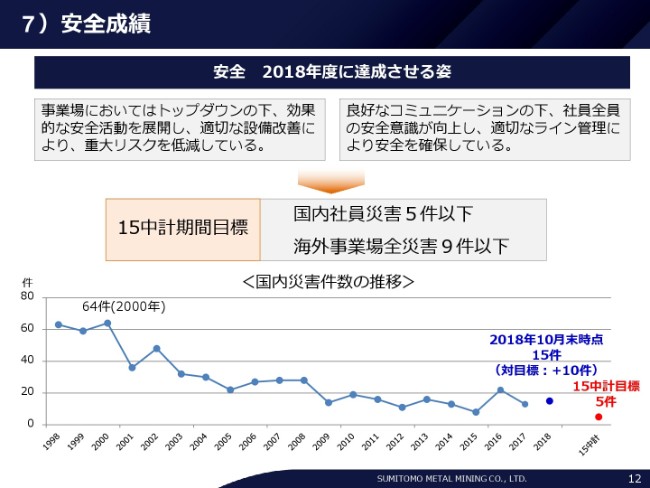

7)安全成績

こちらは、安全成績です。

後半でコミュニケーションの重要性について触れますが、安全を含めた操業でも、コミュニケーションの重要性を説いているところでございます。

8)株主還元

配当につきましては、当中計期間中は、配当性向30パーセント以上としています。

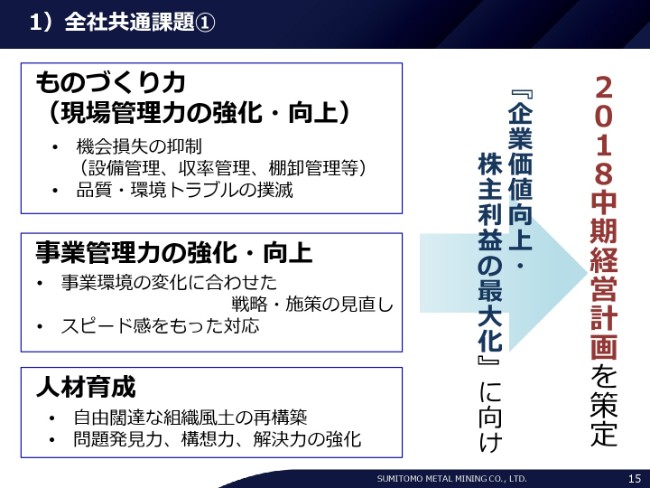

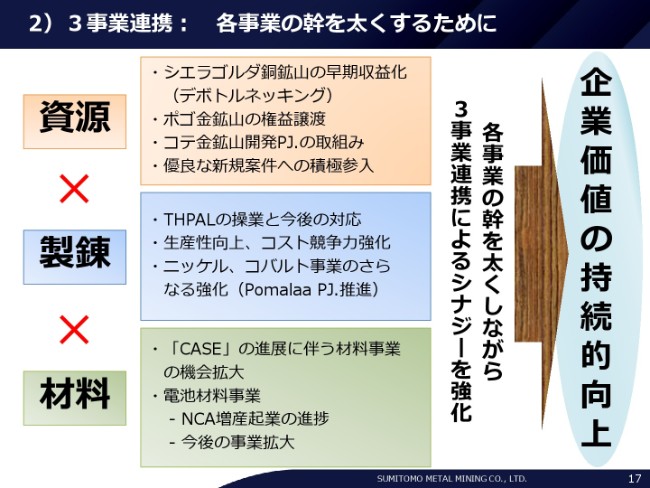

1)全社共通課題①

全社共通課題でございます。これは、ここしばらく変わっていないものです。

当社のコーポレート・ガバナンスの基本は、「企業価値の最大化と、健全な経営の両立」としています。企業価値の最大化は、「成長戦略の推進と事業基盤の強化」でございまして、私は、企業が行う活動とは、この3つのクライテリア(判断基準)に必ず入るものだと考えています。

その意味で、一番下にあります「自由闊達な組織風土の再構築」について、少し説明させていただきたいと思います。まず、事業の成長のためには、イノベーションが必要と言われています。「イノベーション」と言いますと難しく聞こえますが、現場の改善提案1つでも、それでひと手間省けたり働き方改革につながるのであれば、立派なイノベーションです。逆にこれがなければ、企業活動はどんどん劣化していくことになります。

また、「イノベーションは、既存知の組み合わせでしか生まれてこない」とも言われています。その組み合わせを引き起こすために、さまざまなバックグラウンド・知識・経験を持った人たちが集まる多様性のある組織をつくる。すなわち、ダイバーシティ&インクルージョンがベースになるということです。そのような多様性がある組織で、個々の社員が意見を言い合える。いわば化学反応を起こすのが、イノベーションだろうと思っています。

しかしながら、いくら多様性のあるメンバーが集まっても、それぞれが声を上げなければ、何も始まりません。「自由闊達な組織風土の再構築」とは、そのような意味だと考えています。

これまでも当社では、いわゆる雑談の中からビジネスのきっかけが生まれることは、数多くございました。製造現場・本社を問わず、当社にはそのような風土がございました。もちろんそこには、常に問題意識を持って仕事を考えるという風土もございます。そのようなものを取り戻したいと思っています。

またダイバーシティとは、ジェンダーや国籍といった属性だけではなく、さまざまな個性を意味していると思います。構成員の多様性が増し、個々のレベルが上がれば、異なる発見があるはずです。そのために、人材をきちんと育てる。あるいは、自発的に成長する仕組みも強化していきたいというのが、この一番下の記述でございます。

それではここから、各事業本部長が担当する事業の課題、業界の潮流・動向について、どのように捉え、次の戦略に展開していくかをご説明いたします。私からの説明は、いったんここまででございます。また後半で、登壇いたします。

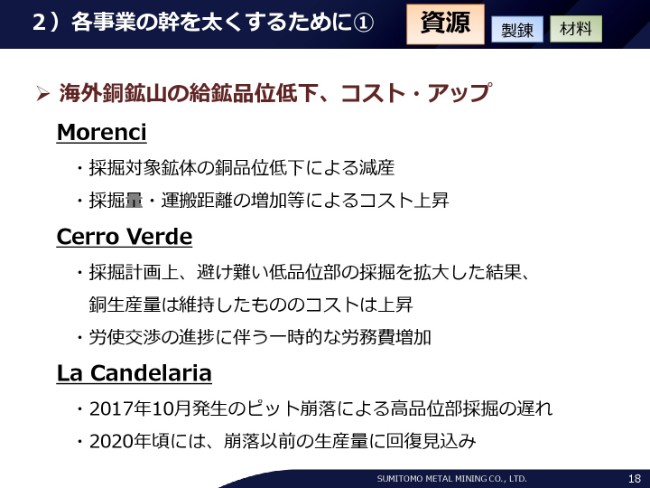

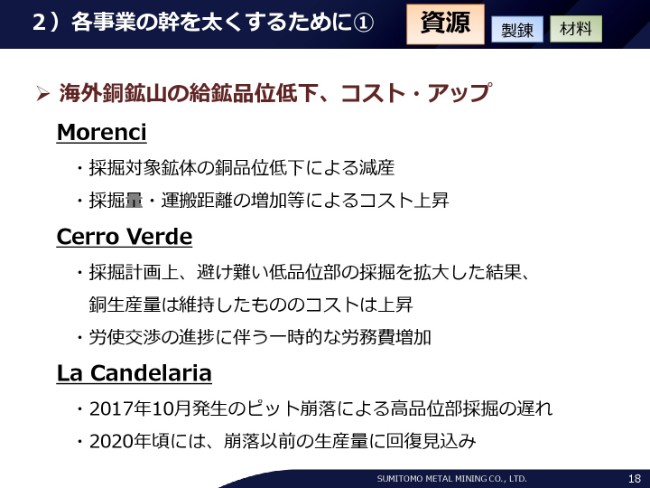

2)各事業の幹を太くするために①資源①

朝日弘氏(以下、朝日):朝日でございます。私からは、資源事業につきまして説明させていただきます。

今、社長から説明がありました通り、2018年度の業績予想の中で資源事業のマイナスインパクトは小さくないものでして、その背景には、ここに書きましたが(海外銅鉱山の)給鉱品位の低下あるいはコストアップという現象がございます。そのような意味で、ここではまず、私どもの大規模鉱山の状況についてご説明させていただきます。

まず、主力のアメリカ・アリゾナ州のモレンシー銅鉱山でございます。基本的には、安定操業が続いてございます。そのような中で、現在採掘対象の鉱体はいずれも大きなもので、切り替えなどを考えているわけですが、いずれにしても全体の傾向としては、銅品位が低下する状況にございます。そのような意味で、鉱山操業全体において品位低下の影響を受けているのは事実でございます。

それから、その中で品位が低下してございますので、採掘量を増やす努力をしております。一方で、非常に大規模な鉱山なものですから、採掘箇所が深くなっていきますと、運搬距離が増え、コストが上がるという現象がございます。

そのような状況の中で、今年2018年の見通しは、昨年(2017年)と比較いたしまして2万トン減の44万トンが銅生産量の見込みになってございます。今後、採掘箇所を変えたり、リーチングをするパッドと言いますが、輸送距離が短いところに、そのようなものの設置工事なども進めてございます。そのような意味で、努力をしながら安定操業も期待できると思っていますが、今年について申し上げますと、減産・コスト上昇という現象があるわけでございます。

それから、これも当社の主力でございます、ペルーのセロベルデ銅鉱山でありますが、先ほど社長からございました通り、2つの鉱体の間を掘っている状況でございます。低品位部の採掘が増えており、結果としてコストが上がりつつあるところでございます。

加えて、労使交渉がございました。一時的なボーナスを払うということで、2018年における減収要因になったということでございます。2018年は低品位部の採掘をしましたが、生産量については1万トン減の47万トンという生産を達成しております。

それから、チリのカンデラリア銅鉱山です。こちらは昨年2017年10月に高品位のピットが崩れる現象が発生していまして、採掘計画の変更を余儀なくされました。今年はその影響を縮小させるための努力をしてございます。

とはいうものの、昨年の15万トンの生産から(今年は)10万トンに、生産量は縮小してございます。元通りになるのは2020年ごろと見込んでおります。

主力の3鉱山については、以上のような状況でございます。

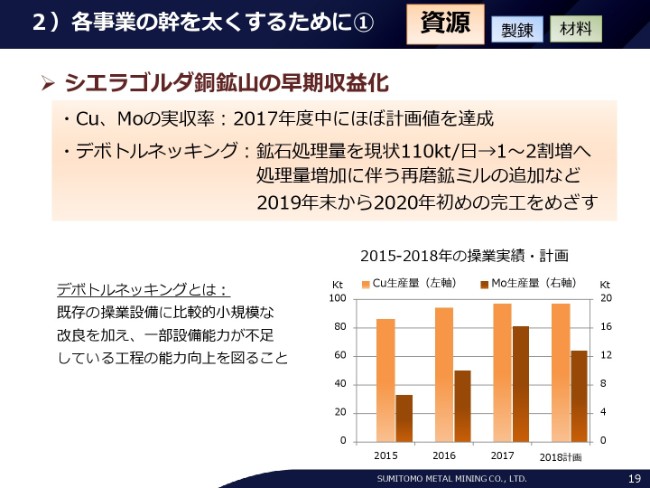

2)各事業の幹を太くするために①資源②

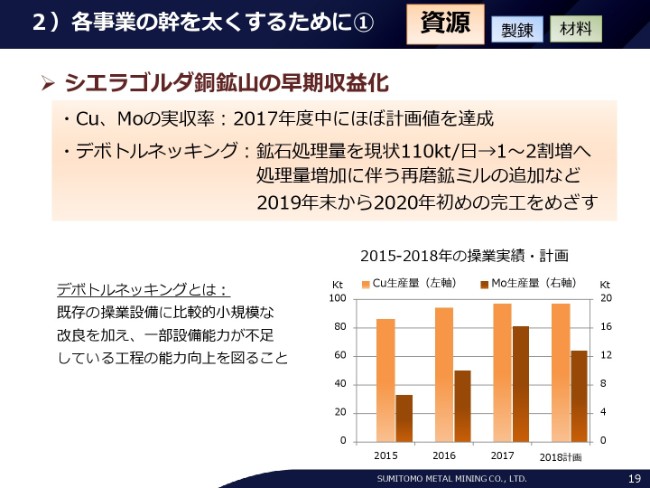

それから、シエラゴルダ銅鉱山でございます。

これはご案内の通り、2015年・2016年の減損の計上で、大変ご心配をかけているわけでありますが、現在は稼働率も安定しつつございます。一方で、懸案の銅・モリブデンの実収率ですが、2017年度中にほぼ計画値を達成して、現状は鉱石の変化に応じて、うまくコントロールして操業をしている状況にあります。

そのような中で、今最大の課題としていますのは、デボトルネッキングプロジェクトの実施であります。現状の鉱石処理能力は11万トンでありますが、その1割から2割アップを目指した工事を進めます。

鉱石がたくさん流れますので、処理能力の点で心配のあるところ、鉱石を破砕する能力を増強するということで、ここに記載した再磨鉱ミルといった設備を追加建設いたしまして、効率よく1~2割アップしても耐えうる設備に充実させるという工事でございます。来年末から再来年の頭、2020年初めの完工を目指しております。

今申し上げましたように、安定操業を達成しつつある中で、処理能力を拡充し銅・モリブデン生産の拡大を目指していく段階に来ていると考えております。

ここにグラフで示しましたが、銅とモリブデンの生産量について、2017年と2018年を比較していただきます。銅につきましては、ほぼ同じ程度の生産数量にとどまってございます。モリブデンは、品位の低下もございまして、縮小となっております。

ただ、この背景には、今申し上げました通り、稼働率が上昇しています。それから実収率についても、安定した操業ができるようになってございますので、給鉱品位の上昇が実現したときには、生産量の大幅な上昇が見込めると考えております。

2)各事業の幹を太くするために①資源③

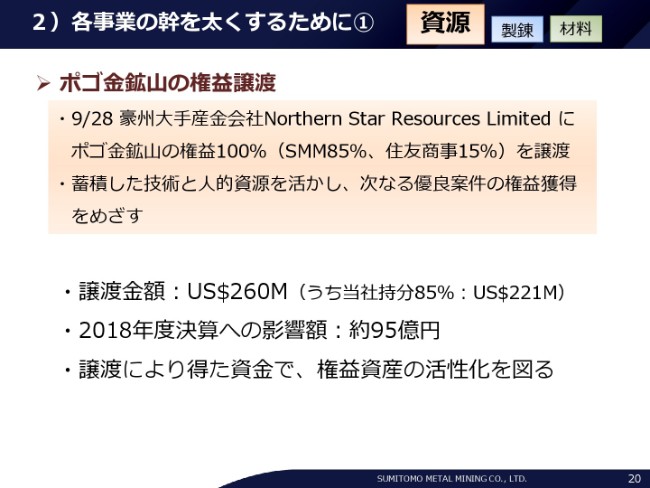

それから、次は金についてお話しさせていただきます。

ポゴ金鉱山の権益の譲渡を、2018年9月に実現してございます。ポゴは2006年以来、生産を続けてまいりました。12年間で権益譲渡に至ったということになります。私どもは、当初10年計画で採掘を始めたわけですが、マインライフ、つまり鉱山の操業期間を最大限にするために、周辺探鉱などに努力してまいりました。

いろいろな意味でのビジネス上のオプションを追求してまいりましたが、しかるべき企業を見つけたということで、オーストラリアのNorthern Star Resources社に権益を譲渡するに至りました。ポゴの経験で蓄積した技術・人的資源は、次なる案件の獲得、あるいは操業で大いに活用することを考えてございます。

譲渡金額は260百万米ドル、2018年度決算への影響はプラス95億円でございました。これらの資金は、権益資産の活性化などに貢献するものと考えてございます。

2)各事業の幹を太くするために①資源④

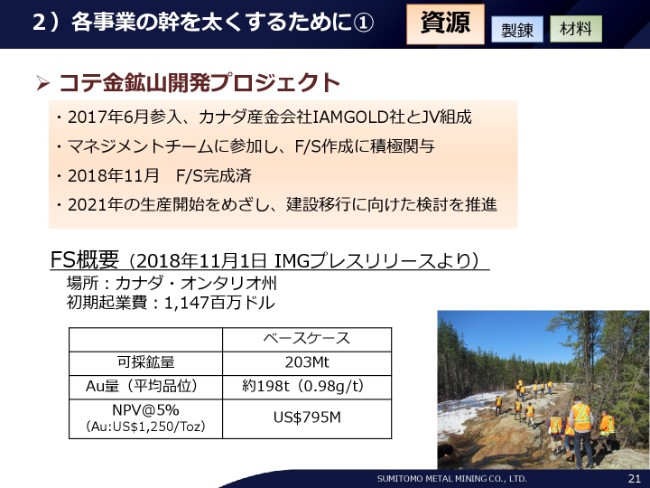

それから、金ではもう1つトピックがございます。コテ金鉱山開発プロジェクトでございます。昨年(2017年)6月に参入した案件でして、カナダの産金会社IAMGOLD社とのジョイントベンチャーです。

F/Sの作成に、私どもの技術者が直接的に関与して進めてございますが、(2018年)11月にF/Sが完成したところでございます。2021年の生産開始を目指し、現状は建設に移行した場合に備えて諸般の準備を進めているところでございます。

表でF/Sの概要をお示ししました。可採鉱量は2億トン、金量については198トンでございます。プレ・フィージビリティ・スタディの段階よりは、金量が増えてきているという認識でございます。このような本プロジェクトの推進で、金生産量の拡大を目指してまいりたいと考えてございます。

2)各事業の幹を太くするために①資源⑤

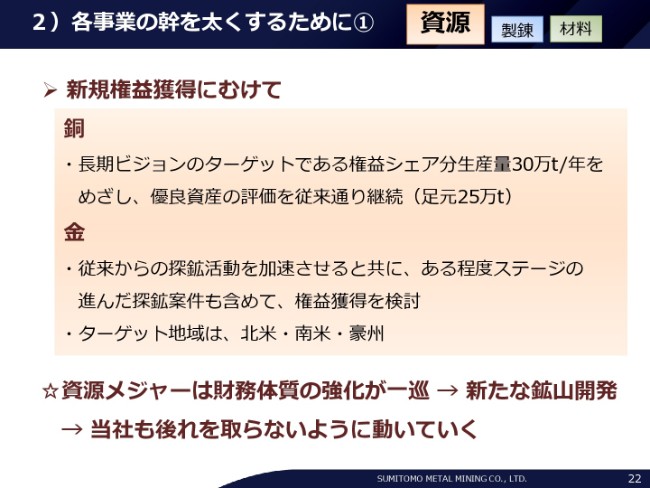

それから、今後の方向性でございます。これは、従前の方針に大きく変わるものではございません。

新規権益獲得に向けて、銅では長期ビジョンをターゲットとしています。年産30万トン/年を目指して、優良案件の評価を続けてまいりたいと考えております。足元は25万トンという数字で、機会は非常に少ないというのが銅ビジネスの実態ですが、成長する銅産業の中で一定の地位を占めるべく、努力を続けてまいりたいと考えております。

金につきましても同様ですが、探鉱活動は金を中心に進めております。ある程度ステージの進んだ探鉱案件についても、参入を目指してまいりたい意向です。北米・南米・豪州に展開いたします。

最後に、資源メジャーは財務体質の強化が一巡し、非常に厳しい状況から回復して、新しい鉱山の開発に動きが出てきております。当社も世界の大きな流れに遅れをとらないように、かつ慎重に動いてまいりたいと考えてございます。

私からは、以上です。

2)各事業の幹を太くするために②製錬①

松本伸弘氏:松本でございます。私より、金属事業についてご説明いたします。

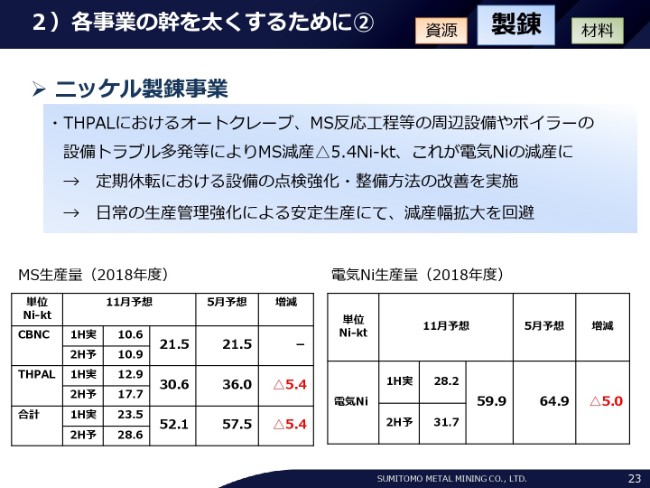

まず、経営課題のタガニートHPALでの減産についてご説明いたします。タガニートHPALにつきましては、昨年度(2017年度)3万トンから3万6,000トンまでの増強起業が完成して、今年度(2018年度)3万6,000トンを生産する計画でスタートしました。

ただ、その結果としては表に記載の通り、タガニートでは、年間でニッケル量で5,400トンの減産が発生しております。これを受け、原料として使っておりますニッケル工場で、電気ニッケルの生産が5,000トンほど減産しました。

このタガニートHPALにおける減産の理由ですが、大きなものはオートクレーブの設備トラブル、またMS反応工程での設備トラブル、さらにはボイラーでの設備トラブル、このような3つの大きな設備でのトラブルの多発が、結果として起こりました。

これらにつきましては、(2018年)9月に行いました定期休転で点検をきちんと行いまして、必要な整備は実施しております。また、今後の整備方法も確立しましたので、今後はその基準に基づいて整備を行っていくことにいたしました。

加えまして、日常の管理も強化を行っております。足元では、その管理基準をベースに点検を行っておりますので、現在のところはフル負荷で操業ができている状況でございます。ちなみに、コーラルベイにつきましては2万1,500トンの生産を予定しております。

2)各事業の幹を太くするために②製錬②

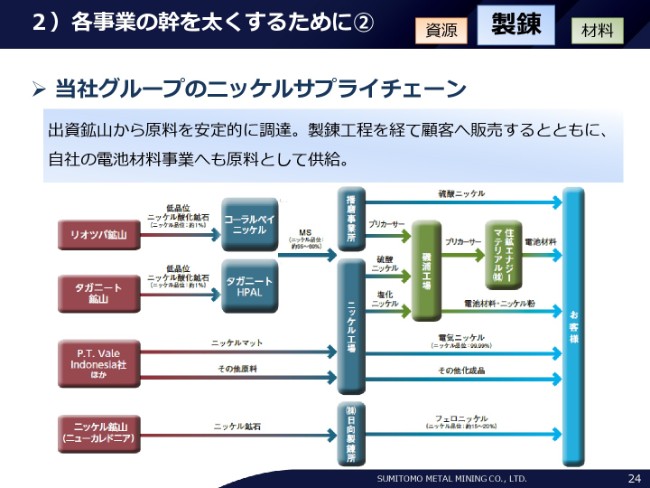

続きまして、今後さらにニッケル事業の基盤を強化するための取り組みということで、ご説明いたします。

ここでご覧いただいておりますのは、当社のニッケル事業のサプライチェーンでございます。左のほうから、出資した鉱山から原料を安定的に調達、さらに、真ん中のところに書いております各製錬工程で独自のプロセスを活用してそれぞれの製品を作り、一部はお客さまに販売。ならびに、材料事業本部に原料として供給するという大きなサプライチェーンを築いております。これらを太くしていくことが、ニッケル事業の強化だと考えております。

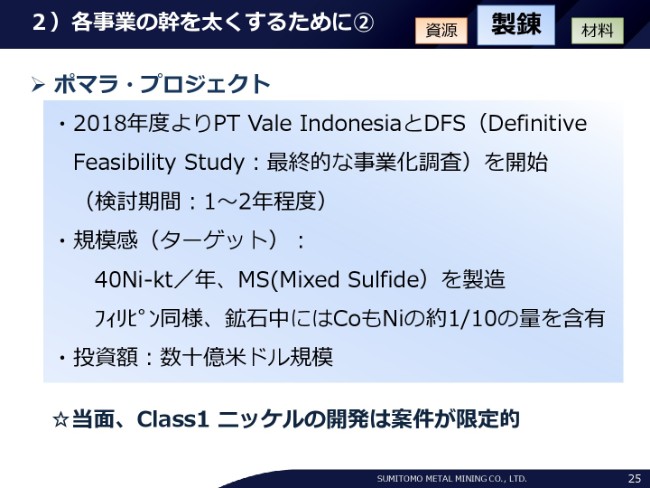

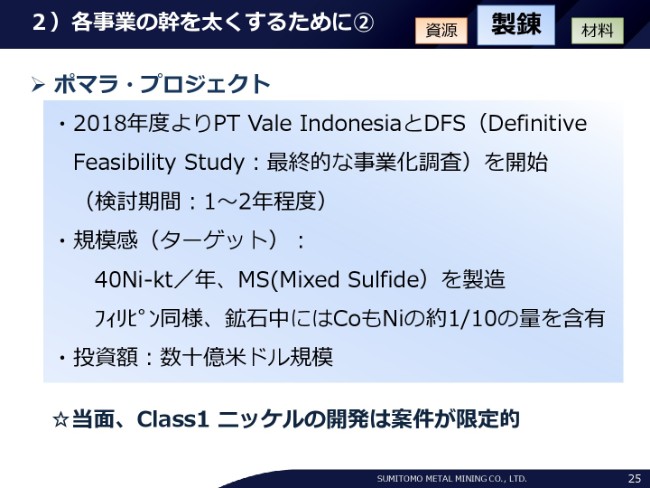

2)各事業の幹を太くするために②製錬③

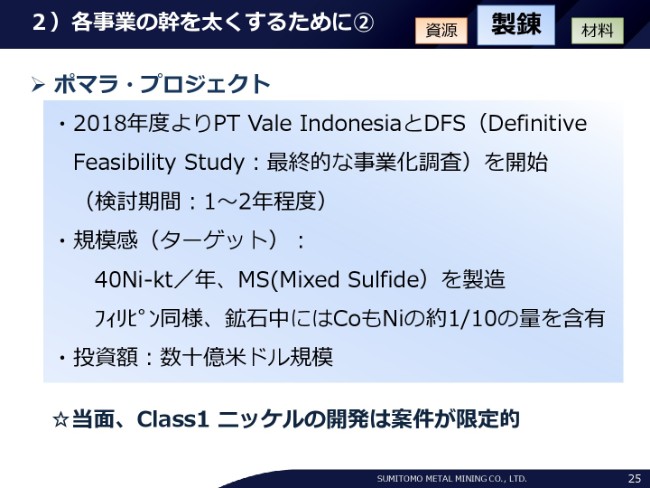

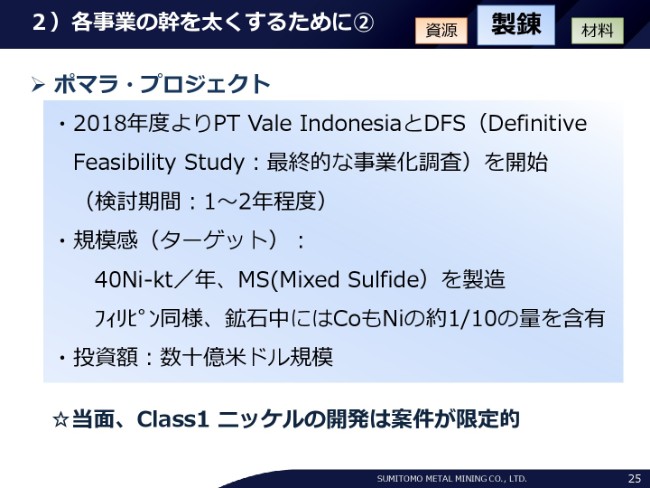

その原料調達の1つでございます、ポマラ・プロジェクトの進捗状況でございます。

現在2018年度におきましては、ビジネスパートナーのPT Vale Indonesia社とDFS(最終的な事業化調査)を進めているところで、期間としては1年から2年を予定し、粛々と進めている状況です。

ポマラ・プロジェクトのターゲットとしては、ニッケル量で年間4万トンに相当するMixed Sulfide(MS)をインドネシアで作ることにしております。当然この原料の中には、コバルトもニッケル量の約10分の1が含まれておりますので、このコバルトも回収していくことを考えております。

投資額はまだ具体的には決まっておりませんが、今計画している金額で申しますと、数十億米ドルで考えております。このポマラ・プロジェクトに関しましては、当面Class1の鉱源が世界でも限定的ということで、我々は有望と考えておりますので、今後具体的に進めて実現していきたいと考えております。

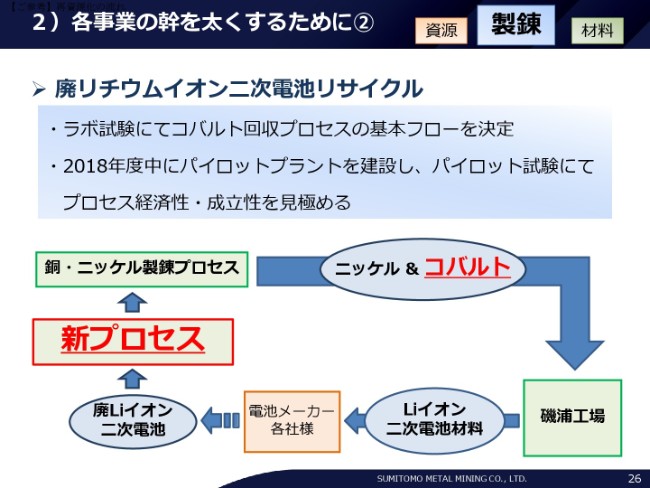

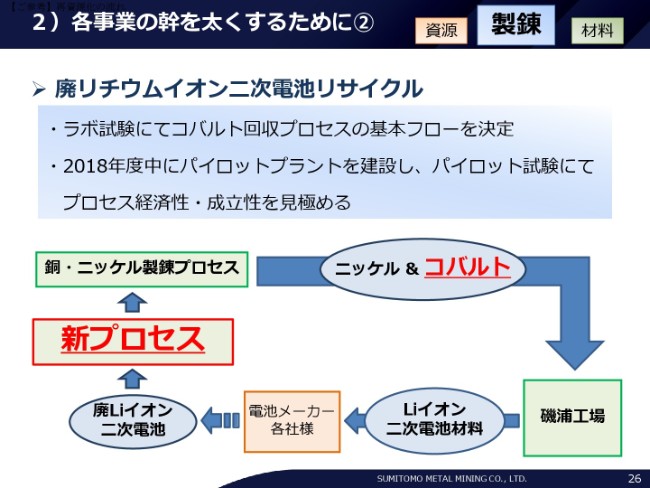

2)各事業の幹を太くするために②製錬④

2つ目の原料の調達という意味では、廃リチウムイオン二次電池のリサイクルを現在進めております。

もうすでに、一部の二次電池のリサイクルを始めております。ここにフローシートを書いておりますが、現在は朱筆の部分(コバルト・新プロセス)がございませんで、市場から出てくる廃電池は、銅・ニッケル製錬の既存のプロセスで処理し、銅は銅製錬工程で回収、ニッケルはニッケル工場で回収して、電池材料の磯浦工場を経由して、また電池になるという流れになっております。

ただ、これだとコバルトが回収できませんので、今回は朱筆の部分に書いております「新プロセス」を導入し、これで、これまでの銅・ニッケルに加えてコバルトを回収して、電池の材料として供給することを考えております。

この新プロセスにつきましては、すでにラボ試験でプロセスの確立はできております。2018年度は、パイロットプラントの建設を進めており、来年(2019年)以降このパイロット試験を経まして、プロセスの経済性・成立性、技術の成立性を見極めて、実用化に向けて取り組んでいきたいと考えております。

2)各事業の幹を太くするために②製錬⑤

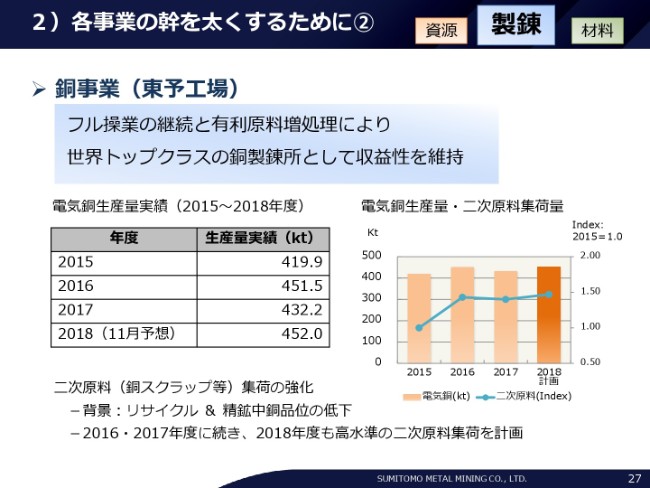

最後に、銅事業でございます。

銅事業につきましては、金属事業本部としては、東予工場のフル生産の維持ならびに有利原料である二次原料を増処理し、世界トップクラスの収益性を維持することを考えております。

銅の生産量を表に記載しておりますが、大型の休転がある年は若干45万トンを下回っておりますが、大型の休転がない年でありました、2016年と2018年につきましては、45万トンを上回る数字の生産量を維持することを考えており、2018年度も45万2,000トンの生産を現在のところ計画しております。

一方で、原料の一つである二次原料でございます。右の青の折れ線グラフは、二次原料の集荷量の推移を示しますが、2015年から2016年と大きく増集荷を図り、2016年・2017年、さらに2018年は若干増やしながら、高水準の二次原料の増集荷・増処理により収益性を改善していくことを考えております。

以上で、ご説明を終わります。

2)各事業の幹を太くするために③材料①

黒川晴正氏:黒川でございます。材料事業についてご説明いたします。

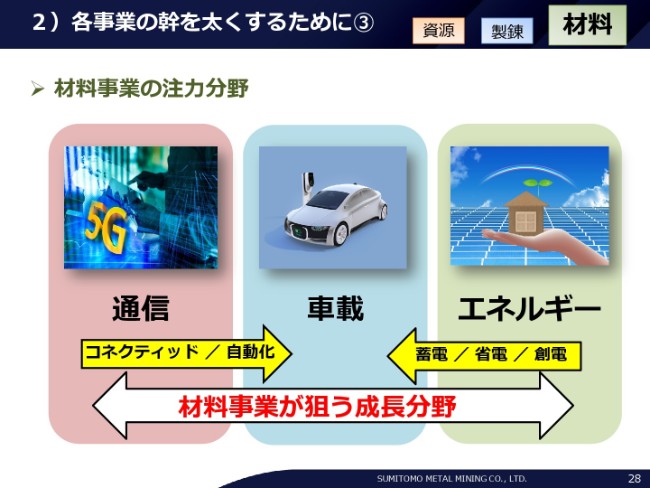

まず、この絵ですが、あまり今日は細かいことは申し上げません。我々は従前から「通信分野、それからエネルギー環境というところに特化していく」とご報告しておりましたが、今回は特に通信、車載という切り口でご説明いたします。

通信といいますと最近話題に上るのは「IoT」とか「いつ5Gが来るんだ」といったところ。特に車で言えば「コネクティッド」「自動化」。エネルギーで言いますと、今日ご説明します「蓄電」「二次電池」。それから、「省エネルギー」とか「エネルギーの創出」、このようなことだと思います。

2)各事業の幹を太くするために③材料②

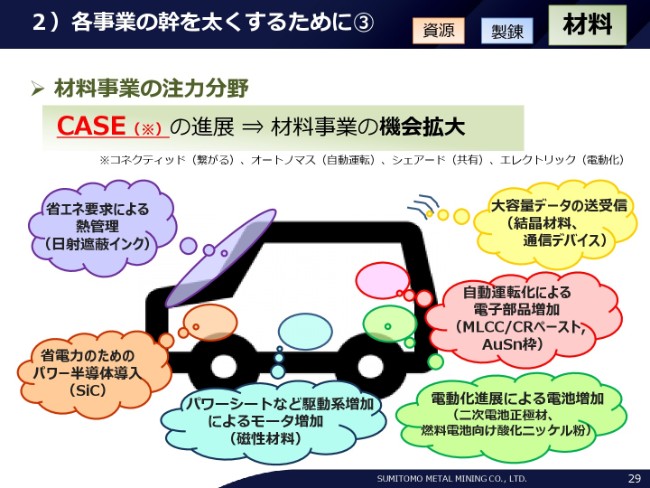

自動車を例にすると、今はよく「CASE」とよく言われていますが、「繋がる(コネクティッド)」「自動運転(オートノマス)」「共有(シェアード)」「電動化(エレクトリック)」といったことで、このような切り口で見ていきたいと思います。

今や自動車は単なる移動手段ではなくて、快適な空間が求められたり、極論すればモーターにスマホが乗ったようなものだと言われています。

このような技術の進展のなかで、結構我々の関係する材料が使われております。まず、ガラス。これはちなみに「日射板」と言いまして、近赤外線を遮断するインクというものがあります。これは省エネに寄与するものです。

それから、省電力のためのパワー半導体(SiC)は、現在開発中であります。

車がどんどん先進化すると、非常に小さなモーターが多く使用されるようになってきます。例えばパワーシートやパワーウィンドウで使用されるモーター。我々はモーターそのものではなくモーターに使用される磁性材料である磁石を生産しています。

それから、(大容量)データの送受信としては結晶材料。これは、SAW(表面弾性波)フィルタや通信デバイスといった、結晶関係。

それから、自動運転化による電子部品の増加で、冒頭でお話があったように、積層セラミックコンデンサ用のニッケル粉や抵抗ペースト、水晶発振子をシールする金/すず(AuSn)、このようなものです。

それから、このあとお話ししますのが、二次電池です。電動化による二次電池(正極材)、あるいは燃料電池向け酸化ニッケル粉がございます。

2)各事業の幹を太くするために③材料③

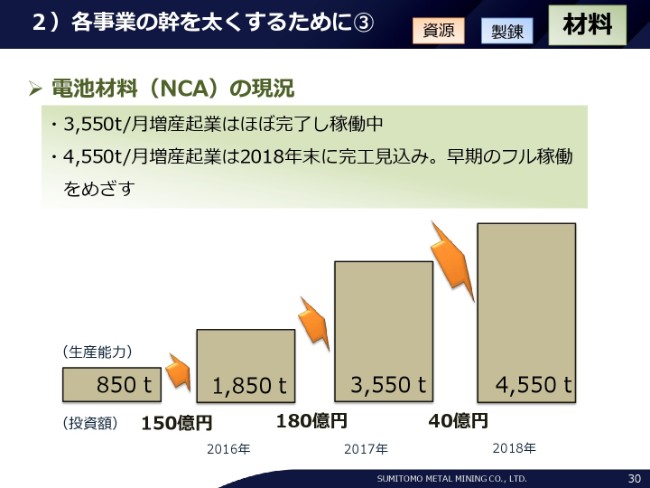

こちらは、特に我々が得意としていますNCA(ニッケル酸リチウム)です。

これは前回もご説明があったかと思いますが、850トンから1,850トン、足元は3,550トン/月の設備増強は終了いたしまして、ランプアップもほぼ終了して、計画通りの生産量に近づいております。

次のステージが、足元で工事をしております4,550トン。この増産につきましても来年(2019年)3月には完成して、そのあと立ち上げていくという計画です。

2)各事業の幹を太くするために③材料④

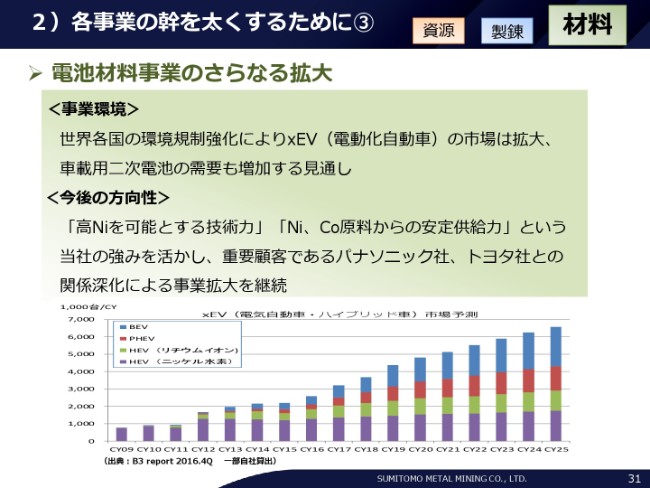

この電池材料をどう伸ばしていくのか、あるいは、世の中でどのような成長をするかは、結構見方が難しいものです。ただし、世界各国の環境規制の強化により、マーケットが拡大するのは間違いありません。

従って当然、二次電池の需要も増加しますが、見込みには幅があります。足元が300万台強のところが、2025年には我々は600万台程度を想定していますが、規制値を基準に考えるとこれが800万台であったり、あるいは個々の自動車メーカーさんの計画生産量を累計すると千数百万台から2,000万台と、かなりの幅がございます。

我々は資源の制約や、各国政府の規制値がどうなるか、あるいはカーシェアリングといったことを考慮して、低め・堅めに見ております。

このなかでご覧いただきたいのは、数量だけではなく構成ですが、ハイブリッドについてはあまり数量は増えませんが、一番上の青、BEV(電気自動車)が大きく伸びるということです。

これが何を意味するかと言いますと、ハイブリッドと電気自動車に使用される二次電池の正極材の使用量は、2桁違います。非常に正極材、二次電池については大きな成長が期待できるということでございます。

私の説明は、以上でございます。

Ⅳ.次期中期経営計画(18中計)について

野崎:次期中期経営計画について、少しお話をさせていただきます。

対象年度は、来年度(2019年度)から3ヶ年。公表時期は、来年2月中旬を予定しています。経営体制の変更に伴い、「当社の経営の何が変わり、何が変わらないんだ?」というご質問もあろうかと思いますが、私は目標達成のためには、状況がいかに変わろうと、ターゲットをきちんと見据えて進む。そのような経営の連続性、コンシステンシーが重要だろうと考えています。

そのような観点で、経営のアンカー、軸となる長期ビジョンにつきましては、多少の見直しはあるかもしれませんが、大きく変わらないだろうと考えており、このあたりを軸に中期経営計画を作っています。

ただ、資源・製錬事業のように、長期間で計画を立てやすいものとは異なり、材料事業は、常に戦術の変更を余儀なくされるものでございます。この分野におきましては、当社の要素技術あるいは製品ラインナップのうち、どの分野が成長の機会を迎えているのか。これを見極めるマーケットインテリジェンスと言いますか、このようなものを鍛えていきたいと思っています。

中計につきましては、現在各部門で検討中でございまして、内容をここで申し上げることはできませんが、いずれの事業におきましても、今日ご紹介しました事業環境認識・個別の事業課題をベースに、ビジネスのチャンスを逃さないように、目指す方向をしっかり理解・認識できるような戦略で、編成していきたいと思っています。

その中で、ニッケルと電池材料、これは従来から戦略の1つの軸になっていますが、ここについては、変わらず力を入れていくという点は言えると思います。

それから、冒頭も申し上げましたが、世の中にはさまざまな変化がございます。これがいっときの流行り廃りなのか、それとも、潮流とも言える根源的な変化なのかを見極めて、変えるべきものは変えていきたいと思っています。

冒頭でも申し上げましたが、経営の潮流としては、SDGs・ESG投資、あるいはデジタライゼーション等々がございます。このような世界の潮流をきちんと把握するとともに、ステークホルダーへの十分な説明責任を果たしていくことが求められていると思っています。

また、成長のためのイノベーションを実現するためには、議論ができる雰囲気づくりが重要というのは申し上げた通りでございますが、このようなことに総合的に対応するために、社内外向けのコミュニケーション力を強化したいと思っています。コーポレート部門においてはこのような目的で、一部体制の見直しはしたいと考えており、今、検討を進めているところでございます。

当社からのご説明は、以上でございます。ご清聴ありがとうございました。

質疑応答:資源金属部門の数量の底上げについて

Q:3点教えていただければと思います。1点ですが、15中計で当然のことながら、投資の力点が材料事業に置かれていたことにありまして、金属事業の規模が拡張しなかった中計だったと思います。むしろ縮んでしまったイメージが出てしまっている。

ポゴがなくなってしまいましたし、品位(低下)の問題もあります。また懸念として、コーラルベイも堆積してある鉱石もだんだんなくなってきているかと思うので、どちらかと言うと金属のところが先細ってしまったイメージです。

現在の業績は、金属市況が動いてしまうと(それに伴い)かなり動いてしまう状況になってしまっていますが、やはりインベスターとしては、数量効果に期待したい部分は大きいのですが。その部分のところで、次期中計についてはまだ決まっていないし話せないことも多いとは思いますが、数量増を狙うというところで、もし何かお話ができる点がありましたら、教えてください。

2点目は、ニッケルになるのですが。ニッケルあるいは銅のプロジェクトでもそうなのですが、今は5ドル/lbをちょっと上回るレベルまで下落してしまっていますが、ポマラ・プロジェクトの起業費が、おそらくコーラルベイやタガニートをやったとき以上に上がってきていると思います。1万トンあたり500億円ぐらいでできたと思いますが、今はたぶんそれ以上になってきていると思います。

仮に5ドル/lbという市況が続いていても、先々を見越してやっていくのか。あるいは、何かM&Aの案件がきたときに、ちょっと高めだと思っても、例えば銅とか何かの権益を買っていくのか。それとも、今までのように浮利は追わずということで、やはりこれは見合わないと思えば見送っていくのか。そのあたりのスタンスを教えてください。

3点目は、最近結構ニッケルのプロジェクトがチラチラ見えていて、いよいよ中国などでも「MSを作ってみようか」「HPALをやってみようか」みたいな話もあるのですが。なかなかHPALをうまくやった会社がない中での話ですが、先手を打たれたりして、需給が変わってきたり、あるいは、御社にはあまり直接関係ないのですが、ニッケル銑鉄の増産もあるかと思うのですが。このあたりを踏まえて、ニッケルのマーケットについてどう思いますか? よろしくお願いいたします。

野崎:ありがとうございます。1問目のご質問は、「資源金属部門での数量の底上げについて、どう考えるか?」ということだと理解しましたが、優良権益については、これからも常に獲得を狙っていくのは基本スタンスでございます。

私どもは、資源事業に関わっている以上、長期的には保有資産が減耗していくのは避けられない。ですから、アセットが1つ完全にへたってしまってから次に出ていくということでは、間に合わないわけです。ですから一時的に、例えば権益持分の金属量が非常に増えることがあるかもしれませんが、例えそのようなケースであっても、優良案件がきたときには、これを狙っていきたいと思っています。

これは銅も然り、それから金についても然りでございまして、金は特にポゴの権益を売却しコテに移したわけですが、まだまだ優良権益があれば狙っていきたいと思っています。

ニッケルについては、コーラルベイの数量減のご懸念ということですが、これもやはり鉱石の量は、未来永劫そこにあるわけではありませんので、むしろ、いわゆるHPALのカスタム・スメルティング化と我々は言っていますが、鉱石をサイト外から持ち込んででも、設備は長くきちんと動かす方向で考えたいと思っています。

ニッケルについては加えて、先ほど松本から説明があったポマラという案件。これは今、我々が仕掛かっている案件でございますが、これを含めて機会があれば、新しいところを狙っていきたいと思っています。価格・市況の影響を受けやすいかたちになるかもしれませんが、やはり全体として数量の底上げはしていきたい。それが当社の場合、資源・製錬では成長を意味するのだろうと考えています。

ご質問の2番目は、「HPALあるいは銅の権益に対して、今後の計画や取り組み方」についてです。最初に申し上げたものとかなりリンクするところがありますが、1つは、身の丈はやはり意識しなければいけない。当社の財務上のキャパシティを意識しながら、あまり高い案件は、確実性も考慮しながらということになりますが、難しいと考えています。

価格についての考え方も、足元は銅もニッケルも、我々の感覚からするとやや低めかなと思いますが、基本的に当社は、ロングタームでどれくらいの値段がサステイナブルなのかと。つまり、非鉄産業もサステイナブルな価格レベルがございまして、これを下回った時期が長く続くと供給が細り、いわゆる、開発意欲が湧かない状態となります。

そうすると需給バランスが崩れて供給が足りなくなる。これは、2006年・2007年にニッケルで起きたことが端的な例だと思いますが、当時はLMEの在庫が3,000トンまで減り、ニッケル価格はポンドあたり25ドルという、ややクレイジーなレベルまで行ってしまったのですが、そのようなことがあると思っています。そのような意味で、価格についてはサステイナブルなレベルを、ロングタームで設定していきたいと思っています。

それから最後は、「ニッケルに関連して、HPALあるいはNPI(ニッケル銑鉄)との関連」ですが、ご案内のとおり、ニッケルのマーケットは年産200万トン強の需給でございます。そのうち、半分がClass1といわれる、いわゆる純ニッケルを中心とするカテゴリー。Class2はニッケルと鉄の合金で、フェロニッケルとかNickel Pig Iron(NPI)でございます。

もちろん、世界の経済成長のレベルと同程度に世界のステンレスの需要も伸びていくと思っていますので、Nickel Pig Ironがステンレスの需要をまかなうことは考えられます。ちなみに、200万トンのうちだいたい7割近くは、ステンレスに使われています。

ところが、今注目されていますのは、電気自動車向けの電池を中心とする純ニッケルの分野でございます。ここは100万トンあると申しましたが、例えば電池材料に使えるニッケルは、いわゆるカソードのような硬いメタルは使えませんので、よく言われていますブリケットやパウダー、あるいは硫酸ニッケルのようなもの。おそらく30万トン程度のマーケットだろうと思います。

今、ここに非常に注目が集まっているので、「ニッケルが足りないのではないか?」という話になっているのですが、そのような意味で、これからのニッケルの開発は、やはりClass1に注目が集まると思っています。

我々も、インドネシアで中国企業が硫酸ニッケルの生産を狙っているのは承知していますが、非常に興味を持って注視しているところでして、あまり遅れをとらないように、ポマラの案件のようなものの検討を進めていきたいと考えています。

質疑応答:デボトルネッキングの効果は?

Q:質問は2つありまして、1点目はシエラゴルダ鉱山についてです。デボトルネッキングの投資で、例えば今の銅価格で利益がどれぐらいの水準になるのか。ちょっと、なかなか黒字になる道筋が見えにくい印象があるのですが、そのデボトルネック投資の効果について教えてください。

2点目は、先ほどの中国勢のインドネシアでの、この1~2ヶ月ぐらいの投資についてです。25ページの御社の数十億米ドルという投資額に比べると、はるかに少ない額でやろうとしているのですが、このあたりの情報がなくてよくわかりません。彼らの実力ですとか何か、どのようにご覧になっているのかを教えてください。

野崎:「シエラゴルダのデボトルネッキング」につきましては、まだ今は鋭意計画の詳細を詰めているところでして、実際の完成はおそらく2020年ぐらいになると思うのですが、生産量で10パーセント程度の増だろうと思います。

ただ、プロセス的なところもございますので、コストがどれぐらいになるとか、十分に見極められてないところもあります。これが、どのように収益に貢献していくかは、今はちょっと申し上げにくいのですが、少なくともすでに持っている設備で活用できるところをフルに活用するための投資とお考えいただければと思います。

2つ目の「中国企業によるインドネシアでの投資の規模感」でございます。他社さまのことなので、なかなか申し上げにくいところはあるのですが、湿式のプロセスの適用を考えているということを、ちらっと聞いております。

どのようなプロセスで取り組むのか我々もわからないところがありますので、お答えが難しいです。あのようなレベルで本当に検討されているのであれば、しばらくしっかりとした詳細な検討をされないといけないでしょうから、しばらく時間がかかるかなとは見ております。

質疑応答:機会損失を防ぐために何をしている?

Q:質問を2点、よろしくお願いいたします。

まず1点目が、銅に関してです。今回、「今までより銅の品位が低下することが、世界的な傾向」というご説明もありましたが、今後この銅の品位が低下することによってもたらされるリスク、もしくは品位の低下から今後さらに設備投資をして、効率的に銅の採集率を上げなければいけないコスト増があるですとか、世界的にそれによって銅のコストカーブが上昇してくるといった点を、どう長期的に考えているのか教えてください。

2点目が、機会損失に関してです。前回の2017年度末の本決算の経営戦略進捗状況説明会でも、「逸失利益が、1つの経営課題」とお話がありました。今回も機会損失がかなり大きく出ているところですが、前回から今回に関して、何か機会損失を防ぐために施策をして、その効果が出ているのか。今後はそのようなところをどう見ているのか、もう一度ご説明をお願いいたします。

以上、2点です。

野崎:銅産業で資源の品位低下は、長期的には避けられないことだと思います。当然品位が下がるわけですから、そこから銅を抽出するコストが上がってくると思います。

元鉱品位が0.4パーセントや0.3パーセントのものを、品位30パーセント近くの精鉱にするのですが、ここはもうケミカルの世界ですから、ある程度飛躍的に上げるのは難しいだろうと思います。

多分労働コストの上昇等も含めて、非常にコスト増には、各社が今対策を練っているところだと思います。今日もお話をしましたが、最近、鉱山における操業の自動化あるいは通信の高度化等、いわゆる人を介さない、鉱山のコントロール自体をマインサイトでないところでやろうとか、そのような試みもされています。

これは、いろいろな通信技術等が進化したためにできることだと思いますが、結果としてやはり、いろいろと人手を介することのコストを下げていきたい。そのような意図があるのかなと思っています。

よく鉱山ではストライキとか、我々は「ディスラプション」と呼びますが、人の問題で生産障害が起きることもございます。組合がストライキを打つとか、ブロックをするといった例がありますが、そのようなことも含めて自動化を進めて、コストを下げていくことを目指していく、これしか、今は答えがないのかなと思います。探査技術は確かに進んでおりますが、びっくりするような高品位の新しい鉱体をこれから見つけるのは、大変難しいのではないかと思っております。

2つ目の、機会損失でございます。今回はある意味、タガニートHPALの減産が逸失利益になろうかと思います。昨年(2017年度)は、例えば棚卸資産を持ちすぎであったとか、いわゆる操業以外の機会損失も、実は細かいものがありましたが、これは経営的な改善によって、だいぶ抑えられてきております。つまり、肝のところの生産管理に、課題は集約されていると思っております。

質疑応答:廃電池リサイクルについて

Q:2つ、よろしくお願いします。廃電池のリサイクルですが、2017年に取り組み自体はご発表されていました。今回新しいプロセスを追加して、コバルト回収にも関わっていくというところなのですが、御社の中長期の取り組みの中で、技術的なチャレンジというところで、ここもフォーカスの1つになり得るのかというところを確認したいです。

実際にどれくらいフォーカスして、どれくらいの効果を期待されて、ここに取り組まれるのか。一部の原料供給を、ここがしっかり担っていく規模まで期待できるのか。このあたりの取り組み方を教えてくださいというのが、1点目です。

2点目は、来年(2019年)以降ご発表の中計での、基本的な考え方の確認です。これまで、全体的に効率を上げていくという中で(事業の)選択と集中も取り組まれています。材料事業でも、以前は金線やリードフレームなど撤退する事業もあり、材料の中でも電池に集中と(いうことでした)。一方で、資源・製錬事業のところでも金の売却、ニッケルの増産と。

全般に、やはり事業のリスクコントロールを考えたときに、必ずしも効率アップと両立することは難しいということもあるかと思うのですが。ニッケル、そして電池でも、特定の顧客への依存度の高さもあると思いますし、全体にリスクコントロールバランスでは、以前は「金・銅・ニッケル、バランスの取れたポートフォリオ」ということも、おっしゃっていたと思います。今後の方向感をどう考えていらっしゃるのか、教えてください。以上です。

野崎:ありがとうございます。まず電池のリサイクルですが、車載用の電池がどのようなサイクルでリサイクルに回ってくるかが、まだちょっと読みきれないところはあると思います。非常に優秀な電池ですから、リユースされる場合もあるし、あるいは蓄電用に、いわゆるスマートシティみたいなところで使われ、再利用されることもあろうかと思います。

「車では、ちょっと安全性の問題があって使えないレベルだが、家庭用に使うにはまったく問題ない」ということもあると思います。そのような意味で、数量的にはちょっと見通しが難しいところではございますが、我々がこの事業が重要だと考えているのは、当社はバッテリー to バッテリーで、バッテリーにいったん使った資源を回収してもう一度バッテリーに戻す、いわゆるクローズドなサイクルを確立したいと考えています。もちろんリサイクルから回収するのもそうですし、電池材料として再利用ができるという、当社のビジネスモデルの強みを活かしていきたいと思っています。

それから、事業間のリスクコントロールのバランスということですが、おっしゃるとおり金については早めにバランスが取れるように、コテにも戦力になってもらいたいと思っています。

基本的に金属間での補完としては、金はどちらかと言うと金融商品に近いところもございますので、為替との相関性等もありますから、補完はありますが、ニッケルと銅については、基本的には同じような動きをしますので、それぞれがコスト競争力を付けて、一般的に厳しい価格のときでも収益を得られるように力を付けていくのが、基本戦略かと思います。

あとは、お客さまの依存度の話が出ていましたが、特に電池材料についてのご質問だと思います。私は、車載用の二次電池がまだまだ黎明期にあり、プレイヤーが非常に限られていると思っています。これからこの産業が、我々が期待するように大きくなれば、遠い先には、当社1社が正極材(NCA)のマーケットをコントロールしていくことも考えられないでしょうから。これは、産業・業界自体がもう少し成熟するまでは、しばらくこのようなかたちは続くだろうと思っています。自然に変わってくるかなと思っています。

質疑応答:ポマラ・プロジェクトについて

Q:まず、資源の銅鉱山のところです。「品位の低下はある一方で、鉱体の移行プロセスという一過性の要因もある」というご説明だったと思うのですが、改善してくるのはいつなのかを教えていただけないでしょうか?

特に、今年度(2018年度)の下期の資源事業の利益の見通しが非常に低いので、来期(2019年度)以降即効薬となる改善が期待できるのかどうかというところを、教えてください。これが1点目です。

2点目が、ポマラに関して規模感なり投資金額なり、わりと踏み込んだご説明が今回なされたと思うのですが、これはプロジェクトの実施に向けた確度というか、可能性が高まったということなんでしょうか?

あと、この投資額にペイするようなニッケルの価格をどれくらいの水準で想定されているのかも、併せてご説明ください。

野崎:「各海外銅鉱山の新しい鉱体が、品位の高いところに移行するのはいつか?」というご質問です。私は手元に情報を持っておりませんので、資源事業本部長より説明いたします。

朝日:私も今、手元に詳細は持ってございませんが、モレンシー・セロベルデでは、大きな流れとしては、品位は下がる傾向でいくものだと思っておりますが、その間も掘る場所によって上がったり下がったりすることはございますので、大きく下がることはないと考えています。

先ほどご紹介したカンデラリアについては、高品位部を掘れなくなっている事情ですので、そのような意味では、カンデラリアは高品位部を掘れるようになると(それにつれて)上がってくるという理解でよろしいかと思います。

それからシエラゴルダについては、今は比較的低品位部を掘っているという状況もございますので、そのような意味では、シエラゴルダは品位の上昇が期待できるだろうと考えております。

いずれにしても、主力はモレンシー・セロベルデですので、品位は若干低下傾向のなかで、しっかりとした生産が続くと理解していただければと思います。

野崎:それから、2点目のポマラでございます。可能性についてということですが、これについては従前と変わっておらず、我々は非常にニュートラルです。経済性・技術実現性を、じっくり吟味していきたいと思っております。

ただ、ポマラを最初に考えた頃というのは、やはり当社はニッケルで一定の規模感を持ちたい、15万トンを狙うというプロジェクトと考えていたのですが、申し上げておりますように、電池材料という非常に重要なお客さまがついている下工程の製品規模を大きくしてきたのが足元の状況です。

当然、お客さまの当社に対する期待は、「資源面での不安が少ない、正極材のメーカーである」というものがあると思いますので、その期待に応えられるよう、冷静にこのプロジェクトの是非を検討していきたいと思っています。

それから価格レベルについては、ペイする価格ではなくて、先ほど申し上げたように「ロングタームでどれぐらいで見るか」、つまり大体皆さまの頭のなかに数字が浮かぶと思うのですが、これでペイしないようなプロジェクトではできませんので、そのようなところを基準に、事業費用も小詰めていかなければいけないかもしれませんし、いろいろなことを考えていくということでございます。

新着ログ

「非鉄金属」のログ