エイチーム、過去最高の売上・利益 総合IT企業として事業基盤のバランス強化を実現

2018年7月期決算説明会

林高生氏:本日はお忙しい中、エイチームの7月期通期決算説明会にお越しいただきまして、誠にありがとうございます。それでは、さっそく始めたいと思います。

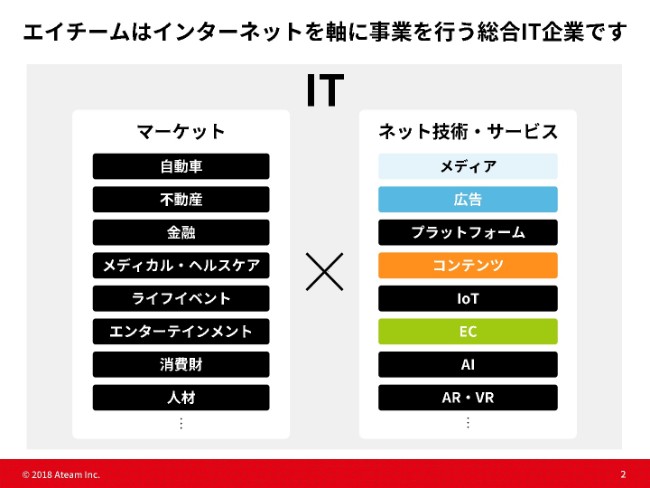

お手元の資料の2ページ目になりますが、エイチームが2012年に上場した際は、モバイルゲーム・ソーシャルゲーム……そういったものの売上が大きかったため、「ゲーム関連の企業だ」という認識が、一部残っているところもありました。

とくに昨期、ライフスタイルサポート事業が非常に大きく伸びたこともありまして、もともと我々が想定していたとおり、「エイチームはインターネットを軸にいろんな事業を行う総合IT企業だ」ということのご説明のために用意したページになります。

左側のこういったマーケットに対して、右側のネット技術を使って、さまざまなサービスを展開していこうということです。

3ページ目は、実際に今我々が展開しているサービスのロゴの一覧となっております。

今まで、ここまですべてを開示したことはなかったんですが、こうやってご覧いただくと、ゲームよりライフスタイルサポートサービスの数のほうが多く、さまざまな領域に事業を展開していることをご理解いただけるかと思います。

「Hanayume」というオシャレな名前もあれば、「エアコンお買い得ドットコム」という非常にベタなサイト名など、いろいろなサービスをやっております。

FY2018 通期決算サマリー(2017.08-2018.07)

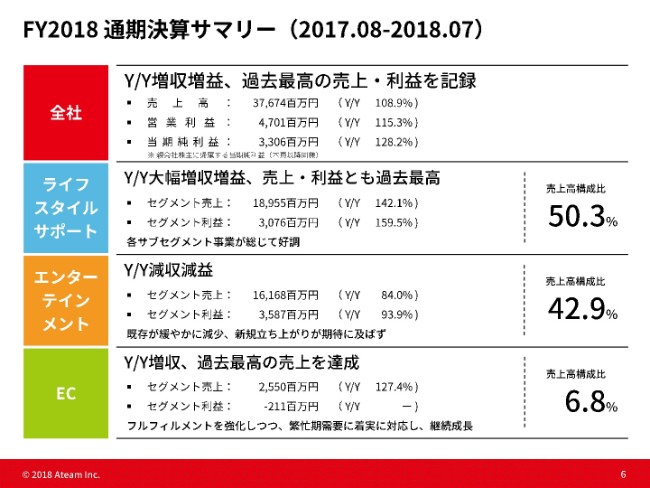

6ページ目は、2018年通期決算サマリーです。

まず最初に、今まではエンターテインメント事業のほうが先に数字としては(スライド上で)並んでおりましたが、売上の割合もライフスタイルが大きくなってきたということと、我々はゲームだけの事業ではないということをわかりやすくするために、今回より並びを全社・ライフスタイルサポート・エンターテインメント、そしてEC事業と変えております。

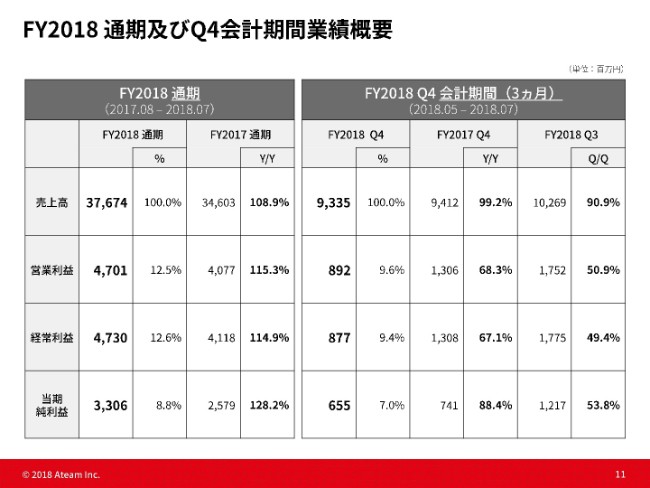

まず、全社といたしまして、前年同期比は増収増益、過去最高の売上・利益を記録しております。売上高は376億7,400万円、営業利益は47億100万円、当期純利益は33億600万円。

ライフスタイルサポートにつきましては、前年同期比で大幅増収増益、売上・利益ともに過去最高。セグメント売上は189億5,500万円。伸びとしましては、前年同期比で142.1パーセント。セグメント利益は30億7,600万円、前年同期比で159.5パーセントの伸びとなっております。

エンターテインメント事業につきましては、前年同期比で減収減益。セグメント売上は161億6,800万円、前年同期比で84.0パーセント。セグメント利益は35億8,700万円、前年同期比で93.9パーセントになっております。

ECは、前年同期比で増収、過去最高の売上を達成しております。セグメント売上は25億5,000万円、セグメント利益はマイナス2億1,100万円という状況になっております。

(売上高)構成比としましては、ライフスタイルサポート事業が通期に関して50.3パーセント、エンターテインメント事業が42.9パーセント、ECが6.8パーセントという結果になっております。

FY2018 振り返り

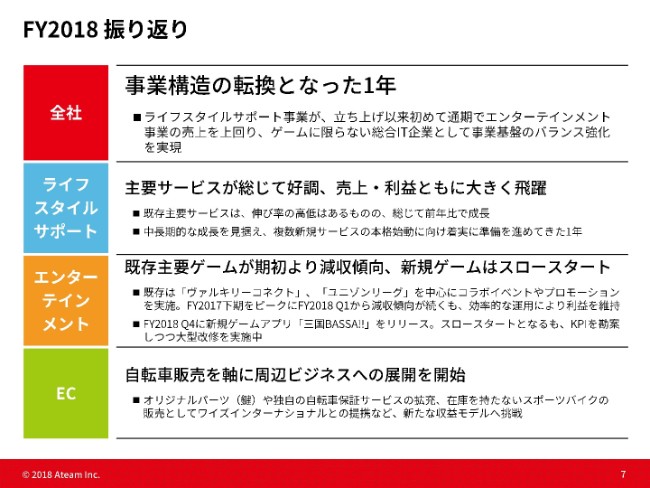

そして、2018年の振り返りになります。

全社としましては、ここに書いてありますとおり、事業構造の転換となった1年ということです。ライフスタイルサポート事業が、立ち上げ以来初めて通期でエンターテインメント事業の売上を上回り、ゲームに限らない総合IT企業として、事業基盤のバランスが強化できた1年かと思います。

ライフスタイルサポートにおきましては、主要サービスが総じて好調、売上・利益ともに大きく飛躍。ライフスタイルサポートでは中長期的な成長を見据え、複数の新規サービスを立ち上げてきた1年かなと思います。

エンターテインメント事業は、既存主要ゲームは期初より減収傾向、新規ゲームはスロースタートということです。既存に関しましては、『ヴァルキリーコネクト』『ユニゾンリーグ』のコラボイベントをやってきたということです。ただ、2017年下期をピークに、2018年第1四半期から減収が続いております。ただ、効率的な運用により、利益はほぼ維持できたかなという1年です。

そして、第4四半期に『三国BASSA!!』をリリースしましたが、残念ながら結果としては、今はスロースタートとなっております。現在、KPIを勘案しつつ、大型改修を実施しております。

ECにつきましては、自転車販売を軸に周辺ビジネスへの展開を開始。具体的には、オリジナルパーツや自転車保証サービスといったものを販売することで、領域を広げています。

あとは、ワイズインターナショナルさん。我々のサイト内でワイズロードの商品を購入していただいて、そのあとはワイズロードの実店舗で受け取っていただくというようなモデルを展開しています。

FY2018 Q4 会計期間決算サマリー(2018.05-2018.07)

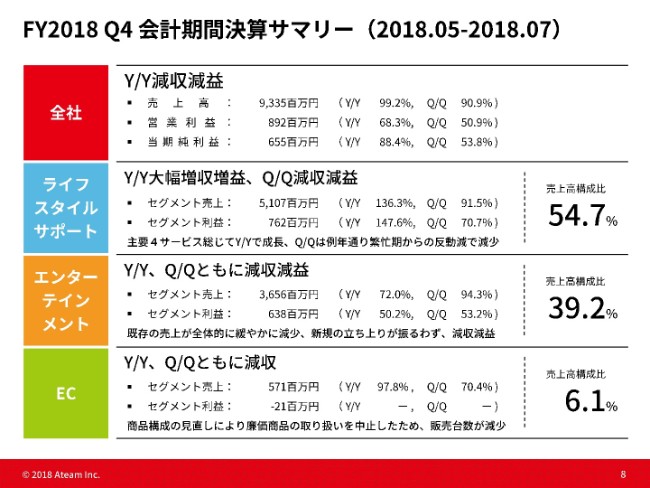

今度は、第4四半期の会計期間のサマリーになります。

売上高は全社として、前年同期比で減収減益。売上高は93億3,500万円、営業利益は8億9,200万円、当期純利益は6億5,500万円。各伸び率としては、99.2パーセントの減収。これは、ご覧いただければわかりますが。

その中でもライフスタイルサポートが、前年同期比で大幅増収増益。前期比につきましては、季節要因からくる減収減益となっております。

エンターテインメント事業は、前年同期比・前期比ともに減収減益。セグメント売上は36億5,600万円、セグメント利益は6億3,800万円。

ECは、前年同期比・前期比ともに減収。セグメント売上は5億7,100万円、セグメント利益はマイナス2,100万円。ECにつきましては、ここに書いてあるとおり、商品構成の見直しにより廉価版の商品の販売をなるべく控えめにしたということ、あとは季節性の要因……災害とかそういったものもありまして、販売に影響が出ているということです。

(売上高構成比は)昨年の通期では、ライフスタイルサポートが50パーセント強ということでしたが、第4四半期に関しては54.7パーセントまで伸びております。

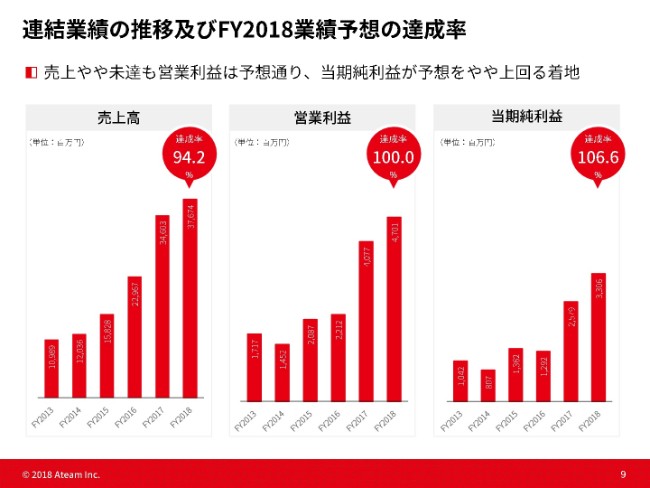

通期業績の推移及びFY2018業績予想の達成率

そして9ページ目は、2018年度の業績に対する達成率になります。

売上高を400億円とさせていただいておりましたが、結果として376億7,400万円、94.2パーセントの達成率。

営業利益は、47億円を予想として出させていただいておりましたが、47億100万円。達成率が、ぴったり100パーセントということです。

当期純利益に関しては、若干達成率がよくなっておりまして、106.6パーセントという結果になっております。

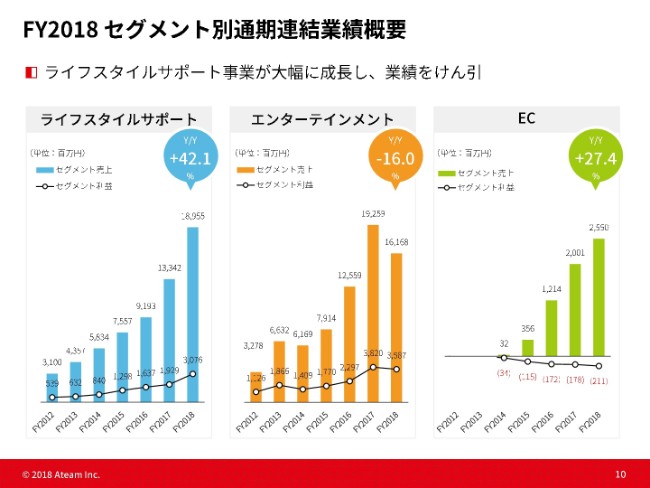

FY2018 セグメント別通期連結業績概要

10ページは、セグメント別通期連結業績概要となっておりますが、先ほどご説明した数字をグラフで見るというかたちになっております。

ライフスタイルサポート事業が、非常に伸びた1年だったと思います。利益率も向上しておりまして、利益額としても非常に寄与度が大きかった1年かなと思います。

エンターテインメント事業に関しましては、昨年2017年のピークに、少し減少傾向にあります。

ECも、このような状態と。

(詳しくは)後ほど、四半期ごとのグラフをご覧いただければと思います。

FY2018 通期及びQ4会計期間業績概要

11ページは、とくに(ここではご説明申し上げませんが)先ほどからお話しさせていただいているものになります。

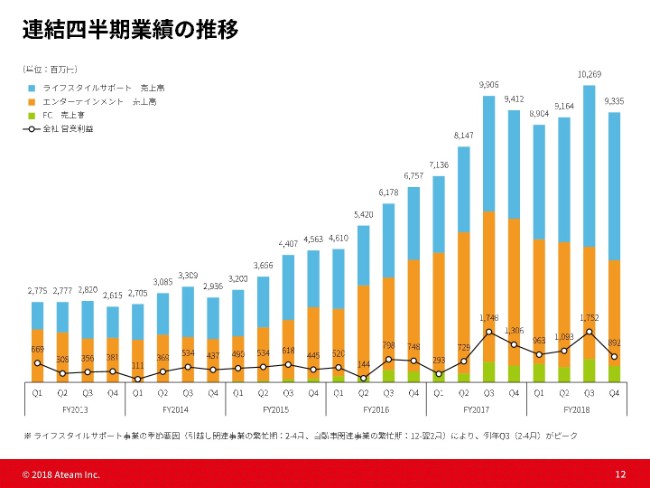

連結四半期業績の推移

12ページ目は、各事業セグメントの四半期ごとの推移になっております。

主な経営指標の四半期推移

そして13ページ目は、経営指標の四半期推移となっておりますが、とくに大きなコスト構造の変化はないかと思っております。

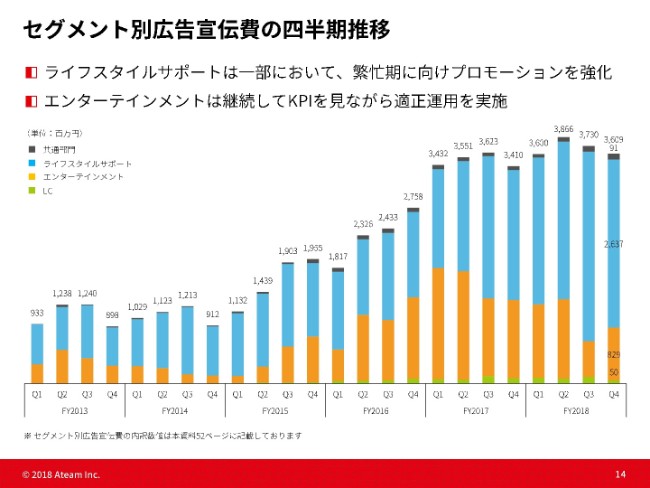

セグメント別広告宣伝費の四半期推移

セグメント別広告宣伝費(の四半期推移)です。

こちらの一番右側のグラフの、第4四半期のエンターテインメントにつきましては、『三国BASSA!!』のリリース、『ヴァルキリーコネクト』の周年イベント、新規タイトル『少女☆歌劇 レヴュースタァライト ‐Re LIVE‐』(スタリラ)の事前キャンペーンの広告費が、増加要因になっております。

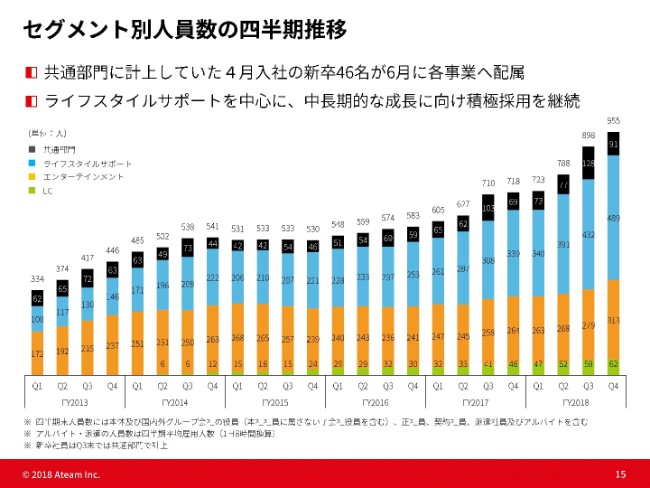

セグメント別人員数の四半期推移

15ページ目です。

セグメント別人員数の四半期推移とありますが、現在は955名となっておりますが、1人の労働時間を8時間と換算した場合の数字です。4時間ずつ働かれる方が2人いらっしゃったら、それは1人というカウントの仕方になっております。

(2018年)4月入社の新卒46名が6月に各事業へ配属されているということで、一番上の黒い共通部門の人数が減っております。

貸借対照表

16ページ目は、貸借対照表です。

Increments株式会社の買収に伴うのれんが、11億900万円という数字になっております。

純資産も順調に増えまして116億5,500万円、自己資本比率が69パーセントと、ほぼ70パーセントぐらいになっております。

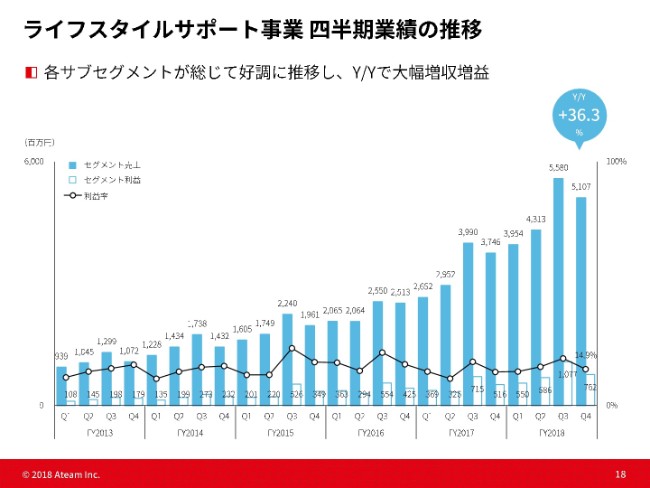

ライフスタイルサポート事業 四半期業績の推移

18ページ目は、ライフスタイルサポート事業の四半期業績の推移です。

ライフスタイルサポート全体としましては、YonYで36.3パーセントの伸び。QonQに関しましては、季節要因のため減少しております。引き続き、好調な推移をしていくのではないかと予想しております。

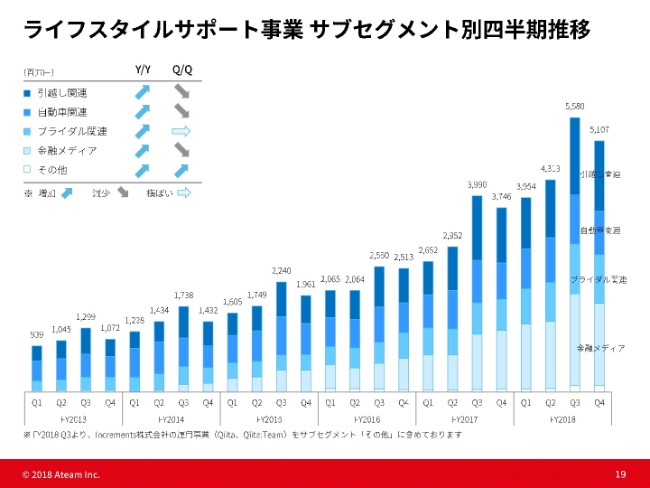

ライフスタイルサポート事業 サブセグメント別四半期推移

19ページが、ライフスタイルサポート事業を大きく分けた中での内訳となっております。

金融メディアの伸びが大きいため、ほかの事業の伸びが小さく見えるかもしれませんが、各事業(とも)左上の矢印(の向き)で示してありますとおり、YonYで順調にすべて伸びております。

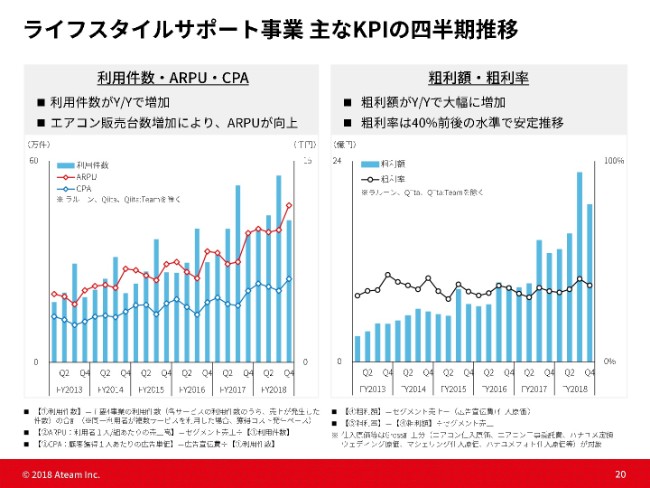

ライフスタイルサポート事業 主なKPIの四半期推移

20ページ目は、我々独自の指標になるかと思いますが、利用件数・ARPU・CPAといったものをグラフで出させていただいております。

この2018年第4四半期で、ARPU(赤い折れ線グラフ)がぴょこんと上がっておりますのは、エアコンの販売台数による増加となっております。

トータル的に、全サービスの利用件数が伸びているということです。

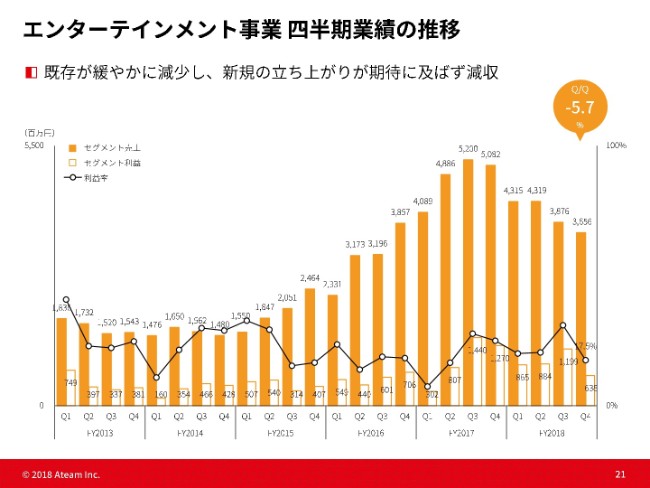

エンターテインメント事業 四半期業績の推移

続きまして21ページ目は、エンターテインメント事業の四半期業績の推移です。

こちらも先ほどからお話しさせていただいておりますとおり、四半期で見ると、このような推移になっております。

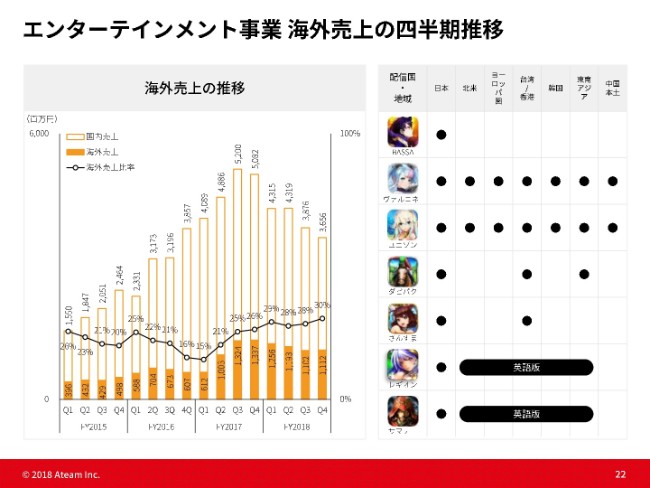

エンターテインメント事業 海外売上の四半期推移

22ページ目は、エンターテインメント事業の海外売上の四半期推移です。

ご覧いただきますと(おわかりのように)全体では売上が下がっておりますが、海外におきましては売上を維持、もしくは少し伸ばしている状況になっております。

これは、配信国が増えたという要因もありますが、それぞれのゲームにおいて、うまく運営ができているための結果となっております。

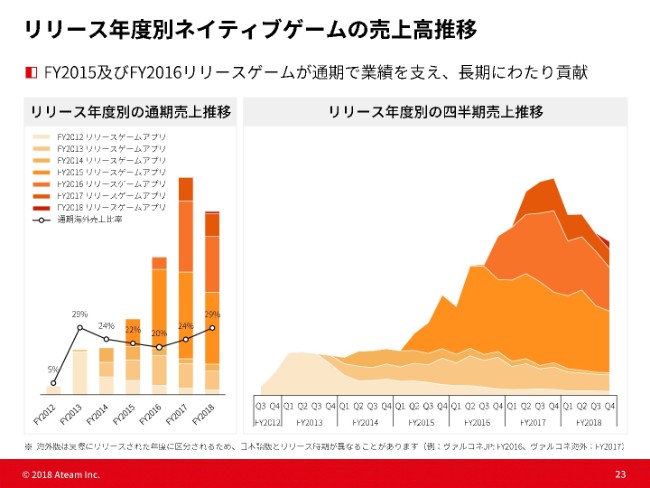

リリース年度別ネイティブゲームの売上高推移

23ページ目が、各年度別のリリース後の売上推移を示しているグラフになります。

ほぼタイトル別と思っていただいていいかと思いますが、ゆるやかに減少はしておりますが、新規を出してうまくいけば、それが大きくこの(右側の図の)1つの地層となって続いていくと。うまくいかないと、右のグラフの右上にちょこっと小さい三角がありますが、こういうふうになってしまう。

ただ、この下がり方は、ほかの我々同様のオリジナルIPでやっている会社さんに比べて、順調に運営できている(ことの現れな)のかなと思っております。

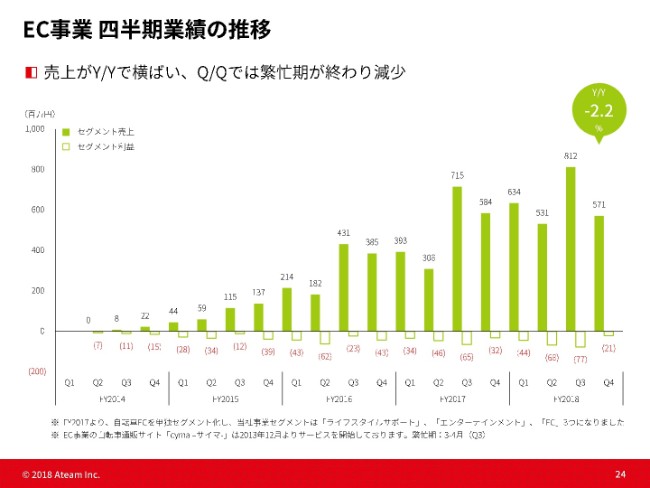

EC事業 四半期業績の推移

EC事業の四半期業績の推移が、24ページ目です。このようになっています。

セグメント別トピックス①

そして、2019年第1四半期の進捗。

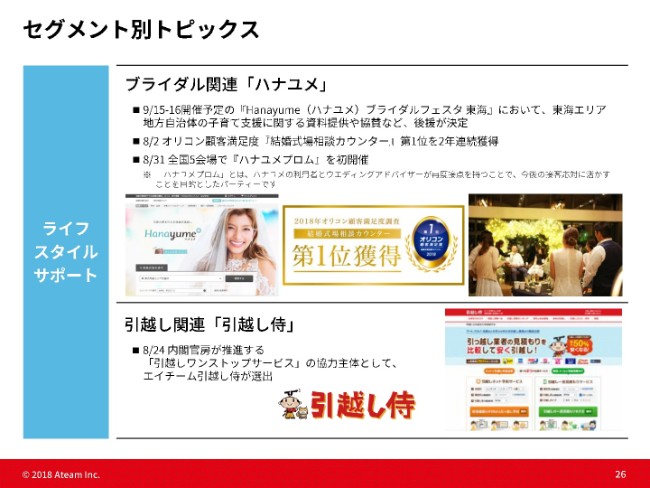

26ページ目になりますが、まずライフスタイルサポートのブライダル関連の「ハナユメ」です。

「Hanayumeブライダルフェスタ東海」において、(東海エリア)地方自治体の子育て支援に関する資料提供や協賛・後援が決定。こういった依頼がくるようになるほど、「ハナユメ」のブランド力が高まってきた結果だと思っています。

そして、2つ目。2行目にありますが、オリコン顧客満足度「結婚式場相談カウンター」におきまして、2年連続で第1位を獲得しています。

あと、「ハナユメプロム」という……我々が独自で開催しているものなんですが、実際に「ハナユメ」を使っていただいたお客さまと年に一度パーティーを開いて、アドバイザーとの再会を喜んだり、その後のお客さまのご様子をお聞きしたりということをしています。これで満足度を高めることによって、お友達とかそういったところへの口コミ効果を期待しているところもあります。

そして、引越し関連につきましては、内閣官房が推進する「引越しワンストップサービス」の協力主体として、エイチーム引越し侍が選出されています。住民票の移動とか電気・ガスといったものの移行が楽になるよう、インターネット上でできるようなサービスを進めていきたいということです。

セグメント別トピックス②

そして、27ページ目。

エンターテインメントにつきましては、『レヴュースタァライト』以外の既存の『ヴァルキリーコネクト』『ユニゾンリーグ』『三国対戦スマッシュ!』に関しまして、こういったコラボ企画を行ったということです。

そして、左上の『少女☆歌劇 レヴュースタァライト -Re LIVE-』。略して『スタリラ』と呼んでいますが、こちらの事前登録が50万人を突破して、順調にいっているのかなと思います。

FY2019 連結業績予想数値

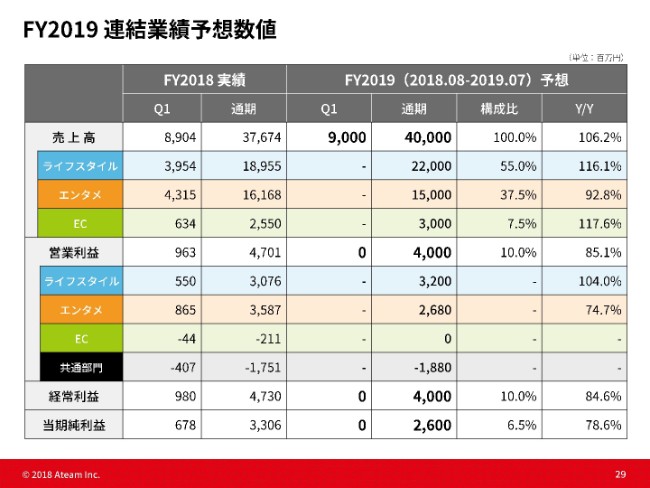

続きまして、29ページ目。業績予想です。

まず、2019年通期におきましては、ここに書いてありますとおり、売上高は400億円、営業利益は40億円、経常利益は40億円、当期純利益は26億円と予想をしています。

そして、第1四半期に関しましては、売上高は90億円。利益に関しましては、トントンの0円と予想を出させていただいています。これに関しては、この後のページにご説明があるかと思います。

ここにありますのは、ライフスタイルが通期に関しまして220億円です。昨期が189億5,500万円で、引き続き売上は順調に伸ばしていけるかなと(いうことです)。エンタメにつきましては、ちょっと減収予想となっています。

FY2019の取り組み及び業績予想の考え方

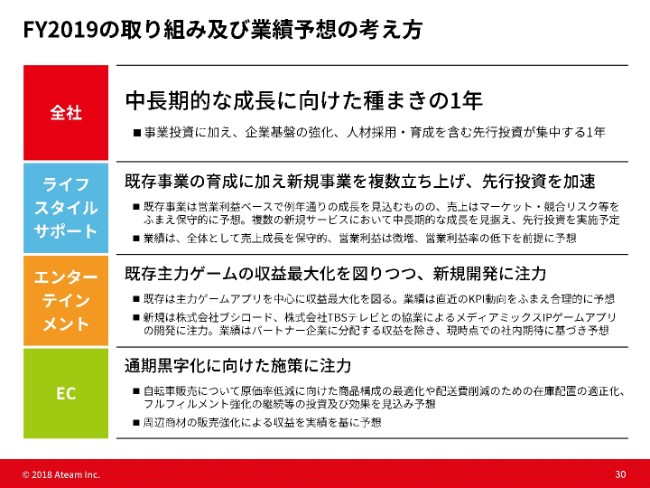

そして30ページ目に、2019年の業績予想の考え方がありますが、全社としましては、中長期的な成長に向けた種まきの1年ということです。今から数年後を見据えたときに、今のままの延長線上では駄目だと。

改めて事業投資も行いますが、もっと社員数やサービスが増えたときに備えた企業基盤の強化、そしてそのための人材採用・育成を行う、先行投資が集中する1年になるかと思います。その何年後かに向けて、いったんしゃがんでジャンプをするための準備期間と思っています。

ライフスタイルサポートでは、(既存事業の育成に加え)新規事業を複数立ち上げる。先行投資を加速させる。これは後ほど、もう少し説明があります。

エンターテインメントにおきましては、既存主力ゲームの収益最大化を図りつつ、新規開発に注力。既存のゲームの売上に応じた、適した宣伝広告費を続けながら利益を出していく。そして、新規はブシロードさま・TBSさまとのメディアミックスによる、ゲームの開発に注力をしていきたいと思っています。その他にも、引き続きよいパートナーがあれば、協力をしていきながら新規のタイトルを準備していきたいと思っています。

そして、EC。始まって5年ですが、この期に黒字、もしくは黒字化が見込める状況を作っていく1年だと思っています。

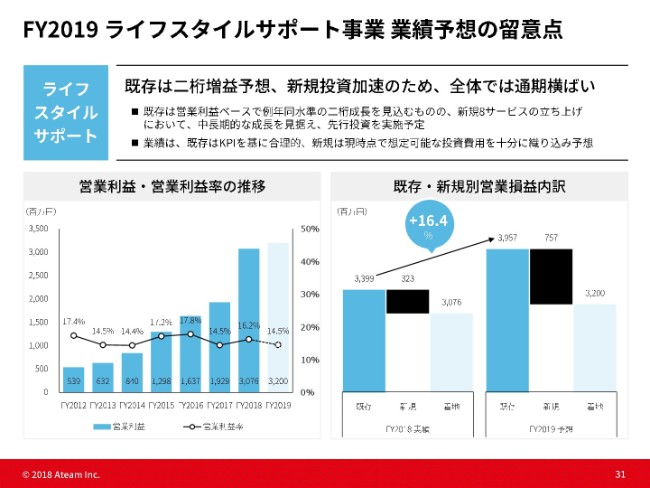

FY2019 ライフスタイルサポート事業 業績予想の留意点

31ページ目。

こちらが、ライフスタイルサポート事業の業績予想の留意点とありますが、既存の、今我々が行っている引越し・自動車・ブライダル・金融といったものは、2桁増益が予想されているということではありますが、この後のページに出てきます新規サービスの投資のために、利益としては横ばいの予想をしています。

具体的には、2019年は7億5,700万円ほど……ざっと8億円ぐらいの投資を行っていこうと思っています。そのために、利益はあまり伸びませんし、利益率も下がりますが、先ほどお話ししたとおり、数年後を見据えた先行投資の1年になるかと思っています。

ライフスタイルサポート事業 新規サービス

32ページ目が、具体的に我々が今後、投資していくサービス。

すでに立ち上がっていますが、これからこちらのプロモーション・人員の採用を積極的に行っていくということであります。

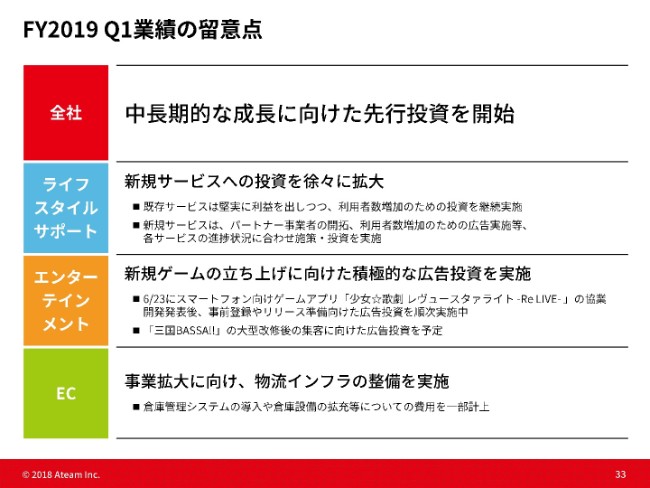

FY2019 Q1業績の留意点

33ページ目。

第1四半期の業績の留意点ですが、先ほどからご説明させていただいていますとおり、全社としては、先行投資を始める第1四半期になるかと思います。

ライフスタイルサポートにおきましても、先ほどのご説明のとおり。

そして、エンターテインメント。こちらが、まだ時期ははっきり申し上げることはできませんが、『少女☆歌劇 レヴュースタァライト -ReLIVE-』のリリースが始まります。「第1四半期になる」とはまだ明言はできませんが、そういったもののプロモーションの先行投資が発生する四半期になるかと思います。

そして、『三国BASSA!!』。こちらは今、改修を行っていますが、こちらの各KPIがいいと判断ができたときには、予定どおり、この第1四半期にプロモーションをさせていただこうと思っています。

ECにつきましては今後、より販売台数を増やしていくということですが、そのための倉庫管理システム・設備に投資を始めていく第1四半期になるかなと思っています。

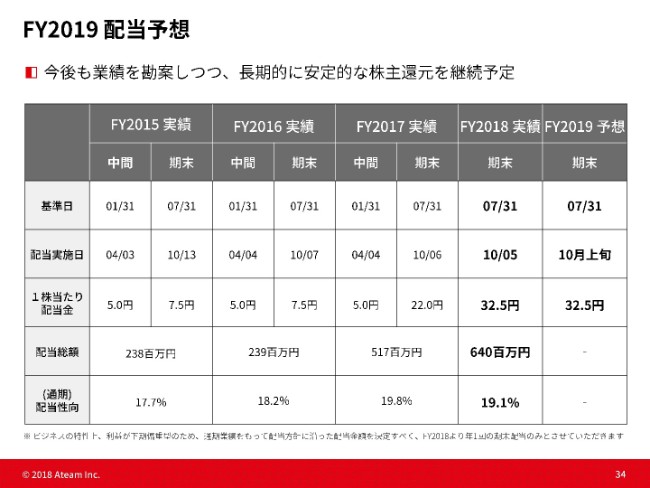

FY2019 配当予想

34ページ目。

配当予想ですが、配当総額といたしましては6億4,000万円、配当性向が19.1パーセント……これは、期末配当です。

来期、2019年の期になりますが、配当金額は据え置いて32.5円。配当性向が少し上がるのかなと予想しています。

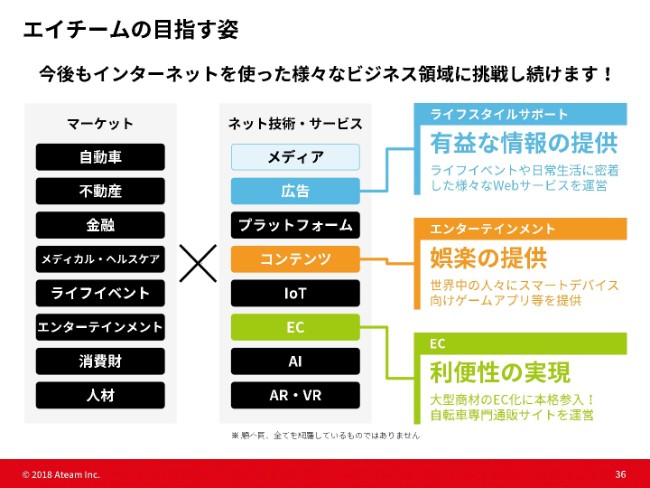

エイチームの目指す姿

36ページ目。

中長期的な展望ということですが、冒頭でお話しさせていただいたとおり、マーケットに対して我々の技術を提供して、さまざまなサービスを提供していきたいと思っています。

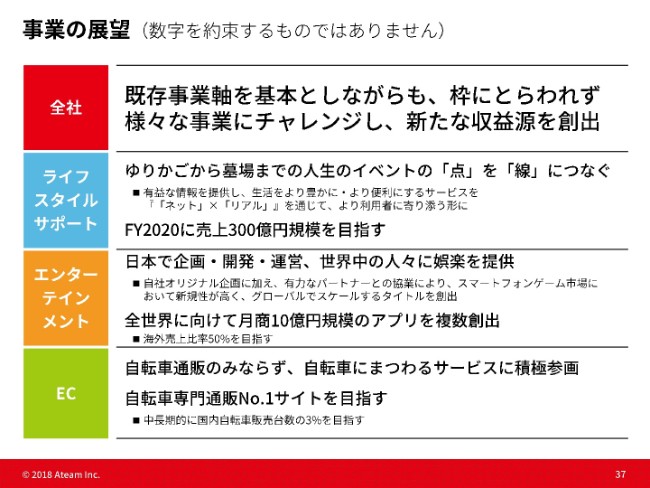

事業の展望(数字を約束するものではありません)

37ページです。

「数字を約束するものではありません」ということですが、全社に関しましては、書いてあるとおり。既存事業軸を基本としながら、枠にとらわれず、さまざまな事業にチャレンジし、新たな収益源を創出していく。数年後の新たな成長を作っていくということです。

ライフスタイルサポートにおきましては、今までいろんなライフイベントに応じたサービスを展開していましたが、ゆりかごから墓場まで……そういう人生のイベントの「点」を「線」につないでいくような事業展開を行っていきたいと思っています。

実際、「ゆりかご」と言いますと、我々は「ラルーン」という女性向けの体調管理サービスをやっていますが、そちらのユーザーさまも順調に伸びていまして、妊活とか、そういうニーズが非常に高まっています。そういったところに向けて、我々のサービスを拡充していく。

「墓場まで」と言いますと、我々は「Life.(ライフドット)」というサービスを立ち上げていますが、そういったものにも力を入れていくということです。2019年期におきましては、ライフスタイルサポートは220億円を予想しています。2020年には、売上で300億円規模を目指すという目標でやっています。

そして、ライフスタイルサポート事業の真ん中に書いてありますが、「『ネット』×『リアル』」。先ほど「ハナユメ」のデスクカウンターが、顧客満足度No.1というデスクではありますが、そういったリアルな人材……または、名古屋や沖縄にいますコールセンターの機能をうまく使って、より成果率を高めたりとか、そういうふうにやっていくのが、我々の強みになっていくんじゃないかと思っています。

エンターテインメントにおきましては、今までは自社オリジナルの企画がメインでしたが、今後は有力なパートナーとの協業により、さらにスマートフォン市場において新規性が高く、かつ、今後成長が見込めるグローバルの市場に、より打って出ていくということです。海外売上比率は、50パーセントくらいになっていく状態を目指していこうと思っています。

ECにおいては、自転車通販のみならず、自転車にまつわるサービスに積極参画ということです。「自転車を買うなら、『Cyma-サイマ-』だよね」と言ってもらえるようなブランドを、構築していきたいと思っています。

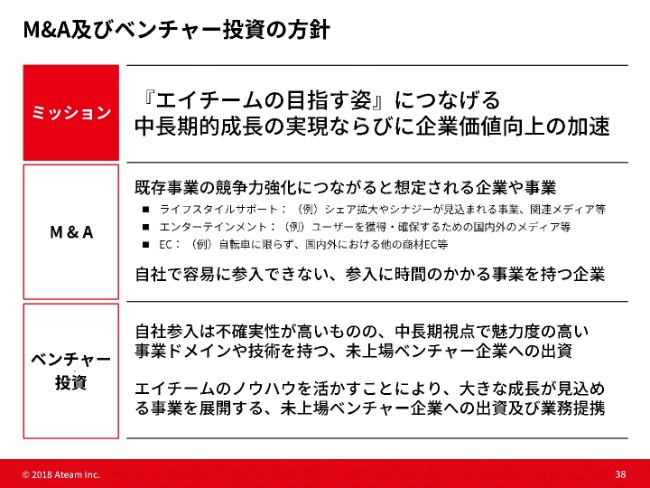

M&A及びベンチャー投資の方針

M&A及びベンチャー投資の方針。

こちらは、以前からお話ししていますが、我々の既存事業のシナジーが高まっていく事業に、投資もしくはM&Aをやっていきたいと思っています。

それでは、私からの説明は以上になります。

新着ログ

「情報・通信業」のログ