ビューティ花壇、通期は減収増益 ブライダル装花事業が低調も営業益が改善

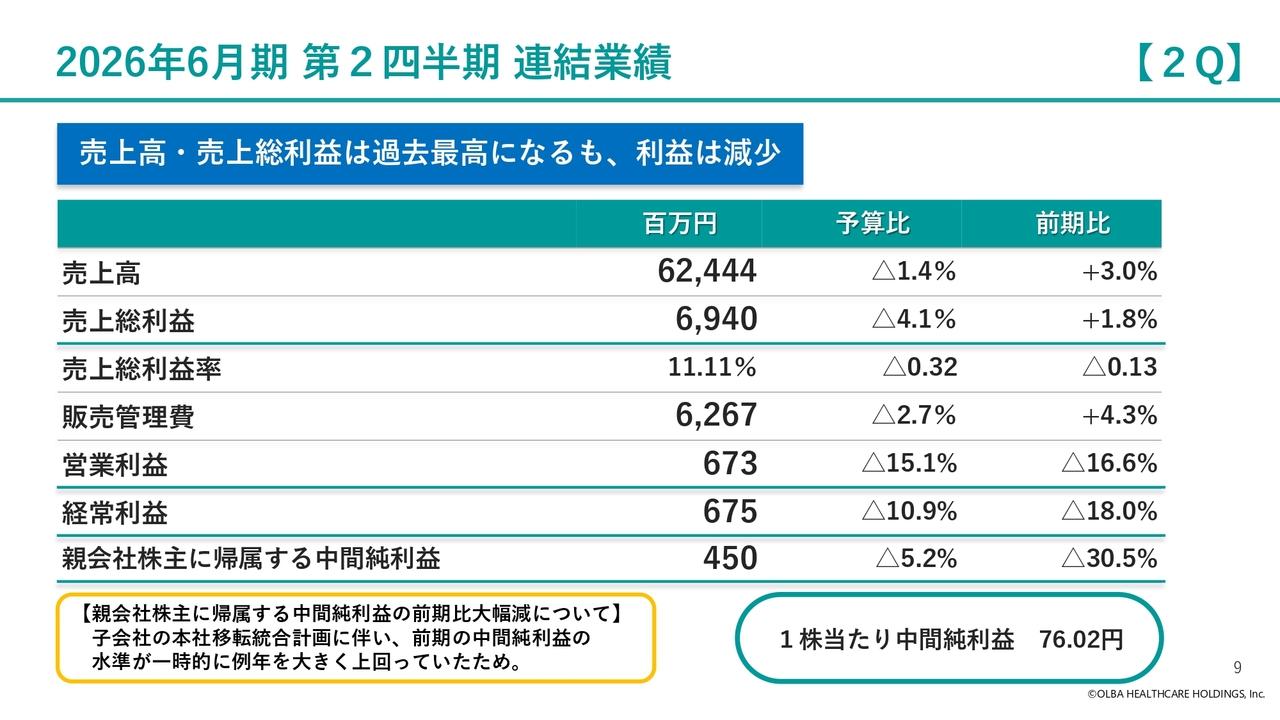

業績ハイライト 《連結損益計算書》

三島美佐夫氏(以下、三島):大変お待たせいたしました。それでは株式会社ビューティ花壇の2018年6月期決算説明会を始めさせていただきます。ご説明は私、三島が行います。どうぞよろしくお願いいたします。

本日の内容をご案内いたします。まず、2018年6月期の業績ハイライト。次に各事業部における傾向と対策。次に中期経営計画の進捗。最後に株主還元についてご説明いたします。

2018年6月期の業績ハイライトについてご説明申し上げます。4ページをご覧ください。

ご覧の通り、グループ全体では前年同期比で減収増益となりました。売上高につきましては、生花祭壇事業は堅調に推移いたしましたが、ブライダル装花事業が低調に推移し、56億2,000万円となりました。

一方、利益面におきましては営業利益が大幅に改善し、1億6,700万円。経常利益は1億6,600万円。当期純利益は7,700万円となりました。

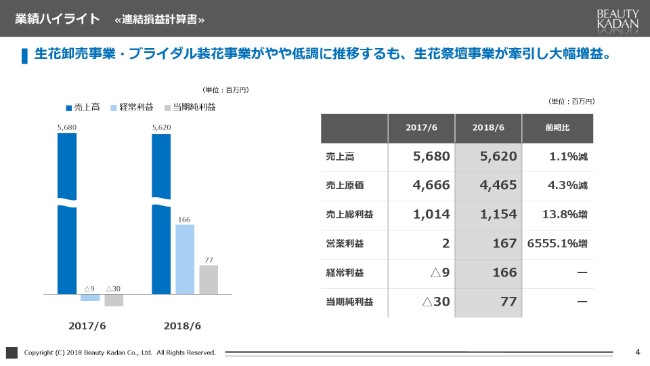

業績ハイライト 《セグメント別売上構成》

次に売上高の内訳について説明させていただきます。5ページをご覧ください。

生花祭壇事業は、前年同期比で4.7パーセント増となり、2期連続で過去最高となる33億6,600万円でした。生花卸売事業は、売上高はやや減少いたしましたが取引先との取引内容の見直しと、物流体系の改革が一巡し、3.6パーセント減となる14億1,400万円でした。

ブライダル装花事業は、リテール部門の売上は増加したものの、主要取引先の倒産による売上減の影響により、19パーセント減となる4億800万円となりました。

その他事業は、総じて増加もしくは横ばいで推移いたしましたが、一般労働者派遣事業の株式会社ビンクを売却したことにより、(売上高は)12.7パーセント減となる4億3,000万円となりました。

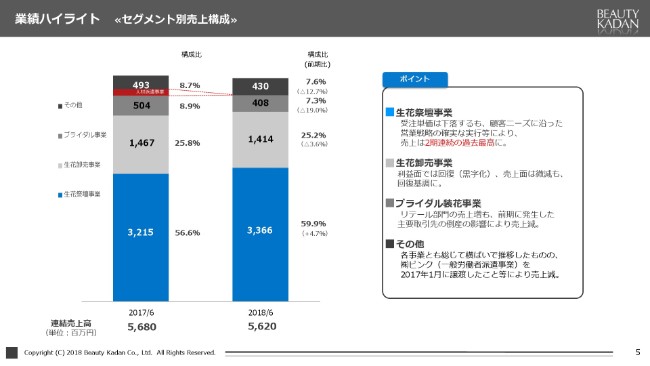

業績ハイライト 《セグメント別決算概況》

次に、セグメント別の決算概況についてご説明いたします。6ページをご覧ください。

ご覧の通り、売上・利益ともに前期同様、生花祭壇事業がけん引するかたちとなっておりますが、それ以外の事業につきましては、ブライダル装花事業が減少しています。また生花卸売事業と、その他の事業については事実的には横ばいで推移いたしました。

営業利益につきましては、生花祭壇事業においては大幅に増加いたしましたが、ブライダル装花事業については減収となりました。

生花卸売事業については黒字。その他の事業につきましても、赤字幅は縮小しております。

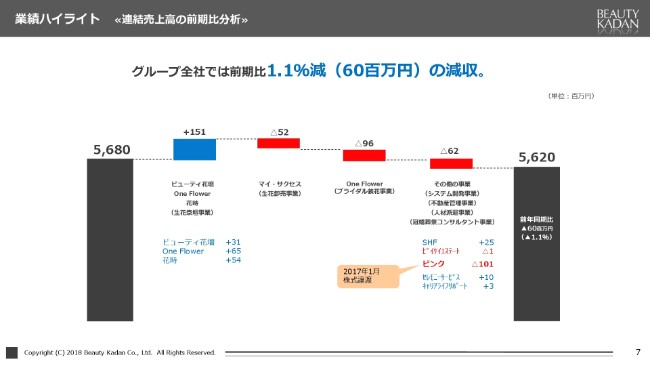

業績ハイライト 《連結売上高の前期比分析》

続きまして、連結売上高の前期比分析でございます。7ページをご覧ください。

生花祭壇事業につきましては、当社を含め子会社においても、引き続き葬儀単価の下落傾向はありましたが、当社(グループの)One Flowerは、沖縄の花時とともに、受注件数の増加と顧客ニーズを汲み取ったかたちで、いずれも増収となりました。

生花卸売事業につきましては、前期比では減少しておりますが、回復基調にありまして、各施策の効果が出始めたものと認識いたしております。

ブライダル装花事業につきましては、9,600万円の減収となりました。その他の事業につきましては、前期においてビンク社を売却したことにより、減収となっております。それ以外につきましては、総じて横ばい、もしくは増収の結果となりました。以上より、全体で6,000万円の減収でした。

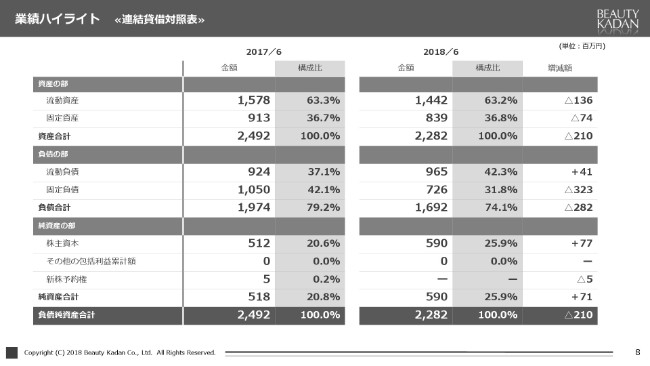

業績ハイライト 《連結貸借対照表》

次に、8ページをご覧ください。連結貸借対照表についてご説明いたします。

当連結会計年度末における総資産は、前連結会計年度末に比べて2億1,000万円減少し、22億8,200万円となりました。これは主に、売掛金が増加した一方で、現金および預金、建物および構築物の減少によるものです。

当連結会計年度末における負債は、前連結会計年度末に比べて2億8,200万円減少し、16億9,200万円となりました。これは主に、長期借入金の減少によるものです。

当連結会計年度末における純資産は、前連結会計年度末に比べて7,100万円増加し、5億9,000万円となりました。これは主に、利益剰余金の増加によるものです。

以上の結果、当連結会計年度末における自己資金比率は前期末の20.6パーセントから25.9パーセントとなりました。

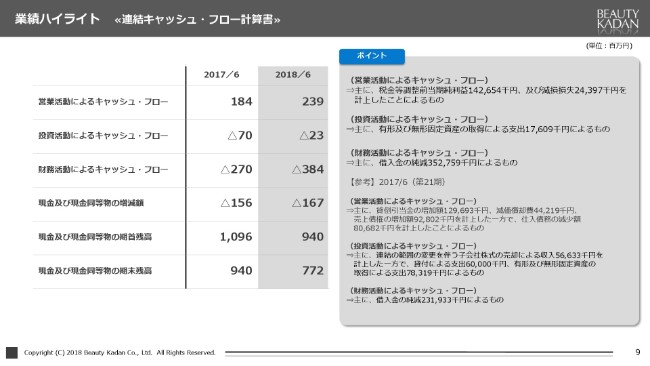

業績ハイライト 《連結キャッシュ・フロー計算書》

次に9ページをご覧ください。

営業活動によるキャッシュ・フローについてです。当連結会計年度末において、営業活動の結果として得られた資金は2億3,900万円となりました。これは主に、税金等調整前当期純利益の1億4,200万円および減損損失2,400万円を計上したことによるものでございます。

投資活動によるキャッシュ・フローについてです。当連結会計年度末において、投資活動の結果として使用した資金は2,300万円となりました。これは主に、有形および無形固定資産の取得による支出1,700万円によるものであります。

財務活動によるキャッシュ・フローについてです。当連結会計年度末において、財務活動の結果として使用した資金は、3億8,400万円となりました。これは主に、借入金の純減3億5,000万円によるものであります。

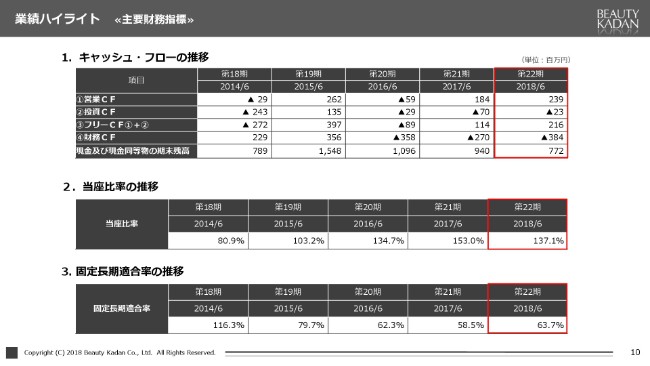

業績ハイライト 《主要財務指標》①

次に10ページをご覧ください。

当座比率につきましては、2015年6月期より連続して100パーセントを超え、当期末では137.1パーセントとなりました。固定長期適合率につきましては、前期に引き続き100パーセントを割り込み、当期末では63.7パーセントとなりました。

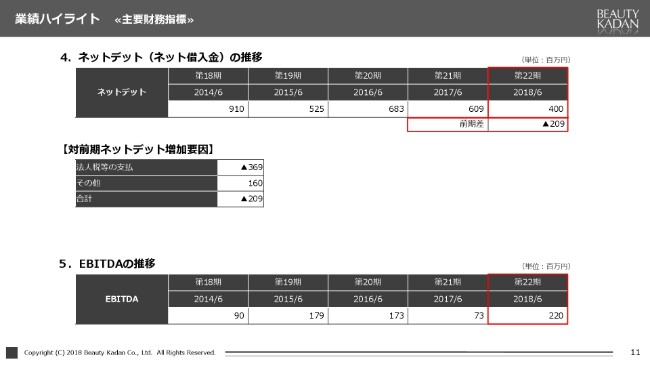

業績ハイライト 《主要財務指標》②

次に11ページをご覧ください。

ネット借入金につきましては、当期末現在で4億円となり、前期末から2億900万円の減少となりました。営業利益に減価償却費およびその他の償却費を加えましたEBITDAは、当期は2億2,000万円となりました。

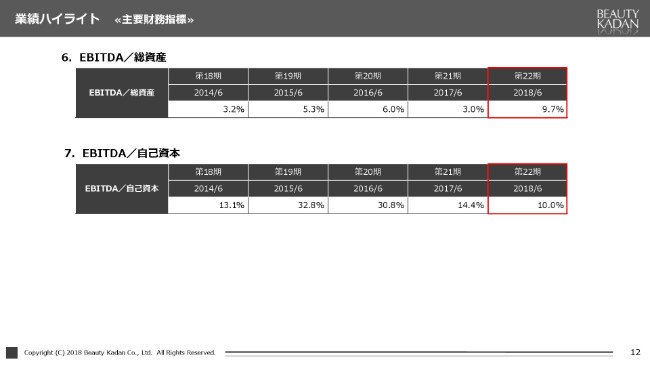

業績ハイライト 《主要財務指標》③

次に、12ページをご覧ください。

EBITDAを分子とした純資産利益率は9.7パーセントとなりました。また同じくEBITDAを分子とした自己資本比率は10パーセントとなりました。

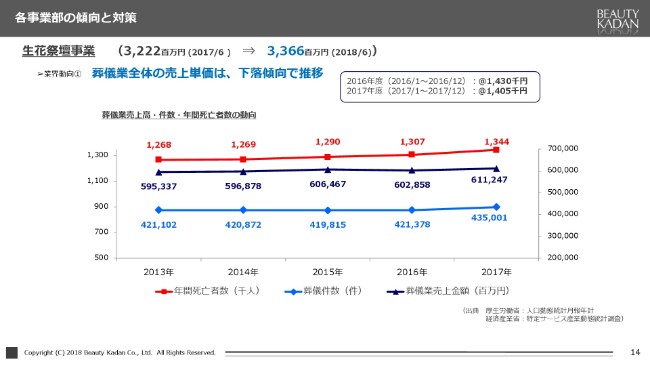

各事業部の傾向と対策①

続きまして、各事業部の傾向と対策についてご説明申し上げます。14ページをご覧ください。

2018年6月期を取り巻く環境といたしましては、厚生労働省および経済産業省公表の数値で見ますと、ご覧のグラフのとおりとなります。赤い線の年間死亡者数、紺色の葬儀業全体の売上高、水色の葬儀件数と、すべてにおいて増加しております。死亡者数の増加率に対しまして、売上金額がなだらかに増加していることから、1件当たりの葬儀単価は(下がっており)前年同期が143万円、今期が140万5,000円。このように微減で推移しております。

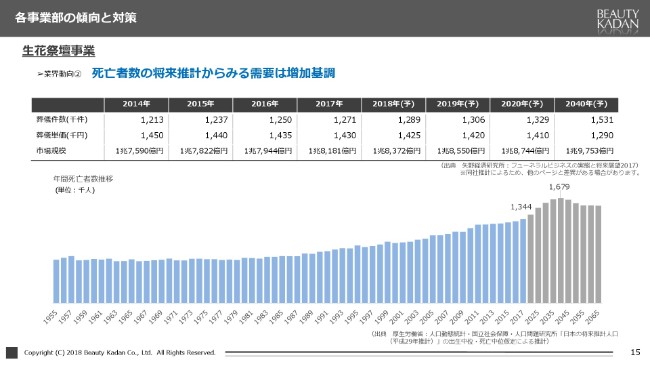

各事業部の傾向と対策②

続きまして、15ページをご覧ください。

生花祭壇事業を取り巻く環境を時系列で見ますと、先ほどのグラフからもわかりますとおり、死亡者数の増加に伴い、葬儀件数も右肩上がりで推移しております。葬儀単価の将来予想数値では、年々やや下降していくものと考えております。

これらを鑑み、当社といたしましても、主要都市での積極的な事業展開により業容の拡大を図ってまいります。後ほど説明いたします。

各事業部の傾向と対策③

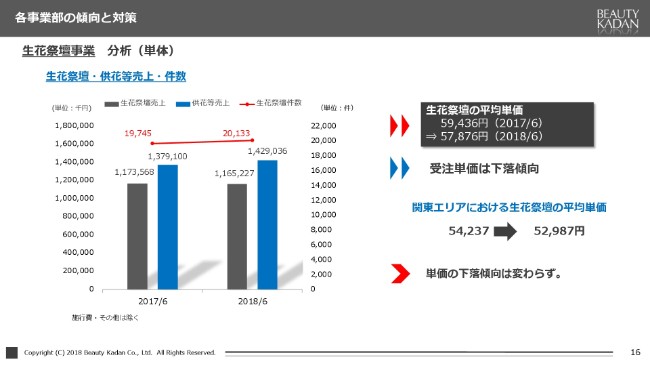

続きまして、16ページをご覧ください。

当社の生花祭壇と供花の件数の推移でございます。

生花祭壇の平均単価は、近年の傾向のとおり前期比で下落し、6万円を下回りましたが、ご覧のグラフのとおり生花祭壇の施行件数が増加し、それに伴いまして売上も増加いたしました。

各事業部の傾向と対策④

続きまして、17ページをご覧ください。

生花祭壇事業における業績の推移を、エリア別で比較したものでございます。

西日本エリアを除きまして、売上高、施行件数は増加しておりますが、関東のみならずその他のエリアにおきましても、単価の下落傾向が見え始めております。

このような状況から、関東エリアにおける営業戦略、原価管理・低減策を各エリアへも適用いたしまして、さらなる体質強化に取り組んでまいりたいと考えております。

西日本エリアにつきましては、顧客ニーズへの対応強化策といたしまして、新たに拠点を設けるなどの対策をとり、業績の回復を図ってまいります。

各事業部の傾向と対策⑤

続きまして、18ページをご覧ください。

こちらは当社のエリアごとの生花祭壇の受注件数の推移でございます。

関西ブロック、九州ブロックではやや前期を下回るかたちで推移いたしましたが、その他につきましては各ブロックともに前期比から高い水準で推移いたしました。

いずれも年々、件数は増加傾向にあり、原価率、労務費率の安定化と人材確保、効率的な配置を課題として取り組んでおります。

各事業部の傾向と対策⑥

続きまして、19ページをご覧ください。

生花祭壇事業におけるさらなる収益力アップの施策といたしまして、昨年(2017年)10月に海老名営業所を開設いたしました。

これは関東エリアにおける顧客への配送時間短縮によるコスト低減、また、ご覧の図のとおり、海老名を起点とした新たな顧客の獲得を狙ったものでございます。その結果、売上は2,200万円、営業利益面では5,300万円アップとなりました。

今後は、既存拠点のエリア内での多店舗展開や、その他エリアへの積極的な新規拠点展開を検討してまいります。また、さらなる収益力アップを見込める既存の拠点につきましては、商圏の拡大、効率化を図った移転も実施してまいります。

各事業部の傾向と対策⑦

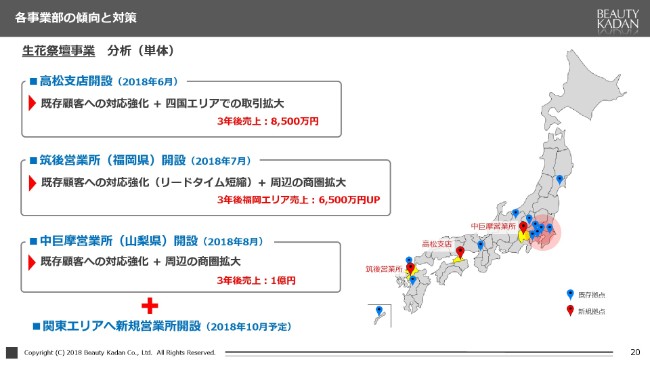

続きまして、20ページをご覧ください。

2018年6月期中に高松支店を開設。そして進行期である2019年6月期に福岡と山梨エリアに、それぞれ新規拠点を開設いたしました。

高松支店におきましては、従来、大阪支店から対応していた既存顧客への対応の強化(が目的でした)。それに加え、今後は四国エリアでの新規顧客獲得による売上拡大を図ります。筑後営業所につきましては、福岡南部エリアの顧客へのリードタイム短縮と、周辺のマーケットシェア拡大を図るものでございます。中巨摩営業所も同様に、既存顧客への対応強化と、今後の周辺エリアでの新規顧客獲得による売上拡大を図るものでございます。

それぞれ、目標売上数値は記載のとおりでございますが、今後も顧客への配送時間の短縮によるコスト低減や、新たな顧客獲得により、中期経営計画の達成へ向けた取り組みを強化していきたいと考えています。その他にも、今後、関東エリアでの新規開設や、既存支店の周辺への新たな拠点展開などを検討しています。

各事業部の傾向と対策⑧

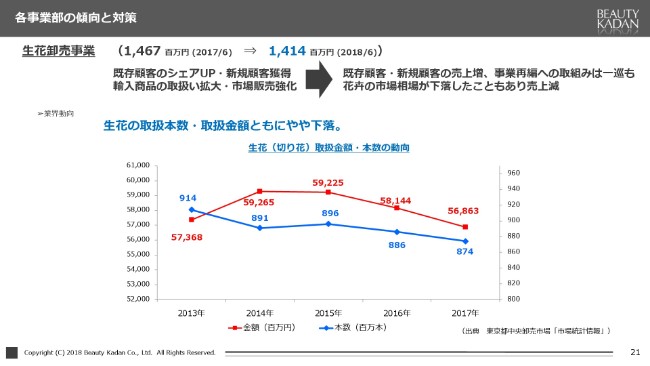

続きまして、21ページをご覧ください。生花卸売事業についてご説明いたします。

生花卸売事業を取り巻く環境につきましては、市場統計情報によりますと、生花の取扱本数・金額ともに下落。取扱金額につきましては、取扱本数を上回る減少率となり、相場の下落傾向を示す数値となっています。このような状況のもと、当事業におきましては、市場相場が大きく下落した影響を受け、売上減となりました。

各事業部の傾向と対策⑨

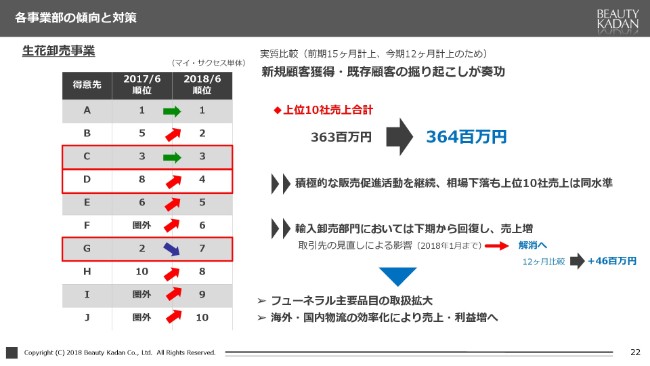

続きまして、22ページをご覧ください。

生花卸売事業につきましては、マイ・サクセス事業を一本化し、それに伴いまして、前期においては、2016年4月期から2017年6月期までの15ヶ月間の数値を計上していることから、こちらのページでは1年間の実績の比較によって分析しています。

これにもとづき、生花卸売事業における顧客の売上上位10社を比較すると、90パーセントが前期比で売上増もしくは横ばいとなり、10社売上合計で見ますと、増加しています。また、これまで回復に時間を要していた輸入卸売事業部門におきましても、2018年に入り回復基調となっています。12ヶ月間の比較で見ますと、前期比で売上は増加しています。このように、同事業につきましては、総じて回復基調にあると考えています。

各事業部の傾向と対策⑩

続きまして、23ページをご覧ください。

生花卸売事業において目下の施策である物流の拡充と規模拡大でございます。ご覧のとおり、東南アジアにおける生産地開拓と取引内容の見直しにつきましては、トライアルとしての入荷および品質の検証を経まして、ベトナム・マレーシア・タイ・中国産の取扱数量アップの取り組みをスタートしています。

今後につきましては、福岡をベースとしたリニューアルをこれらと組み合わせ、生花祭壇事業における新規拠点開設に沿った仕入れ・物流網の構築にも取り組みながら、グループシナジーの創出へ注力してまいります。

各事業部の傾向と対策⑪

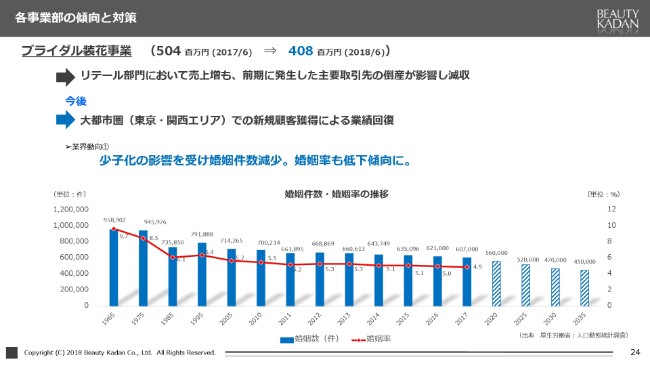

続きまして、24ページをご覧ください。

ブライダル装花事業についてご説明いたします。取り巻く環境につきまして、近年の傾向から変化はございません。婚姻件数や人口1,000人あたりの婚姻率も微減の傾向をたどっています。このような中で、昨年(2017年)3月に主要取引先が倒産した影響は依然大きく、その結果、同事業の売上は減少いたしました。

一方で、リテール部門でのECの売上は過去最高になるなど、一部に明るい兆しも見えてきています。今後、大都市圏での顧客の店舗展開に合わせた事業展開を継続しながら、新規顧客獲得による業績回復に努めてまいります。

各事業部の傾向と対策⑫

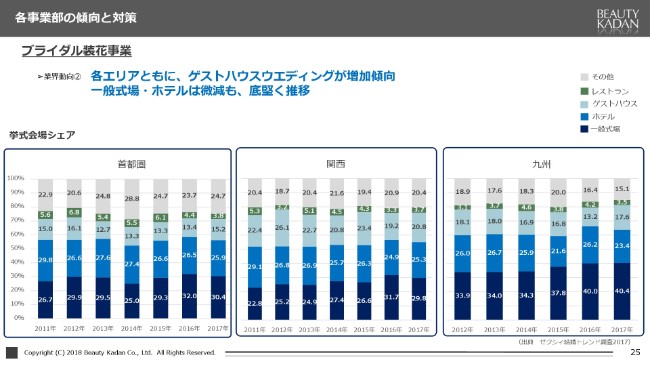

続きまして、25ページをご覧ください。

ブライダル装花事業を取り巻く環境の2つ目といたしまして、マーケットの規模はやや縮小傾向にありますが、当事業のターゲットである都市圏のホテル、一般式場での割合は、底堅く推移している状況でございます。

また、ゲストハウスウエディングも比較的堅調に推移しています。レストランウエディングにつきましては、エリアにより違いはございますが、市場規模といたしましてはまだ小さいです。しかし、潜在マーケットは十分にあると捉えており、ニーズの掘り起こしによる受注は比較的大きいものと認識しています。

従いまして、縮小化傾向にあるマーケットの中で、ニーズにマッチした企画提案を継続することにより、当事業の業容の拡大は可能であると考えています。

各事業部の傾向と対策⑬

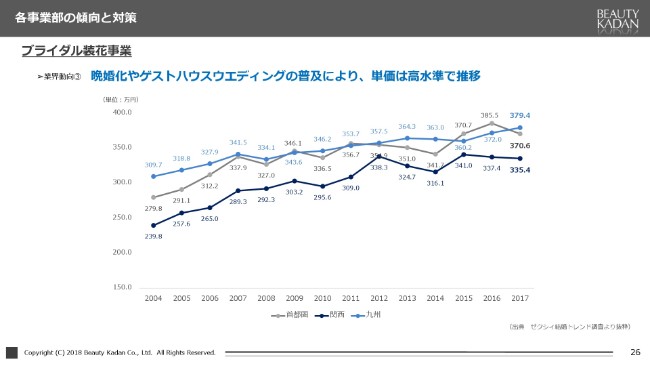

続きまして、26ページをご覧ください。

引き続き、ブライダル装花事業を取り巻く環境でございます。ここ15年ほどの挙式・披露宴の単価の推移でございます。これを見ますと、先ほど申し上げましたように、ハウスウエディングの普及や晩婚化の影響によるものと考えられますが、単価自体は比較的高い水準で推移しています。

我々といたしましては、この部分のマーケットシェアを獲得していくことが課題であると認識しており、新たな顧客の掘り起こしに注力している段階でございます。

各事業部の傾向と対策⑭

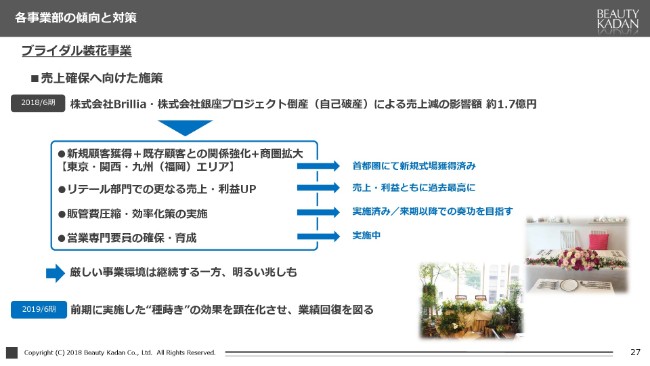

続きまして、27ページをご覧ください。

当事業におきましては、昨年(2017年)3月に公表いたしましたとおり、主要取引先が倒産したことによりまして、年間売上で1億7,000万円程度のマイナスの影響を受けました。今期はこれをカバーすべく、東京・関西・九州エリアにおける新規顧客獲得に向けて営業強化……中でも、レストランウエディングの掘り起こし(を推進します)。

また、既存顧客との取引継続に向けた施策の実行、九州エリアでは商圏エリアを拡大してまいりました。その結果、首都圏における新規式場との契約獲得(につながり)、さらには、リテール部門での売上・営業利益面も過去最高となりました。加えて、事業全体の販管費の圧縮と効率化も実施するなど、依然として事業環境は非常に厳しい状況ではございますが、一部では明るい兆しも出始めています。

2019年6月期におきましては、これらを顕在化させ、業績の回復を図ってまいりたいと考えています。

各事業部の傾向と対策⑮

続きまして、28ページをご覧ください。その他の事業につきましては、各事業とも総じて、売上は前期比で増加いたしました。一般労働者派遣事業を担っていました株式会社ビンクを昨年(2017年)1月に売却しており、その分の約1億円が影響して減収となっていますが、この分を差し引きますと、実質的には増加に転じています。全体的にやや回復基調にありましたが、今後はさらなる利益体制の転換を追求し、グループへの貢献を図ってまいりたいと考えています。

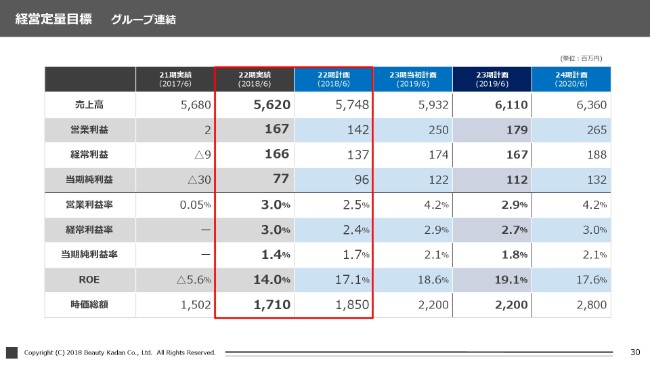

経営定量目標 グループ連結

続きまして、前期策定いたしました中期経営計画の進捗につきまして、概略のみをご説明申し上げます。30ページをご覧ください。

今期は中計の初年度に当たりまして、赤枠の部分が2018年6月期の目標と実績でございます。ご覧のとおり、売上面では未達となりましたが、第2四半期時点でポイントとして掲げていました、営業利益・経常利益では、計画をクリアいたしました。

中計2年目となる2019年6月期につきましては、前期(2018年6月期)の実績を踏まえ、当初計画を若干修正したかたちにしていますが、最終年度となる2020年6月期の数値は据え置いています。その他の数値につきましては、ご覧のとおりでございます。

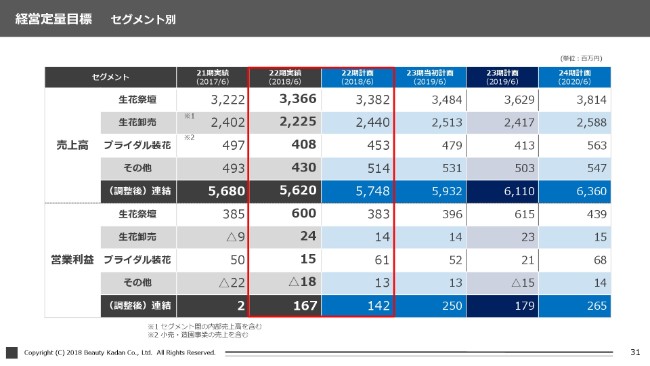

経営定量目標 セグメント別

続きまして、31ページをご覧ください。こちらはセグメント別の売上高・営業利益目標でございます。先般ご説明しましたとおり、当中計では、生花祭壇事業の伸長をベースとした計画としており、ここの部分をいかに拡大し、グループ全体に貢献できるかが1つの鍵であると考えています。この達成のため、新規拠点の展開をはじめとした、受注件数獲得へ注力してまいりたいと考えています。

ブライダル装花事業につきましては、早い時期での回復に向けて各施策の取り組み段階であり、生花卸売事業の目標達成と併せ、全体での達成に向けた努力をしてまいります。

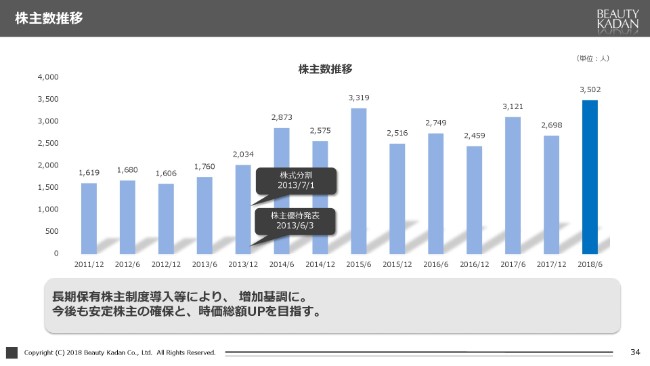

株主数推移

続きまして、株主還元等についてご説明申し上げます。

最後になりましたが、株主数の推移でございます。34ページをご覧ください。長期保有株主優待制度の導入の効果等もございまして、2期連続で3,000名を超えました。今後も業績向上による株価アップ、中長期での安定的な株主数の増加を目指してまいります。

以上で終了とさせていただきます。本日はお忙しい中、ご出席いただきまして誠にありがとうございました。

新着ログ

「卸売業」のログ