ホンダ、1Q営業利益は前年比11.2%増 「N-BOX」シリーズは18年上期新車販売台数No.1

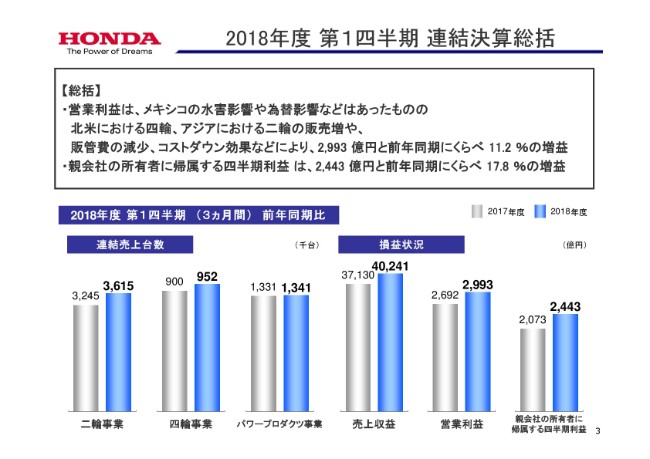

2018年度 第1四半期 連結決算総括

IR担当:それでは、2018年度第1四半期決算についてご説明いたします。

まず、2018年度第1四半期を総括いたしますと、営業利益はメキシコの水害影響や為替影響などはあったものの、北米における四輪、アジアにおける二輪の販売増や、販管費の減少、コストダウン効果などにより2,993億円と、前年同期に比べ11.2パーセントの増益となりました。

親会社の所有者に帰属する四半期利益は2,443億円と、前年同期に比べ17.8パーセントの増益となりました。

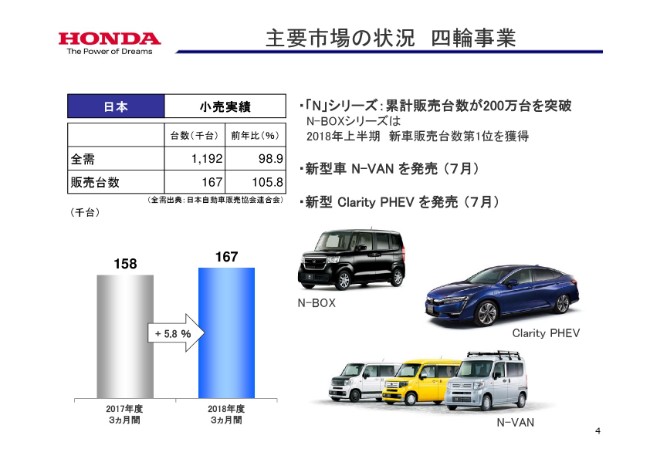

主要市場の状況 四輪事業①

次に、主要市場の状況についてご説明いたします。

日本の四輪車販売実績は16万7,000台と、前年同期に比べ5.8パーセントの増加となりました。「N」シリーズが累計販売台数200万台を突破、「N-BOX」シリーズは2018年上半期の新車販売台数第1位を獲得しました。(2018年)7月に、「N-VAN」と「Clarity PHEV」を発売しました。

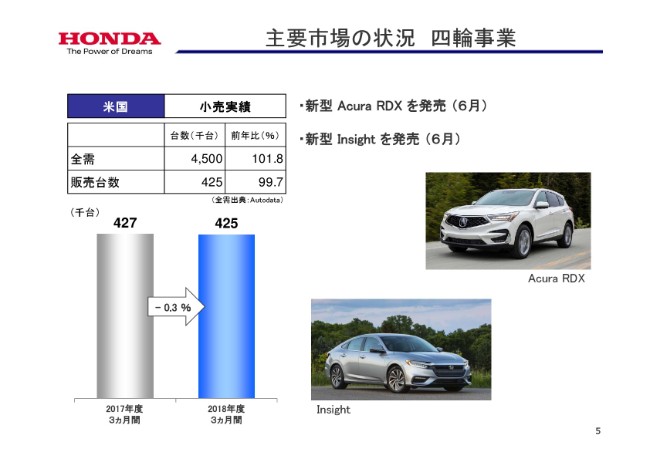

主要市場の状況 四輪事業②

次に、米国の四輪車販売実績は42万5,000台と、ほぼ前年同期並となりました。(2018年)6月に「Acura RDX」と「Insight」を発売しました。

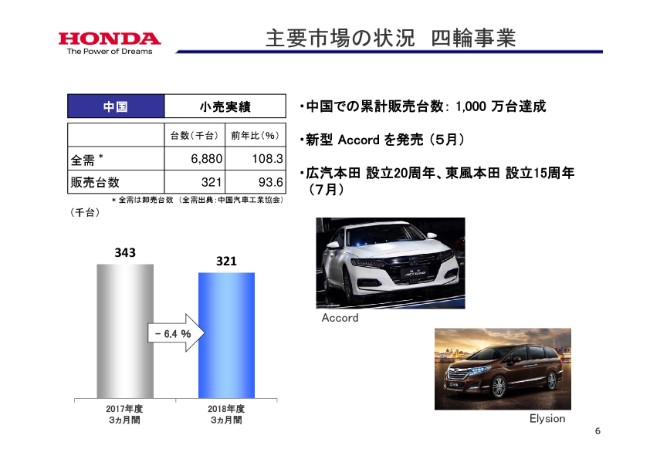

主要市場の状況 四輪事業③

次に、中国の四輪車販売実績は32万1,000台と、前年同期に比べ6.4パーセントの減少となりました。中国での累計販売台数が、1,000万台を達成いたしました。(2018年)5月には「Accord」を発売しております。

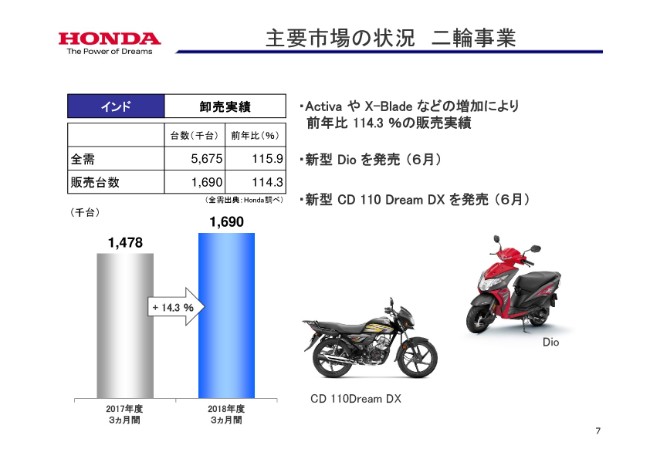

主要市場の状況 二輪事業

次に、二輪事業でございますが、主要市場であるインドの販売台数は169万台と、前年同期に比べ14.3パーセントの増加となりました。(2018年)6月に「Dio」と「CD 110 Dream DX」を発売しております。

トピックス

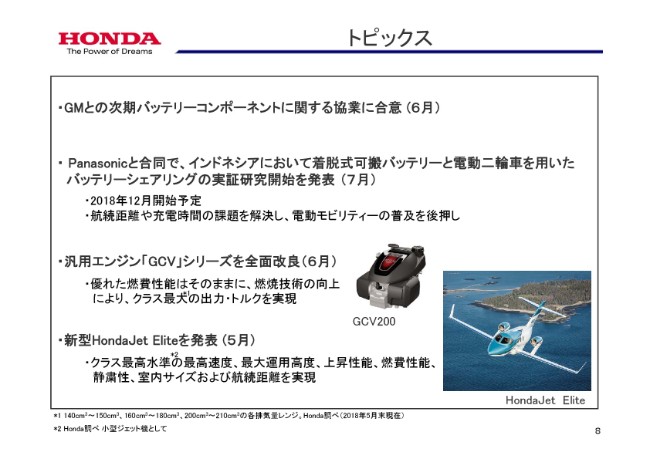

続きまして、直近のトピックスについてご紹介いたします。

(2018年)6月に、ゼネラルモーターズ社(GM)とバッテリーセルやモジュールを含めた、次期バッテリーコンポーネントに関する協業に合意しました。

7月には、パナソニック社と、着脱可能な可動式バッテリーと電動二輪車などの電動モビリティを用いたバッテリーシェアリングの実証研究の開始を発表しました。この実証研究は、インドネシアにおいて2018年12月に開始予定です。

パワープロダクツ事業では、6月に汎用エンジン「GCV」シリーズの全面改良を発表しました。優れた燃費性能はそのままに、燃焼技術の向上により、クラス最大の出力・トルクを実現しています。

5月には、クラス最高水準の最高速度・燃費性能及び航続距離などを実現した「HondaJet Elite」を発表しております。

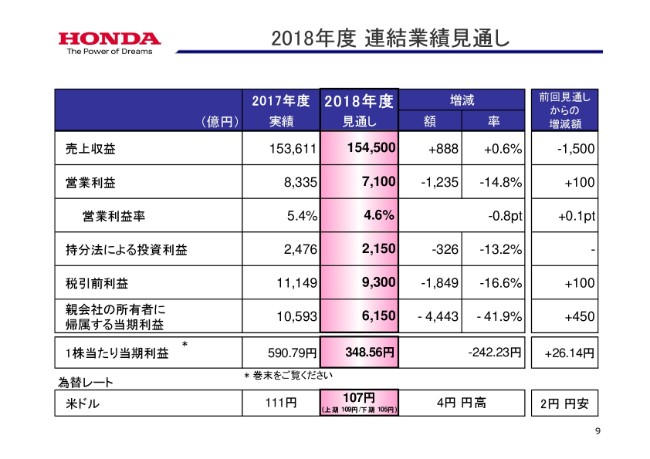

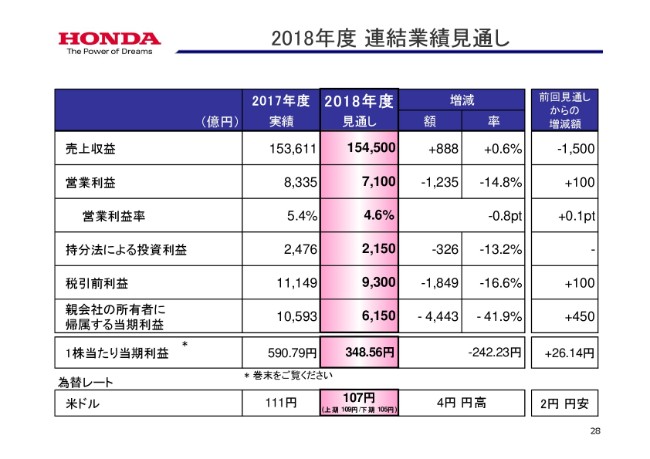

2018年度 連結業績見通し①

次に、2018年度の連結業績見通しについてですが、メキシコの水害影響や、販売費及び一般管理費の減少、為替影響などを反映し、前回公表いたしました見通しを修正しております。

売上収益は15兆4,500億円、営業利益は前回見通しより100億円増益の7,100億円、持分法による投資利益は2,150億円、親会社の所有者に帰属する当期利益は6,150億円を目指してまいります。

見通しを算出するにあたっての為替レートですが、上期は1米ドル109円、下期は1米ドル105円、通期平均では1米ドル107円としております。

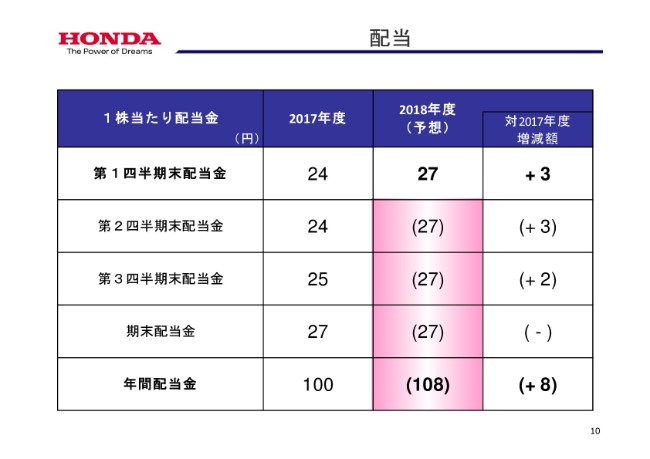

配当

次に、配当金についてですが、2018年度の年間配当金の予想については前回公表しましたとおり、1株当たり108円とし、当第1四半期末配当金は1株当たり27円といたしました。

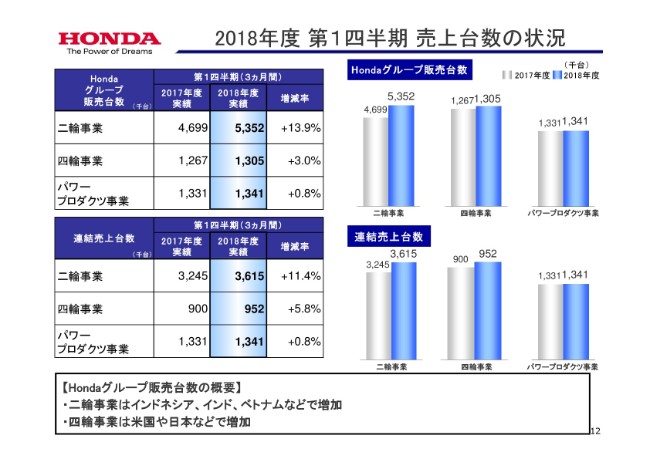

2018年度 第1四半期 売上台数の状況

続きまして、決算及び見通しの詳細をご説明いたします。

まず、Hondaグループ販売台数についてですが、二輪事業は535万2,000台、四輪事業は130万5,000台、パワープロダクツ事業は134万1,000台となりました。

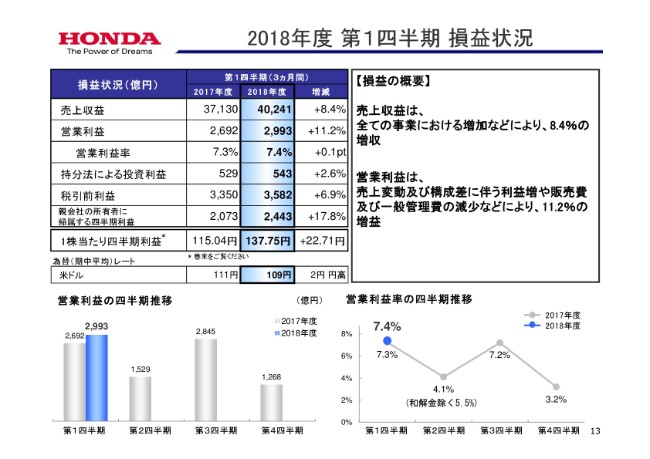

2018年度 第1四半期 損益状況

次に、損益の状況でございますが、売上収益については、すべての事業における増加などにより4兆241億円と、前年同期に比べ8.4パーセントの増収となりました。営業利益は、売上変動及び構成差に伴う利益増や販売費及び一般管理費の減少などにより、2,993億円と、前年同期に比べ11.2パーセントの増益となりました。

営業利益率は、7.4パーセントとなっております。持分法による投資利益は543億円、税引前利益は3,582億円、親会社の所有者に帰属する四半期利益は2,443億円と、前年同期に比べ17.8パーセントの増益となりました。

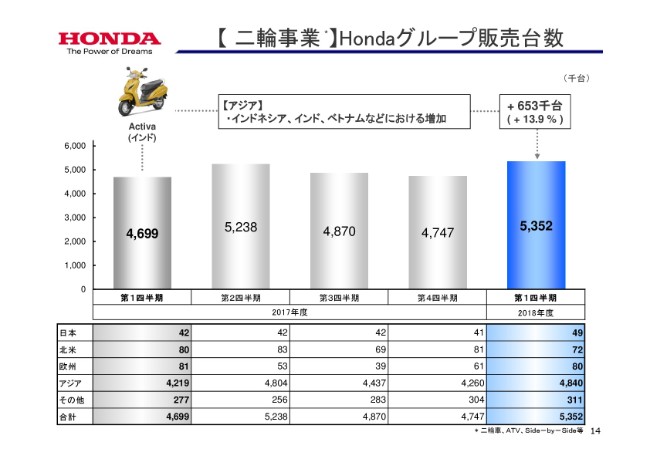

【二輪事業】Hondaグループ販売台数

続きまして、事業別のHondaグループ販売台数についてですが、二輪事業はインドネシア・インド・ベトナムなどにおける増加により535万2,000台と、前年同期に比べ13.9パーセントの増加となりました。

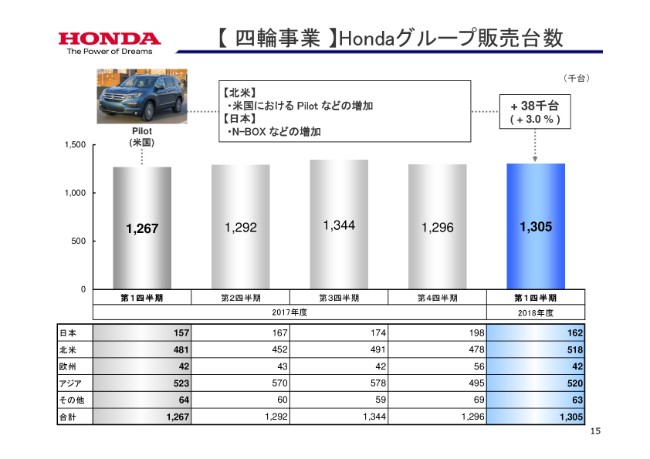

【四輪事業】Hondaグループ販売台数

次に、四輪事業は、米国における「Pilot」や日本における「N-BOX」などの増加により130万5,000台と、前年同期に比べ3パーセントの増加となりました。

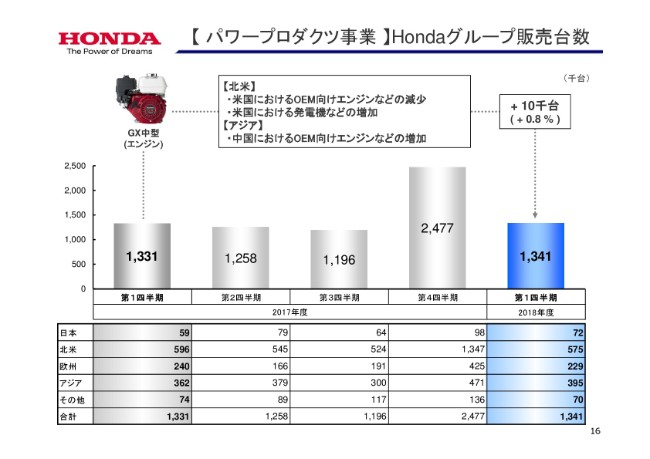

【パワープロダクツ事業】Hondaグループ販売台数

次に、パワープロダクツ事業は、米国におけるOEM向けエンジンの減少などはあったものの、米国における発電機の増加や中国におけるOEM向けエンジンの増加などにより134万1,000台と、前年同期に比べ0.8パーセントの増加となりました。

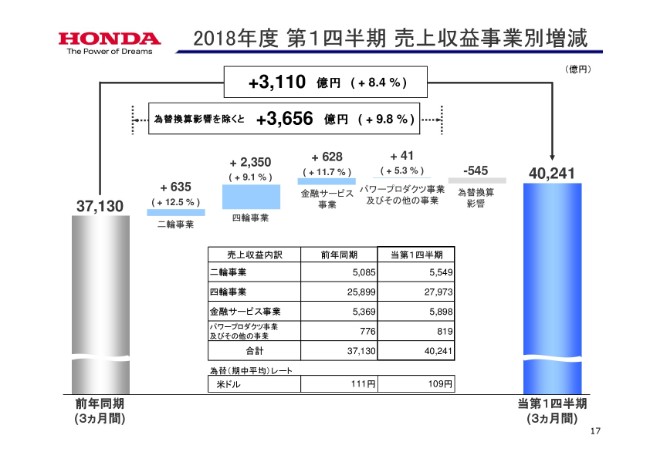

2018年度 第1四半期 売上収益事業別増減

続きまして、当第1四半期の売上収益についてですが、為替換算による減少影響などはあったものの、すべての事業における増加などにより、4兆241億円となりました。

2018年度 第1四半期 税引前利益増減要因

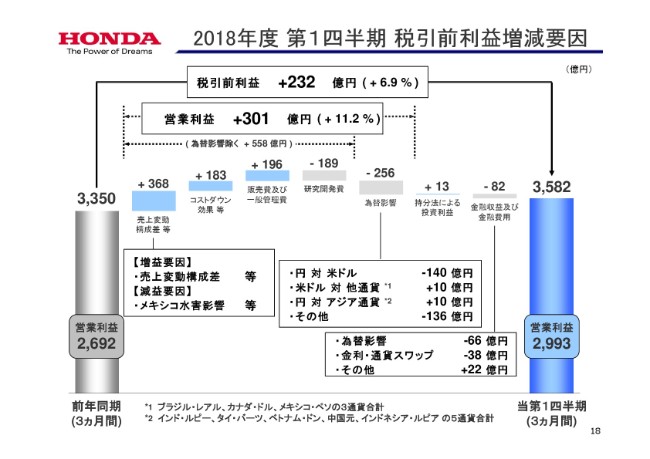

次に、税引前利益の増減要因についてご説明いたします。

当第1四半期の税引前利益は3,582億円と、前年同期に比べ232億円の増益。営業利益は2,993億円と、前年同期に比べ301億円の増益となっております。

その増減要因でございますが、為替影響を除く営業利益では、メキシコの水害影響などはあったものの、売上変動構成差による利益増加や、販売費及び一般管理費の減少などにより、558億円のプラス。営業利益段階での為替影響は、256億円のマイナスとなっております。持分法による投資利益の増加により13億円のプラス、金融収益及び金融費用により82億円のマイナスとなっております。

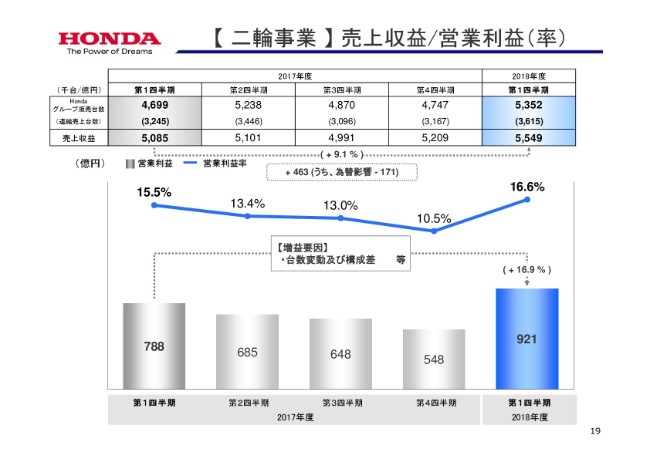

【二輪事業】 売上収益/営業利益(率)

続きまして、事業別の業績についてご説明いたします。

二輪事業の営業利益は、台数変動及び構成差に伴う利益の増加などにより921億円と、前年同期に比べ16.9パーセントの増益となりました。

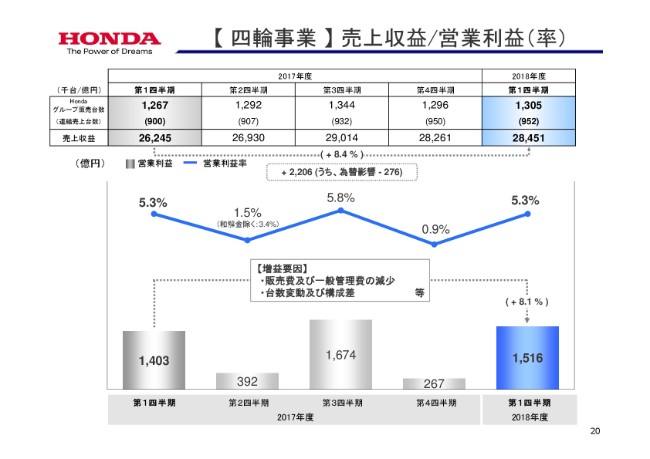

【四輪事業】 売上収益/営業利益(率)

次に、四輪事業の営業利益は、販売費及び一般管理費の減少や台数変動及び構成差に伴う利益の増加などにより1,516億円と、前年同期に比べ、8.1パーセントの増益となりました。

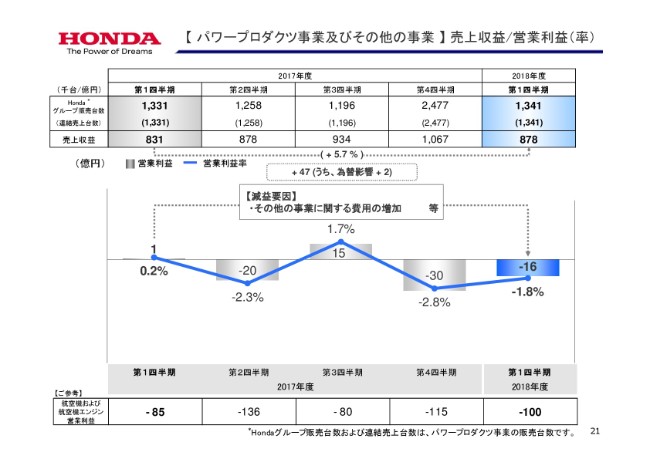

【パワープロダクツ事業及びその他の事業】 売上収益/営業利益(率)

次に、パワープロダクツ事業及びその他の事業の営業損失は、その他の事業に関する費用の増加などにより16億円と、前年同期に比べ17億円の減益となりました。なお、パワープロダクツ事業及びその他の事業に含まれる、航空機及び航空機エンジンの営業損失は100億円と、前年同期に比べ14億円の悪化となりました。

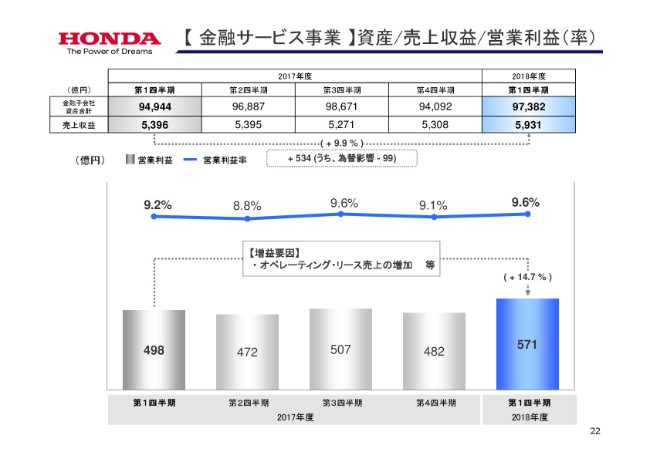

【金融サービス事業】資産/売上収益/営業利益(率)

次に、金融サービス事業の営業利益は、オペレーティング・リース売上の増加などにより571億円と、前年同期に比べ14.7パーセントの増益となりました。

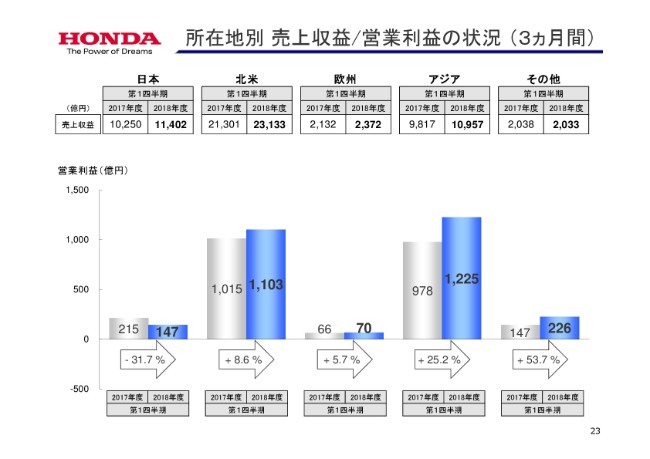

所在地別 売上収益/営業利益の状況 (3ヶ月間)

続きまして、当第1四半期の所在地別セグメントの業績についてご説明いたします。

まず、日本についてですが、売上変動及び構成差に伴う利益の増加などはあったものの、為替影響や研究開発費の増加などにより、営業利益は147億円と、前年同期に比べ31.7パーセントの減益となりました。

北米の営業利益は、メキシコの水害の影響はあったものの、四輪車販売台数の増加に伴う利益の増加などにより1,103億円と、前年同期に比べ8.6パーセントの増益となりました。

欧州についてですが、コストダウン効果などにより、営業利益は70億円と、前年同期に比べ5.7パーセントの増益となりました。

アジアの営業利益は、二輪車や四輪車の販売台数増加に伴う利益の増加や、コストダウン効果などにより1,225億円と、前年同期に比べ25.2パーセントの増益となりました。

南米・中東・アフリカ・大洋州などのその他の地域ですが、売上変動及び構成差に伴う利益の増加などにより、営業利益は226億円と、前年同期に比べ53.7パーセントの増益となりました。

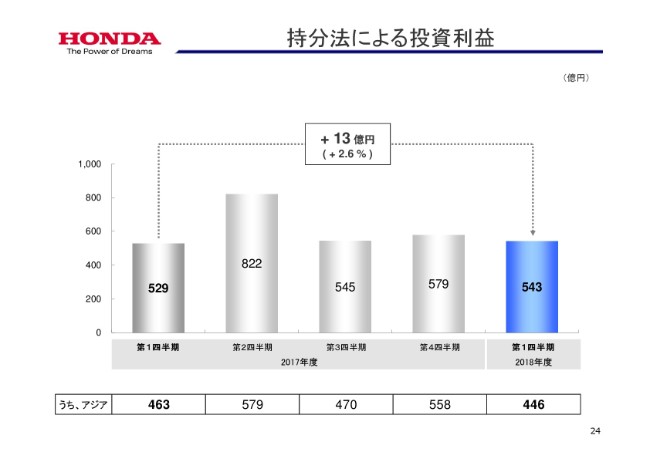

持分法による投資利益

次に、持分法による投資利益は、前年同期に日本における一部の関連会社株式の減損損失が発生した影響などにより、543億円と、前年同期に比べ2.6パーセントの増益となりました。

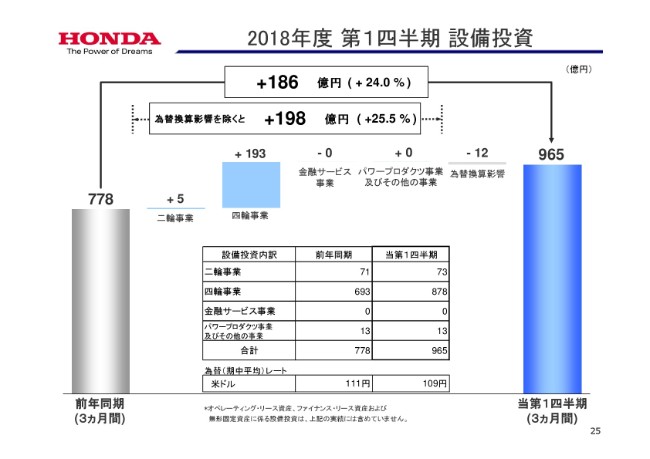

2018年度 第1四半期 設備投資

次に、3ヶ月間の設備投資の実績については、四輪事業における新型車導入のための投資の増加などにより、965億円と、前年同期に比べ186億円増加いたしました。

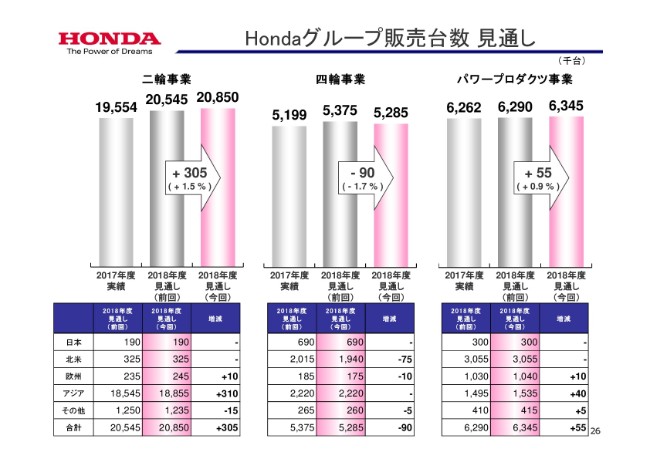

Hondaグループ販売台数 見通し

続きまして、2018年度の連結業績見通しについてご説明いたします。

まず、Hondaグループ販売台数は、二輪事業はアジアにおける増加などを織り込み2,085万台と、前回公表いたしました見通しより30万5,000台の増加。四輪事業は、メキシコの水害影響などを織り込み528万5,000台と、9万台の減少。パワープロダクツ事業は634万5,000台と、5万5,000台の増加を見込んでおります。

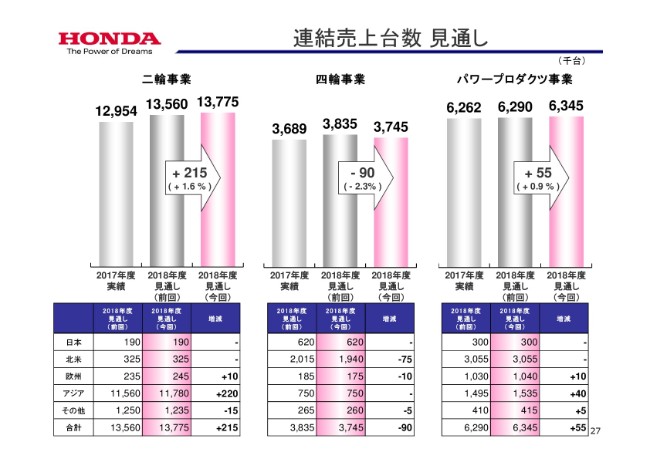

連結売上台数 見通し

なお、連結売上台数の見通しは、ご覧のとおりです。

2018年度 連結業績見通し②

続きまして、先ほどお話しいたしました通期の連結業績見通しは、ご覧のとおりです。

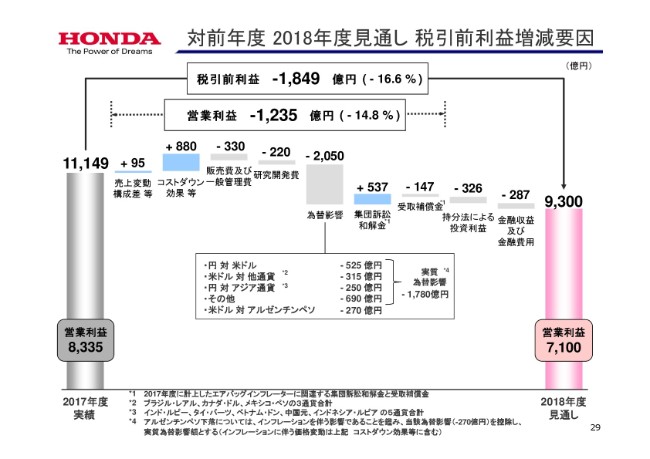

対前年度 2018年度見通し 税引前利益増減要因

次に、連結業績見通しの前年度実績からの増減要因でございますが、営業利益は1,235億円のマイナス、持分法による投資利益は326億円のマイナス、金融収益及び金融費用は287億円のマイナスとなっております。

なお、為替影響に含まれるアルゼンチンペソ下落分については、インフレーションを伴う影響であることを鑑み、当該為替影響を控除した実質為替影響額は1,780億円となります。

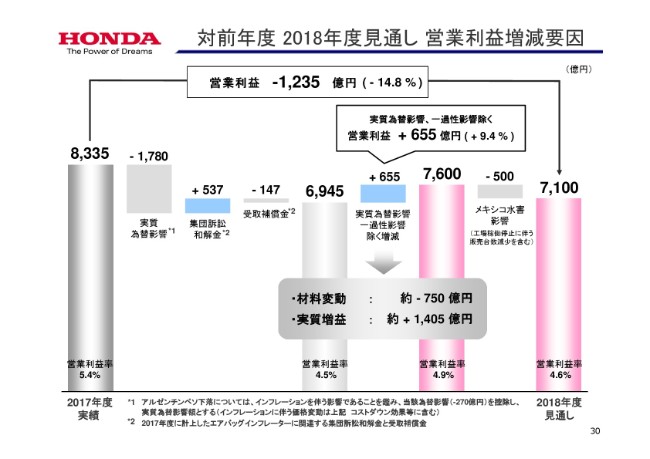

対前年度 2018年度見通し 営業利益増減要因

次に、営業利益の増減要因を組み替えて、実質為替影響・一過性影響・材料変動を除くと、1,405億円の実質増益を見込んでおります。

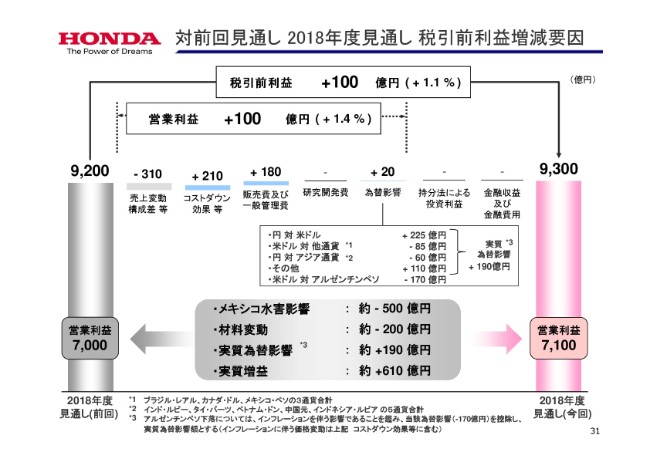

対前回見通し 2018年度見通し 税引前利益増減要因

続きまして、前回公表いたしました通期見通しに対しては、営業利益は100億円のプラスとなっております。なお、メキシコの水害影響・材料変動・実質為替影響を除くと、610億円のプラスを見込んでおります。

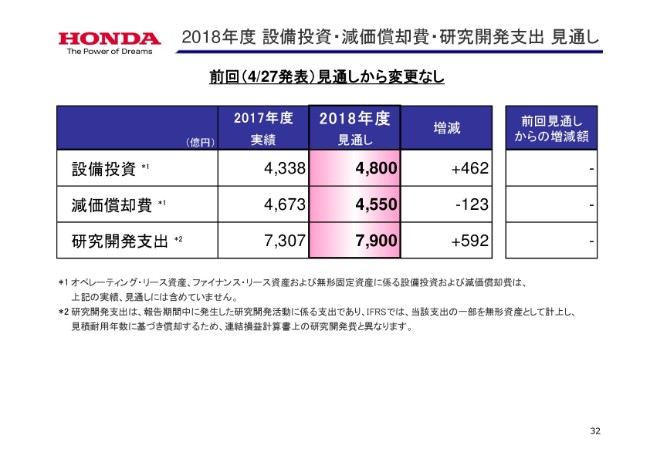

2018年度 設備投資・減価償却費・研究開発支出 見通し

最後に、2018年度の設備投資・減価償却費・研究開発支出の見通しにつきましては、ご覧のとおりです。

説明は、以上でございます。ありがとうございました。

新着ログ

「輸送用機器」のログ