コニカミノルタ、1Q営業利益は前年比77%増を達成 全事業セグメントで増益

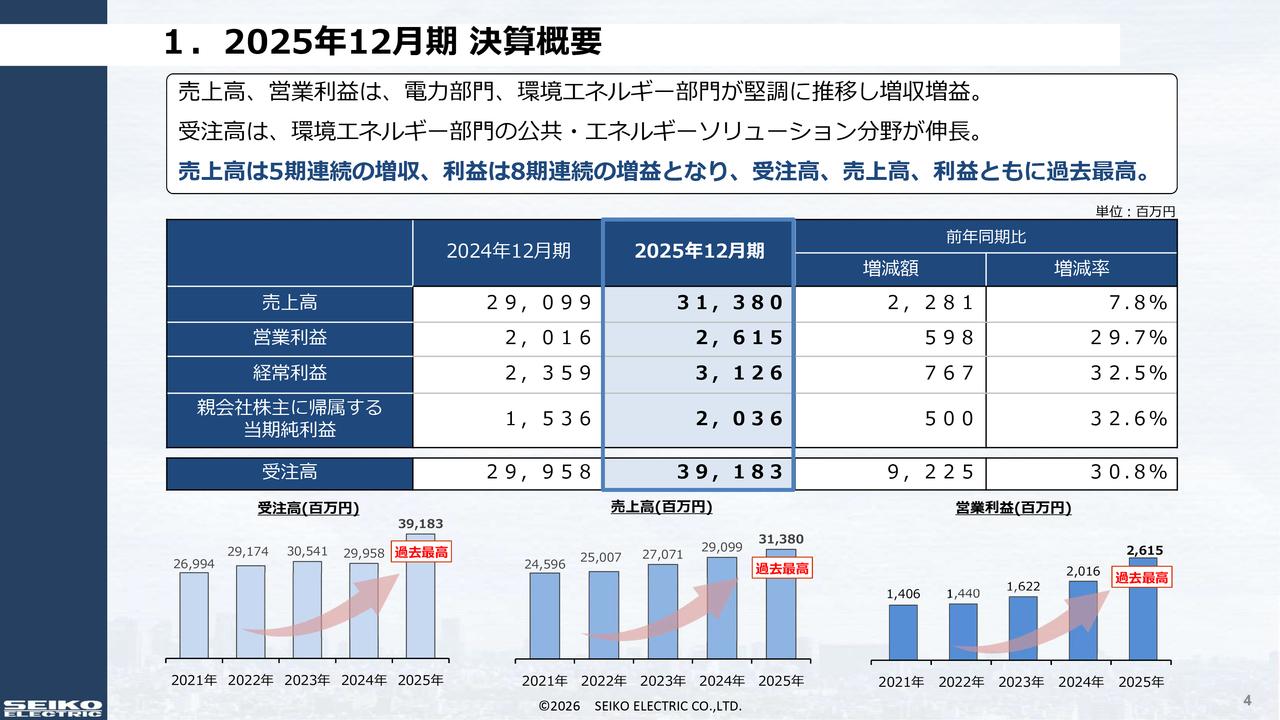

2018年度1Q 業績|サマリー

畑野誠司氏:それでは、2019年3月期の第1四半期の決算説明について、私からご説明させていただきたいと思います。

まず、本日(2018年8月1日)3時に、当社2018年度第1四半期決算を発表いたしました。その総括を1ページ目にまとめております。当四半期の売上高でございますが、2,552億円でございました。前年同期比プラス10パーセントの増収となっております。

事業別の状況は、この後のページで詳しくご説明させていただきますが、オフィスは全地域で増収でございました。プロフェッショナルプリントも、欧州や中国が牽引して増収。ヘルスケアは、ご案内のとおり(一部)仕入商品の取り扱い終了によります影響で、若干減収。産業用材料・機器事業は、機能材料ユニットの売上が伸長いたしまして、需要が落ち着いた計測機器ユニットの減少を補って、こちらも増収となっております。

営業利益につきましても、基盤事業の収益力強化策が予定どおり進捗するなどして、すべての事業セグメントで増益となりました。資産流動化によります収益も加えまして、全体として大幅増益の、営業利益は154億円となりました。当期利益は112億円となり、こちらも大幅な増益となっております。

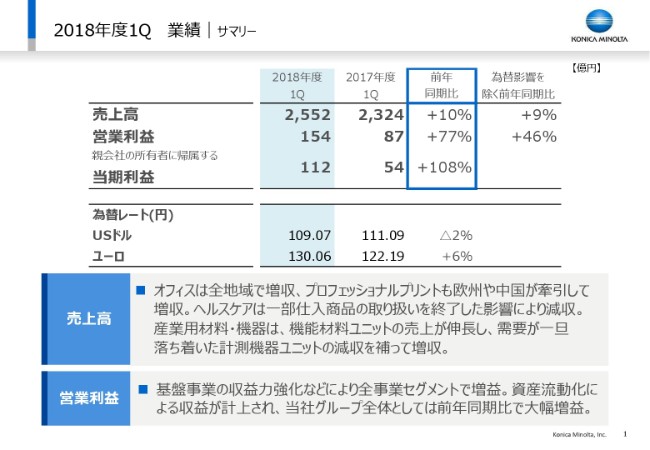

2018年度1Q 業績|事業セグメント別売上高と営業利益

次に、このスライドでございますが、事業セグメント別の売上高についてです。

ご説明申し上げましたとおり、仕入商品販売終了の影響によるヘルスケアの減収を除きまして、全事業セグメントで増収となっております。営業利益は、全事業セグメントにおいて増益となっておりますが、次のスライドで、為替や特殊要因を除いた売上高及び営業利益ついて、少し詳しくご説明させていただきたいと思います。

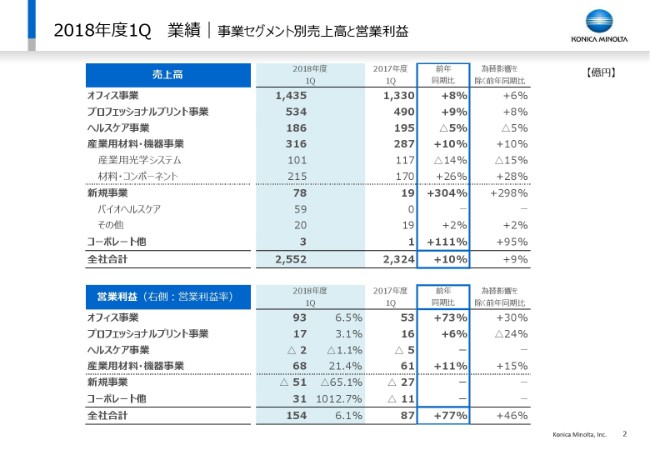

2018年度1Q 業績|増減分析

このブリッジチャートでございますが、為替影響や資産流動化、構造改革費用などの特殊要因を除いた、事業セグメント別の売上高と営業利益をお示ししております。

売上高につきましては、為替影響を除きましても、ヘルスケアの減収を除きまして、全事業セグメントで増収となっております。

営業利益につきましては、オフィスが為替影響及び構造改革費用のネット差分を考慮すると、21億円の増益となっております。プロフェッショナルプリントがやや減益となっておりますが、これは基盤事業のプロダクションプリントの収益力が継続して強化される一方、成長事業であります産業印刷の成長の加速のための先行投資が、かさんだことによるものでございます。ヘルスケア、産業用材料・機器ともに増益となっておりまして、基盤成長事業において28億円の増益でございます。

新規事業でございますが、こちらはローンチを控えたワークプレイスハブへの投資、それからバイオヘルスケアの事業拡大のための投資などが、前年同期比において費用が増加しておりますが、計画どおりに進捗しております。

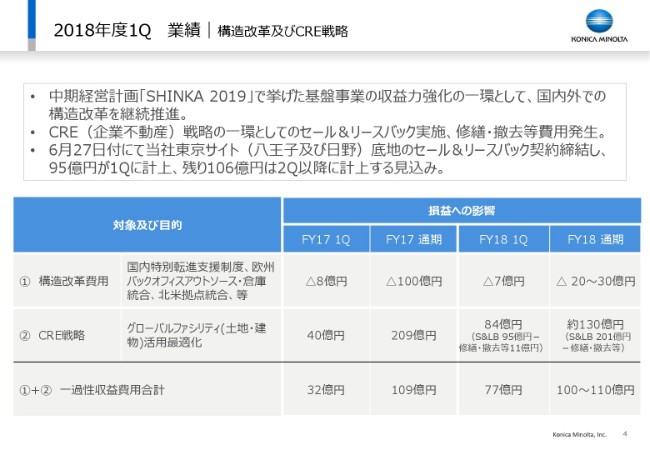

2018年度1Q 業績|構造改革及びCRE戦略

こちらのスライドが、構造改革及びCRE戦略のスライドでございますが、当第1四半期におきましては、予定していた構造改革費用のうち、欧州の構造改革を中心に約7億円の一時費用が発生しており、第2四半期以降と合わせて年間20億円から30億円の発生を想定しております。なお、前年同期は国内でおよそ8億円が発生しておりました。

続きまして、CRE戦略でございますけど、CRE戦略につきましては(2018年)6月27日に開示させていただきましたが、経営資源の有効活用による資産の効率化と財務体質の強化を図るため、当社東京サイト八王子及び日野底地のセールス&リースバックというかたちで譲渡する契約を締結し、当四半期に収益95億円を計上いたしました。

同時に、修繕・撤去費用として11億円を計上し、ネットで84億円となっております。なお、前年同期はおよそを40億円のセールス&リースバックの益が発生しておりましたので、ここでの増減は45億円程度となっております。これらはすべて、コーポレートでの発生となっています。

また、通年度で見ますと、収益の201億円に対しまして、修繕や撤去費用等含めて、ネットでおよそ130億円を見込んでおります。構造改革費用とCRE戦略のネットでの一過性収益は、前期が100億円、当期がおよそ100億円から110億円と、現在想定しております。

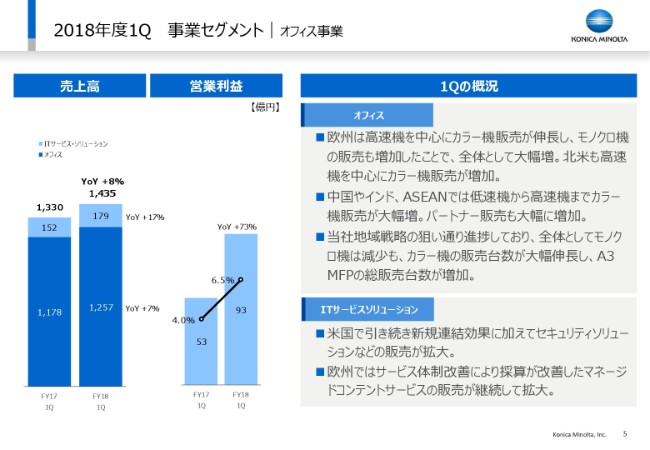

2018年度1Q 事業セグメント|オフィス事業

続きまして、事業ごとの概況をご説明させていただきます。

まず、オフィス事業でございますが、先進諸国でカラー機・高速機の販売が大幅に伸びました。とくに欧州では、カラー高速機の販売に加えまして、モノクロ機の販売も増加しております。

中国やインド・ASEANなどの成長国におきましては、カラー機販売が大幅増となり、パートナーのチャネルを通した販売も大幅に増加しております。こういったことにより、全体としてはモノクロ機販売が減少したものの、カラー機の販売が大幅に伸びたことで、「A3MFP」の総販売台数が増加いたしました。

ITサービスソリューションにつきましては、欧米で前年度後半の買収による新規連結効果に加えて、セキュリティソリューションやマネージドコンテントサービスなどの付加価値の高いサービスが伸長し、増収となりました。

この結果、当四半期の売上高は1,435億円、8パーセントの増収。営業利益は、収益力強化のためのコストダウンが計画どおり進捗した効果も含めまして93億円、73パーセントの増益となりました。

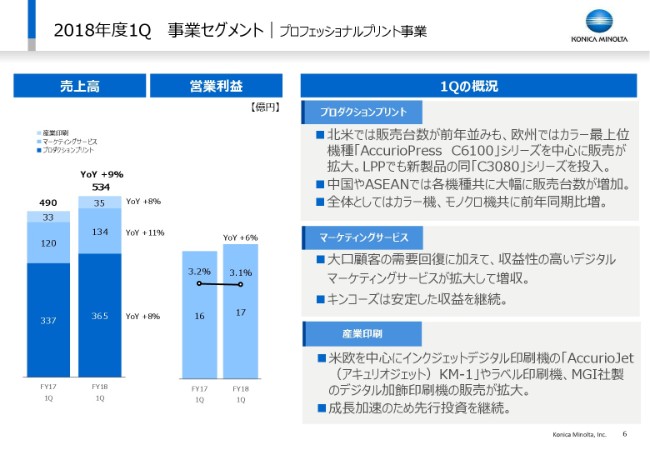

2018年度1Q 事業セグメント|プロフェッショナルプリント事業

続きまして、プロフェッショナルプリント事業でございます。

基盤事業でございますプロダクションプリントにおきましては、北米で前年並みの販売台数となりましたが、欧州においてはカラー機最上位機種を中心に、引き続き販売が拡大しております。

中国やASEANなどの成長国においては、販売台数が増加し、全体としてもカラー機・モノクロ機ともに増加となりました。また、ライトプロダクションプリント(LPP)でも「AccurioPress C3080」シリーズを投入し、全製品ラインナップを入れ替えて、第2四半期以降の販売を引き続き拡大していきたいと思っております。

マーケティングサービスにつきましては、大口顧客からの需要回復に加えまして、収益性の高いデジタルマーケティングサービスが拡大し、キンコーズも安定した収益を継続しており、堅調でございます。

産業印刷につきましては、とくにアメリカ・欧州において「KM-1」やラベル印刷機、デジタル加飾印刷機などの付加製品の販売増が継続しておりますが、成長事業としての収益化を加速するために専門性の高いリソースを拡充するなど、積極的にこの先行投資等も継続しております。

こういったことによりまして、当四半期の売上高は534億円、9パーセントの増。営業利益は17億円で、6パーセント増の増収増益となりました。

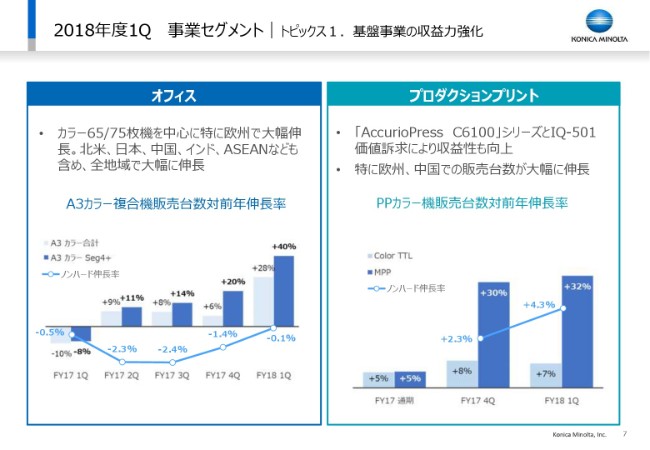

2018年度1Q 事業セグメント|トピックス1.基盤事業の収益力強化

ここで、基盤事業でありますオフィスと、プロダクションプリントの高付加価値販売が力強く継続していることをご説明させていただきたいと思います。

オフィスにおきましては、カラー機の販売が、とくに欧州その他全地域で大幅に続伸いたしまして、その伸び率も拡大していっております。当四半期のA3カラー複合機販売の伸長率は、28パーセント。その中でも、高採算でありノンハード収入の期待できるSeg4以上の伸び率は40パーセントとなっており、前年度第4四半期に続き、強いモメンタムを継続しております。

これによりまして、ノンハードの売上につきましても、(2018年)6月12日に情報機器の事業説明会を開催させていただきました。その場でお伝えした内容でございますが、ほぼブレイクイーブンとなりました。第2四半期以降、再び成長軌道に乗りまして、通年では対前年プラス1パーセントの伸長を計画しております。

プロダクションプリントにおきましても、引き続きカラー機の販売台数が、欧州や中国で伸長し、とくに当社が注力するエリアにおきまして、高い伸び率を示しております。こちらにつきましても、ノンハードの伸長率が前四半期の2.3パーセントから4.3パーセントに、大きく拡大しております。

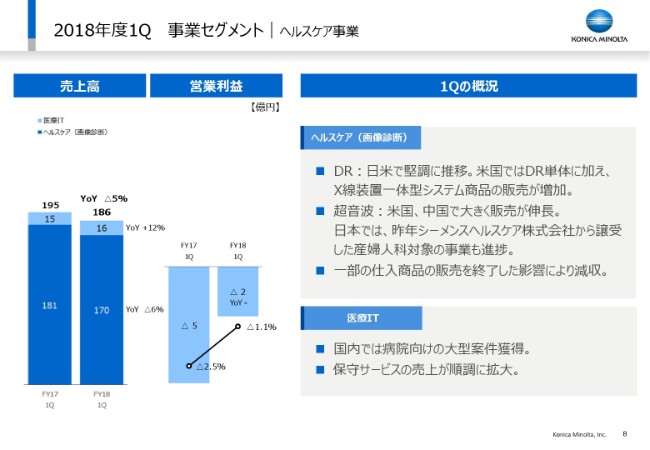

2018年度1Q 事業セグメント|ヘルスケア事業

続きまして、こちらがヘルスケアでございますが、ヘルスケア事業の全体の売上高は、186億円でございました。収益の低かった仕入商品の販売を終了した影響で、前年同期比では5パーセントの減収となっております。

内訳といたしましては、ヘルスケアユニットの売上高は170億円で、前年同期比6パーセントの減収でございましたが、医療ITユニットは売上高が16億円で、前年同期比で12パーセントの増収となりました。営業利益につきましては、マイナス2億円でございましたが、前年のマイナス5億円からは改善しております。

ヘルスケアユニットでございますが、DRが日本と米国で堅調に推移しており、とくに米国では、DR単体での販売に加えまして、X線装置一体型のシステム商品の販売が増加しております。超音波画像診断装置は、米国と中国でも大きく販売を伸ばしました。国内におきましては、昨年(2017年)シーメンスヘルスケアから譲受しました産婦人科向けの事業も、進捗しております。

医療ITにつきましては、国内での病院向けの大型案件の獲得と保守サービスの販売拡大で、順調に売上も伸びております。

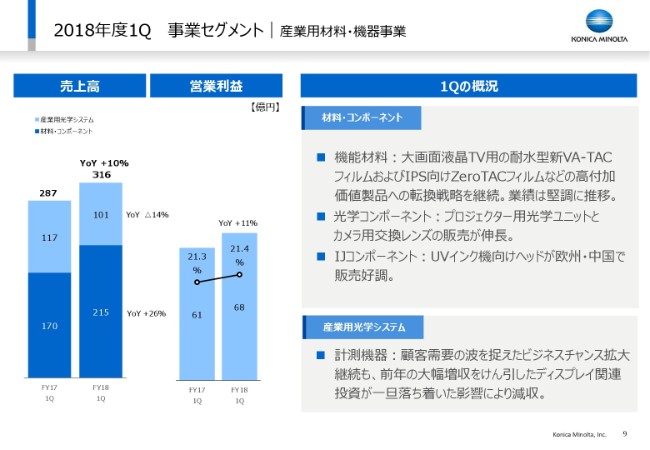

2018年度1Q 事業セグメント|産業用材料・機器事業

続きまして、産業用材料・機器事業の内容でございます。産業用材料・機器事業につきましては、全体の売上高は316億円で、前年同期比で10パーセントの増収でございました。

内訳としては、材料・コンポーネント分野の売上高が215億円で、26パーセントの増収。産業用光学システム分野が101億円で、14パーセントの減収でございました。事業全体の営業利益は68億円で、11パーセントの増益でございます。

材料・コンポーネント分野では、機能材料が大画面液晶テレビ用の耐水型新VA-TACフィルムおよびIPS向けZeroTACフィルムなどの高付加価値製品への転換戦略が奏功いたしまして、業績は堅調に推移しました。

光学コンポーネントユニットでは、プロジェクター用の光学ユニットとカメラ用の交換レンズの販売が伸長しました。インクジェットのコンポーネントユニットでは、UVインク機向けヘッドが、欧州と中国で販売好調となっております。

産業用光学システム分野でございますが、計測機器ユニットが昨年、大変な増収を牽引いたしました。このディスプレイ関連の設備投資はいったん落ち着いたことで、減収となっておりますが、顧客層やアプリケーションの拡大によるビジネスチャンスを捉えまして、前四半期対比では増収となっております。

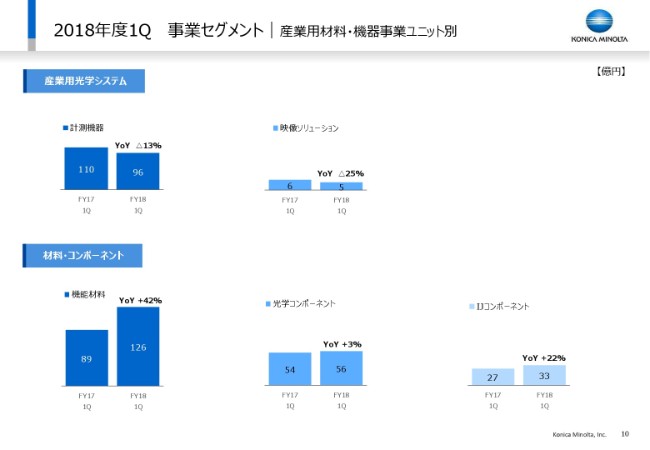

2018年度1Q 事業セグメント|産業用材料・機器事業ユニット別

産業用材料・機器事業に関する事業セグメントの内容、ビジネスユニットの当四半期の前年同期比を、グラフでこちらにお示ししております。

詳細は割愛させていただきますが、産業用光学システム分野の計測機器ユニットは、前年同期には大口需要があったため、当期間は減収となりました。材料・コンポーネント分野では、機能材料・光学コンポーネント・IJコンポーネントと、すべてのユニットで前年同期比増収でございました。

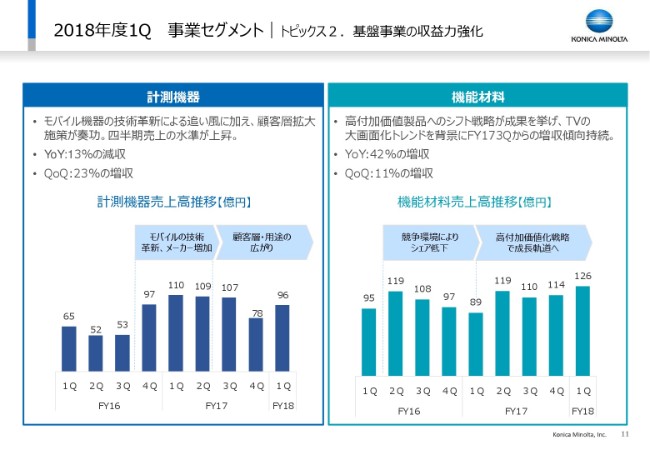

2018年度1Q 事業セグメント|トピックス2.基盤事業の収益力強化

このスライドでは、産業用材料・機器事業から、計測機器と機能材料の進捗につきまして、少し詳しくご説明させていただきます。

左側の計測機器でございますが、昨年(2017年)大きく売上を伸ばす要因となりましたディスプレイ関連の大口顧客の設備投資が、2017年度第3四半期以降いったん落ち着きましたが、モバイル機器の技術革新の追い風に加えまして、顧客層の拡大施策が奏功して、四半期売上の水準は上昇してきております。その結果、当四半期は前年同期に比べ13パーセントの減収でございましたが、前四半期比では23パーセントの増収となっております。

右側の機能材料でございますが、機能材料は2016年度には競争環境の中で苦戦を強いられましたが、2017年度以降に大画面化トレンドを背景に、耐水型新VA-TACフィルムやIPS向けのZeroTACフィルムなど、高付加価値製品を中心とした販売戦略が奏功して、増収傾向を持続しております。

その結果、前年同期比では42パーセントの増収、前四半期比でも11パーセントの増収となりました。

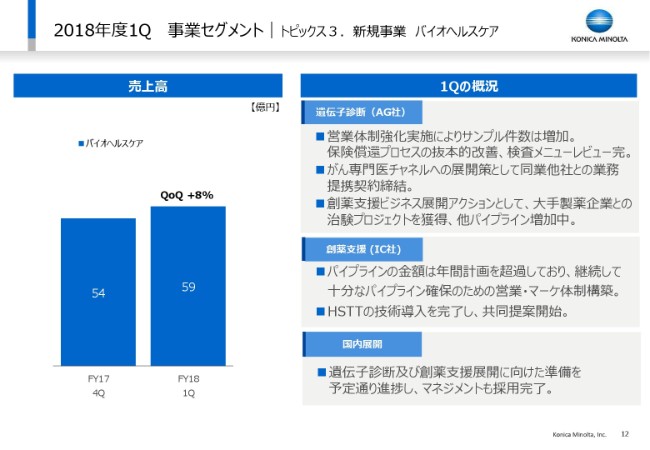

2018年度1Q 事業セグメント|トピックス3.新規事業 バイオヘルスケア

このスライドでは、事業セグメントのトピックスといたしまして、新規事業とバイオヘルスケアについてご説明させていただきます。

まず、新規事業の進捗でございますが、Workplace Hubは販売ローンチを控えまして、期初の予定どおり進んでおりますので、ここではバイオヘルスケアについて、進捗の詳細をご説明させていただきます。

当社のプレシジョン・メディシン事業として先行投資も進めている一方、足下ではトップラインを伸ばすことに注力しております。前年度第4四半期の54億円に対しまして、当四半期は59億円の売上となりました。

遺伝子診断サービスにおきましては、当社が強い遺伝子カウンセラー市場におけるシェア拡大施策として、営業体制の強化により、検査サンプル数が増加しております。保険償還プロセスの簡素化や検査メニューの見直しなども含めまして、効果が出てきていると考えております。

販売チャネルの拡大施策としては、がん専門医市場への展開施策として、同業他社との業務提携を締結し、本格的な稼働に向けて動き出しております。創薬支援ビジネスへの展開施策としては、当四半期において、大手製薬企業との治験プロジェクトも獲得いたしまして、他の潜在顧客も含めてパイプラインが増加している状況でございます。

創薬支援サービスにつきましては、目下、パイプラインの金額は年間計画を超過しておりますが、手を緩めることなく、さらなるパイプラインの拡充のため、営業・マーケティングの体制を整えました。また、当社固有の技術でございますHSTT、それからタンパク質発現の定量化技術の導入を完了して、共同提案といったことも、もう開始しております。

現在は、アメリカを中心としたサービスとなっておりますが、中期(計画)で進めてまいりますグローバル展開の先駆けとして、日本国内で遺伝子診断および創薬支援の立ち上げの準備を進めておりまして、幹部の採用も含めて、予定どおり進捗しております。

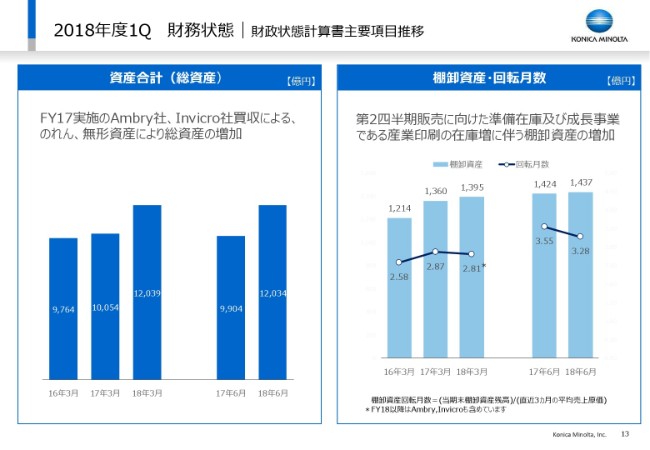

2018年度1Q 財務状態|財政状態計算書主要項目推移

こちらが財政状態のスライドでございますが、総資産につきましては、前年度末から大きな変化はございません。棚卸資産はやや増加しておりますが、販売好調のモメンタム継続による第2四半期販売に向けた在庫の積み増しや、成長事業では右肩上がりに販売を伸ばしている産業印刷の在庫増によるものでございます。前年同期比では、在庫回転月数は低下しておりまして、適切な在庫水準と考えております。

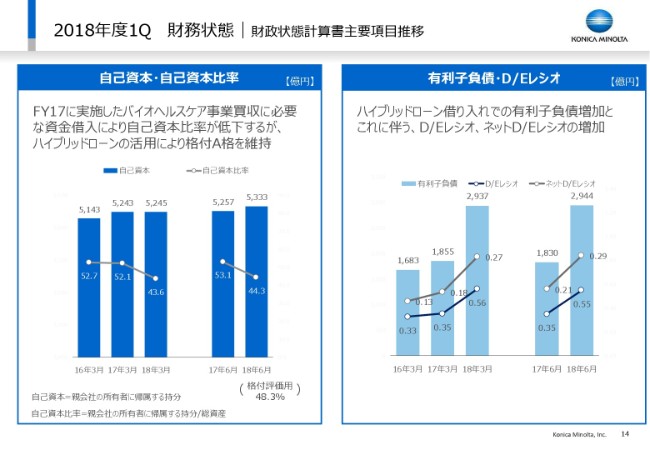

2018年度1Q 財務状態|財政状態計算書主要項目推移

続きまして、このスライドでございますが、左が自己資本・自己資本比率でございますが、増益により前年度末から改善しております。有利子負債につきましては、昨年度末から増加しておりますが、これは為替換算の影響でございます。

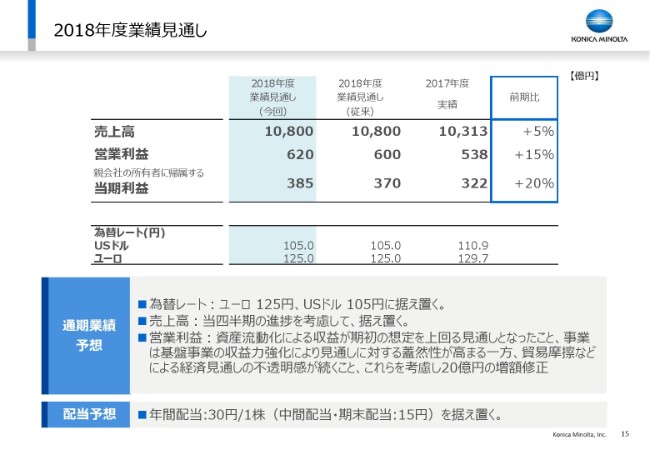

2018年度業績見通し

最後に、当社の業績見通しについてご説明させていただきます。為替レートにつきましては、みなさまもご案内のとおりの市場環境等を踏まえまして、経済の先行きの不透明感や、欧米での金利動向といったことも考慮して、期初想定のユーロ125円、ドル105円を据え置きます。

売上高は、各セグメントともに当初計画をやや上回るペースで、堅調に確実に推移・進捗しており、蓋然性が高まったと見ておりますが、現時点ではいったんこれは据え置いております。

営業利益につきましては、資産流動化による収益が期初の想定を20億円ほど上回る見通しとなりました。事業は、今ご説明申し上げてきましたとおり、基盤事業の収益力強化などによりまして、当初の見通しに対して非常に蓋然性が高まっていることを考慮いたしまして、営業利益を増額修正することにいたしました。

増益幅は、経済見通しの不透明感が続くといったことも考慮して、全社として20億円の増額修正としております。600億円を620億円に、営業利益を増益修正させていただきました。

当期利益につきましても、これに伴いまして、370億円の予定を385億円に上方修正させていただいております。配当の予想には、変更はございません。

以上、駆け足でございましたが、第1四半期の決算の内容について、ご説明させていただきました。ご清聴ありがとうございました。

新着ログ

「電気機器」のログ