帝人、1Q売上高は前期比9.1%増の2,164億円 マテリアル領域事業が堅調

1. 2018年度 第1四半期決算の概要①

山本 員裕氏:山本です。いつもお世話になっております。

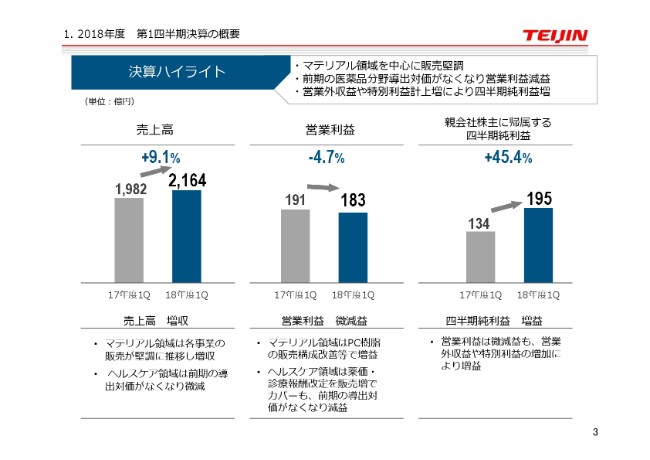

それでは、資料に従いまして、2018年度第1四半期の決算と年間の業績見通しのご説明をいたします。ページをめくっていただいて、3ページになります。

全体的に第1四半期決算の概要をまとめますと、売上高は2,164億円で、昨年同期比9.1パーセントの増となりました。

これについては、マテリアル領域で各事業とも堅調に推移したということが、プラス要因としては一番大きいだろうと思ってます。

営業利益につきましては、191億円から183億円ということで、マイナス4.7パーセント。これは、昨年同期に医薬品の導出対価を一時的に30億円ほど受け取ったのですが、これがなくなったことが大きな原因となって、営業利益が若干マイナスになったという状況だろうと思います。

(親会社株主に帰属する)四半期純利益につきましては、195億円です。営業利益の下の段階ではありますが、為替差損益がプラスサイドで効いたということと、一時金の収入があったことも踏まえて、大幅な増加となっております。

1. 2018年度 第1四半期決算の概要②

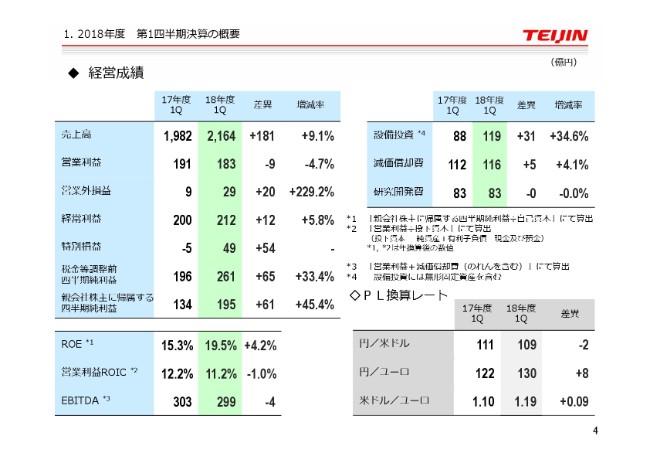

続きまして、経営成績に移りたいと思います。4ページをご覧ください。

昨年同期比、売上高(の差異)はプラス181億円、(増減率は)プラス9.1パーセント。営業利益につきましては、183億円ということで、マイナス4.7パーセント。営業外損益は、後ほどご説明しますが、為替差益がネットで20億円ほど出ておりまして、それが原因で大幅な収益増になっています。結果的に、経常利益は212億円で、(前年同期比)プラス12億円、5.8パーセント増となりました。

特別損益は、一時収入がアップしたことによって49億円ということで、(前年同期比)プラス54億円です。

この結果、最終的な四半期純利益は195億円、(前年同期比)プラス61億円で、45.4パーセントの増益につながりました。

当期純利益が膨らんだことにより、ROEにつきましては19.5パーセントとなり、大幅に改善している状況です。

設備投資につきましては、昨年同期に比べましたら積極的に進めていることもあり、プラス31億円。併せて減価償却費も116億円で、プラス5億円。研究開発費がほぼ横ばいで、第1四半期の経営成績を締めることができました。

1. 2018年度 第1四半期決算の概要③

営業外損益・特別損益につきまして、5ページ目でご説明いたします。

営業外損益でとくにご説明すべきところは、営業外収益のデリバティブ評価益のプラス29億円と、営業外費用の為替差損の9億円です。デリバティブ評価損益というのは、ドルの借り入れについてもヘッジしておりますので、こういう表示になります。ネットすると、為替差益が20億円程度出ているとご認識いただければと思います。

結果として、営業外損益は、29億円のプラスでございます。

特別損益につきましては、受取和解金が45億円です。この第1四半期に臨時的に発生しましたので、それを踏まえて、最終的な特別損益は49億円。(前年同期比)プラス54億円という結果です。

1. 2018年度 第1四半期決算の概要④

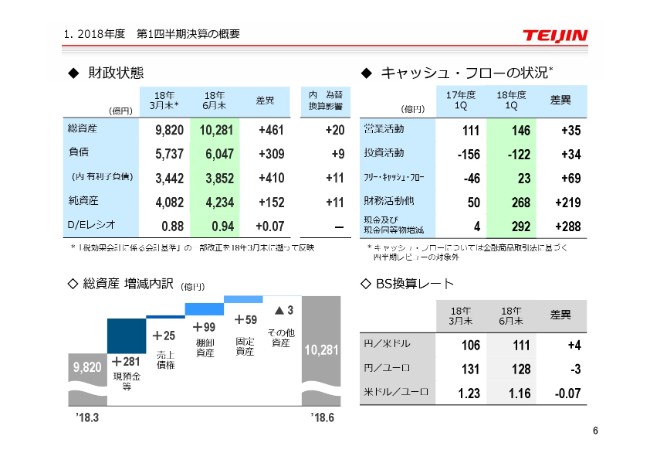

続いて6ページに移りまして、財政状態です。

2018年度3月末と対比しますと、総資産が1兆281億円で、プラス461億円。負債が、6,047億円で、プラス309億円。うち有利子負債が410億円プラスです。当期純利益も出ておりまして、純資産はプラス152億円の4,234億円という結果になっております。

(スライド左下の)負債の増加と総資産の増減内訳の階段グラフをご覧ください。現預金増加が281億円とありますが、有利子負債の増加と見合いになっております。これにつきましては、帝人フロンティアの独立運営が関係しております。

今まで私どもから貸し付けておりましたが、外部調達に切り替えるということで、この第1四半期末はグループ全体として、現預金の増加と有利子負債の増加が両建てで発生している状況だと思います。

その他、増減資産の内訳としては、売上増に伴って売上債権が増。棚卸資産については、シーズン性もありますが、99億円のプラス。固定資産は新たな取得等もありまして、59億円です。最終的には、総資産は1兆281億円です。

キャッシュ・フローにつきましては、昨年(2017年度)の第1四半期で特徴的なところは、投資活動が当第1四半期よりも多い点です。これは、米国在宅医療の撤収に係る投資活動というものが含まれており、ここを除けば、当第1四半期と同じような水準です。

結果的には、当期純利益が増えたということで、最終的なキャッシュ・フローが改善。フリー・キャッシュ・フローは、プラスになりました。あとは先ほど申し上げました外部調達が膨らんでおりますので、財務活動が268億円のプラス。現金同等物は292億円という結果になっています。

1. 2018年度 第1四半期決算の概要⑤

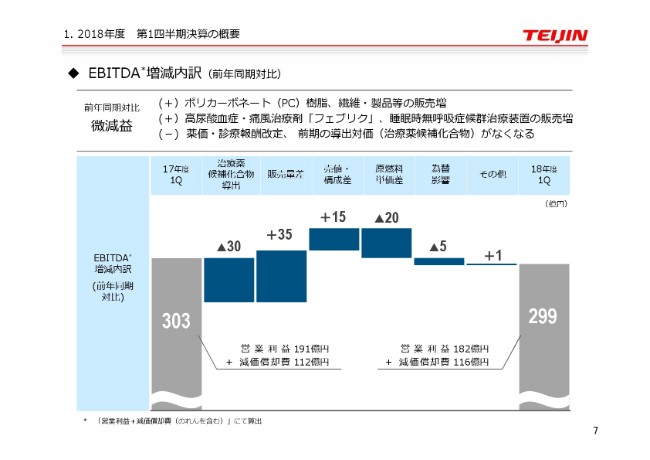

続きまして、EBITDA、経営成績の要因分析に移ります。7ページをご覧ください。

2017年度のEBITDAは、303億円でした。内訳から申し上げますと、営業利益が191億円、減価償却費が112億円です。

当第1四半期は、営業利益が182億円ということで、先ほど申し上げましたように9億円ほど営業利益がマイナスになっています。その分、償却費が、4億円ほど増えていますので、最終的には4億円程度のEBITDAの減少にとどまっているということです。

第1四半期同士を比較すると、医薬品の導出対価が昨年(2017年度)の第1四半期では30億円発生したものが、今期(2018年度第1四半期)はなくなったというのが、減益要因として大きく効いているということです。

販売数量は、医薬品、フェブリク、在宅医療、マテリアルもそれぞれ健闘して35億円。売値・構成差はプラス15億円で、プラスサイドです。この中には、医薬品、在宅医療の薬価・診療報酬改定のマイナス分が入っておりますので、全体としては、それを吸収して、このようにプラスサイドで効いたということになります。

一方、マテリアルを中心に、原燃料の単価が上昇しています。昨年の同期対比で見ると、私どもの原料がそれとリンクして動いているわけではありませんが、原油は56ドルから70ドルというレベルになっていますので、この影響で、原燃単価差が出ているということです。グループ全体でいえば、売値・構成差は注視していなかった(想定外の)状態になっているということです。

また為替の影響もありまして、最終的には299億円という結果になっています。

1. 2018年度 第1四半期決算の概要⑥

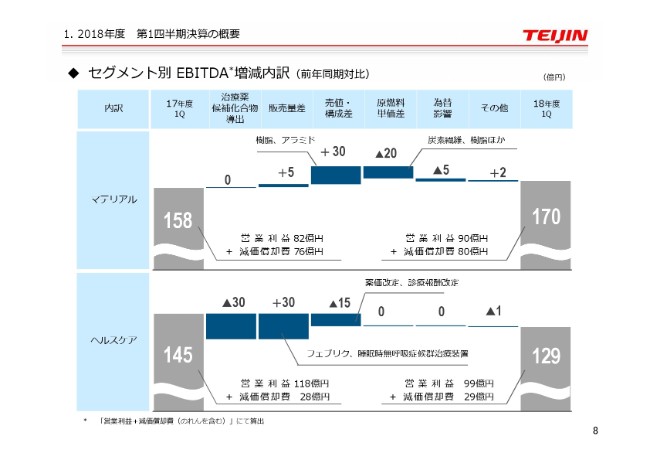

(EBITDA増減内訳を)マテリアルとヘルスケアという領域ごとに分解した表が、8ページになります。

マテリアルは、158億円から170億円ということで、EBITDAはプラスです。営業利益も82億円から90億円と、プラスになっています。販売量については、樹脂を中心に、各素材が健闘しているということです。

一方、アラミド繊維の低調の影響でマイナス要因がありましたが、これを吸収して、販売量は増えているということになります。

売値・構成差は、原燃料単価差のアウト分はありますが、価格転嫁が順調に行われた結果として30億円のプラスとなり、原燃料単価差マイナス20億円を打ち消すレベルになっています。

ヘルスケアは、145億円から129億円ということで、営業利益が19億円ほど減少しています。この中身の大部分が、昨年ありました(医薬品の)導出対価の30億円ということになります。

一方、医薬・在宅、ヘルスケア事業につきましては、薬価や診療報酬改定で、マイナス15億円という影響を受けています。このマイナスを合わせますと45億円になりますが、販売量の増加で吸収しきれずに、若干マイナスが残る状態になっています。

1. 2018年度 第1四半期決算の概要⑦

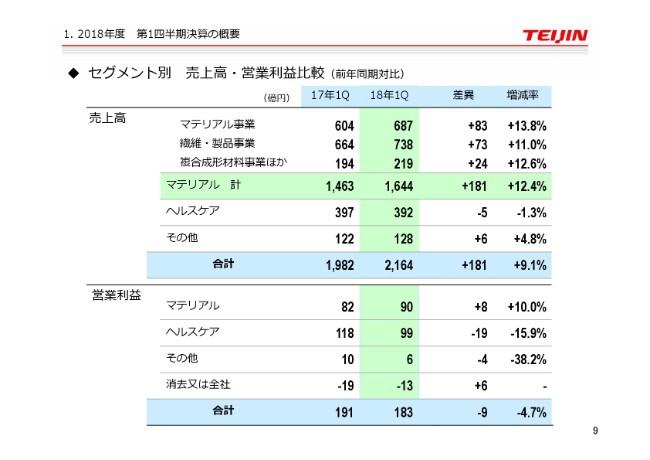

9ページでは、売上高・営業利益のセグメントごとの前年同期との比較になります。

売上高につきましては、マテリアル、繊維・製品、複合成形材料とも、堅調に増収につながっています。ヘルスケアは、導入対価の減少による影響で、微減になっている状況です。

営業利益は、マテリアルがプラスサイド、ヘルスケアがマイナスサイドに働き、最終的な営業利益は183億円。昨年同期比でマイナス9億円です。

1. 2018年度 第1四半期決算の概要⑧

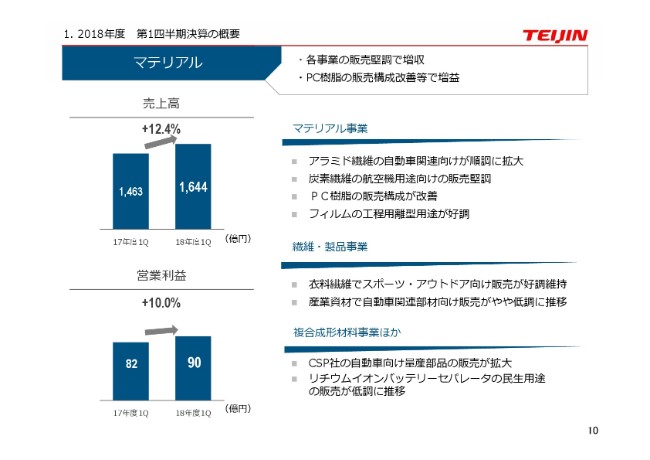

各領域の内容について説明します。10ページをご覧ください。

マテリアルは、各事業ともほぼ堅調に推移しています。樹脂が、堅調に推移した増益につながっているということになります。項目で見ますと、設備の立ち上げ・認証が少し遅れているということもあり、繊維・製品事業の産業資材での自動車用関連販売が低調に推移しています。また複合成形材料事業ほかのところで、リチウムイオンバッテリーのセパレータの民生用途……各種採用工作をしているのですが、第1四半期についてはこれが低調に推移したため、若干のマイナス要因になるだろうと思っております。

1. 2018年度 第1四半期決算の概要⑨

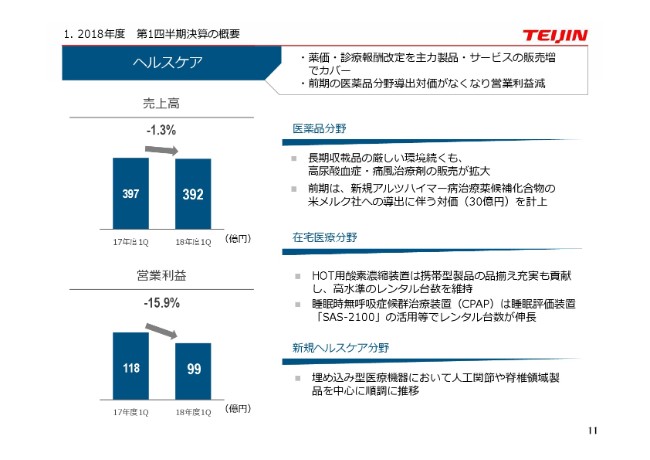

11ページのヘルスケアにつきましては、先ほど申し上げたとおり薬価・診療報酬改定、あるいは導出対価の減少という部分の吸収を、医薬品についてはフェブリク、在宅医療についてはCPAPを中心に拡販・販売数量増で対応したのですが、それをカバーしきれないという状況です。

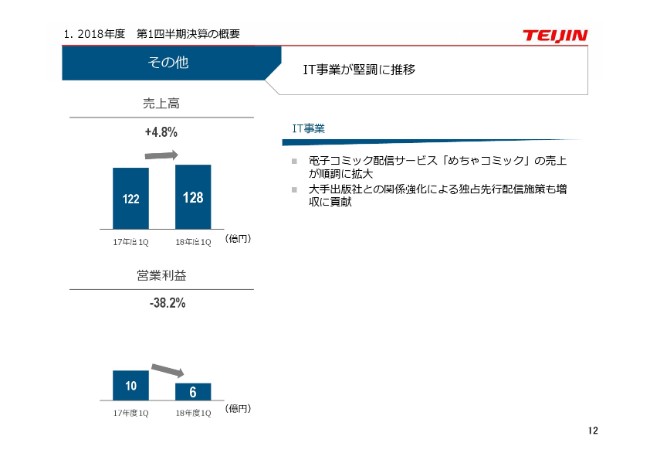

1. 2018年度 第1四半期決算の概要⑩

12ページに移りまして、IT事業です。こちらは堅調に推移していますが、営業利益が昨年同期比で若干マイナスになっています。

2. 2018年度 業績見通しの概要①

続きまして、2018年度の業績見通しの概要についてご説明します。

今回の通期見通しについては、原則(2018年)5月9日に発表した通期見通しの数字をあまり入れ替えないという前提で立てております。

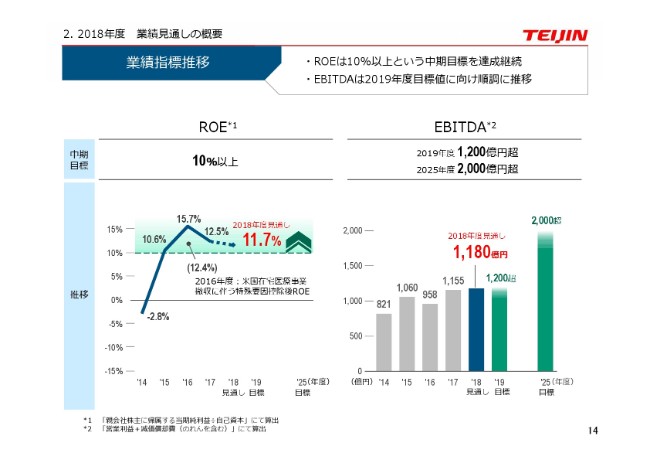

中身につきましては、当初原油が65ドルと見ていたものが足元72ドル、通期で見ると70ドル近辺までいくだろうというリスクもあります。第2四半期以降、そういうものの影響で、上期は好調に推移した分が少し壊れるというのを前提で、通期の営業利益の見通しは横ばいと想定して、全体の見通しを立てております。結果的にROE、EBITDAについては14ページの数字となります。とくにEBITDAについては、前回発表した数字と変えておりません。

2. 2018年度 業績見通しの概要②

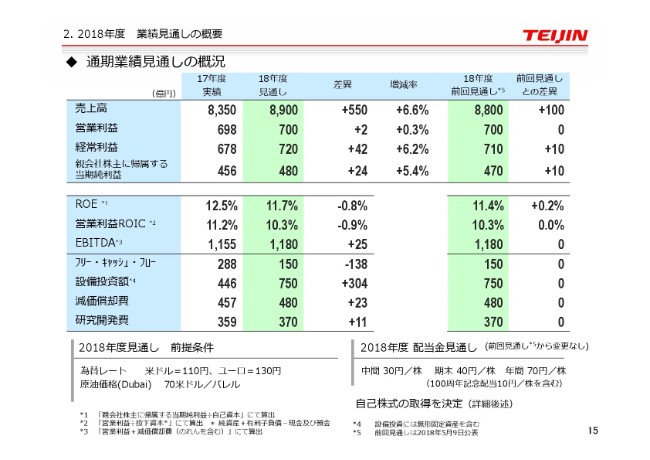

15ページに移りまして、通期の業績見通しの概要を項目別に見てみます。

売上高は8,800億円で、前回見通し比プラス100億円。これはマテリアルを中心に為替、原油、原燃高といった要因で売上高が増加するだろうという見通しから、100億円ほどあげています。

一方の営業利益は、先ほど申し上げましたように年間では700億円です。下期、原燃等のアップが続く、あるいは売価転嫁が期待どおりにいかない可能性もあるということで、通期で700億円になると予想しております。

経常利益と当期純利益は、第1四半期で為替差益が1億円ほど出ています。これを加味して若干(利益が)残るだろうという想定で、経常利益はプラス10億円の710億円。当期純利益はプラス10億円の470億円という見通しを立てております。

(親会社株主に帰属する)当期純利益も若干増加すると考えております。またROEについて、市場はプラスサイドにいくだろうということで、11.4パーセントという見通しを立てています。その他については、ほぼ当初の計画どおりで見込みを立てております。

前提といたしましては、為替レートは米ドル110円。原油はDubaiベースで70米ドル/バレルです。

一方、2018年度の配当金の見通しにつきましては、中間は(1株)30円、期末は100周年記念配当の10円を含めまして40円、年間70円で、変更しておりません。また後ほどご説明しますが、自社株買いの取得を本日決定いただき、すでにディスクロージャーさせていただいております。それについては、最後にちょっと触れたいと思っております。

2. 2018年度 業績見通しの概要③

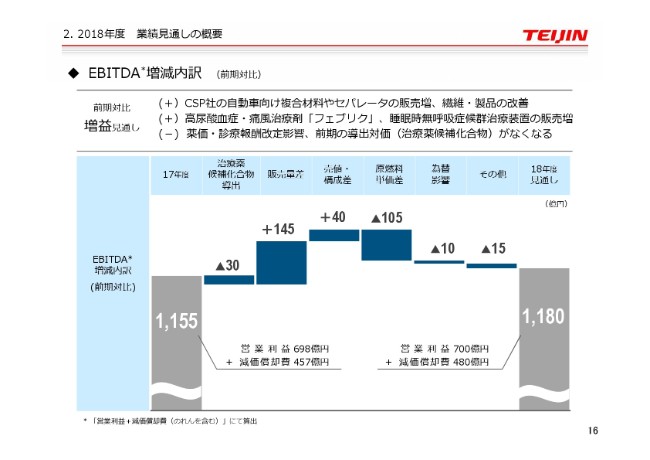

続きまして16ページ、EBITDAの増減内訳についてです。

期初と比べて、大きな要因別の差は(ないと考えています)。若干、数字の差はありますが、原燃単価が当初の見通しよりも悪化するだろうということと、販売量、構成、為替の見通しも変更というもので吸収していく前提になってます。

2. 2018年度 業績見通しの概要④

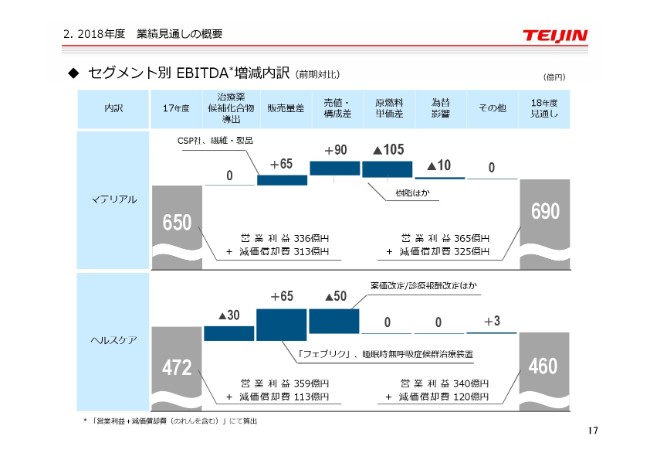

これをセグメント別に見たのが17ページです。

全体として、期初での計画とあまり変わりません。マテリアルは650億円から690億円という前提で、前年対比で増加するだろうと見ています。最終的には当初の計画の690億円ということになるかと思います。ヘルスケアにつきましても同様で、472億円から460億円ということで、当初の見通しを変えておりません。

2. 2018年度 業績見通しの概要⑤

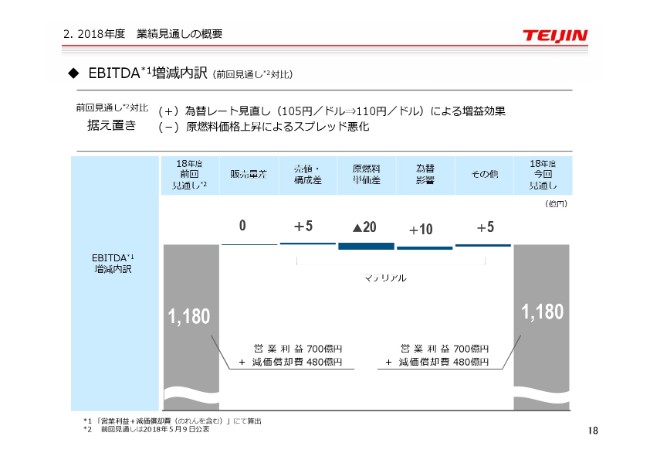

続きまして18ページです。

前回の見通し対比でいきますと、先ほど申し上げましたように、原燃単価差は(マイナス)20億円を見ております。(しかし)売値・構成、為替影響、その他の経費も含めて考えると、当初の計画を達成する見通しです。

2. 2018年度 業績見通しの概要⑥

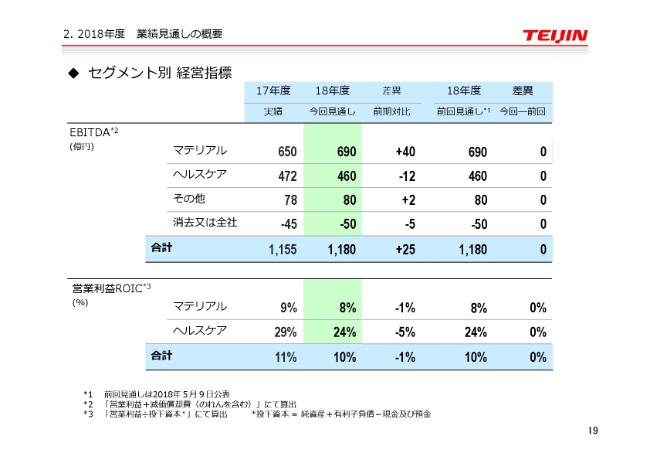

19ページ、EBITDAと営業利益ROICについてですが、当初の見通しと変更しておりません。

2. 2018年度 業績見通しの概要⑦

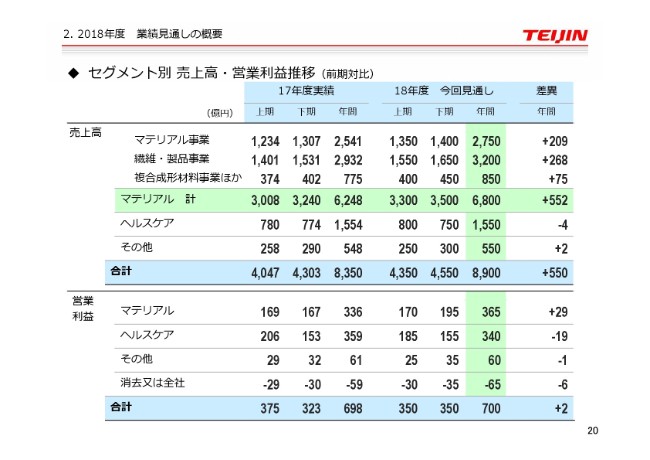

20ページをご覧ください。

前期比でいきますと、期初とあまり代わり映えしません。売上高は、マテリアルを中心に増収で、ヘルスケアは横ばいです。営業利益は、マテリアルが増益で、ヘルスケアが減益という見通しで、通期では営業利益が700億円になるだろうという見通しを立てております。

2. 2018年度 業績見通しの概要⑧

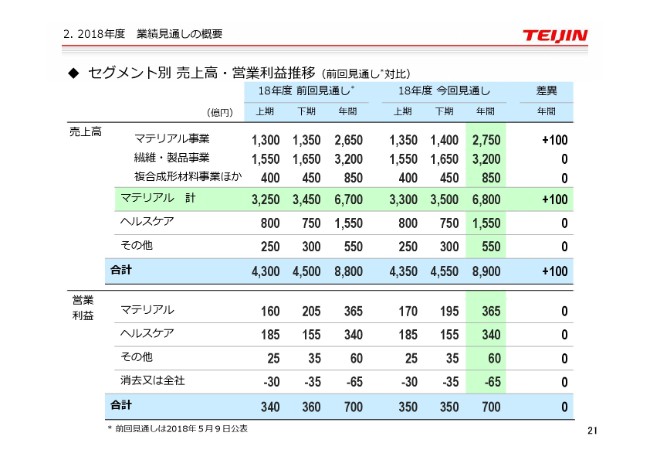

続きまして21ページに移ります。

前年見通し対比につきましては、先ほど申し上げましたように、マテリアルで売上高が100億円増えるというところ以外は、大きな修正はしていません。

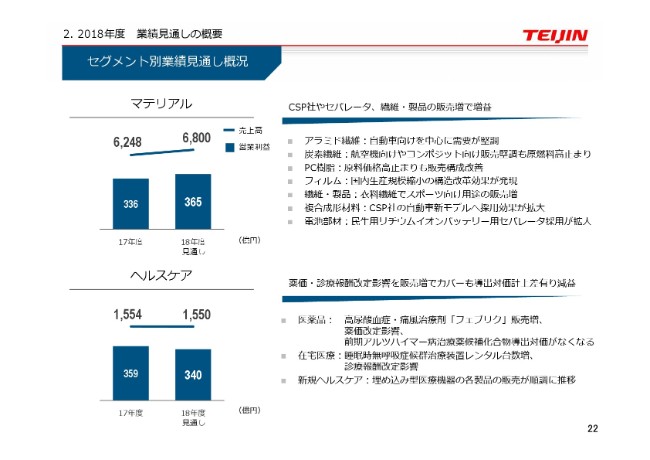

2. 2018年度 業績見通しの概要⑨

セグメント別の業績見通しについて、短期的な計画は、(2018年)5月9日に発表した(通期見通しの)計画の水準とあまり変わらず、マテリアルは増収増益です。ヘルスケアは、売上高は横ばい、減益の見通しです。

2. 2018年度 業績見通しの概要⑩

23ページに移りまして、毎回ご説明している発展戦略についてお話しします。

当第1四半期で新たに着手したということで、複合成形材料では欧州に拠点を新設する決定をしたということ。ヘルスケアの新領域では、機能性食品「バーリーマックス」を拡大(展開)するということで、オランダ企業からイヌリンの独占販売権を取得しました。(このあたりが)大きな第1四半期での実績だろうと考えております。

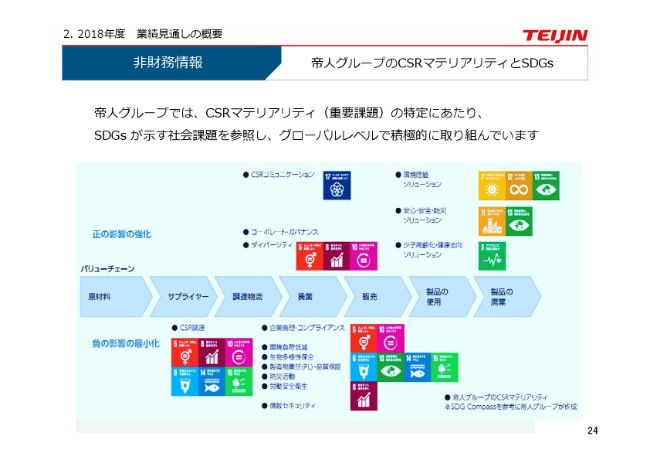

2. 2018年度 業績見通しの概要⑪

非財務情報につきましては、従来とあまり変わっていません。着々とSDGs(持続可能な開発目標)に従って、継続的に社会貢献しながら事業を拡大していくというテーマを進めていきたいと思っております。

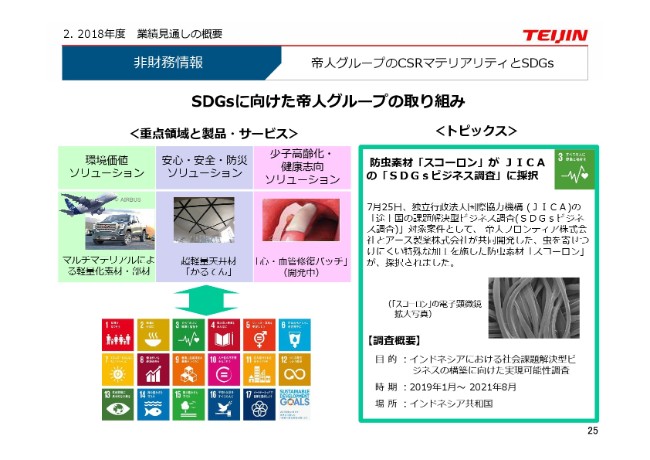

2. 2018年度 業績見通しの概要⑫

SDGsに向けた帝人グループの取り組みの一環で、すでにアナウンスもされているところでは、防虫素材「スコーロン」です。これは以前からあったものですが、(JICAの)「SDGsビジネス調査」に採択され、新たな取り組みの一端を担わせていただけることになりました。

2. 2018年度 業績見通しの概要⑬

26ページ、私どもが取り組んでいるESG(環境、社会、企業統治)関係の指数についてです。

情報戦略も担当していますが、いろんなところで評価をいただいており、今回初めて「攻めのIT経営」にも採用されました。社会、事業拡大に貢献するようなことを着々と進めていきたいと考えております。

2. 2018年度 業績見通しの概要⑭

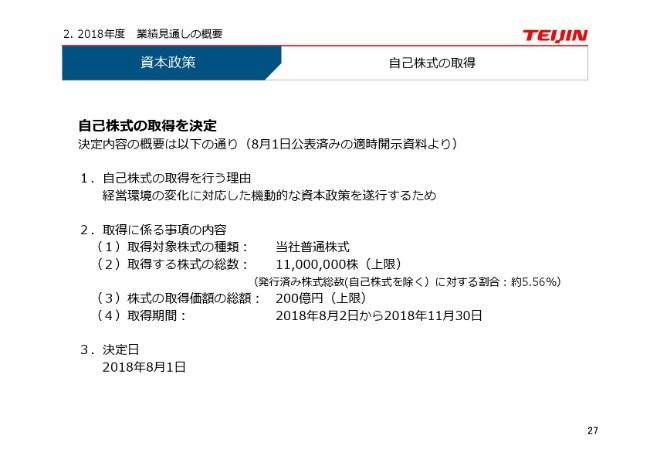

最後になりましたが、27ページをご覧ください。

(2018年)8月1日に決定し、適時開示で公表しておりますが、自社株買いの取得を決定しております。自社株買い取得を行う理由につきましては、経営環境の変化に対応した機動的な資本政策を遂行するためです。

取得に係る事項の内容につきましては、普通株式、取得株式の上限が1,100万株、取得価格の上限が200億円です。取得期間については8月2日から11月30日で決定し、ディスクロージャーを着々と進めていきたいと考えております。

以上で私の説明を終わらせていただきます。

新着ログ

「繊維製品」のログ