日本触媒、基礎化学品でAAとAESの数量が拡大 18年売上高・利益は上方修正後さらに上振れ

1.「新生日本触媒2020 NEXT」(2017~2020年度) 概要①

五嶋祐治朗氏(以下、五嶋):みなさんこんにちは。社長の五嶋でございます。

本日はお忙しい中ご参加いただきまして、誠にありがとうございます。

本日は後半中期経営計画「新生日本触媒2020 NEXT」の進捗、および2018年3月期決算に関しましてご説明いたします。よろしくお願いいたします。

2017年度は後半中期経営計画1年目の大事なスタートの年でしたが、営業利益267億円と上方修正した昨年(2017年)11月発表値260億円を上回る結果となりました。

また、2018年度は、2017年度比でさらなる増益を狙ってまいります。

製品ごとではアクリル酸、アクリル酸エステル市場が底堅く、当面タイト感が続くため、早急に増設が必要と考えております。

SAPにつきましては、当社ベルギーNSEでの新設設備の償却費がこれから増えますが、数量拡大は依然続き、コスト削減効果も合わせて収益は改善していきます。

SAP以外、機能性化学品も堅調でありまして、今後はSAP一本足からの脱却を本格的に進めてまいります。

さらに新規製品についても具体的な筋道が見えてきつつありまして、楽しみにしております。

それでは、これらの内容をもう少し詳しくご説明してまいります。

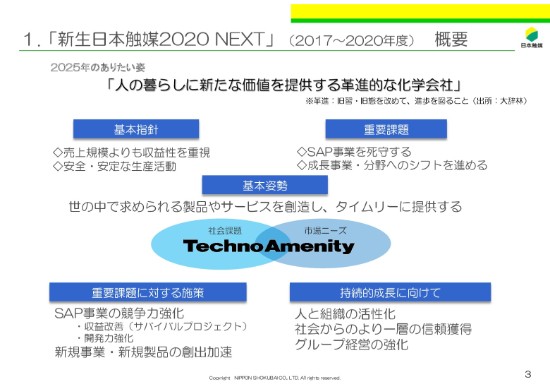

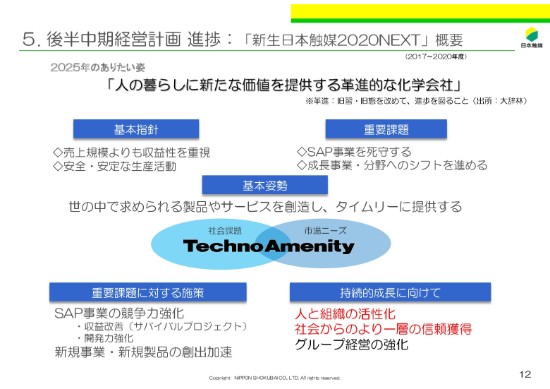

まず、昨年度からスタートしました後半中期経営計画「新生日本触媒2020 NEXT」の概要です。

これまでも何度かご説明したとおりですが、2025年のありたい姿を定め、このような基本指針、基本姿勢のもと、2つの重要課題を置きました。

その1つがSAP事業の死守、もう1つが成長事業・分野へのシフトです。

その重要課題に対する施策として、SAPサバイバルプロジェクトによる徹底した収益改善と開発力強化への経営資源の配分により、SAP事業の競争力強化を図ること、そして新規事業・製品の創出を加速するため、昨年研究開発組織を再編し、ターゲット分野・領域の設定を行い、進めておりまして、それぞれに効果が出始めておりまして、手応えを感じております。

さらには持続的成長に向けて人と組織の活性化、社外からのより一層の信頼獲得、グループ経営の強化への取り組みも具体的に始めております。

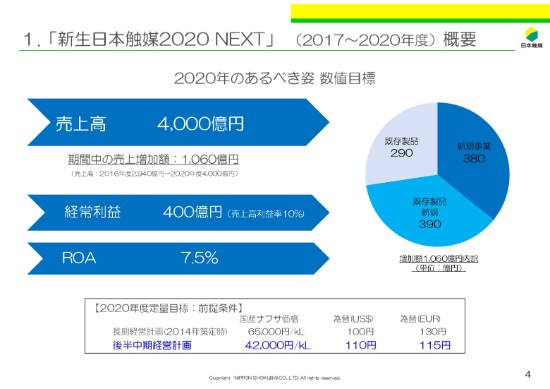

1.「新生日本触媒2020 NEXT」 (2017~2020年度)概要②

そして、2020年のあるべき姿の数値目標として、売上高を4,000億円、経常利益を400億円、ROAを7.5パーセントとし、この目標達成に向けて着実に手を打ちながら進めております。

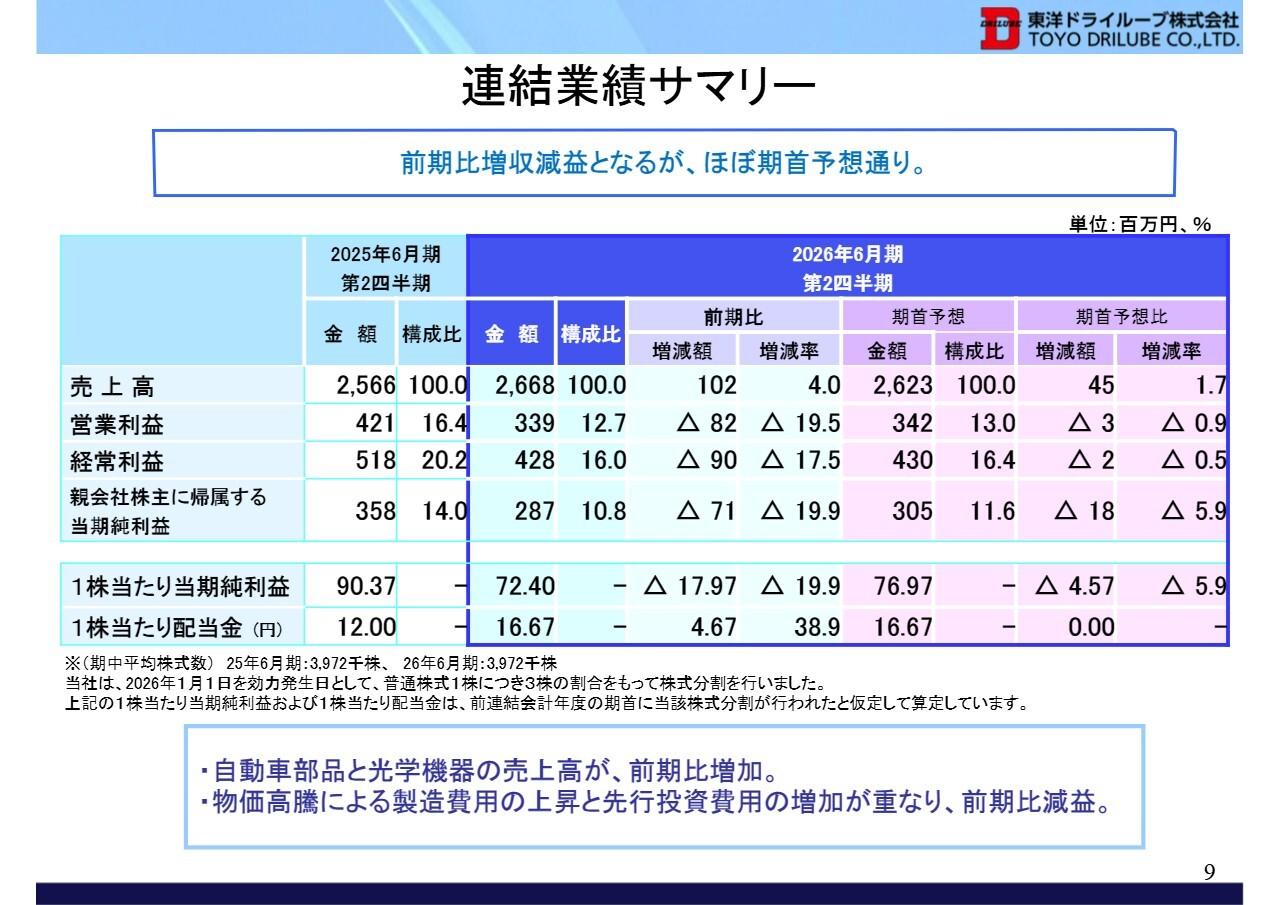

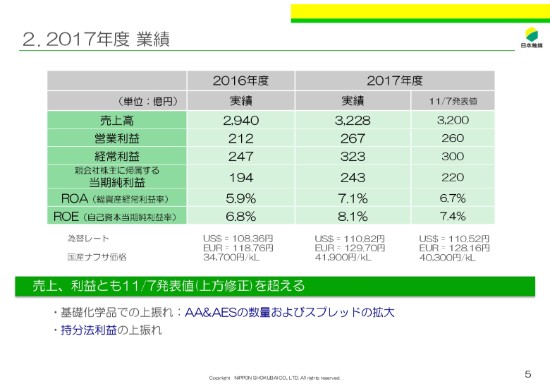

2. 2017年度 業績

次に、中計初年度としての2017年度業績実績をご説明いたします。

前期比で増収増益となり、さらには上期業績を踏まえて(2017年)11月に上方修正しました通期業績予想発表値に比べましても増収増益となりました。

そのおもな要因は、販売数量が当初見込みを上回り、通期としても過去最高になったことに加え、とくにアクリル酸、アクリル酸エステル等基礎化学品では、市況が回復したことによるスプレッド拡大で増収増益となりました。

また、持分法利益の上振れによって経常利益増に繋がりました。

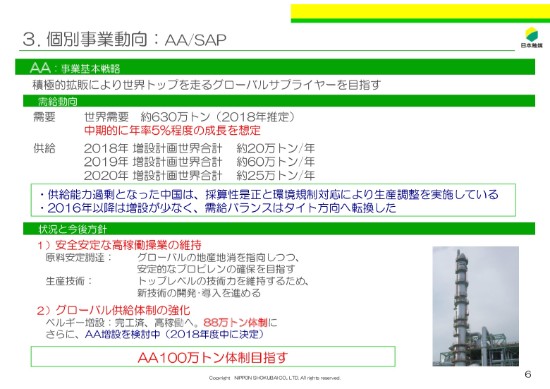

3. 個別事業動向:AA/SAP①

次に、個別事業の動向をご説明します。

まずアクリル酸事業におきましては、需給動向として2018年の世界需要が約630万トンと推定され、今後も中期的には年率5パーセント程度の成長を想定しております。

その中で、今年から来年にかけて設備増強が計画されているようですが、ここに来て供給過剰となった中国では、採算是正と環境規制対応により生産調整を実施しておりまして、需給バランスはタイト方向へ転換しております。

こういった動向の中で当社としての方針は、まずは安全安定な高稼働操業を維持するため、グローバルの地産地消を指向しつつ、安定的な原料プロピレンの確保を目指すこと、そしてトップレベルの技術力を維持するため、新技術の開発導入を進めております。

そして中期的な対応として、本年度本格スタートするベルギーNSEでのアクリル酸設備10万トンが加わり、グループ生産能力が88万トンになることに続き、さらなる需要拡大に対応して新たな生産設・備能力増強も今年度中には決定し、グループアクリル酸生産100万トン体制を目指し、SAPと合わせたアクリル酸事業の一層の基盤強化を図ります。

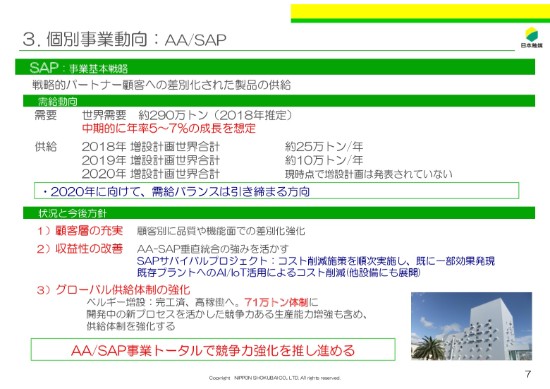

3. 個別事業動向:AA/SAP②

次にSAP事業です。

SAPの需給動向は2018年の世界需要は約290万トンと推定され、今後も中期的に年率5~7パーセントの成長は続くと想定しております。

対して、世界的な供給能力は今年、来年にかけては当社増設分を含め、いくつかの設備増強計画が出ておりますが、その先の増設計画の情報はなく、需給バランスは2020年に向けて引き締まる方向と見ております。

一方、足元では、とくに原料となる苛性ソーダが高騰し、その是正が必要となっております。

こういった動向の中で、当社としての方針としてまず短期的には3点を立てました。

1点目はお客さま別に品質や機能面での差別化を強化して、顧客層の充実により増販を図っていくこと、2点目はアクリル酸SAPの垂直統合の強みを活かしつつ、SAPサバイバルプロジェクトでのコスト削減活動を確実に実行していくこと、3点目は原料高騰是正を含む市況回復に向けたさらなる値上げの打ち出し実行でありまして、これらを合わせて収益性の改善を図っていきます。

そして中期的には、アクリル酸同様、新たな生産能力増強も含め、需給動向を見極めながらグローバル供給体制を強化していくことにあります。

なお、ベルギーでアクリル酸10万トンと合わせて、今年度本格スタートするSAP新設備10万トンが加わり、グループ全体でのSAP生産能力が71万トンとなりますが、一時的に余裕の出る姫路製造所では、既存設備の改造やAI、IoT導入による生産性の向上、さらには新たに開発しましたSAP新プロセスのスケールアップ実験に着手することで、より競争力ある生産技術を武器に、事業展開を図っていきます。

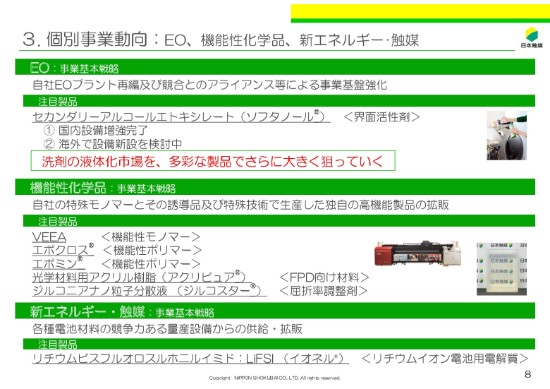

3. 個別事業動向:EO、機能性化学品、新エネルギー・触媒

次にEO、酸化エチレン事業です。

注目製品はEO誘導品である界面活性剤ソフタノールです。高い浸透力、低粘度による扱いやすさ、そして良好な生分解性を有しており、昨今の家庭用洗剤の液体化に伴い、大きく需要が伸びております。

この旺盛な需要に対応するため、まず川崎の既存プラントの生産能力を3割以上伸ばし、年産4万トンに増強しました。

また、BCP対応のため、タイなど海外の別拠点での設備新設を検討中でありまして、当初計画からは若干遅れ気味ではありますが、今年度中には結論を出していく予定でございます。

これらの増強により、ソフタノールはEO誘導品として年間売上100億円を超える製品に成長すると見込んでおります。

機能性化学品におきましては5つの注目製品を挙げておりますが、その中でもとくに注力している3製品についてご紹介いたします。

まずはVEEAです。世界で当社のみが生産する、非常にユニークな特徴を持つ機能性アクリルモノマーです。UVインクジェット印刷のインク材料として、優れた硬化スピードと低粘度という特徴を併せ持ち、とくに欧米のラベル印刷向けで高い評価を受けて高成長をしています。旺盛な需要に応えるため、2019年12月完工を目指し新プラントを増設中です。生産能力は従来比2~3倍となります。

次にエポクロス、世界で当社のみが生産するオキサゾリン系機能性ポリマーです。環境問題に対応できる水系架橋剤であることに加えフィルム機材への密着性に優れるなどの特徴を活かし、液晶フィルムやコーティング剤向けに需要が拡大しております。この旺盛な需要に応えるため、2018年8月完工を目指し新プラントを増設中です。生産能力は従来比2倍程度となります。

そして3つ目がエポミン、エチレンイミンを原料とした水溶性ポリマーです。多様な物質への優れた反応性と密着性を有しており、重金属処理などの水処理剤や、インク顔料の分散剤用途に需要が拡大しております。この旺盛な需要に応えるため、2019年9月完工を目指し新プラントを増設中です。生産能力は従来比2倍程度となります。

以上の3製品で、総売上高100億円を目指しております。

このほか、アクリビュア、ジルコスターについても液晶パネルを中心にさまざまな機能アップに貢献しており、需要拡大に対応しております。

新エネルギー・触媒事業におきましては、注目製品はリチウムイオン電池用電解質リチウムFSI(イオネル)です。車載用リチウムバッテリーの高温保存安定性およびリサイクル寿命と低温入出力特性を両立させることができ、広い温度範囲で性能向上と耐久性に貢献します。

需要拡大に向け、本年(2018年)4月に約300トン規模の設備にて、本格的に市場投入を開始しました。性能面でも大手電池メーカーを含め、お客さまから非常に高い評価を得ております。さらにコストダウンを継続しながら、2021年頃には生産能力を倍以上増強する必要があると考えております。

以上、このページでご説明しましたそれぞれの注目製品は、ポストSAPとしての有力な製品群と考えております。

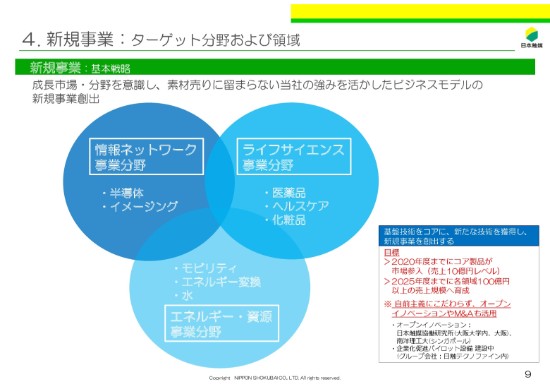

4. 新規事業:ターゲット分野および領域

ここからは、新規事業の取り組みをご紹介します。

基本戦略として「成長市場・分野を意識し、素材売りに留まらない当社の強みを活かしたビジネスモデルの新規事業創出」をかかげまして、ここに示します3分野8領域を新規事業のターゲット分野としております。

その進捗をご説明します。

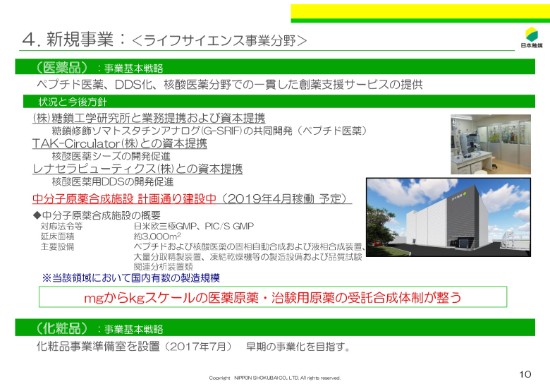

4. 新規事業:<ライフサイエンス事業分野>

まずライフサイエンス事業分野では、医薬品、ヘルスケア、化粧品の3領域をターゲットとしております。

まず医薬品領域の基本戦略は、ペプチド、DDS化、核酸医薬分野での一貫した創薬支援サービスの提供です。糖鎖工学研究所、TAK-Circulator、レナセラピューティクスと相次いで資本提携し、ペプチド医薬、核酸医薬への参入を進めております。

設備に関しましても、吹田地区研究所内に医薬合成研究室を設置、稼働を開始し、さらには昨年7月に建設を決定いたしました中分子原薬合成施設は、2019年4月稼働を目指し、現在計画どおり建設工事が進んでおります。

この施設は、同種のものとしては国内有数の規模を誇るものであり、これらによりミリグラムからキログラムスケールの医薬原体、試験薬の受託合成体制が整うことになります。

このように、我々の考える創薬支援事業を着実に進め、2020年までに一定レベルの売上を立てる予定でおります。

また、化粧品領域においても、昨年7月に化粧品事業準備室を立ち上げ、早期の事業化へ向け、本格的に活動を開始しました。

その一環として先日ニュースリリースいたしましたとおり、株式会社ナノキューブジャパンと化粧品用素材に関する契約締結を行い、両社の持つ材料と技術とのシナジーにより、従来にない化粧品素材を開発し、早期の市場参入を目指しております。

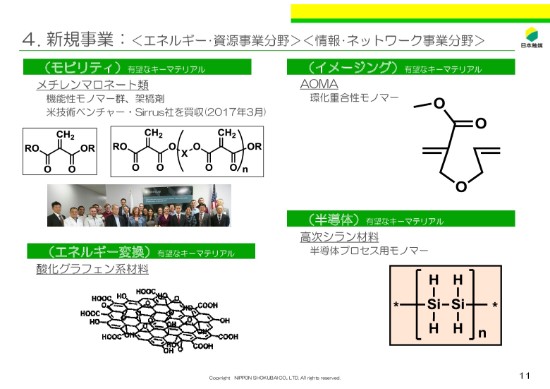

4. 新規事業:<エネルギー・資源事業分野><情報・ネットワーク事業分野>

次に、エネルギー・資源分野および情報・ネットワーク分野では、それぞれの有望なキーマテリアルをご紹介します。

エネルギー・資源事業分野では、モビリティ領域におけるマロネート類と、エネルギー変換領域における酸化グラフェン系材料、情報・ネットワーク事業分野ではイメージング領域におけるAOMAと半導体領域における高次シラン材料です。

この中でもとくに注力しているのは、メチレンマロネート類です。省エネルギーや環境負荷低減といった世界的なトレンドの中、塗料や接着剤市場においてもその重要性が高まっております。

メチレンマロネート類は、低温での高い反応性や低い粘性を特徴とするものでありまして、各種塗料や粘接着剤などの分野にて、大幅なエネルギー削減や有機溶剤低減などを可能にすると期待されます。

昨年(2017年)3月に買収しました米国SIRRUS社と協力して事業化を進めております。ほぼ技術確立も終わり、サンプル評価においてもお客さまから高い評価を得ております。

商業生産設備についても、時期と規模の目標を具体的に定め、2021年頃の立ち上げを目指して事業化を推進しているところです。

そのほかの酸化グラフェン系材料、AOMA、高次シランも、それぞれの領域でこれまでにない特徴ある機能を持つ有望なキーマテリアルであり、また、それらの領域を超えた他の領域への展開にも期待して開発を進めております。

以上が新規事業への取り組みです。この後半中期経営計画では、新規事業への戦略投資に600億円の枠を設けており、これから本格的な実行に移し、ポストSAPに大きく貢献させていきたいと考えております。

5. 後半中期経営計画 進捗:「新生日本触媒2020NEXT」概要

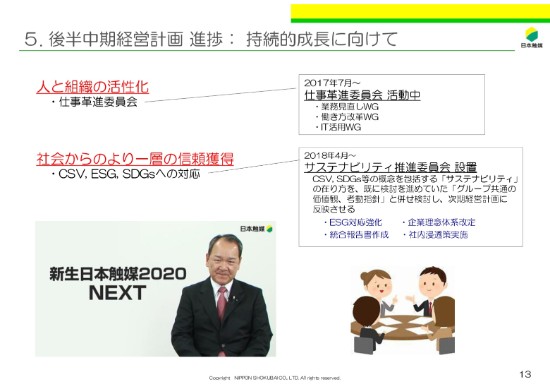

次に、後半中期経営計画の持続的成長に向けた取り組みのうち、非財務面の活動をいくつかご紹介いたします。

5. 後半中期経営計画 進捗: 持続的成長に向けて

人と組織の活性化では、働き方の改革、生産性の向上に向けて、わたくしが委員長を務める仕事革新委員会を昨年夏に発足し、活動を開始しました。今年度より具体的施策の実行に移してまいります。

また、社会からの一層の信頼獲得に向け、従来のCSR活動に加え、CSVやSDGsへ積極的に取り組んでいくために、社内の体制を再整備し、サステナビリティ推進委員会を新たに設置いたしました。

今年度より目指す目標の明確化と、それに向けた具体的取り組み方針・方策を構築、展開してまいります。

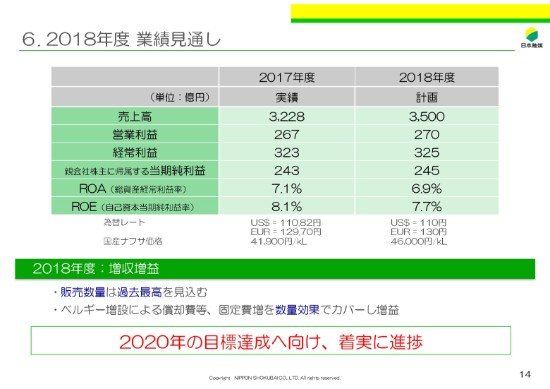

6. 2018年度 業績見通し

次に、2018年度通期の業績見通しについてご説明いたします。

前提条件としては国産ナフサは46,000円、為替はドル110円、ユーロ130円としました。

その上での通期予想は、対前年比で増収増益を目指していきます。

今年度も引き続きアクリル酸、アクリル酸エステルを始めとした基礎化学品、SAPを始めとした機能性化学品、さらには電池材料等のさらなる販売とスプレッド拡大により、原料高、加工費増をカバーして増益を目指し、2020年度の目標達成に向けて、着実に進めていきます。

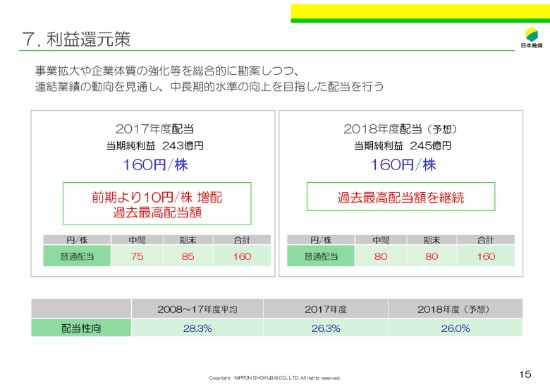

7. 利益還元策

最後に、利益還元策についてご説明します。

まず2017年度の期末配当については、事業拡大や企業体質の強化等を総合的に勘案しつつ、連結業績の動向を見通し、中長期的水準の向上を目指した配当を行うという従来からの基本方針に基づき、昨年度の配当状況や今期業績動向を踏まえ、1株当たり85円としたいと思います。

よって、中間配当の1株当たり75円と合わせ、年間配当160円としたいと思います。これは2016年度通期配当額に比べ10円の増配となり、また過去最高配当額となり、配当性向は26.3パーセントとなります。

さらに、2018年度も2017年度と同水準の利益見通しであることより、2017年度と同額である年間160円の配当を継続していくことを想定しております。

どうかみなさまのご理解をよろしくお願いいたします。

以上でわたくしからの説明は終わらせていただきます。ありがとうございました。

新着ログ

「化学」のログ