【QAあり】オカダアイヨン、AP社との事業提携および資金調達を実施 グローバルメーカーとしての地位確立や高付加価値化を図る

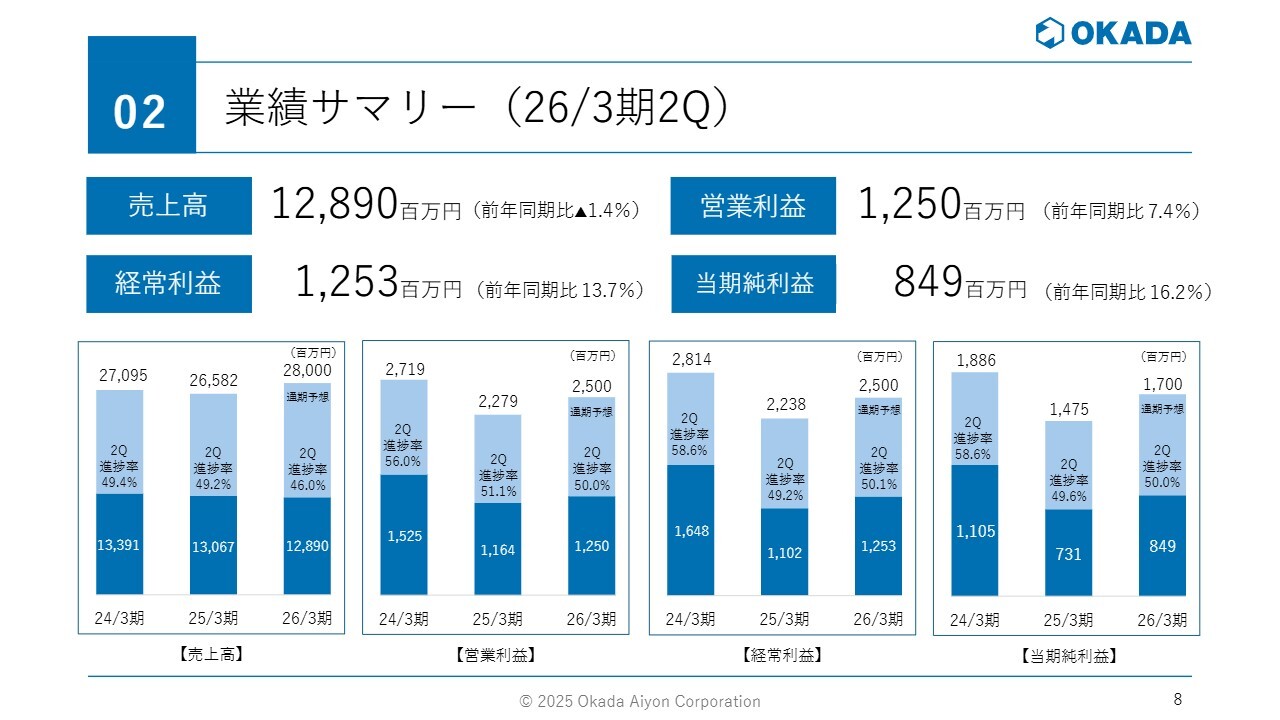

02 業績サマリー(26/3期2Q)

岡田祐司氏(以下、岡田):みなさま、こんにちは。オカダアイヨン株式会社代表取締役社長の岡田祐司です。本日はご多忙中にもかかわらず、当社決算説明会をご覧いただき、誠にありがとうございます。また、平素よりみなさまにはご支援を賜り、重ねてお礼申し上げます。

それでは、2026年3月期第2四半期決算説明会を始めます。まず、業績サマリーについてご説明します。

当中間連結会計期間における日本経済および世界経済は、米国の関税政策や保護主義政策などに伴う先行き不透明感の高まりから、やや弱めの景況感が見られました。

また、引き続き米国における貿易・関税リスクや資源・エネルギー価格の動向、地政学的リスクなど、先行きの景気下押し要因が懸念されています。

このような環境のもと、当社グループは、長期ビジョン「VISION 30」の方針のもと、国内では足元で堅調な解体・インフラ工事需要に対応した増産と、生産性向上を軸とした生産体制の強化を注力課題として取り組んでいます。

また、開拓余力の大きな海外では、拠点を展開している米国、欧州、アジア・その他地域で営業体制の強化を図り、さらなる持続的成長と企業価値向上に注力してきました。

その結果、当中間連結会計期間の経営成績は、売上高が128億9,000万円で前年同期比1.4パーセント減、営業利益が12億5,000万円で前年同期比7.4パーセント増、経常利益が12億5,300万円で前年同期比13.7パーセント増、当期純利益が8億4,900万円で前年同期比16.2パーセント増となりました。

前年同期比では減収となりましたが、価格改定とコスト削減が寄与し、増益を確保しました。

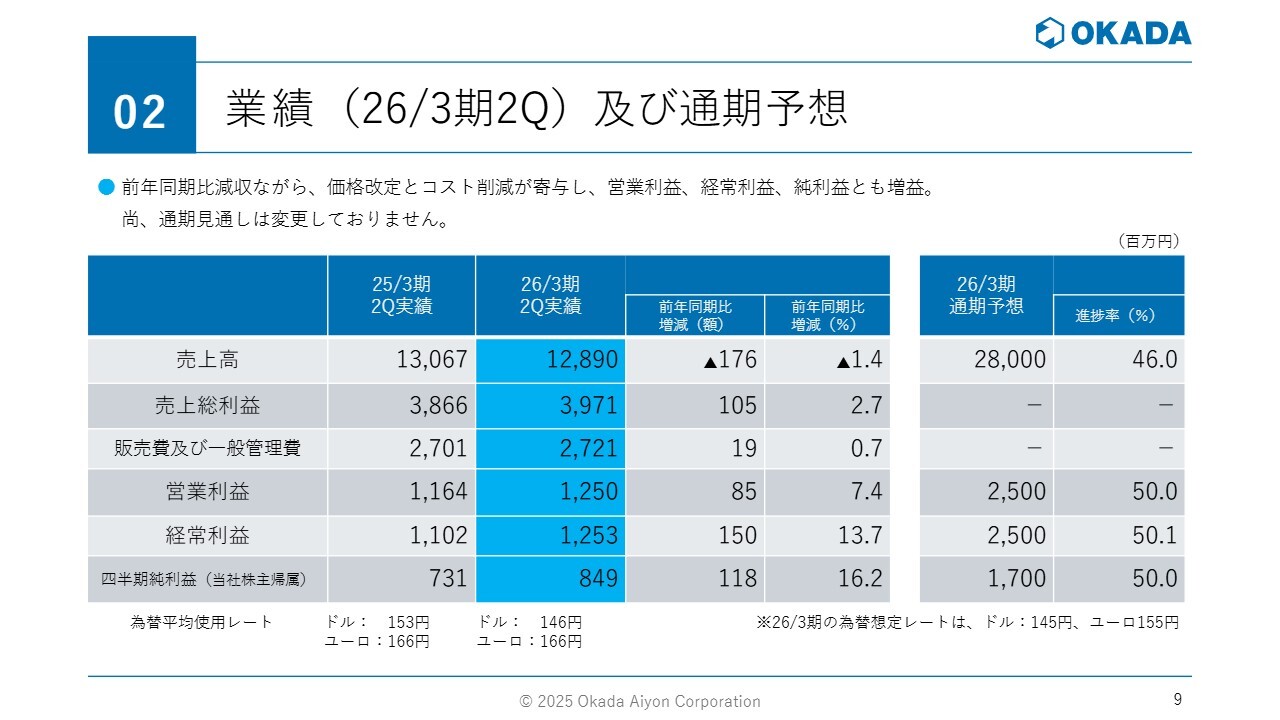

02 業績(26/3期2Q)及び通期予想

2026年3月期第2四半期の通期進捗率についてです。売上高は50パーセントに及びませんでしたが、営業利益、経常利益、当期純利益は予算どおりの進捗となりました。

なお、2026年3月期通期予想については、変更していません。

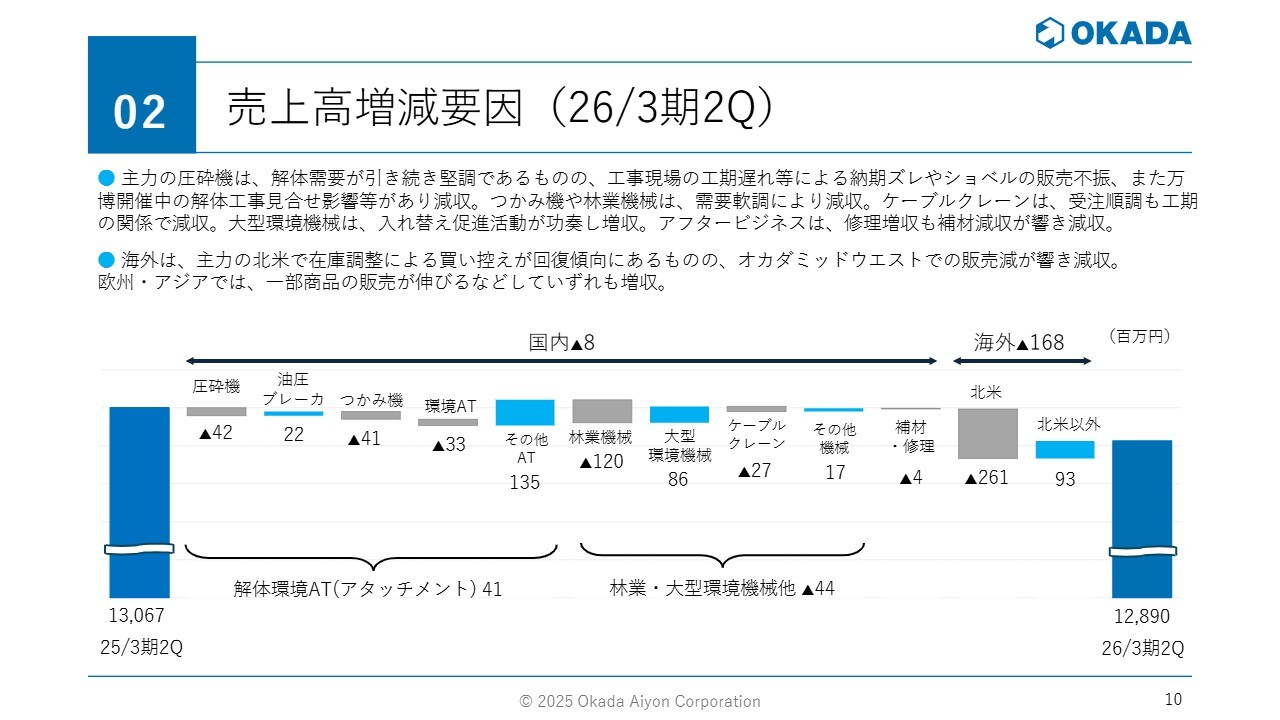

02 売上高増減要因(26/3期2Q)

2026年3月期第2四半期の売上高増減要因についてです。国内セグメントでは、主力である圧砕機の解体需要が引き続き堅調である一方で、工事現場の工期遅れによる納期ずれやショベルの販売不振、さらに万博開催中の解体工事の見合わせの影響などがあり、減収となりました。

つかみ機や林業機械は需要が軟調で減収となりました。ケーブルクレーンの受注は順調でしたが、工期の関係で減収となりました。また、アフタービジネスでは修理が増収となったものの、補材の減収が響き、全体的には減収となりました。

一方、大型環境機械は、入れ替え促進活動が功を奏し増収となりました。国内全体では、前年同期比800万円の減収となりました。

海外セグメントでは、主力の北米で在庫調整による買い控えが回復傾向にあるものの、オカダミッドウエストでの販売減が響き、減収となりました。

欧州、アジア・その他地域では、一部商品の販売が伸び、いずれも増収となりました。しかし、海外全体では北米の影響が大きく、前年同期比1億6,800万円の減収となりました。

売上高全体では、前年同期比1.4パーセント減の128億9,000万円となりました。

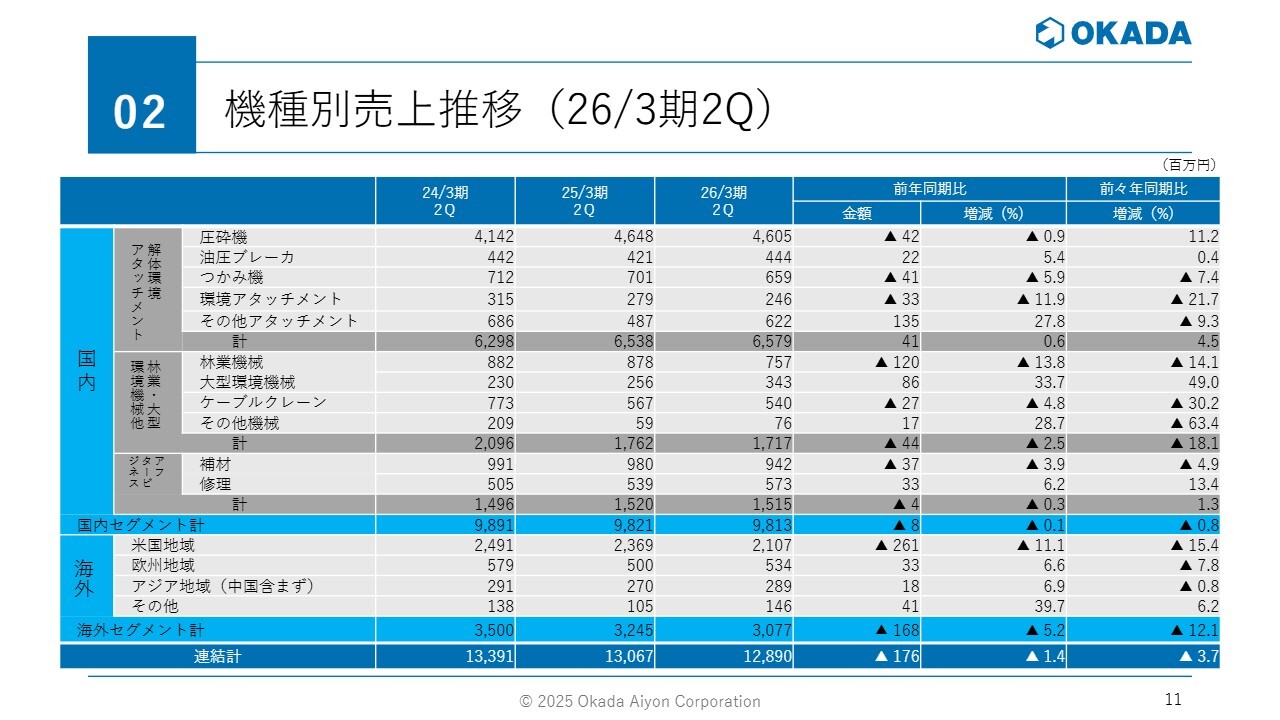

02 機種別売上推移(26/3期2Q)

機種別売上推移については、スライドに記載のとおりですので後ほどご確認ください。

02 圧砕機等主力製品 受注・生産・売上動向

当社の主力製品である圧砕機の受注・生産・売上動向についてです。受注残は、コロナ禍明けの部材不足により一時的に長納期化から急増しましたが、生産能力の増強による納期正常化に伴い、現在は落ち着いています。

足元での受注および受注残は落ち着いた動きではありますが、解体需要が堅調であることや、生産能力の増強を継続していることから、全体として底堅い状況にあると認識しています。

02 海外 地域別売上構成(26/3期2Q)

海外の地域別売上構成についてご説明します。まず、全体の売上に占める海外売上比率は、北米の減収を欧州、アジア・その他地域での増収で補いきれず、前年同期比0.9パーセント減の23.9パーセントとなりました。

地域別に見ると、欧州では売上高5億3,400万円で前年同期比6.6パーセント増加しました。アジア・その他地域では売上高4億3,500万円で前年同期比16.1パーセント増加しています。一方、北米では売上高21億700万円で前年同期比11.1パーセント減少しました。

海外売上における売上構成比率は、北米が前年同期比4パーセント減の69パーセント、欧州が前年同期比1パーセント増の17パーセント、アジア・その他地域が前年同期比3パーセント増の14パーセントとなりました。

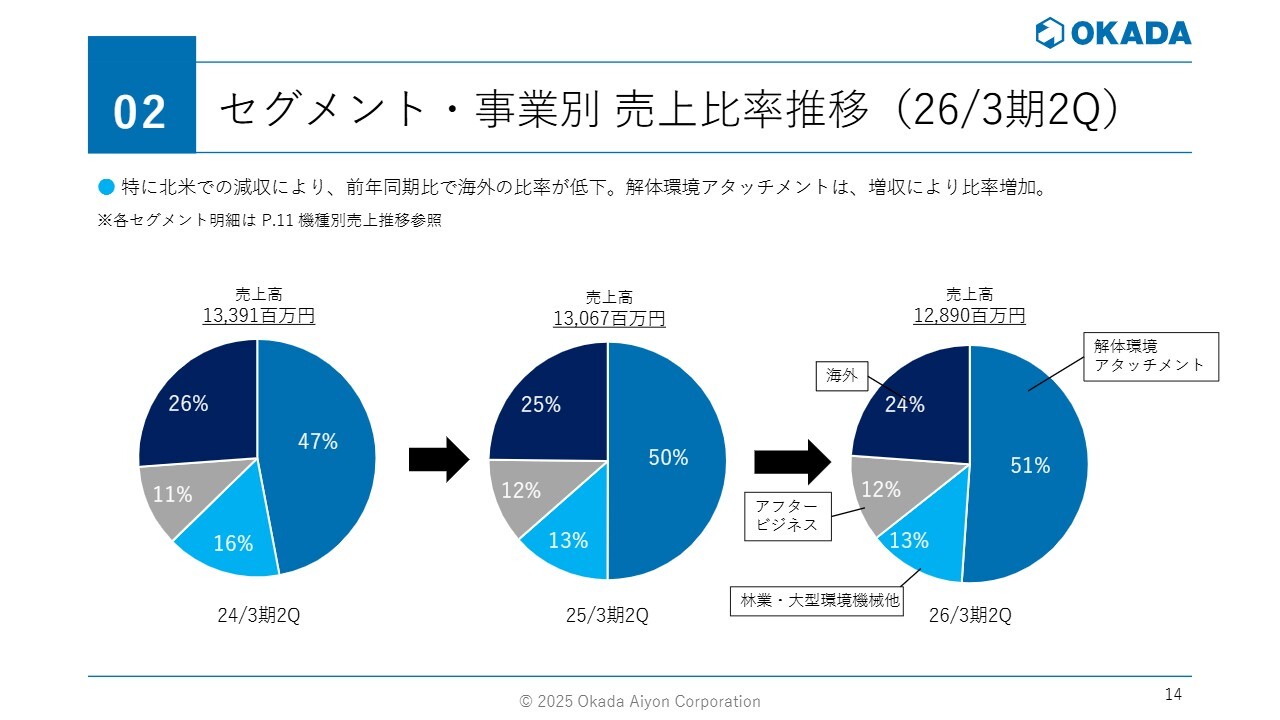

02 セグメント・事業別 売上比率推移(26/3期2Q)

セグメント別および事業別の売上比率の推移です。特に北米での減収により、前年同期比で海外の比率が低下し、売上構成比率は24パーセントとなりました。

一方で、解体環境アタッチメントは増収により、売上構成比率が51パーセントに増加しました。

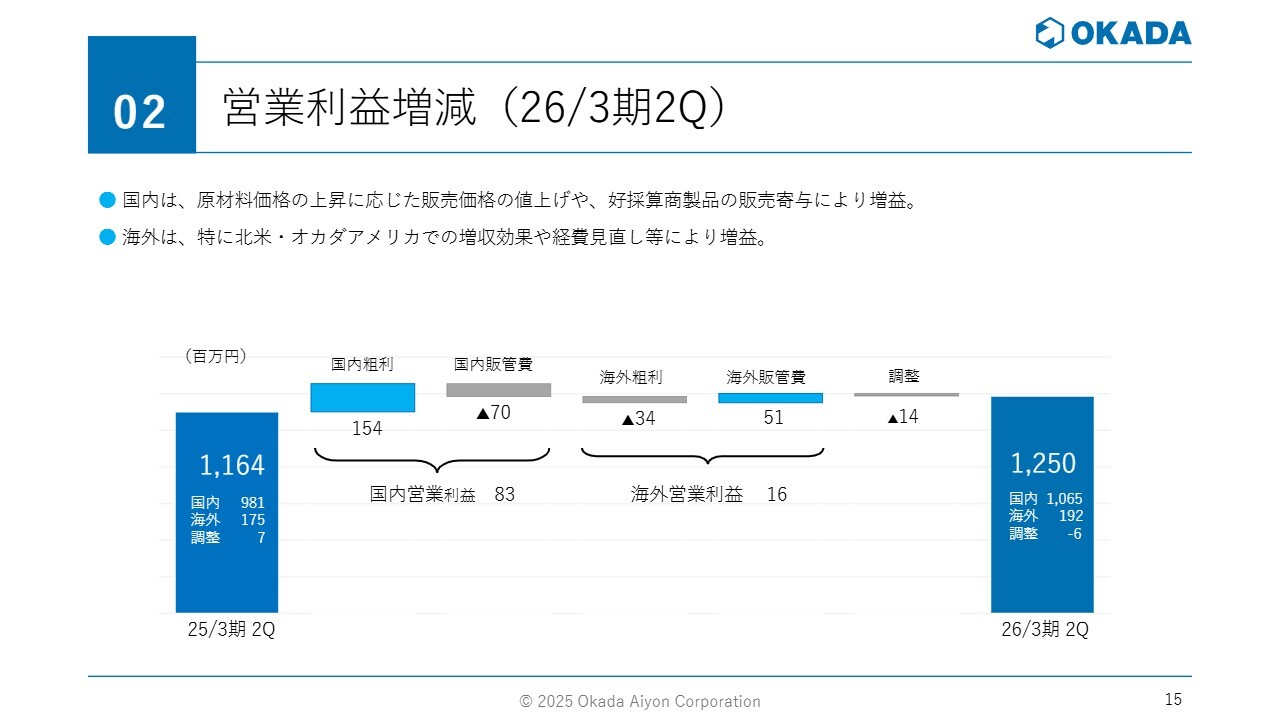

02 営業利益増減(26/3期2Q)

営業利益の増減要因についてです。国内セグメントでは、原材料価格の上昇に伴う販売価格の値上げや、好採算商製品の販売寄与により増益となりました。

海外セグメントでは、特に北米・オカダアメリカでの増収効果や経費の見直しなどにより増益となっています。

全体での営業利益は、前年同期比7.4パーセント増の12億5,000万円となりました。

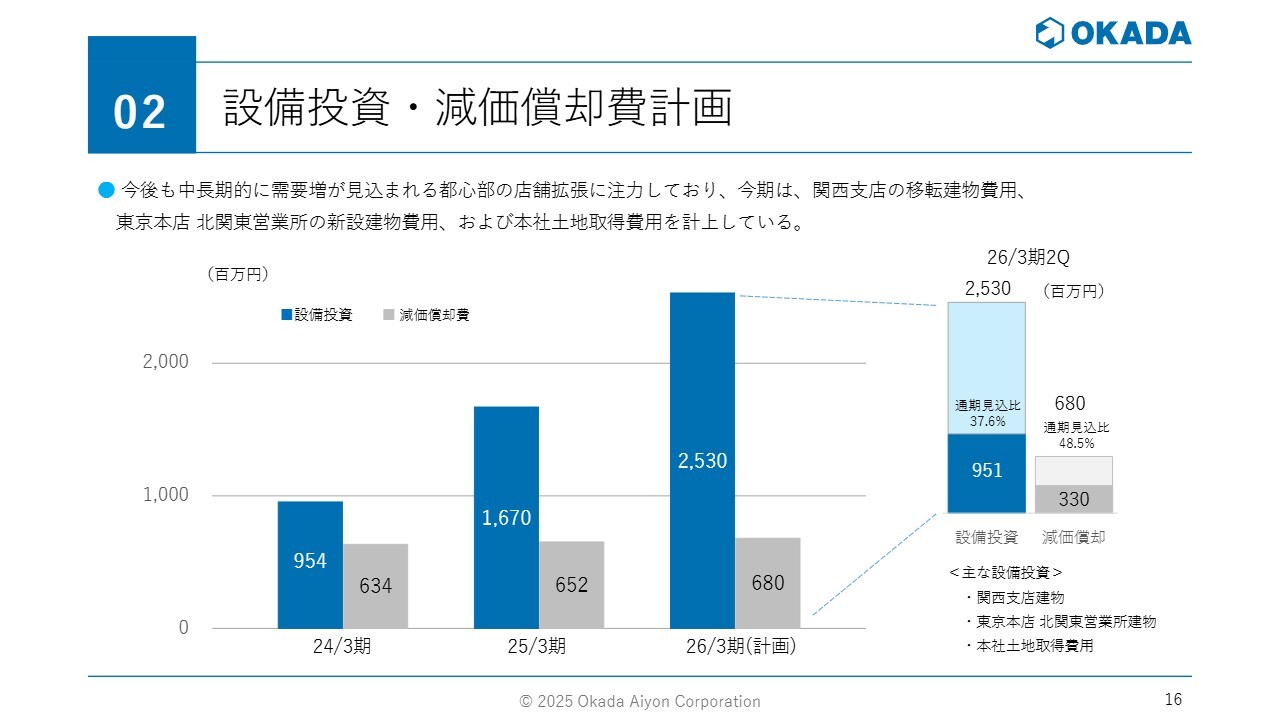

02 設備投資・減価償却費計画

設備投資と減価償却費の計画についてです。設備投資では、今後も中長期的に需要増が見込まれる都心部での店舗拡張に注力しています。今期は、関西支店の移転に伴う建物費用、東京本店および北関東営業所の新設建物費用、さらに借地であった本社土地の取得費用を新たに計上しています。

なお、減価償却費は前年同期比と同水準となっています。

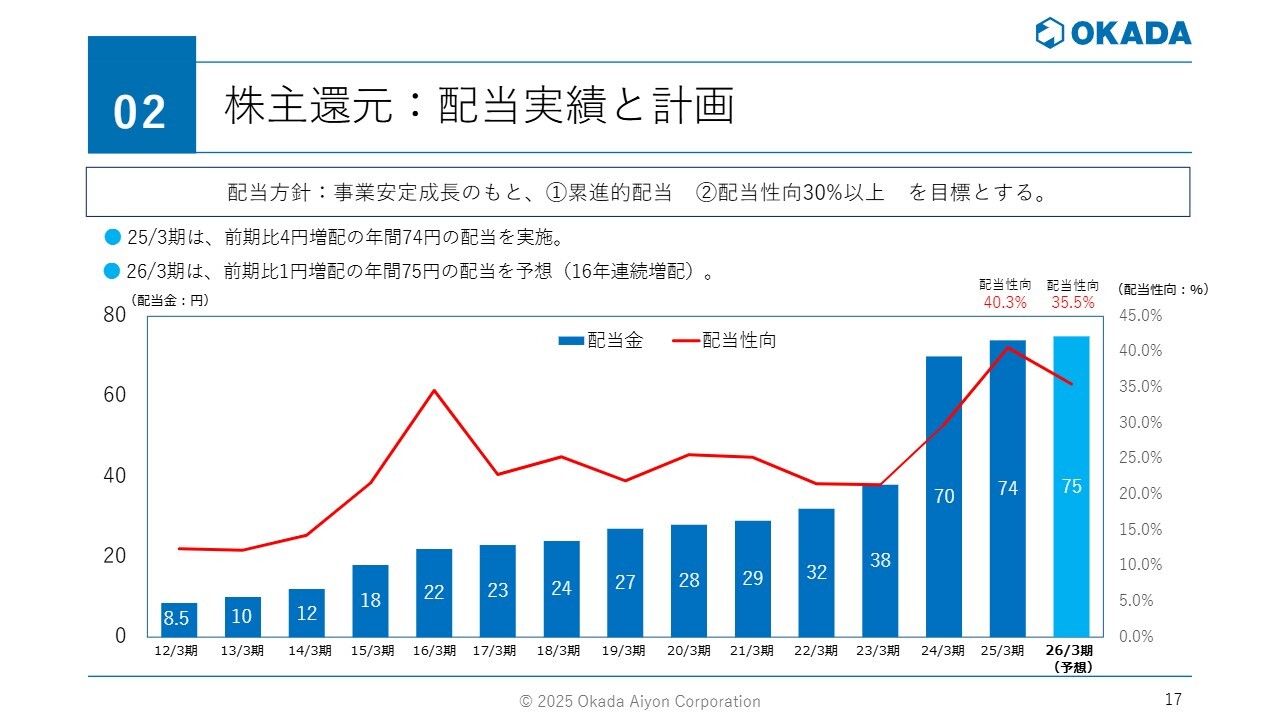

02 株主還元:配当実績と計画

株主還元の配当実績と計画についてご説明します。当社は配当方針として、事業の安定成長を基盤に、累進的配当および配当性向30パーセント以上を目標としています。

2025年3月期の配当金は、前期比で4円増配し、年間74円の配当を実施しました。さらに、2026年3月期の配当金は、前期比で1円増配し、年間75円の配当を予定しています。この場合、16年連続の増配となります。

以上が、2026年3月期第2四半期の業績概要です。

03 事業提携及び資金調達について

今般、複数の資料で適時開示した「事業提携及び資金調達について」をご説明します。

当社は、2025年11月13日に開催した取締役会において、企業価値向上を実現するため成長戦略を加速させる目的で、株式会社アドバンテッジパートナーズ(以下、AP社)との事業提携の上、第三者割当により発行される新株予約権および転換社債型新株予約権付社債の募集により資金調達を実施することを決議しました。

03 株主・投資家の皆様へ

オカダアイヨンは現在、挑戦の真っただ中にあります。

解体アタッチメントで培った技術と信頼を礎に、外部の知恵と資本を取り込み、海外市場や新たな事業領域へ果敢に踏み出します。

私たちは変化をチャンスと捉え、設備、人的資本、技術投資をスピード感を持って実行し、役員・社員が一枚岩となって新たな価値を創り出します。

短期的には波があっても、着実に事業基盤を強化し、株主・投資家のみなさまとの信頼をより深めながら成果をお示ししていきます。

具体的な戦略と主要施策の内容については、専務取締役管理部門・経営企画室担当の前西よりご説明します。

03 AP社との事業提携及び資金調達(概要)

前西信男氏(以下、前西):私からはAP社との事業提携および資金調達についてご説明します。

スライドに記載のとおり、AP社が運用するファンドに対し、新株予約権および無担保転換社債型新株予約権付社債を割り当てる予定です。同時に事業提携を開始し、2025年12月10日よりスタートする予定です。

提携では、全社QCDのさらなる強化、北米や欧州などへのグローバル化、メンテナンス・修理等強化によるソリューション提供を当社が取り組むべき事業戦略方針として定めています。

そして、経営支援を受けてグローバルメーカーとしての地位確立や高付加価値化を図り、強固なビジネスモデル構築を目指していきます。

新株予約権については、2026年6月10日まで行使不可となっており、現時点では2026年3月期業績への影響は軽微であると見込んでいます。

以上のことから今回、AP社との事業提携および資金調達に至りました。

こちらに至った背景について簡単にご説明します。当社は2021年に中長期経営計画「VISION 30」を策定し、2030年までのビジョンを掲げています。

現在、この計画の期間も半分ほどを迎える中で、当初の目標である売上高300億円はほぼ達成の見込みが立っています。しかし、もう1つの目標である時価総額300億円については、まだ道半ばという状況です。そのような中、毎年ローリングしている3ヶ年計画や、2030年に向けた「VISION 30」の見直しが、経営上の重要な課題となっていました。

特に国内市場では、建物解体アタッチメントである圧砕機において50パーセント前後の市場シェアを持ち、全国に12拠点を有する盤石なメンテナンスサポート体制を築いています。

一方、海外市場では現在注力しているアメリカや欧州においても、課題が残っています。アメリカ市場においては、1996年に代理店に出資してから約30年、また2002年に販売会社であるオカダアメリカを子会社化してから約23年という期間を経てもなお、現状の市場シェアは約3パーセントから4パーセントにとどまっています。

欧州市場においては、2017年に駐在事務所を設立し、2020年には法人化しましたが、シェアは依然として約3パーセントにとどまる状況が続いています。このような中、さらなる成長を実現するためには、特に大きな伸びしろのある海外市場を中心とした事業再構築が必要であると考えています。この点については投資家や株主のみなさまからご指摘をいただいており、当社も同様の認識です。

そのような背景の中で、取引銀行である三井住友銀行および三菱UFJ銀行の双方から、AP社をご紹介いただきました。このたび、三井住友銀行からのご紹介を主軸とするかたちで、開示資料に記載しています。主力銀行である両行ともに、当社の成長を後押しするためのご提案であると考え、検討を開始しました。

その後、AP社から具体的な提案を受け、協議を重ねる中で、AP社との事業提携による同社の調査データや仮説・施策の検討と、それをプロジェクト化して推進に向けたサポートを受けることで、海外市場のみならず国内市場、特に圧砕機市場におけるさらなる収益力拡大に向けた基盤強化を実現できると考えました。

したがって、今回の事業提携およびエクイティ調達により、当社の強みをさらに活かして事業拡大を図れると確信しています。

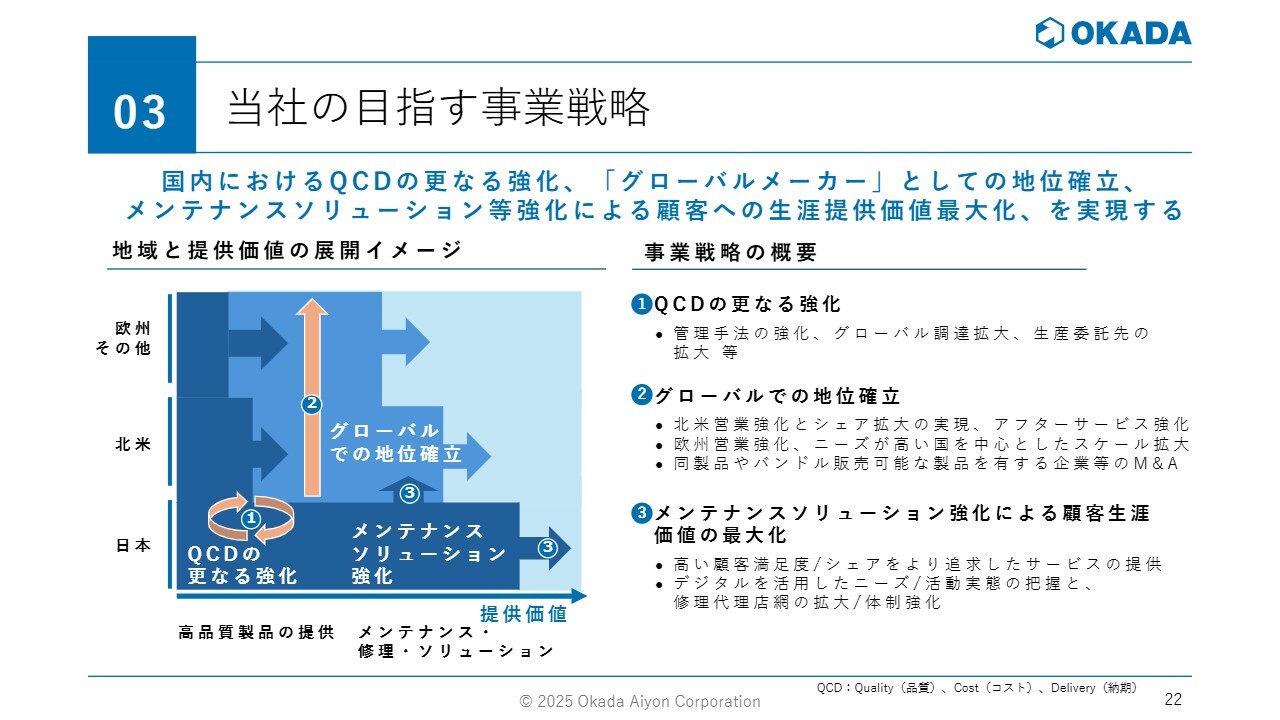

03 当社の目指す事業戦略

具体的な事業提携の内容については、スライドに記載のとおりです。まず、全社のQCDのさらなる強化を目指し、管理手法や調達・生産体制、製品のプライシングなどの見直しを進めます。併せて、品質面、コスト面、デリバリー面の改善と強化を図っていきたいと考えています。

また、同時進行で欧米を中心としたシェア拡大の戦略を策定し、実行していくことで、グローバル市場において確固たる地位を確立するための取り組みを進めていきます。

さらに、国内では高いシェアを持っていますが、これまではメンテナンスの機能が物販を支える役割にとどまっていたところがありました。今後は、販売後の製品による生涯収益や生涯利益につながるようなメンテナンスソリューションの強化を進め、そのような取り組みをグローバルにも展開していきたいと考えています。大まかな方向性としては、このような戦略を実行していきたいと思っています。

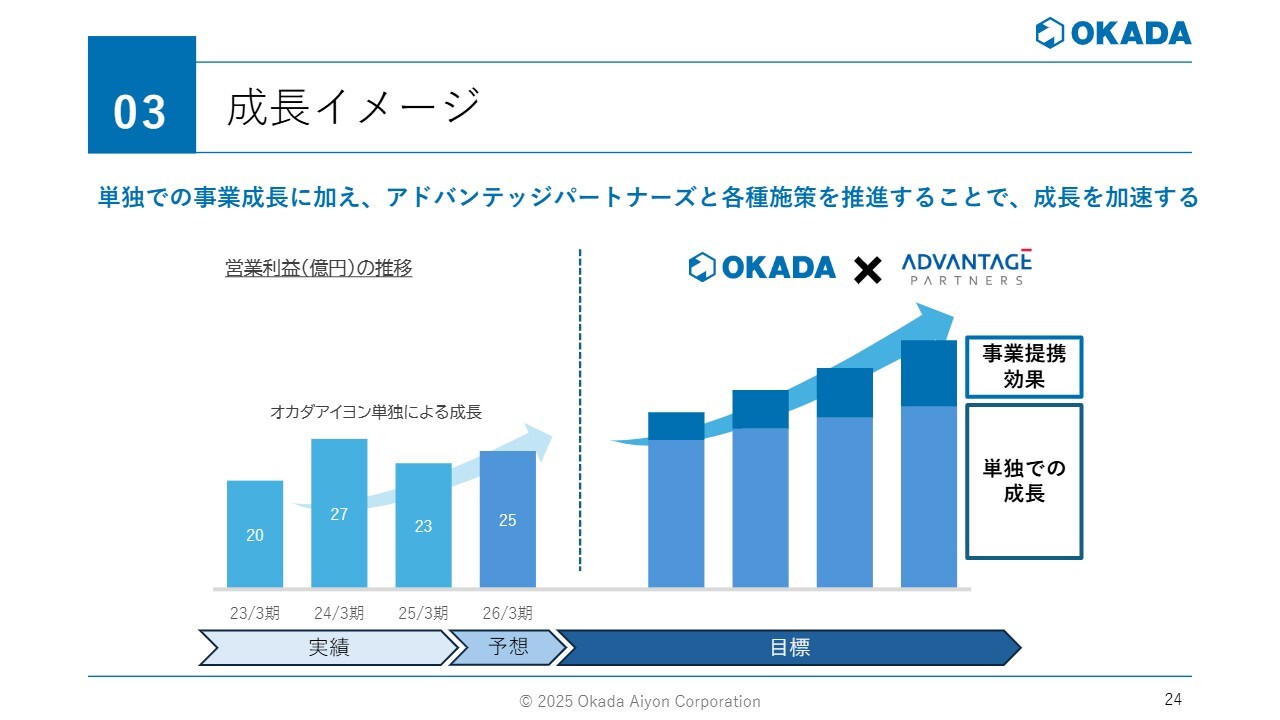

03 成長イメージ

スライドのグラフが示しているように、これまでオカダアイヨン単独で事業の成長を掲げてきましたが、今回はさらに、これまで手が届かなかった分野にも目を向けて戦略を実行していく方針です。

従来の成長に加え、今回の事業提携による効果を上乗せすることで、基本的な成長ストーリーにつなげていきたいと考えています。

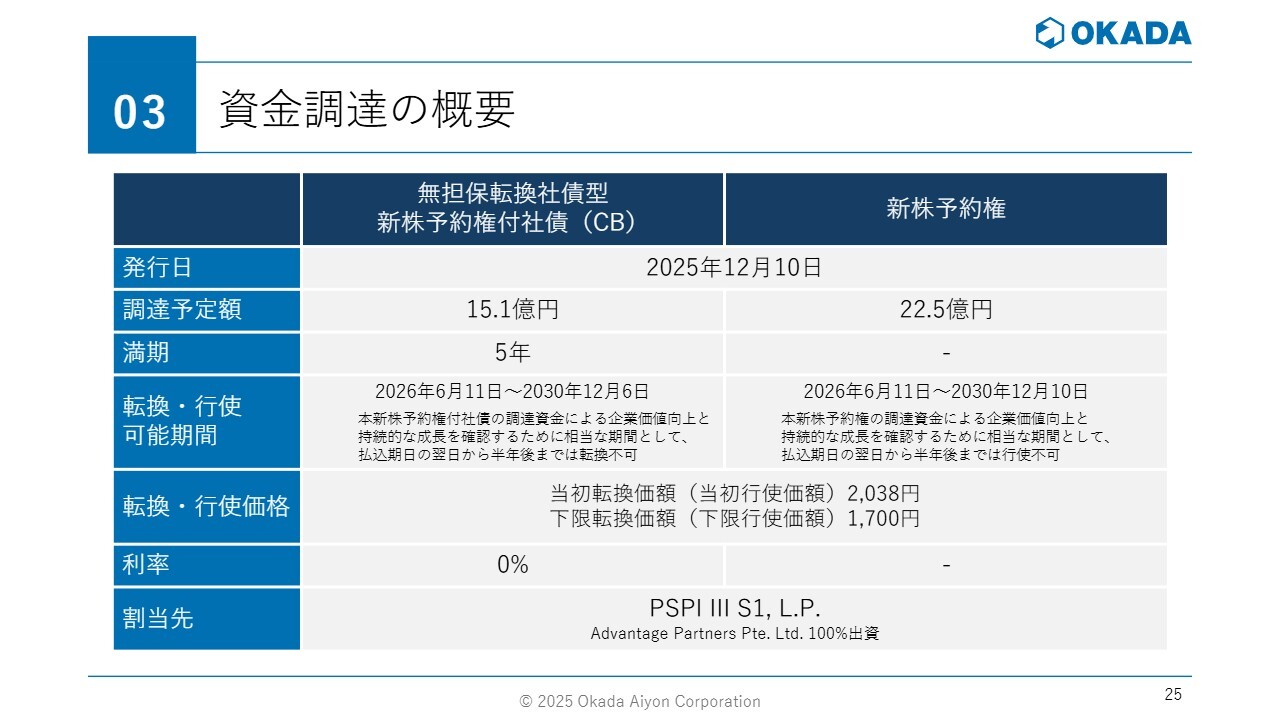

03 資金調達の概要

今回、資金調達については、転換社債(CB)として15億1,000万円、新株予約権として22億5,000万円の総額37億6,000万円のエクイティ調達を実施し、AP社に引き受けていただきました。

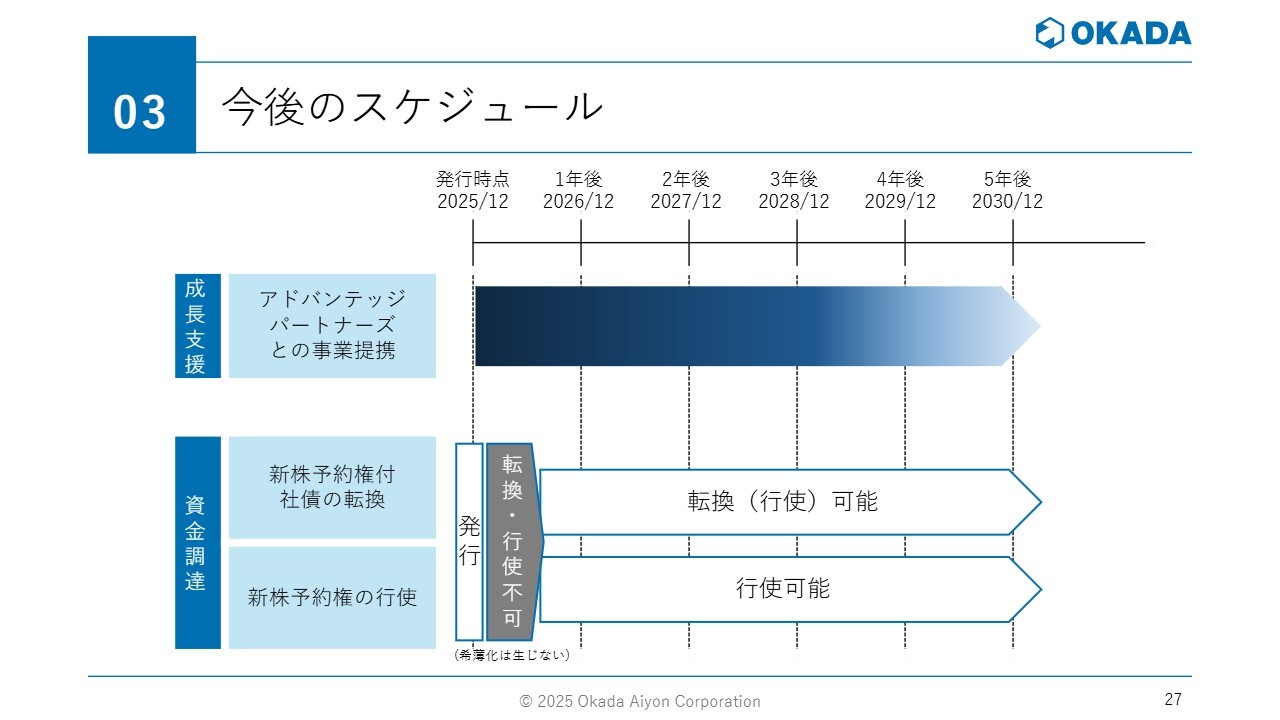

転換は半年後から可能ですが、従来のAP社の動向を踏まえると、事業提携の効果が十分に現れ株価が上昇してから出口と想定しています。そのため、事業提携は少なくとも3年間継続することを見込んでいます。

事業提携開始日の12月10日からは、仮説の検証や具体的な戦略策定、戦略の実行に注力していきます。また、当初の転換価額は発表日前の3ヶ月平均である2,038円に設定していますが、3年間は1年に1回転換価額の変更が可能な修正条件を設けており、その下限転換価額は当初2,038円の16.6パーセントアンダーである1,700円と設定しています。

スライドには記載していませんが、希薄化率についてご説明します。当初転換価額の2038円を基準とした場合、発行済株式総数の21.96パーセント、つまり約22パーセントの希薄化率となりますが、下限転換価額の1,700円を基準とした場合には23.71パーセント、つまり約24パーセント弱の希薄化率となります。

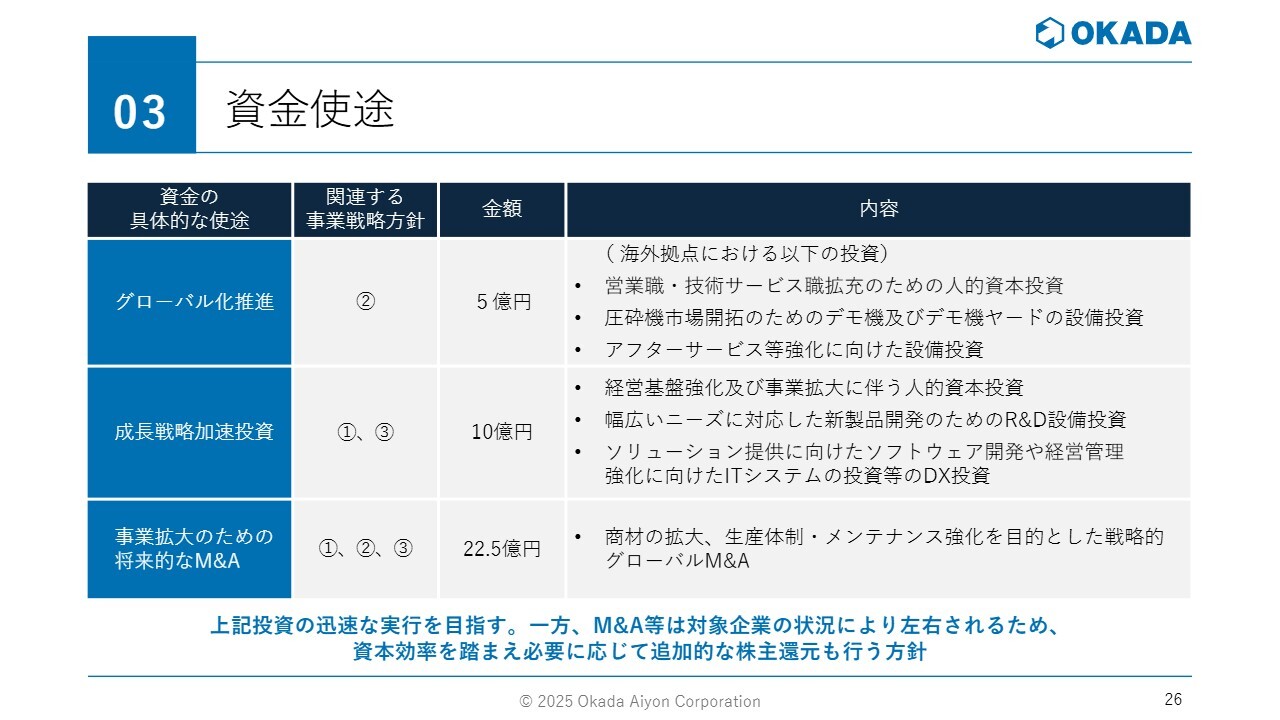

03 資金使途

初期の仮説を基にした資金の使い道については、今後さらに具体的に検討していきたいと考えています。

スライド上段に記載のグローバル化推進資金としては、北米におけるレンタル会社やディーラーへタッチするための営業力をより強化するための人的投資や、商材ラインナップの強化に投資していきます。

また、国内で圧倒的強みを持つ圧砕機の新たな市場開拓に注力しています。さらに、アフターサービス強化を目的とした設備投資にも取り組んでいきたいと考えています。

スライド中段に記載の成長戦略加速投資についてです。国内では、圧砕機の販売シェアに基づいたプライシング戦略の構築や、修理案件や部材販売を安定的に取り込むための代理店網拡大により、収益性を高めていきたいと考えています。

また、省人化や安全性に対応した商品開発、修理のタイミングを把握できるアタッチメントの稼働状況管理システムなどのDX投資を進めます。さらに、お客さまの収益管理をきめ細かく行うことや、各種データの収集を確実に行うシステム開発などにも取り組んでいきます。

このような取り組みは、生産性の改善や管理コストの低減につながることから、システム開発にも投資を行う計画です。

最後に、新株予約権の22億5,000万円については、M&A資金として活用する予定です。これは商材の拡大や生産体制・メンテナンス強化を目的とした戦略的なM&Aであり、国内外問わず検討を進めていく方針です。

M&AについてもAP社の支援により、しっかりと成果を得られるのではないかと期待しています。

03 今後のスケジュール

今後のスケジュールについてはスライドのとおりです。最低でも3年間は共に戦略を実行し、その期間を経て、5年以内に出口を目指すことを想定しています。

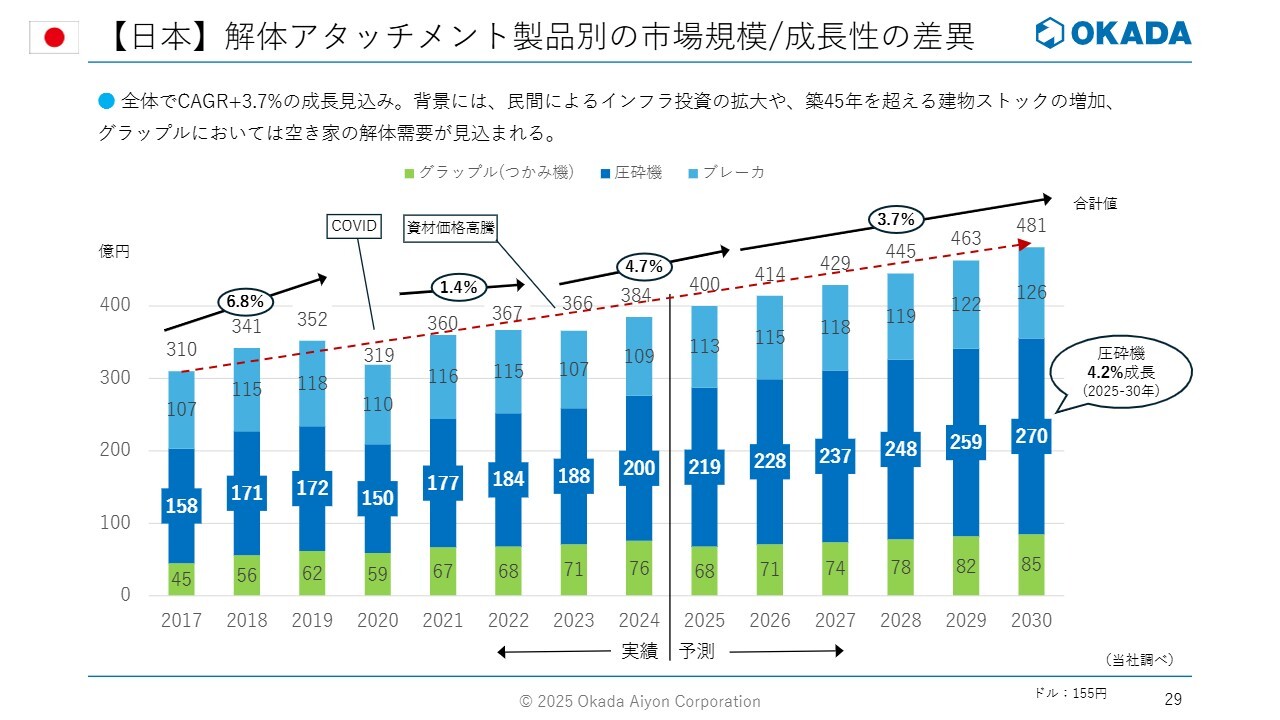

【日本】解体アタッチメント製品別の市場規模/成長性の差異

最後に、もう一度マーケットの認識を整理しておきたいと思います。まず、日本のマーケットについては、AP社との初期段階の調査で下記のような認識を持っています。

新型コロナウイルスの影響で一時的な落ち込みはあったものの、大きな影響はなく、その後は回復を見せています。今後もおおむね4パーセント程度の成長が期待できると考えています。

解体事業については、さらに成長の可能性があるものの、人手不足や工事業者の課題も考慮する必要があります。そのため、市場は4パーセント弱の成長を見せると予測しています。

また、圧砕機市場については4.2パーセントの成長が見込まれていますが、全体的にはおおむね4パーセント程度の成長であると見込んでいます。

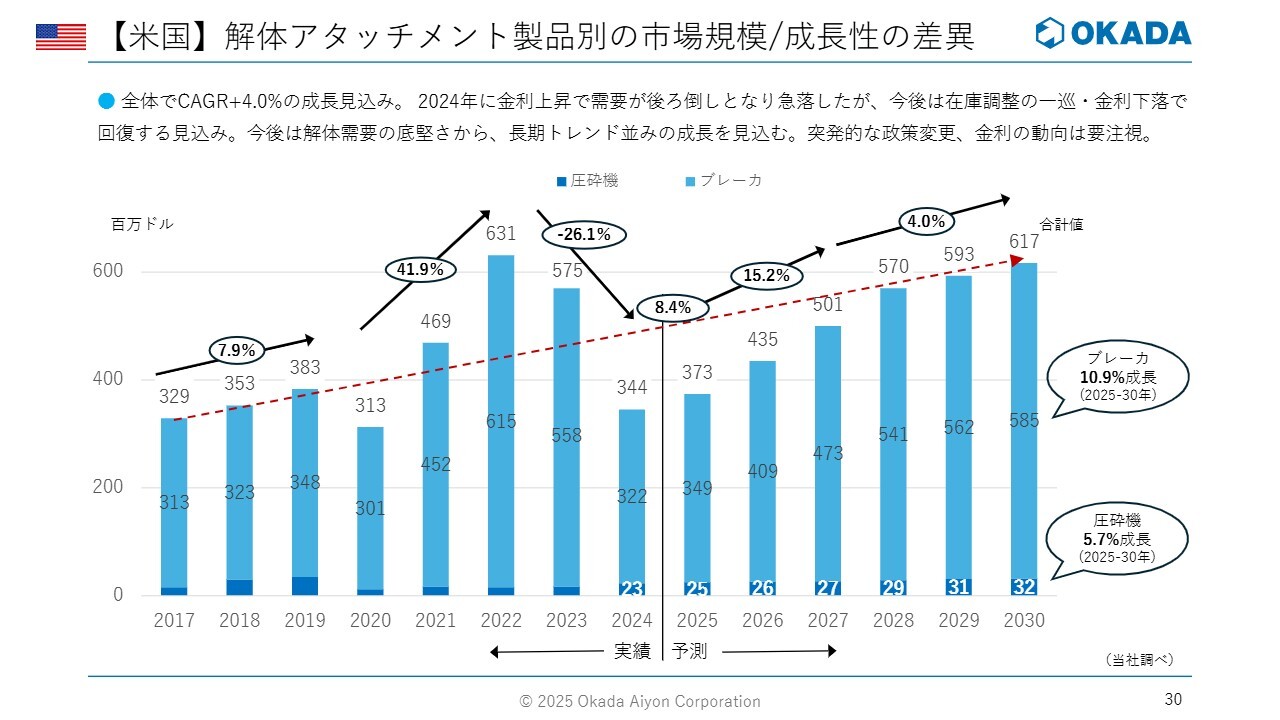

【米国】解体アタッチメント製品別の市場規模/成長性の差異

次に、アメリカについてです。アメリカではボラティリティが高く、コロナ禍で急激に落ち込んだ後、急激に回復し、レンタルの過剰在庫の影響で再び急激に落ち込むという状況が続いています。

おそらく、インフラ投資は今後も継続的に行われると思われ、これから3年ほどは回復基調が続くのではないかと期待しています。その後は安定成長期に入り、成長率はおおよそ4パーセントになるのではないかと見込んでいます。

タイミング的に、この時期にAP社との事業提携を通じてアメリカ市場を開拓することは、絶好の機会だと考えています。

いずれにしても、この成長率を上回るシェアを獲得し、それ以上に伸ばしていくことが期待されています。AP社との事業提携によるプロジェクトを遂行することで、その実現を果たしていきたいと考えています。

私からのご説明は以上です。本日はご清聴いただき、ありがとうございました。

質疑応答:資金調達手法の選択理由について

司会者:「累進配当を導入されている御社にとって、増資による資金調達は高い金利コストだと理解しています。今回、借入ではなく無担保転換社債型新株予約権付社債(CB)および新株予約権で資金調達を行った理由に

新着ログ

「機械」のログ