マネーフォワード、中堅企業向け成長が加速 EBITDA(HIRAC除き)は過去最高額

「すべての人のお金の課題を解決し、チャレンジできる」サステナブルな社会を目指す

辻庸介氏(以下、辻):みなさま、こんにちは。株式会社マネーフォワード代表取締役社長の辻です。本日はお忙しい中お集まりいただき、誠にありがとうございます。

本日は「Financial Results」と「Business overview for Investors」の2つの資料に沿ってご説明します。「Financial Results」の決算ハイライトに入る前に、「Business overview for Investors」のトピックを1つご紹介します。

当社はかねてから「3つのForward」として、「User Foward」「Society Forward」「Talent Forward」を重点テーマとしています。そして、それらを支える土台として「Mission/Vision/Values/Culture」を設定しています。

特に「Talent Forward」に関しては、スライド右下に示すとおり、人的資本に関する考え方や方針を示した「Talent Forward Strategy」を開示しています。まだご覧いただいていない方は、ぜひご一読いただければと思います。

先日、このような当社のサステナビリティに関する取り組みを評価いただき、ESG(環境・社会・ガバナンス)投資の代表的な指数として年金積立金管理運用独立行政法人(GPIF)さまが採用する「FTSE Blossom Japan Index」と、「FTSE4Good Index Series」という2つの構成銘柄に初めて選定していただきました。

これにより、GPIFさまが採用する日本株を対象としたすべてのESGインデックスに選定していただいたことになりました。

当社は、今後も引き続き目指すべき社会の実現のために、サステナビリティへの取り組みをさらに強化し、より積極的な情報開示も進めていきたいと思っています。

2025年11月期 第2四半期ハイライト

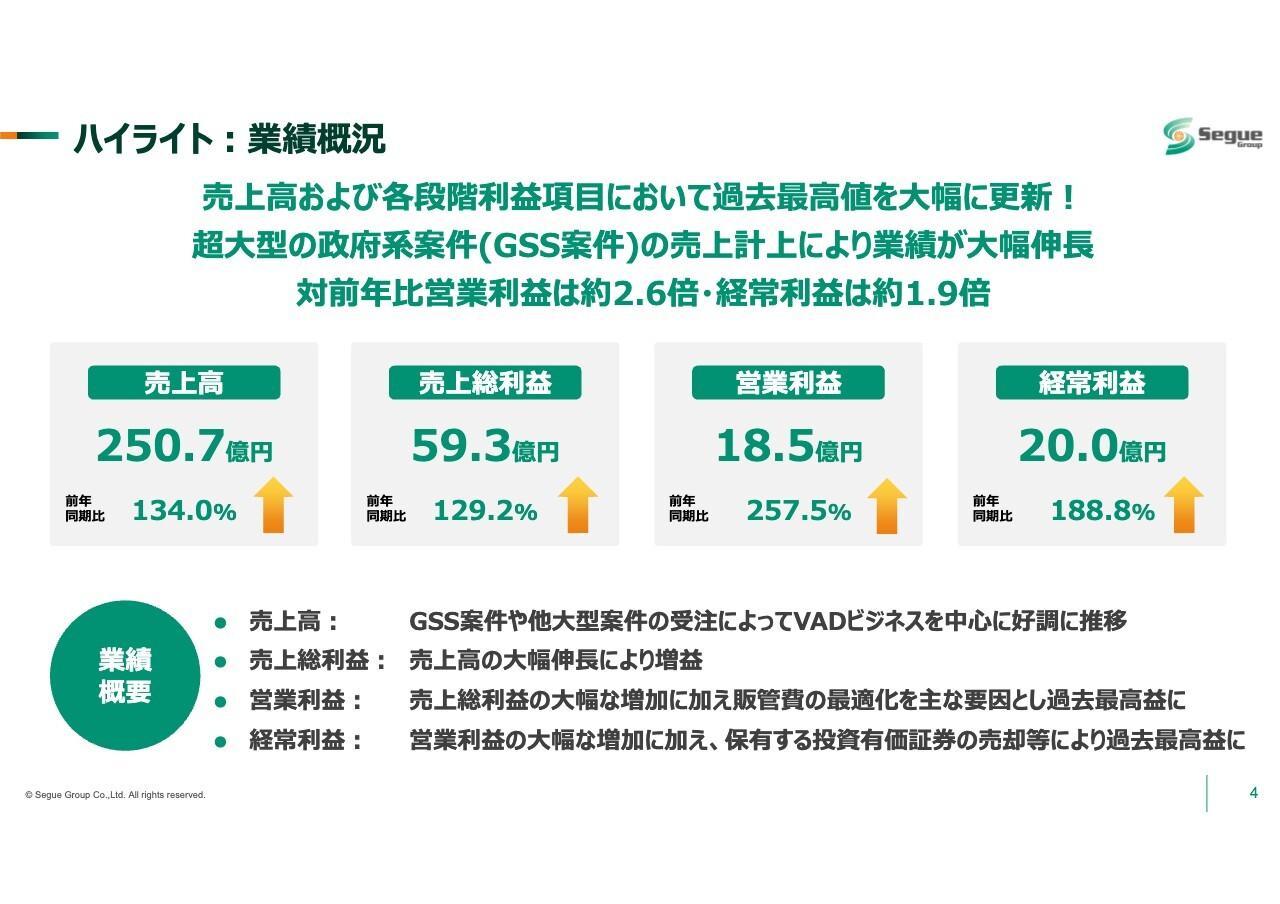

「Financial Results」に移ります。まずは全社業績ハイライトのご説明です。2025年11月期の通期見通しの達成に向けて、売上・調整後EBITDAともに順調に進捗しています。上期連結売上高が前年同期比17パーセント増の232.4億円となっています。

もの足りないところもありますが、2024年11月期第2四半期はHIRAC FUNDの売却収入とグループアウトしたNext Solution社の売上が含まれているため、アップル・トゥ・アップルで同影響を除いた全社売上では、前年同期比18パーセント増となっています。

Money Forward Businessドメインは引き続き好調で、ARRも前年同期比34パーセント増、特に中堅企業向け純増ARRは前年同期比52パーセント増と成長を加速しています。

一方でMoney Forward HomeドメインやMoney Forward Xドメイン、Money Forward SaaS Marketingドメインは売上高成長率が想定よりも弱かったと思っています。

全体のSaaS ARRは前年同期比28パーセント増の344.3億円、第2四半期の調整後EBITDAは7.1億円となっています。HIRAC FUNDを除けば8.5億円と、過去最高額のEBITDAとなっており、順調に収益を上げていくフェーズに入っていると考えています。

特に中堅企業向け純増ARRが20.2億円となり、成長率は前年同期比52パーセントで中堅領域がSaaS ARRの成長に大きく貢献しています。

法人顧客数純増数も引き続き1万社を超えて、1万969社となっています。内訳はSMBが9,905社、Midが1,064社で新規獲得も順調に進んでいます。これはアウトルックコンサルティング社のM&Aによる獲得も一部含めた数字となっていますが、これらを除いても中堅は前四半期比720社増と、純増数が非常に加速しています。

4月に三井住友フィナンシャルグループさまとデジタルバンクおよびBaaS領域における準備会社の設立に関する基本合意書を締結しました。プロダクトローンチまではまだ時間があるため、戦略上詳しいお話をするのは難しいですが、「SaaS × Fintech戦略」を大きく加速させる非常に大事な一手ですので、着実に進めていきたいと考えています。

HIRAC FUND除き2Q連結売上高は前年同期比+18%

長尾祐美子氏:株式会社マネーフォワードグループCFOの長尾です。2025年11月期第2四半期のハイライトについて、私から詳細をご説明します。

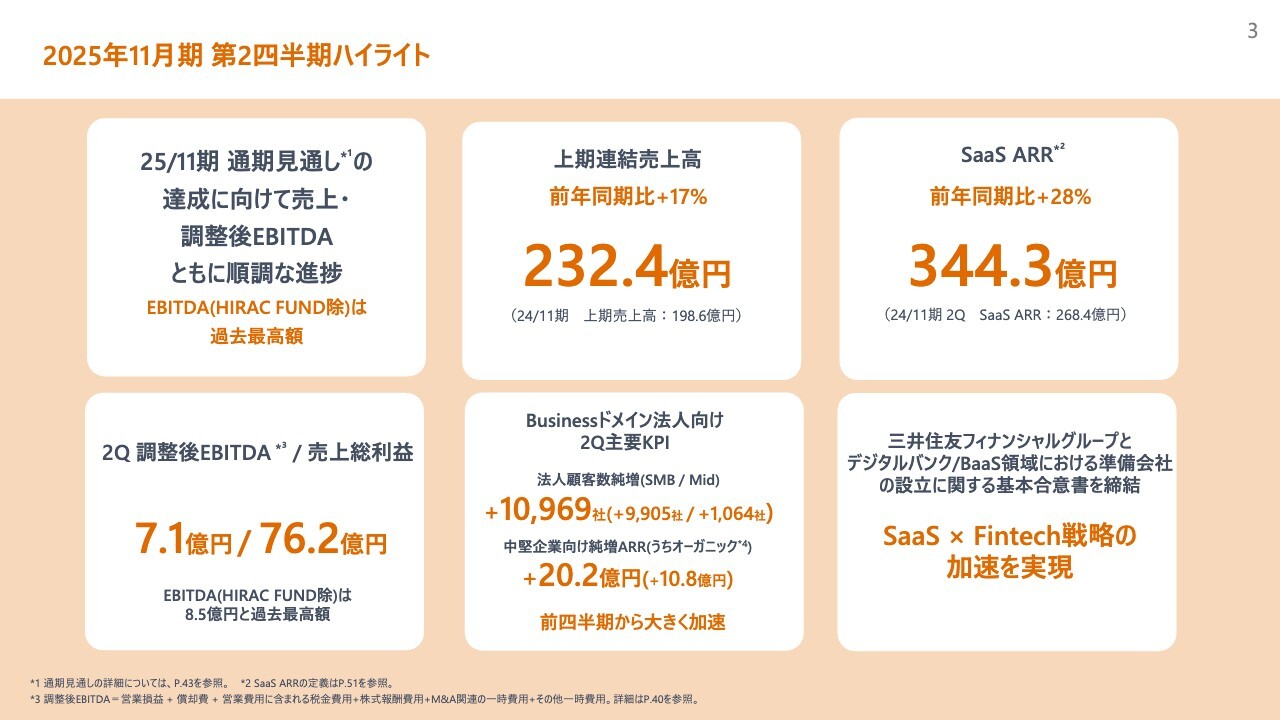

冒頭に辻からお伝えしたとおり、売上高・調整後EBITDAともに、通期ガイダンス達成に向けて順調な滑り出しとなっています。ベンチャーキャピタル事業であるHIRAC FUNDを除いて、第2四半期売上高は前年同期比18パーセント増、連結売上高は前四半期比5.7億円の増収です。

なお、Money Forward Homeドメインのネクストソリューション社は今四半期から非連結化されています。

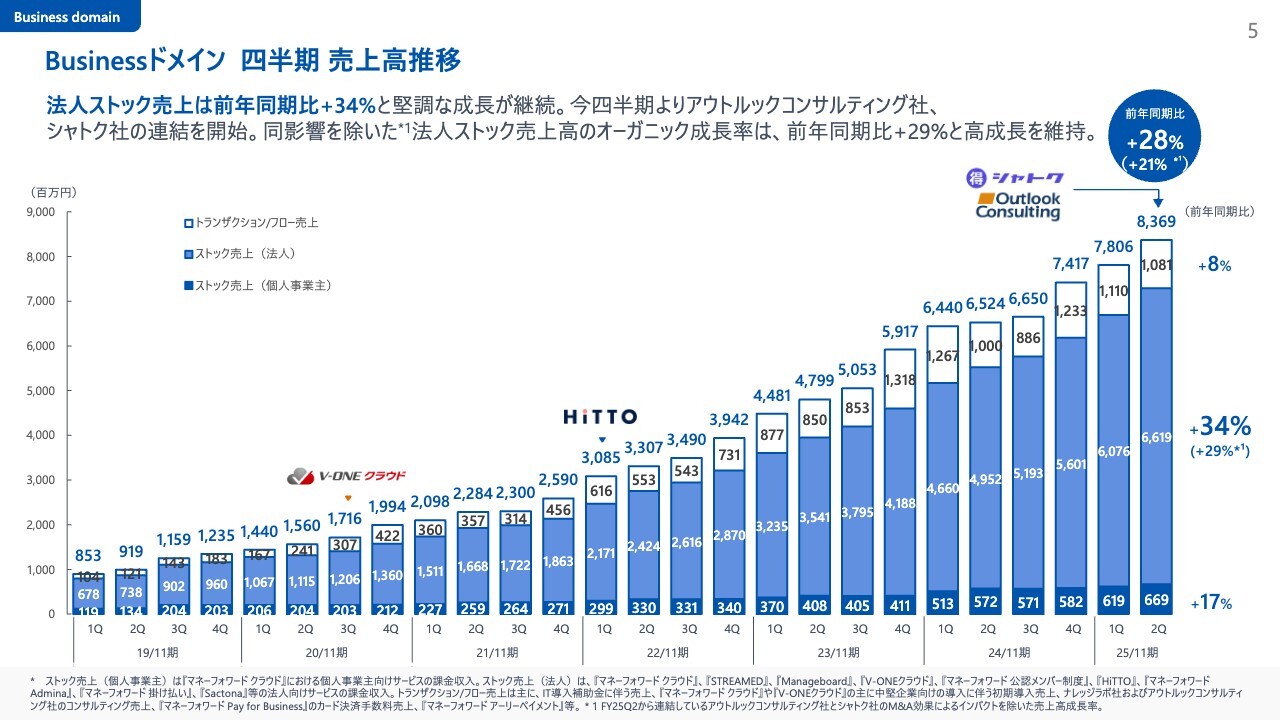

Businessドメイン 四半期 売上高推移

Money Forward Businessドメインについてご説明します。売上高成長率は前年同期比28パーセントです。今四半期に連結開始となったアウトルックコンサルティング社とシャトク社の影響を除くと、前年同期比21パーセント増となっています。

ストック売上は前年同期比34パーセント増となり、堅調な成長が続いています。法人向けのストック売上高が牽引し、2社のM&Aインパクトを除いても前年同期比29パーセント増と高成長を継続しています。

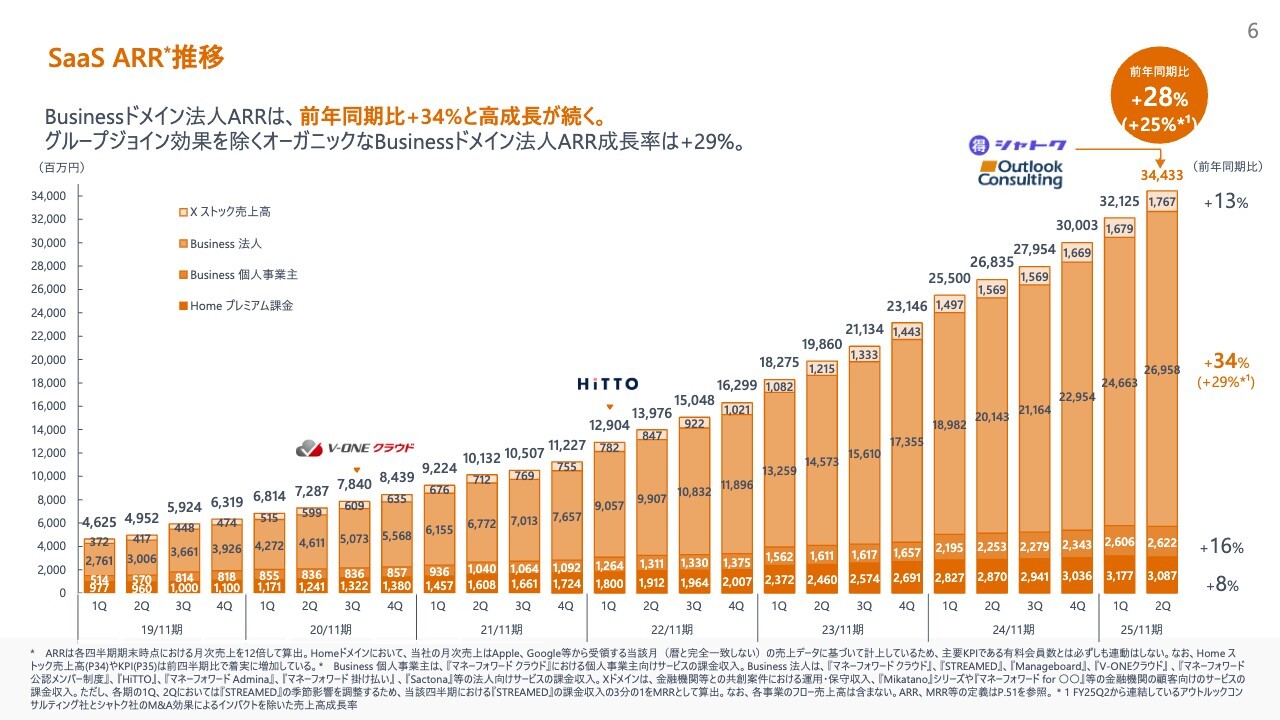

SaaS ARR推移

SaaS ARRは前年同期比28パーセント増となりました。その中でも、先にお伝えしたとおり、Money Forward Businessドメインの法人ARRは前年同期比34パーセント増、M&Aのインパクトを除いても前年同期比29パーセント増と高成長を継続しています。

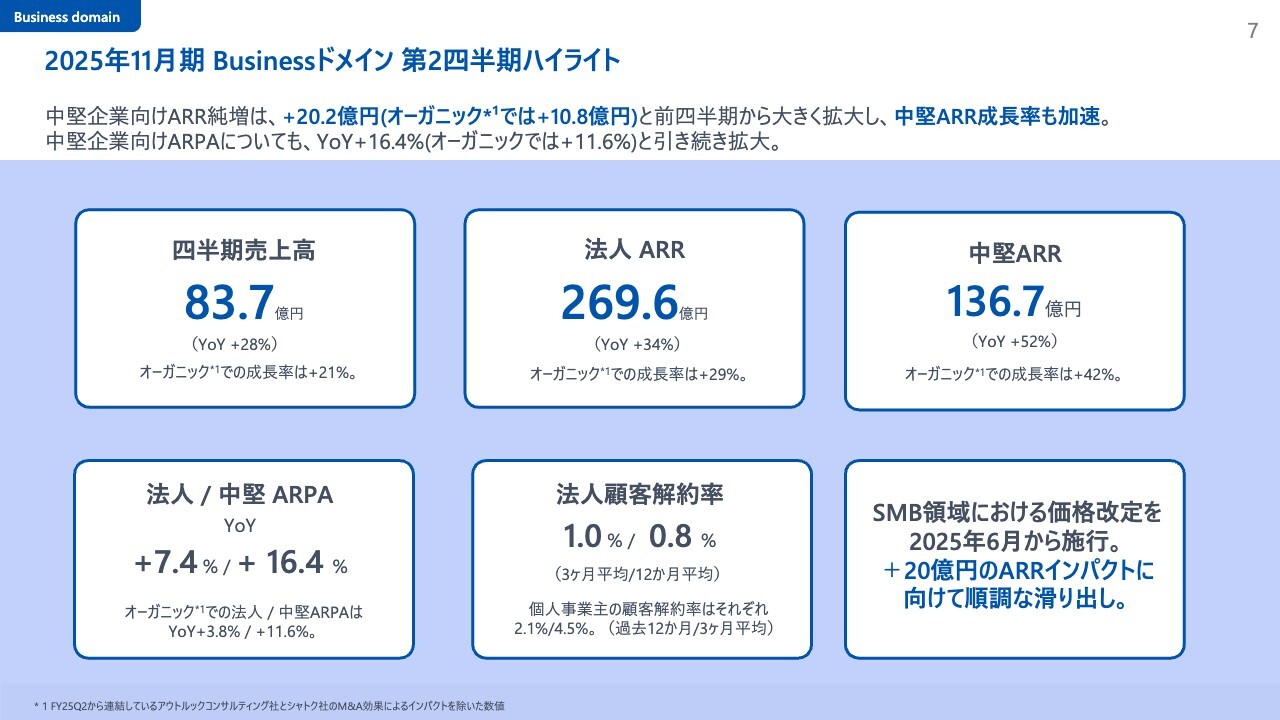

2025年11月期 Businessドメイン 第2四半期ハイライト

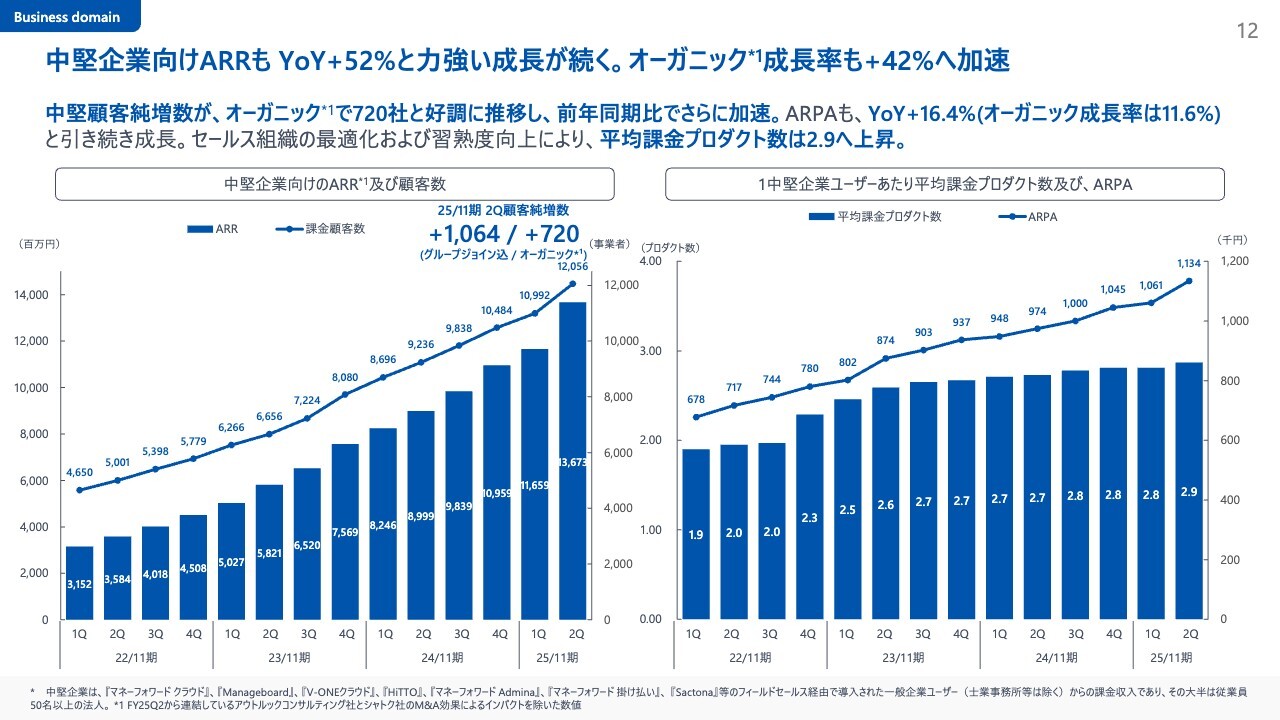

Money Forward Businessドメインです。今四半期では、当社の注力エリアである中堅領域が非常に力強い成長を見せました。中堅企業向けARRは136.7億円という規模ながら、前年同期比52パーセント増となり、グループジョインのインパクトを除いても前年同期比42パーセント増と高成長が続いています。前四半期は前年同期比41パーセント増でしたので、成長率という観点でも加速しています。

ARPAも順調に拡大し、オーガニックで前年同期比11.6パーセント増、グループジョインの2社を入れると前年同期比16.4パーセント増となりました。

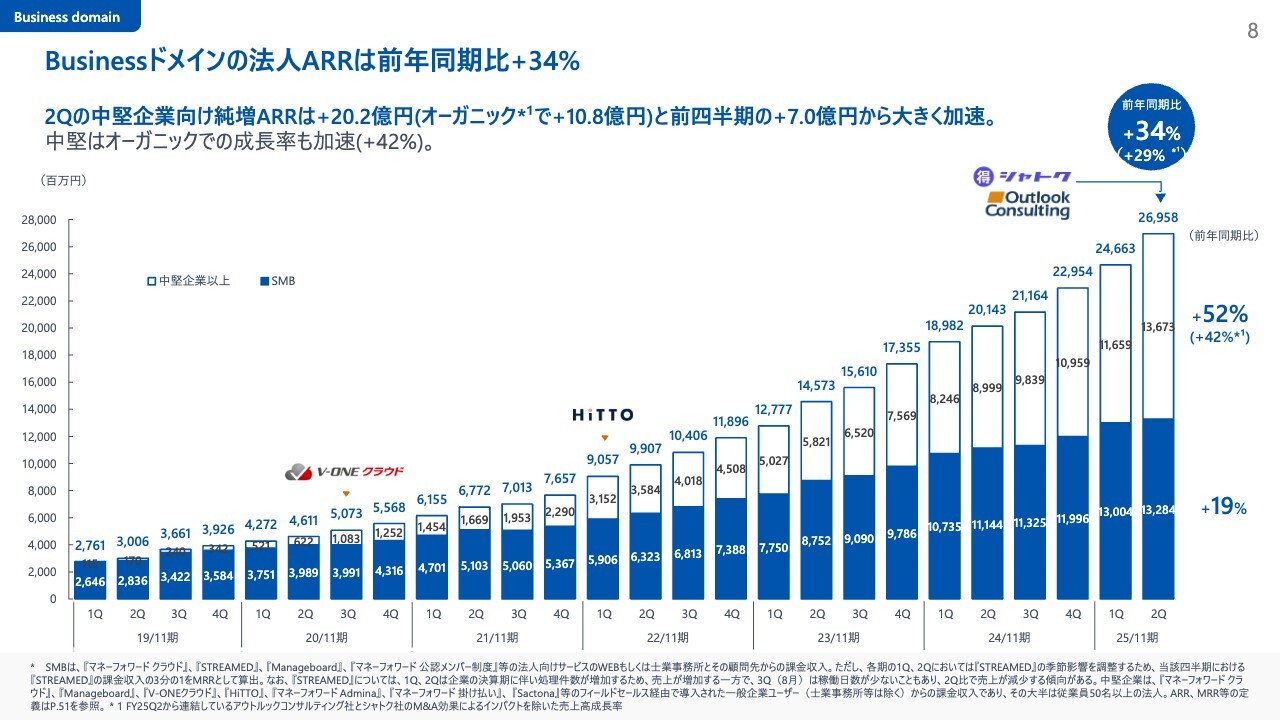

Businessドメインの法人ARRは前年同期比+34%

Money Forward Businessドメインの法人ARRです。第2四半期の法人ARRは前年同期比34パーセントと高い成長率を継続しています。

中堅企業向け純増ARRは20.2億円増、オーガニックで10.8億円増と、前四半期の7.0億円増から大きく加速しました。

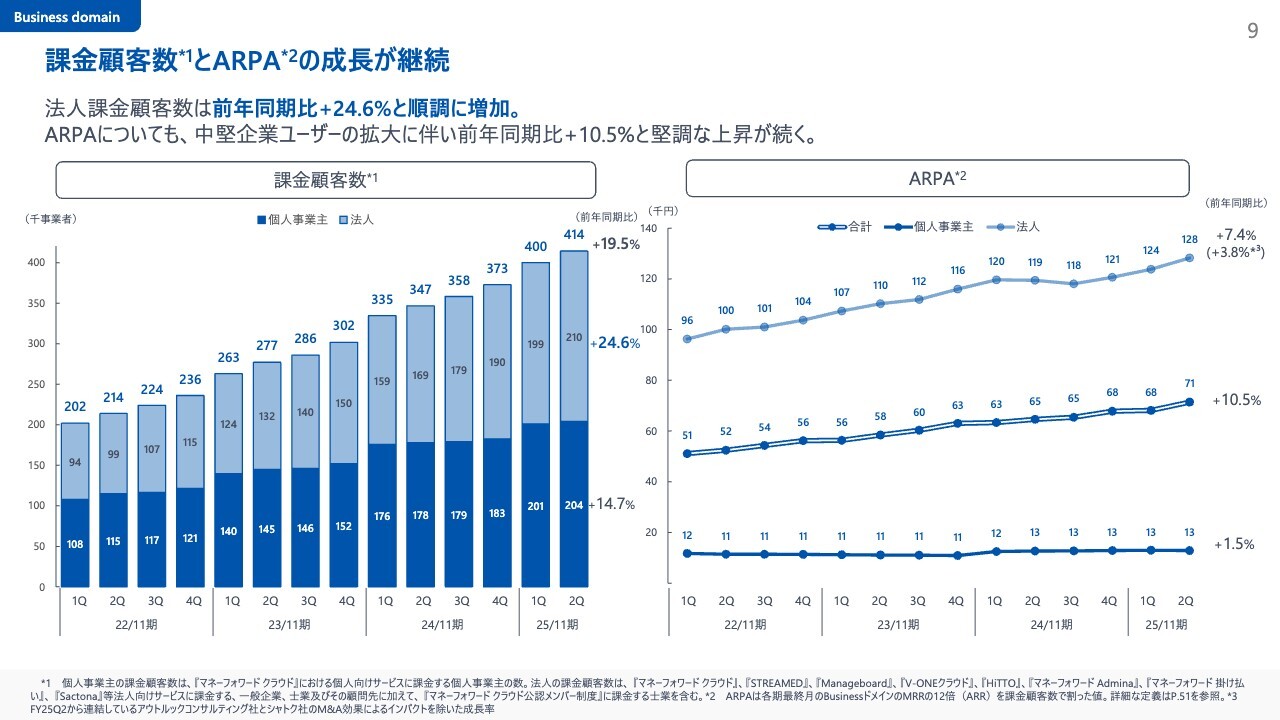

課金顧客数とARPAの成長が継続

Money Forward Businessドメインの主要KPIについてご説明します。Money Forward Businessドメイン全体の法人課金顧客数、ARPAともに堅調に成長し、法人課金顧客数は前年同期比24.6パーセント増、全体のARPAは前年同期比10.5パーセント増と上昇しています。

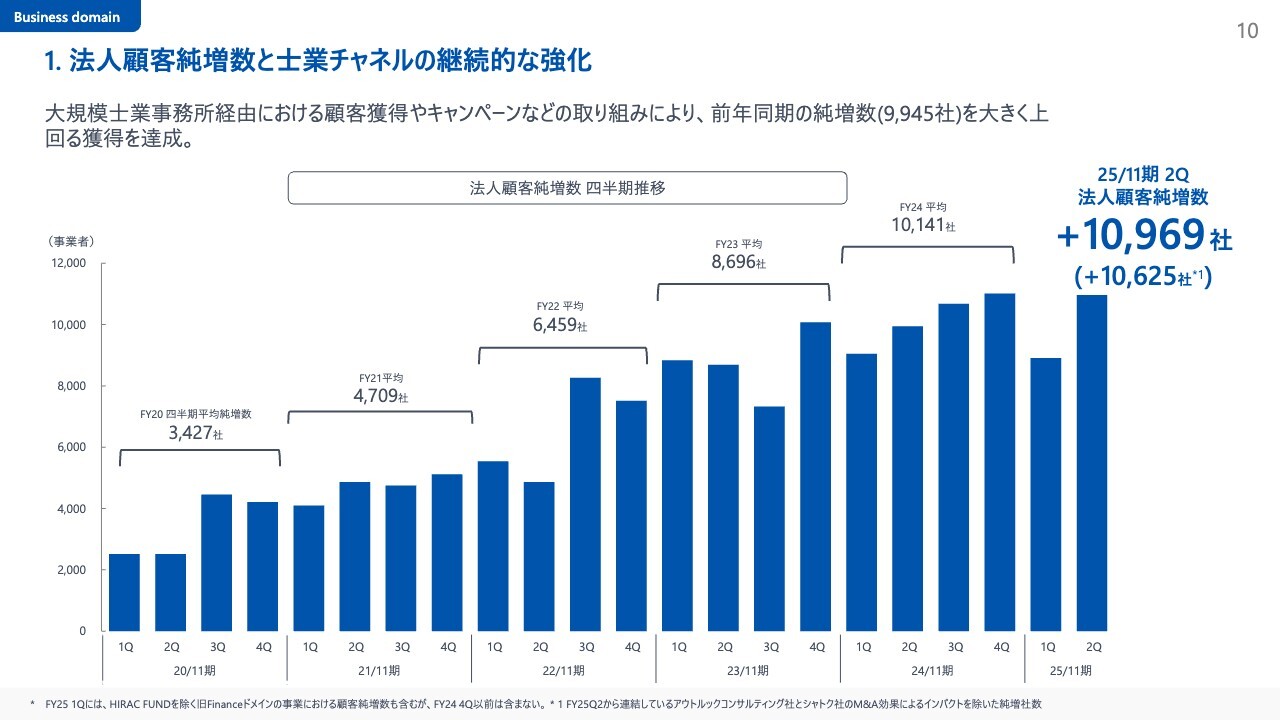

法人顧客純増数と士業チャネルの継続的な強化

法人顧客純増数です。第1四半期の約9,000社から大きく伸長し、1万969社となりました。オーガニックのみでも1万625社となり、前四半期・前年同期をともに上回っています。

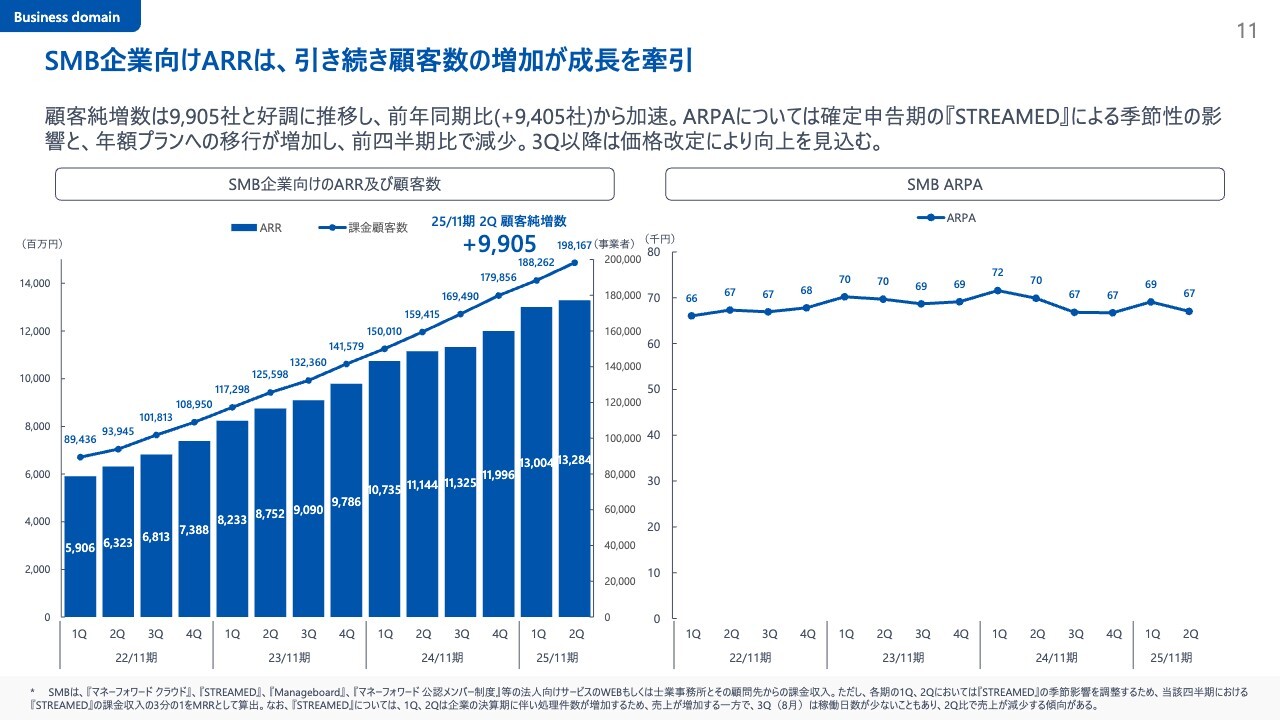

SMB企業向けARRは、引き続き顧客数の増加が成長を牽引

SMB領域のKPIです。課金顧客純増数は引き続き順調に増え、9,905社と前年同期を上回る数字で着地しました。こちらはグループジョインによるインパクトが一切ない数字です。

ARPAに関しては、自動記帳サービス「STREAMED」の繁忙期が過ぎたことや、年額プランへの移行が進んでいることにより、6万7,000円程度となっていますが、第3四半期からの価格改定による上昇が期待されます。

中堅企業向けARRも 前年同期比+52%と力強い成長が続く。オーガニック成長率も+42%へ加速

中堅企業向けです。ARR、ARPA、顧客純増数、すべてで力強い成長を見せた四半期でした。顧客純増数はグループジョインのインパクトを除いて720社と、前四半期から200社以上増やすことができました。

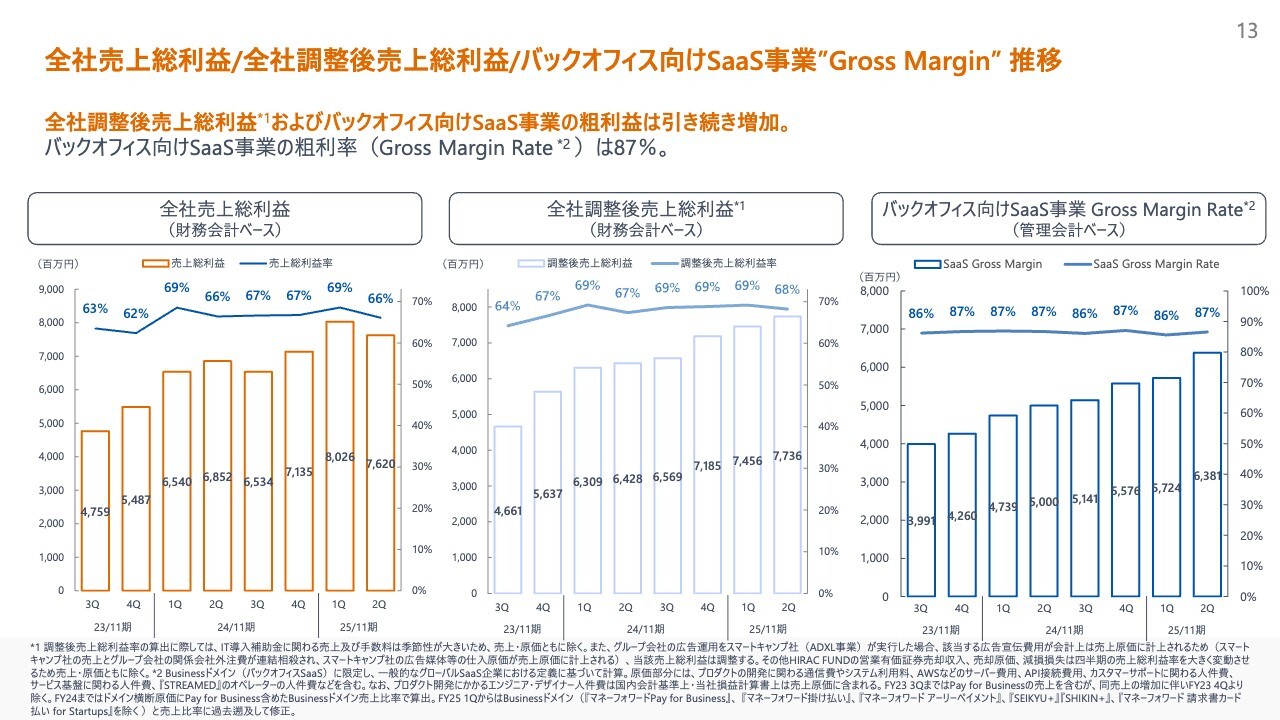

全社売上総利益/全社調整後売上総利益/バックオフィス向けSaaS事業”Gross Margin” 推移

全社調整後売上総利益と、バックオフィス向けSaaS事業のGross Marginについてです。

全社調整後売上総利益はHIRAC FUNDの売却収入の有無の影響を受けますが、そのような一過性要因を除いた調整後売上総利益やGross Marginは引き続き拡大し、バックオフィス向けSaaS事業Gross Margin Rateは87パーセントと引き続き高い水準を保っています。

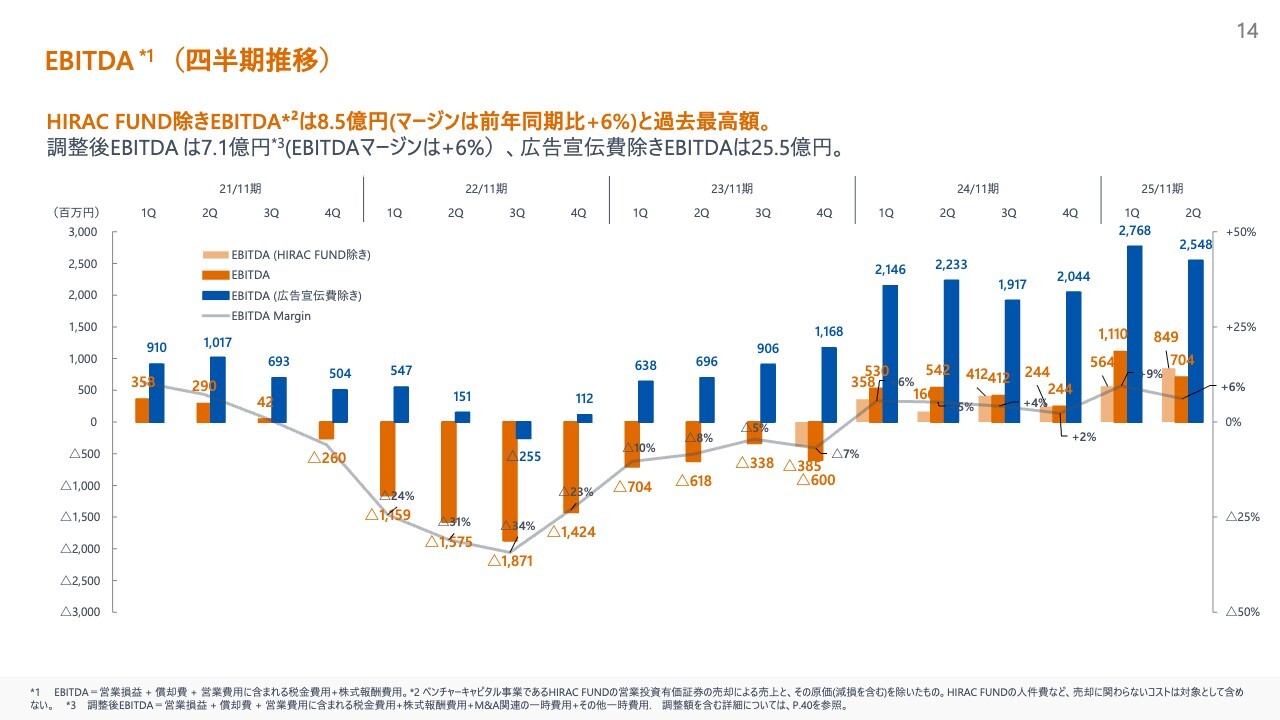

EBITDA(四半期推移)

EBITDAです。調整後EBITDAは7.1億円で着地しました。HIRAC FUNDの影響を除いたEBITDAは8.5億円で過去最高額となっており、マージンの改善比率も前年同期比6パーセント増となっています。

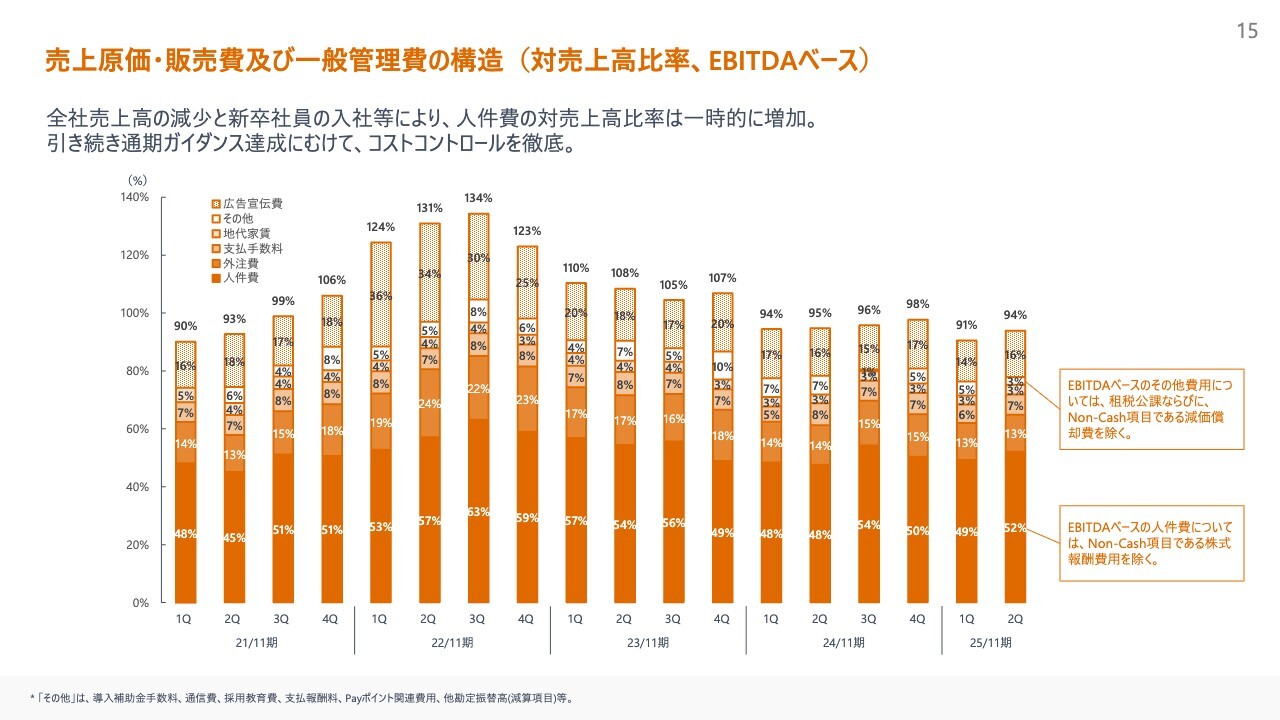

売上原価・販売費及び一般管理費の構造(対売上高比率、EBITDAベース)

対売上高のコスト比率です。全社売上高の四半期ベースでの減少、4月の新卒社員の入社もあり、一時的にコスト比率は上昇しています。通期ガイダンスに向け、引き続きコストコントロールしていきます。

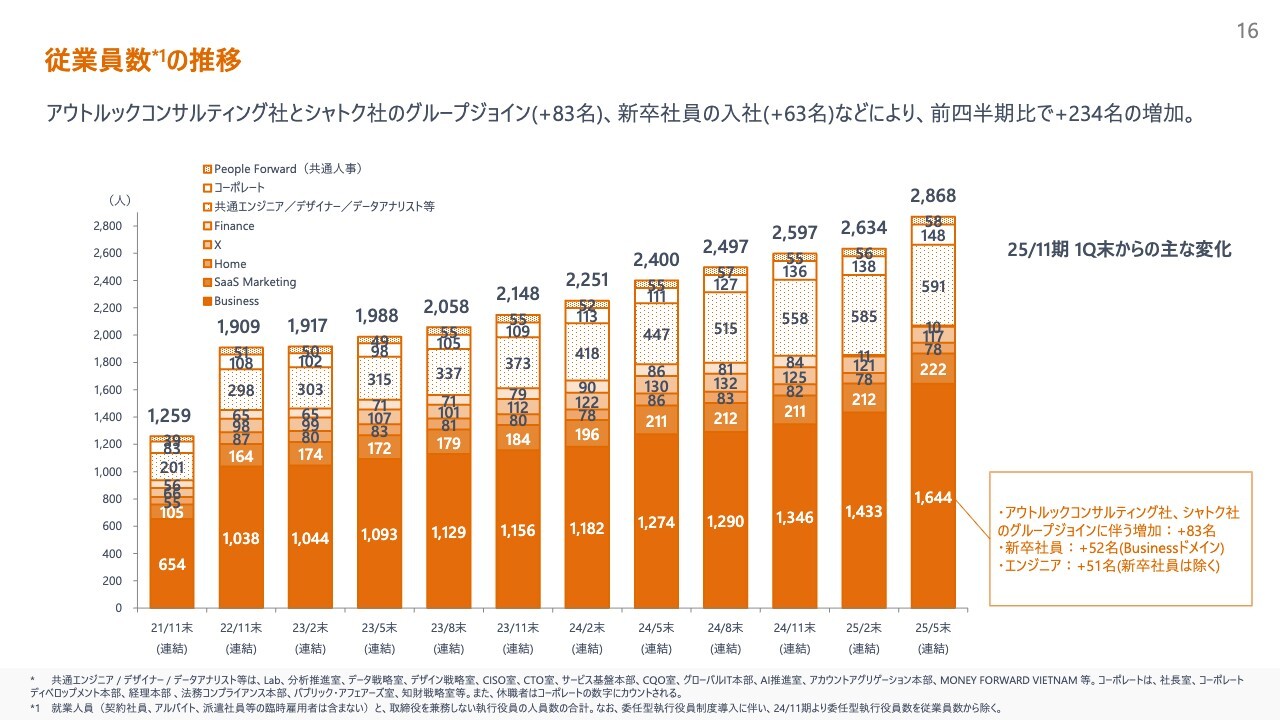

従業員数の推移

従業員数の推移です。4月の新卒社員入社およびグループジョインによる人員増を除くと、89名の増員となっています。うち約50名はAI関連のエンジニア、中堅向けプロダクト強化に関わるエンジニアの採用となっています。

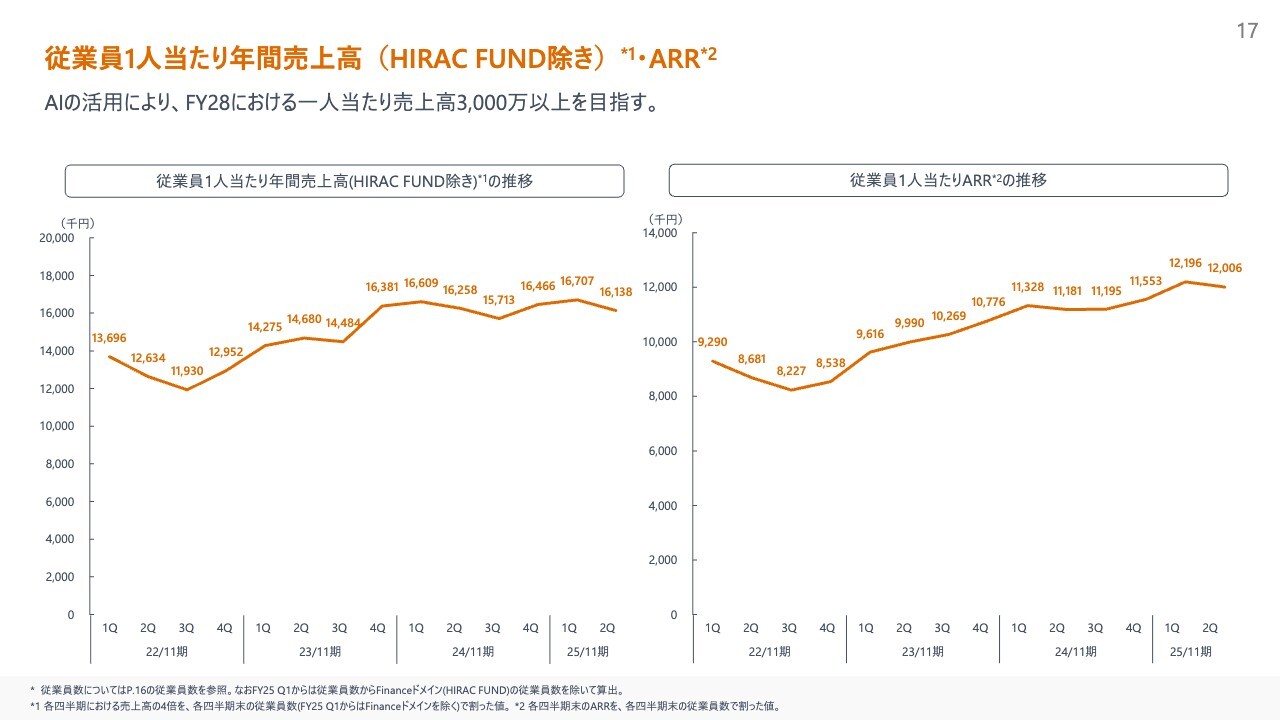

従業員1人当たり年間売上高(HIRAC FUND除き)・ARR

従業員1人当たり年間売上高です。4月から新卒社員が63名増えたこともあり、前四半期から一時的に減少していますが、引き続き生産性の向上を通じて、1人当たり年間売上高3,000万円という水準を目指していきます。

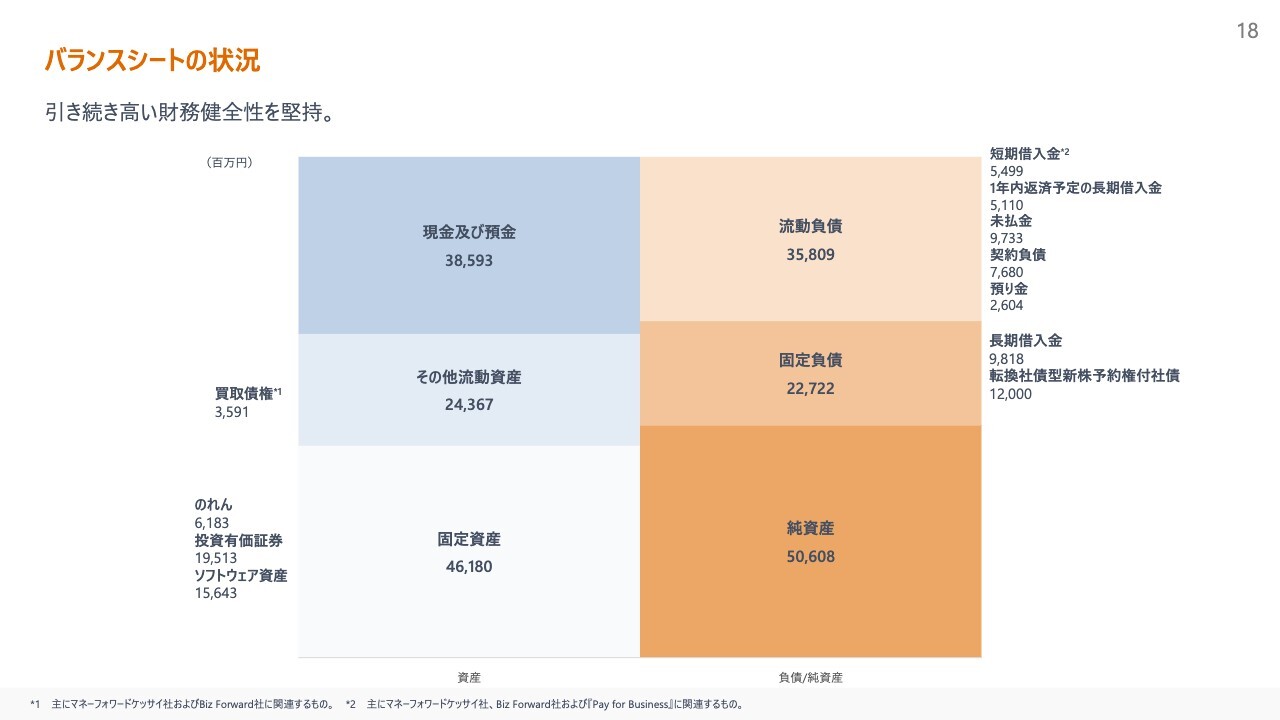

バランスシートの状況

バランスシートは引き続き高い財務健全性を維持しています。

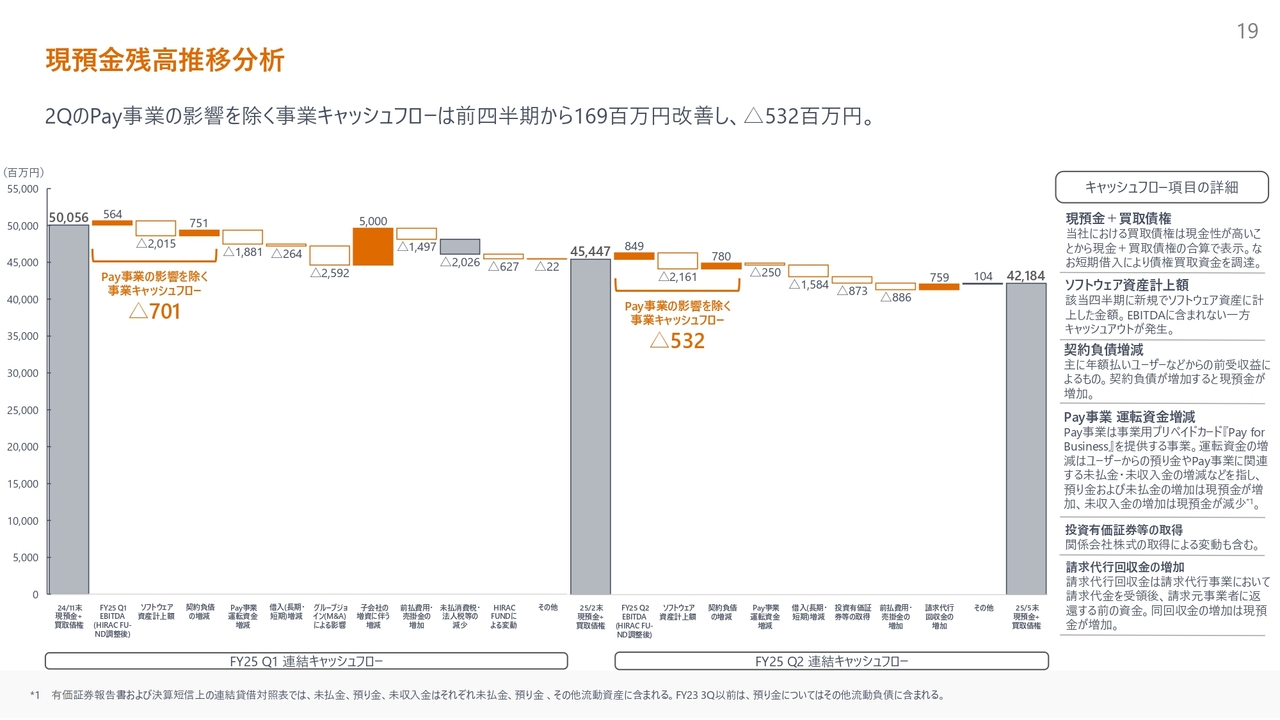

現預金残高推移分析

事業キャッシュフローです。HIRAC FUNDを除いた2025年11月期第2四半期のEBITDAは約8.5億円、ソフトウェア資産計上額は約21億円、契約負債の増減は7.8億円増となり、前四半期比で改善しています。

続いて、辻より注力分野の取り組みについてご説明します。

ビジネスハイライト 注力分野の取り組み

辻:注力分野は2つです。1つ目は「No.1 AIバックオフィスカンパニーに向けた取り組み」について、3点ポイントを挙げています。2つ目は加速している「中堅企業領域における主要な取り組み」についてお話しします。

1. AXを推進させ、No.1バックオフィスAIカンパニーを目指す

先日、AIに関する「Money Forward AI Vision 2025」を発表しました。こちらの発表でもお話ししたとおり、現在AIに関する取り組みをさらに加速しています。

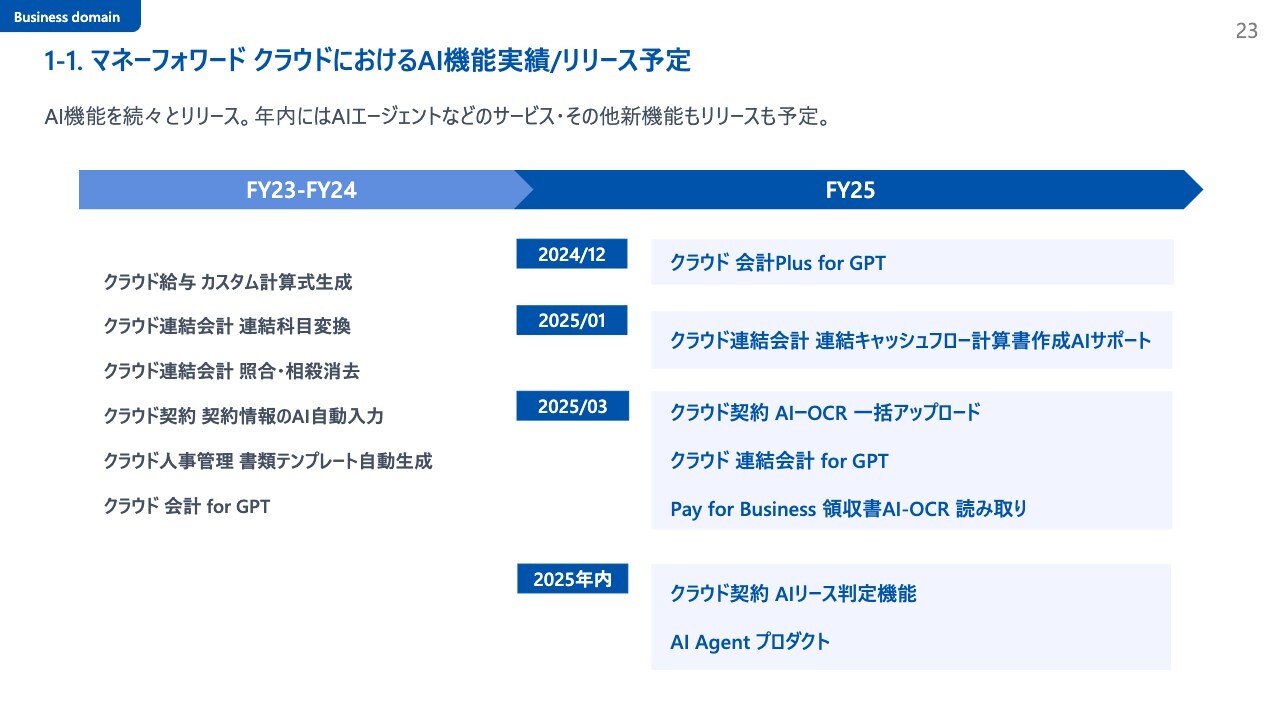

1-1. マネーフォワード クラウドにおけるAI機能実績/リリース予定

AIの取り組み1つ目は、既存サービスの「マネーフォワード クラウド」にAI機能の実装を進めています。

2024年11月期までにもさまざまな機能を搭載してきましたが、2025年11月期には「マネーフォワード クラウド 会計Plus for GPT」「マネーフォワード クラウド連結会計 連結キャッシュフロー計算書作成AIサポート」「マネーフォワード クラウド契約 AI-OCR 一括アップロード」「マネーフォワード Pay for Business 領収書AI-OCR 読み取り」「AI Agent プロダクト」などを続々とリリース・リリースを予定しています。

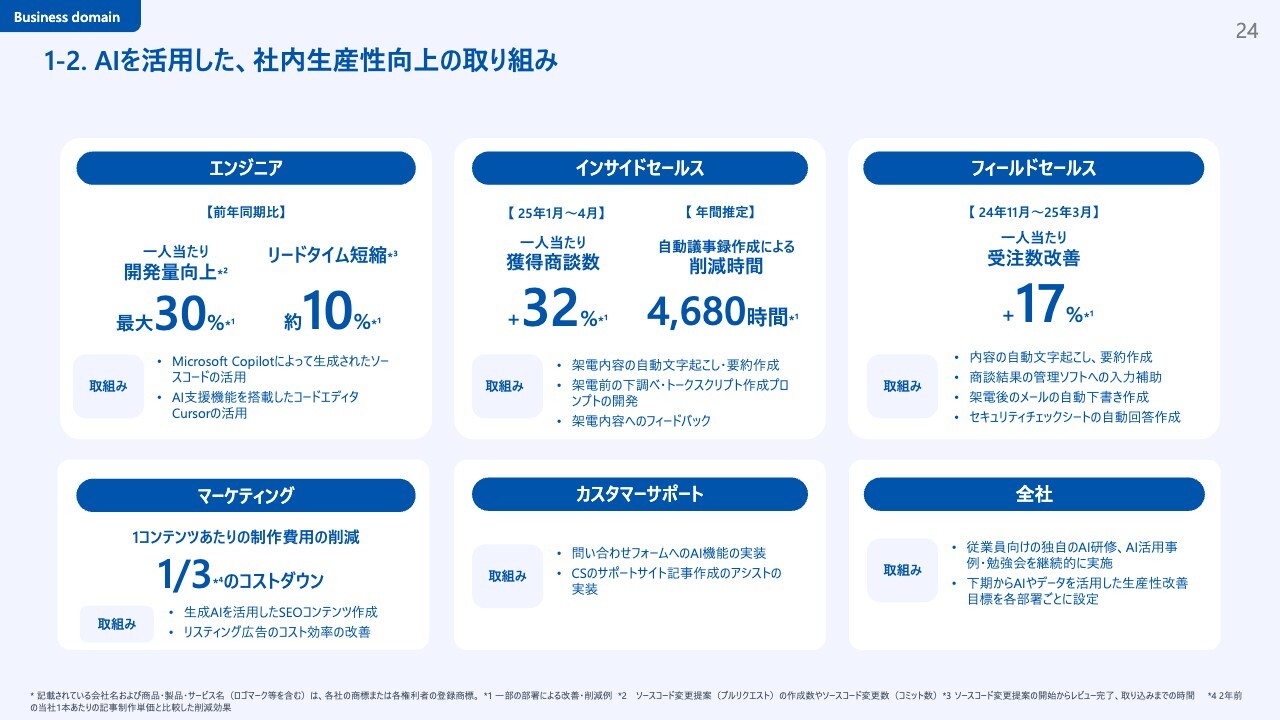

1-2. AIを活用した、社内生産性向上の取り組み

AIの取り組み2つ目は、AIを活用した、社内生産性向上の取り組みです。社内の生産性向上も非常に大事だと考えています。1人当たりの生産性を2028年11月期までに倍にする目標を掲げており、エンジニア、インサイドセールス、フィールドセールス、マーケティング、カスタマーサポートの各ドメイン、そして全社において各種取り組みを行っています。

エンジニアは、1人当たり開発量が前年同期比で最大30パーセント向上し、リードタイムが前年同期比約10パーセント短縮しました。

インサイドセールスは、架電内容の自動文字起こし・要約作成やトークスクリプト作成プロンプトの開発、架電内容へのフィードバックなどの取り組みを進めており、1人当たり獲得商談数が前年同期比32パーセント増加しました。

フィールドセールスは、1人当たり受注数が17パーセントも改善しており、AIによる効率改善の効果を実感しています。

これはまだ序の口だと考えており、今後もこのような取り組みをさらに加速していきたいと思っています。

1-3. デジタルツール市場からデジタルワーカー市場へ、マーケットを拡大

AIの取り組み3点目は、「Money Forward AI Vision 2025」でもお話ししたとおり、今、当社はデジタルツール市場でサービスを提供していますが、ここからデジタルワーカー市場へと展開していこうと考えています。人手不足に悩む中小・中堅企業の方にAIの力を使っていただき、人手不足を解消していこうという取り組みを発表しました。

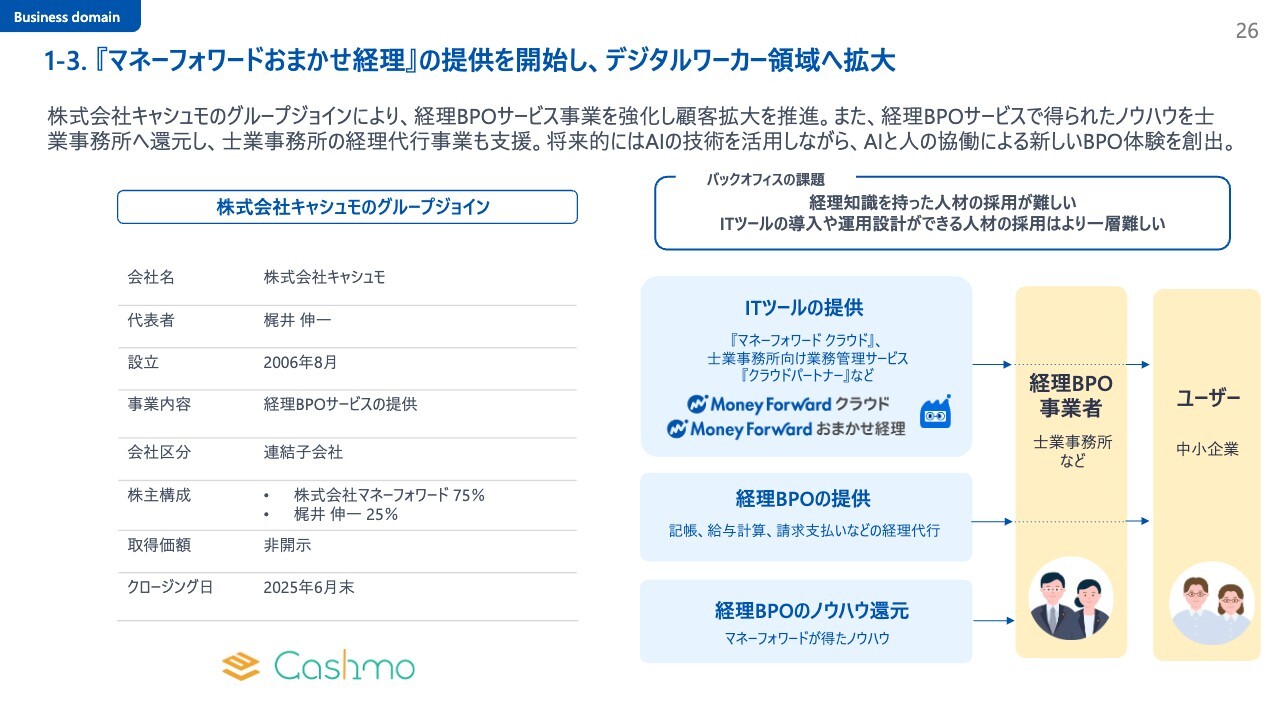

1-3. 『マネーフォワードおまかせ経理』の提供を開始し、デジタルワーカー領域へ拡大

具体的な施策についてご報告します。1点目は「マネーフォワード おまかせ経理」というサービスの提供開始についてです。

先日、キャシュモさまが当社グループにジョインしました。もともと当社のお客さまでもありましたが、経理BPOサービス事業を強化していく流れの一環です。

キャシュモさまは経理代行サービスを手掛けており、多くのノウハウがあります。そこに当社のITツールやテクノロジーの力を組み合わせることで、バックオフィスの採用がうまくいかない会社向けに「マネーフォワードおまかせ経理」を届けていくのが狙いです。昨日もパーティがあり、しっかりと取り組んでいこうと盛り上がりました。

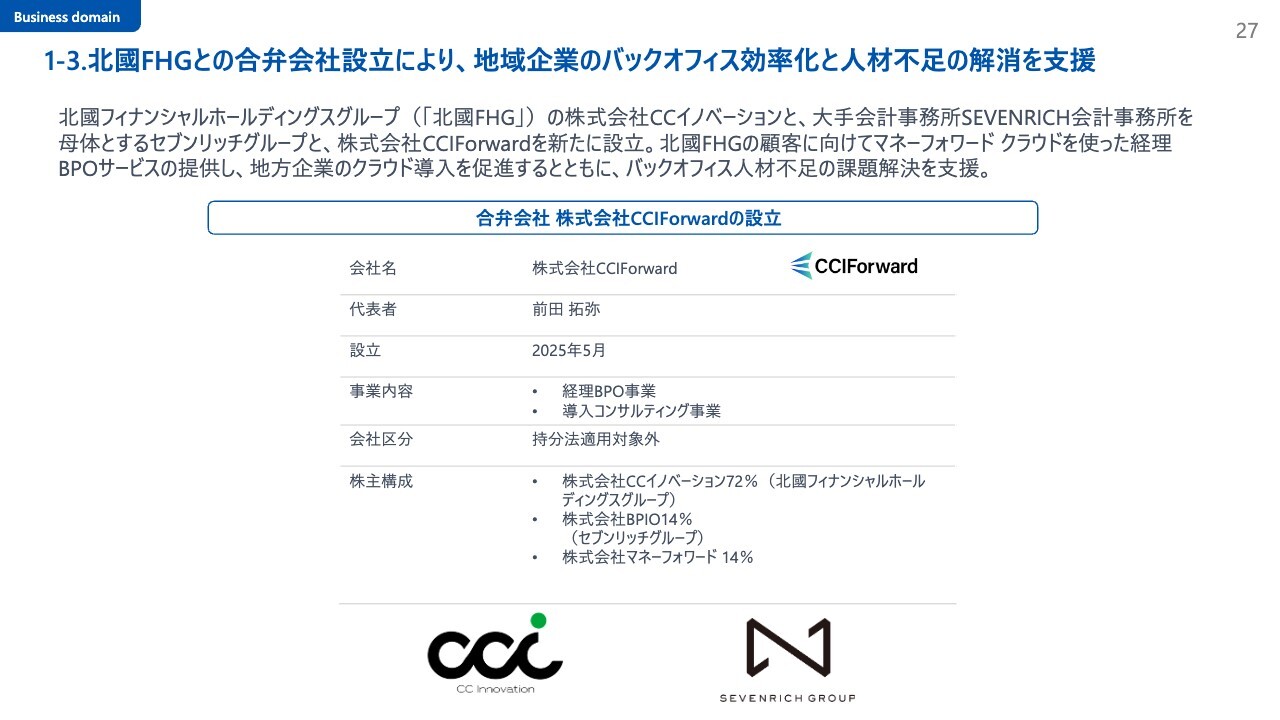

1-3.北國FHGとの合弁会社設立により、地域企業のバックオフィス効率化と人材不足の解消を支援

2点目の取り組みは、北國フィナンシャルホールディングスグループさま、SEVENRICH GROUPさまとの合弁会社の設立です。

北國フィナンシャルホールディングスグループさまは、お取引先さまが人手不足によりバックオフィスの人材がなかなか採用できないという課題に対して、打ち手を打つことが出来ないか考えていました。

SEVENRICH GROUPさまは、BPOを積極的にリードしているSEVENRICH会計事務所さまの母体となる会社です。SEVENRICH会計事務所さまは、当社が長年お世話になっている大切なお客さまです。

この北國フィナンシャルホールディングスグループさま、SEVENRICH GROUPさまとの3社で、新たにCCIForwardという会社を設立しました。まずは北國フィナンシャルホールディングスグループさまのお客さまに向けて、当社のクラウドサービスを使った経理BPOサービスを提供していきます。

地方企業へのクラウド導入だけでなく、バックオフィス人材不足という課題の解決も推進する取り組みにすると発表しています。先ほどお伝えしたとおり、サービスの提供に加えて、人材が足りないところにバックオフィス機能をまるごと提供することを目指しています。

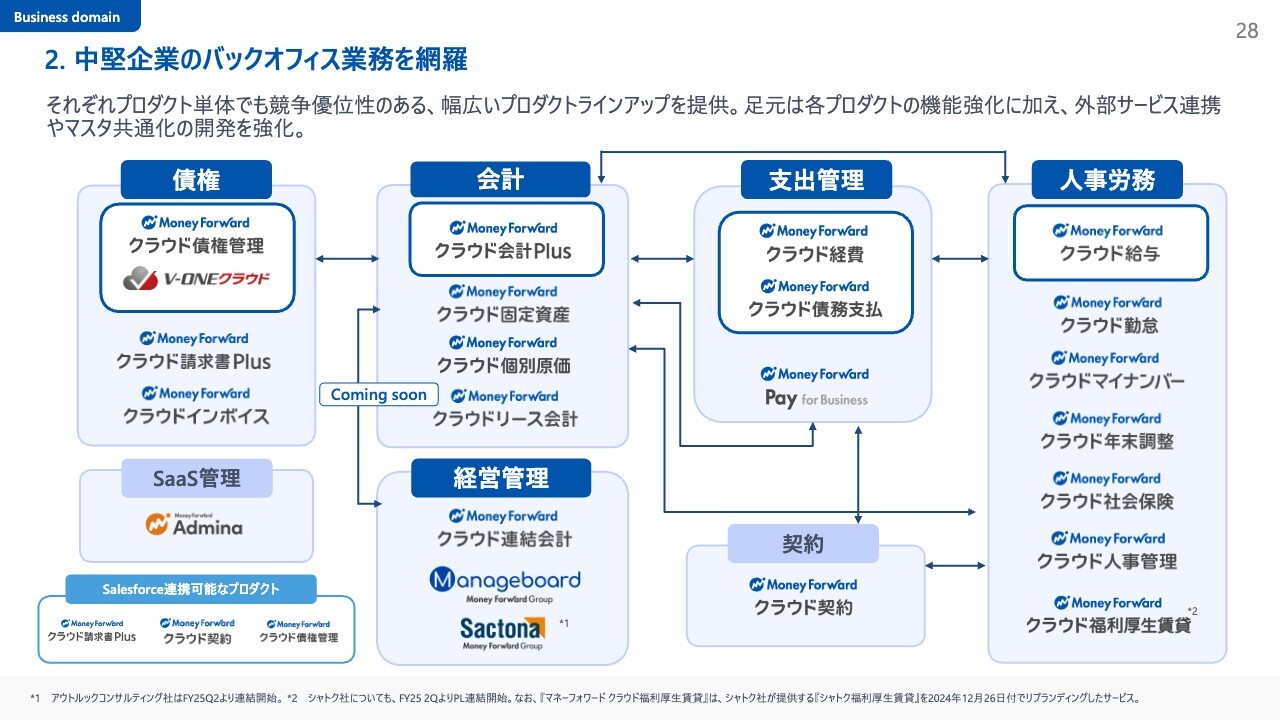

2. 中堅企業のバックオフィス業務を網羅

中堅企業向けプロダクトラインナップの現状です。債権、会計、支出管理、人事労務、経営管理、契約、SaaS管理と、プロダクトラインナップが広がってくるとともに、それぞれのクオリティが高くなってきているかと思っています。

現在は外部サービスとの連携やマスタ共通化の開発を強化しており、使えば使うほど便利に、効率良く、ユーザーさまが楽になっていく世界を広げていこうと努めています。

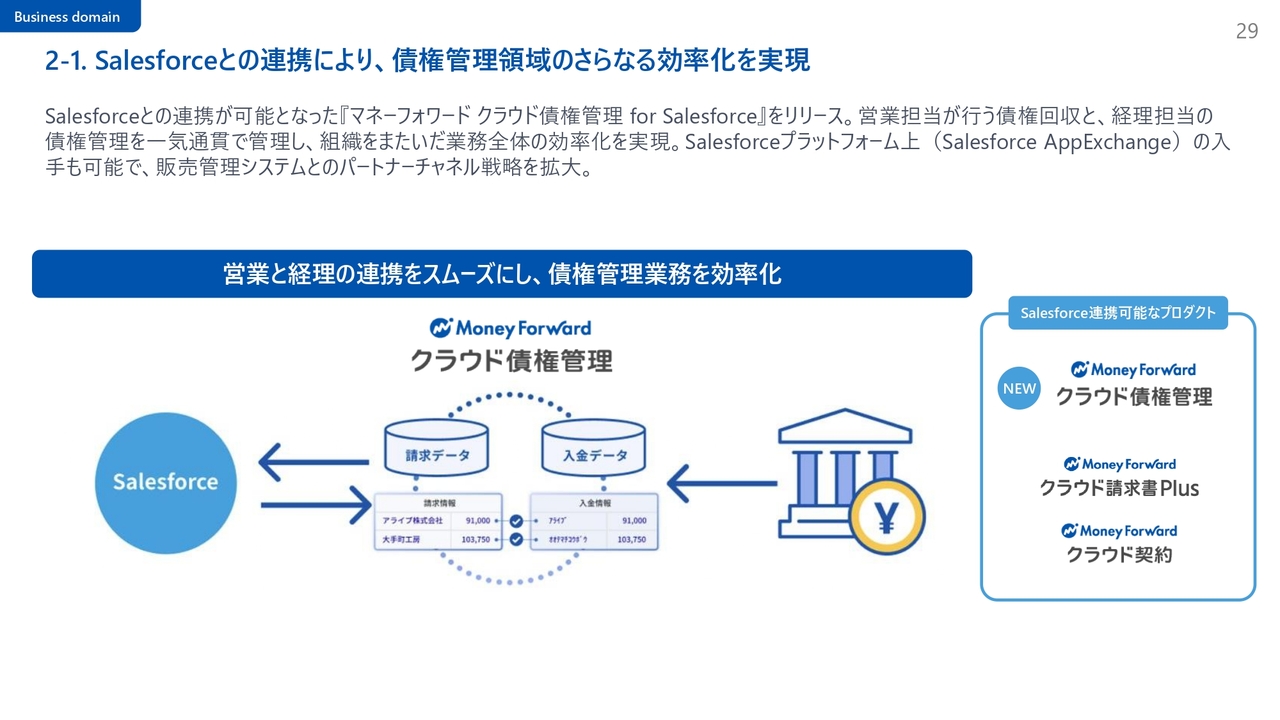

2-1. Salesforceとの連携により、債権管理領域のさらなる効率化を実現

「Salesforce」との連携が可能になった「マネーフォワード クラウド債権管理 for Salesforce」を新たにリリースしました。

営業職で「Salesforce」を利用している人はますます増えていると思うのですが、営業担当が行う債権回収と、経理が行う債権管理のデータが分かれてしまうと、せっかく売上が立ったのに入金がないということが現場ではよく起こります。それを一気通貫で管理することで、入金までしっかり見届けるサービスをリリースしました。

「Salesforce」のプラットフォームである「Salesforce AppExchange」でも入手可能ですし、セールスフォース・ジャパンさまの販売管理システムのパートナーチャネル戦略も拡大しているため、かなりニーズがあるのではないかと期待しています。

「Salesforce」と連携可能なプロダクトは、ほかにも「マネーフォワード クラウド請求書Plus」と「マネーフォワード クラウド契約」があります。これは営業担当が「Salesforce」に入力した顧客情報が請求書や契約書に活用できるもので、非常に便利な連携となっています。

2-1. AIの活用による、消し込みの自動照合機能を搭載

AIの活用についてです。最近はAIのことばかり考えているのですが、「マネーフォワード クラウド債権管理」にAIを利用した独自の消し込み照合ロジックも搭載しています。

使えば使うほどAIが賢くなっていき、請求内容と金融機関からの入金状況の自動照合率が向上し、複雑な消し込み作業も迅速かつ正確に処理することができます。

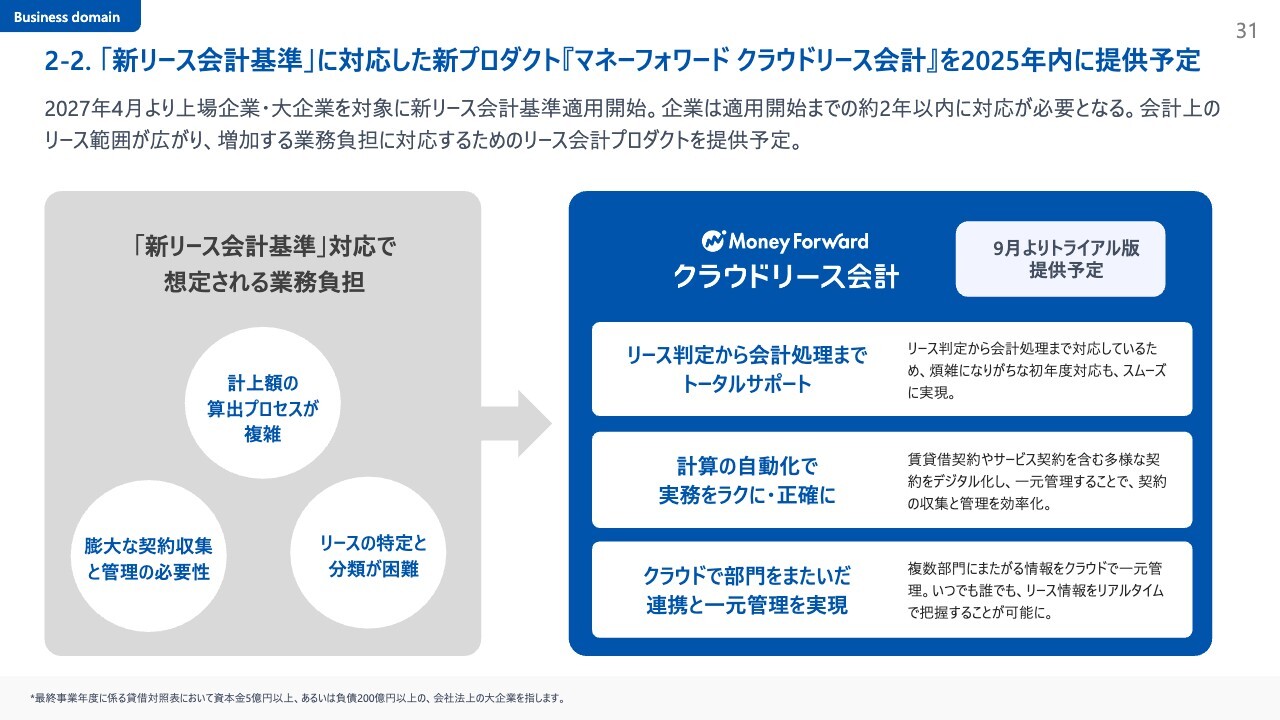

2-2. 「新リース会計基準」に対応した新プロダクト『マネーフォワード クラウドリース会計』を2025年内に提供予定

こちらも期待のサービスですが、「マネーフォワード クラウドリース会計」を提供予定です。

2027年4月から上場企業・大企業を対象に「新リース会計基準」の適用が開始されます。足元、適用まで約2年の猶予がございますが、それ以内に対応が必要になります。会計上のリース範囲が広がることで、当社においても業務負担が非常に増えており、システムを導入する必要性がかなりあるのではないかと思います。

具体的には、スライド左側に記載のとおり「新リース会計基準」では、例えばリース資産ごとに分けてリース計上していかないといけないのですが、その算出プロセスが非常に複雑であることが挙げられます。加えて、契約書を見て作業しなければならないため、膨大な契約収集と管理が必要であること、リースの特定と分類が難しいことなどが想定されています。

そこで、こちらの処理が簡単になるようなサービスを作っています。例えば、リース判定から会計処理までをトータルサポートしたり、賃貸借契約やサービス契約などのいろいろな契約において計算を自動化し、デジタル化して一元管理することで、収集と管理の簡単な効率化、システム上での部門間連携が実現します。

おそらく多くの会社で、リース契約は部門ごとに情報がバラバラになってしまいます。「マネーフォワード クラウドリース会計」はこれを一元管理し、リアルタイムで把握することができるようなサービスを目指しています。

9月にトライアル版を提供する予定です。当社の経理も対応しますので、興味のある方はお声がけいただければと思います。

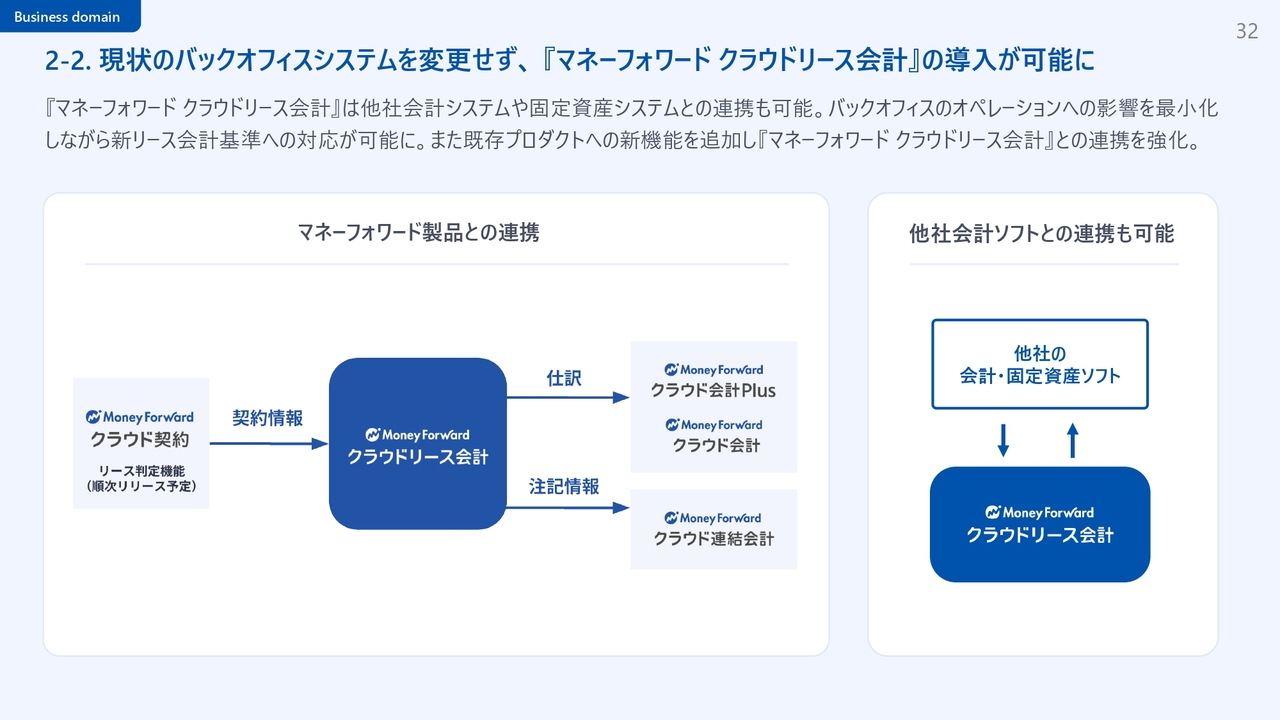

2-2. 現状のバックオフィスシステムを変更せず、 『マネーフォワード クラウドリース会計』の導入が可能に

当社のサービスの特徴として、ERPだけではなく、「ベスト・オブ・ スイート」のかたちで、それぞれのサービスが独立してAPIでつないでいくという世界観を持っています。

例えば「マネーフォワード クラウド契約」を使っていただくと、その情報が「マネーフォワード クラウドリース会計」に入ります。そして、「マネーフォワード クラウドリース会計」の情報が、仕訳では「マネーフォワード クラウド会計Plus」や「マネーフォワード クラウド会計」に飛び、注記情報では「マネーフォワード クラウド連結会計」に飛びます。

このような連携はもちろん実現しますが、他社さまの会計ソフトを使っている場合でも連携が可能な設計となっています。「マネーフォワード クラウドリース会計」単体でも使っていただけるようにサービスを開発中ですので、ご興味のある方はぜひお声がけいただければと思います。

以上が、メインの取り組みでした。

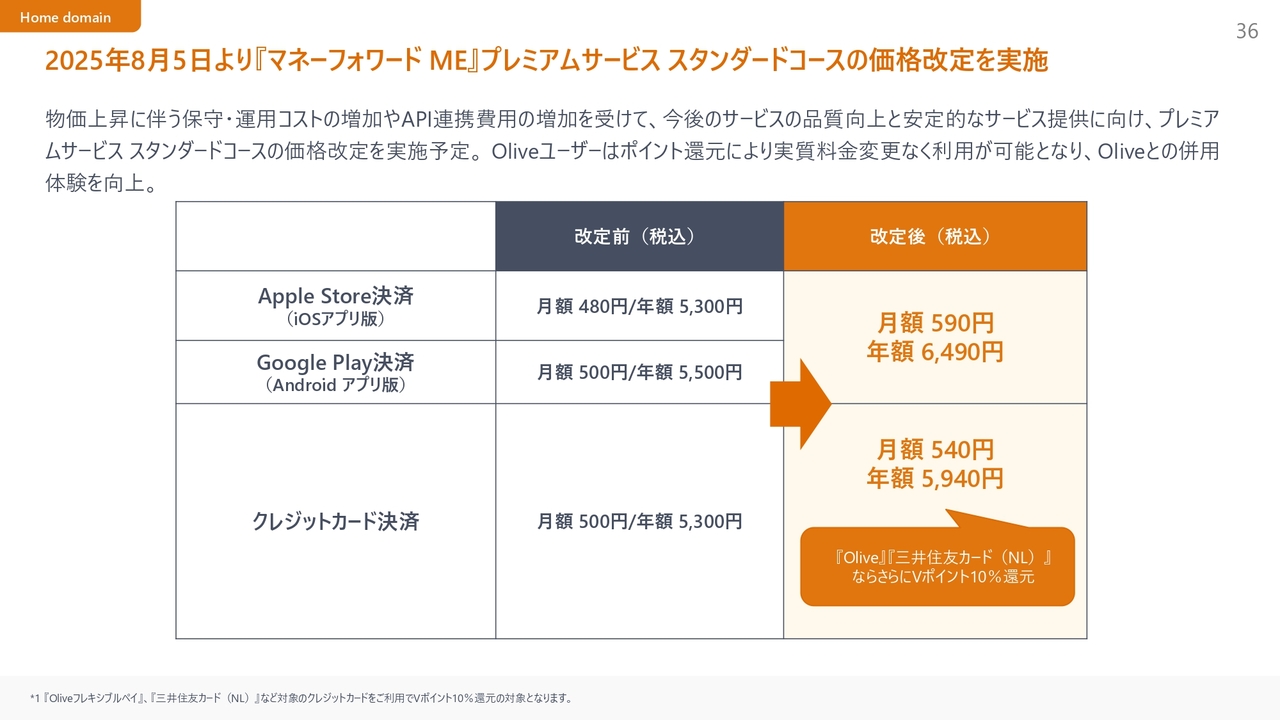

2025年8月5日より『マネーフォワード ME』プレミアムサービス スタンダードコースの価格改定を実施

8月5日から「マネーフォワード ME」の価格改定を実施します。現在はApple Store決済が月額480円、Google Play決済が月額500円、クレジットカード決済が月額500円のサービスですが、Apple Store決済とGoogle Play決済が月額590円、クレジットカード決済が月額540円としています。

三井住友カードさまが提供する「Olive」「三井住友カード(NL)」を決済に使っていただくことで、「Vポイント」が10パーセント還元されますので、実質的に価格改定分をポイントでバックするというかたちです。こちらも8月5日より実施します。

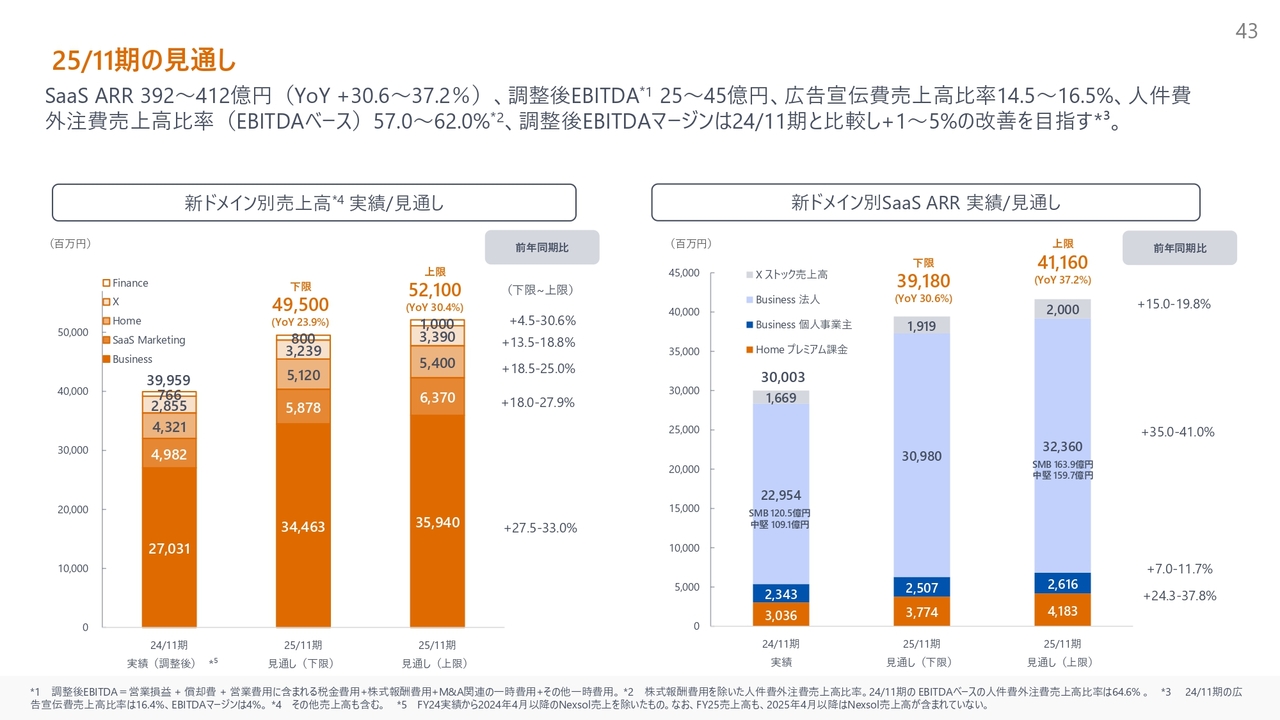

25/11期の見通し

2025年11月期の通期ガイダンスと、中長期の財務ターゲットについてご説明します。見通しに変更はなく、確実に見通しを実現すべく努力しているところです。

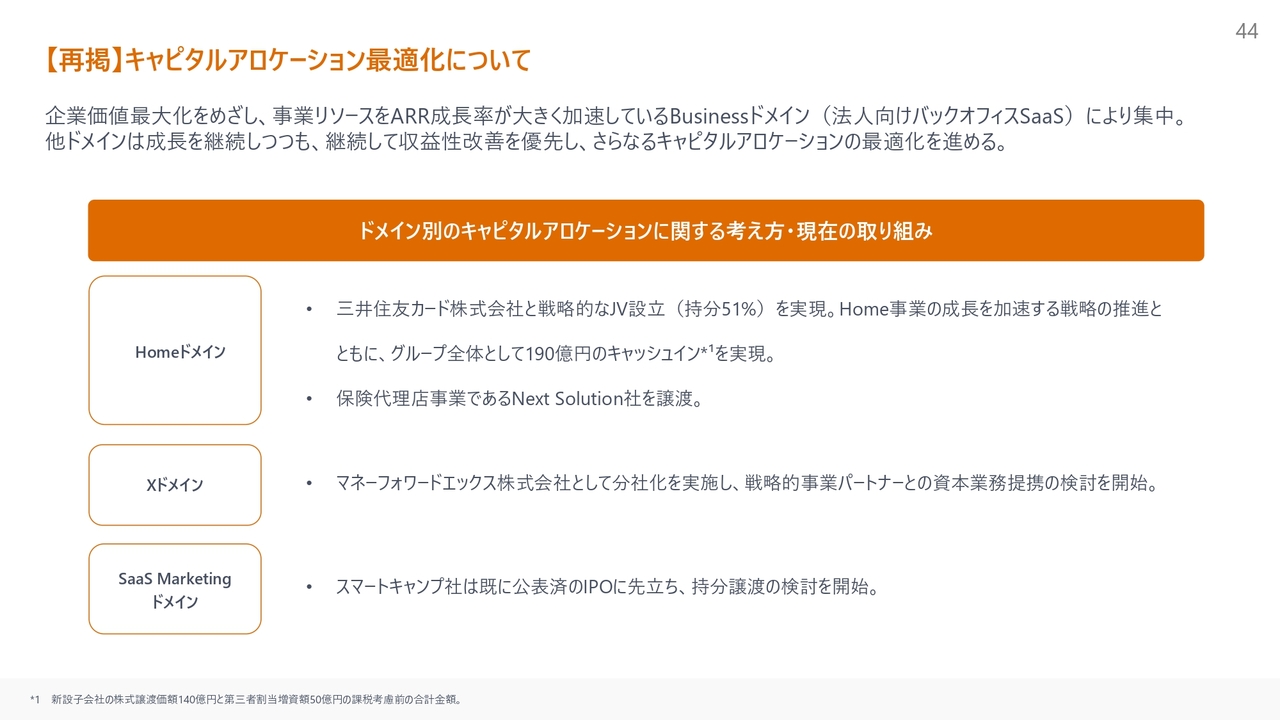

【再掲】キャピタルアロケーション最適化について

キャピタルアロケーションも大きな変更はありません。ARR成長率が大きく加速しているMoney Forward Business ドメインにより集中していきます。他ドメインは成長を継続しつつも、継続して収益性改善を優先し、さらなるキャピタルアロケーションの最適化を進めています。

Money Forward Home ドメインは、ご存じのとおり三井住友カードさまとジョイントベンチャー(JV)を設立し、戦略を推進しているところです。プロダクトを作ることはどうしても時間がかかってしまうため、トップラインに効果が出るまではもう少しかかりますが、今後着実に現れてくると思っています。

Money Forward X ドメインは、戦略的事業パートナーとの資本業務提携の検討を開始しています。

Money Forward SaaS Marketing ドメインは、持分譲渡の検討を開始しています。お相手もあることですので具体的にはお伝えできませんが、着実に進めています。

Money Forward Home ドメインは、意思決定のスピードをより高めるなど、結果を出していくことが必要と考えています。経営体制のアップデートも検討していますので、いずれ進捗がありましたらご報告します。

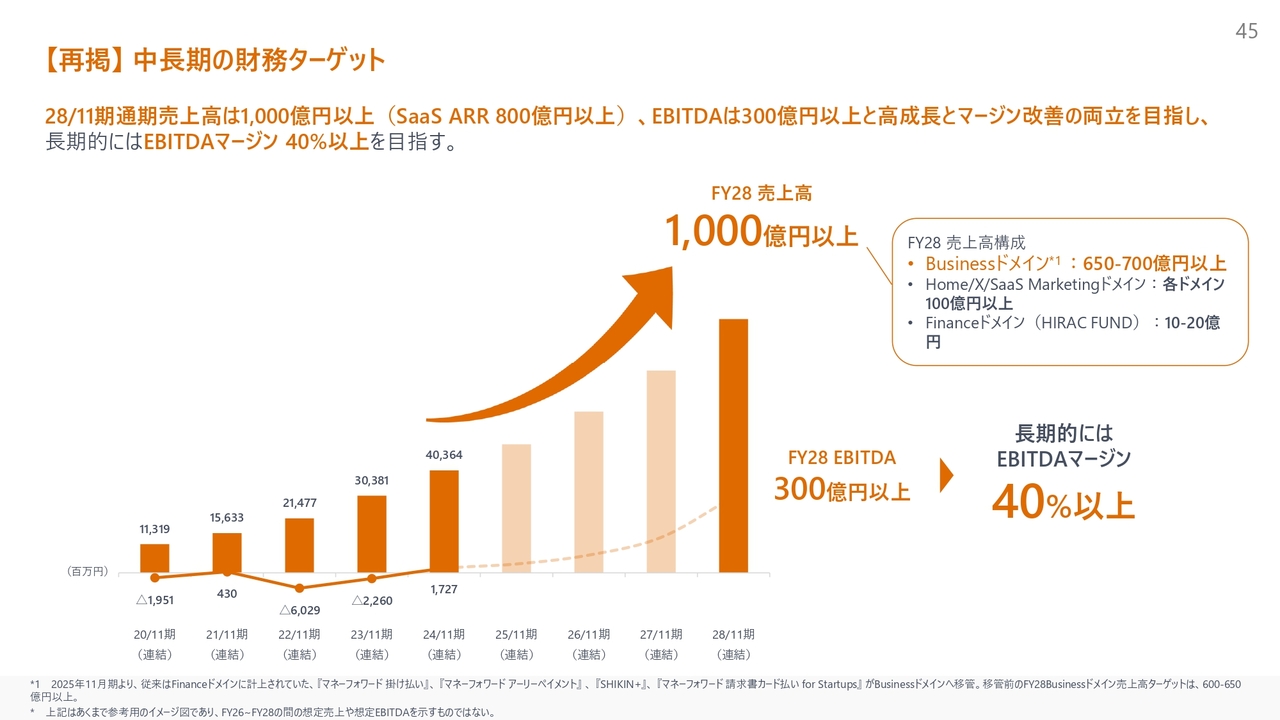

【再掲】中長期の財務ターゲット

2028年11月期の通期売上高1,000億円以上、EBITDA300億円以上という中長期の財務ターゲットに変更はありません。

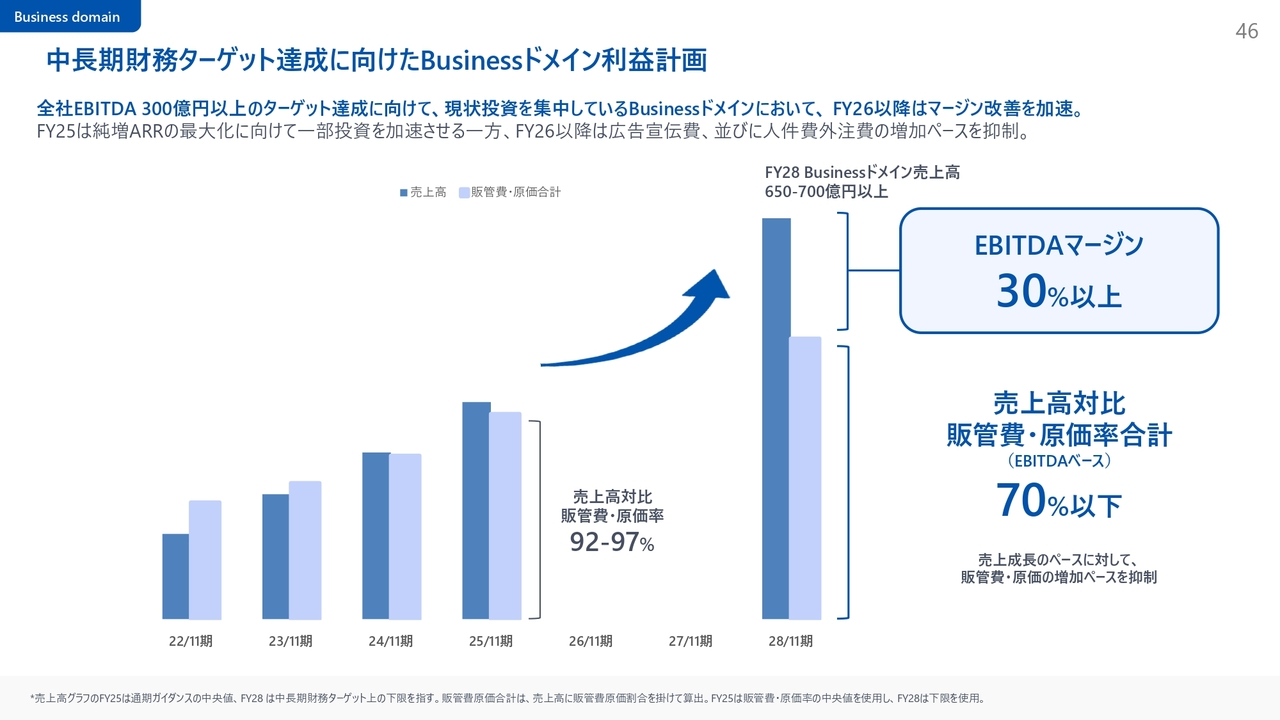

中長期財務ターゲット達成に向けたBusinessドメイン利益計画

こちらのスライドは、次ページでお示しするスライドをわかりやすくするため、今回新しく追加したページです。Money Forward Business ドメインの利益計画のイメージを示しています。

現在の2025年11月期は、売上高対比の販管費・原価率が92パーセントから97パーセントというところですが、3年後の2028年11月期には売上高650億円から700億円以上、EBITDAマージン30パーセント以上を目指していきます。

売上高対比での販管費と原価率は、トップラインが伸びるため全体額は増えますが、割合としては70パーセント以下に抑制すべく取り組んでいるところです。

私からのご説明は以上です。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ