TPR、米国関税リスクのため業績予想を減収減益と見込むも、配当を100円と据置き安定配当を維持

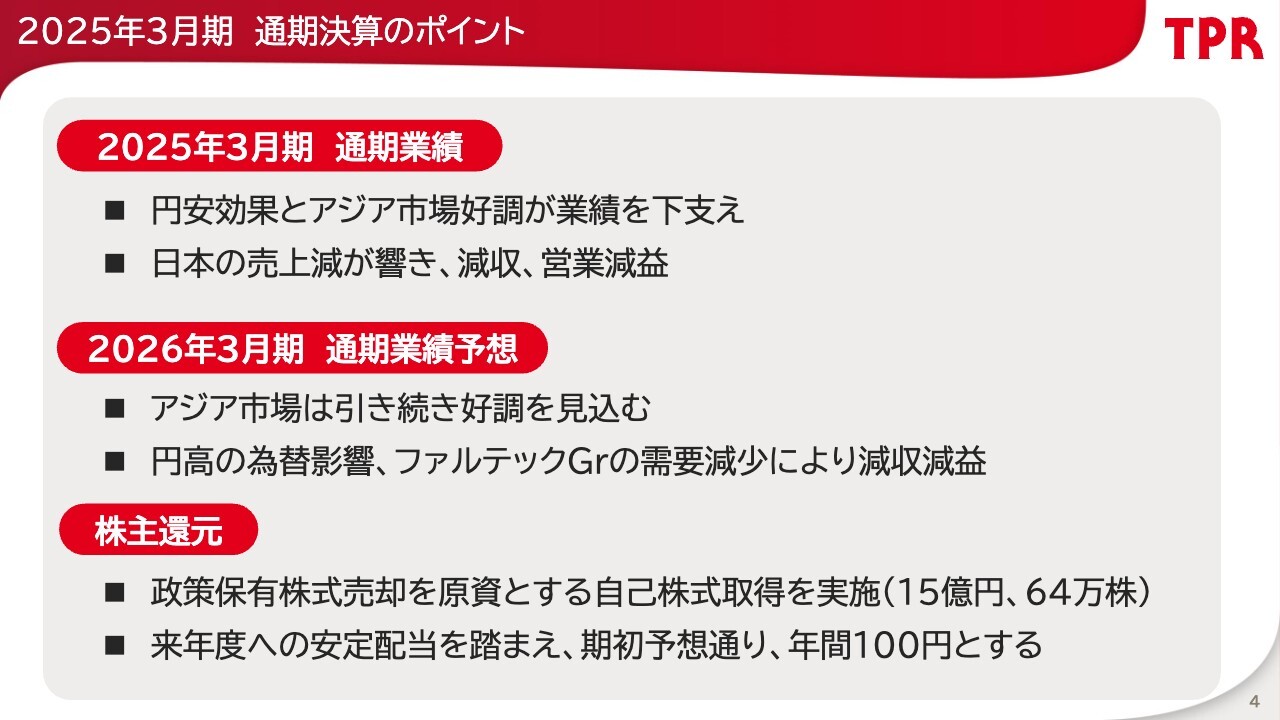

2025年3月期 通期決算のポイント

矢野和美氏:TPR株式会社代表取締役社長兼COOの矢野です。2025年3月期の決算説明を行います。本日は、2025年3月期の通期業績、2026年3月期の通期業績予想、中期経営計画の取組み状況の順でご説明します。

2025年3月期の通期決算のポイントについてご説明します。円安効果とアジア市場の好調が業績の下支えをしたものの、日本での売上減が響き、減収減益となりました。2026年3月期の通期業績予想は、アジア市場は引き続き好調を見込みますが、円高の為替影響や、ファルテックグループの需要減少により、減収減益となる予想です。

株主還元については、政策保有株式売却を原資とする自己株式取得を実施しています。来年度への安定配当を踏まえ、2025年3月期の年間配当は期初予想どおり、1株当たり100円としています。

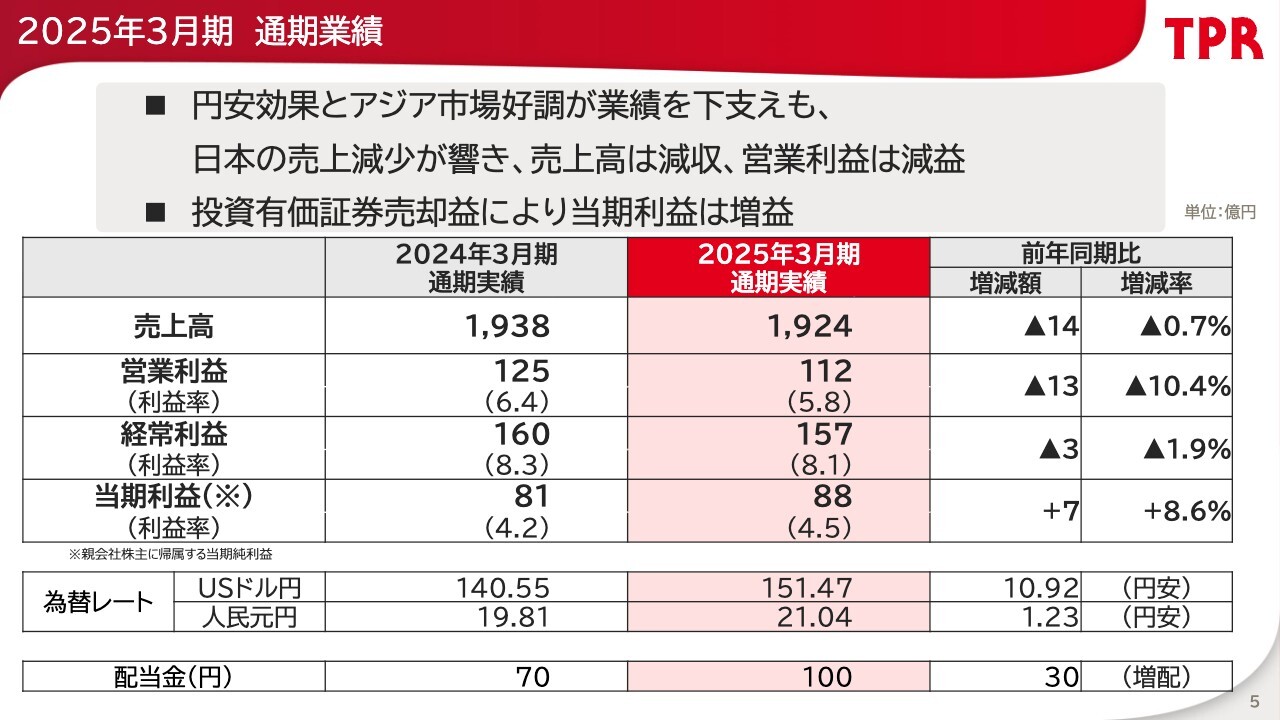

2025年3月期 通期業績

2025年3月期の通期業績の詳細についてご説明します。円安効果とアジア市場の好調が業績を下支えしたものの、日本での売上減が響き、売上高は減収、営業利益は減益となりました。投資有価証券売却等により、当期利益については増益となっています。

売上高は1,924億円で前年同期比14億円減、営業利益は112億円で前年同期比13億円減、経常利益は157億円で前年同期比3億円減、当期利益は88億円で前年同期比7億円増となっています。

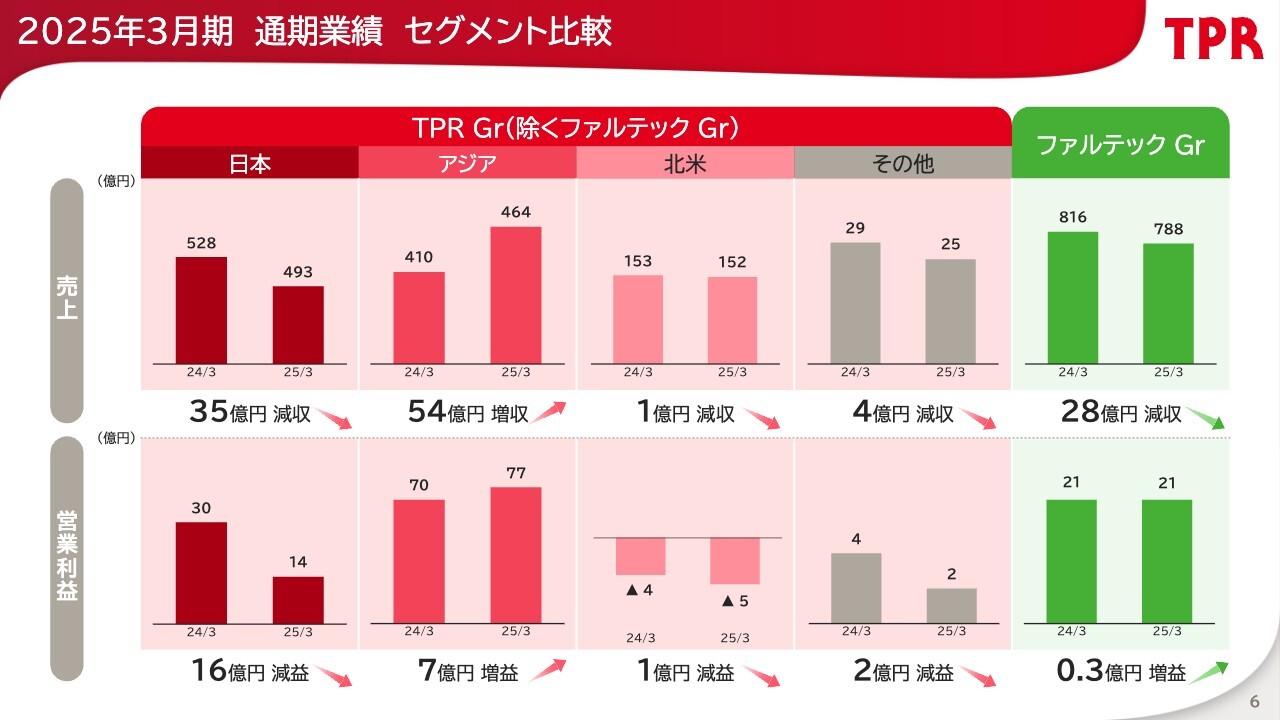

2025年3月期 通期業績 セグメント比較

セグメント別の業績をご説明します。スライドのグラフは、上段が売上高、下段が営業利益となっています。赤色で示している部分が、TPRグループの日本、アジア、北米、その他セグメントです。緑色で示している部分が、ファルテックグループの業績になっています。

各項目において、2024年3月期と2025年3月期の比較を棒グラフで示しています。前年比較に対しての増減については、黒い数字と矢印の向きで表現しています。

日本セグメントにおいては、売上高が35億円の減収、営業利益が16億円の減益となりました。アジアセグメントにおいては、売上高が54億円の増収、営業利益が7億円の増益となりました。北米セグメントにおいては、売上高が1億円の減収、営業利益が1億円の減益となっています。ファルテックグループについては、売上高が28億円の減収、営業利益が3,000万円の増益となりました。

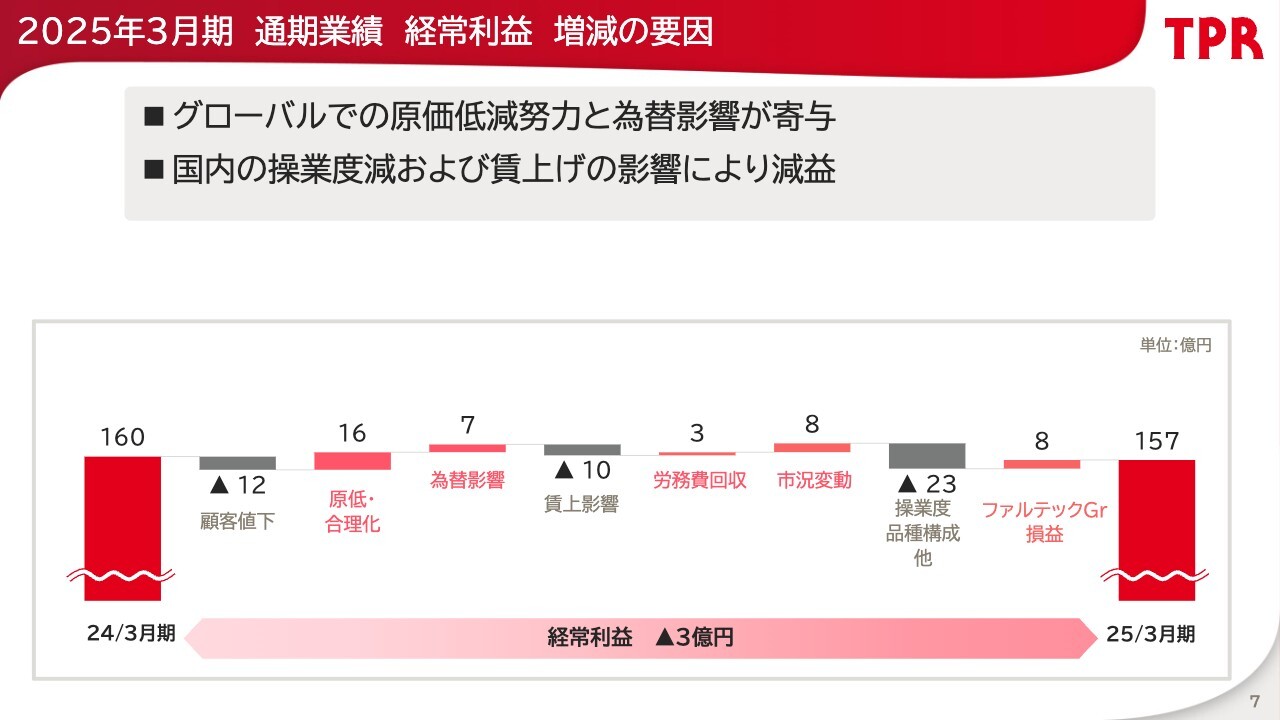

2025年3月期 通期業績 経常利益 増減の要因

通期業績における経常利益の増減要因についてご説明します。スライド左端が2024年3月期の経常利益160億円、右端が2025年3月期の経常利益157億円で、その差は3億円の減益となっています。

内訳についてです。顧客の値下げにより12億円の減益となりましたが、原低・合理化によって16億円取り返しました。為替の影響については、7億円の増益となっています。賃上げにより、グローバルで見ると10億円の減収となりましたが、労務費の回収を行ったことで3億円取り戻しました。こちらは、日本セグメントおよびアメリカセグメントの関係です。

市況変動については、電気代・材料費等が下がったことにより8億円の増益となりました。操業度と品種構成で23億円の減益となっていますが、このうち17億円が操業度によるものです。ここにファルテックグループの増益分を加えて、最終的な経常利益は157億円となり、前期比で3億円の減益となっています。

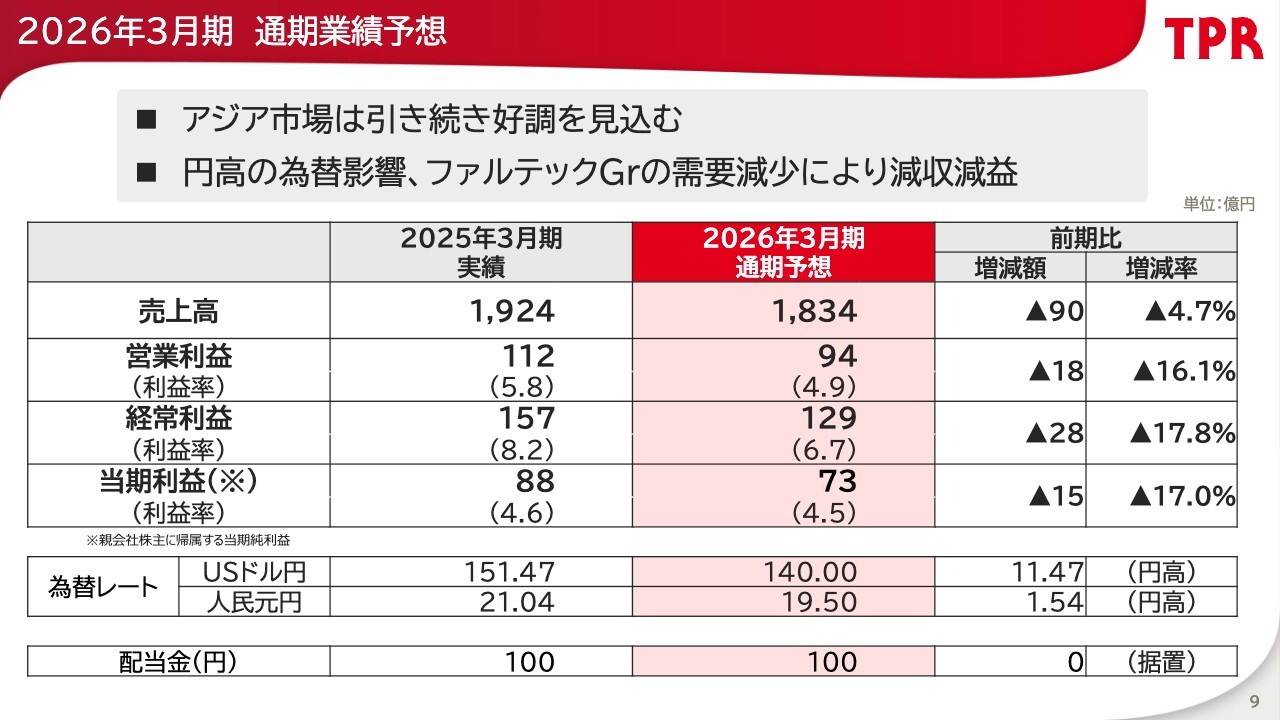

2026年3月期 通期業績予想

2026年3月期の通期業績予想についてご説明します。アジア市場は引き続き好調を見込んでいますが、円高の為替影響、ファルテックグループの需要減少により減収減益となる予想です。

売上高は1,834億円で前期比90億円減、営業利益は94億円で前期比18億円減、経常利益は129億円で前期比28億円減、当期利益は73億円で前期比15億円減となっています。為替レートについては、USドルは140円、人民元は19.5円を予定しています。配当は100円となる予定です。

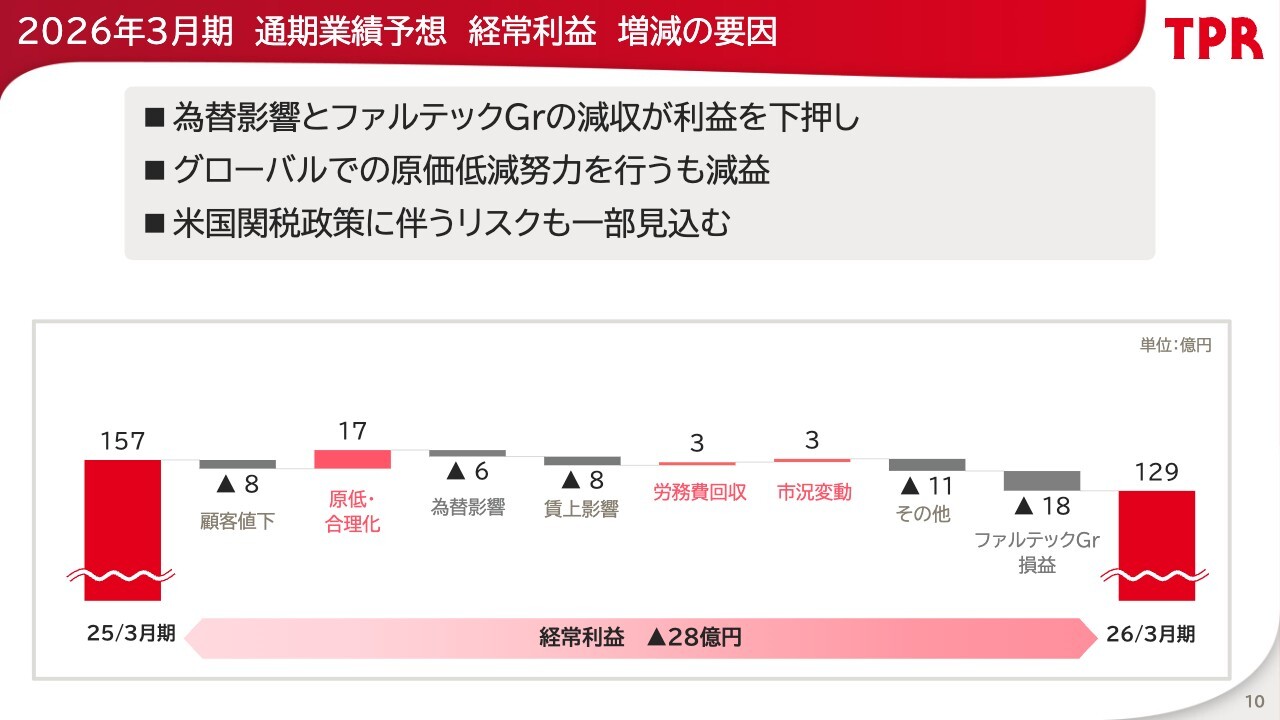

2026年3月期 通期業績予想 経常利益 増減の要因

通期業績予想の経常利益の増減要因についてご説明します。為替影響とファルテックグループの減収が利益を下押しし、グローバルでの原価低減努力を行うも、減益となる予想です。米国関税政策に伴うリスクも一部見込んでいます。

全体感としては、2025年3月期の経常利益157億円に対して、2026年3月期は129億円と、28億円の減益となる見込みです。

内訳として、お客さまの値下げ要求で8億円のマイナス、原低・合理化で17億円のプラス、為替影響で6億円のマイナス、賃上影響で8億円のマイナス、労務費回収で3億円のプラス、市況変動で3億円のプラス、その他で11億円のマイナスを見込んでいます。その他のうち、10億円は関税影響です。ここにファルテックグループの減益分を加えて、2026年3月期の経常利益は129億円を予想しています。

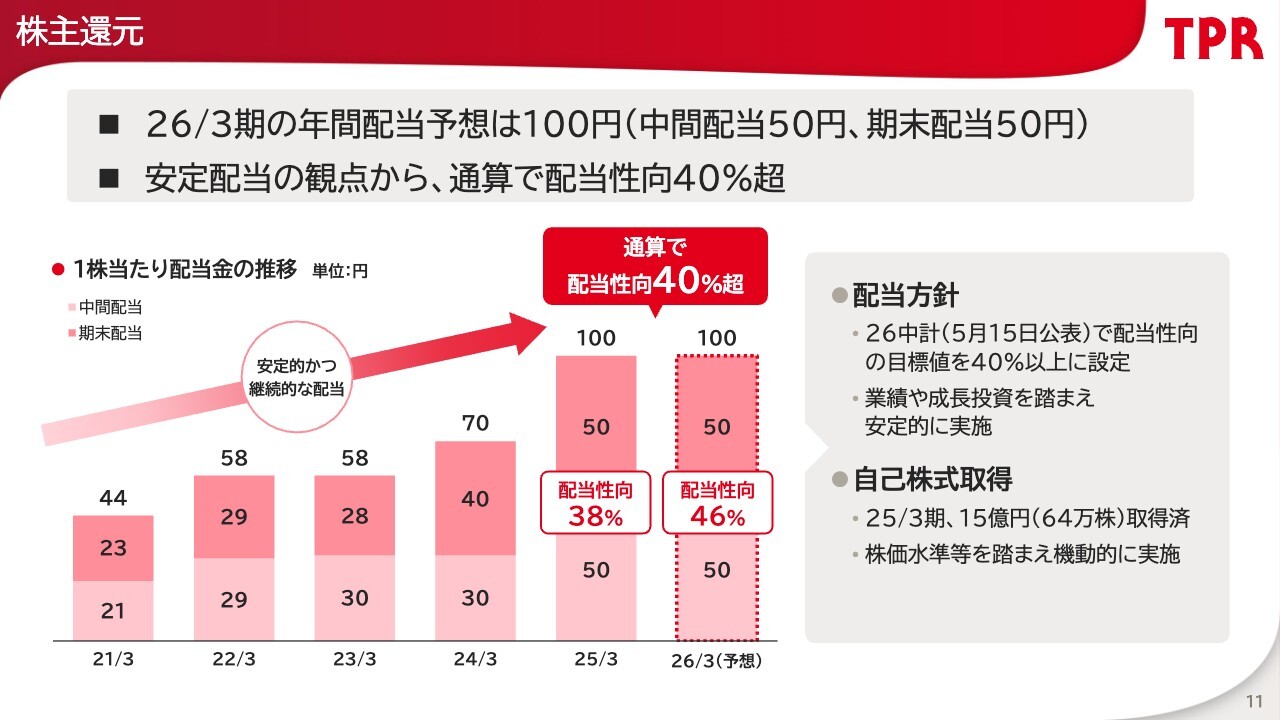

株主還元

株主還元についてです。2026年3月期の年間配当は100円、中間配当50円、期末配当50円を予定しています。安定配当の観点から、通算で配当性向40パーセント超を目指します。スライドには、年度ごとの配当性向について、2021年3月期からグラフで示しています。

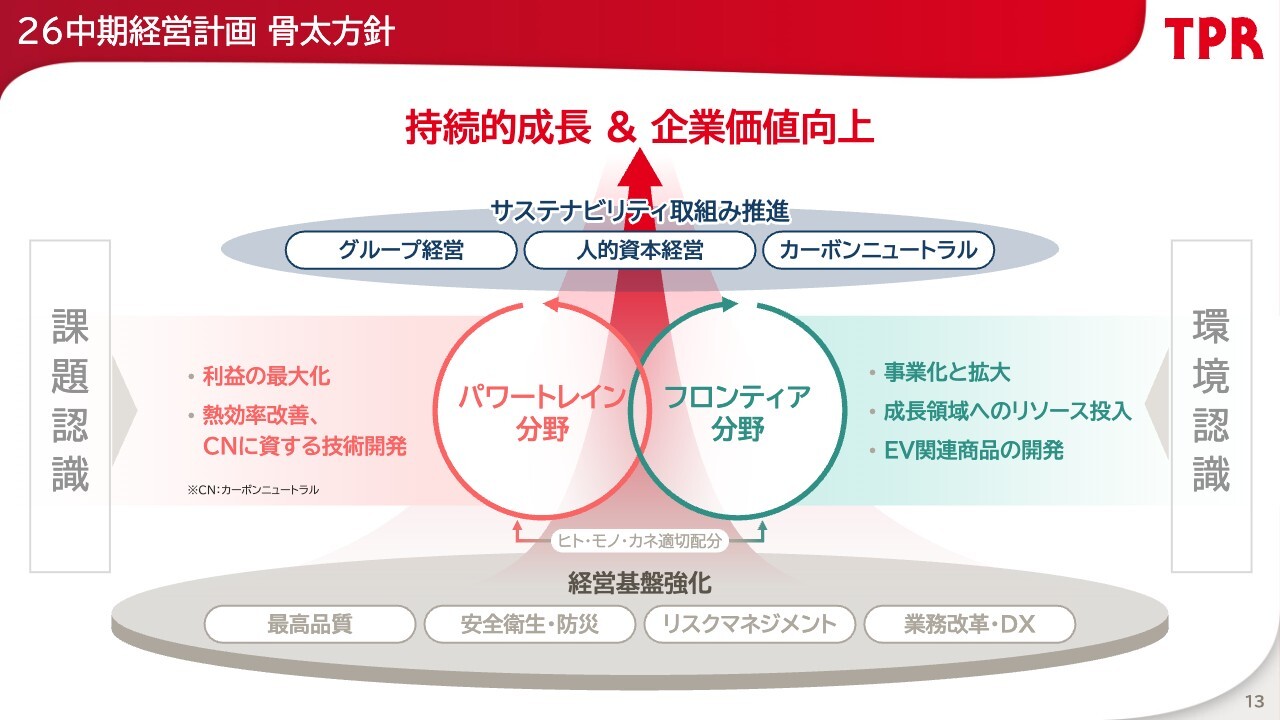

26中期経営計画 骨太方針

26中期経営計画の取組み状況について、特徴をいくつかご説明します。スライドには、26中期経営計画の骨太方針を表した概念図を掲載しています。経営基盤の強化を行いながら、各課題であるパワートレイン分野とフロンティア分野の両輪について課題を認識し、解決していくことにより、持続的な成長と企業価値の向上を目指していきます。

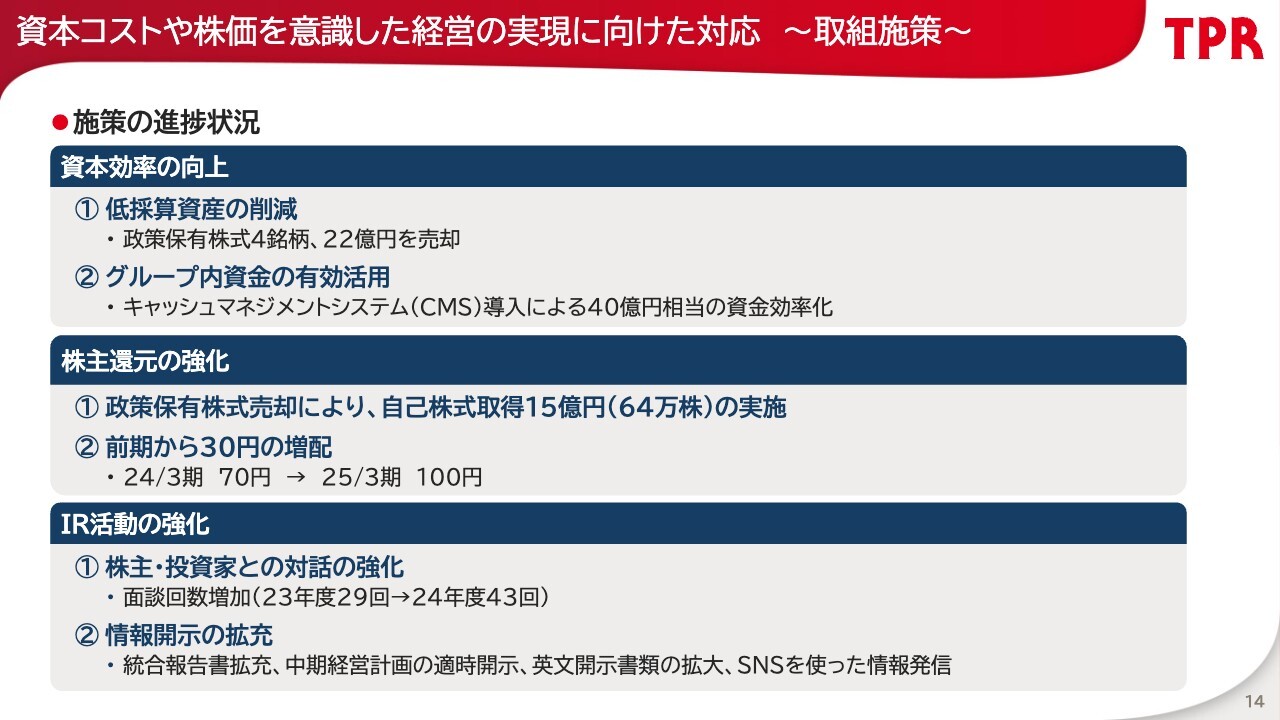

資本コストや株価を意識した経営の実現に向けた対応 ~取組施策~

資本コストや株価を意識した経営の実現に向けた対応の取組み状況についてご説明します。

資本効率の向上です。低採算資本の削減を掲げ、政策保有株式の売却を行います。グループ内資金の有効活用を目指し、キャッシュマネジメントシステムを導入することで、40億円相当の資金効率化を図っています。

株主還元の強化です。自己株式取得を15億円、64万株の規模で実施しています。前期から30円の増配を行っています。IR活動の強化です。株主・資本家との対話を強化し、情報開示を拡充しています。

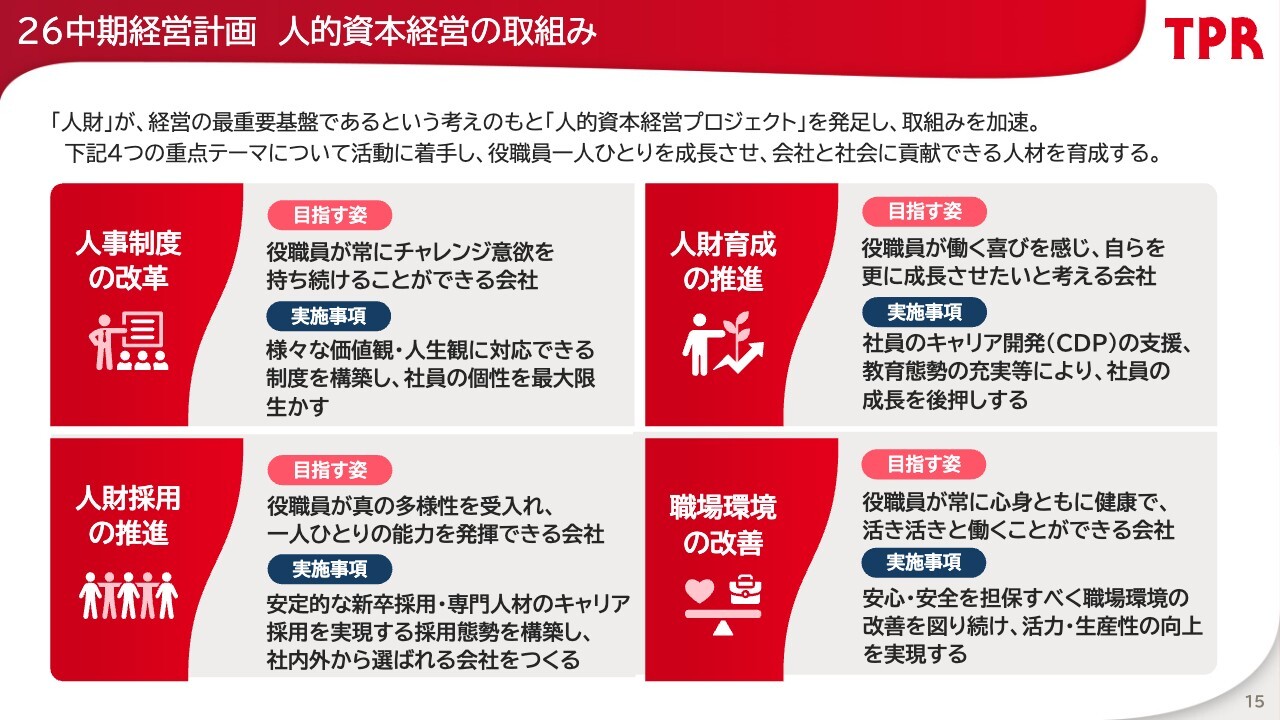

26中期経営計画 人的資本経営の取組み

26中期経営計画の人的資本経営の取組みについてご説明します。人財が経営の最重要基盤であるという考えのもと、「人的資本経営プロジェクト」を発足し、取組みを加速しています。4つの重点テーマ「人事制度の改革」「人財育成の推進」「人財採用の推進」「職場環境の改善」において、活動に着手しています。各内容については、スライドのとおりです。

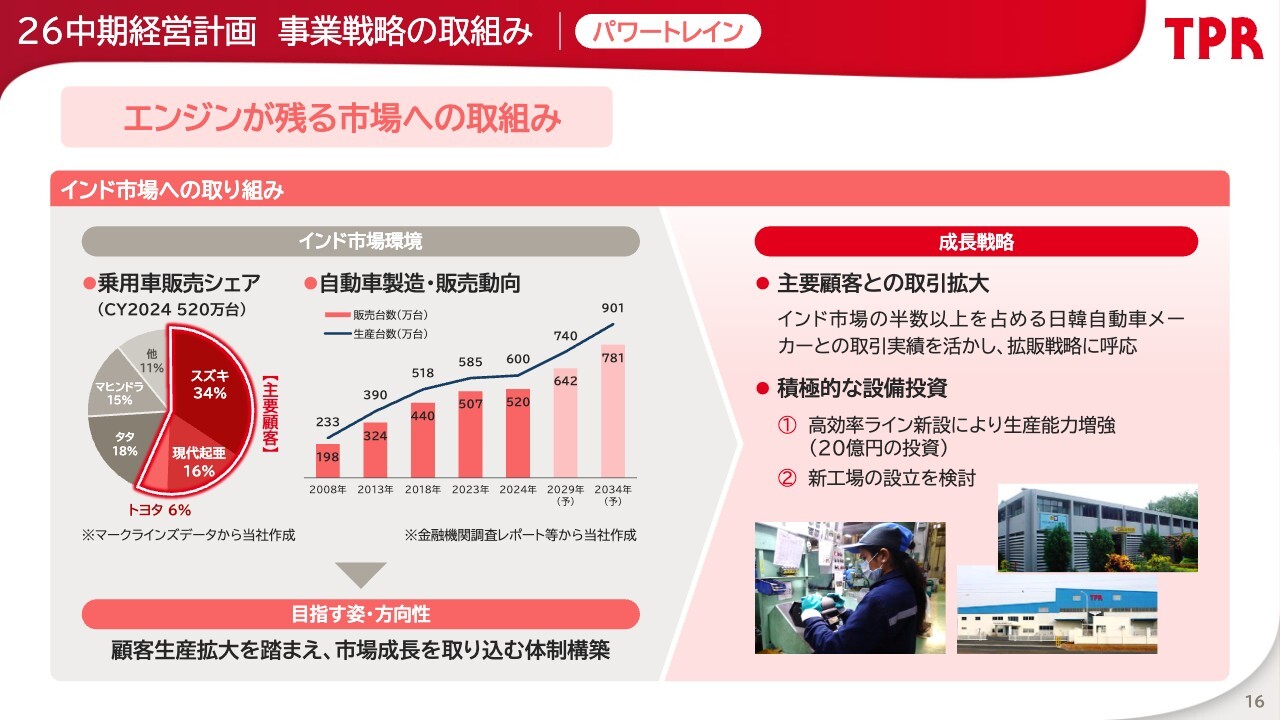

26中期経営計画 事業戦略の取組み|パワートレイン

26中期経営計画の事業戦略の取組みについて、パワートレイン分野から3件、フロンティア分野から2件をご説明します。

パワートレイン分野の1件目として、エンジンが残る市場への取組みを強化しています。スライド左側は、インド市場を表しており、棒グラフは自動車の製造・販売の動向を示しています。生産台数は、2024年に600万台、2030年に901万台と、右肩上がりになっています。

我々の成長戦略としては、主要顧客との取引を拡大していきます。インド市場の半数以上を占める日韓自動車メーカーとの取引実績を活かして、拡販戦略に呼応します。円グラフは、乗用車の販売シェアをメーカー別にまとめたものですが、赤色で示した部分が当社の主要取引顧客です。

このような利点を活かして、積極的な設備投資も行っています。高効率ラインの新設により生産能力拡充を図るため、約20億円の投資を決定しました。旺盛に拡大していくインド市場に対応するため、新工場の設立も検討を始めています。

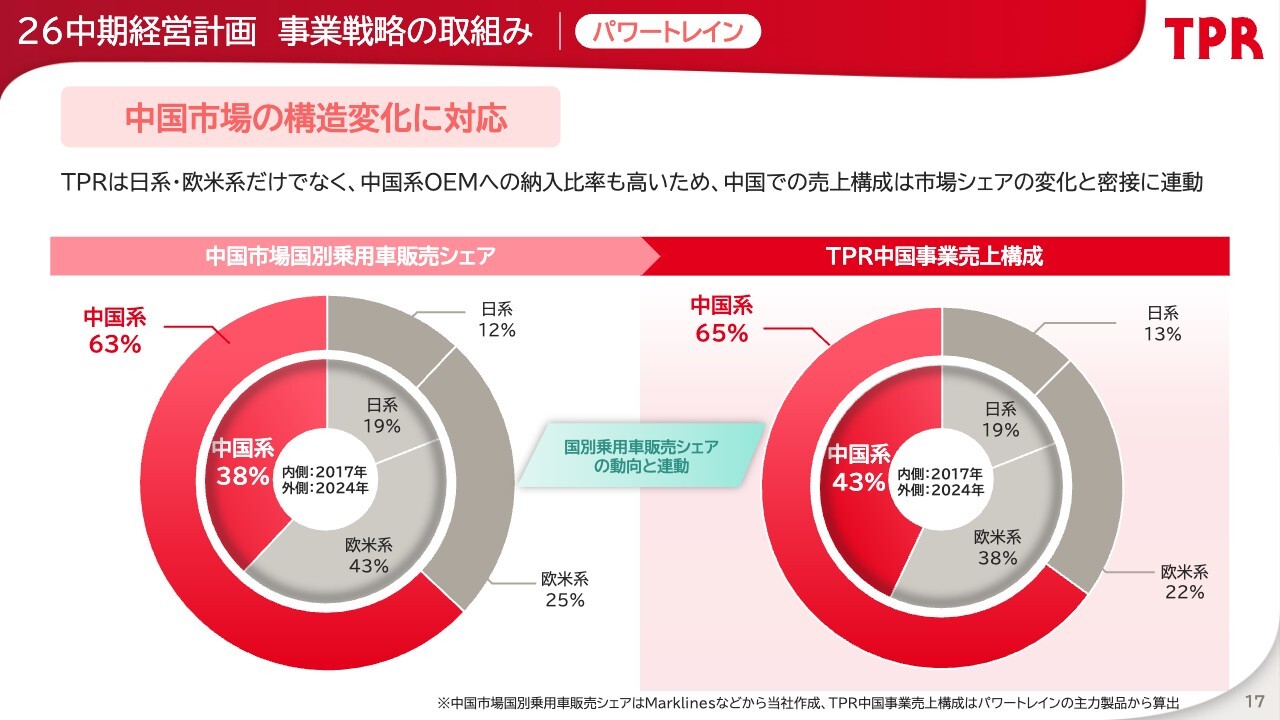

26中期経営計画 事業戦略の取組み|パワートレイン

パワートレイン分野の2件目として、中国市場の構造変化に対応しています。当社は、日系・欧米系だけでなく、中国系OEMへの納入比率も高いため、中国での売上構成は市場シェアの変化と密接に連動しています。

スライド左側のグラフは、中国市場の国内での乗用車販売シェアを表しています。それぞれ日系、欧米系、中国系で色分けしています。円が二重になっており、内側が2017年、外側が2024年において、中国市場でどのような車が売れているかを表しています。

2017年は日系19パーセント、欧米系43パーセント、中国系38パーセントでしたが、2024年になると、中国系が63パーセントまで上昇していることが一番大きな特徴です。日系、欧米系が減り、その分中国系が大きく増加しています。

これに対して、当社の中国事業がどのように対応しているかを示したのが右側のグラフです。2017年は日系19パーセント、欧米系38パーセント、中国系43パーセントとなっていましたが、2024年には中国系が65パーセントになっています。

中国市場の大きな変化に、当社の中国事業は対応できているということです。中国事業が比較的順調に推移している要因の1つであると考えています。

26中期経営計画 事業戦略の取組み|パワートレイン

パワートレイン分野の3件目として、次世代エンジンの実現に向けた技術革新を推進しています。水素エンジン技術の事業化を加速するため、既存エンジンを水素エンジンに置き換える水素コンバージョン技術を展開しているi Labo社へ、5億円の追加出資を行いました。

i Labo社は、愛知県碧南市にR&D拠点を設立することが決定しています。2025年の秋に開所予定で、人材派遣の枠組みについても、当社と合意して進めている段階です。

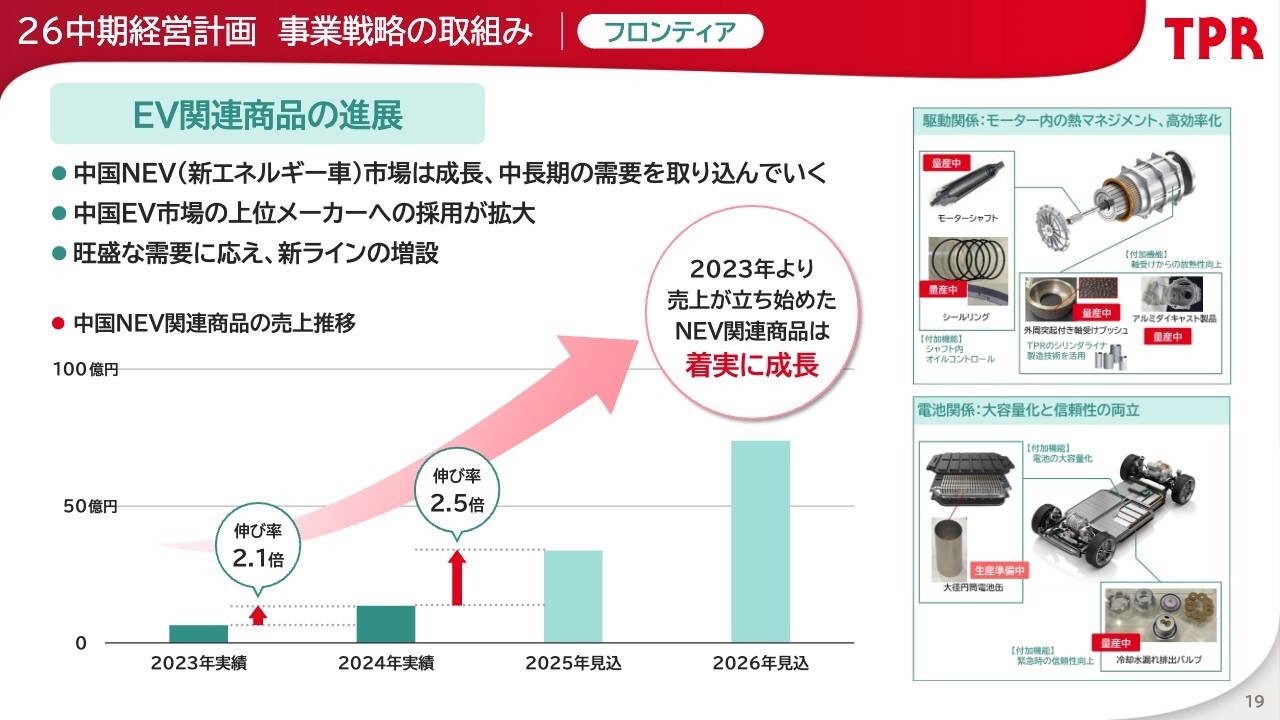

26中期経営計画 事業戦略の取組み|フロンティア

フロンティア分野の1件目として、EV関連商品の進展状況をご説明します。当社のEV関連商品は中国でかなり進展していますが、中国の新エネルギー車の市場は成長しています。中国EV市場の上位メーカーへの当社の部品の採用が非常に拡大しており、旺盛な需要に応えて、新ラインの増設等を行っています。

スライドのグラフは、中国の新エネルギー車関連商品の売上高推移です。2023年、2024年は実績値ですが、伸び率は2.1倍を記録しており、2026年に向けて着実に進行していると考えています。スライド右側には、EV関連商品として納入しているさまざまな部品を掲載しています。電池関係やパワーユニット関係など、多岐にわたります。

26中期経営計画 事業戦略の取組み|フロンティア

フロンティア分野の2件目として、東京都中央区晴海に、フロンティア・イノベーションセンター(FIC)を新設しました。分散する知見と人材を結集して、マーケティング、技術開発、事業企画が連携する「共創型」体制で事業化を加速していくことが目的です。将来を見据えた専門人材の獲得と、大学、スタートアップ、産業界との連携による事業開発を推進していきます。

スライドには、中期経営計画で発表している、フロンティア分野のEV関連商品、ナノ素材、新事業、自動車外装・関連機器、ゴム・樹脂製品の5つの分野について記載しています。

品質表彰

2024年度の品質・納期に関する取組みについてご評価いただき、お客さまから国内外でさまざまな表彰をいただいています。スライドには代表的なものを記載していますが、国内で7件、海外で18件の賞をいただいています。

健康経営

「健康経営優良法人2025(大規模法人部門)」に認定いただきましたので、ご報告します。

新着ログ

「機械」のログ