【QAあり】リアルゲイト、物件高稼働でストック収入は堅調、獲得計画を上方修正 通期計画達成に向け快調な滑り出しを見せる

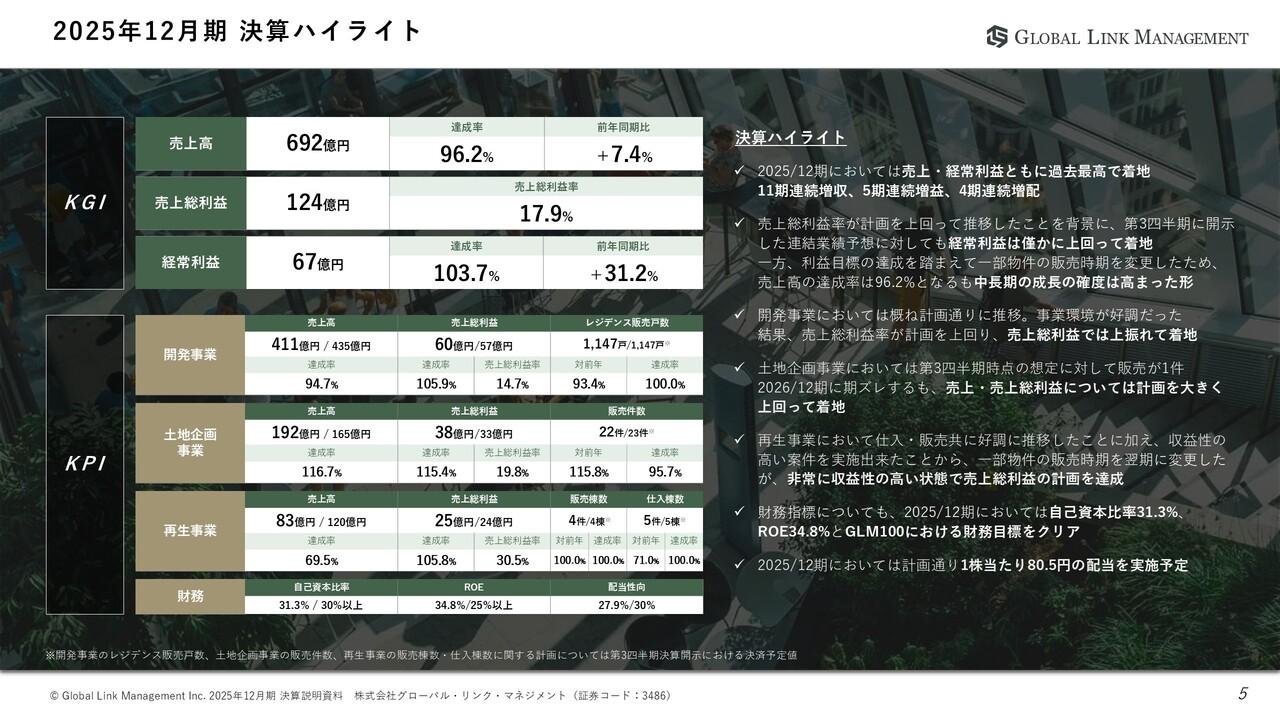

25年9月期 第1四半期 業績ハイライト

岩本裕氏(以下、岩本):みなさまこんにちは。株式会社リアルゲイト代表取締役の岩本裕です。2025年9月期第1四半期決算説明をします。

2025年9月期第1四半期の業績ハイライトです。売上高は28億1,600万円、営業利益2億3,700万円、当期純利益1億2,400万円、その他獲得済PJ(プロジェクト)なども伸びています。

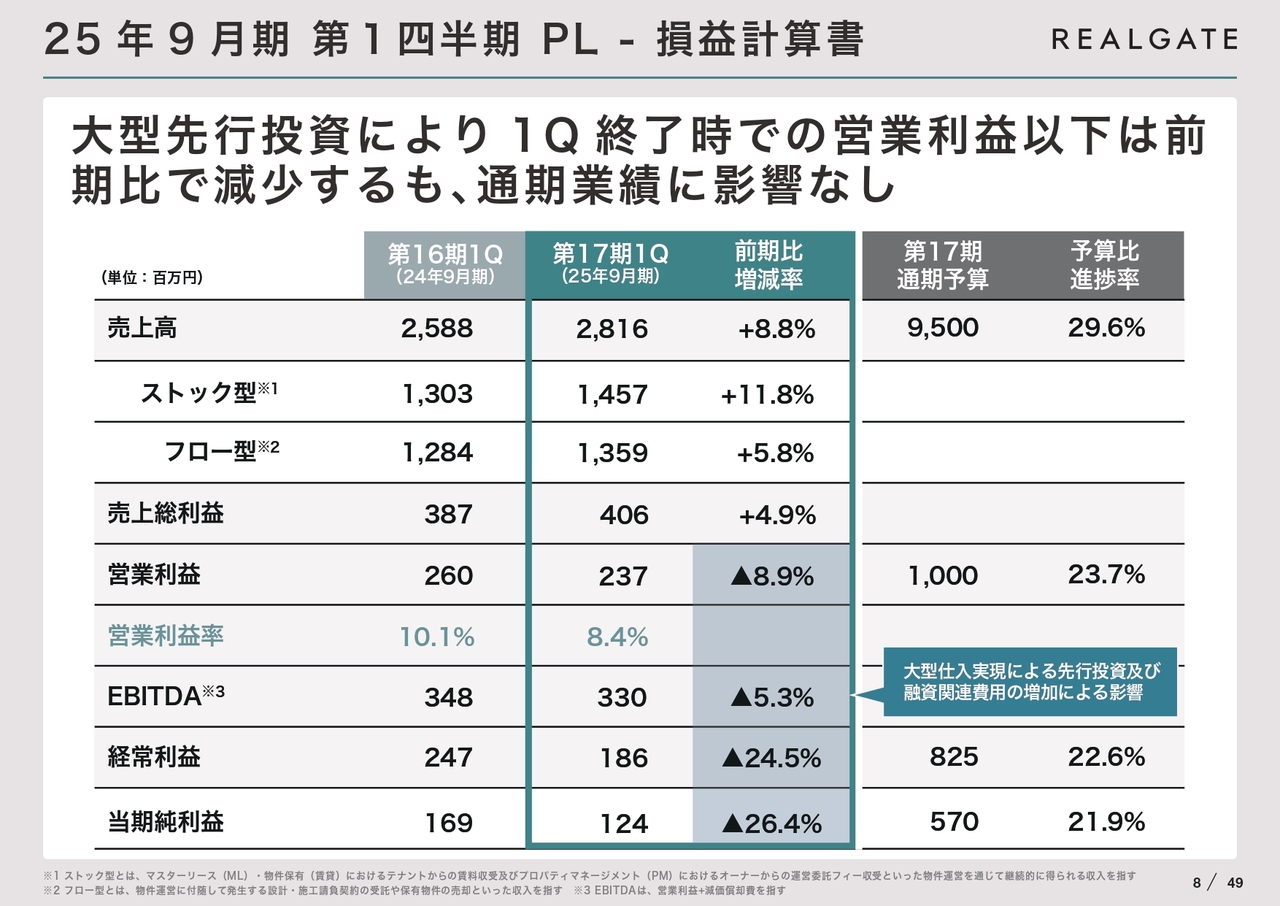

営業利益以下が前期比で減少していますが、通期計画の達成には影響はありません。理由として、ストック収入は物件高稼働できちんと積み上げているためです。また、フロー収入の物件も2件契約が済み、1件の引渡しを行いました。

また、来期以降に向けた先行投資を積極的に実施し、それによって営業利益は減っていますが、通期の業績には影響ないという順調な滑り出しとなっています。

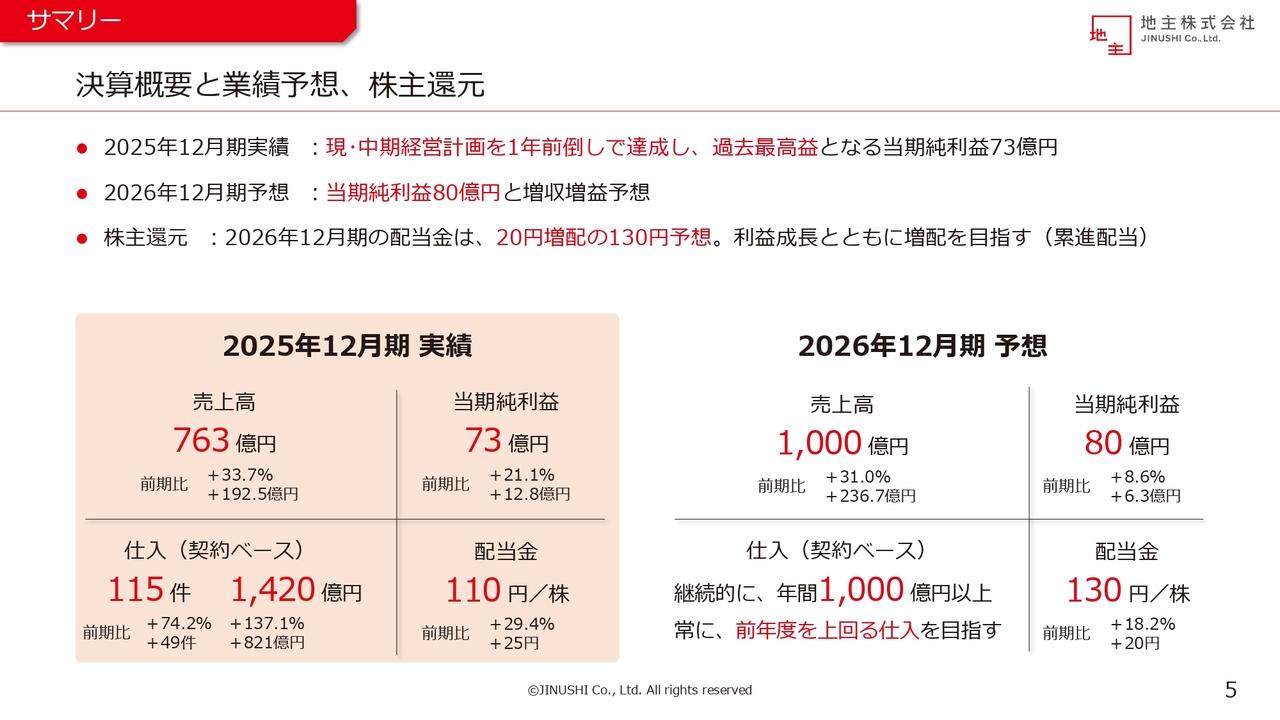

25年9月期 売上構成(計画進捗及び見込み)

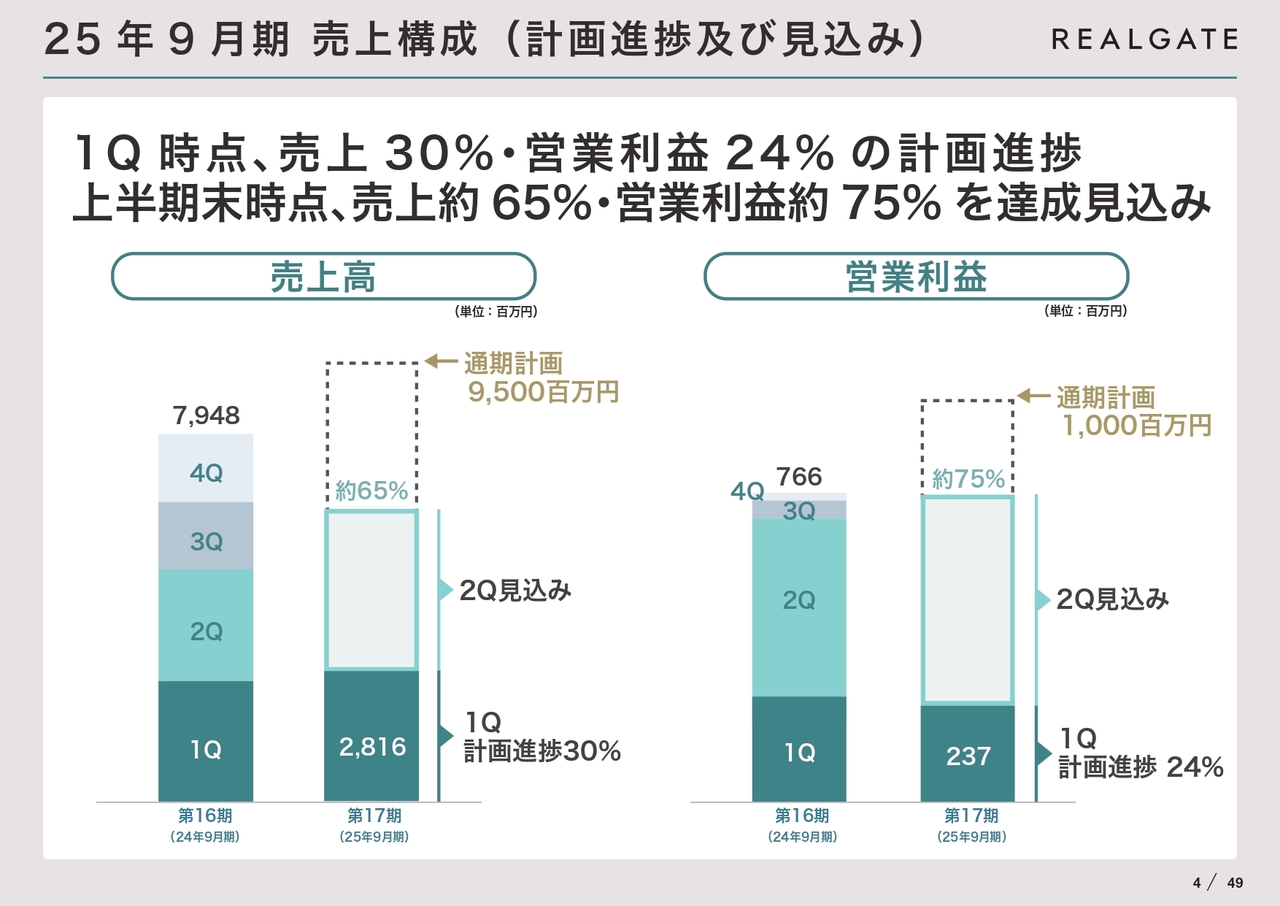

スライドは売上構成、計画の進捗となります。売上高は第1四半期で計画進捗30パーセント、営業利益の進捗は24パーセントとなっています。

第2四半期には、フロー型収入の物件売却で1件の契約が済んでおり、引渡しがあります。第2四半期の終了時点で、売上高は約65パーセント、営業利益は約75パーセントの進捗という見込みです。

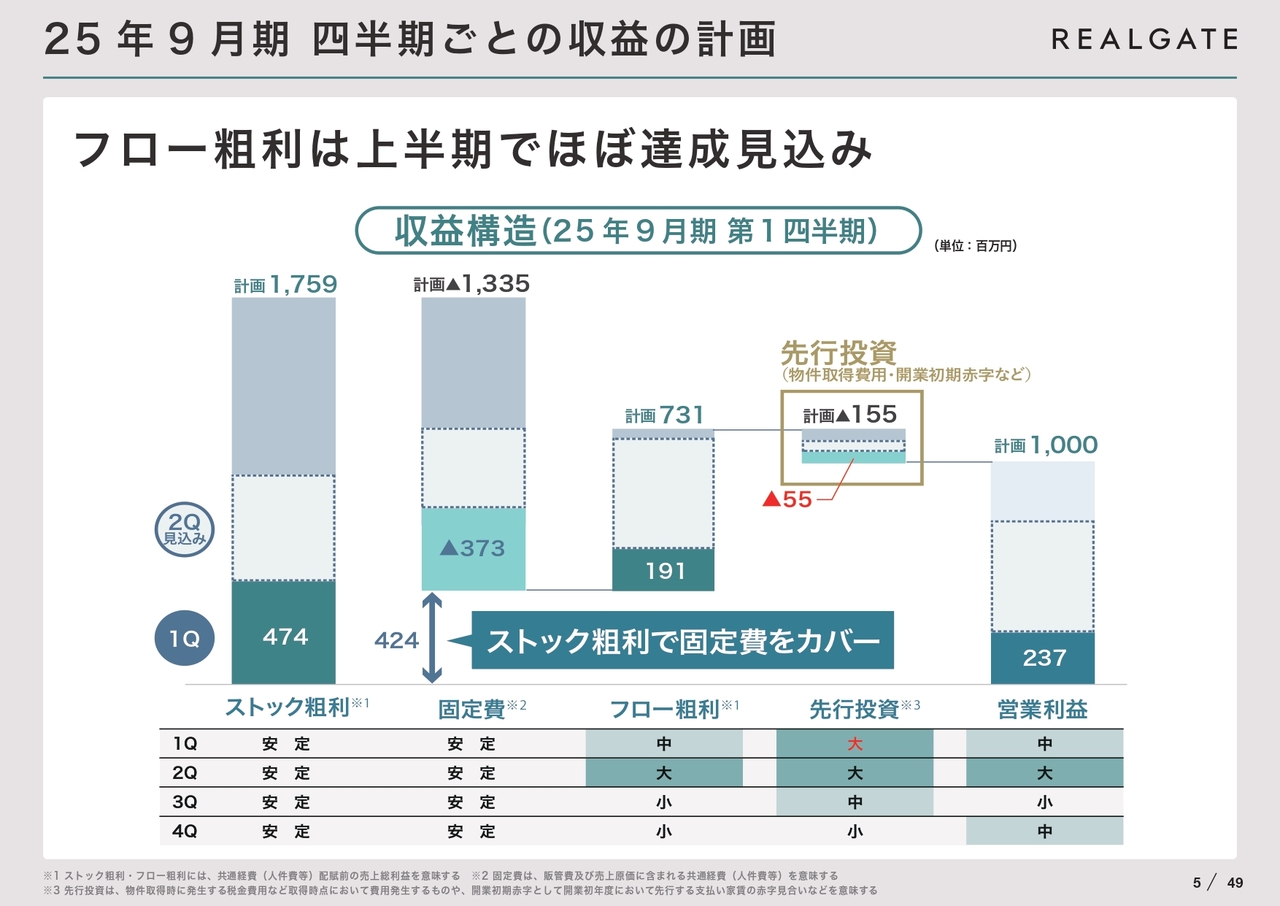

25年9月期 四半期ごとの収益の計画

スライドは四半期ごとの収益の計画です。ストック粗利については、四半期ごとに順調に積み上げていく計画です。固定費も同じく順調に推移させていきます。フロー粗利は、第2四半期でほぼ計画を達成する予定です。

また、この第1四半期で先行投資を順調に行えました。これによって、営業利益が2億3,700万円となっています。

<参考>四半期ごとの収益(第1四半期前期比)

スライドは前期の第1四半期と今期の第1四半期の比較です。これを見ていただくと、ストック型の粗利とフロー型の粗利が、ともに順調に積み上げていることがわかると思います。

今回、差が出たのは先行投資分です。順調な仕入によって先行投資が積み上がったため、その分で営業利益の差が出たということになります。

通期業績の計画達成への影響はございません。

25年9月期 第1四半期 PL - 損益計算書

2025年9月期第1四半期のP/L(損益計算書)です。大型の先行投資により、第1四半期時点の営業利益以下は前期比で減少するも、通期業績に影響はありません。

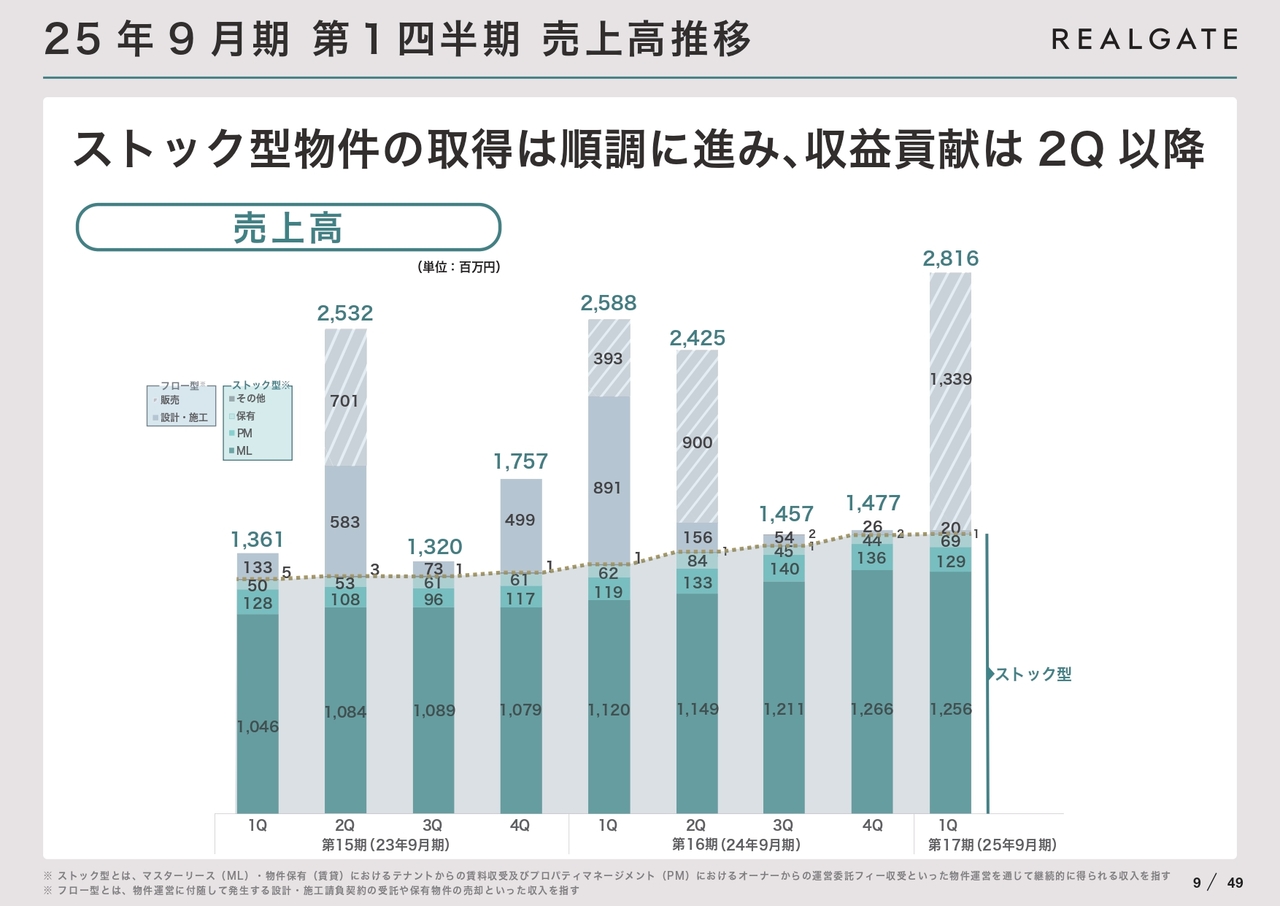

25年9月期 第1四半期 売上高推移

四半期ごとの売上高推移です。ストック型物件は順調に積み上がっています。ストック型収入は第2四半期以降に物件の開業があるため、第2四半期以降に売上の積み上げがあります。

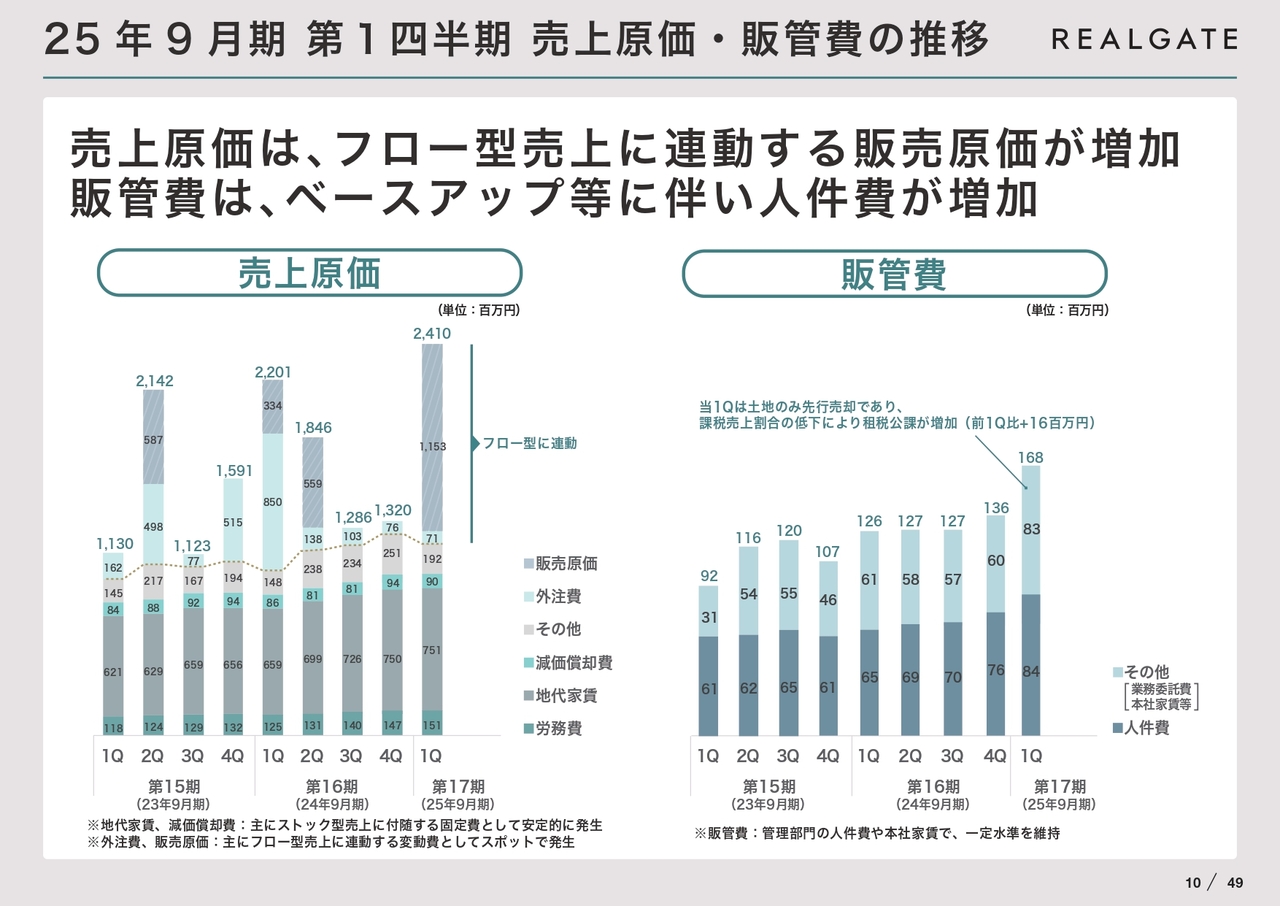

25年9月期 第1四半期 売上原価・販管費の推移

スライドは売上原価と販管費の推移です。販管費のその他の部分が少し高く出ていますが、土地の売却によって税金の支払いがありました。よって、一過性のものということになります。

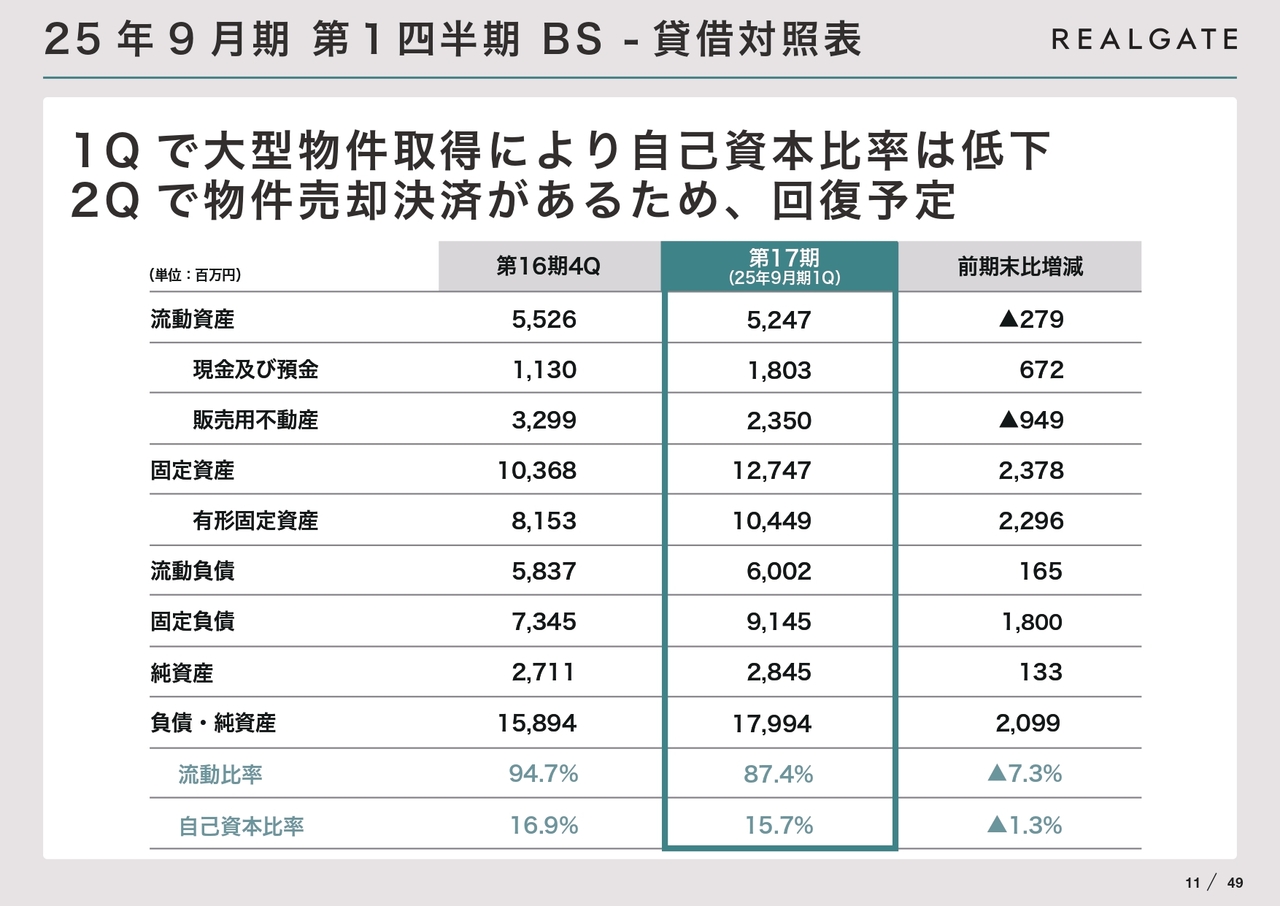

25年9月期 第1四半期 BS - 貸借対照表

スライドは第1四半期のB/S(貸借対照表)です。大型物件の取得によって自己資本比率が低下しましたが、第2四半期で売却の決済があるため、回復予定です。

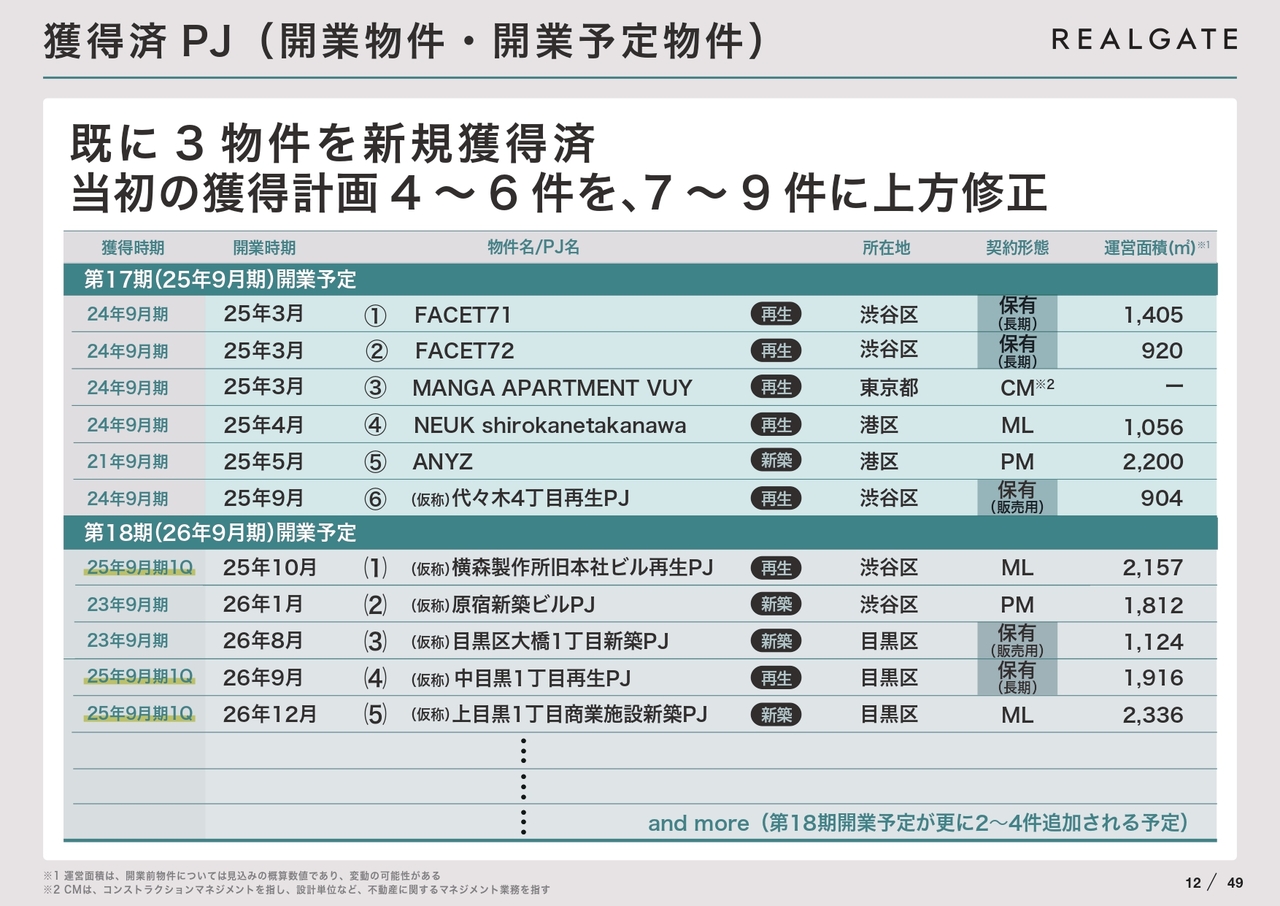

獲得済PJ(開業物件・開業予定物件)

スライドは獲得済みプロジェクトです。すでに3件の新規物件を獲得しました。そして、現在は第2四半期ですが、さらに契約準備中の物件が複数あります。当初の計画では4件から6件の物件を獲得予定でしたが、7件から9件の獲得に上方修正します。

獲得したプロジェクトについては、獲得次第すぐに公表します。現在進行中の第17期に関しては6物件をオープンします。新規に獲得したプロジェクトは第18期に加わっていきます。今後の獲得によってさらに2件から4件、第18期に加えるということになります。

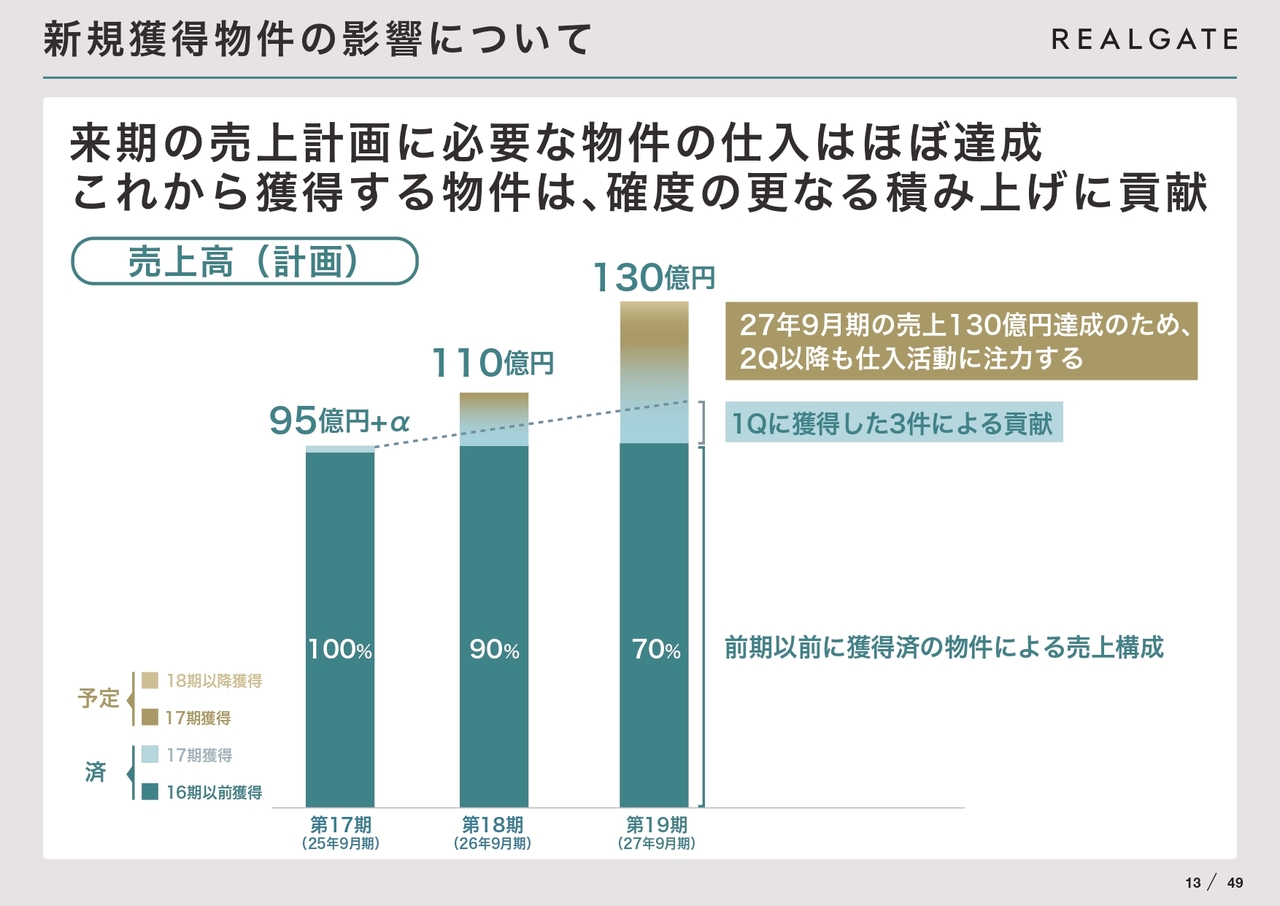

新規獲得物件の影響について

少し話が早いですが、来期以降の売上高の予定をスライドに記載しています。今期である第17期に関しては、フロー型収入が契約済みということで、ほぼ100パーセントの計画達成が見えています。

また、第18期に関しては10パーセントが未定として残っていましたが、今回獲得した3物件によって、未定部分の半分ほどが達成できたということになります。これからの残り9ヶ月で未定の部分を積み上げていき、第18期、第19期と計画達成を確実なものにしていきます。

25年9月期の計画達成に向けて

2025年9月期の通期計画達成に向けての進捗です。スライドに記載の(1)から(5)全項目が順調な進捗となり、計画達成がほぼ確実な状況で進んでいます。

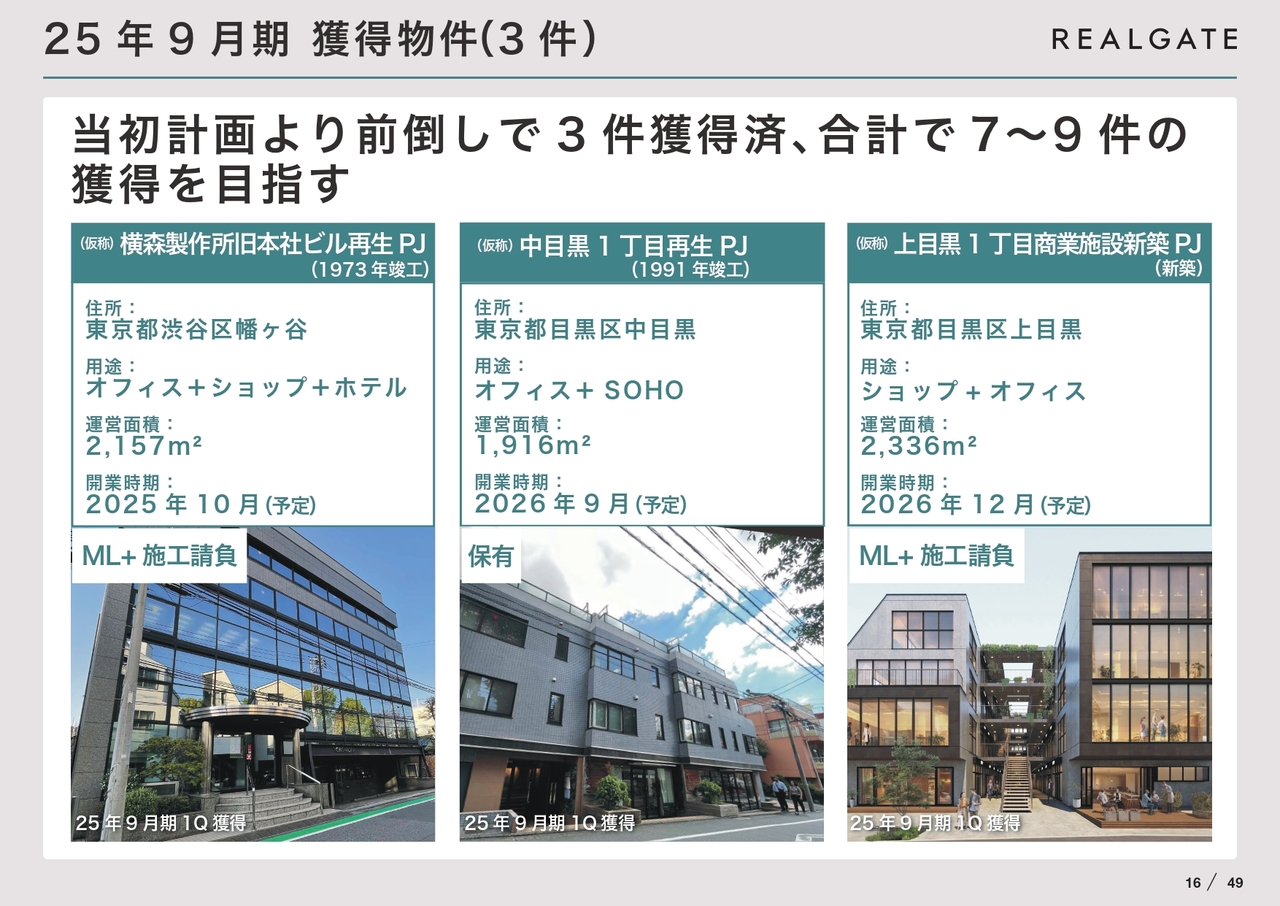

25年9月期 獲得物件(3件)

この第1四半期では、獲得物件が3件となっています。横森製作所旧本社ビル再生プロジェクトでは、ホテルプロジェクトなども加わり、新たな挑戦を行っていきます。

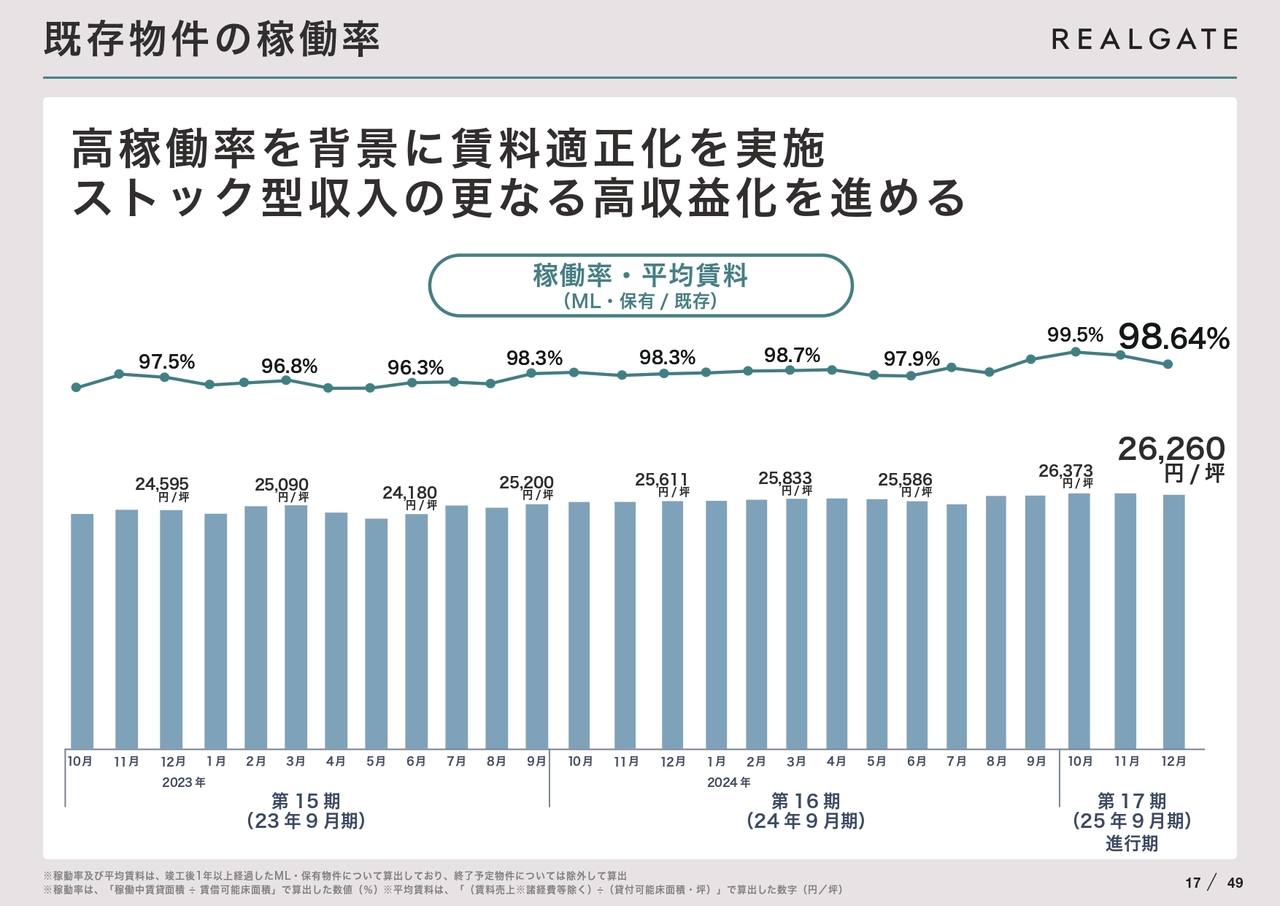

既存物件の稼働率

スライドは既存物件の稼働率です。98.64パーセントと、98パーセント以上で順調な稼働率を維持しています。

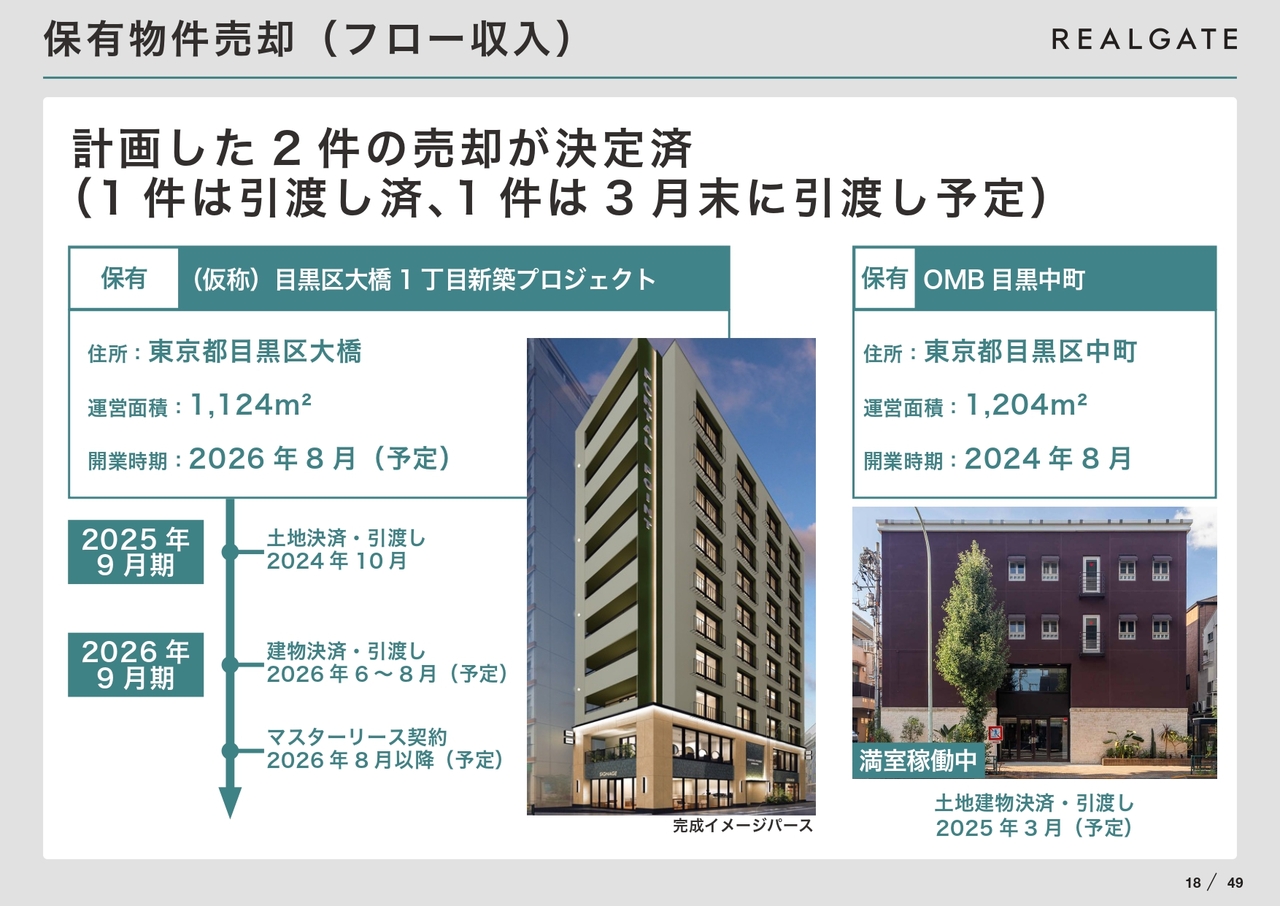

保有物件売却(フロー収入)

保有物件の売却状況です。今期予定している2件はすべて契約が完了しました。うち1件の目黒区大橋1丁目新築プロジェクトは、土地のみの引渡しとなっています。第2四半期ではOMB 目黒中町で土地と建物の引渡しを予定しています。フロー収入の物件売却は、この2件で完了ということになります。

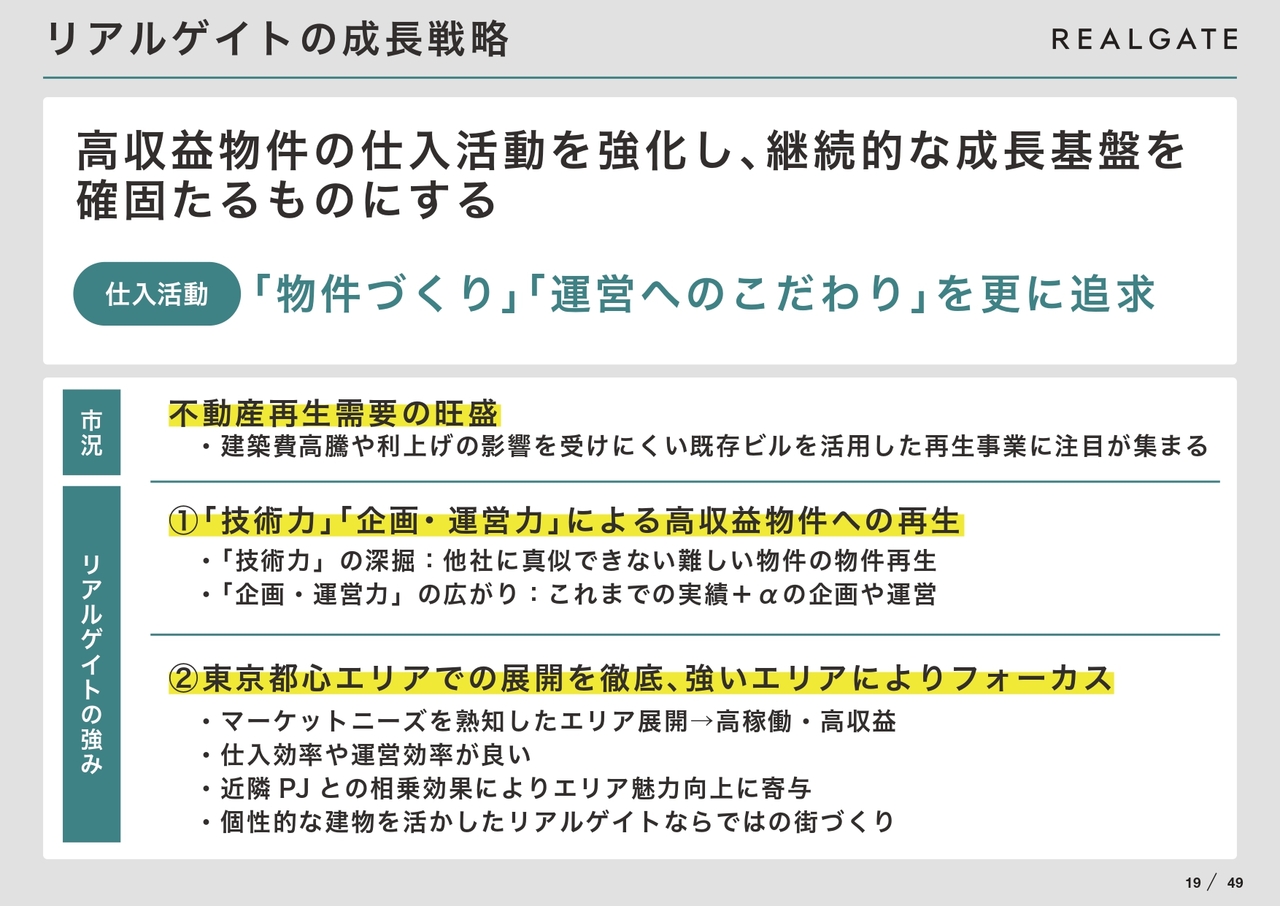

リアルゲイトの成長戦略

リアルゲイトの成長戦略としては、高収益な物件を仕入れ、継続的な成長基盤を確固たるものにします。物件づくりと運営のこだわりを追求していき、仕入活動を行います。

市況については、不動産再生需要が非常に高まっています。要因としては、建築費の高騰や利上げの影響により、新築ビルを建てにくい状況になっています。そこで、既存ビルを活かした当社の需要が高まっているということになります。

そのような状況の中で仕入活動を進めると、今までは新築で事業を行っていた会社も、既存ビルを仕入れたいという需要が出てきます。今後はリアルゲイトの強みをより磨いて、仕入れを行っていくことが大事になります。

当社の強みは、技術力と企画・運営力によって、古い物件を高収益物件に変える力があることです。また、東京都心エリアに徹底して事業を展開してきました。それによって、マーケットニーズを捉えた仕入れと売却ができることも、当社の強みです。

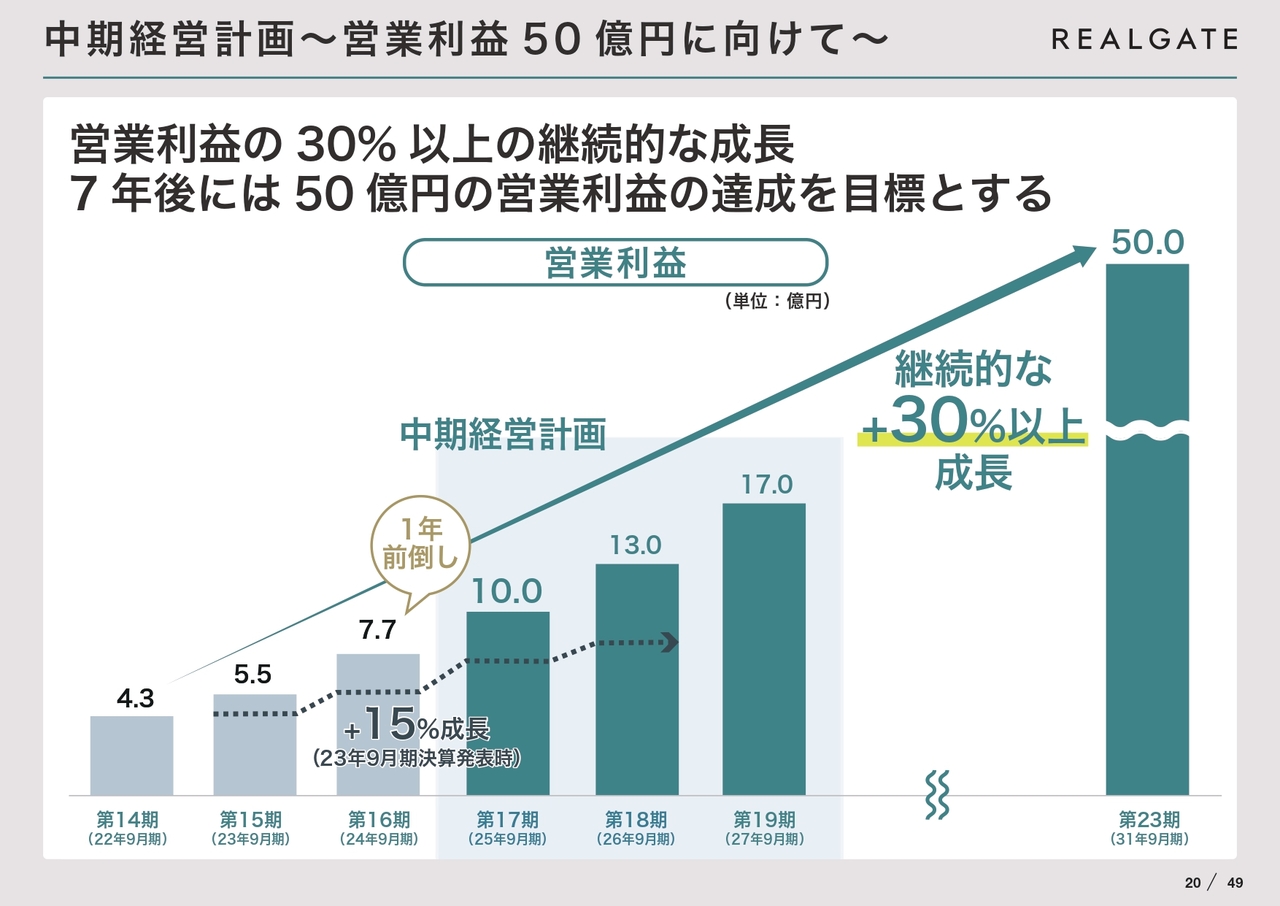

中期経営計画〜営業利益50億円に向けて〜

第1四半期は順調な滑り出しとなりました。中期経営計画の目標である営業利益50億円に向けて、毎年30パーセント以上の成長を繰り返したいと考えています。

岩本氏からのご挨拶

第1四半期の決算説明の内容としては、売上高が積み上がり、順調な滑り出しとなりました。

営業利益が前期比から減っている部分に関しては、先行投資がしっかりできたということになります。先行投資はたくさん使ったということではなく、年間で1億5,000万円の先行投資分を、いい物件があったら使うということにしています。第1四半期でいい物件が見つけられたということは、非常にポジティブな内容となっています。

前期の第1四半期と比べてどうこうというよりも、あくまでも今期の業績を踏まえ、来期、再来期を伸ばすための活動であることを重視した結果になっています。第2四半期以降もしっかりと積み上げ、今期はもちろん、来期、再来期の業績も達成したいと考えています。

質疑応答:営業利益について

司会者:「営業利益は前期比で減少し、第1四半期時点で計画の25パーセントを達成していません。通期業績への影響はないという理由について、もう一度説明し

新着ログ

「不動産業」のログ