戸田工業、2026年度までの営業利益率5%・ROE11%実現に向け、事業ポートフォリオマネジメントを強化

中期経営計画「Vision2026」の戦略概要

久保恒晃氏(以下、久保):戸田工業株式会社の代表取締役の久保です。当社グループの2024年度上期決算事業報告会にご参加いただき、誠にありがとうございます。

それでは、スライドをご覧ください。本日はまず、私より中期経営計画「Vision2026」の戦略概要をご説明した後、経営企画室長の友川より2024年度の上期連結決算についてご報告します。そして再度、私より2024年度の通期連結業績予想についてご説明します。

ありたい姿

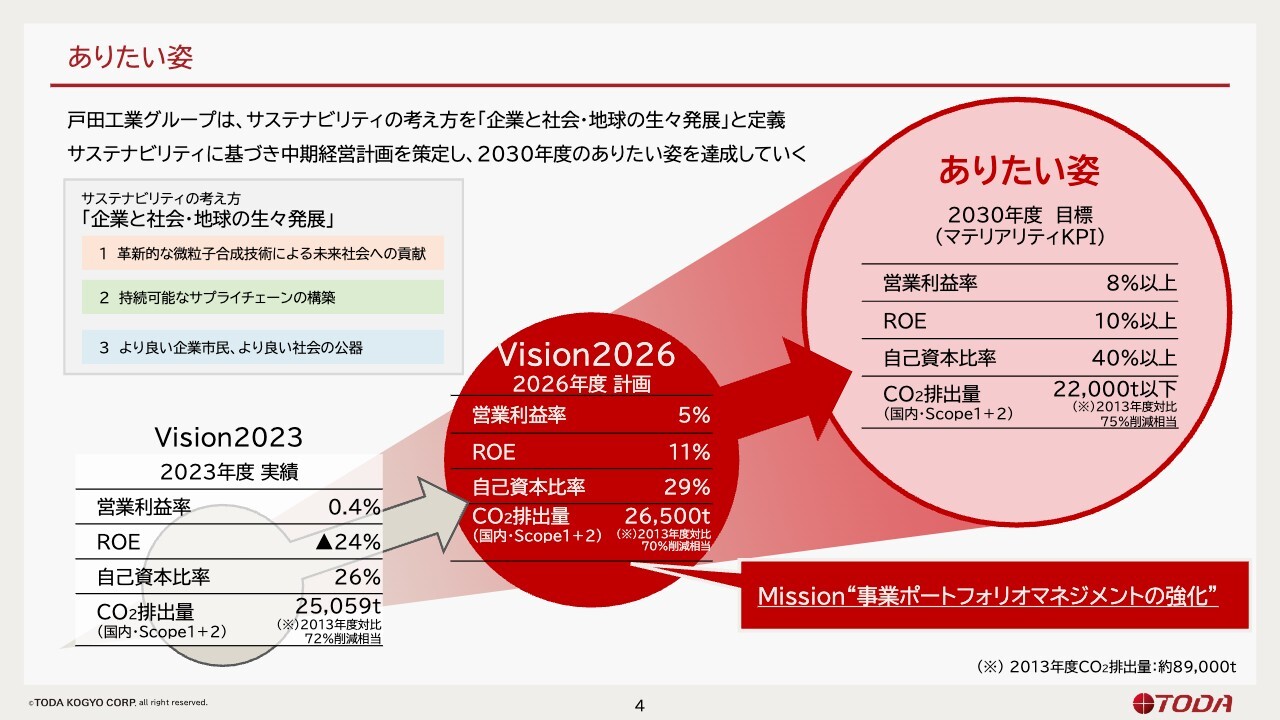

今年度、新しい中期経営計画として「Vision2026」を策定しました。今年度はその3ヶ年計画の初年度であり、最終的な目標は2030年度としています。

2024年度上期業績については開示のとおり、2026年度に向けた中期目標には届いていない状況です。現在は中期経営計画に沿って、さらに事業ポートフォリオマネジメントの強化を推し進めていこうと取り組んでいます。

2026年度の目標は、営業利益率5パーセント、ROE11パーセント、自己資本比率29パーセントです。

事業ポートフォリオマネジメントの強化

事業ポートフォリオマネジメントの強化についてです。スライドでは、縦軸を成長性、横軸を収益性とし、当社の事業を4つにグループ分けしています。

「成長」カテゴリーに位置づけた材料には、電子素材の磁石や誘電体、持分法適用会社で事業を展開しているLIB用の材料があります。市場が大きく成長する見込みの中で、お客さまのご希望に応えていきたいと考えています。また、当社は国内外にグループ会社を有しています。そのシナジー効果を最大化する部分についても、戦略として落とし込んでいく予定です。

「次世代」カテゴリーに位置づけた材料の中にある、機能性顔料の環境関連については、3ヶ年という期間ではビジネスに成長するまでには至りませんが、開発投資を着実に進めていきます。電子材料の軟磁性のほうは、今年度、韓国の会社を100パーセント子会社化したことにより、売上が非常に伸びている状況です。こちらも国内外のシナジーが一部あります。特に環境関連の材料については、産学官で連携しながら、しっかりと事業に結びつけていこうと考えています。

「収益基盤」カテゴリーに位置づけている機能性顔料は、触媒など、いろいろな機能を有しています。他社に比べ、品質に優位性を持ちながら事業を継続できているため、こちらも粛々と継続していきます。

最後に「再生・転換」カテゴリーに位置づけている事業についてです。現在、北米で展開している電子素材のLIB用前駆体が、非常に厳しい状況にあります。ハイドロタルサイトは、堺化学工業株式会社との協業の解消なども進めながら、新たな付加価値を持つ用途への展開を進めています。機能性顔料の着色顔料とトナーについても、十分に付加価値を得られる事業にしようと、現在、展開している状況です。

中期経営計画「Vision2026」の考え方

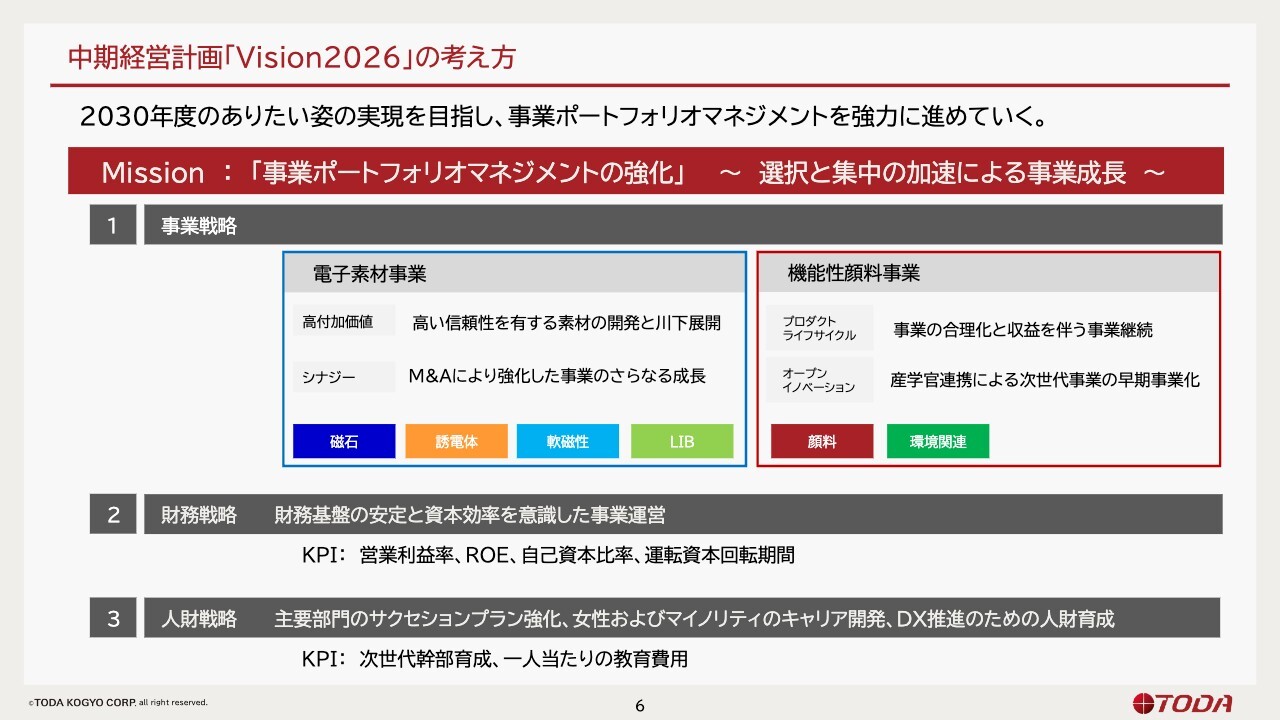

このような事業の位置づけの中で、ミッションとして掲げている事業ポートフォリオマネジメントの強化を、中期経営計画の3ヶ年で推し進めていきます。

1つ目の事業戦略は先ほどご説明したとおりです。電子素材事業の磁石、誘電体、軟磁性、LIB用材料については、「高付加価値化」をキーワードに、高い信頼性を有する素材の開発と川下展開によって目指します。一方、もう1つのキーワードである「シナジー」については、川下志向とともに、M&Aにより強化した事業のさらなる成長を目指していきます。

機能性顔料事業は会社を支える基盤事業として継続すべく、事業の合理化と収益の確保を進めているところです。あわせて、次世代事業の早期事業化も進めます。

2つ目は財務戦略です。現状、財務基盤を安定できていないため、早期の安定化を図ります。また、資本の効率化を意識した事業運営として、運転資本の回転にも着目しており、現在、資金の回転を良くする取組みも同時に進めている状況です。

最後は人財戦略です。事業戦略や財務戦略を推し進める上では、人財が重要となります。そのため、現在は主要部門におけるサクセションプラン(次世代幹部の育成)にかなり注力しています。そして、女性およびマイノリティの方々のキャリア開発も進めていきます。加えて、システムの老朽化に伴った更新が必要になってくるタイミングです。そこもうまく更新しながら企業体質の強化に向け、DX推進のための人財育成にも注力します。

2024年度 上期連結業績 要因分析

友川淳氏:経営企画室長の友川です。私からは、2024年度上期の連結業績についてご説明します。

まずは、上期連結決算概要の要因分析です。スライド上段の表は、縦軸が売上高、営業利益、経常利益、純利益で、横軸が前年度上期と今年度上期を比較した差異となっています。

下段には、先ほど久保がお話しした「Vision2026」のKPIを示しています。当社では2026年度の目標に、営業利益率5パーセント以上、ROE11パーセント以上、自己資本比率29パーセント以上を掲げています。

売上高は、前年同期比でプラス18億円の増収となりました。先ほど久保がご説明したとおり、「成長」カテゴリーである磁石材料、誘電体材料、さらには「次世代」カテゴリーとして掲げている軟磁性材料の売上が好調に推移しました。

加えて、昨年、韓国の戸田イスCORPORATION(以下、TIC)を50パーセントの持分法適用会社から100パーセント連結子会社としたことにより、増収となっています。なお、TICの材料別カテゴリーは軟磁性材料になります。

営業利益は、前年度上期がマイナス1,000万円でしたが、今年度上期はマイナス2億6,000万円という非常に厳しい状況となりました。

この背景には、今年度よく聞かれるようになったEV市場の成長鈍化があります。リチウムイオンバッテリー用材料の製造を行う連結子会社の業績が減速していったことが大きな要因です。

経常利益は、営業利益を引っ張った格好となりました。支払利息の増加や為替が影響した一方で、持分法適用会社が利益を出しています。プラス要因とマイナス要因がほぼ同額となった結果、経常利益は営業利益とほぼ同額にとどまりました。

純利益は、経常利益から大きく下落しています。これは非常に厳しい状況であり、個別の業績悪化に伴い、固定資産の価値の見直しなどを行った結果、減じるという対応を行いました。

その結果、営業利益率は2026年度の目標水準に届いていません。ROEも、リターンがなくマイナスになったことで、厳しい状況となっています。自己資本比率も同様で、前年同期比マイナス6.7パーセントとなりました。ただし、自己資本比率に関しては、2023年度末時点とほぼ同じ比率です。

2024年度 上期 材料別概要

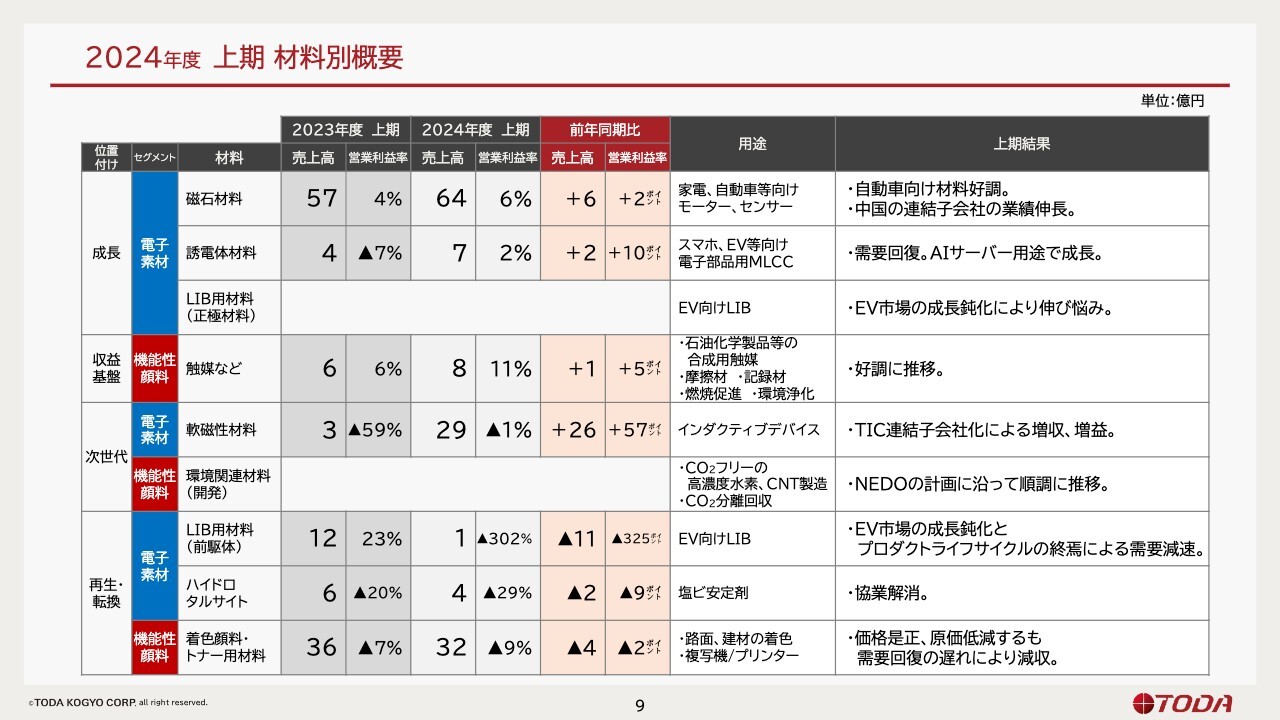

ここからは、先ほどお話しした事業ポートフォリオマネジメントのカテゴリーに準じて状況をご説明します。スライドでは、縦軸に「成長」、「収益基盤」、「次世代」、「再生・転換」を設定しています。次の列では、当社の事業セグメントである電子素材、機能性顔料について記載しており、その次の列では、これをさらに細分化しています。そして右側には、上期の売上高と営業利益率、KPIを示しています。

2024年度上期の売上高と営業利益率をそれぞれご説明します。

「成長」カテゴリーに掲げている磁石材料に関しては、売上高がプラス6億円と成長しており、営業利益率も向上させることができました。一部低迷している市場動向もありますが、主に自動車向けの材料など、当社が提供する磁石関係は好調です。この磁石材料は中国、タイ、日本とグローバルな拠点で展開していますが、特に中国の事業会社が非常に好調に推移しました。

誘電体材料は、売上高が4億円から7億円と大きくプラスになっており、収益も改善してきています。こちらの用途としてはMLCC(コンデンサー)などがメインです。コロナ禍明けの在庫調整が2022年、2023年と続いていましたが、主にAIサーバーの用途が成長したことによって、需要を回復することができました。

また、LIB用材料の中でも正極材料と呼ばれるものについて、持分法適用会社で事業を展開しています。こちらもEV市場の成長鈍化により、少し伸び悩みました。

「収益基盤」カテゴリーである機能性顔料でも売上が回復しており、さまざまな活動を通じて営業利益率が改善してきています。

「次世代」カテゴリーに掲げている軟磁性材料では、売上高が3億円から29億円と大きく成長し、さらに利益も黒字化が見えてくる状況まできています。電子部品のインダクティブデバイスへの用途がメインですが、大きな影響として、韓国の事業会社の100パーセント連結子会社化があります。

さらに、「次世代」の機能性顔料の技術を使って、環境関連の材料に展開していこうと考えています。CO2を出さずに水素を生成するビジネスや、CO2を分離、回収する材料などがあり、どちらもNEDOの計画に沿って行い、将来の軸になるように活動してきました。

「再生・転換」カテゴリーについては、電子素材におけるLIB用材料の中でも前駆体について、当社の連結対象会社で事業を営んでいます。売上高は前年度の12億円に対して今年度は1億円と、このマーケットは大きく低迷しました。それに伴い、利益率もかなり大きなマイナスを出しました。この背景としては、EV市場の鈍化に加え、プロダクトライフサイクルの終焉による需要減衰が挙げられます。

ハイドロタルサイトの売上高は、前年度の6億円に対して今年度は4億円で、営業利益率もあまり変化はありませんでした。事業ポートフォリオにおける位置づけは「再生・転換」カテゴリーで、中期経営計画の中でも開示したとおり、高付加価値にシフトしていく移行期間にあるため、前年度から大きく変化していません。

さらに、機能性顔料には着色顔料・トナー用材料があります。売上がやや低下し、営業利益率も低下しています。用途としては、道路や建材の着色、複写機周りのトナーなどです。この材料に関しては、収益を伴った成長を掲げています。このような結果となっていますが、この上期期間中においては、原価低減と価格是正活動に大変力を入れて対応してきました。

以上、簡単ですが2024年度上期の連結決算状況についてご報告しました。

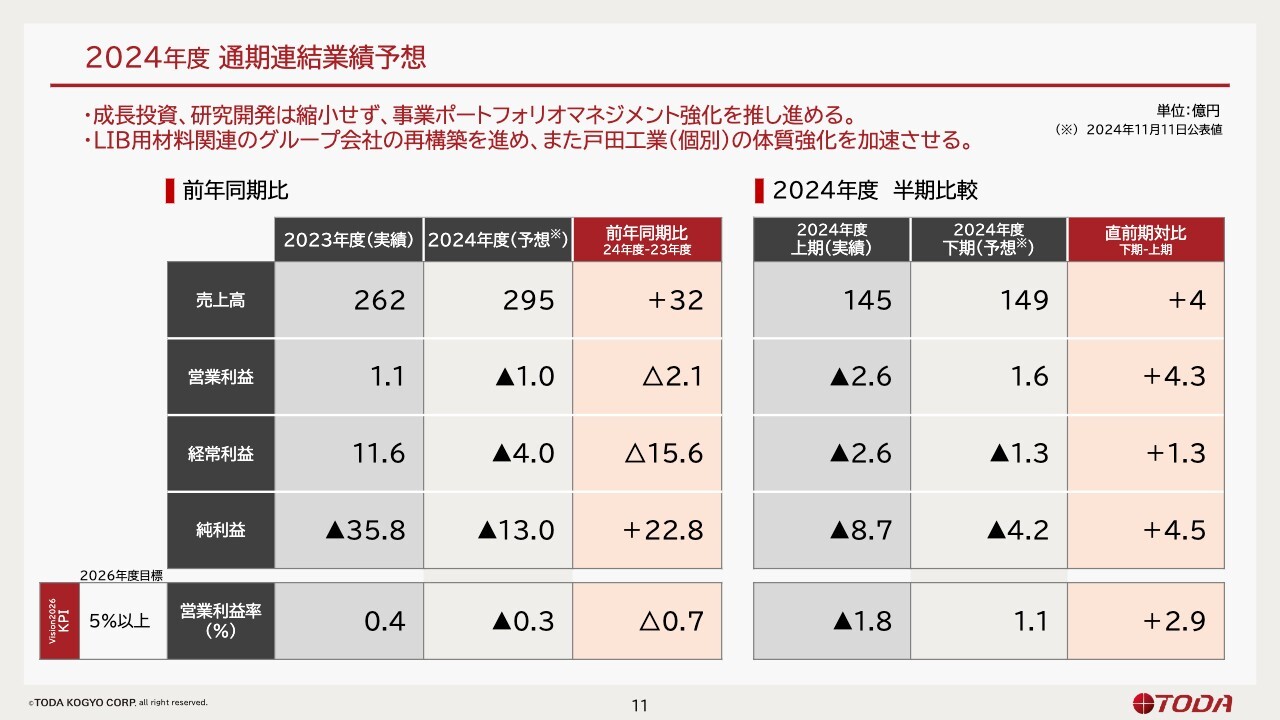

2024年度 通期連結業績予想

久保:私からは、2024年度の連結業績予想についてお伝えします。まずは通期予想です。スライド左側が前年同期との対比の表です。売上高は、韓国の子会社の連結化が主な要因となって大きく伸びています。

一方で営業利益は、マイナスと予測しています。先ほどお話しした連結対象であるLIB用材料の前駆体の子会社と、当社本体の個別の業績改善が計画よりも少し下振れていることが影響し、営業利益がマイナスとなる見込みとして開示しています。

経常利益は、下期に持分法適用会社の業績が弱含みで推移する部分があり、マイナス4億円と開示しています。

最終的に、純利益はマイナス13億円と見込んでいます。この主な要因は上期の減損と税金などによるものです。

次にスライド右側をご覧ください。こちらは2024年度の上期と下期の比較です。売上高は、上期対比で下期は伸びると予想しています。

営業利益は、上期にマイナスとなりましたが、下期はプラスに持っていく計画を立てています。経常利益は、先ほどお話しした持分法適用会社の影響を受けている状況です。

以上が、2024年度の通期連結業績予想です。下期に営業利益を黒字化することが、1つの大きなポイントになります。

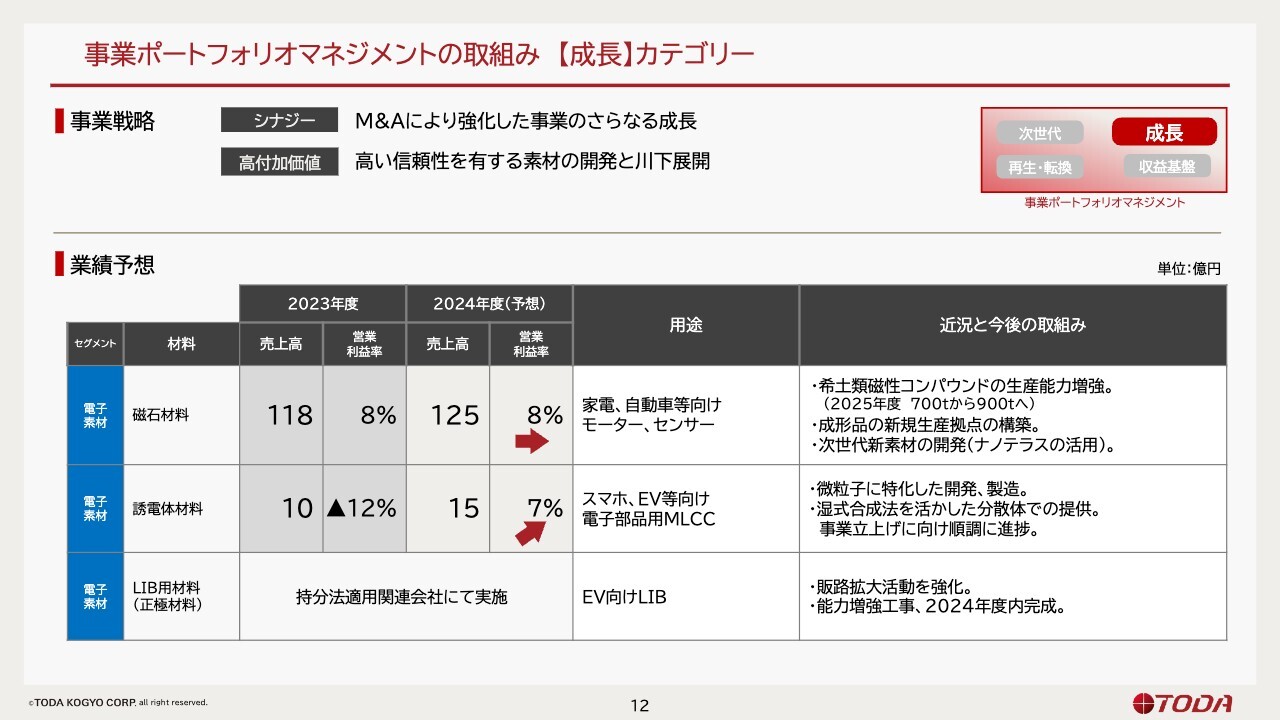

事業ポートフォリオマネジメントの取組み 【成長】カテゴリー

先ほどご説明した事業ポートフォリオマネジメントについて、4つのグループごとに状況をご説明します。

まず、「成長」カテゴリーの磁石材料、誘電体材料、LIB用材料の正極材料についてです。スライドの表には、2023年度実績と2024年度予想を記載しています。磁石材料の売上は、上期の伸びと同様に、下期も伸びる見込みです。営業利益を維持し、事業成長していきます。

近況と今後の取組みとして、希土類磁性コンパウンドの生産能力増強に注力しています。成形品の新規生産拠点の構築については、現状、成形事業は中国の子会社で行っていますが、中国以外にも拠点を置く構想を練っているところです。さらに、重要な技術の優位性を確保し付加価値をつけるべく、ナノテラスの活用も含めて積極的に開発を行っています。

誘電体材料は、2023年度に需要の落ち込みなどにより前年比で落ち込みましたが、2024年度は需要回復とともに少しずつ拡販が進んでおり、大きく伸長する見込みです。これに伴い、利益率も大幅に改善すると見込んでいます。

近況と取組みについては、微粒子に特化した開発・製造とし、我々の強みを活かした分野で勝負します。また、我々は湿式合成法で粉体を作っていますが、その強みを活かし、分散体にした状態でお客さまに提供しています。お客さまの評価も好調で、今は早期の事業化を計画しているところです。

LIB用材料は、持分法適用会社で販路拡大活動の強化を検討されています。また、2024年度内の工場完成を目指しており、来年度以降の生産に向けて取り組んでいるところです。

事業ポートフォリオマネジメントの取組み 【収益基盤】カテゴリー

「収益基盤」カテゴリーである機能性顔料の触媒などは、2023年度に落ち込んでいたという背景もあり、売上高は前年度より伸長する見込みです。利益率は横ばいとなっています。

こちらはお客さまに長く取引いただいている事業です。我々の強みである品質優位性を維持するとともに、足元の原燃料の高騰も踏まえ、適正価格での提供や原価低減をうまく進めているところです。

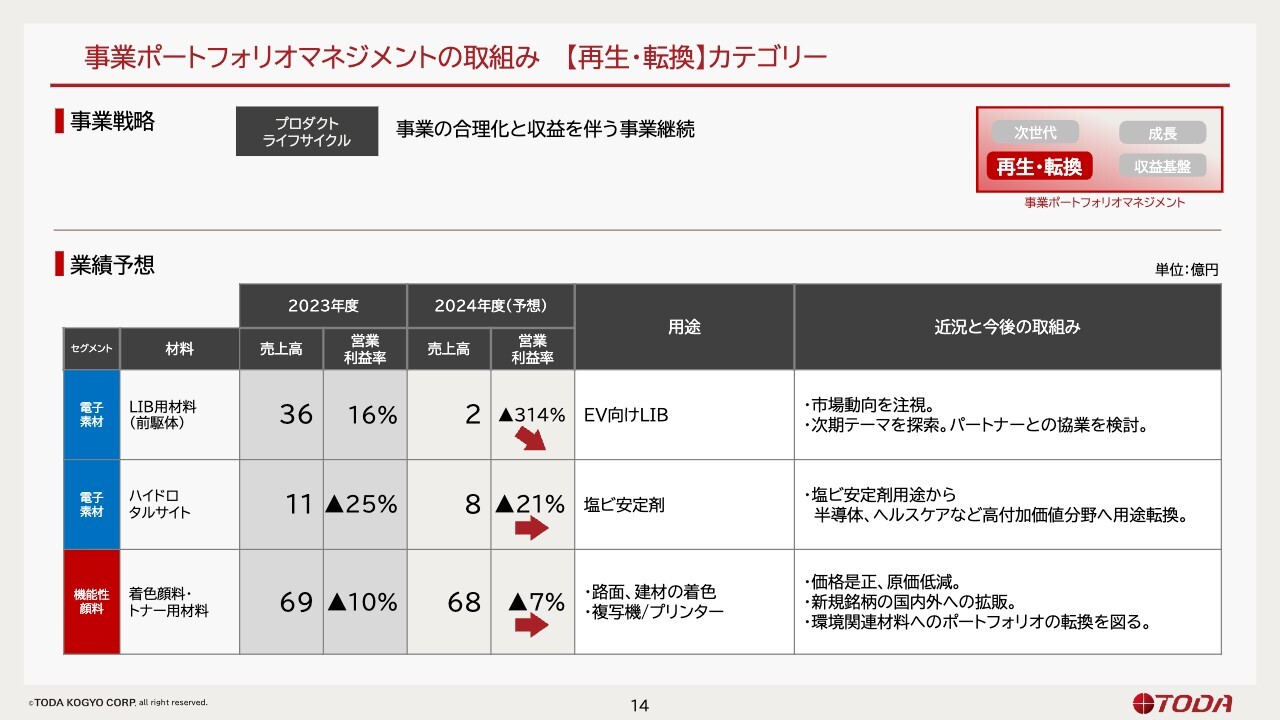

事業ポートフォリオマネジメントの取組み 【再生・転換】カテゴリー

「再生・転換」カテゴリーに位置づけた事業については、LIB用材料の前駆体、ハイドロタルサイト、着色顔料・トナー用材料の順にご説明します。

LIB用材料の前駆体は、前年度の売上高36億円に対して今年度は2億円と、上期の影響が下期も続く見込みです。現在は市場の動向を注視しながら、次期テーマを探索しており、パートナーとの協業の可能性も検討しています。

ハイドロタルサイトについては、塩ビ安定剤用途の協業を解消した影響で売上が落ち込んでいます。現在、本事業では塩ビ安定剤から、半導体やヘルスケアなどの高付加価値分野への用途転換を推し進めているところです。

機能性顔料の着色顔料・トナー用材料は、前年度に売上高が落ち込んだものの、今年度の下期は回復基調です。そのため、2024年度は前年度並の売上を計画しています。利益率も前年度より改善する見込みです。

現在は価格是正や原価低減の取組みの成果が出てきている部分と、今後出てくる部分があり、それらが大きく影響しています。また、新規銘柄の国内外への拡販も推進しており、その効果が少しずつ出てきています。

事業ポートフォリオマネジメントの取組み 【次世代】カテゴリー

「次世代」カテゴリーについてです。電子素材の軟磁性材料は、前年比で売上高が大幅に増えていますが、これは韓国の連結子会社TICの影響が大きいといえます。業績も好調で、営業利益率も大きく改善しています。

用途はインダクティブデバイスです。メタル系軟磁性材料のワンストップ提供や連結子会社TICとの連携、ノイズ対策部品の開発推進に取り組むことにより、事業成長と収益改善をさらに推進していきます。

機能性顔料の環境関連材料は、CO2フリーの高濃度水素・CNTの製造、CO2分離回収の2つのテーマで開発を推進しています。CO2フリーの高濃度水素・CNTの製造のほうは、水素製造コストとして30円以下という具体的な目標値を設定し、事業化に向けて推し進めているところです。CO2分離回収も、CO2の回収コストを2,000円台と掲げ、目指しています。

トピックス「環境関連材料(開発)」の取組み

トピックスとして、CO2フリー水素のビジネス構築についてご紹介します。こちらは、かなり具体的なところまで進行しており、北海道の豊富町にて、温泉付近で発生している天然ガスを有効活用し、我々の技術を活用したCO2フリー水素とカーボンナノチューブを作ることに取り組んでいます。

2024年度から工場を着工し、スライドに掲載しているように、外から見る建屋としては完成しています。現在は中の設備などを構築しているところです。2025年初頭に工場が完成した後、実証実験に入り、量産に向けて進めていきます。

「未来を支える粒子になる。」

本日のご説明は以上となります。ご多忙の中ご参加いただき、誠にありがとうございました。

新着ログ

「化学」のログ