戸田工業、高磁力な希土類ボンドの旺盛な需要を背景に磁石材料事業が伸長 新中計を策定し、さらなる事業成長を目指す

目次

寳來茂氏(以下、寳來):代表取締役社長執行役員の寳來です。当社グループの2023年度決算事業報告会にご参加いただき、誠にありがとうございます。

本日ご報告する内容はスライドのとおりです。まずは、経営企画室長の友川より2023年度連結決算ハイライトについて、私より2024年度の通期連結業績予想についてご説明します。その後、策定した中期経営計画「Vision2026」について、久保からご説明します。

2023年度 連結業績 要因分析

友川淳氏:経営企画室の友川です。2023年度の連結決算ハイライトについてご報告します。

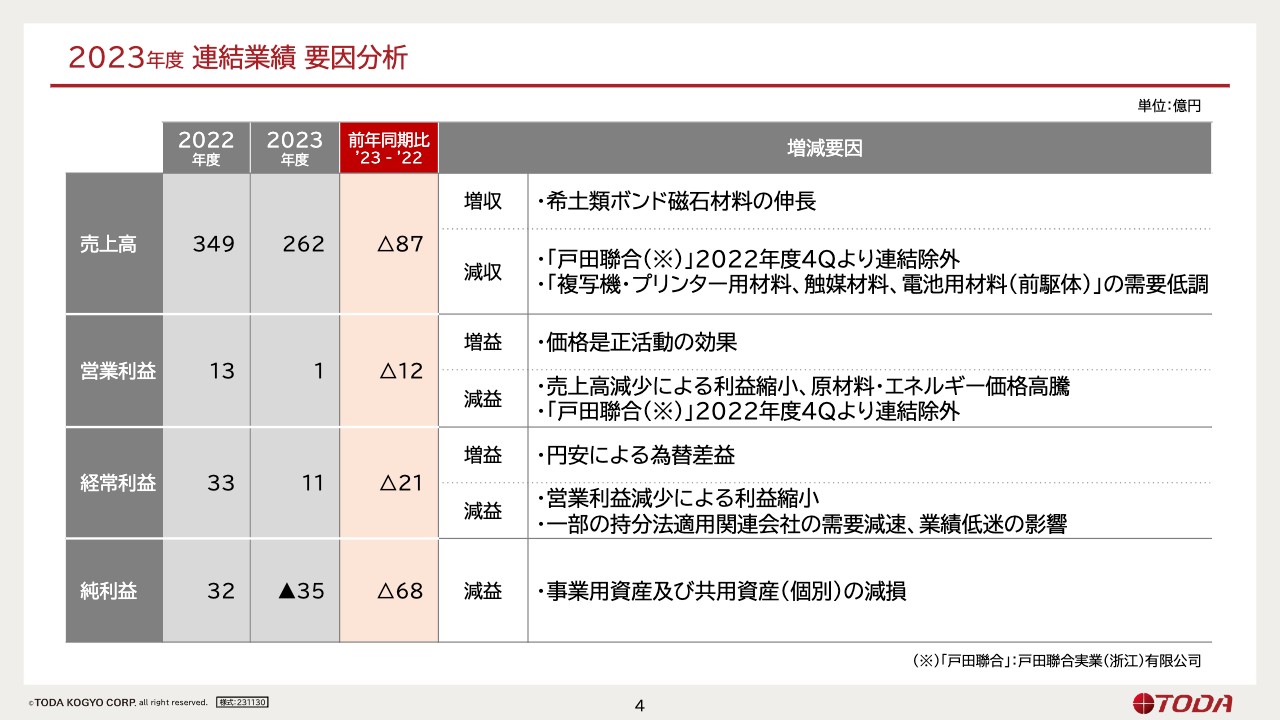

まずは連結業績の要因分析です。スライド上段より売上高、営業利益、経常利益、純利益となっており、前年同期比がわかるように、2022年度と2023年度の各数値とそれらの差異を記載しています。

2023年度の売上高は、前年同期比マイナス87億円の262億円となりました。増収要因としては、磁石材料事業の一部である、高磁力な希土類ボンド磁石材料の伸長があります。

減収要因としては、機能性顔料事業を営む中国の戸田聯合の持分を譲渡し、連結除外となった影響がありました。さらには、不景気や中国の景気悪化などにより、複写機・プリンター用材料、触媒関連材料、電池用材料の中で特に前駆体の需要が減少しています。

営業利益は前年同期比マイナス12億円の1億円となりました。増益要因としては、昨今の原材料コストおよびエネルギーコストの高騰に伴う価格是正活動の効果があります。

減益要因としては、売上高自体の減少による利益の縮小などがありました。加えて、価格是正はしたものの、依然として続いている原材料やエネルギーコストの高騰が押し下げ要因となっています。また売上高と同様に、戸田聯合の連結除外の影響があります。

経常利益は前年同期比マイナス21億円の11億円となりました。減益要因の1つは営業利益の減少によるものです。もう1つは、一部の持分法適用関連会社における需要減速や業績低迷などの影響です。一方で、円安による為替差益が増益要因となっています。

純利益は前年同期比マイナス68億円のマイナス35億円で、大きな減益となりました。こちらは主に、単体の事業用資産及び共用資産の減損が要因となっています。

2023年度 事業セグメント別 概要

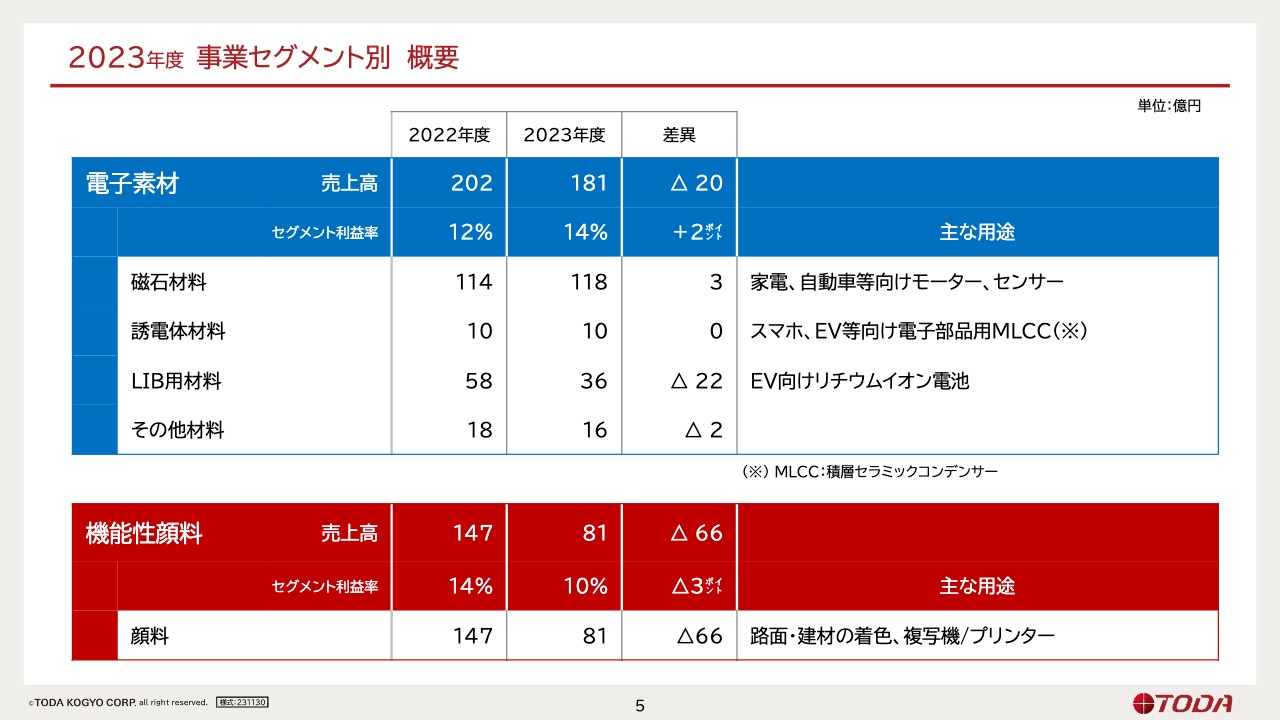

事業セグメント別の売上高推移です。

電子素材事業全体では、2022年度の202億円に対して2023年は181億円で、20億円の減収となりました。

その中でも磁石材料は、希土類関係の需要が旺盛だったことにより、3億円のプラスとなりました。MLCCに使われる誘電体材料は横ばいです。

LIB用材料は、2022年度の58億円に対して2023年度は36億円で、大きくマイナスとなっています。こちらは、電池の正極材の1つ前の原料である前駆体に使用される材料の事業を営むカナダの子会社の影響が大きいです。電池関係は、カナダで採用されている車種などがライフサイクルの終焉を迎えつつある影響から、2023年度は減収となっています。

機能性顔料事業は、2022年度の147億円に対して2023年度が81億円で、66億円の減収となりました。一番大きいのは戸田聯合の持分譲渡による連結除外の影響で、約50億円あります。残りのマイナス10億円程度の減収は、需要自体の落ち込みによるものです。

2023年度 最終用途別 連結売上高前期比較

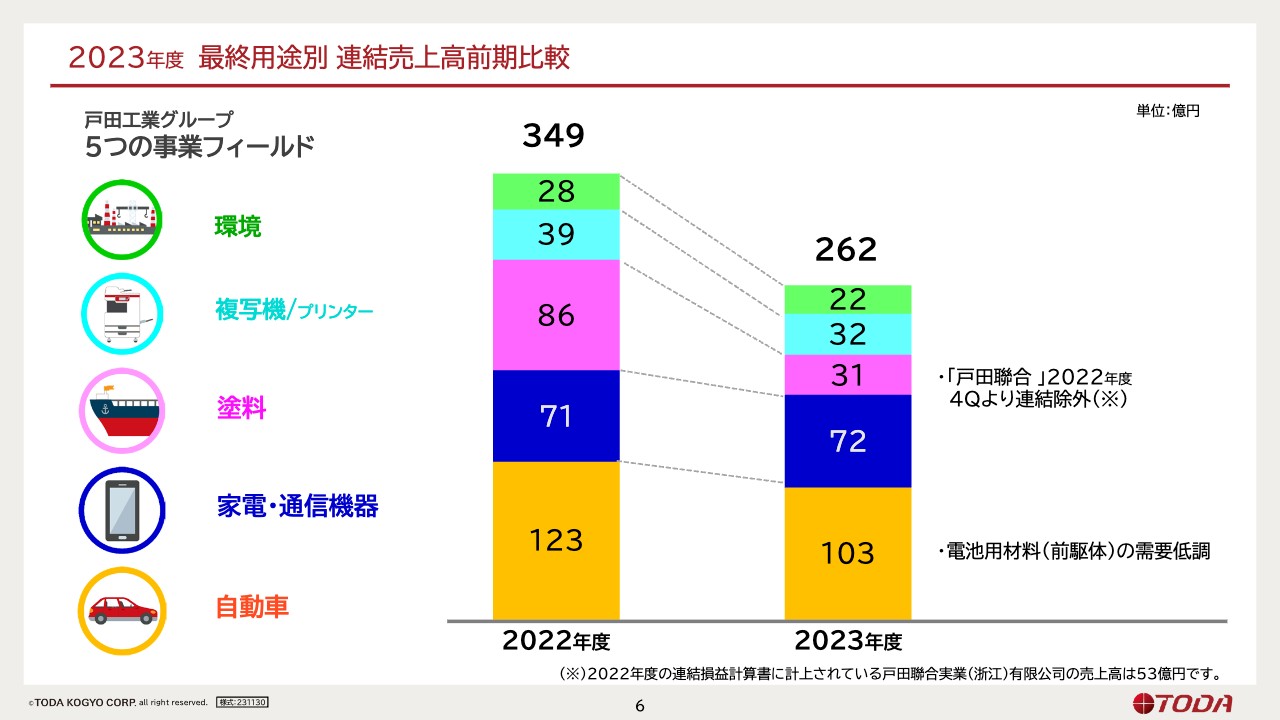

こちらは、2022年度と2023年度の売上高を用途別に比較したものです。先ほどお伝えしたとおり、機能性顔料がメインとなる塗料は戸田聯合の影響を受け、自動車関係は正極材の前駆体に使われる材料の影響を受けました。

これらの要因により、2023年度の売上高は262億円となっています。2023年度の決算に関しては以上です。

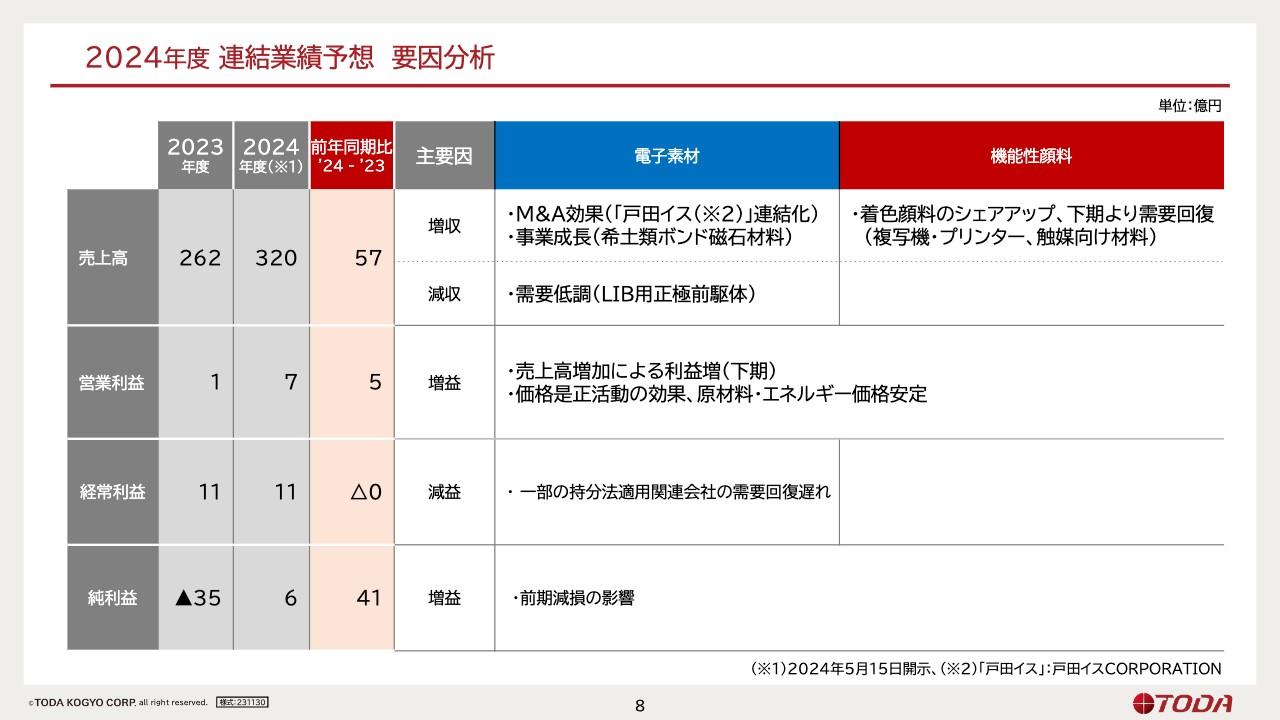

2024年度 連結業績予想 要因分析

寳來:2024年度の通期連結業績予想についてご説明します。

スライド左から2列目の「2024年度」と記載している列に、今年度の業績予想の数字を並べました。売上高は320億円、営業利益は7億円、経常利益は11億円、純利益は6億円という予想を出しています。

その右隣の赤色の列には、2023年度との比較値を並べました。

ここからは、増収および減収の主要因についてご説明します。

まずは売上高の増加要因です。

電子素材事業には「M&A効果」と記載しました。持分法対象会社だった韓国の軟磁性材料事業を営む戸田イスCORPORATIONを、昨年末に100パーセント子会社化したことにより、数十億円の増収影響が出ると予想しています。ならびに、事業成長という意味では、希土類ボンド磁石材料や主に車載用に使われるネオジム系の磁石材料が伸長して増収と見ています。

機能性顔料事業では、着色顔料のシェアが若干上がったことと下期から需要が回復してきたことで、複写機・プリンター用材料、触媒向け材料などが下期から回復すると予想しています。

一方、カナダで作っているリチウムイオンバッテリー用の正極材前駆体は、残念ながら古いタイプの電池に採用されています。そのため、需要が終わりに近づいて低調となり、減収を見込んでいます。

営業利益は、前年比5億円ほどの増益を見込んでいます。こちらは売上増による利益増に加え、ずっと続けている価格是正の効果もあります。また、原材料・エネルギー価格も今年に入ってやや安定してきていますので、このように見込んでいます。

経常利益は11億円の予想です。端数を切っているため数字上は差がないように見えますが、若干の減益になっています。こちらは、一部の持分法適用関連会社の需要回復が遅れていることなどを見込んでいます。

純利益は6億円の予想です。前期比では41億円の回復となりますが、こちらは昨年度の減損が大きかったことが要因です。簡単ではありますが、以上で2024年度の通期連結業績予想についてのご説明を終わります。

続いて、今年策定した中期経営計画「Vision2026」について、取締役の久保よりご説明します。ご承知のとおり、久保は、2024年6月の株主総会の承認を経て次の代表取締役を務めることになっています。

目次

久保恒晃氏:私から、中期経営計画「Vision2026」についてご説明します。

目次はスライドのとおりです。当社グループが目指す姿、前回の中期事業計画「Vision2023」の振り返り、新たに策定した中期経営計画「Vision2026」の概要、計画を構成する「3つの戦略」についてご説明した後、ESGの取組みについてお話しします。

なお、前回は「中期事業計画」という名前で発表しましたが、今回は事業戦略に加えて財務戦略と人財戦略を含めた3つについて、今後の戦略を総合的に策定しました。そのような意味もあり、経営に則った計画ということで「中期経営計画」としています。

パーパス

「微粒子の可能性を、世界の可能性に変えていく。」という言葉に込めた意味をお伝えします。当社は創業から200年以上が経ちますが、ベンガラから始まり、素材の形態としては、粉体つまりパウダーの粒子を構成する技術を強みに生きてきた会社です。

バックグラウンドには、それをしっかりと技術に応用展開する人や、しっかりしたものをお客さまに供給するためのモノ作りをする人たちがいます。その時々でしっかりとお客さまのニーズに応えていく、ひいては社会に貢献するという思いや意志を込め、この言葉をパーパスとしています。

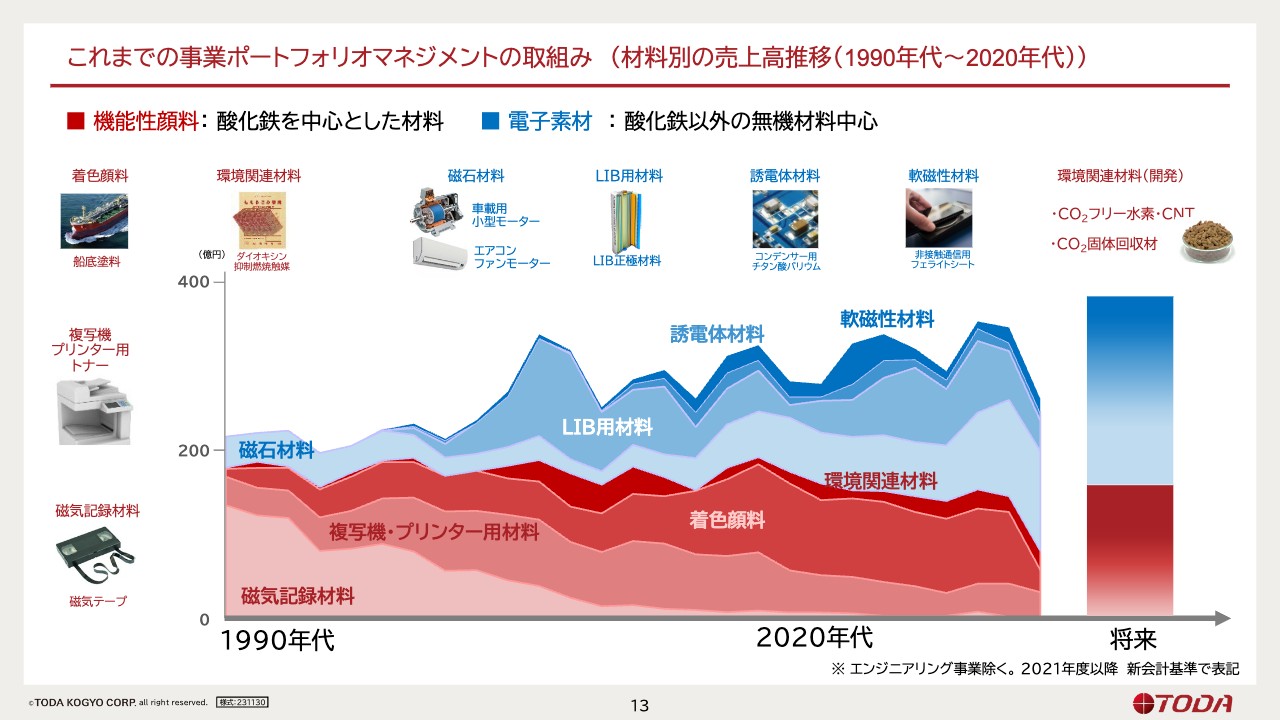

これまでの事業ポートフォリオマネジメントの取組み・材料別の売上高推移(1990年代~2020年代)

スライドの図は、横軸が年代を示しています。1990年代以降について表現していますが、当社は創業以来、順調に1つの素材で事業を営んできた会社ではありません。1990年代冒頭にはビデオテープの売上高が大きかったものの、その後は衰退しています。

会社としては1990年代以降も大きく成長してきましたが、その時代のニーズに沿ったかたちで顧客に提案し、顧客のご要望に応えるかたちで取り組んでいます。

表のうち暖色系(赤系)で示した部分は、酸化鉄をベースにした製品群であり、その中でも変遷をたどりながら現在に至っています。寒色系(青系)で示した部分は、お客さまに応えるべく、酸化鉄で培った技術をベースとして電子素材関連市場に展開してきた製品群です。

現在は、大きく戦略事業として位置づけている磁石事業と誘電体事業に経営資源を集中させながら、設備投資をして顧客のニーズに応えている状況です。

また、これからの商品としての社会のキーワードには「環境」「CO2」や、次に来る世界と思われている「カーボンプライシング」などがあります。これらの世界に向け、先駆けてCO2を回収したり、CO2の出ないメタンから水素とカーボンナノチューブを作る技術を研究開発したりしています。

今中期経営計画中に事業の芽となるステップまで持っていけるよう、取り組んでいるところです。

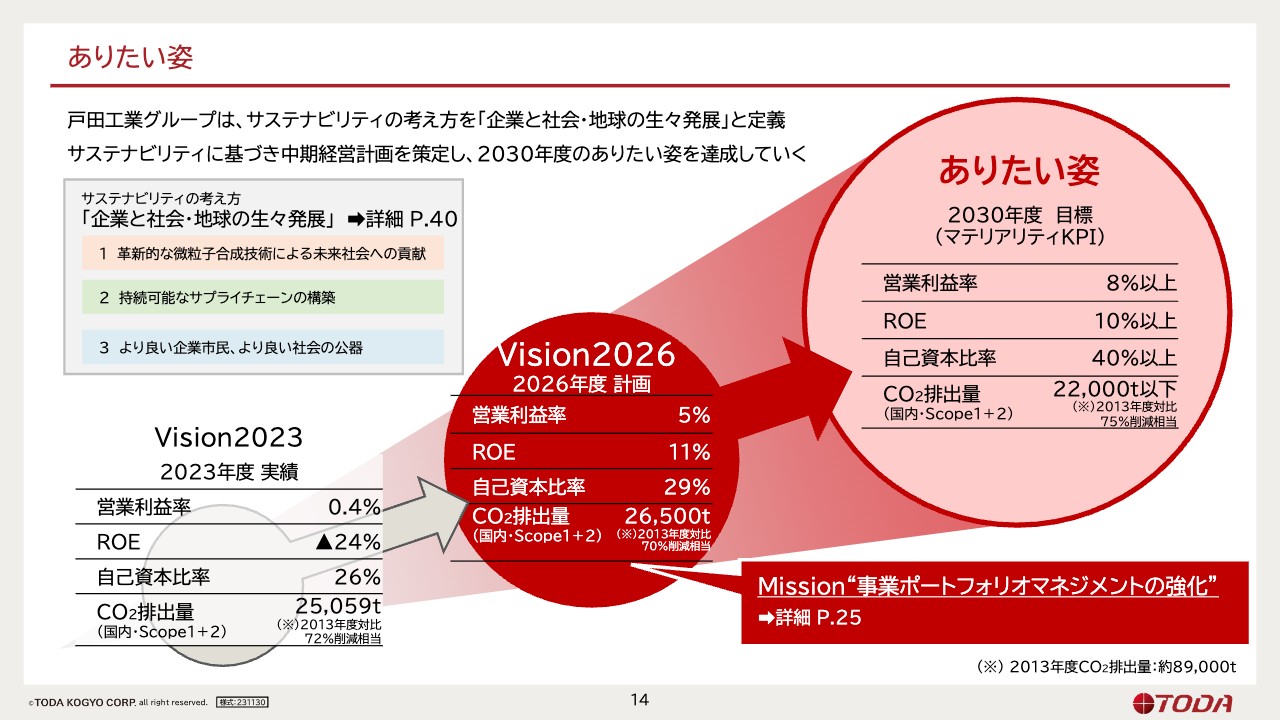

ありたい姿

スライドには、ありたい姿を表現しています。戸田工業グループは、サステナビリティの基本的な考え方を「企業と社会・地球の生々発展」と定義し、3本の柱を立てました。

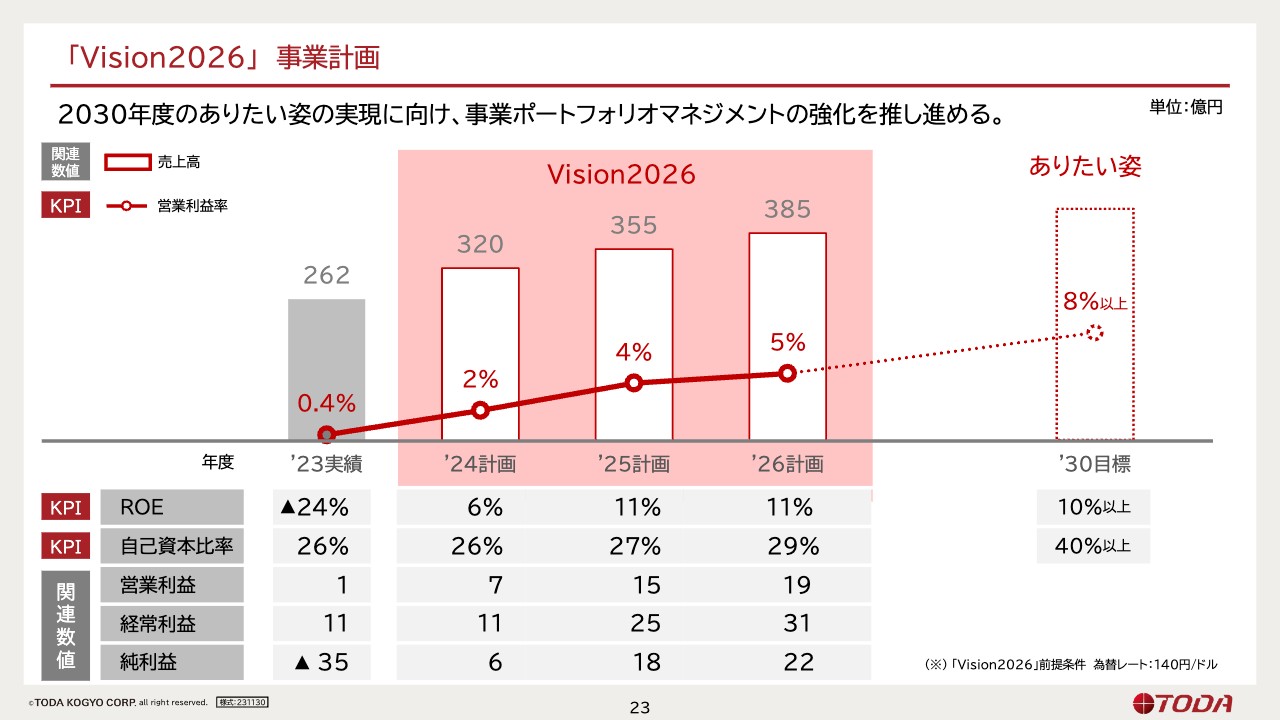

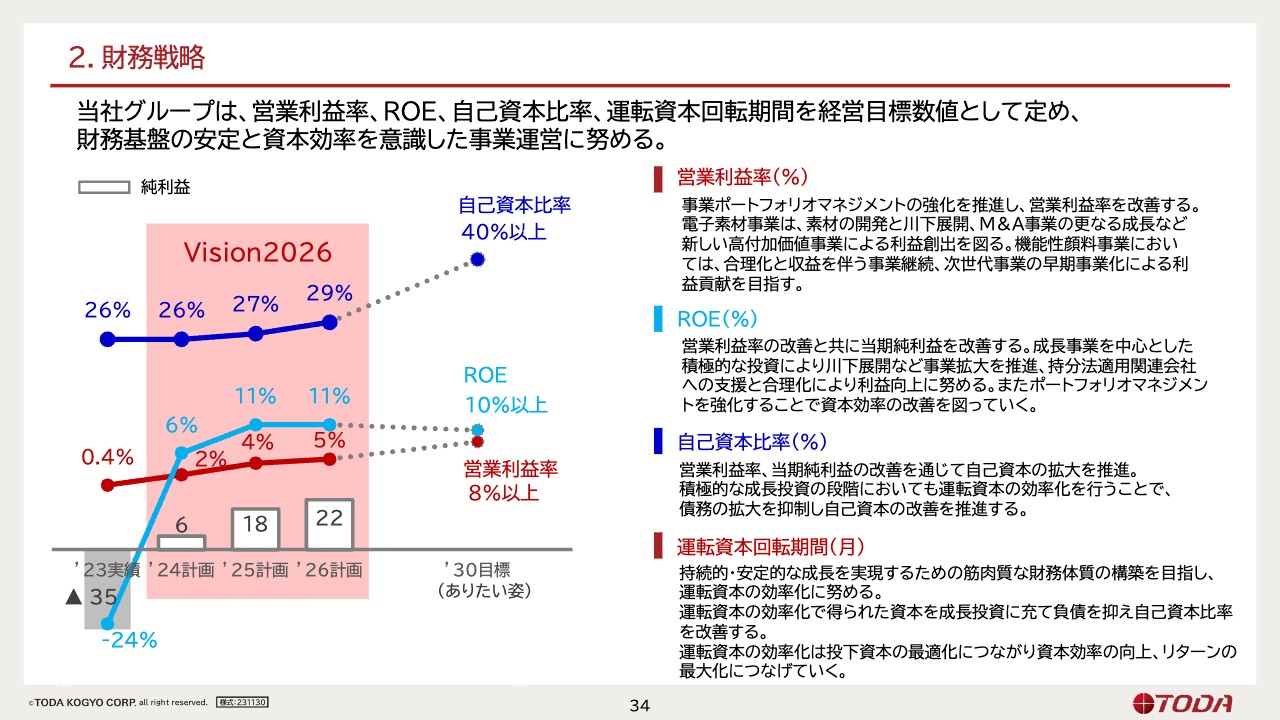

これらの取組みを計画や戦略に落とし込み、2030年度の目標として営業利益率、ROE、自己資本比率、CO2排出量のマテリアリティKPIを設定・公表しています。そしてこのたび、2030年度の目標に向け、2024年度から2026年度までの3年分の中期経営計画を策定しました。

2026年度において、営業利益率5パーセント、ROE11パーセント、自己資本比率29パーセントを達成する計画としています。

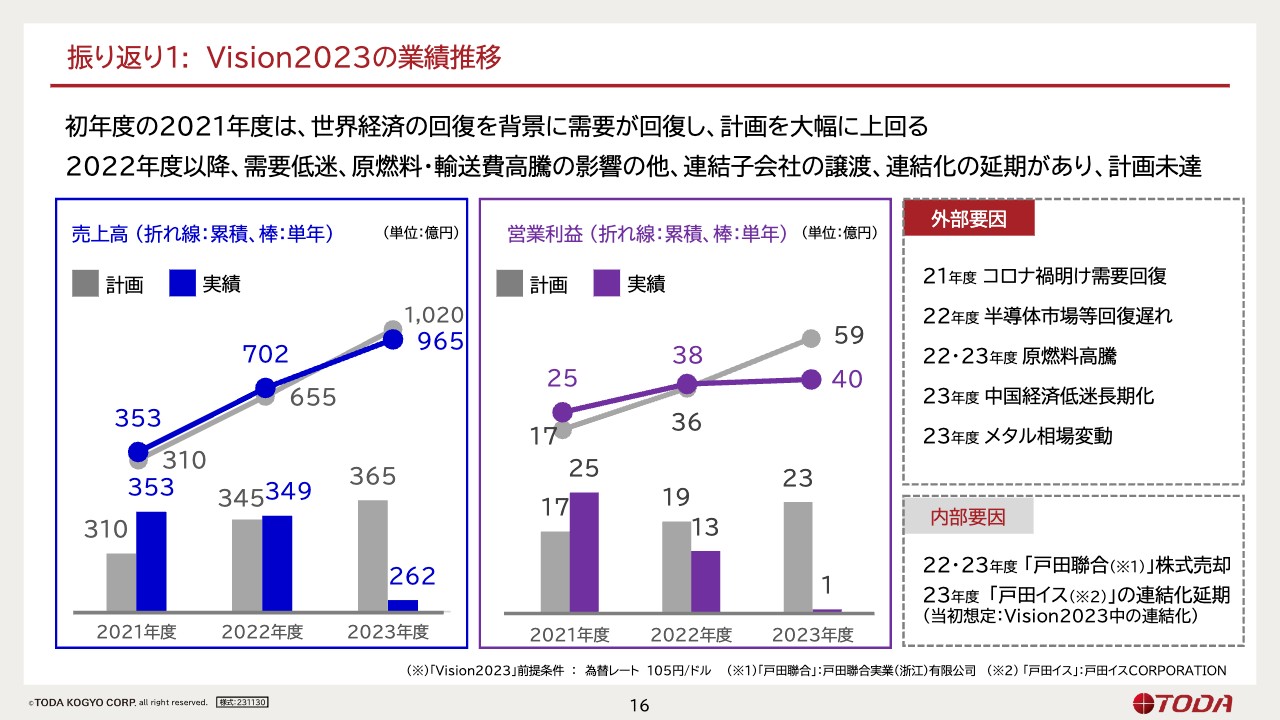

振り返り1:Vision2023の業績推移

「Vision2023」を振り返ります。先ほど前期業績についてご報告しましたが、「Vision2023」の最終年度にあたる2023年度の売上高および利益の下押しが大きく影響し、前中期計画は未達で終わっています。

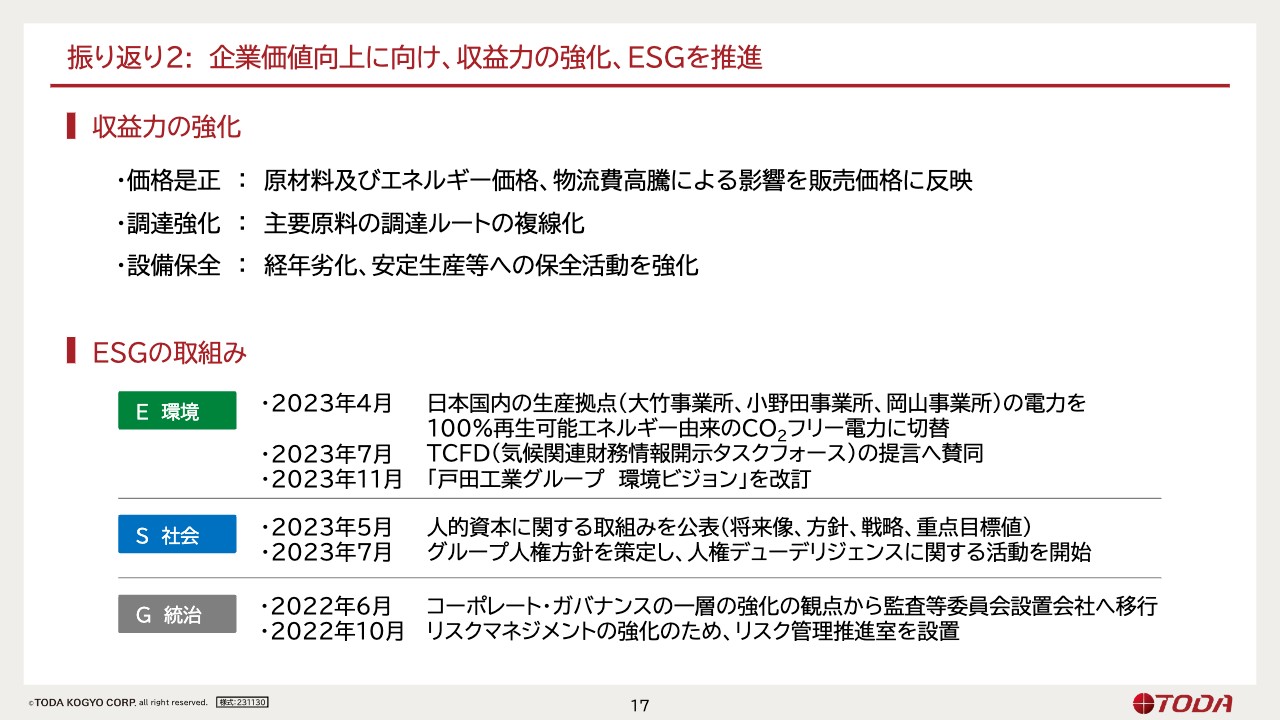

振り返り2:企業価値向上に向け、収益力の強化、ESGを推進

「Vision2023」で収益力の強化として取り組んできた3つの大項目を、スライドに挙げています。

1つ目は、先ほどお話しした価格是正です。

2つ目の調達強化については、原材料・エネルギー価格の高騰が、原価の面で事業活動の下押し要素となりました。しかし、我々の強みとしてこれまで培ってきた原料の生成や多様化も含め、調達ルートの複線化に取り組んでいます。

3つ目の生産設備保全についても、しっかりとした製品品質とコストのバランスをとるべく、経年劣化した設備にも対応しながら安定生産への取組みを行っています。

ESGの取組みについてです。

環境面では、2023年4月に、電気を100パーセント再生可能エネルギー由来のCO2フリー電力に切り替えています。また、2023年度のTCFD提言に賛同しました。

社会面では、2023年度に人権デューデリジェンスに関する活動を開始しています。

統治面に関しても、昨今の取り巻く環境のリスク管理強化のため、社内にリスク管理推進室を立ち上げ、国内・海外の子会社を含めてリスクに対する感受性を上げ、対応を進めています。

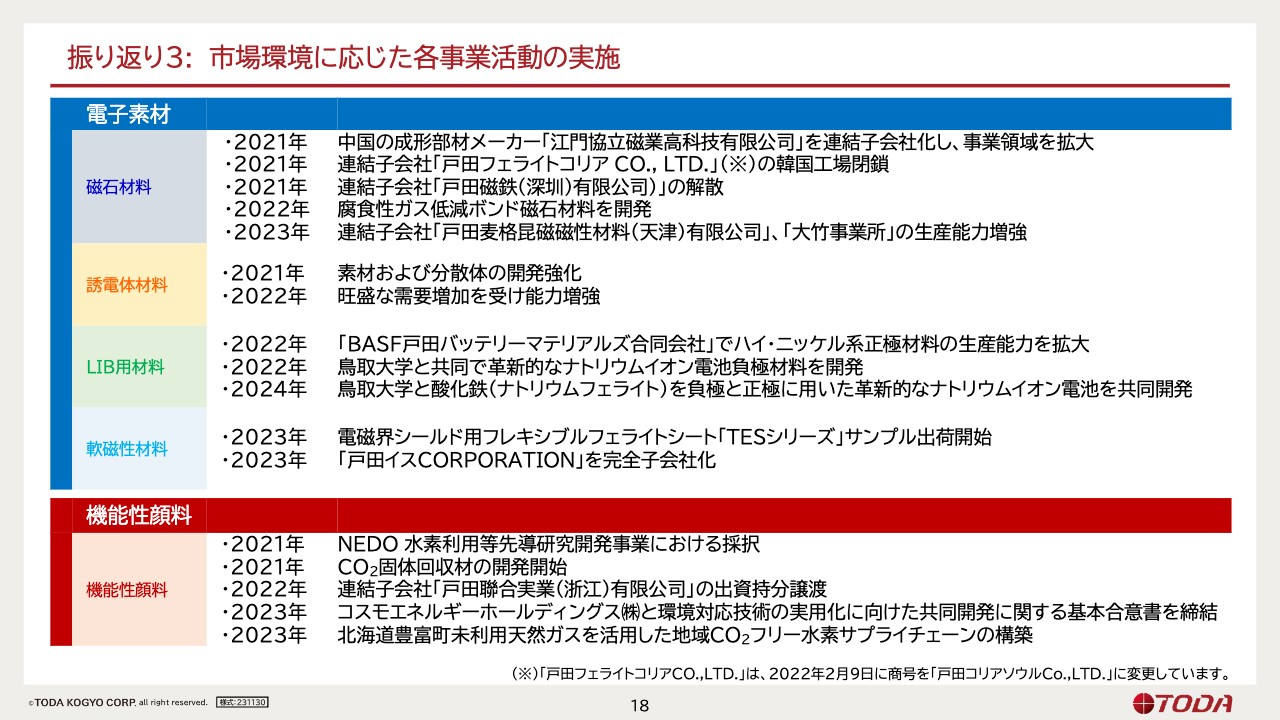

振り返り3:市場環境に応じた各事業活動の実施

事業目線での振り返りです。

まずは電子素材事業です。磁石材料では、大きく先を見た活動として部品事業を営んでいる江門協立磁業高科技有限公司を、連結対象子会社にしています。こちらは、この先のビジネスの相乗効果を目論んでの連結対象化となります。採算性が落ちてきた海外の2つの会社は、終焉というかたちで進めました。希土類系磁石は、今後も車載向けの用途でお客さまの需要に応えるべく、中国の子会社と国内拠点ともに生産能力の増強を行っています。

誘電体材料では、今後の高信頼性需要を含めて川下志向の分散体の開発を進めてきました。

LIB用材料に関しては、合弁相手であるBASF戸田バッテリーマテリアルズの生産能力増強を協働しています。また、鳥取大学とともに、ナトリウムイオン電池の負極材や正極材に関する基礎研究を進めています。

軟磁性材料では、先ほどお伝えした戸田イスCORPORATIONを完全子会社化したことが、大きな取組みの1つとなっています。

機能性顔料事業です。なかなか市場の成長が見えにくい中でしっかりとお客さまについていくべく、原価の低減活動を進めました。同時に、酸化鉄系で将来期待される環境材への取組みとして、大きく2つの製品の事業化に向け取り組んできました。

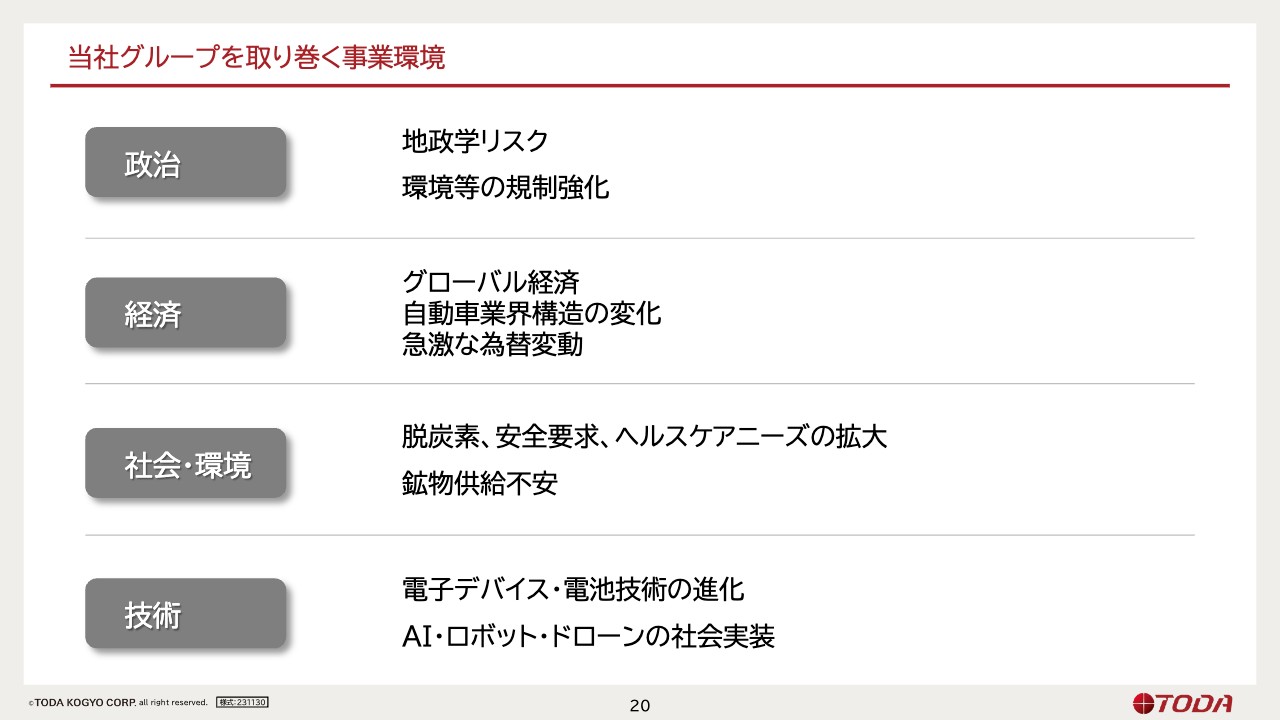

当社グループを取り巻く事業環境

「Vision2026」についてご説明します。まずは当社グループを取り巻く事業環境です。

昨今は他企業も同様な環境に置かれながら、各社がリスクへの対応に取り組んでいることと思います。刻々と状況が変化する中、先を見たリスクの捉え方や現事業への対応など、今後も引き続き重要視しなければいけないと感じています。

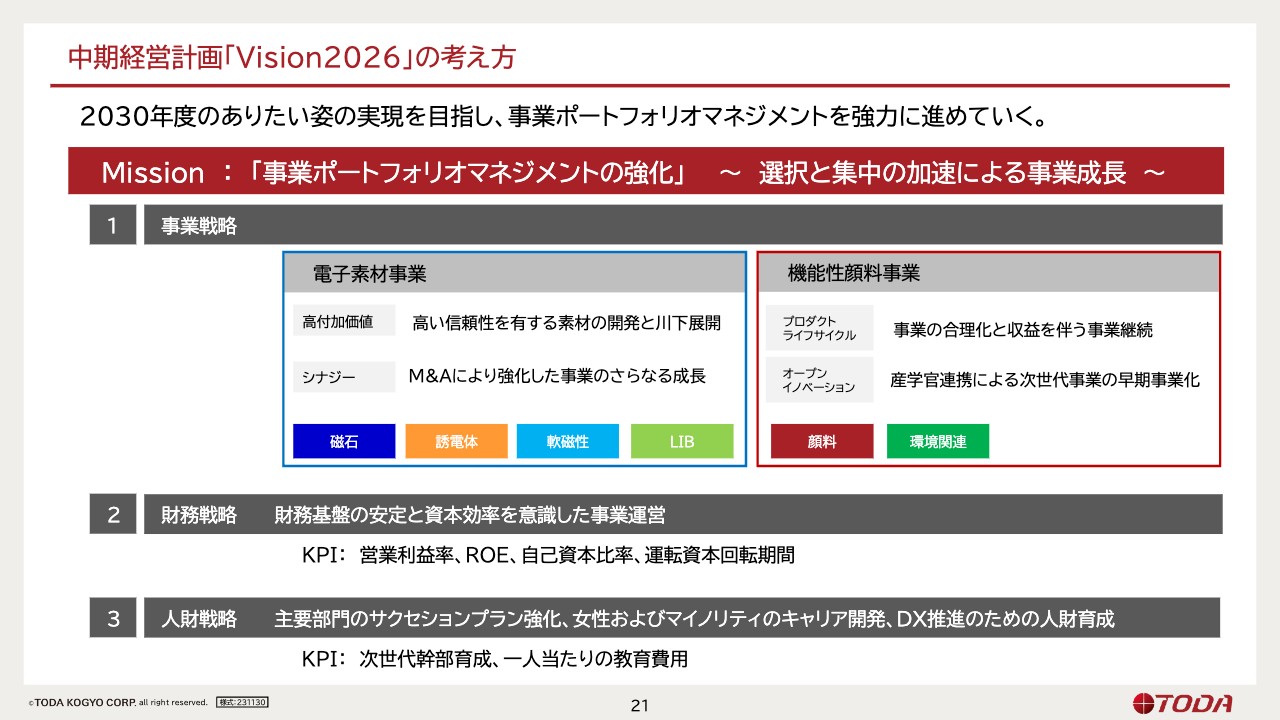

中期経営計画「Vision2026」の考え方

「Vision2026」の基本的な考え方はスライドに示したとおりです。ミッションとして「事業ポートフォリオマネジメントの強化」を掲げ、選択と集中の加速による事業成長に取り組んでいきます。

事業戦略として、電子素材事業では「高付加価値化」と「事業のシナジー」、機能性顔料事業では「プロダクトライフサイクル」と「オープンイノベーション」というキーワードをうたっています。財務戦略と人財戦略では、KPIを設定し、目標管理および進捗管理に努めていく所存です。

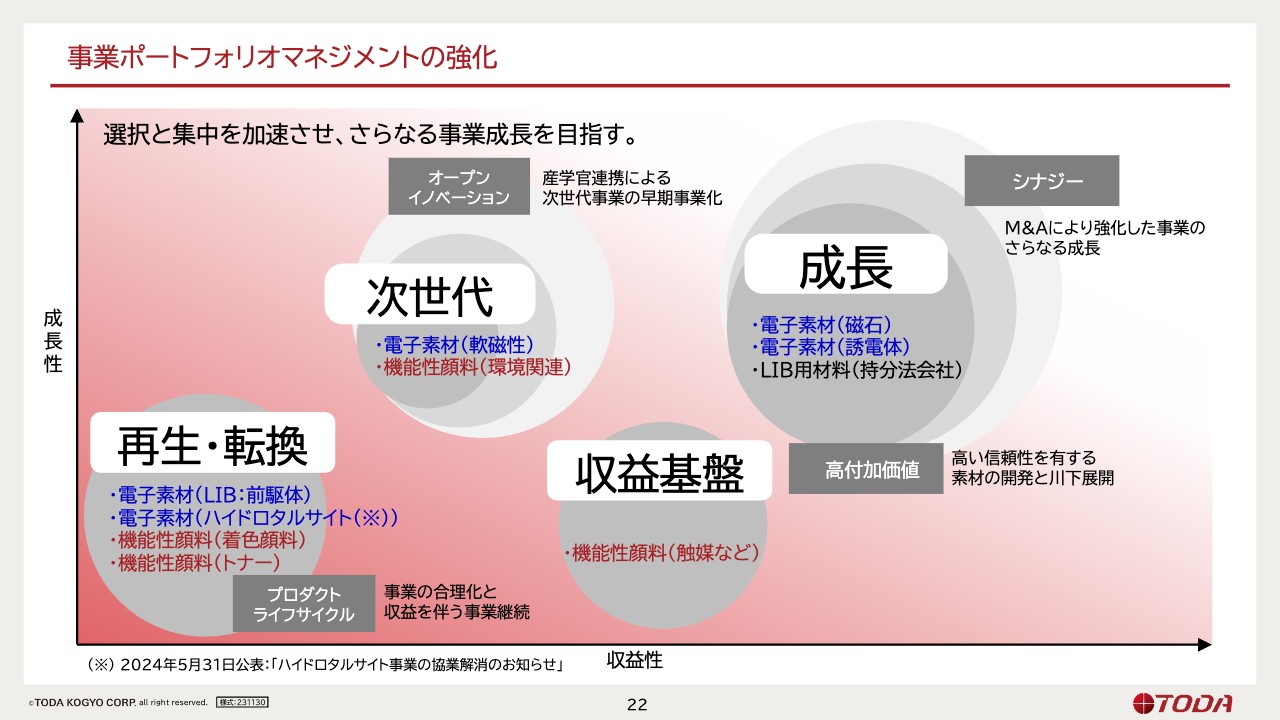

事業ポートフォリオマネジメントの強化

事業ポートフォリオマネジメントの強化にあたり、現在の事業を整理しました。スライド横軸の「収益性」は右に行くほど収益性が高いことを示し、縦軸の「成長性」は上に行くほど成長性が高いことを示しています。

グラフ右上の「成長」には3事業を位置づけました。電子素材事業が比較的多く、磁石事業と誘電体事業は、顧客のニーズに沿って事業拡大を進めることとしています。また、持分法適用会社であるLIB用材料も協働していきます。

そして「次世代」と位置づけている軟磁性事業も、現状の収益は赤字ですが、海外の連結対象会社とともに成長させていきます。加えて、機能性顔料事業の業務領域である環境材料も事業化を目指します。

「収益基盤」に位置づけている触媒などでは、お客さまとともに事業計画を立て、今後もしっかりとした収益基盤を維持します。

グラフ左下の「再生・転換」には、成長性が見込みづらいと位置づけている事業を挙げています。こちらは生産方法の合理化を含め、まずはしっかりと収益を得られる事業にすべく、採算性を含めた見直しも一部必要だと思っています。

また、電子素材事業のハイドロタルサイト事業は、すでに公表しているように協業を解消し、今後も一部事業の縮小を進めていきます。

「Vision2026」 事業計画

これまでのご説明を踏まえ、2024年度から3年間の売上高目標を320億円、355億円、385億円と設定しました。

営業利益率は、2030年度に8パーセント以上を目指しています。まだ過渡期ではありますが、2024年度からしっかりと回復させ、収益を伴った継続ができる会社にするべく2パーセント、4パーセント、5パーセントという目標を設定しました。

また、KPIにはROEや自己資本比率を設定し、取り組んでいきます。

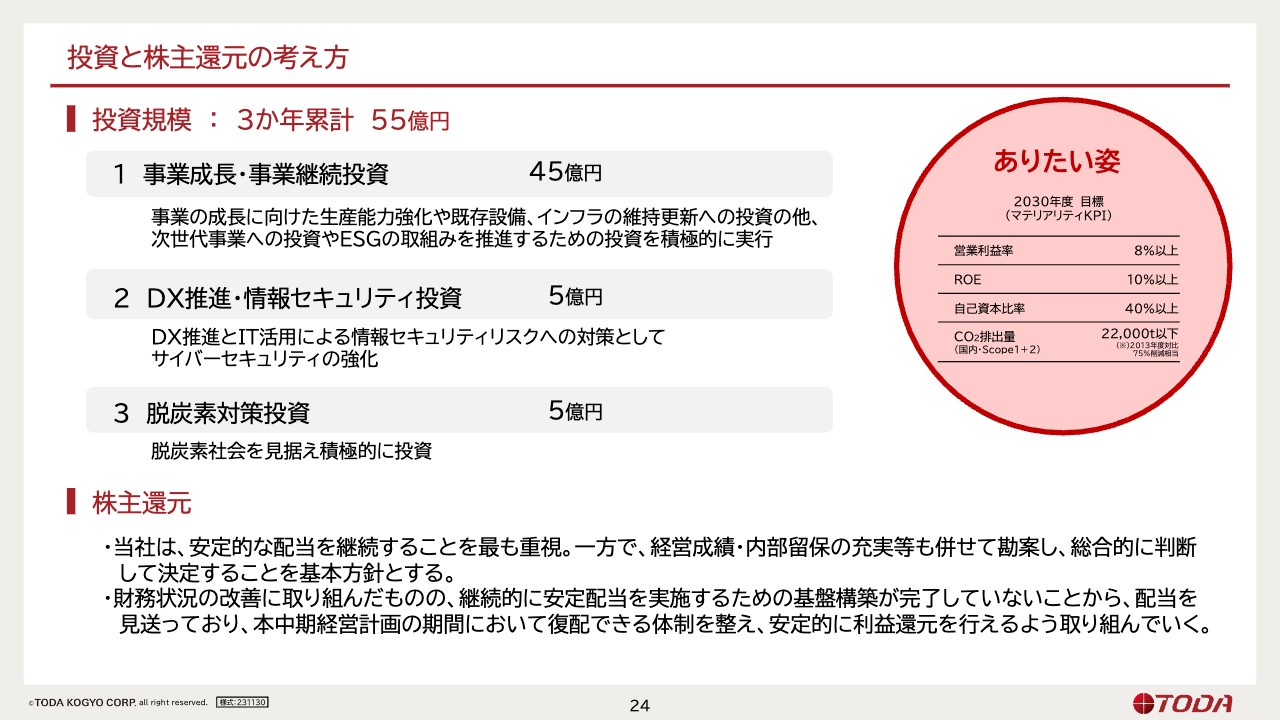

投資と株主還元の考え方

投資と株主還元の考え方についてです。

投資に関して、間接部門の合理化を含め、DXを積極的に推進するためにしっかりとした投資を行います。脱炭素対策投資も、環境対応として積極的に投資します。今後も投資すべきものには投資するなど、メリハリをつけた投資を継続したいと思っています。

株主還元に関して、当社は安定的な配当を継続することを最も重要視しています。ただし、現状は基盤構築が完了していないことから、本中期経営計画の期間中にできるだけその体制を整え、安定的に利益を還元できるよう取り組んでいきたいと思っています。

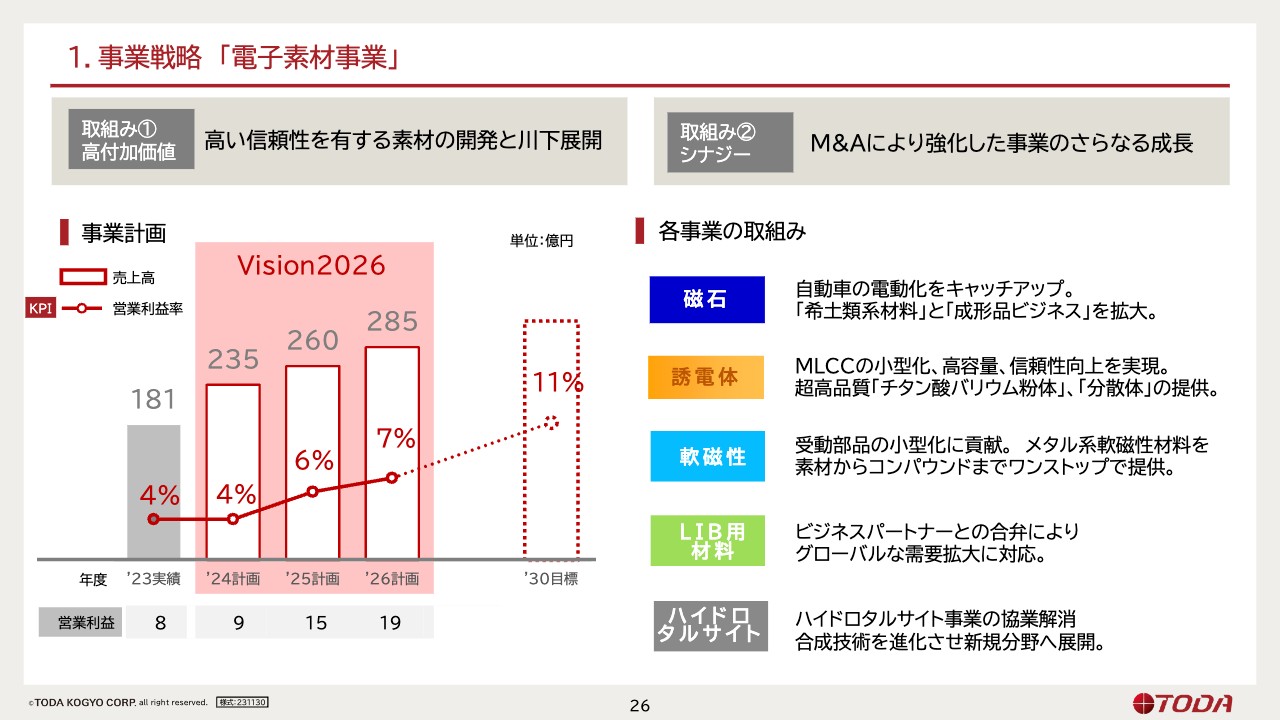

1.事業戦略 「電子素材事業」

事業戦略についてご説明します。

まずは電子素材事業です。2024年度からは年率10パーセント以上の成長を見込み、しっかりと営業利益も伴う計画です。最終的には、営業利益11パーセントを目指せるくらいの事業であると確信しています。

磁石については、車載向けのお客さまを中心に展開します。高磁力の希土類材料や、先ほどお伝えした成形品ビジネスとの相乗効果がキーワードとなります。

誘電体事業では、車載向けMLCCを見ても、信頼度の高い製品が要求されており、小型・高容量・高信頼性という、我々の微粒子合成技術の強みが活かせる分野であると思っています。また、川下の分散体の開発・市場化にも取り組んでいます。

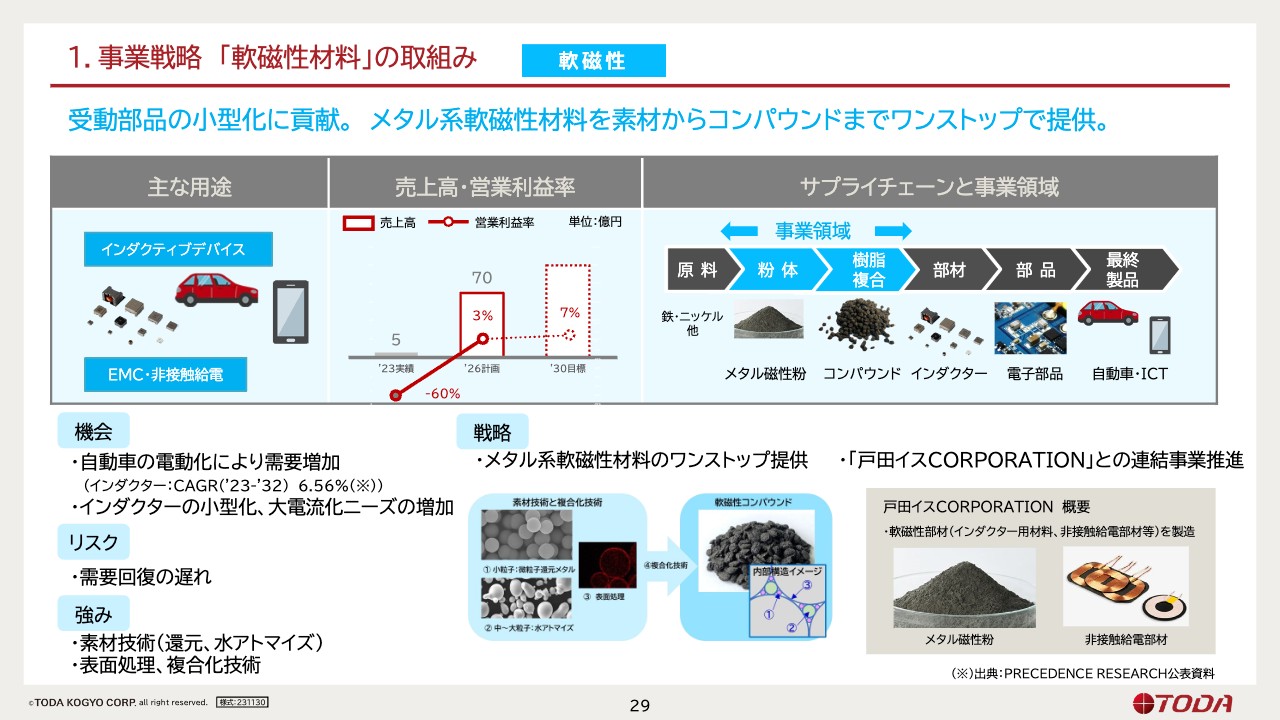

軟磁性事業では、連結対象とした子会社との相乗効果と合わせ、我々の素材と技術をベースにしたユニークなコンパウンドまでワンストップで提供したいと考えています。

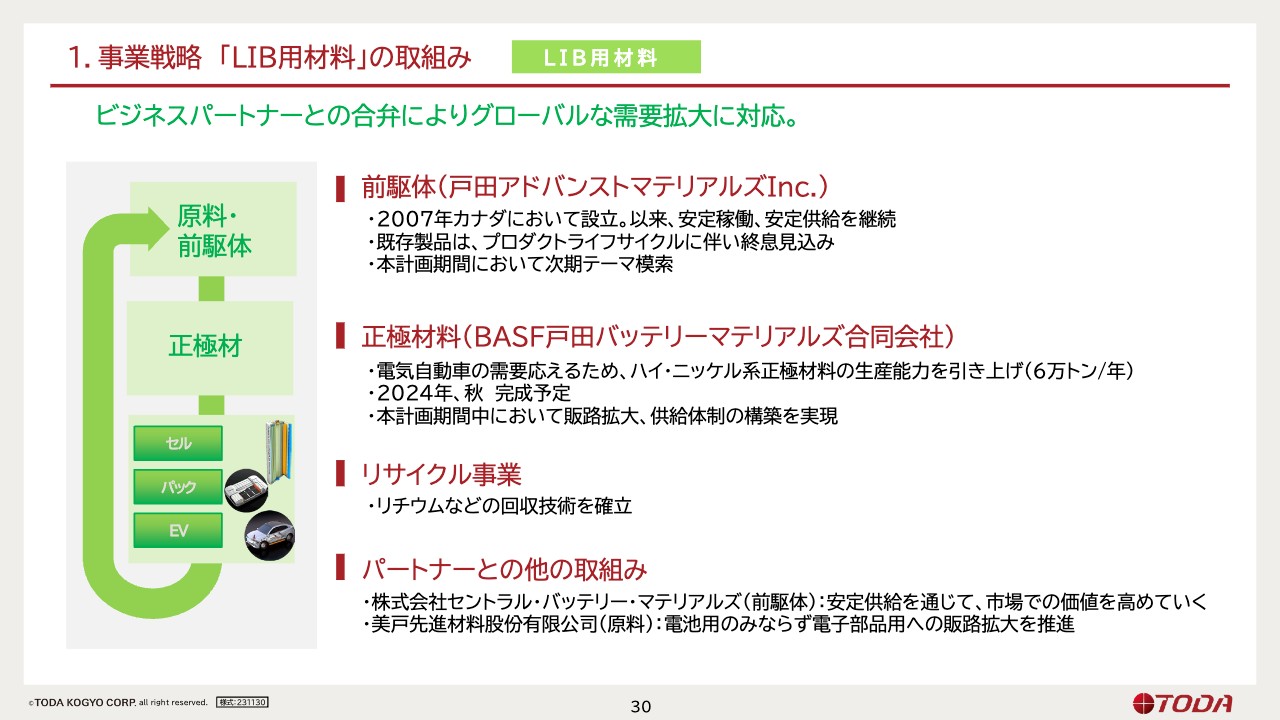

LIB用材料事業では、ビジネスパートナーとの合弁による拡大を後押しします。

ハイドロタルサイト事業は一部で協業を解消しますが、その他のハイドロタルサイトの用途については、技術を深化させて新規分野への展開を図っていきます。

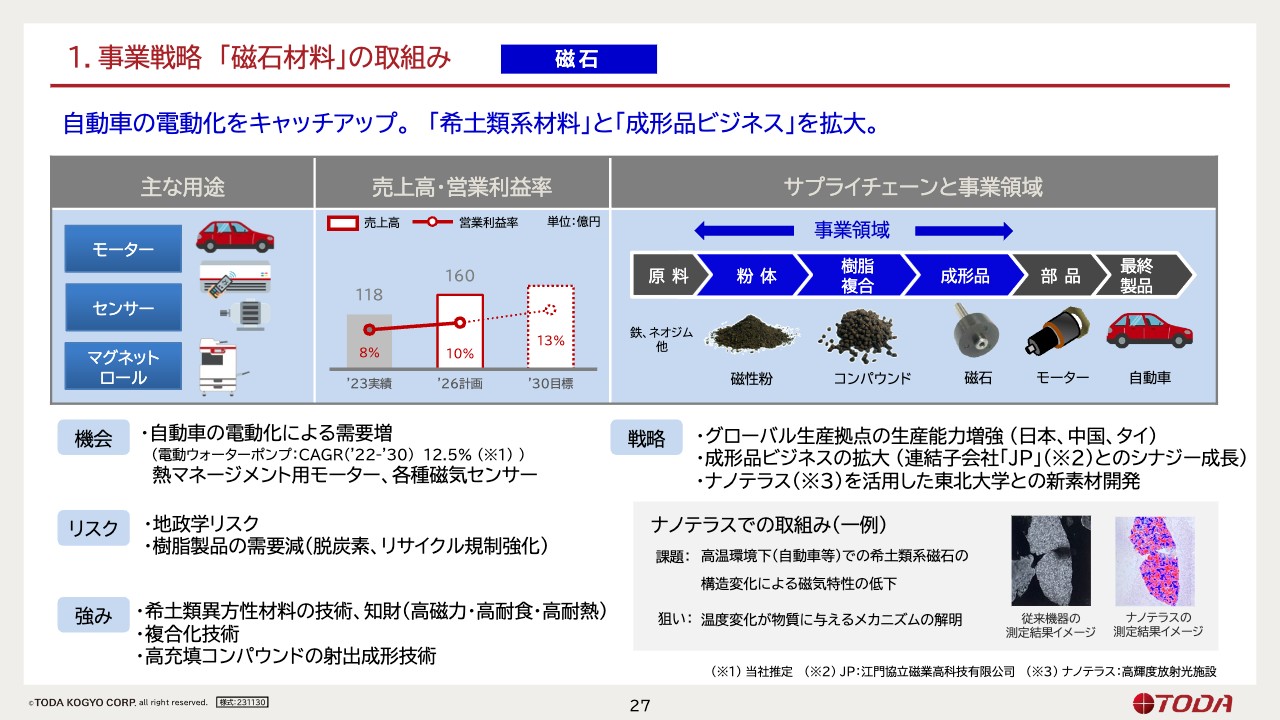

1.事業戦略 「磁石材料」の取組み

電子素材事業の取組みについて詳しくご説明します。

まずは磁石事業です。2023年度の実績に対し、2026年度は年率10パーセント以上の伸長を計画しており、売上高160億円、営業利益率10パーセントを目指します。

戦略は、先ほどお伝えしたとおり、子会社とのシナジーの最大化です。

開発についても、ナノテラスを活用した東北大学との取組みに協賛し、ナノレベルの粒子の状態や磁気特性も含め、これまで見えなかったものが見える状況になってきています。現在の大きな技術的課題に対し、できるだけ早くメカニズムを解明して技術のブレークスルーを実現する取組みも開始しています。

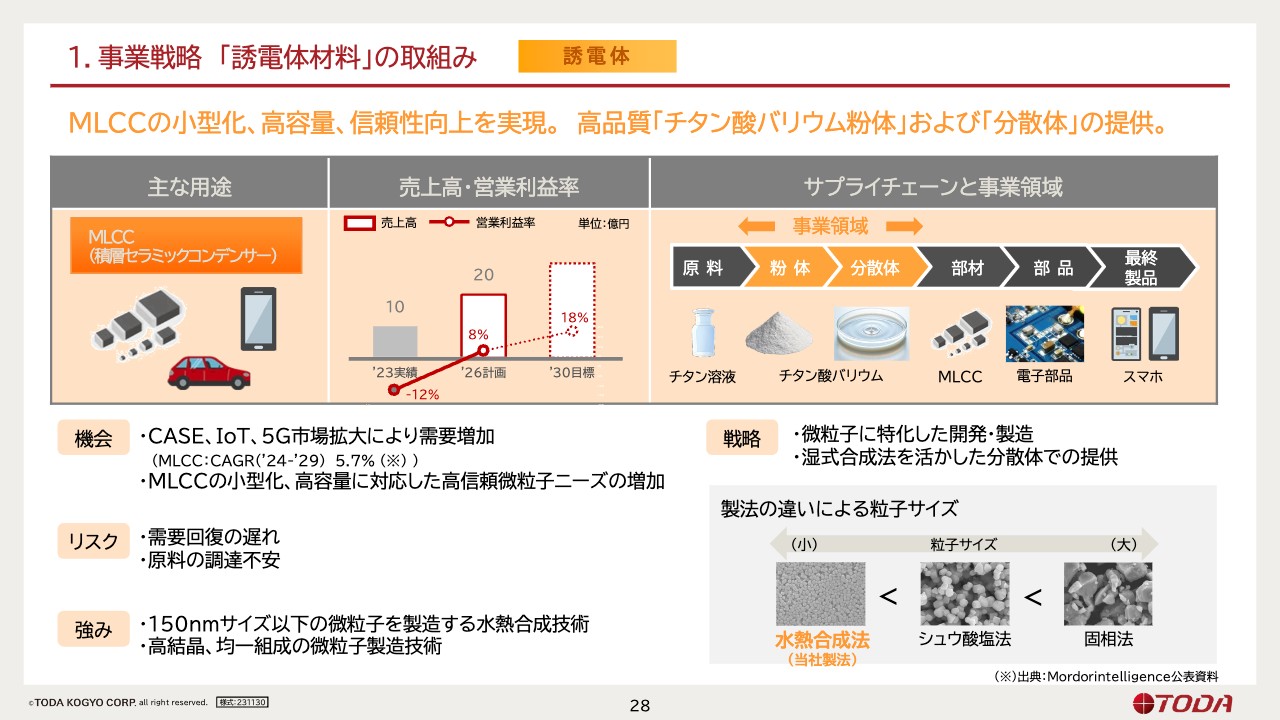

1.事業戦略 「誘電体材料」の取組み

誘電体事業です。先ほどお伝えしたように、顧客からの高信頼性ニーズに対し、我々がこれまで培ってきた技術を活かせると考えています。当社は微粒子系事業で現在高い技術力を持っているため、そちらを継続的に伸ばしていく活動が重要です。

また、湿式で合成した素材を分散体にまで仕上げてお客さまに価値を提供する取組みを、この中期経営計画期間で事業化したいと考えています。

1.事業戦略 「軟磁性材料」の取組み

軟磁性事業です。2026年度の売上高は70億円を計画しています。2023年度は5億円ですので、大半は韓国子会社の連結化による売上増の影響となります。

技術的な部分では、素材として持っている還元系メタル材料や水アトマイズでできるメタル系粒子など、大きな粒子と小さな粒子のどちらも作ることができます。さらに、粒子の表面を制御する表面処理技術、樹脂等を含めたコンパウンド複合技術などをプラスアルファすることで、高充填・高密度のコンパウンドをお客さまに提供する取組みを進めていきます。

1.事業戦略 「LIB用材料」の取組み

LIB用材料事業です。カナダの戸田アドバンストマテリアルズに関しては、本中期経営計画期間において次期テーマを模索しているところです。

正極材料は、国内拠点を中心とした合弁会社のBASF戸田バッテリーマテリアルズで、ハイ・ニッケル系正極材の設備増強を行います。2024年秋口に新工場が完成予定で、生産能力は年間合計6万トンとなります。そちらの稼働の安定化と垂直立ち上げに協力していきます。

リサイクル事業では、これから大きな社会的課題になると思われるリサイクル資源の有効活用に、戸田工業の湿式生成技術や純化が非常に有益だと見込まれます。そのため、今回の中期経営計画で回収技術の確立に取り組んでいきます。

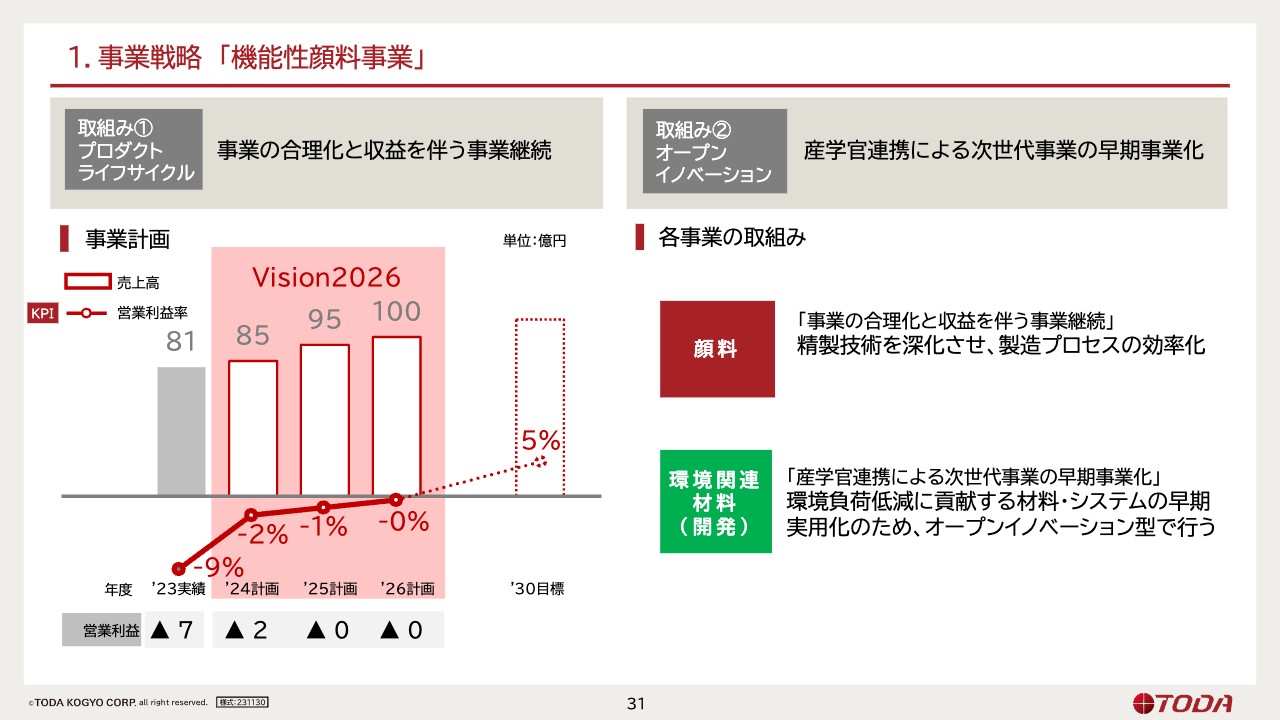

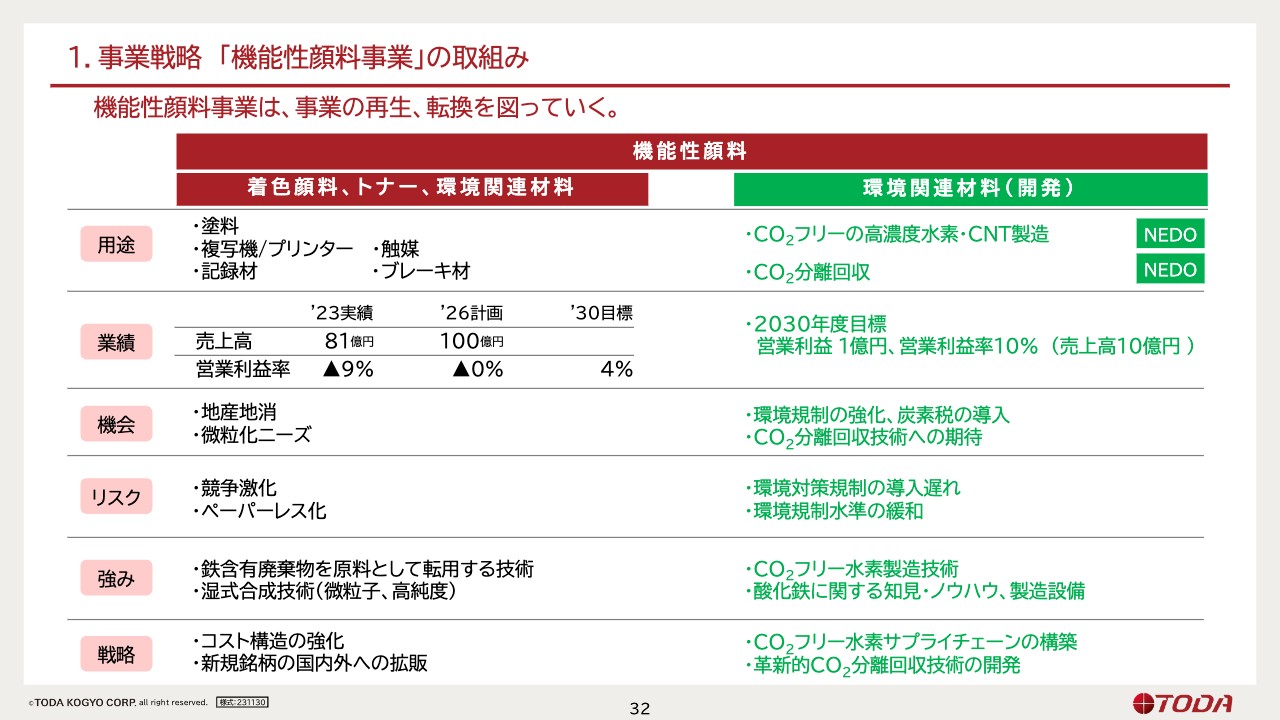

1.事業戦略 「機能性顔料事業」

機能性顔料事業についてご説明します。2023年度は大きく売上が落ち込みましたが、現状では緩やかに回復する見込みを立てています。

収益的な落ち込みを、営業利益でなんとか黒字転換し、伸ばすべく、主に顔料系材料については原料から生成技術を深化させ、実際の製造プロセスまで落とし込みます。これにより原価を管理することで、収益を上げていきたいと考えています。

現在は成長事業が乏しいですが、環境ニーズへの取組みとして、先ほどお伝えしたCO2関連の新規材料の開発を進めていきます。

1.事業戦略 「機能性顔料事業」の取組み

売上高は、2023年度実績の81億円に対し、2026年度は100億円にまで回復させる計画です。最終的には、現在開発している環境関連材料を事業化して2030年度には業績貢献させ、営業利益率4パーセントを目指します。

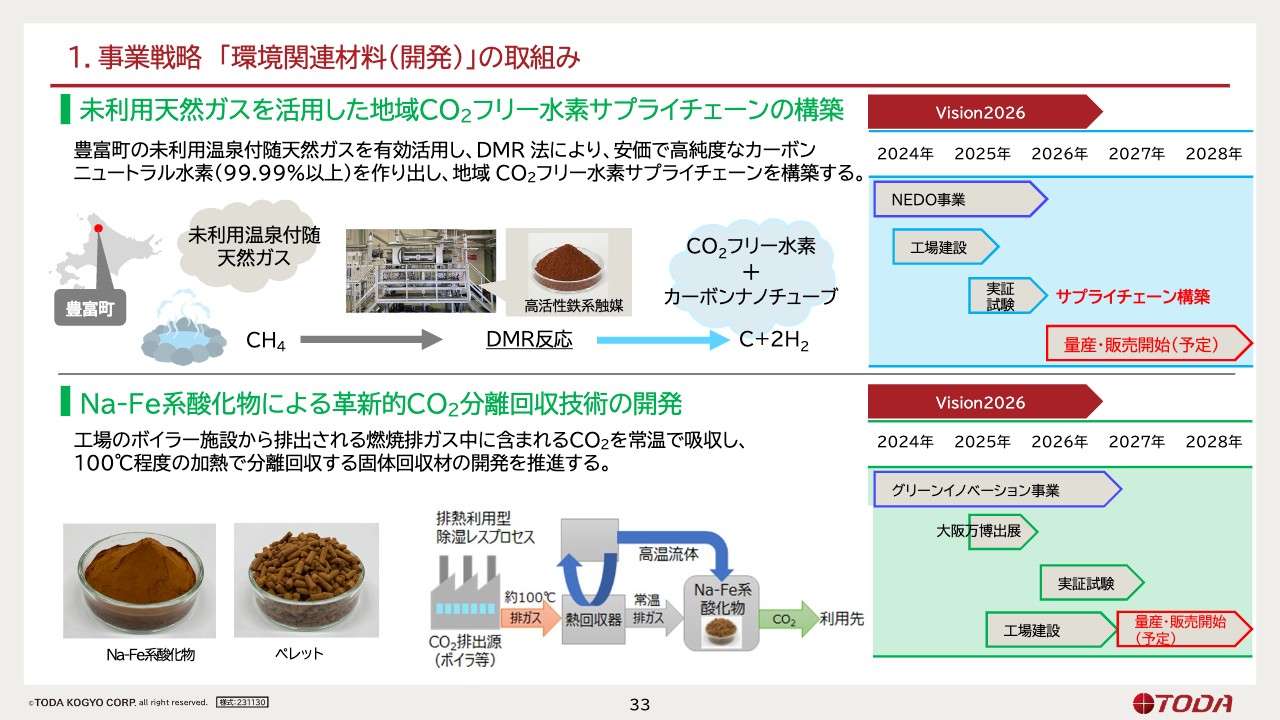

1.事業戦略 「環境関連材料(開発)」の取組み

新規開発について詳しくご説明します。1つ目は、北海道豊富町と事業化を進めている、メタンガスからDMR法によりカーボンナノチューブと水素を作る技術です。こちらは、2024年5月に工場建設に着工しました。2025年度には実証試験に入り、2026年度以降の事業化を目指す計画です。

2つ目は、常温でCO2を吸着し、100度強という比較的低温の熱でCO2を吐き出すナトリウムフェライト系素材を利用した開発です。こちらは、グリーンイノベーション事業の取組みとして進めています。2025年には大阪万博への出展のほか工場建設も行い、26年度以降の量産・事業化を計画しています。

2.財務戦略

財務戦略です。マテリアリティにも挙げているとおり、自己資本比率、ROE、営業利益率については、スライドに記載の数字を基に取り組んでいきます。社内的な取組みでは、キャッシュフローを改善すべく、流動資産も含め、現金の資本効率の改善を今中期経営計画の中で推し進めていきます。

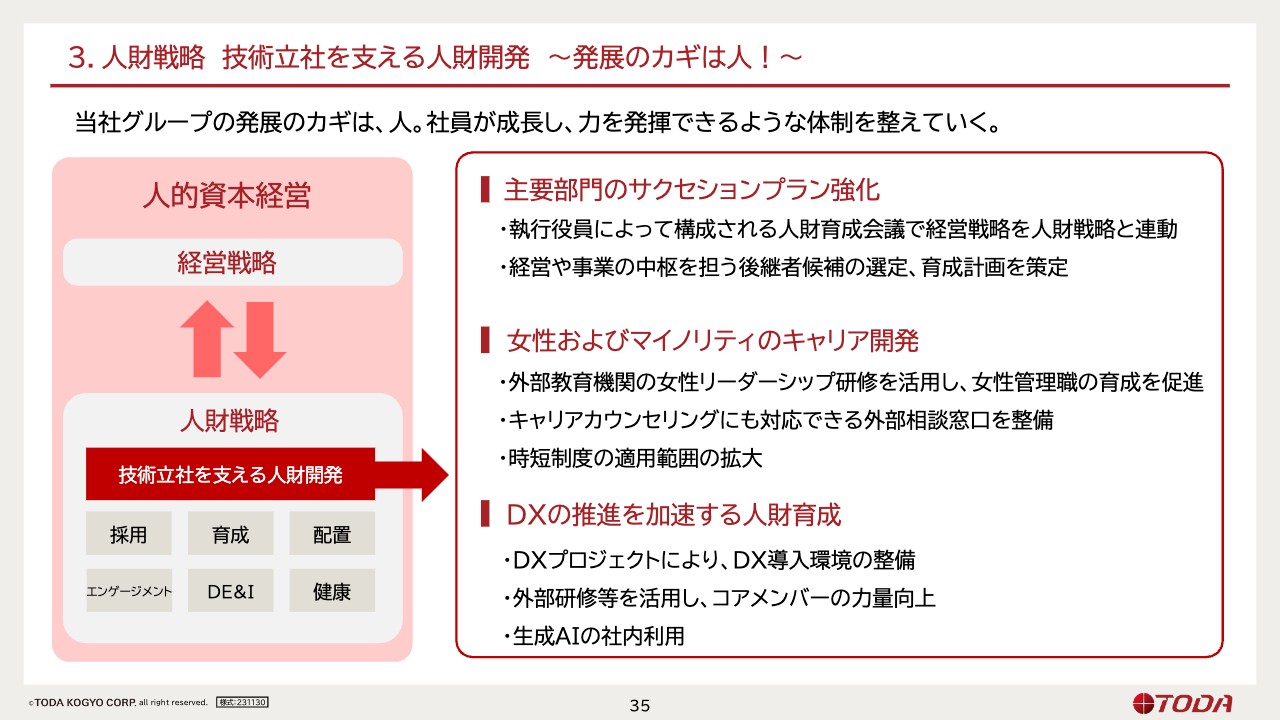

3.人財戦略 技術立社を支える人財開発 ~発展のカギは人!~

人財戦略についてです。人的資本経営のあり方として、これまでご説明してきた事業戦略の達成は人財あってのものだと思っています。そこで、人財戦略においては大きく3つの取組みを示しました。

1つ目に、次期経営を担える人財や開発人財を早い段階から確実に見出すため、人財育成会議を設けて人財戦略を加速する取組みを進めています。

2つ目に、女性およびマイノリティのキャリア開発の取組みとして、女性管理職の登用・育成を積極化させます。

3つ目に、DXを推進する人財が当社も不足しており、外部研修等の活用を含めて登用・育成を加速していきたいと思っています。

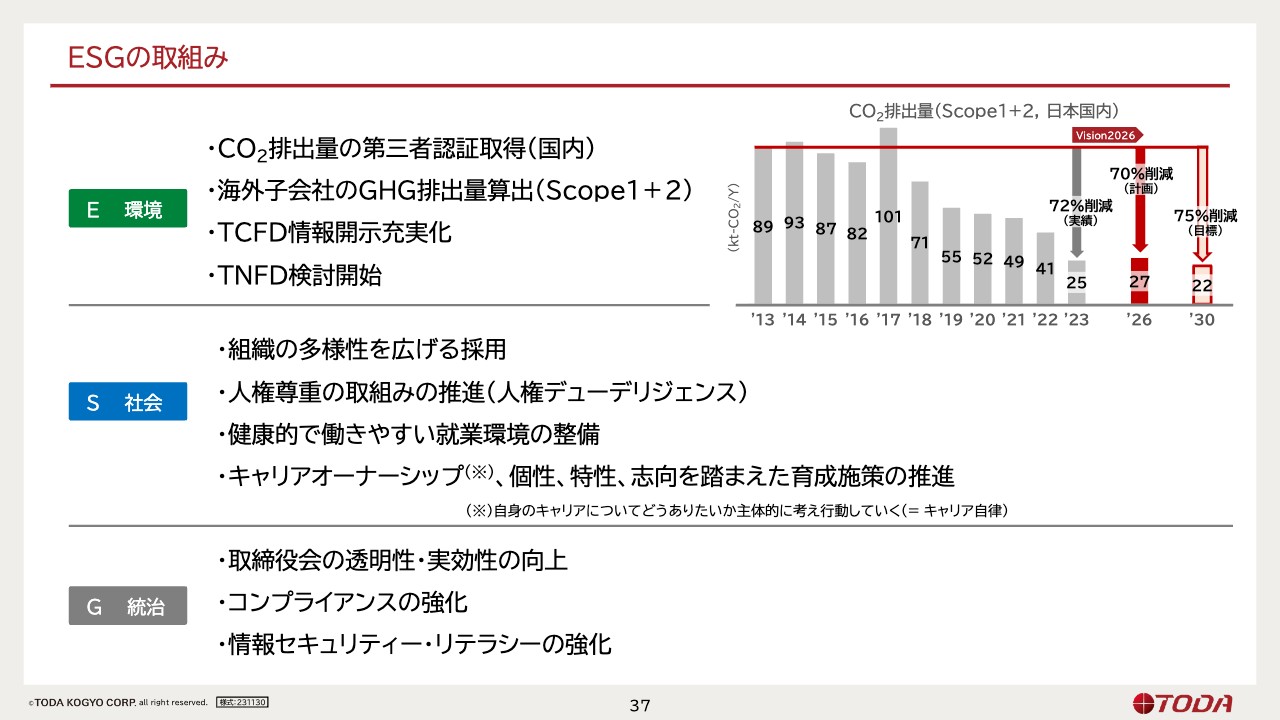

ESGの取組み

ESGの取組みについてです。

環境面では、前中計で取組みを開始したTCFDの情報開示の充実化を図っていきます。

社会面では、組織や人の多様性をより広げる活動をはじめ、人権デューデリジェンスの取組みを一層推進していきます。

統治面では、取締役会の透明性・実効性向上のため、第三者機関の活用も検討しながら活動を行います。また、コンプライアンス強化にも取り組んでいきたいと思っています。

「未来を支える粒子になる。」

当社は「未来を支える粒子になる。」をスローガンに、しっかりと地に足をつけた事業継続と成長への布石として、今回の中期経営計画を制定しました。本日は説明会にご参加いただき、誠にありがとうございました。

新着ログ

「化学」のログ