【QAあり】スターゼン、上半期増収を達成、年末の食肉最需要期により通期増収増益を見込む 併せて配当指標としてDOE導入を決定

1. 2025年3月期 中間期決算概要

森上倫輔氏:財務経理本部長の森上です。私から2025年3月期中間決算の概要についてご説明します。

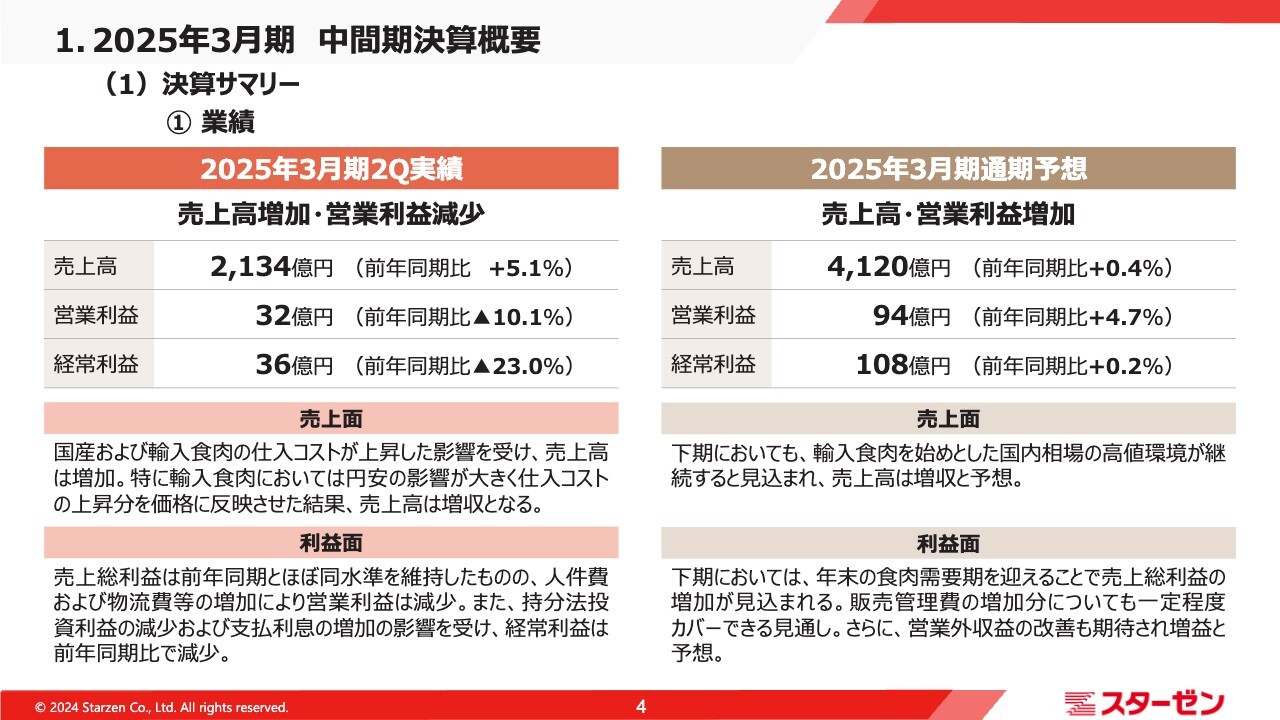

決算サマリー

この中間期は、小売・外食を中心に食肉需要が堅調に推移した一方、為替相場の乱高下に加え、飼料価格の高止まりによる輸入食肉相場の高騰や原材料費の上昇などにより、利益確保に苦慮する事業環境となりました。

このような中、スライドの決算サマリーに記載のとおり、当社の業績は売上高が2,134億円、前年同期比5.1パーセントの増収、経常利益は36億円、前年同期比23パーセントの減益となりました。

売上面では食肉需要が堅調に推移する中、加工食品の販売が好調だったことや、国産豚肉・輸入食肉などの相場が上昇し、販売単価を押し上げたことから増収となっています。

利益面では和牛の輸出が好調に推移したことや、ハンバーグやスライス商品、ローストビーフ等の付加価値が高い加工食品の販売が堅調だったことが利益に貢献しました。

しかしながら、販売費のコスト増加を吸収するまでには至らず、営業利益以下の各段階利益は前年同期比で減少しました。

次に、2025年3月期通期業績予想です。販売価格の上昇から売上は増収、利益は競争激化に加え、人件費・物流費のコスト上昇も見込まれています。ただし、年末の最需要期を迎える下期においては、持分法適用会社の業績回復も見込まれ、追い風となることから、経常増益を見込んでいます。

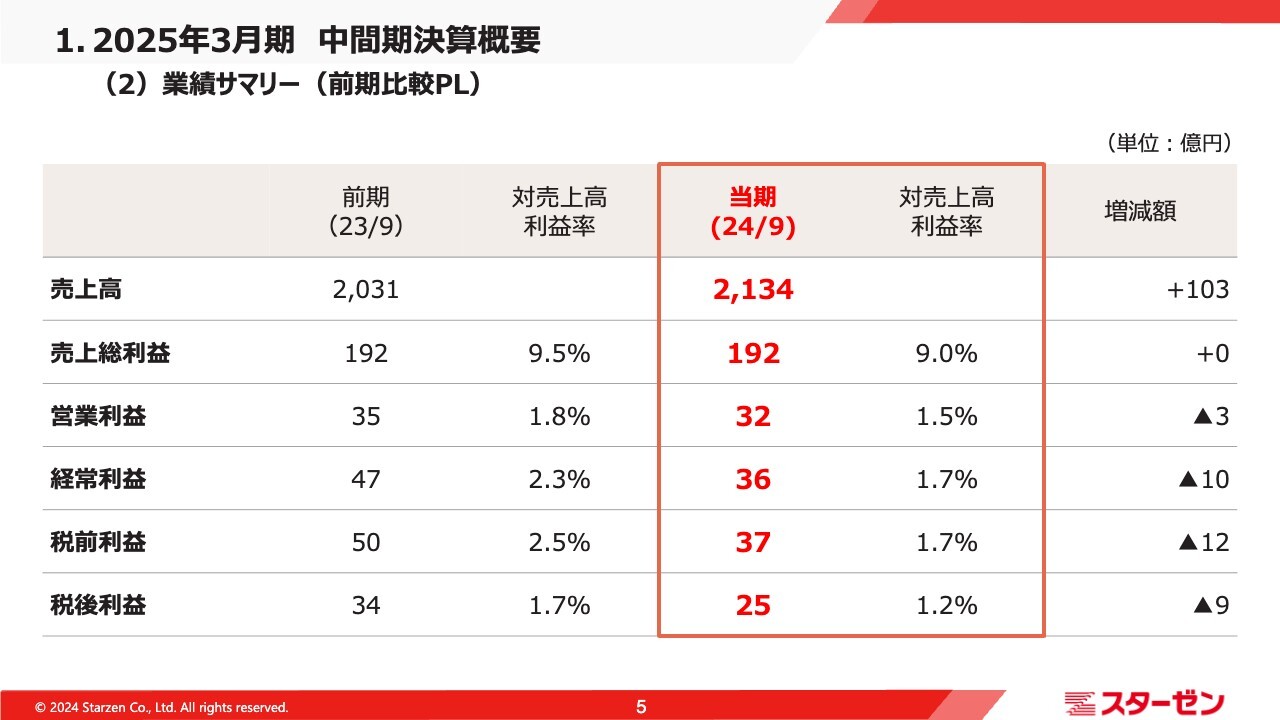

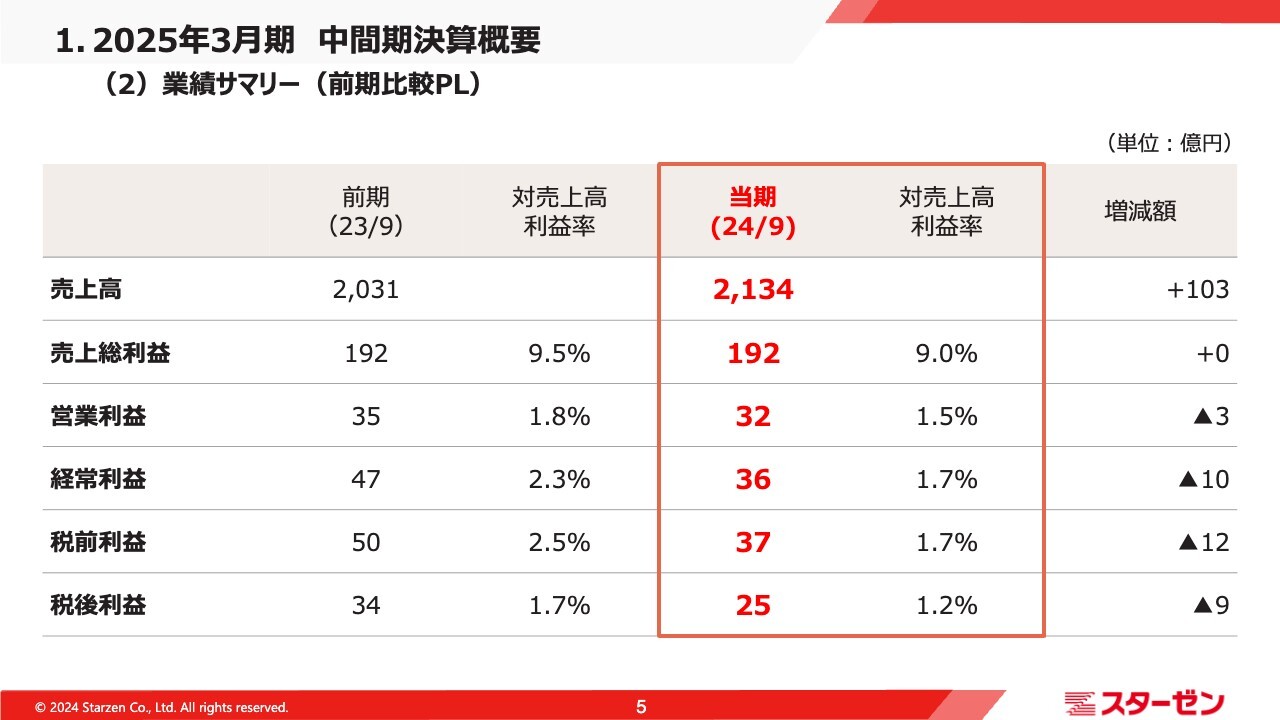

業績サマリー(前期比較PL)

中間期決算の数値を詳しく見ていきます。2025年3月期の中間期売上高は2,134億円、前期比103億円の増収となりました。

売上高(品目別)

品目別の売上状況についてご説明します。国産食肉の売上高は、871億円、前期比で30億円の増収となりました。このうち、国産牛肉は国内販売に加え、欧州・台湾を中心にロース等高級部位の輸出が好調に推移したことから、増収となりました。

一方、国産豚肉は夏場までの相場の高値により取扱重量はやや減少しましたが、販売単価の上昇により売上高は増加しています。

これらの結果、国産食肉全体の売上高は前期比3.7パーセントの増加となっています。

輸入食肉の売上高は、前期比45億円増収の812億円となりました。各畜種とも輸入コストの上昇により、小売向けをはじめ販売に苦慮しました。

ただし、輸入ビーフの外食向け原料の需要が堅調だったことや、輸入食肉全般の相場高により販売単価が上昇したことから売上高は増加し、輸入食肉全体では前期比6パーセント増加しています。

加工食品の売上高は、前期比35億円増収の376億円となりました。ハンバーグ、ローストビーフなどの売上が堅調に推移し、前期比10.3パーセントの増加となっています。

ハム・ソーセージの売上高は、前期比7億円減収の47億円となりました。価格改定や商品構成の見直しを行った結果、取扱量が減少したことが要因です。

売上総利益は192億円となりました。和牛の輸出や加工食品販売が好調に推移した一方、相場高により輸入牛肉を中心に利幅が縮小したことから、前期比微増となっています。

営業利益は32億円、前期比3億円の減益となっています。営業利益率は食肉相場高や事業コスト上昇の影響で、前期比0.3ポイントダウンの1.5パーセントとなりました。

経常利益は、持分法投資利益が前期比で3億円減少したことから36億円、前期比10億円の減益となっています。税後利益は25億円、前期比9億円の減益となりました。

食肉相場上昇の価格転嫁に努め、前期並みの売上総利益を確保しましたが、販管費の増加や持分法投資利益の減少などから、中間期は営業利益以下の各段階利益が減益となりました。

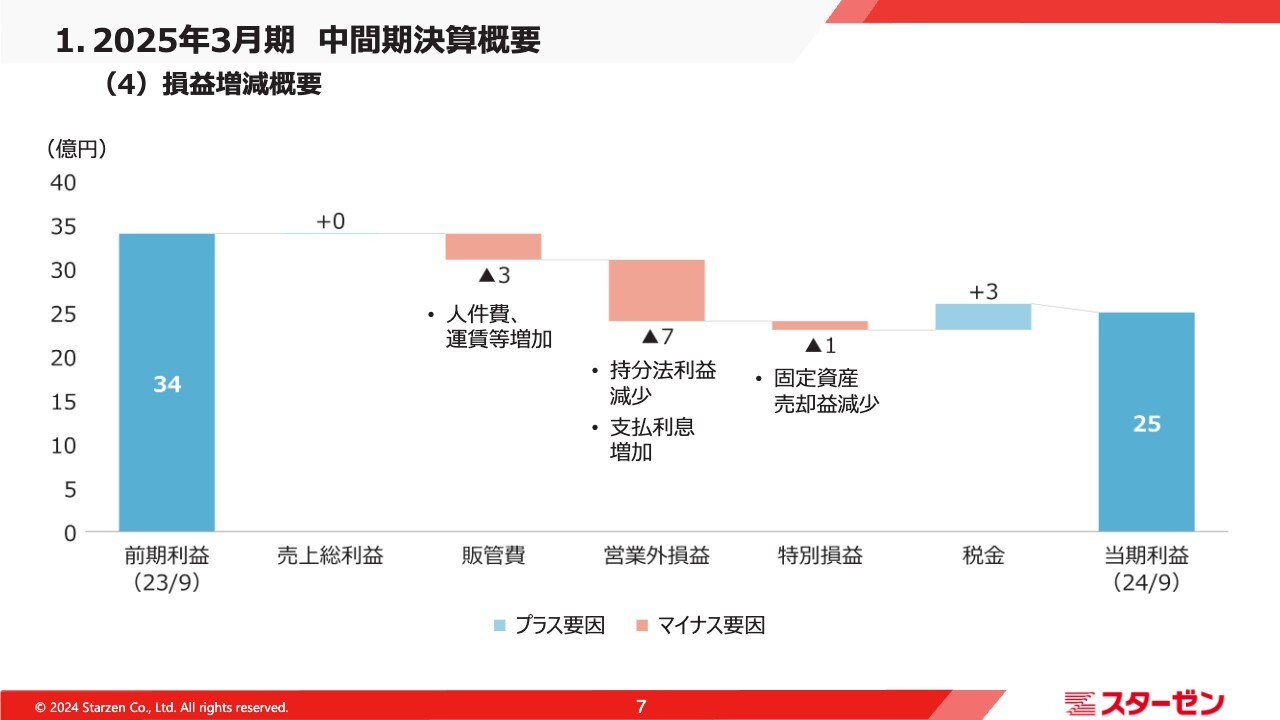

損益増減概要

損益の増減概要を表で示していますので、ご参照ください。前期の中間純利益額34億円に対して、当期の売上総利益は横ばいです。販管費は人件費・運賃などを中心に3億円増加となりました。また、営業外損益は7億円の利益減、特別損益は1億円の利益減です。これらの結果、税後利益が25億円となりました。

貸借対照表

財務状況についてご説明します。連結貸借対照表をご参照ください。中間期末の純資産は1,689億円、前期末比77億円の増加となっています。

主な要因は、たな卸資産及び前渡金の103億円の増加です。これは輸入相場上昇に加え、食肉の供給制約から、在庫を通常より手厚くオペレーションしたことによるものです。なお、在庫の大部分はすでに売り抜いているため、相場の変動等によるリスクに晒されている在庫は限定的です。

負債合計は901億円、前期末比69億円の増加、純資産合計は787億円、前期末比7億円の増加となっています。

スライドの下段の表にあるとおり、中間期末の有利子負債は495億円、前期末比101億円の増加となりましたが、DERは0.63倍、自己資本比率は46.6パーセントと、財務健全性は維持していると考えています。

以上、2025年3月期中間期決算の概要についてご説明しました。

2. 通期業績予想

横田和彦氏(以下、横田):社長の横田です。私からは、通期業績予想と中期経営計画の進捗状況、そして資本収益性向上に向けた具体的な取り組みをご説明します。

2025年3月期

先ほど、森上より中間決算の数値についてご説明しましたが、それを受けての通期業績の見込みについて、私からお話したいと思います。

通期予想の経常利益108億円に対し、中間決算時点の進捗率は34パーセントとなっていますが、下半期は繁忙期における成約内容やその他のプラス要因により、利益の伸長を想定しています。

まず、1つは和牛を中心とする国産牛肉の需要の拡大です。これからの年末年始の繁忙期に向けて、当社の得意とする国産牛の販売が伸長します。

当社では、国内市場では荷動きが悪く、利益ロスの原因になっているロースなどの高級部位を海外で販売する基盤ができていることから、販売量の拡大に比例した利益の積み上げが期待できます。

さらに、この時期は当社の主力加工品のローストビーフやローストポークなど高付加価値商品の需要期であることもプラス要因です。

また、直近では外食・小売を中心に、内臓肉や豚脂などの副生物の市場が拡大し、供給が不足する状況で相場も上昇しています。当社は自社で牛豚のと畜場併設工場を持ち、新鮮な内臓肉や副生物を確保できる優位性があり、これらを使った商品の拡売も進んでいます。

加えて、直接の営業案件以外では、上期で出遅れていた持分法適用会社の業績も下期大幅に改善される見込みであることから持分法投資利益も積み増され、通期予想を達成すると見ています。

そして、ご報告済みの不動産売却による特別利益の計上もあり、現時点において、さまざまな与件を整理した中では、今期目標とする当期純利益を達成することは、十分に可能であると見ています。

3.中期経営計画の進捗状況

ここからは、中期経営計画の進捗状況についてご説明します。

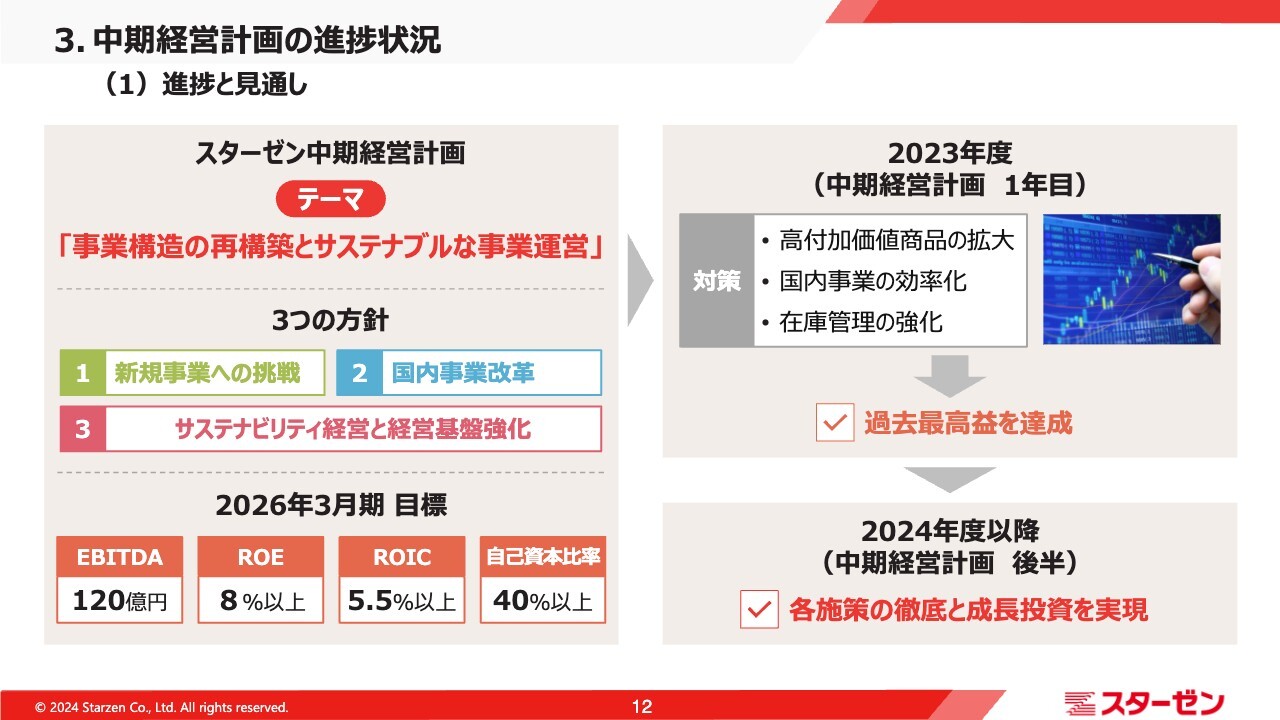

進捗と見通し

現在、3ヶ年の中期経営計画を推進していますが、今年度は中期経営計画の2年目、折り返し地点であり、ここからはさらに取り組みを加速させていきます。

なお、中期経営計画の定量目標であるROE8パーセント、ROIC5.5パーセント以上はすでに達成していますが、残りの1年半では、掲げている海外事業の拡大をはじめ、現段階で進行中の国内事業の効率化や高付加価値商品の拡大に向けた成長投資を確実に実行していくことが最大の命題ですので、中期経営計画の見直しは予定していません。

テーマ別投資施策 ①海外事業の積極展開

次は、中期経営計画の成長に向けた主な施策と投資についてご説明します。1つ目は海外事業です。海外事業は、今後の成長の要となる領域です。こちらのスライドは、海外事業をどのように拡大するかを示したイメージ図です。

海外事業は国内で生産したものを海外へ輸出する取引と、海外で生産したものを海外で販売する取引の大きく2つに分けられます。

海外事業戦略の方針として「高付加価値商品の安定供給」「販売拡大による収益基盤構築」を掲げ、和牛や豪州Wagyuなど我々が差別化をもって安定供給できる牛肉を軸として拡大していきます。

ターゲットは牛肉の消費拡大が見込める東南アジアと、リスク分析をしっかりと進めた中で、現状では景気が低迷していますが、マーケットボリュームの大きい中国の、特にハイエンドからミドルアッパー層に重点を置いています。

テーマ別投資施策 ①海外事業の積極展開

国内から海外への輸出取引は、和牛を中心に拡大していきます。先ほどお伝えしたとおり、近年、国内では消費者の生活防衛意識の高まりから、和牛の売れ筋は比較的安価なモモや肩が中心となり、高級部位のロースは売行きが鈍く、各社取り回しに苦労しています。

一方、欧米を中心とした海外ではステーキ材であるロースなどが売れ筋となっています。

当社グループは台湾、EU、米国をはじめとした51の国と地域への輸出が可能であり、国内で荷動きの悪い高級部位は海外へ販売することで、在庫も効率良く回転しており全体の業績にも好影響を与えています。

今後、和牛の輸出拡大に向け、基幹工場である鹿児島県にある阿久根工場のスキンパック包装設備を増強するとともに、その他の工場についても、設備刷新による生産能力の向上、ならびに輸出認定国の拡大を目指していきます。

また、どこの得意先にどの部位をどのように販売していくのかといった見極めが重要になります。そのために、ここ数年、海外の有望な既存取引先や新規取引先を日本に招聘し、当社工場や協力生産者の農場を視察いただいています。

我々スターゼンが構築するサプライチェーン全体をご理解いただき、海外における当社のファンを増やすことで、海外事業の拡大を図っていきます。

テーマ別投資施策 ①海外事業の積極展開

次に、海外で生産したものを海外で販売する取引についてご説明します。この取引を拡大するには強固な生産・調達基盤と販売網が不可欠です。

生産・調達においては、中国や東南アジアへの供給基地として、同地における当社事業の歴史が長く、関税率などを含めて食肉を輸出するには有利な豪州が、既存事業とのシナジー効果が発揮できる最適地と判断し、M&Aなどによる輸出基盤の拡充も検討しているところです。

現状、豪州Wagyuは現地業者に委託生産しており、生産コストや安定供給の面や当社が考えるサステナビリティに配慮した牛肉生産を進めていく上で、十分にコントロールしきれない部分があります。

今後は現地企業へのさらなる出資を進めるなどして、農場やパッカーとの連携を深める方策を練っていくことで、生産の安定性と柔軟性を高め、顧客ニーズに対応した供給体制の構築を推進していきます。

販売面では、いかにお客さまのニーズに合わせた形態での供給ができるかが重要な鍵となります。

当社が長年にわたり培った牛肉に関する知識や、優れたカット技術を海外市場に展開することで、拡大する焼肉スペックや薄くスライスした牛肉の需要を取り込んでいきます。

また、日本国内において、太くお取引をいただいているお客さまの海外進出を支援し、販売の拡大を目指します。私どもが出資しているシンガポールの企業は、食肉の加工・配送機能を有し、得意先の要望に応じた納品で高い評価を得ており、これが海外における販売拡大に向けた1つのモデルと考えています。

今後も、このような機能を持つ主にアジア圏の現地企業への出資や連携を進め、加工・販売体制を強化し、事業の拡大を図っていきます。

このように、当社の強みである供給基盤と加工技術をフルに活用し、海外市場における需要の変化に的確に対応していくことで、持続的な成長を目指します。

テーマ別投資施策 ②国内事業改革

施策の2つ目は国内事業改革で、その1つが物流の効率化です。国内事業では、特に物流の効率化が重要な課題となっており、それにはパレット輸送やモーダルシフトの導入など、物流コストの削減を図っています。

加えて、営業拠点や物流拠点の整備については、すでに発表している川崎の東扇島物流拠点新設や、関西エリアでは伊丹営業拠点の新築移転により、物流業務の効率化とコスト削減計画を進めています。

国内事業改革のもう1つが、高付加価値商品の販売量拡大に向けた取り組みです。 現在、原料価格が高騰する中、商品の高い品質を保ちながら、お客さまや消費者の求める価格帯に抑えることに各社苦心しています。

当社は、グループ内に牛・豚の加工工場を持ち、鮮度の良い原料を安定的に確保できるという優位性があります。そうした優位性を具体的に活かして販売を広げていくため、消費者から選ばれ続ける商品ブランドの確立を目指し、消費者やステークホルダーに向けてのブランディング活動(エクスターナルブランディング)を推進しています。

当社加工食品の主力であるローストビーフやハンバーグについても、消費者ニーズやターゲット層などを明確にしながら、ナショナルブランド商品のリブランディングも進めています。

また、国内成長市場への取り組みとして、高齢化社会の進行による需要拡大を見込み、噛んだり飲み込んだりする機能が低下した人向けに食べやすく加工した「きざみ食」の販売を大手給食会社と共同で開始しました。

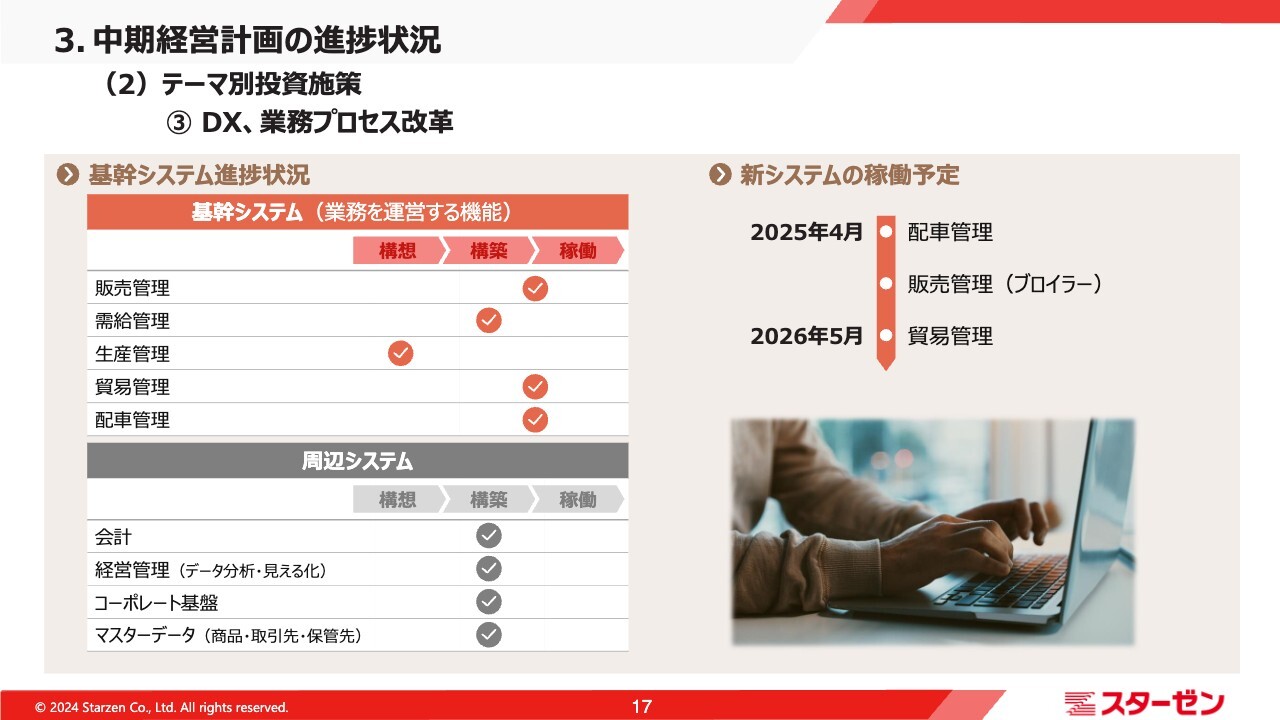

テーマ別投資施策 ③DX、業務プロセス

業務プロセス改革においては、DX(デジタルトランスフォーメーション)の推進により、段階的に改善されています。

グループ全体における生産、調達、加工、物流、保管、販売、管理など、あらゆる分野でデジタル技術を活用した効率化が進んでおり、特に物流の輸配送や国内販売においては、2025年4月から新たなシステムが本格始動する予定です。

これにより、業務のスピードと精度が向上し、コスト削減にもつながると期待しています。

4. 資本収益性向上への取り組み

続いて、資本収益性の向上に向けた取り組みについて、先日公表した配当方針の明確化も含めてご説明します。

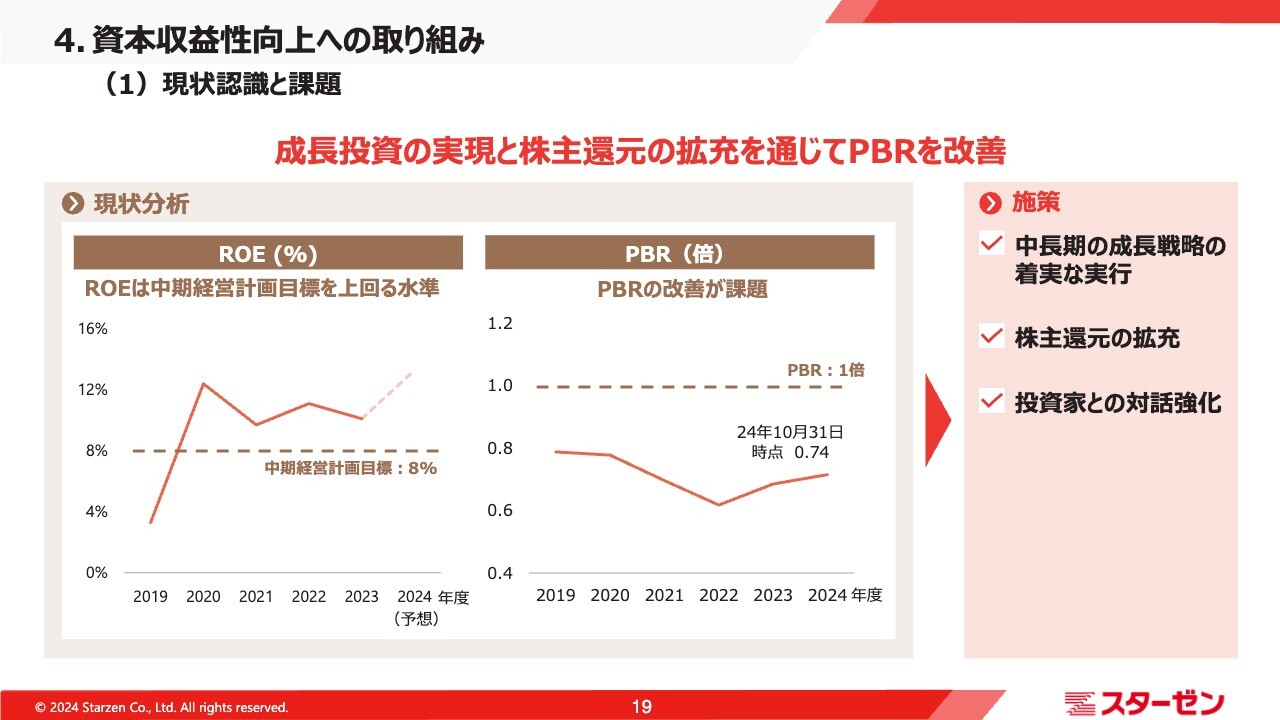

現状認識と課題

現在、当社のROEは相応の水準で推移していますが、PBR(株価純資産倍率)が低く、株式市場において当社の企業価値が十分に評価されていない状況です。PER(株価収益率)が過小評価されていると認識しており、当社の成長を高い期待度で見ていただけるよう、今後さらなる開示の充実を図るとともに投資家との対話を積極的に行っていきます。

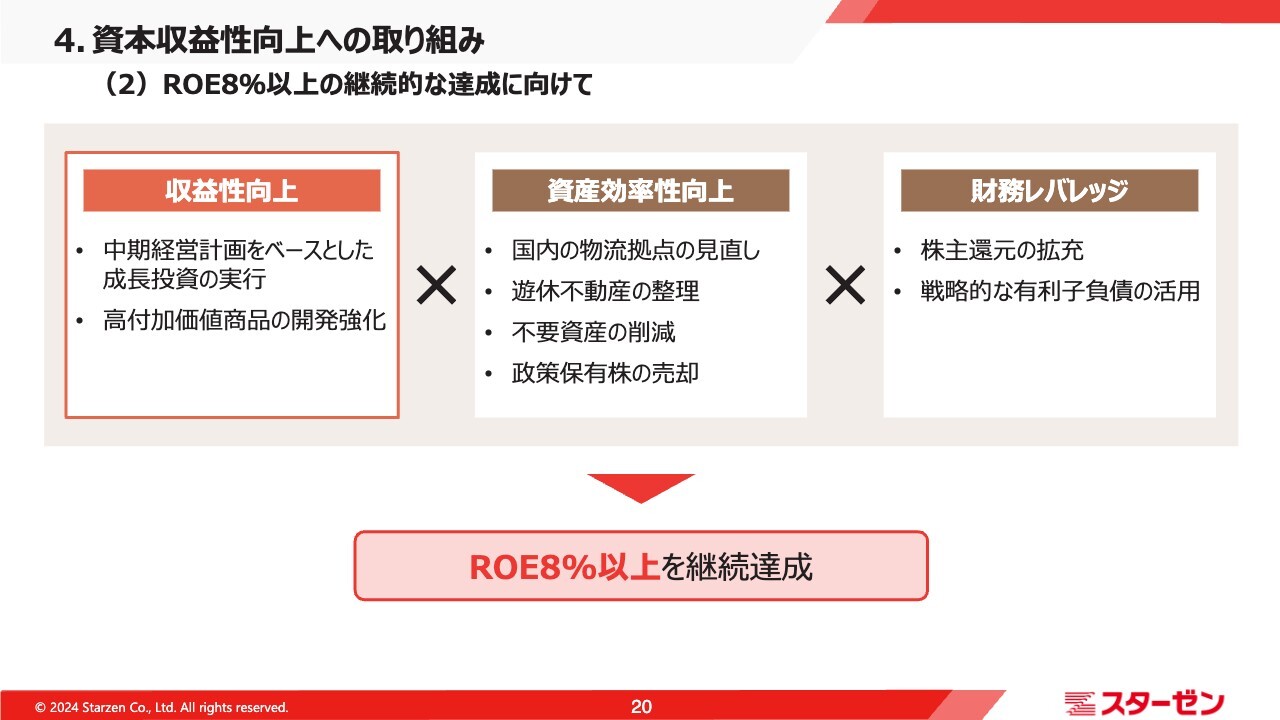

ROE8%以上の継続的な達成に向けて

ROE8パーセント以上の継続的な達成に向けては、当社は次の施策を実行していきます。

まず、足元では利益向上を最優先事項に設定し、先ほどご説明した海外展開を加速し、新たな市場での販売機会を拡大するとともに、高付加価値商品の開発に注力します。また、物流プロセスの見直しや生産設備の最適化など国内事業の効率化を進めることで、コスト削減と生産効率の向上を図ります。

さらに、資本効率の向上も進め、国内における物流拠点の見直しや遊休不動産の整理による不要資産の削減、政策保有株の一部売却を検討するなど資本の効率的な運用を図っていきます。

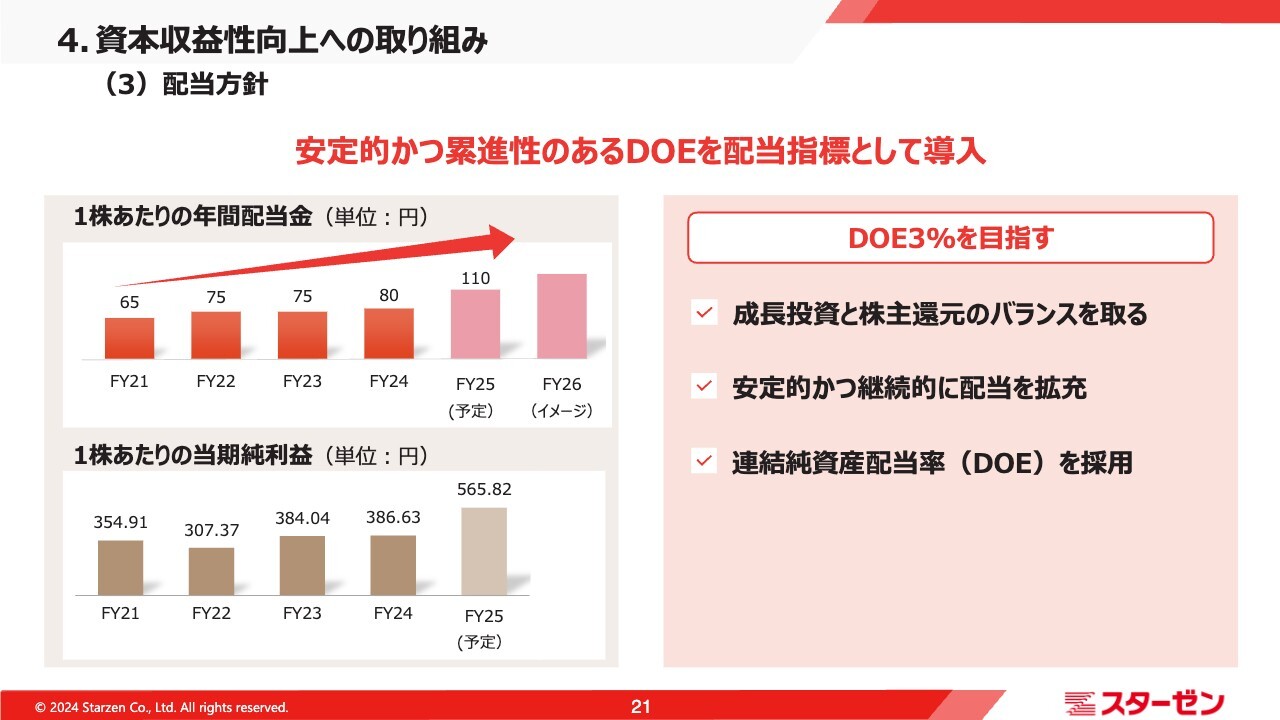

配当方針

次に、配当方針です。当社は従前「安定的な配当」という表現で、基本的な配当方針をお示ししていきましたが、資本コストや株価を意識した経営の実践に向け、このたび、配当方針を明確化するため、DOE3.0パーセントを目指して拡充することを公表し、今期配当を前期から30円増配の1株あたり110円に修正しました。

この新たな方針は、前述した成長投資とのバランスを慎重に検討した結果、株主への還元を可能な限り充実させる目標として設定しました。

当社は、株主還元の充実を重要な経営課題の1つとして捉えており、今後も成長投資と株主還元の適切なバランスを取りながら、持続的な企業価値の向上に努めていきます。

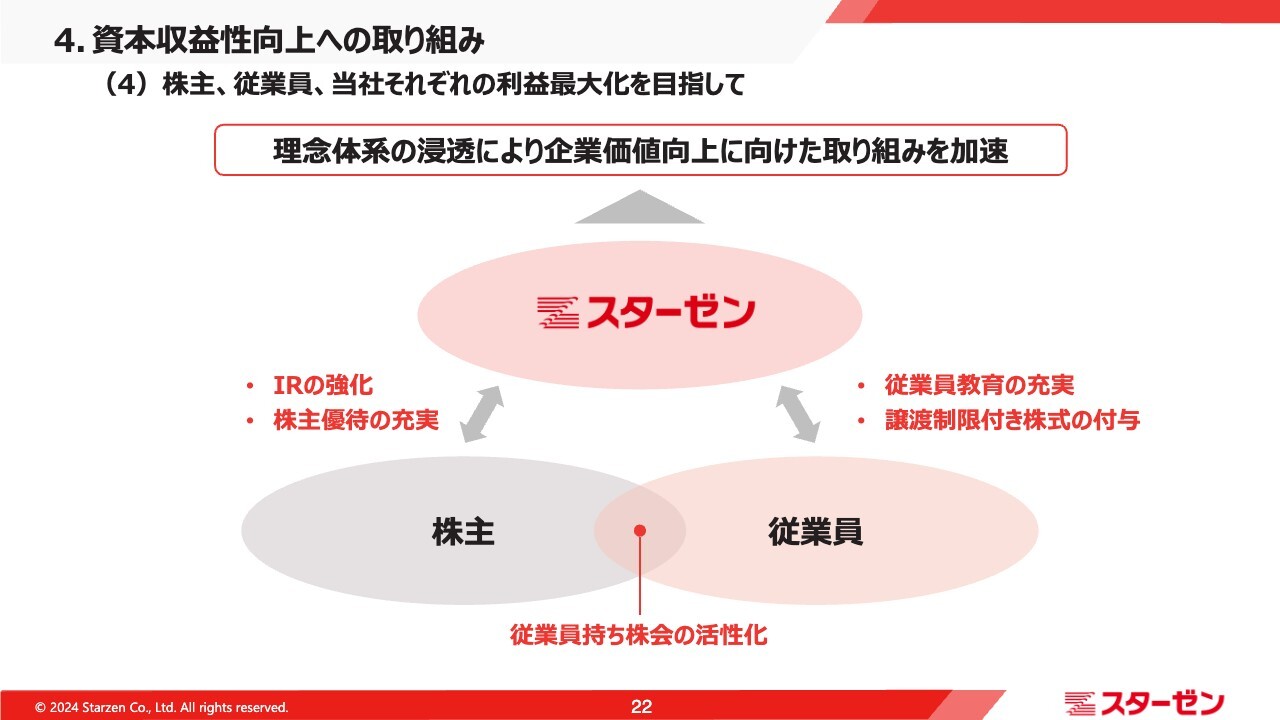

株主、従業員、当社それぞれの利益最大化を目指して

当社は、投資家のみなさまとのコミュニケーションを強化し、経営の透明性を高めることで、企業価値の向上を目指していきます。今後も、定期的な説明会の開催や、個別での対話の場を設けることで、投資家のみなさまのご意見をできる限り経営に反映させていきます。

さらに、株主との関係強化に向け株主優待の充実にも努めます。当社株主であることの価値をより一層感じていただけるよう、株主のニーズに合わせたかたちで選択肢を広げるなど充実を図ります。

また、従業員のエンゲージメントを高め、企業全体の成長に繋げるため、従業員教育の充実を図ります。階層別研修の充実とともに、今年度からすべての従業員に学びの機会を提供するため、希望する従業員に対して3,000以上の講座を自由に好きなだけ受講できるプログラムも開始しました。

さらに中長期的な視点を持った経営人材の育成に向け、一定の条件をもとに株式を付与する取り組みも行っています。現状は一部の役職者を対象としていますが、今後は対象範囲を拡大し、より多くの従業員が企業の成長に貢献できるような仕組みを構築していきます。

加えて、従業員持株会を活性化することで、従業員一人ひとりが企業のオーナーシップ意識を持つことを目指します。従業員の意識改革と企業価値の向上は、互いに補強し合う関係であり、長期的な企業成長の原動力になると考えています。

これらの取り組みを着実に推進するため、今年4月に刷新した経営理念とブランド・ビジョンの浸透を進め、全従業員の意思統一を図り、一体感のある組織へと変革していきます。

私からのご説明は以上です。ご清聴いただき、ありがとうございました。

質疑応答:海外事業の売上高について

司会者:「

新着ログ

「卸売業」のログ