【QAあり】住友金属鉱山、コア事業の収益力向上と成長戦略を推進 「ものづくり」へのこだわりを経営に活かす

新社長 ご挨拶

松本伸弘氏(以下、松本):代表取締役社長の松本です。本日はご多忙の中、経営戦略進捗状況説明会に参加いただき、誠にありがとうございます。

私は2024年6月に社長に就任し、その時のご挨拶でもお伝えしていますが、製造現場で培った「ものづくり」へのこだわりを経営に活かしていき、コア事業の収益力向上と成長戦略の拡充に努め、長期ビジョンの実現を目指していきたいと考えています。

目次

本日のご説明内容についてご紹介します。最初に、安全に対する取り組みについてご説明し、その次に当社を取り巻く環境、21中期経営計画主要戦略並びに施策の進捗状況について、順次ご説明します。

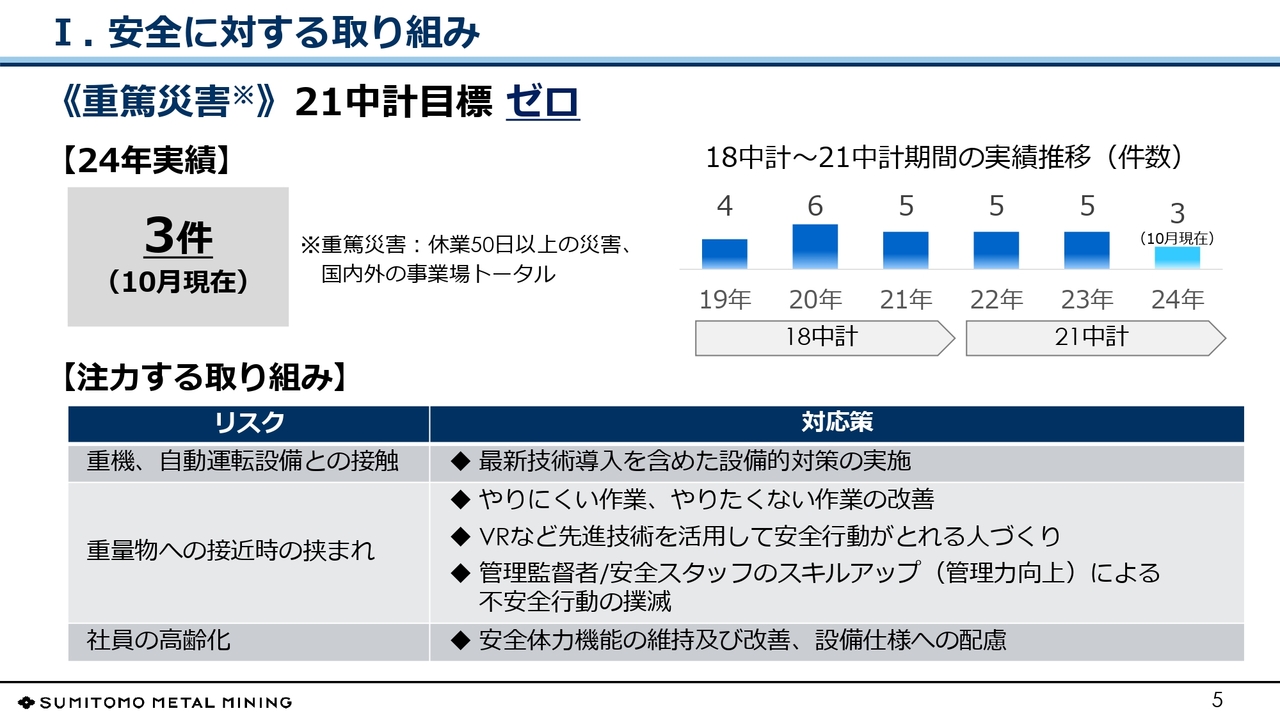

I. 安全に対する取り組み

安全に対する取り組み状況です。スライド右の棒グラフが、ここ6年間での、重篤災害の発生状況の推移を示しています。2024年の実績に関しては、若干の減少傾向にあります。2021年中期経営計画目標に掲げている「ゼロ」件に対しては、未達の状況になっています。

これを踏まえて、重篤災害の撲滅に向けてさらなる取り組みを進めていきます。具体的な取り組みとしては、最新技術導入を含めた設備的対策の実施があります。例えば、カメラの導入やセンサ類を活用したインターロック機能の強化といったことです。

また、重量物への接近時の挟まれ防止としては、教育面でVRなどの最新技術を活用した疑似体験を教育資料として導入することを考えています。

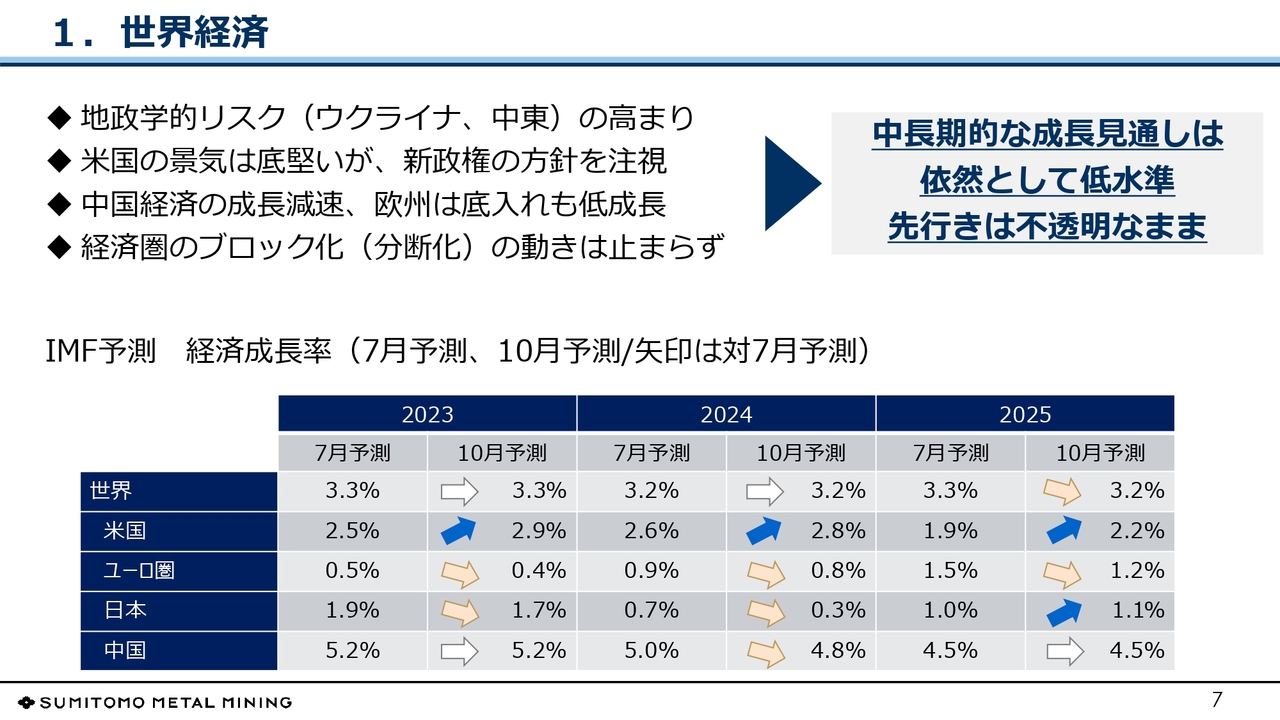

1.世界経済

世界経済についてご説明していきます。すでにご存じだとは思いますが、地政学的リスクは長期化により、さらなる高まりが引き続き起こっています。

米国経済は底堅いですが、新政権の方針、具体的には米国第一主義などの動向を注視しながら、引き続き対応していかなければならないと考えています。

加えて、中国経済の成長減速も見込まれるリスクとして考えられます。これらを踏まえると、スライド右側にあるように、概して中長期的には成長の見通しは依然として低水準であり、先行きは不透明な状況にあると見ています。

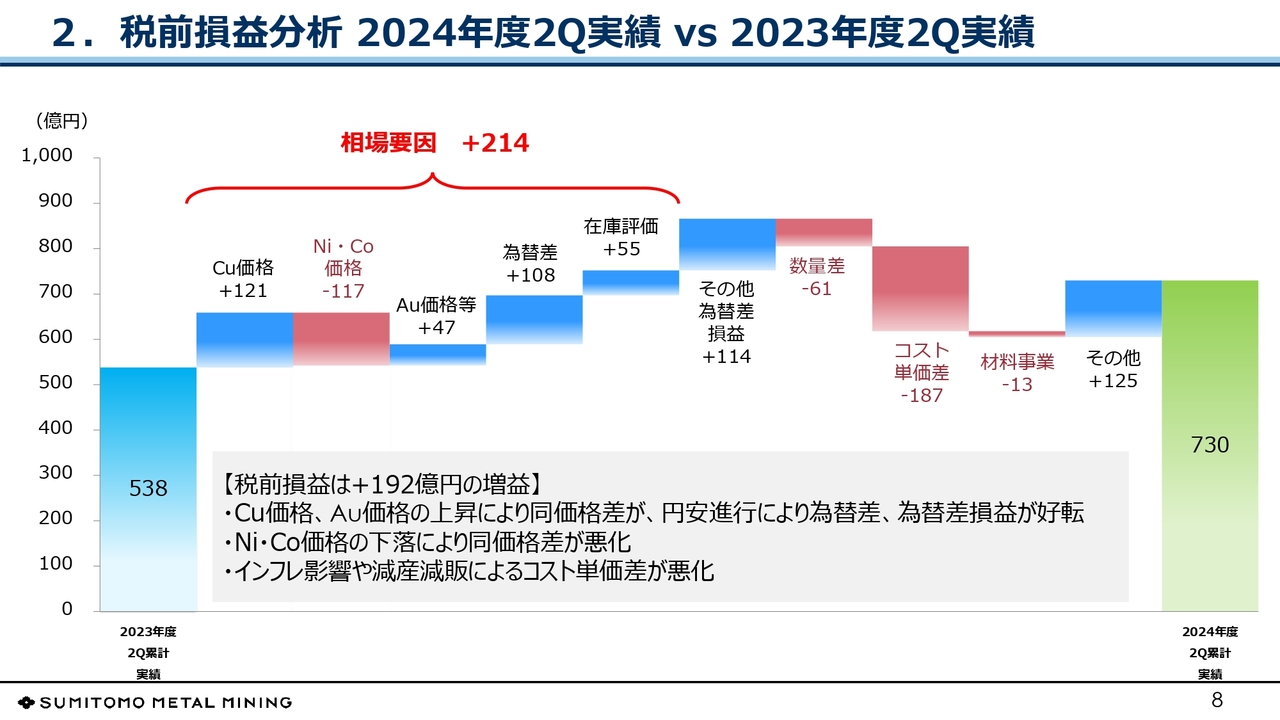

2.税前損益分析 2024年度2Q実績 vs 2023年度2Q実績

スライド内のグラフは、2024年度第2四半期と前年同期の実績を比較したものです。

2023年度第2四半期累計実績の538億円に対して、2024年度第2四半期累計実績は730億円です。要因を滝グラフで示しているとおり、金属価格や為替の相場による200億円強の上振れ要因がありました。

一方で、資材単価や人件費の上昇によるコスト単価差の悪化が187億円ほどありました。それらが相殺され、最終的に730億円となりました。

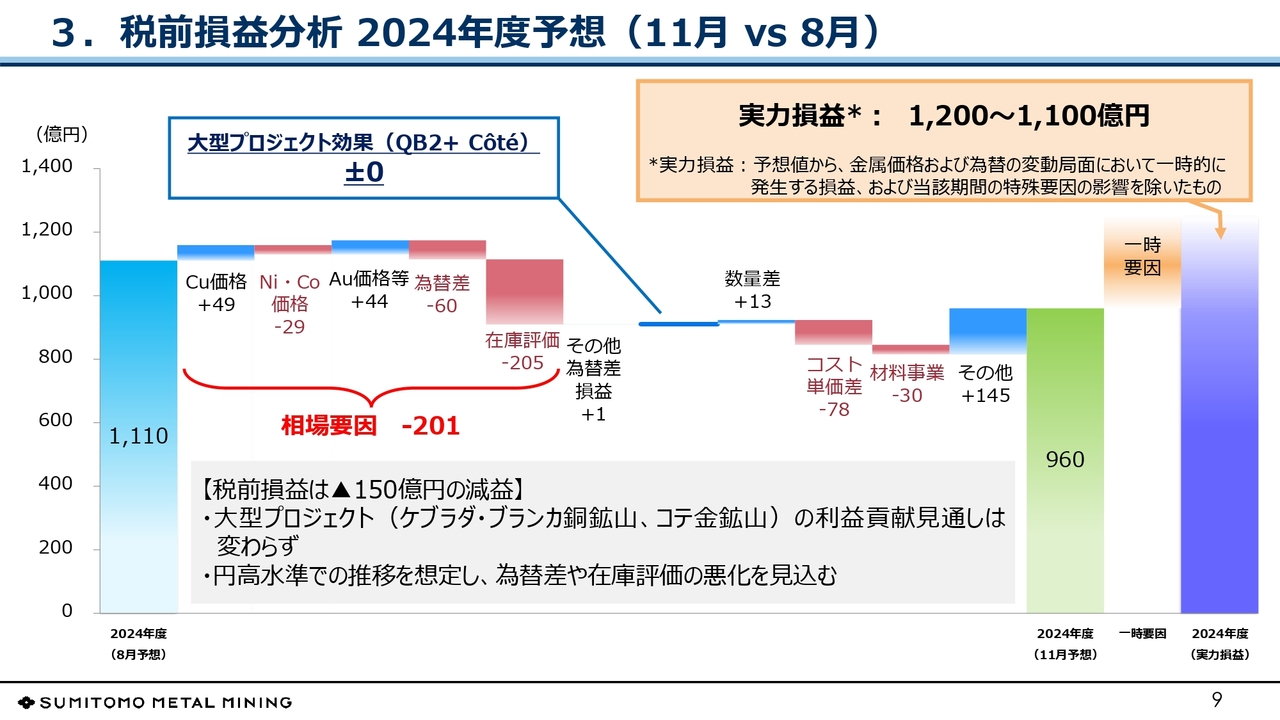

3.税前損益分析 2024年度予想(11月 vs 8月)

こちらは2024年度年間の予想として、8月に公表した税引前利益の予想に対して、11月に公表した値を比較したものです。スライド左側が8月の数字であり、1,110億円と見ていました。

一方、今回11月の予想はスライド右側の緑色の部分であり、960億円と見込んでいます。滝グラフにそれぞれ要因を記載していますが、相場要因の影響で、約200億円下振れすると見ています。特に円高方向に為替レートを想定したことにより在庫評価が悪化すると予想した関係で下振れすると考えています。

特殊要因を除く実力損益は、スライド一番右側の青い棒グラフに示しています。当社としては1,200億円から1,100億円と考えています。

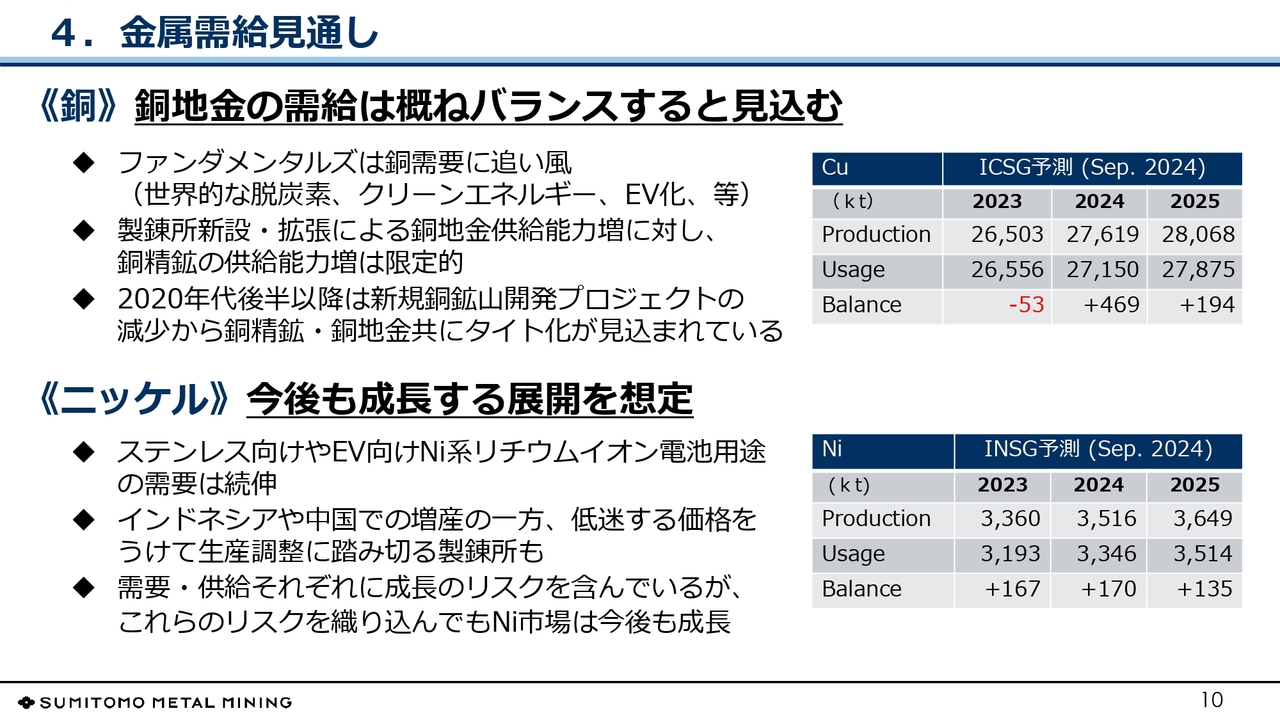

4.金属需給見通し

金属需給の見通しについてです。スライド上半分が銅に関するものです。足元での銅地金の需給は概ねバランスすると見込んでいます。

中長期的には、カーボンニュートラルに向け、銅需要はさらに増加していくと考えています。一方で、最近では新規銅鉱山の開発プロジェクトの減少や、銅精鉱原料、地金などがタイト化することも見込まれていますが、中長期的には銅の需要は引き続き旺盛だと考えています。

スライド下半分がニッケルの事業環境に関係するものです。ニッケルについては、スライド内の表にもあるように、足元の余剰感から価格低迷が見込まれている状況です。

一方で価格低迷により、大手メジャーなどは生産調整に入っているところもあります。今後ステンレス向けや、電池需要が回復することも見込まれます。そのため、中長期的にはニッケルも成長してくると踏んでいます。

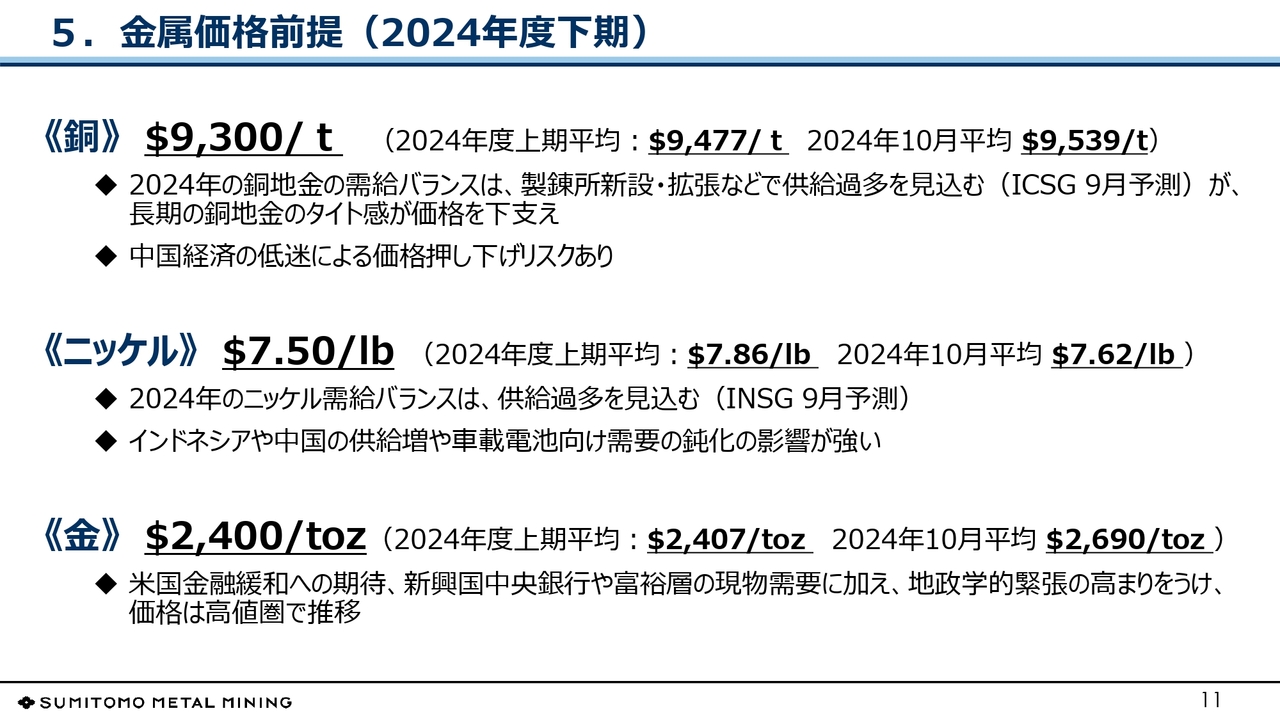

5.金属価格前提(2024年度下期)

こちらのスライドは、当社が前提としている金属価格を示したものです。

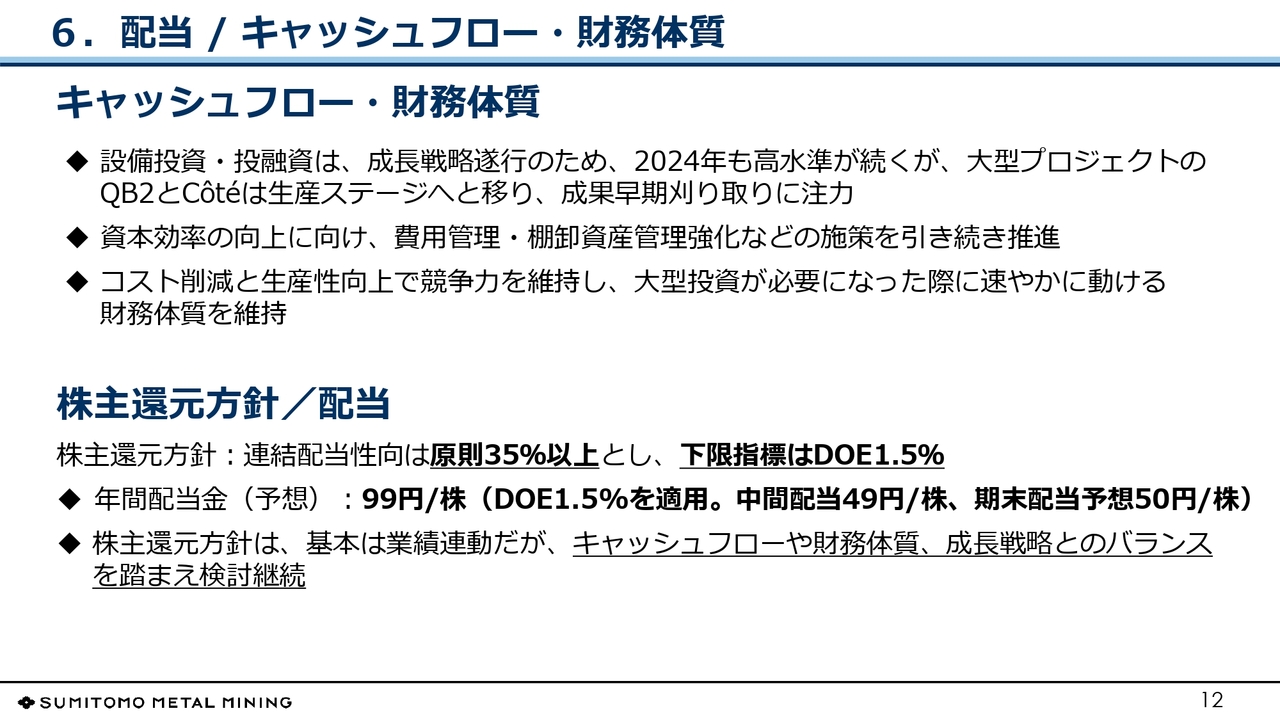

6.配当/ キャッシュフロー・財務体質

配当、キャッシュフロー関係についてです。キャッシュフロー・財務体質に関しては、引き続き、設備投資・投融資などは成長戦略遂行のために高水準な状態が続きます。このような投資をきちんと成果につなげていきたいと考えています。

加えて、資本効率の向上に向け、現在取り組んでいるさまざまな対策をさらに拡幅し、費用管理や棚卸資産管理の強化に努めていきたいと考えています。

株主還元方針並びに配当については、すでに決算報告で公表したとおり、年間配当は1株99円と、DOE1.5パーセントの適用で考えています。中間配当は1株49円、期末の配当は1株50円となっています。

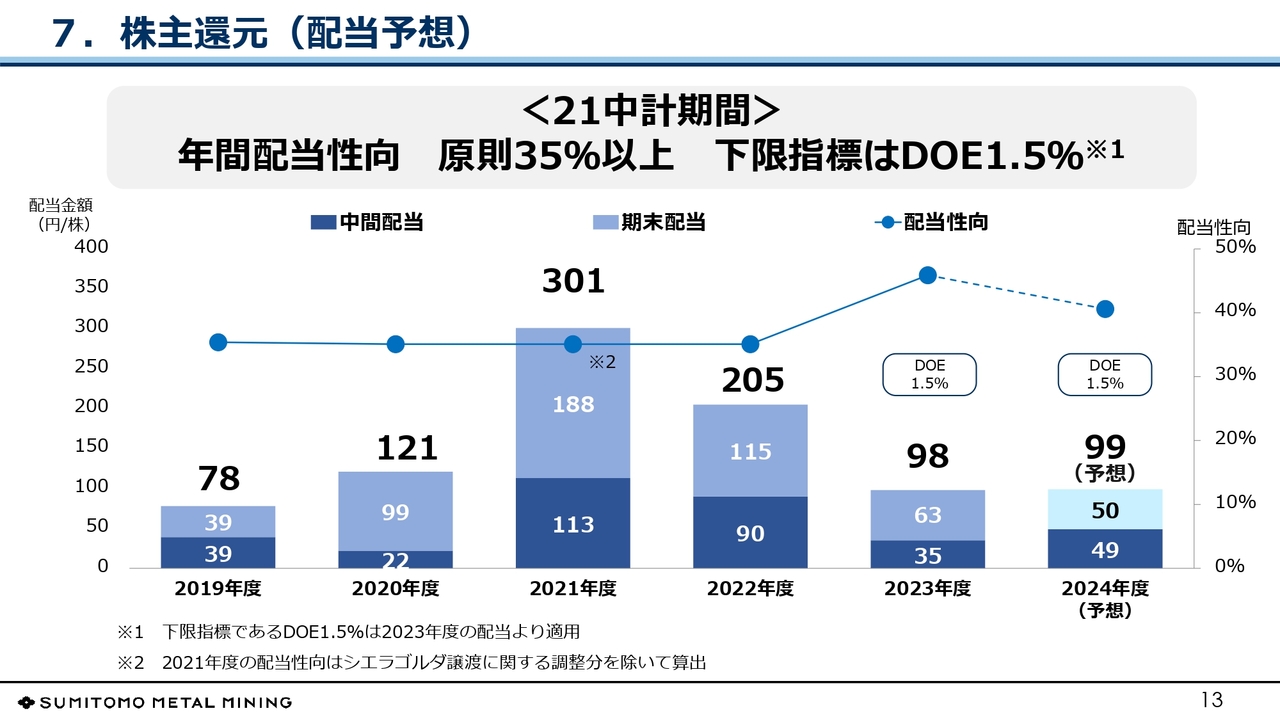

7.株主還元(配当予想)

こちらは、今の配当の推移です。

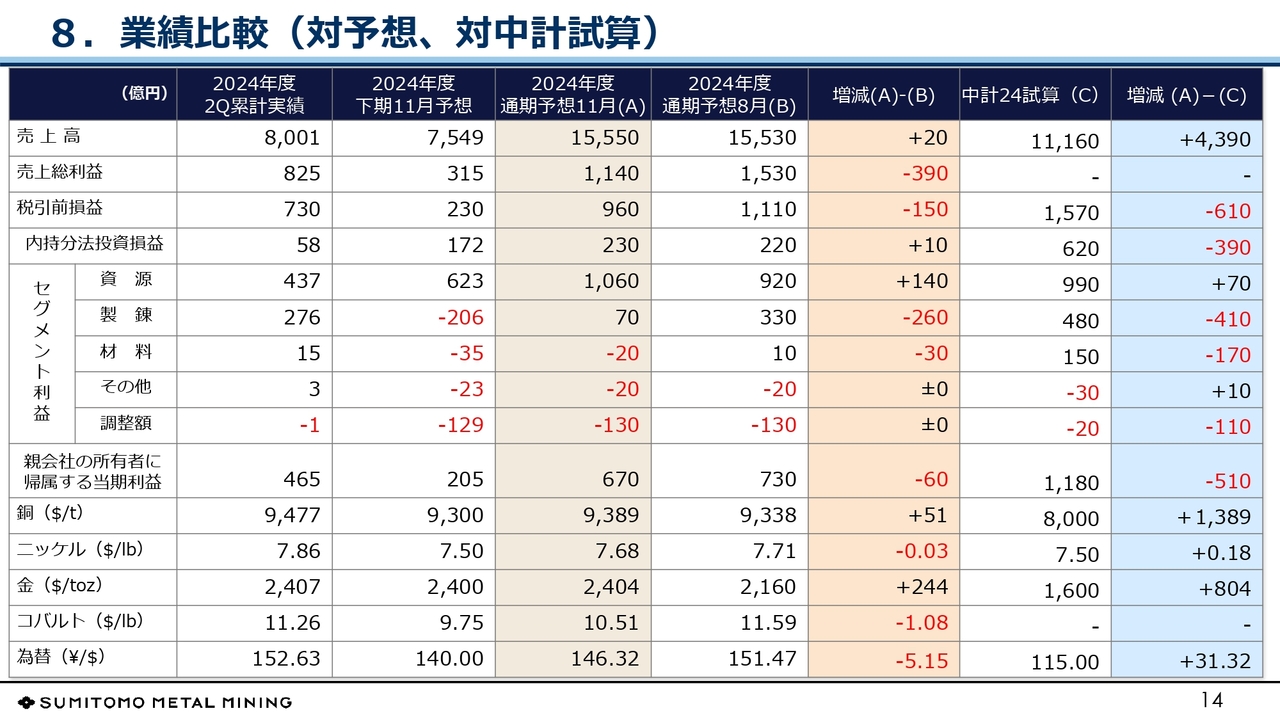

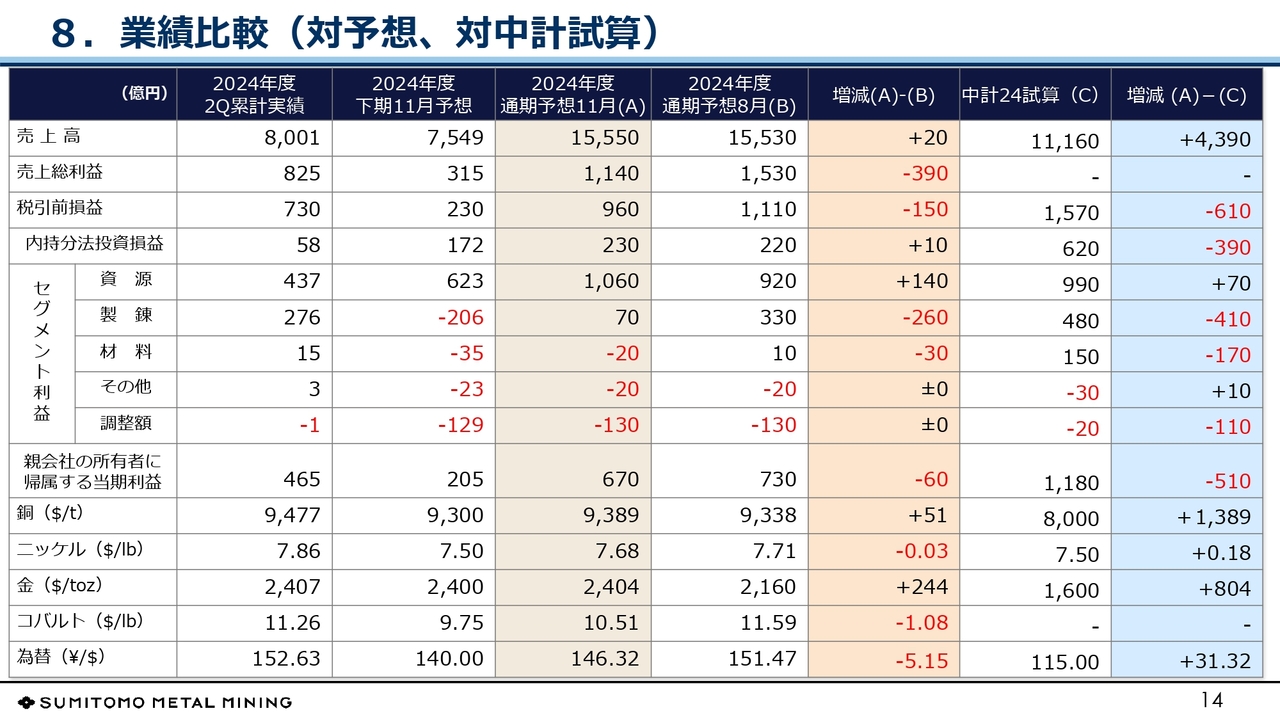

8.業績比較(対予想、対中計試算)

対予想、対中計の業績比較を一覧表にまとめたものです。今回ご紹介したいのは、スライド内、左から2列目の2024年度下期11月予想です。こちらについて、少し補足説明をします。

セグメント利益に記載しているように、1段目の資源事業に関しては上期実績の437億円に対して下期は623億円と見ています。これは下期に、一部の海外銅鉱山で鉱石の品位向上が見込めることや、現在進行中の大型プロジェクトの効果が若干増えてくることから、これらの数字を織り込んだ内容となっています。

2段目の製錬事業については、上期の276億円に対して下期はマイナス206億円の赤字と見ています。為替の円高を想定しており、これによる在庫評価の悪化が減益要因の大部分と想定しています。加えて、金属価格についても、一部のメタルはさらに下落を見込んでおり、それらが織り込まれた数字となっています。

3段目の材料事業については、上期15億円の実績に対して下期はマイナス35億円の赤字と見ています。材料事業についても製錬事業と同様、金属価格の下落、為替による影響などの受払差が大部分と考えています。

最後に調整額についてです。下期マイナス129億円の赤字と大きなマイナスを見ています。こちらも為替差損や、さまざまなリスク要因を考慮した数字を計上した結果です。

最終的には年間で、売上高が1兆5,550億円、売上総利益は1,140億円、税引前損益は960億円と今回想定しています。

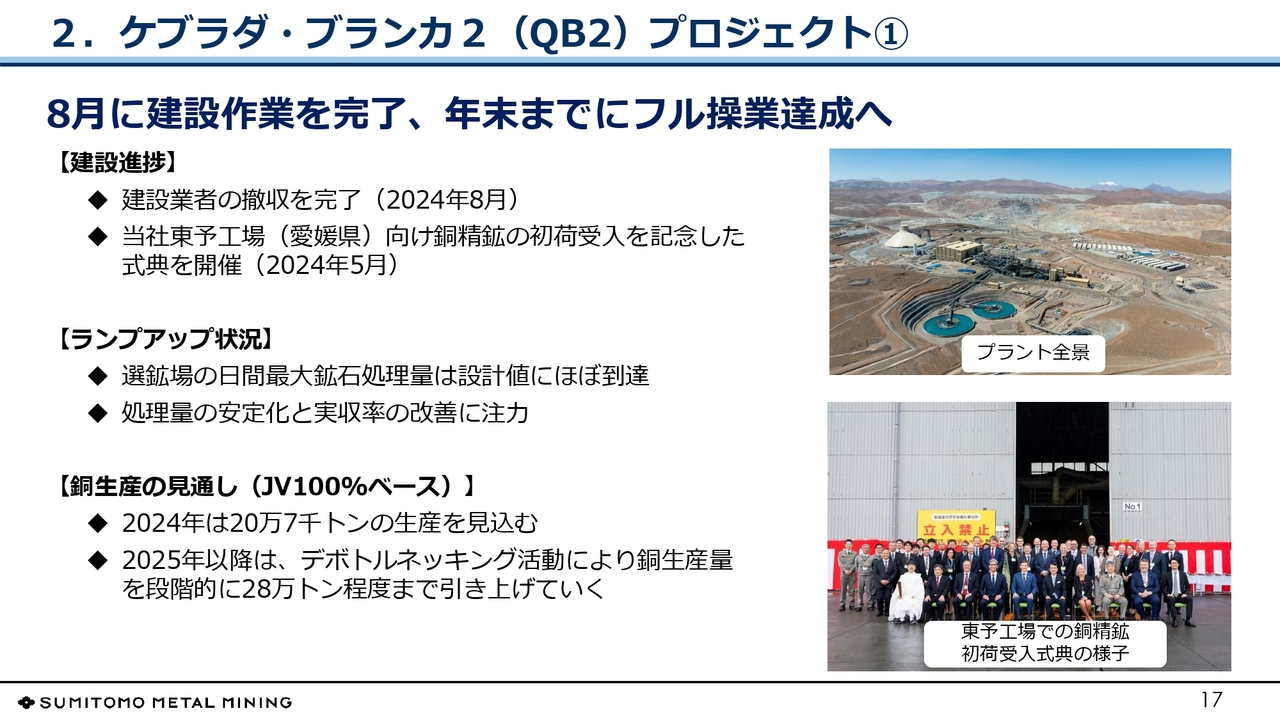

2.ケブラダ・ブランカ2(QB2)プロジェクト①

岡本秀征氏(以下、岡本):資源事業本部長の岡本です。私からは資源事業についてご説明します。まずはケブラダ・ブランカ2についてで、こちらはQB2プロジェクトと呼んでいます。その進捗としては、建設はすでに8月に完了しており、建設業者の撤収も完了しています。

またスライド内右下の写真にあるとおり、愛媛県の東予工場にてQB2で生産された銅精鉱の初荷受入れを記念した式典を、5月に開催しています。ランプアップ状況は、選鉱場の日間最大鉱石処理量は設計値にほぼ到達しています。今後、処理量の安定化と実収率の改善に注力します。

生産の見通しとしては、JV100パーセントベースで2024年は20万7,000トンの生産を見込んでいます。来年以降はデボトルネッキング活動により、段階的に28万トンまで引き上げていく予定です。

2.ケブラダ・ブランカ2(QB2)プロジェクト②

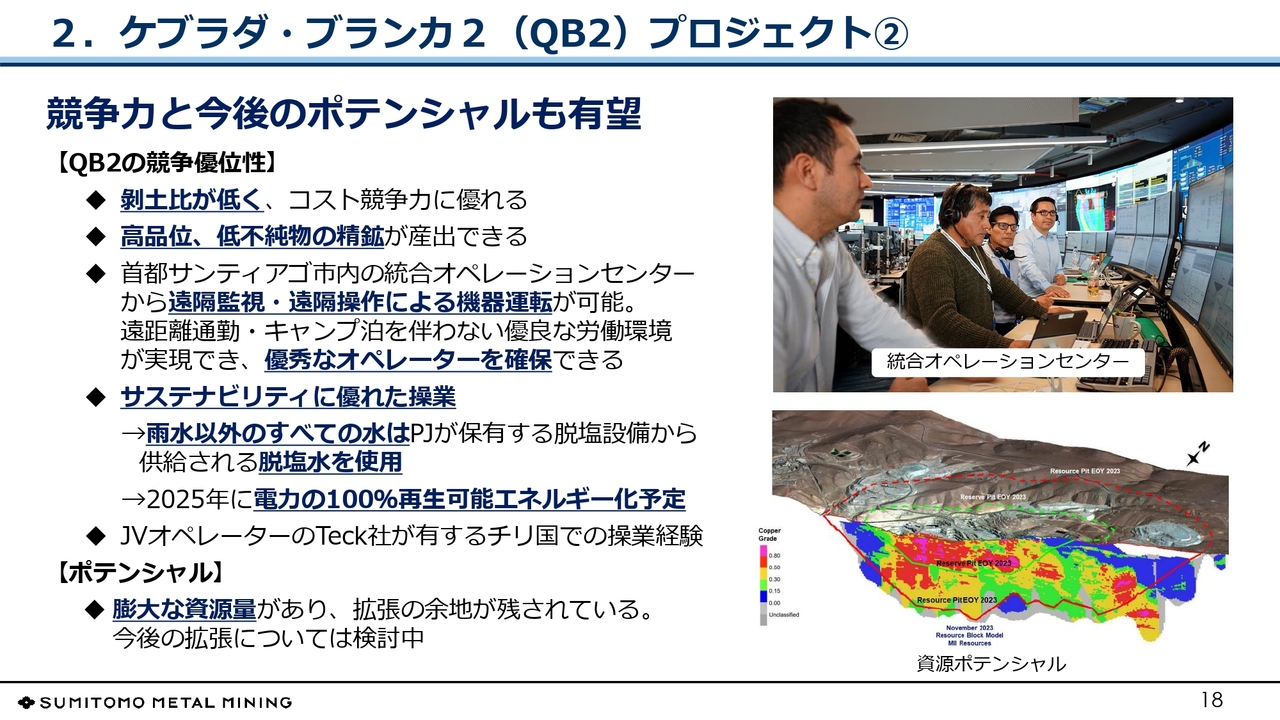

本プロジェクトは、剥土比が低くコスト競争力に優れていることに加え、高品位、低不純物の銅精鉱が産出できる利点があります。また、首都サンティアゴ市にある統合オペレーションセンターで遠隔監視・遠隔操作による機器運転を実施しています。これによって優秀なオペレーターを確保できるといった利点があります。

サステナビリティに優れた操業を志向しており、雨水以外のすべての水は、海水を脱塩した脱塩水を使用しています。電力も来年には100パーセント再生可能エネルギーにできる予定です。また、スライド右下の図にあるように莫大な資源量を持っており、今後の拡張も期待されています。

2.ケブラダ・ブランカ2(QB2)プロジェクト③

こちらは、プロジェクトの写真です。スライド上部左から2つがピットの様子です。その次、右側が港湾ポートの様子です。その下はプラントの様子となっています。

世界で急激に銅精鉱獲得の不確実性が高まる中、QB2の立ち上がりによって当社の原料確保に大きな安定感が加わると期待しています。

3.コテ金開発プロジェクト①

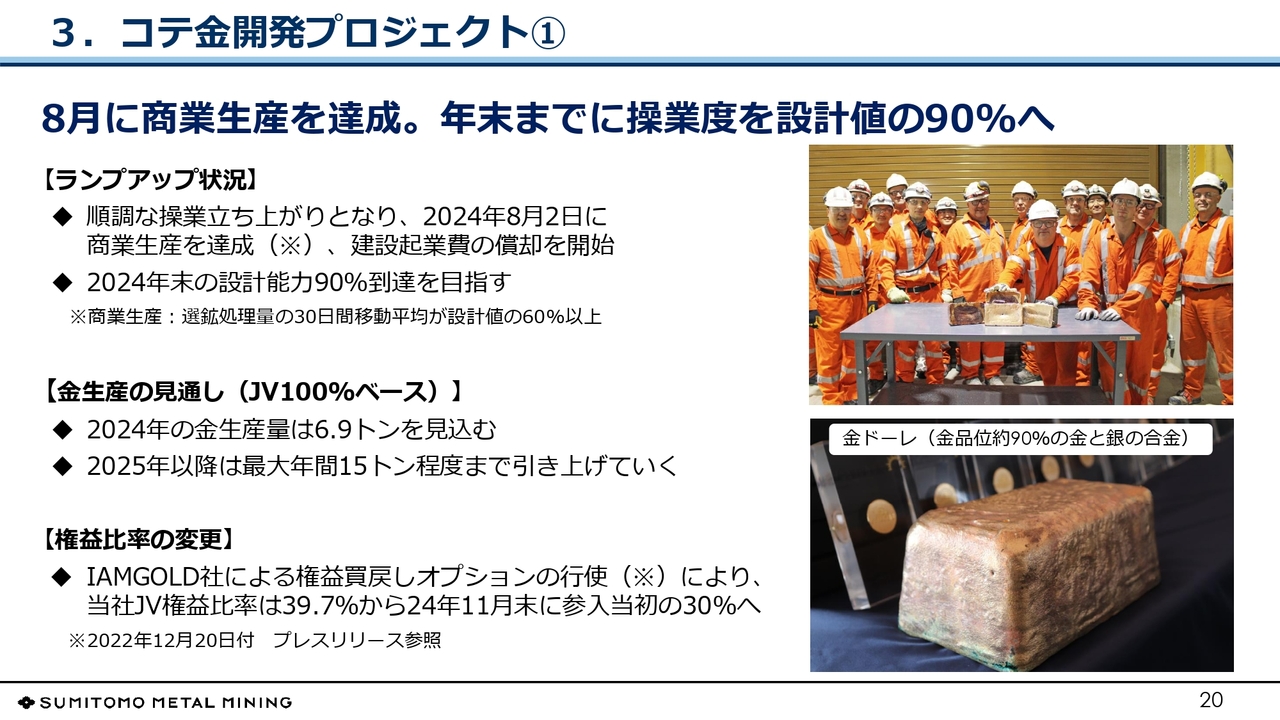

カナダのコテ金開発プロジェクトです。ランプアップ状況は順調な立ち上がりとなっており、2024年8月2日に、商業生産の基準である「選鉱処理量の30日間移動平均が設計値の60パーセント以上」を達成しています。今年末までに設計能力90パーセント到達を目指しています。

金生産の見通しは、これもJV100パーセントベースで2024年は6.9トンを見込んでいます。2025年以降は最大年間15トン程度まで引き上げていきます。

また、権益比率の変更があります。2022年に建設費の一部を肩代わりするために権益を買い増しして39.7パーセントになっていました。これを2024年11月末に、参入当初と同じ当社の権益が30パーセントになるまでIAMGOLD社が買い戻す予定です。

3.コテ金開発プロジェクト②

今後、早期の生産安定化に向けて順調にランプアップを続けていきます。金価格上昇の恩恵を最大限に享受すべく、早期の安定化、それからランプアップ完了を目指していきます。

3.コテ金開発プロジェクト③

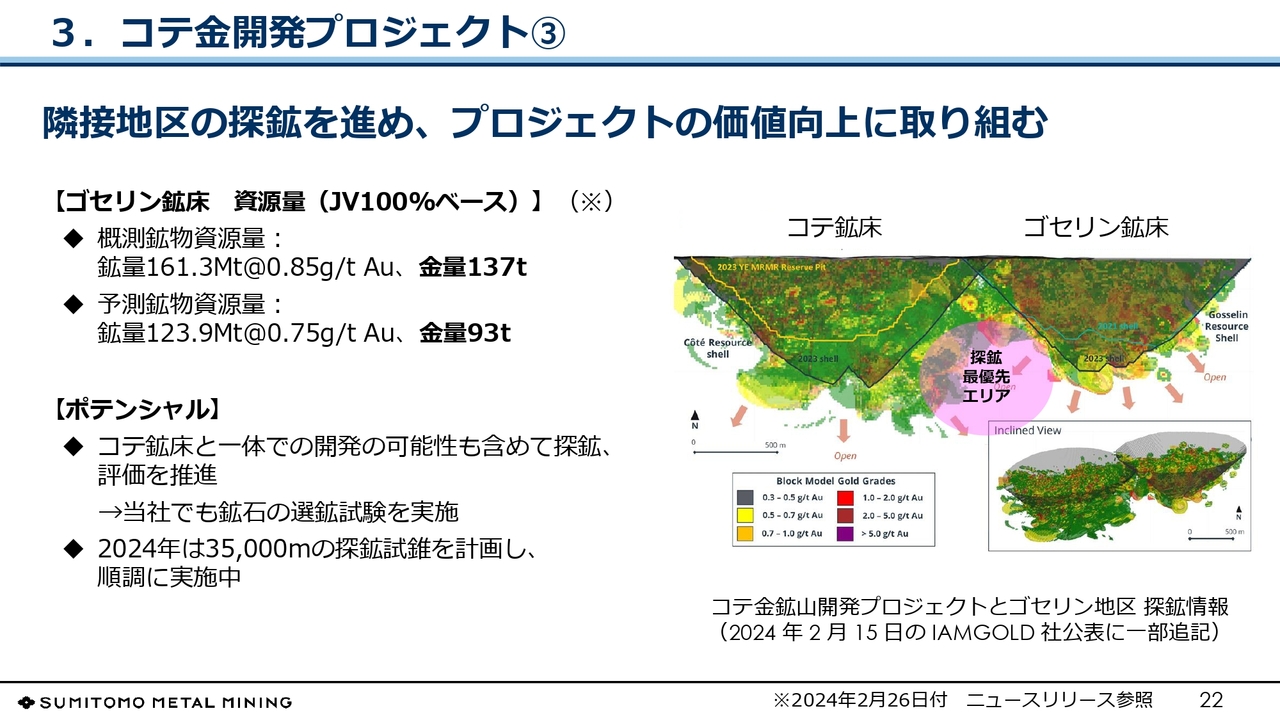

また、本プロジェクトは隣接地区の探鉱を進めており、プロジェクトの価値向上を進めています。スライド内右図のように隣接するゴセリン鉱床の探鉱を進めており、概測鉱物資源量で137トン、予測鉱物資源量で93トンの金量を見込んでいます。

今後このような周辺鉱床も開発計画に入れて、プロジェクト価値を高めていきたいと考えています。

4.新規ニッケル鉱源確保の取組み

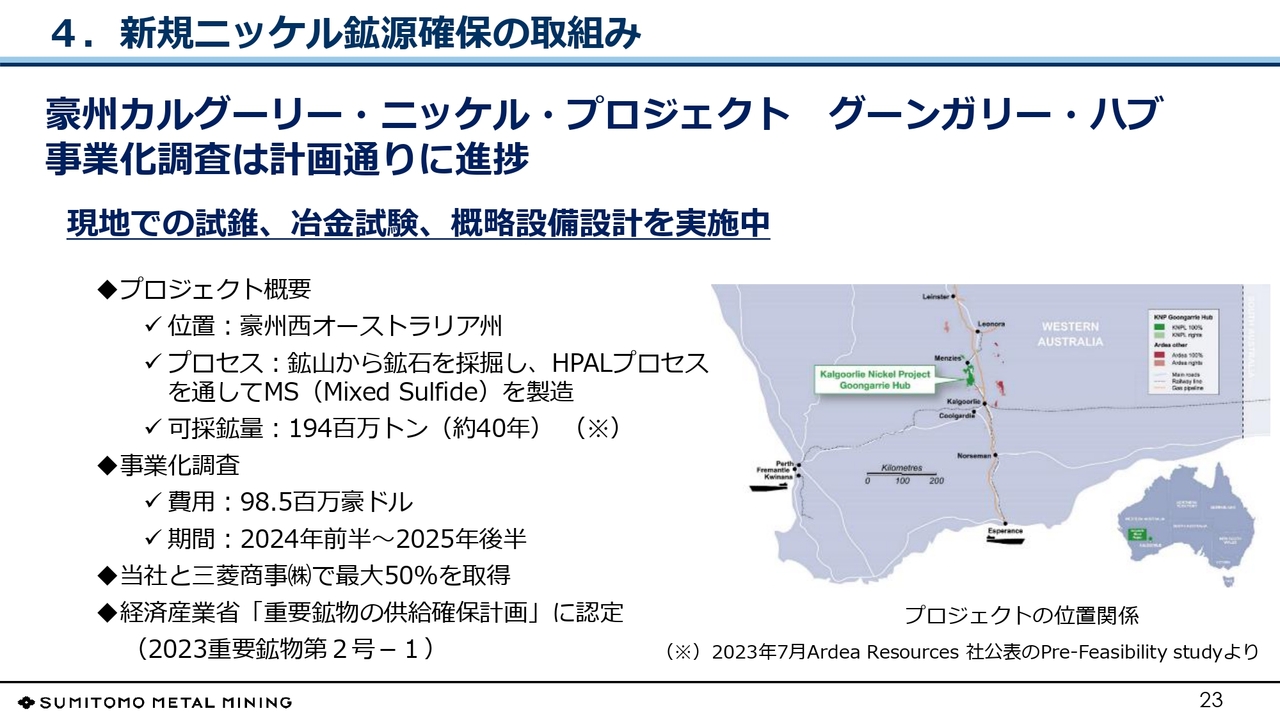

竹林優氏:金属事業本部長の竹林です。私からは金属事業についてご説明します。まず、新規ニッケル鉱源確保の取り組みについてです。2023年第2四半期決算時に、お話しした豪州のカルグーリー・ニッケル・プロジェクト グーンガリー・ハブの進捗についてご説明します。事業化の調査については計画どおりに進捗しています。

現在は現地での試錐を継続しながら、鉱石の冶金的な試験、あるいは概略設備の設計について実施を進めています。プロジェクトの内容は以前にプレスリリースしたとおりです。

スライド右下にあるようにオーストラリア南西部にあるカルグーリーという街の近傍です。プロセスとしてはその鉱石をHPALプロセスでMS(Mixed Sulfide)、いわゆるニッケルとコバルトの混合硫化物を製造するものです。可採鉱量は1億9,400万トンです。これはニッケルで年間3万トン、コバルトで年間2,000トンを40年間産出できる量です。

事業化調査について、費用は9,850万オーストラリアドル、期間は2025年の後半までのスケジュールで進めていく予定です。この事業化調査が終わった時点で、当社と三菱商事株式会社の2社で最大50パーセントの権益確保ができるという契約になっています。こちらのプロジェクトは経済産業省の「重要鉱物の供給確保計画」に認定されています。

5.3事業連携(ニッケルー電池)のバリューチェーン強化

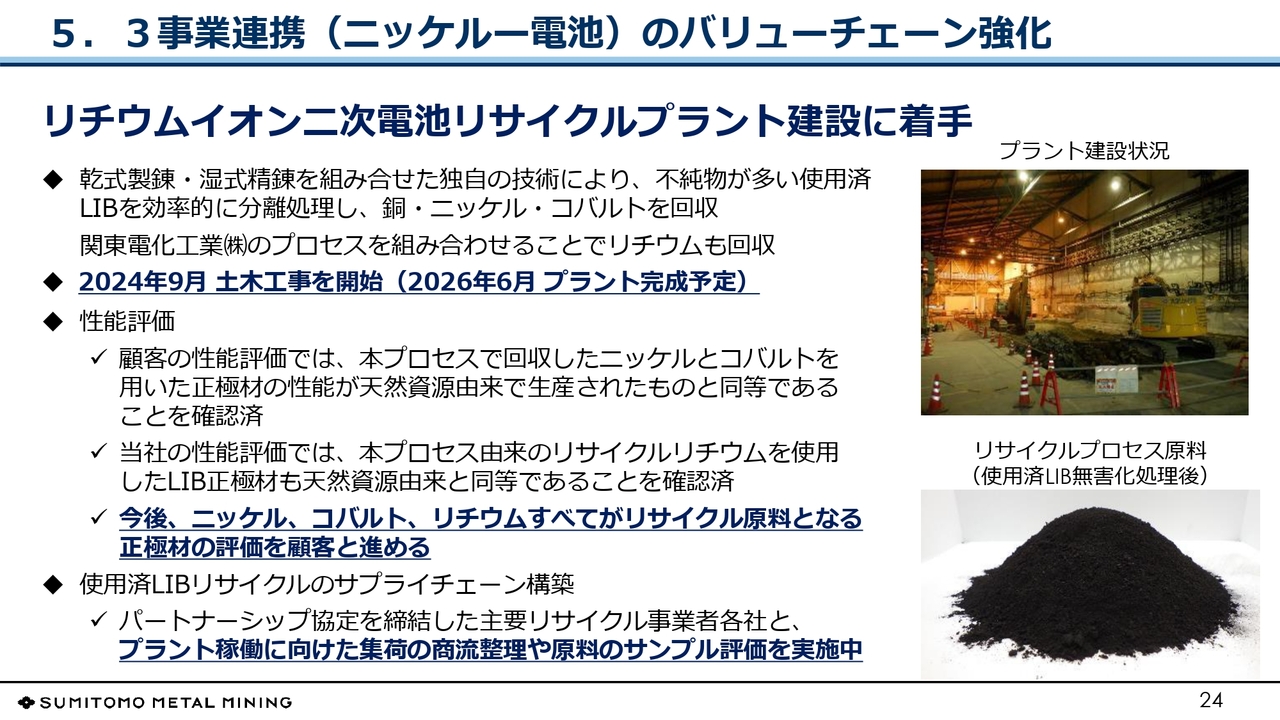

3事業連携のうち、ニッケル電池のバリューチェーン強化に関して、リチウムイオン二次電池(LIB)リサイクルプラントの進捗をご説明します。

2024年3月に、当件についてプレスリリースしていますが、現在こちらの建設を進めています。

弊社のプロセスは乾式製錬と湿式精錬を組み合わせた独自技術により、原料の不純物が多い使用済LIBでも処理できるプロセスで、銅・ニッケル・コバルトを回収します。

また、関東電化工業株式会社のプロセスを組み合わせて、このプロセスから出てくるスラグに含まれるリチウムの回収も進めているところです。

工事の進捗については2024年9月から土木工事を始めており、予定どおり2026年6月にプラントが完成する予定です。

このリサイクルプラントで回収したメタルを使った電池材料の性能評価についてです。まずニッケルとコバルトは回収したものを使用した電池材料で、天然資源由来のものと同等であるという顧客から評価がされています。リチウムについては当社の性能評価において、同じように天然資源由来と同等ということを確認しています。

今後、ニッケル・コバルト・リチウムすべてがリサイクル原料となる正極材の評価を、顧客と進めることになります。

また、原料となる使用済みLIB確保についてはサプライチェーンを構築中であり、パートナーシップ協定を締結したところです。プラント稼働に向けた、集荷商流の整理あるいは原料のサンプル評価の実施を進めているところです。

6.電池材料事業①:生産能力増強の進捗

田中勝也氏(以下、田中):電池材料事業本部長の田中です。私からは電池材料事業についてご説明します。今回、説明するのは2点です。1点目は愛媛県新居浜市で進行中の生産能力増強、もう1点は、過去に増強した拠点の現状です。

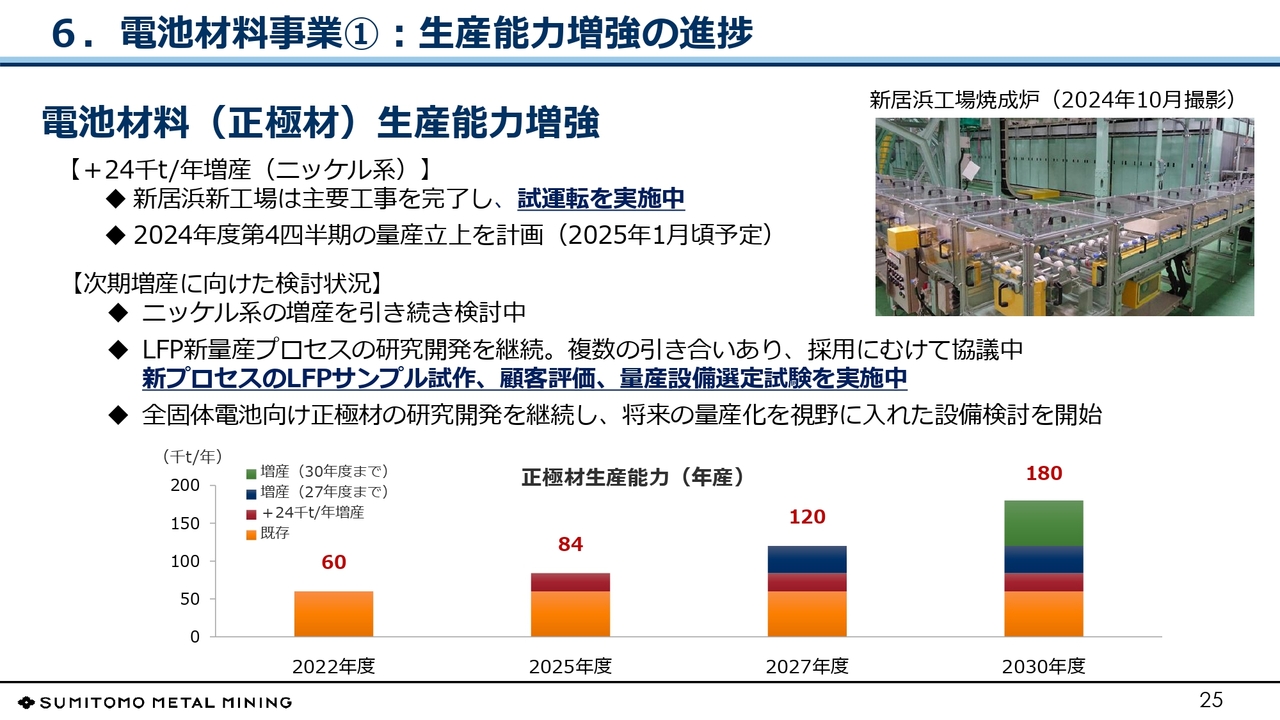

まず生産能力増強についてです。ニッケル系の正極材生産を目的として月2,000トン、年間2万4,000トンのキャパシティ増強を進めています。新工場である、新居浜工場の主要工事は完了し、試運転を実施中です。

さらに足元では、スライドに記載はありませんが、認定サンプルの評価中です。これを受け、2025年1月頃に量産立ち上げを予定しています。

通常、正極材の工場というのは、量産初期での認定に1年かかるため、工場の建設完了から操業開始まで1年空くことが普通です。今回は既存顧客と既存製品ということで立ち上げを早めて、このギャップを解消しました。

さらに、次期増産に向けた検討状況です。ニッケル系の増産は引き続き検討中です。立地を国内あるいは海外のどこに置くかについては、主力市場である米国の状況を踏まえながら検討中です。

それからリン酸鉄系であるLFPの、新量産プロセスの研究開発は継続しており、具体的に複数顧客からの引き合いがありました。こちらは採用に向けて協議中です。

新プロセスのLFPサンプルの試作、顧客評価、それから量産設備の選定を今実施中です。おそらくLFPの投資が、ニッケル系より早くなると考えています。

それから新しいものとしては、全固体電池向け正極材の研究開発を継続しています。これも具体的なお客さまと一緒に共同で研究しており、将来の量産化を視野に入れた設備検討も始めています。現在編成中である、2025年から2027年の3年間を対象とした次の中期経営計画の、最終年度の初め前後におそらく量産化できるものかと思っています。

それを表しているのが、スライド下のグラフです。棒グラフの左から2つ目、年間8万4,000トン、月当たり5,000トンから7,000トン、プラス2,000トンというのは新居浜工場のものです。

6.電池材料事業②:住鉱エナジーマテリアル設立10周年記念式典

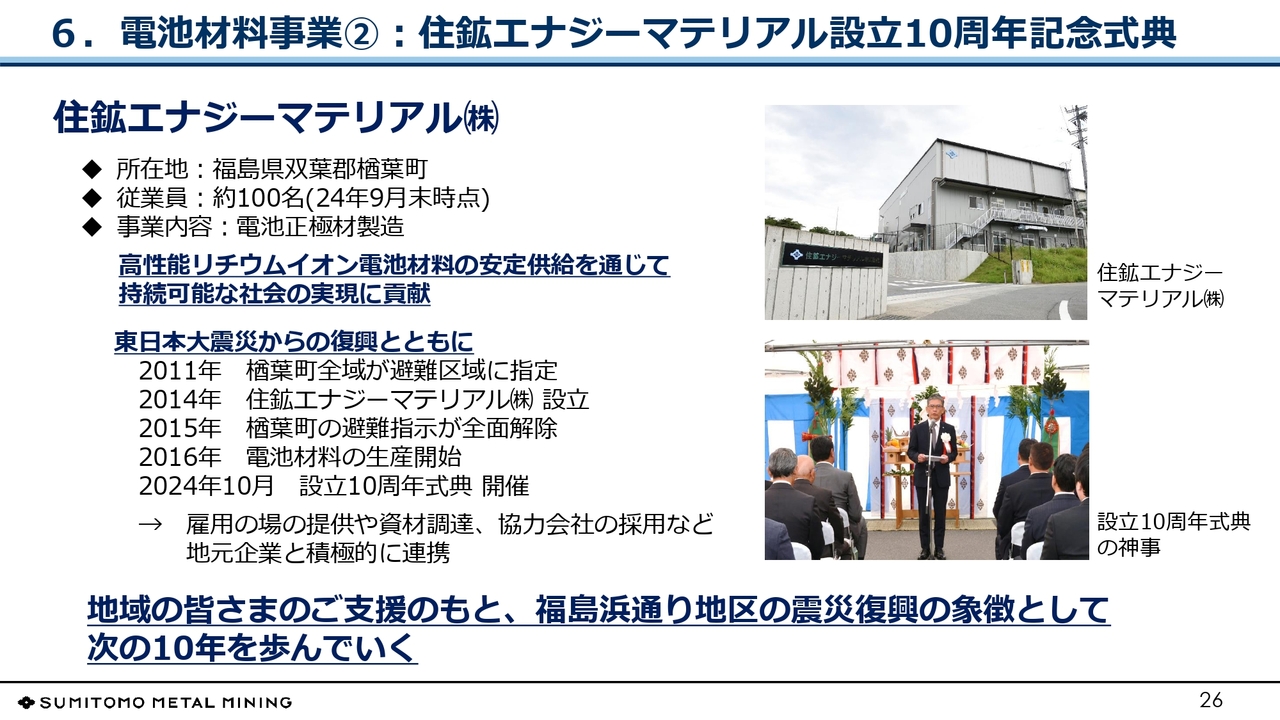

福島県楢葉町に設立した住鉱エナジーマテリアル株式会社が、ようやく10周年を迎えることができました。

当社の拠点は多くありますが、この拠点についてはマザー工場である新居浜市の磯浦工場とともに、最終工程を受け持って、顧客に出荷するという2つの拠点のうちの1つです。非常に重要な拠点で、これまでは概ねフルキャパシティで生産してきています。

所在地としては今申し上げたように福島県の楢葉町というところで、従業員は100名の体制です。高性能のリチウムイオン電池材料の安定供給を通じて、持続可能な社会の実現に貢献というような方針のもと、生産を続けてきています。

もう1つのテーマとしては、東日本大震災からの復興というテーマで、スライドに時系列で記載しているとおり、2015年の楢葉町の避難指示全面解除に先立ち、その1年前に当社が全国で1番初めに楢葉町への立地を決め、会社を設立しています。

そこから10年経ったということで、先日、スライド左下の写真にありますように、10周年の記念式典を行っており、現地と当社ともども、非常に活気づいているところです。

7.機能性材料事業の拡大①

佐藤眞一氏(以下、佐藤):機能性材料事業本部長の佐藤です。私からは機能性材料事業についてご説明します。

市況は、需要は緩やかな回復基調ですが、先行きについては不透明感が残っています。2022年から続いたスマートフォンやパソコン等の需要減による在庫調整の局面は、昨年度に最悪期を出しまして2024年度は緩やかに回復基調です。

その中でも、特に生成AIや車載用途の材料については、2024年度上期においては好調を維持しています。ただし、一部の製品市場では再び在庫調整の動きもございまして、本格的な回復には慎重な見方も多いですが、機能材としては長期的には着実な回復を予想しています。

我々としては引き続きコスト削減、生産性向上、製品開発を進めていく所存ですが、特に機能性材料事業本部としては、GHG削減に資する高機能材料を開発・拡販することで、収益力を強化し、サプライチェーンのカーボンニュートラルに貢献したいと考えています。

7.機能性材料事業の拡大②

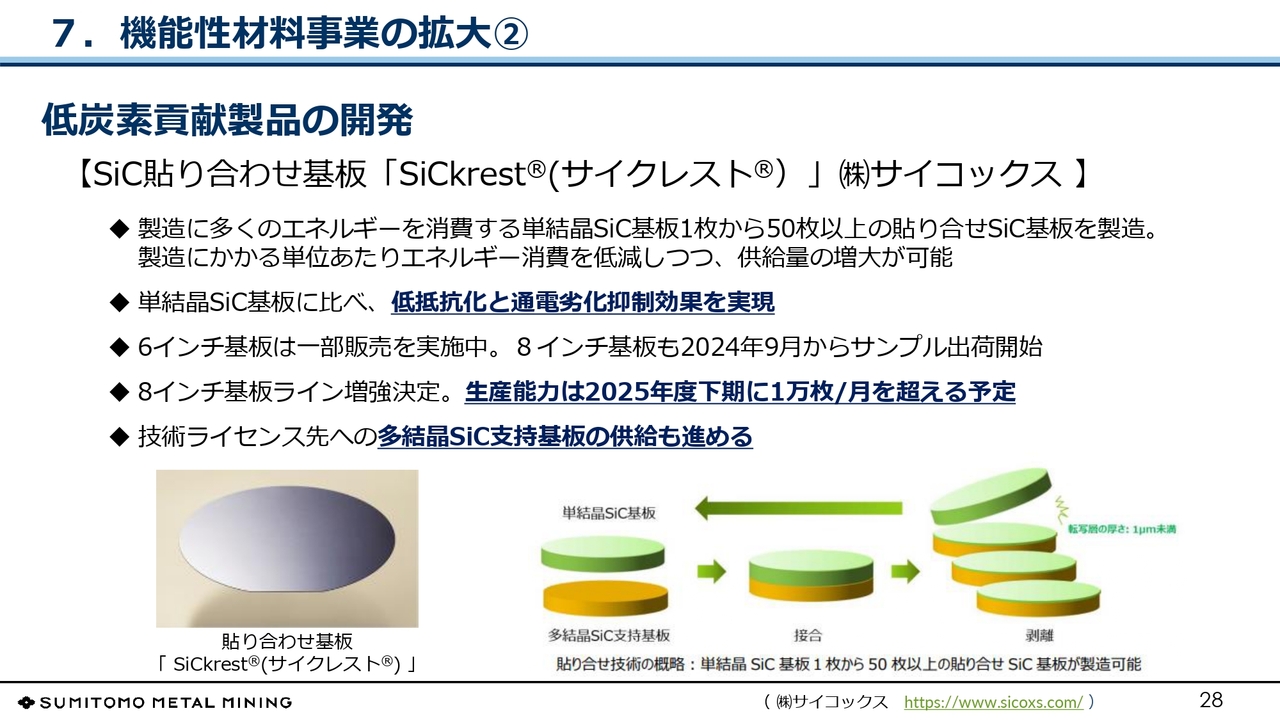

本日は、注力している製品を2つご紹介します。1つ目は、パワー半導体に使用されるSiC(シリコンカーバイド)の貼り合わせ基板「SiCkrest(サイクレスト)」です。

単結晶のSiCは製造に多くのエネルギーを消費しますが、我々の技術は単結晶のSiCから50枚の貼り合わせの基板を製造することが可能で、製造にかかる単位当たりのエネルギーを低減しつつ、供給拡大が可能な技術です。貼り合わせの製品については、単結晶のSiCに比べ低抵抗や通電劣化抑制効果も実現しており、性能的にも優れています。

我々は、8インチの基板ラインの製造増強を決定しました。生産能力は2025年度下期には6インチ換算で1万枚を超える予定です。また、こちらの技術についてはライセンスも進める予定で、多結晶のSiC支持基板の供給も進めていく所存です。

7.機能性材料事業の拡大③

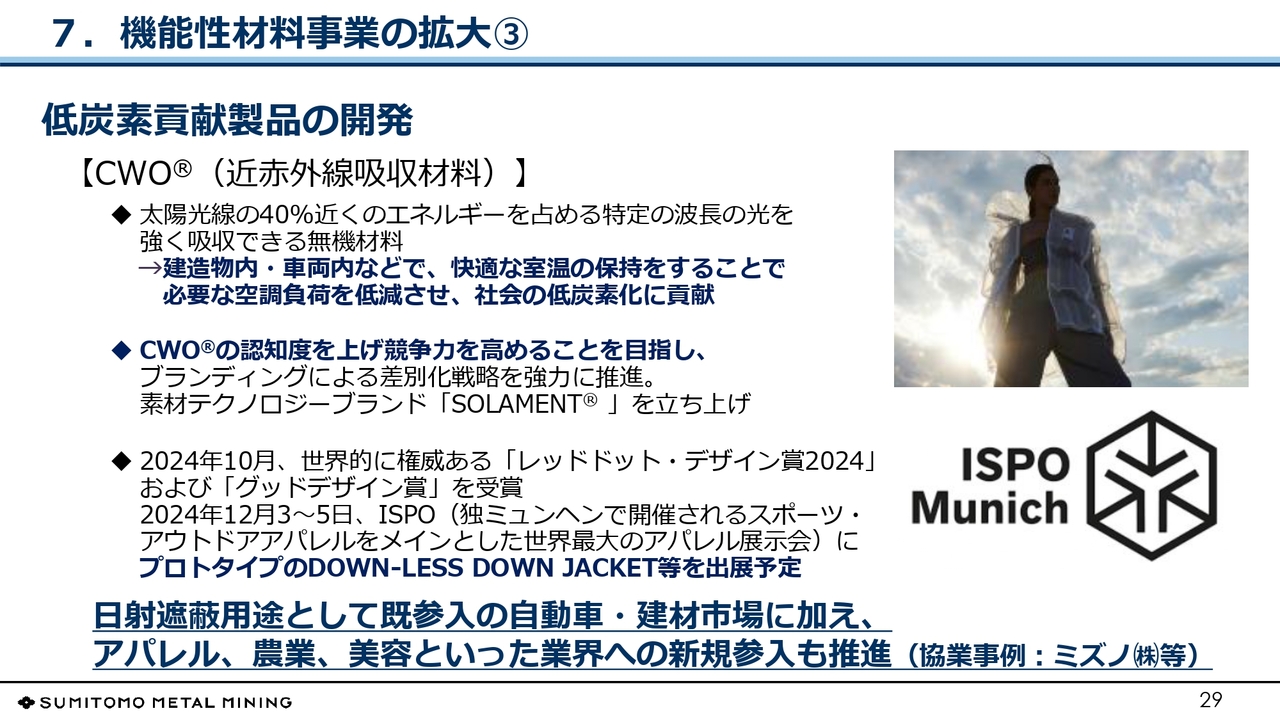

2つ目は、CWO、セシウムタングステンオキサイドという近赤外線吸収材料です。太陽光の40パーセント近くのエネルギーを占める特定の波長の光を強く吸収できる無機材料で、現在は建造物や車両等の快適な室温空間を保持するために使用されています。CWOを用いることで、必要な空調負荷を低減させ、社会の低炭素化に貢献しています。

我々は昨年度からCWOの認知度を上げ、競争力を高めることを目指し「SOLAMENT」という名称でブランディングによる差別化戦略を推進しています。その結果、今年10月には世界的にも権威のある「レッドドット・デザイン賞2024」や、日本の「グッドデザイン賞」を受賞しました。

また、今年12月には、ドイツのミュンヘンで開催されるスポーツ・アウトドア向けアパレルをメインとした世界最大の展示会にも出展します。日射遮蔽用の効果が今までの販売でしたが、今後はアパレル、農業、美容といった業界の新規参入を推進し、販売拡大を促進していきます。

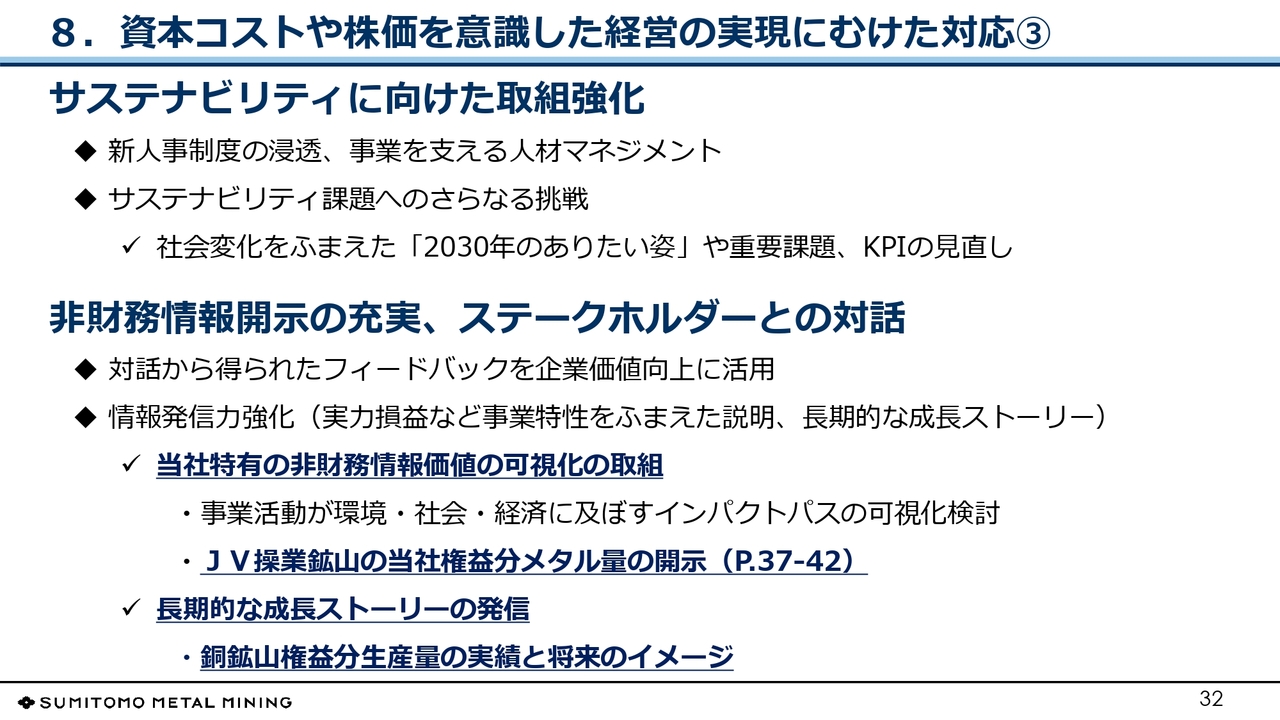

8.資本コストや株価を意識した経営の実現にむけた対応①

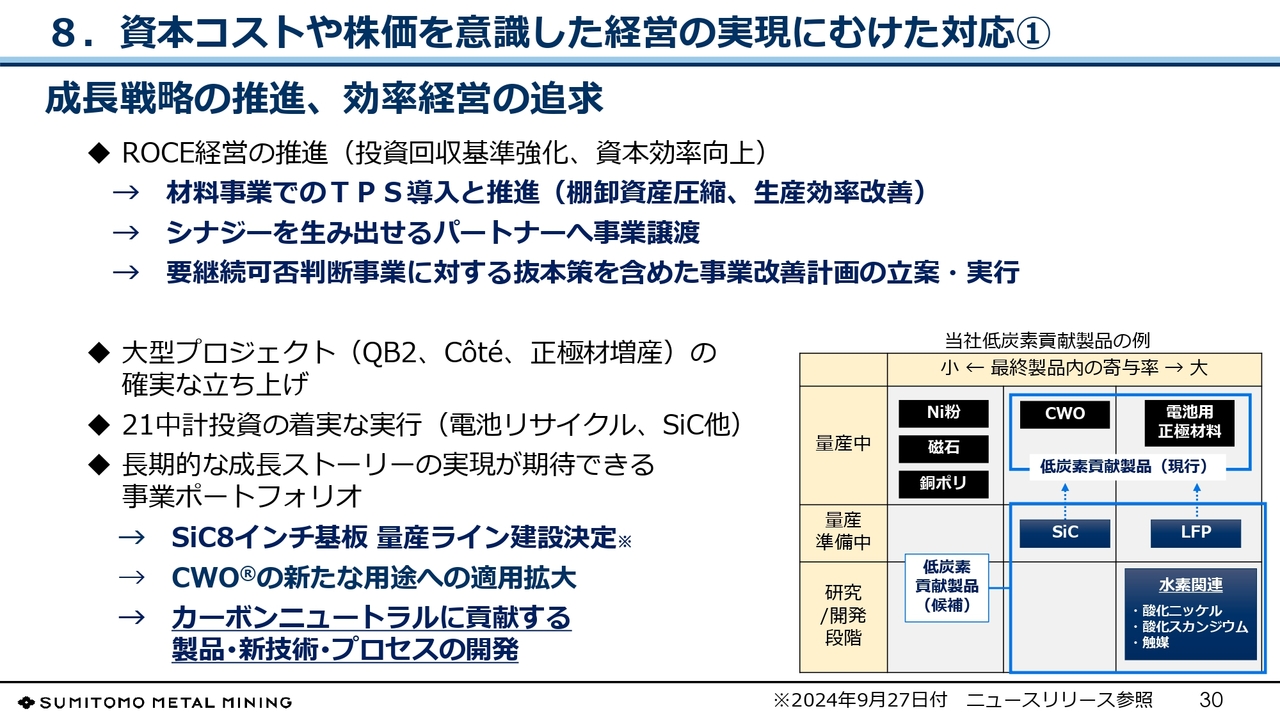

松本:私から、資本コストや株価を意識した経営の実現に向けた対応をご説明します。まず、成長戦略の推進、効率経営の追求という視点で申しますと、ROCE経営の推進という取り組みでは現在、材料事業でのTPS導入と推進を進めています。

具体的には、棚卸資産の圧縮や生産効率の改善を進めていまして、すでに30パーセント強の改善が実現できています。

次に、シナジーを生み出せるパートナーへの事業譲渡ということで、2021年中期経営計画ではすでに2つの事業を事業譲渡しました。

長期的な成長ストーリーの実現が期待できる事業ということで申しますと、8インチのSiC貼り合わせ基板や、CWOの新たな用途への展開に加えて、本日はカーボンニュートラルに貢献する製品・新技術・プロセスの開発について若干ご説明したいと思います。

スライド右の図の右下に書いている分野が、水素関連の事業に関するものです。最近の世の中の動きを見ていると、水素制度に関わる取り組みが急激に進んでいます。すなわち今後、市場として立ち上がってくる可能性が非常に高いと当社も考えています。

8.資本コストや株価を意識した経営の実現にむけた対応② (水素関連)

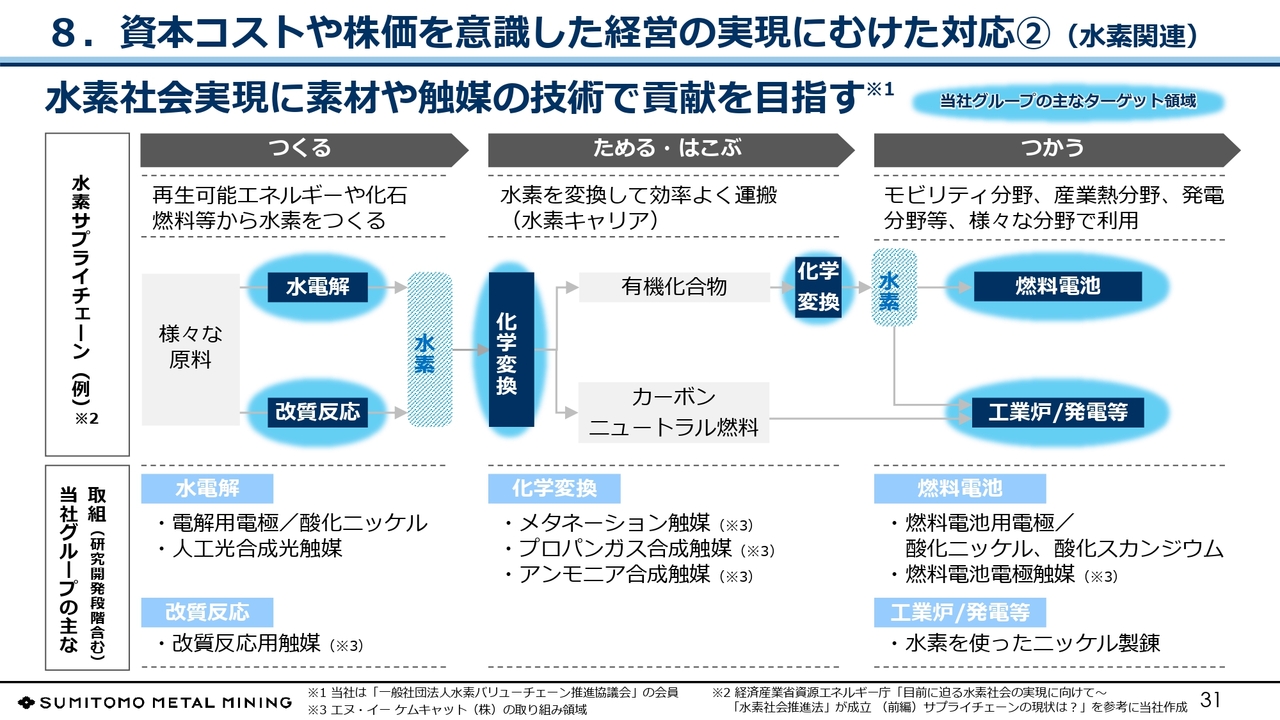

こちらのスライドでは、左から「つくる」「ためる・はこぶ」「つかう」という視点の水素サプライチェーンにおける当社の取り組みを示しました。

まず「つくる」という分野においては、さまざまな水素の製造方法がありますが、当社が関われる事業としては、例えば、水を電気分解し水素を作るプロセスでは、電極材に使用される酸化ニッケルや人工光合成光触媒が、当社製品として関与できる分野と考えています。また、改質反応用触媒も当社の技術で「つくる」という分野に寄与できるのではないかと考えています。

中央の「ためる・はこぶ」分野では、科学的に変換する技術が活用されますが、具体的には水素ガスをいろいろな化合物に転換する触媒で寄与できると考えています。メタネーション触媒、プロパンガス合成触媒、アンモニア合成触媒が現在、当社の関係会社で作られていますので、これらを活用していきたいと考えています。

スライド右側の「つかう」に視点を移すと、燃料電池分野では当然、燃料電池に使われる酸化ニッケルや酸化スカンジウムが電極材の部品として使用されますし、加えて、燃料電池用電極触媒も使用されると考えています。

一方で、実際に水素を「つかう」という分野で申しますと、水素を用いた新しいニッケル製錬プロセスの研究を進めています。現在は石炭やコークスを利用して還元していますが、これを水素に代替する研究を行っています。

これらの説明は一例であり、その他についても今日はお話しできるところまでは進んでいませんが、現在、開発を複数進めているところでして、引き続き水素社会の実現に向けて、当社が保有する技術を最大限に活用していきたいと考えています。

8.資本コストや株価を意識した経営の実現にむけた対応③

非財務情報開示の充実という視点で2点ほどご紹介したいと思います。当社特有の非財務情報価値の可視化ですと、今回、ジョイントベンチャー(JV)操業鉱山の当社権益メタル量の開示を行っています。

具体的にはスライドの37ページから42ページに記載していますが、各JVの操業鉱山ごとに採掘予定鉱量や資源量を記載しています。これらは金属価格や事業環境により変動しうる数量であることに注意していただきたいと思います。

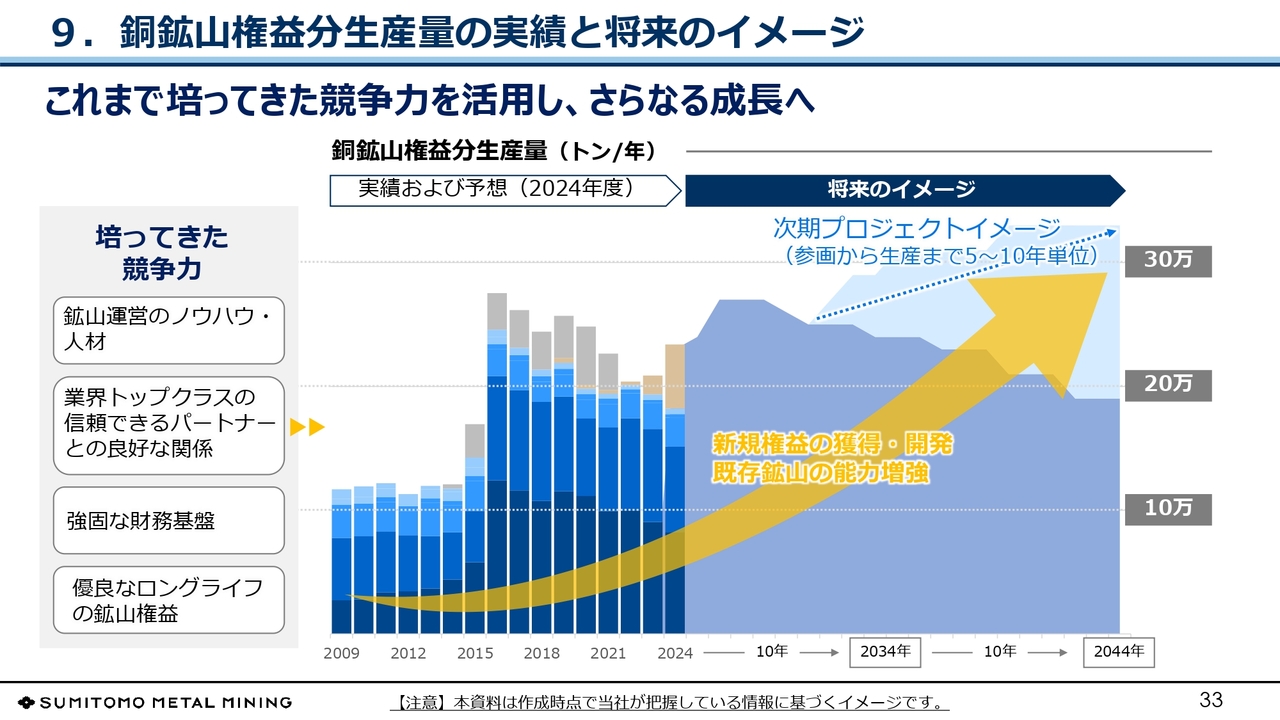

9.銅鉱山権益分生産量の実績と将来のイメージ

最後になりますが、当社の成長戦略を踏まえた銅鉱山権益分生産量の実績と、将来のイメージをご紹介したいと思います。

スライドに記載のグラフでは、縦軸に当社の銅鉱山権益分生産量を示しています。横軸は年で、棒グラフ部分がこれまでの実績、中央から右側の棒グラフになっていない部分が今後のイメージです。

実績の棒グラフでグレーの部分がありますが、こちらはシエラ・ゴルダの権益分で、足元はありません。一方で、その右側に向かって増える薄いオレンジ色の部分が、現在立ち上げを進めているケブラダ・ブランカ2(QB2)です。

QB2の本格的な立ち上がりや今後、新たなプロジェクト、並びにさまざまな鉱山のエクスパンションを踏まえると、当社が目標としています自社権益30万トンに向けて、安定的に供給できると考えています。

しかし、鉱山資源は減耗するものですので、引き続き新たなプロジェクトを模索しつつ、信頼できるパートナーと良好な関係を築きながら優良な鉱山開発を行っていきたいと考えています。

このような内容を踏まえ、現在、2025年から2027年を対象にした中期経営計画の策定と、2030年の当社のありたい姿についての見直しを進めているところです。準備が整い次第、みなさまにご説明していきたいと考えています。

質疑応答:既存鉱山の状況、QB2の拡張計画および電池材料事業の投資バランスについて

質問者:3点ございます。1点目は、新プロジェクトが立ち上がってきているところは良いと思いますが、一方で、例えばモレンシー銅鉱山はあまり芳しくない状況で、既存のHPALにおいても、ずっと生産計画未達の状況が続いています。既存事業は、JVパートナーに任せなければならず、御社だけでは対応しきれない部分もあると思いますが、私たちはどのように捉えれば良いのでしょうか?

ルンディン・マイニング社の決算を見ていて、カンデラリアが品位改善していて良いなと思っていたところ、先日の御社の決算説明では一過性と説明がありましたので、既存の鉱山について教えてください。

2点目は、Teck社の決算発表にてQB2のフェーズ2などでエクスパンションの話がよく出ますが、我々はどのような展望で見れば良いのでしょうか? 次の御社の中期経営計画の中に入ってくるものなのかどうかも含め、アップデートを教えていただけるとうれしいです。

3点目は、電池材料です。業界紙などで、社長のコメントから「LFPとかやりますよ」という感じがあったため、「来るな」と我々も読んでいました。私たちの理解では、今まではブラウンフィールドで投資できたと思いますが、新規投資はグリーンフィールドになるのでしょうか。また、立地もアメリカなのでしょうか。アメリカでは環境対応によりお金かかるという話も聞いていますので、投資コストが非常にかさんでしまうのか気にしています。また、QB2とニッケルのプロジェクトも含めて、次の中期経営計画も投資額が非常にたくさん出てくるようなイメージが湧いています。QB2やコテから利益が出てくるようになったと思いますが、ずっと先行投資のような、また違う部分に投資をしていくようなイメージがありますが、そのあたりのバランスに関してもご解説ください。

松本:まず1点目、既存のプロジェクトのさまざまな問題について質問があったと思います。銅のJV鉱山については、当然のことながら採掘が進むと品位が下がります。

現在、我々独自では不可能ですが、JVパートナーと一緒に実収率を上げたり、設備に手を入れたりして、さらなる処理量を上げて銅量を確保する取り組みを進めています。

フィリピンのHPALについても、徐々に鉱石品位が下がり減産基調になっています。新たな鉱区の開発などを行っており、できるだけ品位低下を抑えることに努める方向で現在検討しています。

「新しいプロジェクト投資が今後も続くのではないか?」ということで、先行投資型が今後も変わらないのではないかというご質問については、先ほども申しましたように、鉱山資源は枯渇していきますので、私どもは資源開発を進めざるを得ないし、進めたいと考えています。

特に、銅については、新しいプロジェクトというよりまずは現状の鉱山を主体にエクスパンションすることをベースに投資が見込まれるのではないかと我々も踏んでいます。

一方で、ニッケルに関しては、インドネシアで進めていたポマラ・プロジェクトがなくなりましたので、新たなプロジェクトとして現在進めているのが、オーストラリアでのグーンガリー・ハブプロジェクトです。

このプロジェクトは我々がHPALをやる上では有用な鉱石であるので、これをなんとか事業化につなげていきたいと考えています。そのため、結果を申せば、先行投資は今後も必要になると考えています。

岡本:資源事業本部から若干補足します。1点目のJV鉱山、特にモレンシーの状況があまり芳しくないという点については、品位の低下に加え、アメリカ特有の労働力の減少という状況が重なっており、特にメンテナンス関係ですとかトラックドライバー不足という状況がありました。これは現地でも改善を進め、今後上向いてくると期待しています。

またカンデラリアについても、2024年後半にまた品位が向上し生産も増えると期待していますが、現在、オープンピットとアンダーグラウンドの複合の操業になっており、今後は若干難しいところがあります。これをどう進めていくのかを現地と協議しているところです。

JVパートナーとは、例えば四半期に1回ですとか半年に1回、定期的にマネジメントコミッティを開催して、全体の方向性を確認しつつ、可能なアドバイスをしていく関係にあります。

私どもとしては、マイナーではありますがさまざまな鉱山の操業に関わっている背景もありますので、そのような知見を活用しながら一緒に協力して改善を進めていきたいと考えています。

2点目のQB2の拡張については、オペレーターのTeck社と協議を進めています。次期中期経営計画については現在お話しできる状況にはございませんが、当面はエクスパンションというよりデボトルネッキング、現状の設備の能力を最大化する活動を続け、できる限り設計能力を越える生産を上げていきたいという方針です。

質疑応答:HPALの計画未達と、電池材料事業の投資効率について

質問者:2点あります。1点目は先ほど社長からHPALのお話がありました。鉱石の品位が低下するというのは理解できますが、最近、御社のオペレーションを見ていると、計画に対して数量やコストの未達が少々気になっています。社長は、ものづくりにこだわる経営ということですので、どのような問題意識を持たれているのか教えてください。

2点目は電池材料についてです。ほかの機能性材料と異なり、電池材料では、比較的操業や数量は予定どおりである印象を持っています。それに対して収益は、現在の中期経営計画で見ていた利益に対してどのぐらい達成しているのかが、外部からではよくわかりません。

受払差などを除いたレベルで、2024年のパフォーマンスは中期経営計画に対してどのような評価をされているのでしょうか? 今後の投資はどうしても増えるのではないかと心配しており、投資効率を今後どのように見ているのかを教えてください。

松本:HPALに関しては非常にご心配をかけており申し訳なく思っています。やはり鉱石の品位が目論見からずれている1番の要因としては、新しい鉱石、鉱脈の開発を織り込んで生産計画を立案していますが、その開発が許認可の問題などで遅れているため、我々が予算の段階で計画した鉱石品位より下がっているというのが実態です。

鉱山品位は、新たな鉱体を開発すれば上がってくると考えていますので、早急に認可を取得したり、新しい鉱体を採掘したりする労働力などを、きちんと確保することで解決できるのではないかと考えています。

一方、コストについては致し方ないところもあります。1番はやはり全般的に資材コストが上がっているということです。特にフィリピンでは、インフラがほとんどない地域で事業や生産活動を行っていますので、まずは電力から自前で作らないといけません。電力を作るためにボイラーを使用しますが、そこで使う燃料資材が高止まりしていることが、コストが高くなっている要因となっています。

こちらについては、資材調達も含め、引き続き改善を図っていきたいと思います。同じ資材を使用しながら少しでも生産量を上げるために、鉱石品位を高めたり実収率を上げたりと、ものづくりの技術力を高めていくことで改善していきたいと考えています。

2点目の質問の電池材料に関しては、大部分が金属価格や為替等の影響による評価損であり、今回はマイナス要因が大きくなっています。これを除けば、生産量はフル稼働しており、それなりの利益を上げている状況です。今後も生産量をフル活用して生産していくことで、続けていきたいと考えています。

一方で投資に関しては、先行投資は致し方ない事業だと考えていますが、それを確実に利益につなげていくことが重要であると思います。

先行投資については、LFPや全固体電池などが、今後我々の成長する電池材料だと考えています。まず技術開発を確実に進め、事業化していき、少しでも早く利益に寄与させたいと考えています。

質疑応答:カルグーリー・ニッケル・プロジェクト開発の投資額および競争戦略について

質問者:カルグーリー・ニッケル・プロジェクトについて、開発検討中とのことですが、実際に投資を行う場合の投資額のイメージやコスト競争力、潜在的な販売先についてどのように考えているか教えてください。また、インドネシアでもMHPなどが出てきており、コスト競争が厳しいですが、それらとの競争についてどのように考えているかも含め、ご解説お願いします。

松本:このプロジェクトについての投資額に関しては、現在詳細を詰めている段階のため、具体的な金額についてはお答えすることができませんが、一番投資額が大きくなるのはテーリングダムのコストです。

鉱石中のニッケルは1パーセント程度であり、残りの99パーセントはどこかに処理しないといけないものが発生します。それを堆積させるのがテーリングダムという設備です。このダムをいかに効率良く作れるかが、HPALプロジェクトの採算に寄与します。我々は、現在フィリピンで2つのHPALを操業していますが、こちらは通常のダムを建設し堆積していく方法です。しかし、この方法では将来的にコスト面で厳しいため、違う方法を検討しています。これをどこまで活用できるかが、このプロジェクトのキーポイントだと考えています。

インドネシアとの競争力については、ご存じのとおりインドネシアのプロジェクトは、ほとんどは中国企業が投資しています。中国企業は設備投資も圧倒的に安価で、我々が考えている物量の規模より2倍、3倍の生産を短期間で行います。インドネシアの中国企業とコスト的に戦えるかというと、非常に厳しいと考えています。

しかし、我々にもさまざまな方法があるため、世界情勢も踏まえ我々が太刀打ちできるような領域を見つけ、きちんと対応していきたいと考えています。

質疑応答:SiCkrestのマーケティング状況と収益ポテンシャルについて

質問者:SiCの貼り合わせ基板「SiCkrest」のマーケティングの状況についてと、将来的な収益ポテンシャルについて、アップデートをいただければと思います。

松本:現在は8インチの貼り合わせ基板の試作を行い、すでにサンプルを何社かに出荷し評価していただいています。こちらが比較的スムーズにいけば、今後量産化に向けてさらに設備増強し対応していきたいと考えています。

電池材料と同じように急成長する分野のため、当社だけでは対応できない点が出てきます。技術ライセンスを提供しながら、さまざまなパートナーを模索し一緒に事業を展開していきたいと考えており、すでに進めている状況です。

佐藤:機能性材料事業本部から補足します。まず足元の状況ですが、すでに6インチで立ち上げており、一部の顧客に販売を開始しています。大口径化のニーズも高く、2022年の7月に公表した8インチの開発ラインについても順調に立ち上がり、9月から、主要なお客さまへのサンプル提供を開始したところです。

「SiCkrest」の技術的な特異点である低抵抗や通電劣化抑制効果は、顧客の実際のデバイス評価では明らかになっており、我々はこちらの技術的な強みも含め、他社と戦っていきたいと考えています。

現在は、2024年9月に公表したように8インチの量産ラインの構築を進めており、予定どおり順調です。また、技術ライセンスは、すでに複数社からお声がかかっており、すでに検討を開始している状況です。我々の「SiCkrest」の認知、販売およびライセンスという3つの展開を進めていくということで、現在邁進しています。

質疑応答:電池材料の成長戦略と投資リターンについて

質問者:今回の業績修正の要因のほとんどが為替を下方修正したことによる評価損関連だというご説明でしたが、2024年度第1四半期は相場が急に崩れている中での発表で、上方修正になりました。マーケットの反応は上方修正にもかかわらず、足元の状況を織り込んだ結果、あまり芳しくなかったと記憶しています。

今回は、相場が回復し、為替も円安に振れてきている中で、これまで150円にしていた下期前提を140円に引き下げ、銅の見通しも若干上げましたが、足元よりかなり下に固めに設定していると感じました。今年の動きについては、上方修正や下方修正を繰り返し、どこか独り相撲のような印象を強く受けました。

御社は、相場の見込みや需給の見通しを示している代表的なプレーヤーとして、私たちもその動向を注視しています。そのため、相場感を固めに設定すれば良いということでは決してないと思っています。そのような姿勢では、企業価値や株主価値が実際の実力に見合ったかたちで実現しなくなるリスクがあると思います。

今回、なぜこの段階でこのような前提を設定したのかについて、もう少し丁寧にご説明したほうが良かったのではないかというのが、下方修正を受けての印象です。

また、戦略についての確認ですが、特に電池材料の動きに注目しています。あらためてグラフで今後の数量の成長を示している中で、生産品目の内訳が変わるというご説明かと思いますが、2027年度はもうすぐそこに迫っています。今回のLFPへの投資や既存の技術での拡張については、内容を煮詰めている段階であり、これらの投資が動いていくことになると思います。

もともと見込んでいた2030年までの数量増加計画は、そのまま進めていける環境にあるのでしょうか? 先ほど収益性についてのご質問もありましたが、投資リターンを考えた時に、成長戦略をシナリオとしてキープできるのか、この点についてもう一度教えてください。

松本:価格並びに為替の前提に関しては、業績予想を検討した時点では、正直なところ、アメリカの大統領選挙も控えており、どちらの候補が選ばれるのかわからない状況でした。そのため、為替について変更する必要があるかどうかについて議論し、その結果、140円という従来の前提を維持することにしたのが実態です。

金属価格については、銅は若干市況が改善していたため見直しました。ニッケルについてはインドネシアで需要を上回る供給が続いている状況の中で、足元の状況からニッケル価格はある程度までは下げざるを得ないと判断し、今回ニッケル価格を7ドル50セントにしました。

金は、資産の流れによって変わるため、足元に近い数字を適用することにし、2,400ドルという価格に決定したのが実態です。

電池材料については、NCAを主体とするニッケル系だけでは、今後の事業戦略を描くのは難しいと我々も認識しています。そのため、現在中国企業が先行しているLFPも検討をしています。単に中国企業と同じLFPを作るだけでは成長戦略は描けないと考えていますので、LFPの改善、あるいは能力を変えたものをお客さまと一緒に開発しながら進めており、LFPを事業展開の主軸として進めていこうと思っています。全固体電池についても、今後おそらく成長する分野だと思いますので、粛々と技術確立をやっていきたいと考えています。ある程度の技術確立が見えた段階で投資し、事業化につなげていきたいと考えています。

田中:電池材料事業本部から少し補足します。ご存じのとおり、EV関連は現在踊り場を迎えており、顧客である、バッテリーセル製造メーカー、EVメーカー各社とも、これまでの計画を先送りしたり、後ろ倒ししたりしている状況です。また、収益性については、売上と原料の建値差で、プラスにもマイナスにも大きく揺れるという点が、当事業の特徴の1つで、原料率が非常に高い事業のため、そのような変動が生じています。ただ同じ量を買って同じ量を売るという規則的な取引を続けていれば、2年から3年の期間でナチュラルヘッジがかかります。

現在の大きくプラスやマイナスになる原因の1つは、在庫を持ちすぎていることにあります。TPSの手法を活用し、在庫の削減に取り組んでおり、主に生産のリードタイムを短縮することで在庫を減らしています。かなり成果は出ており、物量としてはもう2割から3割減少し、足元では金属価格が下がっているため、在庫の簿価はピークに対して半減しました。今後もこの取り組みを進めていきたいと考えています。

質疑応答:実力損益の水準と施策について

質問者:実力損益についての考え方ですが、今期に関しては1,200億円から1,100億円の実力利益を維持しており、資源価格や為替の変動がある中でこの水準をキープしてきたという印象を持っています。

一方で今後、我々はこの実力収益がしっかりと上がっていくかについては、まだ確信が持てない部分があると思います。例えば、コテ金鉱山やQB2は、今回資源価格を見直しましたが、生産コストが上がっているため、上方修正には至らなかったというご説明が2024年第2四半期決算であったかと思います。

実力損益の水準は、まずどのレベルに持っていきたいのでしょうか? それに向けての施策が現在どれだけあるのかを教えてください。今日の説明会でもさまざまな施策をご説明されたと思いますが、それを進めることで外部環境の変動や生産コストの上昇という要因をカバーしつつ、目標とする実力損益に達することができるのかを踏まえて、ご説明お願いします。

松本:実力損益に関しては、中長期ビジョンで掲げている当期純利益1,500億円に到達できる水準をターゲットにしたいと考えています。それに向けてどのようなストーリーが描けるのかですが、ベースとなるのは基本のコア事業である銅やニッケルについて増産も含めて確実に安定的に生産しながら収益を上げていくことがベースになると思います。

金属価格や為替の変動による影響が小さく、利益の下支えとなる材料事業は、資源や製錬事業に比べて規模は小さくなりますが、現在まだ開発段階にあるものも含め事業化し、収益を積み上げていくという、2つの合わせ技でやるしかないと考えています。

これらをできるだけ早期に利益に貢献できるように、高い利益率を実現することで、進めていきたいと考えています。

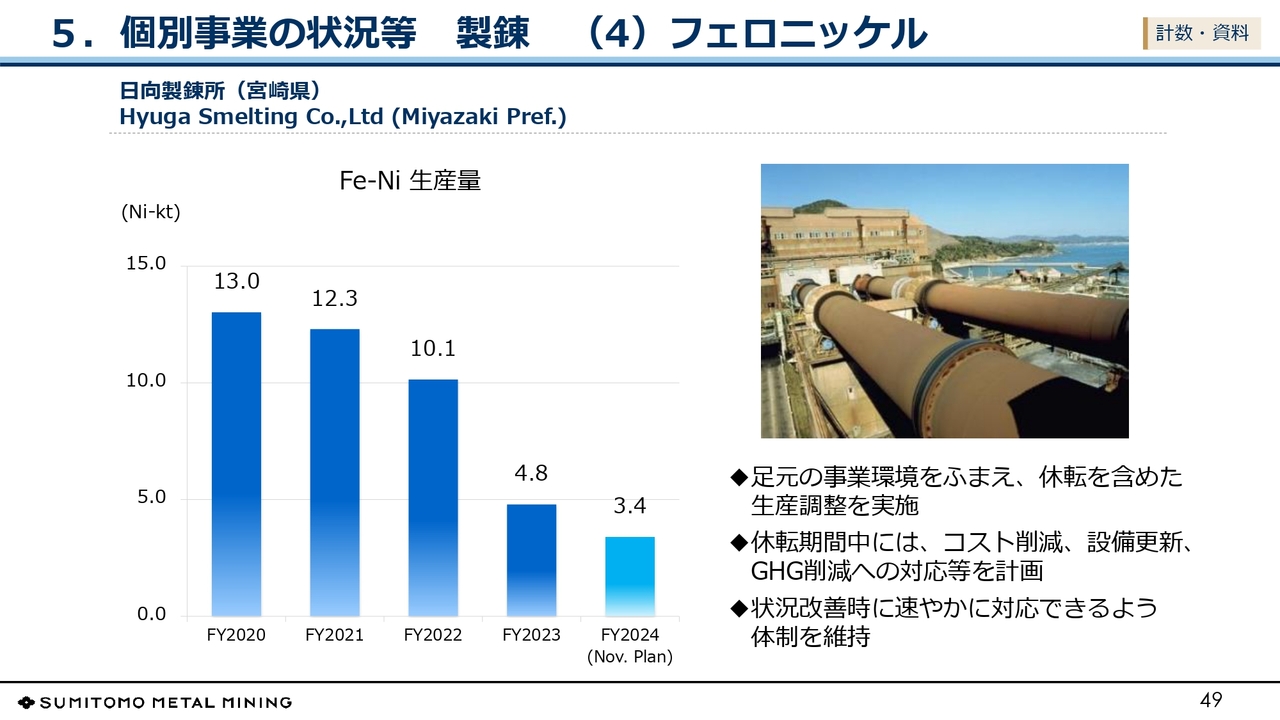

質疑応答:フェロニッケルの生産見通しについて

質問者:スライド49ページに記載されているフェロニッケルの生産数量の見通しについておうかがいします。同様の質問を前社長にもしたことがありますが、現在、厳しい環境下の中で休転を踏まえた生産調整を実施されているかと思います。この状況をいつまで継続する予定なのか、また、ROCE経営を標榜している中で、この事業の位置づけをどのようにお考えか、あらためて教えてください。

松本:フェロニッケルの事業については、非常に厳しい状況が続いています。インドネシアで大量に作られているニッケル、特にフェロニッケルに対抗するものであるNickel Pig Iron(NPI:ニッケル銑鉄)が作られているのが大きな要因となっています。

この動きは中国企業を中心に継続されると考えているため、すぐにフェロニッケル事業が元に戻るとは考えていません。そのため、次の中期経営計画でフェロニッケル事業をどう変えていくのかは議論している段階です。中期経営計画の発表の際にご説明できればと思っています。

質疑応答:製錬事業の業績悪化要因と実力利益の水準について

質問者:スライド14ページの業績比較において、2024年度業績予想の対中計試算において、製錬事業のセグメント利益が中期経営計画で見込んでいた時よりも厳しい状況です。主にどのような点が見込んでいた時よりも悪化したのか、製錬事業の実力利益としてはどのような水準を社内で想定されているのかについて、定性的なコメントでも構いませんのでご解説お願いします。

松本:中期経営計画との比較では、要因としては、想定していた水準に比べて精鉱の買鉱条件が大幅に悪化している状況が挙げられます。いわゆるTC/RCがほとんどない状態にまで陥り、銅製錬事業での利益を得にくい状況となっているのが主な要因だと考えています。もともと計画していたより、銅の価格や為替は良い方向には向いているのですが、精鉱の買鉱条件が大幅に影響していると考えています。

もう1つは、さまざまな精鉱を利用していますが、その中に含まれる金属も、もともとの計画より若干変わってきている点があります。含有している有価金属の減少も利益の引き下げに関係しているのではないかと考えています。

ニッケルについては減産、減販が影響しています。もともと中期経営計画では、年間6万5,000トンの電気ニッケルの生産量を織り込んでいましたが、足元6万トン前後まで下がっているため、その関係で5,000トンほどの減販、減産になっており、これが1番の要因だと考えています。

新着ログ

「非鉄金属」のログ