【QAあり】住友金属鉱山、大型プロジェクトの生産ステージ移行により早期貢献に注力 さらなる収益力の強化に向け効率経営を追求

1.安全に対する取り組み

野崎明氏(以下、野崎):住友金属鉱山代表取締役社長の野崎です。本日は、当社の2023年度決算の経営戦略進捗状況説明会にご参加いただき、誠にありがとうございます。また平素は当社事業へのご理解と、格段のご高配を賜り、大変感謝申し上げます。それでは資料に沿ってご説明します。

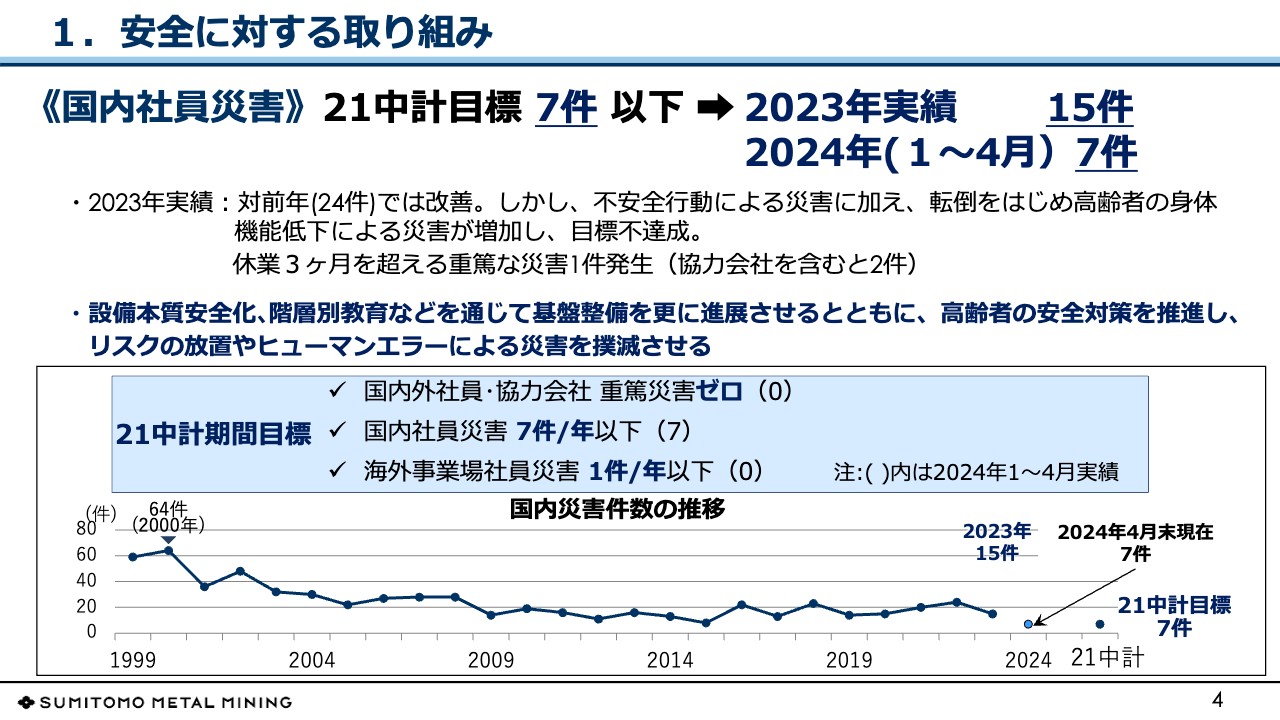

安全に対する取り組みについてご説明します。国内社員災害については、2023年度の実績は対前年で改善したのですが、残念ながら、中期経営計画目標の7件以下は実現できていません。2024年1月から4月の実績は7件と、すでに中期経営計画の目標件数に達していますので、今後どう抑制していくかに焦点を合わせています。

社員の定年年齢引き上げとは直接関係はないかもしれませんが、転倒あるいは滑りなど高齢者の災害が増えています。原因は軽微なのですが、結果は骨折等に至る災害が増えていますので、エイジフレンドリーな職場作りを目指すことを2024年度の目標として掲げています。

1.世界経済

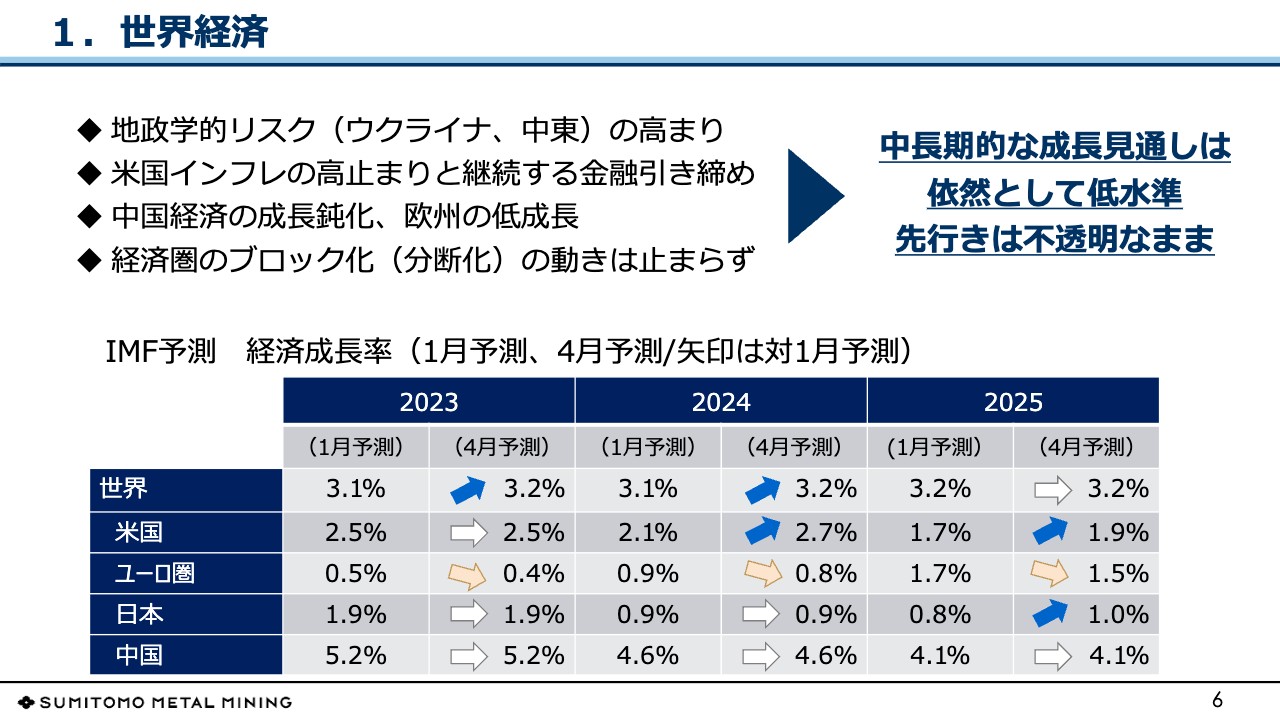

当社を取り巻く環境として、世界経済についてご説明します。地政学的リスクや米中貿易を中心とする緊張の高まり、経済圏のブロック化が止まりません。スライドには、IMFが予測している経済成長率を記載しています。世界の経済成長率は3パーセント台と、あまり成長を実感として感じられないレベルだと思っています。

ここ数年の動きを見ると、新型コロナウイルス感染症もありましたが、ロシアによるウクライナ侵攻によりエネルギー価格が急騰したことによって、資源価格が上昇するという局面がありました。

エネルギーコスト自体はピークを超えたと思いますが、その後の新型コロナウイルスの収束に伴い、需要拡大、インフレ、労務コストの上昇が発生しました。特に、労務コストはすべてのコストの基本ですので、当社においても操業コストが引き上がってきているというのが実態です。

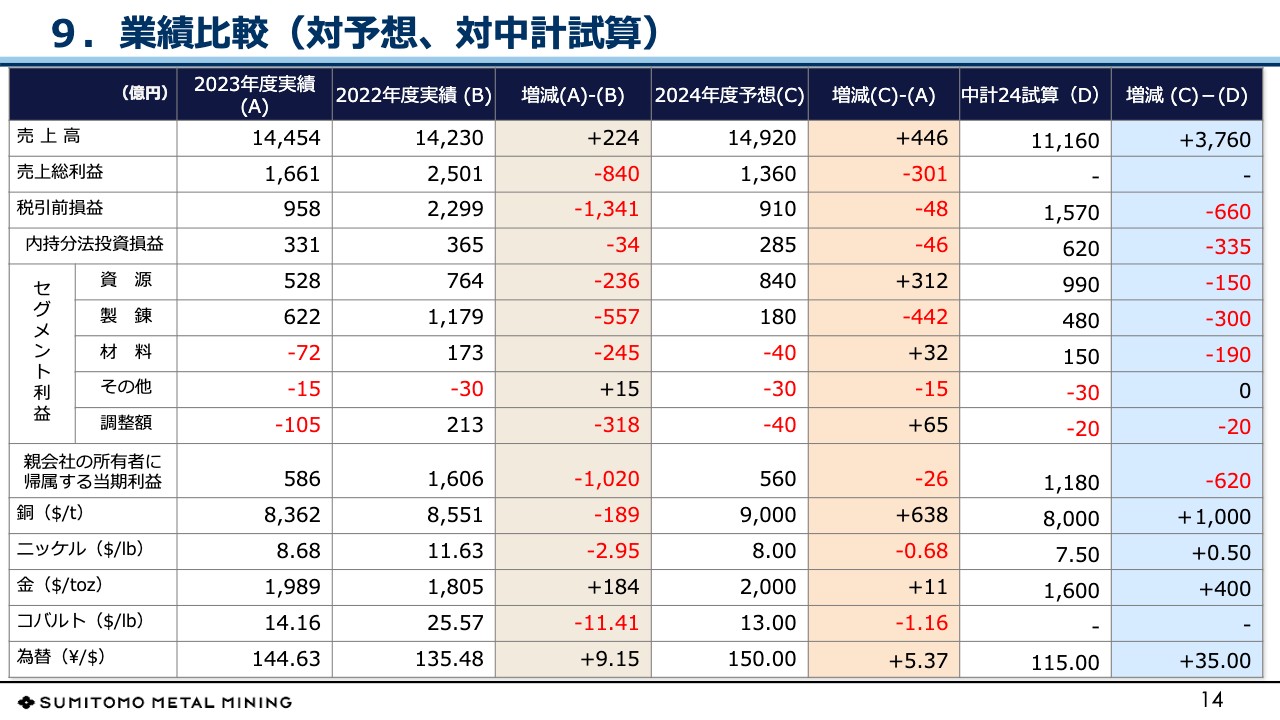

2.税前損益分析 2023年度実績 vs 2022年度実績

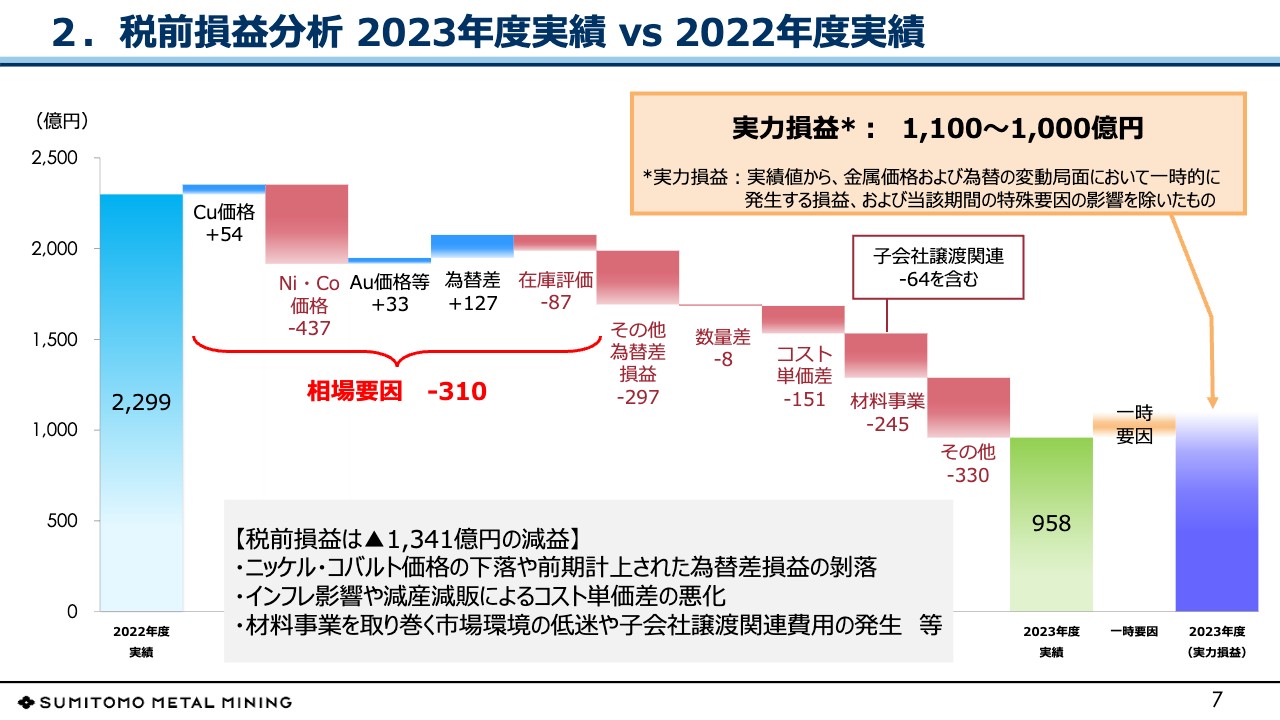

2023年度決算についてご説明します。2022年度実績と比べると、残念ながら大幅な減益となっています。相場要因で約300億円の減益、その他の為替差損益を含めると約600億円の減益要因になっています。

子会社譲渡関連も含みますが、材料事業も大幅な減益になっています。この段階での実力損益は、1,000億円から1,100億円ぐらいというかたちで見ています。

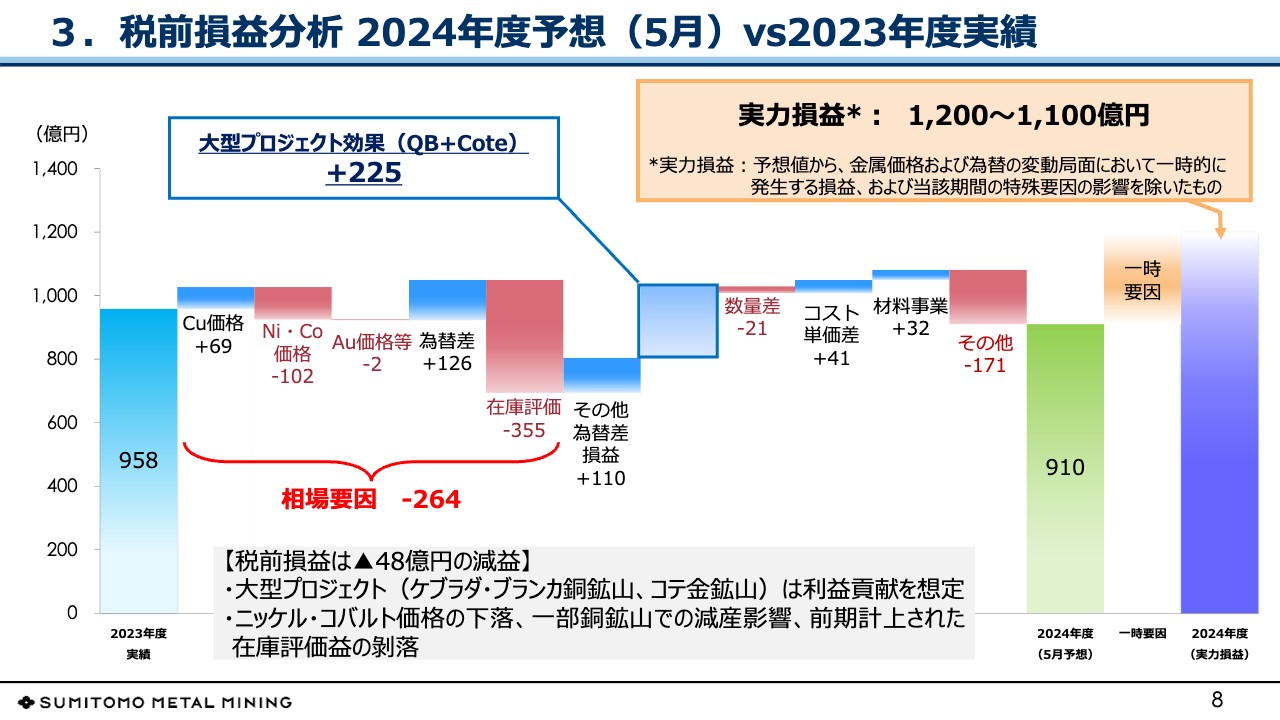

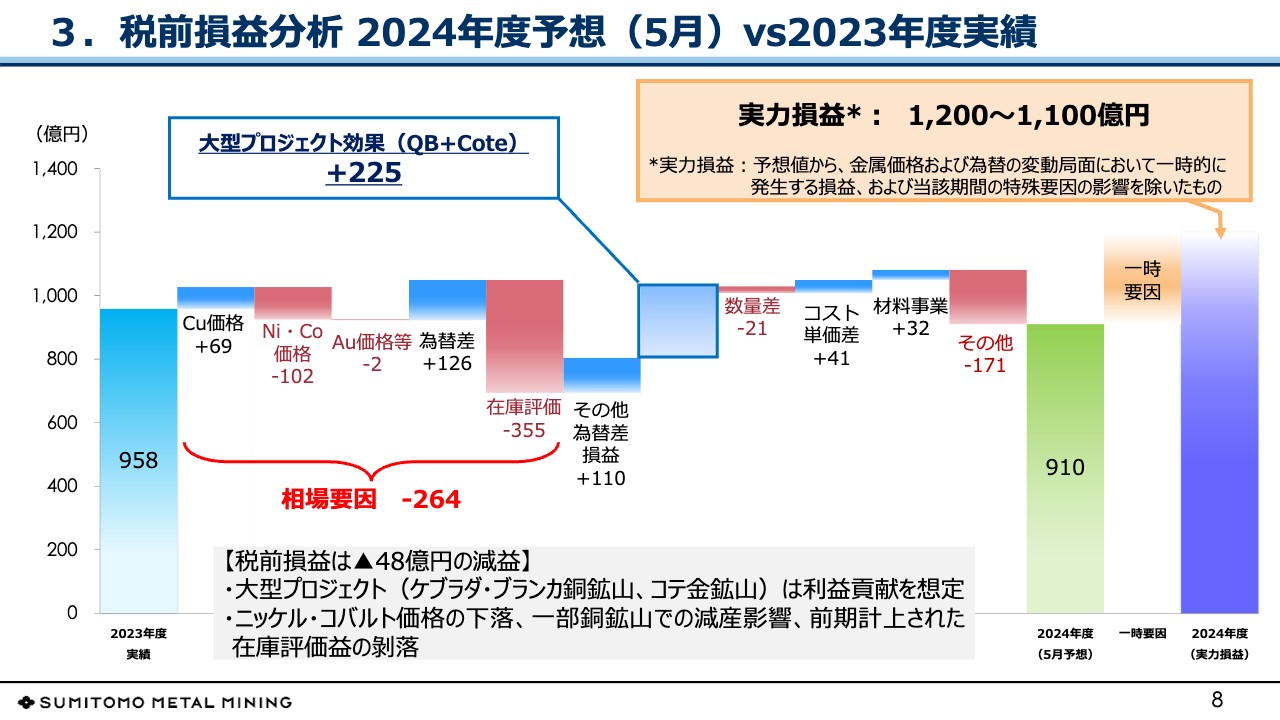

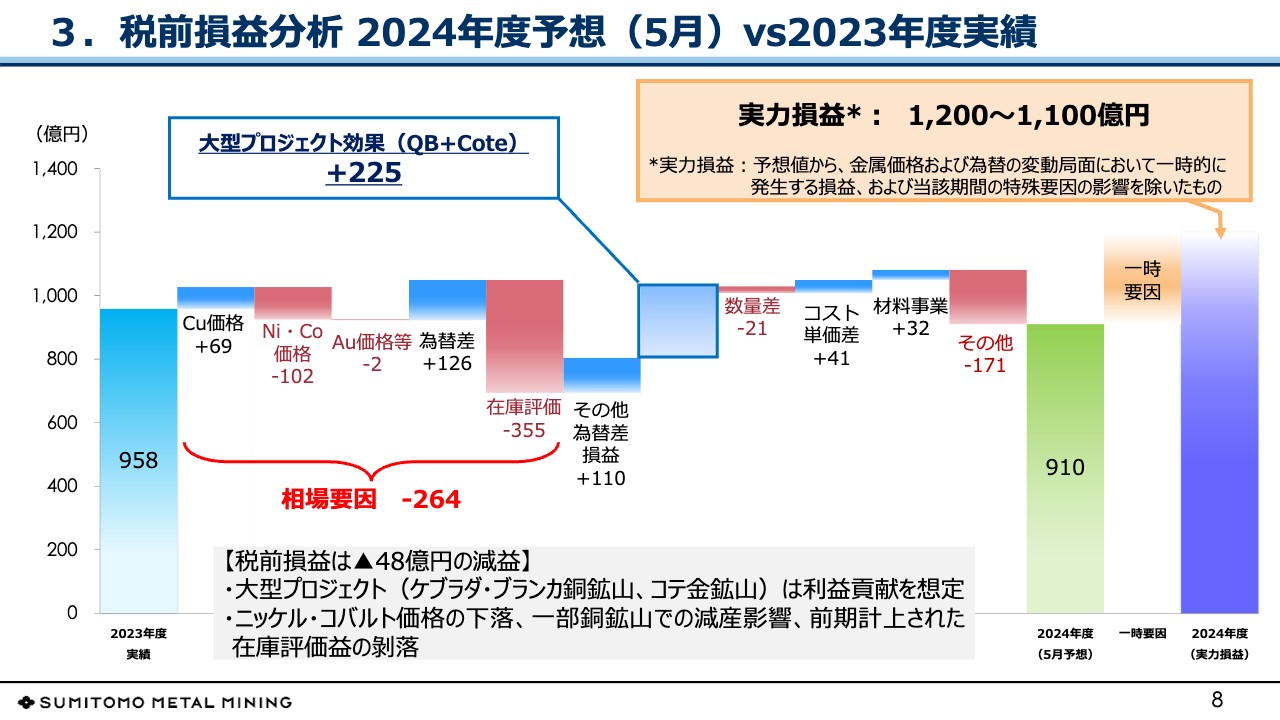

3.税前損益分析 2024年度予想(5月)vs2023年度実績

2024年度予想です。為替や非鉄価格の前提を置くと、今のところ2023年度並みと予測しています。

実力損益は100億円ほど積み上がっていますが、2つの大型プロジェクト(ケブラダ・ブランカ銅鉱山、コテ金鉱山)の効果によるものです。こちらで税前損益は対前年プラス225億円となっています。この2つのプロジェクトは立ち上がったばかりで、コストも安定しておらず、生産量自体も平常化していません。実力損益への貢献は、まだまだこれからと考えています。

4.金属需給見通し

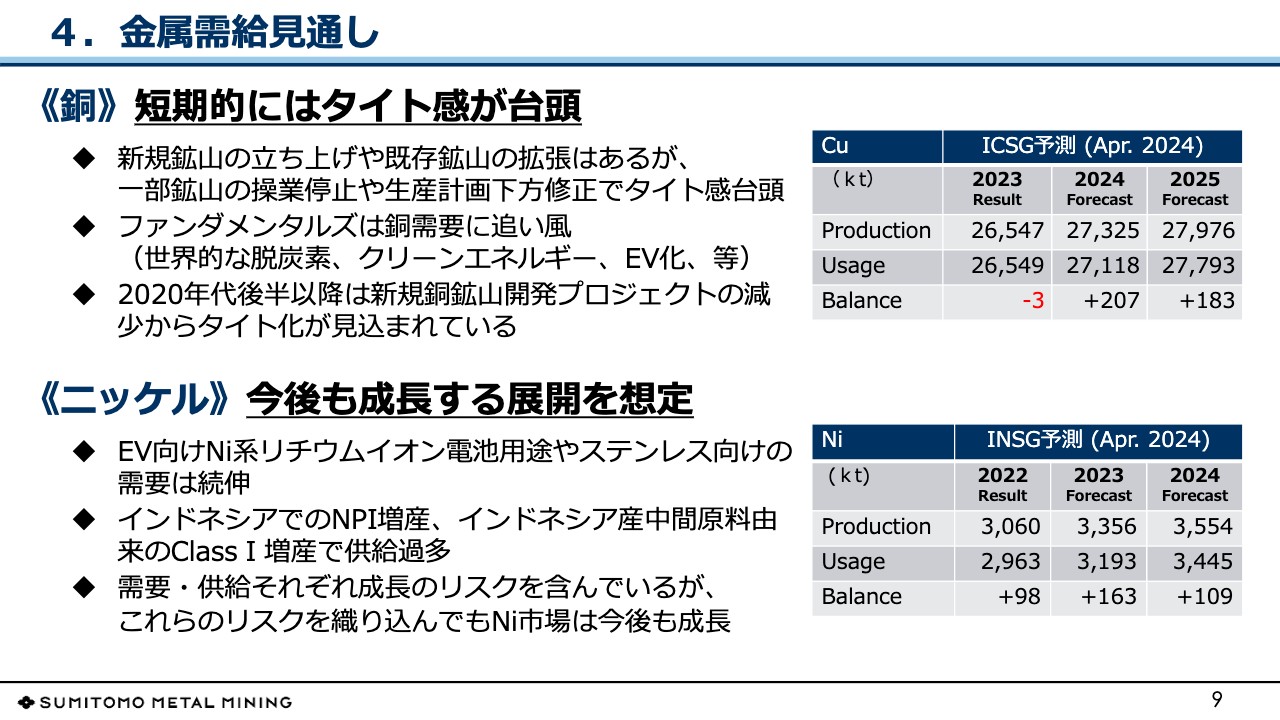

事業予測の前提となる金属需給の見通しとして、銅とニッケルについてご説明します。

銅については、短期的にはタイト感が台頭すると考えています。2023年11月に、パナマのコブレ・パナマ銅鉱山の操業が停止になったのを機に、銅精鉱市場が非常に混乱しています。

足元のスポットでは、銅精鉱の加工費であるTC/RCがマイナスを示す、あり得ない状況が起きています。2023年後半頃の見方では、新規鉱山の操業が開始し、2024年、2025年には銅精鉱は若干余剰気味だろうということだったのですが、足元では、銅精鉱の需給予測はマイナスの見込みです。

一方、地金の需給予測は若干のプラスです。プラスとはいえ、2千数百万トンのうちの20万トン前後ですので、ほとんど誤差の範囲と言えます。現状は、我々がよく言う「鉱石足らずの地金余り」という状況で、カスタム・スメルターには非常に厳しい状況が発現しています。

足元の地金相場は1万ドルを超えており、3か月の先物ではコンタンゴ(先高)になっています。現物で供給のタイト感が出ているというよりも、これから先の供給について、不安に思っているプレイヤーの方が多いということだと思います。

一方、ニッケルの需給予測は2024年もプラスバランスとなっています。ステンレス向けやEV向けバッテリー材料で、需要の伸長が見られます。一方、インドネシアでのNPI(ニッケル銑鉄)の増産、中間原料由来のClassⅠ増産などで、供給過多が見込まれています。

ニッケルは銅と同様に、社会インフラあるいはグリーン社会形成のために必要となる材料です。全体を見ると、将来、ニッケルのマーケット自体の需要が伸びていくと思いますが、足元では供給過剰の状態が起きています。

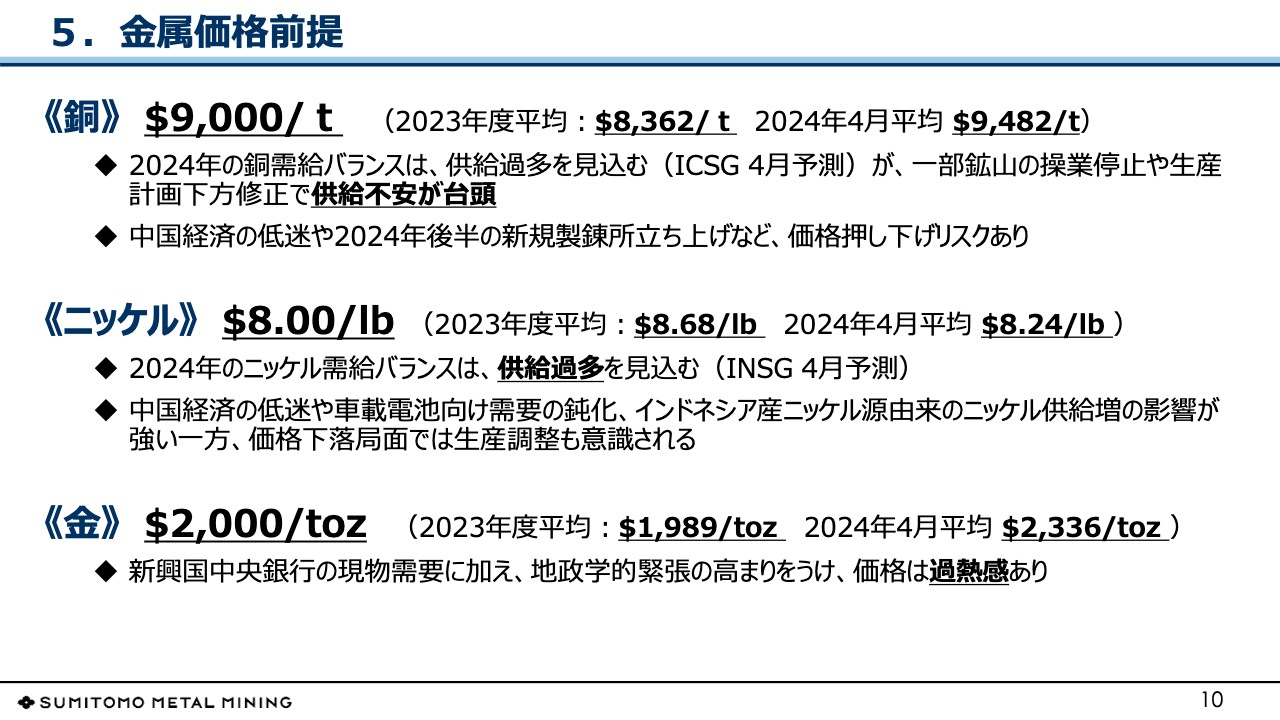

5.金属価格前提

金属価格の前提です。当社の計画の前提値は、銅が1トン当たり9,000ドル、ニッケルが1ポンド当たり8ドル、金が1トロイオンス当たり2,000ドルです。

例年のことですが、ファンダメンタルズも大きく変動する可能性があります。先ほど、銅については精鉱需給が非常に問題視されていると申し上げました。極めて高い精鉱価格に対応して、一部の銅製錬所が生産調整を行うというニュースもご存知かと思います。これにより地金の需給も変化することになりますので、見極めが非常に難しいところです。

一方で、ニッケルの供給状況はあまり変動していませんが、足元で1ポンド当たり8.50ドルから8.60ドルですので、需要の強さが意識されていると思います。また、インドネシアにおけるラテライト鉱石の生産継続性あるいは持続可能性について言及されており、今後いろいろな動きがあると思っています。

金価格については、為替や各国の経済政策、中央銀行の政策、いわゆる金を持つか持たないかというようなところまで含めて動きます。見極めがなかなか難しいのですが、足元は1トロイオンス当たり約2,300ドルとなっています。

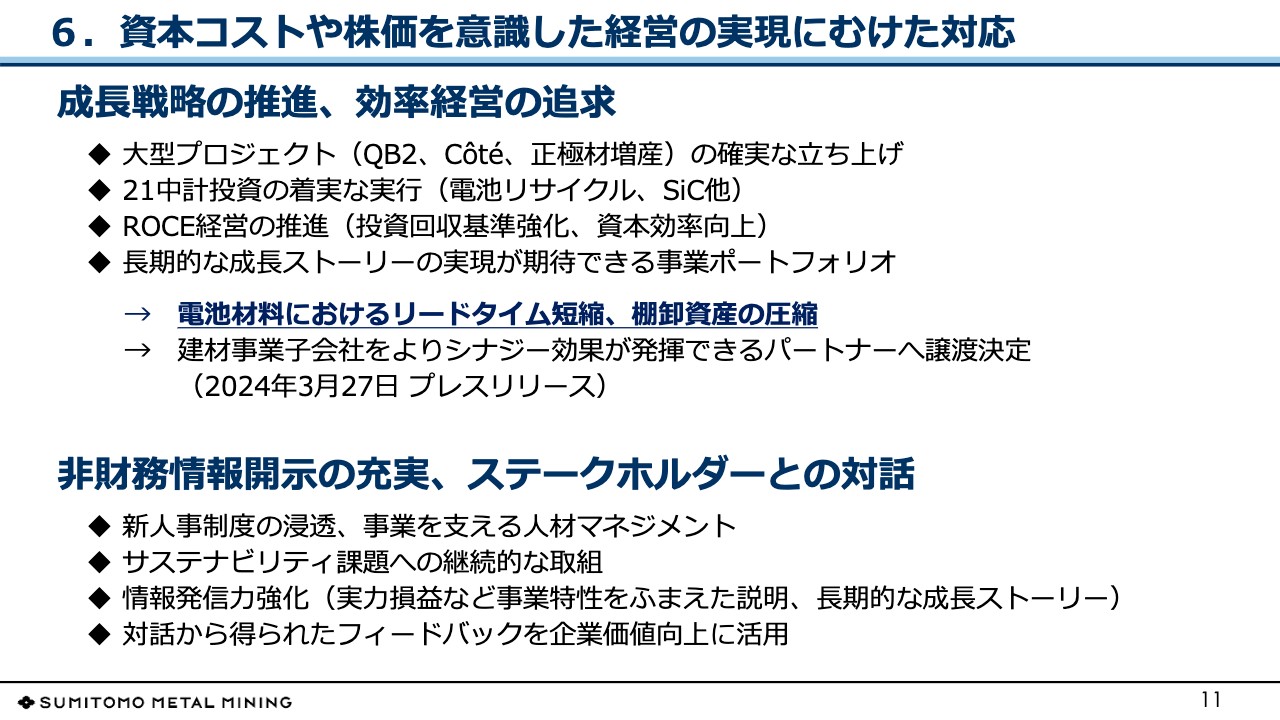

6.資本コストや株価を意識した経営の実現にむけた対応

資本コストや株価を意識した経営の実現に向けた対応についてご説明します。PBRが話題となっており、我々も意識しています。PBR向上には事業収益力の強化が第一と考え、成長戦略の推進や効率経営の追求を進めているところです。

2024年度は21中期経営計画の最終年度ですが、計画した案件はおおむね遂行し、コテ金鉱山やケブラダ・ブランカ2(QB2)についてもほぼ完工できました。ニッケルについては、残念ながらポマラプロジェクトの事業化検討中止がありましたので、仕切り直して新たなスタートを切ろうとしています。

将来に向けての収益力の期待値を高めるため、成長戦略を実行しますが、既存事業の収益基盤の強化にも注力していきたいと思っています。後ほど、電池材料における事例にてご説明します。

情報開示やステークホルダーとの対話についても、さまざまな施策を打っています。これまで、当社が保有する資源権益や資源量には、あまりスポットライトを当ててきませんでした。しかし、海外の資源会社等では、将来の収益の源泉となるものについて説明しています。今後は、少し強調してご説明しても良いと思っており、ケブラダ・ブランカ銅鉱山やコテ金鉱山という新しい資源も加わったご説明をできればと思っています。

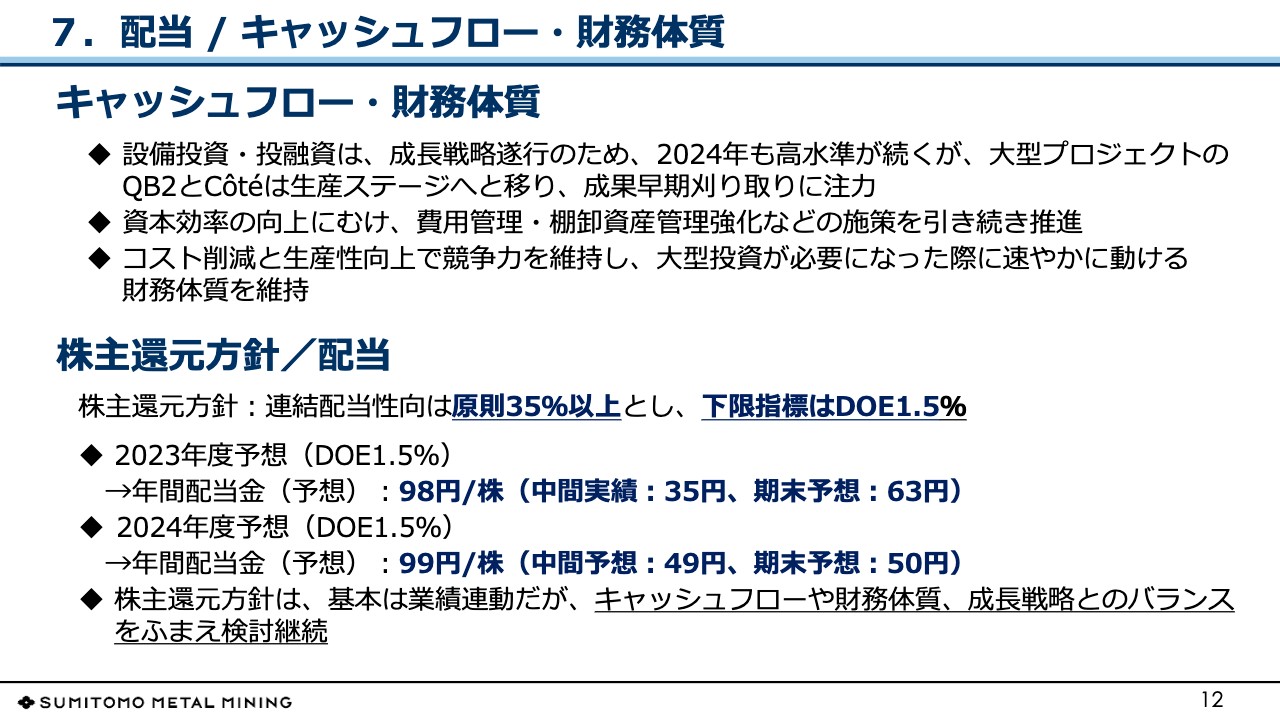

7.配当 / キャッシュ・フロー・財務体質

配当とキャッシュ・フロー、財務体質です。キャッシュ・フロー、財務体質については、従前から申し上げているように、大型の海外投資等はチャンスがある時にしか取れませんので、財務体質を強靭にしておかなければいけません。

しかしながら、ここ数年は海外投資案件で工事費のオーバーランという事態が発生しましたので、財務体質についても決算ベースではやや後退というのが実態です。

連結ベースでの有利子負債も約5,300億円であり、2024年も大型投資の支出が続きます。同時に、海外の鉱山案件がランプアップの状態に入り、資金回収のフェーズに入ってきています。金属価格の状況は、プロジェクトの想定よりも上振れていますので、なるべく早く立ち上げ、資金回収に努めていくことが肝要と思っています。

株主還元方針については、連結配当性向原則35パーセント以上で還元していきたいと考えています。しかし、2023年度のように業績が下振れした時には、配当も大きく下振れすることがありますので、下限指標としてDOE1.5パーセントを設定しました。

残念ながら、2024年度についても、適用されるのはDOE1.5パーセントという業績予想になっています。収益力をアップして、配当性向35パーセントで配当できるようなかたちに持っていきたいと考えています。

財務体質としては、新たなリサイクルなどの成長投資への着手といった次期大型プロジェクトが始動している状況です。そのような中で、キャッシュ・フロー、財務体質、成長分野への配分を考え、株主還元等についてもバランスをふまえて検討を進めていきます。

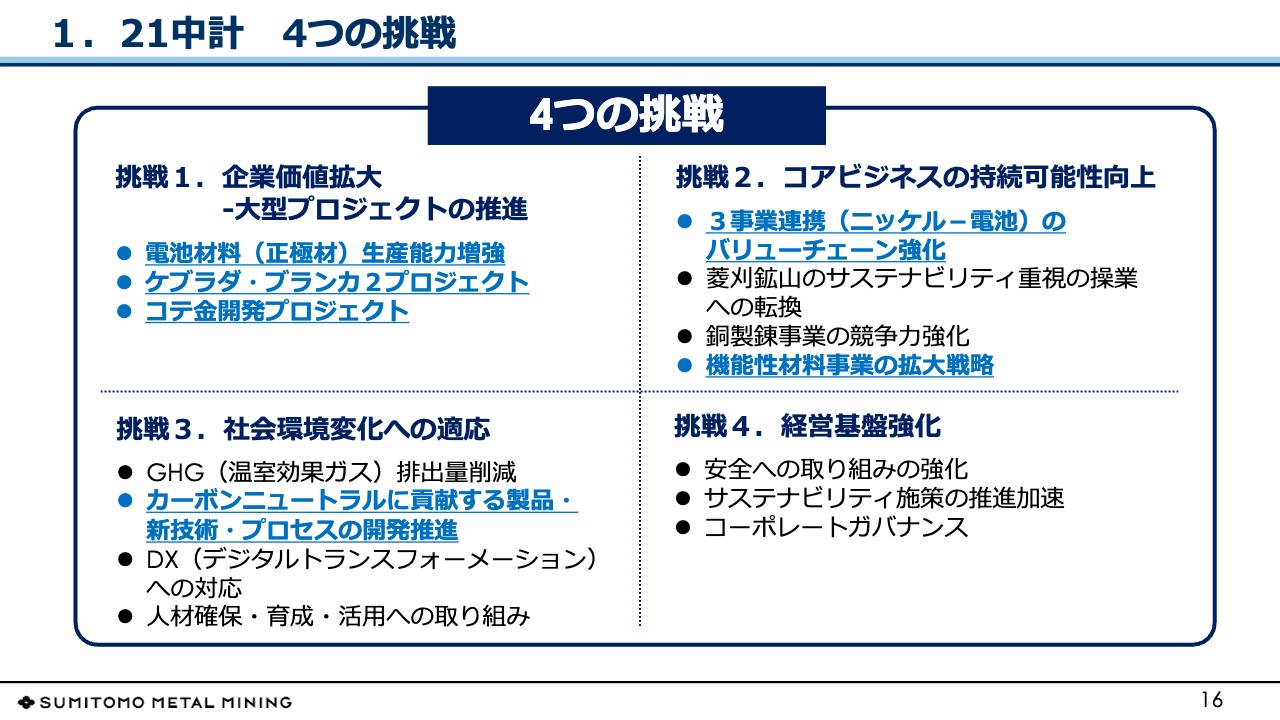

1.21中計 4つの挑戦

21中期経営計画の主要戦略施策の進捗状況です。21中期経営計画で掲げる「4つの挑戦」のうち、スライド内に青字で記載している内容についてご説明します。

コロナ禍やインフレの局面にぶつかったQB2やコテ金鉱山は、工事の遅延や事業費に苦労はしましたが、すでに操業は立ち上げ段階に入っています。今後は、高水準の金属価格の恩恵を極力取り込むことに注力していきたいと思っています。

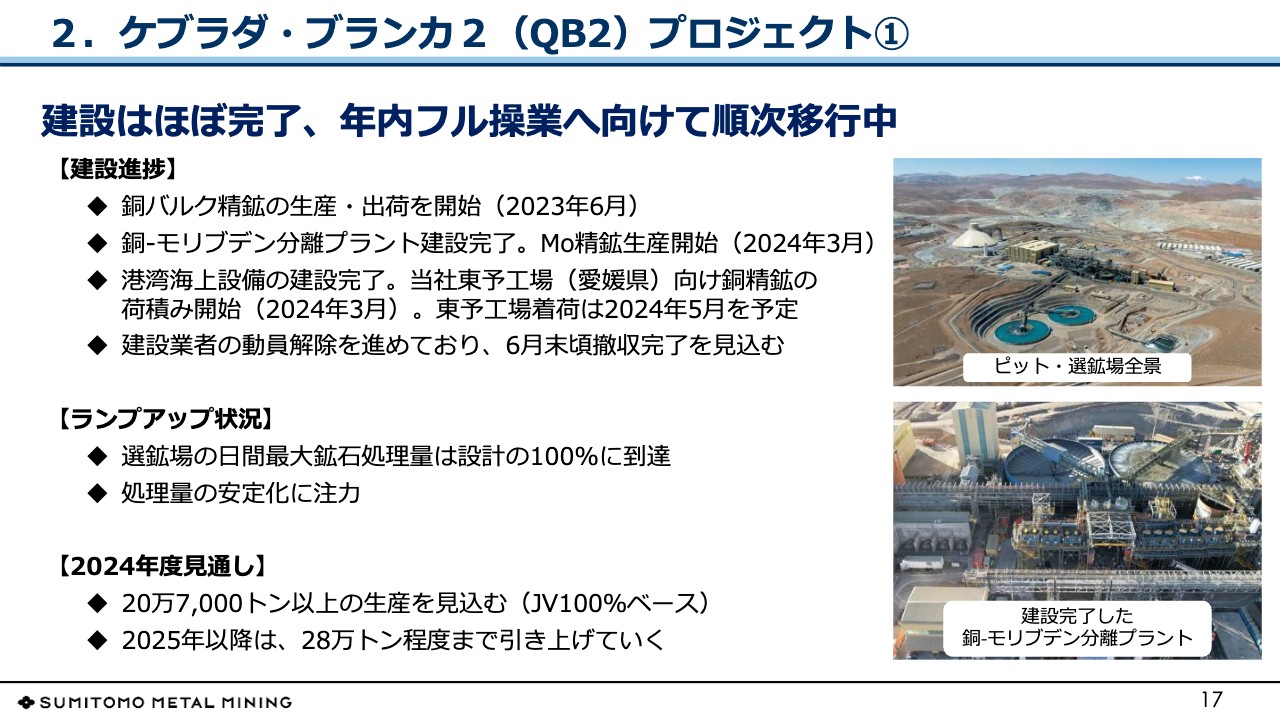

2.ケブラダ・ブランカ2(QB2)プロジェクト①

QB2の建設は、ほぼ完了しています。大きな工事ですので、まだ完了していないところがあるものの、2023年6月にバルク精鋼の生産を始めています。また、モリブデン分離プラントも建設が終わり、操業を開始しています。2024年6月末までには、建設業者の動員解除すなわちデモビライゼーションを終了するつもりです。

2024年5月には、東予工場に銅精鉱が到着するため、5月末に荷受け式というセレモニーを行う予定です。

ランプアップ状況については、鉱石処理量は設計値の100パーセントで14万トン/日前後に到達しています。2024年には、JV100パーセントベースで20万7,000トン以上の生産を見込んでいます。

立ち上げ当初ですので、いわゆる「チョコ停」というかたちで、いろいろな手直しはありますが、総じて順調にランプアップしており、設備や工程能力を確認しつつあるところです。

2025年以降は、28万トン程度まで引き上げていきます。長期的に見れば、このレベルが平均的な生産量となりますが、開発する鉱体の品位によって、上振れ、下振れすることもあるかと思います。いわゆるLife of Mine(LOM)次第ですが、このような計画を想定しています。

2.ケブラダ・ブランカ2(QB2)プロジェクト②

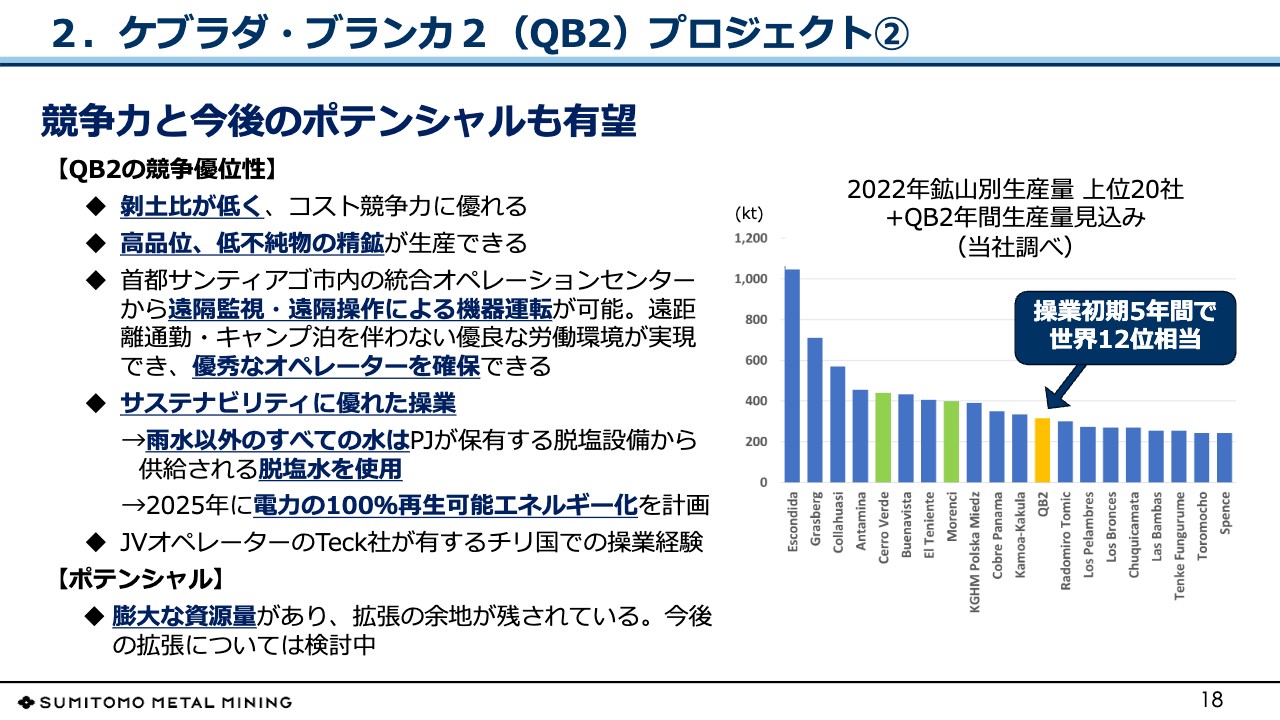

スライドのグラフのとおり、QB2の生産量は世界12位相当に達しています。拡張は鋭意検討中ですが、もし実現すれば、世界でも有数の大規模鉱山になると期待できます。

現時点は、操業コストを正確に計測できる段階にありませんが、剝土比は0.7程度と採掘コスト競争力が非常に優れています。また、不純物が少なく、銅品位も高い精鉱が生産できるプロジェクトです。

統合オペレーションセンターについては、サンティアゴの中心部に、大規模なオペレーションルームを作っています。ルームというよりも、オペレーションフロアというイメージです。データやカメラで約1,800キロ離れたサイトの様子をモニタリングしており、データに異変が生じた場合には、同席している熟練のプランニングスタッフと協議して、現地に改善指導を提案する流れを考えているようです。

立ち上げ間近ですので、本当の効果を発揮するのは操業が安定してからだと思います。優秀なオペレーター確保に期待しています。

ポテンシャルについては、まだ探鉱を進めているところであるため、資源量についてもまだ拡張の余地があります。

2.ケブラダ・ブランカ2(QB2)プロジェクト③

QB2の全容です。スライド上段の写真は、採掘ピットや自律走行の採掘トラックです。こちらは、おそらく300トンクラスの大型トラックだと思います。スライド下段の写真は、尾鉱ダム、船積み設備、港にある脱塩設備です。

足元の状況と同じく、銅精鉱のマーケットは何かあると揺れがちですが、大規模鉱山を獲得したことで、当社の原料確保には安定感が加わります。また、銅資源を保有していることは、当社が手がける製錬事業とTC/RCがトレードオフの関係になりますので、事業経営の安定化も期待できると考えています。

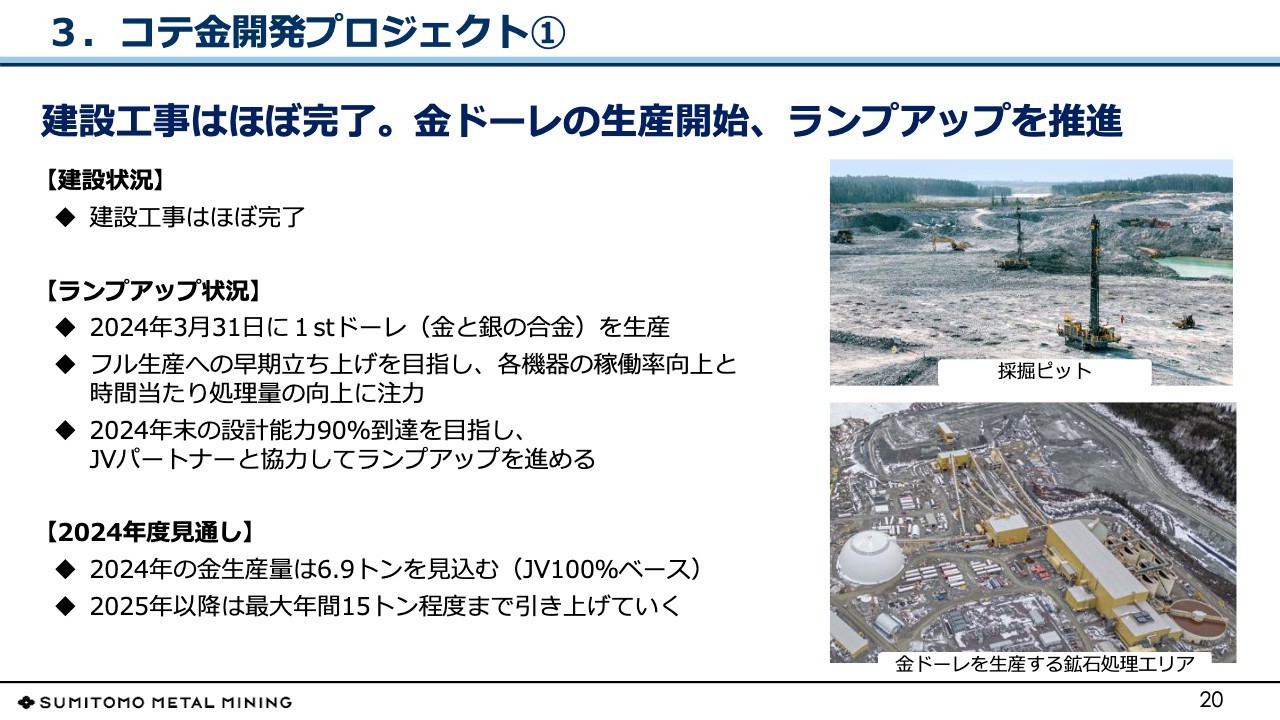

3.コテ金開発プロジェクト①

コテ金鉱山開発プロジェクトです。建設工事はほぼ完了しており、金ドーレの生産はすでに開始しています。ランプアップを推進中で、3月に1stドーレを生産しましたが、5月も順調に生産しています。ランプアップは、2024年末の設計能力90パーセント到達を目指して進めていきます。

生産量は、2024年は年間7トン弱、2025年以降は年間15トン程度にまで引き上げていく計画です。

来週、関係者がリボンカッティングセレモニーのため現地へ向かう予定ですので、その際に状況を確認することになります。

3.コテ金開発プロジェクト②

スライドには、コテ金鉱山の写真を掲載しています。コテ金鉱山でも200トンクラスの自律走行トラックが走っています。コテ金鉱山でも、金価格上昇の恩恵を最大限に享受すべく、ランプアップを鋭意推進中です。

形態は違いますが、我々が過去に経験した類似した鉱山で言うと、ポゴ鉱山があり、現地では金の製錬まで行っていました。このような経験から得た知見に基づき、現地で助言しながら、ランプアップに協力しています。

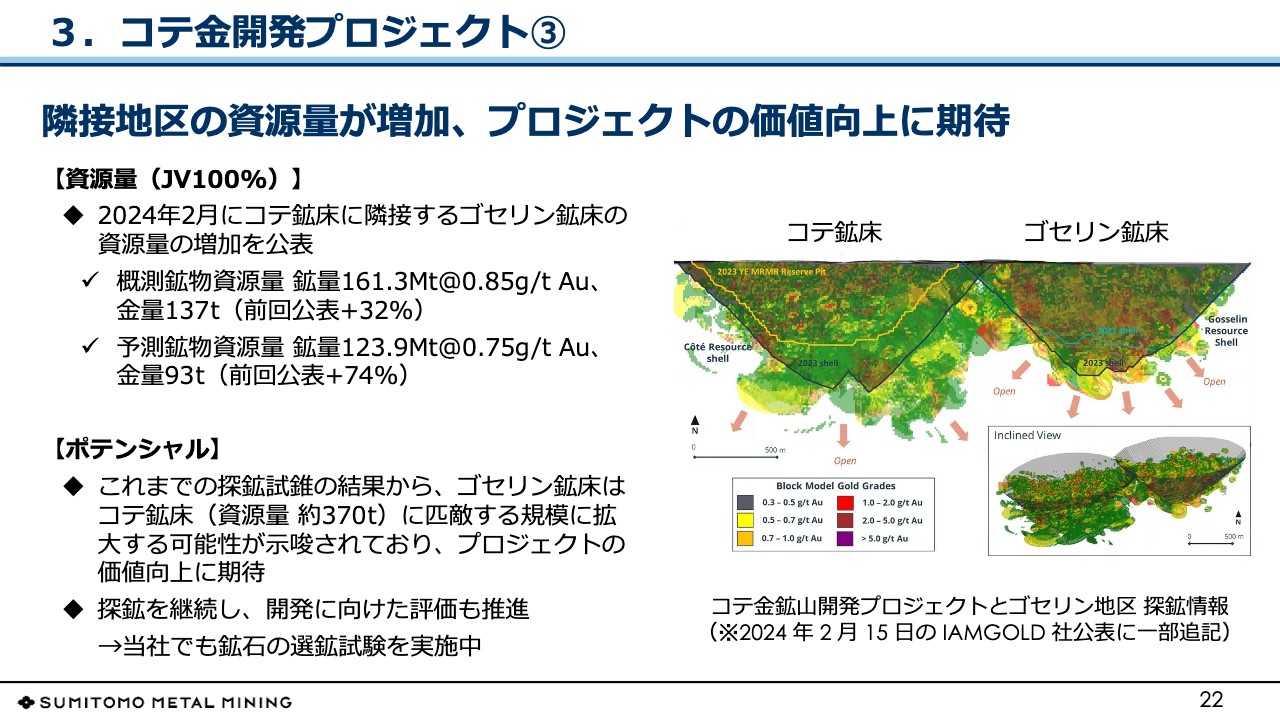

3.コテ金開発プロジェクト③

コテ鉱床から500メートルほど先の隣接地区に、ゴセリン鉱床があります。概測鉱物資源量は137トンで、予測鉱物資源量は93トンとなっています。いわゆる資源量で、可採鉱量とは異なりますが、合計で230トンあります。

コテ鉱床では、現在約370トンの資源量を確認しており、プロジェクトの価値向上に期待しています。可採鉱量が200トン強あるコテ鉱床に匹敵する規模に拡大する可能性を示唆しています。

スライド右側の図では、色が赤に近いほど金品位が高くなります。「ゴセリン鉱床のほうが金品位の高い鉱体があるのではないか。なぜ、コテ鉱床を先に開発したのか」と専門家に質問したところ、説明には非常に慎重な表現が必要になりますが、「ゴセリン鉱床は探鉱がまだ進んでおらず、着脈した品位で表現すると、この図のようになる」とのことでした。もう少し探鉱を進めないと、平均的な品位はわかりません。

また、明らかにコテ鉱床のほうが地表に近いところに鉱体があります。コテ鉱床で、黄色のお椀型で記載されているのはピットの計画図ですが、早く鉱石が回収できるのはコテ鉱床だったということです。

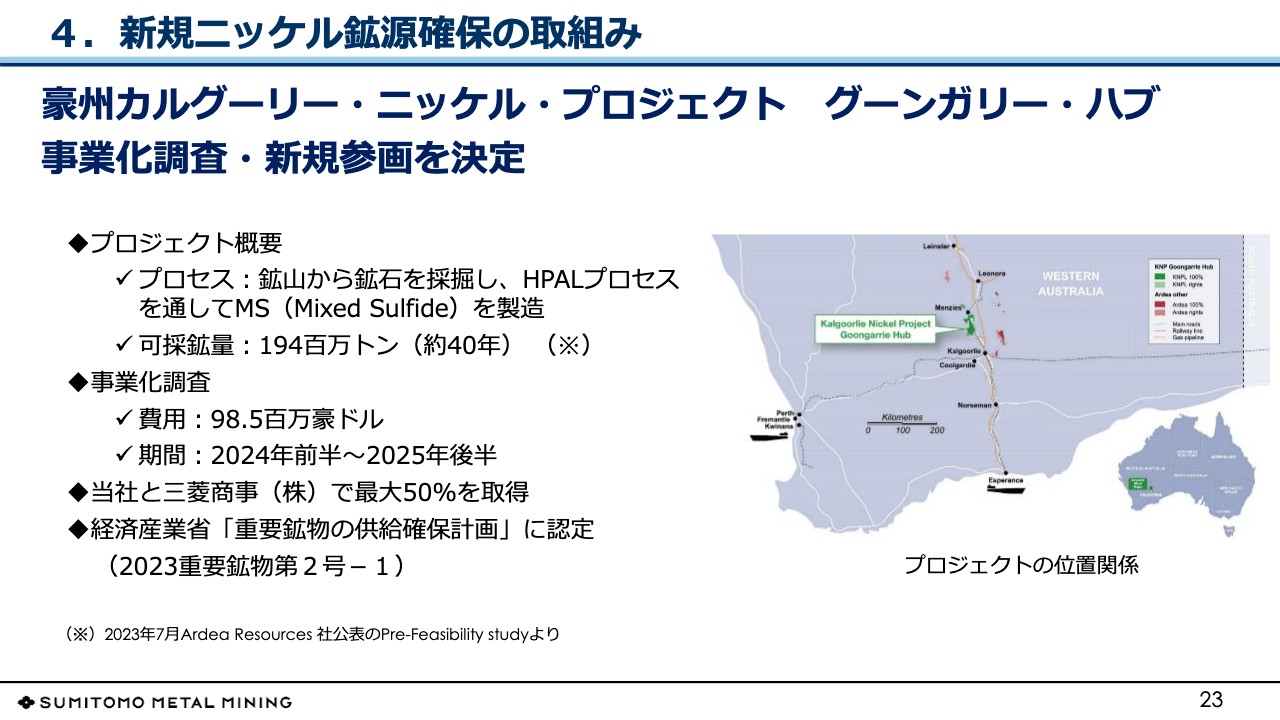

4.新規ニッケル鉱源確保の取組み

新規ニッケル鉱源確保の取り組みについてご説明します。豪州カルグーリー地区のグーンガリー・ハブプロジェクトです。プロジェクトの概要はすでにご案内のとおりで、いくつか並行して検討を進めていたものの1つです。

ディフィニティブ・フィージビリティ・スタディ、昔で言いますとバンカブル、いわゆる確度の高い事業化調査を始めることにしました。事業規模や投資額、操業の可能性、HPALに向いた鉱石かどうか、どのような操業ができるかについて確認していきます。

HPALにおいては、尾鉱ダムの建設維持が大きな仕事の1つになります。こちらのプロジェクトで非常に興味を持っているのは、採掘跡にテーリングを投入でき、新しく大型ダムを造らなくても良い点です。西豪州は降雨量が少ないため、環境的、経済的、技術的にフィージブルであれば非常におもしろいと考えています。

カナダのFPXニッケル社が所有する、アワルワ鉱という鉱石を主要鉱物とするデカールニッケル開発地区のバプティストプロジェクトも検討しています。会社への出資は決めましたが、調査段階のため、これから時間がかかると思います。

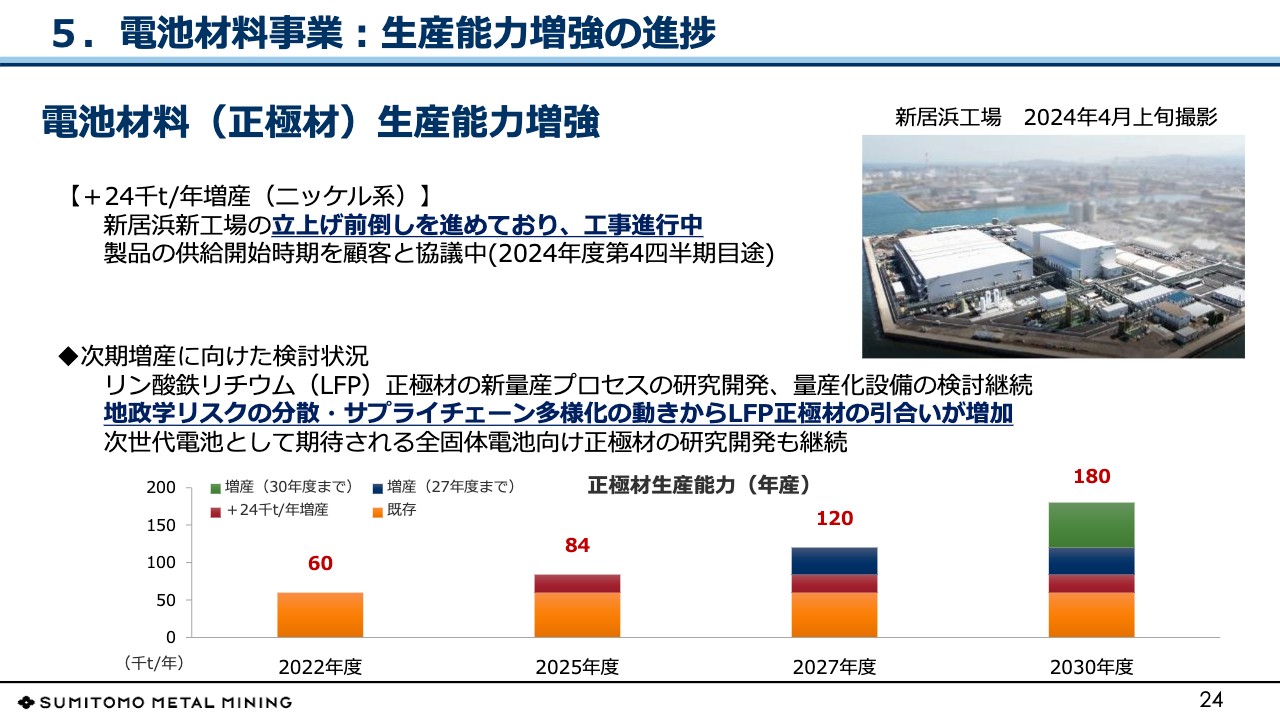

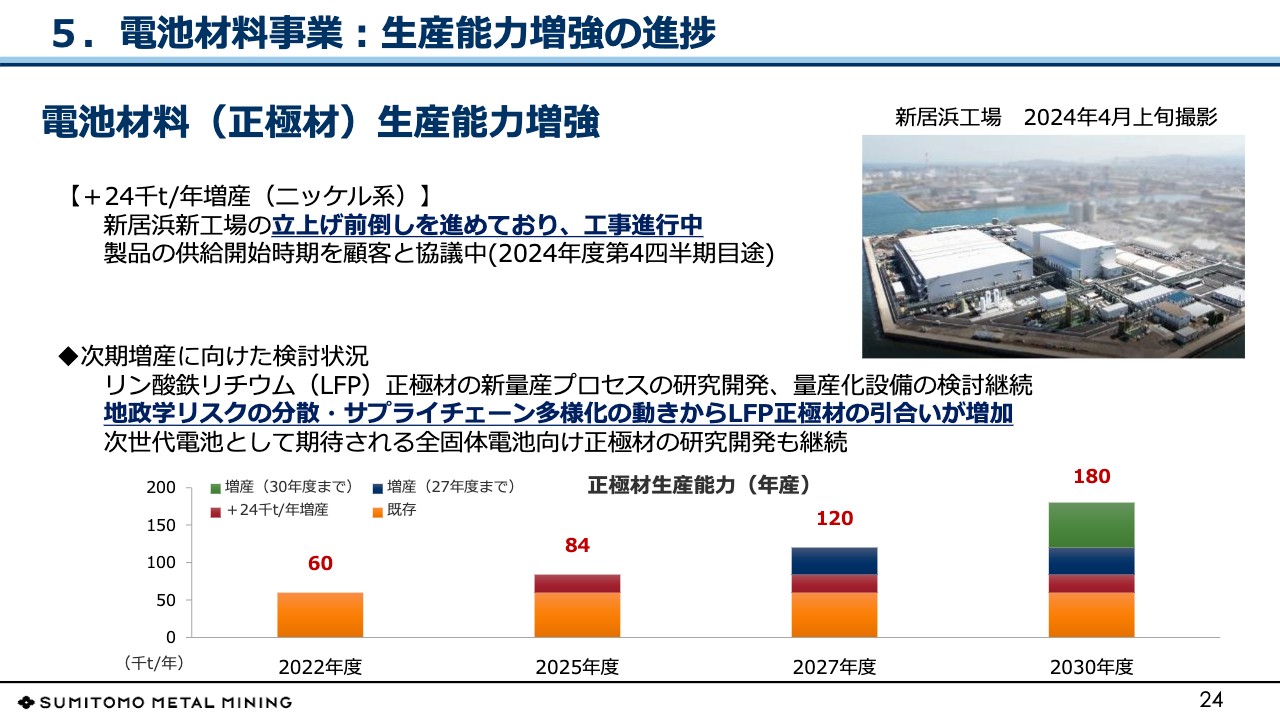

5.電池材料事業:生産能力増強の進捗

電池材料事業です。月間2,000トン、年間24,000トンの生産能力を持つ新居浜新工場の建設が順調に進んでいます。当初計画では、2025年に操業開始と考えていましたが、若干前倒しとなり、2024年度第4四半期を目途に供給を開始したいと考えています。

次期増産に向けた検討としては、リン酸鉄リチウム(LFP)正極材の新量産プロセスの研究開発や、全固体電池向けの正極材の検討も進めています。全固体電池向けの正極材は、NEDOのグリーンイノベーション基金の事業でも研究開発を進めており、引き続き検討していきます。

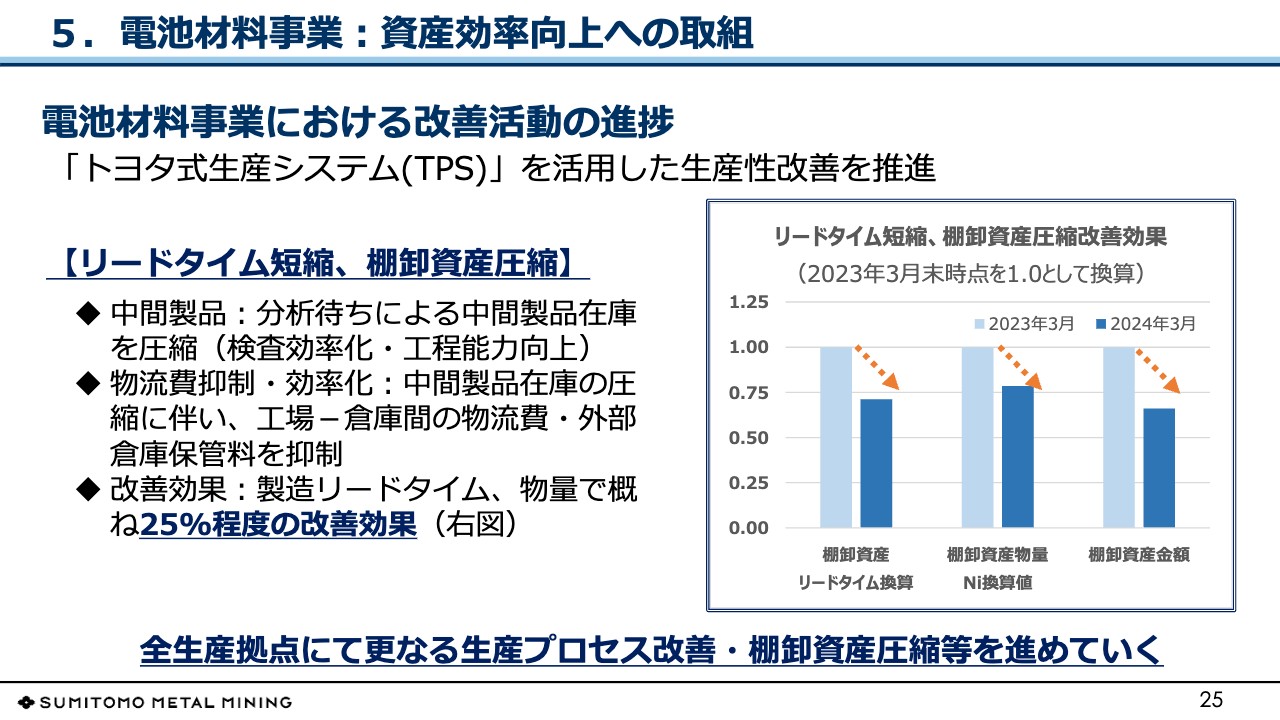

5.電池材料事業:資産効率向上への取組

電池材料事業における既存事業の収益基盤の強化についてご説明します。資産効率向上と表現していますが、収益力向上にもつながると理解しています。

2023年度はリードタイムを短縮することで、棚卸資産の圧縮を実現しました。スライドの右側に記載したグラフのとおり、リードタイムを約30パーセント短縮しました。ニッケルの物量換算で言いますと、20パーセント超です。運転資金の改善は約35パーセントで、当社全体で2023年度の棚卸資産の圧縮は400億円程度行いましたが、電池材料の貢献が非常に大きかったと考えています。

「トヨタ式生産システム(TPS)」を活用した生産性改善を推進しましたが、TPSの本質は非常に深みがあり、最終的には、あらゆる無駄の排除がマインドセットになるのが終着点だと思います。これを関係者に染み込ませる点において、まだ入口に立ったばかりであるため、逆に言えば、まだできることはいろいろあるかもしれないと考えています。

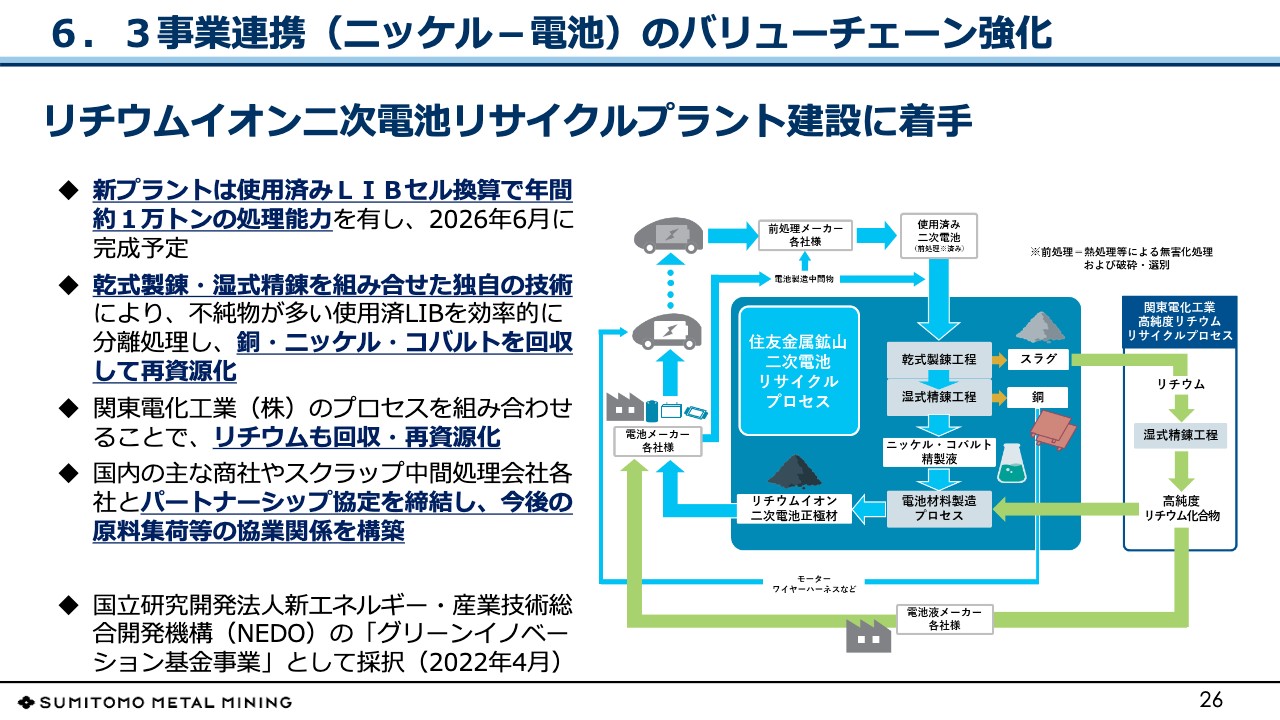

6.3事業連携(ニッケル-電池)のバリューチェーン強化

3事業連携のバリューチェーンの強化として、リチウムイオン二次電池リサイクルプラント建設に着手しました。「実施します」と言ってオオカミ少年のようでしたが、いよいよ投資を決定しました。もともとリサイクルの研究開発は、グリーンイノベーション基金事業で進めていました。このプロセスは既に確立しており、2026年6月にプラントが完成予定です。乾式プラス湿式で不純物に強く、当社が得意とするプロセスを採用しています。

リサイクルは、サプライチェーンやバリューチェーンなど、どのように作るかが非常に重要で、数年前から関係各所と協議を進めてきました。中間処理の会社さま等とパートナーシップ協定を締結して、今後の協業関係を構築する方向で進んでいます。

課題は、当然ながら、さらに技術を磨いていくことに加え、リサイクルはあらゆる工程でコストがかかるため、そのような点について社会的な認知を得ていくことが課題だと思っています。

7.機能性材料事業の拡大①

スライドには、機能性材料事業の拡大と記載していますが、現在、極めて厳しい収益状況にあるのは申し上げたとおりです。需要は回復基調ですが、電子部品が主なマーケットのため、2023年度は前年比マイナス11パーセントと大幅に落ち込んでいます。

2024年の予測は前年比プラス7パーセントと回復基調ですが、まだ途上です。コスト削減、生産性向上、製品開発に取り組んでいますが、このような状況の際に、自分たちの実力を冷静に見極めていきます。

どのくらいのレベルまで損益分岐点を下げていけるか、操業体制まで含めて、どのように考えていくか確認しているところです。操業体制を変えるとなると認定の問題があり簡単にはできませんが、そこまでメスを入れないと、事業基盤の強化にはつながらないと思っています。

後ほど例を挙げますが、マーケティングの強化も重要だと思っています。取りこぼしているところがないか、確認していくべきだと考えています。

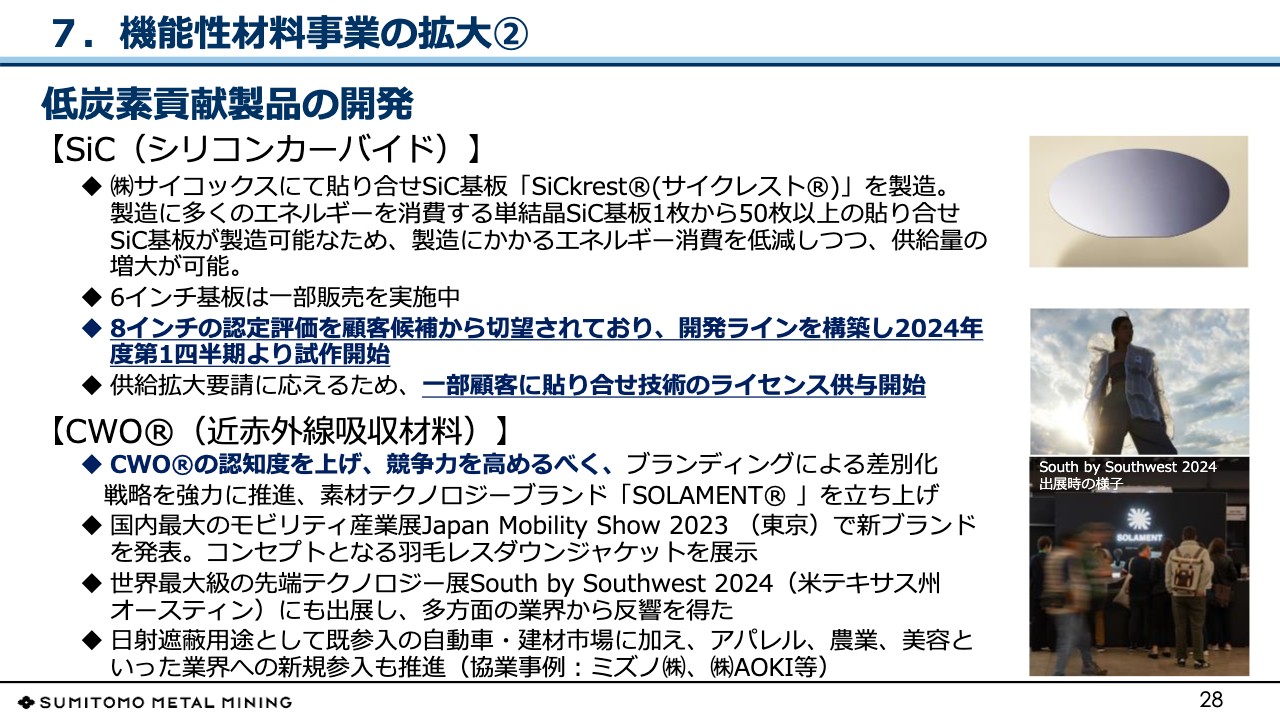

7.機能性材料事業の拡大②

GHG削減に資する高機能材料の開発・拡販について、一例をご紹介します。低炭素貢献製品の開発として、SiC(シリコンカーバイド)とCWO(近赤外線吸収材料)の2点についてご説明します。

SiCは、貼り合わせ技術を使った「SiCkrest(サイクレスト)」という商品名で、マーケティングを進めています。

6インチ基板は、一部販売を進めています。より口径の大きい8インチをお客さまから切望されており、生産ラインを構築し、2024年度第1四半期から試作開始の予定です。工場は完成しています。こちらの技術が有望となると、マーケットが広がる可能性があります。

そうなると、当社だけで対応できません。ライセンス技術を共有して、仲間を増やしていくことも必要だと考え、一部のお客さまにライセンス供与を始めたところです。

CWOは、「SOLAMENT」というブランドで展開しています。いろいろな賞を受賞しているのはご存知かと思いますが、このブランディング活動は極めて我々に示唆を与えるものでした。自社製品の機能や利点を見極めきれていなかった、あるいは気がついていなかった、と言えるのではないかと思っています。こちらを一例として、自社製品を見つめ直してほしいと考えています。

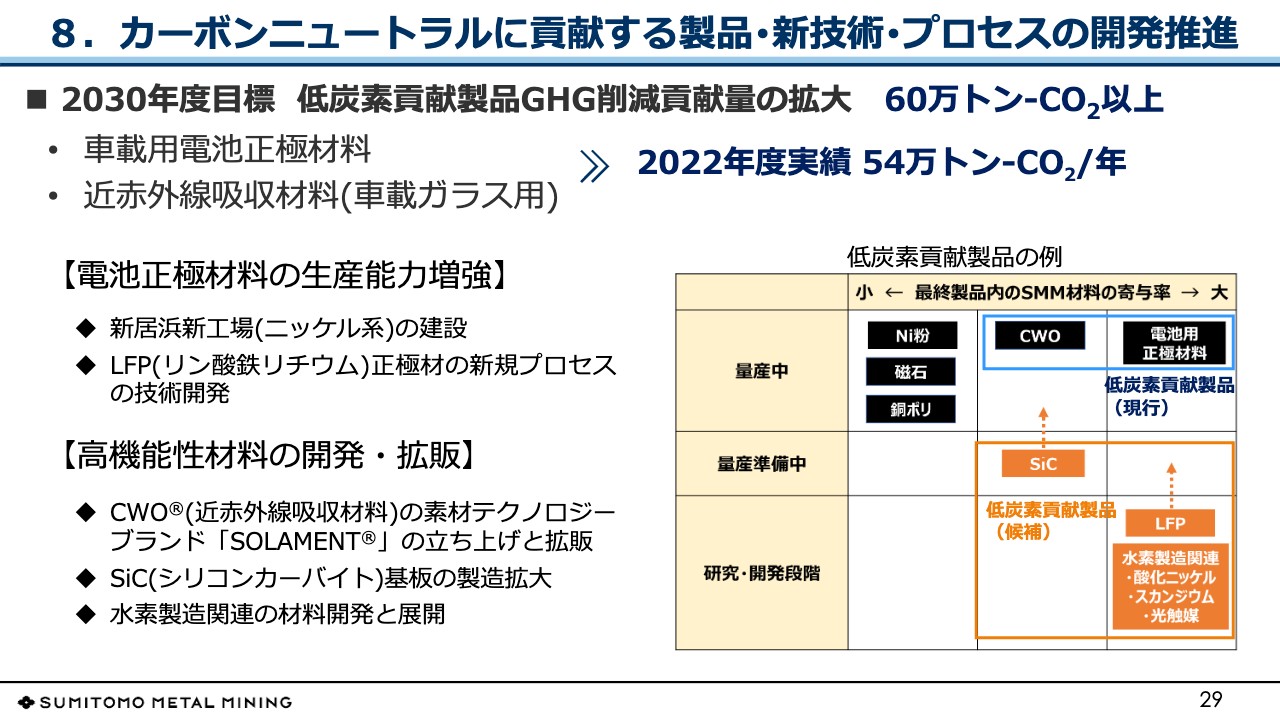

8.カーボンニュートラルに貢献する製品・新技術・プロセスの開発推進

カーボンニュートラルに貢献する製品・新技術・プロセスの開発推進です。

世の中の動きを見ると、みなさまが水素製造に取り組んでいて、市場として立ち上がってくる可能性が非常に高いと思っています。

当社は、水素製造に用いることが可能な高純度の酸化ニッケルやスカンジウムをすでに製品として保有しています。しかし、今までは固体燃料電池向けのマーケティングが多く、水素関連は実際に供給していますが、極めて限定的なお客さま向けでした。このようなところに、今着目しなければいけないと思っています。

もちろん、スカンジウムはHPALから取れるため数量は限定的ですが、酸化ニッケルは製造工程を自分たちで持っているため、製造プロセス、コスト、供給力を磨いていかなければいけません。そのようなところを踏まえ、着目できる製品はあると思っています。

また、先ほど申し上げたSiCやLFPも量産準備に向けて進めているところです。社会貢献につながる新製品プロセスとしては、当社は開発が使命だと考えています。しかし、企業収益につながるものでなければ、意味がないとは言いませんが、持続可能性は限られてくると思っています。

事業を通じて社会課題を解決することをモットーとしているため、きちんと稼げる製品で貢献していきたいと思っています。

次期社長ご紹介

2024年6月に、代表取締役社長に就任予定の松本伸弘をご紹介します。彼は研究開発をはじめ、金属事業では、国内外の工場長の経験があり、現場経験や国際経験が豊富です。また、金属事業本部長として、部門の経営管理も経験しています。技術系であり、非常に前向きなポジティブな思考を持っているため、私としては後を託すのに非常に頼もしいと思っています。

次回以降は、松本がご説明申し上げるかと思いますが、引き続きよろしくお願いします。

質疑応答:2024年度の業績予想について

質問者:当初、中期経営計画の目標の数値KPIは保守的ではないかと思っていました。2024年度の予想が中期経営計画で試算した市況よりも高い状況にも関わらず、中期経営計画の利益目標に届かない点について、どのような分析をしているのでしょうか?

例えば、QB2が遅れた、コストが上がっている、在庫評価影響があるなど、背景と今後のキャッチアップに関して教えてください。

野崎:価格・条件等が中期経営計画の想定よりも上昇しているにもかかわらず、収益が届かないことは社内でも極めて問題視しているところです。しかし、もの作りの観点では、生産できていないわけではないため、これは生産コストの問題だと考えています。

スライドに記載しているとおり、資源事業、製錬事業、材料事業がそれぞれ凹んでいます。製錬事業は、いわゆる一時的な評価、QP差のような実現時期の差もかなり入っていると思います。電力代を中心としたコストの増加は、製錬事業では収益力を圧迫しています。

これをどのように圧縮していくかは、非常に難しい問題です。いわゆるグリーンや低炭素負荷を意識すると、もうすでに影響は出ていますが、コストは上がらざるを得ないと思っています。

こうしたコスト影響を低減するためには、生産プロセスを劇的に変えていくべきだと考えています。製錬事業の歴史は、プロセス変更の歴史であるため、諦めずにがんばっていきます。

資源事業については、鉱山のコストがだいぶ上がっています。大型投資も考慮していましたが、起業費の増加により償却費が上がってきており、P/Lベースでは足を引っ張っていると思います。

材料事業については、大変残念ですが、足元は厳しく、200億円近くの未達です。先ほど申し上げたように、市況の回復を待つばかりではなく、自分たちの強みを見出していきながら、もう一度立て直していくことになると思います。

直近の3年間は、開発投資偏重の3年間でした。しかし、次の3年間は投資をしないかというとそうではなく、ご指摘のような案件もあるため、あらためてもの作りを強めていかなければいけないフェーズだと考えています。そのような点を重視して、次期の経営体制も考えたと受け取っていただいて結構です。

質疑応答:QB2とコテ金鉱山の評価について

質問者:QB2とコテ金鉱山がいよいよ動き出し、税前損益分析における大型プロジェクト効果がプラス225億円となっています。おそらく、利益の絶対値は大変低いところからの話だと思いますが、変化としては大きく出てきています。まだ評価は難しいとおっしゃっていましたが、手応えを教えてください。

今回は、しっかりしたパートナーと経験豊かな方々、そしてブラウンフィールド的な部分もあるため、リスクが低いと思っています。私見でも構いませんので教えてください。

野崎:QB2とコテ金鉱山の手応えは、コミッションニングの順調さやランプアップのスピードを見ると、正直に申し上げて、思っていた以上に順調だというのが実感です。

QB2は、早々に日間処理量をクリアして、一時期はそちらを大幅に上回る操業も行っていました。コテ金鉱山も、当社が想定するよりも早いペースで操業が進んでいます。しかし、新しい設備は数ヶ月経つと少し問題が出てくる場合があるため、安心せずに注意深く見守っていきたいと思っています。

質疑応答:銅鉱山の拡大について

質問者:今、Teck社がQB2のポテンシャルの拡張をするかもしれないというお話があります。許認可の話も少し出始めていると思いますが、もしそのような話がまとまれば、御社も乗っていくと見ています。

一般的に、グリーンフィールドとブラウンフィールドでは、銅鉱山の建設コストがどのくらい異なるのか教えてください。例えば、昔は30億米ドルから40億米ドルで、30万トン/年クラスの銅鉱山を開発することができましたが、現在では50億米ドルから60億米ドルくらいかかるのでしょうか?

資本コストを意識した経営というお話もありましたが、ハードルレートが相当上がってきていると思います。逆に、銅価が非常に高くないと建設へのインセンティブは減るかと思いますが、一般論として銅鉱山開発の知見を教えてください。

野崎:最近、「30万トン/年クラスで75億米ドル」というレポートをどなたかが出されていたかと思います。グリーンフィールドの銅鉱山開発をしようと思うと、地域によりますが、例えばチリでは海水を淡水化してサイトまで運ばなければいけません。また、今回のチリでの開発は4,000メートル超の高地で行いましたので、インフラコスト、環境コストが非常に嵩みます。

おっしゃるとおり、30万トン/年クラスで50億米ドルくらいが、これまで想像してきたコスト感でしたが、インフラコストを考えると、今はそれでは収まらないと思っています。資源メジャーのほとんどがそのように考えているはずです。

拡張プロジェクトでは、インフラがある程度出来上がっているという点を考えると、生産設備を増強すれば良いため、こちらにシフトしていくのではないかと思っています。Teck社の件は、おそらくQB2拡張のお話だと思いますが、まさに拡張に当てはまると思っています。

また、「銅の値段が1万2,000ドルなければ新規開発はできないだろう」という海外アナリストのレポートがありましたが、生産コストが上がっているのは当社だけではなく世界的な情勢で、建設コストも上がっています。そのような中で、新規開発のインセンティブをいかに得るかというと、金属価格が上がっていくしかないのかもしれません。

生産者コストの上昇を考えると、今後の銅価格のボトムは、従来よりも高く踏みとどまると考えられます。そちらをベースに、どの程度の上値でロングタームのコンセンサスが形成されるかを見ながら、開発が進むかと思います。

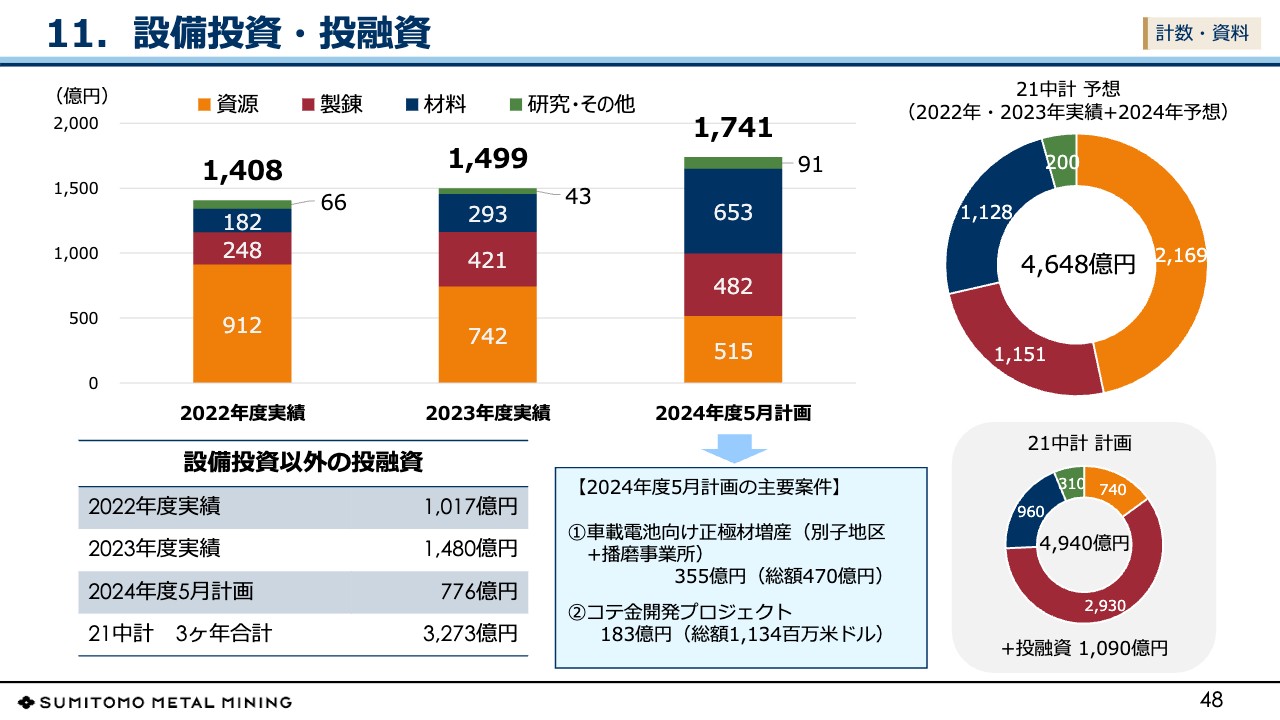

質疑応答:材料事業の今後の見通しについて

質問者:投資計画を見ると、2024年度も材料事業への投資額が多いと感じています。電池材料では能力増をお考えかと思いますが、キャッシュ・フローとして材料事業がプラスに転じてくるタイミングについて教えてください。

野崎:2024年度の材料事業への投資額がかなり高水準であるのは、ご指摘のとおりです。資金の支出は、完工間近である月産2,000トンの新居浜工場が大きいです。SiCへの投資も一段落したため、材料系事業は落ち着くかと思いますが、次はLFP対応についてどうするか、という点はあります。

電池材料については、成長投資を除いたキャッシュ・フローは、キャッシュインの状況になっています。このような戦略投資を今後戦力化していき、恒常的にキャッシュ・フローがプラスの状況を作ることが肝要だと思います。

生産効率を上げ、無駄を省くことにより、原資はまだあると考えています。操業の切り替えタイミングでまだまだロスが出ていることがあるため、そこをしっかり回収していく、製造業らしいことを地道にやっていくべきだと思います。

質疑応答:政策保有株の純資産に対する比率について

質問者:2024年3月末時点で、純資産に対する政策保有株の比率を教えてください。また、政策保有株の削減について、どのような問題意識を持っているのでしょうか?

野崎:有価証券報告書の開示などで扱うと思いますが、2023年度はそれなりの数の銘柄を売却しています。最近株価が上がっているため、自己資本に対する比率は前年度よりも上がっている可能性があるかと思います。

政策保有株については、保有意義や資本コストと比べた便益などを勘案しながら、毎年取締役会で検討を進めており、粛々と縮減を進めています。

保有している会社によっては、非常に大きな株価で金額が増えているものもありますが、事業関連性の問題なども考慮しながら進めています。昨今の政策保有株式の縮減がさらに加速している風潮についても理解しているため、真摯に考えています。

質疑応答:大型プロジェクトの効果について

質問者:税前損益分析における大型プロジェクト効果がプラス225億円かと思いますが、2024年度以降はどの程度効果が積み上げられて、最終的にはどの程度の貢献が期待できるか、可能であれば定量的に教えてください。

野崎:大型投資はデルタでプラス225億円であり、別の表現では「実力損益として100億円程度積み上がったのは大型投資の効果です」という言い方になります。

2024年度以降は、フル生産の操業になります。まだ、マジョリティーオーナーからガイダンスが出てきていないため、コストが安定してからどの程度になるかを当社から言うことは非常に難しいです。

例えば、15トンの金がコテ金鉱山から産出されると、今だと約40パーセントの権益で6トンです。そして、ケブラダ・ブランカ銅鉱山から28万トン産出されると、25パーセントの権益で7万トンです。

それなりの収益力を持ったプロジェクトから、このような量が算出されることになるため期待をしていますが、今は開示できる数字を持っていません。

質疑応答:権益を保有する鉱山に関する情報開示について

質問者:保有する鉱山権益の価値を踏まえた情報開示という言及があったと思いますが、情報開示を検討するに至った問題意識と、御社が現在保有している権益の価値をどのように評価しているか教えてください。

野崎:保有資源の開示なのですが、米国やカナダでは鉱山会社の評価は「どれほどの資源を持っていて、将来どの程度期待できるか」で判断されており、PBRも高く、最低でも2倍ほどあります。

海外の方々とお話をする中で「SMMは非常に有望・優秀なモレンシー、セロベルデ、ケブラダ・ブランカを手に入れており、保有資源のバリューが非常に高いにもかかわらず、あまり開示していない」と指摘されたことがきっかけです。すでに保有している資源をうまく表現する方法を進めていきたいと考えています。

質疑応答:電池材料の増産計画の見通しについて

> 質問者:電池材料の増強計画について、2023年度第2四半期の説明会からトーンが変わってきた印象です。これまでの増産計画に従って、NCA、NMCを中心に拡大していくシナリオから、LFPや二次電池リサイクル、さらに低コストな生産プロセスの導入検討を新たに進めるといったように、トーンが変わってきたと思います

スライド下段のグラフで、2027年度、2030年度の青色と緑色の部分は、どのように考えたら良いでしょうか?既存のNCAやNMCで構成されていて、それ以外に外数としてLFPやリサイクル、新プロセス導入を目指すというかたちなのでしょうか?

LFPについては、買収した技術というよりは、独自で開発するというお話でした。対象市場は主に中国系かもしれませんが、ビジネス展開としての勝算を教えてください。また、技術開発の先にあるものを実装化し、カーボンニュートラルに資する製品として拡販していくにあたって、2030年という時間軸で実現可能なのでしょうか?

野崎:電池材料の増産計画について、建設中の新居浜工場の月産2,000トンを実施する時に、ここから先の増産については、LFPになるか、ニッケル系になるかはマーケットの要請次第とお伝えしていました。これほど変動の激しいマーケットで、自社だけで取り組むのかという観点もあるかと思います。

サプライチェーンの上流から下流をもう少し見て、インオーガニックにアライアンスを組むという方法もあるかと思います。今のところはまだ白紙ですが、2030年度に年産18万トンという目標は下げず、大きなターゲットとして進めていきます。

LFPについては、譲渡を受けた設備や技術を活かしつつ、新しいプロセス、新しい性能のものを作っていきます。市場についてはお客さまもあるため申し上げられませんが、「自分たちでこういう性能のLFPを作って、それを持って市場に飛び込んでいく」ということではありません。電池事業は、ユーザーと協議を重ねながら、どのようなものが良いか議論しながら進めている、カスタムメイドに近い事業であり、まだコモディティになっていないところがあります。そのような中で、LFPを進めていくため、いろいろな話が進んでいるとお考えいただいて良いかと思います。

質疑応答:カーボンニュートラルに関するコスト上昇について

質問者:収益力については、電力費を中心にコストアップしている点が課題だというお話でした。一方で、2024年4月のサステナビリティの説明会では、今後のカーボンニュートラルを目指すための最大の手段が燃料転換や再エネの購入というお話だったと思います。このようなコストはさらに上昇すると感じています。

これに対して、グリーンメタル構想など発表しており、プレミアムを取れる地金を出せるのであれば、コストアップ分は転嫁も可能なのかと思います。このあたりのコスト増、実力利益をさらに押し下げる要因への対処について教えてください。

野崎:おっしゃるとおり、環境負荷を下げるためには、よほど大きなプロセス転換や画期的なものに取り組まない限りは、コストアップ要因にしかならないと思います。しかし、それは実力損益の引き下げには直結しないと考えています。取り組みを行って生き残っていくことが重要であり、マーケットで存在感を示すことによって、プレミアムが取れる世界が来るかもしれません。

リサイクルも同様で、今取り組んでいることはネガティブなことではなく、当社のプレミアムにつながっていくかたちに持っていくべきだと考えています。

質疑応答:次期中期経営計画について

質問者:少し勇み足な質問になりますが、次期中期経営計画で一番期待しているところ、絶対に達成したいものがあれば教えてください。

野崎:新しい中期経営計画は、新経営陣が策定するかと思いますが、その2021年中期経営計画からの流れを考えれば、大型投資をしっかり戦力化していくことが1つ目です。

2つ目は、次の成長投資先として、ケブラダ・ブランカの拡張、ニッケル案件をキックオフするか、などが注目点だと思っていますし、取り組まなければいけないと思います。これから詳細を検討する段階のため、次の中期経営計画に関するご質問は、この程度の回答でご勘弁ください。

質疑応答:TC/RCの下落による短期的な影響について

質問者:銅製錬に関して、TC/RCがスポットではマイナスになっており、本当に見たことがない状況になっています。先日開催された他社の説明会でも、TC/RCのスポットが相当下落している中、「今後の製錬事業でE-スクラップの投入を増やすことも少し考えないといけない、やり方を考えないといけないかもしれない」という説明がされました。

御社の場合は、鉱山権益を持っている中で、一定のTC/RC変動に関しては相殺・オフセットできるとのことでしたが、銅製錬に関しては「抜本的にコストを変えていくような方式にしないといけない」というお話もありました。TC/RCの下落がもたらす短期的な影響と、長期的に考えが変わってくるかどうか教えてください。

野崎:世の中には、オーバーシュートすると揺り戻しが必ずあります。TC/RCについて今はスポットでマイナスですが、これが継続した場合には銅製錬は破綻してしまいます。

銅鉱山の専業の方にも「TC/RCが低くなって喜んでいるでしょうが、お客さんがいなくなるよ」と言っています。立ち行かなくなる製錬所が出てきたら、製錬キャパシティが足りなくなり、TC/RCが上がってくることになります。

中国で製錬キャパシティが増加し、インドでも製錬キャパシティが増えてくるだろう状況では、製錬キャパシティの地図が変わるだけかもしれませんが、そうだとしても、全体として現在のような状況が続くとは考えにくいです。

今のようなスポットのマーケットが実現しているのは、スポットで原料を買おうとしている製錬所がかなりあったということだと思います。日本の製錬所を含めて、大手はほとんどブリック契約や中長期契約を結んでいるため、慌てて買いに行かなくても良いという事情があると思いますが、現在の状況は異常だと思います。

一方で、製錬コストの引き下げは、やはり考えていくべきです。効率化投資等やカーボンニュートラル投資などの一時的な投資も行っているため、償却負担なども発生していますが、いずれ薄まってくると思いますので、体力をつけていくということしかないと思います。

質疑応答:電池材料事業の魅力について

質問者:1年前、2年前と比べて、世の中のEVシフトの動きが若干緩やかになってきています。また、中国では三元系以外の正極材のシェアが高まり、電池材料を取り巻く事業環境が急激に変わってきていると思います。現状を踏まえて、まだ電池材料事業の魅力は非常に高いとお考えでしょうか?

野崎:2024年あたりでは、EVの発売台数の伸びが少し緩くなってきています。ハイブリッドが伸びてきたという話もありますが、世の中の大きな潮流として、電化に進むことは間違いないと思います。

おっしゃるとおり、中国ではすでに三元系からLFPへシフトしていますが、まったく違う電池材料がメジャーになる可能性もあり、現在の三元系やニッケル系も、今後は固体電池も考えられます。

そのような変化はあるかと思いますが、電池材料事業はまだまだ伸びていくと思います。小さな変化、大きな変化についても、まだカスタムメイドのところがあるため、お客さまとの接点を多く持っていないとそれに対応できません。逆に言うと、お客さまとの接点がまったくなく、自分たちが良いと思って作る材料が採用される世界ではないのだと思います。

当社は、LFPにも力を入れていく方向性であり、電池材料の変化についていきたいと思っています。そのベースとなるEV化は、アップダウンはあるでしょうが、大きな流れとしては変わっていかないと考えています。

新着ログ

「非鉄金属」のログ