東陽テクニカ、営業利益が前期比+128.6パーセントと大幅増 2030年までの長期ビジョンと3か年中期経営計画を発表

2024年9月期決算説明

高野俊也氏:株式会社東陽テクニカ代表取締役社長の高野俊也です。当社決算説明会にご参加いただき、誠にありがとうございます。それでは2024年9月期の決算についてご説明します。

目次

目次はご覧の通りです。

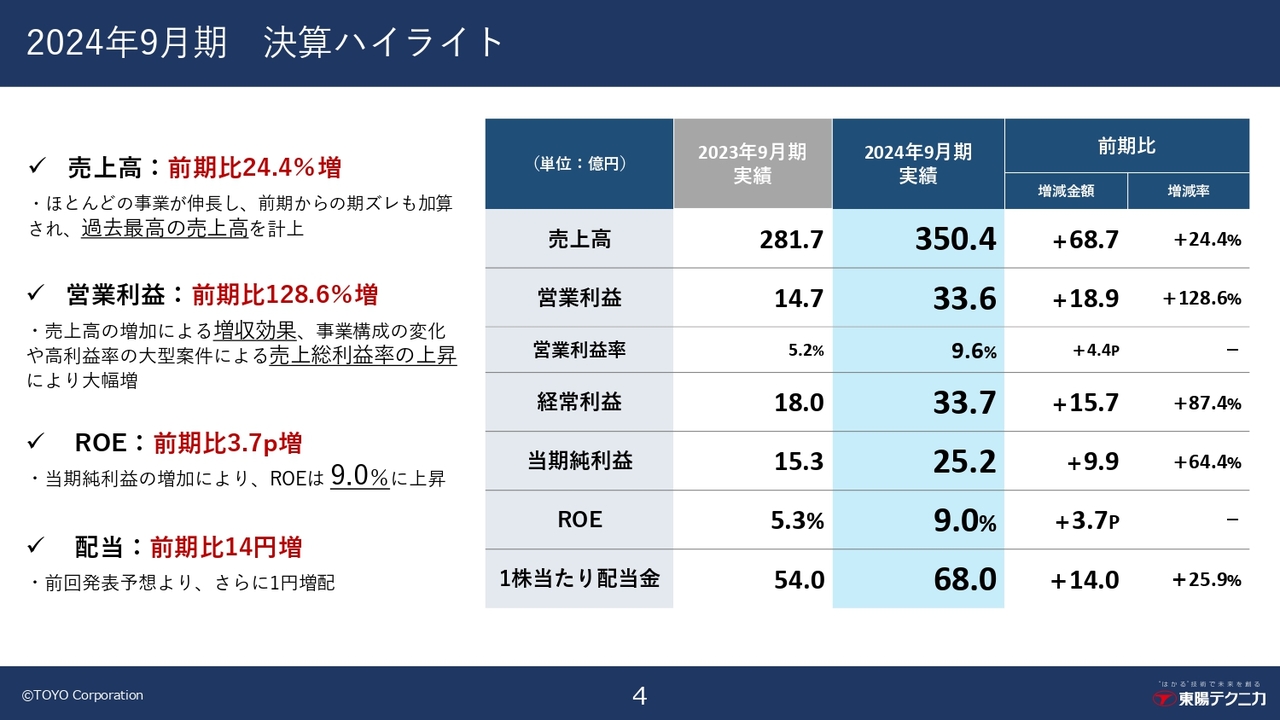

2024年9月期 決算ハイライト

まず、2024年9月期の決算状況として、決算のハイライトについてご説明します。

売上高は、ほとんどの事業が伸長し、前期からの期ズレ案件も加わり、過去最高の売上高350.4億円を計上しました。前年同期比68.7億円の増加、前期比プラス24.4パーセントと大幅な増収となりました。 営業利益は、売上高の増加によるものと、事業構成の変化や高利益率の大型案件による売上総利益率の上昇により大幅に増加し33.6億円、前年同期比18.9億円の増加、前期比プラス128.6パーセントとなりました。営業利益の増加により、経常利益、当期純利益も増加しました。

ROEは当期純利益の増加により、前期の5.3パーセントから9パーセントに上昇しました。また、配当については、前回の発表予想よりさらに1円増配し、1株当たりの配当金は通期で68円となります。前期比14円の増配です。

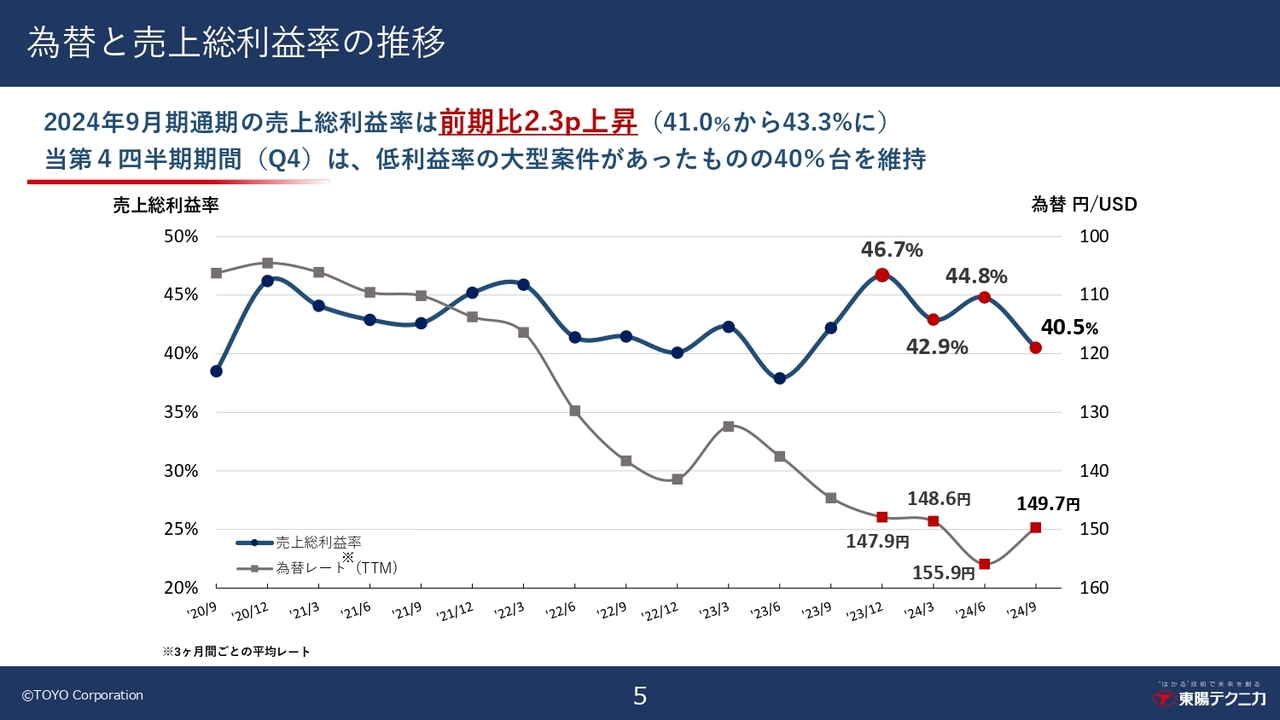

為替と売上総利益率の推移

次に、為替と売上総利益率の推移です。こちらのグラフは3ヶ月毎の為替と売上総利益率の平均値を示しています。

通期の売上総利益率としては、前年同期の41パーセントから43.3パーセントと、2.3ポイント上昇しました。当第4四半期では、低利益率の大型案件がありましたが40パーセント台を維持しました。

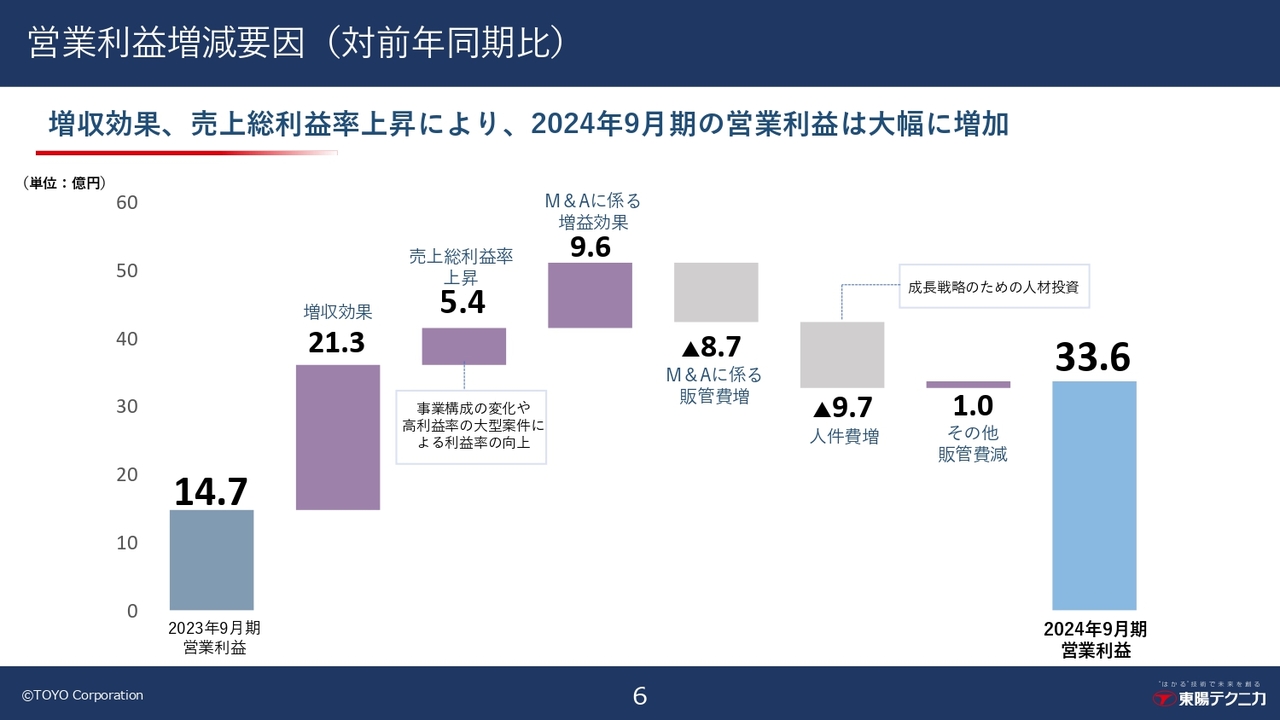

営業利益増減要因(対前年同期比)

次に、営業利益の増減要因です。

前年同期の営業利益は14.7億円でした。当期は増収効果によって21.3億円プラス、売上総利益率上昇によって5.4億円プラス、さらにM&Aに係る増益効果により9.6億円がプラスとなりました。

一方で、M&Aに係る販管費増により8.7億円マイナス、成長戦略のための人材投資により9.7億円マイナスとなり、その他販管費が若干プラスに働き、結果として当期の営業利益は33.6億円の着地となりました。

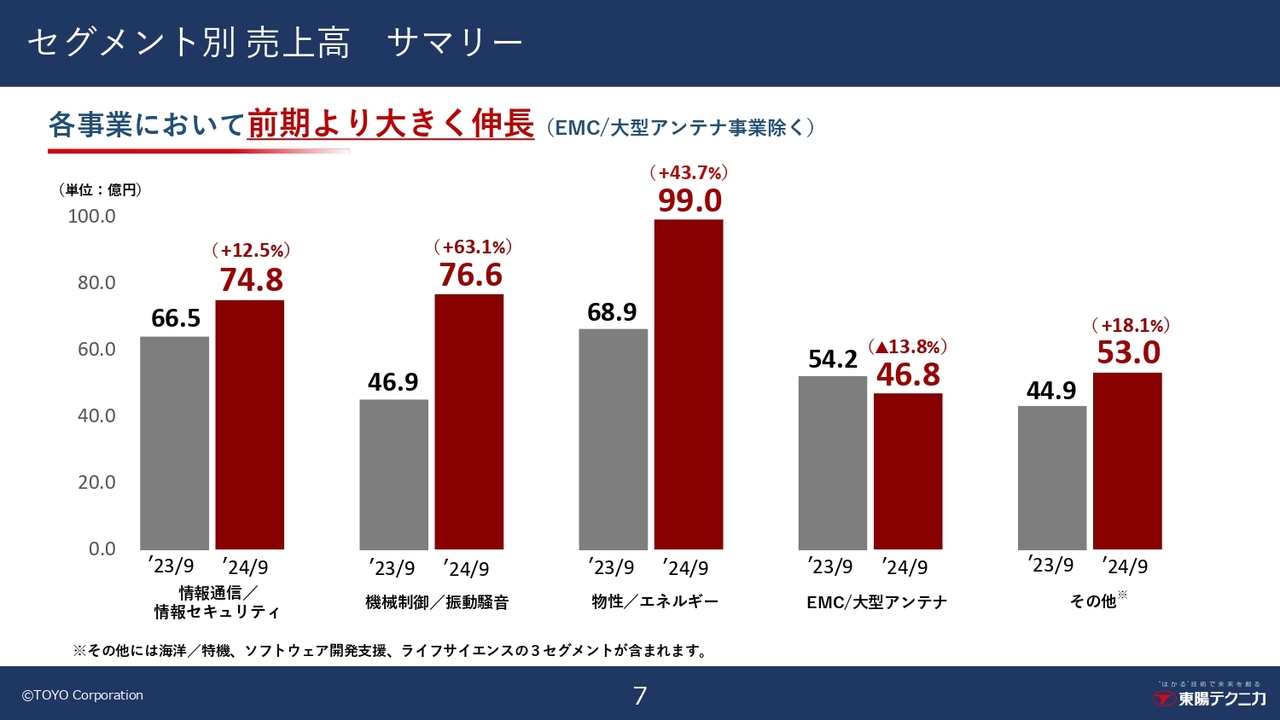

セグメント別売上高 サマリー

こちらはセグメント別売上高のサマリーです。

当社は7つの事業セグメントで展開しており、グラフの左側から主力となる4事業と、右側の「その他」に残りの3事業をまとめています。

前期と当期を色分けしており、ほとんどの事業において前期比プラスとなっています。

なかでも、機械制御/振動騒音事業においては前期比63.1パーセントプラス、物性/エネルギー事業においては43.7パーセントプラスと、前期より大きく伸長しました。

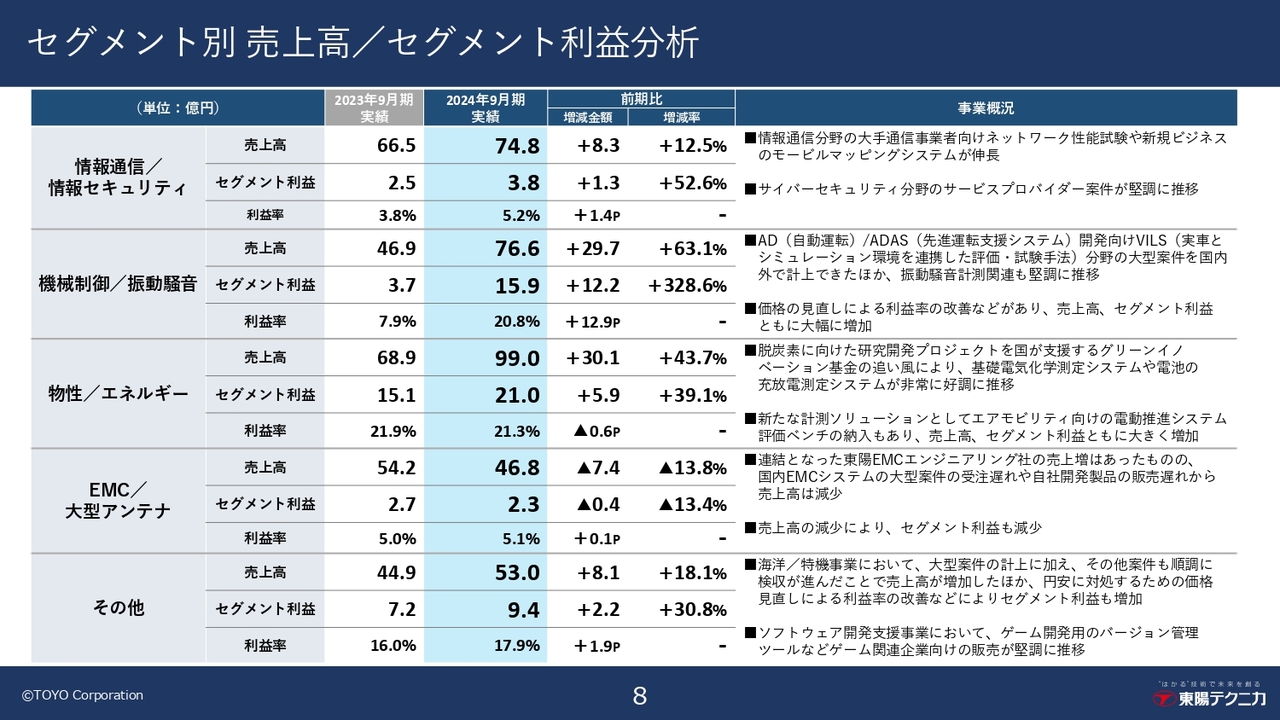

セグメント別売上高/セグメント利益分析

こちらはセグメント別の売上高、利益の分析です。

注目すべき点としては、機械制御/振動騒音事業において、AD/ADAS開発向けのVILS分野の大型案件を国内外で計上したことや、価格の見直しによる利益率の改善などもあり、売上高、セグメント利益ともに大幅に増加しました。

また、物性/エネルギー事業では、脱炭素に向けた研究開発プロジェクトを国が支援するグリーンイノベーション基金の追い風により、電気化学測定システムや電池の充放電測定システムが非常に好調に推移し、こちらも売上高、セグメント利益ともに大きく増加しました。

一方でEMC/大型アンテナ事業だけは、子会社となった東陽EMCエンジニアリング社の売上増はあったものの、国内EMC大型案件の受注遅れや、自社開発製品の販売遅れから売上高、セグメント利益ともに減少となりました。

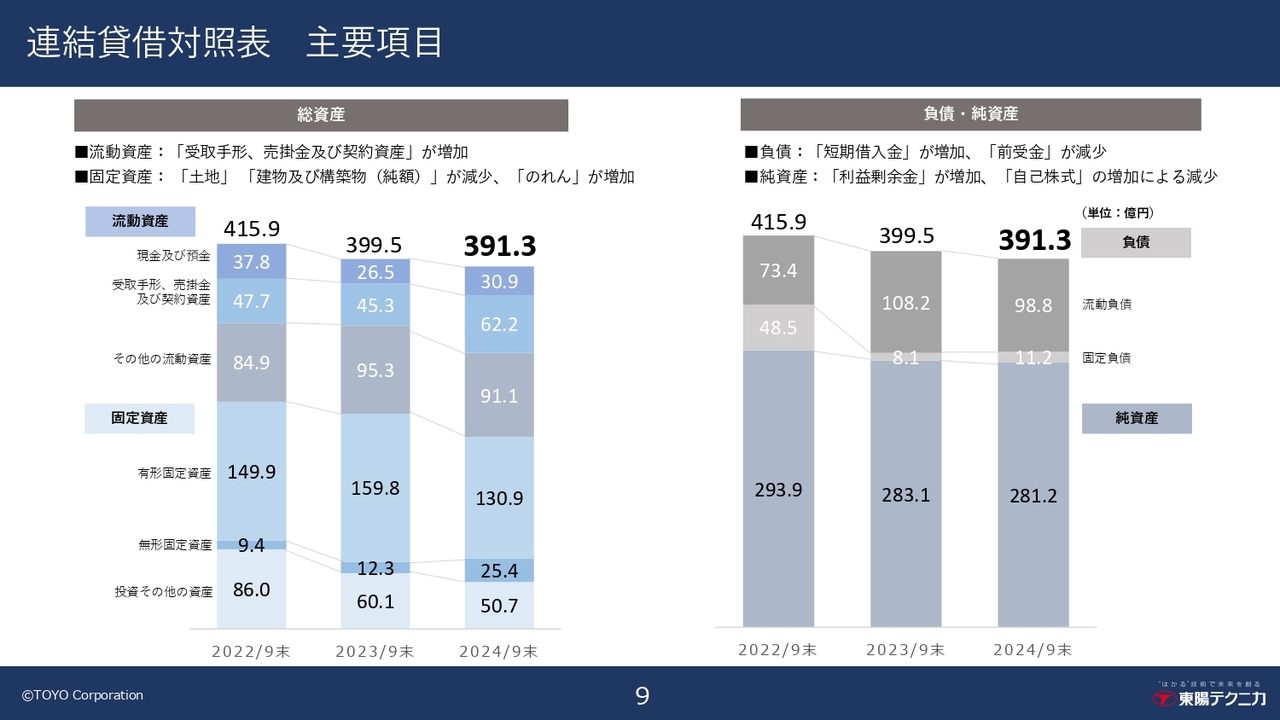

連結貸借対照表 主要項目

連結貸借対照表の主要項目のグラフです。

ここでのポイントとしては、総資産における固定資産において、「有形固定資産」が減少していますが、これは当社TIセンター収用に伴う除却と、新設したR&Dセンターの圧縮記帳により「建物及び構築物」や「土地」の減少によるものです。

また、「無形固定資産」の増加については、3件のM&Aを実行したことによる「のれん」の増加によるものです。

受注高・受注残高概況

続いて、受注高・受注残高についてご説明します。

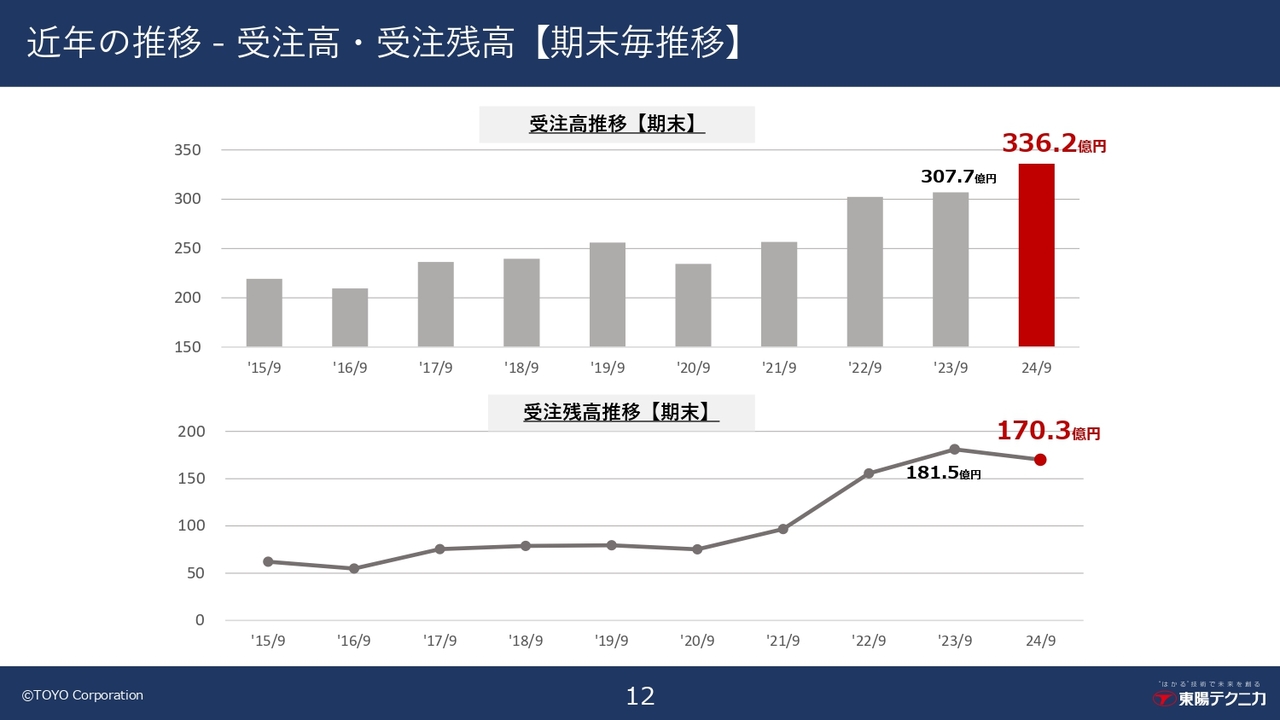

2024年9月期の実績としては、受注高は336.2億円となり、前年同期比28.5億円の増加、プラス9.3パーセントとなりました。受注高においては、機械制御/振動騒音事業が大きく増加し、情報通信/情報セキュリティ事業、海洋/特機事業も伸長、受注の獲得は順調に増加しています。

受注残高については、170.3億円となり、前年同期比11.2億円の減少、マイナス6.2パーセントとなりました。物性/エネルギー事業などで順調に計上が進み、受注残が解消したことで、全体では前期比微減となりました。

近年の推移 - 受注高・受注残高【期末毎推移】

こちらは「受注高と受注残高」の年度ごとの推移をグラフで示したものです。過去からの推移で見ますと、受注高は順調に増加傾向です。受注残高の推移は、前期と比較すると減少しましたが、高い水準は維持しています。

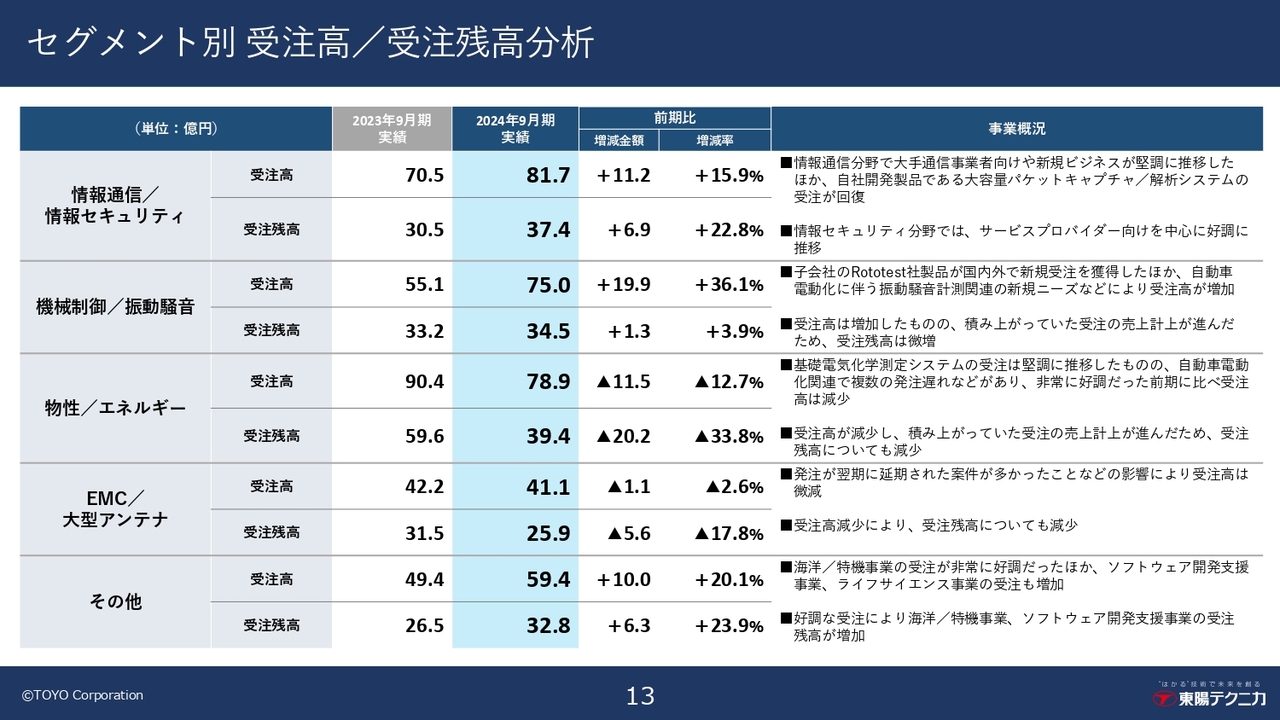

セグメント別 受注高/受注残高分析

セグメント別の「受注高・受注残高」の分析です。

注目すべき点としては、機械制御/振動騒音事業において、子会社のRototest社製品が国内外で新規受注を獲得したほか、EV化に伴う振動騒音計測関連の新規ニーズなどにより、受注高は増加しました。一方で、受注残高は売上計上が順調に進んだことで、微増となっています。

また、物性/エネルギー事業では、電気化学測定システムの受注は堅調に推移したものの、EV関連で複数案件の遅れがあり、受注高は減少しました。積み上がっていた受注残も売上計上が進んだため、前期比では減少となっています。

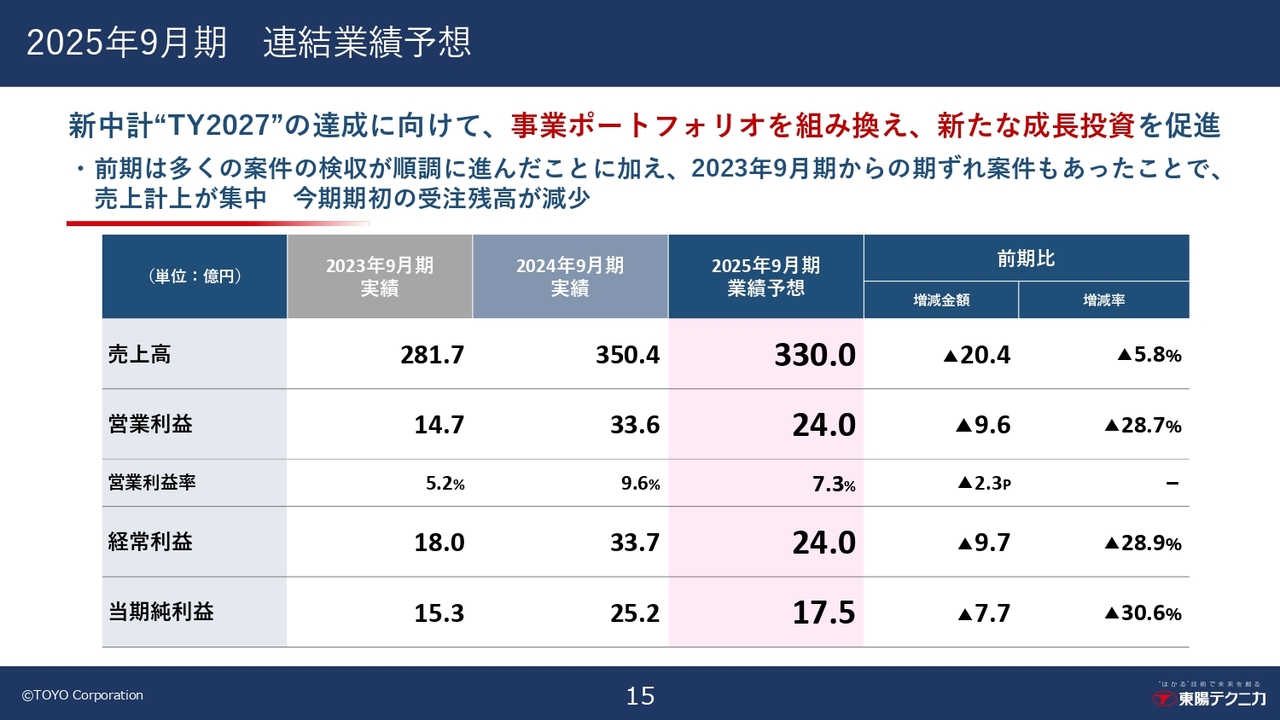

2025年9月期 連結業績予想

2025年9月期の通期業績予想についてご説明します。

前期では、多くの案件の検収が順調に進んだことに加え、2023年9月期からの期ズレ案件もあったことから、売上高350億円となりました。

その結果、今期期初の受注残高が減少したこと、さらに低利益事業の整理を行うことで、今期の売上高は20億円減少する予想です。

営業利益においても、売上高が減少する影響に加え、引き続き新規事業や人材への投資を促進するため、今期は24億円の予想です。

新中期経営計画“TY2027”の3年後の達成に向けて、1年目の今期に事業ポートフォリオを組み換え、積極的に成長投資を実行します。

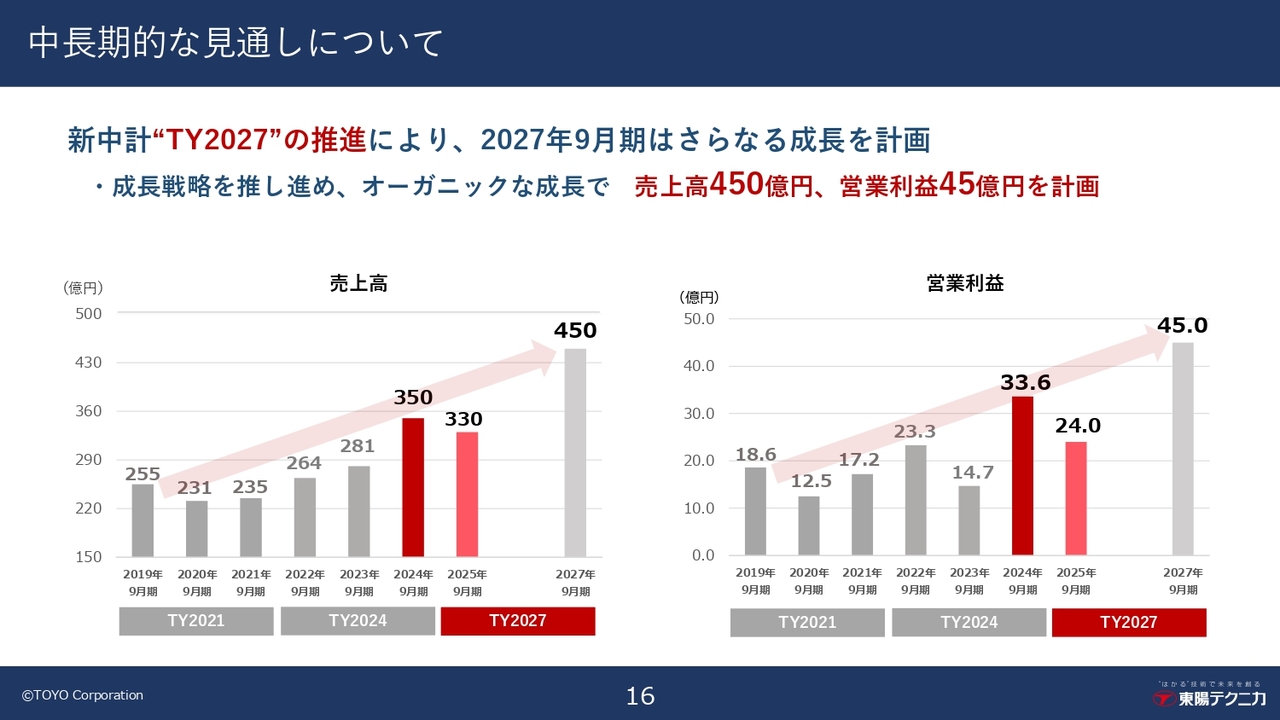

中長期的な見通しについて

中長期的な見通しについてご説明します。

各グラフは、過去の中計2回分と新中計を合わせた9期分となります。左のグラフは売上高の推移、右のグラフは営業利益の推移を示しています。

ご覧の通り、売上高・営業利益ともに、中長期的な目線では成長戦略の方針は変わりません。新中計“TY2027”の推進により、2027年9月期にはさらなる成長を計画しています。詳しくは第2部にてご説明します。

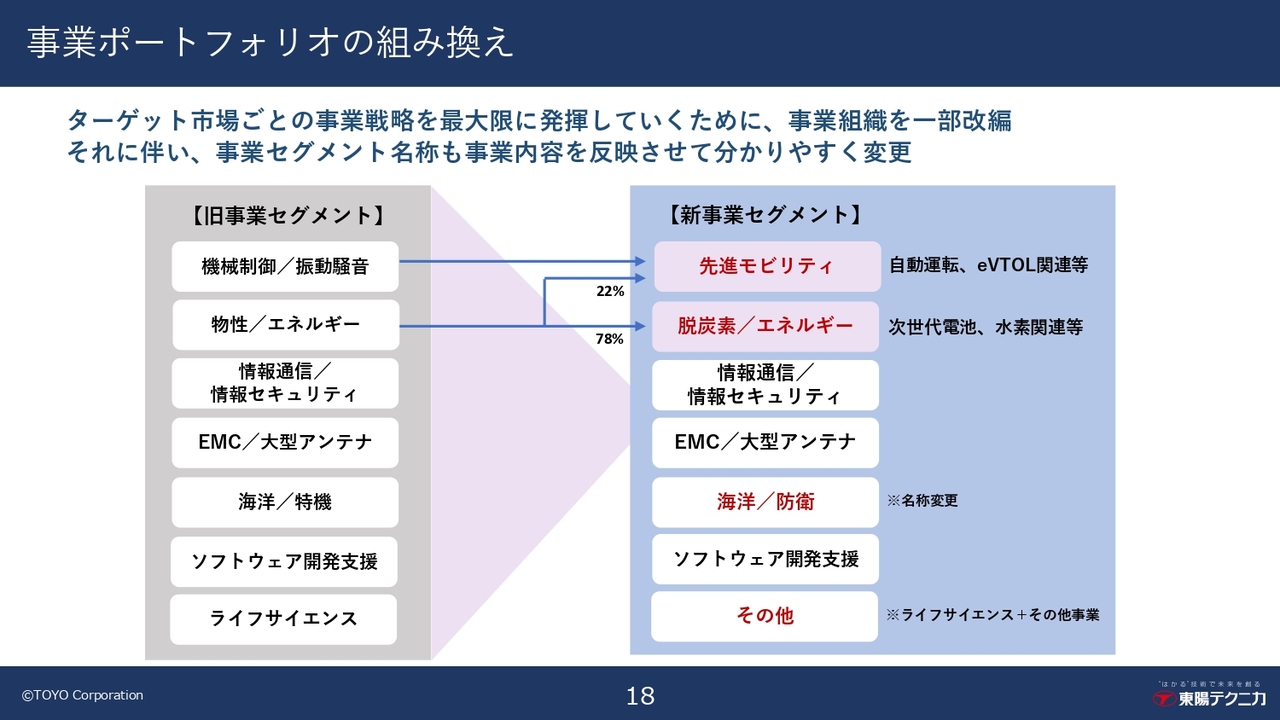

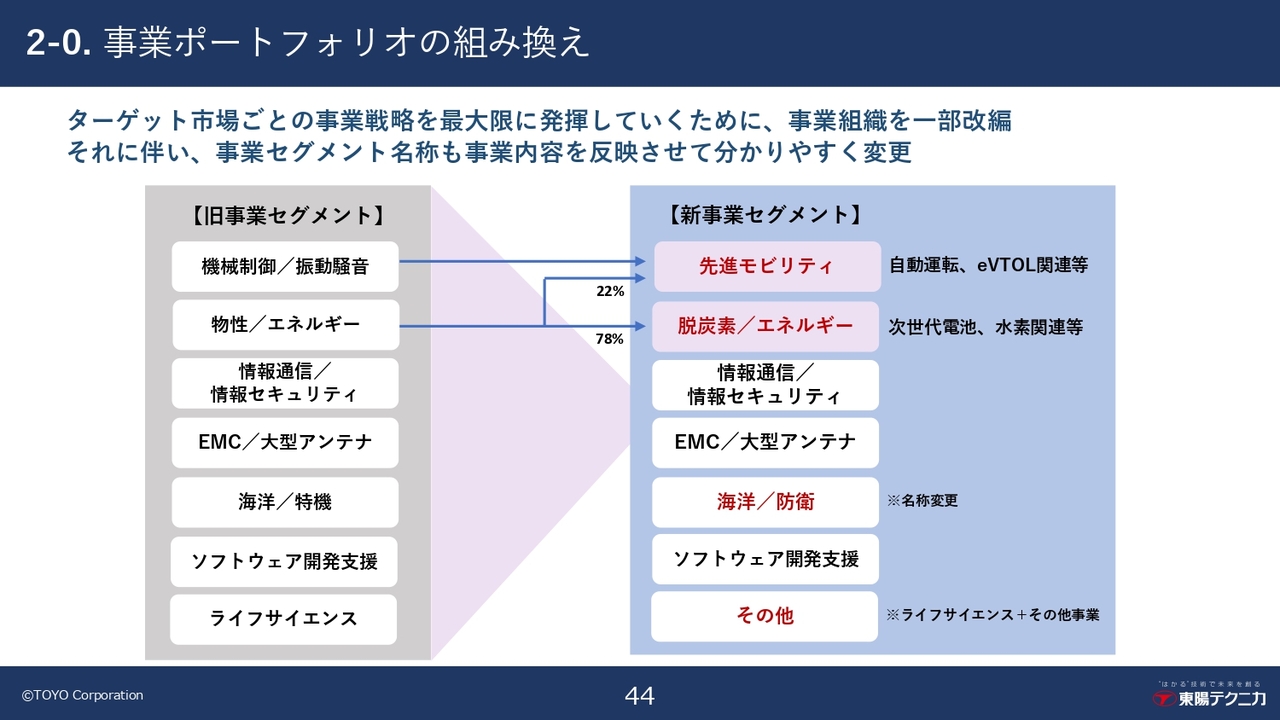

事業ポートフォリオの組み換え

続いて、企業価値向上に向けた直近の取り組みをご紹介します。

先ほど申し上げた通り、今期は事業ポートフォリオの組み換えを行いました。旧事業セグメントである「機械制御/振動騒音」事業と「物性/エネルギー」事業を組み換え、新しく、自動運転や空飛ぶクルマといわれるeVTOLに関する事業を主力とした「先進モビリティ」事業と「脱炭素/エネルギー」事業としました。各事業のターゲット市場をより明確にして、事業成長を加速させます。

海洋/特機事業についても、新たに「海洋/防衛」と、より事業内容に沿う名称に変更しました。

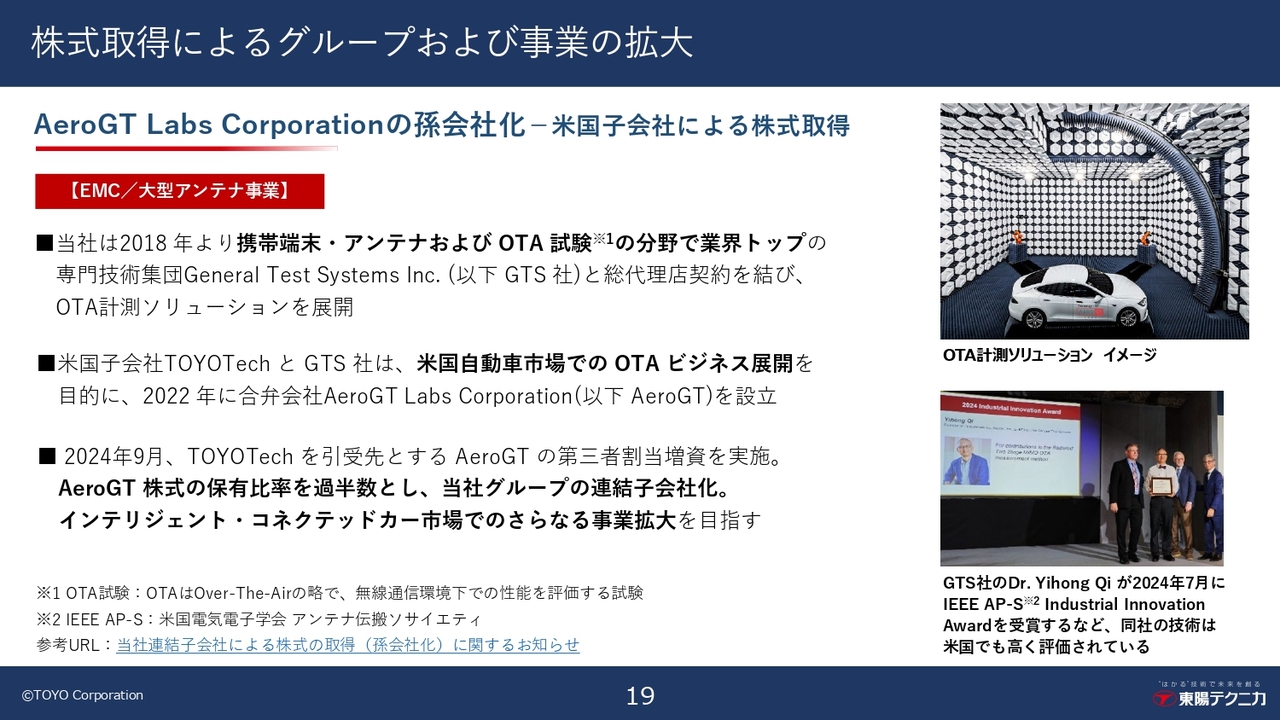

株式取得によるグループおよび事業の拡大

当社は2018年より携帯端末・アンテナおよびOTA試験の専門分野で業界トップのGeneral Test Systems社と総代理店契約を結び、OTA計測ソリューションを展開しています。

当社の米国子会社TOYOTechとGeneral Test Systems社は、自動車市場でのOTAビジネスを目的に、2022年に合弁会社AeroGT Labs Corporationを設立しています。

今後は増々完成車のOTA試験ニーズが高まると考え、本年9月にTOYOTechを引受先とするAeroGTの第三者割当増資を実施しました。

この事により、AeroGT株式の保有比率を過半数とし、当社グループの連結子会社としました。インテリジェント・コネクテッドカー市場での事業拡大を目指します。

時代を切り拓く“はかる”技術への取り組み

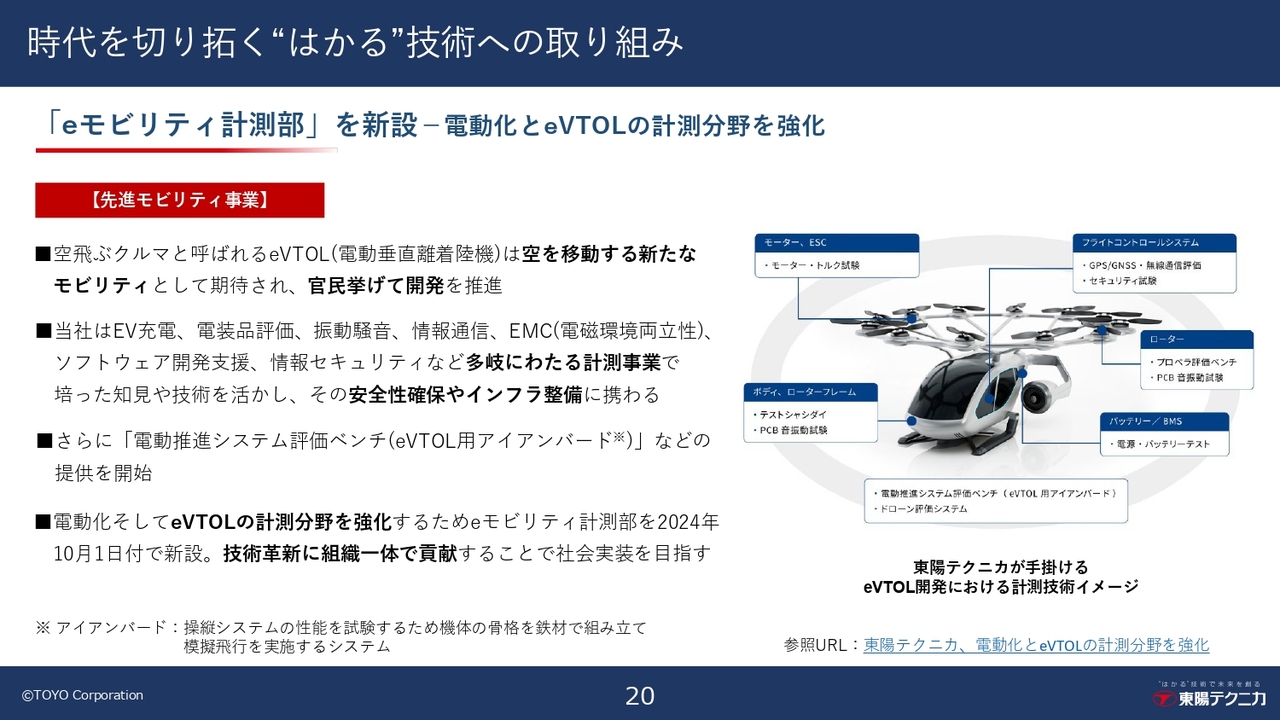

先ほどの「ポートフォリオの組み換え」で申し上げた通り、先進モビリティ事業を推進していく「eモビリティ計測部」を新設しました。

空飛ぶクルマと呼ばれるeVTOLは空を移動する新たなモビリティとして、官民を挙げて開発を推進しています。

当社はEV充電、電装品評価、振動騒音、情報通信、EMC、ソフトウェア開発、情報セキュリティなど、多岐にわたる計測事業で培った知見や技術を活かし、eVTOL開発において安全性確保やインフラ整備に携わっており、直近ではアイアンバードと呼ばれる「電動推進システム評価ベンチ」の提供も開始しました。

サステナビリティへの取り組み

こちらは、サステナビリティへの取り組みです。

グローバルインデックスプロバイダーであるFTSE Russellにより構築され、各セクターにおいて、ESG対応に優れた日本企業のパフォーマンスを反映するインデックス「FTSE Blossom Japan Sector Relative Index」の構成銘柄に、当社が継続して選定されました。

また、2023年度の温室効果ガス排出量データについて、株式会社日本環境認証機構にて、当社はISOに準拠した第三者検証を受け、検証報告書を取得しました。

株主還元について

株主還元についてご説明します。

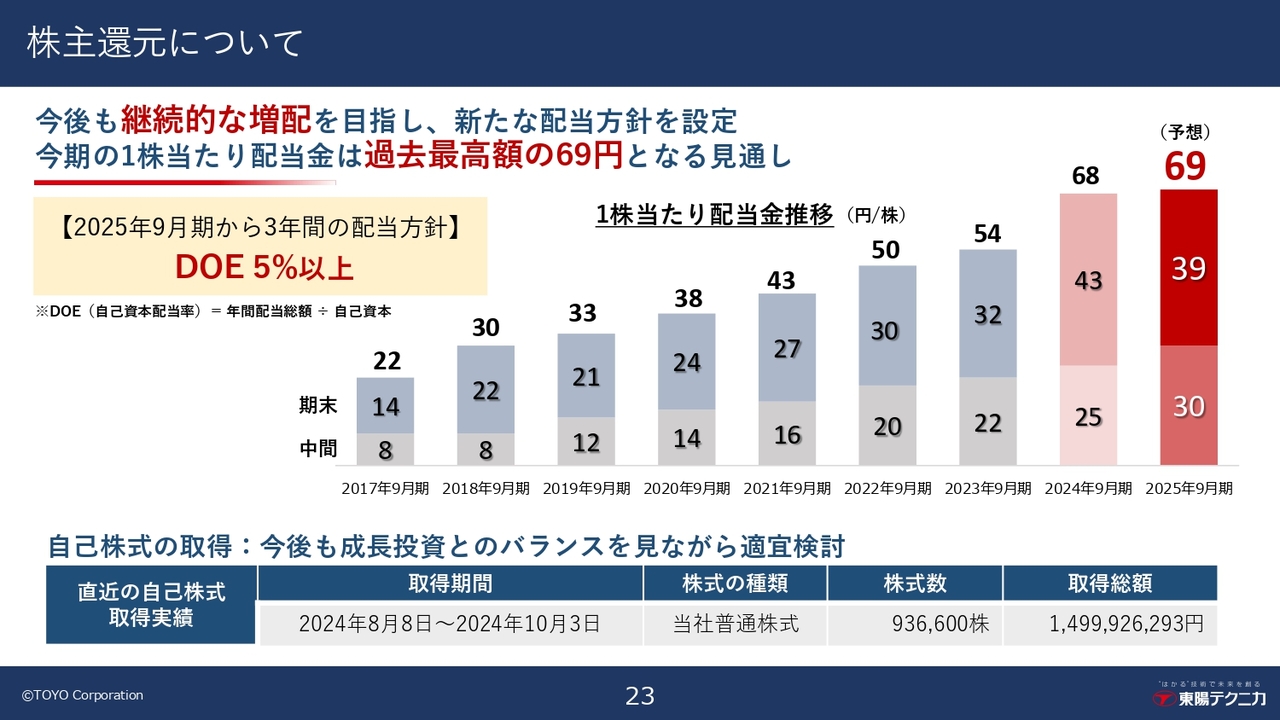

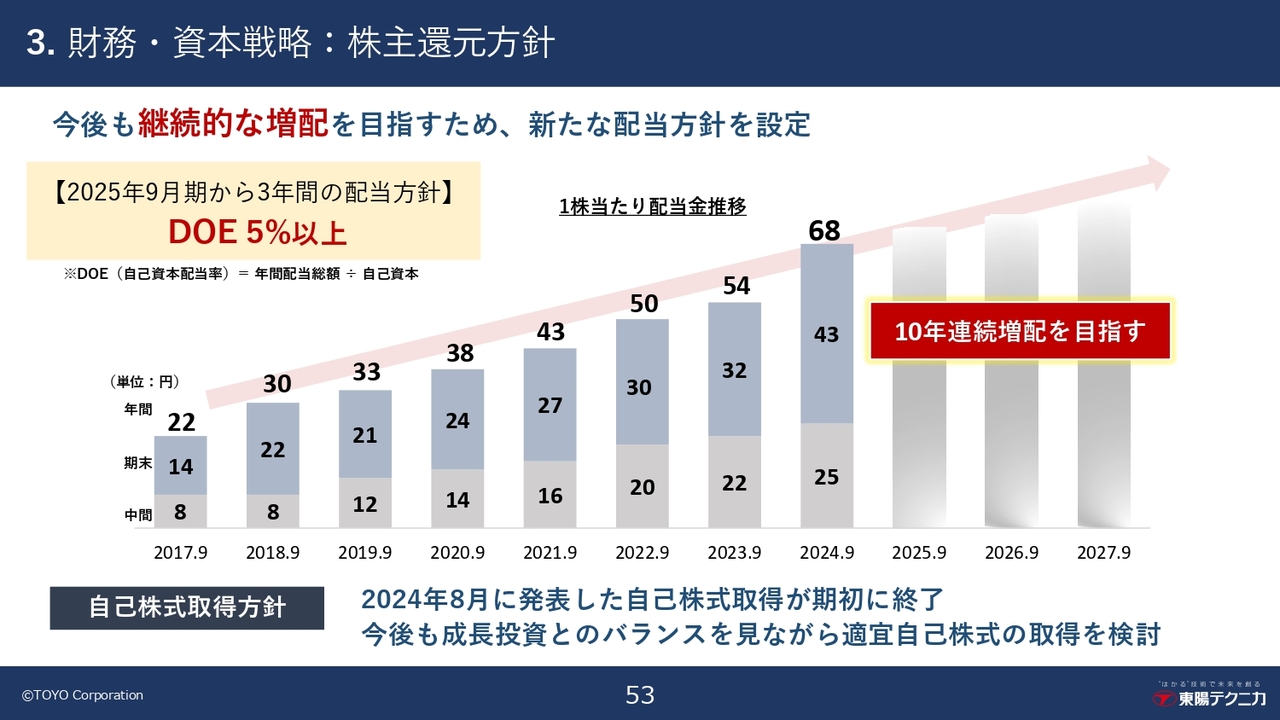

株主のみなさまへの利益還元を積極的に実施すべく、毎年増配を実現してきており、2024年9月期は中間配当として25円、期末配当として43円の計68円とし、本年12月に過去最高額の配当を予定しています。

そして、今後についても「継続的な増配」を目指すため、新たな配当方針を設定しました。2025年9月期から3年間の配当方針については、「DOE5パーセント以上」とします。

今期の「1株当たり配当金」はさらに増配し、通期69円となる見通しです。また、自己株式の取得についても、今後も成長投資とのバランスを見ながら適宜検討していきます。

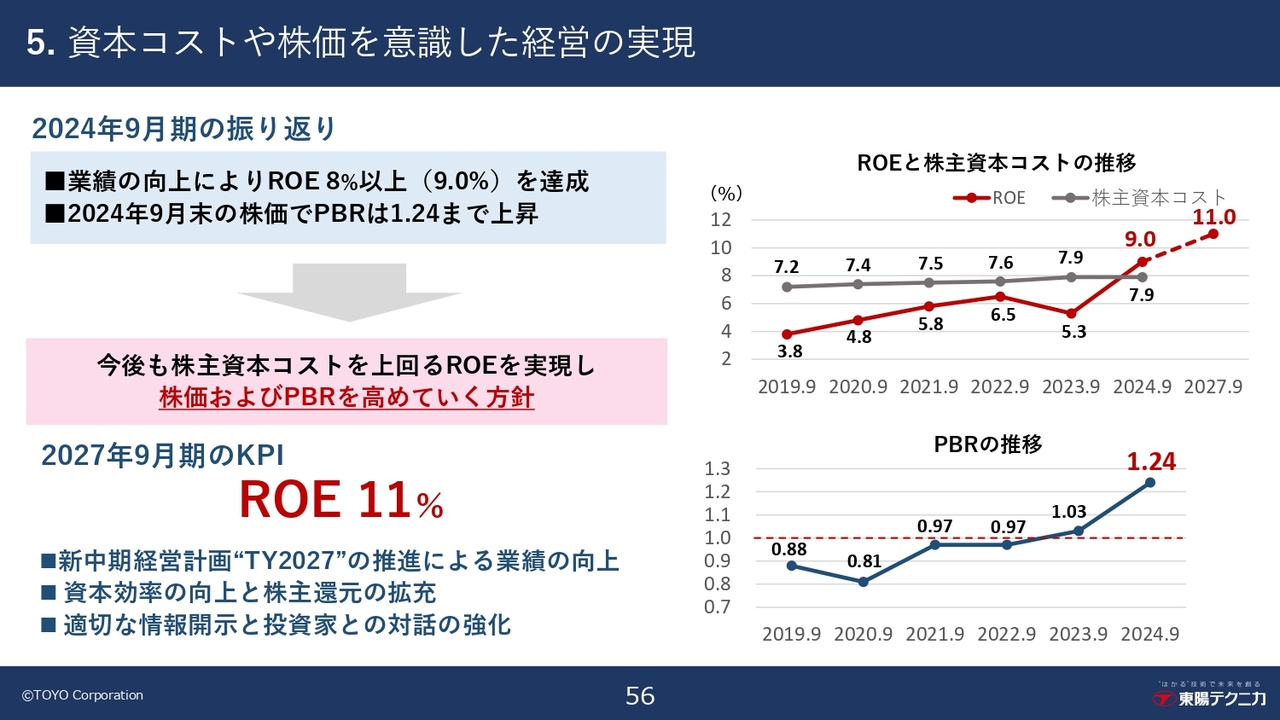

当期の振り返りと目標とするKPI

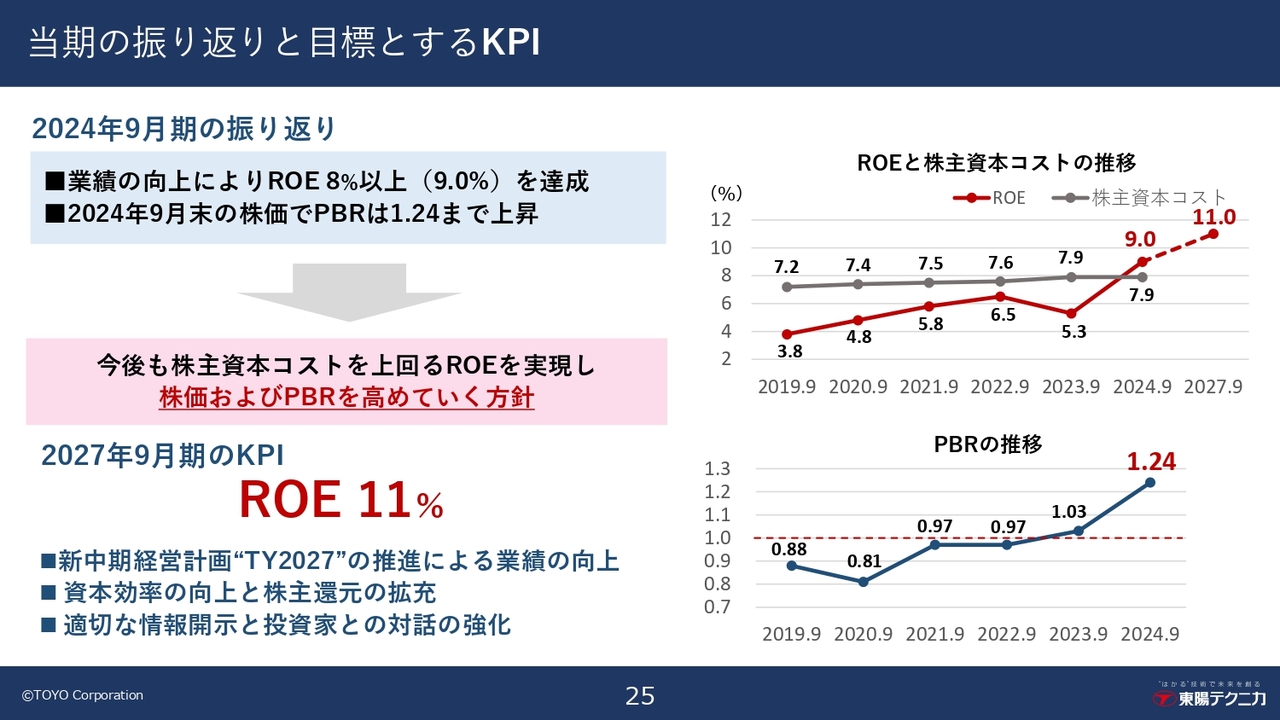

最後に、資本コストや株価を意識した経営の実現に向けて、当期の振り返りと今後目標とするKPIをご説明します。

2024年9月期においては、業績の向上により、指標である「ROE8パーセント以上」に対し9.0パーセントを達成しました。

また、2024年9月末の株価でPBRは1.24まで上昇しました。今後も株主資本コストを上回るROEを実現し、株価およびPBRを高めていく方針です。

新中計“TY2027”の2027年9月期のKPIとしては、ROE11パーセントを指標としました。新中計の推進による業績の向上、そして資本効率の向上と株主還元の拡充、加えて適切な情報開示と投資家の皆様との対話を強化していきます。

以上が、2024年9月期の決算説明となります。

目次

それでは、引き続き、中期経営計画“TY2027”についてご説明します。

目次はスライドの通りです。Appendixを除いた項目について、ご説明します。また、決算説明と重複する内容は割愛します。

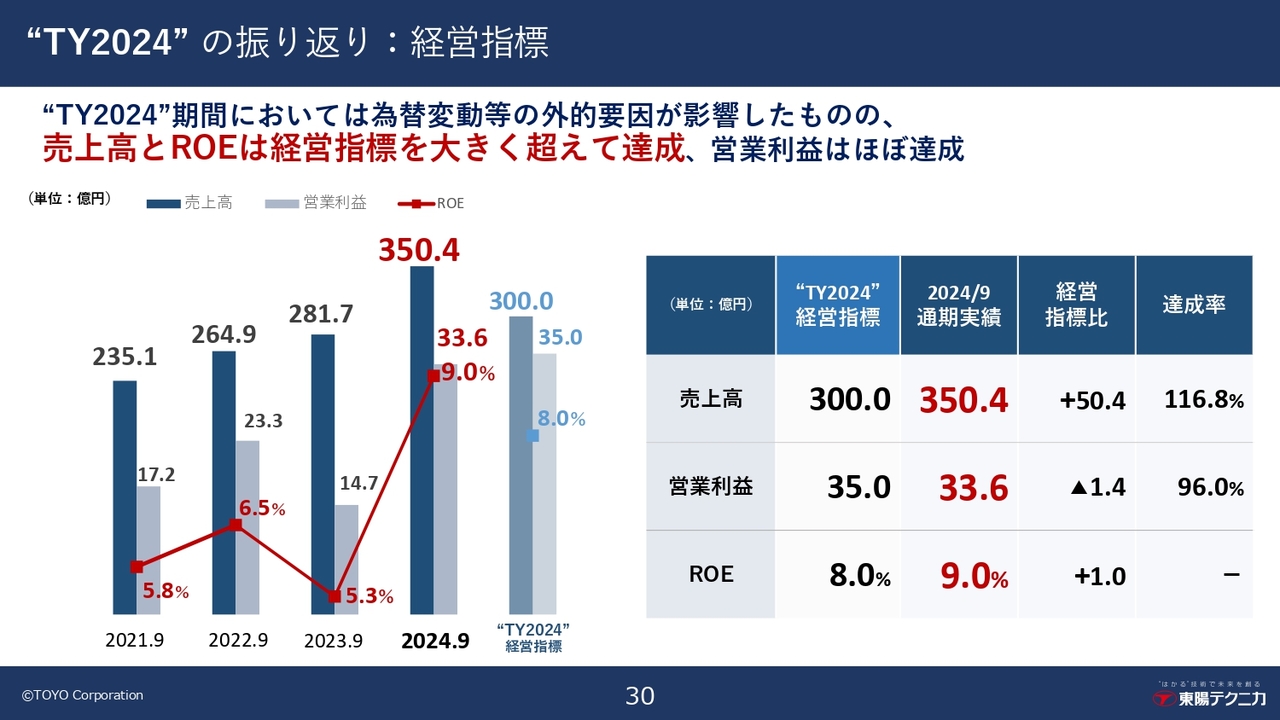

“TY2024”の振り返り:経営指標

まず、前中期経営計画“TY2024”について、経営指標の振り返りからご説明します。“TY2024”期間においては、急峻に円安が進行する為替変動などの外的要因が影響しましたが、売上高は経営指標の300億円を大きく超えて350.4億円、営業利益は33.6億円、達成率96パーセントとなりほぼ達成しました。ROEは8パーセントの指標に対して、最終的に9パーセントを達成しました。

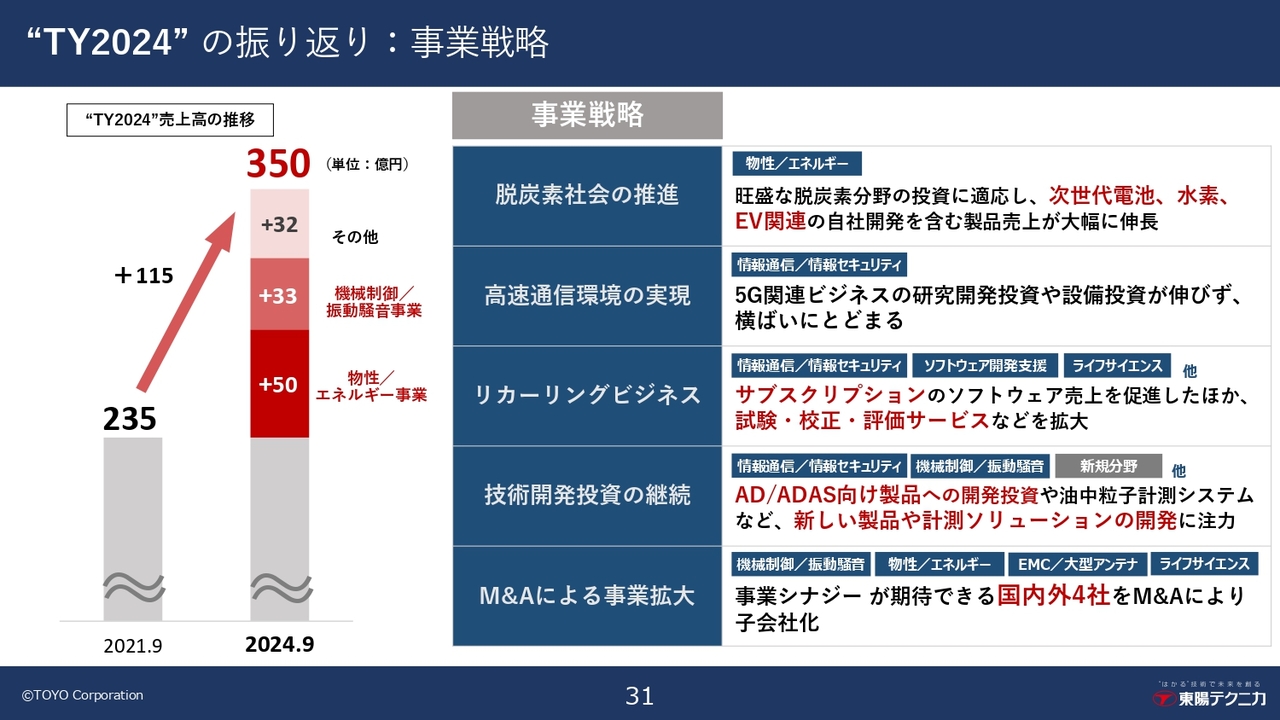

“TY2024” の振り返り:事業戦略

次に事業戦略の振り返りをします。左側の棒グラフは、2021年9月期から3年間において、売上が特に伸長した事業の内訳を示しています。

“TY2024”では5つの事業戦略をかかげました。それぞれの事業戦略において、その結果を示しました。

「脱炭素社会の推進」については、旺盛な脱炭素分野の投資に適応し、次世代電池、水素、EV関連の自社開発を含む製品の売上が大幅に伸長しました。

「高速通信環境の実現」については残念ながら、5G関連ビジネスの研究開発投資や設備投資が想定通りに伸びず、横ばいにとどまる結果となりました。

「リカーリングビジネス」については、サブスクリプションのソフトウェア売上を促進したほか、試験・校正・評価サービスなどの事業を拡大しました。

「技術開発投資の継続」「M&Aによる事業拡大」については、以降で詳細をご説明します。

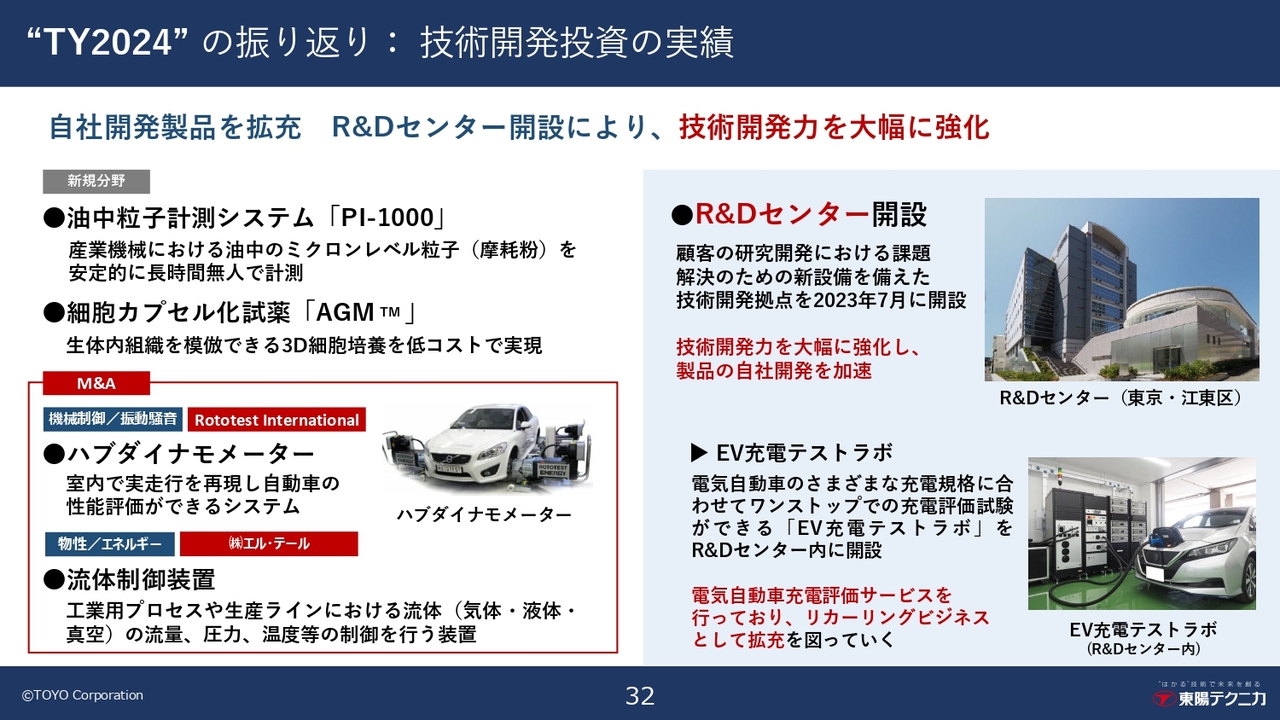

“TY2024” の振り返り:技術開発投資の実績

事業戦略の1つである「技術開発投資」の実績について、ご説明します。この3年間においては、新規分野における製品開発や販売に加え、M&Aにおいても新たな技術を取得しました。

主には、Rototest社における「ハブダイナモメーター」、エル・テール社における「流体制御装置」などとなります。

また、技術開発力を強化し、自社開発を加速させるための拠点として、2023年7月に新拠点となる「R&Dセンター」を開設しました。

センター内には、EVのさまざまな充電規格に合わせて、ワンストップで充電評価試験ができる「EV充電テストラボ」も設置し、リカーリングビジネスの拡充を図っています。

さらに、物流、検査、修理、校正の一元化も進め、迅速で高水準の技術サービスの提供を実現しています。

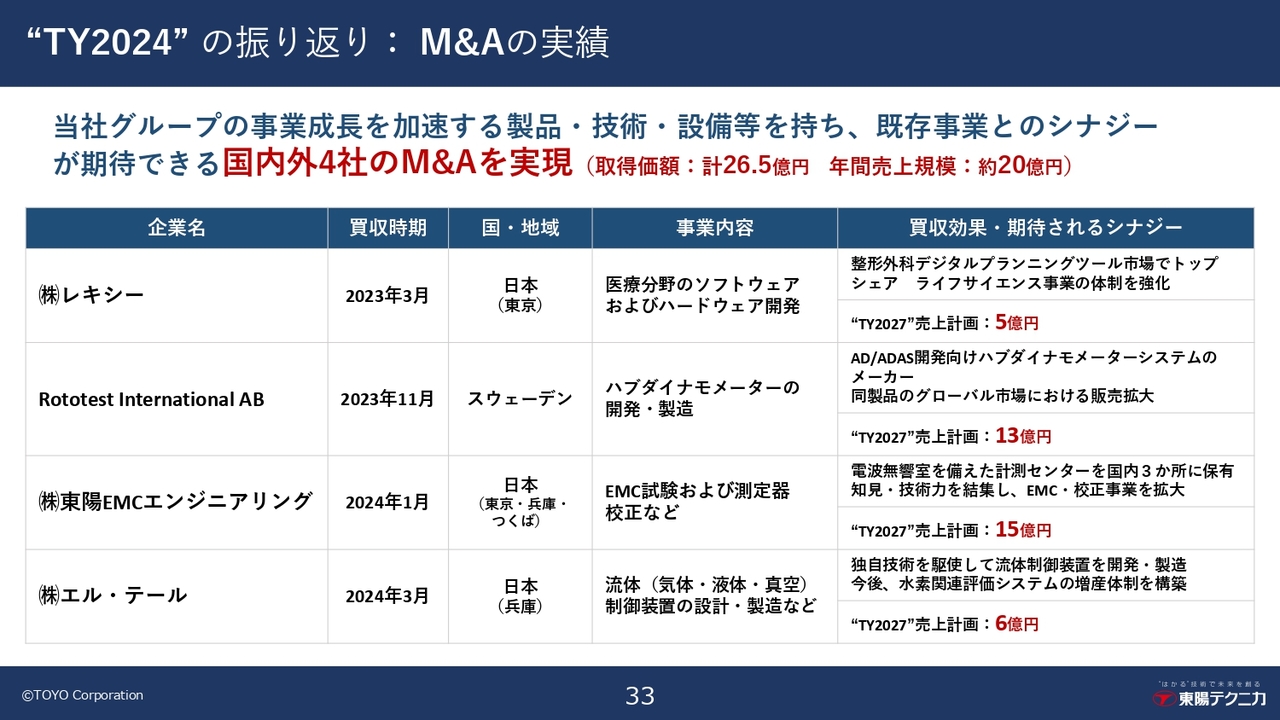

“TY2024” の振り返り:M&Aの実績

事業戦略のうちの「M&Aの実績」についてご説明します。

当社は3年間で計4社のM&Aを実現しました。スピード感ある積極的なM&Aであり、大きな実績と捉えています。

4社の取得総額は26.5億円、前年の年間売上規模は約20億円でしたが、新中計では40億円を目指します。

各社のプロフィールは一覧表の通りです。それぞれの企業が当社グループの事業成長を加速する製品・技術・設備を持ち、今後も既存事業とのシナジーが大きく期待できます。

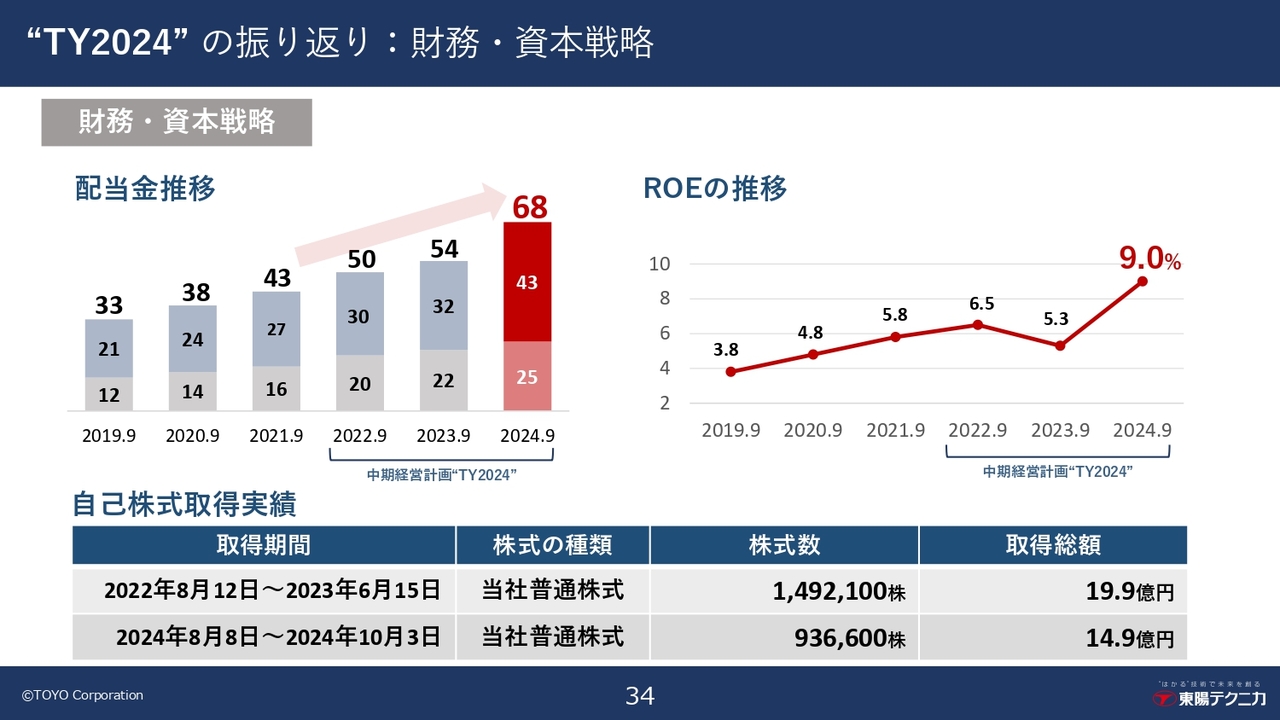

“TY2024” の振り返り:財務・資本戦略

財務・資本戦略の振り返りです。

当社では株主のみなさまへの利益還元を推進すべく、毎年継続的に増配を実現し、今期においては過去最高額の配当を予定しています。

ROEについても先ほど述べた通り、8.0パーセントの指標を超えて当期は9.0パーセントとなりました。

自己株式の取得実績としては、2022年8月から2023年6月にかけて取得総額約20億円、2024年8月から10月にかけて取得総額約15億円を実施しました。

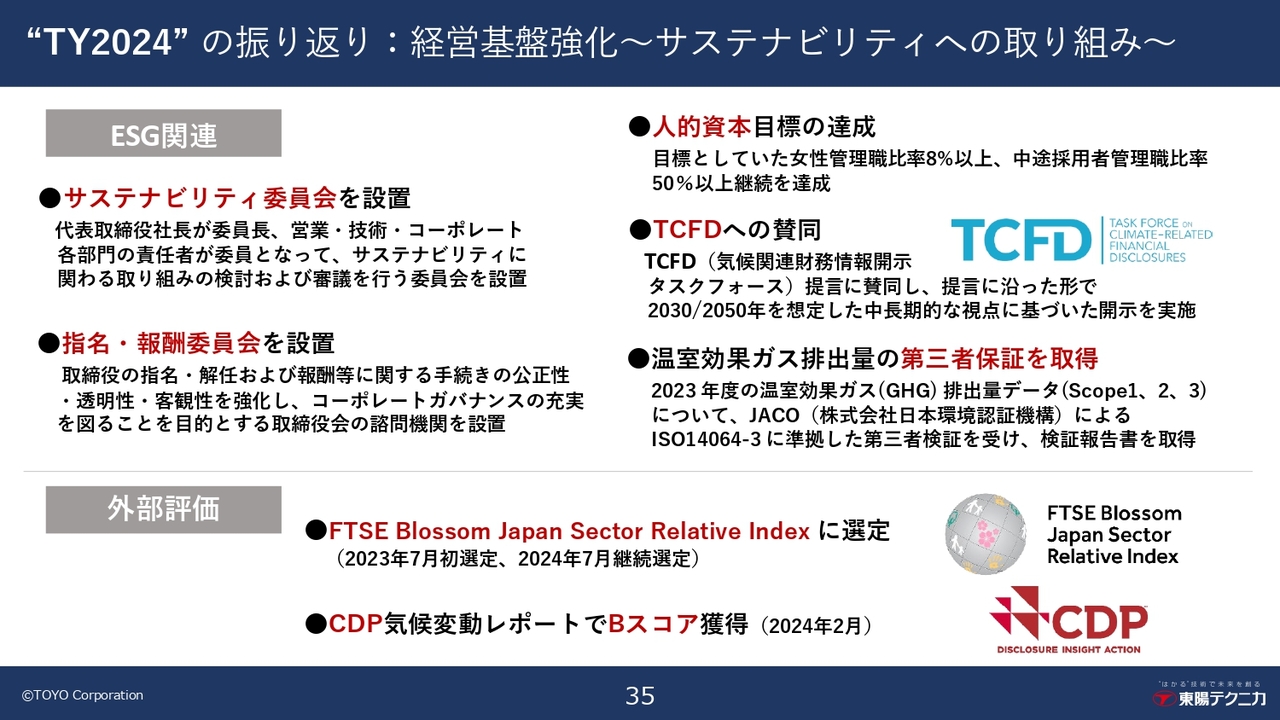

“TY2024” の振り返り:経営基盤強化〜サステナビリティへの取り組み〜

「経営基盤強化、サステナビリティへの取り組み」についての振り返りです。

ESG関連の実績としては、サステナビリティ委員会の設置により、サステナビリティに関わる取り組みを強化しました。

指名・報酬委員会の設置により、コーポレート・ガバナンスの充実をはかりました。また、人的資本として、目標としていた女性管理職比率8パーセント以上、中途採用者の管理職比率50パーセント以上を達成しました。

外部評価としては、FTSE Blossom Japan Sector RelativeIndexの選定に加え、CDP気候変動レポートでBスコアを獲得することができました。

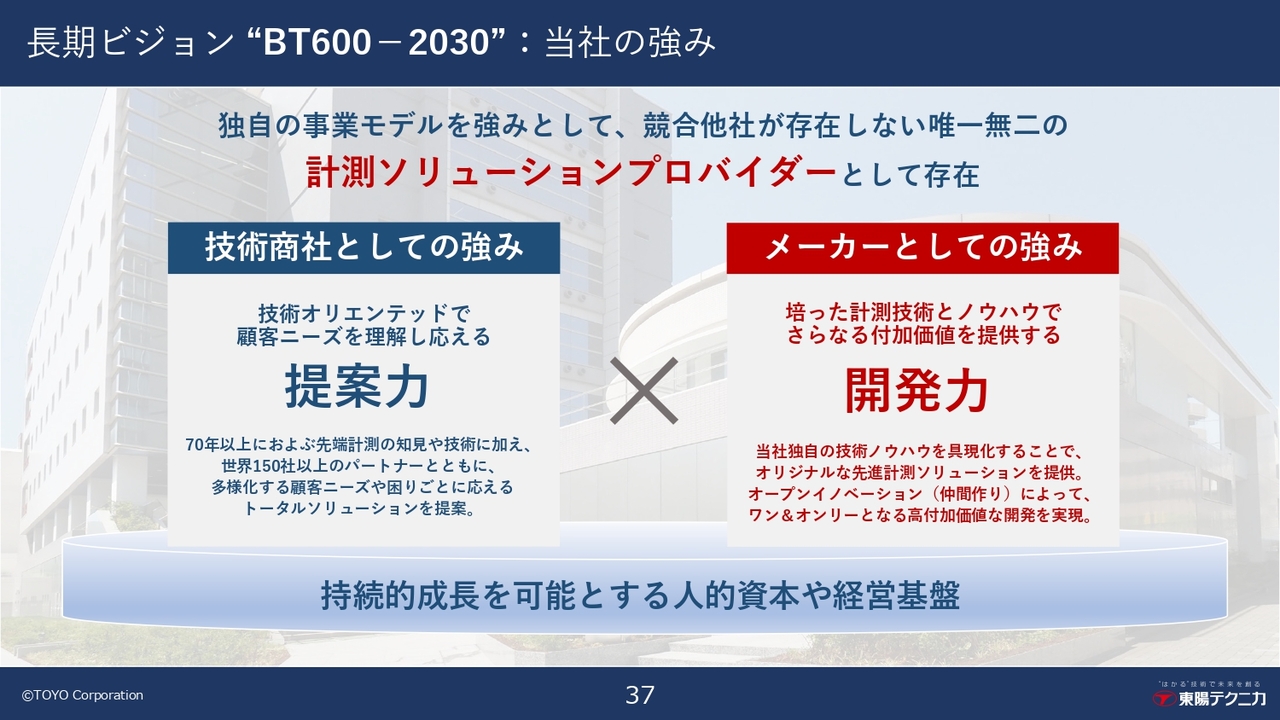

長期ビジョン “BT600-2030”:当社の強み

次に長期ビジョン“BT600-2030”について、ご説明します。最初に当社の強みについてご説明します。

当社は、独自の事業モデルを強みとして、競合他社が存在しない唯一無二の計測ソリューションプロバイダーとして存在するユニークな企業です。

技術商社として提案力を持つ企業である一方で、メーカーとして開発力を持つ企業でもあります。

70年以上におよぶ先端計測の知見や技術に加え、世界150社以上のパートナーとともに、多様化する顧客ニーズや困りごとにトータルソリューションで応えます。

同時に、当社独自の技術ノウハウを具現化することで、オリジナルな先進計測ソリューションを提供し、オープンイノベーション、いわゆる仲間作りによって、ワン&オンリーとなる高付加価値な製品開発を実現しています。

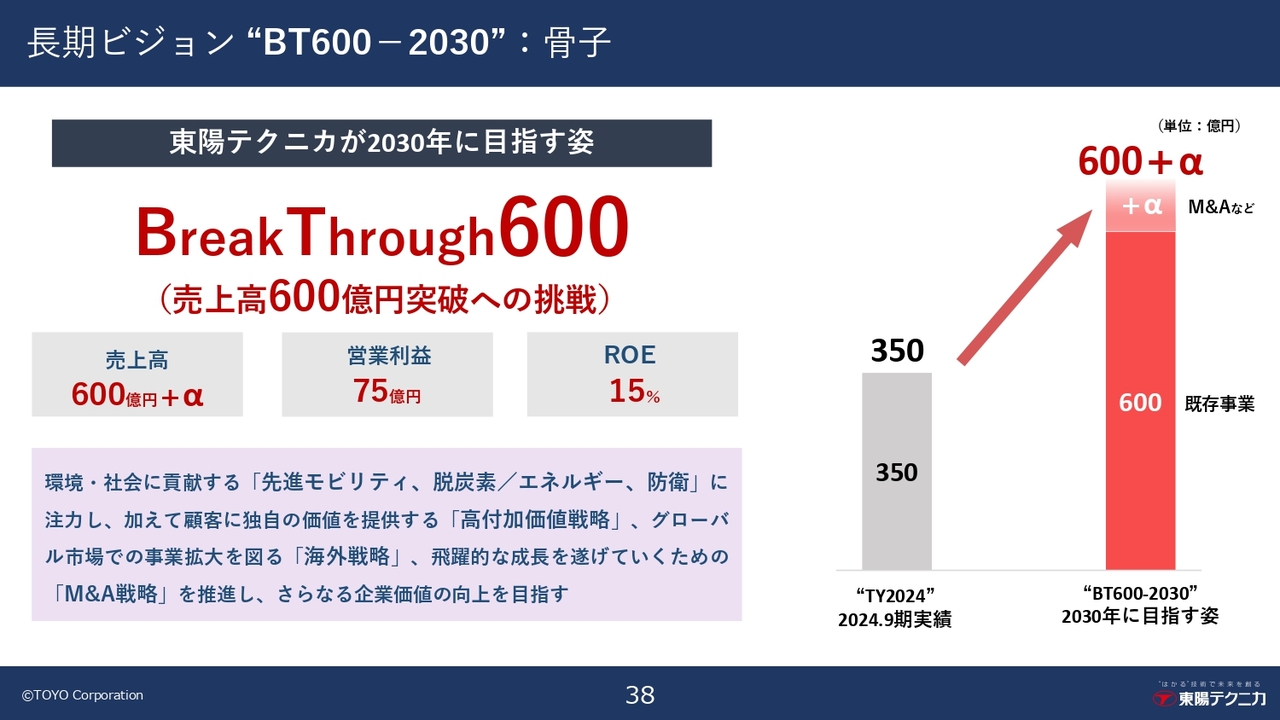

長期ビジョン “BT600-2030”:骨子

こちらは「長期ビジョン“BT600-2030”の骨子」となります。当社東陽テクニカが2030年に目指す姿として、売上高600億円突破への挑戦「Break Through 600」と名付けました。

売上高は既存事業による600億円に加えM&Aなどでさらに+αを狙い、営業利益75億円、ROE15パーセントを目指します。

環境・社会に貢献する「先進モビリティ、脱炭素/エネルギー、防衛」に注力し、加えて顧客に独自の価値を提供する「高付加価値戦略」、グローバル市場での事業拡大を図る「海外戦略」、飛躍的な成長を遂げていくための「M&A戦略」を推進し、さらなる企業価値の向上を目指します。

長期ビジョン“BT600-2030”:成長イメージ

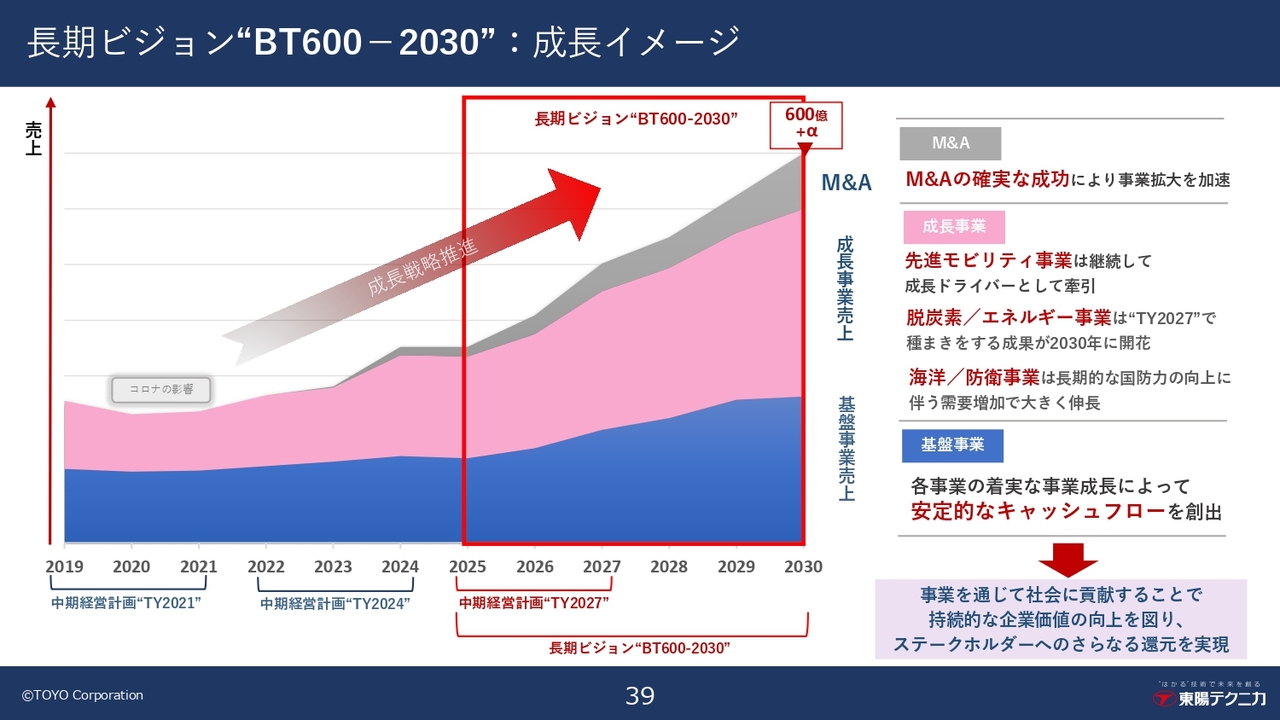

こちらは“BT600-2030”の成長イメージを示したものです。

グラフは、前々回の中計期間からさかのぼり、2030年までの売上の推移を表しています。グラフの下から青色は「基盤事業売上」、ピンク色が「成長事業売上」、グレーが「M&A売上」となります。

「基盤事業」においては、しっかり業績を下支えしながら、着実な事業成長によって安定的なキャッシュフローを創出します。

「成長事業」においては、3つの事業を選定しており、先進モビリティ事業は継続して成長ドライバーとして牽引、脱炭素/エネルギー事業は“TY2027”で種まきをする成果が2030年に開花します。

海洋/防衛事業は長期的な国防力の向上に伴う需要増加で大きく伸長を見込んでいます。

さらに、M&Aでは今後も積極的なチャレンジにより事業拡大を加速することで、2030年の全社売上高600億+αを狙います。

そして、当社の事業を通じて社会に貢献することで、持続的な企業価値の向上を図り、ステークホルダーへのさらなる還元を実現していきます。

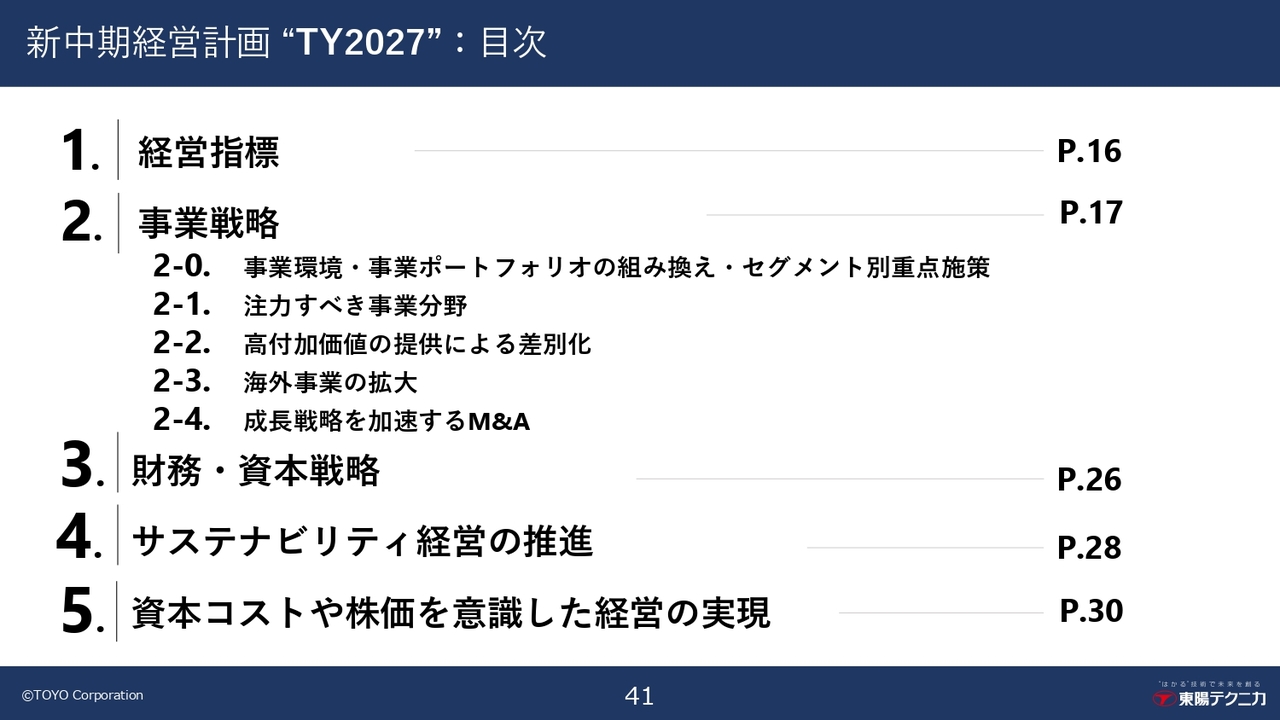

新中期経営計画 “TY2027”:目次

“BT600-2030”からバックキャストし、直近3年間の新しい中計を“TY2027”としました。2025年9月期から2027年9月期の3年間となります。

目次の流れに沿ってご説明します。

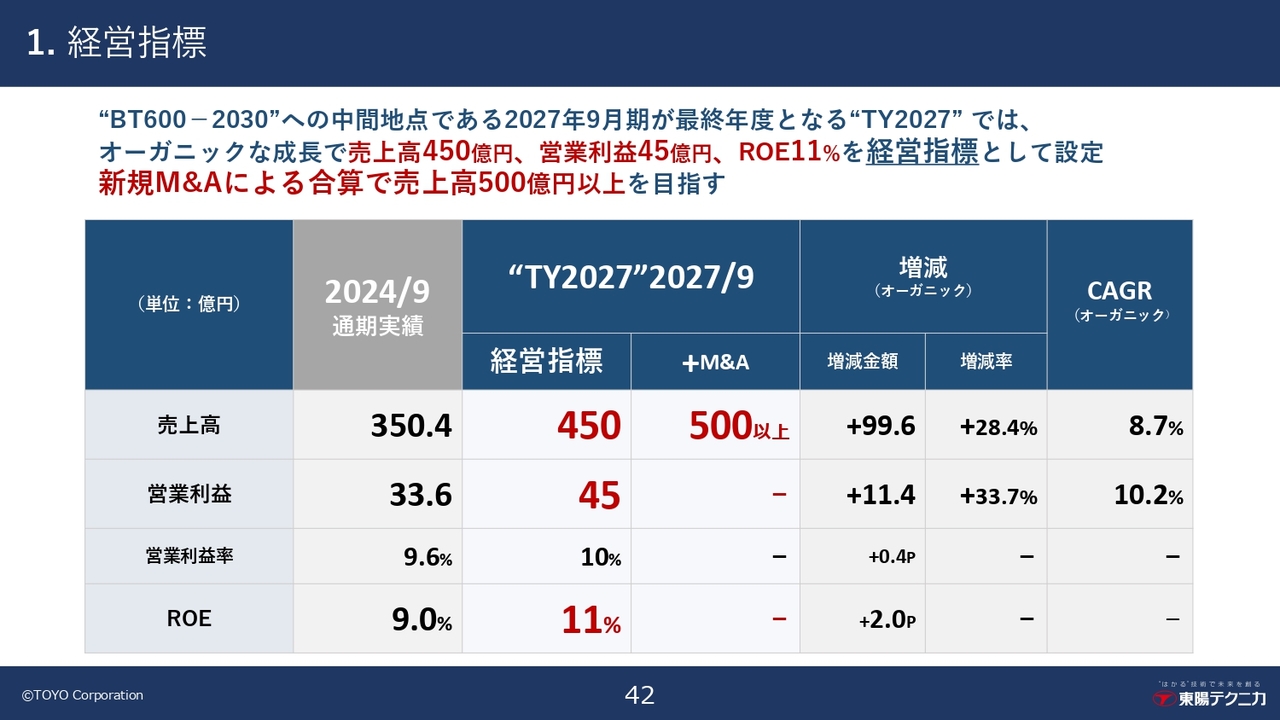

1. 経営指標

まず、経営指標となります。2027年9月期が最終年度となる“TY2027”では、オーガニックな成長で売上高450億円、営業利益45億円、ROE11パーセントを経営指標として設定しました。

また、売上高については、新規M&Aを成功させることによる合算で500億円以上とし、500億円企業となることにチャレンジしていきます。

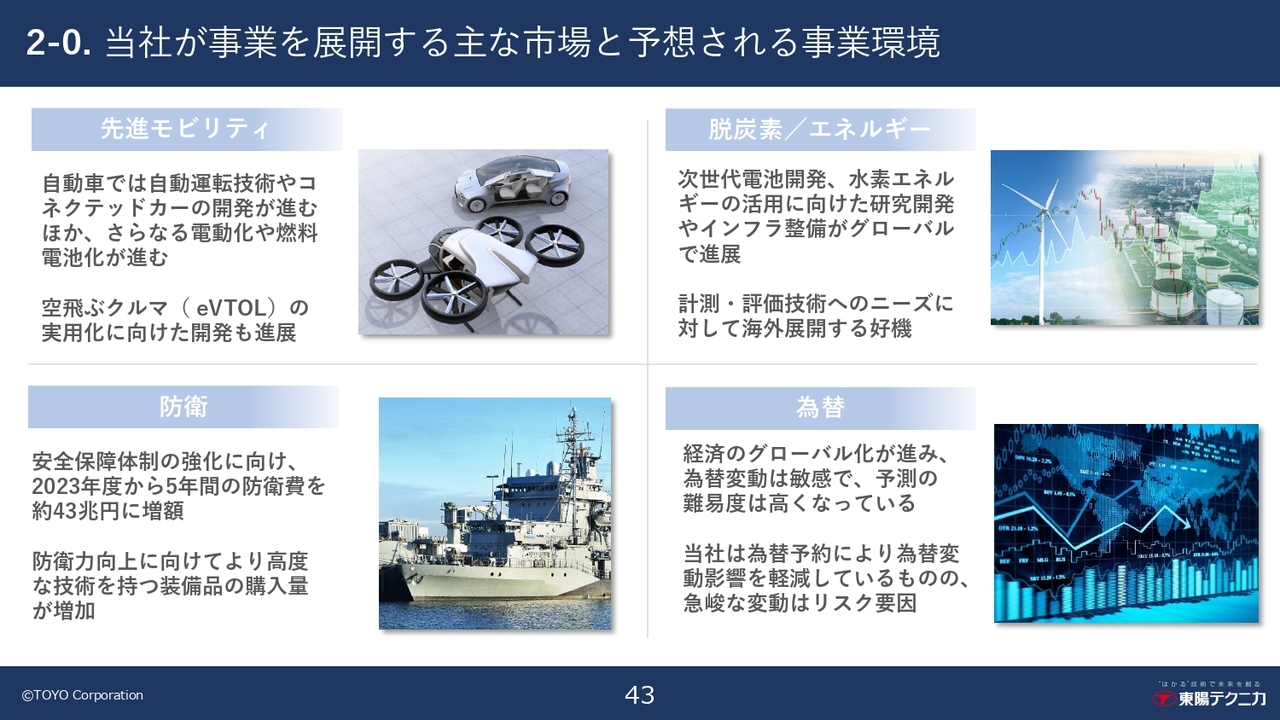

2-0. 当社が事業を展開する主な市場と予想される事業環境

当社が事業を展開する主な市場と予想される事業環境について示しました。ご説明は割愛します。

2-0. 事業ポートフォリオの組み換え

事業ポートフォリオの組み換えも既にご説明しましたので、割愛します。

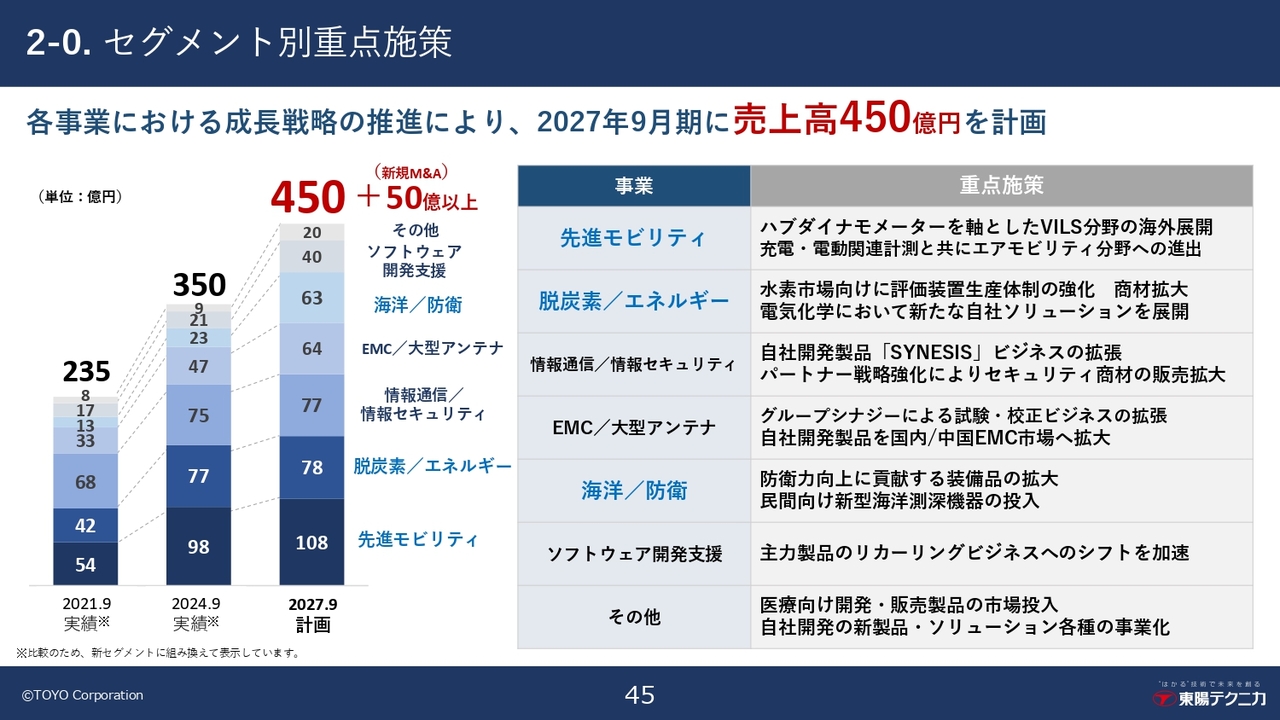

2-0. セグメント別重点施策

“TY2027”を実現するためのセグメント別重点施策です。

3本の棒グラフは、前々回の中計2021年9月期の結果と、前中計2024年9月期の結果と、本中計2027年9月期の計画をセグメント別の売上高で表示しています。

セグメント別の重点施策については記載の通りですが、注力すべき事業分野については以下にご説明します。

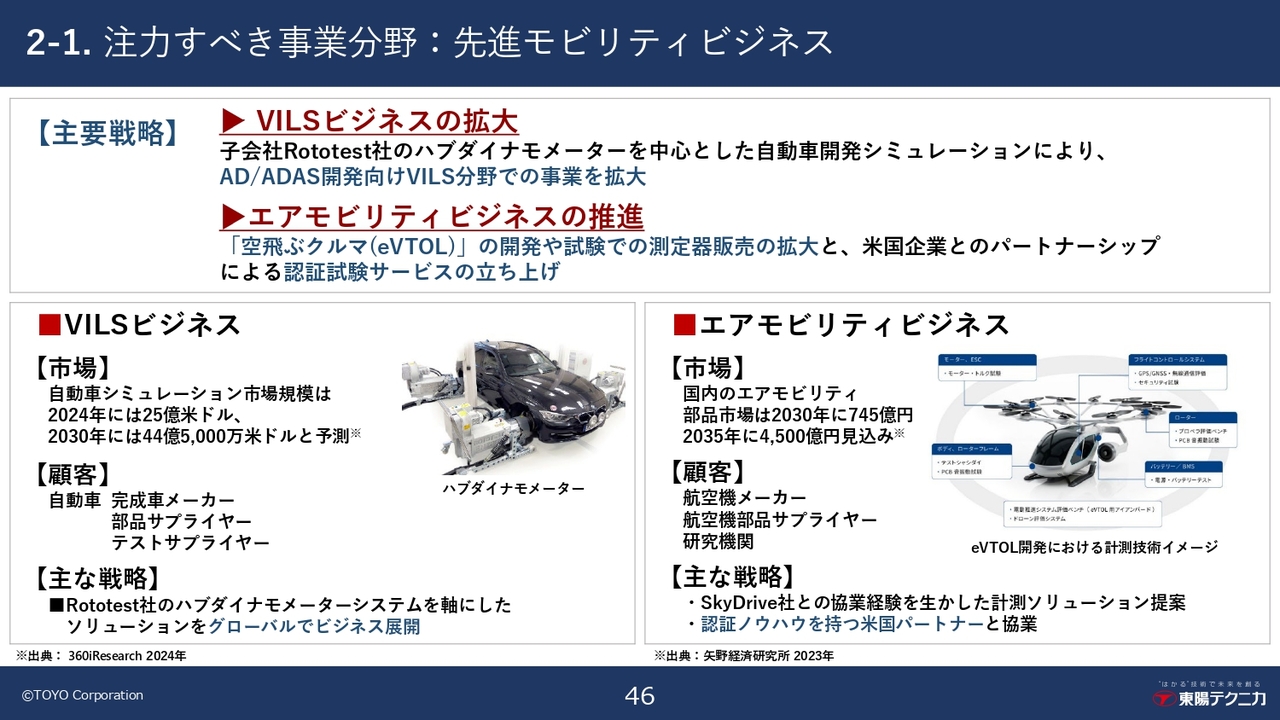

2-1. 注力すべき事業分野:先進モビリティビジネス

注力すべき事業分野の1つ目は「先進モビリティビジネス」です。

主要戦略としてはVILSビジネスの拡大と、エアモビリティビジネスの推進という2つの戦略になります。

VILSビジネスは、子会社Rototest社のハブダイナモメーターを中心とした自動車開発シミュレーションにて、AD/ADAS開発向けVILS分野での事業をグローバルに展開していきます。

エアモビリティビジネスは、eVTOLといわれる、「空飛ぶクルマ」の開発や試験での測定システム販売の拡大と、米国企業とのパートナーシップによる認証試験サービスの立ち上げを行っていきます。

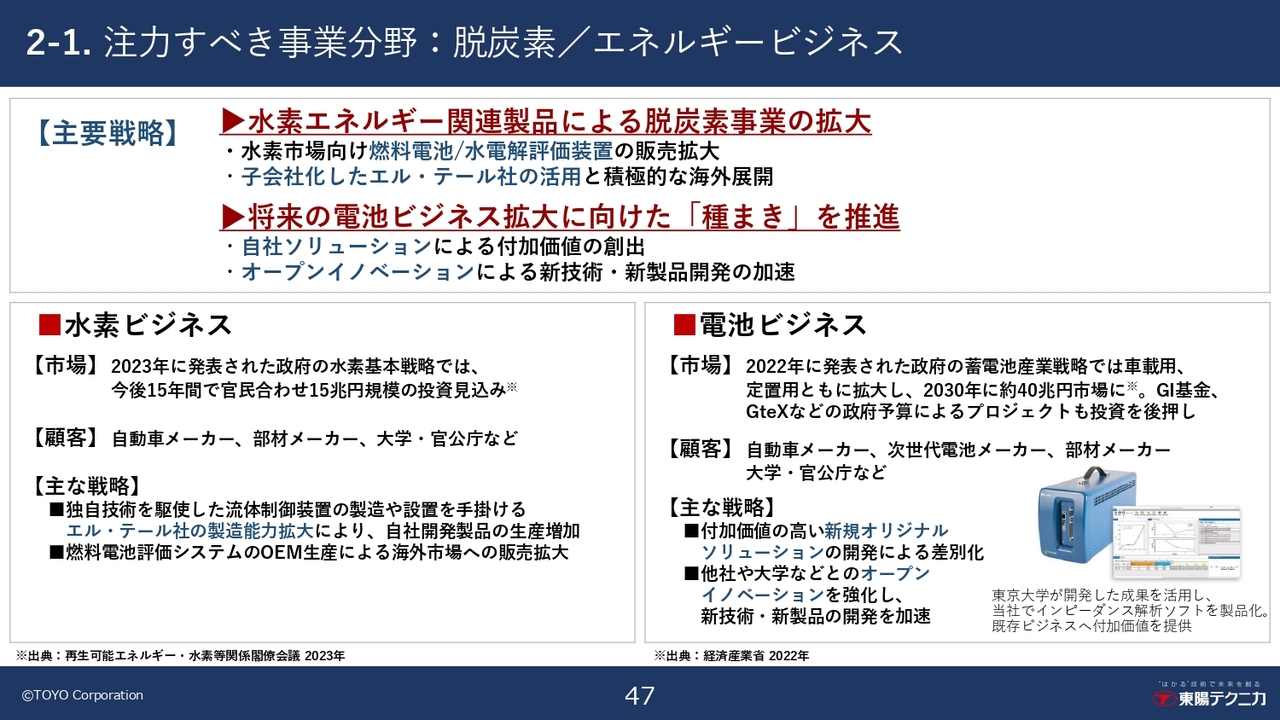

2-1. 注力すべき事業分野:脱炭素/エネルギービジネス

2つ目は「脱炭素/エネルギービジネス」です。

主要戦略としては、水素エネルギー関連製品による脱炭素事業の拡大と、新しい二次電池開発に関連するビジネス推進となります。

水素ビジネスにおいては、水素市場向け燃料電池や水電解評価装置の販売拡大を行うために、子会社化したエル・テール社を活用して積極的に自社装置を海外市場へ展開します。

電池ビジネスにおいては、政府予算の獲得や将来のビジネス拡大に向け、他社や大学などとのオープンイノベーションを推進し、付加価値の高い新規オリジナルソリューションで差別化を図ります。

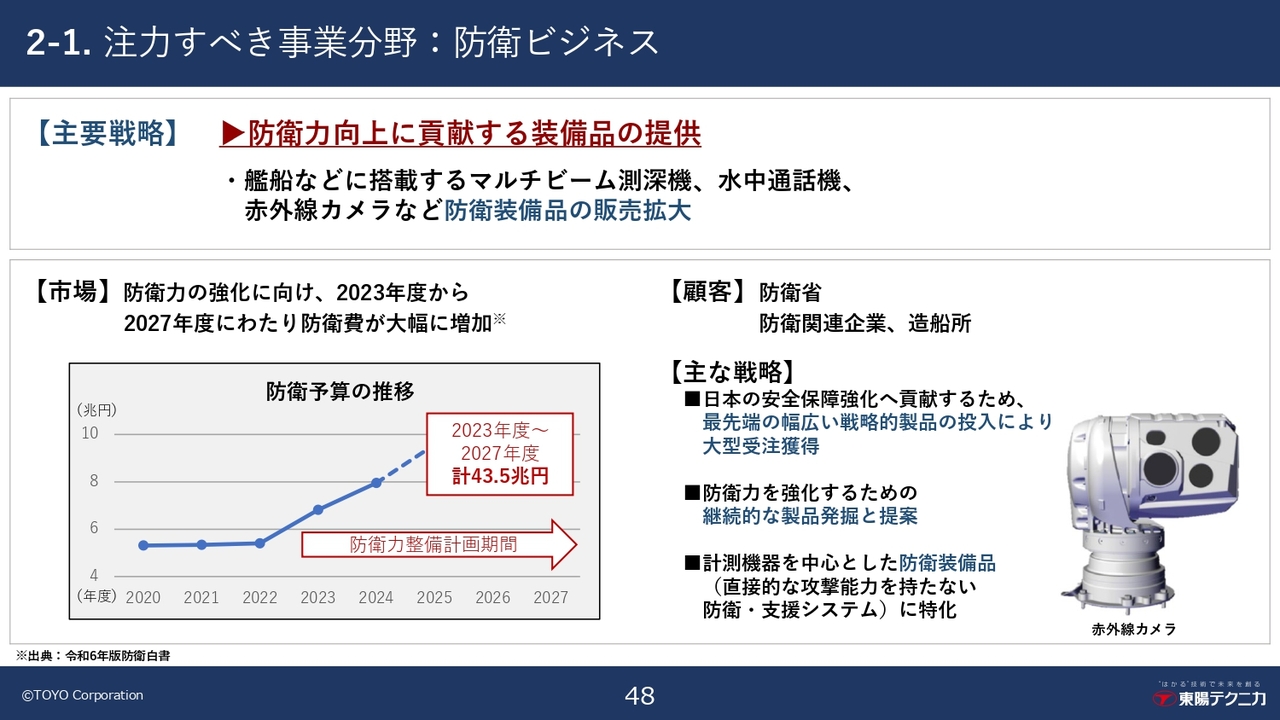

2-1. 注力すべき事業分野:防衛ビジネス

3つ目は「防衛ビジネス」です。

防衛市場においては防衛費が大幅に増加するため、当社においても安全保障強化へ貢献する最先端で高度な技術を持った装備品の提案を行っています。

日本の国防力強化に貢献する装備品の継続的な提供を目指します。なお、当社における防衛ビジネスについては、精密計測技術を中心とした防衛装備品であり、直接的に攻撃能力を持つことのない装備や支援システムに限定しています。

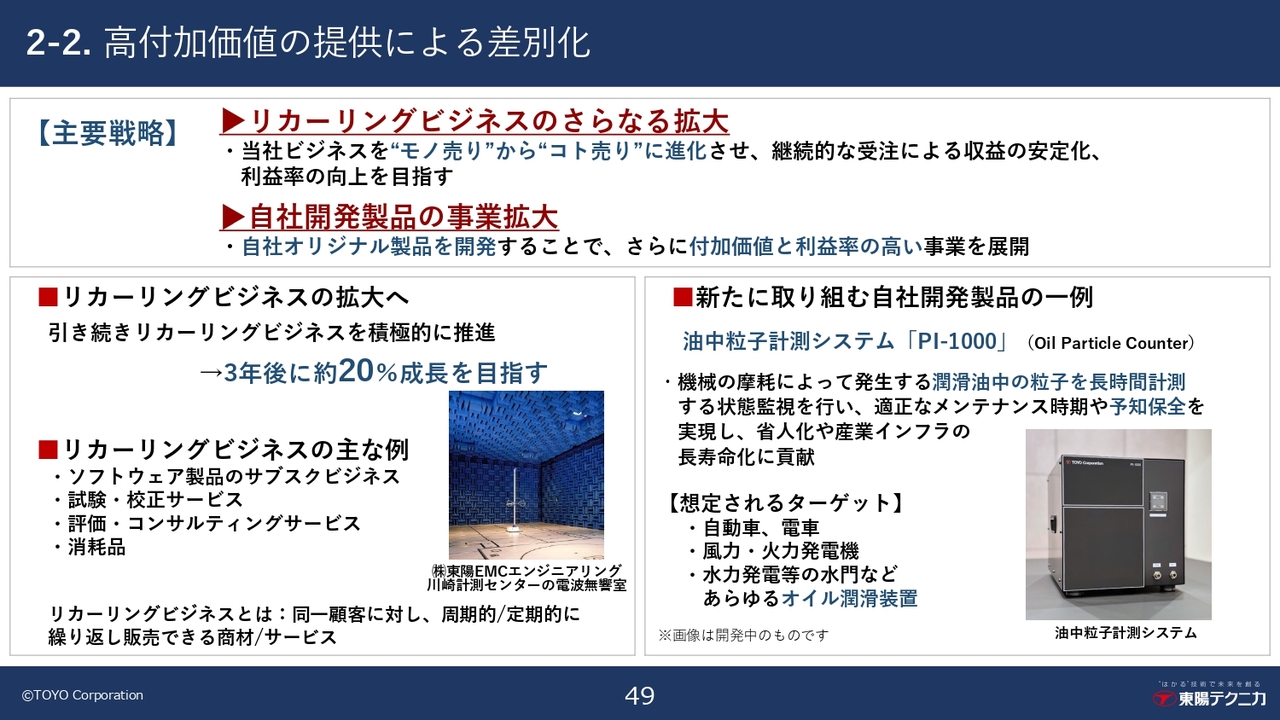

2-2. 高付加価値の提供による差別化

続いての事業戦略は「高付加価値の提供による差別化」です。1つ目としては、「リカーリングビジネスのさらなる拡大」です。

当社ビジネスを“モノ売り”から“コト売り”に進化させ、売上を増加させることにより、継続的な受注による収益の安定化、利益率の向上を目指します。

2つ目としては、「自社開発製品の事業拡大」です。自社オリジナル製品を開発することで、さらに付加価値と利益率の高い事業を展開することができます。

新たに取り組む自社開発製品の一例として、油中粒子計測システムをご紹介しています。潤滑油を使用している機械や装置の摺動部には摩耗粉が発生します。潤滑油を汚していくこの摩耗粉を高精度で計測して状態監視する装置です。

適正なメンテナンス時期や予知保全を実現し、省人化や産業インフラの長寿命化に貢献するものです。

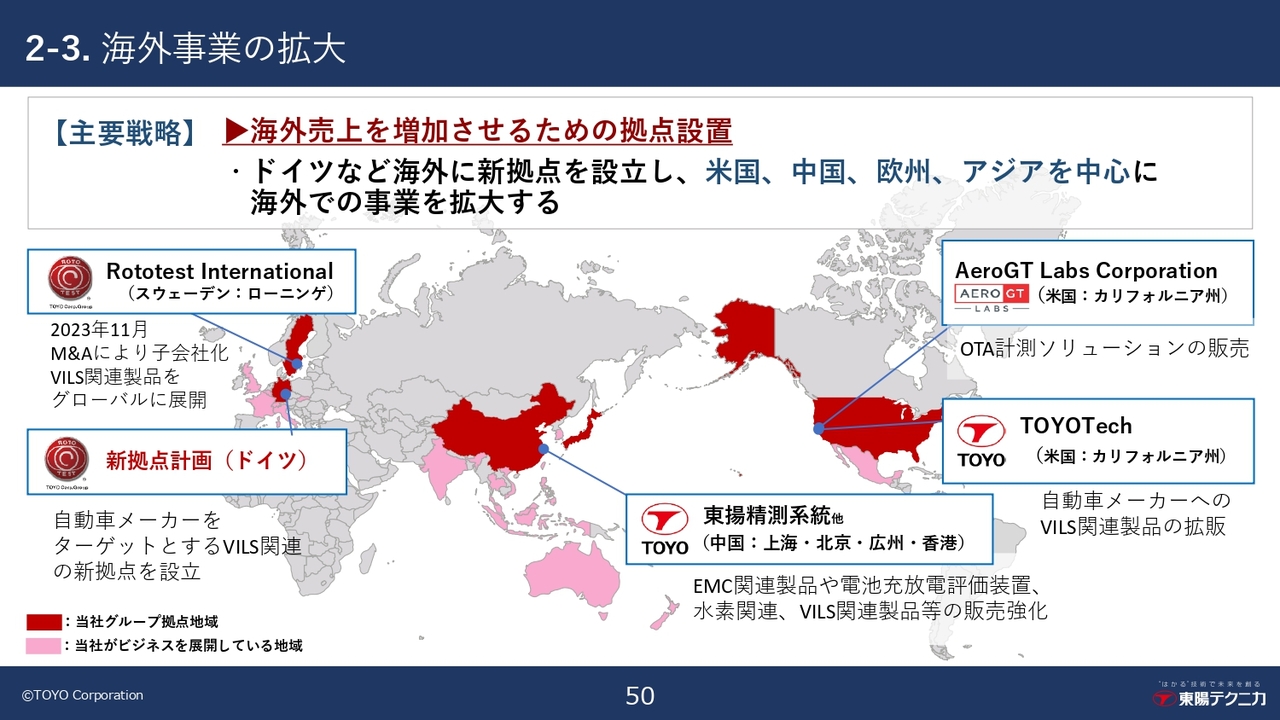

2-3. 海外事業の拡大

続いての事業戦略は、「海外事業の拡大」です。現在当社グループの海外拠点は、米国カリフォルニアのベイエリアにTOYOTechと、先ごろ孫会社化したAeroGT、中国は、上海、北京、広州に拠点のあるTOYOChina、スウェーデンには昨年買収したRototestと、主に4つの拠点を保有しています。

“TY2027”期間においては、ドイツに欧州自動車メーカーをターゲットとするVILS関連の新拠点を設立する予定です。米国、中国、欧州、アジアを中心に海外事業を拡大するため、さらなる海外拠点の設立も検討しています。

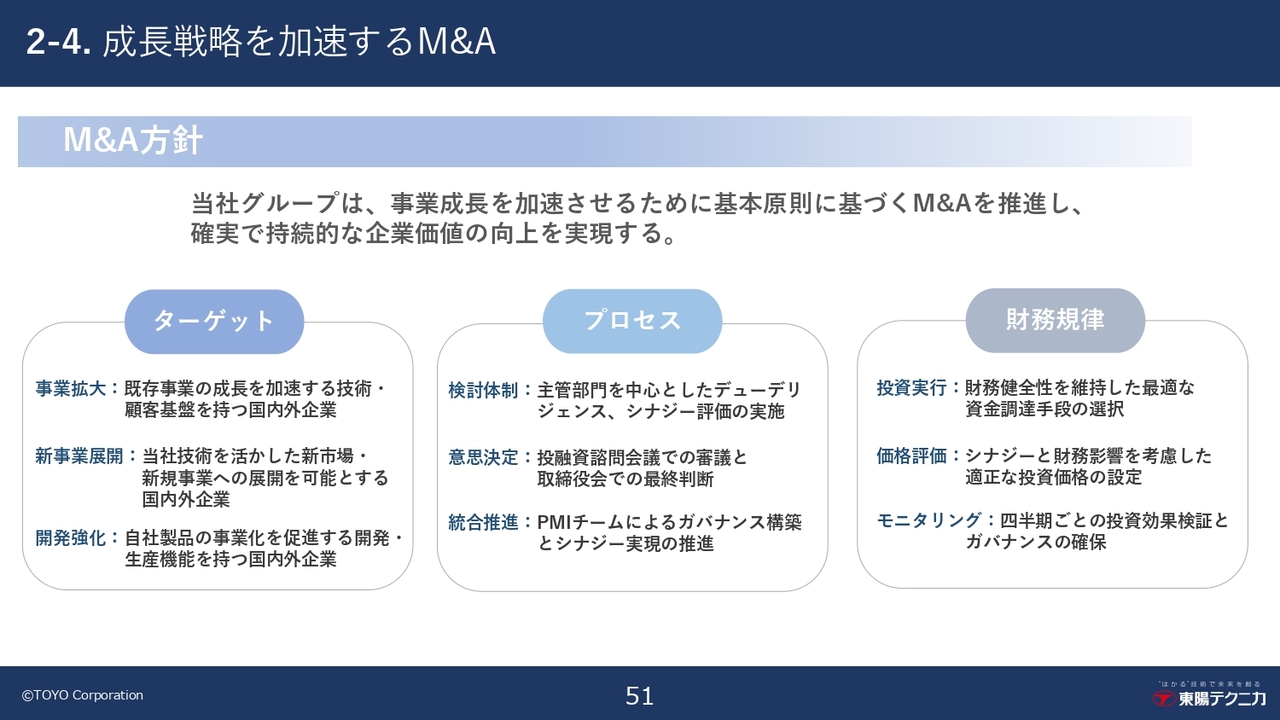

2-4. 成長戦略を加速するM&A

最後の事業戦略として「M&Aの方針」です。既にご説明のとおり、前中計期間においては積極的なM&A戦略で、4社の買収を実現しました。今後も、M&A基本原則に基づいて、積極的にM&Aを推進していきます。

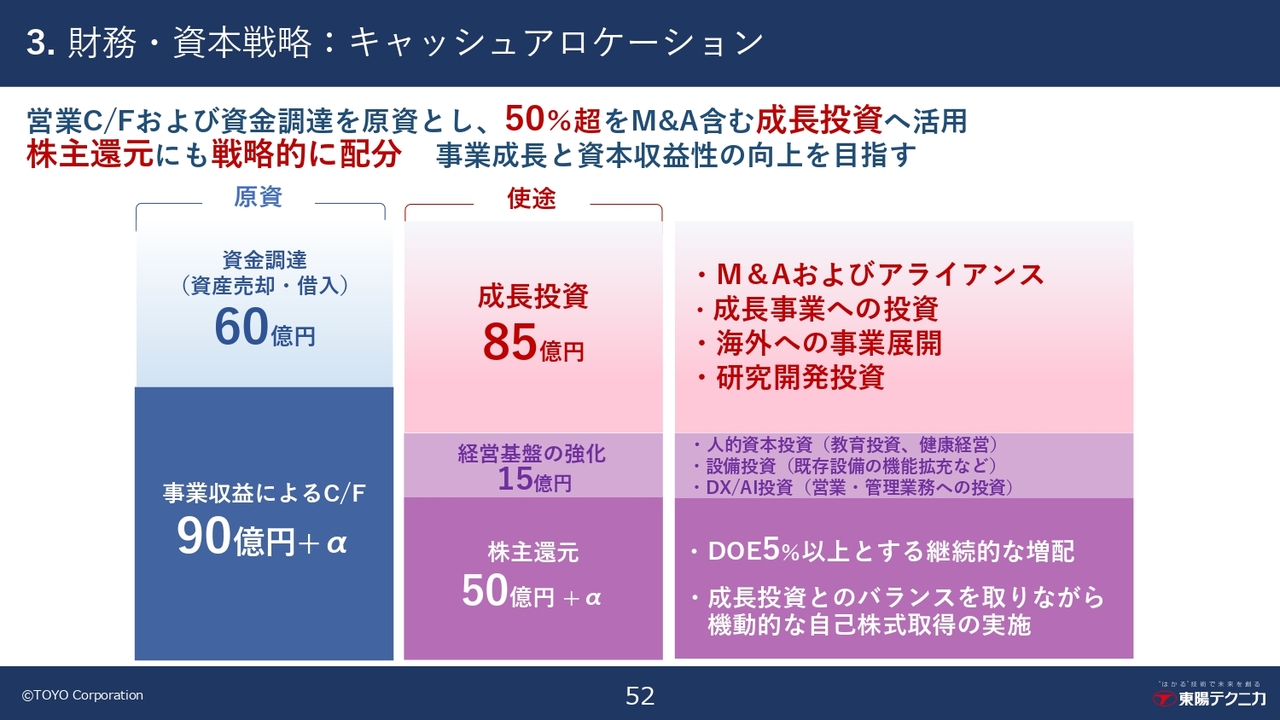

3. 財務・資本戦略:キャッシュアロケーション

次に、財務・資本戦略のキャッシュアロケーションです。“TY2027”期間における原資として、営業キャッシュフローおよび、資産売却や借入を含めた資金調達は、150億円+αを想定しています。使途としては、50パーセント以上を占める85億円を成長投資にあてたいと考えています。

引き続き、積極的なM&Aやアライアンス、成長事業への投資、海外事業展開、研究開発への投資を実施します。

株主還元については、DOE5パーセント以上とする継続的な増配に加え、成長投資とのバランスを取りながら機動的な自己株式取得を実施し、50億円+αを、戦略的に配分していきます。

そして15億円を経営基盤の強化にあて、教育投資、健康経営などの人的資本、設備、DX/AIなどに投資します。

3. 財務・資本戦略:株主還元方針

財務・資本戦略の株主還元方針です。こちらは、先ほど決算説明でも述べたとおり、今期より3年間の新たな配当方針として、「DOE5パーセント以上」を掲げ、10年連続となる増配を目指します。

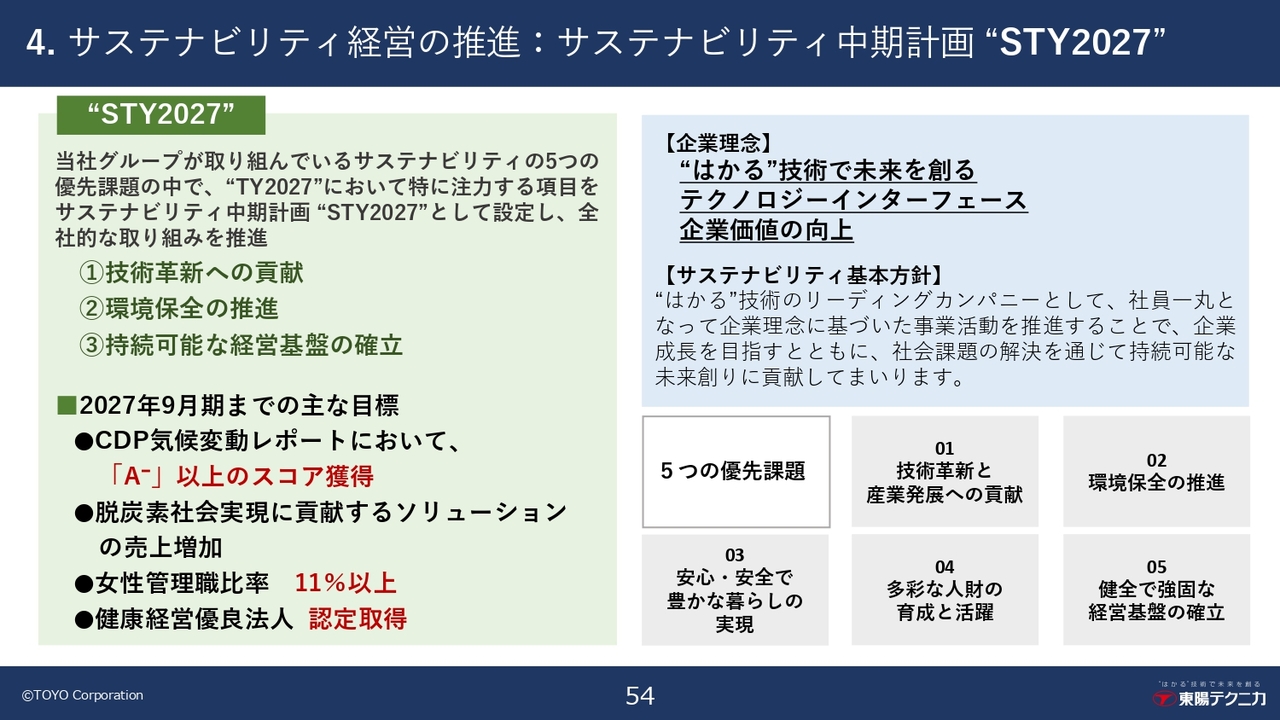

4. サステナビリティ経営の推進:サステナビリティ中期計画 “STY2027”

次に「サステナビリティ経営の推進」です。

当社グループが取り組んでいるサステナビリティの5つの優先課題の中で、特に注力する項目を、サステナビリティ中期計画“STY2027”として設定し、全社的な取り組みを推進していきます。

主な目標としては、「CDP気候変動レポートにおいて、『A⁻』以上のスコア獲得」 「脱炭素社会の実現に貢献するソリューションの売上増加」「女性管理職比率11パーセント以上」「健康経営優良法人の認定取得」などを掲げ、当社の基本方針に則り、サステナビリティ経営を推進していきます。

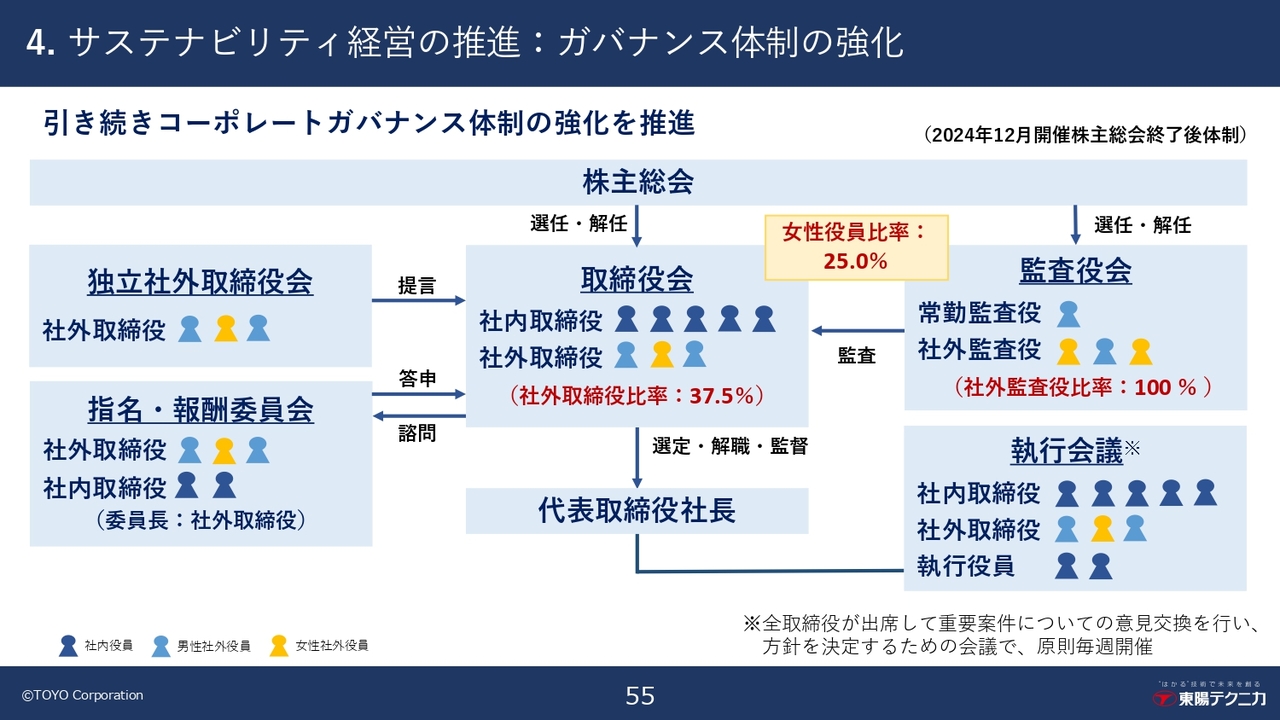

4. サステナビリティ経営の推進:ガバナンス体制の強化

こちらはガバナンス体制です。当社は、取締役会を中心に独立社外取締役会、指名・報酬委員会、監査役会を運営しています。

加えて、全取締役が出席して重要案件について自由闊達に意見交換を行い、方針を決定するための「執行会議」を原則毎週開催しています。

社外取締役、女性役員ともに適切な比率を維持しており、引き続き透明性あるコーポレート・ガバナンス体制の強化を推進します。

5. 資本コストや株価を意識した経営の実現

「資本コストや株価を意識した経営の実現」については、既にご説明の通りです。2027年9月期のKPIとして、ROE11パーセントを目指します。

以上、中期経営計画“TY2027”について、ご説明しました。2030年、そしてその中間地点である2027年に向けて、成長戦略によって持続的な企業価値の向上を図っていきます。引き続きご支援のほど、よろしくお願いします。ご清聴ありがとうございました。

新着ログ

「卸売業」のログ